Ответственность и её виды в сфере налогообложения. Мнение адвоката. |

В данной статье адвокат по земельным спорам рассмотрит понятие налоговой ответственности и её виды.

Налоговая ответственность, по своей сути, сложное охранительное правоотношение между государством и нарушителем законодательства о налогах и сборах, где государству в лице налоговых органов принадлежит право взыскания налоговых санкций за совершенное налоговое правонарушение, а нарушителю — обязанность их претерпевания. Возникновение налоговой ответственности связано с фактом совершения налогового правонарушения конкретным лицом. В этот момент между ним и государством в лице налоговых органов возникают налоговое правоотношение и налоговая ответственность. Последняя с момента совершения налогового правонарушения существует в виде обязанности правонарушителя отчитаться перед государством в содеянном и подвергнуться мерам принуждения налогово-правового характера, иными словами, претерпеть действие налоговой санкции.

Под налоговой ответственностью следует понимать надлежащее (соответствующее) исполнение участниками налоговых правоотношений обязанностей, закрепленных в налоговых правовых нормах, в случае неисполнения (ненадлежащего исполнения) которых к участникам применяются меры, содержащиеся в санкциях налоговых правовых норм.

Применение ответственности за нарушение законодательства о налогах и сборах урегулировано нормами налогового права, которые в своей совокупности и составляют нормативное основание ответственности за нарушение налогового законодательства.

Фактическим основанием налоговой ответственности является совершение налогового правонарушения. Напомним, что налоговое правонарушение — это виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность.

Налоговая санкция является мерой ответственности за совершение налогового правонарушения. Как известно, налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов).

В случае налоговой ответственности мерами ответственности могут выступать и правовосстановительные санкции (взыскание недоимок и пени).

Среди налоговых санкций выделяют:

- Материальные — характеризуют налоговую ответственность в качестве охранительного налогового правонарушения. К ним относятся установление состава налоговых правонарушений и определение санкции за их совершение.

- Процессуальные — характеризуют механизм реализации налогового правоотношения посредством производства по делу о налоговом правонарушении. Налоговая ответственность реализуется в особой процессуальной форме налоговыми органами, органами государственных внебюджетных фондов или таможенными органами.

- Функциональные — отражают цели применения налоговой ответственности, основными из которых являются восстановление нарушенных имущественных интересов государства, наказание виновного, а также предотвращение совершения правонарушений в налоговой сфере.

На эволюцию института ответственности повлияла судебная практика, которой были выработаны юридико-экономические критерии противоправного поведения хозяйствующих субъектов в налоговой сфере.

Наиболее часто арбитражные суды соприкасались с актами Конституционного Суда РФ в области налогового законодательства, что в вопросе условий и порядка привлечения к налоговой ответственности фактически переориентировало практику всей системы арбитражных судов.

В частности, например, исполнение Постановления Конституционного Суда РФ от 12 октября 1998 г. «По делу о проверке конституционности пункта 3 статьи 11 Закона «Об основах налоговой системы в Российской Федерации» предполагало учет ряда обстоятельств:

- Сделаны выводы, что федеральные налоги и сборы следует считать «законно установленными».

- Введен принцип равного налогового бремени, который вытекает из ч. 2 ст. 8, ст. ст. 19 и 57 Конституции РФ.

- Определен принцип непридания обратной силы налоговым законам, в силу которого ст. 57 Конституции РФ запрещает законодателю придавать обратную силу законам, устанавливающим новые налоги или ухудшающим положение налогоплательщиков.

- Разъяснено, что установить налог или сбор можно только законом; налоги, взимаемые не на основе закона, не могут считаться «законно установленными».

- Определен особый характер конституционной обязанности платить законно установленные налоги и сборы, закрепленной в ст. 57 Конституции РФ, а именно публично-правовой, но не частноправовой (гражданско-правовой), что обусловлено публично-правовой природой государства и государственной власти.

Такая разъяснительная практика, по сути, стала «отправной точкой» для формирования института налоговой ответственности в законодательстве с учетом конституционных принципов. Сегодня налоговое законодательство предусматривает условия и порядок привлечения к налоговой ответственности. Так, ст. 108 НК РФ установлено следующее:

- никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, которые предусмотрены Кодексом;

- никто не может быть привлечен повторно к налоговой ответственности за совершение одного и того же налогового правонарушения;

- каждый налогоплательщик считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда;

- налогоплательщик не обязан доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности налогоплательщика в его совершении, возлагается на налоговые органы;

- неустранимые сомнения в виновности налогоплательщика в совершении налогового правонарушения толкуются в пользу налогоплательщика, при этом налогоплательщик вправе самостоятельно исправить ошибки, допущенные им при учете объекта налогообложения, исчислении и уплате налога.

Ответственность в сфере налогообложения, по справедливому мнению специалистов, не исчерпывается статьями НК РФ: нарушение нормативных правовых актов о налогах и сборах при определенных условиях также влечет применение мер ответственности, предусмотренных уголовным и административным законодательством.

Ответственность за административные правонарушения в области налогов и сборов установлена ст. ст. 15.3 — 15.9 и 15.11 КоАП РФ. Все эти статьи помещены в гл. 15 КоАП РФ «Административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг».

Некоторые авторы расширяют перечень административных правонарушений в области налогов и сборов, относя к ним, в частности:

- нарушения, связанные с маркировкой подакцизной продукции (ст. 15.12 КоАП РФ);

- нарушения законодательства о налогах и сборах, возникающие в связи с перемещением товаров через таможенную границу (ст. 16.22 КоАП РФ);

- нарушения, выражающиеся в непосредственном воспрепятствовании деятельности налоговых органов (ч. 1 ст. 19.4 и ч. 1 ст. 19.5, ст. ст. 19.6, 19.7 КоАП РФ).

Уголовно-правовые нормы об ответственности за совершение налоговых преступлений направлены на обеспечение обязанности налогоплательщиков платить налоги с доходов физических и юридических лиц, установленные налоговым законодательством РФ. В настоящий момент ответственность за совершение налоговых преступлений установлена ст. ст. 198, 199, 199.1, 199.2 Уголовного кодекса РФ.

С большой долей условности к преступлениям, связанным с нарушением законодательства о налогах и сборах, относят так называемые преступления против порядка налогообложения, посягающие на установленный порядок деятельности налоговых органов по осуществлению налогового контроля и привлечению виновных лиц к ответственности, в частности:

- умышленное занижение размеров платежей за землю (ст. 170 УК РФ);

- создание коммерческой организации без намерения осуществлять предпринимательскую или банковскую деятельность, имеющее целью освобождение от налогов (ст. 173 УК РФ «Лжепредпринимательство»).

Статья 2 НК РФ включает в предмет налогового законодательства отношения, возникающие в процессе «привлечения к ответственности за совершение налогового правонарушения».

Статья 106 НК РФ указывает, что за совершение налогового правонарушения «настоящим Кодексом установлена ответственность».

Какая ответственность? Административная, налоговая или какая-либо иная? Очевидно, что законодатель затруднился идентифицировать природу ответственности, вследствие чего возникла неопределенность (пробел) правового регулирования, требующая дополнительного толкования.

Проблема правовой природы налоговой ответственности имеет как чисто теоретическое, так и огромное практическое значение, поскольку позволяет ответить на вопрос о том, какие санкции и в каком сочетании могут применяться при нарушениях законодательства о налогах и сборах. К сожалению, в настоящее время не существует единого подхода к данной проблеме. Так, можно выделить следующие точки зрения.

- Налоговая ответственность — это административная ответственность за налоговые правонарушения; какие-либо основания для выделения налоговой ответственности (включая употребление самого термина «налоговая ответственность») отсутствуют.

- Налоговая ответственность — это разновидность административной ответственности со значительной процессуальной спецификой.

- Налоговая ответственность — это новый, самостоятельный вид юридической ответственности, обладающий значительной отраслевой спецификой.

- Налоговая ответственность (как разновидность финансовой ответственности) — это научная категория, раскрывающая специфику применения административных, уголовных, гражданско-правовых санкций за нарушение налогово-правовых норм действующего законодательства.

В то же время налоговая ответственность является разновидностью административной ответственности. Специфика экономических споров состоит в неравенстве, санкционированном государством, т.е. в том, что одна из сторон в административном правоотношении реализует в той или иной сфере принадлежащие ей функции контролирующего характера.

Однако, если формально руководствоваться содержанием НК РФ и КоАП РФ, устанавливающих ответственность за совершение налоговых и административных правонарушений соответственно, необходимо исходить из того, что «налоговая ответственность есть нечто вполне самостоятельное и ее отождествление с административной ответственностью может породить определенные затруднения в правоприменительной практике».

На наш взгляд, налоговая ответственность является разновидностью финансовой ответственности. На сегодняшний день порядок применения финансовой ответственности (в частности, налоговой ответственности) должным образом не урегулирован в законодательстве, и на практике это порождает ряд вопросов.

Первый касается правовой природы финансовой ответственности. Как известно, ответственность подразделяется на виды по предмету и методу регулирования.

Вместе с тем, хотя финансовая ответственность выделена в законодательстве как самостоятельная и обладает рядом специфических особенностей, однако по предмету и методу регулирования она является разновидностью административной.

https://www.youtube.com/watch?v=IC7ThmPtDug

Как видно, существующая структура российского законодательства оставляет открытым вопрос о правовой природе налоговой ответственности. Для всех очевидно, что необходимо срочно что-то менять, но предложения при этом различаются кардинально (как, собственно, и сами взгляды ученых на правовую природу налоговой ответственности).

Что же касается юридических проблем, без решения которых вообще невозможно нормальное функционирование любой, а тем более налоговой отрасли законодательства (мы имеем в виду принципы применения норм налоговой ответственности, гарантии прав и законных интересов налогоплательщиков и др.), то они были отодвинуты на второй план.

Необходимо отметить, что негативные последствия данного подхода можно наблюдать на практике — наличие большого числа пробелов в законодательстве о налогах, презумпция виновности налогоплательщика и его незащищенность, применение инструкции вместо закона и т.д.

В действующем законодательстве никак не решается вопрос о налогообложении доходов, полученных незаконным путем.

Законодатель допускает изъятие в судебном порядке имущества, добытого незаконным путем, но не рассматривает криминальные доходы как сокрытые от налогообложения. В зарубежных странах используют другой подход. Там применяют налоговые санкции за неналоговые преступления.

Этот механизм достаточно прост, т.к. любая преступная деятельность влечет за собой получение незаконных доходов, с которых, естественно, не уплачиваются налоги.

Таким образом, ответственность за совершение налоговых правонарушений обладает всеми специфическими признаками, которые свойственны юридической ответственности, и представляет собой обязанность налогоплательщика, налогового агента и иных лиц, предусмотренных законом, претерпеть меры государственно-принудительного воздействия имущественного характера за совершенное налоговое правонарушение.

Kиpилловыx A.A.

Источник: https://5898523.ru/otvetstvennost-i-eyo-vidy-v-sfere-nalogooblozheniya-mnenie-advokata/

Институт налоговых агентов в РФ необходимо ликвидировать

32

■ Земцов А. А.

■ ■ ■ ■____________________________

УДК 336.225

А. А. Земцов

ИНСТИТУТ НАЛОГОВЫХ АГЕНТОВ1 [1] В РФ НЕОБХОДИМО ЛИКВИДИРОВАТЬ

В статье рассматривается институт налоговых агентов, который не позволяет налогоплательщикам осуществить свое конституционное право на уплату налога. Предлагается отменить данный институт из-за его несоответствия рыночным условиям.

Ключевые слова: налоговый агент,

субъективное финансовое право.

Для финансов, с какой стороны их ни рассматривать, с экономической или юридической, важнейшим фундаментальным положением будет дефиниция государства, его сущности, определяющая структуру и содержание всех производных отношений.

В свою очередь, сущность государства определяется характером господствующей собственности, местом государства в её создании, распределении и управления ею.

При смене господствующей формы собственности, что произошло и все еще происходит в РФ, изменяется и государство, глубинные стороны которого ею определяются: «Для советских ученых — специалистов финансового права была характерна идеализация, скорее даже абсолютизация, роли государства в финансовых отношениях, роль же другой стороны низводилась до следования указаниям властей и покорного их исполнения» [2. С. 16].

В настоящих условиях следует рассматривать государство с позиции теории экономики общественного сектора, разрабатывающей своеобразные подходы к истолкованию роли государства и его финансов:

«И подход, и понятийный аппарат, и исследовательский инструментарий в данном случае

1 По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала, либо от имени и за счет принципала.

соответствуют условиям смешанной рыночной экономики, в которой государство находится в положении партнера и конкурента частных фирм и несет ответственность за поставку специфических материальных благ и услуг» [3. С. 5].

В то же время: «Помещая государство в общий ряд участников экономической деятельности, необходимо, разумеется, учитывать его принципиальное отличие от других субъектов рыночного хозяйства.

Государство и его органы обладают правом принуждения в рамках и на основе законов. Этим преимуществом в отношении своих партнеров не располагают никакие другие участники рыночного обмена.

Их законные права устанавливаются и защищаются государством» [3. С. 14].

Хотя достаточно сложно соотнести характер российского государства образца 2011 года с описанной выше теоретической моделью, тем не менее примем её за основу.

Но если меняется государственная база экономики, то и правовая система, её отражающая и конституирующая, перестает соответствовать новым условиям: «Доктрина финансового права, разработанная в трудах…

советских юристов, отражающая воззрения на функцию и роль финансово-правого регулирования в условиях планового социалистического хозяйства, демонстрирует в последнее время, с переходом на рыночные производственные отношения несоответствие реальным потребностям» [2. С. 15].

Причина несоответствия — новые требования к праву, в особенности к праву финансовому, которое отражает двойственную природу государства как развивающейся страны: «.

главное направление конфликта — для планового социалистического производства финансовое право обеспечивает господство долженствования, т.е.

особого режима правового регулирования, когда права и обязанности усредняются, взаимно меняются местами и играют роль лишь некоего правового фона, на котором приоритетом обладает порядок, исполнение последовательных функций и действий во имя служения главной, наперед указанной цели» [2. С. 15].

Рыночная экономика в своей основе имеет обмен и взаимодействие свободных экономических субъектов, осуществляющих многочисленные решения по преимуществу исходя из собственных интересов.

«Рыночное инвариантное хозяйствование, построенное во многом на диспозитивном регулировании, возвращает субъекту права, в том числе субъекту права финансового, всю полноту прав, обязанностей, механизм реализации права, ответственность, представляет многие юридические альтернативы, недоступные прежде» [2. С. 15].

ПРОБЛЕМЫ УЧЕТА И ФИНАНСОВ №2, 2011

Другими словами, намечающиеся изменения в доктрине российского финансового права являются не чем иным, как последствиями «второго порядка» изменения форм собственности, обеспечения свободы договора, внедрения новых организационных форм ведения хозяйственной деятельности — всего того, что сейчас олицетворяет новую экономическую модель [2. С. 15]. В более глобальном плане это означает, что возрастает субъективность хозяйствования, действительность заставляет человека стать субъектом жизни [4] или остаться её объектом.

Суммируя вышесказанное, отметим, что важнейшей проблемой является проблема субъекта права, прежде всего финансового, которым становится гражданин, человек, домохозяин. Этот тезис озвучивается, но не развивается в работе Ч. Д. Цы-ренжапова [5].

Ретроспективный анализ воззрений на субъект финансового права проведен Е. М. Вожовой [6].

Опираясь на её результаты, можно сделать ряд выводов:

— Постепенно ученые начинают разработку правовых вопросов о субъектах права в иной плоскости и системе ценностей, нежели в советское время.

— В юридической науке сегодня «субъект права» рассматривается в различных аспектах. Это объясняется существованием различных школ и направлений в современной юриспруденции.

— Происходящие в обществе изменения ведут к дальнейшему развитию концепции юридических признаков субъектов права и субъектов финансового права, указывая на социальность, а также добавляя правовую активность [6. С. 27].

Следовательно, домохозяин как субъект финансового права распоряжается своей собственностью, исходя из собственных интересов, учитывая при этом возможную ответственность за нарушение интересов других субъектов финансового права: государства, предприятий и прочих.

Поэтому существование института налоговых агентов в рыночных условиях неправомерно, так как он накладывает на организации не свойственные им функции, и одновременно лишает налогоплательщика возможности выполнять свою конституционную обязанность по уплате налогов и в полном объеме распоряжаться своей собственностью.

Рассмотрим институт налоговых агентов подробнее. В статье Е. В. Кузнеченковой выделено несколько точек зрения на правовую природу данного института. Согласно одной из них налоговые агенты признаются налоговыми представителями государства в силу того, что выполняют функцию государства — функцию по взиманию нало-

га. Другая категория авторов полагает, что статус налоговых агентов имеет двойственную природу: по отношению к налогоплательщику налоговые агенты выступают как представители фискальных органов, а по отношению к налоговым органам- в качестве обязанных лиц, обладающих статусом, аналогичным статусу налогоплательщиков [7. С. 10].

По её мнению, фактически в НК смешивается статус налоговых агентов и налогоплательщиков путем предоставления им равных прав.

В результате недостатки действующего законодательства о налогах и сборах порождают многочисленные споры в теории налогового права и, как следствие, сказываются на правоприменительной практике [7. С. 11].

В работе С. В. Якуб [8. С. 28] кратко рассматривается история института налоговых агентов, который появился в СССР в 1924 году, что было совершенно логично для социалистической экономики.

В современных условиях налоговый агент фактически освобождает налогоплательщика от обязанностей по исчислению налога (ст. 52 НК РФ), по самостоятельной уплате налога (п.п. 5 п. 3 ст. 45 НК РФ) и по представлению налоговой декларации (ст. 80 НК РФ).

Данные обязанности в соответственно трансформированном виде исполняются самим налоговым агентом [8. С. 28].

По справедливому мнению автора, данное обязательство привело к понятию «налогообязанные лица», которые могут иметь статус налогоплательщиков, плательщиков сборов, либо налоговых агентов [8. С. 29].

С. В. Якуб предлагает ввести в законодательство презумпцию, в соответствии с которой налоговый агент считался бы удержавшим налог в момент осуществления налогоплательщику облагаемой выплаты, что позволяет повысить правовую определенность статуса налогового агента [8. С. 31].

По мнению С. В. Якуба «…право собственности на доход возникает в момент фактического получения денежных средств», удержанные (не выплаченные) у налогоплательщиков доходы остаются в собственности налоговых агентов [8. С. 31].

Но тогда, какое отношение налогоплательщик имеет к НДФЛ, если его собственность не отчуждалась? Когда же производится отчуждение и когда появляется собственность работника на его доход? Этот вопрос требует дополнительного исследования, прежде всего с учетно-экономической точки зрения.

Таким образом, наличие института налоговых

34

■ Земцов А. А.

■ ■ ■ ■_______________________________________

агентов несет для налоговых органов ощутимые преимущества (выигрыш):

1. Экономятся значительные средства на фискальный процесс, так как налоговые агенты осуществляют свои функции безвоздмезно (бесплатно).

2. Упрощается администрирование НДФЛ.

В то же время организации (юридические

лица), которые обязаны выполнять роль налогового агента, затрачивают определенные ресурсы на юрсчет и перечисление «чужих» средств в бюджет, а так как налоговые органы (государство) их не возмещают, то в конце концов они включаются в цену товара, увеличивая её.

Для налогоплательщиков деятельность налоговых агентов узурпирует их право на уплату налога и отнимает возможность быть субъектом налогового права в его рыночном понимании.

Поэтому, на наш взгляд, данный институт нуждается не в реформировании, а в отмене, ликвидации.

Более подробно этот вопрос рассматривается мною в совместных работах [9, 10].

В частности, с целью улучшения администрирования налогов с физических лиц, освобождения налоговых агентов- юридических лиц от не свойственных им функций по ведению учета доходов работников, перехода к уплате налога на доходы по месту регистрации налогоплательщика предлагается возможность законодательно установить понятие «счета учета доходов физического лица СУДФЛ» [9. С. 120].

В свою очередь, наличие СУДФЛ позволит решить ряд проблем:

— создания надежного источника информации о доходах физического лица, что позволит налоговым органам в определенном порядке представлять справки о доходе физического лица в заинтересованные организации;

— кардинального развития банковского денежного оборота, что позволит создать начальные условия для снижение несанкционированного использования наличных денег и перевести проблему “отмывания” в традиционное русло;

— создания предпосылок для введения института банкротства физических лиц;

— перечисления на этот счет ЕСН, что очень сильно упростит понимание смысла современной пенсионной системы;

— возможности перевода на этот счет пенсий, социальных выплат и др. [9. С. 121]

.СУДФЛ должен иметь определенную структуру: открытую для контроля налоговым органами («первичный счет») — на нее перечисляются валовые доходы, и закрытую — на которой находятся «очищенные» доходы, и физическое лицо обладает всей полнотой прав [9. С. 121].

Развивая эту мысль, можно предположить, что существование подобной конструкции позволило бы в дальнейшем перейти на семейное налого обложение, отсутствующее в Российской Федерации, что не поддерживает институт семьи.

Проблема субъективного права домохозяев требует углубленного рассмотрения, что и будет осуществлено в последующих работах.

Литература

1. Комментарий к Гражданскому кодексу Российской Федерации. Часть первая- третья / Под ред. Е. Л. Забарчука. М., 2009. — Гл. 52: Агентирование, ст. 1005: Агентский договор. С. 735.

2. Запольский С. В. О модернизации доктрины российского финансового права // ФП. — 2008. — №4.

3. Якобсон Я. И. Экономика общественного сектора. Основы теории государственных финансов. М. — 1996.

4. Земцов А. А. Проблемы финансового менеджмента персоны // Проблемы финансов и учета. — 2010.

— № 1. — С. 3.

5. Цыренжапов Ч. Д. К вопросу о субъектах финансовой деятельности // Публичные финансы и налоговое право. Выпуск 1. Современные проблемы финансов и налогового права стран центральной и восточной Европы. — Воронеж: ВГУ 2010. — С. 51.

6. Вожова Е. М. Развитие представлений о субъекте финансового права в советский период (1920-е -конец 80-х гг) и современные теории и концепции о субъекте финансового права (1990-е гг — начало XXI в) // ФП. — 2009. — № 10.

7. Кузнеченкова Е. В. Особенности процессуального статуса налоговых агентов.// ФП. — 2006. — № 7.

8. Якуб С. В. Институт налоговых агентов нуждается в реформации // ФП. — 2010. — № 8.

9. Абрамов А. П., Земцов А. А., Маркаров А. И. Совершенствование методов исчисления и взимания налога с физических лиц // Вестник Томского государственного университета. — 2009. — № 320.

10. Модернизация администрирования налогов с физических лиц // Вестник Томского государственного университетам — 2009. — № 321.

ПРОБЛЕМЫ УЧЕТА И ФИНАНСОВ №2, 2011

Источник: https://cyberleninka.ru/article/n/institut-nalogovyh-agentov-v-rf-neobhodimo-likvidirovat

2. Налоговая (финансовая) ответственность

Введение Налогового кодекса РФ изменило ранее принятые нормы законодательства по вопросам ответственности за налоговые правонарушения. В частности в связи с принятием Налогового кодекса утратил силу Закон РФ от 27 декабря 1991 г.

«Об основах налоговой системы в Российской Федерации», в ст.13 которой говорилось о налоговых санкциях (взыскание штрафа).

Факт совершения налогового правонарушения налоговому органу приходилось доказывать с использованием общих признаков правонарушения (глава 25 «Ответственность за нарушение обязательств», ст.393 — 406 ГК РФ).

Налоговый кодекс предусмотрел в понятии налогового правонарушения новую юридическую конструкцию.

В указанной конструкции понятия можно выделить следующие признаки налогового правонарушения:

противоправность деяния, которое установлено в форме действия или бездействия, нарушающего норму права;

виновность деяния, характеризуемого совершением противоправного действия (или бездействия) умышленно или по неосторожности;

наказуемость деяния (наличие установленной законом ответственности за совершение данного налогового правонарушения);

К налоговой ответственности могут привлекаться налогоплательщики (организации, физические лица), сборщики налогов (организации и граждане-предприниматели), кредитные организации, ответственные за перечисление налогов в бюджет. Физическое лицо может быть привлечено к налоговой ответственности с 16-летнего возраста.

В соответствии со ст.113 Налогового кодекса срок исковой давности привлечения к ответственности за совершение налогового правонарушения составляет три года.

налоговая административная ответственность финансовый

Этот срок исчисляется со дня совершения налогового правонарушения до момента привлечения к ответственности. Однако не следует забывать, что привлечение к ответственности по истечении большего срока теряет смысл по следующим причинам:

1) с течением времени лицо, совершившее налоговое правонарушение (если оно не совершило нового правонарушения), не представляет значительной опасности для общества;

2) с течением времени ослабевает доказательственная база дела о налоговом правонарушении;

3) налогоплательщик обеспечивает сохранность данных бухгалтерского учета и других необходимых документов в течение лишь трех лет (п.1 ст.23 НК РФ). Указанный срок исковой давности соответствует общему сроку исковой давности, предусмотренному в ст. 194 ГК РФ.

Отмеченные выше причины позволяют сделать вывод о необходимости дифференциации срока давности в зависимости от видов налоговых правонарушений, форм вины, последствий и других критериев.

Предупреждение налоговых правонарушений не всегда достигает желаемых целей. Поэтому Налоговый кодекс РФ изменил нормы ранее принятого законодательства по вопросам ответственности за нарушения в данной сфере. Согласно ст.

114 Налогового кодекса мерой ответственности за совершение налогового правонарушения является санкция.

Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных статьями главы 16 НК РФ.

Штраф — это денежное взыскание имущественного характера, которое выражается в получении с налогового правонарушителя в доход государства определенной законом суммы денежных средств.

Следовательно, по характеру воздействия эти санкции носят опосредственное наказание, т.е.

не приносят имущественного вреда налогоплательщику, лишь уменьшают его доходы на перспективу или в какой-то степени ограничивают его предпринимательскую деятельность (арест счетов, приостановление деятельности организации и т.п.).

В существующем налоговом законодательстве отсутствуют санкции непосредственного воздействия на плательщика налогов, его имущественное состояние (лишение свободы, конфискация объектов обложения и т.д.), т.е. за совершение налоговых правонарушений предусмотрена лишь налоговая ответственность.

Налоговая ответственность — это санкция (принудительная мера) за налоговое правонарушение, предусмотренная главой 16 НК РФ. Неисполнение налогоплательщиками своих обязанностей обеспечивается мерами государственного принуждения.

За налоговое правонарушение применяют налоговые санкции, меры к принудительному взысканию недоимок по налогам. Согласно ст.

72 Налогового кодекса исполнение обязанностей по уплате налогов и сборов может обеспечиваться следующими способами:

залогом имущества;

поручительством;

пеней;

приостановлением операций по счетам в банке;

наложением ареста на имущество налогоплательщика;

банковской гарантией.

Общими условиями привлечения к ответственности за совершение налогового правонарушения являются следующие:

1. Никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, предусмотренными Налоговым кодексом РФ.

2. Никто не может привлекаться повторно к налоговой ответственности за совершение одного и того же налогового правонарушения.

3. Ответственность за деяние, совершенное физическим лицом, не наступает, если это деяние не содержит признаков состава преступления, предусмотренного уголовным законодательством, в частности ст. 199 УК РФ.

4. Привлечение организации к ответственности за совершение налоговых правонарушений не освобождает ее должностных лиц при наличии соответствующих оснований от административной, уголовной или иной ответственности.

5. Привлечение налогоплательщика или налогового агента к ответственности за совершение налогового правонарушения не освобождает их от обязанности уплатить причитающиеся суммы налога.

6. Каждый налогоплательщик считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана и установлена вступившим в силу решением суда.

Налогоплательщик не обязан доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказывания обстоятельств, свидетельствующих о факте налогового правонарушения и виновности налогоплательщика в его совершении, возлагается на налоговые органы. Иначе говоря, налогоплательщик может хранить молчания, не давать документы, чтобы не показать свою вину.

Решение о виновности налогоплательщика выносит суд, и только после этого налоговые органы смогут взыскать сумму недоимок по налогам.

Налоговый кодекс РФ предусмотрел и обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения. Лицо не может быть привлечено к ответственности за совершение налогового правонарушения при отсутствии хотя бы одного из следующих обстоятельств:

а) отсутствие события налогового правонарушения;

б) отсутствие вины лица в совершении налогового правонарушения;

в) совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, не достигшим к моменту совершения 16-летнего возраста;

г) истечение сроков давности привлечения к ответственности за совершение налогового правонарушения.

Однако здесь необходимо отметить, что течение срока давности привлечения к ответственности приостанавливается, если лицо, привлекаемое к ответственности за налоговое правонарушение, активно противодействовало проведению выездной налоговой проверки, что стало непреодолимым препятствием для ее проведения и определения налоговыми органами сумм налогов, подлежащих уплате в бюджетную систему РФ.

Виновным в совершении налогового правонарушения признается лицо, совершившее противоправное деяние умышленно или по неосторожности. Из указанной нормы права следует, что, существуют две формы вины при совершении налогового правонарушения.

Согласно ст.110 Налогового кодекса РФ налоговое правонарушение признается совершенным умышленно, если лицо, его совершившее, осознавало противоправный характер своих действий (бездействия), желало либо сознательно допускало наступление вредных последствий таких действий (бездействия).

Налоговое правонарушение признается совершенным по неосторожности, если лицо, его совершившее, не осознавало противоправного характера своих действий (бездействия) либо вредный характер последствий, возникших вследствие этих действий (бездействия), хотя должно было и могло это осознавать.

Вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения.

Налоговый кодекс РФ предусматривает несколько видов налоговых правонарушений, детально определяя их признаки, к которым относятся следующие:

нарушение порядка постановки на учет в налоговом органе (ст.116);

нарушение срока представления сведений об открытии и закрытии счета в банке (ст.118);

непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества) (ст.119);

нарушение установленного способа представления налоговой декларации (расчета) (ст.119.1);

представление в налоговый орган управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества, содержащего недостоверные сведения (ст.119.2);

грубое нарушение правил учета доходов и расходов и объектов налогообложения (ст.120);

неуплата или неполная уплата сумм налога (сбора) (ст.122);

сообщение участником консолидированной группы налогоплательщиков ответственному участнику этой группы недостоверных данных (несообщение данных), приведшее к неуплате или неполной уплате налога на прибыль организаций ответственным участником (ст.122.1);

невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (ст.123);

несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога (ст.125);

непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст.126);

ответственность свидетеля (ст.128);

отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дача заведомо ложного заключения или осуществление заведомо ложного перевода (ст.129);

неправомерное несообщение сведений налоговому органу (ст.129.1);

нарушение порядка регистрации объектов игорного бизнеса (ст.129.2);

неуплата или неполная уплата сумм налога в результате применения в целях налогообложения в контролируемых сделках коммерческих и (или) финансовых условий, не сопоставимых с коммерческими и (или) финансовыми условиями сделок между лицами, не являющимися взаимозависимыми (ст.129.3);

неправомерное непредставление уведомления о контролируемых сделках, представление недостоверных сведений в уведомлении о контролируемых сделках (ст.129.4).

Ряд из указанных правонарушений, хотя и отнесены налоговым кодексом к налоговым правонарушениям и за их совершение ответственность назначается в соответствии с правилами назначения ответственности за налоговое правонарушение, с точки зрения теории налогового права к налоговым правонарушениям отнесены быть не могут и имеют скорее административно-правовую природу. К таковым нарушениям можно отнести

нарушение срока представления сведений об открытии и закрытии счета в банке (ст.118);

несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога (ст.125);

ответственность свидетеля (ст.128);

отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дача заведомо ложного заключения или осуществление заведомо ложного перевода (ст.129).

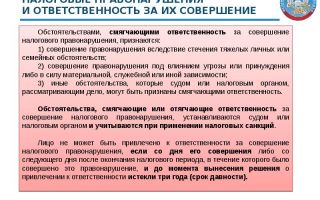

Обстоятельствами, исключающими вину лица в совершении налогового правонарушения, признаются:

совершение деяния, содержащего признаки налогового правонарушения, вследствие стихийного бедствия или других чрезвычайных и непреодолимых обстоятельств (указанные обстоятельства устанавливаются наличием общеизвестных фактов, публикаций в средствах массовой информации и иными способами, не нуждающимися в специальных средствах доказывания);

совершение деяния, содержащего признаки налогового правонарушения, налогоплательщиком — физическим лицом, находившимся в момент его совершения в состоянии, при котором это лицо не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния (указанные обстоятельства доказываются представлением в налоговый орган документов, которые по смыслу, содержанию и дате относятся к тому налоговому периоду, в котором совершено налоговое правонарушение);

выполнение налогоплательщиком или налоговым агентом письменных разъяснений по вопросам применения законодательства о налогах и сборах, данных налоговым органом или другим уполномоченным государственным органом или их должностными лицами в пределах их компетенции (указанные обстоятельства устанавливаются при наличии соответствующих документов этих органов, которые по смыслу и содержанию относятся к налоговым периодам, в которых совершено налоговое правонарушение, вне зависимости от даты издания этих документов).

При наличии вышеуказанных обстоятельств лицо не подлежит ответственности за совершение налогового правонарушения.

Обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения, устанавливаются судом или налоговым органом и учитываются им при наложении санкций.

Источник: https://pravo.bobrodobro.ru/47464

О налогах и о жизни

| ФАС СЗО, Санкт-Петербург |

А вот действительно, как и, главное, кем должны устанавливаться смягчающие обстоятельства для применения налоговой ответственности. Представители налоговых органов говорят «это не наша забота….

Если у вас есть там смягчающие обстоятельства, так заявляйте их во время рассмотрения материалов проверки, а мы их учтем или не учтем. Но в любом случае не дело это налоговых органов искать обстоятельства, снижающие размер ответственности». Логика своя, кстати, в этой позиции имеется.

Действительно, ну как налоговики установят смягчающие обстоятельства, если они не очевидны. Кроме того, налогоплательщик сам о себе должен заботиться, а не перелагать это на голову тех, кто его штрафует. Однако в такой позиции есть и свое коварство.

Если налогоплательщик на стадии рассмотрения материалов проверки начинает канючить о смягчающих обстоятельствах, это означает, что …. да… фактически налогоплательщик признает свою вину, и просит смягчить свою участь. А вот судебная практика рассматривает эту проблему по другому.

В частности в одном из дел суд прямо указал, что налоговый орган обязан устанавливать смягчающие ответственность обстоятельства, даже в случае, когда об этом не заявлялось самим налогоплательщиком. 13 августа 2012 г.

ФАС Северо-Западного округа рассмотрел спор по заявлению компании о признании недействительными решения и требования Межрайонной инспекции Федеральной налоговой службы, вынесенных по результатам налоговой проверки, в части уплаты недоимки

по НДФЛ и штрафа, а также о применении обеспечительных мер. Требования удовлетворены частично.

Но самое интересное в этом деле, это то, как решен вопрос о применении налоговым органом положений ст. 101 НК РФ связанных с установлением и применением смягчающих ответственность обстоятельств.

Налогоплательщик считает, что налоговый орган при вынесении решения о привлечении к ответственности в виде штрафа не учел смягчающие обстоятельства.

Налоговый орган: решение налогового органа, вынесенное по материалам налоговой проверки без снижения суммы штрафа является правомерным и не нарушает права налогоплательщика, поскольку им при рассмотрении материалов проверки не было заявлено о наличии смягчающих ответственность обстоятельств.

Арбитражный суд: удовлетворяя требования налогоплательщика в данной части указал на подп. 4 п. 5 ст.

101 НК РФ, согласно которому в ходе рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа выявляет обстоятельства, исключающие вину лица в совершении налогового правонарушения, либо обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения. Следовательно, установление смягчающих ответственность обстоятельств является обязанностью налогового органа.

Далее по тексту суд указывает, что налоговым органом не было исследовано наличие либо отсутствие обстоятельств, смягчающих ответственность налогоплательщика за совершение налогового правонарушения, при этом факт совершения налогоплательщиком правонарушения подтверждается материалами дела и не оспаривается последним. И, со ссылкой на ст. 112, 114 НК РФ, п. 19 постановления Пленума ВС РФ и ВАС РФ от 11.06.1999 № 41/9 «О некоторых вопросах, связанных с введением в действие части первой Налогового кодекса Российской Федерации», суд указывает на возможность уменьшения размера штрафа по следующим обстоятельствам: «… совершения правонарушения как совершение правонарушения впервые, значительность суммы штрафа с учетом финансового положения заявителя и, руководствуясь конституционными принципами справедливости и соразмерности взыскания…».

Иными словами, вывод суда сводится к следующему: не исполнение налоговым органом своих обязанностей в рамках налоговой проверки, в т.ч. об установлении смягчающих ответственность обстоятельств, является основанием для обращения в суд. Однако..

Я бы не рекомендовал надеяться на все прочие обстоятельства и на то «кто кому чего должен». В этой жизни уже давно никто ничего никому не должен. Поэтому не надо себя обманывать. Если на вас нападают защищайтесь.

Иными словами, не ждите милости от налоговой и от суда —> заявляйте о смягчающих обстоятельствах сами, причем письменно, причем называя это «ходатайством», причем с приложением обосновывающих документов…. А то ведь судебная практика вещь не постоянная, сегодня так, а завтра по другому. Гляньте вот сюда…

Здесь все совсем по другому, хотя тоже «судебная практика» (постановление Восьмого арбитражного апелляционного суда от 06.03.2012 № А70-7924/2011). Не заявил о себе налогоплательщик и доводы его были не услышаны…

Текст постановления.

ФЕДЕРАЛЬНЫЙ АРБИТРАЖНЫЙ СУД СЕВЕРО-ЗАПАДНОГО ОКРУГА

ПОСТАНОВЛЕНИЕ

от 13 августа 2012 г. по делу N А21-8338/2011

Источник: https://www.nalog-briz.ru/2013/08/13082012-21-83382011.html

Финансовые трудности организации не смягчают наказание за налоговое правонарушение

К такому выводу пришла кассационная коллегия Арбитражного суда Московского округа, рассмотрев 31.08.2016 жалобу Межрайонной ИФНС РФ № 17 по Московской области.

В феврале 2016 года ООО «Эскорт» обратилось с иском к налоговой инспекции в АС Московской области. Истец посчитал, что фискальные органы обошлись с ним неправомерно и нарушили права ООО, наложив по результатам камеральной проверки на основании ст. 122 НК РФ «Неуплата или неполная уплата сумм налога» штрафные санкции на сумму 8,716 миллиона рублей.

В обоснование своих претензий истец представил суду доказательства тяжелой финансовой ситуации, которая, по его мнению, должна была смягчить наказание, – справки о задолженностях по кредитам, об отсутствии денежных средств на банковских счетах, о наличии судебных решений о взыскании с ООО 931,515 миллиона рублей и прочие подтверждающие несостоятельность истца документы.

Оспариваемая заявителем сумма штрафа – 7, 845 миллиона рублей. То есть он потребовал уменьшения санкций практически в 10 раз, указывая на незаконность решения ИФНС.

Суд первой инстанции посчитал финансовые трудности должника смягчающим обстоятельством, отменил постановление ИФНС и частично удовлетворил иск – уменьшил сумму штрафа на 4,358 миллиона рублей. Десятый арбитражный апелляционный суд, куда обратился представитель налоговиков, не согласных с решением суда, оставил его в силе.

И только в кассационном Арбитражном суде Московского округа дело приняло другой оборот.

Рассмотрев жалобу ИФНС, кассационный суд пришел к выводу, что первая и вторая судебные инстанции доказали наличие налогового правонарушения, но неверно применили норму налогового законодательства. В основу их решения легла ст.

112 НК РФ «Обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения». Кассационный суд напомнил, что положение п. 2.

1 этой статьи, определяющее смягчающим обстоятельством трудное финансовое состояние налогоплательщика, относится только к физическим лицам и не применимо к юридическим.

Кроме того, ГК РФ в п. 1 ст. 2 трактует предпринимательство как самостоятельную деятельность, направленную на систематическое получение дохода и осуществляемую предпринимателем на свой риск.

Получая прибыль, бизнесмен платит налоги в соответствии с законодательством на общих основаниях. Так же, на общих основаниях, он должен нести штрафные санкции в период финансовых проблем. Поэтому п. 3 ст.

112 НК РФ, допускающий иные обстоятельства, которые суд или налоговый орган могут признать поводом для уменьшения санкций, в рассматриваемом деле также не применим.

Кассационная инстанция отменила предыдущие решения судов и постановила: в удовлетворении иска ООО «Эскорт» отказать.

Источник: https://nsovetnik.ru/sud/finansovye_trudnosti_organizacii_ne_smyagchayut_nakazanie_za_nalogovoe_pravonarushenie/