Новшества в зачете и возмещении социальных пособий

ООО НТВП «Кедр — Консультант» » Право-инфо » Статьи из журналов » Новшества в зачете и возмещении социальных пособий

Распечатать

По материалам журнала «Главная книга»

Е.А. Шаронова, ведущий эксперт

Хотя с 01.01.2017 взносы на ВНиМ вы уплачиваете в ИФНС, проверять правильность назначения и выплаты пособий за счет этих взносов по-прежнему будет отделение ФСС. Результаты проверок оно будет направлять в инспекцию. За возмещением пособий вы, как и ранее, будете обращаться в отделение ФСС, но документы придется представлять новые.

Без подтверждения ФСС зачесть пособия в счет взносов на ВНиМ нельзя?

Сумму взносов на ВНиМ можно уменьшить на выплаченные пособия по болезни и в связи с материнством . Зачет пособий в счет предстоящих платежей по взносам возможен с разрешения ФСС .

Из-за этой нормы бухгалтеры забеспокоились, не придется ли им уплачивать взносы на ВНиМ в полной сумме до тех пор, пока ФСС не подтвердит сумму пособий. Например, за январь начислено 50 000 руб. взносов на ВНиМ и выплачено 30 000 руб. пособий. Какую сумму взносов нужно уплатить по сроку 15.02.2017: 20 000 руб. (то есть за минусом пособий) или же 50 000 руб.?

Специалист ФНС успокоил, что все остается так же, как в 2016 г.

Порядок зачета пособий в счет уплаты взносов в 2017 г.

ПАВЛЕНКО Светлана Петровна,Государственный советник РФ 2 класса

— Если по итогам расчетного (отчетного) периода сумма расходов на выплату пособий на случай временной нетрудоспособности и в связи с материнством превышает общую сумму начисленных взносов по этому виду страхования, полученная разница подлежит :

— или зачету налоговым органом в счет предстоящих платежей по ВНиМ на основании полученного от территориального органа ФСС подтверждения заявленных плательщиком расходов за соответствующий расчетный (отчетный) период;

— или возмещению территориальным органом ФСС в соответствии с порядком, установленным Законом от 29.12.2006 N 255-ФЗ.

Такой зачет/возмещение касаются превышения расходов по пособиям по итогам отчетного (расчетного) периода . А внутри отчетного периода действует такое правило: сумма взносов на ВНиМ уменьшается на сумму произведенных расходов на выплату пособий по этому виду страхования .

Когда расходы на выплату пособий превысят сумму взносов на ВНиМ после окончания отчетного периода, плательщик также сможет зачесть указанную разницу в счет предстоящих платежей по страховым взносам, поскольку подтверждение Фондом расходов после направления налоговыми органами расчетов по страховым взносам будет происходить в короткие сроки.

Автоматический зачет пособий в счет уплаты взносов на ВНиМ следует также из новой формы расчета по страховым взносам и из Порядка ее заполнения.

В разделе 1 расчета нельзя одновременно заполнить :

— строку 110 «Сумма страховых взносов, подлежащая уплате за расчетный (отчетный) период»;

— строку 120 «Сумма превышения расходов над исчисленными страховыми взносами за расчетный (отчетный) период».

А показатель каждой из этих строк рассчитывают как разницу между начисленными взносами и выплаченными пособиями .

Как зачитывать пособия в 2017 г.

Сначала вы сдаете в ИФНС расчет по взносам.

Затем инспекция передает в ваше отделение ФСС приложения 2-4 к разделу 1 расчета с данными по начисленным взносам на ВНиМ и выплаченным пособиям . На это у инспекции 5 рабочих дней со дня получения расчета в электронной форме и 10 рабочих дней — на бумаге .

ФСС в течение максимум 3 месяцев проведет камеральную проверку по правилам, прописанным в Законе N 125-ФЗ .

Если Фонд нарушений не обнаружит, для вас вся процедура пройдет незаметно. Отделение ФСС подтвердит расходы, сообщит об этом в ИФНС, и налоговики проведут зачет .

Иначе отделение ФСС составит акт и вручит его вам. Если вы не будете его оспаривать, Фонд вынесет решение о непринятии к зачету расходов на выплату пособий.

Решение он направит вам в течение 3 рабочих дней со дня его вынесения. А его копию — в ИФНС в течение 3 рабочих дней со дня вступления решения в силу .

Инспекция, в свою очередь, выставит вам требование об уплате недоимки по взносам на ВНиМ. Взыскивать ее она будет по тем же правилам, что и налоги .

Как возмещать пособия в 2017 г.

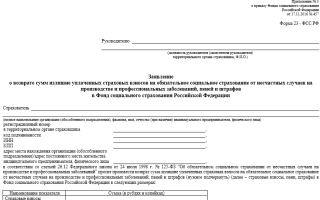

Если у вас по итогам квартала или месяца внутри квартала сумма пособий превысила сумму начисленных взносов на ВНиМ, вы по-прежнему можете попросить вернуть разницу деньгами, обратившись в отделение ФСС . Для этого вам нужно представить в Фонд обновленный комплект документов :

— заявление о выделении средств на выплату пособий;

— справку-расчет. Хотя это и новый документ, заполнить его просто. Выглядит он как таблица 1 «Расчеты по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством» старого расчета 4-ФСС (который вы сдаете в свое отделение ФСС за 2016 г.) ;

— расшифровку «социальных» расходов.

Этот документ — копия таблицы 2 раздела 1 старого расчета 4-ФСС . В расшифровке надо расписать расходы по каждому виду выплаченного пособия: количество дней выплаты, число случаев, сумму;

— документы, подтверждающие расходы: листки нетрудоспособности, справки о рождении детей и др.

Как видим, в 2017 г. форму 4-ФСС заменила справка-расчет. Ее представляют при обращении за выделением средств за периоды начиная с 1 января 2017 г.<\p>

Но какой документ подается, если работник принес листок нетрудоспособности, в котором период болезни начался в 2016 г., а закончился в 2017 г.?

Источник: https://www.ntvpkedr.ru/novshestva-v-zachete-i-vozmeshhenii-soczialnyix-posobij.html

О зачете и возврате излишне взысканных сумм налогов

С.В.Разгулин,

действительный государственный советник РФ 3 класса

Налогоплательщик имеет право на своевременный зачет или возврат излишне уплаченных либо излишне взысканных сумм налогов, пени, штрафов. Налоговый орган со своей стороны обязан принимать решения о возврате, направлять на исполнение в Федеральное казначейство соответствующие поручения на возврат, а также осуществлять зачет излишне уплаченных (взысканных) сумм.

Некоторым вопросам, связанным с возвратом излишне взысканных сумм налогов, посвящено интервью с экспертом.

— В каких случаях сумма налога может быть квалифицирована как излишне взысканная?

Излишне уплаченным и излишне взысканным суммам налога посвящены статьи 78 и 79 НК РФ соответственно. Оценка сумм налогов как излишне уплаченных или излишне взысканных проводится в зависимости от основания исполнения обязанности по уплате налога, признаваемой впоследствии отсутствующей.

— Можно ли говорить об излишнем взыскании, если налогоплательщик уплатил налог самостоятельно?

Способ исполнения обязанности по уплате налога — самостоятельно налогоплательщиком либо путем принудительного взыскания налоговым органом — правового значения не имеет.

Более того, налогоплательщик, добровольно исполнивший решения налоговых органов, как законопослушный участник этих правоотношений, не должен быть поставлен в худшие условия по сравнению с субъектом, в отношении которого решения налоговых органов исполняются принудительно (определение Конституционного Суда от 27.12.2005 № 503-О).

Излишне взысканными суммами могут быть те, которые уплачены налогоплательщиком во исполнение документов налогового органа, в том числе, на основании неверного расчета налогового органа, ошибочного доначисления суммы налога в карточке расчетов с бюджетом.

м

— Допустим, в отношении налогоплательщика вынесено решение по налоговой проверке. А налогоплательщик до вступления решения в силу уплатил причитающиеся по решению суммы и при этом подал апелляционную жалобу. В этом случае уплаченные им суммы также могут быть признаны излишне взысканными?

Уплата сумм, причитающихся по решению, принятому по результатам рассмотрения материалов налоговой проверки, даже не вступившему в силу, рассматривается как принудительное взыскание, а не как добровольная уплата. Налогоплательщик, исполнив решение, желает, например, исключить риски обеспечительных мер, применяемых по отношению к нему налоговым органом, получить справку об отсутствии задолженности и т.п.

Согласно пункту 5 статьи 79 НК РФ сумма излишне взысканного налога подлежит возврату с начисленными на нее процентами. Если в результате рассмотрения последующей жалобы налогоплательщика решение инспекции будет отменено, налогоплательщик вправе претендовать не только на возврат сумм как излишне взысканных, но и на получение процентов, начисленных в соответствии с пунктом 5 статьи 79 НК РФ.

Причем, при обжаловании решения налогового органа в судебном порядке срок обращения за возвратом суммы как излишне взысканной будет рассчитываться не со дня уплаты, а со дня вступления в силу судебного акта по этой жалобе, который подтверждает взыскание излишней суммы налогов.

— Получается, что достаточно указать сумму в документе налогового органа для того, чтобы она считалась излишне взысканной?

Не совсем. В судебной практике сформирован подход, при котором любая сумма, уплаченная налогоплательщиком по инициативе налогового органа даже при отсутствии налоговой проверки и (или) требования об уплате налога (пеней, штрафа), может быть признана излишне взысканной.

— Другой пример. Налоговым органом взыскана сумма, отраженная налогоплательщиком в налоговой декларации. Но оказалось, что налогоплательщик ошибся сам, завысив сумму налога. Является ли в данной ситуации сумма недоимки излишне взысканной, подлежащей возврату с процентами по статье 79 НК РФ?

Как уже сказано ранее, для того чтобы оценить суммы налогов как излишне уплаченные или излишне взысканные, нужно установить является их исчисление действиями налогоплательщика или налогового органа.

Излишняя уплата налога возникает в том случае, когда налогоплательщик, исчисляя подлежащую уплате в бюджет сумму налога, допускает ошибку в расчетах, например, вследствие незнания налогового законодательства.

В том случае, если спорная сумма налога в налоговой декларации исчислена налогоплательщиком самостоятельно без участия налогового органа, принудительное взыскание этой суммы налоговым органом по статье 46 НК РФ не является основанием для квалификации названной суммы как излишне взысканной.

В приведенном примере сумма налога является излишне уплаченной и подлежит возврату в соответствии со статьей 78 НК РФ, по общему правилу, без начисления процентов. Такая позиция отражена в постановлении Президиума ВАС от 24.04.2012 № 16551/11 по делу № А41-36076/10.

Источник: https://112buh.com/novosti/2017/o-zachete-i-vozvrate-izlishne-vzyskannykh-summ-nalogov/

Как составить заявления в ФСС РФ, чтобы быстрее зачесть или вернуть деньги компании

Чем поможет эта статья: Наглядные образцы помогут вам быстро составить заявление в ФСС РФ для зачета или возврата взносов. От чего убережет: От лишней работы и потерянного времени, если окажется, что заявление составлено не на том бланке и его надо будет переделывать.

Еще по этой теме Обновились также формы заявлений для зачета и возврата взносов из ПФР.

Образцы заполнения и подробные рекомендации можно посмотреть в статье «Новые заявления, которые помогут вам вернуть или зачесть переплаченные взносы», опубликованной в журнале «Главбух» № 6, 2014.

Для зачета или возврата страховых взносов, пеней и штрафов из ФСС РФ скоро надо будет использовать новые бланки заявлений. Они утверждены . В частности, для бухгалтеров компаний особенно важны три новые формы:

— заявление о зачете взносов, пеней и штрафов ();

— заявление о возврате излишне уплаченных сумм ();

— заявление о возврате излишне взысканных взносов, пеней и штрафов ().

В данной статье мы приведем готовые образцы таких документов и расскажем о том, как их правильно заполнить.

Новые формы обязательны для всех страхователей без исключения. Но сразу оговоримся, что подавать заявления на новых бланках надо будет спустя месяц после опубликования (на момент подписания этого номера в печать документ опубликован не был). Как мы выяснили в ФСС РФ, сейчас в отделениях пока принимают аналогичные заявления на старых бланках, которые утверждены .

Заявление о зачете излишне уплаченных взносов (форма 22-ФСС)

По инициативе компании можно провести зачет только тех взносов, пеней и штрафов, которые были перечислены добровольно. Направить их можно в счет уже имеющейся задолженности или в счет будущих платежей на социальное страхование. Для этого предусмотрена (см. образец ниже).

Фрагмент заявления о зачете излишне уплаченных взносов, пеней и штрафов (форма 22-ФСС)

Распечатать образец >>

Скачать бланк в формате Word >>

Но этого заявления не потребуется, если проверяющие обнаружат переплату раньше, чем бухгалтер. В таком случае в течение 10 рабочих дней они самостоятельно направят излишне уплаченные суммы на погашение долгов.

А если их нет, то на будущие платежи. Однако и в этом случае вы можете повлиять на решение проверяющих. Для этого подайте то же самое заявление.

В нем пропишите, какие именно суммы и в счет каких конкретных платежей вы хотели бы зачесть.

Что должно быть в заявлении. В новой предусмотрена возможность межрегионального зачета. То есть если деньги компании ушли в бюджет другого региона, по ошибке или в связи с пересчетом взносов, то платить эту сумму повторно не обязательно.

Достаточно провести межрегиональный зачет. Для этого надо поставить знак «V» в соответствующей строке заявления ( 1 ). А в нижней части документа заполнить строки, отмеченные знаком «**» (2). При этом сумму переплаты, которую вы хотите зачесть, указывайте в рублях и копейках в специальных таблицах (3). В прежних бланках эти значения надо было измерять в рублях.

Важная деталь Строки, отмеченные знаком «**» надо заполнять только при проведении межрегионального зачета. В остальных случаях они должны быть пустыми.

Новую строку «Уточнение наименования платежа» (4) надо заполнять, если в платежке в поле «Назначение платежа» была допущена ошибка, в результате которой взносы поступили не в тот бюджет или в тот, но в счет других платежей.

Например, вместо пеней случайно написали взносы на обязательное социальное страхование.

Еще один важный момент — одним из реквизитов является код ОКАТО (5). Но поскольку с 2014 года данный классификатор не действует, вместо ОКАТО надо будет ставить код ОКТМО. Правильность такого заполнения подтвердили нам и представители ФСС РФ.

В какой срок зачтут переплату. Ревизоры примут решение в течение 10 рабочих дней с даты получения заявления от плательщика. Если излишне уплаченные суммы взносов, пеней, штрафов были выявлены при сверке с ФСС РФ, то этот срок считают с даты подписания акта ().

Заявления о возврате излишне уплаченных взносов (форма 23-ФСС) и излишне взысканных (форма 24-ФСС)

Излишне уплаченные взносы, пени или штраф компания вправе не только зачесть, но и вернуть на расчетный счет компании. Сделать это можно в течение трех лет со дня уплаты средств (). Для этого надо подать заявление по (см. образец ниже).

Фрагмент заявления о возврате излишне уплаченных взносов, пеней и штрафов (форма 23-ФСС)

Распечатать образец >>

Скачать бланк в формате Word >>

А излишне взысканные суммы можно только вернуть, причем с процентами (). Для этого понадобится заявление по (см. образец ниже). Подать его можно в течение месяца со дня, когда стало известно о наличии излишне взысканных фондом сумм. Если в месячный срок не успели, то вернуть деньги удастся через суд в течение трех лет (ч. , ст. 27 Закона № 212-ФЗ).

Фрагмент заявления о возврате излишне взысканных взносов, пеней и штрафов (форма 24-ФСС)

Распечатать образец >>

Скачать бланк в формате Word >>

Что должно быть в заявлениях. Обе формы — и , и — почти не отличаются, поэтому алгоритм заполнения одинаковый.

Так, теперь в реквизитах банковского счета, на который вернут деньги, нужно писать еще и корреспондентский счет ( 1а ), ( 1б ). Вместо ОКАТО ставить новый О КТМО (2а), (2б ).

А лицевой счет указывать, если он открыт в Федер альном казначействе (3а), (3б), как правило, это у бюджетников.

Осторожно! В заявлениях на возврат теперь надо писать еще и корреспондентский счет. Если его не будет, то фонд не сможет перечислить деньги.

Кроме того, надо будет указать дополнительно сведения о представителе компании, который отправится в ФСС РФ с заявлением. А именно его фамилию, инициалы, паспортные данные (4а), (4б).

Если заявление вместо директора будет подавать другой сотрудник, скажем бухгалтер, то понадобятся еще и реквизиты доверенности (5а), (5б). А саму ее приложите к заявлению.

Отдельно добавим про заявление о возврате излишне взысканных взносов, пеней и штрафов. Теперь в нем не надо указывать сумму процентов за неправомерное взыскание. Их представители ФСС РФ рассчитают сами и вернут на тот счет, который вы сообщите в .

Когда вернут деньги. Сотрудники фонда должны принять решение о возврате излишне уплаченных сумм в течение 10 рабочих дней после подачи заявления или подписания акта сверки. А в течение месяца с этой даты обязаны перечислить деньги на счет ().

Срок для возврата излишне взысканной суммы и процентов — месяц со дня получения заявления (). Если фонд не укладывается в эти сроки, компания вправе требовать проценты за задержку. Для их получения надо будет оформить заявление в произвольной форме.

Источник: https://www.gazeta-unp.ru/articles/43355-qqgb-16-m3-kak-sostavit-zayavleniya-vfssrf-chtobybystree-zachest-ilivernut-dengi-kompanii

Что нужно знать бухгалтеру о новых формах заявлений на зачет и возврат страховых взносов

Бухгалтер любой компании может столкнуться с зачетом или возвратом страховых взносов.

С 14 мая 2014 года для оформления зачета или возврата нужно использовать обновленные формы заявлений, которые были утверждены приказом Минтруда России от 04.12.

13 № 712н и являются обязательными для применения. Расскажем о наиболее важных отличиях от прежних форм и дадим рекомендации по применению заявлений.

Переплату по страховым взносам, пеням и штрафам можно зачесть в счет будущих платежей или направить на погашение задолженности. Также переплата может быть возвращена компании. Это предусмотрено статьей 26 Закона № 212-ФЗ*. Зачесть или вернуть пенсионные или медицинские взносы можно через ПФР, а страховые взносы на случай временной нетрудоспособности и в связи с материнством — через ФСС.

Причем, если фонды сами выявляют переплату, то они вправе самостоятельно направить излишек в счет будущих платежей или погасить долги компании (ч. ч. 6, 8 ст. 26 Закона № 212-ФЗ).

м

Однако это не лишает организацию права на подачу заявления о проведении зачета (ч. ч. 6, 10 ст. 26 Закона № 212-ФЗ). Когда же необходимо вернуть переплату, то следует проявить инициативу и подать в фонды заявление о возврате.

Без него переплату вернут (ч. 11 ст. 26 Закона № 212-ФЗ).

Всего приказом Минтруда России от 04.12.

13 № 712н** утверждено 14 новых форм документов, которые применяются для зачета или возврата взносов, а именно:

- формы актов совместной сверки;

- формы заявлений о зачете или возврате;

- формы решений фондов о зачете или возврате.

Однако их всех обновленных форм бухгалтеру потребуются именно формы заявлений. Их основное предназначение опишем в таблице.

Обратите внимание: с 2015 года переплату по одному виду взносов можно будет направлять на погашение задолженности другого вида, но при условии, что эти взносы администрирует один фонд. Например, пенсионные взносы можно будет зачитывать в счет медицинских, поскольку эти взносы администрирует ПФР.

Возможность выбора

Обновленные формы заявлений о зачете (22-ПФР и 22-ФСС) теперь позволяют выбрать, куда именно направить переплату — в счет предстоящих платежей или в счет погашения задолженности по пеням или штрафам. Прежние формы заявлений сделать такой выбор не позволяли. Допускался лишь зачет в счет будущих платежей.

Заметим, что закон и прежде разрешал погашать недоимку за счет переплаты (ч. 10 ст. 26 Закона № 212-ФЗ). Но из-за того, что прежние формы не позволяли этого сделать, компаниям приходилось составлять заявления о зачете в произвольных формах (хотя законодательством РФ возможность использования произвольных форм не предусмотрена).

Межрегиональный зачет

В формах 22-ПФР и 22-ФСС предусмотрели возможность осуществления межрегионального зачета взносов.

Такой зачет может пригодиться в следующих случаях:

- если страховые взносы ошибочно были направлены в другой регион (допустим, компания ошиблась в сведениях о получателе платежа);

- компания перечислила страховые взносы в одном регионе, но потом сменила место регистрации и встала на учет в фонде по другому адресу.

Прежде механизм зачета взносов в подобных ситуация не был урегулирован. Теперь же для зачета между регионами в заявлениях графу «Межрегиональный зачет сумм страховых взносов» нужно отметить «V» и указать, в том числе, наименование отделения ПФР, реквизиты казначейства и банка.

С заявлением нужно обращаться в подразделение фонда, в котором компания стоит на учете (ч. 2 ст. 26 Закона № 212-ФЗ). Однако формами не предусмотрено, что в них нужно отражать реквизиты платежного поручения, которым был проведен ошибочный платеж.

Также не предусмотрено, что нужно сообщать информацию о том, между какими регионами нужно провести взаимозачет. Есть неопределенность и с тем, откуда контролеры органов ПФР и ФСС будут получать эти данные. По всей видимости, чтобы ускорить зачет, имеет смысл приложить к заявлению копию платежного поручения.

Законодательство не обязывает это делать, но это позволит быстрее идентифицировать платеж.

Дополнительные тарифы страховых взносов введены с 2013 года (ст. 58.3 Закона № 212-ФЗ;).

Однако в старых формах заявлений эти взносы вообще не упоминались, поэтому случалось, что для их зачета или возврата в типовых формах их суммы приходилось дописывать от руки.

Теперь же для этих взносов нашлось место в формах 22-ПФР, 23-ПФР и 24-ПФР. Получается, что теперь и обычные взносы можно зачитывать в счет дополнительных.

Большинство вопросов, касающихся страховых взносов на страхование от несчастных случаев на производстве и профзаболеваний регулируются Федеральным законом от 24.07.1998 № 125-ФЗ***. Но если дело касается зачета или возврата, то с января 2014 года применяется Закон № 212-ФЗ (ч. 2 ст. 1 Закона № 212-ФЗ).

Однако формы заявлений на зачет или возврат взносов на травматизм так и не были утверждены. Поэтому есть неопределенность с тем, какие формы заявлений нужно использовать.

На наш взгляд, отсутствие форм заявлений не может лишать компанию права на зачет или возврат взносов. Соответственно, можно применять произвольные формы заявлений.За основу полагаем возможным взять формы утвержденные комментируемым приказом Минтруда России от 04.12.13 № 712н.

*Название закона — «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

**Название приказа — «Об утверждении форм документов, применяемых при осуществлении зачета или возврата сумм излишне уплаченных (взысканных) страховых взносов»

***Название закона — «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

Денис Покшан — эксперт «»

Источник: https://delovoymir.biz/chto-nuzhno-znat-buhgalteru-o-novyh-formah-zayavleniy-na-zachet-i-vozvrat-strahovyh-vznosov.html

Заявление о зачете суммы излишне уплаченного налога: как заполнить, скачать бланк

Законодательство требует от налогоплательщиков при наличии у них баз по налогообложению, определять и перечислять в бюджет обязательные платежи. Иногда по самым разным причинам исполнение данной обязанности может привести к возникновению переплаты. Чтобы урегулировать данный вопрос с ИФНС, субъект бизнеса может подать заявление о зачете суммы излишне уплаченного налога.

Как можно узнать о переплате по налогам

О том что у компании или ИП возникла переплата по налогам, они могут узнать либо самостоятельно, либо им должны сообщить об этом налоговые органы.

В последнем случае устанавливается срок, в течение котором инспектор данного контрольного органа должен сообщить об этом — 10 дней с обнаружения такого факта.

При этом он может использовать для этого звонок по телефону, отправить письмо почтовой службой или через систему электронного документооборота (ЭДО).

Если инспектор позвонил, ответственное лицо на предприятие должно принять все меры, чтобы впоследствии у него были доказательства – спросить кто звонит, по какому налогу возникла переплата и в какой сумме.

Бывает и так, что сам инспектор не уверен, что данная сумма излишнего налога является переплатой, поэтому возможно он попросит предоставить ряд дополнительных документов.

На практике очень часто работники ИФНС не обращают внимания на свою обязанность сообщать организации о таких ситуациях, так как это приведет к оттоку денег из бюджета, что противоречит стоящим перед ними задачам.

Еще узнать о возникшей переплате по налогу можно, если есть квалифицированная электронная подпись, используя кабинет налогоплательщика на сайте налоговой. Однако надо помнить, что данная служба будет предупреждать вас о любой переплате по налогу, не учитывая, что начисления налогового обязательства происходит один раз в год, а авансовые платежи перечисляются ежеквартально, ежемесячно.

Узнать о возникшей излишне перечисленной сумме налога можно также, заполнив декларацию по итогу за год. Специальные разделы, предназначены для заполнения как сумм налога за год, так и производимых квартальных (месячных) платежей.

При составлении декларации можно выявить, что возникла переплата налогов (будет заполнена графа налог к возврату). Так же обстоят дела с ситуацией, когда подается уточняющая декларация, которая приводит к снижению суммы налога.

бухпроффи

Внимание! Наиболее часто переплаты возникают, когда выполняется уплата налога в бюджет из-за того, что неправильно указываются реквизиты в платежных документах. Об этом можно узнать, если периодически запрашивать в налоговой акты сверки и справки по взаиморасчетам по налогам.

В каком случае можно сделать зачет

Провести зачет по излишне уплаченным налогам можно, когда и ИФНС, и сам налогоплательщик знают о сложившейся ситуации. Если первым выявил это инспектор, то он направляет фирме извещение и просит принять решение по возврату или зачету. Данный выбор должен сделать налогоплательщик.

Однако, если у фирмы существует какая-либо недоимка, то провести возврат переплаты налога, она не сможет. В этом случае инспектор самостоятельно, без согласия организации, произведет зачет.

Законодательство предусматривает только его обязанность уведомить компанию о проведенном зачете. Может сложиться ситуация, что недоимка меньше, чем переплата. Тогда на часть недоимки проводится зачет, и направляется субъекту бизнеса уведомление о необходимости принятия решения в отношении излишне выплаченной суммы налога.

Кроме того действует ограничение по сроку при проведении зачета. Когда переплата возникла из-за хозяйствующего субъекта, то подать заявление на проведение зачета он должен в срок 3 года с момента платежа. Если пропустить этот период, то провести зачет не получится.

Когда излишняя сумма по налогу стала результатом действия налоговых органов, налогоплательщик может подать заявление о зачете в течение месяца с момента, когда ему стало известно об этом или вступило в силу решение суда.

бухпроффи

Внимание! Проводя зачет, также нужно принимать во внимание, что он возможен в рамках платежей внутри бюджетов. Если фирма захочет провести зачет по налогам разных уровней бюджетов, то ИФНС ей в этом откажет.

Можно зачесть пени и штрафы в счет налогов

НК разрешает производить зачет сумм переплаты по налогам в счет пени, и наоборот. Однако производить это необходимо по правилу, что и пени, и налог находятся на одном уровне бюджета (федеральный, региональный, местный). Для выполнения операции необходимо в общем порядке подать заявление на зачет.

Что касается переплаты по штрафам, то НК определяет, что они могут быть использованы в счет любых будущих платежей. При этом вид налога прямо не указывается.

Однако на практике с зачетом штрафом могут возникать проблемы. Это связано с тем, что сами штрафы существуют в двух видах — твердой сумме либо размере от неоплаченного налога.

бухпроффи

Внимание! Чтобы не столкнуться с отказом, лучше всего просить о зачете переплаты по штрафу на налог или пени того же вида что и налог, по штрафу которого возникла переплата.

Способы подачи заявления

Документ можно передать в налоговую следующими способами:

- При личной явке руководителя организации, либо через уполномоченное лицо с оформленной доверенностью. В этом случае заявление нужно распечатать в двух копиях и инспектор на одной из них ставит печать о получении;

- Почтовым отправлением. Оно должно быть заказным, с описью и с уведомлением о получении;

- В формате электронного документа через сеть интернет. Это можно сделать через специализированную программу либо при помощи личного кабинета на сайте ФНС при наличии электронной подписи.

Скачать новую форму заявления на зачет в 2018 году (действует с 2017 года)

Как правильно оформить новую форму заявления в 2018 году

Рассмотрим, как выполнить зачет суммы излишне уплаченного налога при помощи новой формы заявления. Этот бланк нужно применять в обязательном порядке начиная с 31 марта 2017 года.

Заполнение документа начинается с шапки, в которую нужно внести коды ИНН и КПП заявителя. Если бланк подает организация, то к поле ИНН две пустые клеточки нужно прочеркнуть. Если это делает предприниматель — то прочеркивается полностью поле КПП.

Рядом записывается номер страницы в документе. Титульный лист всегда «001».

Затем следует поле «Номер заявления», в котором нужно проставить: какой по счету раз субъект обращается за зачетом в этом году. Вносить цифры нужно начиная с самой левой клетки. Все оставшиеся пустыми необходимо поставить прочерк.

Справа находится поле, в котором проставляется код налогового органа, куда направляется заявление.

В большое поле заносится полное наименование организации без сокращений, либо полные Ф.И.О. предпринимателя.

Затем следует поле для указания статьи НК, на основании которой выполняется данное действие. Когда выполняется зачет излишне перечисленного налога, это производится по ст. 78. Все клетки, что останутся пустыми, необходимо прочеркнуть.

Далее следуют графы для указания информации о зачете. Первым делом записывается сумма, которая запрашивается к зачету. Ее размер вносится начиная с левых клеток, все оставшиеся пустыми необходимо поставить прочерк.

Следом необходимо проставить налоговый период, в котором была произведена переплата. Данное поле состоит из трех блоков, разделенных точками.

м

Заполняются они следующим образом:

- Первые две клетки для периода. Сюда записывается «МС» – когда период месяц, «КВ» – когда квартал, «ПЛ» – когда полугодие и «ГД» – когда год.

- Вторые две клетки служат для уточнения номера указанного периода. Если в качестве периода записал месяц, то здесь вносится его номер от 01 до 12. При выборе квартала — номер от 01 до 04. При выборе полугодия указывается 01 либо 02. Для года в этих клетках записываются нули.

- Последние четыре клетки необходимы чтобы указать год.

Справа от графы периода записывается код ОКТМО.

Ниже записывается код КБК, по которому имеется переплата.

Последнее поле здесь — код ФНС, в которой числится у субъекта переплата.

Далее, проставляется код зачета:

- «1» – если сумму планируется использовать как погашение имеющейся задолженности;

- «2» – для погашения будущих платежей.

После этого идет второй блок, в котором указывается информация о том, на что конкретно направляется переплата:

- Код периода — указывается на какой период переносится переплата, после кодируется аналогично предыдущему;

- Код ОКТМО — заносится соответствующий код;

- Код КБК — код платежа, на который переносится переплата. Он может совпадать с предыдущим (если переплата отправляется в счет будущего платежа), либо отличаться, если за ее счет погашается задолженность по другому налогу. Необходимо помнить правило о том, что зачет выполняется только в пределах одного уровня бюджета.

Код налогового органа заполняется только тогда, когда переплата переносится на погашение имеющегося долга.

В последнюю очередь заполняются графы с указанием количества листов в заявлении и числа листов с приложениями.

Нижняя часть заявления делится на два столбца, здесь необходимо заполнять только левый. Здесь нужно проставить код лица, кто подает заявление, его полные Ф.И.О., номер телефона, дату и подпись.

Нижние графы заполняются только в случае, когда документ подает представить по доверенности — сюда вносятся ее реквизиты. Саму доверенность прикладывают к заявлению, а в соответствующем поле вносят количество прилагаемых к форме документов.

В течение какого времени будет осуществлен зачет

Для проведения зачета по излишне перечисленному налогу, нужно оформить заявление. Налоговая рассматривает его в срок 10 дней, после чего им дается еще 5 дней чтобы сообщить о принятом решении.

Если организация хочет использовать переплату по одному налогу в счет недоимки по другому, оформлять заявление не нужно. Инспектор сделает это самостоятельно без согласия налогоплательщика в срок 10 дней с факта обнаружения переплаты либо подписания акта сверки по налогам.

Для его рассмотрения у ФНС снова есть 10 дней, после чего они должны в срок 1 месяца с дня подачи документа вернуть остаток средств на расчетный счет.

Источник: https://buhproffi.ru/nalogi-i-vznosy/zayavlenie-o-zachete-naloga.html

Бумажные и Интернет СМИ | Пресс-центр | GSL

- 2018 GSL website Илона Валлен, 373

«События после отчётной даты: как отражать и как раскрывать в бухгалтерской отчётности»

Период составления финансовой годовой отчётности коммерческой организации может занять 3 месяца. За это время в хозяйственной жизни организации происходят события, которые либо являются следствием деятельности организации в предыдущих годах, либо являются новыми фактами, способными повлиять на деятельность компании в настоящем и будущем.

- 2017 Практическое Налоговое Планирование Александра Краснобаева, Ксения Шилкина, Б.В.Островитянов, 753

«Косвенная продажа недвижимости: развитие правил налогообложения»

В чем суть косвенной продажи недвижимости Как бизнес использует косвенные продажи в налоговых схемах Как снизить риски при косвенной продаже недвижимости

- 2017 Бухгалтерский учет Илона Валлен, 767

«Необоснованная налоговая выгода»

В каком случае налоговая выгода признается обоснованной, а в каком – нет? Что такое агрессивное налоговое планирование? Как доказывается наличие умысла налогоплательщика на совершение налоговых правонарушений?

- 2017 GSL website Елена Данкова, 1802

«Реестры бенефициаров для российских компаний»

Обновленная справка с учетом Постановления Правительства (N913 от 31 июля 2017 года) о правилах предоставления российскими компаниями такой информации

- 2017 РБК Финансы Сергей Панушко, 1849

«ФНС утвердила исключение Британских Виргинских островов из офшоров»

ФНС исключает Британские Виргинские острова (BVI) из черного списка офшоров. Это изменение затронет интересы российских владельцев местных компаний. Если уход из BVI в другой офшор и поможет им сохранить свои тайны, то не навсегда

- 2017 GSL website Утилити Билл, 928

«Сертификат хорошего состояния компании в Гонконге»

Среди получаемых на компанию документов особое место занимает Сертификат хорошего состояния (Certificate of Good Standing, CGS)

- 2017 GSL website Александр Алексеев, Б.В.Островитянов, 989

«Ураган «Ирма» как фактор международного налогового планирования»

Острить по этому поводу не считаем возможным: На Британских Виргинских Островах подтверждены сведения о 16 погибших, от 30 до 40% зданий разрушено

- 2017 GSL website Анастасия Сосновская, 668

«Защита персональных данных: электронный адрес»

В соответствии с Федеральным законом от 27 июля 2006 г. № 152-ФЗ «О персональных данных», персональные данные — это любая информация, относящаяся прямо или косвенно к определенному или определяемому физическому лицу

- 2017 GSL website Эльвира Рублева, 792

«Гонконг: банки снова открывают счета стартапам и как открыть расчетный счет»

Предлагаем вашему вниманию перевод статьи, которая была опубликована на LinkedIn 30 августа 2017 года: автор статьи: Шон Каннингем

- 2017 Консультант Илья Штромвассер, 2170

«Гонконгские компании в международном налоговом планировании»

Материал подготовлен с использованием правовых актов по состоянию на 27 марта 2017 года

- 2017 Office Magazine 518

«Позитив и оптимизм»

Специфика деятельности юридической фирмы с солидной репутацией предполагает определенную консервативность, которая касается не только манеры вести дела, но и внешнего облика сотрудников и, конечно, интерьера офиса. Но яркие современные тенденции побеждают и здесь

- 2017 Практическое налоговое планирование Елена Данкова, 2011

«Как списать просроченную недоимку: пошаговый алгоритм»

Когда недоимка признается безнадежной к взысканию Почему контролеры не вправе списать долг без судебного акта Когда может понадобиться справка об отсутствии задолженности

- 2017 GSL website Александр, Ват Ден Такс, 980

«Гонконг предлагает налоговые льготы в обмен на инновации»

С апреля 2016 года Администрация Гонконга запустила новую программу поддержки инновационных компаний. Программы поддержки в виде грантов и субсидий существовали и ранее, однако впервые правительство предлагает возвращать часть налогов компаниям, подходящим по некоторому набору критериев.

- 2017 Практическое налоговое планирование Марина Заверуха, Марина Волкова, 1277

«Как использовать компании США и Канады для налогового планирования»

В каких случаях выгодно зарегистрировать компанию в США Корпорации в Канаде вправе получить сертификат резидентности В чем преимущества канадских ограниченных партнерств

- 2017 GSL website Александр, 1688

«Гонконг собирается ввести обязательные реестры бенефициаров?»

Казначейское Бюро Гонконга (Financial Services and the Treasury Bureau, FSTB) в январе 2017 года сообщило, что началась публичная дискуссия по вопросу введения дополнительных мер по борьбе с отмыванием денег и финансированием терроризма. Среди тем обсуждения — введение публичного реестра бенефициаров и лицензирование услуг связанных с регистрацией компаний

- 2017 LIFE Илья Штромвассер, 2573

«Минфин потребовал от офшоров справку о праве на доходы»

По мнению экспертов, таким способом финансовое ведомство будет бороться с «транзитными» офшорными схемами.

- 2017 Корпоративный юрист Александр Алексеев, 978

«Александр Алексеев асфальтирует протоптанные дорожки»

Управляющий партнер GSL Law&Consulting Александр Алексеев в компании отвечает больше за бизнес, чем за право. Его внимание к мелочам, стремление сделать бизнес живым, открытым и творческим достигло цели: работа в GSL как хороший фрукт — не только полезно, но и вкусно.

- 2016 Корпоративный юрист Анна Антонова, 1688

«Контролирующие лица в английском праве. Пять главных признаков»

Еще в 2014 году английская королева в своей речи говорила о проекте Закона о малом бизнесе, предпринимательстве и трудовых отношениях. Свое слово Елизавета сдержала, и 26 марта 2015 года проект стал актом английского Парламента. Великобританию хотят сделать более привлекательной для создания и расширения бизнеса. Но появились и дополнительные требования. Чтобы избежать проблем с законом, необходимо знать все об открытом реестре бенефициаров.

- 2016 Bloomberg 1668

«Проблемы с открытием банковских счетов в Гонконге»

Пол Мойес, исполнительный директор компании Tricor Services и член Совета Гонконгского Института сертифицированных секретарей, беседует с ведущим программы «Trending Business» Ришадом Саламатом на канале Bloomberg. В программе обсуждаются результаты опроса, проведенного Гонконгским Институтом сертифицированных секретарей, относительно банковских счетов в Гонконге и сложностей, которые многие компании испытывают при открытии таких счетов.

- 2016 Корпоративный юрист 427

«Подумали о душе»

Совет, данный графом Калиостро меркантильному Маргадону, становится более актуальным накануне Нового года и Рождества. В связи с этим — несколько историй от партнеров юридических фирм об их социально значимых проектах.

- 2016 Albert, GlobalFamily Анна Кузина, 2000

«Офшорные счета в Китае стало практически невозможно открыть: политика банков»

Предлагаем Вашему вниманию статью «Offshore Bank Account Opening Nearly Impossible» (Bank Policies), из ленты WeChat (автор материала — Albert, GlobalFamily), посвященную нынешнему состоянию рынка услуг по открытию счетов для офшорных компаний в Китае

- 2016 Бухгалтерский учет Наталья Смолякова, 5310

«Документальное оформление валютных операций»

Когда необходимо открыть или переоформить паспорт сделки и представить в банк справку о валютных операциях? В каких случаях производится закрытие паспорта сделки и представление в банк справки о подтверждающих документах?

- 2016 Бухгалтерский учет Ольга Землянская, 1397

«Вопросы учета и налогообложения членства в СРО»

Для одних компаний участие в саморегулируемой организации является обязанностью, как, например, для аудиторских фирм, для других – нет. Как взносы в саморегулируемую организацию отразить в бухгалтерском и налоговом учете?

- 2016 GSL website Александр, 14026

«Открытие счета в банках Гонконга. Новая реальность.»

- 2016 Учет в строительстве Елена Курбатова, 1004

«Вправе ли компания уволить декретницу при ликвидации компании»

Закрываем компанию. Работница сейчас в отпуске по уходу за ребенком до полутора лет. Вправе ли мы ее уволить? Какие выплаты ей положены?

Источник: https://gsl.org/ru/press-center/press/%D0%BF%D0%B5%D1%80%D0%B5%D0%BF%D0%BB%D0%B0%D1%82%D0%BE%D0%B9-%D0%BF%D0%BE-%D0%BD%D0%B0%D0%BB%D0%BE%D0%B3%D0%B0%D0%BC-%D0%B8-%D0%B2%D0%B7%D0%BD%D0%BE%D1%81%D0%B0%D0%BC-%D0%BC%D0%BE%D0%B6%D0%BD%D0%BE/

Составляем заявление на зачет переплаты по налогам

Излишне уплаченные денежные средства по различным налогам можно вернуть или зачесть в качестве будущих платежей, предоставив в территориальную ИФНС соответствующее заявление (пп. 5 п.1 ст. 21 НК РФ). Более того, если ошибка обнаружилась в конце года при составлении годового баланса бюджетного учреждения, не стоит расстраиваться, ситуацию также можно исправить.

Налоговые органы принимают документы на возврат или зачет денег в течение трех лет с того дня, когда было совершено излишнее перечисление (п. 2,7 ст. 78 НК РФ).

Когда составляется заявление о зачете суммы излишне уплаченного налога

В процедуре возврата или зачета существуют два варианта развития событий:

- При наличии актуальных пеней и штрафов или же недоимки по данной группе налогов, нужно санкционировать сверку с налоговым органом на текущую дату (п. 5 ст. 78 НК РФ). По результату сделают взаимозачет. Дополнительного обращения к налоговикам не требуется, достаточно лишь предоставить письмо с просьбой о проведении сверки. Если после взаимозачета осталась переплата, можно подать заявление на возврат.

- Если неоплаченных пеней, недоимок и штрафных санкций у организации не имеется, подается либо заявление о зачете налога, либо производится погашение в счет будущих налоговых платежей или штрафов (п. 4 ст. 78 НК РФ).

Территориальные ИФНС отводят до десяти дней включительно на принятие решения, и еще пять — на оповещение о принятом решении (пересчет или отказ). Перечисление на расчетный счет подтвержденной суммы происходит в течение 30 дней со дня регистрации заявительных документов.

Куда предоставлять документы на зачет

Все обращения должны быть направлены в территориальные отделения ФНС России лично заявителем — руководителем или же его непосредственным представителем, действующим по доверенности.

Если бюджетная организация имеет Личный кабинет на официальном сайте ФНС или же предоставляет периодическую отчетность в электронном виде, есть возможность сформировать электронное обращение. Деньги отправят на расчетный счет, который зарегистрирован в реестре ЕГРЮЛ.

Что касается специализированных бухгалтерских систем электронного документооборота, то, на основании Приказа ФНС России от 23.05.17 № ММВ-7-8/478@, разрешается подача заявлений и обращений учреждений через электронные сервисы сдачи отчетности. Можно сформировать и отправить заявление в онлайн-ресурсе, подписав его усиленной квалифицированной ЭЦП.

Обязательные требования к форме и содержанию

Источник: https://gosuchetnik.ru/shablony-i-formy/sostavlyaem-zayavlenie-na-zachet-pereplaty-po-nalogam

Зачет или возврат сумм переплаты по страховым взносам

Плательщики страховых взносов имеют право на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных страховых взносов, пеней и штрафов.

При обнаружении факта излишней уплаты страховых взносов территориальный орган ПФР сообщает об этом плательщику в течение 10 дней со дня обнаружения факта переплаты.

При обнаружении факта возможной переплаты, территориальный орган ПФР вправе провести с плательщиком совместную сверку расчетов по начисленным и уплаченным страховым взносам. Результаты такой сверки оформляются актом, подписанным обеими сторонами.

Сумма излишне уплаченных страховых взносов может быть:

- зачтена в счет предстоящих платежей плательщика;

- зачтена в счет погашения задолженности по пеням и штрафам за правонарушения;

- возвращена плательщику страховых взносов.

Зачет суммы излишне уплаченных страховых взносов в счет предстоящих платежей плательщика страховых взносов производится по решению органа контроля за уплатой страховых взносов самостоятельно.

Это не препятствует плательщику страховых взносов представить в орган контроля за уплатой страховых взносов заявление, поданное в письменной форме или в форме электронного документа, о зачете суммы излишне уплаченных страховых взносов.

Соответствующее решение территориальный орган ПФР принимает в течение 10 дней со дня обнаружения им факта переплаты, или со дня получения заявления от плательщика страховых взносов, или со дня подписания акта совместной сверки уплаченных страховых взносов (если такая сверка проводилась).

Зачет суммы излишне уплаченных страховых взносов в счет погашения задолженности по пеням и штрафам территориальные органы ПФР осуществляют самостоятельно.

В этом случае решение принимается в течение 10 дней со дня обнаружения факта излишней уплаты страховых взносов, или со дня подписания акта совместной сверки уплаченных страховых взносов или со дня вступления в силу решения суда.

Однако плательщик может и сам подать заявление, чтобы излишне уплаченную им сумму зачли в счет погашения задолженности по пеням и штрафам. В этом случае решение также принимается в течение 10 дней.

С 2015 года зачет излишне уплаченных сумм страховых взносов по одному виду страхования, администрируемых одним органом контроля за уплатой страховых взносов, в счет предстоящих платежей плательщика страховых взносов, платежей по погашению недоимки по страховым взносам и задолженности по пеням и штрафам по другому виду страхования, администрируемым тем же органом контроля за уплатой страховых взносов, производится по заявлению плательщика страховых взносов, поданному в письменной форме или в форме электронного документа

Таким образом, переплату по взносам на обязательное медицинское страхование можно зачесть в счет уплаты пенсионных взносов и наоборот. А вот переплату по этим взносам направить в счет погашения задолженности по взносам в фонд социального страхования нельзя, так как контроль за правильностью их уплаты возложен на ФСС.

Чтобы вернуть излишне уплаченные страховые взносы, плательщик должен подать заявление, и тогда сумма будет возвращена в течение месяца после получения такого заявления.

Если у плательщика имеется задолженность по пеням и штрафам, возврат производится только после зачета суммы излишне уплаченных страховых взносов в счет погашения задолженности.

Заявление о зачете или возврате суммы излишне уплаченных страховых взносов может быть подано в течение трех лет со дня уплаты указанной суммы.

Пенсионный фонд Российской Федерации в течение пяти дней со дня принятия решения обязан сообщить в письменной форме или в форме электронного документа плательщику страховых взносов о принятом решении о зачете (возврате) сумм излишне уплаченных страховых взносов или об отказе в осуществлении зачета (возврата).

Указанное сообщение передается руководителю организации, физическому лицу, их представителям лично под расписку или другим способом, подтверждающим факт и дату его получения.

В случае направления указанного сообщения по почте заказным письмом оно считается полученным по истечении шести дней со дня направления заказного письма.

ВАЖНО! Возврат суммы излишне уплаченных страховых взносов в ПФР не производится, если территориальный орган Пенсионного фонда учел сумму излишне уплаченных страховых взносов в составе сведений персонифицированного учета и эти сведения разнесены Фондом на индивидуальные лицевые счета застрахованных лиц.

Источник: https://www.pfrf.ru/sved_o_per_pens_nak/porjadok_upl_ip/~372