Отражение пеней по налогам

Пеня – неустойка, выставленная дебитору за каждый день просрочки платежа. Это метод штрафной санкции, который призван побудить должника скорее погасить свои долги. Чаще всего пеня начисляется за неуплату услуг ЖКХ и налогов.

Для юридического лица особенно актуален второй случай. Бывает, что предприятие не имеет средств к уплате налогов или умышленно их скрывает. Начисление пени, как и увеличение любого другого обязательства, должно быть отражено в бухгалтерском учете.

Проводки по начислению пени рассмотрим в статье.

Где должна быть учтена неустойка?

Пеня – это обязательство, которое возрастает с каждым днем. Соответственно, ее величина должна быть показана в пассиве баланса. На основании чего составляется первая форма отчетности? Конечно же счетов бухгалтерского учета.

Получается, как только возникнет обязательство такого рода, его необходимо занести в дебет и кредит двух разных счетов, т. е. составить проводки по налогам и санкциям.

Бухгалтерские услуги, а точнее, лица, их оказывающие, без труда справятся с такой задачей.

Для отражения пени за неоплаченные вовремя налоги и сборы используется счет 99, который создан для сбора сумм прибыли и убытков предприятия. Именно сюда бухгалтер запишет сумму увеличенного вследствие штрафа налогового обязательства. В корреспонденцию вступит счет 68 «Начисление пени по налогам». Бухгалтерские проводки пока ограничатся одной записью: Дт 99 Кт 68.

Пбу о пени

Бухгалтерский учет признает пеню как прочий расход, который никаким образом не участвует в определении налоговой базы при расчете налога на прибыль. Убедиться в том, что обязательства такого рода действительно должны быть отражены на счете 99 позволяет п. 83 ПБУ и Инструкция по применению типового плана счетов.

Санкции за нарушение налогового законодательства РФ вносят в состав убытка предприятия, сюда же должны быть включены и пени за просроченные платежи по налогам и сборам.

При внесении сумм в дебет 99 счета возникает необходимость указать сумму в финансовой отчетности: в строке 2460. Получается, что величина неустойки уменьшает чистую прибыль компании, при этом не изменяя показатель в строке 2300.

Следовательно, проводки на штрафы и пени по налогам не влияют на данные налогового учета.

Характеристика счета 99

Счет «Прибыли и убытки» служит для сбора информации и выведения конечного результата о финансовой деятельности предприятия. Он имеет активно-пассивную структуру. В дебете указываются суммы потерь, а в кредите – доходов.

Счет закрывают перед составлением годовой отчетности. Конечное сальдо по одной из сторон списывают на «Нераспределенную прибыль (непокрытый убыток)».

Аналитический учет на счете создается таким образом, чтобы потом перенести все необходимые данные в финансовую отчетность.

Помимо 68 счета, 99-й корреспондирует со многими счетами. Например, 90, 91, 51, 01, 20, 41, 43 и другими. Сюда списывается общий результат как от положительно влияющих на экономическую деятельность факторов, так и отрицательных (пропажа, порча ТМЦ, результаты ЧП, просрочки по кредитам и займам, начисление пени по налогам).

Бухгалтерские проводки составляются по принципу: увеличение обязательств в кредите, увеличение средств в дебете. Всякий раз получая доход, его в конце месяца списывают контировкой Дт 99 Кт 91.1 (90). При возникновении потерь счет кредитуется.

Как оплачиваются пени?

Неустойки имеют достаточный размер в денежном выражении, чтобы поторопить дебитора поскорее оплатить счета. Отражения в бухгалтерском учете уплаты пеней происходит с записью Дт 68 «Пени» Кт 51. В роли кредитуемого может выступать и другой счет.

Например, «Касса» или «Расчеты по краткосрочным займам», если неустойка была уплачена за счет полученных в долг средств.

Как видно, начисление пени невыгодно предприятию: при ее погашении уменьшается обязательство по платежам, но убыток ничем не покрывается.

Бухгалтерские проводки по учету налогов и сборов

Для отражения обязательств по обязательным платежам в бюджет предусмотрен счет 68. Аналитический учет строится из субсчетов, описывающий каждый налог или сбор, которые должны быть оплачены предприятием в определенный срок. Счет активно-пассивный.

Начисление налоговых и прочих платежей в бюджет происходит при помощи корреспонденции кредита 68 с дебетом того счета, к которому они относятся. Например, налог на прибыль отражается проводкой Дт 99 Кт 68 с использованием соответствующих субсчетов.

Для налога на имущество, транспортные средства, ресурсы, используемые в процессе экономической деятельности, применяют счета их учета (01, 20, 91). Если налоги взимаются с физических лиц, в корреспонденции участвуют счета расчетов с ними 70, 75.

По каким видам налогов начисляется пеня?

Предприятие обязуется своевременно оплачивать счета, предъявляемые государством (налоговой инспекцией в частности).

Все, чем владеет юридическое лицо и от использования чего получает доход, облагается налогом. НДС, налог на прибыль, акцизы – подобные суммы «уходят» в федеральный бюджет.

Платежи за пользование землей, имуществом и природными ресурсами обычно поступают в местную или региональную копилку государства.

Каждый из существующих для юридического лица налогов должен быть оплачен в срок. Следовательно, неважно, по какому виду платежа произошло начисление пени по налогам. Проводки составляются идентичные. Одинаково строго карается каждый день просрочки по любому из обязательных взносов в бюджет.

Неуплата федеральных налогов

К федеральным обязательным платежам относятся НДС, НДФЛ, налоги на прибыль, добычу полезных ископаемых, акцизы, государственные пошлины. Их величина порадует не каждого предпринимателя, а уж сумма начисленной неустойки тем более. Но ничего не остается после получения уведомления о санкции, кроме того как отразить увеличившееся обязательство в бухгалтерии и поскорее его оплатить.

В конце каждого года формируется бухгалтерская и налоговая отчетность, которая содержит информацию о доходах предприятия. Как проводкой начислить пеню по налогу на прибыль? Для этого применяют такую запись: Дт 99 Кт 68 «Пени».

Для анализа прибыли до взыскания налогов можно дополнительно воспользоваться проводкой Дт 91.2 Кт 68 «Пени».

На вычисление налогооблагаемой базы это никак не повлияет, а оценить общую величину полученных доходов от экономической деятельности в целях развития предприятия поможет.

Аналогичным образом происходит любое другое начисление пени по налогам. Бухгалтерские проводки по этой операции всегда состоят из кредитуемого 68 счета и дебетуемого 99 (возможно с одновременным отражением на счете 91.2).

Контировки по другим видам пени

К появлению штрафа перед налоговой службой может привести не только просрочка платежа, но и нарушения налогового законодательства. Административная ответственность предусматривает в ряду прочего санкции, которые могут быть возложены на предприятие. Рассмотрим основные проводки на штрафы и пени по налогам в таблице:

fb.ru

Проводки по начислению пеней по налогам и страховым взносам

При уплате налогов, страховых взносов, формировании отчетности могут возникнуть риски, которые приводят к наложению штрафных санкций и начислению пени. Как отразить данные операции в учете и сформировать бухгалтерские проводки по начислению пеней по налогам на прибыль, НДС, НДФЛ и страховым взносам рассмотрим далее.

Пеня по налогам и ее расчет

За несвоевременную подачу отчетов или представление учетной информации, например при открытии текущего счета, уплату налогов позже установленного срока предусмотрено наложение штрафных санкций, размер которых регламентируется соответствующими статьями Налогового кодекса.

Пеня же – это нечто иное, нежели штрафные санкции. Она является неким средством обеспечения, которое стимулирует к своевременному исполнению своих обязанностей относительно уплаты соответствующих налогов и сборов.

Размер начисленной пени регламентируется статьей 75 НК России, которая гласит, что ее начисление происходит со дня, следующего за сроком уплаты и заканчивается днем погашения недоимки.

Согласно этой статье Налогового кодекса размер пени зависит от трех параметров:

- Сумма просрочки;

- Количество дней просрочки;

- От процентной ставки рефинансирования ЦБ России.

Этот показатель имеет процентное выражение, который считается от ставки рефинансирования ЦБ России умноженный на 1/300. Таким образом, расчет пени можно представить следующим образом:

Получите 267 видеоуроков по 1С бесплатно:

Какие бывают методы взыскания пени и какие бывают последствия

Если в установленные сроки суммы налоговой задолженности и начисленной пени не были уплачены самостоятельно, то возникает право на взыскание. Уплата налогового долга и начисленной пени может происходить как добровольно, так и через суд. В случае пренебрежения добровольной уплаты используются следующие методы взыскания:

- В банк плательщика направляется инкассовое поручение;

- По решению суда судебные приставы могут взыскать необходимую сумму долга за счет имущественных активов должника;

- Если должником является физ.лицо, то взыскание задолженности может происходить за счет конфискации активов плательщика.

Кроме того, нарушение сроков и сумм уплаты страховых взносов чреваты не только начислением пени, но и отрицательно сказывается на инвестировании средств пенсионных накоплений.

Особенности отражения пени по налогам в учете

Для отображения пени в учете можно использовать два счета – 91 или 99.

Для отображения начисленной пени рекомендуется использовать счет 99, что позволяет избежать постоянного налогового обязательства, поскольку при формировании декларации по налогу на прибыль, начисленная пеня по страховым взносам не входит в расчете базы налогообложения. Использование счета 99 рекомендуется закрепить в учетной политике предприятия.

buhspravka46.ru

Пени по налогам: на каком счете учитывать и как отражать в отчетности

Пени по налогам при расчете налога на прибыль в расходах не учитываютс я п. 2 ст. 270 НК РФ . В бухучете они начисляются по кредиту счета 68 «Расчеты по налогам и сборам». А вот с дебетом какого счета должен он корреспондировать? Этот вопрос активно обсуждается на бухгалтерских форумах. Посмотрим, какие есть варианты.

На каком счете учитываются пени

Одни специалисты считают, что пени нужно отражать на счете 99 «Прибыли и убытки». Ведь они по своей сути близки к налоговым санкциям, которые учитываются на этом счет е Инструкция по применению Плана счетов. утв. Приказом Минфина России от 31.10.2000 № 94н .

Источник: http://yurist-moscow.ru/otrazhenie-penej-po-nalogam/

Штрафы и пени по налогам: учет и проводки

Практически любая компания хотя бы раз получала от ФНС требование на уплату штрафа за несвоевременно сданную декларацию или на уплату пеней за просрочку платежа. Как самостоятельно рассчитать сумму пеней и проверить расчеты налоговой службы, какими проводками отразить налоговые санкции, расскажем в данной статье.

Учет штрафов по налогам

Определение налогового штрафа можно найти в ст. 114 НК РФ. Согласно нормам Налогового кодекса, штраф относится к категории налоговых санкций. Применяется он в случае совершения налогового правонарушения и исчисляется в денежном выражении. Размер штрафа зависит от вида нарушения (гл. 16 НК РФ).

Самые распространенные налоговые санкции, с которыми сталкивается бухгалтер, это штрафы за несвоевременную уплату налогов и сдачу отчетности. Например, при подаче декларации по НДС позже установленного срока компанию ждет штраф в размере от 5 до 30 % суммы налога, указанного в декларации. При этом минимальный штраф составит 1000 рублей (ст. 119 НК РФ).

А если бухгалтер забыл перечислить налог, придется заплатить еще и пени за каждый день просрочки. Все штрафы по налогам выносятся на основании решения ФНС и подлежат уплате виновной организацией, а не должностным лицом.

Иногда штрафы по отчетности удерживают из зарплаты исполнителя (например, главбуха) — такие действия должны быть закреплены в локальных нормативных актах (в положении об оплате труда, в порядке о премировании работников и т. п.).

Штрафы отражаются по дебету счета 99 и кредиту счетов 68 или 69. Для подробной аналитики можно открыть дополнительные субсчета к счету 68 в разрезе видов налогов. Например, счет 68 субсчет «Штрафы по НДС». Такая аналитика позволит бухгалтеру отследить, штрафы по каким налогам уже уплачены.

- Дебет 99 Кредит 68 — начислен штраф по налогу.

- Дебет 68 Кредит 51 — перечислен в ФНС штраф по налогу.

- Дебет 99 Кредит 69 — начислен штраф по страховым взносам.

Суммы налоговых санкций не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

Как отразить в учете пени по налогу

Пени не относятся к налоговым санкциям, а поэтому их учет мы рассмотрим отдельно. Пеня — это денежная сумма, которую компания (ИП) должна заплатить в бюджет, если налоги (взносы, сборы) уплачены не вовремя (ст. 75 НК РФ).

Пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора начиная со следующего за установленным законодательством днем уплаты налога или сбора. Если срок уплаты налога выпадает на 25 января, то пени нужно начислять с 26 января.

Источник: https://mashletova.ru/a193845-shtrafy-peni-nalogam.html

Пени по налогам и особенности их учета в бухгалтерской проводке

Каждый гражданин, организация, предприятие или юридическое лицо в России обязано платить налоги на прибыль и весь доход, полученный в течение одного налогового периода, т. е. за год. Также им предстоит вести учет приходов и расходов, и отчитываться о нем перед ФНС.

Подача деклараций в налоговую службу проводится до конца апреля следующего года. До 15 июля россияне обязаны уплатить ставку по налогам на прибыль, которая зафиксирована через бухгалтерские проводки. За просрочку отведенного времени граждан ждет начисление пеней и штрафов.

Что они собой представляют, как их избежать и оформить в бухгалтерской проводке, в современных условиях понятно не всем.

Чтобы разобраться в представленной правовой отрасли, изучить начисление пеней, ведение бухгалтерского и налогового учета на прибыль, необходимо хорошо знать действующие законодательные нормы, основы Налогового кодекса и правительственные акты. Однако теоретические знания не всегда могут помочь в ситуации, когда налогоплательщику надо узнать, на какой счет переводятся пени, и как удержание санкций отразить при учете в бухгалтерской проводке. В сложившихся обстоятельствах оптимальным решением станет своевременное обращение за помощью и рекомендациями к компетентному юристу.

Тратиться на услуги коммерческих адвокатов сегодня нет необходимости, чтобы грамотно рассчитать налоги на прибыль, оплатить их и начисленные пени, и отразить их через проводки бухгалтерии предприятия, достаточно иметь выход в сеть.

Юридические консультации в режиме онлайн — удобное и простое решение, доступное каждому гражданину в России.

Эксперты дистанционно изучат ситуацию, и разработают индивидуальный алгоритм действий для тех, кто столкнулся с проблемами начисления пени, и отражения санкций при учете в бухгалтерии организации.

Пени по налогам и порядок их расчета в 2018 году

Пени в современной системе налогообложения представляют собой инструмент, направленный на обеспечение исполнения обязанностей по своевременной уплате налоговых сборов на прибыль. Если на государственный счет вовремя не будут переведены средства, то к гражданам и юридическим лицам будет применен этот правовой инструмент.

Начисление пени осуществляется со дня, который следует за крайней датой внесения платежа, и будет длиться до момента погашения взноса. Чтобы перевести пени на нужный счет, надо правильно рассчитать сумму взысканий. Она рассчитывается в процентах.

Формула для расчета представляет собой произведение:

- суммы обязательств4

- количества пропущенных дней;

- ставки рефинансирования Центробанка РФ.

Заняться расчетом пени за просроченный налог на полученную прибыль и переведением средств на счет ФНС обязан бухгалтер предприятия, ведущий учет доходов и расходов, оформляющий проводки. При этом ведущий специалист должен использовать ту ставку рефинансирования ЦБ, которая действовала на момент возникновения задолженности.

Оплата пеней также ложится на плечи бухгалтера, оформляющего проводки и ведущего учет доходов организации. Внести средства на счет ФНС можно одновременно с уплатой налоговой ставки или после погашения задолженности на отдельный чек. Если самостоятельно не перевести средства на счет, начислением и удержанием штрафов займутся сотрудники налоговой инспекции. В таком случае взыскание может носить добровольный или принудительный характер. Второй вариант предусматривает, что ФНС использует счет предприятия, куда поступает прибыль, чтобы списать с него нужную сумму.

Как отразить налоговые пени в бухгалтерском учете и проводке

Пени важно отразить в бухгалтерском учете, ведь они представляют собой расходы предприятия или организации, которые уменьшают фактическую прибыль.

Правила, по которым бухгалтера ведут учет, гласят, что данные взыскания надо зарегистрировать в проводке, как прочие расходы, используя дебет 99 и кредит 68 или 69.

Для предприятия штрафные санкции — это убытки, но для налоговой службы пени компании не признаются расходами, соответственно они не учитываются при расчете налоговой ставки. Данный вид штрафов не уменьшает, облагаемую налогами, прибыть фирмы или предприятия.

Бесплатная круглосуточная поддержка юриста по телефону:

Мск +7 (499) 938-51-18, СПб +7 (812) 425-69-08, РФ 8 (800) 350-83-46 (звонок бесплатен)

Также использование 91 дебета и 68 или 69 кредита для отражения пеней по налогам приобрело среди бухгалтеров широкое распространение. Однако данный вариант приводит к тому, что учет средств усложняется, ведь возникает постоянное налоговое обязательство, ведь 91 дебетовый счет определяет понятие штрафов в налоговой системе. Счет 99 по дебету и 68 или 69 по кредиту позволяет отразить в проводки конкретно налоговые санкции. Современный закон при учете налога на прибыль позволяет объединить данные понятия в одну категорию.

Сравнивая дебетовый счет 91 и 99, можно выделить еще одно преимущество второго варианта.

Все бухгалтера, ведущие учет прибыли предприятий, обязаны предоставлять максимально достоверную и точную информацию о финансовых показателях организации. Дебет 91 снижает достоверность отчетности, т. к.

немного занижает налогооблагаемую базу, в то время, как вариант использования дебета 99 позволяет избежать таких последствий.

Опытный бухгалтер сможет выбрать правильный вариант, исходя из конкретной ситуации и обстоятельств дела. Если выбор предстоит начинающему специалисту, и он не может найти решение в сложной правовой ситуации, то чтобы избежать санкций и необратимых последствий, надо заручиться поддержкой опытного юриста в режиме онлайн.

Внимание! В связи с правками в законодательство, юридическая информация в данной статье могла потерять актуальность!

Наш юрист бесплатно проконсультирует Вас — задайте вопрос в форме ниже:

Источник: http://ImeetePravo.com/nalogi/provodki-po-peni-po-nalogam.html

Расчет и уплата пеней по налогу на прибыль

Исчисление пеней по налогу на прибыль имеет ряд особенностей, связанных со спецификой этого налога: для него предусмотрены авансовые платежи, законодательный порядок расчета которых представлен несколькими вариантами.

Из статьи вы узнаете:

- влияет ли применяемый порядок уплаты авансов по налогу на прибыль на исчисление пени;

- как определить период для исчисления пеней и правильно рассчитать их;

- по какому счету отразить начисленные пени в бухгалтерском и налоговом учете;

- как оформить платежное поручение на уплату пени и зарегистрировать выписку банка.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

Начисление пеней по налогу на прибыль

Нормативное регулирование

Если налог не перечислен в срок, установленный законодательством, то на сумму задолженности перед бюджетом следует начислить пени (ст. 75 НК РФ). Если срок уплаты выпадает на выходной или праздничный день, то крайним днем уплаты считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Для расчета пени по налогу на прибыль необходимо разобраться, в какой срок Организация должна была уплатить налог на прибыль и на какую сумму необходимо начислить пени.

Срок уплаты авансовых платежей по налогу на прибыль зависит от выбранного Организацией порядка уплаты авансовых платежей по налогу на прибыль (п. 1 ст. 287 НК РФ, п. 3 ст. 289 НК РФ):

- Ежеквартально — не позднее 28-го числа первого месяца, следующего за истекшим отчетным периодом.

- Ежемесячно по расчетной прибыли:

- ежемесячные платежи — не позднее 28-го числа каждого месяца отчетного периода;

- ежеквартальная доплата аванса — не позднее 28-го числа первого месяца, следующего за истекшим отчетным периодом.

- Ежемесячно по фактической прибыли — не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.

В нашем примере квартальный платеж по налогу на прибыль за II квартал осуществлен только 28 сентября, следовательно, пени необходимо исчислить за период с 31 июля по 27 сентября.

На уплату ежемесячных авансовых платежей также необходимо начислить пени по сроку:

- 30 июля — с 31 июля по 27 сентября;

- 28 августа — с 29 августа по 27 сентября.

Узнать подробнее о расчете пеней

Расчет пеней

Рассчитать пени с помощью Калькулятора расчета пеней

Начисление пеней в 1С

Начисление пеней оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

В поле от указывается:

- дата расчета пени, если организация их начисляет самостоятельно;

- дата вступления в силу решения налогового органа, если начисление пени производится по результатам проверки.

Табличная часть заполняется проводкой:

Дебет — счет 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения»:

- Субконто 1 — Прибыли и убытки Причитающиеся налоговые санкции.

Кредит — счет 68.04.1 «Расчеты с бюджетом»:

- Субконто 1 — Вид платежа в бюджет — Пени: доначислено / уплачено (самостоятельно);

- Субконто 2 — Уровни бюджетов — Федеральный бюджет/ Региональный бюджет;

Сумма — сумма пеней согласно расчету.

Платежное поручение на уплату пеней

В нашей статье мы рассмотрим формирование платежного поручения на уплату пеней по налогу на прибыль в федеральный бюджет. Формирование платежного поручения на уплату пеней в региональный бюджет оформляется аналогично. PDF

Так как уплата пеней осуществляется за квартальные и ежемесячные авансовые платежи, то при самостоятельном погашении задолженности необходимо оформить разные документы на уплату пени по квартальным и месячным платежам. Связано это с тем, что поля Налоговый период по этим платежам будут иметь разные значения.

Общие реквизиты

Платежное поручение на уплату пеней в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса — Банк — Платежные поручения. При этом необходимо правильно указать вид операции Уплата налога. Тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения также можно осуществить с помощью Помощника уплаты налогов через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

- Налог — Налог на прибыль, федеральный бюджет, выбирается из справочника Налоги и взносы.

Налог на прибыль, федеральный бюджет предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

- Вид обязательства — Пени. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении. Для Пени в 14-17 разрядах КБК «Группа подвида доходов бюджетов» устанавливается — 2100.

- Очередность платежа — 5 Прочие платежи (в т.ч. налоги и взносы) (п. 2 ст. 855 ГК РФ).

Реквизиты получателя — ИФНС

Так как получателем налога на прибыль и пеней по нему является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель — ИФНС, в которую платятся пени по налогу, выбирается из справочника Контрагенты.

- Счет получателя — банковские реквизиты налогового органа, указанного в поле Получатель.

- Реквизиты получателя — ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Реквизиты платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет.

В данной форме необходимо проверить заполнение полей:

- КБК — 18210101011012100110 «Налог на прибыль организации (за исключением консолидированных групп налогоплательщиков), зачисляемый в федеральный бюджет(пени)».

- Код ОКТМО — код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации.

- Статус плательщика — 01-налогоплательщик (плательщик сборов)-юридическое лицо.

Остальные реквизиты платежа зависят от того, как начислены пени:

Рассмотрим особенности заполнения реквизитов платежа по отдельности для каждого варианта.

Пени начислены и уплачены самостоятельно

- УИН — , т. к. УИН указывается только в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа — ЗД-добровольное погашение задолженности по истекшим периодам.

- Налоговый период — КВ-квартальный платеж, если уплачиваются пени на квартальный платеж.

- Год — 2018, год, за который уплачиваются пени.

- Квартал — 2, номер квартала, за который уплачиваются пени.

- Номер документа и Дата документа — , т. к. пени начислены самостоятельно.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения

- Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Пени начислены и уплачены по требованию налогового органа

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения

- Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Пени начислены и уплачены по результатам проверки

- УИН — , т.к. пени уплачиваются по акту проверки.

- Основание платежа — АП-погашение задолженности по акту проверки.

- Налоговый период — 0-значение не указывается.

- Номер документа

Источник: http://buhpoisk.ru/raschet-i-uplata-penej-po-nalogu-na-priby-l.html

Бухгалтерские проводки по учету пеней по налогам

Бухгалтерское отражение проводок по пеням по налогам осуществляется в зависимости от срока и видов:

- пени после закрытия годового отчета учитываются на 91 счете;

- пени по компенсируемым видам налогов учитываются на 91 счете;

- пени по некомпенсируемым налогам отражаются на 99 счете.

Финансовая деятельность предприятия — это, прежде всего, стремление к получению прибыли. Однако предвкушая высокие доходы, каждый руководитель должен помнить об обязательствах, особенно перед государством. Попытка сэкономить денежные средства за счет налогов приведет к ответственности юридического лица, выраженного в виде санкций.

Почему и как начисляются санкции

Конечно, кроме уклонения от уплаты налогов есть и другие причины, которые могут привести к санкциям фискальных органов:

- нарушение правил ведения доходов и расходов;

- несвоевременная сдача отчетности;

- просрочка платежа;

- неправильно исчисленная сумма налога.

Каждая из перечисленных провинностей — повод для наложения штрафов. Что касается пеней, то, согласно ст. 75 Налогового Кодекса РФ, они могут быть выставлены исключительно за просрочку уплаты налога или сбора.

Если штраф — это фиксированная законом сумма, то пеня обычно вызывает у бухгалтеров трудности с расчетом. Налоговый орган, безусловно, сам рассчитывает, сколько должно предприятие, но многие юридические лица предпочитают проверить правильность, так как встречаются ошибки.

П. 4 ст. 75 НК РФ прямо указывает, что пеня начисляется в процентном соотношении от суммы недоимки в размере 1/300 ставки рефинансирования за каждый календарный день, наступая со дня просрочки.

На задолженность юридических лиц, срок уплаты по которой наступил после 30.09.2017 года, действует иная схема:

- просрочка платежа до 30 дней — 1/300 ставки рефинансирования;

- свыше 30 дней просрочки — 1/150 ставки рефинансирования.

Примечание от автора! Ставка рефинансирования — это утвержденный Центральным Банком размер процента предоставленных кредитов прочим банкам.

То есть можно вывести формулу начисления пеней:

Недоимка по налогам * календарные дни просрочки * 1/300 (1/150) ставки рефинансирования.

Санкции начисляются на другой день после истечения срока уплаты.

Практический пример расчета

Например, ООО «Цветной мир» заплатил НДС в размере 20 365 рублей за июль 13 октября. По п. 1 ст. 174 НК РФ, НДС необходимо заплатить не позднее 25 числа месяца, следующего за отчетным. Следовательно, это надо было сделать до 25 августа 2017 года.

Сверившись с календарем, бухгалтер высчитал количество дней просрочки — 48, начиная с 26 августа. Так как данная задолженность образовалась до 30 сентября 2017 года, то величина ставки рефинансирования будет рассчитана одним способом и останется 1/300, независимо от количества дней.

Источник: http://MoneyMakerFactory.ru/articles/peni-po-nalogam-v-uchete/

Проводки по начислению пеней по налогам в 2018 году — за неуплату, бухгалтерские, транспортному

Начисление пени по несвоевременно уплаченным налогам увеличивает затраты плательщика. Организация должна документально учесть все расходы.

Какими проводками показывается в бухучете начисление пени по налоговым платежам? Четкого нормативного регулирования по учету пени по налогам в организациях не предусмотрено.

Мнения специалистов по этому поводу расходятся. Поэтому решение о способах учета принимается на локальном уровне. Какими бухгалтерскими проводками начисление пени по налогам отображается в 2018 году?

Общие моменты

Несвоевременная выплата налогов юридическим лицом ведет к наложению штрафа за просрочку. Штраф не отменяет обязанности по выплате начисленного налога и налагается в строго определенной сумме, исходя из вида нарушения.

Решение о взыскании штрафа принимается налоговыми органами. Но помимо штрафных санкций в случае неуплаты налога в положенный срок у плательщика возникает обязанность по уплате пени.

В противном случае пеня будет начислена по инициативе ФНС. Пеня не относится к числу налоговых санкций, но связана с налоговыми обязательствами. Потому у бухгалтеров часто возникает вопрос, как правильно отразить в учете пени.

Что это такое

Пеня – это инструмент обеспечения обязанности по выплате налоговых сборов. Сумму начисленной пени плательщик обязан заплатить в бюджет, если просрочит уплату положенного налога.

Расчет пени выполняется в процентном соотношении от суммы неуплаты с учетом ставки рефинансирования ЦБ РФ.

Для начисления применяется следующая формула:

Пеня = сумма налога × число дней просрочки × 1/300 ставки рефинансирования ЦБ РФ

Налогоплательщик может сам высчитать пеню и уплатить ее вместе с налогом. Если положенную пеню не заплатить, сумма ее будет начислена налоговой инспекцией.

Поскольку пеня платится виновной в неуплате налога организацией, то ее надлежит отражать в бухгалтерском учете.

Но если налоговый штраф назначается в четкой сумме и основанием учета становится решение ФНС, то с пеней ситуация несколько иная.

Когда пеня начисляется налоговыми органами, то есть документальное подтверждение для уплаты. Но в то же время всякий день просрочки платежа приумножает сумму пени.

При этом платится пеня из средств организации, и игнорирование ее отображения создаст неучтенные расходы.

Нормативно порядок учета пени не закреплен. Поэтому организации следует самостоятельно выбрать счет для учета и закрепить решение в своей учетной политике.

Налогообложение юридических лиц

К налогам, которые должны уплачивать юридические лица на общем режиме налогообложения, относятся:

Организация может применять специальный режим налогообложения, в этом случае выплачивается один налог на ведение деятельности:

| Налог на общую сумму доходов или сумму доходов за минусом расходов | УСН (заменяется три налога) |

| 6 % от разницы доходов и расходов | ЕСХН |

| 15 % вмененного дохода | ЕНВД |

Когда организация одновременно осуществляет несколько видов деятельности, она вправе применять несколько спецрежимов.

Кроме того в зависимости от отраслевых особенностях у юрлиц может возникать обязанность по уплате:

- акцизов на подакцизные товары;

- налога на добычу полезных ископаемых и т. д.

По каждому налогу предусмотрен срок подачи отчетности у платы начисленной суммы. При несвоевременной уплате пеня начисляется отдельно по каждому обязательному платежу.

Действующие нормативы

Порядок учета расходов в организации регулируется ПБУ 10/99, принятыми Приказом Минфина России № 33н от 6.05.1999. Но подробного регламента по учету пени данные Правила не предусматривают.

Потому организация самостоятельно выбирает порядок учета и закрепляет его в своей учетной политике в соответствии с п.7 ПБУ 1/2008.

Учитывая пени по налогам, организации следует руководствоваться такими нормативами, как:

Проводки по начислению пени за неуплату налогов

Отдельное упоминание пени в правовых документах по бухучету отсутствует. Они не упомянуты ни как прочие расходы, ни как затраты, убавляющие финансовый результат.

Пеня не признается налоговой санкцией, это компенсация несвоевременного получения бюджетом обязательных сумм.

Соответственно уплата пени сочетается с исполнением налоговых обязательств, но не является частью налоговых платежей.

На основании недостаточно подробного регламента учета пени наличествует два варианта ее отображения в бухучете.

Согласно одному мнению, пеню относить к налоговым санкциям за несоблюдение норм о налогообложении нельзя.

В соответствии с другой позицией пеня близка по своей сущности к штрафу, и отображать ее надо на счету 99. Преимущество такого метода в соответствии данных бухучета и показателей финотчетности.

Счет 99 не учитывается при формировании налоговой базы, потому учет на нем пени не исказит учетную информацию и не потребуется править отчетность.

По транспортному

По ПБУ 10/99 если транспорт применяется в деятельности организации, то транспортный налог причисляется к расходам по стандартным видам деятельности.

Оплата пени, начисленной по транспортному налогу, признается прочими расходами. При этом отобразить ее можно в двух вариантах, руководствуясь закрепленным в учетной политике методом.

Бухпроводки по начислению пени по налогам на транспорт выглядят таким образом:

| По аналогии со штрафными санкциями за несвоевременную выплату налоговых платежей | Дт 99 Кт 68 субсчет «Расчеты по налогу на транспорт» |

| По аналогии с пеней, начисленной по различным договорным обязательствам | Дт 91-2 Кт 68 субсчет «Расчеты по налогу на транспорт» |

По налогу на прибыль

Сумма налоговой базы по начислению налога на прибыль не убавляется при начислении пени. Потому целесообразнее использовать способ отображения пени по счету 99.

Видео: штрафы в бухгалтерском учете

Это избавит бухгалтера от надобности отображения постоянного налогового обязательства с целью обеспечить соответствие данных финансовой отчетности и значений бухгалтерского учета.

Проводка будет такой:

Дт 99 «Налоговые санкции» Кт 68-4

В данном случае отображение пени не влияет на базу для исчисления и не снижает налог на прибыль.

Если же предприятием избран метод отображения пени по счету 91, то проводка имеет следующий вид:

Дт 91 «Прочие расходы» Кт 68-4

Минус данного способа в том, что появляется налоговое обязательство постоянного характера, поскольку пеня не должна приумножать затраты организации. Относя пеню на счет 91 в период формирования отчетности нужно постоянно вычленять ее значение.

Нюансы при УСН

П.1 ст.346.16 НК РФ приводит закрытый список расходов, которые разрешено принимать в расчет при установлении налоговой базы при работе по УСН.

Кроме того в этой же статье говорится, что упомянутые расходы принимаются во внимание при соответствии их параметрам, приведенным в п.1 ст.252 НК РФ, где сказано о возможности понижения доходов на сумму расходов, кроме перечисляющихся в ст.270 НК РФ.

То есть уплата пеней по налогам не может быть учтена при установлении налоговой базы по УСН.

Соответственно, начисление пеней по налогам при УСН отображается проводкой такого вида:

Дт 99 Кт 68 субсчет «Пени»

Взыскания, наложенные на имущество

Если организация не уплатила налоги своевременно и при этом на ее расчетном счету отсутствует достаточная сумма средств, то налоговые органы вправе принудительно взыскать налоги и начисленные пени за счет имущества должника.

При этом время фактического поступления средств значения не имеет. Правильное отображение важно, поскольку от этого будет зависеть расчет налога на имущество.

Выручка от реализации имущества должна отображаться в момент официальной смены собственника, когда осуществляется госрегистрация сделки.

Выручка от реализации отображается аналогично выручке по договору комиссии. Датой реализации признается дата, указанная в отчете непосредственного реализатора.

В постановлении исполняющего судебного пристава указаны даты погашения долга перед бюджетом и осуществления расходов, касающихся взыскания на имущество.

Учитывая требования этого документа, характер деятельности, виды доходов, условия их поступления, следует определить, являются ли полученные от реализации доходы прочими поступлениями или доходом от обычного вида деятельности.

Зависеть это будет, прежде всего, от вида реализованного имущества. Признание расходов в бухучете не зависит от намерения получения дохода и формы осуществления расходов.

В качестве наглядного примера рассмотреть можно ситуацию, когда в счет уплаты налога у организации конфисковано здание, впоследствии реализованное через аукцион.

Проводки по операции (без отображения конкретных цифр) будут такими:

| Дт 76 Кт 91-1 | Отображение выручки от реализации здания |

| Дт 91-2 Кт 68 | Начислен НДС |

| Дт 91-2 Кт 01 субсчет «Выбытие ОС» | Списание стоимости здания по балансу |

| Дт 68 Кт 76 | Погашение долга по налогам |

| Дт 91-2 Кт 76 | Отображение исполнительского сбора |

| Дт 91-2 Кт 76 | Отображение затрат на аукцион и вознаграждение организатора |

| Дт 91-2 Кт 76 | Отображение суммы удержанного штрафа |

| Дт 51 Кт 76 | Поступление оставшейся от продажи здания суммы |

Особенности для бюджетных учреждений

В бюджетных учреждениях бухучет осуществляется в соответствии с Инструкцией № 174н. Но данный норматив не определяет порядка отображения налоговых санкций, в том числе и пеней.

Объясняется это тем, что пени нельзя считать налогами или иными обязательными сборами, отнести их следует к прочим платежам, выплачиваемым в бюджет.

С целью ведения раздельного учета в отношении налоговых санкций и иных платежей, положенных к выплате в бюджет рационально открытие субсчета к счету 0.303.05.000.

Проводки по начислению пеней по налогам в бюджетном учете выполняются так:

Дт 0.401.20.290 Кт 0.303.05.730 субсчет «Пени»

Какой бы способ не был выбран организацией, он должен в обязательном порядке закрепляться в учетной политике предприятия.

Как правило, выбор метода определяется квалификацией и опытностью бухгалтера. Все последующие начисления пеней по налогам должны отображаться в бухучете согласно закрепленному методу.

Источник: http://jurist-protect.ru/provodki-po-nachisleniju-penej-po-nalogam/

Примеры расчета пени по налогам

Если налоги погашаются с опозданием, помимо причитающейся к выплате в бюджет суммы налога, оплачивается начисленная пеня.

Абсолютно не играют роли примененные к налогоплательщику прочие санкции, обеспечивающие наказание за ненадлежащее исполнение налогоплательщиком своих обязанностей, описанных в налоговом кодексе Российской Федерации.

Одним словом, при несвоевременном поступлении на бюджетные счета налогов и сборов, кроме всех штрафов за просрочки платежей, каждый налогоплательщик также обязан выплатить всю сумму начисленных пеней.

Как рассчитывается сумма пеней?

Сумма пени представляет собой начисления за каждый день непогашения налогоплательщиком имеющейся задолженности по налогам, начиная со дня, в срок до которого необходимо было в соответствии с законодательством данную задолженность погасить.

Сумма пени рассчитывается, исходя из неуплаченной суммы налога.

Процент уплаты пени от данной суммы определяется как 1 к 300 от действующей ставки рефинансирования Банка России

На текущий момент эта ставка находится на уровне 8,25%.

Ниже представлена формула расчета пеней по налогам, в том чисе и по УСН:

, где

- ПрЗ – сумма просроченной задолженности по налогам;

- СтРеф – ставка, выраженная в процентах, действующая в период наличия просроченной задолженности;

- КолД – количество календарных дней просрочки;

Сегодня расчет пени по налогам доступен в режиме онлайн.

А это значит, что для упрощения процедуры расчета бухгалтер может, обратившись к специализированным сайтам, воспользоваться такой услугой как калькулятор расчета пеней по налогам.

Рассмотрим подробный пример расчета пени по налогам:

ООО «Цветочки» в срок до 10 февраля 2014 года не произвело оплату начисленного земельного налога в сумме 6000 руб. Полную сумму задолженности по земельному налогу предприятию удалось погасить 11 марта 2014 г.

Ставка с 10 февраля по 11 марта (37 дней) составляла 8,25 процентов.

ООО «Цветочки» воспользовалось расчетом суммы пеней по формуле:

. . . .

В периоде существования просроченной задолженности, за который считается сумма пени к уплате, ставка рефинансирования может неоднократно меняться.

Бухгалтеру следует знать, что если на протяжении срока, в течение которого за просроченную задолженность осуществлялось начисление пени, ставка претерпевала изменения, для расчета суммы пени к уплате используется каждое значение на определенный период действия ставки.

Рассмотрим эту информацию на примере расчета пеней по транспортному налогу.

ООО «Ягодки» не осуществило уплату транспортного налога в размере 10 000 руб. за 2013 год в установленный законодательством срок. Срок уплаты транспортного налога за 2013 год – 3 февраля 2014 года.

Уплату по налогу предприятие производило частями:

- 13.02 – 4000 руб.;

- 03.03 – 6000 руб.

Следовательно, недоимка по транспортному налогу составила:

- 03.02 – 13.02 (11 КолД) – 10 000 руб.;

- 14.02 – 03.03 (18 КолД) – 6000 руб.

Ставка в это время (данные примера):

- 03.02 – 10.02 (8 дней) – 8%;

- 10.02 – 13.02 (4 КолД) – 8,25%;

- 14.02 – 20.02(7 дней) – 8,5%;

- 21.02 – 03.03 (11 дней) – 8,25%.

ООО «Ягодки» сделало расчет суммы пеней по налогам:

Уплата пени обычно происходит в то же время, что и уплата основного долга по налогу

https://www.youtube.com/watch?v=lXUijsxZk5E

Либо после перечисления полных сумм просроченной задолженности.

Пени, неуплаченные в бюджет, могут взыскиваться посредством списания налоговыми органами денежных средств со счетов юридического лица в банках.

Иногда бывает, что исчисления и уплаты пеней по налогам возможно избежать.

Если быть точнее, существует только две ситуации, когда это возможно:

- когда в связи с решением налоговой на собственность налогоплательщика наложили арест;

- если по решению суда были временно заморожены все операции по счетам юридического лица в банке, либо арестованы денежные средства на расчетных счетах или его личная собственность.

В этих случаях отпадает обязательство погашения пени за весь срок действия такого долга.

Просрочены авансовые платежи по налогу

В том случае, когда юридическое лицо обязано финансировать авансом платежи по налогу на всем протяжении налогового периода, исполнение этой обязанности признается в том же порядке, что и уплата налога юридическим лицом за период полностью.

Если авансовые платежи перечислены в бюджет с опозданием по сравнению со сроками, установленными законодательно, то на всю сумму просроченной задолженности по уплате аванса начисляются пени.

Необходимо перечисление авансовых платежей по следующим видам налогов:

- налог на прибыль. Рассчитывается по итогам квартала, полугодия и 9 месяцев, исходя из суммы налогооблагаемой прибыли нарастающим итогом и ставки налога на прибыль;

- налог на имущество юридических лиц. Авансовый платеж по налогу на имущество рассчитывается по формуле = ¼ (налоговая ставка * средняя стоимость имущества за отчетный период). Расчет производится в каждом отчетном периоде;

- транспортный налог юридических лиц. Предприятие определяет сумму подлежащих к оплате в бюджет платежей авансом по транспортному налогу по окончании отчетного периода, исходя из формулы = ¼ (налоговая база * налоговая ставка). На уровне субъекта Российской Федерации необходимость перечисления авансовых платежей по транспортному налогу может быть отменена;

- земельный налог юридических лиц. Авансы необходимо исчислять и уплачивать налогоплательщикам, по которым действует отчетный период – квартал. Авансовые платежи по земельному налогу определяются по итогам отчетного периода по формуле = ¼ (кадастровая стоимость * налоговая ставка).

На уровне субъекта РФ необходимость перечисления авансовых платежей по земельному налогу может быть отменена

В случае, когда годовой финансовый результат начисленного налога оказывается ниже суммарных авансовых платежей, по которым существовала необходимость проведения оплаты в отчетном периоде, то пени по таким авансовым платежам подлежат пересчету в сторону уменьшения.

Проводки по пеням в БУ и НУ

Все расходы, понесенные юридическим лицом на уплату в бюджет (во внебюджетные фонды) пеней, штрафов и прочего учитываются как непринимаемые для целей налогообложения.

В бухгалтерском учете при исчислении таких расходов совершаются следующие проводки:

- ДТ 99 КТ 68 – производится проводка по начислению суммы пеней в связи с несвоевременной уплатой налога, либо авансового платежа по нему.

- ДТ 99 КТ69 – производится проводка по начислению суммы пеней в связи с несвоевременной уплатой страхового взноса

При отражении пеней в бухгалтерском и налоговом учете, временная разница не выявляется, потому что расчет пеней не оказывает никакого влияния на итоговую сумму и размер налоговой базы.

Источник: https://buhguru.com/buhgalteria/raschet-peni-po-nalogam.html

Как отразить в бухгалтерском и налоговом учете налоги, пени и штрафы, начисленные по итогам проверки

Часто бухгалтеры задают вопрос, каким образом отразить в бухгалтерском и налоговом учете налоги, пени и штрафы, начисленные по итогам проверки. В этой статье мы рассказали о корректировках, которые необходимо сделать компаниям, применяющим общую систему налогообложения.

Пени и штрафы

Штрафы и пени (вне зависимости от налога и периода, за который они начислены) нужно отражать по дебету счета 99 «Прибыли и убытки» и кредиту счета 68. Дата проводки будет совпадать с датой решения по проверке.

В налоговом учете такие суммы нельзя принять к расходам — об этом прямо говорится в подпункте 2 статьи 270 НК РФ. Соответственно, разница между налоговым и бухгалтерским учетом не возникает.

ДЕБЕТ 99 «пени и санкции» КРЕДИТ 68

– 5 000 руб. — начислен штраф за неуплату НДС;

ДЕБЕТ 99 «пени и санкции» КРЕДИТ 68

– 1 250 руб. — начислены пени.

Доначисленные налоги

Налоги, начисленные инспекторами при проверке, это, по сути, обнаруженные ошибки. Исправлять их в бухгалтерском учете нужно в зависимости от периода, к которому они относятся.

Если это налоги за текущий год, то их нужно начислить на дату решения по проверке.

Если налоги относятся к прошлому году, а годовой баланс еще не утвержден, то доначисление нужно показать декабрем прошлого года.

Если доначисления относятся к прошлым периодам, отчетность за которые уже утверждена, то бухгалтеру предстоит разобраться, является ли сумма существенной.

Для несущественных ошибок установлено правило: их показывают на дату обнаружения (в данном случае на дату решения по проверке). Отражать несущественные ошибки следует как убытки прошлых лет, выявленные в отчетном периоде, по дебету счета 91 (в случае налога на прибыль — по дебету счета 99).

Что касается существенных ошибок, то их следует показать по дебету счета 84 и пересчитать сравнительные показатели прошлых лет в отчетности за текущий период. Таково требование ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности».

Кроме того, для разных налогов существуют свои тонкости учета. Рассмотрим в отдельности каждый из них.

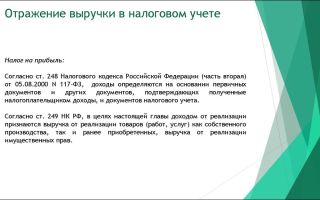

Налог на прибыль

Причин, по которым проверяющие доначисляют налог на прибыль, всего две: либо занижены доходы, либо завышены расходы. Соответственно, по итогам ревизии бухгалтеру нужно исправить ситуацию: аннулировать «лишние» затраты или показать недостающие доходы.

При корректировке расходов надо иметь в виду следующее. Поскольку затраты занижены в прошлом налоговом периоде, то никаких исправлений в налоговом учете текущего года делать не нужно. Подавать уточненную декларацию также не требуется, ведь инспекторы и без того начислили дополнительную сумму налога и отразили ее в карточке расчетов с бюджетом.

Иногда расходы, не принятые в налоговом учете, нужно аннулировать и в бухгалтерском учете (например, при неверном начислении амортизации основных средств). Тогда в бухучете текущего периода необходимо показать прибыль прошлых лет. Из-за этого образуется постоянная отрицательная разница, которая порождает постоянный налоговый актив (ПНА).

Чаще затраты, аннулированные в налоговом учете, можно сохранить в бухгалтерском учете. В частности, это относится к суммам, перечисленным на счета сомнительных контрагентов, которых ревизоры посчитали «однодневками». В этом случае в бухучете текущего периода корректировок не будет. Услуги бухгалтерского учета.

Корректировать доходы прошлых периодов следует по тем же правилам, что и расходы. Так, в налоговом учете текущего периода никаких исправлений делать не надо (равно как и подавать «уточненку»).

Если в бухгалтерском учете доходы тоже занижены, то в текущем периоде необходимо отразить прибыль прошлых лет и показать постоянный налоговый актив. Если в бухучете доходы сформированы правильно, то в текущем периоде корректировок не будет (см. таблицу).

Корректировки и проводки по налогу на прибыль

|

Причина доначисления налога на прибыль |

Корректировки в учете текущего периода |

Проводка по ПБУ 18/02 |

||

|

Дебет |

Кредит |

Содержание |

||

|

Расходы прошлого налогового периода не приняты в НУ, сохранены в БУ |

— |

— |

||

|

Расходы прошлого налогового периода не приняты ни в НУ, ни в БУ |

В БУ показана прибыль прошлых лет и условный расход по налогу на прибыль |

68 |

99 |

Отражен ПНА |

|

Доходы прошлого налогового периода занижены в НУ, но учтены в БУ |

— |

— |

||

|

Доходы прошлого налогового периода занижены и в НУ и в БУ |

В БУ показана прибыль прошлых лет и условный расход по налогу на прибыль |

68 |

99 |

Отражен ПНА |

Налог на добавленную стоимость

В Налоговом кодексе нет четкого ответа на вопрос, можно ли включить в расходы при налогообложении прибыли сумму НДС, доначисленную по результатам проверки.

Источник: http://hr-portal.ru/article/kak-otrazit-v-buhgalterskom-i-nalogovom-uchete-nalogi-peni-i-shtrafy-nachislennye-po-itogam