В чем тонкости уплаты налогов за третьих лиц

В соответствии с существующим порядком, плательщик налоговых сборов самостоятельно исполняет свои обязанности по уплате налогов. Однако сейчас заплатить налог реально и за третьих лиц.

В действительности довольно часто бывают ситуации, когда компания не способна уплатить налоги в определенный срок по различным причинам. Выходов из этой проблемы есть несколько.

Во втором случае производится уплата налогов за третьих лиц. При этом нет разницы, каким способом оплачиваются налоговые платежи: наличными или онлайн-оплатой. Аналогичным способом, любое физлицо может произвести оплату налога за кого-то.

Важно также знать, что за третьих лиц можно не только оплачивать налоги в срок, но и погашать их долги по налоговым обязательствам. Однако, после того, как платежи совершены, лицо, осуществившее их, уже не вправе потребовать возврата внесенной суммы.

Уплата налогов за третьих лиц регламентируется ФЗ № 401 от 30.11.2016. Он внес ряд поправок в Налоговый кодекс РФ. Согласно данному Федеральному Закону, за третьих (иных) лиц становится возможным заплатить на только налоги, но и госпошлины.

У погашении налоговых обязательств третьими лицами за плательщика налога есть множество нюансов.

Возможно ли это

Оплата налога за третье лицо не идет вразрез с налоговым законодательством России в 2018 году. Однако, это действие может быть затруднено из-за присутствия такого понятия, как «самостоятельное исполнение плательщиком обязательств по уплате налога».

В действующем на данный момент законодательстве предусмотрены варианты, когда налог может быть заплачен за прочих лиц:

- при прибегании к помощи налоговых агентов;

- в случае его уплаты лицами-представителями физлица, которое судебная инстанция признала недееспособным/безвестно отсутствующим;

- при уплате штрафных санкций или налоговых платежей правоприемниками юрлица, которое было реорганизовано;

- при взыскании долгов, связанных с уплатой налогов, которые числились на дочерние фирмы, со счетов основных фирм;

- погашение наследниками погибшего лица долгов, связанных с поимущественными налогами;

- в случае, если налоги и сборы ликвидируемой фирмы уплачиваются ликвидирующей комиссией;

- при погашении долга, связанного с уплатой налогов, участниками (учредителями) ликвидируемой фирмы.

Во всех приведенных случаях за кого-то платится налог по прямому толкованию закона.

Однако, существующее требование именно о самостоятельности исполнения плательщиком налоговых обязательств порой не совсем однозначно толкуется налоговыми представителями и судебными инстанциями.

Это означает, что оплата налоговых платежей уполномоченным представителем плательщика не идет вразрез с основными позициями действующего налогового законодательства. Но при участии представителя плательщика в многостадийном процессе оплаты налога в бюджет операция усложняется понятием о самостоятельном исполнении налоговых обязательств.

Главные аспекты

Федеральный Закон № 401 внес поправку в 45 статью НК РФ. А именно, пункт первый данной статьи был дополнен фразой о возможности выплаты налогов иными лицами. Также поправки касаются и того, что эти лица не могут требовать возврата внесенных ими средств.

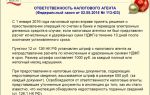

Как заполнить данный документ:

| Строка «КПП» | Указывается КПП того лица, на которого возложена обязанность по уплате налога. Если налог платится за физлиц ‒ то в этой строке указывают «0». |

| «ИНН» | Аналогично первому пункту, указывается ИНН плательщика. Для физлиц в этом реквизите необходимо указать «0». |

| «Плательщик» | Вносится информация о том, кто фактически совершает платеж в пользу третьих лиц. |

| «Назначение платежа» | Указываются КПП и ИНН совершающего платеж лица и данные о плательщике, чья обязанность выполняется. |

| «Статус плательщика» | Указывается статус лица, за которое платится налог, к примеру:

|

Образец платежного поручения при уплате налогов за третьих лиц

Детали обязательств

Налоговое обязательство представляет собой обязанность физ- или юрлица по уплате определенного налога при присутствии некоторых обстоятельств, которые установило законодательство в области налогообложения.

Прекращается же данное обязательство при перечислении требуемой суммы, или когда закон прекращает его действие.

Налог может уплатить законный или уполномоченный представитель плательщика.

Законные представители ‒ это такие лица, которые действуют от имени юрлица в силу учредительных документов или законодательства. Уполномоченный представитель же действует на основании доверенности.

Ее нотариальное удостоверение необходимо при выдаче физическими лицами. Максимальный срок действия данного документа ‒ 3 года.

В пункте 2 37 статьи НК РФ установлена возможность уплаты налога через третьих лиц, которые действуют от своего имени. Но это не исключение из правила, по которому третьи лица не могут принимать участие в исполнении налоговых обязательств плательщика.

Таким образом, если третье лицо уплатит налог без соответствующих полномочий и из личных средств, то у него будет переплата налога, а аналогичное обязательство плательщика при этом не закроется.

Роль и полномочия представителей

Уплата налога денежными средствами, которые принадлежат плательщику, но находятся в распоряжении третьего лица, возможна.

Исполнение уплаты налогов за третьих лиц

В каких же случаях возможно прекращение третьим лицом налогового обязательства плательщика? Наиболее простой вариант ‒ это совершение платежа налоговым агентом.

Налоговый агент обязан перечислить налог за плательщика, если он является для него источником финансовых выплат.

Если доход выдаются в неденежном виде, то налоговый агент должен проинформировать налоговую о том, что необходимую сумму удержать невозможно.

Прочие дополнения

Поправки, вносимые 401 Федеральным Законом в налоговое законодательство, были введены в действие не сразу, а постепенно.

При этом возможны разные варианты оплаты. Так, фирма вправе внести средства в бюджет в счет налогов ИП и физлиц. Аналогичным образом, ИП и физлица могут оплатить налоги других ИП, физлиц и фирм.

Что учитывается

Важно знать некоторые особенности, которые учитываются при поступлении денежных средств в счет уплаты налогов от третьих лиц:

| НДФЛ | Если оплата за иные лица осуществляется в счет сборов/налогов за физлица, то она не числится в качестве дохода данных физлиц. Иными словами, НДФЛ с подобных платежей не подлежит выплате. |

| Единая сельскохозяйственная система |

|

| УСН |

|

Изменения и ограничения

В число платежей, которые сейчас можно выплачивать в счет других лиц, вошли:

- акцизы;

- государственные пошлины;

- налог на прибыль;

- НДС;

- транспортный налог;

- УСН;

- ЕСХН и пр.

Какие страховые взносы вошли в компетенцию нового Федерального Закона:

- на пенсионное страхование;

- на случаи временной потери трудоспособности и связанные с материнством;

- на медстрахование.

Однако, взносы «на травматизм» все также остаются в настоящий момент под контролем ФСС.

Помимо ограничения, касающегося невозможности возврата суммы, уплаченной третьим лицом, был введен и еще один запрет. Так, невозможно уточнить платеж по страховым взносам, касающимся пенсионного страхования, если отделение Пенсионного Фонда уже успело учесть на счетах застрахованных поступившие суммы.

Льготы и каникулы

Кроме налоговых льгот, в области освобождения от выплат по НДФЛ, предусмотрены еще некоторые льготы:

| Налоговые каникулы для граждан, работающих на себя | К таковым относится, к примеру, домашний персонал, мастера, работающие на дому, фрилансеры и пр. Самозанятые граждане самостоятельно организуют собственную профессиональную деятельность, получают доходы, не привлекая наемных сотрудников. Фактически, это можно назвать предпринимательской деятельностью.С 1 января текущего года окончательная редакция 401 Федерального Закона дополнила 70 пунктом 217 статью НК РФ. В ней приведен перечень видов деятельности, которые не облагаются налогом.Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)Поправки освобождают от уплаты НДФЛ на доходы, полученные:

При этом, чтобы использовать льготное право, такая категория граждан обязана уведомить об этом налоговую инстанцию. Иными словами, самозанятые категории граждан должны встать на налоговый учет по месту проживания. |

| Льготы по НДФЛ в области спорта | Все тот же Закон № 401-ФЗ освободил от налогообложения НДФЛ те доходы, которые были получены от организаторов официальных соревнований или по решению органов местного самоуправления и государственной власти:

|

| Прочие льготы по НДФЛ | Был увеличен список освобождения от налога на доходы физлиц сумм, которые выплачиваются из денежных средств избирательных фондов кандидатов в депутаты законодательного органа госвласти субъекта РФ.Еще одна льгота касается единовременной выплаты пенсионерам. Кроме того, были освобождены от НДФЛ денежные выплаты ветеранам боевых действий, приходящие ежемесячно. |

Влияние поправок

Представители ФНС заявили, что введенные поправки в НК РФ направлены на совершенствование порядка уплаты сборов и налогов, а также регулирование задолженности по уплате штрафов и налогов.

Очевидно, что разрешением уплаты налогов за третьих лиц законодатели преследует цель сокращения сроков пополнения бюджета.

Таким образом, нововведения позволят сэкономить на пене, при том условии, что уплата налогов за третьи лица будет поступать в установленный срок.

Поэтому сейчас предусмотрена возможность подачи в налоговую инстанцию по месту учета заявления, где будет указано о допущенной ошибке. К указанному заявлению необходимо приложить бумаги, удостоверяющие факт уплаты налога.

Налоговый орган теперь может осуществить пересчет пеней, которые были начислены на величину налога, за период со дня его уплаты по факту до дня принятия налоговой инстанцией решения об уточнении оплаты. Для этого должно быть предоставлено заявление от плательщика налога и акт совместной сверки расчетов.

В чём заключается сложность

Заплатить налоги за кого-то стало возможным с внесением соответствующих поправок в законодательство. Однако, такое, казалось бы, полезное нововведение, повлекло за собой некоторые сложности.

Так, в Федеральной Налоговой Службе было зарегистрировано повышенное число обращений от граждан РФ с жалобами на то, что не могут вносить оплату по налогам для родственников: их родителей, детей, мужей и жен и пр.

Многие юристы оценили поправки только с положительной стороны, отметив, что уплатить за другое лицо можно не только налоговые платежи, но и еще сборы, и пени.

Поправки в налоговое законодательство заставили столкнуться с трудностями и банки, принимающие платежи. Так, в начале года на плечи этих организаций легла увеличенная нагрузка по обработке платежей.

У тех граждан, которые поспешили воспользоваться нововведением, в большинстве случаев возникают трудности, что подтверждается числом обращений в ФНС. Ряд банковских организаций отказывается проводить подобные налоговые платежи за третьи лица, при этом ссылаясь на отсутствие достаточной нормативной базы.

В Сбербанке клиентам предложили воспользоваться альтернативным методом уплаты налогов за третьи лица.

Так, физлицо может перевести финансовые средства на счет юрлица с назначением платежа и реквизитами, отвечающим смыслу операции.

Осуществить подобное действие предлагается через филиал или пункт самообслуживания. А далее уже компания могла бы потратить поступившие на счет финансовые средства для уплаты налогов.

Юристы неоднозначны в вопросе, что делать, если не принимают платежи. Многие из них полагают, что банки не должны создавать трудности лицам, которые вправе оплатить налоги за третьих лиц, что подтверждается нововведениями в налоговое законодательство.

То есть, если лицо не нарушило порядок направления платежного документа в банковскую организацию с поручением о перечислении за кого-то налогов, а финансовая организация отказала, то ответственность ляжет именно на нее.

Однако, ряд специалистов в области права рекомендуют не настаивать на внесении платежа за третьих лиц, при этом ссылаясь на законодательство, если банк отказал.

Источник: http://buhuchetpro.ru/uplata-nalogov-za-tretih-lic/

Уплата налогов наличными юридическим лицом

Государство всегда заинтересовано в том, чтобы его граждане и находящиеся в его юрисдикции организации исправно платили налоги.

В этих целях законодатель учреждает различные правовые механизмы, в рамках которых возможно исполнение налогоплательщиками своих обязательств перед бюджетом.

Но можно ли считать данные механизмы достаточно проработанными с точки зрения пользования юридическими лицами возможностью уплачивать налоги наличными?

Кто вправе платить налоги наличными?

Уплата налогов наличными юридическим лицом, как и физическим, фактически разрешена законодательством РФ.

В пункте 4 статьи 58 Налогового Кодекса России сказано, что уплата налога допускается как в наличной, так и в безналичной форме.

При этом, плательщиком налога в соответствии с пунктом 1 статьи 45 НК РФ может быть, в принципе, любое лицо. Оно может быть и не связано де-юре с организацией, за которую платится налог.

Но в общем случае, конечно, предполагается, что связь между плательщиком и фирмой, за которую он производит платеж в бюджет, все же есть. Налоги за фирму может заплатить ее директор, главный бухгалтер. Специфика правоотношений фирмы может предусматривать оплату налогов ее должниками, партнерами. Схемы здесь могут быть самые разные, если, конечно, они не будут противоречить законодательству.

Важный нюанс: плательщиком налога по смыслу п. 1 ст. 45 НК РФ может быть на практике только физическое лицо. Дело в том, что юрлица в общем случае должны осуществлять расчеты с кем-либо только через свой банковский счет (об этом можно говорить на основании положений пункта 1 статьи 863 ГК РФ и пункта 5.1 Положения Банка России № 383-П).

Поэтому, строго говоря, юрлицо не может быть плательщиком налога наличными как самостоятельный субъект правоотношений.

Но, даже если бы теоретически юрлицо и могло расплачиваться по налогам наличными, то эту процедуру, так или иначе, производил бы какой-то человек, доставая, условно говоря, наличные из своего кошелька в кассе банка.

Поэтому, на практике тот факт, что платить налоги наличными есть возможность только у физлиц, а у юрлиц — нет, значения не имеет с точки зрения пользования заинтересованным лицом возможностью погашать долги фирмы по налогам.

Но какими могут быть причины необходимости уплаты налога за юридическое лицо наличными?

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Каковы причины уплаты налога за юрлицо наличными?

Действительно, если говорить о юрлице, как и любом другом хозяйствующем субъекте, то большинство платежей оно в общем случае осуществляет с применением расчетного счета. Вместе с тем, необходимость уплаты фирмой налога наличными может возникнуть, если:

- Расчетный счет фирмы оказался заблокирован по тем или иным причинам. Например — при отзыве лицензии у банка.

- Фирма не успела открыть расчетный счет к моменту наступления сроков уплаты обязательного, не зависящего от факта получения выручки, налога (например, транспортного или ЕНВД).

- Ответственные за уплату налогов сотрудники фирмы — например, главный бухгалтер или сотрудники, находящиеся у него в подчинении, утеряли доступ к расчетному счету в то время, как налоги нужно срочно заплатить. Как вариант — при компрометации ЭЦП и ее временной деактивации, после которой пользование банковским аккаунтом оказалось невозможным. У фирмы могут быть и технические проблемы — например, перебои с интернетом.

Это, конечно, не исчерпывающий перечень возможных причин, при которых расчетный счет юрлица может оказаться недоступным, но данные причины правомерно причислить к самым распространенным.

К слову, возможен еще один вариант, при которых налог фактически будет оплачен наличными — это процедура его принудительного взыскания с применением исполнительного листа Службой судебных приставов.

В этом случае заинтересованным структурам, в принципе, все равно, каким образом долг по налогу погашается — в законодательстве предусмотрены регламенты его выплаты, фактически, любыми активами фирмы — денежными средствами, движимым или недвижимым имуществом, дебиторской задолженностью.

Но погашение долгов в порядке исполнительного производства — процедура, которая проводится в соответствии со специальными нормами законодательства, с которыми фирма в общем случае дела не имеет. Поэтому, мы будем ориентироваться на типичный сценарий, при котором налоги все же уплачиваются добровольно.

Итак, платить налоги за юрлицо наличными — можно, и это может сделать любой человек. Другое дело, что данную процедуру нужно провести правильно. Рассмотрим то, какие условия для этого должны быть соблюдены плательщиком.

Как правильно оплатить налог наличными через банк?

Для оплаты налога наличными должна использоваться, прежде всего, правильная квитанция. А именно — та, что утверждена Положением № 383-П.

В ней плательщик налога наличными за юридическое лицо обязательно должен указать (в соответствующих реквизитах):

- ИНН юридического лица, за которое платится налог.

- КПП фирмы.

- Свои ФИО.

- Свой ИНН, наименование фирмы, за который платится налог — в реквизите «Назначение платежа».

- Код 101 в реквизите «Статус плательщика».

Прочие реквизиты (в частности, отражающие сумму платежа, налоговый период, очередность) указываются в обычном порядке — как если бы платежное поручение заполнялось самим юрлицом через расчетный счет.

Такой порядок при оплате налогов наличными рекомендует соблюдать ФНС. Касающиеся таких правоотношений регламенты были опубликованы ведомством в Информации «О налоговых платежах, перечисленных иным лицом» в апреле 2017 года.

Определенные требования ФНС к обработке платежного поручения, заполненного плательщиком налога наличными, должны также выполнять банки, в которые данные поручения передаются.

В ряде случаев учреждениями, которые проводят платежи по налогам наличными, могут становиться отделения Почты России, администрации населенных пунктов.

В них налогоплательщики могут обращаться, если на их территории отсутствуют кредитно-финансовые организации.

Стоит отметить, что нормы НК РФ, разрешающие платить любым лицам налог за кого-либо, вступили силу относительно недавно — в конце ноября 2016 года. Поэтому, по таким правоотношениям пока что не сформировалось достаточной правоприменительной практики. Не исключено, что ФНС и другие регулирующие структуры изменят свой подход в регламентации оплаты налогов наличными.

Но, так или иначе, процедура, если трактовать положения НК РФ напрямую, в контексте правоотношений с участием юридических лиц полностью законна. Конечно, пользование ей на практике может быть достаточно редким явлением, поскольку, как мы отметили выше, юрлица в общем случае используют расчетные счета. Но, тем не менее, есть официальные регламенты ФНС на случай уплаты налогов наличными.

На всякий случай физлицу, которое оплатило налог за юридическое лицо наличными, имеет смысл отправить в подразделение ФНС, отвечающее за сбор налогов на территории, где расположена фирма, дополнительные разъяснения касательно совершенной процедуры уплаты средств в бюджет. В данном документе можно отразить причины, по которым налог был уплачен наличными, а также сослаться на тот факт, что платежное поручение было заполнено в соответствии с Информацией ФНС.

Источник: http://urlaw03.ru/nalogi/article/mozhno-li-platit-nalogi-nalichnymi

Как оплатить за другое ООО или ИП

Как заплатить за другое ООО или ИП обязательства, долги, штрафы, аренду, налоги и другие платежи.

До недавнего времени с точки зрения налоговых органов считалось некорректно оплачивать обязательства компании от иных организаций, в том числе по обязательствам в пользу третьих лиц, включая ФНС.

При этом в действующим законодательством была предусмотрена возможность исполнения обязательства третьим лицом (ст. 313 Гражданского кодекса РФ).

Сейчас это правовой казус разрешился, оплачивать можно во всех случаях, но главное чтобы оплата была признана всеми участниками сделки, для этого ее необходимо правильно оформить, а с 1 июля 2017 года при оплате налогов предприятию необходимо будет заключить по утвержденной ФНС форме договор поручения, подробнее о нем читайте ниже в статье.

Поэтому предприятие может законно использовать данное право, к примеру ООО-1 или ИП-1 может платить за другое ИП-2 или ООО-2 налоги, пени, штрафы, пошлины, долги, лизинг и т.д.

Что говорит Гражданский кодекс

Согласно пункту 1 статьи 313 Гражданского кодекса (ГК) РФ исполнение обязательства может быть возложено должником на третье лицо, если из закона, иных правовых актов, условий обязательства или его существа не вытекает обязанность должника исполнить обязательство лично —

Если должник не возлагал исполнение обязательства на третье лицо, кредитор обязан принять исполнение, предложенное за должника таким третьим лицом, в следующих случаях:

- должником допущена просрочка исполнения денежного обязательства;

- такое третье лицо подвергается опасности утратить свое право на имущество должника вследствие обращения взыскания на это имущество.

Что говорит Налоговый кодекс

В 2016 года были внесены изменения НК РФ, а именно в статьи 44 и 45, до этих изменений, налоговые агенты должны были лично исполнять обязанности по уплате, налогов, сборов, пошлин (госпошлин) и пеней.

Таким образом, если на счетах организации нет средства, обязанности погашения обязательств может осуществить директор или другое юридическое лицо или индивидуальный предприниматель.

Есть небольшое но, так плательщики не имеют право

- требовать возврата уплаченного за налогоплательщика налога из бюджета РФ,

- уточнять основания, тип и принадлежность платежа, налоговый период,

- при обнаружении ошибки.

Министерство финансов в письме от 6 марта 2017 г. N 03-02-08/12572 уточнило, что налоговые органы на основании пп. 7 п. 1 статьи 32 НК РФ обязаны осуществлять зачет излишне уплаченных сумм налогов, сборов и пеней.

Налоговое законодательство предусматривает специальный порядок зачета этих сумм.

Пример письма и платежного поручения

Источник: https://malina-group.com/kak-zaplatit-za-drugoe-ooo-ili-ip/

Уплата налогов «иным лицом»: особенности бухучета

В этом году в законодательстве появилась новая норма, которая позволяет третьим лицам исполнять обязательства плательщика. Разберемся, как это отразить в учете.

В чем суть нововведения

Организации получили возможность уплатить налог, сбор или пошлину за плательщика, т.е. за лицо, на которое законодательством возложена обязанность вносить указанные платежи в бюджет. При этом требовать зачета или возврата из бюджета уплаченной за плательщика суммы нельзя .

Данный механизм уплаты платежей в бюджет может пригодиться, к примеру, когда организация не хочет, чтобы к ее счетам пришли требования налоговой. Ведь это зачастую осложняет работу с имеющимися финансами предприятия. В такой ситуации по договоренности с кредитором можно перечислить средства в счет уплаты налогов своего контрагента .

При этом нужно, чтобы налоговый орган определил, что организация исполняет не свои обязательства по уплате налогов, а обязательства другого лица.

Для этого в платежном поручении делается соответствующее указание.

Так, в поле «УНП третьего лица» проставляется УНП плательщика, за которого организация уплачивает налог, а в поле «Назначение платежа» указывается его наименование .

Как отразить в бухучете уплату налогов за другую организацию

Перечисление налогов за другую организацию не всегда может являться погашением имеющейся кредиторской задолженности. В связи с этим в бухучете эту операцию целесообразно отражать по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» .

В зависимости от договоренностей задолженность третьего лица, учтенная на счете 76, может закрываться :

— путем зачета. Такая операция отражается по дебету счета 60 «Расчеты с поставщиками и подрядчиками» и кредиту счета 76;

— поступлением денег на расчетный счет. Указанная операция проводится по дебету счета 51 «Расчетные счета» и кредиту счета 76.

А что в бухучете организации-плательщика

Погашение налогов в бухучете плательщика отражается по дебету счета 68 «Расчеты по налогам и сборам» . Когда же налоги гасит иное лицо, оно может и не являться дебитором организации-плательщика. Поэтому, на наш взгляд, такую операцию первоначально стоит отражать по кредиту счета 76. Затем в зависимости от ситуации :

— проводить зачет. В бухучете это проводится записью по дебету счета 76 и кредиту счета 62 «Расчеты с покупателями и заказчиками»;

— отражать погашение задолженности перед кредитором, к примеру, путем перечисления ему денег с расчетного счета .

Пример

Источник: https://ilex.by/uplata-nalogov-inym-litsom-osobennosti-buhucheta/

Оплата налогов за ооо

Оплатить налоги является прямой обязанностью каждого совершеннолетнего гражданина РФ, обремененного недвижимостью и работой. Современный ритм жизни вынуждает людей правильно расставлять приоритеты в том, как провести свободное время. Например, осуществить оплату налогов быстро.

Раньше нужно было обращаться в ближайшее отделение налоговой инспекции, уточнять в ней информацию относительно размеров и порядка оплаты налогов или же делать запрос при помощи заказного письма.

Это отнимало большое количество времени и, в частности, именно поэтому многие налогоплательщики несвоевременно погашали задолженности.

Но сегодня, благодаря появлению онлайн-сервиса «Оплата Госуслуг», оплатить налоги онлайн по ИНН можно буквально за несколько минут.

Чем удобен данный сервис?

Стоит отметить, что оплатить транспортный налог через интернет, впрочем, как и любой другой, при помощи нашего ресурса можно очень быстро. Попробовав один раз, вам больше не захочется возвращаться к «дедовским методам», тратить время на поездки в налоговую, стоять в очередях в банке или непосредственно в самом ведомстве.

Для того чтобы получить всю необходимую информацию о том, как оплатить налог через интернет с помощью нашего ресурса, достаточно просто зайти в необходимый раздел.

Мы развивали наш сайт, ориентируясь в первую очередь на посетителей, поэтому в рейтинге приоритетов на первом месте стояли удобство системы навигации и понятный интерфейс.

Это делалось для того, чтобы каждый без затруднений смог понять, как, например, оплатить налог на машину онлайн по индексу документа.

Оплатить налоги по ИНН или индексу документа

Для оплаты пошлины или же штрафа достаточно всего лишь заполнить форму на сайте, указав необходимую информацию, касающуюся типа платежа, его величины, ваших личных данных (Ф. И. О.), а также способа перечисления денежных средств.

Вы можете не ждать, когда вам придет извещение, а самостоятельно проверить наличие задолженностей по номеру ИНН или же, если квитанция уже на руках найти реквизиты платежа по индексу документа.

Оплата налога онлайн в сервисе «Оплата госуслуг» возможна как с помощью банковской карты, так и со счета вашего мобильного телефона.

В том случае, если у вас остались вопросы относительно того, как оплатить налоги с помощью нашего ресурса, то вы всегда можете отправить запрос в службу поддержки и оперативно получить всю необходимую информацию.

oplatagosuslug.ru

Как уплатить налоги ООО наличными

Можно ли уплатить налоги наличными за ООО? Таким вопросом очень часто задаются собственники обществ с ограниченной ответственностью, менеджмент компаний и ответственные за взаимодействие с налоговой инспекцией люди. Позиции двух ветвей власти – правительства и суда – в этом вопросе несколько различаются. Давайте разберемся, в каких случаях возможна уплата налогов «деньгами в кассу».

Минфин – против, арбитраж – за

На самом деле, Министерство финансов РФ попыталось поставить окончательную точку в вопросе уплаты налогов ООО наличными в 2015 году. Ведомство, ссылаясь на статью 861 Гражданского кодекса, пояснило, что расчеты между юрлицами возможны только в безналичной форме через банковский счет. После этого у многих предпринимателей начались серьезные проблемы.

Что делать, если из-за появления доказанной недоимки налоговая «заморозила» счета предприятия? Как поступить, если банк, в котором были открыты счета ООО, потерял лицензию? В дело включились арбитражные суды.

Судебные власти совершенно справедливо посчитали, что Минфин переоценил надежность банковского счета как безусловного и доступного инструмента оплаты. Прецедент был создан краснодарскими предпринимателями. Они столкнулись с ситуацией, когда директор предприятия уплатил страховые взносы наличными, но Пенсионный фонд не зачел эти средства и добился «заморозки» активов.

Арбитражный суд посчитал, что менеджмент компании действовал в рамках законодательства. У Пенсионного фонда были все возможности установить, кто направил средства и на какие цели они предназначались. А обязанность уплаты налогов и страховых взносов совершенно не зависит от того, как это сделано. По сути, такая позиция легитимна и по отношению к налоговой.

Если у вас нет иных способов уплатить налоги ООО, кроме как, например, внести наличные в кассу Сбербанка по платежному поручению, то вы можете это сделать.

Однако готовьтесь при этом к судебным разбирательствам. Впрочем, в этой ситуации есть и выгода для предпринимательского сообщества.

Чем обширнее судебная практика, тем быстрее будет устранено несоответствие в законодательстве, нарушающее права юрлиц.

zhazhda.biz

Оплата налогов за другую организацию

Оплата налогов за другую организацию

Похожие публикации

Нередки ситуации, когда организация не имеет средств на уплату налогов, страховых взносов и прочих обязательных платежей в бюджет.

Может ли в таком случае иное юрлицо уплатить налоги за организацию? А может ли это сделать ИП или обычное физлицо? С недавних пор оплата налогов за другого стала возможна, благодаря поправкам, внесенным в налоговое законодательство. В нашей статье мы рассмотрим эти новшества более подробно.

За третьих лиц разрешено платить налоги

Закон от 30.11.2016 № 401-ФЗ внес поправки в статью 45 НК РФ.

Если раньше платить налоги за себя мог только сам налогоплательщик за таким редким исключением, как например, уплата налогов правопреемником за реорганизованное лицо, то с 30 ноября 2016 г.

задолженность перед бюджетом по налогам и сборам за него могут погашать любые другие организации, ИП и даже физлица, например, директор компании.

Теперь возможна не только оплата налогов за другое лицо, но и уплата за него госпошлины. Ведь госпошлина, согласно ст. 333.16 НК РФ относится к сборам, взимаемым при обращении в госорганы, и для нее действуют те же правила оплаты.

Перечень лиц, которые могут перечислить оплату в бюджет за кого-либо, Налоговым кодексом не ограничен: за юрлицо могут уплатить налоги как другое юрлицо, так и ИП, или физическое лицо, а равно — оплату налогов за ИП и физлиц могут производить другие ИП и физлица, а также организации.

Такой подход, конечно же, очень удобен для всех налогоплательщиков. Например, организация должна уплатить по сроку какой-либо налог, и уже наступил последний день для уплаты, но средств на расчетном счете недостаточно.

Раньше в такой ситуации организация неминуемо нарушила бы сроки, в результате чего, кроме самого налога, пришлось бы платить штрафы и пени.

Произвести оплату налога за другое юридическое лицо в 2017 году, чтобы не нарушать срок, может, например, директор из своих личных средств, или сторонняя организация, при этом обязанность налогоплательщика будет считаться исполненной, а платеж не останется невыясненным.

Точно также, любое физлицо или ИП может произвести оплату налогов за другого человека: например, муж уплатит в банке налог по уведомлению, пришедшему на имя его жены, или дети перечислят налоги за своих родителей. Не имеет значение, каким образом погашается налоговая задолженность: наличными через банк, банковской картой или через платежные онлайн-сервисы.

Страховые взносы: оплата за третьих лиц возможна

Источник: http://yurist-moscow.ru/oplata-nalogov-za-ooo/

Как ООО без расчетного счета оплатить налоги — порядок действий

В статье вы узнаете, как заплатить налоги ООО без расчетного счета. Поговорим о том, может ли ООО работать без расчетного счета, и разберемся, кто может оплатить налоги за ООО. А также мы подготовили пошаговую инструкцию оплаты налоговых платежей для ООО, расчетный счет которого закрыт.

Обязано ли ООО иметь расчетный счет

Законодательство не накладывает на ООО обязанности по заключению договора с банком и открытию расчетного счета (р/с), а лишь предоставляет такое право. Но на практике обойтись без него получается крайне редко.

Поставщики нередко отказываются принимать наличные платежи от организаций. Крупные клиенты-организации тоже стараются не иметь дела с наличной оплатой, а для государственных заказчиков безналичная оплата товаров и услуг — обязательное условие. Огромное число споров возникает и вокруг вопроса, может ли ООО оплатить налоги и страховые взносы без расчетного счета.

Фактически организация может обходиться без счета, только не ведя деятельности и сдавая лишь нулевые отчеты. В остальных случаях он оказывается необходим.

Как платить налоги без расчетного счета

Предпринимателям можно платить налоги наличными через банки, даже если у них нет счета. Часто именно так и поступают люди, занимающиеся микробизнесом и оформленные в качестве ИП.

Им просто невыгодно платить кредитной организации за РКО. Гораздо сложнее без расчетного счета юр. лицу.

Оно по закону не обязано иметь расчетный счет, но если его нет, то возникает вопрос, как оплатить налоги и страховые взносы.

https://www.youtube.com/watch?v=4v0H-kGnN_8

ИФНС настаивает на том, что единственный вариант для организации оплатить налог — перечислить необходимую сумму с расчетного счета. Позиция налоговой службы строится на том, что при осуществлении платежа через представителя нет возможности установить, использовались ли для этого средства организации или собственные средства физического лица.

В конце 2016 года были внесены некоторые изменения в Налоговый Кодекс. Директор (учредитель или иной представитель) получил возможность заплатить налоговые платежи за ООО без счета. Рассмотрим последовательность действий для этой операции:

1

Оформить должным образом доверенность, указав в ней соответствующие полномочия. Она необязательна, если платеж за организацию будет производить руководитель, имеющий право действовать от лица ООО без доверенности.

2

Обратиться в банк и заполнить заявление на перевод средств или квитанцию. Важно указать все реквизиты организации, т. к. только при их наличии налоговая служба сможет зачесть платеж.

3

Внести необходимую сумму по квитанции. Некоторые банки могут не принять такой платеж ввиду технических ограничений программного обеспечения, и лучше уточнить этот момент заранее.

4

Написать в налоговую заявление о зачете обязательств. По нему будет принято соответствующее решение, и сотрудники налоговой службы отправят ответ заявителю.

Как заплатить налог за ООО, если расчетный счет закрыт

Очень часто при проведении ликвидации организации ее руководители и владельцы торопятся закрыть р/с, забывая, что оплата налогов без него существенно затруднена.

Ведь открывать новый счет для разовой оплаты налога довольно долго и затратно, но без этого налоговая откажется ликвидировать организацию.

В итоге вопрос о том, можно ли заплатить налоги наличными за ООО при закрытом счете, регулярно всплывает на профильных форумах. В большинстве случаев это удается сделать, хотя потребуется довольно нестандартный подход.

Рассмотрим, как оплатить налоговые платежи, если р/с закрыт:

- Уточнить возможность проведения операции в конкретном отделении банка, т. к. могут иметься технические ограничения.

- Заполнить квитанцию или заявление, обязательно указав все данные юр. лица, за которого осуществляется платеж.

- Оплатить необходимую сумму в кассе.

- Обратиться в налоговую и оформить зачет требований по заявлению.

Этот способ оплаты сборов не приветствуется ИФНС, и без особой необходимости им лучше не пользоваться.

(2

Источник: https://rko-bank.ru/stati/kak-ooo-bez-raschetnogo-scheta-oplatit-nalogi.html

Оплата налога за третье лицо 2017. Проводки

Согласно закону, лицо должно самостоятельно исполнять налоговые обязательства. Но в 2016 году были внесены поправки, согласно которым взносы могут уплачиваться третьим лицом. Актуально это в том случае, если фирма не может уплатить налоги в положенные сроки. Для предупреждения образования задолженности разумно будет обратиться к представителю.

Можно ли уплачивать налог за третьих лиц?

Выплата налогов за третьих лиц регулируется ФЗ №401 «О внесении изменений в 1-ю и 2-ю часть НК РФ» от 30 ноября 2016 года. В нормативном акте указано, что третье лицо может оплачивать и налоги, и госпошлины. Лицом этим может являться, к примеру, материнская компания, оплачивающая налог за свою дочернюю фирму.

До введения в действие ФЗ №401 ограничений по внесению налога третьими лицами не было. Однако рассматриваемая операция была сомнительна. В НК РФ присутствуют указания на то, что налогоплательщик должен самостоятельно нести свои обязательства по выплатам. Налог мог переводиться третьими лицами только при наличии этих обстоятельств:

- Фирма обращается к услугам налоговых агентов.

- Уплата штрафов и налогов правопреемником ранее реорганизованного ЮЛ.

- Взыскание задолженности дочернего ЮЛ со счета материнской компании.

- Налоги ликвидируемой организации оплачиваются третьим лицом – ликвидационной комиссией.

- Задолженность выплачивается учредителями организации, которая ликвидируется.

Формулировка о том, что фирма должна самостоятельно нести свои обязательства, может трактоваться по-разному. Однако большинство инстанций полагает, что выплаты могут совершаться третьими лицами.

Одновременно с этим ставится важное условие: средства, направленные на уплату налогов, должны принадлежать самому налогоплательщику.

То есть третье лицо выступает в качестве представителя налогоплательщика.

ВАЖНО! 30 ноября 2016 года со вступлением в силу ФЗ №401 стало возможным совершение выплат в счет третьих лиц. С 1 января 2017 года разрешен перевод страховых взносов по аналогичной схеме.

Кто именно может уплачивать налог

Обязательство предполагает уплату налога в установленный срок. Если средства будут уплачены, но сроки нарушены, обязательство в полной мере исполненным считаться не будет. Обязательство прекращается тогда, когда деньги будут направлены по нужному адресу. Кем может являться третье лицо, которое выплачивает средства за налогоплательщика? Это следующие лица:

- Законный представитель. Действовать он будет на основании учредительной документации.

- Уполномоченный представитель. Осуществлять операции он будет на основании доверенности. Действует она на протяжении 3 лет.

Во 2 пункте статьи 37 НК РФ указано, что налог может выплачиваться третьими лицами, работающими от своего имени. Однако у этих лиц обязательно должны быть соответствующие полномочия, подтвержденные документами. В обратном случае направленные средства будут считаться переплатой незаконного представителя, а обязательство компании так и не будет погашено.

ВАЖНО! Средства могут быть уплачены налоговым агентом. Если сроки платежей передвигаются, требуется составить договор поручительства. Если представитель не переведет деньги, они взыскиваются с поручителя.

Какие именно налоги могут уплачиваться третьими лицами

Представитель может уплачивать за налогоплательщика самые различные налоги: на прибыль, НДС, УСН, акцизы. Возможна уплата акцизов, государственных пошлин, транспортных и патентных налогов. С 2017 года третьи лица имеют право переводить страховые взносы в ПФР, центры медицинского страхования.

Порядок уплаты налогов третьим лицом

Сначала представителю необходимо составить договор займа. Нужен он для того, чтобы исполненный платеж не был признан безвозмездной помощью. Особенности составления соглашения регламентированы пунктом 1 статьи 807 ГК РФ. В договоре нужно указать сумму займа и сроки его погашения. Затем представителю нужно составить платежное поручение. Выплаченные средства фиксируются в бухучете.

Составление платежного поручения

При совершении выплат третьим лицом нужно составить платежное поручение. Оно требуется для того, чтобы деньги были направлены по верному пути. В поручении прописывается эта информация:

- КПП налогоплательщика. Если налог выплачивается за ФЛ, в этом пункте нужно указать «0».

- ИНН.

- Информация о третьем лице, которое совершает платеж.

- КПП и ИНН третьего лица.

Цифрой указывается статус налогоплательщика:

- «09» – ИП.

- «01» – ЮЛ.

- «13» – ФЛ.

- «10» – нотариус, который занимается частной практикой.

Перед составлением платежного поручения рекомендуется ознакомиться с образцом документа.

Бухучет платежей

Выплата налога третьим лицом предлагает, что у одной компании появляются обязательства перед другой. Средства предоставляются на основании договора займа. В дальнейшем они должны быть возвращены налогоплательщиком. Налоговая сумма не будет считаться расходом фирмы, так как не происходит уменьшения активов.

Средства будут возвращены, а потому капитал организации не сокращается. Налогоплательщику предоставляется беспроцентный заем, а потому он не будет входить и в финансовые вклады. Связано это с тем, что не исполняется пункт 2 Положения по бухучету ПБУ 19/02, установленный Приказом Минфина №126 от 10 декабря 2002 года.

Заем будет учтен в составе дебиторских долгов. По этой причине в бухучете его нужно фиксировать на дебете счета 76 и кредите счета 51. Когда налогоплательщик вернет средства, у компании не образуется дохода. Проводки при уплате налоговых платежей за другое лицо будут следующими:

- ДТ76 КТ68. Фиксация беспроцентного займа в структуре платежей по налогам.

- ДТ51 КТ76. Средства были возвращены.

Проводки подтверждаются договором о выданном займе.

Налоговый учет

В рамках налогового учета выплата налога за другое лицо также будет считаться предоставлением займа. На займы НДС начисляться не будет на основании пункта 2 статьи 146 НК РФ, пункта 3 статьи 39 НК РФ. Аналогичная позиция изложена в Письме ФНС №ЕД-4-3/7896 от 29 апреля 2013 года.

Выданный заем не будет учтен в структуре расходов и доходов компании на основании пункта 12 статьи 270 НК РФ, пункта 1 статьи 251 НК РФ. Следовательно, не будет начисляться налог на прибыль.

Что дает возможность оплаты налога представителями

Поправки в НК РФ выгодны как государству, так и налогоплательщику. Рассмотрим основные выгоды:

- Предупреждение нарушения сроков пополнения бюджета. Иногда компания не может исполнить свои обязательства в срок. С учетом поправок у нее предоставляется право передать обязанность по уплате другим лицам. Следовательно, не образуется никакой задолженности. Бюджет страны пополняется своевременно.

- У налогоплательщика не образуется долга. Следовательно, не появляются также штрафы и пени.

- Третьему лицу теперь не нужно собирать пакет документов, которые подтверждают, что выплачиваемые средства принадлежат именно налогоплательщику.

Нововведение призвано усовершенствовать систему выплаты налогов. Оно же сокращает количество задолженностей. Однако у поправки есть некоторые минусы. В частности, банки, принимающие средства, сталкиваются с повышенной нагрузкой при обработке платежей.

Источник: https://assistentus.ru/nalogi-i-uchet/oplata-za-trete-lico/

Как компании сэкономить при уплате налогов за контрагента

Теперь компании вправе поручить уплату своих налогов, а также страховых взносов третьим лицам, например, учредителю, руководителю или контрагенту.

Такие нормы указаны в абзаце 4 пункта 1 статьи и пункта 9 статьи 45 НК РФ. Однако иное лицо не вправе требовать вернуть из бюджета уплаченный за компанию налог или взнос.

Новые правила позволяют налогоплательщику получить не только , но и налоговую экономию.

В чем выгода платить налоги друг за друга

Раньше чиновники запрещали платить налоги в бюджет за другого налогоплательщика. Об этом свидетельствует письмо Минфина от 05.03.15 № 03-01-11/11754.

Налогоплательщик должен сам исполнить обязанность по уплате налога, так как средства, которые физическое лицо перечислило за компанию, инспекции не могут зачесть в счет уплаты налоговых платежей (письмо ФНС России от 18.08.15 № ПА-4-1/14590@).

До того как законодатели внесли поправки в НК РФ налоговики были не против, если налоги за компанию уплачивали ее законные или уполномоченные представили. Свою позицию ФНС обосновывала ссылками на постановление Пленума ВАС РФ от 11.07.14 № 46.

Однако, такие представители могли заплатить налоги не от своего имени, а от имени налогоплательщика.

При этом в платежке требовалось прописать полную информацию о налогоплательщике и приложить документ, который подтверждает право представителя на уплату налогов в бюджет.

Налоговая выгода. В некоторых случаях компания-получатель вправе не учитывать в составе доходов финансовую помощь от учредителя.

Например, если этот участник владеет более чем 50 процентами в капитале компании-получателя (подп. 11 п. 1 ст. 251 НК РФ) или финансовая помощь направлена на увеличение ее чистых активов.

Во втором случае размер доли участника не имеет значения (подп. 3.4 п. 1 ст. 251 НК РФ).

Использовать налоговые преимущества статьи 251 НК РФ формально независимые организации не вправе. Ведь безвозмездная передача признается реализацией. Поэтому при безвозмездном получении денежных средств нужно исчислить не только налог на прибыль (п. 8 ст. 250 НК РФ), но и НДС (подп. 1 п. 1 ст. 146 НК РФ).

Новшество об уплате налогов друг за друга позволяет передавать деньги между группой компаний в безналоговом режиме. Организация, за которую другое юрлицо уплатило налоги или взносы, может впоследствии вернуть деньги. Например, через беспроцентный заем.

Неуплаченная сумма процентов — не внереализационный доход заемщика (ст. 41 НК РФ). Беспроцентный заем от взаимозависимого юрлица — контролируемая сделка (п. 1 ст. 105.14 НК РФ).

По мнению Минфина, что в этом случае у заимодавца возникает доход в виде недополученной суммы по процентам (письмо от 13.08.13 № 03-01-18/32745).

Чиновники напоминают, что любые доходы, которые могли бы быть получены взаимозависимым лицом при предоставлении беспроцентного займа, должны быть учтены для целей налогообложения (письмо Минфина России от 27.05.16 № 03-01-18/30778).

Стороны вправе зачесть уплаченные налоги или взносы в счет предоплаты за поставки товаров, работ, услуг. Тогда компания, за которую заплатили налоги, должна будет исчислить НДС с полученного аванса (п. 1 и 14 ст. 167 НК РФ). Если налоги за организацию уплатил директор, сотрудник или иное физлицо, возврат средств также можно оформить в виде беспроцентного займа.

Финансовая выгода. Если на определенный момент времени на расчетных счетах компании нет средств, заплатить налоги и страховые взносы может третье лицо: ИП, руководитель, контрагент, сотрудник и т.д.

Какие налоги и взносы вправе заплатить за компанию третье лицо

Из пункта 1 и 9 статьи 45 НК РФ следует, что третьи лица вправе уплатить за налогоплательщика недоимку, налоги, пени, штрафы, сборы (в том числе госпошлину), а также страховые взносы, задолженность по ним, штрафы и пени. Однако страхование от несчастных случаев, третье лицо заплатить за компанию не вправе, так как администратор этих взносов – ФСС.

Страхователь должен перечислять их самостоятельно. Такая норма указана в пункте 1.1 статьи 22 Федерального закона от 24.07.98 № 125-ФЗ. Заплатить взносы на травматизм директор вправе только если налоговики заблокируют счета компании. И то перечислить эти взносы он сможет только от имени страхователя, приложив доверенность.

Как оформить платежное поручение при уплате налогов за другую компанию

Минфин в приказе от 05.04.17 № 58н утвердил правила заполнения платежек при уплате налогов и взносов за другое юрлицо. Чтобы заполнить платежное поручение, нужно обратить внимание на следующие реквизиты:

- поле 8 «Плательщик»;

- поле 24 «Назначение платежа»;

- поле 60 «ИНН» плательщика;

- поле 101 «Статус плательщика»;

- поле 102 «КПП» плательщика.

В полях 60 «ИНН» и 102 «КПП» платежного поручения нужно поставить ИНН и КПП налогоплательщика, за которого организация перечисляет налог.

В поле 24 «Назначение платежа» нужно указать ИНН и КПП компании, которая платит налог за другую организацию. После, через знак «//» указать название налогоплательщика, за которого компания платит налог.

В поле 8 «Плательщик» необходимо поставить название организации, которая платит чужой налог. В поле 101 «Статус налогоплательщика» — код 01.

Если налоги или взносы за компанию уплачивает ее руководитель, то в поле 8 «Плательщик» надо указать Ф.И.О. директора. В поле 24 «Назначение платежа» нужно указать ИНН директора, а затем через знак «//» заполнить название налогоплательщика.

Если в платежке допустили ошибку, то исправить ее сможет только сам налогоплательщик. Для этого ему нужно подать соответствующее заявление в ИФНС. В нем необходимо указать ошибку, допущенную в платежке. Также организации целесообразно провести сверку расчетов с бюджетом.

В случае переплаты налога, как и в случае с ошибкой в платежке, исправить ситуацию сможет тоже только налогоплательщик. Для этого он должен подать заявление о возврате излишне уплаченного налога. У третьего лица такого права нет.

Если организация переплатила налог, то она не имеет право зачесть свою переплату в счет уплаты чужих налогов (подп. 7 п. 1 ст. 32 НК РФ, письмо Минфина России от 06.03.17 № 03-02-08/12572).

Если за компанию заплатило налоги третье лицо, то ей стоит сообщить об этом налоговикам в письменном виде. В письме необходимо указать, кто и за какой период уплатил чужой налог. Также надо обозначить название налога и сумму.

Кроме этого, чтобы избежать ненужных претензий, компании стоит привести нормы кодекса, которыми руководствовались (п. 1, 3, 9 ст. 45 НК РФ). К письму необходимо прикрепить копии платежек, которые подтверждают уплату чужих налогов.

Какие риски учесть при уплате налогов за другую компанию

Чтобы избежать повышенного не стоит платить друг за друга налоги на постоянной основе. Если это делать регулярно, ревизоры могут посчитать, что ваши компании взаимозависимы. Если же налогоплательщики применяют спецрежимы, то их могут обвинить в дроблении бизнеса. Кроме этого контролеры могут признать сделки между такими компаниями — контролируемыми (п. 1 ст. 105.14 НК РФ).

Если компания заплатила налоги или взносы за контрагента, чтобы погасить свой долг по оплате товаров (работ, услуг), то это целесообразно прописать в контракте. Тогда контрагенту не нужно будет включать в доходы, сумму уплаченных чужих налогов. В противном случае налоговики могут заявить, что налоги и страховые взносы, которые за компанию заплатило третье лицо — это доход компании.

Источник: http://www.NalogPlan.ru/article/4129-kak-kompanii-sekonomit-pri-uplate-nalogov-za-kontragenta