Методы учета затрат

Эффективность деятельности компании можно оценить с помощью грамотного учета текущих издержек.

Выбор метода учета затрат осуществляется организацией самостоятельно путем закрепления способа в учетной политике, с учетом актуальных законодательных требований.

При изменении нормативных положений бухгалтеру предприятия необходимо внести соответствующие изменения в учет. Основными методами, используемыми бухгалтерами компаний в РФ, являются следующие:

- Нормативный – широко распространен на предприятиях с массовым производством или серийным, в обрабатывающих отраслях, в легкой промышленности, машиностроении. Основан на использовании заданных норм.

- Попроцессный – чаще всего используется на электростанциях, в добывающей или химической промышленности, то есть там, где номенклатура изделий узкая, а полуфабрикатное производство отсутствует полностью или ограничено. Позволяет точно откалькулировать каждый отдельный процесс.

- Позаказный – применяется в мелкосерийном, индивидуальном производстве сложной продукции; при ремонтных и экспериментальных услугах. К примеру, это судостроительные и машиностроительные предприятия. Расчет себестоимости каждого из изделий ведется исходя из прямых и косвенных затрат.

- Попередельный – распространен в массовых производствах, для которых характерна последовательная многостадийная обработка материалов и сырья. К примеру, это текстильная промышленность, металлургическая отрасль, а также химическая и нефтепереработка. Калькулирование ведется по бесполуфабрикатному методу или полуфабрикатному, с исчислением себестоимости на каждом пределе (стадии) производства.

Сущность нормативного метода учета затрат на производство

Особенности, понятие нормативного метода учета затрат состоят в том, что формирование нормативных калькуляций продукции ведется на основе разработанных заранее и действующих на начало заданного периода (как правило, года по методическим рекомендациям) норм.

При этом абсолютно все виды имеющихся издержек учитываются по заданным значениям. Отдельно отражаются отклонения фактических затрат от текущих норм – обязательно приводятся причины (обоснования) таких расхождений, места и виновники.

Делается это с целью внесения соответствующих изменений в расчеты и определения влияния показателей на конечную себестоимость продукции.

В процессе изготовления ГП нормативный метод учета затрат на производство использует такую формулу:

Затраты по факту = Затраты по нормам + Отклонения от норм + Изменения норм.

Как понятно из наименований значений, чтобы рассчитать фактическую себестоимость, требуется суммировать затраты по заложенным нормативам с имеющимися отклонениями (как в виде экономии, так и перерасхода) и произведенными за период изменениями показателей.

Следует учитывать, что нормы закладываются на начало периода, и калькулирование продукции в течение периода ведется исходя из утвержденных значений. Но если по различным причинам осуществляются изменения, такая разница подлежит особому учету, а перерасчет допускается делать только по состоянию на начало следующего года.

Все нормативные значения утверждаются руководителем предприятия или уполномоченным ответственным лицом.

Отклонения определяются в разрезе прямых расходов. Это сырье, материалы, зарплата, износ и т.д. Что касается прочих издержек, косвенных, суммы отклонений по ним на конец месяца распределяются между всеми видами изделий. Недостатком данного метода является невозможность осуществления текущего контроля за производственными расходами.

Основы применения попроцессного метода учета затрат и калькулирования

Сущность попроцессного метода учета затрат и калькулирования изделий состоит в том, что расчет себестоимости в организации осуществляется без разбивки на виды изделий, то есть с определением калькуляции по всему производственному процессу в целом.

При этом как прямые издержки, так и косвенные, распределению не подлежат и списываются на весь выпуск ГП (готовой продукции) по соответствующим статьям. Объектом учета считается не конкретный продукт, а производственный процесс, отсюда и название метода.

В расчетах никаких особых формул не используется, а средняя себестоимость одного изделия определяется путем деления совокупной величины произведенных за период издержек на число выпущенных единиц продукции.

Если же производство отличается длительным циклом, по каждому месяцу выполняется калькулирование, а конечная себестоимость определяется при завершении процесса.

Управленческие издержки и относимые на вспомогательные производства учитываются по общим рабочим статьям.

Применение этого метода оправдано в тех организациях, где отсутствуют полуфабрикаты, то есть незавершенка; массово изготавливаются однородные изделия; технологический процесс характеризуется коротким периодом.

Нюансы расчета различаются в зависимости от того, сколько номенклатурных наименований существует на производстве.

Если производится только один вид изделий, себестоимость одной единицы рассчитывается простым делением совокупных издержек на число ГП.

Если производится несколько разных видов продукции, калькуляция определяется постатейно с разбивкой по изделиям, а общие расходы распределяются по принятой методике. Если же в производстве имеется незавершенка, остатки НЗП учитываются по принятому в компании способу оценки на начало и конец периода, а текущие расходы за месяц корректируются по остатку незавершенного производства.

Использование позаказного метода

Позаказный метод учета затрат и калькулирования применяется ради точного определения себестоимости отдельных видов продукции, а также при ведении ремонтов оборудования и вспомогательных работ. Объектом учета в этом способе признается не вид изделия, а непосредственно заказ на оговоренное количество ГП.

Сферой применения позаказного метода учета затрат являются индивидуальные производства или мелкосерийные, состоящие из одинаковой номенклатуры продукции.

Если же производятся крупные изделия по длительному циклу, калькулирование заказа выполняется не на весь объект в целом, а на его части – узлы, агрегаты и другие конструкции законченного изготовления.

Пример позаказного метода учета затрат

Предположим, мебельное производственное предприятие выпустило за месяц 2 заказа: первый включает 5 шкафов, второй 7 столов. Прямые расходы равны: по первому заказу – 120000 руб., по второму – 50000 руб.; косвенные = 70000 руб. Незавершенки нет, сделаем расчеты:

- Полная себестоимость 1 заказа = 120000 + (70000 х 120000 / 170000) = 169411,76 руб.

- Полная себестоимость 2 заказа = 50000 + (70000 х 50000 / 170000) = 70588,24 руб.

В приведенной методике производственная себестоимость продукции исчислялась с распределением косвенных издержек к базе, за которую приняты прямые расходы. Но допускается и тот способ, когда отдельные виды затрат на производство учитывают равномерно путем деления на все количество произведенных изделий. В этом случае распределение косвенных издержек будет одинаковым.

Особенности попередельного метода учета затрат на производство

Попередельный метод учета затрат – это калькулирование себестоимости не по продукции, а по переделам. Применяется на производствах с однородным сырьем.

Объектом учета затрат при попередельном методе является не единица изделия, а отдельные фазы по обработке МПЗ.

А переделом при комплексном использовании сырья признается совокупность рабочих технологических операций, в результате которых вырабатывается промежуточный полуфабрикат или уже ГП.

Порядок использования такого метода может видоизменяться в каждой организации в зависимости от способа отражения.

Общим же является то, что по каждому переделу формируются прямые издержки, внутри разных стадий изделия (полуфабрикатные или готовые) объединяются по соответствующим группам по степени однородности сырья и сложности его переработки, а косвенные издержки распределяются по выбранному принципу.

Самостоятельно принимается решение о том, на каких именно переделах, стадиях производства осуществляется калькулирование себестоимости, а также какие номенклатурные наименования входят в каждую фазу.

Основой применения попередельного метода учета затрат являются два распространенных варианта – полуфабрикатный и бесполуфабрикатный.

Для первого характерно определение себестоимости полуфабрикатов на каждой стадии переработки, что позволяет экономически более точно рассчитывать и контролировать себестоимость готовых изделий.

При втором калькулирование полуфабрикатов не производится, себестоимость ГП определяется после выпуска из производства, а движение таких объектов осуществляется между цехами в натуральном выражении без внесения записей на бухсчетах.

Разница между полуфабрикатным и бесполуфабрикатным методами учета затрат

В бухгалтерии бесполуфабрикатный метод учета затрат отличается тем, что не прошедшие полную технологическую обработку изделия, выпущенные из одной стадии, но используемые при дальнейшем производстве ГП, не отражаются на счете 21, а входят в состав незавершенки по сч. 20.

Внутреннее перемещение полуфабрикатов между цехами контролируется с помощью данных в натуральном выражении, которые фиксируются по центрам ответственности. В процессе калькулирования определяется себестоимость ГП исходя из совокупных затрат на всех стадиях (переделах) производства.

В отличие от бесполуфабрикатного способа в бухучете полуфабрикатный метод учета затрат подразумевает изначальное оприходование изготовленных полуфабрикатных изделий на склад организации и последующее списание (передачу) объектов другим цехам для дальнейшего использования в производстве ГП. Для отражения операций применяется сч.

21, а расчет себестоимости на каждой стадии отдельно необходим для корректного отпуска изделий. Варианты вычисления себестоимости единицы существуют разные – по стоимости МПЗ, по прямым затратам, по нормативной или фактической, а также учетной цене. Оптимальная методика выбирается предприятием и закрепляется в учетной политике.

По полноте учета затрат выделяют методы:

- Директ-костинг – в этой методике затраты разделяются на постоянные и переменные. В себестоимость ГП входят только переменные издержки – материалы, сырье, зарплата и общепроизводственные переменные (коммунальные расходы, затраты по обслуживанию оборудования, зарплата общецехового персонала и т.д.). Не связанные с производственным процессом постоянные издержки относятся напрямую на финрезультат. Маржинальный метод учета затрат используется для регулирования объемов выпуска изделий, анализа загруженности оборудования, расчета продажных цен и определения минимального объема выпуска ГП для покрытия текущих расходов.

- Метод учета полных затрат – состоит из отнесения на себестоимость изделий всех текущих производственных издержек. При этой методике прямые и общепроизводственные расходы напрямую списываются на себестоимость, а общехозяйственные относятся на издержки без разделения на виды изделий.

Актуальные способы калькулирования продукции проходили постепенную разработку и внедрение на предприятиях. Родоначальником современных расчетов можно назвать котловой метод учета затрат, который заключается в суммировании всех произведенных за период издержек в общий котел.

При этом никак не учитывались ни виды выпускаемых изделий, ни места возникновения расходов, что не позволяло определить себестоимость корректно и с учетом особенностей изготовленной продукции. В настоящее время эта методика продолжает действовать только на тех предприятиях, где производится один вид ГП и нет необходимости в расчете точной себестоимости.

Метод учета затрат ABC в России распространен мало и используется в основном не для вычисления себестоимости, а в целях финансового анализа успешности работы предприятия.

Заключается этот способ в калькулировании отдельных видов работ (функций) с последующим частичным отнесением на цену изделия. При этом весь технологический процесс разбивается на простые составляющие с расчетом потребленных ресурсов.

По результатам все затраченные ресурсы определяют конечную стоимость ГП.

Источник: https://raszp.ru/spravochn/metod-ucheta-zatrat-i-kalk-primenenie.html

Порядок учета затрат на производство

Принятый в организации порядок учета затрат на производство напрямую влияет на калькуляцию изготавливаемой продукции, последующее формирование стоимости и, как следствие, итоговую величину финансовых результатов.

Нормативное регулирование расходов выполняется на основе ПБУ 10/99 для целей бух учета и согласно главе 25 НК для целей налогового учета. Рассмотрим, какие существуют методы учета затрат на производство и в чем их различие.

Общая схема учета затрат на производство

Производственный процесс затрагивает использование самых различных ресурсов – от трудовых и материальных до энергетических.

Грамотное ведение учета расходов позволяет не только оперативно и точно рассчитать себестоимость единицы изделия или группы товаров, а также выполненных услуг, но и проследить в динамике отклонения по той или иной статье с целью дальнейшего контроля расходной части бизнеса.

Общая схема учета затрат на производство подразумевает статистическое отражение данных и эффективное использование ресурсов для максимального роста прибыли.

Согласно ПБУ 10/99 (п. 5) производственные издержки относятся к обычным расходам. Элементы перечислены в п. 8, перечень используемых статей следует закрепить в учетной политике. При этом на себестоимость изделий затраты относятся через основные (прямые) или накладные (косвенные) расходы.

Аккумулирование денежных и количественных показателей ведется на сч. 20 по основным издержкам, сч. 25, 26 по косвенным (с последующим списание на сч. 20). Также применяются сч. 23, 28, 29, 21, 44.

Выпущенную ГП компания может оценивать по выбору – путем формирования фактической (полной) себестоимости или через плановую (неполную) себестоимость.

Практические методы учета затрат на производство

В зависимости от характеристик, номенклатуры и объемов выпускаемых изделий различается и методика учета затрат на производство.

Основой классификации при этом является рабочий способ группировки издержек по объектам учета (отдельные виды/группы продукции, переделы, заказы, процессы, места ответственности) и вариант калькулирования изделий (нормативный, путем суммирования, пропорционального распределения и пр.).

Организация процесса производства допускает применение следующих методов учета расходов:

- Позаказный – используется при индивидуальном или мелкосерийном производстве, при калькулировании ремонтных, подрядных, опытных, сложных технически работ. Затраты (с помощью составления сметы) учитываются по каждому заказу отдельно путем ведения аналитики по сч. 20, а фактическая себестоимость рассчитывается уже после изготовления (выполнения) ГП/услуг.

- Попередельный – используется в производствах, состоящих из отдельных циклов (переделов) и применяется на предприятиях с последовательной переработкой сырья в ГП. Учет организуется отдельно по каждому цеху или подразделению, ответственному за свою стадию производства. В процессе определяется себестоимость каждого полуфабриката с отражением по сч. 20, в конце месяца рассчитывается итоговая себестоимость ГП с использованием или нет сч. 40.

- Простой – применяется малыми предприятиями или монопроизводственными компаниями и представляет собой учет затрат по всему производству, без распределения по группам/видам изделий, цехам/подразделениям и пр. Позволяет определить общую себестоимость всего объема производства (единицы изделия).

- Нормативный – используется в массовых/серийных производствах, подразумевает составление на начало месяца плановой калькуляции ГП. В течение отчетного периода выявляются и анализируются отклонения. Требуются постоянный контроль норм расхода затрат и единая номенклатура рабочих статей/элементов издержек.

Источник: https://spmag.ru/articles/poryadok-ucheta-zatrat-na-proizvodstvo

Основные методы учета затрат на производство

Отправить на почту

Методы учета затрат на производство, основанные на опыте российских и зарубежных исследователей, находят широкое применение в бизнесе. В чем может заключаться их полезность?

Основные принципы организации учета затрат на производство

При организации учета производственных затрат — вне зависимости от конкретной разновидности его методов — необходимо следовать таким принципам, как:

- применение методов, полностью соответствующих специфике хозяйственных операций в конкретной сфере экономической деятельности;

- осуществление эффективной классификации затрат;

- оценка и своевременный пересмотр методологии учета затрат;

- детальная регламентация процедур, отражающих учет затрат.

Изучим специфику распространенных методов учета затрат, распространенных в России и за рубежом.

Учет затрат на производство продукции (работ и услуг): основные методы

Методы, посредством которых может осуществляться учет затрат на выпуск товаров, оказание услуг или работ, условно можно классифицировать:

1. На традиционные российские:

- нормативный,

- попроцессный,

- попередельный,

- позаказный.

Данные методы используются фактически еще со времен социалистического ведения хозяйства: специфика их применения отражена во многих нормативных актах СССР.

2. На те, что были разработаны в западных странах:

- функционально-стоимостный анализ,

- strategic cost analysis,

- activity-based costing.

Это, конечно, не исчерпывающий перечень «западных» подходов к оценке учета затрат, но их можно отнести к одним из самых распространенных в России.

Каждый из указанных методов учета затрат на производство имеет свои преимущества. Выявляться они могут по разным критериям. Так, к примеру, можно рассмотреть данные преимущества в контексте применимости соответствующих методов в целях:

- учета затрат по конкретным факторам производства;

- учета расходов в рамках вспомогательных производств;

- аналитического учета издержек;

- учета отдельных элементов расходов на производство.

Данные цели актуальны как для многих российских промышленных предприятий, так и зарубежных, действующих на территории РФ.

Какие методы эффективны при учете затрат по факторам производства

К таким методам правомерно отнести активно используемый сегодня метод strategic cost analysis (стратегический анализ издержек).

Он предполагает рассмотрение деятельности предприятия как процесса придания товару некоторой потребительской ценности, за которую люди готовы платить.

Определяется ключевой фактор производства, влияющий на установление данной ценности, а также иные факторы, влияющие на заинтересованность потребителя.

Одним из таких факторов может быть оснащение продукта, поставляемого на рынок, какой-либо полезной опцией. Если это, к примеру, мобильное устройство, то данной опцией может быть большой и яркий монитор или новая операционная система.

В результате издержки, предопределяемые необходимостью устанавливать в выпускаемые девайсы соответствующие конструктивные компоненты, могут быть признаны стратегическими, снижать которые нежелательно.

В свою очередь, чем менее значим фактор производства с точки зрения обеспечения заинтересованности потребителя, тем более вероятным может быть снижение издержек в рамках соответствующего направления производства.

Термин «фактор производства» также может быть рассмотрен и в контексте метода active-based costing (определение затрат по видам деятельности).

Данный метод предполагает определение факторов производства, которые влияют на себестоимость выпуска товара.

Например, таковым может быть наличие конвейера: его установка может значительно снизить себестоимость 1 изделия (но вместе с тем будет иметь экономическую целесообразность только при крупносерийном производстве).

Какие есть эффективные методы учета затрат вспомогательных производств

К самым, вероятно, эффективным методом, в рамках которых могут быть учтены затраты по вспомогательным производствам, правомерно отнести попроцессный метод.

Дело в том, что он предполагает рассмотрение всех типов издержек — как прямых, так и косвенных — в контексте полного цикла выпуска товара.

Себестоимость единицы товара определяется посредством деления общей суммы издержек на количество выпущенной продукции.

Суть вспомогательного производства — в обеспечении поддержки основного.

В большинстве случаев его возможно выделить в отдельный процесс (например, если вспомогательное производство не связано непосредственно с фабричной линией и представляет собой, к примеру, внутрикорпоративную ремонтную службу), после чего, подсчитав издержки в рамках него, сопоставить их с величиной тех издержек, что характеризуют основное производство. В результате менеджеры могут определить пропорцию соотношения издержек по основному производству и вспомогательному — представленных отдельными процессами.

Весьма эффективным при учете затрат как на основном, так и на вспомогательных производствах может быть попередельный метод. Он предполагает рассмотрение производства в контексте отдельных этапов — на каждом из которых изготавливается передел, некий полуфабрикат или даже готовый продукт (который вместе с тем может быть впоследствии передан в дальнейшее производство).

Специфика переделов заключается в том, что они могут реализовываться в рамках конкретных вспомогательных производств, каждое из которых будет формировать отдельный предмет анализа учета затрат.

Данный подход позволяет корректно разграничить производственные процессы, которые по существу не могут быть рассмотрены в едином контексте: это позволит менеджеру, обнаружившему те или иные проблемы на конкретных участках вспомогательных производств (переделах), избежать принятия неверных решений по изменению структуры производственного процесса в основном или вспомогательных производствах.

Подробнее о попередельном методе читайте в публикации «Попередельный метод учета затрат — сущность и особенности».

Методы для аналитического учета затрат на производство

К самым эффективным методам для аналитического учета затрат на производство можно отнести нормативный, который предполагает прежде всего документальную фиксацию тех или иных норм осуществления издержек на производстве: в карточках учета, регистрах, планах, сметах и т. д. Данные виды документов, как правило, включают информацию по различным бухгалтерским счетам, которые используются в рамках аналитического учета.

Методы учета элементов затрат на производство

К таким методам учета затрат на производство можно отнести позаказный метод. Он предполагает учет затрат в рамках последовательной сборки предприятием заказов в несколько этапов.

Данный метод позволяет осуществить корректную классификацию отдельных элементов затрат по конкретным производственным процессам и проанализировать их эффективность с учетом специфики локальных задач на определенном этапе производства.

Еще один эффективный метод здесь — функционально-стоимостный анализ. Он позволяет определить, какие конкретно элементы затрат на производство являются приоритетными с точки зрения придания товару основных потребительских качеств и потому не подлежащими сокращению, а какие — второстепенными, не влияющими существенно на потребительские качества товара.

Выше мы рассмотрели похожий, на первый взгляд, по своему смыслу метод strategic cost analysis (SCA).

Однако принципиальное отличие этих двух методов состоит в том, что SCA позволяет определить ключевые факторы заинтересованности потребителя (например, мощный процессор, большая память смартфона, конкретный бренд, определенная версия Android), а функционально-стоимостный анализ — характеристики, необходимые для придания смартфону потребительских качеств (любой конкурентный процессор, хотя бы средний объем оперативной памяти, не самый старый Android), чтобы его в принципе можно было продать.

Итоги

С помощью методов учета затрат на производство, разработанных российскими и зарубежными специалистами, можно проанализировать эффективность производственных издержек в самых разных аспектах. Например — оценить факторы производства, роль вспомогательных производств, провести анализ учета издержек, а также значимость отдельных элементов затрат на выпуск товаров.

Узнать больше о применении различных методов учета затрат на производстве вы можете в статьях:

Узнавайте первыми о важных налоговых изменениях

Источник: http://nanalog.ru/osnovnye-metody-ucheta-zatrat-na-proizvodstvo/

Организация налогового учета расходов для целей налогообложения

Общие требования по организации налогового учета расходов для целей налогообложения установлены ст. 318 НК РФ.

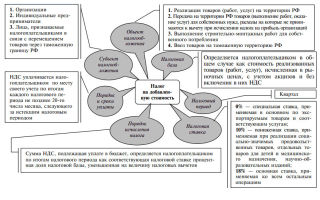

Расходы, принимаемые для целей налогообложения, группируются следующим образом (схема 2).

Схема 2. Группировка расходов, принимаемых для целей налогообложения

Расходы, связанные с производством и реализацией, включают в себя:

– расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

– расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

– расходы на освоение природных ресурсов;

– расходы на научные исследования и опытно-конструкторские разработки;

– расходы на обязательное и добровольное страхование;

– прочие расходы, связанные с производством и (или) реализацией.

Добровольное страхование –форма проведения страхования, основанная на заключаемом по усмотрению юридического или физического лица договоре со страховой организацией (компанией, обществом).

Для того чтобы произведенные расходы могли быть приняты к налоговому учету, необходимо соблюдение двух основных условий:

– расходы должны быть обоснованными;

– расходы должны быть документально подтверждены.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законо-дательством Российской Федерации.

Под документально подтвержденными расходами понимаются не только затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, но и документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Документы, оформленные на территории иностранных государств и по правилам, которые действуют на этих территориях, будут приниматься к налоговому учету на общих основаниях.

Вместе с тем, принятие к учету подобных документов предполагает необходимость знания бухгалтером (или иным должностным лицом, ответственным за организацию и ведение налогового учета) обычаев делового оборота или иных требований, предъявляемых к оформлению первичных документов на территории той страны, где осуществляются расходы.

Такими же знаниями должен будет обладать и контролирующий орган (в лице налогового инспектора).

Из этого, в частности, может последовать вывод о некоторой унификации требований налоговых органов посредством разработки внутреннего документа ФНС РФ (или Минфина РФ), в котором будут собраны примерные формы первичных документов, оформленные в соответствии с требованиями МСФО, а также иных нормативных документов иностранных государств.

Второе обязательное условие, при котором расходы могут быть признаны для целей налогообложения – производство затрат для осуществления деятельности, направленной на получение дохода, – сохранено без изменения.

С 2006 года организации смогут уменьшать налогооблагаемую прибыль на основании любых документов, так или иначе подтверждающих произведенный расход. В качестве примера в обновленной ст. 252 Налогового кодекса РФ названы:

– бумаги, оформленные по обычаям делового оборота той страны, на территории которой произведены затраты;

– таможенная декларация;

– приказ о командировке;

– проездные документы;

– отчет о выполненной по договору работе.

Из двух приведенных условий наименее конкретизированным является обоснованность расходов. В соответствии со ст.

252 НК РФ расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода, т.е.

на практике требование обоснованности фактически означает возможность доказывания прямой связи произведенных расходов с производственной, управленческой или торговой деятельностью.

Все расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на:

1) прямые;

2) косвенные.

К прямым расходам относятся: материальные затраты на приобретение сырья, комплекту-ющих изделий; расходы на оплату труда персонала; суммы единого социального налога, начисленного на указанные суммы расходов на оплату труда.

В бухгалтерском учете такие расходы списываются на счет 20 «Основное производство»; суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг. Здесь также имеются в виду объекты основных средств, при непосредственном использовании которых производится продукция, выполняются работы или оказываются услуги.

Необходимо обратить внимание на то, что с 2005 года налогоплательщикам предоставлено право самостоятельно определять перечень прямых расходов и производить расчет их стоимости. Таким образом, фактически для целей налогообложения могут использоваться данные бухгалтерского учета – без дополнительных корректировок.

В отличие от бухгалтерского учета в налоговом учете будет действовать ограничение по минимальному периоду применения выбранной схемы определения незавершенного производства (НЗП) – два года.

В том случае, когда в учетной политике для целей бухгалтерского учета методика расчета объемов НЗП будет изменена через год (ранее подобные элементы учетной политики изменять нельзя в соответствии с ПБУ 1/98), в налоговом учете нужно будет применять прежнюю методику.

Кроме того, Федеральным законом № 58-ФЗ внесено изменение в ст. 319 НК РФ, разрешающее организациям, занятым оказанием услуг, списывать все расходы на уменьшение налоговой базы. Если такая организация занимается и выпуском продукции, и (или) выполнением работ, распределение расходов по этим видам деятельности производится в общем порядке.

Закон № 58-ФЗ разрешил организациям с 2005 года самостоятельно определять перечень прямых расходов и рассчитывать стоимость остатков незавершенного производства по собственной методике. Такие изменения внесены в ст. 318 и 319 Налогового кодекса РФ.

Для целей налогообложения можно применять бухгалтерскую методику оценки НЗП. Единственное ограничение: избранную методику нужно применять как минимум два года. Организации, оказывающие услуги, могут ежемесячно списывать в уменьшение налогооблагаемого дохода все свои расходы.

Подсчитывать стоимость «незавершенки» им больше не нужно.

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

При этом сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных отдельными статьями НК РФ.

Сумма прямых расходов, осуществленных в отчетном (налоговом) периоде, также относится к расходам текущего отчетного (налогового) периода, за исключением сумм прямых расходов, распределяемых на остатки незавершенного производства, готовой продукции на складе и отгруженной, но не реализованной в отчетном (налоговом) периоде продукции.

В случае, если в отношении отдельных видов расходов в соответствии с гл. 25 НК РФ предусмотрены ограничения по размеру расходов (командировочные, представительские и т.п.

расходы), принимаемых для целей налогообложения, то база для исчисления предельной суммы таких расходов определяется нарастающим итогом с начала налогового периода.

При этом по расходам налогоплателыцика, связанным с добровольным страхованием (пенсионным обеспечением) своих работников, для определения предельной суммы расходов учитывается срок действия договора в налоговом периоде, начиная с даты вступления такого договора в силу.

Система налогового учета предлагает разрабатывать и вести три группы регистров налогового учета, из которых для учета расходов организаций предназначены следующие.

Регистры промежуточных расчетов

– Регистр-расчет формирования стоимости объекта учета.

– Регистр-расчет учета амортизации нематериальных активов.

– Регистр-расчет стоимости сырья/материалов, списанных в отчетном периоде.

– Регистр учета сомнительной и безнадежной дебиторской задолженности по результатам инвентаризации на отчетную дату.

– Регистр-расчет резерва сомнительных долгов текущего отчетного (налогового) периода.

– Регистр учета расходов по добровольному страхованию работников.

– Регистр-расчет расходов по добровольному страхованию работников текущего периода.

– Регистр-расчет расходов на ремонт текущего отчетного периода.

– Регистр учета внереализационных расходов по операциям уступки прав требования, относящихся к будущим периодам.

– Регистр-расчет резерва расходов на гарантийный ремонт.

– другие регистры.

Регистры учета состояния единицы налогового учета

– Регистр информации об объекте основных средств.

– Регистр информации об объекте нематериальных активов.

– Регистр аналитического учета операций по движению дебиторской задолженности.

– Регистр учета расчетов с бюджетом.

– Регистр движения резерва по сомнительным долгам.

– Регистр учета расчетов по штрафным санкциям.

– другие регистры.

Регистры учета хозяйственных операций

– Регистр учета операций приобретения имущества, работ, услуг, прав.

– Регистр учета операций выбытия имущества (работ, услуг, прав).

– Регистр учета расхода денежных средств.

– Регистр учета расходов на оплату труда.

– Регистр учета начисления налогов, включаемых в состав расходов.

Регистры формирования отчетных данных

– Регистр-расчет учета амортизации основных средств.

– Регистр-расчет стоимости товаров, списанных (реализованных) в отчетном периоде.

– Регистр учета прочих расходов текущего периода.

– Регистр-расчет финансового результата от реализации амортизируемого имущества.

– Регистр учета стоимости реализованного прочего имущества.

– Регистр учета внереализационных расходов.

– Регистр учета убытков обслуживающих производств.

– Регистр-расчет финансового результата от деятельности обслуживающих производств и хозяйств.

– Другие регистры.

Предлагаемые документы первичного учета и аналитических регистров налогового учета разработаны с учетом предложений, сформулированных в Системе документооборота бухгалтер-ских документов. При этом количество и состав показателей регистров минимизирован, а предлагаемая схема документооборота максимально приближена к системе документооборота бухгалтерских документов.

Теперь рассмотрим особенности при отражении в налоговом учете отдельных видов расходов.

Источник: https://3ys.ru/nalogovyj-uchet-osnovnykh-zatrat-na-proizvodstvo/organizatsiya-nalogovogo-ucheta-raskhodov-dlya-tselej-nalogooblozheniya.html

Общая схема учета затрат на производство

Актуально на: 5 декабря 2016 г.

Об особенностях учета затрат на производство и калькулирования себестоимости мы рассказывали в нашей отдельной консультации. В этом материале остановимся на методах учета затрат на производство.

Общая схема учета затрат на производство

Затраты на производство продукции, выполнение работ или оказание услуг учитываются на счетах 20-39 Плана счетов (Приказ Минфина от 31.10.2000 № 94н) в соответствии с установленным в организации порядком. Указанный порядок зависит от вида продукции, работ или услуг, их сложности, типа и характера производства, а также других факторов.

Выделяют следующие основные методы учета затрат на производство:

- нормативный;

- попроцессный;

- попередельный;

- позаказный.

Описание данных методов можно найти, в частности, в Методических рекомендациях по планированию, учету и калькулированию себестоимости продукции лесопромышленного комплекса (утв. Минпромнаукой 26.12.2002).

Нормативный метод

Данный порядок учета затрат на производство применяется обычно при массовом и серийном производстве сложной и разнообразной продукции, которая состоит из большого количества деталей и узлов.

В основе нормативного метода лежит установление действующих норм основных затрат и смет расходов на обслуживание производства и управление. Эти нормы обусловлены технологическим процессом. По ним производятся отпуск сырья и материалов, а также оплата выполненных работ.

Такой порядок позволяет оперативно выявлять и устанавливать причины отклонения фактических расходов от действующих норм и нормативов: экономия или дополнительный расход сырья, материалов, оплаты труда и других производственных затрат (например, в связи с заменой сырья и материалов, оплатой работ, не предусмотренных технологическим процессом, доплатами за отступление от нормальных условий работы и т.д.). Соответственно, на систематической основе ведется учет изменений действующих норм.

На все виды продукции при нормативном методе разрабатывается калькуляция нормативной себестоимости. Фактическая себестоимость продукции за отчетный период определяется путем суммирования нормативной себестоимости и выявленных отклонений (с минусом, если достигнута экономия).

Попроцессный метод

При попроцессном методе расчета затрат на производство учет затрат и калькулирование ведутся в целом по производственному процессу, без калькулирования себестоимости на каждой фазе производства.

Прямые и косвенные расходы учитываются по статьям калькуляции на весь выпуск продукции.

Поэтому средняя себестоимость единицы продукции (работ, услуг) определяется делением суммы всех расходов (в целом по итогу по каждой статье) на количество готовой продукции.

Попередельный метод

Попередельный метод обычно применяется в производстве массовой продукции при однородных исходном сырье, материалах и характере выработки.

При этом при производстве продукции, как правило, преобладают физико-химические производственные процессы с превращением сырья в готовую продукцию, а само производство ведется в условиях непрерывного технологического процесса или ряда последовательных производственных процессов, каждый из которых или группа которых составляют отдельные самостоятельные переделы.

Затраты на производство при попередельном методе учитываются по цехам (переделам, фазам, стадиям) и статьям расходов.

Объектом учета и калькулирования могут быть как отдельные виды, так и группы продукции, объединенные по признаку однородности сырья и материалов, выработки на одном и том же оборудовании, сложности производства и обработки, однородности назначения и т.д.

Соответственно, фактическая себестоимость продукции при попередельном методе учета затрат определяется путем суммирования затрат на единицу отдельного вида продукции, которые были понесены на каждом из переделов.

Позаказный метод

Позаказная методика учета затрат на производство применяется в индивидуальном, а также мелкосерийном производствах сложных изделий, а также при производстве опытных, экспериментальных, ремонтных и т.п. работ.

Объект учета при позаказном методе — производственный заказ, выдаваемый на заранее определенное количество продукции.

Вся первичная документация составляется с обязательным указанием номеров (шифров) заказов. Соответственно, фактическая себестоимость единицы изготовленной по заказу продукции определяется после выполнения заказа путем деления суммы затрат на количество изготовленной по этому заказу продукции.

Также читайте:

Подписывайтесь на наш канал в Яндекс. Дзен

Источник: http://GlavKniga.ru/situations/k502694