Возмещение НДС — как вернуть НДС ООО и ИП на ОСНО в 2018 году

Разберемся, что такое возмещение НДС и как осуществить возврат налога на добавленную стоимость юридическим лицам и индивидуальным предпринимателям, применяющим общую систему налогообложения.

По итогам каждого отчетного периода (квартала) ИП и организации на ОСНО обязаны сдавать декларации по НДС. В декларации налогоплательщик указывает:

- сумму НДС, подлежащую уплате в бюджет, если сумма налога от реализации оказалась выше «входного» НДС.

ООО «Сталь» реализовало товаров на сумму 1 650 000 руб. (в том числе НДС 251 695 руб.), и закупила материалов на 550 000 руб. (в том числе НДС 83 898 руб.). НДС к уплате в бюджет составит 167 797 руб. (251 695 – 83 898).

- сумму НДС, подлежащую возмещению из бюджета, если сумма «входного» НДС оказалась выше НДС от реализации.

ООО «Сталь» реализовало товаров на сумму 820 000 руб. (в том числе НДС 125 085 руб.), а товаров закупила на сумму 1 450 000 руб. (в том числе НДС 221 186 руб.) Сумма налога, подлежащая возврату из бюджета, составит 96 101 руб.

Примечание: важно не путать понятия «налоговый вычет по НДС» и «НДС к возмещению», это два абсолютно разных понятия. Налоговым вычетом называют налог, уплаченный при приобретении товаров, а НДС к возмещению – разницу между НДС от реализации и «входным НДС», подлежащую возврату из бюджета.

Учитывая изложенное, право на возмещение (возврат) из бюджета налога на добавленную стоимость возникает в случае, когда «входной» НДС превышает НДС от реализации. Такая ситуация может возникнуть также если налогоплательщик использует разные ставки налога при реализации и приобретении товаров (работ и услуг). Например, реализует товар по ставке 0% или 10%, а приобретает по основной – 18%.

Кто имеет право на возмещение НДС

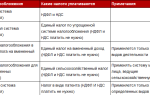

Право на возврат налога на добавленную стоимость имеют только плательщики этого налога, то есть ИП и организации, применяющие общую систему налогообложения. Предприниматели и компании на спецрежимах (ЕНВД, ПСНО, УСНО или ЕСХН) не имеют права на возврат налога.

Примечание: если ИП или организация выставила контрагенту счет-фактуру с выделенной суммой НДС, она обязана будет уплатить полученную от покупателя сумму налога в бюджет, но возместить ее из бюджета она не сможет.

Условия возмещения НДС из бюджета

Право на возмещение НДС у плательщиков данного налога возникает при соблюдении следующих обязательных условий:

- Документальное подтверждение (наличие первичных документов в том числе счетов-фактур, подтверждающих произведенные операции);

- Реальность сделки и ее направленность получение прибыли в рамках предпринимательской деятельности;

- Оприходование товаров, работ или услуг;

- Добросовестность всех участников сделки, включая контрагентов второго и третьего звена.

Примечание: несоблюдение хотя бы одного из указанных выше условий повлечет отказ в возврате налога из бюджета.

Порядок возмещения налога на добавленную стоимость

Порядок и особенности возврата из бюджета налога на добавленную стоимость регламентируются ст. 176 НК РФ.

Примечание: обратите внимание, что возмещение НДС — это право налогоплательщика, которое он должен подтвердить. По этой причине налоговый орган не может самостоятельно произвести возврат НДС из бюджета.

Всего существует два способа возврата НДС из бюджета:

Данный порядок применяется теми налогоплательщиками, которые не имеют права на заявительный (ускоренный) порядок возмещения налога.

Применяется отдельными категориями налогоплательщиков, при соблюдении ряда обязательных условий.

Основным отличием заявительного порядка от общего является возврат налога до окончания камеральной проверки.

Источник: https://BiznesZakon.ru/nalogooblozhenie/vozmeschenie-nds-vozvrat-naloga

Договор поручительства для возмещения НДС

С 1 июля 2017 года вступают в силу нормы Кодекса, предусматривающие возможность получения возмещения НДС в заявительном порядке, а также освобождения от уплаты акциза, в случае заключения договора поручительства между налоговым органом и российской организацией, являющейся поручителем налогоплательщика.

В соответствии с подпунктом 5 пункта 2 статьи 176.

1 Кодекса право на применение заявительного порядка возмещения налога имеют налогоплательщики, обязанность которых по уплате налога обеспечена поручительством в соответствии со статьей 74 Кодекса, предусматривающим обязательство поручителя на основании требования налогового органа уплатить в бюджет за налогоплательщика сумму налога, излишне полученную им (зачтенную ему) в результате возмещения налога в заявительном порядке, если решение о возмещении суммы налога, заявленной к возмещению в заявительном порядке, будет отменено полностью или частично в случаях, предусмотренных настоящей статьей.

Согласно пункту 2.2 статьи 184 Кодекса право на освобождение от уплаты акциза при совершении операций, предусмотренных подпунктом 4 пункта 1 статьи 183 Кодекса, имеют налогоплательщики — организации, обязанность которых по уплате акциза обеспечена поручительством.

Договор поручительства должен быть оформлен в соответствии со статьей 74 Кодекса и должен предусматривать обязанность поручителя уплатить акциз в случае непредставления налогоплательщиком документов в порядке и сроки, которые установлены пунктами 7 и 7.

1 статьи 198 Кодекса, и неуплаты налогоплательщиком соответствующей суммы акциза.

На основании пункта 2 статьи 74 Кодекса поручительство оформляется в соответствии с гражданским законодательством Российской Федерации договором между налоговым органом и поручителем по форме, утверждаемой федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

До утверждения ФНС России в установленном порядке формы договора поручительства может применяться рекомендованная форма договора поручительства (далее – Договор поручительства) согласно приложению к настоящему письму.

При этом в целях реализации прав налогоплательщиков, предусмотренных подпунктом 5 пункта 2 статьи 176.1 и пунктом 2.2 статьи 184 Кодекса следует руководствоваться следующим порядком заключения договора поручительства.

Вариант 1.

1) Для оформления Договора поручительства на основании подпункта 5 пункта 2 статьи 176.

1 поручитель обращается с письменным заявлением (лично или по почте) о заключении Договора поручительства по форме согласно приложению к настоящему письму в налоговый орган по месту нахождения налогоплательщика (далее – налоговый орган налогоплательщика), обязанности которого обеспечиваются договором поручительства.

Если налогоплательщик, отнесен в соответствии со статьей 83 Кодекса к категории крупнейших налогоплательщиков, заявление о заключении Договора поручительства представляется в налоговый орган по месту учета такого налогоплательщика в качестве крупнейшего.

При обращении поручителя в налоговый орган на основании подпункта 2.

2 статьи 184 Кодекса соответствующее заявление представляется им в налоговый орган по месту нахождения налогоплательщика (по месту учета такого налогоплательщика в качестве крупнейшего).

При совершении подакцизной операции обособленным подразделением организации заявление представляется в налоговый орган по месту нахождения указанного обособленного подразделения налогоплательщика (далее – налоговый орган налогоплательщика).

К заявлению о заключении договора поручительства прилагается в двух экземплярах на бумажном носителе проект Договора поручительства, подписанного уполномоченным лицом со стороны поручителя.

При подписании представителем поручителя Договора поручительства на основании доверенности, поручитель представляет такую доверенность (включая документы, устанавливающие полномочия лица, выдавшего доверенность, за исключением случаев, когда полномочия лица могут быть проверены на основании сведений, содержащихся в ЕГРЮЛ) вместе с заявлением на заключение Договора поручительства в налоговый орган налогоплательщика.

Поручитель вправе направить такую доверенность в налоговый орган поручителя.

В этом случае доверенность направляется с сопроводительным письмом, в котором указываются сведения о соответствующем налогоплательщике (обособленном подразделении налогоплательщика), заявлении о заключении договора поручительства и проекте договора поручительства в электронной форме по каналам связи через оператора электронного документооборота.

Налоговый орган поручителя проверяет действительность выданной доверенности и направляет с использованием внутреннего электронного документооборота информацию о доверенности в налоговый орган налогоплательщика не позднее рабочего дня, следующего за днем получения доверенности.

- Действия налоговых органов.

Не позднее рабочего дня, следующего за днем получения заявления с проектом Договора поручительства, налоговый орган налогоплательщика направляет по форме согласно приложению к настоящему письму с использованием внутреннего электронного документооборота запрос о представлении справки о соответствии (несоответствии) поручителя требованиям пункта 2.1 статьи 176.1 и (или) пункта 2.2 статьи 184 Кодекса по форме согласно приложению к настоящему письму в налоговый орган по месту нахождения поручителя (по месту учета поручителя в качестве крупнейшего налогоплательщика) (далее – налоговый орган поручителя).

Налоговый орган поручителя направляет справку о соответствии (несоответствии) поручителя требованиям пункта 2.1 статьи 176.1 и (или) пункта 2.

2 статьи 184 Кодекса (в том числе о задолженности обособленных подразделений поручителя) по форме согласно приложению к настоящему письму в налоговый орган налогоплательщика в течение десяти рабочих дней с даты получения запроса.

Одновременно, если налоговым органом поручителя получена информация о наличии задолженности по уплате налогов, сборов, пеней и штрафов, указанная в подпункте 6 пункта 2.1 статьи 176.1 и (или) абзаце 12 пункта 2.2 статьи 184 Кодекса информация направляется поручителю по каналам связи через оператора электронного документооборота.

В случае несоответствия поручителя или проекта договора поручительства требованиям законодательства составляется и подписывается руководителем (заместителем руководителя) налогового органа налогоплательщика мотивированное сообщение об отказе в заключении договора поручительства с указанием причин такого отказа по форме согласно приложению к настоящему письму.

Мотивированное сообщение об отказе в заключении договора поручительства вручается поручителю или направляется в электронной форме не позднее пяти рабочих дней со дня получения налоговым органом налогоплательщика справки о соответствии (несоответствии) поручителя требованиям пункта 2.1 статьи 176.1 и (или) пункта 2.2 статьи 184 Кодекса.

В случае несоответствия поручителя критериям, указанным в подпункте 6 пункта 2.1 статьи 176.1 и (или) абзаце 12 пункта 2.

2 статьи 184 Кодекса мотивированное сообщение об отказе в заключении договора поручительства вручается поручителю или направляется в электронной форме не позднее 15 рабочих дней со дня получения налоговым органом налогоплательщика указанной справки.

Мотивированное сообщение в электронной форме об отказе в заключении договора поручительства направляется поручителю через налоговый орган поручителя.

В этом случае указанное сообщение направляется поручителю налоговым органом поручителя по телекоммуникационным каналам связи через оператора электронного документооборота не позднее двух рабочих дней со дня его получения от налогового органа налогоплательщика.

В случае соответствия поручителя, а также проекта договора поручительства требованиям законодательства руководителем (заместителем руководителя) налогового органа налогоплательщика подписывается два экземпляра Договора поручительства, полученных от поручителя.

Не позднее пяти рабочих дней со дня получения налоговым органом налогоплательщика справки о соответствии (несоответствии) поручителя требованиям пункта 2.1 статьи 176.1 и (или) пункта 2.

2 статьи 184 Кодекса один экземпляр Договора поручительства вручается поручителю, а в случае невозможности вручения направляется по почте заказным письмом.

Одновременно с направлением по почте заказным письмом поручителю экземпляра Договора поручительства налоговый орган налогоплательщика направляет поручителю через налоговый орган поручителя в электронной форме уведомление о заключении договора поручительства по форме согласно приложению к настоящему письму. Налоговый орган поручителя перенаправляет указанное уведомление в адрес поручителя по телекоммуникационным каналам связи через оператора электронного документооборота не позднее двух рабочих дней, следующих за днем получения уведомления от налогового органа налогоплательщика.

Копия Договора направляется налоговым органом налогоплательщика в налоговый орган поручителя.

Налоговый орган налогоплательщика не позднее дня следующего за днем подписания Договора поручительства направляет налогоплательщику в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота сообщение налогоплательщику о заключении Договора поручительства по форме согласно приложению к настоящему письму.

Вариант 2.

В целях заключения Договора поручительства с налоговым органом налогоплательщика поручитель вправе направить в налоговый орган поручителя в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота заявление о заключении Договора поручительства по форме согласно приложению к настоящему письму и проект Договора поручительства, подписанные усиленной квалифицированной электронной подписью.

При подписании Договора поручительства на основании доверенности, поручитель направляет такую доверенность (включая документы, устанавливающие полномочия лица, выдавшего доверенность, за исключением случаев, когда полномочия лица могут быть проверены на основании сведений, содержащихся в ЕГРЮЛ)) вместе с заявлением на заключение Договора поручительства. Налоговый орган поручителя проверяет действительность выданной доверенности.

- Действия налоговых органов.

Для заключения Договора поручительства, налоговый орган поручителя направляет полученные заявление и проект Договора поручительства, а также справку о соответствии (несоответствии) поручителя требованиям пункта 2.1 статьи 176.1 и (или) пункта 2.

2 статьи 184 Кодекса (в том числе о задолженности обособленных подразделений поручителя) по форме согласно приложению к настоящему письму в налоговый орган налогоплательщика по средствам внутреннего электронного документооборота в течение десяти рабочих дней с даты получения указанных документов.

Одновременно, если налоговым органом поручителя получена информация о наличии задолженности по уплате налогов, сборов, пеней и штрафов, указанная в подпункте 6 пункта 2.1 статьи 176.1 и (или) абзаце 12 пункта 2.2 статьи 184 Кодекса, указанная информация направляется поручителю по телекоммуникационным каналам связи через оператора электронного документооборота.

Руководитель (заместитель руководителя) налогового органа налогоплательщика подписывает с использованием усиленной квалифицированной электронной подписи проект Договора поручительства, полученный от поручителя (мотивированное сообщение об отказе в заключении договора поручительства).

Договор поручительства (мотивированное сообщение об отказе в заключении договора поручительства), подписанный усиленной квалифицированной электронной подписью налогового органа налогоплательщика, направляется с использованием внутреннего электронного документооборота в налоговый орган поручителя не позднее пяти рабочих дней со дня получения налоговым органом налогоплательщика справки о соответствии (несоответствии) поручителя требованиям пункта 2.1 статьи 176.1 и (или) пункта 2.2 статьи 184 Кодекса. В случае несоответствия поручителя критериям, указанным в подпункте 6 пункта 2.1 статьи 176.1 и (или) абзаце 12 пункта 2.

2 статьи 184 Кодекса мотивированное сообщение об отказе в заключении договора поручительства по форме согласно приложению к настоящему письму направляется в электронной форме не позднее 15 рабочих дней со дня получения налоговым органом налогоплательщика указанной справки.

Налоговый орган поручителя направляет в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота Договор поручительства (мотивированное сообщение об отказе в заключении договора поручительства), подписанный усиленной квалифицированной электронной подписью налогового органа налогоплательщика, поручителю не позднее рабочего дня, следующего за днем его получения от налогового органа налогоплательщика.

Налоговый орган налогоплательщика не позднее дня следующего за днем подписания Договора поручительства направляет налогоплательщику в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота сообщение налогоплательщику о заключении Договора поручительства по форме согласно приложению к настоящему письму.

Договор поручительства (мотивированное сообщение об отказе в заключении договора поручительства) подлежит регистрации в налоговом органе налогоплательщика. Налоговый орган поручителя осуществляет ведение реестра заключенных Договоров поручительства (мотивированных сообщений об отказе в заключении договора поручительства).

Усиленная квалифицированная электронная подпись может быть проверена с помощью сервиса, расположенного сети «Интернет» по адресу: https://www.gosuslugi.ru/pgu/eds.

При использовании электронного документооборота рекомендуется использовать формат «PDF».

При представлении поручителем проекта договора поручительства по форме, не соответствующей форме согласно приложению к настоящему письму, срок заключения договора поручительства, а также его вручения (направления) поручителю определяется налоговым органом налогоплательщика самостоятельно с учетом времени, необходимого на проверку условий представленного проекта договора, но не более 15 рабочих дней со дня получения налоговым органом налогоплательщика справки о соответствии (несоответствии) поручителя требованиям пункта 2.1 статьи 176.1 и (или) пункта 2.2 статьи 184 Кодекса.

Представление поручителем заявления о заключении Договора поручительства по форме, не соответствующей форме согласно приложению к настоящему письму, не является основанием для отказа в приеме такого заявления и заключения договора поручительства.

Соответствующие реквизиты Договора поручительства указываются в заявлении о применении заявительного порядка возмещения налога на добавленную стоимость или в декларации по акцизам.

В налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы (КНД 1151089) в этом случае подлежит заполнению строки 120, 130, 140 Приложения №2, номер договора поручительства рекомендуется указывать с добавлением сокращения «поруч.». Договор поручительства к заявлению о применении заявительного порядка возмещения налога на добавленную стоимость или к декларации по акцизам не прилагается.

Источник: http://lawedication.com/blog/2017/07/04/dogovor-poruchitelstva-dlya-vozmeshheniya-nds/

Поручительство в «ускоренных» НДС-отношениях

Автор: Ковалев Д.

С 1 января 2017 года в спорном вопросе, облагаются или нет НДС услуги поручителя, который не имеет никакого отношения к банкам, наконец, поставлена точка. При этом заодно расширено и применение института поручительства в НДС-отношениях. Правда, и требования к таким поручителям возросли.

В случае изменения сроков исполнения обязанностей по уплате налогов и в иных случаях, предусмотренных Налоговым кодексом (далее — Кодекс), обязанность по уплате налогов может быть обеспечена поручительством. Об этом говорится в статье 74 Кодекса.

Необходимо отметить, что в гражданском праве поручительство — это один из способов обеспечения обязательств. В налоговой сфере этот институт имеет большое значение.

Ведь в результате бюджет все равно получит налоги и пени если уж не с налогоплательщика, так с его поручителя.

В силу поручительства поручитель обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налогов, если последний не уплатит в установленный срок причитающиеся суммы налога и соответствующих пеней (п. 2 ст. 74 НК).

В принципе тот факт, что законодатель дал возможность с 1 января 2017 года платить налоги «за третьих лиц», сам по себе говорит о том, что для государства важнее, чтобы деньги в бюджет поступили. Ну какой интерес в том, что компания будет «обрастать» налоговыми долгами и в конце концов ликвидируется, если есть желающие закрыть ее обязательства перед бюджетом?

Удар по поручителям

Тем не менее положения статьи 74 Кодекса, которые, собственно, регламентируют порядок применения поручительства в налоговой сфере, законодатель, видимо, сочтет несовершенными. Законом от 30 ноября 2016 г. N 401-ФЗ в данную норму внесены значительные поправки.

Часть из них носит технический характер.

К примеру, в пункте 2 статьи 74 Кодекса теперь говорится, что поручительство оформляется в соответствии с гражданским законодательством договором между налоговым органом и поручителем по форме, утверждаемой федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Ранее обязанности у ФНС утверждать форму договора «налогового» поручительства не было. Тем не менее ФНС в письме от 21 марта 2013 г. N АС-4-2/4829 приведена рекомендуемая форма договора поручительства по обеспечению уплаты налогов.

Куда более существенные изменения коснулись последствий для поручителя, с которыми он столкнется, если лицо, за которое он поручился, не исполнит своих налоговых обязательств.

Как и прежде, при неисполнении налогоплательщиком обязанности по уплате налога, обеспеченной поручительством, поручитель и налогоплательщик несут солидарную ответственность, но… Ранее взыскать с поручителя налоги и пени налоговики могли только в судебном порядке.

С 1 января 2017 года у инспекторов появилось право ускорить этот процесс. Теперь в случае неуплаты или неполной уплаты в установленный срок налога налоговый орган в течение 5 дней со дня истечения срока исполнения требования о его уплате направит поручителю требование об уплате денежной суммы по договору поручительства.

И если поручитель промедлит, то налоговики взыщут с него указанные суммы во внесудебном порядке (за счет денег на счетах поручителя, его имущества) — в порядке и в сроки, которые установлены статьями 46 — 48 Кодекса.

Отметим, что нововведения применяются к договорам поручительства, обеспечивающим исполнение обязательств по налогам, срок уплаты которых наступает после 1 июля 2017 года.

Свобода от НДС

Источник: http://112buh.com/novosti/2017/poruchitel-stvo-v-uskorennykh-nds-otnosheniiakh/

Ускоренное возмещение НДС

После внесения изменений в главу 21 НК РФ с 1 января 2010 года начал действовать так называемый ускоренный (заявительный) порядок возмещения НДС.

Кто может воспользоваться ускоренным возмещением НДС

Налогоплательщики1 — юридические лица, у которых совокупная сумма налогов — НДС, акцизов, налога на прибыль и НДПИ (кроме сумм налогов, уплаченных организацией на таможне и в качестве налогового агента), уплаченная за три календарных года, предшествующих году подачи заявления о возмещении налога, составляет не менее 7 млрд. руб. (ст. 176.1 НК РФ).

Налогоплательщики2 — юридические лица, которые одновременно с декларацией по НДС представили в налоговую инспекцию действующую банковскую гарантию.

Эта гарантия должна предусматривать уплату банком суммы НДС, излишне возмещенного организации (если такая сумма будет выявлена по результатам камеральной проверки).

Если организация применяет заявительный порядок к части суммы НДС, указанной в декларации к возмещению, она вправе представить банковскую гарантию только на эту часть налога.

Суть такого заявительного порядка в том, что налогоплательщик может получить сумму налога до окончания камеральной налоговой проверки и тем самым избежать зависания денег между бюджетом и счетами организации. Обычно необходимость в таком возмещении возникает:

- торговых компаний в случае окончания срока годности продукции и снятии ее с продажи.

- торговых компаний, продающих продукцию по ставке 0%, 10% и закупающих товары по ставке 18%;

- предприятий, которые продали в отчетном периоде меньше товаров, чем приобрели, или у производителей, которые получили доход от реализации своей продукции, меньший, чем понесенные затраты.

Порядок и сроки ускоренного возмещения НДС

В общем порядке после подачи налоговой декларации за отчетный период и заявления на возмещение ИФНС проводит камеральную проверку. Срок проведения проверки ограничен 3 месяцами (пункт 1 ст.

176 и статья 88 НК). Всего на выплату утвержденной после проверки суммы возмещения по НДС отводится 3 месяца и 12 дней после подачи декларации и заявления налогоплательщиком.

Заявительный порядок отличается от общего.

1

В течение 5 (пяти) дней после подачи налоговой декларации по НДС подается заявление о применении заявительного порядка возмещения налога.

Налогоплательщики2 представляют вместе с налоговой декларацией действующую банковскую гарантию.

Она гарантирует уплату в бюджет за налогоплательщика суммы налога, излишне полученные им (зачтенные ему) в результате возмещения налога в заявительном порядке, если решение о возмещении суммы налога будет отменено полностью или частично, пункт 2 статьи 176.1 Налогового кодекса РФ.

Банковская гарантия должна отвечать требованиям, указанным в пункте 6 данной статьи Кодекса. Банковскую гарантию могут предоставить только банки, соответствующие критериям статьи 74.1 Налогового кодекса РФ.

Перечень таких банков размещается на сайте Минфина России в подразделе «Налоговая и таможенно-тарифная политика» раздела «Налоговые отношения».

Банковские гарантии, выданные филиалами банков, которые внесены в этот перечень, тоже должны приниматься налоговыми инспекциями, письмо ФНС России от 15 июня 2010 г. № ШС-37-3/4049. Местонахождение филиала банка значения не имеет, письмо Минфина России от 21 октября 2010 г. № 03-07-11/415. Банковская гарантия предоставляется не позднее пяти дней со дня подачи декларации. Проверить факт выдачи можно по реестру банковских гарантий.

2

В течение 5 (пяти) дней с момента подачи заявления налоговый орган принимает решение о возмещении НДС или об отказе в возмещении, причем основываясь на формальных признаках правильности составления заявления, законности банковской гарантии, наличии недоимки, пени, штрафах и тд. Если у организации есть недоимка (задолженность) по НДС, другим налогам, а также по штрафам и пеням, инспекция направит возмещаемый НДС на покрытие этой недоимки (задолженности). Согласия организации на такое решение не требуется (пункт 9 статьи 176.1 Налогового кодекса РФ).

3

В течение 5 (пяти) дней с момента принятия решения налоговый орган в письменном виде должен сообщить об этом налогоплательщику. Либо это будет сообщение об отказе в возмещении (частичном или полном) с указанием норм НК РФ, которые были нарушены, либо это будет поручение на возврат заявленной суммы налога (частично или полностью).

Решение может быть направлено в электронном виде по телекоммуникационным каналам связи. Порядок электронного документооборота между налоговыми инспекциями и налогоплательщиками утвержден приказом ФНС России от 17 февраля 2011 г. № ММВ-7-2/169.

Поручение с положительным решением на возврат денег на следующий день после принятия решения направляется в территориальный орган Федерального казначейства.

Если инспекция приняла решение об отказе возместить НДС в заявительном порядке, камеральная налоговая проверка декларации, в которой указана сумма налога к возмещению, продолжается на общих основаниях. В этом случае организация может рассчитывать на возмещение НДС в общем порядке, предусмотренном статьей 176 Налогового кодекса РФ.

4

Орган Федерального казначейства перечисляет деньги в течение 5 (пяти) дней со дня получения поручения и уведомляет налоговую инспекцию о размере возвращенной суммы и фактической дате возврата (абзац 1 и 2 пункта 10 статьи 176.1 Налогового кодекса РФ).

Порядок обжалования отказа возмещения НДС

Порядок обжалования общий для всех случаев отказа в возврате НДС.

Если налоговая служба по результатам камеральной налоговой проверки составила акт и отказалась возместить НДС, то у налогоплательщика есть 1 (один) месяц для подачи своих возражений в тот налоговый орган, который проводил проверку.

Письменные возражения подаются в соответствии с пунктом 6 статьи 100 НК. Срок рассмотрения возражений не должен превышать 10 дней, хотя может быть и продлен (но не более чем на 1 месяц).

Если решение ИФНС не устраивает налогоплательщика, то следующим шагом будет обращение в вышестоящий налоговый орган с апелляционной жалобой (сама жалоба подается через инспекцию, решение которой обжалуется).

Процедура обжалования решения налогового органа по результатам рассмотрения возражений прописана в ст. 138, 139.1 – 140 НК РФ.

У вышестоящего налогового органа есть 1 (один) месяц на рассмотрение апелляционной жалобы в соответствии с пунктом 6 ст. 140 НК РФ.

В случае получения отказа в вышестоящем налоговом органе налогоплательщик имеет право обратиться в арбитражный суд. При этом обжаловать оба решения (отказ в возмещении и привлечении к ответственности) можно одновременно — путем подачи одного искового заявления и уплаты госпошлины как за единое требование (постановление Пленума ВАС РФ от 30.07.2013 № 57)

Основные проблемы ускоренного (заявительного) порядка возмещения НДС

Ускоренный порядок возмещения налога на добавленную стоимость не так уж прост для налогоплательщика, хотя изначально должен был облегчить его жизнь.

В частности, банк, выдавший гарантию, должен входить в перечень банков, отвечающих требованиям для принятия банковских гарантий в целях налогообложения, который формируется Минфином РФ.

Перечень документов, которые надо предоставить в банк для рассмотрения зачастую избыточен.

Также возникает множество споров вокруг продления банковской гарантии при подаче уточненной налоговой декларации, порядке начисления процентов за пользование бюджетных денег, если в ходе самой камеральной проверки принято решение об отказе в возмещении. На данный момент уже существует судебная практика по данным вопросам, в том числе и решения о признании действий налоговой инспекции неправомерными.

Читать еще на эту тему:

Проблемы возмещения НДС из бюджета

Как налоговая инспекция проверяет налоговую декларацию по НДС

Фирммейкер, январь 2016Анна Лукша

При использовании материала ссылка обязательна

Источник: https://firmmaker.ru/stat/faq/kak-vernut-nds-iz-bjudzheta-v-uskorennom-rezhime

Возмещение НДС из бюджета в 2018 году

В случае если сумма налоговых вычетов («входного» НДС) превысила сумму НДС от реализации, разница подлежит возмещению из бюджета.

Обратите внимание, возместить НДС могут только плательщики данного налога. Организации и ИП, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН, ПСН), в случае выставления счет – фактуры с выделенной суммой НДС, обязаны уплатить налог в бюджет, но права на возмещение не имеют.

Порядок возмещения НДС

НДС может быть заявлен к возмещению в общем и заявительном порядке.

Общий порядок возмещения НДC

Данный порядок применяется всеми налогоплательщиками, кроме тех, что имеют право на возмещение НДС в ускоренном порядке. Возмещение налога данным способом происходит после окончания камеральной налоговой проверки, проводимой ИФНС в течение 3-х месяцев с даты получения декларации.

Алгоритм возмещения НДС в общем порядке

Процесс возмещения НДС в общем порядке состоит из следующих этапов:

1.Подача в ИФНС декларации по НДС, в которой налог заявлен к возмещению из бюджета.2.Камеральная налоговая проверка декларации (3 месяца с даты получения декларации).3.Вынесение решения о возмещении (если ИФНС не нашла обстоятельств, препятствующих возмещению налога) – в течение 7 дней, с даты окончания камеральной проверки.3.1Вынесение акта камеральной налоговой проверки (если в ходе проверки выявлены нарушения) – в течение 10 дней с даты окончания проверки.3.2Обжалование акта камеральной проверки в порядке досудебного урегулирования споров.3.3Вынесение решения о привлечении (отказе в привлечении) к налоговой ответственности и решения о возмещении (отказе в возмещении полностью или частично) НДС.3.4Обжалование решения в вышестоящем налоговом органе в порядке досудебного аудита.3.5Вынесение решения вышестоящим налоговым органом.4.Направление решения о возмещении налогоплательщику – в течение 5 дней с даты его вынесения.5.Получение денежных средств на расчетный счет (отражение в карточки лицевого счета, при зачете в счет будущих платежей).

Заявительный порядок возмещения НДС

Суть данного способа состоит в возмещении НДС до начала камеральной налоговой проверки.

Воспользоваться правом на ускоренное возмещение НДС могут следующие категории налогоплательщиков:

- Организации, уплатившие за три последних года обязательные платежи (НДС, налог на добычу полезных ископаемых, налог на прибыль и акцизы) в сумме более 7 млрд. рублей – если НДС возмещается за налоговые периоды, начиная с 1 квартала 2016 года.

- Организации, уплатившие за три последних года обязательные платежи (НДС, налог на добычу полезных ископаемых, налог на прибыль и акцизы) в сумме более 10 млрд. рублей – если возмещение происходит по налоговым периодам, предшествующих 1 кварталу 2016 года.

- Резиденты территорий опережающего социально-экономического развития при предоставлении договора поручительства управляющей компании.

- Резиденты свободного порта Владивосток при предоставлении договора поручительства.

- Налогоплательщики, предоставившие в ИФНС банковскую гарантию.

Банковская гарантия

Банковская гарантия – договор поручительства банка за налогоплательщика перед налоговым органом. По данному документу банк поручается перед ИФНС возместить в бюджет сумму НДС, которую получил налогоплательщик, если ИФНС по итогам проверки признает такое возмещение необоснованным.

Указанный документ должен отвечать ряду требований:

- Банк, выдавший гарантию, должен входить в специально утвержденный перечень (размещенный на сайте МинФина РФ в свободном доступе).

- Гарантия должна быть безотзывной и непередаваемой.

- Срок действия документа – не менее 8 месяцев с даты представления декларации в ИФНС.

- Сумма по банковской гарантии должна полностью покрывать сумму НДС, заявляемую к возмещению из бюджета.

Алгоритм возмещения НДС в заявительном порядке

Процесс возмещения НДС в заявительном порядке состоит из следующих этапов:

- Подача в ИФНС декларации по НДС (где налог заявлен к возмещению из бюджета) и банковской гарантии.

- Направление в ИФНС заявления о применении заявительного порядка возмещения НДС не позднее 5 дней с даты представления декларации (если оно не было приложено к декларации).

- Вынесение решения о возмещении (отказе в возмещении) НДС не позднее 5 дней с даты получения заявления от налогоплательщика.

- Направление решения налогоплательщику – в срок не позднее 5 дней с даты его вынесения.

- Получение денежных средств на банковский счет – не позднее 6 дней с даты вынесения решения.

В целях сокращения контрольных мероприятий и объема представляемых документов при подтверждении ставки 0% (при осуществлении внешнеэкономической деятельности) налогоплательщиками дополнительно вносятся сведения в программу «Возмещение НДС: Налогоплательщик» (ПИК НДС) при подаче налоговой декларации на возмещение НДС.

Обратите внимание, отказать в приеме налоговой декларации при непредставлении сведений в электронном виде (сформированных в программе ПИК НДС) ИФНС не может. Об этом прямо высказалась ФНС в своем письме от 6 марта 2015 г. N ЕД-4-15/3682.

Способы возмещения НДС

Сумма НДС, подлежащая возмещению из бюджета и подтвержденная ИФНС, может быть:

- зачтена в счет погашения имеющейся задолженности по НДС и иным федеральным налогам.

- зачтена в счет будущих платежей по НДС и иным федеральным налогам.

- перечислена на счет налогоплательщика.

Примечание: если у налогоплательщика есть задолженность по федеральным налогам, то ИФНС самостоятельно произведет зачет подтвержденной суммы НДС, а разницу вернет на расчетный счет или зачтет в счет будущих платежей (по выбору налогоплательщика).

Заявление на возврат (зачет) налога

Заявление на возврат (зачет) НДС может быть направлено в ИФНС в письменной форме или в электронном виде по ТКС (телекоммуникационным каналам связи) с ЭЦП (электронно-цифровой подписью).

Обратите внимание, бланка определенной формы данное заявление не имеет и может быть составлено в произвольной форме.

Образец заполнения заявления о возмещении НДС путем возврата на расчетный счет (скачать образец).

Образец заполнения заявления о возмещении НДС путем зачета в счет будущих платежей (скачать образец).

Источник: https://www.malyi-biznes.ru/sistemy/osno/nds/vozmeshenie/

Особенности и сроки при общем и заявительном порядке возмещения НДС

Отправить на почту

Порядок возмещения НДС в общем случае (после проведения камеральной проверки) приведен в ст. 176 НК РФ. Но есть и иной (ускоренный) порядок возмещения, описываемый в ст. 176.1 НК РФ. Сравним их.

Основные моменты при возмещении

Ситуации, позволяющие получить возмещение НДС, могут возникать не только у экспортеров, но и у тех налогоплательщиков, которые не занимаются внешнеэкономической деятельностью. Для экспортеров процедура существенно сложнее, так как им еще придется доказывать наличие оснований на применение нулевой ставки налога.

Различают общий и заявительный порядок возмещения НДС. Последний позволяет получить возмещение в ускоренном варианте (до завершения налоговой проверки), условия применения которого прописаны в ст. 176.1 НК РФ. Процедуры проведения самой проверки при обоих порядках идентичны.

Право на возмещение возникает, если сумма налога, начисляемого к уплате, оказывается меньше, чем объем вычетов по НДС. При возмещении компания получает назад сумму налога, которую ранее уплатила поставщику в виде добавления его к цене товара (услуг, работ).

Ситуации, когда возникает право на возмещение налога из бюджета, как правило, возникают:

- у экспортеров (ведь они продают товар на экспорт по нулевой ставке НДС, а сырье, материалы или готовую продукцию от производителей закупают с применением полной ставки налога);

- компаний, продающих продукцию с применением ставки 10% и закупающих товары (услуги или работы) с учетом ставки налога, равной 18%;

- предприятий, которые продали в отчетном периоде меньше товаров, чем приобрели, или у производителей, которые получили доход от реализации своей продукции, меньший, чем понесенные затраты (такая ситуация может возникнуть не только в результате убыточной деятельности предприятия или утери/порче продукции, но и по причине низкого спроса на нее);

- торговых компаний в случае окончания срока годности продукции и снятия ее с продажи и т. д.

Способы получения возмещения

1. Автоматический зачет имеющейся задолженности предприятия перед бюджетом по налогам. Такое погашение долгов по налогам, пеням и штрафам за счет возмещения НДС производится в соответствии с п. 4 ст. 176 НК РФ.

Исключение составляют случаи погашения недоимки и штрафов, которые, в соответствии с п. 2 ст. 45 НК РФ, могут быть взысканы лишь по решению суда. Подробное разъяснение по этому случаю предоставил Президиум ВАС в своем постановлении от 16.04.2013 № 15856/12.

Источник: http://nanalog.ru/osobennosti-i-sroki-pri-obshhem-i-zayavitelnom-poryadke-vozmeshheniya-nds/

Особенности порядка возмещения НДС

Порядок возмещения НДС отличается в зависимости от применяемых в ходе сделки ставок налога. При ставке 10 или 18% следует руководствоваться ст. 176 НК РФ, а когда возникает право на использование ставки 0%, нужно обратиться к ст. 165 НК РФ. Наша статья поможет читателям разобраться во всех нюансах возмещения налога из бюджета.

Общие правила возмещения налога

Варианты реализации права на возмещение

Сроки возмещения НДС

Сроки для стандартного порядка возврата

Период получения возврата в заявительном порядке

Пеня, уплачиваемая налоговыми органами за несвоевременный возврат

Механизм оспаривания

Последовательность получения возмещения

Требования к отражению в учетных регистрах

Заявительный порядок возмещения НДС

Общие правила возмещения налога

Для фирм, не имеющих зарубежных договоров и не осуществляющих операции за пределами России, существуют определенные правила возмещения НДС. Компании, осуществляющие внешнеторговую деятельность, поставлены в более жесткие условия, так как на них ложится бремя обоснования своего права на применение льготной ставки.

Несмотря на схожесть порядка оформления, в зависимости от продолжительности периода, в течение которого можно получить возмещение, различают два варианта его реализации:

Основное условие для получения части НДС обратно — превышение суммы законных вычетов над начисленной суммой налогов. Сам смысл описываемого процесса состоит в возврате части НДС, ранее уплаченного продавцу активов вместе их стоимостью. Особенность этой операции в том, что сумма перечисляется контрагенту из бюджета.

Предпосылками для осуществления процедуры возмещения могут стать:

- Внешнеторговые сделки, в силу того, что они освобождены от обложения НДС, но при покупке материалов, работ и услуг у других отечественных компаний налог уплачивается поставщикам.

- Деятельность, подпадающая под ставку 10%, при этом все покупки, связанные с такой деятельностью, облагаются налогом по ставке 18%.

- Объем реализации в ценовом выражении ниже суммы расходов, связанных с деятельностью. Подобная ситуация может быть связана как с хронической убыточностью компании, так и с внезапным падением спроса ввиду появления сильного конкурента на рынке или падения доходов населения.

- Истечение периода, отведенного для реализации продукции в связи с ее сроками хранения.

Варианты реализации права на возмещение

Возмещение НДС может быть осуществлено в следующих вариантах:

- Автоматический зачет суммы переплаты в счет имеющихся долгов перед бюджетом налоговыми органами на основе п. 4 ст. 176 НК РФ. Возможно также закрытие подобным способом долгов по пеням, штрафам.

Источник: https://buhnk.ru/nds/osobennosti-poryadka-vozmeshheniya-nds/