Срок уплаты ЕНВД в 2018 году — Контур.Бухгалтерия

ЕНВД — это специальный налоговый режим, доступный организациям и ИП, реализующим определенные виды деятельности (их полный перечень можно найти в ст. 346.26 НК РФ). Вмененка освобождает от уплаты ряда основных налогов и в разы упрощает ведение учета. Более подробно о том, что такое ЕНВД и зачем он нужен, мы писали в этой статье.

На вмененке налоговые отчисления в бюджет уплачиваются четыре раза в год, т.е. ежеквартально.

Важно не только своевременно уплатить данный налог, чтобы избежать штрафов, процентов и пени, но еще и сдать по нему декларацию.

Подробнее о сроках и способах сдачи декларации по ЕНВД за II квартал 2018 года можно узнать в одной из наших предыдущих публикаций. О том, в какие сроки необходимо уплатить ЕНВД в 2018 году расскажем в данной статье.

В каких случаях енвд не уплачивается

В хозяйственной практике существует целый ряд случаев, когда в уплате ЕНВД для организаций или ИП нет необходимости. Поводом для этого может послужить:

- прекращение деятельности, для учета которой применялась вмененка (в случае, если организация или предприниматель снялись с регистрационного учета);

- физическая утрата объекта налогообложения по ЕНВД (к примеру, если организация специализировалась на грузоперевозках, но впоследствии распродала все свои автотранспортные средства).

Во всех остальных случаях организация или ИП, которые были зарегистрированы как плательщики ЕНВД, перечислять налог должны. Нулевая прибыль не является фактором, освобождающим от уплаты налога.

Если вмененщик не снялся с учета, но прекратил осуществление своей деятельности и, следовательно, перестал получать доход, он все равно должен уплачивать налоги по вмененке, т.к. объекты налогообложения (помещения, автомобили и т.п.

) все еще продолжают существовать.

Куда перечислять платежи по ЕНВД

Налоги, а также проценты, пени и штрафы, следует уплачивать по реквизитам той ИФНС, где организация или предприниматель были зарегистрированы в качестве плательщиков вмененки. Однако это правило не является обязательным для ИП и организаций:

- осуществляющих перевозки пассажиров и/или грузов;

- размещающих рекламу на автомобилях и иных транспортных средствах;

- торгующих с применением развоза или разноса товаров потребителям.

Если предприниматель или организация заняты в перечисленных сферах деятельности, они могут уплачивать ЕНВД по месту жительства или адресу главного офиса организации. А еще, в соответствии с п. 3 ст. 346.

28 НК РФ, налоговая и ее реквизиты, на которые надо производить выплаты, будут прописаны в уведомлении, которое обязательно получает каждый вмененщик после постановки на учет в качестве плательщика ЕНВД.

В какие сроки уплачивать налог по вмененке в 2018 году

В соответствии со статьей 346.

32 НК РФ, организациям и предпринимателям следует перечислять выплаты по ЕНВД в бюджет не позднее 25-го числа месяца, следующего за актуальным отчетным периодом — в случае с вмененкой, кварталом.

К примеру, налог по вмененке за 2 квартал текущего года необходимо уплатить до 25 июля текущего года. Таким образом, сроки уплаты налога по вмененке будут следующими:

- 4 квартал 2017 — до 25 января 2018;

- 1 квартал 2018 — до 25 апреля 2018;

- 2 квартал 2018 — до 25 июля 2018;

- 3 квартал 2018 — до 25 октября 2018;

- 4 квартал 2018 — до 25 января 2019.

Перечисленные выше даты являются крайними для платежа, и если вмененщик хочет произвести уплату налога раньше указанных сроков, он может это сделать.

Также возможны случаи, когда крайняя дата уплаты налога в бюджет выпадает на выходной или праздничный день. В такой ситуации, в соответствии с пунктом 7 статьи 6.

1 НК РФ, перечисление средств следует произвести в первый рабочий день после праздничного или выходного дня.

Штраф за неуплату ЕНВД в 2018 году

В случае, если организация или ИП не производят уплаты налога в бюджет, статьей 122 НК РФ предусмотрены штрафы в отношении таких лиц или организаций. Размер штрафа зависит от обстоятельств, в связи с которыми случилась неуплата налога:

- если неуплата произошла неумышленно, то предусмотрен штраф в размере 20% от размера неуплаченного ЕНВД (пункт 1 статьи 122 НК РФ);

- если вмененщик не перечислял налоги в бюджет умышленно, то он должен переплатить 40% от суммы неуплаченного ЕНВД (пункт 3 статьи 122 НК РФ);

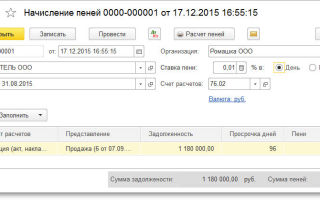

- если налогоплательщик осуществил оплату, но сделал это с опозданием, то он должен выплачивать пени, которые начисляются за каждый день просрочки (статьи 57 и 75 НК РФ).

Если налогоплательщик действует добровольно, то определенных сроков для уплаты штрафов и пени не предусмотрено, поэтому они выплачиваются по мере признания. Если предприниматель или организация уже получили налоговое требование в связи с уплатой штрафа, то ориентиром служит дата, которая должна быть указана в таком требовании.

Платежное поручение по вмененке

Платежное поручение представляет собой бланк, который необходимо заполнить, чтобы уплатить налог по ЕНВД в бюджет. Оно составляется согласно Положению ЦБ РФ от 19 июня 2012 г. № 383-П, а также Приказу Минфина РФ от 12 ноября 2013 г. № 107н. При заполнении платежного поручения в 2018 году следует помнить о некоторых нюансах:

- в поле «104» указывается КБК организации, который представляет собой шифр из 20 цифр (КБК по ЕНВД на 2018 год можно найти в нашей статье;

- в поле «105» следует указать код ОКТМО, который соответствует виду деятельности организации или ИП;

- в поле «110» с 28 марта 2016 г. ничего указывать не нужно, т.к. эту информацию теперь содержит КБК.

Платежное поручение следует заполнять с особой внимательностью, ведь, в случае ошибки придется предоставлять письмо об уточнении платежа в ИФНС. В худшем случае (если были допущены ошибки в названии банка-получателя или номере счета Казначейства России), денежные средства вообще не поступят в бюджет, и налог будет считаться невыплаченным.

Источник: https://www.b-kontur.ru/enquiry/508-srok-uplaty-envd

Сроки уплаты ЕНВД в 2018 году: таблица

x

Check Also

Начальное обучение в России обязательно для каждого человека, поэтому государство предоставляет различные льготы школьникам. Наиболее распространенной льготой для школьников является бюджетный проезд на городском транспорте, скидки на железнодорожные и авиабилеты. …

Добавки к пенсии после 80 лет: на что рассчитывать долгожителям Положена ли увеличенная пенсия после 80 лет? И какие еще доплаты могут получить от государства те, кто вышел на заслуженный …

Повышение пенсий ветеранам труда и другим категориям граждан в 2018 году Пока человек молод, полон сил и желания работать, он не задумывается над тем, на какие средства он будет существовать …

Пособие на первоклассника: кому положено и как получить Подготовка к школе сопряжена с многочисленными тратами, от которых большинство родителей приходит в легкий шок, поэтому вопрос про пособие на первоклассника из …

Новое расписание болезней 2018 — что изменилось? Начиная с 1 января 2014 года вступило в силу новое Положение о военно – врачебной экспертизе, в том числе приложение к закону Расписание …

Отсрочка от армии школьникам в 2018 году Для получения отсрочки школьнику – в соответствии с Федеральным Законом от 28.06.2011 года №167-ФЗ «О внесении изменений в статью 24 ФЗ «О воинской …

Ребёнка не берут в школу: что делать? Каждый дошкольник перед приёмом в первый класс должен сдать своеобразный «экзамен» на психосоциальную зрелость и способность к адаптации и обучению. Прохождение такой диагностики …

Бесплатное питание в школе 2018 : кому положено, необходимые документы Одной из мер социальной поддержки определённых категорий населения является бесплатное питание в школе 2018 года. В принципе, Указ президента об …

Поборы в школе — в каком случае они законны и куда жаловаться Поборы в школе могли бы остаться пережитком 90-х, когда с финансированием образования, как и всего остального, было особенно …

Недаром существует в народе столько анекдотов и юмористических историй про «бедного студента». Прожить на одну стипендию в настоящее время невозможно. Поэтому предусмотрены различные льготы студентам. Чтобы узнать, какие льготы предназначены …

Международная студенческая карта ISIC, ITIC и IYTC — где оформить и как получить Карта ISIC является документом, который удостоверяет статус учащегося очного отделения высшего учебного заведения во всем мире. Аббревиатура …

Льготы студентам в России 2018 на проезд, ЖД билеты и многое другое Вопрос о предоставлении мер социальной поддержки в отношении студентов урегулировал Закон Российской Федерации «Об образовании» от 22 декабря …

Отсрочка от армии — кому дают отсрочку от призыва в 2018 году В федеральном законе «О воинской обязанности и военной службе» от 28 марта 1998 г № 53-ФЗ указан ряд …

м

Альтернативная служба в армии 2018 (гражданская служба) Альтернативная служба в армии в 2018 году остается актуальной возможностью для замены военной службы по призыву для граждан РФ. Право на альтернативную службу …

Стипендия летом :: платят ли ее студентам в период каникул Каждый без исключения, кто носит почетное звание студента, непременно интересуется своей стипендией, ее размером и сроками выплат. Большое количество студентов …

Государственная социальная стипендия в 2018 году О социальной стипендии студентам в 2018 году: кто имеет право, размер и необходимые документы для назначения социальной стипендии. Социальная стипендия — это стипендия, которая …

Источник: https://myscript.ru/nalogi-i-posobiya/sroki-uplaty-envd-v-2018-godu-tablica

Сроки уплаты налогов в 2018 году таблица для юридических лиц

В 2018 году меняются сроки перечисления налогов и взносов. Это связано с переносом из-за выходных и праздничных дней. За опоздание будут штрафы и пени. Мы собрали все сроки уплаты налогов в 2018 году для юридических лиц в наглядные таблицы.

Сроки уплаты налогов в 2018 году для юридических лиц в таблицах

Важно знать не только даты сдачи отчетности, но и даты уплаты налогов, чтобы ничего не пропустить. Мы составили таблицы, в которые включили все платежи для юридических лиц на 2018 год.

Срочная новость от ЦБ РФ: банкам запретили принимать платежные поручения с такими словами в назначении платежа>>>. Подробности читайте в журнале «Российский налоговый курьер».

Какие налоги и взносы платить юрлицу с января по март 2018 года

Скачать таблицу со сроками уплаты налогов в 2018 году (в 1 квартале) >>>

Срок уплатыЧто платимКто платит 9 января* Взносы на ОПС (с суммы, не превышающей 300 000 руб.) и взносы на ОМС за 2017 год. — ИП (за себя);-нотариусы, занимающиеся частной практикой;- адвокаты, учредившие адвокатские кабинеты;-другие лица, занимающиеся частной практикой Взносы по добровольному страхованию в ФСС РФ за 2017 год Лица, вступившие в отношения добровольного страхования НДФЛ с пособий и отпускных за декабрь 2017 года Налоговые агенты Патент, если он получен с 1 января 2017 на календарный год ИП, перешедшие на ПСН 15 января Страховые взносы за декабрь 2017 года Страхователи (работодатели) Страховые взносы по «травматизму» в ФСС за декабрь 2017 года Дополнительные взносы на накопительную часть трудовой пенсии за декабрь 2017 года НДФЛ за октябрь-декабрь 2017 года — ИП (за себя);-нотариусы, занимающиеся частной практикой;- адвокаты, учредившие адвокатские кабинеты;-другие лица, занимающиеся частной практикой 22 января** Налог на прибыль с дохода по государственным и муниципальным ценным бумагам за декабрь 2017 года Компании, уплачивающие налог исходя из фактически полученной прибыли Налог на прибыль с дохода по государственным и муниципальным ценным бумагам за 2017 год Компании, которые сдают отчет за первый квартал, полугодие и девять месяцев Косвенные налоги за декабрь 2017 года Компании и ИП, уплачивающие НДС и акцизы при импорте товаров на территорию РФ с территории государств — членов ЕАЭС Водный налог за 4 кв. 2017 Компании и ИП, осуществляющие пользование водными объектами 25 января НДС (1/3 за 4 квартал 2017) Компании, ИП, и налоговые агенты, посредники ЕНВД за 4 квартал 2017 года Компании, перешедшие на ЕНВД в 2017 году НДПИ за декабрь 2017 года Пользователи недр Торговый сбор за 4 квартал 2017 года в Москве Плательщики, осуществляющие виды деятельности, подпадающие под торговый сбор 29 января*** Ежемесячный авансовый платеж по налогу на прибыль за 1 квартал 2018 года Компании, которые сдают отчет за первый квартал, полугодие и девять месяцев 31 января НДФЛ с пособий и отпускных за январь 2018 года Налоговые агенты 14 февраля Налог на прибыль с дохода по государственным и муниципальным ценным бумагам за январь 2018 года Компании, уплачивающие налог исходя из фактически полученной прибыли 15 февраля Страховые взносы за январь 2018 года Страхователи (работодатели) Страховые взносы по «травматизму» в ФСС за январь 2018 года Дополнительные взносы на накопительную часть трудовой пенсии за январь 2018 года 20 февраля Косвенные налоги за январь 2018 года Компании и ИП, уплачивающие НДС и акцизы при импорте товаров на территорию РФ с территории государств — членов ЕАЭС 26 февраля**** НДС (1/3 за 4 квартал 2017) Компании, ИП, и налоговые агенты НДПИ за январь 2018 года Пользователи недр 28 февраля НДФЛ с пособий и отпускных за февраль 2018 года Налоговые агенты Ежемесячный авансовый платеж по налогу на прибыль за 1 квартал 2018 года Компании, которые сдают отчет за первый квартал, полугодие и девять месяцев Ежемесячный авансовый платеж за январь 2018 года Компании, уплачивающие ежемесячные авансовые платежи исходя из фактической прибыли 1 марта Плата за негативное воздействие на окружающую среду за 2017 год Компании и ИП, обязанные перечислять плату 15 марта Страховые взносы за февраль 2018 года Страхователи (работодатели) Страховые взносы по «травматизму» в ФСС за февраль 2018 года Дополнительные взносы на накопительную часть трудовой пенсии за февраль 2018 года Налог на прибыль с дохода по государственным и муниципальным ценным бумагам за февраль 2018 года Компании, уплачивающие налог исходя из фактически полученной прибыли 20 марта Косвенные налоги за февраль 2018 года Компании и ИП, уплачивающие НДС и акцизы при импорте товаров на территорию РФ с территории государств — членов ЕАЭС 26 марта ***** НДС (1/3 за 4 квартал 2017) Компании, ИП, и налоговые агенты НДПИ за февраль 2018 года Пользователи недр 28 марта Налог на прибыль за 2017 год Все компании Ежемесячный авансовый платеж по налогу на прибыль за 1 квартал 2018 года Компании, которые сдают отчет за первый квартал, полугодие и девять месяцев Ежемесячный авансовый платеж за февраль 2018 года Компании, уплачивающие ежемесячные авансовые платежи исходя из фактической прибыли Источник: https://www.RNK.ru/article/215789-sroki-uplaty-nalogov-v-2018-godu-tablitsa-dlya-yuridicheskih-lits

Сроки сдачи и уплаты ЕНВД 2018 году — налога, для ИП

Что такое ЕНВД? Кто может быть его плательщиками? Как рассчитать величину налога? Какие сроки уплаты ЕНВД в 2018 году?

С целью упрощения системы ведения контроля и учета налогообложения отдельных отраслей предусмотрена система ЕНВД. Это особая система, применяемая только для указанных в законе видов деятельности.

Общие моменты

ЕНВД – это особый вид налогообложения, который вменяется только для определенных видов деятельности. Он может быть совмещен с общей или упрощенной системой.

Он был разработан для того, чтобы упростить контроль и учет налогообложения отдельных видов деятельности, которые теоретически должны получать высокий доход.

Поэтому, прежде чем перейти на данную систему, стоит соизмерить реальный доход и его соответствие предполагаемому.

Определения

ЕНВД (единый налог на вмененный доход) Это система сбора налогов с предприятий, занимающихся отдельными видами деятельности, которые соответствуют ст. 346.26 Предполагаемый доход Это величина дохода, которая рассчитывается, исходя из физических показателей и данных, определенных государственными органами К1– коэффициент-дефлятор Показатель учета изменения цен в РФ в базовом периоде, который назначается правительством РФ К2– корректирующий коэффициент Это показатель, определяющий особенность ведения деятельности по системе ЕНВД для определенного региона, который назначается муниципальными органами власти Кто может быть плательщиком

Согласно налоговому кодексу Российской Федерации плательщиками ЕНВД могут быть лица, осуществляющие один или несколько видов деятельности, указанных в ст. 346 26.

К ним относятся следующие:

- предоставление услуг по ведению бухгалтерии;

- предоставление ветеринарных услуг;

- услуги по ремонту автотранспорта и уходу за ним;

- предоставление аренды автостоянок, гаражей и других мест для хранения автотранспорта;

- пассажирские и грузовые перевозки;

- розничная торговля;

- работа в сфере общественного питания;

- предоставление в аренду зданий, помещений и другого имущества;

- рекламные кампании.

Переход на ЕНВД для налогоплательщиков, осуществляющих деятельность в вышеперечисленных сферах, является добровольным.

Законные основания

Главным нормативным актом, который регламентирует оплату налогов, в данном случае ЕНВД, является Налоговый кодекс, в данном случае это ст. 346.26.

Также не стоит забывать о приказах Министерства экономического развития Российской Федерации, издаваемых ежегодно с целью определения коэффициента-дефлятора и местных нормативных актах, определяющих корректирующий коэффициент и ставку налога для данного муниципалитета.

Особенности налогообложения

Отличием ЕНВД является то, что его расчет ведется из расчета физических показателей деятельности субъекта.

Он позволяет упростить расчет налоговых платежей и уменьшить их количество. По данной системе платится единый налог, величина которого определяется согласно ст.346 НК РФ.

Величину ставки можно узнать из данной статьи, где в виде таблицы представлены виды деятельности, имеющие право работать на ЕНВД.

Плательщики освобождаются от уплаты следующих налогов:

- налога на прибыль или НДФЛ предпринимателя;

- налога на имущество;

- НДС.

Вышеперечисленные налоги не уплачиваются только в отношении деятельности, подпадающей под ЕНВД.

Также субъект хозяйственной деятельности выступает налоговым агентом, осуществляющим расчет с бюджетом от лица клиентов или сотрудников.

При этом он уплачивает следующие налоги:

- НДС;

- НДФЛ;

- взносы на обязательное государственное страхование.

Плательщики ЕНВД могут иметь основания для уплаты других налогов, среди которых транспортный, земельный и другие.

В каком размере должен быть платеж

Согласно ст. 346 НК РФ каждый вид деятельности имеет свою базовую доходность. В статье представлена таблица, определяющая ее величину.

Вы можете ознакомиться с данной таблицей ниже:

Используя данные таблицы рассчитывается предполагаемый доход. Для этого используется следующая формула:

БД Базовая доходность (колонка 3) ФП Количество единиц, указанных в колонке 2 К1 Коэффициент-дефлятор, который устанавливается согласно приказу Министерства экономического развития и ежегодно меняется. В 2018 году он составил 1,798 Дальнейший расчет завит от региона регистрации субъекта хозяйственной деятельности. Для расчета величины уплаты ЕНВД используется корректирующий коэффициент, который устанавливается муниципальными нормативными актами.

Он составляет от 0,005 до 1. Там же определяется налоговая ставка, которая может составлять от 7,5 до 15%.

Сумма ЕНВД вычисляется следующим образом:

ПД Предполагаемый доход К2 Корректирующий коэффициент Ст Ставка налога Таким образом вычисляется сумма налога за 1 месяц. Для уплаты необходимо знать величину квартального дохода. Для этого нужно месячную сумму умножить на 3.

Но в случае, если величина физических показателей не имеет изменений в течение квартала, то необходимо рассчитывать все показатели отдельно, а после этого плюсовать полученные суммы налогов.

Стоит обратить внимание, что для расчета ЕНВД есть еще несколько особенностей.

Если предприятие ведет несколько видов деятельности, подпадающих под ЕНВД, то по каждому из них сумма расчета с бюджетом определяется отдельно, после чего суммируется.

Заполняется несколько разделов декларации. Также стоит обратить внимание на предприятия, которые осуществляют свою деятельность в нескольких регионах.

По каждому из их филиалов, отделений или других компаний налог рассчитывается отдельно и уплачивается в соответствующий муниципалитет.

Величина единого налога может быть уменьшена на сумму страховых взносов и НДФЛ сотрудников, а также на суммы больничных, выплаченных сотрудникам за счет предприятия.

Стоит учесть, что уменьшить сумму к оплате налога можно только на 50%. Переход на ЕНВД является добровольным.

Прежде чем это сделать, необходимо тщательно проанализировать все факторы, влияющие на его величину. Необходимо определить соотношение предполагаемого дохода и реального.

В случае, если ЕНВД все же рационален для вас, но вы хотите его уменьшить, стоит поработать над объектами налогообложения.

Как уже неоднократно было сказано, объектом налогообложения являются физические показатели. В отдельных случаях их можно уменьшить без особых потерь.

Если физическим показателем выступает количество сотрудников, то можно использовать несколько способов уменьшения данного объекта налогообложения.

Одним из них является сокращение штата – не особо целесообразный и весьма болезненный,но все же эффективный способ.

Этот способ целесообразен для предприятий, осуществляющих одни вид деятельности, который при этом подпадает под ЕНВД.

Если предприятие осуществляет несколько видов деятельности, то для того, чтобы уменьшить ЕНВД, необходимо документально выделить отдел, имеющий своего руководителя и бухгалтера, занимающегося данной сферой.

В это время остальные сотрудники будут относиться к работникам, осуществляющим другие виды деятельности предприятия, и не будут входить в объект налогообложения ЕНВД.

Если налог взимается с торговой площади, то стоит пересмотреть рациональность ее использования.

К сожалению, предприятиям, которые рассчитывают налог, исходя из рекламно-информационного поля, найти способы уменьшения базы сложно.

Сроки уплаты налога ЕНВД в 2018 году

Сроки уплаты ЕНВД определяются согласно ст. 346.32, п. 1, по которой налоговый период составляет 1 квартал (3 месяца).

Провести расчет с бюджетом по данному налогу стоит не позднее 25-го числа месяца, который следует за отчетным кварталом.

Исходя из этого, оплату ЕНВД необходимо провести в соответствии с данными, указанными в таблице ниже:

Отчетный период Срок оплаты 1 квартал (01.01–31.03) До 25.04 2 квартал (01.04–31.06) До 25.07 3 квартал (01.07–30.09) До 25.10 4 квартал (01.10–31.12) До 25. 01 Согласно ст. 6.1 Налогового кодекса Российской Федерации, если день уплаты налога выпадает на выходной, то провести расчет бюджета необходимо на следующий за ним рабочий.

Это позволит избежать осложнений в отношениях с налоговой инспекцией и предотвратить начисление пени за просрочку или неуплату налога.

Как именно можно оплатить

Расчет ЕНВД проводится лицами, которые зарегистрированы как плательщики данного налога в органах Федеральной налоговой службы, в соответствии с данными классификатора объектов.

Оплата проводится по месту регистрации деятельности, подпадающей под ЕНВД. Но при этом есть нюанс, который необходимо учитывать.

Если организация ведет следующие виды деятельности:

- торговлю, осуществляемую при помощи разнесения или развозки товара;

- рекламу при помощи транспортных средств;

- пассажирские или грузовые транспортные перевозки,

Это они подпадают под ЕНВД, но при этом субъект хозяйственной деятельности может осуществлять ее вне места регистрации. Поэтому они налоги и другие отчисления уплачиваются по местонахождению их главного офиса.

Порядок заполнения декларации

Налоговая декларация по ЕНВД состоит из титульного листа из разделов:

- итоговая сумма налога, которую необходимо уплатить в бюджет;

- расчет суммы ЕНВД по отдельным видам деятельности;

- расчет суммы, подлежащей к уплате в бюджет за налоговый период.

При заполнении декларации необходимо соблюдать правила указания показателей К2, которые округляются до 3-го знака после запятой.

Все остальные единицы указываются в целом значении и обозначаются соответствующими единицами измерения (штук, м2, рублей и т.д.)

Видео: декларация ЕНВД и налог ЕНВД

Важно обратить внимание на то, что декларация должна быть отпечатана на отдельных односторонних листах, пронумерованных сквозной нумерацией, начиная ститульного.

Их нельзя скреплять никакими способами. При наличии исправлений и помарок документ считается недействительным.

Декларация может быть подана как на бумажном носителе, так и в электронном виде. Однако во втором случае необходимо все же иметь бумажную копию документа.

Ее можно доставить лично, отправить почтой или при помощи интернет-ресурсов, используя официальный сайт федеральной налоговой службы.

В случае подачи бумажной версии декларации для заполнения необходимо использовать шариковую ручку с черными или темно-синими чернилами.

Стоит также отметить, что лица, работающие на ЕНВД, если к ним не применяется параллельно упрощенная система, обязаны,помимо декларации, подавать в органы налоговой службы бухгалтерскую отчетность.

Нюансы для ИП

На данной системе налогообложения могут работать все предприятия,независимо от форм собственности. Одним из таких может быть ИП.

Если он переходит с упрощенной системы на ЕНВД, то сделать это необходимо с начала рабочего года в течение 5 дней.

При переходе на данную систему он обязан вести бухгалтерскую отчетность и предоставлять ее в органы ФНС.

ЕНВД – это особая система налогообложения, предназначенная для отдельных видов деятельности, которые указаны в ст. 346.26.

Переход на нее является добровольным для предпринимателей, так как он не всегда может быть выгоден для плательщиков. Налоговым периодом при данной системе является квартал.

Подача декларации должна осуществляться не позднее 20-го числа, месяца, следующего за отчетным периодом, а оплата не позднее 25-го.

Источник: https://jurist-protect.ru/sroki-sdachi-i-uplaty-envd/

Сроки уплаты налогов в 2018 году

Налоговая система России представлена множеством режимов, которые рассчитаны на компании с различными объемами выполняемых работ.

Так для крупных предприятий подходит общий режим, так как позволяет контролировать их деятельность более тщательно.

Компании малого бизнеса не нуждаются в столь пристальном контроле, и как налогоплательщики могут использовать специальные режимы с льготами и упрощенными системами расчета налога.

м

Но вместе с тем это вызывает сложности при определении сроков сдачи деклараций и самое главное уплаты налога в бюджет. Каждый режим имеет собственные особенности отчетного периода, а так же может определяться на уровне региональных бюджетов.

Порядок уплаты налогов организацией

Российской законодательство не предусматривает универсального порядка и сроков сдачи для налоговых отчислений, как для физических лиц, так и юридических. Для каждого налога в Налоговом кодексе прописывается собственный порядок внесения налога.

По некоторым видам налогом регионы самостоятельно принимают решение о ставках и сроках, основываясь на общих правилах и «коридорах» тарифных ставок.

Скачать таблицу со сроками уплаты налогов.

Расчетом налогов занимаются сами предприятия, в случае физических лиц этим занимаются налоговые агенты.

Порядок сдачи отчетностей и сроки устанавливаются для каждого налога индивидуально.

Если расчетом налога занимается непосредственно налоговый орган, то уплачивается данная сумма в течение одного месяца после получения уведомления.

Предусматривается законом выплаты авансовых платежей. Они представляют собой предварительные платежи, уплата которых производиться постепенно, в течение налогового периода. Для них установлены сроки, но не соблюдение таких сроков грозит для налогоплательщика только начислением пени. Привлечь за не соблюдение законодательства за неуплату авансов нельзя.

Оплачивать налоги можно в наличной, а также безналичной форме. Предприятия осуществляют оплату налогов через расчетный счет в банковской организации, физические лица имеют возможность платить через кассы администраций, а также почтовые отделения.

Сроки для ИП на различных системах налогообложения

ИП не относится к разряду юридических лиц, и по своим обязательствам в данном случае отвечает своим имуществом.

Индивидуальные предприниматели могут применять все доступные виды налогообложения, и даже комбинировать их.

Но для каждого вида налога предусмотрен собственный срок уплаты, а за не своевременную сдачу ИП облагается штрафом. Поэтому является важным знание о сроках уплаты по каждому виду налога.

Частные предприниматели, которые применяют общий режим облагаются несколькими видами налогов, такие как:

- НДС, платиться по итогам квартала, в следующем месяце до 20 числа.

- Акциз (в случае необходимости), выплаты каждый месяц до 25 числа.

Налогообложение ИП при упрощенной системе предполагает выплату только одного налога. В законе он так и обозначается как упрощенный налог, аванс по его уплате вносится ежеквартально до 25 числа следующего месяца за налоговым кварталом, итоговая сумма налога платиться предпринимателей до 30 апреля.

Индивидуальный предприниматель может перейти на налоговый режим по вмененной системе. Данный налог ЕНВД платиться каждый квартал до 25 числа месяца, который следует за отчетным периодом.

Предприниматель не может перевести всю деятельность на вмененную систему налог исчисления, только часть.Следует отметить, что помимо уплаты налогов приписанный той или иной системе налогообложения, ИП выплачивают страховые взносы в негосударственные фонды в обязательном порядке.

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

- для регистрации ИП

- регистрации ООО

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

- Ведение бухгалтерии для ИП

- Ведение бухгалтерии для ООО

Он идеально подходит для ИП или ООО на УСН, ЕНВД, ПСН, ТС, ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь, как это стало просто!Для ООО на различных системах налогообложения

Общество с ограниченной ответственностью это форма юридического лица, и по своим обязательствам отвечает только в размере уставного капитала. В составе учредителей могут быть как граждане, так и иные юридические лица.

Применение ООО общего режима налогообложения обязывает компанию к уплате всех налогов предусмотренных законом и сдачи полного перечня отчетности. Использование данного вида налогообложения оправдано в случае построения бизнеса на импорте товаров, так как данный режим позволяет вернуть часть уплаченного НДС.

Основным налогом на ОСНО является налог на прибыль организации, ставка на сегодняшний день по нему 20%. Оплата производится в срок до 28 числа после закрытия квартала, годовой компания должна заплатить до 28 марта. Декларация сдается раньше до 20 марта следующего года, за который сдаются данные.

Предусмотрено уплата НДС, декларация и оплата осуществляется в одни и те же сроки, до 20 числа следующего месяца за отчетным.

Выплачивается предприятие на ОСНО налог на имущество, оплата производится авансами каждый квартал, крайний срок оплаты годового итога 30 апреля.

Выбирая для ООО вмененный режим, компания освобождается от уплаты налога на прибыль, на при этом платит НДС. Перейти на ЕНВД могут только организации, которые занимают определенными видами деятельности. К примеру, организации по наружной рекламе, розничной торговле могут использовать ЕНВД.

Для перехода на ЕВНД необходимо, чтобы использование данной системы налогообложения было одобрено в данном регионе. Выплачивается ЕНВД по итогам каждого квартала, на оплату дается 25 дней с момента завершения отчетного периода.

ООО освобождены от уплаты налога на прибыль в случае перехода на УСН, а также НДС. В практике данный вид налогообложения считается одним из наиболее выгодных для ООО, так как помимо того, что не выплачиваются основные виды налогов, не требуется сдача отчетности.

Для перехода на УСН численность работников ООО не должна превышать 100 человек и доход не должен быть выше 45 млн. рублей за период 9 месяцев. Выплачивается налог по УСН ежеквартально до 25 числа следующего месяца за кварталом, по итогам года период больше – до 30 апреля.

Для сельхозпроизводителей в налоговом кодексе предусмотрен специальный режим налогообложения – ЕСХН. Для перехода на него, по меньшей мере, 70% деятельности компании должно быть связано с сельской продукцией или рыболовством. Компания не может перейти на ЕСХН, если занимается производством подакцизных товаров.

При ЕСХН организации освобождается от уплаты налога на прибыль и на имущество, а также НДС. Заметим, что ИП освобождаются от НДС и налога на имущества. Перечисляются денежные средства в бюджет дважды в год, за полугодие налог платиться до 25 июля, по итогам года до 31 марта следующего года.

Различные виды налогов

Транспортный

Транспортный налог уплачивается в разных регионах по-разному, в том числе местными властями устанавливаются и сроки уплаты. В законе предусмотрено ежеквартальные выплаты данного вида налога, но администрации могут позволить юридическим лицам оплачивать его один раз в год.

Соответственно, если принято решение об уплате каждый квартал, то налогоплательщик вносит аванс до последнего дня следующего месяца за отчетным периодом.

Годовая оплата данного налога предусмотрена до 1 февраля следующего года. Поясним, налог оплачивается за 2017 год до 1 февраля 2018. Иные условия действуют для физических лиц, они оплачивают транспортный налог за прошедший год до 1 октября.

Налог на прибыль

Налог на прибыль платиться предприятиями, которые находятся на общей системе налогообложения.

Компания освобождается от уплаты налога на прибыль в случае перехода на специальные режимы (вмененный и упрощенный).

Оплатить налог на прибыль по итогам года компания должна в срок до 28 марта года, который следует за отчетным периодом. В течении налогового периода уплачиваются авансовые платежи, по ним срок назначается на следующий месяц после завершения квартала. Законом предполагается ежемесячный расчет по уплате данного налога, перечисляется сумма обязательства не позднее 28 числа.

Налог на имущество

Данный вид налога платиться частными лицами, предпринимателями и предприятиями. У каждого субъекта собственный порядок и сроки уплаты.

В отношении предприятий данный налог оплачивается только при общем и вмененном режиме. Прочие системы налогообложения освобождены от данного вида налога.

ИП не облагаются налогом на имущество.

Данный вид обязательств перед бюджетом является региональным, из чего следует, что каждый регион устанавливает собственные сроки уплаты.

Но большинство придерживаются системы авансовых платежей, которые платятся в течение месяца после завершения квартала и годовой.

Для физических лиц период оплаты дается до 1 ноября следующего года.

Земельный

Земельный налог оплачивается физическими лицами и предприятиями, в собственности которых находится земельные участки. Следует отметить, что налоги не взимаются за арендованные участки.

Сроки оплаты земельного налога устанавливаются на уровне муниципалитетов, и если не применены иные нормативные акты, то до 15 сентября отчетного года организация должна выплатить авансовый платеж. По итогам завершенного года до 1 февраля платиться остаток по обязательству перед бюджетом.

Физические лица, а также ИП выплачивают земельный налог в период до 1 февраля года, который является следующим за отчетным.

Водный

Платиться водный налог в бюджет того района, в котором располагается водный ресурс.

Налогоплательщиками по данному виду налога являются предприятия и физические лица. Применяется налог на воду только в четко установленных нормативными актами случаях, во всех остальных пользователи уплачивают определенный тариф на пользование водой.

Льгот к данному виду налоговых отчислений не применяется, платиться он каждый месяц до 20 числа.

Занимаясь собственным делом на предпринимателя, вне зависимости от формы его предприятия ложиться социальная ответственность перед государственными органами по уплате налогов бюджет, а также отчислению средств внебюджетные фонд. Данный процесс тщательно контролируется Налоговыми органами и при нарушении сроков уплаты к предприятиям применяются штрафы и пени, поэтому важно разбираться в сроках уплаты налогов.

м

О сроках уплаты различных видов налогов рассказано в следующем видеосюжете:

Источник: https://www.DelaSuper.ru/view_post.php?id=7427

Налоговый календарь бухгалтера

Налоговый календарь для бухгалтера покажет когда и куда сдать налоговую отчетность, заплатить налоги и сборы, и какие ждут штрафы, если не успеть вовремя.

Выберите категорию справа и посмотрите таблицу сдачи отчетности и уплаты налоговСдать декларацию по ЕНВД за 4 квартал 2017 года

Кто сдает?

Организации и ИП, которые перешли на ЕНВД

Куда?

В налоговую инспекцию по месту регистрации объекта ЕНВД

Какой штраф?

Штраф за неподачу декларации составит 5% суммы налога по декларации за каждый месяц просрочки, но не более 30 %. Дополнительно налоговая инспекция может заблокировать расчетный счет до тех пор, пока декларация не будет сдана

Форма сдачи:

КНД 1152016

Уплатить налог по ЕНВД за 4 квартал 2017 г.

Кто платит?

Организации и ИП, которые перешли на ЕНВД

Куда?

В налоговую инспекцию по месту регистрации объекта ЕНВД

Какой штраф?

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Сдать декларацию по ЕНВД за I квартал 2018 года

Кто сдает?

Организации и ИП, которые перешли на ЕНВД

Куда?

В налоговую инспекцию по месту регистрации объекта ЕНВД

Какой штраф?

Штраф за неподачу декларации составит 5% суммы налога по декларации за каждый месяц просрочки, но не более 30 %. Дополнительно налоговая инспекция может заблокировать расчетный счет до тех пор, пока декларация не будет сдана.

Форма сдачи:

КНД 1152016

Уплатить налог по ЕНВД за 1 квартал 2018 г.

Кто платит?

Организации и ИП, которые перешли на ЕНВД

Куда?

В налоговую инспекцию по месту регистрации объекта ЕНВДКакой штраф?

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Сдать декларацию по ЕНВД за 2 квартал 2018 года

Кто сдает?

Организации и ИП, которые перешли на ЕНВД

Куда?

В налоговую инспекцию по месту регистрации объекта ЕНВД

Какой штраф?

Штраф за неподачу декларации составит 5% суммы налога по декларации за каждый месяц просрочки, но не более 30 %. Дополнительно налоговая инспекция может заблокировать расчетный счет до тех пор, пока декларация не будет сдана.

Форма сдачи:

КНД 1152016

Уплатить налог по ЕНВД за 2 квартал 2018 г.

Кто платит?

Организации и ИП, которые перешли на ЕНВД

Куда?

В налоговую инспекцию по месту регистрации объекта ЕНВДКакой штраф?

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Сдать декларацию по ЕНВД за 3 квартал 2018 года

Кто сдает?

Организации и ИП, которые перешли на ЕНВД

Куда?

В налоговую инспекцию по месту регистрации объекта ЕНВД

Какой штраф?

Штраф за неподачу декларации составит 5% суммы налога по декларации за каждый месяц просрочки, но не более 30 %. Дополнительно налоговая инспекция может заблокировать расчетный счет до тех пор, пока декларация не будет сдана.

Форма сдачи:

КНД 1152016

Уплатить налог по ЕНВД за 3 квартал 2018 г.

Кто платит?

Организации и ИП, которые перешли на ЕНВД

Куда?

В налоговую инспекцию по месту регистрации объекта ЕНВДКакой штраф?

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Источник: https://nalogovaya.ru/calendar/2018/ip-na-envd

Сроки сдачи отчетности и уплаты налогов за 2 квартал 2018 г. (за 1-е полугодие 2018)

Главная › Статьи › Сроки сдачи отчетности и уплаты налогов за 2 квартал 2018 г. (за 1-е полугодие 2018)

Налоговым Кодексом установлены сроки уплаты налогов и сроки сдачи налоговой отчетности. Федеральными законами определены сроки сдачи бухгалтерской отчетности, отчетности в Пенсионный фонд и фонд социального страхования.

Установлены следующие требования по представлению отчетности через интернет:

- Если среднесписочная численность работников превышает 100 человек, налоговые декларации надо сдавать в электронном виде.

- Исключение составляют декларации по НДС. Сдача отчетности по НДС возможна только в электронном виде вне зависимости от численности персонала.

- Страховую отчетность необходимо сдавать в электронном виде если средняя численность сотрудников превышает 25 человек.

Отчеты по страховым взносам в ФНС и во внебюджетные фонды составляют и сдают все организации. А также эти отчеты сдают индивидуальные предприниматели, имеющие наемных работников, и зарегистрированные как работодатели. Если в 1-м квартале работники не числилось, то организации должны сдать нулевую отчетность. ИП при отсутствии работников сдавать нулевые отчеты не должны.

Организации и ИП, у которых среднесписочная численность работников превышает 25 человек, обязаны отчитываться в фонды в электронной форме по телекоммуникационным каналам связи.

С 2017 года взносы на пенсионное, медицинское и социальное страхование проходят под администрированием ФНС.

Расчет по страховым взносам за 2 квартал 2018 года нужно сдать в ФНС в срок до 30 июля 2018 года.

Организации и ИП, у которых среднесписочная численность работников за 2017 год превышает 25 человек, обязаны отчитываться в фонды в электронной форме по телекоммуникационным каналам связи.

С 2017 года в ведении ФСС остаются взносы на профзаболевания и травматизм.

Форму 4-ФСС нужно представить:

- В бумажном виде: не позднее 20 июля 2018г.

- В электронном виде: не позднее 25 июля 2018г.

В Пенсионный фонд надо сдавать сведения о застрахованных лицах (форма СЗВ-М) и данные о страховом стаже.

Эти сведения следует сдавать ежемесячно по итогам предыдущего месяца, до 15 числа.

15 мая – за апрель, 15 июня- за май, 16 июля – за июнь.

Предприниматели-работодатели и организации должны ежемесячно уплачивать страховые взносы в срок до 15-го числа месяца, следующего за месяцем, начисления взносов. Если 15-е число приходится на нерабочий день, то днем окончания срока считается ближайший рабочий день.

Взносы в ФНС уплачиваются отдельно от взносов на пенсионное страхование, обязательное соцстрахование по ВНиМ и «медицинских» взносов (ст.431 НК РФ).

Сроки уплаты страховых взносов во 2-м квартале 2018г. и за 2-й квартал 2018г. следующие. Не позднее: 16 апреля (за март), 15 мая (за апрель), 15 июня (за май), 16 июля (за июнь).

Налоговым кодексом РФ установлены сроки подачи налоговой отчетности (деклараций, авансовых расчетов), а также сроки уплаты налогов для каждого налога.

— не позднее 20 июля 2018г.

Право сдать единую (упрощенную) налоговую декларацию имеют те организации и предприниматели, у которых в течение отчетного (налогового) периода одновременно:

- не было движения денежных средств на расчетных счетах и в кассе;

- не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

Организации и предприниматели, применяющие УСН, должны уплатить авансовый платеж по налогу не позднее 25 июля 2018г. Представление квартальной отчетности по налогу при УСН не предусмотрено.

Напоминаем, что «упрощенцы» освобождены от НДС (есть ограничения), налога на прибыль (есть ограничения), налога на имущество (кроме недвижимого имущества, имеющего кадастровую стоимость). А предприниматели-упрощенцы освобождены и от НДФЛ (в части доходов по «упрощенной» деятельности).

Иные налоги уплачиваются «упрощенцами» в обычном порядке в соответствии с законодательством о налогах и сборах.

Срок представления декларации по ЕНВД за 2-й квартал 2018г.: не позднее 20 июля 2018г.

Срок уплаты налога ЕНВД за 2-й квартал 2018 г.: не позднее 25 июля 2018г. (ст. 346.32, «НК РФ (ч.2)» от 05.08.2000 N 117-ФЗ)

Налогоплательщики (налоговые агенты) должны сдать налоговую декларацию по НДС не позднее 25-го июля 2018г.

Сроки уплаты НДС за 2-й квартал 2018г.: 25 июля, 27 августа, 25 сентября (по 1/3 от суммы налога, начисленного за 2-й квартал).

Налогоплательщики, для которых отчетным периодом является квартал, должны сдать налоговую декларацию за 2-й квартал не позднее 30 июля 2018г. (Из-за выходных срок переносится).

Ежеквартальный авансовый платеж по налогу на прибыль за 2-й квартал нужно уплатить не позднее 30 июля 2018г.

Если средний квартальный доход налогоплательщика превысил 15 млн. рублей, платить авансы необходимо ежемесячно (п. 3 ст. 286, ст. 287 НК РФ).

Ежемесячные авансовые платежи, подлежащие уплате в течение квартала, следует уплачивать не позднее 28 числа каждого месяца квартала.

Налогоплательщики, рассчитывающие ежемесячные авансовые платежи исходя из фактически полученной прибыли, представляют налоговые декларации и уплачивают авансовые платежи не позднее 28 дней после отчетного месяца. А именно: 28 мая (за январь-апрель 2018г.), 28 июня (за период январь-май), 30 июля (за период январь – июнь).

Декларацию по налогу на прибыль можно сдавать в бумажном виде, пока среднесписочная численность работников не превышает 100 человек (п. 3 ст. 80 НК РФ).

Порядок и сроки уплаты налога на имущество (авансовых платежей) устанавливаются законами субъектов Российской Федерации.

Для организаций законом Санкт-Петербурга установлен срок уплаты авансовых платежей по налогу на имущество за 2 квартал (1-е полугодие) 2018г. :

– не позднее 30 июля 2018г.

(Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации (ст.383 НК РФ))

Срок сдачи отчета по налогу на имущество (налогового расчета по авансовым платежам) тот же — 30 июля 2018г.

(Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. (ст.386 НК РФ))

Организации и индивидуальные предприниматели, являющиеся налоговыми агентами по НДФЛ, представляют Расчет 6 НДФЛ за 2-й квартал 2018 года не позднее 31 июля 2018г.

Сроки установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

В Санкт-Петербурге налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Т.е., срок уплаты авансового платежа по земельному налогу за 2-й квартал в Санкт-Петербурге (для ООО) – не позднее 31 июля 2018г.

Налоговая декларация представляется налогоплательщиками-организациями раз в год, по итогам года.

Сроки устанавливаются законами субъектов Российской Федерации.

В Санкт-Петербурге срок уплаты авансовых платежей по транспортному налогу для организаций за 2-й квартал 2018г. – не позднее 31 июля 2018г.

Налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за отчетным периодом (Закон Санкт-Петербурга от 4 ноября 2002 года N 487-53).

Налоговая декларация представляется организациями раз в год, по итогам года.

Авансовый платеж акциза уплачивается не позднее 15 числа текущего налогового периода (месяца).

Налогоплательщики, уплатившие авансовый платеж акциза представляют в налоговый орган документы, подтверждающие уплату авансового платежа.

Уплата акциза за истекший налоговый период (месяц) производится в срок до 25 числа следующего месяца. Налоговая декларация представляется в этот же срок.

Если у Вас возникли трудности или Вы не хотите тратить свое время на изучение этих вопросов, просто позвоните нам по телефону 8 (812) 385-5546 и мы сделаем все в лучшем виде!

Источник: https://vbuh.spb.ru/sroki-sdachi-otchetnosti-i-uplaty-nalogov-za-2-kvartal-2018-g-za-1-e-polugodie-2018/