Налогообложение победителей рекламных акций

- Общие положения

- Настоящий документ определяет политику АО «Оригинал» (далее Компания) в области обработки и конфиденциальности персональных данных Посетителей веб-сайта www.original-group.ru (далее Сайт).

- Настоящая Политика разработана в соответствии с действующим законодательством Российской Федерации о персональных данных.

- Действие Политики распространяется на все осуществляемые Компанией и связанные с обработкой персональных данных процессы, как с использованием средств автоматизации, в том числе в сети Интернет, так и без использования таких средств.

К таким процессам в том числе могут относиться сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передача (распространение, предоставление, доступ), обезличивание, блокирование, удаление и уничтожение персональных данных.

- Добровольно предоставляя запрашиваемые персональные данные на Сайте, Посетитель выражает согласие на их сбор и обработку в целях и способами, предусмотренными данной Политикой. Посетитель может использовать Сайт, не предоставляя никакой персональной информации.

- Компания автоматически получает и сохраняет неличные сведения, получаемые с помощью браузера в логах сервера. Они могут включать IP-адрес, тип браузера, информацию cookies и адрес запрашиваемой страницы. Компания может использовать эти данные для сбора информации о действиях Посетителей на Сайте, для улучшения качества его содержания и возможностей.

Компания никоим образом не связывает эти неличные данные с любой персональной информацией, полученной от Посетителей.

- Компания не проверяет достоверность предоставленных Посетителем персональных данных, рассчитывая на добросовестность и разумность Посетителя.

- Цели обработки информации

- Главной целью настоящей Политики является обеспечение защиты информации о Посетителях Сайта, в том числе персональных данных, от несанкционированного доступа и разглашения.Также целью Политики является надлежащее выполнение обязательств Компании перед Посетителями.

- Компания осуществляет процессы, связанные с обработкой персональных данных, в следующих целях:

- При предоставлении услуг – с целью надлежащего выполнения обязательств Компании перед Посетителями, надлежащего оказания услуг, принятия и обработки заказов на оказание таких услуг, а также в любых других случаях, связанных с данным действием.

- При осуществлении связи с Посетителями – в целях своевременной связи с Посетителями и предоставления им любой необходимой достоверной и полной информации, связанной с деятельностью Компании.

- При получении обратной связи от Посетителей – с целью получения информации о лояльности и удовлетворенности Посетителей, дальнейшего ее исследования и обработки, а также с целью проведения исследований любых категорий.

- Состав обрабатываемой информации

- Персональная информация: имя и фамилия Посетителя, телефон, e-mail; сообщения и запросы Посетителя.

- Неличная информация: IP-адрес, тип браузера, информация cookies, адрес запрашиваемой страницы.

- Принципы обработки персональных данных

Обработка персональных данных осуществляется на основе следующих принципов:

- Законная и справедливая основа обработки персональных данных.

- Обработка персональных данных в соответствии с конкретными, заранее определенными и законными целями.

- Недопущение объединения баз данных, содержащих персональные данные, обработка которых осуществляется в целях, несовместимых между собой.

- Соответствие содержания и объема персональных данных заявленным целям обработки.

- Точность, достаточность, актуальность и достоверность персональных данных.

- Законность технических мер, направленных на обработку персональных данных.

- Разумность и целесообразность обработки персональных данных.

- Законный и разумный срок хранения персональных данных.

- Условия обработки персональных данных

- Обработка персональных данных допускается в следующих случаях:

- Обработка персональных данных осуществляется с согласия Посетителя на обработку его персональных данных.

- Обработка персональных данных необходима для осуществления правосудия, исполнения судебного акта, акта другого органа или должностного лица, подлежащих исполнению в соответствии с законодательством Российской Федерации об исполнительном производстве.

- Обработка персональных данных необходима для исполнения Соглашения, стороной которых является Посетитель.

- Обработка персональных данных необходима для защиты жизни, здоровья или иных жизненно важных интересов Посетителя, если получение согласия Посетителя невозможно.

- Обработка персональных данных необходима для осуществления прав и законных интересов Компании или третьих лиц, либо для достижения общественно значимых целей при условии, что при этом не нарушаются права и свободы Посетителя.

- Обработка персональных данных осуществляется в статистических или иных исследовательских целях, при условии обязательного обезличивания персональных данных. Исключение составляет обработка персональных данных в целях продвижения товаров, работ, услуг на рынке путем осуществления прямых контактов с потенциальным потребителем с помощью средств связи и в рамках деятельности Компании.

- Осуществляется обработка персональных данных, доступ неограниченного круга лиц к которым предоставлен Посетителем, либо по его просьбе.

- Осуществляется обработка персональных данных, подлежащих опубликованию или обязательному раскрытию, в соответствии с законодательством Российской Федерации.

- Компания производит обработку персональных данных своими силами и средствами. В случае, если Компания передает обработку персональных данных третьим лицам, ответственность перед Посетителем за действия таких третьих лиц несет Компания. Третьи лица осуществляют обработку персональных данных в соответствии с настоящей Политикой и несут ответственность перед Компанией.

- Обработка персональных данных допускается в следующих случаях:

- Обработка персональных данных

- Сбор персональных данных.

Автоматизированный сбор персональных данных осуществляется при отправке Посетителем запроса через Сайт. Состав информации, необходимой для отправки запроса указан в п. 3.1. настоящей Политики. - Хранение и использование персональных данных.

Персональные данные Посетителей хранятся исключительно на должным образом защищенных электронных носителях и обрабатываются с использованием автоматизированных систем, за исключением случаев, когда неавтоматизированная обработка персональных данных необходима в соответствии с законодательством Российской Федерации. - Передача персональных данных. Компания гарантирует, что персональные данные Посетителей передаются третьим лицам только в порядке, предусмотренном настоящей Политикой. В остальных случаях персональные данные Посетителя не распространяются и не передаются третьим лицам. В случае наличия согласия Посетителя или при указании Посетителя возможна передача персональных данных Пользователя третьим лицам, но представляющим исключительно контрагентов Компании.

Возможно предоставление персональных данных Посетителей по запросу государственных органов, которое осуществляется в порядке, предусмотренном законодательством Российской Федерации.

- Сбор персональных данных.

- Защита персональной информации

- Меры защиты.

Для защиты персональных данных Посетителей от незаконного или случайного доступа, сбора, хранения, использования, передачи, блокирования или уничтожения, а также от иных подобных действий, Компания принимает технические и организационно-правовые меры, частью которых является настоящая Политика. - Конфиденциальность предоставляемой информации.

Компания обязуется и обязует третьих лиц, в случае передачи им права на обработку персональных данных Посетителя, соблюдать режим конфиденциальности в отношении персональных данных Посетителя и не использовать персональные данные без согласия Посетителя за исключением случаев, предусмотренных настоящей Политикой.

- Меры защиты.

- Права пользователей

- Посетитель всегда имеет право на получение информации об обработке персональных данных о нем, в том числе содержащей:

- подтверждение факта обработки персональных данных;

- правовые основания обработки персональных данных;

- цели и применяемые Компанией способы обработки персональных данных;

- наименование и место нахождения Компании, сведения о лицах (за исключением работников Компании), которые имеют доступ к персональным данным или которым могут быть раскрыты персональные данные на основании договора с Компанией или в соответствии с законодательством Российской Федерации;

- обрабатываемые персональные данные, относящиеся к соответствующему Посетителю, источник их получения, если иной порядок представления таких данных не предусмотрен законодательством Российской Федерации;

- сроки обработки персональных данных, в том числе сроки их хранения;

- порядок осуществления Посетителем прав, предусмотренных законодательством Российской Федерации;

- информацию об осуществленной или о предполагаемой трансграничной передаче данных;

- наименование или фамилию, имя, отчество и адрес лица, осуществляющего обработку персональных данных по поручению Компании, если обработка поручена или будет поручена такому лицу;

- иные сведения, предусмотренные законодательством Российской Федерации.

- Посетитель вправе получать сведения, указанные в статье 8.1. настоящей Политики, неограниченное количество раз.

- Если Посетитель считает, что Компания осуществляет обработку его персональных данных с нарушением требований Федерального закона «О персональных данных» или иным образом нарушает его права и свободы, Посетитель вправе обжаловать действия или бездействие Компании в уполномоченный орган по защите прав субъектов персональных данных или в судебном порядке.

- Посетитель всегда имеет право на получение информации об обработке персональных данных о нем, в том числе содержащей:

- Обязанности Компании

В соответствии с требованиями Федерального закона «О персональных данных» Компания обязана:

- предоставлять Посетителю по его просьбе информацию, касающуюся обработки его персональных данных и указанную в п. 8.1. настоящей Политики, либо предоставить Посетителю обоснованный отказ;

- в случае, если персональные данные Посетителя получены Компанией не от Посетителя, Компания обязана любым способом уведомить об этом Посетителя до начала обработки таких данных и предоставить ему данные о лице, предоставившем такие персональные данные;

- принимать меры, необходимые и достаточные для обеспечения выполнения обязанностей, предусмотренных настоящей Политикой и Федеральным законом «О персональных данных»;

- при обработке персональных данных принимать необходимые правовые, организационные и технические меры или обеспечивать их принятие для защиты персональных данных от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, предоставления, распространения персональных данных, а также от иных неправомерных действий в отношении персональных данных;

- по требованию Посетителя уточнять обрабатываемые персональные данные, блокировать или удалять, если персональные данные являются неполными, устаревшими, неточными, незаконно полученными или не являются необходимыми для заявленной цели обработки;

- вести Реестр учета обращений Посетителей, в котором должны фиксироваться запросы Посетителей на получение персональных данных, а также факты предоставления персональных данных по этим запросам;

- обеспечить правомерность обработки персональных данных. В случае, если обеспечить правомерность обработки персональных данных невозможно, Компания в срок, не превышающий десяти рабочих дней с даты выявления неправомерной обработки персональных данных, обязана уничтожить такие персональные данные или обеспечить их уничтожение;

- в случае отзыва Посетителем согласия на обработку своих персональных данных прекратить обработку персональных данных и уничтожить персональные данные в срок, не превышающий тридцати дней с даты поступления указанного отзыва. Об уничтожении персональных данных Компания обязана уведомить Посетителя.

- Зарубежные пользователи

- Компания обязана убедиться в том, что иностранным государством, на территорию которого осуществляется передача персональных данных, обеспечивается адекватная защита прав Посетителя, до начала осуществления трансграничной передачи персональных данных.

- Трансграничная передача персональных данных на территории иностранных государств, не обеспечивающих адекватной защиты прав субъектов персональных данных, может осуществляться в случаях:

- наличия согласия в письменной форме Посетителя на трансграничную передачу его персональных данных;

- предусмотренных международными договорами Российской Федерации;

- предусмотренных федеральными законами, если это необходимо в целях защиты основ конституционного строя Российской Федерации, обеспечения обороны страны и безопасности государства, а также обеспечения безопасности устойчивого и безопасного функционирования транспортного комплекса, защиты интересов личности, общества и государства в сфере транспортного комплекса от актов незаконного вмешательства;

- исполнения договора, стороной которого является Посетитель;

- защиты жизни, здоровья, иных жизненно важных интересов Посетителя или других лиц при невозможности получения согласия в письменной форме Посетителя.

- Ограничение действия Политики

- Действия настоящей Политики касаются исключительно Сайта и не распространяются на действия, мобильные приложения и интернет-сайты третьих лиц.

- Порядок ввода в действие и изменение Политики

- Политика вступает в силу с момента ее утверждения Генеральным директором Компании и действует бессрочно, до замены ее новой Политикой.

- Настоящая редакция Политики является действующей редакцией и является публичным документом. Компания вправе в любое время вносить любые изменения в Политику. В случае внесения изменений в Политику, Компания обязана уведомить Пользователей об этом путем размещения новой редакции по тому же адресу, но не позднее, чем за 10 дней до вступления в силу соответствующих изменений.

Источник: http://www.i-actions.ru/resources/nalogooblozhenie-pobeditelej-reklamnyh-akcij.html

Ндфл с выигрыша и призов: ставка, размер, образец заполнения 3-ндфл

Законодательство в сфере налоговых исчислений регламентирует уплату НДФЛ с различных выигрышей и призов. Для каждого вида установлена своя процентная ставка и специфика.

Особенности налогообложения

От уплаты налога освобождаются призы и выигрыши, если их годовая сумма не превышает 4 тысяч рублей. В иных случаях они облагаются НДФЛ и требуют отражения в налоговой декларации. В зависимости от вида лотереи установлены следующие размеры налоговых ставок:

- Победы в лотереях, относящихся в разряду государственных, облагаются по ставке 13 %. В этом случае речь идет о лотереях «Русское лото», «Гослото», «Столото». Размер налога не зависит от суммы выигрыша. Но если победитель постоянно проживает вне пределов Российской Федерации, то налоговая ставка автоматически повышается до 30%.

- Выигрыши, полученные в казино, тотализаторах и букмекерских конторах, подвергаются налогообложению по ставке 13%. Естественно, что речь идет об исключительно легальных игровых зонах. Важно знать специфику данного вида выигрыша, которая заключается в том, что победитель получает сумму за вычетом налога, ему не нужно совершать оплату самостоятельно. При успешных ставках в иностранных игровых зонах могут иметь место ситуации, когда выигрыш выплачен без удержания налога. Тогда гражданину предстоит самостоятельно решать вопрос с налоговой службой.

- Игрок, победивший в конкурсных мероприятиях, обязан отчислить в доход государства 35%. Это касается тех розыгрышей, которые специально организованы в рекламных целях. Призер обязан не только самостоятельно оплатить налоговый процент, но и оформить декларацию.

- Призы и материальные вознаграждения, полученные по результатам спортивных состязаний, также подвергаются налоговому бремени. Ставка составляет 13%, если мероприятие не преследует рекламных целей.

- Иные денежные и вещевые призы, как правило, подвергаются налогообложению по ставке 13%. Если приз денежный, то организатор мероприятия самостоятельно удерживает НДФЛ, а выгодоприобретатель должен подать соответствующий декларативный документ. В случае получения подарка победитель оплачивает налог самостоятельно на основании справки, которую получает у организатора конкурса.

Важно помнить, что НДФЛ не облагаются призовые деньги и подарки, полученные на Олимпиаде и аналогичных специальных мероприятиях, на мировых, в том числе и кубковых состязаниях, на соревнованиях всероссийского уровня.

Какое предполагается налогообложение при выигрыше? Об этом расскажет видео ниже:

Размер НДФЛ с выигрышей

Российскими законами и иными нормативными актами предусмотрены следующие налоговые ставки с выигрышей:

- 35% для призового фонда, полученного в ходе рекламного конкурса;

- 30% придется заплатить тем, кто выиграл в лотерею, конкурс, казино, Гослото, но проживает за границей;

- 13% — НДФЛ для иных выигрышей, которые проводятся не в рекламных целях.

НДФЛ от выигрышей в рекламных акциях — тема следующего видео:

Оформление декларации

Декларирование дохода в виде любого выигрыша осуществляется по форме 3-НДФЛ. Настоящий документ следует сдать в налоговую службу не позже 30 апреля. При этом отчетность ведется за прошлый год.

Вопрос заполнения документа ведется посредством специальной программы, которая размещается на официальном сайте ФНС, либо через личный кабинет посредством электронного документооборота. Также действует классическая форма подачи документа нарочно, при этом бланк можно получить и заполнить в инспекции.

После указания персональных данных следует оформить поле, которое предполагает декларирование самих доходов, которые были получены в России. Затем необходимо определить процентную ставку:

- если 35 %, то код дохода 2740;

- если 13 %, то код дохода 3010.

Бланк декларации вы можете скачать здесь.

Образец заполнения 3-НДФЛ с выигрыша

Если общая сумма годового приза меньше 4000 рублей, то он все равно подлежит декларированию, однако налог с него не удерживается. После подачи декларации следует внести в казну налоговую сумму. Срок погашения – не позднее 15 июля.

Еще больше полезной информации о налогообложении призов и выигрышей в видео ниже:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/ndfl/vyigrysheji-i-prizy.html

Надо платить налог с призов?

Все доходы граждан в России облагаются налогом. Он так и называется — налог на доходы физических лиц (НДФЛ), тот самый «любимый» подоходный. Выигрыши и призы — не исключение. Они тоже рассматриваются как доход, а следовательно, требуют уплаты налога.

Ставка налога вовсе не обязательно будет «почти в три раза больше». Все зависит от того, с какой целью устроитель розыгрыша его вообще проводил.

Высокая ставка — целых 35 % — используется в том случае, если целью устроителя была реклама (стимулирование продаж).

Розыгрыш призов от «Спрайта», конкурс на самую интересную историю «Как я начал курить» от «Мальборо», вручение путёвки на двоих тысячному клиенту турфирмы, обратившемуся в неё на День Валентина и тому подобное — всё, в результате чего повышается количество продаж, обращений, посещений, попадает в эту категорию.

Так что, если приз получен в ходе рекламной акции, придётся настроится на высокую ставку налога — 35 %. Правда, есть один плюс: налог в этом случае нужно платить лишь тогда, когда выигрыш превышает 4000 рублей.

Поэтому, если сеть магазинов «Пятёрочка» за самое креативное название нового магазина вручила бутылку шампанского и корзинку с фруктами общей стоимостью две с половиной тысячи, ничего уплачивать не надо.

А вот получив в подарок компьютер, раскошелиться придётся.

Если розыгрыш никак не связан с рекламой, то ставка налога будет стандартной — 13 %. Увы, минимальной необлагаемой суммы в этом случае не существует: налог возникнет при любом выигрыше, как бы он не был мал.

Теперь о том, кто налог уплачивает.

Естественно — тот, кто выигрыш получил! Другой вопрос, что способов уплаты существует два и зависит выбор между ними от того, что именно выиграно.

Если выигрыш был денежным (наличными,электронными деньгами или на счет в банке), то устроитель розыгрыша обязан исчислить и удержать с него налог и перечислить в бюджет. Иными словами, в случае получения в виде приза денег, налог с них уже удержан. Счастливчик получает на всю сумму выигрыша, а за минусом налога. И беспокоиться ему уже ни о чём не надо.

Если же выигрыш получился не в деньгах (квартира, машина, путёвка — любая вещь или услуга), то удержать налог устроителю не с чего. В этом случае исчислить и уплатить налог должен сам счастливый обладатель такого приза. Исчисляется он с рыночной стоимости полученного выигрыша.

Дело это отнюдь не добровольное. Обязанность представить декларацию и уплатить налог «вписана» в Налоговый кодекс и возложена именно на получателя выигрыша.

Декларация представляется (как и в иных случаях) до 30 апреля года, следующего за получением приза, а налог уплачивается до 15 июля.

Неисполнение этой обязанности оборачивается штрафами. Двумя:

- по статье 119 Налогового кодекса — за непредставление декларации — не менее 1000 рублей;

- по статье 122 Налогового кодекса — за неуплату налога — 20 % от суммы налога.

И наконец о том, как налоговая инспекция узнает о выигрыше.

Все устроители розыгрышей (при условии, что они сами не удержали налог) обязаны по закону сообщать как о самом розыгрыше, так и том, кто получил такие неденежные призы. Именно для этого они требуют регистрации на сайтах и заполнения анкет (или предъявления паспорта).

Так что отследить, задекларировали ли эти люди свои выигрыши, в принципе, просто.

.разумеется случаи нелегального проведения конкурсов и розыгрышей не рассматриваются.

Источник: http://www.bolshoyvopros.ru/questions/930353-nado-platit-nalog-s-prizov.html

Налоги с призов

К нам обратился клиент, который решил провести маркетинговую акцию, понимания, что во время кризиса толковые предприниматели усиливают продвижение своего товара путём проведения различных рекламных мероприятий.

Это позволяет в долгосрочной перспективе получить долю рынка, ранее принадлежавшую менее активным конкурентам. Клиентом было принято решение провести всероссийский конкурс, с вручением победителям планшетных компьютеров.

Но он не понимал, какие налоги надо будет заплатить . Однако слышал, что налоговики требуют облагать призы, полученные на конкурсах, налогами, и применяют штрафные санкции к тому, кто этого не делает.

Так же предпринимателя беспокоило, что сама по себе уплата налога с призов вызывает у победителей негативные эмоции и портит впечатление от маркетингового мероприятия.

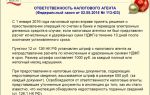

Наши специалисты объяснили клиенту, необходимо уплачивать налоги со стоимости призов. А именно – налог на доходы физических лиц. И не по обычной ставке в 13%, а по повышенной. Размер налога составит 35% от стоимости приза. Так требует Налоговый кодекс. Организация выступает в роли налогового агента, и обязана удержать эту сумму и перечислить её в бюджет.

Но в нашей ситуации призы не выплачивались деньгами, а клиентам вручались недорогие планшеты.

На предприятии лежит обязанность сообщить в налоговую инспекцию получателя приза о полученном подарке и невозможности удержания налога. Данный победитель обязан в следующем году подать налоговую декларацию (3-НДФЛ) и уплатить налог от стоимости приза – 35%.

Однако Налоговый кодекс предусматривает некоторые послабления для недорогих подарков. А именно – если подарок стоит меньше 4 тысяч рублей, налог можно не платить (п.28 ст.217 НК РФ). Правда, все призы, полученные в течение года конкретным человеком, не должны превышать эту сумму.

Подарки (планшеты) планировали закупать по 4700 рублей за штуку. Мы предложили клиенту уговорить поставщика сделать скидку и оформить документы таким образом, чтобы подарки были закуплены по 3950, что менее льготируемой суммы, предусмотренной Налоговым кодексом.

Также мы разъяснили клиенту порядок оформления документов для соблюдения всех требований законодательства.

Маркетинговая акция была спасена. Победители конкурса не платили налоги с полученных призов, а предприятие избежало штрафов за нарушение налогового законодательства, которые в данном конкретном случае для нашего клиента могли составить 120 000 рублей, так как подарков и, соответственно победителей, было много.

- Необходимо выдать победителю Акт приема-передачи подарка, в котором указать его стоимость (в нашем примере – 3950 рублей).

- Выдать победителю справку 2-НДФЛ, где указать все реквизиты предприятия-организатора акции.

- Порекомендовать выигравшему приз в следующем году в срок до 30 апреля подать в налоговую инспекцию декларацию 3-НДФЛ.

- Если приз был денежный, и превышал необлагаемую сумму в 4000 рублей – выдать победителю копию платежного поручения о перечислении удержанного налога с суммы денежного выигрыша.

Ознакомиться с услугами по данному направлению

kpfm.ru

Финансы 15287

Получить подарок или выиграть в лотерею всегда приятно. Но во многих случаях это повод для подачи декларации и уплаты налога. Если квартиру или машину подарил близкий родственник, налог на доходы физлиц платить не надо. Во всех остальных случаях налоговая инспекция готова разделить с вами «радость».

Разобраться, за что и сколько вас попросят заплатить, поможет инструкция Центра защиты прав граждан «Налог с подарка, приза или выигрыша».

КАК УПЛАТИТЬ НАЛОГ НА ПОДАРОК?

Обязанность платить налог на доходы физических лиц (НДФЛ) с подарков зависит от того, кто вам его подарил и сколько подаренное стоит.

1. Подарок от работодателя

Если подарок дарит предприятие, где вы работаете, бухгалтерия сама удержит налог из ваших доходов. Правда, есть оговорка: если размер налога на подарок не превышает 50% от заработка. Если это так, то налог придется платить самому. Но работодатель предупредит вас об этом в налоговом уведомлении. Там будет указана сумма дохода и сумма неудержанного налога.

Подарки стоимостью менее 4 тысяч рублей в год налогом не облагаются (п.28. ст. 217 НК РФ).

Если же стоимость выше, налог нужно платить лишь с разницы между стоимостью подарка и четырьмя тысячами рублей.

2. Подарок на конкурсе или во время акции

Подарки, полученные во время шоу, конкурсов, акций, облагаются налогом в 13%. Правило налогового вычета на сумму 4000 рублей действует и в этом случае. То есть из стоимости подарка вычитаем 4000 и от оставшейся суммы платим налог.

В нашем примере про Наталью сумма налога считалась именно так. Налог = (80000 – 4000) *13% = 9880 рублей.

Сведения о стоимости подарка организация, которая его сделала, сама подаст в налоговую, а оттуда придет налоговое уведомление о необходимости уплаты налога.

Срок подачи декларации в налоговую – до 30 апреля следующего года. Заплатить налог нужно до 15 июля следующего года.

При проведении акций важно, как сама организация называет объект дарения: подарком, или призом. Если речь идет о подарке, то налоговая ставка составляет 13%, а если банк дарит ноутбук и отчитывается по документам как за приз, то налоговая ставка уже другая – 35%.

Подробнее о призах читайте разделе инструкции «Как уплатить налог на выигрыши и призы?»

3. Подарок от членов семьи или близких родственников

Любые подарки от членов семьи или близких родственников не облагаются НДФЛ. Подавать декларацию в налоговый орган в случае подарка со стороны близкого родственника или члена семьи не нужно.

4. Подарок от стороннего лица

Подарки от физических лиц, не являющихся членами семьи или близкими родственниками, облагаются НДФЛ, в случаях если вам подарили:

– недвижимое имущество; – транспортное средство;

– акции, доли, паи.

Налоговая ставка составляет 13% – для граждан России и 30% – для нерезидентов страны.

Подарки в любом другом виде налогом не облагаются.

КАК УПЛАТИТЬ НАЛОГ НА ВЫИГРЫШИ И ПРИЗЫ?

Необлагаемая налогом сумма полученных призов составляет 4000 руб. за весь год. Учитывается общая стоимость всех призов, подарков,

полученных вами в течение налогового периода (года).

Выигрыши и призы, получаемые в конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, облагаются налогом на доходы физических лиц по ставке 35%.

А вот победители лотерей, игровых клубов и казино платят 13% налогов.

https://www.youtube.com/watch?v=UaehSMLxBlE

Организатор обязан удерживать налоги с получателей призов. Но это возможно только в том случае, когда вы выиграли денежный приз. На руки вы уже получаете денежную сумму за вычетом налога. Когда приз «вещевой», организатор обязан уведомить налоговую

инспекцию о полученном вами доходе и невозможности удержать налог.

Обязанность по уплате налога полностью ложится на вас.

Если для получения приза требуют ваш ИНН, и вы подписали Акт приема-передачи приза, будьте уверены: данные о вашем выигрыше

попадут в налоговую инспекцию. Обычно организаторы акций предупреждают хозяина приза о том, платят налог они или это предстоит сделать вам самостоятельно.

Если вам надо будет платить налог самостоятельно, попросите у организатора акции Акт приема-передачи приза, где будет указана его стоимость. Для заполнения декларации по форме 3-НДФЛ вам потребуется справка 2НДФЛ, ее должен выдать организатор акции.

Из этой справки вы узнаете реквизиты организатора, ставку НДФЛ (35% или 13%) и сумму налога.

СРОКИ ПОДАЧИ ДЕКЛАРАЦИИ

При получении подарков, выигрышей и призов налоговая декларация подается по форме 3-НДФЛ. Срок подачи декларации – до 30 апреля года, следующего за годом получения подарка.

Уплатить налог нужно до 15 июля года, следующего за годом получения дара или приза. Реквизиты для уплаты налога вы можете уточнить в своей налоговой инспекции.

Декларацию можно подавать лично или отправить ценным письмом с описью и уведомлением, в таком случае датой представления декларации будет считаться дата на почтовом штемпеле.

Если опоздать или вообще не предоставить декларацию – оштрафуют. Размер штрафа определяется длительностью просрочки и исчисляется процентами от суммы налога. Минимальный размер штрафа составляет 1000 рублей.

Если декларация сдана вовремя, в случае изменения данных, уточненную декларацию можно подавать неограниченное число раз.

spravedlivo.center

Мария 17 января 2011, 13:36

Ответ эксперта

В данном случае ваш муж получил доход в виде приза, что является основанием для уплаты НДФЛ, т.е. налога на доходы физических лиц. Порядок налогообложения зависит от вида лотереи, в которой принимал участие Ваш супруг.

Источник: http://mcuns.ru/nalogi-s-prizov/

Как исчисляется налог с продажи акций физлицом?

Многие российские граждане занимаются торговлей акциями различных компаний. Каким налогом может облагаться доход, полученный от соответствующих сделок? Какие налоговые льготы для данных правоотношений установлены законодательством РФ?

Исчисление налога с продажи акций: общие нормы

Изучим для начала общие нормы права, определяющие то, как исчисляется налог с продажи акций физическим лицом.

Реализация гражданином акции, которая эмитирована какой-либо компанией, формирует доход данного физлица, облагаемый налогом. Исчисляется он по ставке в 13% для резидентов России, и 30% — для нерезидентов.

Облагается ли налогом продажа акций, которая оказалась убыточной? Нет, в этом смысле законодатель придерживается разумной позиции.

Фактическая налогооблагаемая база по торговым сделкам может быть уменьшена — на величину расходов, возникших у физлица при покупке акции.

Кроме того, в расходы включаются те издержки, что связаны с содержанием счета (если он применялся для осуществления операций с акциями).

Таким образом, в данном случае речь идет о начислении налога только на положительный результат торговли ценными бумагами.

Следует отметить, что в отношении налогов на доходы по акциям не действует правило, по которому соответствующие доходы освобождаются от налогов по истечении 3 лет владения физлицом проданными активами — как в случае, к примеру, с недвижимостью (приобретенной до 2016 года) и автомобилями. Вместе с тем, в отношении доходов по сделкам с ценными бумагами, эмитированными фирмами определенных категорий, законодательством РФ установлен ряд значительных льгот — их специфику мы рассмотрим чуть позже.

Сейчас изучим подробнее то, в каком порядке в целях налогообложения при сделках с ценными бумагами должны — в соответствии с законодательством РФ, учитываться доходы физлица.

Учет доходов

В рамках сделок по продаже акций в качестве налогооблагаемых рассматриваются доходы по сделкам:

- с акциями, которые торгуются на бирже;

- с акциями, которые торгуются вне биржевой инфраструктуры;

- с производными денежными инструментами, которые задействуются на бирже и вне ее;

- с денежными инструментами, применение которых регламентируется Законом «О рынке ценных бумаг».

Примеры производных инструментов, при использовании которых у физлица может возникать налогооблагаемый доход — фьючерсные, форвардные, опционные договоры.

Следует отметить, что доходы, представленные процентами — например, купонные, должны быть включены в налогооблагаемую базу, если иное не установлено законодательством.

https://www.youtube.com/watch?v=IC7ThmPtDug

Теперь — об учете расходов, которые могут быть использованы физлицом для оптимизации налогооблагаемой базы при купле-продаже акций компаний.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Учет расходов

К расходам, о которых идет речь, по законодательству относятся подтвержденные посредством официальных документов расходы, которые связаны:

- с покупкой, продажей акций (собственно, издержки по ведению счета могут относиться к расходам, что связаны с продажей);

- с хранением и погашением акций;

- с применением финансовых инструментов, которые классифицируются как производные;

- с исполнением различных обязательств по сделкам.

В качестве примеров таких расходов можно привести:

- суммы, перечисленные физлицом в пользу компании, эмитировавшей акции;

- суммы, которые составляют величину премий в соответствии с контрактами;

- периодические или единовременные выплаты, которые обусловлены правилами использования производных инструментов;

- расходы, связанные с оплатой услуг брокеров, посредников или, к примеру, клиринговых организаций;

- расходы, которые должны быть возмещены тому или иному участнику рынка ценных бумаг;

- уплата биржевых сборов;

- налоги, которые уплачены физлицом за акции, которые получены в порядке наследования, дарения;

- проценты, уплаченные банкам по целевым кредитам на покупку акций;

- прочие расходы, которые связаны с торговлей акциями и подтверждены.

Таким образом, перечень возможных издержек, что могут быть применены физлицом в целях снижения налогооблагаемой базы не закрытый.

Выше мы отметили, что основной критерий появления у физлица обязательств, связанных с уплатой налога по факту продажи акций — положительный финансовый результат сделки с ценными бумагами. Изучим нюансы, характеризующие определение данного результата.

Определение финансового результата

Формула определения финансового результата в общем случае очень проста: берутся доходы, исчисляемые в порядке, что рассмотрен нами выше, и из них вычитаются расходы, соответствующие приведенным выше критериям. При этом, если у физлица в налоговом периоде есть расходы, но нет доходов, то данные расходы могут быть перенесены на тот налоговый период, в котором доходы появляются.

Финансовый результат по сделкам, связанным с куплей-продажей физлицом акций, определяется по окончании налогового периода. Результат по сделкам непосредственно с акциями и производными инструментами учитывается раздельно.

Если финансовый результат по факту совершения физлицом сделок непосредственно с акциями — отрицательный, то превышение расходов над доходами может быть применено для оптимизации налоговой базы по финансовому результату, который отражает сделки с производными инструментами. Кроме того, действует и обратное правило — когда убыточными оказались сделки по производным инструментам, на сумму убытка может быть оптимизирована база по сделкам с акциями.

Вместе с тем, если оба вида торговых операций — как сделки с акциями, так и сделки с производными инструментами, оказались убыточными, то налогоплательщик должен осуществить раздельный учет данных убытков в установленном порядке.

Это даст возможность использовать убыток для оптимизации налогооблагаемой базы в будущие налоговые периоды — по соответствующим сделкам. То есть, убытки по контрактам, что связаны с куплей-продажей акций, могут быть учтены при исчислении налогооблагаемой базы только по таким же контрактам.

То же правило установлено и для сделок с применением производных финансовых инструментов.

Важный нюанс: указанные правила переноса убытков действуют только в рамках сделок, проведенных на биржевых торгах.

Если торговля осуществлялась не на организованном финансовом рынке, то перенос убытков в рассмотренном выше порядке не может быть осуществлен.

Всего соответствующие убытки можно переносить на будущие налоговые периоды в течение 10 лет. Важно при этом сохранять документы, удостоверяющие финансовый результат.

В начале статьи мы отметили, что в ряде случаев для налогоплательщиков, исчисляющих доходы по факту сделок с акциями, устанавливаются значительные льготы. В чем заключается специфика данных льгот? Как избежать уплаты налога при продаже акций при их применении?

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-938-54-25) и Санкт-Петербурге (+7-812-467-37-54).

Налог по сделкам с акциями: льготы

Вероятно, самая значительная льгота для физлиц в части сделок с акциями — та, что предполагает появление у гражданина возможности в принципе не уплачивать налог за доходы, что получены по факту продажи некоторых акций.

В частности — тех, что эмитированы российскими предприятиями и куплены физлицом после 01.01.2011 года.

Главное условие применения данной льготы — владение соответствующими акциями в течение 5 лет и более (при соблюдении ряда дополнительных условий).

Будет иметь большое значение тот факт, что акции эмитируются фирмой, у которой активы не более, чем на 50% базируются на недвижимом имуществе, зарегистрированном в России. Если это так, то льготы в отношении доходов по данным акциям можно применить, даже в случае, если соответствующие ценные бумаги были куплены до 2011 года.

Если говорить о дополнительных условиях обнуления налога на акции, то к таковым относится торговля данными акциями вне биржевой системы.

Исключение установлено, опять же, для фирм, имеющих менее 50% активов в виде российской недвижимости, а также фирм, осуществляющих деятельность в высокотехнологичном сегменте экономики (при этом, у вторых более 50% может приходиться на российскую недвижимость).

Кроме того, нулевой ставкой по налогу на доходы с продажи акций можно воспользоваться, если:

- они эмитированы высокотехнологичными предприятиями;

- физлицо владеет акциями в течение 1 года и 1 дня и более (при условии, что данные ценные бумаги не были проданы до 29.12.2015 года).

- акции высокотехнологичной фирмы обращаются на бирже — как минимум, по состоянию на день продажи.

Следующий вариант уменьшения налогов по доходам со сделки с акциями — применение инвестиционных вычетов. Изучим их специфику подробнее.

Применение инвестиционных вычетов

Вычеты, о которых идет речь, представлены законодательством РФ в 2 разновидностях. Рассмотрим их.

1. Вычеты по индивидуальному инвестиционному счету или ИИС.

С 2015 года российские граждане имеют право открывать ИИС — аккаунты, управляемые компетентными брокерами, сроком на 3 года и более. Максимальная сумма денежных средств, которая может быть размещена на ИИС — 400 тыс. рублей в течение года.

Фактический вычет по схеме, о которой идет речь, может составить (по выбору гражданина):

- 13% от суммы денежных средств, которые размещены на ИИС (в счет уменьшения НДФЛ);

- всю сумму налога на инвестиционные операции по ИИС.

В первом случае для практического применения вычета у гражданина должны быть налогооблагаемые доходы — например, представленные зарплатой. Если, к примеру, на его ИИС размещено 400 тыс.

рублей в течение года, то данный гражданин сможет получить вычет по зарплатному НДФЛ в сумме 52 тыс. рублей (13% от 400 000).

Вполне возможен и возврат налога при продаже акций, которые покупались через обычный брокерский счет и принесли налогооблагаемую прибыль.

Можно отметить, что соответствующий вычет не влияет на возможность оформления иных налоговых вычетов — например, имущественных или социальных.

Второй вариант больше подходит опытным трейдерам, которые используют ИИС как полноценный финансовый инструмент, и рассчитывают получить за счет этого значительный доход: налог с него уплачиваться не будет.

Во многих случаях трейдеры, применяющие второй вычет по ИИС, также занимаются торговлей акциями в рамках обычных брокерских счетов. При этом, они могут задействовать следующую разновидность налоговых льгот.

2. Вычеты по акциям, находящимся в обращении 3 года и более.

Речь идет об акциях, которые торгуются на российской бирже. Если гражданин, купив соответствующего типа акцию, удерживал ее 3 года, и после — продал, то при положительном финансовом результате он не будет обязан уплачивать с него налог.

При этом, максимальная сумма положительного финансового результата, которая может быть учтена в рамках рассматриваемого вычета, соответствует 3 000 000 рублей, умноженным на установленный коэффициент. Он может быть равным:

- количеству лет, в течение которых акции находятся во владении налогоплательщика (если все они находятся в собственности одинаковое количество времени на момент продажи);

- показателю, который определяется по формуле, приведенной в пункте 2 статьи 219.1 Налогового Кодекса России.

Если положительный финансовый результат при торговле акциями на российской бирже превысил максимальное значение, определяемое в порядке, рассмотренном нами, то гражданин будет обязан уплачивать НДФЛ.

Можно отметить, что, в свою очередь, при применении вычета второго типа по ИИС величина финансового результата может быть любой, и налог на него начисляться не будет. Кроме того, вычет по акциям, которыми нужно владеть 3 года для освобождения от налога, начисляется вне инфраструктуры ИИС — только на отдельном брокерском счете.

Еще один нюанс — гражданин вправе открывать на себя только 1 индивидуальный инвестиционный счет. Если он зарегистрирует еще один, то должен закрыть предыдущий.

В свою очередь, брокерских счетов — на которых возможно применение вычета по акциям, находящимся в собственности 3 года и более, может быть открыто любое количество.

Главное, чтобы торговля на них велась по ценным бумагам, которые обращаются на российских биржах.

Источник: http://law03.ru/finance/article/nalog-s-prodazhi-akcij-fizicheskim-licom

Налоги на акции

Налоги

Получив прибыль на операциях акциями трейдер сталкивается с необходимостью платить налоги.

Налогообложение операций с ценными бумагами не является слишком сложной вещью в плане расчета, однако здесь есть свой тонкости и способы минимизировать налоги.

Для начала разберемся с налогообложением для инвесторов, т.е. какие налоги платит инвестор и что является налогооблагаемой базой.

Налог на государственные и муниципальные облигации. Купонные выплаты по государственным и муниципальным облигациям налогом не облагаются.

Налог на дивиденд. Налог на дивиденд является самым низким налогом, который платит инвестор. Он составляет 9% от величины дивиденда.

Обычно дивиденд начисляется на счет (брокерский или банковский) акционера уже в чистом виде, без налога. Налог уплачивает сама компания.

Таким образом, если акционеру начислили, например, 1 рубль дивиденда на акцию, то акционер получит 91 копейку на каждую акцию.

Прочие доходы от операций с ценными бумагами облагаются по ставке 13%.

Налоговой базой является курсовая разница между ценой покупки и ценой продажи актива (акции, фьючерса, опциона) минус прямые затраты на обслуживание счета (комиссии брокера, биржи, депозитария). Такие затраты как плата за Интернет не учитываются.

Стоит помнить, что налог инвестор платит лишь в том случае, если в период с 1 января по 31 декабря у него образовалась прибыль. Причем прибыль инвестор платит в случае, если она не бумажная, а реальная, т.е. прибыль была зафиксирована в течении года.

Кто платит налог с дохода от акций?

Юридические лица, т.е. организации платят налоги самостоятельно.

Физические лица, т.е. инвесторы самостоятельно налоги не платят, только в некоторых случаях. Согласно Налоговому Кодексу брокер является налоговым агентом. Это означает, что все обязанности по уплате налогов брокер берет на себя.

Только необходимо знать, что если на конец года Вы уйдете в бумаги (или Вы переводите бумаги к другому брокеру) и на счете не окажется денег для уплаты налога, хотя прибыль за период была, то брокер не станет списывать сумму налога в минус — он просто не заплатит налог за Вас, а передаст в налоговую информацию, что налог невозможно было удержать.

В этом случае до 1 апреля следующего года необходимо самостоятельно подавать в налоговую форму 3 НДФЛ о доходах за текущий год, что не каждому будет удобно.

Налог на дивиденд платится самой компанией. Налог на курсовую разницу выплачивает брокер, т.к. брокер является налоговым агентом.

Как уменьшить налоги? 6 законных способов

С проблемой минимизации налогов сталкивается в конце года любой инвестор. Способов легального уменьшения размеров налогов существует немного, но тем не менее, они есть.

Первый способ. При открытии брокерского счета стоит сразу определить по какому методу расчета налогооблагаемой базы будут рассчитываться Ваши операции. Таких методов два: ЛИФО и ФИФО. При методе ЛИФО последние купленные акции списываются при продаже. При методе ФИФО – первые.

Что это значит? Предположим, что трейдер имеет в своем портфеле акции, купленные на долгий срок и периодически он совершает спекулятивные покупки тех же акций на короткий срок.

В этом случае трейдеру будет невыгодно, если при закрытии спекулятивных позиций брокер будет продавать акции, купленные ранее на длительный срок, т.е. по методу ФИФО.

Трейдеру необходимо, чтобы при закрытии спекулятивных сделок продавались акции, купленные в последнюю очередь, а его инвестиция оставалась нетронутой, т.е. для него необходим метод ЛИФО. Применение метода ЛИФО для долгосрочных инвесторов является предпочтительнее ФИФО.

К сожалению, метод ЛИФО больше не применяется для учета сделок с финансовыми инструментами с 2010 года. Теперь брокеры рассчитывают прибыль только по методу ФИФО.

Это означает, что если у Вас бумага куплена на долгую перспективу, но Вы хотите совершать с ней и краткосрочные сделки, то дабы разграничить такие стратегии придется иметь два счета.

Один под долгосрочные инвестиции, а второй — под краткосрочные.

Второй способ. Следует знать, что доходы и убытки, получаемые от разных инвестиций никак не могут суммироваться.

Логична была бы ситуация если бы доход, полученный с рынка акций суммировался бы, например, с убытком, полученным от доверительного управления, и, таким образом, уменьшилась бы налогооблагаемая база.

На практике получается, что инвесторы платят налоги только с прибыли, а убытки, полученные от других инвестиций не учитываются. На самом деле можно суммировать прибыль и убытки от сделок с обращающимися на бирже акциями, и фьючерсами и опционами, базовым активом по которым являются индексы и акции.

Что делать в такой ситуации? Можно сделать так, чтобы максимальное число инвестиций было привязано к единому брокерскому счету, т.е. открывать счета стоит у одного брокера.

Если у Вас несколько брокерских счетов у разных брокеров, то стоит сократить их число для налоговой оптимизации.

Кроме того, некоторые активы, например акции, облигации и ПИФы можно покупать с одного счета на единых площадках (на ММВБ).

Третий способ. При переводе акций от одного брокера к другому необходимо взять документ, подтверждающий цену покупки акций. Если такого не сделать, то второй брокер будет считать что цена покупки акций равна нулю и при продаже таких акций инвестор заплатит налог с полной суммы продажи, а не с прибыли.

Четвертый способ. Если на конец года у Вас образовалась прибыль по операциям, но есть незакрытые убыточные позиции, то стоит в конце года их закрыть и обратно купить проданные акции.

Такая операция снизит налоговую базу.

Только не стоит фиксировать убыток больший, чем накопленная прибыль, иначе цена покупки акций будет низкой и при последующей продаже по более высокой цене придется платить налог уже с большей прибыли.

Пятый способ. С 1 января 2010 вступили новые правила по учету убытков. Теперь можно переносить убыток на 10 лет, начиная с 2010 года.

То есть, если в 2011 году Вы получили убыток, то Вы его можете частично или полностью перенести до 2021 года. Этим убытком можно перекрывать прибыль следующих периодов.

Только не надо думать что брокер сам посчитает за Вас все убытки за прошлые периоды — их надо самостоятельно декларировать в налоговой и затем предоставлять брокеру, когда надо уменьшить налогооблагаемую базу.

Шестой способ. С 2011 года начали действовать два имущественных вычета, воспользоваться которыми можно будет не ранее 2016 года. Первый вычет: если акции находятся во владении не менее 5 лет и относятся к инновационному сектору.

Пока список таких акций не определен. Второй способ: если акции находились во вледении не менее 5 лет являлись необращающимися все время их владеения и на момент продажи они также необращающиеся.

Купить и продать такие акции можно только на внебиржевом рынке.

Источник: http://BetaFinance.ru/articles/nalogi-na-akcii.html