Уровень рентабельности формула расчета по балансу

Для анализа и расчета эффективности деятельности предприятия используется широкий спектр экономических и финансовых показателей. Они отличаются по сложности расчета, доступности данных и пользы для анализа.

Рентабельность является одним из оптимальных показателей эффективности – простота расчета, доступность данных и огромная полезность для анализа делают этот показатель обязательным для расчета.

Что такое рентабельность предприятия Рентабельность (RO – returnon) – общий показатель экономической эффективности деятельности предприятия или использования капитала/ресурсов (материальных, финансовых и т.д.).

Данный показатель необходим для анализа хозяйственной деятельности и для сравнения с другими предприятиями. Рентабельность, в отличие от прибыли, является относительным показателем, поэтому рентабельности нескольких предприятий возможно сравнивать между собой.

Существует также формула рентабельности наценки. Выглядит она как отношение себестоимости выпускаемой продукции к цене ее продажи.

Правила расчета общей рентабельности

Понятие общей рентабельности Конечной целью деятельности любого предприятия можно считать прибыль, которая представляет собой положительную разницу между получаемыми доходами и понесенным расходом.

Прибыль является абсолютным финансовым показателем, рассчитав который предприниматель может сделать вывод, что за определенный период его доходы покрыли расходы.

При этом данный показатель не дает возможности провести оценку эффективности деятельности.

Формула расчета рентабельности предприятия

Внимание

Среднегодовая стоимость основных фондов предприятия определяется следующим образом: нужно сложить половину стоимости на начало и конец года, полную стоимость основных фондов на начало всех месяцев года и полученную сумму разделить на 12. 3 Определите среднегодовую стоимость оборотных средств.

Оборотные средства – это средства, которые использует предприятие в своей производственно-хозяйственной деятельности.

Среднегодовую стоимость оборотных средств можно определить, сложив среднегодовую стоимость производственных запасов, незавершенного производства, полуфабрикатов собственного изготовления и расходов будущих периодов.

Данные для расчета можно найти в балансе предприятия за отчетный период. 4 Рассчитайте рентабельность производства.

Формула общей рентабельность

И для них, и для инвесторов чрезвычайно важны показатели, характеризующие капитал фирмы. Обращают внимание и на расчет общей рентабельности. Формула позволяет получить обобщенное понятие о состоянии организации, ее эффективности.

На основании полученных данных инвесторы принимают решения, оказывающиеся порой жизненно важными для предприятия. Будучи непосредственно заинтересованными в ее успехе и развитии, они вкладывают свои или заемные средства и ожидают разделить с владельцем будущую прибыль.

Как же определяется общая рентабельность капитала? Формула для вычисления выглядит следующим образом: отношение рассчитанной за определенный период чистой прибыли (ЧП) к среднегодовому значению стоимости собственного капитала (СК): ОР=(ЧП/СК)х100%.

Полученные в результате вычислений данные сравнивают с аналогичными показателями предыдущих периодов.

Общая рентабельность: формула расчета

Уравнение расчета рентабельности продукции выглядит таким образом: показатели прибыли делятся на показатели продажи и умножаются на 100. Таким образом вы получаете ее уровень. Показатели определяют в процентах.

4 Для более глубокого изучения уровня рентабельности необходимо детально изучить причины изменения цен, себестоимость единицы продукции и их влияние на саму рентабельность. Такие расчеты принято проводить по каждому виду продукции.

5 Поскольку финансовый результат деятельности предприятия является разницей между суммами его доходов и расходов, следовательно для его определения нужно соотнести доходы и расходы по определенному отчетному периоду.

Но поскольку все доходы и расходы могут относиться к разным отчетным периодам, имеет смысл разделить их по временной составляющей. Это обеспечивается правом капитализации.

Как рассчитать рентабельность предприятия и зачем это нужно

K = ПР/Акт Рентабельность активов (ROA) Рентабельность базовой прибыльности активов отличается от рентабельности обычных активов, так что для того, чтобы более точно оценивать экономическую устойчивость своего предприятия, стоит обратить внимание и на этот коэффициент, который можно вычислить поделив чистую прибыль на среднюю сумму активов помноженных на 100%. Рентабельность собственного капитала (ROE) Данная рентабельность вычисляется при отношении чистой прибыли (ЧПР) к собственному капиталу (СК), помноженному на 100%. ROA = ЧПР/СК Рентабельность инвестированного, перманентного капитала (ROIC) Этот коэффициент вычисляется по простой формуле, как и все остальные коэффициенты, относящиеся к рентабельности, достаточно вычислить отношение операционной прибыли (с вычетом налогов) (ОПП) к среднему капиталу за весь год (СРК).

Коэффициенты рентабельности

Важно

ROIC = ОПП/СРК Рентабельность задействованного капитала (собственный капитал + долгосрочные займы) (ROCE) Данную рентабельность так же называют прибылью на инвестированный капитал, посчитать которую можно вычислив отношение прибыли (без учета процентов и налогов) (ПР) к задействованному капиталу (КОП). ROCE = ПР/КОП Рентабельность суммарных активов (ROTA) Рентабельность суммарных активов позволяет учесть, насколько экономически выгодны все активы. Вычисляется такая рентабельность по формуле, характеризующей отношение прибыли (с вычетом налогов и процентов) (ПР) к активам предприятия (АП).

ROTA = ПР/АП Рентабельность активов бизнеса (ROBA) Это коэффициент рентабельности вычисляется отношением операционной прибыли (ОП) к сумме основных средств (СУМ) и требований к оборотному капиталу (ОБК).

Формулы показателей рентабельности

Посчитать данную рентабельность можно по специальной формуле, поделив общую прибыль фирмы (Общ) на среднюю численность всего задействованного персонала (Кол).

K = Общ/Кол Такая рентабельность позволит определить не только экономическое состояние организации, но и возможность вливания дополнительных активов на ее развитие, что может быть весьма полезно.

Коэффициент базовой прибыльности активов Активы предприятия всегда нужны, однако, следует заметить, что вливание средств в них стоит регулировать правильно, следовательно стоит подсчитывать рентабельность активов вместе с общей рентабельностью предприятия.

Данный коэффициент можно вычислить по формуле, выражающей отношение прибыли (ПР) к величине всех вместе взятых активов организации (Акт).

Как рассчитать показатели рентабельности предприятия? формула расчёта

Для удобства используйте формулу, привязанную к форме №2: Коэффициент рентабельности ОД = прибыль от реализации / затраты на производство продукции.Коэффициент рентабельности ОД = стр.050 / (стр.020 + стр.030 + стр.040).

3 Другим важным показателем финансового состояния компании является коэффициент рентабельности продаж. В отличие от коэффициента ОД он показывает количество чистой прибыли, которую приносит компании каждый 1 рубль выручки.

Рост данного коэффициента отражает увеличение прибыльности основной деятельности и означает улучшение финансового состояния предприятия.

Чтобы рассчитать коэффициент рентабельности продаж, используйте формулу (на основе формы № 2): Коэффициент рентабельности продаж = прибыль от реализации / выручка от реализации.Коэффициент рентабельности продаж = стр.050 / стр. 010.

Источник: http://vip-real-estate.ru/2018/05/03/uroven-rentabelnosti-formula-rascheta-po-balansu/

Как рассчитать рентабельность предприятия — показатели, формула и примеры расчета

Рентабельность предприятия – это критерий оценки эффективности фирмы, показывающий, насколько хорошо организация использует свои активы и привлечённый капитал для получения прибыли. Исходя из того, что именно нужно оценить в организации (работу предприятия в целом; только производственную деятельность; эффективность использования активов и т. д.), используются разные показатели.

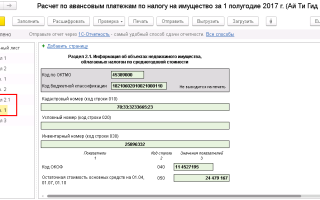

Исходной информацией для расчёта является бухгалтерская отчётность (баланс и отчёт о прибылях и убытках). Для отдельных её показателей (например, производства по отдельным видам товаров/услуг или порог рентабельности) дополнительно потребуются данные управленческого учёта.

Алгоритм расчёта

Рентабельность предприятия является соотношением вложенных средств и полученной прибыли или расходов на содержание предприятия и полученной прибылью.

Складывается из нескольких показателей:

- активов и основных производственных фондов;

- оборотных активов и инвестиций;

- собственного капитала и совокупных вложений;

- продаж и продукции.

Её можно определить по формуле:

Р = (П/Ва)х100%

Р – рентабельность предприятия;

П – чистая фактическая прибыль, полученная предприятием за расчетный период;

Ва – суммарная величина стоимости активов.

Процесс расчёта рентабельности производства (себестоимости)

Исходной информацией является форма 2 бухгалтерской отчётности (ОПУ), а также более подробные данные управленческого учёта, если нужно оценить рентабельность отдельных сортов продукции.

Для расчёта нужно:

- Найти сумму чистой прибыли.

- Разделить эту сумму на полные операционные затраты, получится рентабельность производства по всей компании.

- Найти базу для распределения административных и коммерческих затрат по видам продукции.

- Найти выручку и операционные затраты для каждого вида продукции.

- Вычислить долю чистой прибыли на каждый сорт продукции, вычтя из выручки сумму операционных и доли административных и коммерческих затрат.

- Рассчитать её по каждому виду продукции, разделив суммы соответствующей доли чистой прибыли, к соответствующей выручке.

Процесс расчёта рентабельности активов

Используется как баланс, так и отчёт о прибылях и убытках. Для расчёта необходимо:

- Найти сумму чистой прибыли и уплаченных процентов за исследуемый период в ОПУ (строки Чистая прибыль (убыток) и Проценты к уплате).

- Найти суммы активов на начало и конец периода в балансе.

- Рассчитать по вышеприведённой формуле.

Процесс расчёта рентабельности продаж

Рассчитать достаточно просто:

- Найти сумму чистой прибыли и реализации за период в отчёте о прибылях и убытках (строки Чистая прибыль (убыток) и Выручка).

- Разделить первый показатель на второй.

Как рассчитать безубыточность?

Порог рентабельности (он же – точка безубыточности) – это такой объём производства товаров и услуг, при котором она нулевая, то есть фирма не получает ни убытка, ни прибыли.

Если объём производства товаров выше её порога, то фирма является рентабельной, ниже порога – нерентабельна, то есть в убытке.

Для расчёта необходимы данные управленческой отчётности:

- Сумма постоянных затрат (FC).

- Цена за единицу продукции.

- Сумма переменных затрат на единицу продукции (VC).

Для корректного расчёта нужно внимательно проанализировать структуру всех видов затрат. Обычно получается следующая картина:

- административные затраты относятся к постоянным затратам (не зависят от объёма производства и продаж);

- среди коммерческих затрат есть и постоянные (реклама), так и переменные (бонусы продавцам за объём продаж);

- производственные также делятся на постоянные (аренда оборудования и производственных помещений) и переменные (сырьё, сдельные трудозатраты, энергия и т. д.).

Формула для расчёта прибыли: прибыль = выручка – постоянные затраты – переменные затраты.

Переменные затраты=переменные затраты на единицу * количество продукции.

Выручку, в свою очередь, можно также выразить через количество продукции: выручка=цена за единицу*количество.

Поскольку порог рентабельности – это такое количество продукции, при котором прибыль нулевая, то формулу можно записать так:

цена за единицу*количество-постоянные затраты – переменные затраты на единицу*количество = 0.

[su_quote]

Из этого следует, что количество * (цена за единицу – переменные затраты на единицу) = постоянные затраты.

Соответственно для его расчёта нужно разделить постоянные затраты на разницу между ценой и переменными затратами на единицу продукции.

Пример расчета

Расчёт рентабельности продаж, активов и инвестированного капитала можно использовать для сравнительного анализа компаний одной отрасли. Например, есть данные отчётности о трёх компаниях. На их основании составляется сравнительная таблица, где рассчитываются по вышеприведённым формулам соответствующие показатели:

| № | Показатели | Компания 1 | Компания 2 | Компания 3 |

| 1 | Выручка | 150 | 300 | 280 |

| 2 | Прибыль | 45 | 60 | 77 |

| 3 | Рентабельность продаж, ROS | 30% | 20% | 28% |

| 4 | Активы | 240 | 180 | 150 |

| 5 | Рентабельность активов, ROA | 19% | 33% | 51% |

| 6 | Инвестированный капитал | 210 | 150 | 100 |

| 7 | Рентабельность инвестированного капитала, ROI | 21% | 40% | 77% |

Сравнивая показатели, можно сделать следующие выводы:

- По рентабельности продаж компания 2 – аутсайдер, и ей, возможно, нужно пересмотреть структуру себестоимости. Остальные компании на хорошем уровне.

- По рентабельности активов лидирует компания 3, на активах в 150 у.е. заработав за период 77 у.е., это очень хороший показатель. Компания 1 очень неэффективно использует активы – они на четверть больше, чем у компании 2, но выручка вдвое меньше.

- По рентабельности капитала компания 3 также показывает отличные результаты. Большая разница между рентабельностью активов и капитала показывает, что компания отлично использует собственный капитал.

Виды рентабельности

Продукции/продаж (ROTR/ROS – total revenue/sale)

Этот коэффициент оценивает, насколько хорошо компания целиком зарабатывает деньги, и часто используется для сравнения (бенчмаркинга) разных компаний одной отрасли.

Активов (ROA – assets)

Описывает эффективность использования фирмой своих оборотных и внеоборотных активов (Return on Assets, ROA).

В формулу введены проценты для возможности сравнения эффективности предприятия с разными долями собственного и заёмного капитала.

Инвестиций (ROI, ROI – invested capital)

Используя этот коэффициент, потенциальный инвестор рассчитывает доходность компании как объекта вложения денег. Коэффициент используется инвесторами для принятия решений об инвестициях в ту или иную компанию.

Здесь инвестированный капитал – это сумма собственного капитала компании и долгосрочных обязательств.

Этот показатель также называют рентабельностью инвестированного капитала (Return On Invested Capital, ROIC), чтобы отличать от оборотного капитала. Ещё один вариант – рентабельность суммарного капитала (Return On Total Capital, ROTC).

Себестоимости (ROTC – total cost)

Это группа показателей, по которым оценивается операционная деятельность (без инвестиционной и финансовой составляющих).

Прибыль может быть разная:

- чистая;

- операционная (EBIT);

- операционная до расходов по налогам, процентам и амортизации (EBITDA).

Операционные затраты также могут быть рассчитаны разными способами: может оцениваться себестоимость готовой либо реализованных товаров/услуг.

Персонала (ROL – labour)

Этот показатель также характеризует операционную деятельность компании, показывая эффективность использования персонала. Рассчитывается следующим образом:

Показатель может быть использован для сравнения компаний одной отрасли.

Пассивы: инвестиции, собственный капитал и совокупные вложения

Все активы приобретаются, используя различные источники финансирования, которые составляют пассивы предприятия и отражаются в соответствующем разделе бухгалтерского баланса. Пассивы составляют:

- Собственный капитал фирмы – это нераспределённая прибыль, накопленная в процессе успешной хозяйственной деятельности и различные резервные фонды.

- Долгосрочные обязательства – заёмный капитал: это деньги, поступившие извне (от собственников, инвесторов, заёмщиков) и подлежащие возврату в длительный срок (от 1 года).

- Краткосрочные обязательства – это текущие долги компании юридическим лицам (поставщикам, заказчикам), государственным организациям (в виде налогов и сборов), работникам (начисление зарплаты и других выплат).

Первые две категории источников финансирования образуют совокупные вложения (называемые также суммарным капиталом) – это деньги, которые на долгий срок вложены в организацию собственниками и другими заёмщиками.

Продажа и продукция

В отчёте о прибылях и убытках первый показатель – выручка, отражающая сумму реализованных компанией товаров или услуг, часто его называют продажами. Этот показатель следует отличать от продукции (иногда – готовая продукция). Различия между показателями следующие:

- Выручка отражает продукцию, произведённую и переданную заказчику. Продукция включает также готовую продукцию, но ещё не отгруженную заказчикам или не принятую ими.

- Выручка характеризует работу компании в целом, включая производство и продажи, тогда как продукция описывает только производство (операционную деятельность). Это стоит учесть при анализе, выбирая базу для расчёта показателя.

Определяющие факторы

Факторов, определяющих влияние, достаточно много, их можно разделить на внутренние и внешние по отношению к границе операционной среды компании. Внешними, или объективными факторами, компания управлять не может, но должна учитывать. На внутренние, или субъективные факторы компания имеет влияние.

Основные внешние факторы:

- Конъюнктура рынка.

- Структура и этап жизненного цикла отрасли, в которой работает организация.

- Макроэкономические факторы: инфляция, курсы валют.

- Политики государства в областях:

- ставок налогов, методов их сбора и администрирования;

- ставки рефинансирования ЦБ;

- таможенной политики;

- валютной политики.

- Изменения отечественного и международного законодательства.

- Социальные факторы – в первую очередь демографические и культурные.

К основным внутренним факторам относятся:

- Объём продаж и продукции (производства) за период.

- Себестоимость производства.

- Ценовая политика продаж.

- Ширина ассортимента выпускаемой продукции и его структура.

Все эти факторы должны быть приняты во внимание при анализе предприятия за период и формулировании выводов. Если она ухудшилась, важно понять, за счёт каких факторов это произошло (внешних или внутренних) и спрогнозировать, как в дальнейшем будет развиваться ситуация.

Заключение

Каждый показатель имеет своё назначение, и должен применяться в зависимости от того, на что нацелена оценка предприятия: сравнение с другими компаниями в той же отрасли или анализ внутренней среды.

В целом работу фирмы не стоит оценивать только по этому критерию, необходимо делать всестороннюю оценку, включая результативность, ликвидность, платёжеспособность и другие критерии. Анализ – всего лишь, отправная точка анализа хозяйственной деятельности предприятия.

Источник: https://homeurist.com/com/ooo-com/otchetnost/rasschitat-rentabelnost.html

Рентабельность совокупного капитала — формула расчета по балансу

Отправить на почту

Рентабельность совокупного капитала — формула расчета по балансу, а также отчету о финрезультатах будет рассмотрена нами в статье. Она отражает эффективность инвестиций фирмы в активы за счет внешних и внутренних источников финансирования. Изучим то, как вычисляется данная рентабельность.

Что собой представляет рентабельность совокупного капитала

Под рентабельностью совокупного капитала понимается финансовый показатель, отражающий то, насколько прибыльными для предприятия являются вложения в его активы. При этом данные вложения формируются за счет совокупного капитала — как собственного, так и заемного. Именно этим обусловлено наименование рассматриваемого показателя как «рентабельность совокупного капитала».

Чтобы рассчитать рентабельность совокупного капитала, нужно использовать формулу:

РСК = Ф2300 / БСР1600,

где: РСК — рентабельность совокупного капитала;

Ф2300 — строка 2300 отчета о финрезультатах (прибыль до налогообложения).

Показатель БСР1600 определяется как:

БСР1600 = (Б1600 (НП) + Б1600 (КП)) / 2,

где: Б1600 (НП) — показатель в строке 1600 баланса (все активы) в начале периода;

Б1600 (КП) — показатель в строке 1600 в конце периода.

Рентабельность совокупного капитала очень похожа на такой показатель, как рентабельность активов.

Изучим его особенности.

Рентабельность активов: отличие от РСК

Рентабельность активов рассчитывается по формуле:

РА = Ф2400 / БСР1600,

где: РА — рентабельность активов;

Ф2400 — значение в строке 2400 отчета о финрезультатах (чистая прибыль).

Таким образом, принципиальная разница между показателями РСК и РА заключается в том, что в числителе формулы РСК присутствует значение, отражающее прибыль до налогообложения, а в числителе формулы РА — чистая прибыль.

В чем же разница между указанными видами прибыли?

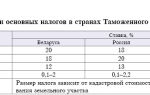

Фактически она минимальна. Чистая прибыль — это прибыль до налогообложения, уменьшенная собственно на налоги, величина которых определяется применяемой схемой налогообложения. Например:

- при ОСН это 20% от прибыли;

- при УСН — 6% от выручки или 15% от прибыли;

- при ЕНВД — определяемая по сложной формуле фиксированная сумма.

Таким образом, показатель РСК практически всегда больше, чем РА, при анализе результатов хозяйственной деятельности предприятия за один и тот же отчетный период.

Если, к примеру, при рассмотрении РСК и РА на 2 предприятиях одного холдинга окажется, что показатель РА на первом выше, чем РСК на втором, это может свидетельствовать о существенно более эффективной схеме управления на первом предприятии и, как следствие, стать фактором для принятия собственниками различных организационных решений по руководству вторым предприятием.

Каким образом может интерпретироваться величина показателя РСК в чистом виде?

Рентабельность совокупного капитала: оптимальная величина

В ряде случаев данная величина может оцениваться при сопоставлении с нормативной — установленной локальными актами для конкретного предприятия или сформировавшейся на уровне отрасли и принятой в качестве нормативной.

При оценке результатов хозяйственной деятельности предприятия может анализироваться и динамика рентабельности совокупного капитала. Ее рост будет приветствоваться заинтересованными в росте бизнеса лицами.

Уменьшение (до уровня ниже приемлемых значений) может стать фактором для принятия данными лицами решений о корректировке подходов к управлению бизнесом, направленной, в частности, на стимулирование прибыли, формирующей показатель Ф2300.

Оценка результатов хозяйственной деятельности по показателю РСК, как правило, дополняется оценкой исходя из другого важного показателя — рентабельности собственного капитала, который определяется по формуле:

РСоК = Ф2400 / Б1300,

где: РСоК — рентабельность собственного капитала;

Ф2400 — показатель в строке 2400 отчета о финрезультатах (чистая прибыль);

Б1300 — показатель в строке 1300 баланса (общий объем собственного капитала).

В случае если показатель РСК приближается к величине РСоК, это может говорить о том, что предприятию удается эффективно формировать активы без привлечения внешнего заемного капитала. Это может быть положительно оценено собственниками бизнеса.

Итоги

Рентабельность совокупного капитала отражает прибыльность вложений, сформированных за счет всех источников, в активы фирмы. Исчисляется по данным бухгалтерского баланса и отчета о финрезультатах компании.

Ознакомиться с иными формулами расчета рентабельности в бизнесе вы можете в статьях:

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

Источник: http://nanalog.ru/rentabelnost-sovokupnogo-kapitala-formula-rascheta-po-balansu/

Все способы расчета рентабельности активов + интерпретация показателей и советы по управлению

Какой словарь не мечтает быть толковым, какая бумага – ценной и какой бизнес не хочет стать рентабельным! Но не только бизнес. Его составные части – активы — также отчаянно стремятся к этому.

По сути, показатель их рентабельности – это сводная характеристика, демонстрирующая не только практическую ценность ресурса, но и умение менеджера им управлять.

Недаром говорят: «В умелых руках и доска – балалайка».

Конечно же, многое зависит от выбранной сферы деятельности и от окружающей среды. Здесь чем крупнее актив, тем ниже показатель его рентабельности.

Капиталоемкость, как правило, свойственна тем отраслям, эластичность спроса на товары которых близки к нулю. Т.е. за гарантированность сбыта предприниматель платит пониженной нормой рентабельности.

Животрепещущие примеры: сфера добычи углеводородов, ядерная энергетика или даже компании, прокладывающие интернет-кабели по дну океана и эксплуатирующие их.

Но это все философия в общих чертах. Что до конкретики, то расчет рентабельности составляющих бизнеса – один из инструментов получения управленческих сигналов для руководства фирмы. Это не всегда простое с точки зрения трудоемкости занятие (бухгалтерия всегда будет возражать), да и результаты могут не понравиться. Но здесь действует принцип: «Вовремя предупрежден – значит спасен».

Формула коэффициента рентабельности активов (КРА в российской практике и ROA – в общемировой) весьма лаконична:

КРА = Чистая прибыль / Общая стоимость всех активов (при этом суммы, обслуживающие текущие кредиты в расчете участия не принимают)

Если умножить значение КРА на 100%, то тогда получим значение рентабельности активов в процентах (кому как больше нравится).

Как следует из формулы и из логики названия этот показатель отображает степень эффективности использования активов руководством предприятия при реализации бизнес-процессов. То, насколько полно менеджмент задействует все возможности для обеспечения максимальной прибыльности.

Если учесть, что в балансе актив соответствует сумме пассивов, то это означает, что именно в данном случае (это важно) допустима формула:

КРА = Чистая прибыль / (Собственные средства + Заемные средства)

Таким образом, фактически анализируется доходность совокупного капитала. В данной формуле сумма собственных и заемных средств стоит в знаменателе дроби.

Это означает, что чем больше объем кредиторской задолженности, тем ниже будет получившаяся рентабельность активов. С точки зрения логики — это справедливо.

Ведь есть ли для того, чтобы обеспечить бизнесу некую прибыльность недостаточно имеющегося капитала, а нужно непременно занимать, то это означает, что рентабельность этих самых собственных активов оставляет желать лучшего.

Любопытно, что даже если объём собственных средств будет равен нулю, показатель рентабельности активов все равно не потеряет своего смысла. Ведь знаменатель дроби будет отличным от нуля.

Ситуация наглядно демонстрирует, что коэффициент рентабельности активов — это не просто характеристика финансовой отдачи от вложенных средств. Бизнес здесь рассматривается, как система и КРА помогает анализировать способность этого бизнеса генерировать прибыль.

Под системой подразумеваются некие дефицитные связи, управленческие способности руководства компании, то, как менеджеры используют предоставляющиеся благоприятные возможности.

Следует понимать, что рентабельность собственных активов — качественная индивидуальная характеристика, присущая каждому бизнесу. При этом абсолютно не берется во внимание масштаб предприятия.

Бизнес может быть семейной компанией — магазинчиком шаговой доступности, и при этом иметь значение КРА, близкое к 1.

А есть и примеры транснациональных нефтяных корпораций, которые управляются из рук вон плохо, со значением коэффициента ниже 0,01.

Бывают популярные варианты расчета рентабельности активов с использованием вместо чистой прибыли значения EBITDA. Показатель EBITDA — это прибыль до уплаты налогов и процентов по кредитам. Естественно, он выше чем чистая прибыль по балансу. А значит, и значение рентабельности активов тоже будет выше.

[su_quote]

По-правильному это напоминает некий «мухлеж», своеобразную попытку ввести в заблуждение аналитиков, заинтересованных в выявлении истинного положения дел в компании (потенциальных кредиторов или даже налоговые органы).

Недаром в общемировой практике EBITDA исключён из официальных характеристик финансового состояния предприятия.

Коэффициент рентабельности активов близок по своему смыслу к оценке доходности предприятия в целом. В этой связи рекомендуется использовать данные бухгалтерского учёта по году. Это целесообразно для того, чтобы сравнение рентабельности активов и доходности предприятия было корректно или сопоставимо. Ведь доходность измеряется в процентах годовых.

Естественным желанием любого предпринимателя является максимальное увеличение рентабельности активов его фирмы. Для этого нужно:

- увеличивать маржу продаж (прибыль можно увеличить либо с ростом отпускной цены либо снижая издержки производства);

- увеличивать скорость оборачиваемости активов (чтобы успеть собрать больше прибыли за определенный промежуток времени).

Рентабельность внеоборотных активов

Внеоборотные активы — это имущество предприятия, которое отражается в самой первой части формы 1 бухгалтерского баланса. Именно этот вид имущества является самым капиталоемким. А потому переносит свою цену на себестоимость готовой продукции частями, называемыми амортизацией.

Согласно нормам бухучета внеоборотные активы состоят из:

- основных средств (зданий/сооружений, оборудования/инструмента долгосрочного пользования, объектов коммуникации, транспортных средств, иного);

- долгосрочных финансовых вложений (инвестиций, долгосрочной (более календарного года) дебиторской задолженности и пр.);

- нематериальных активов (патентов, эксклюзивных лицензий, торговых марок, франшиз и даже деловой репутации).

Формула коэффициента в этом случае выглядит следующим образом:

КРВнеобА = Чистая прибыль / Стоимость внеоборотных активов (х 100%)

Интерпретация показателя весьма сложна. Фактически, значение является той доходностью, которую потенциально может обеспечить вам наличие данных активов (основных средств) при текущем качестве управления ими.

Предприниматели, которые уже работают в данной отрасли, данное значение может и не принесет существенного аналитического смысла.

Однако для тех, кто только собирается войти в рынок, рентабельность именно внеоборотных активов — ключевой показатель, влияющий на их решение.

Оборотные активы — это полная противоположность внеоборотных. Срок их использования менее года и стоимость существенно меньше. К оборотным активам относят все компоненты себестоимости. При этом их цена берется к расчету полностью (а не частями, как в случае с основными средствами).

Структура оборотных активов (по убыванию ликвидности):

- денежные средства;

- дебиторская задолженность;

- НДС к возмещению (по приобретенным товарно-материальным ценностям);

- краткосрочные финансовые вложения;

- запасы и незавершенное производство;

Формула соответствующего коэффициента (RCA в международной терминологии):

КРОбА = Чистая прибыль / Стоимость оборотных активов (х 100%)

Значимость получаемого показателя рентабельности оборотных активов тем выше, чем меньше у компании основных средств. Максимальное приближение имеют фирмы, работающие в сфере услуг, причём в тех сферах, где не нужно серьезно вкладываться в оборудование.

Пониженное значение коэффициента имеет организации, занимающиеся внешней торговлей, а также лизинговые компании (из-за высокого размера НДС к возмещению).

Кроме того, не высокий коэффициент рентабельности активов имеют кредитные финансовые организации в силу значительного объема дебиторской задолженности.

Рентабельность активов по балансу

Целесообразным представляется рассчитывать также рентабельность активов по балансу. В знаменателе формулы мы указываем в валюту баланса. Кроме того, это значение мы уменьшаем на величину задолженности учредителей по взносам в уставный капитал организации. В числителе дроби по-прежнему значится чистая прибыль по балансу (после уплаты всех налогов).

КРАп/б = Чистая прибыль / (Валюта баланса – Кредиторская задолженность учредителей) (х 100%)

Рентабельность по балансу характеризует, прежде всего, сам процесс воспроизводства прибыли компании. В расчет не принимаются стартовые условия. Под ними понимается уставный капитал, а также обязательства акционеров (или дольщиков) по его выкупу. Однако собственные средства компании представлены не только уставным капиталом.

Значительную их долю составляет накопленная нераспределенная прибыль. И она-то как раз попадает в расчет рентабельности активов по балансу.

В этом состоит ключевое отличие значения этого показателя: он не берёт в расчёт начальной задел (УК), но принимает во внимание результаты прошлых производственных достижений (имеется в виду накопленная прибыль).

Чистые активы – это «имущественная реальность» фирмы. Закон обязывает вычислять их ежегодно. Величина чистых активов рассчитывается как разница между их стоимостью, отраженной в форме 1 бухгалтерского баланса, и суммой:

- краткосрочной кредиторской задолженности;

- долгосрочной кредиторской задолженности;

- резервов и доходы будущих периодов.

По факту чистые активы можно назвать результатом деятельности фирмы, включая итоги предшествующих взлетов и неудач.

Если значение чистых активов становится меньше величины уставного капитала, это означает, что фирма начинает «проедать» первоначальный взнос учредителей. Если же чистые активы уходят в минус, значит, приятие не в состоянии без посторонней помощи рассчитаться по своим долговым обязательствам. Имеет место так называемая недостаточность имущества.

Однако для того, чтобы высчитать рентабельность чистых активов вовсе не требуется использовать их величину. Формула соответствующего коэффициента — это частное от чистой прибыли и выручки от продаж за период (год):

КРЧА = Чистая прибыль / Выручка (х 100%)

Показатель рентабельности чистых активов корректно интерпретировать, как норму прибыли на каждую денежную единицу проданной продукции. И он, конечно же, напрямую коррелирует с доходностью предприятия в целом.

Отраслевые нормальные значения КРА

В зависимости от сферы деятельности компаний им присущи индивидуальные значения прибыльности и рентабельности активов. Таковы, например, значения КРА для следующих видов деятельности:

- Производственная сфера – до 20%

- Торговля – от 15% до 35%

- Сфера услуг – от 45% до 100%

- Финансовая сфера – до 10%.

Организации, работающие в сфере услуг, имеют повышенную отдачу от своего капитала в силу относительно невысоких размеров основных средств. Кроме того, услуги невозможно складировать, поэтому невелики и размеры текущих (оборотных) активов.

Следом идут организации торговли. Их внеоборотные активы также, как правило, невелики, но складские запасы подталкивают к росту оборотку таких предприятий. Однако их рост компенсируется повышенной (по отношению к другим сферам) скоростью оборота. Ведь от этого зависит бизнес такой компании.

Довольно ясная картина вырисовывается с промышленным производством. Наиболее дорогостоящие (среди всех сфер деятельности) основные средства тянут вниз все семейство показателей рентабельности.

Гораздо интереснее обстоят дела с кредитно-финансовыми компаниями. В промышленной среде конкурентов не так много – все они должны обладать адекватными капиталами (причем, значительная часть должна быть в натуральной форме), а их число ограничено. В сфере услуг работают те, кто умеют их предоставлять (серьезное ограничение), в торговле – те, кто смог наладить связи и выбить скидки.

А вот финансовая сфера притягивает к всех тех, кто не обрел себя в других сферах. Пониженные входные пороги в отрасль способствуют вечному буму, вне зависимости от того макроэкономический роста сейчас или кризис. Собственно, именно огромное количество участников рынка и понижает до минимума общий уровень доходности как по отдельным операциям, так и задействованных капиталов в целом.

Источник: https://www.finanbi.ru/rentabilnost-aktivov-formula-rascheta-po-balansy-po-chistoy-pribyli-154

Рентабельность активов: основные подходы к расчётам и профессиональная интерпретация

Большинство людей без экономического образования эффективность коммерческой деятельности оценивают исключительно торговой наценкой, считая, к примеру, разницу в 50 руб. между закупкой товара по 100 руб./ед. и его реализацией по 150 руб./ед. чистой прибылью в 50%.

Такой подход недостаточно правильно отражает доходность вложенного капитала.

Ведь при закупке некачественной партии продукции или же в случае резкого падения спроса бизнес зайдет в тупик из-за недостаточности (отсутствия) оборотных средств.

Каким же образом можно качественно проанализировать финансово-хозяйственные процессы средней или крупной компании, которая привлекает инвестиции, использует кредитование, проводит большое количество текущих операций, вкладывает средства в расширение производства и оборотный капитал?

Ведение бизнеса требует от владельца систематической оценки результатов. Это позволяет проанализировать затраченные усилия на эффективность, а также сделать выводы относительно перспектив развития предпринимательской деятельности.

Одним из важнейших факторов экономического анализа, отражающим результативность бизнес-процессов, является рентабельность.

Стоит отметить, что это величина относительная, которая вычисляется методом сопоставления нескольких показателей.

Виды

Рентабельность комплексно отражает, насколько эффективно используются природные богатства, трудовые, материальные и денежные ресурсы. Она выражается в прибыли:

- на единицу инвестиций;

- каждую полученную единицу денежных средств.

Отношение прибыли к ресурсам, активам или образующим ее потокам позволяет получить процентные количественные коэффициенты рентабельности.

Существует много видов рентабельности:

- оборота;

- капитала;

- зарплат;

- продукции;

- производства;

- инвестиций;

- продаж;

- основных фондов;

- активов и пр.

Каждый вид имеет ряд индивидуальных особенностей, которые важно учитывать для правильного расчета показателей.

к содержанию ↑

От чего зависит

Показатель рентабельности активов позволяет определить расхождения между уровнем рентабельности, который прогнозировался, и реальным значением, также выявить факторы, послужившие причиной подобных отклонений.

Часто подобный расчет применяется с целью сравнения продуктивности функционирования в одной отрасли нескольких компаний.

В целом на рентабельность оказывают влияние масса факторов, действующих напрямую или опосредованно:

- внутренних (производственные фонды, объем активов, товарооборот, производительность труда, техническая оснащенность);

- внешних (давление конкурентов, уровень инфляции, конъюнктура рынка, налоговая политика государства).

Детальный анализ влияния на рентабельность компании всех без исключения факторов даст возможность повышать ее уровень посредством стимулирования реализации продукции, совершенствования производства, уменьшения неоправданных расходов и повышения результативности.

При изучении рентабельности активов следует учитывать сферу деятельности компании. Это обусловлено тем, что капиталоемкие отрасли (к примеру, железнодорожный транспорт или энергетическая сфера) имеют, как правило, более низкие показатели.

Сфера услуг, в свою очередь, характеризующаяся минимумом оборотных средств при незначительных капиталовложениях, отличается повышенными значениями показателя рентабельности.

к содержанию ↑

Расчет ROA: зачем он нужен

Рентабельность активов (ROA / return on assets) – индекс, который характеризует прибыльность предприятия в контексте его активов, на основании которых извлекается прибыль. Он показывает владельцам компании, какова отдача от вложенных ими средств.

Чтобы понять экономическую результативность бизнеса, нужно систематически изучать факторы, которые влияют на снижение (повышение) прибыли.

В то же время превышение доходами предприятия расходов вовсе не означает, что предпринимательская деятельность эффективна. К примеру, миллион рублей могут заработать как крупная фабрика, состоящая из нескольких производственных зданий и имеющая многомиллионные основные фонды, так и небольшая компания из 5 человек, разместившаяся в офисе 30 м2.

Если в 1 случае можно судить о приближении к порогу убыточности, то 2 свидетельствует о получении сверхприбыли. Этот пример объясняет, почему ключевым показателем эффективности деятельности считается не сама чистая прибыль (ее абсолютная величина), а отношение к разным видам создающих ее затрат.

к содержанию ↑

Коэффициенты рентабельности активов

Любая компания ставит целью своей деятельности получение прибыли. Важна не только ее величина, но и то, что понадобилось для получения данной суммы (объем выполненных работ, задействованные ресурсы, понесенные расходы).

Сопоставление авансированных вложений и затрат с прибылью осуществляется посредством коэффициентов рентабельности. Именно они дают возможность определить, что повышает в ходе ведения коммерческой деятельности доходность или мешает ее достижению.

Эти характеристики считаются главными инструментами экономического анализа, позволяя дать точную оценку платежеспособности и инвестиционной привлекательности компании.

В широком смысле коэффициенты рентабельности активов (КРА) отражают размер полученной организацией прибыли (в численном выражении) с каждой затраченной денежной единицы.

То есть рентабельность предприятия 42% говорит о том, что доля чистой прибыли в каждом заработанном рубле составляет 42 копейки.

Показатели будут тщательно изучаться кредитными организациями и инвесторами.

Так они смогут понять возможности окупаемости своих вложений и связанные с этим риски потери средств.

На данные характеристики опираются и контрагенты по бизнесу, определяя уровень надежности делового партнерства.

к содержанию ↑

Формулы рентабельности активов:

к содержанию ↑

Экономическая

Общая формула, с помощью которой исчисляется рентабельность активов, такова:

Формула: Рентабельность активов = (чистая прибыль / величина активов среднегодовая) * 100%

Для расчета величины берутся из финансовой отчётности:

- чистая прибыль из ф. № 2 «Отчет о фин. результатах»;

- усредненное значение активов из ф. № 1 «Баланс» (точный расчет можно получить путем сложения сумм активов в начале и конце отчетного периода, полученное число делится пополам).

Ознакомьтесь со значениями терминов в основных формулах:

- Выручка представляет собой сумму денежных средств, которые были получены от реализации продукции, инвестиций, продажи товаров (услуг) или ценных бумаг, кредитования и прочих операций в результате коммерческой деятельности.

- Прибыль от продаж представляет собой так называемый доход до налогообложения, то есть разность между размером выручки и размером операционных издержек.

- Производственные затраты представляют собой сумму стоимости оборотных средств и основных фондов.

- Чистая прибыль представляет собой фактически разность между выручкой, полученной в ходе операционной деятельности, и суммарными затратами компании за отчетный период с учетом расходов, предназначенных на выплату налогов.

Активы представляют собой общую стоимость принадлежащих компании:

- имущества (зданий, машин, сооружений, оборудования);

- денежных средств (ценных бумаг, наличных средств, банковских вкладов); дебиторской задолженности;

- материальных запасов;

- авторских прав и патентов;

- основных средств.

Чистые активы представляют собой так называемую разность между стоимостью суммарных активов и пассивов (суммой долговых обязательств) компании. При расчетах используется итоговая величина 3 раздела ф. № 1 «Баланс».

Отметим, что международный учет перенасыщен методиками исчисления рентабельности. Не особо вдаваясь в суть значений, отечественные экономисты переняли большинство показателей, использующихся в западной практике.

Это стало источником проблем в расчетах вследствие искажений в понятиях: «доходы», «прибыль», «расходы», «выручка». К примеру, по системе GAAP насчитывается до 20 видов прибыли!

Хотя название того или иного показателя, используемого в финансовой отчётности в России, идентично названию показателя согласно международным стандартам, значение их может интерпретироваться по-разному. Так, амортизационные отчисления у нас вычитаются из валовой прибыли, по западным стандартам – нет.

Механическое копирование в российскую практику коэффициентов рентабельности и терминов из международных стандартов является, как минимум, некорректным. При этом при исчислении показателей сохраняются дорыночные подходы.

к содержанию ↑

Коэффициента

Коэффициент рентабельности активов. Выражаясь экономической терминологией, ROA – коэффициент, равный балансовой прибыли от реализации продукции (услуг) за вычетом показателя стоимости капитала (среднегодового), инвестированного в целом.

Таким образом, ROA показывает среднюю доходность компании на совокупные источники капитала. Это позволяет судить о способности руководства рационально использовать активы компании с целью извлечения прибыли в максимальном объеме.

Формула: Коэффициент рентабельности активов = отношение суммы чистой прибыли и процентных платежей, умноженной на (1 – текущая ставка налога) к активам предприятия, умноженным на 100%

Как видно, при расчете ROA чистая прибыль корректируется на сумму процентов, предназначенных для выплат по кредиту (налог на прибыль также учитывается).

Стоит отметить, что в числителе коэффициента некоторыми финансистами используется показатель EBIT (прибыль до уплаты процентов и налогов).

При таком подходе компании, использующие заемный капитал, оказываются менее рентабельными. В то же время эффективность их коммерческой деятельности зачастую выше, нежели у компаний, финансирование которых происходит фактически за счет собственного капитала.

Рассчитывая ROA, лучше использовать цифры из годового отчета. В противном случае (если за основу берутся квартальные показатели), коэффициент необходимо умножить на количество отчетных периодов.к содержанию ↑

По балансу

Рентабельность совокупных активов по балансу исчисляется в процентном выражении как отношение чистой прибыли (за вычетом налогообложения) к активам (без выкупленных у акционеров акций и задолженностей владельцев компании по учредительским взносам в уставной капитал).

Формула: Рентабельность активов по балансу = чистая прибыль за отчетный период (убыток) * (360 / период) * (1 / валюта баланса)

Для расчетов на основании Баланса среднего размера и крупным компаниям в самом документе необходимо вычислить среднее арифметическое число от значений:

- ВнАср – стоимость внеоборотных активов (среднегодовая) – стр. 190 («Итого» в I разд.)

- ОбАср – стоимость оборотных активов (среднегодовая) – стр. 290 («Итого» во II разд.)Для малых предприятий соответствующие показатели рассчитываются иначе:

- ВнАср – стоимость внеоборотных активов равна сумме стр. 1150 и стр. 1170;

- ОбАср – стоимость оборотных активов равна сумме стр. 1210, стр. 1250 и стр. 1230.

Чтобы получить среднегодовые значения, нужно сложить числа на начало и конец отчетного периода. Рентабельность рассчитывается по основной формуле. При этом величины ОбАср и ВнАср суммируются. Если требуется вычислить рентабельность оборотных (внеоборотных) активов отдельно, применяются формулы:

- ROAвн = ПР / ВнАср;

- ROAоб=ПР / ОбАср; где ПР – прибыль.

к содержанию ↑

Чистых активов

Чистые активы предприятия – балансовая стоимость за вычетом долговых обязательств. При значении показателя со знаком «–» можно говорить о недостаточности имущества, когда сумма долгов компании выше стоимости ее имущества в целом.

Если они меньше величины уставного капитала на конец года, предприятию необходимо снизить его размеры, уравняв показатели (однако не ниже установленной Законом суммы, иначе компания может быть по этой причине ликвидирована).

Акционерные общества вправе принимать решения по поводу выплаты дивидендов, если величина чистых активов не ниже размера уставного капитала (а также резервного) в сумме с разницей между стоимостью (номинальной и ликвидационной) привилегированных акций.

Чистые активы рассчитываются обязательно на основании данных баланса. Но при этом доходы будущих периодов, а также резервы не включаются в пассив.[su_quote]

Формула: Коэффициент чистой рентабельности = чистая прибыль / выручка от реализации продукции (услуг)

Данный показатель показывает прибыльность предприятия по норме чистой прибыли на 1 денежную единицу (валютную) реализованной продукции. Кстати, он коррелируется с коэффициентом бухгалтерской рентабельности компании.

к содержанию ↑

Оборотных активов

Показывает, какова в процентном выражении величина полученной компанией прибыли от одной единицы оборотных активов. Рассчитывается показатель следующим образом:

Формула: Рентабельность оборотных активов = чистая прибыль за отчетный период (убыток) * (360 / период) * (1/оборотные активы)

к содержанию ↑

Текущих активов

Позволяет провести комплексный анализ рациональности использования оборотных средств. Рассчитывается показатель следующим образом:

Формула: Рентабельность текущих активов = чистая прибыль / стоимость текущих активов (среднюю)

Выводы относительно результатов расчета всех указанных коэффициентов будут более точными и обоснованными, если учитывать такие моменты:

- Несопоставимость расчетов. В формуле числитель и знаменатель представлены в «неравноценных» денежных единицах. К примеру, прибыль показывает текущие результаты, сумма активов (капитала) является накопительной, учет по ней ведется несколько лет. При принятии решений целесообразно принимать в учет индикаторы рыночной стоимости предприятия.

- Временной аспект. Показатели рентабельности статичны, поэтому рассматривать их надо в динамике. Они показывают, насколько эффективной была работа в определенном периоде, однако не учитывают эффект от долгосрочных вложений. К тому же, при переходе на применение инновационных технологий значения коэффициентов, как правило, снижаются.

- Проблема риска. Часто высокие показатели обеспечиваются ценой рискованных действий. Полноценный анализ обязательно должен включать оценку коэффициентов финансовой устойчивости, структуры текущих затрат, финансовый и операционный рычаги.

Важнейшим направлением при анализе оборотных активов наряду с источниками их финансирования считается исследование показателей продуктивности их использования.

Ключевыми из них являются показатели рентабельности, отражающие соотношение доходов и расходов.

Помимо рассмотренных коэффициентов рентабельности активов для качественного анализа коммерческой деятельности есть смысл учитывать иные показатели рентабельности: услуг подряда, торговой наценки, персонала, инвестиций и прочие.

Завышенные значения, получившиеся при расчетах, свидетельствуют о сверхэффективности бизнеса, но предупреждают о высоких рисках. К примеру, получение компанией кредита отразится на рентабельности активов в сторону увеличения.

Однако при нерациональном использовании денежных средств, она стремительно уйдет в минус. Нормальным значением считается рентабельность в пределах 30-40%. Впрочем, показатели, свидетельствующие о стабильном развитии, различны для каждого вида бизнеса.

Кроме того, имеет значение сезонность. Поэтому результаты ведения коммерческой деятельности уместно оценивать в различных временных интервалах (кратко- и долгосрочных периодах).

Источник: https://businessmonster.ru/terminyi/rentabelnost-aktivov-osnovnyie-podhodyi-k-raschyotam-i-professionalnaya-interpretatsiya.html