Управленческий учет доходов и расходов (особенности)

Управленческий учет доходов и расходов — важная составляющая анализа и планирования финансово-хозяйственной деятельности предприятия. Об основных особенностях построения системы учета для целей менеджмента расскажет этот материал.

Сущность и цель управленческого учета доходов и расходов

Управленческий учет доходов

Управленческий учет расходов

Итоги

Сущность и цель управленческого учета доходов и расходов

Основной целью любого коммерческого предприятия является получение прибыли. Результат деятельности компании, являющийся основой ее самообеспечения и даже дальнейшего функционирования, определяется как разница между полученными доходами и произведенными расходами.

Вот почему руководству важно понимать:

- из чего и как складываются доходы и расходы;

- по каким направлениям деятельности результат прибыльный, а какие являются убыточными в общем потоке доходов и расходов;

- как можно увеличить доходы и оптимизировать расходы для достижения наилучшего показателя прибыли.

Исходя из этих задач строится управленческий учет доходов и расходов на конкретном предприятии.

Управленческий учет доходов

Опорным моментом в построении управленческого учета является разработка такой структуры учетных данных по доходам, которая позволит в дальнейшем быстро получать информацию о них по:

- направлениям деятельности;

- видам доходов (основным, инвестиционным, финансовым);

- принципу формирования (выручка от продаж, прочие доходы);

- влиянию на налоги (облагаемые на общих основаниях, облагаемые по льготным ставкам, необлагаемые);

- периодам (прошлые, текущий, плановые).

Пример

Торговая компания с продуктовыми магазинами в Москве и Московской области (МО) владеет несколькими свободными помещениями и рассматривает возможность сдавать их в аренду. 1-е помещение находится в Москве, 2-е в МО, причем параметры 2-го допускают применение ЕНВД.

Больше о ЕНВД узнайте из материала «Кто может применять ЕНВД (порядок, условия, нюансы)?».

Чтобы понимать, будет ли выгодной сдача в аренду, менеджеру нужно знать:

- потенциальный доход от продаж в случае, если в помещениях будут открыты магазины самой компании;

- доход от аренды.

Для этого понадобится учетная информация, дающая понимание:

- прогнозного объема продаж в каждом из магазинов — может быть использована информация прошлых периодов и данные по работающим магазинам с похожими параметрами;

- прогнозной налоговой нагрузки, например, в случае применения ЕНВД по магазину в МО.

Чтобы обеспечить информацию в таких аспектах и группировке, управленческий учет доходов компании должен содержать:

- аналитику по территориальному признаку, чтобы можно было выделить магазины, работающие в похожих условиях;

- аналитику по номенклатуре — для определения динамики продаж товаров на данной территории;

- аналитику по налоговым системам — ОСН, УСН, ЕНВД;

- субсчета для учета поступлений от арендаторов с аналитикой по территориальному признаку.

Управленческий учет расходов

Основные задачи, которые призван решать учет расходов для целей управления:

- Управление себестоимостью и издержками и через них возможным размером прибыли. Для этого расходы в учете могут быть структурированы на:

- прямые и косвенные;

- основные и накладные;

- производственные и внепроизводственные;

- одноэлементные и комплексные.

- Планирование и принятие стратегических решений. Эта задача требует обеспечения управленческого учета расходов в аналитике:

- постоянства или переменности расходов (см. пример далее);

- подразделения на принимаемые и вмененные;

- подразделения на планируемые и непланируемые;

- оцениваемые по приросту или лимитам.

- Обеспечение контроля и регулирования расходов. В соответствии с этим в управленческом учете может быть реализована классификация по:

- принципу регулируемости (способны ли управленческие решения влиять на размер и возникновение конкретного расхода);

- принципу эффективности (способны ли управленческие решения влиять на эффект от произведенного расхода);

- нормируемости (установление норм расходов и анализ фактических отклонений);

- контролируемости (возможно ли установить контрольные и превентивные процедуры для данного вида расходов).

ВАЖНО! Ожидаемым основным результатом процесса управления расходами является увеличение показателя прибыли.

Поэтому:

- структурирование доходов и расходов должно производиться во взаимосвязи;

- принимаемая для учета классификация должна обеспечивать возможность выявления в первую очередь именно тех компонентов расходов, которыми можно управлять посредством принятия решений.

Пример (продолжение)

Менеджер составил по магазину в МО сравнительную таблицу по имеющимся у него данным:

| Данные по аналитикам управленческого учета | Собственный магазин | Аренда |

| Доход в месяц (по показателям аналогичных объектов) | 1 500 000 | 150 000 |

| Постоянные расходы | ||

| Себестоимость товаров (которые обеспечат плановый объем выручки) | 1 000 000 | |

| Расходы на зарплату продавцов (с учетом обязательных взносов) | 195 000 | |

| Расходы на доставку товаров с центрального склада | 90 000 | |

| Обслуживание ККМ | 6 000 | |

| Коммунальные платежи | 25 000 | |

| Переменные расходы | ||

| Ремонт и обслуживание рабочего оборудования | 20 000 | |

| Расходы на содержание помещения | 15 000 | |

| Расходы на зарплату управления (в распределении) — учет, логистика, контроль | 30 000 | 10 000 |

| Налоги (ОСН) | 23 800 | 28 000 |

| Прогнозная прибыль в месяц | 95 200 | 112 000 |

Таким образом, с учетом переменных расходов по управленческим данным для компании сдать помещение в МО в аренду выгоднее, чем открывать там еще один собственный магазин.

Возможность обоснования решения обеспечена управленческим учетом доходов и расходов в необходимых аналитиках.

Подробнее о способе ведения управленческого учета средствами MSOffice читайте в материале «Управленческий учет на предприятии — примеры таблицы Excel»

Итоги

Основной задачей учета доходов и расходов для целей управления является возможность получения информации для принятия обоснованных управленческих решений. Применяемые структуры управленческих учетных данных — результат индивидуального выбора руководства конкретного предприятия.

Источник: http://nalog-nalog.ru/upravlencheskij_uchet/upravlencheskij_uchet_dohodov_i_rashodov_osobennosti/

Бухгалтерский учет, налоговый и управленческий учет

По мере развития торговли совершеннее и многообразнее становился и учет, появлялись специальные формуляры, книги, а затем и программы, но сущность и важность учета остались прежними.

На данный момент в организациях существует три вида учета:

- бухгалтерский;

- налоговый;

- управленческий.

Бухгалтерский учет ведется организацией непрерывно с момента ее образования до момента ликвидации. Он служит для демонстрации деятельности фирмы: его представляют в налоговые органы, ОАО публикуют его выдержки в средствах массовой информации для привлечения инвесторов.

Бухгалтерский учет содержит информацию о том, какие ресурсы, в каком количестве и в каком месте имеет или имело предприятие в определенный момент времени, какой товар находится на складе или в пути, сколько денежных средств в кассе и на расчетном счете, имеются ли дебиторские или кредиторские задолженности, займы и кредиты. И что самое важное, в бухгалтерском учете видны результаты финансово-хозяйственной деятельности организации — показатель эффективности работы предприятия.

Бухгалтерский учет в России пишется по стандартам ПБУ (правила бухгалтерского учета), но для выхода на мировой рынок инвестиций отчетность необходимо составить по правилам IAS (International Accounting Standards — международные стандарты бухгалтерского учета) или GAAP (Generally Accepted Accounting Principles — общепринятые принципы учета, действующие в США).

Налоговый учет тесно связан с бухгалтерским, но его нормативными источниками являются Налоговый кодекс, законы и инструкции Госналогслужбы и других органов, а основная цель — обеспечение информацией, необходимой для контроля над соблюдением законодательства о налогах и сборах.

Налогоплательщик обязан вести в установленном порядке учет своих доходов, расходов и иных объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах.

Налоговый учет обеспечивает руководителя фирмы и налоговые органы информацией об объектах налогообложения, о целесообразности хозяйственных операций и использования ресурсов в соответствии с нормами, нормативами и сметами, а также позволяет рассчитать налоги для своевременной уплаты в бюджет.

В связи с высокими требованиями налоговых органов к оформлению отчетности и необязательностью бухгалтерского учета для ИП налоговый учет в России все чаще выделяется как основной.

Управленческий учет — это совершенно другой, для многих новый вид учета. Если для бухгалтерского и налогового достаточно общих цифр и стандартных форм написания, то для управленческого необходим персональный подход в каждом отдельном случае.

Основная цель управленческого учета — увеличение прибыли предприятия путем грамотного информирования руководителя о текущей ситуации.

Так как специфика каждого отдельного бизнеса требует различных подходов к финансовой информации, то и отчеты должны быть разными.

Некоторым предпринимателям важно знать результаты деятельности совокупности их предприятий, другим необходимы данные о себестоимости по каждому виду продукции, затраты на транспортировку той или иной партии груза.

Иными словами, управленческий учет может решать те задачи, на которые не способны бухгалтерский и налоговый:

- вести оперативный учет расчетов с отдельными контрагентами и взаиморасчетов между собственными юридическими лицами;

- обеспечить руководство предприятия информацией о результатах бизнеса, состоящего из неограниченного количества юридических лиц и структурных подразделений;

- осуществить контроль над издержками с помощью их учета по видам и центрам затрат;

- показать результаты работы отдельных направлений (по видам деятельности, группам товаров и т д.), независимо от того, как эти направления распределены между юридическими лицами, входящими в бизнес.

Место управленческого учета в финансовой системе предприятия особенное, его внедрение требует других подходов и других специалистов, нежели те, которые ведут бухгалтерский и налоговый учет, но именно управленческий учет помогает принимать верные, взвешенные решения, избегая выводов, сделанных интуитивно.

Все три вида учета помогают контролировать процесс производства и продажи товаров и услуг, предоставлять необходимые финансовые данные инвесторам и государственным службам, принимать грамотные управленческие решения.

Более того, учет позволяет минимизировать человеческий фактор как в оценке деятельности, так и в самой деятельности, ведь люди могут забыть о той или иной закупке, оговориться или опечататься.

Хорошо, когда кладовщик знает, что, где и сколько у него хранится, но он может заболеть или уволиться, и тогда руководитель останется без этих сведений, если они не были занесены в базу данных учетной системы.

Источник: https://kontur.ru/articles/308

Методологические различия бухгалтерского, налогового и управленческого учета

По мере развития рыночных отношений усиливается разделение функций прежде единой системы бухгалтерского учета на три подсистемы:

- бухгалтерский (финансовый) учет;

- управленческий учет;

- налоговый учет.

В бухгалтерском (финансовом) учете формируется информация о доходах и расходах организации, размерах дебиторской и кредиторской задолженности, величине финансовых инвестиций и доходов от них, состоянии источников финансирования и т.д., которая необходима для составления бухгалтерской (финансовой) отчетности.

Последняя стала иметь открытый характер, и предназначена как для руководства организации, так и для внешних пользователей. Ведение бухгалтерского (финансового) учета для хозяйствующего субъекта обязательно.

Налоговый учет также охватывает информацию, которая не только используется внутри организации, но и сообщается внешним пользователям для проверки достоверности формирования налоговой базы.

Для налогового учета является характерным учет доходов и расходов организации согласно Налоговому кодексу РФ, в связи с чем бухгалтерская прибыль и прибыль для налогообложения будут иметь существенные различия.

Отметим также, что финансовое состояние предприятия не характеризуется данными налогового учета, так как его назначение ограничивается определением налоговой базы по тому или иному налогу.

Управленческий учет охватывает все виды учетной информации, необходимой для управления в пределах самого хозяйствующего субъекта.

Основной составляющей управленческого учета является производственный учет, под которым обычно понимают учет издержек производства и анализ полученной экономии или перерасхода по сравнению с предыдущими периодами, прогнозными значениями или нормативами.

Основная цель управленческого учета – обеспечение текущей аналитической и прогнозной информацией руководства и менеджеров, ответственных за достижение конкретных экономических показателей. Процесс подготовки такой информации может существенно отличаться от того, что используется в финансовом учете. Вместе с тем результаты, получаемые на основании данных финансового учета, должны соответствовать результатам, получаемым в управленческом учете, хотя и не будут идентичны им.

Табл. 1. Сопостаавление бухгалтерского, налогового и управленческого учета.

Для уяснения сущности различий между бухгалтерским, налоговым и управленческим учетом следует сопоставить сферы применения этих подсистем, что и сделано в табл. 1.

В последние годы в учете происходит замена важнейшего экономического показателя «себестоимость» на показатель «расходы». С 1 января 2002 года с введением в действие главы 25 НК РФ в практику учета вошли новые понятия доходов и расходов, непосредственно связанных с налогообложением.

Сравнение правил определения прежде одинаковых элементов бухгалтерского, налогового и управленческого учета представлено в табл. 2.

Табл. 2. Различия в методологии определения основных показателей хозяйственной деятельности.

Приведем некоторые примеры хозяйственных операций, которые различны в своем отражении для целей бухгалтерского учета и целей налогообложения.

Хозяйственная операция 1. В январе 2003 г.

организация приобрела автобус по первоначальной стоимости (с учетом всех затрат), равной 350 тыс. руб. Срок использования – 7 лет, норма амортизационных отчислений – 14,3%. Метод начисления амортизации в налоговом и бухгалтерском учете – линейный. В первом случае начисление амортизации, согласно п. 9 ст.

259 НК РФ, происходит с коэффициентом 0,5, во втором случае – с коэффициентом 1,0.

Годовые амортизационные отчисления (Агод) в бухгалтерском учете определяются по формуле:

Aгод= ПС(ВС)* aaм,

где: ПС (ВС) – первоначальная (восстановительная) стоимость основных средств на начало отчетного года;

aам – норма амортизационных отчислений, рассчитанная исходя из срока лет полезного использования, отн. ед.

В соответствии с налоговым законодательством определяется месячная сумма амортизационных отчислений (Амес) на основе срока полезного использования объекта основных средств:

Амес= 1/n * ПС(ВС),где: n – срок полезного использования данного объекта, выраженный в месяцах; 1/n– норма амортизации, отн. ед.

В результате расчет суммы амортизации за 2003 г. будет выглядеть следующим образом:

- в целях бухгалтерского учета:

Aгод=350,0 * 0,143 * 11/12=45,88 тыс. руб.

- в целях налогового учета:

Aгод=11/84 * 0,5 * 350,0=23,1 тыс. руб.

Соответственно произойдет корректировка прибыли в сторону ее увеличения на разницу (45,88 – 23,1 = 22,78 тыс. руб.), пропорционально возрастет и налоговая база.

Хозяйственная операция 2. На балансе предприятия числится оборудование, проработавшее в агрессивной среде три года, первоначальной стоимостью 9860 тыс. руб. Согласно учетной политике предприятия и нормативным документам в целях бухгалтерского учета на него начисляется амортизация с коэффициентом ускорения 2,0.

Сумма накопленной амортизации за три года – 4167,27 тыс. руб.; остаточная стоимость на начало 2003 г. – 5692,73 тыс. руб.; срок последнего использования – 12 лет.

В целях бухгалтерского учета, согласно ПБУ 6/01 «Основные средства», при применении коэффициента ускорения 2,0 должен применяться метод уменьшаемого остатка начисления амортизации и ежемесячно списываться сумма, равная 1/12 годовых отчислений. В налоговом учете организация использует нелинейный метод начисления амортизации.

При применении нелинейного метода сумма начисленной за один месяц амортизации определяется как произведение остаточной стоимости амортизируемого имущества и нормы амортизации рассчитываемой по формуле:

aам=2/n

Расчет годовой суммы амортизации в целях бухгалтерского учета будет выглядеть следующим образом:Aгод= 5692,93 * 1/12 * 2 = 945,0 тыс. руб.

В целях налогового учета определим коэффициент амортизации ( aам = 2 : 144 = = 0,0139), а расчет суммы ежемесячных отчислений (в налоговом учете в формуле расчета амортизации применяется срок полезного использования, выраженный именно в месяцах) для наглядности произведем в табл. 3.

Табл. 3. Суммы ежемесячных амортизационных отчислений, тыс. руб.

Может отличаться и сама база для начисления амортизации (стоимость оборудования). В бухгалтерском учете она включает в себя все затраты, связанные с приобретением оборудования, в том числе и невозвратные налоги – акцизы, налог с продаж, таможенные пошлины и т.д.

В налоговом же учете такие затраты относятся к косвенным, а следовательно, списываются в том отчетном периоде, в котором были произведены, и никак не увеличивают стоимость основных средств. Это положение распространяется и на затраты по приобретению материалов.

Хозяйственная операция 3. Организация на 2003 г.

сформировала резерв предстоящих расходов на текущий ремонт основных средств в размере 5000,0 тыс. руб. согласно предварительной смете ремонтных работ. В бухгалтерском учете ежемесячно принимается сумма, равная (1/12) ' 5000,0 = 416,67 тыс. руб.

В налоговом учете необходимо рассчитать сумму, фактически затраченную на ремонт по итогам предыдущих трех лет:

(4730,0 + 4900,0 + 5100,0) : 3 = 4910,0 тыс. руб.

При этом в учетной политике организации для целей налогообложения должен появиться норматив отчислений в резервный фонд, равный отношению предельной суммы отчислений к стоимости основных средств (табл. 4):

(4910,0 : 690 310,0) ' 100% = 0,71%Табл. 4.Затраты на текущий ремонт основных средств в 2003 году, тыс. руб.

Фактически расчет норматива необходим только для указания его в учетной политике предприятия. Перерасход принимается к расходам в конце года в составе прочих расходов. Незачтенная сумма подлежит налогообложению аналогично тому, как это делается в бухгалтерском учете.

Хозяйственная операция 4.

Организация занимается экспортом-импортом товаров, работ и услуг. На оплату услуг нотариуса (заверение подписей на банковских карточках, подтверждение подлинности договоров и проч.) за отчетный период было потрачено 300,0 тыс. руб.

Поскольку нотариус приходил на предприятие, за его услуги оплата производилась в полуторо-кратном размере.

Впервые в налоговом законодательстве закреплена норма о признании расходов на оплату нотариальных услуг в целях налогообложения, которые признаются в пределах установленных тарифов.

В бухгалтерском учете данные расходы относятся к затратам, связанным с управлением производством (табл. 5).

Табл. 5.Стоимость нотариальных услуг в 2003 году, тыс. руб.

Хозяйственная операция 5. Организацией ведется работа по 16 договорам с общей сметной стоимостью 130 тыс. руб., из которых 13 в отчетном периоде выполнены, а 3 остаются незавершенными.

Прямые расходы на выполнение работ в отчетном периоде составили 80 тыс. руб., остаток незавершенного производства на начало периода – 12 тыс. руб. Необходимо произвести расчет остатков незавершенного производства (НЗП) организациями, связанными с выполнением работ либо с оказанием услуг.

Объем выполненных работ (заказов) может измеряться:

- стоимостью заказов (может определяться как цена этих заказов по договорной либо сметной стоимости без учета нормы прибыли или как стоимость заказов, формируемая на основании прямых расходов, относящихся непосредственно к каждому заказу);

- объемом выполненных работ в натуральном выражении.

Расчет стоимости остатков НЗП исходя из сметной стоимости договоров представлен в табл. 6.

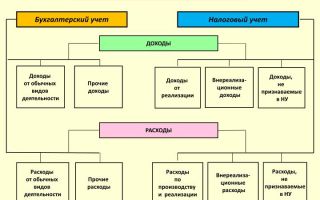

Методика расчета незавершенного производства закреплена законодательно в Налоговом кодексе РФ и подразумевает авансирование бюджета налогом на прибыль. Порядок формирования бухгалтерской и налоговой прибыли представлен схематично на рис. 1.

Как видно, формирование прибыли в налоговом учете происходит по каждому виду деятельности предприятия отдельно с применением различных налоговых ставок. В налоговом учете особое место занимают косвенные расходы, порядок их учета полностью отрывает налоговый учет от бухгалтерского, так как они принимаются к учету в том отчетном периоде, в котором произведены.

При этом фактор допущения временной определенности в отношении косвенных расходов применяться не может, а перечень прямых расходов является закрытым.

В основе различий между этими двумя видами учета лежат не расчетные методики и не порядок определения стоимости, а отсутствие понятия прибыли как экономической категории в налоговом учете и соответственно его наличие в бухгалтерском учете.

Рис. 1. Схема расчета прибыли в бухгалтерском и налоговом учете.

Увеличить картинку

Источник: https://gaap.ru/articles/metodologicheskie_razlichiya_bukhgalterskogo_nalogovogo_i_upravlencheskogo_ucheta

Управленческий учет основных средств, доходов и расходов, денежных средств

Управленческий учет основных средств призван заниматься изучением состава этих средств, их состояния и движения для облегчения осуществления эффективного управления основными фондами, а также оборудованием предприятия.

В сфере управленческого учета находится изучение состава и структуры расходов на содержание и использование основных средств, и того, насколько результативно это использование.

Также управленческий учет основных средств занимается начислением амортизации основных средств и нематериальных активов, включаемых в себестоимость производимых продуктов с целью погашения расходов, связанных с их приобретением.

Поскольку амортизацию как статью затрат можно считать одной из главных статей, которые формируют себестоимость выпускаемой продукции или предлагаемых услуг, управленческий учет должен уделять данному объекту учета повышенное внимание.

Вообще, учету материально-производственных запасов и в финансовом, и в управленческом учете отводится большое место. Ведь материальные ресурсы являются основными ресурсами, нужными организации для осуществления ее бизнес-деятельности.

В финансовом учете предусмотрено определение их объема в цифровом выражении, а также их состава, структуры и оценки. Управленческий же учет должен рассматривать, насколько эффективно их используют, оптимальны ли затраты на их получение.

Как известно, удельный вес материальных ресурсов в себестоимости товаров и услуг достаточно велик, поэтому управленческий учет должен выработать стратегию самого оптимального их использования.

Что такое основные средства?

К ним принято относить участвующие в процессе производства средства труда, сохраняющие свои натуральные формы.

Основные средства предназначены для удовлетворения потребностей бизнес-деятельности компании и имеют срок применения больше одного года.

По мере их износа стоимость основных средств снижается и постепенно переносится на себестоимость продукции при помощи амортизации, что, собственно, и отражается в управленческом учете основных средств.

Таким образом, под основными средствами принято понимать материальные активы, которые организация содержит для того, чтобы применять их в процессе производства, поставки продукции, предоставлении своих услуг, сдачи в аренду. Возможно содержание основных средств и для выполнения социально-культурных или административных функций. Стоимость данных средств при вычете амортизации называется чистыми основными средствами.

Для точной классификации в управленческом учете основных средств следует перечислить их виды:

- сооружения

- здания

- внутрихозяйственные дороги

- машины и оборудование

- передаточные устройства

- транспортные средства

- производственный инвентарь и принадлежности

- инструмент

- хозяйственный инвентарь

- многолетние насаждения

- рабочий, продуктивный и племенной скот

- прочие основные средства

Управленческий учет доходов и расходов

Одна из ключевых задач данного вида учета – определение финансовых результатов ведения компанией бизнес-деятельности. При этом в первую очередь необходимо провести распределение всех доходов и расходов компании по направлениям ее бизнеса. Правда, не все из них можно отнести непосредственно к направлениям бизнеса.

Если затраты на содержание менеджмента или, допустим, оплату коммунальных услуг сначала относятся к подразделениям или компании в целом, то на филиалы могут быть распределены, например, расходы на выплату заработной платы, а на головное подразделение — расходы на электричество.

То есть, управленческий учет доходов и расходов всегда осуществляется в отношении к определенным объектам — продукции, подразделениям или организации в целом. Данные объекты обозначаются в качестве центров учета. Центры, к которым относятся одни расходы, называют центрами затрат -cost center.

Имеющие же отношение и к расходам, и к доходам — центрами прибыли – profit center.

Иногда центры объединяют в более крупные: отделы — в управления, а управления — в департаменты; продукты — в группы продуктов, группы продуктов – уже в направления бизнес-деятельности и т.д.

В управленческом учете доходов и расходов они учитываются с помощью полупроводок по соответствующим счетам, где указывается ссылка на определенный центр учета для каждой из них.

При этом виды счетов, корреспондирующие с доходными и расходными счетами, определяются методом учета.

Два действующих метода учета доходов и расходов:

Последний способен показать комплексную картину, поскольку предусматривает признание как доходов, так и расходов прямо при их появлении, и это не зависит от того, была ли уже оплата. Поэтому данный метод остается наиболее предпочтительным в управленческом учете доходов и расходов.

В то же время, так как регламентируемый ЦБ РФ бухгалтерский учет должен вестись с использованием кассового метода, автоматизированные учетные системы должны поддерживать два этих способа.

При методе начислений счета доходов и расходов корреспондируются со счетами кредиторов и дебиторов. Обычно по этой причине данные счета относятся к той же учетной категории, что и счета уже начисленных доходов и расходов.

Их отличие от балансовых счетов состоит в том, что в них показывается возникшая в результате оказания услуг задолженность.

Управленческий учет денежных средств

Этот вид учета осуществляется в компании для достижения основной бизнес-цели, то есть получения наибольшей прибыли при наименьших затратах.

Оптимально распределение денежных потоков помогает организовывать бесперебойные производственные циклы и способствует увеличению объема выпускаемой продукции.

В то же время несоблюдение графиков платежей отрицательно сказывается на запасах материалов и сырья, снижает уровень производительности труда, качество производимых товаров или оказываемых услуг и их реализации, положении компании на рынке и приводит к другим негативным последствиям.

При постоянно увеличивающейся конкуренции компания должна оперативно реагировать на изменения в своей работе. Управленческий учет движения денежных средств помогает достигать наибольшей прибыли.

Приток финансов, способный обеспечить выполнение денежных обязательств предприятия, является ключевым условием его стабильности. Противоположная же ситуация сигнализирует о больших финансовых проблемах.

Однако и существенное превышение объема денежных ресурсов над обязательствами говорит о неиспользованных возможностях – например, выгодного их размещения для получения дополнительных доходов.

Основная цель управленческого учета — обеспечение руководства компаний всеми нужными ему сведениями для быстрого и наилучшего решения вопросов производства.

Бухгалтерский финансовый учет не может полностью снабдить информацией стратегию управления, применяемую в конкретной компании. Менеджменту на всех уровнях нужно много оперативных данных, которые не может дать финансовый учет. К тому же он основывается на общих правилах ведения, рассчитанных и на внешних, и на внутренних пользователей.

Устойчивое положение предприятия на рынке недостижимо без управленческого учета денежных средств. При помощи его классификации руководство компании получит возможность вести учет, анализ и планирование движения разнообразных финансов более осмысленно и рационально.

Данный вид учета в крупных компаниях напрямую связан с вопросом самофинансирования, предполагающим возмещение расходов предпочтительно за счет собственных источников — амортизационных отчислений и чистой прибыли.

По этой причине для принятия оптимальных решений о движении денежных средств нужно правильно классифицировать расходы и доходы, убытки и прибыли, так как это позволит определить источники получения основных сумм доходов за конкретный период, а также направление основных затрат.

Под денежным потоком принято понимать величину финансовых средств, поступающую или расходуемую компанией за определенный период. При этом резерв наличности возникает при возникновении разницы между полученными и израсходованными финансовыми средствами. Чтобы грамотно управлять денежным потоком, нужно учитывать его объем за данный период, состав, виды бизнес-деятельности, его формирующие.

Оценка денежного потока осуществляется 2-мя способами — прямым и косвенным.

Прямой представляет несложные расчеты, связанные с журналами-ордерами, Главной книгой и остальными регистрами бухучета. Его предпочтительно использовать для контроля прихода и расхода денежных средств.

Также данный способ расчета позволяет оценить уровень ликвидности предприятия на долгосрочную перспективу. Косвенный метод использовать удобнее, потому что он помогает определить, каким образом прибыль может быть связана с изменением объема финансовых средств.

Оба этих метода с успехом используются в управленческом учете денежных средств.

Решение по автоматизации:

Источник: http://www.finprosoft.ru/upravlencheskij-uchet-osnovnyh-sredstv-dohodov-i-rashodov-denezhnyh-sredstv

Налоговый, бухгалтерский, управленческий учет – в чем разница?

Предприниматель, даже если не хочет, обязательно сталкивается с вопросом финансового учета. Любой бизнесмен, даже тот, кто только открывает свою первую компанию, знает, что нужно вести бухучет.

Некоторые при этом считают, что все, что связано с финансами компании бухучетом и решается. Те, кто поопытнее знают, что есть налоговый, бухгалтерский и управленческий учет.

Однако многие не до конца понимают, чем они отличаются и как соотносятся друг с другом. Давайте попробуем разобраться.

Налоговой учет

Очень давно завелось, что бизнес платит налоги государству

Источник: https://seeneco.com/blog/upravlencheskiiuchet/

Учет расходов и доходов организации. Порядок учета доходов и расходов :

Большинство предпринимателей и владельцев хозяйственных обществ так или иначе сталкиваются с необходимостью осуществлять учет расходов и доходов.

Это может быть связано как с объективной потребностью, возникающей вследствие необходимости решать те или иные производственные задачи, так и с законодательными требованиями.

Какова специфика ведения учета доходов и расходов российскими фирмами? В чем заключаются ключевые задачи бизнесов в данном направлении активностей и как могут быть задействованы результаты их решения?

Принципы учета доходов и расходов на предприятиях

Учет расходов и доходов в российских организациях осуществляется прежде всего в соответствии с законодательными требованиями. Сам порядок определяется на уровне нормативных актов, издаваемых органами исполнительной власти — в частности, Министерством финансов РФ.

Данное ведомство разрабатывает различные положения по бухгалтерскому учету, на основе которых российские фирмы осуществляют процедуры, о которых идет речь.

Главная особенность, которая характеризует учет расходов и доходов, реализуемый российскими фирмами, заключается в том, что не всякая издержка может относиться к расходам, как и не каждое поступление — к доходам. Каковы же определения соответствующих терминов?

Определение доходов

Под доходами российский законодатель понимает прежде всего увеличение коммерческих выгод предприятия в силу приобретения активов, увеличивающих капитал соответствующей организации, но без учета вкладов собственников компании.

При этом фирма может иметь поступления, которые увеличивают активы временно, а потому, доходами не могут считаться. Таковыми могут быть, например, авансы, различные предоплаты, акцизы, суммы, подлежащие перечислению в бюджет в виде НДС.

Специалисты выделяют следующие основные критерии отнесения денежных поступлений к доходам:

- фирма имеет право на то, чтобы получать соответствующую выручку в силу подписанного договора либо иных правомочий;

- сумма денежных поступлений может быть однозначно определена;

- есть уверенность в том, что в силу поступлений выручки организация получит гарантированные экономические выгоды;

- выручка поступает в обмен на некий продукт или услугу, произведенные компанией;

- расходы, что связаны с соответствующей финансовой операцией, могут быть однозначно зафиксированы.

Таким образом, учет доходов и расходов в фирме осуществляется прежде всего при соответствии первых тем критериям, что мы обозначили выше.

Определение расходов

Под расходами фирмы законодатель понимает прежде всего уменьшение коммерческих выгод фирмы вследствие выбытия активов либо появления обязательств, которые приводят к уменьшению величины капитала организации, но без учета снижения доли вкладов собственников. Учет расходов и доходов фирмы не осуществляется, если первые:

- связаны с покупкой внеоборотных активов;

- представляют собой вклады в уставные капиталы иных фирм;

- являются платой по комиссионным контрактам, агентским соглашениям и иным с близкой правовой природой;

- представляют собой предварительную оплату тех или иных активов, работ, сервисов;

- являются денежными средствами, уплачиваемыми как аванс в счет тех или иных поставок;

- представляют собой денежные средства, направленные банку в счет погашения кредита.

Вместе с тем, по каждому из перечисленных пунктов можно выделить исключения. Если их зафиксировать, то учет доходов и расходов организации, в свою очередь, уже может быть осуществлен.

Так, например, если погашается не основная сумма кредита, а процент по нему, то это уже будут расходы.

Аналогичный статус получают денежные транзакции в счет предстоящих поставок тех или иных активов в том случае, если соответствующие ресурсы не были поставлены заказчику. Например — в силу банкротства поставщика.

Основные и прочие доходы

Существуют самые разные подходы к классификации доходов и расходов. Так, распространен подход, по которому первые подразделяются на те, что получены в ходе основной деятельности фирмы, и те, что извлечены как результат прочих активностей.

К основным доходам относится выручка, которая получена в силу производства и последующей продажи фирмой своей продукции, оказания услуг, выполнения тех или иных работ. Есть прочие доходы, называемые также внереализационными.

Таковыми могут быть предоставление тех или иных активов фирмы в аренду, предоставление патентных прав, финансовое участие в активах других фирм, оформление кредитов другим организациям.

Классификация расходов

Учет доходов и расходов организации в фирме может иметь особенности, исходя из принятых критериев вторых. Подходы здесь могут быть самые разные. По аналогии с доходами, есть классификация, предполагающая отнесение расходов к основным и прочим.

Главный критерий их отнесения к первым — издержки соответствующего типа должны быть связаны непосредственно с последующим извлечением прибыли. То есть они предполагают включенность в себестоимость продукции, услуги либо выполняемой работы.

Прочие расходы могут быть связаны, к примеру, с издержками, сопровождающими предоставление какому-либо субъекту во временное пользование активов фирмы, уплатой штрафов, неустоек, компенсацией курсовой разницы.

Учет прочих доходов и расходов, вместе с тем, не должен быть менее приоритетным, чем соответствующие процедуры, касающиеся основной выручки и издержек.

Важнейший нюанс активностей компании при решении рассматриваемой задачи — определение порядка отнесения расходов к коммерческим и управленческим. Изучим данный аспект подробнее.

Коммерческие и управленческие расходы

Управленческие расходы классифицируются на несколько основных типов. Прежде всего это постоянные издержки, которые не коррелируют с объемами выпуска товаров.

Есть расходы, которые, в свою очередь, непосредственно связаны с показателями производства.

Коммерческие издержки, в соответствии с распространенным определением — это те, что связаны с продажами товаров, их продвижением на рынке, рекламой, выплатой вознаграждений посредникам.

Основные учетные документы

В каких документах могут фиксироваться доходы и расходы фирмы? Сущность таковых, если говорить о российском бизнесе, равно как и принципы определения доходов и расходов, зафиксирована в законодательных источниках.

Учет, о котором идет речь, в общем случае осуществляется предприятиями РФ по бухгалтерским принципам.

Учет доходов и расходов российские фирмы осуществляют, заполняя 2 основных документа — бухгалтерский баланс, а также отчет о прибылях и убытках.

В обоих документах, по сути дела, фиксируется величина прибыли, возникшая в результате инвестирования, а также издержки, которые непосредственно связаны с ее формированием.

В бухгалтерском балансе фиксируются показатели нераспределенной прибыли, в отчете — главным образом величина чистой, а также реинвестированной.

При этом нераспределенная прибыль должна соответствовать разнице между цифрой, получившейся в результате сложения накопленной прибыли в соответствии с балансом в конце и в начале отчетного года.

Учет доходов и расходов предприятия осуществляется в корреляции с исчислением налогов. При этом величина базы по тем или иным сборам чаще всего отличается от показателей прибыли до исчисления налогов. Это может объясняться тем, что в структуре расходов фирмы некоторые фактические издержки могут не учитываться.

Значимость учета доходов и расходов

Учет доходов и расходов ИП, ООО и иных форм хозяйствования важен прежде всего с точки зрения эффективного планирования бизнеса, несмотря на то, что предоставление соответствующих документов предопределяется также законодательными требованиями.

Руководство фирмы, исследуя отмеченные выше документы, может наблюдать динамику формирования прибыли на предприятии, прослеживать ее зависимость от темпов инвестирования. Бухгалтерский учет доходов и расходов важен также и для инвесторов, а в ряде случаев — для потенциальных кредиторов, партнеров и клиентов фирмы.

Соответствующие источники данных позволяют оценить компанию на предмет устойчивости, эффективности бизнес-модели.

Бухучет: необязателен и желателен

Отметим, что ИП, исходя из текущих требований российского законодательства, могут не формировать бухгалтерского учета.

Однако на практике многие предприниматели его ведут, так как отмеченные формы бухучета при грамотном их составлении могут быть исключительно ценным источником данных, отражающих эффективность развития предприятия.

В свою очередь, для хозяйственных обществ формирование бухгалтерского учета — предопределяемое положениями источников права обязательство. Однако ценность подобных активностей, как мы отметили выше, значима также и с точки зрения развития бизнеса.

Налоговый учет

Наряду с бухгалтерскими показателями важен также и налоговый учет доходов и расходов. Он предполагает прежде всего отражение тех или иных данных в различных декларациях. Данные документы важны, опять же, в силу требований законодательства.

Коммерческие фирмы должны предоставлять декларации в налоговую службу в соответствии с установленной в законах периодичностью. Однако потребность в ведении налогового учета предопределяется не только требованиями законодательства.

Обладание информацией, отражающей динамику расходов и доходов, позволяет фирме выбрать оптимальную модель налогообложения. Соотношение выручки и издержек — один из ключевых критериев в этом отношении. По сути дела, все процедуры, которые фиксирует финансовые учет — доходы минус расходы.

Однако именно они характеризуют эффективность политики фирмы в части задействования тех или иных налоговых режимов.

Определение подходов к учету доходов и расходов

Порядок учета доходов и расходов в значительной степени определяется самой организацией, несмотря на то, что данные процедуры — требование законодательства.

В нормативно-правовых актах закреплены главным образом основные формы, в которых должны фиксироваться необходимые показатели, в ряде случаев — сроки предоставления необходимой отчетности в государственные органы.

Основные процедуры, в рамках которых может осуществляться учет, о котором идет речь, определяются на уровне конкретного предприятия. Данный процесс может проходить в корреляции с фактическим содержанием хозяйственных операций, в ходе которых фирма осуществляет инвестирование либо извлекает прибыль.

В числе тех активностей, структура которых определяется преимущественно на основе внутрикорпоративных приоритетов — учет прочих доходов и расходов. Руководство фирмы должно, таким образом, выработать критерии, по которым те или иные издержки либо типы выручки будут относиться к данному типу.

Таким образом, бухгалтерский и налоговый учет — процедуры, исключительно важные с точки зрения анализа устойчивости предприятия, оценки эффективности его бизнес-модели.

В источниках, относящихся к отмеченным типам учета, фиксируются данные, которые нужны сотрудникам налоговой службы для адекватной оценки уровня платежной дисциплины фирмы — в отношении бюджетных обязательств, а также соответствия ее активностей требованиям закона.

Источник: https://BusinessMan.ru/new-uchet-rasxodov-i-doxodov-organizacii-poryadok-ucheta-doxodov-i-rasxodov.html

Финансовый, управленческий и налоговый учет

Оперативный учет

Оперативный учетосуществляется непосредственно на рабочих местах учетных работников в момент совершения определенных хозяйственных операций

Основная особенность оперативного учета –это быстрота обеспечения данными для повседневного руководства финансово-хозяйственной деятельностью организации

Эта информация используется для текущего повседневного управления работой организации и может передаваться по телефону, телеграфу, в устной беседе.

К оперативному учету можно отнести, в частности, учет рабочего времени, учет ежедневной выработки и выручки. При этом используются все виды учетных измерителей, но чаще всего – натуральные и трудовые.

К функциямоперативного учета относятся:

1. наблюдение процессов и фактов хозяйственной жизни организации;

2. накопление и представление данных для оперативного анализа, контроля

Статистический учет

Статистический учетпредназначен для регистрации, группировки, обобщения и изучения массовых, качественно однородных явлений и процессов, происходящих в природе, общественной жизни, производстве, рассматриваемых не изолированно друг от друга, а в совокупности, исследуя и группируя их по качественно однородным признакам.

Эти сведения необходимы для анализа результатов различных процессов и прогнозирования дальнейшего их развития. Количественная характеристика таких процессов рассматривается в неразрывной связи с качественной с целью раскрытия закономерности развития явлений (объем производства, себестоимость, использование рабочего времени и др.).

Статистика абстрагируется от конкретного факта. Ее информация строится на обобщающих показателях, характеризующих совокупность объектов.

В статистическом учете используются агрегированные (обобщенные) данные оперативного и бухгалтерского учета, а также сведения, полученные при комплексных и выборочных наблюдениях.

Бухгалтерский учет

В соответствии с Федеральным законом «О бухгалтерском учете» бухгалтерский учет– упорядоченная система сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организации и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.

В отличие от остальных видов учета бухгалтерский учет:

· документально обоснован;

· непрерывен во времени;

· сплошной по охвату всех изменений, происходящих в финансово-хозяйственной деятельности организации;

· использует особые, только ему присущие способы обработки данных (бухгалтерские счета, двойную запись, баланс и др.)

При постановке бухгалтерского учета в организации организуется ведение:

· финансового учета;

· управленческого учета;

· налогового учета;

Предметомбухгалтерского учета является финансово-хозяйственная деятельность организации.

Финансовый, управленческий и налоговый учет

Бухгалтерский финансовый учет

Финансовый учетпредставляет собой систему подготовки и сбора учетной информации, обеспечивающей регистрацию и отражение хозяйственных операций. В подсистеме финансового учета накапливается информация и различных объектах учета.

Цельфинансового учета заключается в составлении финансовой (бухгалтерской) отчетности, которая используется в самой организации руководителями разных сторон, т.е. внутренними пользователями, а также инвесторами, кредиторами, банками, финансовыми органами и др., т.е. внешними пользователями.

Финансовый учет обязаны вестивсе без исключения организации. Правила ведения финансового учета, как и порядок составления финансовой отчетности, определены законодательством и основаны на общепринятых принципах.

Бухгалтерское отражение хозяйственных операций на счетах происходит после их совершения, поэтому информацию финансового учета можно подвергнуть проверке, и она объективна.

Бухгалтерский управленческий учет

Управленческий учетпредназначен для сбора внутренней учетной информации, используемой в самой организации для принятия управленческих решений. Его главное предназначение – обеспечить необходимой и в полном объеме информацией менеджеров, ответственных за достижение конкретных производственных результатов.

В подсистеме управленческого учета обобщаются плановая нормативная, прогнозная и аналитическая информация, более полно отражаются учетные процедуры наблюдения, измерения и регистрации.

В подсистеме управленческого учета информация об издержках производства группируется и учитывается:

· по видам затрат (номенклатуре продукции, работ, услуг);

· по месту возникновения затрат, т.е. структурным подразделениям, в которых концентрируется первоначальное потребление материальных ресурсов (рабочим местам, бригадам, цехам и т.п.);

· по носителям затрат, т.е. видам продукции, работ и услуг данной организации, предназначенной для продажи на рынке.

Управленческий учет вести необязательно, требование о его применение исходит од администрации организации, при этом внешние пользователи не влияют на систему управленческого учета.

Налоговый учет

Налоговый учетпредназначен для сбора учетной информации, которая обеспечивает бухгалтерское оформление учета налогов с целью объективного налогообложения и составления налоговой отчетности. Вместе с тем налоговый учет – это проведение самостоятельных расчетов или расчетных корректировок к данным бухгалтерского учета с целью правильного определения налоговой базы.

Расчетныекорректировки осуществляются внесистемно,т.е. без отражения в бухгалтерском учете полученных расчетным путем поправок. Это предполагает разработку и утверждение налоговых регистров, предназначенных для систематизации и накопления информации, которые могут быть представлены в виде налоговых расчетов, таблиц или налоговых карточек.

Основными функцияминалогового учета являются:

· сбор и фиксация первичной информации, необходимой для правильного определения налоговых обязательств налогоплательщика;

· своевременное отражение первичной налоговой информации в бухгалтерских и налоговых регистрах и на счетах бухгалтерского учета;

· правильно определение величины налогового обязательства налогоплательщика;

· формирование достоверной налоговой отчетности;

· контроль за формированием налоговой информации и налоговой отчетности.

Цель бухгалтерского учета

Цель бухгалтерского учета –это формирование информации для внешних и внутренних пользователей.

Цель бухгалтерского учета применительно к внешним пользователям –это формирование информации о финансовом положении организации, финансовых результатах и изменениях в финансовом положении организации, полезной широкому кругу заинтересованных пользователей при принятии решений.

Заинтересованными пользователями информации считаются юридические и физические лица, имеющие какие-либо потребности в информации и обладающие достаточными познаниями и навыками для понимания, оценки и использования этой информации.

|

|

|

|

Интересы пользователя

| Группа пользователей | Интересы пользователей |

| Интересы | Окупаемость вложенных средств, рост совокупной стоимости организации |

| Работники организаций | Охрана труда, ставки оплаты труда |

| Заимодавцы (кредиторы) | Уверенность в погашении задолженности по сумме займа и процентов, защита на случай неплатежа |

| Поставщики и организации, продающие товары в кредит | Кредитоспособность организации – своевременность погашения кредиторской задолженности |

| Клиенты и покупатели | Надежность поставок, т.е. уверенность в том, что организация будет продолжать свою деятельность |

| Правительственные органы | Налоговые платежи и хозяйственная статистика |

| Общественность | Самые разные интересы разнообразных общественных слоев (обществ, организаций, клубов и пр.) |

Содержание информации, формируемой в бухгалтерском учете

Для удовлетворения общих потребностей заинтересованных пользователей в бухгалтерском учете формируется информация о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении.

Финансовое положение организацииопределяется ее активами, структурой капитала и обязательств, а также ее способность адаптироваться к изменениям в среде функционирования.

Информация об изменениях в финансовом положении организации дает возможность оценить ее инвестиционную, финансовую и операционную деятельность в отчетном периоде – бухгалтерский баланс.

Информацию о финансовых результатах деятельности организации содержит отчет о прибылях и убытках.

Информацию об изменениях в финансовом положении организации содержит отчет о движении денежных средств.

Содержание, порядок формирование и способы представления информации для внутренних пользователей определяет руководство организации.

Требования к информации, формируемой в бухгалтерском учете

На уместностьинформации влияют ее содержание и существенность.

Существеннойпризнается информация, отсутствие или неточность которой может повлиять на решение заинтересованных пользователей.

Информация надежна,если она не содержит существенных ошибок, объективно отражает факты хозяйственной деятельности, к которым она фактически или предположительно относиться.

Информация должна быть нейтральной,т.е. свободной от односторонности. Информация не является нейтральной, если она влияет на решения и оценки заинтересованных пользователей.

Информация, формируемая в бухгалтерском учете, должна быть полной(с учетом ее существенности и сопоставимости).

При достижении баланса между уместностью и надежностью решающим аргументом является удовлетворение потребности заинтересованных пользователей, связанных с принятием решений.

Польза, извлекаемая из формируемой в бухгалтерском учете информации, должна быть сопоставима с затратами на ее подготовку

Оперативный учет

Оперативный учетосуществляется непосредственно на рабочих местах учетных работников в момент совершения определенных хозяйственных операций

Основная особенность оперативного учета –это быстрота обеспечения данными для повседневного руководства финансово-хозяйственной деятельностью организации

Эта информация используется для текущего повседневного управления работой организации и может передаваться по телефону, телеграфу, в устной беседе.

К оперативному учету можно отнести, в частности, учет рабочего времени, учет ежедневной выработки и выручки. При этом используются все виды учетных измерителей, но чаще всего – натуральные и трудовые.

К функциямоперативного учета относятся:

1. наблюдение процессов и фактов хозяйственной жизни организации;

2. накопление и представление данных для оперативного анализа, контроля

Статистический учет

Статистический учетпредназначен для регистрации, группировки, обобщения и изучения массовых, качественно однородных явлений и процессов, происходящих в природе, общественной жизни, производстве, рассматриваемых не изолированно друг от друга, а в совокупности, исследуя и группируя их по качественно однородным признакам.

Эти сведения необходимы для анализа результатов различных процессов и прогнозирования дальнейшего их развития. Количественная характеристика таких процессов рассматривается в неразрывной связи с качественной с целью раскрытия закономерности развития явлений (объем производства, себестоимость, использование рабочего времени и др.).

Статистика абстрагируется от конкретного факта. Ее информация строится на обобщающих показателях, характеризующих совокупность объектов.

В статистическом учете используются агрегированные (обобщенные) данные оперативного и бухгалтерского учета, а также сведения, полученные при комплексных и выборочных наблюдениях.

Бухгалтерский учет

В соответствии с Федеральным законом «О бухгалтерском учете» бухгалтерский учет– упорядоченная система сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организации и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.

В отличие от остальных видов учета бухгалтерский учет:

· документально обоснован;

· непрерывен во времени;

· сплошной по охвату всех изменений, происходящих в финансово-хозяйственной деятельности организации;

· использует особые, только ему присущие способы обработки данных (бухгалтерские счета, двойную запись, баланс и др.)

При постановке бухгалтерского учета в организации организуется ведение:

· финансового учета;

· управленческого учета;

· налогового учета;

Предметомбухгалтерского учета является финансово-хозяйственная деятельность организации.

Финансовый, управленческий и налоговый учет

Источник: https://infopedia.su/12×8504.html