Продажа товаров «физикам»: нужно ли составлять счет-фактуру на аванс?

Новая редакция пункта 3 статьи 168 НК РФ требует выставлять счета-фактуры «также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав». Однако требования по выставлению счетов-фактур считаются выполненными, если организация, реализующая товары (работы, услуги) населению, выдала покупателю кассовый чек (п. 7 ст. 168 НК РФ).

В данном случае Вы получаете от населения авансовый платеж. Вопрос о выдаче чека при получении аванса долгое время оставался спорным, до тех пор, пока Президиум ВАС РФ не поставил точку в этом вопросе.

Он указал, что при получении организацией предоплаты должна применяться контрольно-кассовая техника (Постановление от 21 марта 2006 г. № 13854/05).

Таким образом, можно сделать вывод, что получение предоплаты не обязательно сопровождать выдачей счета-фактуры, если авансовый платеж был осуществлен физическим лицом «наличкой» и на этот платеж был пробит кассовый чек.

Но проблема в том, что при реализации продавец обязан еще раз исчислить НДС (уже с реализации), а налог, ранее исчисленный с аванса, принять к вычету (п. 8 ст. 171 НК РФ).

Особенно остро проблема встает в случаях, когда получение аванса и реализация (отгрузка товаров, выполнение работ) приходятся на разные кварталы. Ведь в «обычной» ситуации вычет применяется на основании счета-фактуры, который был выписан поставщиком при получении аванса.

Именно этот документ и регистрируется в книге покупок (п. 13 Правил…, утв. Постановлением Правительства РФ № 914).

Тогда как в случае отсутствия «авансового» счета-фактуры возникает сложность технического плана. Данную ситуацию законодательство четко не регулирует. На мой взгляд, в книгу покупок можно занести данные кассового чека, а на саму реализацию составить счет-фактуру «для себя», этот документ будет носить в большей степени формальный характер.

Либо можно применять такой вариант: при получении аванса наряду с кассовым чеком все же составить и счет-фактуру (несмотря на отсутствие обязанности по его составлению). Нарушением это являться не будет, поэтому негативных последствий не повлечет.

При этом не обязательно придерживаться всех требований к оформлению счетов-фактур на аванс, ведь главное – чтобы сумма аванса попала в книгу продаж. Но в этом случае проследите, чтобы одна и та же сумма не попала в книгу продаж за один налоговый период дважды.

Во избежание этого можно воспользоваться пунктом 16 Правил, в котором сказано, что «показания контрольных лент контрольно-кассовой техники регистрируются в книге продаж без учета сумм, указанных в соответствующих счетах-фактурах».

Получить персональную консультацию по любому налогу в режиме онлайн очень просто — нужно заполнить специальную форму. Ежедневно будут выбираться два-три наиболее интересных вопроса, ответы на которые вы сможете прочесть в консультациях Альбины Островской.

Всего просмотров: 4241

Источник: http://kassirs.ru/default.asp?id=483

Как обезвредить назойливые ошибки в декларации по НДС за второй квартал

Большинство ошибок по итогам отчетной кампании за первый квартал пришлось на новые разделы 8–12 декларации по НДС. Многие недочеты достаточно пояснить, но есть и такие, из-за которых компании не могли сдать отчетность. Наши советы помогут не повторять распространенные ошибки еще раз. Поэтому отчетность пройдет без проблем.

Ошибка: компания записала КПП продавца по месту учета головного офиса, хотя купила товар через подразделение

Что сделает инспекция: примет декларацию и не потребует пояснений.

В книгу покупок и декларацию по НДС надо перенести тот КПП, который поставщик записал в счете-фактуре (п. 6 приложения 4 к постановлению Правительства РФ от 26.12.11 № 1137).

Например, если поставщик отгрузил товар через филиал, то покупатель заполняет в книге КПП по месту учета подразделения. Но в первом квартале у тех покупателей, которые так делали, сервис по проверке контрагента на сайте ФНС npchk.nalog.

ru сообщал, что в момент сделки поставщик недействующий.

Чтобы избежать сообщений программы с ошибками, покупатели в книгу покупок записывали КПП поставщика по месту учета головного офиса. Фактически это неверно. Но исправлять декларациюиз-за этого не надо. Поставщик сдает отчетность с одним КПП — по месту учета головного офиса. Поэтому инспекторы не выявят расхождений и не потребуют у вашей компании никаких дополнительных пояснений.

Ошибка: покупатель не вписал в книгу покупок КПП поставщика — российской организации

Что сделает инспекция: не примет декларацию.

В декларации надо заполнить ИННкомпании-контрагента из 10 цифр, а КПП — из 9. При этом программа пропустит любой ИНН и КПП, главное заполнить эти реквизиты. Заполнять КПП контрагента не надо в книгах и декларации, если компания купила товар у индивидуального предпринимателя. У таких поставщиков в принципе нет КПП. Если программа выдаст предупреждение, его можно проигнорировать.

Ошибка: компания записала придуманный ИННпокупателя-«физика»

Что сделает инспекция: примет декларацию, но может запросить пояснения.

При реализации товаров в розницу продавец вправе составить один сводный счет-фактуру по итогам месяца и записать в нем в качестве покупателей «Физические лица». Сведения о каждом контрагенте в графе 8 книги продаж заполнять не надо, так же как и их ИНН (письмо Минфина России от 20.06.14 № 03-07-09/29630).

А если программа выдаст предупреждение об ошибке, его можно проигнорировать. Некоторые продавцы, чтобы не оставлять строку с ИНН покупателя пустой, пишут в ней выдуманный или обезличенный номер, например 950000000000.

Эта ошибка не мешает сдать декларацию, но инспекторы могут запросить пояснения о том, что это за несуществующий покупатель.

Ошибка: компания написала в книге продаж ИННиностранного контрагента

Что сделает инспекция: не примет декларацию.

У иностранных партнеров нет ИНН и КПП или номера отличаются от российских по числу знаков. Так, у российских контрагентов ИНН состоит из 10 цифр, а КПП — из 9.

А если контрагент, например, из Республики Беларусь, у него идентификационный номер 9-значный, а КПП нет. Некоторые компании пытаются добавить к ИНН иностранного контрагента лишний ноль в графе 10 книги покупок и графе 8 книги продаж.

Это неверно. ИНН и КПП иностранного поставщика в книге продаж и покупок заполнять не надо.

При покупках товара за рубежом компания заявляет вычет НДС, уплаченного при ввозе. В графе 2книги покупок надо правильно заполнить код вида операции: 19, если компания ввозит товар из стран Евразийского союза (Беларуси, Казахстана, Армении), или 20, если продавец из другого государства (письмо ФНС России от 22.01.15 № ГД-4-3/794@). При таком коде программа не должна требоватьИНН и КПП.

Наименование поставщика надо поставить в графе 9. В графу 3 внести номер и дату заявления о ввозе или номер таможенной декларации, а в графу 7 — реквизиты платежки на перечисление НДС. Дату принятия товара к учету, его стоимость и налог потребуется отразить в графах 8, 15 и 16.

Ошибка: компания при отгрузке «физикам» записала код операции 01

Что сделает инспекция: примет декларацию, но может запросить пояснения.

При продаже товаров компаниям и «физикам» в книге продаж надо ставить разные коды операций. Если покупателем была компания или предприниматель на общей системе, в графе 2 книги продаж надо поставить код 01.

А если покупатель «физик» — код 26 (письмо ФНС от 08.06.15№ ГД-4-3/9935@).

Код 26 также надо поставить, если покупателем была компания (например, на упрощенке), с которой поставщик заключил соглашение о невыставлении счетов-фактур.

Ошибка: компания округлила показатели в разделах 8–9 декларации

Что сделает инспекция : примет декларацию, но может запросить пояснения.

У многих компаний программа проверки выдавала сообщение об ошибке из-за округлений.

В частности, если вычеты в разделе 8 были больше, чем в строке 190 раздела 3, или исчисленный налог в разделе 9 превышал сумму в строке 110 раздела 3.

Это связано с тем, что разделы 8 и 9надо заполнить с копейками, а раздел 3 — в полных рублях. Поэтому некоторые компании специально подгоняли суммы на несколько копеек в разделах 8 и 9. Но это ошибка.

Расхождения в суммах между разделами неизбежны из-за разных правил их заполнения. Все суммы в разделах 8 и 9 декларации, куда попадают сведения книги продаж и покупок, надо заполнить в рублях и копейках (письмо Минфина России от 05.03.14 № 03-07-15/9519). А вот показатели в разделе 3 необходимо заполнять в полных рублях (п. 45.5, 47.5 Порядка, утв.

приказом ФНС России от 29.10.14 № ММВ-7-3/558@). Поэтому не надо пытаться подогнать суммы. Расхождения в пределах одного рубля — допустимые разницы, и с такими недочетами инспекторы примут отчетность. Если налоговики запросят пояснения, достаточно подтвердить, что в декларации все верно, а неточности возникли из-за разных правил заполнения разделов.

Пояснения можно составить в свободной форме.

Ошибка: компания сдала пустые разделы декларации, например раздел 8 при отсутствии вычетов

Что сделает инспекция: не примет декларацию.

В декларации обязательны только титульный лист и раздел 1. Остальные разделы надо включить, только если были перечисленные в них операции.

Например, если компания платит НДС как налоговый агент, то заполняет раздел 2, если заявляет вычет с товаров, отгруженных на экспорт, то заполняет раздел 4. Если операций не было, пустые разделы сдавать не надо.

Это относится и к новым разделам 8–12. По опыту коллег, если включить в отчетность все листы, в том числе пустые, декларация не проходила.

Ошибка: номера счетов-фактур в декларации и реальных документах отличаются

Что сделает инспекция:примет декларацию, но может запросить пояснения.

https://www.youtube.com/watch?v=IC7ThmPtDug

Надо проверить настройки в программе бухгалтерского учета. Некоторые программы при выгрузке данных в декларацию отбрасывали нули в номере счетов-фактур. Например, если номер 00001, то программа включала в декларацию номер 1. Расхождения не критичны и не мешают сдать отчетность. Но на проверке инспекторы могут затребовать пояснения как у продавца, так и у покупателя.

Ошибка: компании заполнила строку 001 в разделах 8–12 первичной декларации

Что сделает инспекция: не примет декларацию, так как программа решит, что компания сдает уточненку без первичного отчета.

В первичной декларации по НДС строку 001 в разделах 8–12 надо оставить пустой. Если записать в ней код 1 или 0, декларация не пройдет. Это поле надо заполнить, только если компания уточняет декларацию.

В разделе, в который вносятся изменения, надо поставить признак 0.

Если в каком-тоиз разделов сведения не меняются, то в строке 001 этого раздела надо записать признак 1 и остальные строки не заполнять (подробнее об уточненках читайте здесь).

Источник: УНП

Источник: http://spb-balt-synd.ru/archives/8626

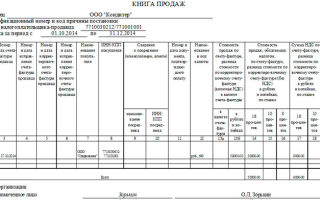

Книга покупок и продаж с 1 октября 2018 образец

Самые часто применяемые коды: отгрузка — 01, предоплата — 02.

- Номер и дата счета-фактуры (графа 3), название покупателя (гр. 7), его ИНН и КПП (гр. 8) записываются на основании исходящего счета-фактуры. Если счет-фактура корректировочный, его реквизиты указываются в графе 5.

- При регистрации счета-фактуры с исправлением номер и дата исправления записываются в 4-ом или 6-ом столбце (для корректировочного счета-фактуры).

- Графа 3а предназначена для указания регистрационного номера таможенной декларации. Ее заполнять надо только при необходимости.

- Графа 3б «Код вида товара» понадобится только в том случае, если товары вывозятся на территорию государств ЕАЭС.

Если ошибка была в прошедшем квартале, и декларация по НДС уже сдана, надо выполнить действия, описанные в первом способе, но уже в дополнительном листе книги продаж или покупок. После этого необходимо сдать уточненную декларацию.

Формы дополнительных листов также утверждены Постановлением № 1137, однако они претерпели незначительные изменения в 2017 году.

Скачать бесплатно бланк книги продаж 2018 Скачать Скачать бесплатно бланк книги покупок 2018 Скачать Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter».

Новые правила заполнения книг покупок и продаж с 1 октября 2017

Документ в электронном формате подписывается с применением усиленной квалифицированной подписи. Кроме того, эти документы сдаются вместе с декларацией по НДС, которая, как известно, сейчас принимается органами ФНС только в электронном виде. Как заполняется книга продаж в 2018 году Необходимо в хронологическом порядке зарегистрировать документы, на основании которых начисляется НДС.

- Код вида операции (гр.

2) выбирается из перечня к приказу ФНС России № ММВ-7-3/[email protected] от 14.03.2016.

С 1 октября по книгам покупок и продаж — отсрочка

Технически формирование книги покупок схоже с внесением записей в книгу продаж. Заполнение происходит аналогично, только используются данные входящих счетов-фактур. За каждый квартал подводится итог значений по столбцу 16, который используется в декларации по налогу на добавленную стоимость.

Обратите внимание, что по правилам, действующим с октября 2017 года, вместо данных из счета-фактуры в ситуации, когда налогоплательщики не стали его составлять, в книгу покупок следует вносить данные из первичного документа, подтверждающего сделку. Аналогичная норма действует и для книги продаж.

Еще один важный момент: из правил ведения книги покупок был исключен пп. «д» п. 19.

Книги продаж и покупок в 2018 году: образцы форм 2017 года

Внимание

Налоговая инспекция откажет в приеме декларации по НДС при ошибках в книге покупок или книге продаж. Разберемся, как правильно заполнять и исправлять эти книги в 2018 году. Книги покупок и продаж — это учетные документы, которые необходимы для вычисления суммы налога на добавленную стоимость.

Источник: http://kodeks-alania.ru/kniga-pokupok-i-prodazh-s-1-oktyabrya-2018-obrazets/

Где в упд указывать возврат товара

Возврат от поставщика товара

Соответственно, нет и расходов в виде покупной стоимости товаров (материалов), поскольку покупка не состоялась.

Для подтверждения данной операции для налоговой инспекции у Вас в обязательном порядке должно быть в наличии соглашение о расторжении договора (или информационное письмо от Вас поставщику (заверенное поставщиком) или заявление от Вас на возврат средств в связи с расторжением договора, заверенное поставщиком), на основании которого производится возврат. Если Вы как покупатель через некоторое время после принятия на учет товара обнаружили его несоответствие условиям договора, то необходимо зафиксировать это в соответствующем акте.

Универсальный корректировочный документ (УКД)

Она рекомендательная, поэтому налоговики не вправе требовать от компаний, чтобы при изменении стоимости они обязательно составляли именно УКД. Такой запрет прямо предусмотрен в названном письме, которое является для инспекторов обязательным.

- Исправленный УПД или УКД — чтобы исправить ошибку.

- Универсальный передаточный документ выставляют при отгрузке.

- Универсальный корректировочный документ — при изменении стоимости уже отгруженного товара.

Вместо универсального корректировочного документа стороны сделки, как и прежде, вправе оформлять обычные корректировочные счета-фактуры.

Встречаем УКД

В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются. Даже если компания не производила выплаты «физикам» в течение отчетного (расчетного) периода, сдать в ИФНС новый единый расчет по взносам все равно нужно.

Просто в данном случае все показатели в отчетности будут нулевые.

Ошибки в счете-фактуре: важные или нет

В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются.

Даже если компания не производила выплаты «физикам» в течение отчетного (расчетного) периода, сдать в ИФНС новый единый расчет по взносам все равно нужно.

Просто в данном случае все показатели в отчетности будут нулевые.

УПД — универсальный передаточный документ: форма, рекомендации по заполнению, формат, практика применения

Федеральная налоговая служба направляет для сведения и использования при проведении мероприятий налогового контроля рекомендации по вопросу оценки налоговыми органами документов, которые одновременно содержат все обязательные реквизиты, предусмотренные законодательством и для счетов-фактур, и для первичных учетных документов.

В соответствии с пунктом 1 статьи 169 Налогового кодекса Российской Федерации (далее – НК РФ) счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету в порядке, предусмотренном главой 21 НК РФ.

Порядок заполнения УПД (построчная рекомендация)

Универсальный передаточный документ (УПД) разработан на основе формы счета-фактуры.

Применение УПД позволяет, не нарушая законодательства, объединить счет-фактуру с разными формами учета, которые во многом его дублируют (ТОРГ-12.

М-15, ОС-1. товарный раздел ТТН), а также:

- учесть оформленный факт хозяйственной жизни в целях бухгалтерского учета;

- подтвердить затраты в целях исчисления налога на прибыль (и других налогов).

- использовать право на налоговый вычет по НДС ;

УПД содержит все обязательные реквизиты, предусмотренные для счетов-фактур и первичных документов.

Обмен и возврат

не считая дня покупки.

- сохранен товарный вид товара (оригинальная упаковка, фабричные ярлыки);

- товар не имеет следов эксплуатации;

- наличие документов на товар, подтверждающих факт покупки возвращаемого товара (кассовый чек, накладная/УПД).

- сохранены потребительские свойства товара;

При несоблюдении вышеизложенных условий мы можем отказать Вам в приемке возвращаемого товара, о чем письменно уведомляет Вас о невозможности принятия товара к возврату.

При возврате товара надлежащего качества мы вернем стоимость товара, за исключением расходов на доставку, если таковые имелись.

Источник: http://admpravokumskoe.ru/gde-v-upd-ukazyvat-vozvrat-tovara-87881/

Новые сроки и налоги при продаже недвижимости с 1 января 2016 года

Для объектов недвижимости, купленных после 1 января 2016 года, будут действовать новые налоговые правила: увеличен срок владения недвижимостью для освобождения от уплаты 13%-ного налога при продаже и установлен нижний предел налоговой базы, которая ранее ничем не ограничивалась и была равна цене в договоре купли-продажи.

Суть поправок

Указ Президента от 29.11.2014 г. № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» принес два существенных изменения. Первое: срок владения недвижимостью для освобождения от НДФЛ вырастет с 3-х до 5 лет (за некоторым исключением).

Законодательство: чего ждать от властей в 2018 году?

Василий Шарапов, юрист девелоперской компании «Сити-XXI век»: «Правила по минимальному предельному сроку владения недвижимостью, который составляет три года, для получения имущественного налогового вычета будут действовать с 1 января 2016 года только в трех случаях: если недвижимость приватизирована, если она унаследована от члена семьи или близкого родственника или подарена членом семьи или близким родственником налогоплательщику либо когда она приобретена в собственность по договору пожизненной ренты. В остальных случаях с 1 января 2016 года будет применяться минимальный предельный срок владения недвижимостью, равный пяти годам. Соответственно, если после приобретения квартиры, допустим, по договору участия в долевом строительстве, исполненному после 1 января 2016 года, ее собственник продает жилье до истечения пяти лет от даты приобретения права собственности, он не будет обладать правом на имущественный налоговый вычет».

Второе: в случае продажи объекта до истечения пяти лет будет предоставлен налоговый вычет в размере 1 млн руб.

или в размере суммы, потраченной на покупку этой недвижимости (это действовало и ранее), а база, от которой исчисляется 13%-ный налог, не может быть меньше 70% от кадастровой стоимости объекта на 1 января текущего года (коэффициент 0,7).

Теперь введено минимальное значение налоговой базы. Продавцу повезет, если кадастровая стоимость в его регионе (субъекте РФ) не определена, тогда можно считать по-старому – от суммы, указанной в договоре. Но едва ли в крупных городах и районах не успеют ее посчитать.

Также продавцу повезет, если в его субъекте РФ будет ниже коэффициент, например, не 0,7, а 0,5, то есть 50% от кадастровой стоимости, что также вряд ли коснется крупных городов.

Для наглядности можно привести пример.

Квартира куплена после 1 января 2016 года за 10 млн руб. Через два года будет продана за 12 млн. При продаже в договоре будет указана полная стоимость. При исчислении налогов из 12 000 000 вычитаются затраты на покупку 10 000 000, остается 2 000 000 руб. 13%-ный налог от 2 млн составит 260 тыс. руб.

Можно было бы купить квартиру до 1 января 2016 года и не продавать ее три года, чтобы вовсе не платить НДФЛ при продаже. Или купить после 1 января и ждать пять лет. Или же купить после 1 января, продать через два года и указать в договоре 10 млн руб.

, что равно затратам на покупку и освободит от выплаты НДФЛ, если 10 млн – это не меньше 70% кадастровой стоимости.

А сколько будет кадастровая стоимость на 1 января того года, когда произойдет покупка? Меньше она будет или больше рыночной? И при этом нужен покупатель, который согласится на заниженную цифру в договоре купли-продажи.

Слишком много «но».

Если есть вероятность, что купленный объект будет вскоре продан, то лучше выждать срок, который освободит от налоговых выплат полностью. И если можно успеть ограничиться трехлетним ожиданием вместо пятилетнего, то логично было бы предпринять все усилия, чтобы успеть.

Владимир Зимохин, заместитель руководителя юридического департамента компании «НДВ-Недвижимость»: «Покупателям и продавцам квартир стоит особо внимательно относиться к текущей кадастровой стоимости квартиры и учету новых сроков владения квартирой. Особенно это важно, если есть вероятность будущей продажи квартиры в инвестиционных целях или для улучшения жилищных условий. Если это возможно, лучше выдерживать сроки, которые позволяют получить освобождение от уплаты налога».

Не затягивать или выждать?

Изменения по срокам владения недвижимостью в налоговом кодексе будут волновать в первую очередь тех, кто планирует приобрести квартиру ненадолго – в качестве инвестиции, сдачи в аренду, временного варианта (затем планируется увеличить площадь, поменять район и т.д.).

Купить и в ближайшие года три продать, но не ждать пять лет и не платить ничего, так как в крайнем случае такой покупатель мог бы вычесть из налоговой базы стоимость расходов на покупку, а учитывая предстоящую перспективу стагнации или снижения рынка, то велика вероятность, что расходы будут примерно равны или выше доходов при продаже, и платить НДФЛ вовсе не придется. Риск только один – если нужно будет продать недвижимость до истечения пяти лет, а рубль значительно подешевеет, стоимость квартиры в рублях вырастет и разница между стоимостью покупки (расходы) и дальнейшей продажи (доходы) будет значительной. Можно ли говорить в данном случае о массовом покупателе? Вряд ли, но здесь могут оказаться важнее другие аргументы: если налоговые правила ужесточаются, то тенденция может сохраниться и в будущем, появятся другие нормы и цифры. Опытные покупатели знают: если можно успеть сделать как лучше – надо успевать, чтобы не получилось как всегда.Также могут забеспокоиться продавцы, которые в настоящее время владеют квартирой менее трех лет и надеются заплатить налоги по минимуму, снизив стоимость в договоре. После нового года такой возможности у них не будет даже теоретически. Придется или ждать окончания трехлетнего срока владения, или платить 13% от минимальных 70% кадастровой стоимости квартиры за вычетом 1 млн руб. или расходов, понесенных на покупку. О чем может идти речь?

Допустим, квартира не куплена, а приватизирована или досталась от близкого родственника по наследству или договору дарения в 2014 году. Стоит она 5 миллионов руб. Если продать ее после 1 января в 2016 году за полную стоимость, то есть до истечения трехлетнего срока владения, то из этой суммы можно вычесть 1 млн руб. (стандартный налоговый вычет), платить придется 13% от 4 млн руб., или 520 тыс. руб. Можно указать меньшую стоимость в договоре, но минимальная налоговая база – это 70% от кадастровой стоимости. Предположим, что кадастровая стоимость 4 млн руб., то есть минимальный доход от продажи для налогообложения равен 2,8 млн руб. (=70% от 4 млн), сколько бы ни было указано в договоре. Налоговый вычет в 1 млн руб. никто не отменял, поэтому можно вычесть его из дохода и получить 1,8 млн руб., от которых 13%-ный налог будет составлять 234 тыс. руб.

Другими словами, 234 000 руб. – это самый минимальный налог при продаже квартиры после 1 января 2016 года, доставшейся от близкого родственника в подарок, по наследству или в результате приватизации до истечения трехлетнего срока владения и кадастровая стоимость которой 4 млн руб.

Для таких продавцов очевидно стремление продать свою квартиру или в этом году по сниженной цене в договоре (если найдутся желающие купить), или по истечении трехлетнего срока. Первый вариант, учитывая ситуацию на рынке, может оказаться для некоторых предпочтительней, несмотря на сомнительность практики занижения цены.

Налоговую амнистию обещают 42 миллионам россиян

Владимир Зимохин: «Получается, что с начала 2016 года при указании стоимости квартиры в договоре сторонам сделки будет необходимо учитывать текущую кадастровую оценку объекта и тот срок, в течение которого она находилась в собственности продавца.

В наиболее сложной ситуации могут оказаться те продавцы, которые купили квартиру по заниженной цене и вынужденные продавать ее до истечения срока владения, предусматривающего освобождение от уплаты налога при реализации.

Также внимательно к этим вопросам следует относиться лицам, приватизировавшим квартиру, получившим ее в наследство или в подарок, в том случае, если они захотят ее продать до истечения трехлетнего срока владения.

Тогда с учетом новых изменений, стоимость квартиры для налогового учета не сможет составлять менее чем 70% от ее кадастровой стоимости, если законами субъекта этот размер не будет снижен еще больше. В настоящее время сделки могут проходить по цене, очень близкой к размеру кадастровой оценки квартиры. В ряде случае кадастровая оценка может даже превышать реальную стоимость квартиры при ее продаже.

Эти изменения могут оказать большее влияние на рынок недвижимости, так как продавцы будут стремиться возместить возможные налоговые затраты за счет новых покупателей. В текущей экономической ситуации это может еще больше усложнить отношения на рынке недвижимости».

Как снизить кадастровую стоимость квартиры?

Оживится ли покупательский спрос? Велика ли доля покупателей недвижимости, которые планируют ее в ближайшие годы перепродать и хотят выжидать новый пятилетний срок или платить, а также доля владельцев квартир, домов и комнат, которые не могут или не хотят ни выжидать трехлетний срок, ни платить налоги по новой схеме, а потому во что бы то ни стало будут стремиться продать свою недвижимость до нового года? Может ли их стремление оперативно решить квартирный вопрос повлиять на рынок, увеличив покупательский спрос и лояльность продавцов?

Налоги можно будет выплачивать заранее

Василий Шарапов: «Юридические новеллы будут распространяться только в отношении недвижимости, приобретенной в собственность после 1 января 2016 года. Закон не имеет обратной юридической силы на недвижимость, приобретенную в собственность до указанного срока.

Таким образом, это правило будет способствовать росту спроса на покупку недвижимости в этом году. В пользу такого прогноза также действует фактор введения с 1 января 2016 года новых правил исчисления налогооблагаемой базы, которая не может быть меньше 70% от кадастровой стоимости недвижимости.

С 2016 года недобросовестные стороны сделки не смогут получать налоговую выгоду от продажи недвижимости по заниженным ценам.

Новые правила по исчислению налогооблагаемой базы и пятилетнему сроку владения недвижимостью для целей применения налогового вычета могут быть существенно смягчены на основании закона субъекта РФ по сравнению с федеральным порядком.

Обратим также внимание, что с учетом пока высоких ставок ипотечных кредитов новеллы будут способствовать развитию рынка аренды жилья. За счет сдачи в аренду недвижимости могут погашаться налоговые и иные издержки собственника».

Ипотечный сыр: кредиты под 7%

В условиях стагнации или замедления роста экономики доля инвестиционных покупателей снижается. Но они есть. И есть немало тех, кому так или иначе нужно решить квартирный вопрос.

Если покупатели недвижимости до нового года могут сохранить трехлетний срок владения, а продавцы – пониженные налоги, исчисляемые от указанной в договоре суммы, то скорее всего, они эту возможность постараются реализовать.

Источник: https://www.cian.ru/stati-novye-sroki-i-nalogi-pri-prodazhe-nedvizhimosti-s-1-janvarja-2016-goda-218005/