Налогообложение постоянного представительства иностранной организации в РФ

На Российский рынок выходят иностранные компании, которые хотят развиваться не только в своей стране. Для осуществления деятельности в другом государстве компании нужно постоянно «присутствовать», а именно открывать постоянное представительство, вести учет и платить налоги.

Иностранная компания может открыть в России свое представительство или филиал (Федеральный закон «Об иностранных инвестициях в Российской Федерации» от 09.07.1999 N 160-ФЗ). В какой-то степени эти формы похожи как обособленные подразделения юридического лица, расположенные вне места его нахождения, но и имеют существенную разницу.

Представительство отстаивает интересы компании, осуществляет их защиту. Оно выступает от имени иностранной фирмы и по ее поручению занимается только представлением интересов головной компании. Филиал осуществляет функции самой компании, в том числе и функции представительства (Регистрация филиала).

Открытие обособленных подразделений и их деятельность регулируются внутренними нормами страны, в которой они расположены. На них также распространяется действие законодательства государства, где юридические лицо создано и зарегистрировано (Что такое обособленное подразделение).

В налоговом смысле существует понятие «постоянное представительство иностранной организации». Это любое обособленное подразделение, через которое организация регулярно осуществляет предпринимательскую деятельность в РФ.

Существует три основных признака постоянного представительства:

- Наличие обособленного подразделения или иного места деятельности на территории РФ

- Осуществление иностранной организацией предпринимательской деятельности на территории РФ

- Осуществление деятельности на регулярной основе

Постоянным местом деятельности может быть признана любая форма присутствия иностранной компании в РФ.

Осуществление предпринимательской деятельности на постоянной основе означает, что компания ведет или намеревается вести деятельность на территории РФ в течение периода, превышающего 30 календарных дней, непрерывно или в совокупности за год. В этом случае она обязана встать на учет в налоговом органе по месту осуществления деятельности.

Следует отметить, что полномочия РФ по взиманию налогов регулируются международным налоговыми соглашениями с рядом стран, чтобы избежать двойного налогообложения.

Эти соглашения определяют порядок разграничения прав каждого из государств в сфере налогообложения, а порядок исчисления и уплаты налога, привлечение к ответственности за допущенные налоговые нарушения и т.п. определяются внутри государства.

Иностранные организации, являющиеся налогоплательщиками по законодательству РФ, обязаны уплачивать налоги, отчитываться перед российскими налоговыми органами по месту постановки на учет и предоставлять отчетность.

С 1 января 2015 года постановлением Правительства Российской Федерации от 16.12.

2014 № 1372 «О внесении изменений в Положение о Федеральной налоговой службе и признании утратившими силу некоторых актов Правительства Российской Федерации» функции по аккредитации иностранных филиалов, представительств (за исключением представительств иностранных кредитных организаций) возложены на ФНС России.

Полномочия по аккредитации иностранных филиалов, представительств (за исключением представительств иностранных кредитных организаций) приказом ФНС России от 22.12.2014 ММВ-7-14/668@ возложены на Межрайонную инспекцию ФНС России № 47 по г. Москве (г. Москва, ул. Долгоруковская, д. 33, стр. 1).

За аккредитацию филиалов, представительств иностранных организаций, создаваемых на территории Российской Федерации, уплачивается государственная пошлина – 120 000 рублей за каждый филиал, за каждое представительство (пункт 5 статьи 333.33 Налогового кодекса Российской Федерации).

Бухгалтерская отчетность представительства иностранной организации

Согласно законодательству, иностранные представительства, действующие на территории РФ, имеют право не вести бухгалтерский учет по правилам, установленным Законом N 402-ФЗ, если они ведут учет доходов и расходов и иных объектов налогообложения в порядке, определенном налоговым законодательством РФ.

На начало финансового года необходимо утвердить учетную политику, определяющую способы ведения бухгалтерского учета. Представительства иностранных компаний могут осуществлять учет как по российским правилам, так и по правилам своей страны, если они не противоречат международным стандартам финансовой отчетности.

Если в учетной политике закреплено, что бухгалтерский учет ведется в соответствии с российскими законами и стандартами, у представительства возникает обязанность вести бухгалтерский учет в соответствии с Законом N 402-ФЗ и, как следствие, подавать бухгалтерскую (финансовую) отчетность в налоговый орган. В других случаях бухгалтерская (финансовая) отчетность в налоговый орган не подается.

Налог на прибыль для иностранных организаций

В соответствии с НК РФ иностранные организации, ведущие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ, признаются налогоплательщиками налога на прибыль.

Для иностранных организация прибылью признается доход, полученный через постоянное представительство, уменьшенный на величину произведенных этим представительство расходов, которые являются экономически обоснованными.

Представительство сможет принять к учету для целей налогообложения только те расходы, которые направлены на обеспечение его деятельности в РФ.

Такие расходы должны быть документально подтверждены и произведены для осуществления деятельности, направленной на получение дохода.

Налог на добавленную стоимость для иностранных организаций

Иностранные организации, осуществляющие на территории РФ через постоянные представительства реализацию товаров, услуг, работ, являются плательщиками НДС на тех же основаниях, что и российские компании. Они исчисляют и уплачивают НДС в бюджет и предоставляют отчетность в налоговые органы на общих основаниях.

В случае признания местом реализации работ и услуг территории иностранного государства данные операции не являются объектом обложения на территории РФ, кроме того, по указанным операциям не подлежат налоговым вычетам суммы НДС, уплаченные поставщикам при выполнении этих работ.

Суммы налога учитываются в стоимости работ и возмещению из бюджета не подлежат.

Налог на имущество для иностранных организаций

Если постоянное представительство наделено основными средствами, учитываемыми на его балансе, возникает обязанность исчислять и уплачивать налог на имущество.

Объектами налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, признаются движимое и недвижимое имущество, относящееся к объектам основных средств, имущество, полученное по концессионному соглашению. Движимое имущество, принятое к учету с 1 января 2013 г., не является объектом обложения.

С 1 января 2018 года организации должны платить налог на движимое имущество согласно ФЗ № 335-ФЗ от 27.11.2017 г. Исключение сделано только для плательщиков УСН и ЕНВД, освобожденных от уплаты налога на имущество (кроме объектов, которые включены в кадастровые списки регионов).

Вопрос о предоставлении льготы по налогу на движимое имущество решается индивидуально, на уровне каждого региона. Если регион не примет свой закон о льготах, то в 2018 году фирмы платят налог за движимое имущество, принятое к учету после 1 января 2013 года, по ставке 1,1 процента.

Подробнее в статье — Налог на имущество организаций 2018.

Страховые взносы для иностранных организаций

В отношении обязательного страхования (пенсионного, медицинского и социального) постоянное представительство иностранной организации несет точно такие же обязанности, как и российская организация. Представительство иностранной организации должно стоять на учете в ПФР и ФСС и отчитываться перед фондами.

Если в иностранном представительстве работают физические лица, с которыми заключены трудовые и гражданско-правовые договора, и производятся выплаты, то данные выплаты являются объектом обложения страховыми взносами в Пенсионный фонд, Фонд социального страхования, Федеральный фонд медицинского страхования.

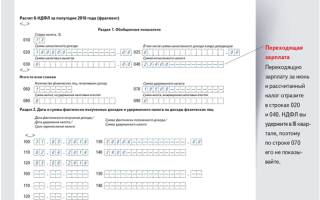

Налог на доходы физических лиц для иностранных организаций

Постоянные представительства иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, выступают в качестве налоговых агентов, Они обязаны исчислить, удержать у налогоплательщика сумму НДФЛ с суммы заработной платы и иных вознаграждений, начисленных работникам представительства, и перечислить в бюджет РФ.

Кроме того, на представительство иностранной организации возложена обязанность и по предоставлению в налоговый орган по месту своего учета сведений о доходах физических лиц и суммах начисленных и удержанных у них налогов.

Наряду с налоговой и бухгалтерской отчетностью иностранные юридические лица, осуществляющие деятельность на территории РФ, предоставляют годовой отчет о деятельности вне зависимости от налогового статуса и финансовых результатов деятельности в отчетном году. В отчете отражаются особенности функционирования иностранного представительства, филиала или отделения на территории РФ.

Фирммейкер, январь 2014Мария Ромашкан (Зенченко)

При использовании материала ссылка на статью обязательна

Источник: https://firmmaker.ru/stat/nalogovye/nalog-inorg

Регистрация иностранных компаний (филиалов, представительств) в России

Оффшоры | 22 Ноя 2016 | 9760

На обширной и богатой территории Российской Федерации совместно с российскими организациями могут вести деятельность и иностранные. Для ведения такой деятельности законным способом необходима регистрация филиала иностранной компании в России, представительства или открытие дочерней компании. В этой статье пойдет речь о том, как открыть иностранную компанию в России.

Представительство, филиал или дочерняя компания — что лучше открыть?

Эти формы зависят от видов деятельности организации. При этом представительство не является отдельным юридическим лицом. Оно не может вести коммерческую деятельность. Его задачи: защищать и представлять интересы иностранной компании на территории РФ (участие в тендерах, проведение рекламных акций и др.).

Филиал, в отличие от представительства, берет на себя осуществление части функций юридического лица, он вправе вести коммерческую деятельность, владеть собственностью и вести другую хозяйственную деятельность. Дочерняя компания, чаще ООО, обладает теми же правами и обязанностями, что и любая другая фирма в России.

Дальше каждый вариант будет рассмотрен подробнее.

Дочерняя компания в России

Для работы в России чаще всего выбирается общество с ограниченной ответственностью (ООО). В этом легко убедиться, если посмотреть на этикетку любого товара компании, чей головной офис находится за рубежом.

ООО – самая распространенная форма, потому что она позволяет вести все виды коммерческой деятельности без ограничений. Доли в ООО не подпадает под понятие «акции», поэтому не являются ценными бумагами. Налоговая нагрузка точно такая же, как для всех российских фирм.

Если в качестве учредителя выступает иностранная компания, ей необходимо представить следующие документыдля создания ООО:

- свидетельство о создании компании за рубежом;

- учредительный договор и устав;

- документ, указывающий местонахождение компании;

- гарантия от банка о финансовой устойчивости компании;

- свидетельство о регистрации налогоплательщика в другой стране;

- свидетельство из коммерческого реестра о назначенных директоров иностранной компании-учредителя.

Указанные документы должны быть заверены и легализованы (апостиль или консульская легализация). Подписи руководителей должны быть нотариально заверены.

Представительство или филиал иностранной компании

Надо заметить, что нет необходимости в образовании данных форм юридических лиц, если деятельность не является постоянной или носит вспомогательный характер.

В таком случае можно работать без представительства. Это позволит снизить налоговую нагрузку.

Недостатком является ограниченность сфер деятельности и короткий промежуток времени для деятельности, в течение которого нет необходимости платить налоги.

Если принято решение образовать представительство или филиал, то для этого необходимо получить аккредитацию в Федеральной налоговой службе. Деятельность на территории для организации доступна лишь в сроки, указанные в полученном свидетельстве об аккредитации.

Налогообложение таких представительств мало чем отличается от налогообложения российских фирм.

Порядок аккредитации представительств и филиалов иностранных фирм

Порядок определен приказом Федеральной налоговой службы от 26.12.2014 ММВ-7-14/[email protected]

- Иностранная компания в течение 12 месяцев после принятия решения о создании представительства в РФ представляет в МИФНС России №47 по г. Москве заявление об аккредитации по форме №15АФП, подписанное уполномоченным лицом.

- Необходимо представить учредительные документы юридического лица.

- Документ, подтверждающий юридический статус иностранной компании.

- Решение иностранного юридического лица о создании представительства или филиала на территории РФ.

- Положение об иностранном представительстве.

- Доверенность на руководителя представлять интереса компании на территории РФ.

- Документ об уплате Госпошлины. Согласно пункту 5 статьи 333.33 Налогового кодекса Российской Федерации сейчас она составляет 120 тыс. руб.

- Опись представленных документов (в двух экземплярах).

Если все представленные документы в порядке и нет оснований в отказе, в течение 25 рабочих дней после подачи документов ФНС аккредитует представительство или филиал.

После этого в течение пяти рабочих дней Аккредитованному представительству (филиалу) выдается Свидетельство о внесении записи в Государственный реестр аккредитованных представительств (филиалов) иностранных компаний.

Также ФНС направляет данную информацию во внебюджетные страховые фонды.

Кроме того, компаниям, планирующим вести бизнес в России необходимо помнить об исполнении трудового законодательства. Например, с каждый сотрудником необходимо заключить трудовой договор в согласии с положениями Трудового кодекса и установкой заработной платы не ниже МРОТ. Помимо этого, каждый нанимаемый иностранный гражданин должен иметь разрешение на работу и рабочую визу.

Вместо заключения

Далее приводится сравнение всех форм работы иностранных компаний на территории Российской Федерации

Видно, что наиболее выгодной формой работой будет образование дочерней компании, т.к. это позволяет проводить налоговое планирование, и нет ограничений на ведение деятельности, как работа без представительства. Наименее привлекательно выглядит образование постоянного представительства.

| Представительство или филиал | 20% | Уплачивается в общем порядке | Уплачиваются в общем порядке | Уплачивается в общем порядке |

| Без представительства | 20% | Входящий налог на общих основаниях, исходящие денежные операции не облагаются налогом | Не уплачиваются, т.к. не состоит на налоговом учете | Не уплачиваются, т.к. организация не является плательщиком |

| Дочерняя компания | Уплачивается в общем порядке в зависимости от выбранного налогового режима (УСН, ЕНВД или общий) |

Источник: http://xn--80ajpfhbgomfh1b.xn--p1ai/blog/offshory/registraciya-inostrannoi-kompanii-v-rossii/

Что лучше открыть иностранной компании в России: филиал или ООО? | Awara

Двумя наиболее распространенными вариантами для ведения деятельности иностранными компаниями в Российской Федерации являются филиалы и общества с ограниченной ответственностью.

Представительства менее популярны, поскольку их основной целью создания является представление интересов головной компании на территории РФ; представительства не могут заниматься коммерческой деятельностью головной организации – их функции ограничены возможностью представлять интересы компании на территории РФ (поиск партнеров, маркетинговые исследования, рекламные акции, и т.д.) и официально осуществлять защиту ее прав. В данном обзоре представительства не рассматриваются.

Иностранные компании открывают в России свои филиалы для осуществления деятельности коммерческого характера и несения имущественной ответственности по обязательствам, возложенным на себя в связи с ведением деятельности в России. Такую деятельность через филиалы иностранные компании могут осуществлять исключительно со дня аккредитации филиалов. В настоящее время аккредитация выдается бессрочно.

Иностранные компании могут вести свою деятельность в России также путем создания Общества с ограниченной ответственностью (ООО), которое также может осуществлять коммерческую деятельность только после регистрации в налоговых органах без ограничения срока.

В приведенной ниже таблице представлены ключевые различия между филиалами иностранных компаний и дочерними компаниями иностранных юридических лиц, зарегистрированными в организационно-правовой форме общества с ограниченной ответственностью.

| Филиал | ООО | |

| Особенности создания | Не является самостоятельным юридическим лицом. Головная организация несёт полную ответственность по обязательствам филиала | Самостоятельное юридическое лицо, которое несёт ответственность по своим обязательствам. Ответственность ограничена принадлежащим ему имуществом. В случае несостоятельности (банкротства) общества по вине его участников или по вине других лиц, которые имеют право давать обязательные для общества указания либо иным образом имеют возможность определять его действия, на указанных участников или других лиц в случае недостаточности имущества общества может быть возложена субсидиарная ответственность по его обязательствам. |

| Размер госпошлины за регистрацию | 120 000 рублей | 4 000 рублей |

| Срок регистрации | 25 рабочих дней | 5 рабочих дней |

| Руководство компании | Директор /Глава/Руководитель, действующий на основании доверенности.Больший контроль со стороны иностранного юридического лица | Генеральный директор/директор, действующий на основании устава без доверенности |

| Требования к наименованию ЮЛ | Наименование филиала должно совпадать с наименованием головной организации и содержать приставку «Филиал» | Ограничения по наименованию ООО отсутствуют (за исключением использования слов «Москва» и «Россия», для которых потребуется специальное разрешение) |

| Финансирование | Облегченный перевод средств: прямое финансирование из бюджета головной организации | Вклады участников Общества в уставный капитал (увеличивают размер уставного капитала и требуют дополнительной регистрации); Кредиты, предоставляемые участниками Общества;Безвозмездная финансовая помощь от участников Общества (без увеличения размера уставного капитала) |

| Особенности трудовых отношений | Трудовые отношения с сотрудниками регулируются нормами российского трудового права вне зависимости от организационно-правовой формы | |

| Налогообложение | Деятельность подлежит налогообложению в соответствии с законодательством РФ в случае наличия статуса постоянного представительства. При наличии в международном договоре иных правил и норм в отношении налогообложения, чем предусмотрено в НК РФ, применяются положения международного договора.Аренда офиса не облагается НДС | Подлежит налогообложению в соответствии с законодательством РФ |

| Бухгалтерская отчётность | Специфическая бухгалтерская отчетность. В связи с этим нужен бухгалтер с определенным опытом в данной отчетности. | Стандартная отчетность для ООО, как и для ООО РФ. Может вести обычный бухгалтер. |

| Расходы | При подсчете финансовых результатов Филиал может использовать часть расходов головной компании. | При подсчете финансовых результатов использует только свои расходы. |

| Резидентство по валютному законодательству | Нерезидент. Филиал может осуществлять на территории РФ расчеты, как в валюте, так и в рублях, и также получать выручку на территории РФ как в валюте, так и в рублях. _________Филиал иностранной организации, находящийся на территории России, является нерезидентом по валютному законодательству. С нерезидентами российская организация вправе проводить валютные операции без ограничений. То есть можно свободно использовать в расчетах с нерезидентами иностранную валюту и рубли. | Резидент.Валютные операции между резидентами на территории РФ запрещены. Взаиморасчеты на территории РФ только в рублях. |

| Валюта | Продажи в России могут осуществляться и в рублях, и в иностранной валюте.Может иметь счета в иностранной валюте | Продажи в России могут осуществляться только в рублях.Может иметь счета в иностранной валюте |

| Участие в тендерах | Для иностранных компаний могут применятся ограничения | Российское юридическое лицо обладает преимуществом при участии в тендерах |

| Лицензионная деятельность | Филиал не лучшим образом подходит для осуществления лицензированной деятельности | Российскому юридическому лицу проще получить лицензии |

| Ликвидация | Решение о ликвидации принимается головной организацией. На практике процедура ликвидации филиала в некоторой степени проще, поскольку она не включает определенные этапы, обязательные для ООО. Тем не менее, филиалу потребуется провести полный налоговый и финансовый аудит, как и при ликвидации ООО.На ликвидацию филиала потребуется от 6 месяцев до 1 года | Для ликвидации потребуется единодушное согласие всех участников ООО.Более сложная процедура ликвидации по сравнению с филиалом.На ликвидацию филиала потребуется от 9 месяцев до 1,5 лет |

Филиал

Филиал является частью иностранной компании, а не самостоятельным юридическим лицом (по сути это тоже самое, что и еще один офис компании, только на территории России).

Поэтому, если говорить о финансировании, вы можете свободно переводить на счёт и со счёта филиала, при этом не требуется составление дополнительных соглашений на предоставление различных услуг, а также не требуется подстраиваться под требования правил валютного контроля (согласно законодательству, российские банки обязаны запрашивать у клиентов специальный комплект документов для обработки транзакций в иностранной валюте). Процесс регистрации занимает 1,5-2 месяца. При аккредитации филиалы необходимо заплатить единовременную государственную пошлину в размере 120 000 рублей.

Общество с ограниченной ответственностью

В большинстве случаев ответственность участников ООО (это могут быть как российские, так и иностранные физические и юридические лица) ограничивается их уставным капиталом в Обществе.

Минимальный размер уставного капитала составляет 10 000 рублей (мы рекомендуем увеличить его до как минимум 100 000 рублей, что позволит покрыть местные расходы и не выглядеть подозрительно в глазах налоговых органов и банков, которые в ходе своих проверок применяют формальные критерии для мониторинга подозрительных транзакций и выявления компаний-однодневок). ООО ведёт коммерческую деятельность без ограничений, взаимодействует с таможней, может получать лицензии (при необходимости). Поскольку это самостоятельное юридическое лицо, его финансирование может осуществляться либо через уставной капитал, либо посредством договоров на обслуживание. Сделки между российской компанией и любой иностранной компанией регулируются органами валютного контроля, и при определенных критериях Обществу необходимо оформлять паспорт сделки. Начиная с 1 января 2018 года, резиденты и нерезиденты будут представлять уполномоченным банкам подтверждающие документы и сведения при валютных операциях, в связи с чем, вместо паспорта сделки будет производиться учет экспортных контрактов в банке.

Трудовые отношения

С точки зрения российского трудового законодательства и филиал, и ООО попадают под действие одних и тех же положений, и им разрешено нанимать российских и иностранных граждан.

Для того, чтобы устроить на работу иностранных граждан, ООО или филиалу требуется получить разрешения на работу. В России существует два вида разрешений на работу: 1) обычные и 2) для высококвалифицированных специалистов (ВКС).

Стандартное разрешение на работу выдается сроком только на один год. Процедура получения разрешения для ВКС более простая, а срок действия такого разрешения составляет уже 3 года. Работодатели не платят социальный взнос с зарплаты работников с разрешением для ВКС.

Подоходный налог для высококвалифицированных сотрудников-иностранцев составляет 13% без учета времени, проведенного в России. (В случае обычного разрешения на работу подоходный налог составит 30%, если сотрудник провел в России не более полугода).

Основным условием для получения разрешения на работу для ВКС является годовой оклад в размере не менее 2 000 000 рублей (до налогообложения).

Подводя итог

Основной практической разницей между филиалом и ООО является способ финансирования операций. В случае филиала, его головной офис (поскольку они считаются одним и тем же юридическим лицом) может отправлять деньги из-за рубежа только путем кредитования российского банковского счета.

Обществу с ограниченной ответственностью (которое является дочерней компанией и отдельным юридическим лицом) для финансирования требуется наличие коммерческой причины: контракта, займов или услуг, которые ООО оказывает материнской компании.

Также финансирование ООО может осуществляться за счет увеличения уставного капитала.

Существует и третий вариант, который на практике используется довольно часто: финансирование осуществляется путем внесения участниками дополнительных взносов в имущество без увеличения уставного капитала, но в таком случае аудиторы в зарубежных странах могут запретить считать подобные операции расходами.

Контакты

- +7 495 225 30 38 Москва

- +7 812 244 75 49 Санкт-Петербург

- +7 4822 63 00 62 Тверь

Источник: https://www.awaragroup.com/ru/blog/branch-vs-llc-which-form-is-better-for-your-business-in-russia/

Налогообложение иностранных организаций в РФ в 2018 году

Когда всплывает вопрос об уплате налогов, то следует затронуть и такую категорию, как иностранные организации. Налогообложение иностранных организаций в РФ разделяется законодательством на несколько условных видов и имеет некоторые особенности, на которых остановимся ниже.

Как и другие предприятия, иностранные представительства обязаны отдавать процент дохода или конкретной суммы от него в казну государства. Однако, нужно учитывать и то, что они могут проводить в России как предпринимательскую деятельность, так и иметь другой круг потенциальных доходов, на что нельзя не обращать внимание.

Итак, налогообложение иностранных организаций делится на виды:

- – налог на компании, имеющие представительства в РФ;

- – налог на организации, не имеющие представительств, но все же получающие доходы другим образом.

С чего платят налоги нерезиденты РФ, имеющие постоянные представительства? Что же такое постоянное представительство и чем оно занимается?

Это понятие раскрывается и как филиал компании, и распространяется на любые другие подразделения организаций, постоянно проводящих свою предпринимательскую деятельность в России.

Нужно уточнить, что это практически всегда (но не всегда) оказывается предпринимательством, а другие существующие еще вспомогательные подразделения организаций имеют совершенно иную формулу налогообложения.

С чего же государство может взимать налоги таких субъектов деятельности?

Во-первых, одним из объектов станет доход, который организация получила в результате собственной деятельности в России.

Любопытно то, что для вычисления уже конкретной суммы и процента, что нужно будет выплатить в качестве налога, берется не число полученного дохода, а разница между ним и всеми расходами.

Кстати, все данные должны быть конкретно расписаны по документам, чтобы не нахвататься проблем с налоговыми органами. Таким образом, например, проводится налогообложение торговых организаций.

Во-вторых, налог нужно будет уплатить и с доходов, которые получит нероссийская организация после использования, или даже просто из-за владения своим имуществом. Безусловно, оно должно быть зарегистрировано именно на это действующее представительство.

Точно так же, как рассчитывается предыдущая сумма налога, здесь она получается аналогично: нужно от «реального дохода» отнять «затраты на его получение», например, при обслуживании машин или проводя ремонтные работы в гостинице, ресторане и подобное.

Так, существуют представительства, занимающиеся только оказанием услуг так называемого подготовительного или вспомогательного характера. Помогают они, безусловно, не бесплатно. Как правило, такие услуги предоставляются представительствами на постоянной основе.

Не смотря на это, налогообложение проходит несколько иначе. В отличие от предыдущих видов, эти лишаются процента не от разницы между прибылью и расходами, а от размера затрат на проведение своей деятельности. То есть, чем меньше тратит организация на свои функции, тем меньше с нее потом спросят.

На сегодня установлен уровень в 20%.

Виды доходов, с которых снимается налог для нерезидентов, не имеющих представительства

Большинство граждан понимает, что, даже не имея компании, есть очень много возможностей для получения дохода.

Конечно же, правительство не может пропустить это мимо ушей, и уравнивает иностранцев в обязанностях платить налог. Так, есть список всех видов доходов, с которых им тоже придется выплатить налоги.

Забираются эти суммы, правда, еще у источника выплат, и до иностранцев они просто не доходят. Такие доходы включают в себя:

- Дивиденды, получаемые участником российских АО

- Получаемые суммы после деления имущества

- Поступающие проценты от третьих лиц по долгам

- Суммы, после использования в России объектов интеллектуальной собственности. Наиболее очевидным примером есть кинотеатры, которые показывают зарубежные фильмы, а существенная часть выручки все равно переходит производителям продукта (за рубеж).

- Прибыль, получаемая от продаж своих акций.

- Получаемые суммы по международным перевозкам (по России), но только если здесь находится хотя бы один из пунктов (отправления-доставки).

- Переводы от продаж или передачи в аренду собственного имущества – оно должно быть собственностью этой организации и находиться в РФ.

Налогообложение Российской Федерации с учетом требований 2018 года. Открытое занятие

Налогообложение НДФЛ и страховые взносы иностранных граждан.

Какие налоги платят иностранные граждане

Налогообложение нерезидентов в РФ: подтверждение фактического права на доход

Источник: http://vseproip.com/nalogi-i-platezhi/sistemy-nalogooblozheniya/nalogooblozhenie-inostrannyx-organizacij-v-rf.html

Регистрация филиала иностранной компании

Несмотря на введённые против нашей страны экономические санкции и ограничения, российский рынок остаётся весьма привлекательным для иностранного бизнеса. Это подтверждается данными статистики: на начало текущего года в РФ действовали 1,7 тысячи зарубежных фирм, и ещё 1,3 тысячи коммерческих организаций являлись совместными предприятиями с долей иностранного уставного капитала.

Российское законодательство предоставляет широкие возможности для деятельности иностранных коммерческих организаций на всей территории страны.

Правда, для этого им придётся соблюсти ряд обязательных процедур, связанных с официальной регистрацией. Касается это и открытия представительств зарубежных фирм в различных регионах РФ.

Рассмотрим, как производится регистрация представительств и филиалов иностранных компаний в 2018 году.

Юридические нюансы регистрации отделений иностранных компаний

Чтобы иметь возможность осуществления предпринимательской деятельности в различных городах и субъектах РФ, зарубежные компании могут открывать там свои филиалы и представительства. Данная процедура регулируется положениями федерального законодательства №160 от 1999 года.

Если быть точнее, то в нём прописана возможность аккредитации филиала фирмы, но относительно регистрации представительства иностранной фирмы в данном ФЗ ничего не говориться.

Однако, по умолчанию, данные правила распространяются на обе формы обособленных подразделений зарубежного контрагента.

Ни представительство, ни филиал иностранной компании сами по себе не являются отдельным юридическим лицом. Поэтому, весь порядок их деятельности зависит от правового статуса головной организации. Фирма-метрополия должна быть официально зарегистрирована на территории РФ.

Несмотря на нахождение на территории России, подразделения иностранной коммерческой организации подчиняются правилам деятельности головного офиса.

Несмотря на то, что филиалы не являются отдельными юридическими лицами, для их работы потребуется получения аккредитации в местных налоговых органах.

Документы для регистрации филиала иностранной компании

Полный перечень документов, необходимых для прохождения процесса регистрации филиала или представительства, дан в приказе налогового министерства от 2014 года. Выглядит список документации следующим образом:

- Письменное заявление, составленное в соответствии с формой №15-АФП.

- Пакет учредительной документации иностранной компании.

- Выписка из госреестра юридических лиц того государства где находится головной офис, для подтверждения правового статуса фирмы.

- Идентификационный налоговый номер центрального офиса, свидетельствующий о постановке компании на учёт в российской ФНС.

- Документально запротоколированное решение совета директоров или постановление руководства иностранной компании об открытии в РФ отдельного филиала или представительства.

- Доверенность, выписанная руководством фирмы на имя руководства филиала, наделяющая его полномочиями вести дела от имени данной компании.

- Банковский чек об оплате регистрационной пошлины.

- Опись пакета документов, передаваемых в органы ФНС, составленная в двух экземплярах.

- Документы, подтверждающие месторасположения филиала или представительства по определённому адресу. Ими могут являться копия соглашения об аренде офисного помещения, правоустанавливающий документ о приобретении в собственность коммерческой недвижимости и так далее.

- Ксерокопия паспорта руководителя регистрируемого отделения. Если им является иностранный гражданин, то потребуется также предоставить нотариально заверенный перевод его удостоверения личности.

Срок действия документов и справок с момента их получения до предоставления в налоговые инстанции составляет не более одного года.

Вся иностранная документация должна быть в обязательном порядке переведена и официально заверена.

Сделать это можно в любом консульском учреждении той страны, резидентом которой является данная иностранная компания. Там же можно и официально заверить подлинность перевода.

Заявление о регистрации представительства иностранной компании

Заявление о регистрации представительства должно соответствовать определённым стандартам. Они установлены положениями ФНС, принятыми в 2014 году, и получили наименование форма-15АФП.

Она достаточно проста в оформлении, для этого необходимо лишь заполнить соответствующие поля документа. Перед подачей в налоговое учреждение, заполненный бланк потребуется зарегистрировать в торгово-промышленной палате.

Утверждению в ТПП подлежат данные о количестве иностранных служащих, которые будут работать в открываемом филиале.

Заявление Ф-15, вместе с перечисленным выше пакетом документации, передаётся в налоговую службу.

Работникам ФНС законодательные нормативы отводят 25 рабочих дней на рассмотрение ходатайства, и вынесение своего вердикта – разрешить или отказать в регистрации отделения иностранной компании.

Если вопрос о регистрации решится положительно, то компания получает от налоговой службы соответствующее свидетельство, а также справку о внесении филиала в госреестр.

Пошагово весь процесс регистрации выглядит следующим образом:

- Составление, регистрация в ТПП, и подача в налоговые органы заявления по стандарту Ф-15АФП, вместе с сопутствующей документацией. Сроки рассмотрения 25 рабочих дней, или календарный месяц.

- Изготовление индивидуальной печати открываемого представительства. Данная процедура обычно занимает один-два дня.

- Получение от налоговиков свидетельства о постановке на государственный учёт подразделения иностранной компании.

- Постановка филиала на налоговый учёт в местном отделении ФНС. Эта процедура осуществляется максимум в десятидневный срок.

- Регистрация представительства во внебюджетных госфондах, что осуществляется в течение одной недели.

- Открытие счёта для произведения финансовых операций в любом из российских банков.

После прохождения всей процедуры регистрации, и получения необходимых документов, филиал может приступать к предпринимательской деятельности.

Стоимость регистрации представительства иностранной компании

Согласно положениям налогового законодательства, регистрация иностранного филиала на территории РФ облагается госпошлиной. Начиная с 2015 года, её размер составляет 120 000 рублей. Данная стоимость подразумевает открытие только одного представительства.

То есть, если фирма пожелает открыть на территории нашей страны пять своих филиалов, то ей придётся заплатить в государственный бюджет 600 000 рублей.

Помимо этого, взимается пошлина в 200 рублей за предоставление данных из государственного реестра иностранных представительств.

Кроме этого, потребуется дополнительно оплатить сопутствующие расходы. К ним относятся:

- Сбор необходимого пакета документов.

- Услуги по переводу иностранных документов на русский язык.

- Заверка нотариусом переведённой документации.

- Легализация документации в иностранном посольстве или консульстве.

Стоимость данных услуг может быть различной, в зависимости от тарифов конкретной организации.

Как открыть представительство или филиал иностранной компании в России

Источник: https://www.myjus.ru/commercial-law/registraciya-filiala-inostrannoj-kompanii/

Регистрация филиала иностранной компании в России: пошаговая инструкция, документы

Для осуществления коммерческой деятельности в любых регионах Российской Федерации имеют возможность открывать свои филиалы иностранные организации.

Начать свою работу филиал может исключительно после прохождения процесса аккредитации, который с начала 2015 года уполномочена осуществлять МИФНС России №47 по городу Москва.

Для аккредитации своего обособленного подразделения иностранное юридическое лицо должно подготовить целый перечень документов и оплатить госпошлину.

Подготовка документов

Со списком документов, необходимых для прохождения всех этапов регистрации филиалов иностранных юридических лиц либо представительства зарубежной фирмы, можно ознакомиться в Приказе ФНС от 26.12.2014 года №ММВ-7-14/680@. Этот перечень открывает заявление об аккредитации по форме №15АФП. Помимо него нужно подготовить еще ряд документов:

- Учредительные документы юрлица иного государства.

- Документ, который подтвердит юридический статус компании, открывающей филиал на территории РФ. Как правило, это выписка из реестра юрлиц страны, где зарегистрирована компания.

- Документ, указывающий код налогоплательщика и подтверждающий постановку на учет в качестве налогоплательщика в нашей стране. Его выдает уполномоченный орган той страны, где зарегистрировано юридическое лицо.

- Решение иностранной компании об открытии на территории Российского государства своего обособленного подразделения в виде филиала.

- Положение об обособленном подразделении.

- Доверенность, выданную руководителю филиала, о том, что он наделен необходимыми полномочиями.

- Документ, подтверждающий уплату госпошлины за аккредитацию обособленного подразделения зарубежной организации.

- Два экземпляра описи документов, представленных в ФНС России для аккредитации.

Дополнительно могут понадобиться документы о местонахождении филиала в Российской Федерации. Обычно это гарантийное письмо с копией договора аренды, отметкой БТИ или копией свидетельства о праве собственности. Также необходимо иметь копию паспорта руководителя нового филиала с переводом, освидетельствованным нотариально.

Все иностранные документы должны быть легализованы в консульстве. Перевод на русский язык должен быть освидетельствован нотариусом или консульским загранучреждением.

Составление заявления для регистрации филиалов и представительств иностранных компаний рассмотрено далее.

Особенности регистрации филиалов иностранных компаний рассмотрены в этом видео:.

Составление заявления

Формат заявления об аккредитации обособленного подразделения зарубежной организации утвержден Приказом ФНС РФ №ММВ-7-14/681@ от 26 декабря 2014 года. Форма №15АФП проста и понятна для заполнения. Необходимо внимательно следовать инструкции и четко отвечать на запросы, указанные в бланке заявления.

Особенно следует отметить, что заявление, составленное по форме 15АФП, перед подачей в ФНС необходимо утвердить торгово-промышленной палатой. Утверждению подлежит страница, в которой нужно указать сведения о численности иностранцев, которые будут работать в данном филиале.

Подготовленный пакет документов передается в ФНС. Аккредитация или отказ в аккредитации осуществляется работниками налоговой службы в течение 25 дней с момента приема документов. В случае положительного решения вопроса ФНС выдает свидетельство и информационный лист о внесении должной записи в госреестр аккредитованных филиалов.

Далее рассмотрена пошаговая инструкция регистрации иностранных филиалов.

Этапы регистрации филиала иностранной компании в России

Открытие иностранного филиала или другого обособленного подразделения включает следующие этапы:

- Подача в ФНС заявления об аккредитации обособленного подразделения с утверждением в торгово-промышленной палате численности работников-иностранцев. Срок процесса аккредитации — 25 дней.

- Изготовление печати филиала. Процедуру можно осуществить за один рабочий день.

- Получение документа о постановке на учет иностранного филиала в статистическом регистре Росстата. Уведомление можно получить за один день.

- Постановка на учет иностранного филиала в ИФНС, которая осуществляется максимум за 10 дней.

- Постановка на учет иностранного филиала во внебюджетных фондах. На это уйдет примерно неделя.

- Подготовка документов с целью открытия расчетного счета филиала иностранной фирмы в банке на территории РФ.

Цена вопроса

С 1.01.2015 года сумма госпошлины за осуществление госрегистрации на территории нашей страны филиала либо представительства фирмы иного государства составляет 120000 рублей.

Указанная сумма распространяется на регистрацию одного обособленного подразделения.

То есть, если иностранная компания решила открыть несколько филиалов или представительств, то за аккредитацию каждого из них придется заплатить по 120000 рублей.

Поскольку иностранная компания осуществляет аккредитацию нового филиала на территории другого государства, то без дополнительных расходов не обойтись. Как правило, подготовку и сбор документов поручают специализированным фирмам. Расходы на оплату юридических услуг зависят от расценок конкретной фирмы. Также отдельно придется оплатить следующие услуги:

- перевод иностранных документов

- нотариальное освидетельствование документов, переведенных на русский язык

- легализацию и подготовку документов в консульстве

За предоставление информации из госреестра иностранных филиалов, прошедших аккредитацию в РФ, взимается небольшая госпошлина в размере 200 рублей.

Как иностранной компании открыть представительство или создать филиал в России, расскажет видео ниже:

Источник: http://uriston.com/kommercheskoe-pravo/registratsiya/inye-subekty/filiala-inostrannoj-kompanii.html

Приняли решение о создании, открытие и регистрация представительства и филиала иностранной компании в Москве?

- зарегистрировать обособленное подразделение (к примеру, представительство) на территории нашей страны;

- создать российское юридическое лицо, учредителем которого будут иностранный гражданин и/или иностранная организация.

Российская Федерация, без сомнения – интересный рынок для продажи товаров и услуг иностранных компаний. Вот только вести бизнес в России зарубежная фирма может лишь двумя способами:

Мы предлагаем юридическую помощь в осуществлении любого из этих способов.

Естественно, открытие представительства иностранной компании в России требует внимательной подготовки документов. Также заявителю- иностранному гражданину – необходимо лично присутствовать при подаче заявления в налоговую инспекцию. В остальном все трудности легко решаемы с помощью грамотных юристов, и обычно регистрация иностранного филиала проходит гладко и быстро.

Грамотные консультации юристов

Сбор и оформление документов

Гарантия успешного результата

- отсутствие тех или иных документов;

- некорректное заполнение заявки в ИФНС;

- предвзятое отношение сотрудника налоговой инспекции.

Что может помешать открытию филиала компании в РФ:

Не стоит удивляться – последний пункт часто является причиной отказа даже российским предпринимателям, что уж говорить о зарубежном бизнесе? Вот почему открыть представительство иностранной компании должен помочь опытный человек с юридическим образованием, который знает все нюансы процесса, тонкости законодательства и готов отстоять Ваши права в случае несправедливости.

Регистрация иностранного представительства

Ранее регистрация большинства представительств (кроме кредитных, авиационных организаций) производилась Торгово-промышленными палатами (ТПП) или Государственной регистрационной палатой при Минюсте. Сегодня правом регистрации наделена территориальная инспекция ФНС – МРИ № 47 по г. Москве.

Это довольно удобно, т.к. данная инспекция ставит иностранные представительства на налоговый учёт сразу после регистрации. Вы сможете открыть филиал иностранной компании и быть спокойны насчёт уплаты налогов.

Следует сразу определиться, как именно Вы хотите вести бизнес в России – с помощью филиала или открытия дочерней организации.

Во втором случае у Вас будет больше возможностей для активной предпринимательской деятельности и детального исследования рынка. Но и открыть ООО иностранным лицам бывает не так-то просто.

Давайте рассмотрим, что необходимо предусмотреть, чтобы регистрация иностранного представительства в Москве не вызвала у налоговой сомнений и не встретила отказа.

Клиенты нам доверяют:

- название новой организации на русском и английском языке (полное и краткое);

- виды деятельности в соответствии с действующим набором кодов в России;

- Юридический адрес (о котором нужно позаботиться заранее);

- Состав руководства фирмы с Ф.И.О.

Вам нужно представить информацию:

После подачи пакета документов регистрация представительства иностранной компании в Москве не должна занять более двух недель. За это время сотрудники налоговой проверят соответствие указанной информации, внесут необходимые данные в базу и поставят Вашу фирму на учёт.

Вы можете открыть фирму в России самостоятельно. Но это потребует много сил и чревато отказом, по крайней мере в первый раз.

Если же Вы хотите, чтобы регистрация иностранных представительств и филиалов прошла успешно с первого раза, стоит довериться специалистам. Поверьте: даже у российских бизнесменов редко получается открыть ООО с первого раза. Если же к бюрократическим формальностям добавить трудности с языком и ориентировании в законодательстве, то процесс может затянуться более чем на месяц.

- Мы поддержим Ваше решение о создании представительства иностранной компании и поможем его реализовать;

- Мы соберём и подготовим документы, которые точно понадобятся при регистрации;

- С нами регистрация филиалов и представительств иностранных компаний пройдёт быстро и гладко.

Зачем обращаться к Consult Group?

Звоните! Мы всегда на связи и готовы помочь!.оставить заявку

Гарантии

Часто задаваемые вопросы:

-

Какую систему налогообложения лучше выбрать?

Все зависит от направления бизнеса. Например, если вы оказываете услуги – ремонт, юридические услуги, оценка, экспертиза, клининг, сопровождение сайтов, дизайн и т.д. и объем расходов не очень велик – выбирайте 6 % с дохода.

Потому что вы не закупаете товар или сырье для производства. Данное налогообложение очень простое – пришло на расчетный счет 100 000 р. – налог 6 000 р. Пришло на расчетный счет 1 000 000 р. – налог 60 000 р.

У нас самих система 6 % ….

-

Какая система налогообложения подойдет для интернет магазина?

Вам может подойти 15 % — доходы минус расходы. Считайте свой бизнес – считайте, сколько денег к Вам приходит, сколько вы будете тратить на покупку товара и от этого принимайте решение. Приходите к нам в офис, мы дадим Вам подробную консультацию.

-

Как работать с НДС?

ООО с НДС у нас заказывают в основном опытные предприниматели, которые, как правило, работают с поставщиками, использующими вычет НДС. Вычет НДС позволяет уменьшить налогооблагаемую базу материнской компании поэтому свои товары они продают только фирмам с НДС.

-

Если бизнес не получится, можно ли закрыть ООО?

Можно – мы подскажем сразу несколько способов ликвидации ООО.

-

Мой главный партнер (инвестор) не хочет ни куда ездить, можно все организовать с минимальными разъездами?

Можно вообще не трогать Вашего партнера.

Волшебная тактика 1 % — когда Вам передается 1 % доли в ООО – и вы сможете быть заявителем на регистрацию. Партнер по-прежнему обладает всей полнотой власти в компании, а регистрационные процедуры совершаете вы. Та же самая тактика работает с иностранными учредителями. Это лишь малая часть наших знаний по регистрации. -

Сколько нужно видов деятельности в ООО? Если я хочу торговать детскими игрушками, рисовать картины на заказ, и открыть хлебопекарню одновременно?

Все это можно организовать – мы подберем Вам необходимые виды деятельности (Коды ОКВЭД) так что бы полностью охарактеризовать всю Вашу деятельность.

-

Можно мне самому не оплачивать гос. пошлину и не стоять в очереди в Сбербанке?

Конечно можно – мы очень не любим когда наши клиенты сами что-то делают. Наслаждайтесь отдыхом – занимайтесь тем, чем хотите, пейте чай или кофе – наши курьеры сами отстоят очередь в Сбербанк, сами правильно заполнят все квитанции и привезут в налоговый орган.

-

Сколько времени я проведу в налоговой это очень долго?

Это не долго. В настоящее время налоговая инспекция уже не та как в 2003-2004 г. когда люди стояли в очереди сутки и платили деньги специальным «бабушкам» которые ночевали за них в очереди.

С нами Вы освободитесь до 12:00. В 10 утра мы, как правило, встречаемся у нотариуса, за 20 мин. (бывает и меньше) заверяем все документы, затем едем на м.

Сходненская в 46 налоговую инспекцию, сдаем документы и все!

В 46 ИФНС целый комплекс зданий, окон, лучше подавать документы с нами….

-

Как я узнаю, что документы готовы, что все в порядке?

Мы обязательно сканируем свидетельство о регистрации ООО, высылаем его клиенту и далее занимаемся другими документами. А Вы уже сможете разместить свидетельство, например, на свой сайт или показать своему партнеру.

Источник: http://www.consult-gp.ru/registratsiya-inostrannogo-predstavitelstva-v-rossii.php