Бухгалтерский и налоговый учет нотариальных расходов

Услуги нотариального характера предприятия могут получать от государственных или частных специалистов.

Регламентация действий этих специалистов осуществляется через «Основы законодательства РФ о нотариате» (документ утвержден 11.02.1993 г. под №4462-1).

За проведенные операции государственными нотариусами взимается госпошлина, а частные получают оплату по специальному тарифу. Отражение в учете таких платежей имеет ряд особенностей.

Отражение расходов предприятия на нотариальные услуги в учете

За обязательные процедуры нотариального обслуживания предприятие должно заплатить государственную пошлину (специалисту, работающему в государственной структуре) или тарифную плату частному нотариусу (ее размер будет идентичен госпошлине).

Для необязательной группы услуг предусмотрены тарифные платежи.

В налоговом учете перечисления в пользу нотариусов принимаются в сумме законодательно установленных тарифов, все оплаченные средства сверх нормы не учитываются в расчете налога на прибыль.

КСТАТИ! Стоимость услуг государственного нотариуса погашается в бюджет, а оплата счета частного нотариуса производится путем перевода денег на его расчетный счет.

Первичная документация для отражения нотариальных услуг в учете

Факт получения нотариусом денег от клиента должен подтверждаться первичной документацией. Унифицированных форм законодательством не предусмотрено. Платежные бланки заверяются подписью нотариуса и печатью. В тексте документа должны содержаться формулировки о назначении платежа, точно характеризующие суть оказанной услуги.

ВАЖНО! Чтобы предприятие могло принять в учете затраты на нотариальное обслуживание, оно должно получить от нотариуса подтверждающую документацию, в которой будут присутствовать все обязательные реквизиты (набор неотъемлемых элементов первички приведен в ст. 9 Закона от 06.12.2011 г. № 402-ФЗ).

Понесенные расходы на погашение задолженности перед нотариусами организации могут подтвердить при помощи выписки из реестра регистрации нотариальных действий.

Этот реестр составляется по унифицированному шаблону и должен вестись всеми нотариусами без исключения. Чтобы получить выписку из него, необходимо составить письменное обращение к нотариусу.

Основанием для признания расходов может стать акт, в котором будут указаны примененные тарифы и расценки за осуществленные нотариальные действия.

Подтвердить факт платного оказания услуг можно при помощи:

- Справки-расшифровки, в которой будут указаны предоставленные предприятию нотариальные услуги с их регистрационными кодами.

- Квитанции ПКО.

При оформлении справки-расшифровки обязательно надо выполнять такие условия:

- перечень услуг должен содержать информацию о видах совершенных нотариальных действий, их тарификации и количестве составленных или заверенных документов;

- в бланке должны быть все присущие первичной документации реквизиты;

- операции по предоставлению услуг технического или юридического характера в справке обязательно должны выделяться в отдельную группу, чтобы их можно было показать в налоговом учете обособленно от стандартных нотариальных операций.

Правила признания расходов, связанных с нотариальным обслуживанием

При отражении в учете затрат в форме платежей нотариусам их сумма может быть разбита на две части:

- отдельно показывается объем перечислений, соответствующий законодательно установленным нормативам (не больше суммы госпошлины);

- сверхнормативные платежи.

По правилам налогового учета в нотариальных затратах, уменьшающих налогооблагаемую базу, можно учитывать только расходы в сумме действующего нотариального тарифа. Осуществляется это при условии, что полученные услуги были необходимыми, их результатом стало оформление документов, без которых невозможно дальнейшее осуществление деятельности компании, направленной на извлечение прибыли.

Если организация обращалась к нотариусу за юридической помощью, консультационным обслуживанием или информационной поддержкой, то такие услуги не могут быть причислены к нотариальным. Этот тип затрат отражается компанией в составе прочих расходов, которые непосредственно связаны с производством и реализацией (Письмо от 26.08.2013 г. №03-03-06/2/34843, составленное Минфином).

ОБРАТИТЕ ВНИМАНИЕ! Затраты, которые были осуществлены в связи с регистрацией юридического лица или в результате иных операций до момента официального создания предприятия, не могут быть отнесены на счет компании (правило касается и бухгалтерского, и налогового учета).

Суммы превышения нотариального тарифа не могут быть признаны в налоговом учете, если:

- нотариус при оказании услуг по реализации обязательных процедур выставил счет в размере, превышающем величину госпошлины;

- в сумме оплаченного необязательного действия были заложены завышенные тарифные расценки.

Чтобы учесть весь объем понесенных затрат по счетам нотариуса, в справке-расшифровке необходимо выделить сверхтарифные платежи. Их включить в расчет при выведении базы по налогу на прибыль можно, если причислить к одной из расходных групп:

- к юридическим услугам нотариальных контор можно отнести подготовку доверенностей или договорной документации (Письмо Минфина от 16.11.2007 №03-03-06/2/217);

- в качестве консультационных операций разрешается показывать изготовление и заверку выписок, копий документов.

ЗАПОМНИТЕ! В налоговом учете затраты на нотариальные услуги должны быть признаны на момент их начисления или с привязкой ко дню утверждения авансового отчета (если оплата производилась через подотчетное лицо).

В ситуациях, когда услуги нотариуса были необходимы предприятию для реализации сделки по приобретению основных средств, сумма оплаченного счета за нотариальные действия должна быть отнесена на итоговую стоимость покупаемого актива.

Счет и типовые проводки

Отражение оплат в пользу нотариальных контор в бухгалтерском учете может быть осуществлено двумя способами:

- при помощи 68 счета;

- на 76 счете.

Выбор одного из вариантов зависит от цели обращения к нотариусу и величины примененного тарифа. Если размер платежа соответствует законодательно установленной госпошлине, то начисление обязательства перед нотариусом будет показано на 68 счете.

К СВЕДЕНИЮ! При использовании 68 счета для отражения расчетов с нотариусом необходимо открывать отдельный субсчет для учета государственных пошлин.

Счет 68 можно применять только в отношении средств, перечисляемых в бюджет, если получателем является другое юридическое лицо или самозанятое лицо, то в учете должен использоваться 76 счет. Дебетовые обороты по субсчетам 68 счета отражают факт перечисления средств.

Нотариальный тариф относится на 76 счет. В корреспонденции с ним могут вступать 26 счет, 44 или 91. Нормативное регулирование бухгалтерских операций в этой сфере осуществляется через ПБУ 10/99. Для отражения расчетов с нотариальными конторами надо обеспечить обособленное ведение учета по каждой из них.

При учете нотариальных услуг компания может использовать такие типовые записи:

- Д68/субсчет «Госпошлина» — К51 – произведена оплата суммы государственной пошлины в качестве оплаты действий нотариуса.

- Проводка Д26 – К68/субсчет «Госпошлина» составляется после фактического перечисления средств в момент признания понесенных расходов в виде государственной пошлины (если необходимость платежа возникает в связи с получением обязательных нотариальных услуг).

- Д76 – К51 – с расчетного счета переведены деньги на счет нотариуса в качестве оплаты нотариального тарифа.

- Д08 – К76 – величина нотариального тарифа была оплачена учреждением и отнесена на стоимость основного средства.

При наличной форме расчетов и проведении операции через подотчетное лицо корреспонденции составляются между Д71 и К50 в момент выдачи денег сотруднику и Д44 и К71 при отражении фактических затрат в учетных данных. Выдача наличности сотруднику в этой ситуации будет оформляться при помощи РКО.

Для подтверждения факта оплаты нотариальных действий подотчетное лицо составляет авансовый отчет.

Основанием для признания затрат в учете будет бланк, выданный нотариусом с перечислением совершенных им действий для предприятия-заказчика.

Если подотчетное лицо потратило не все выданные ему средства, остаток должен быть возвращен в кассу. Эта операция фиксируется в учете через дебетование 50 счета и кредитование 71 и оформление ПКО.

Источник: https://assistentus.ru/buhuchet/rashodov-na-uslugi-notariusa/

Отражаем нотариальные расходы в налоговом учете

Нотариальные расходы в налоговом учете учитываются в соответствии с определенными правилами и нормативными актами. В отличие от бухгалтерского учета, принимающего данные услуги в затратах в фактическом размере, налоговый учет предъявляет к ним более жесткие требования.

Показываем услуги нотариуса в учете для целей налогообложения

Чем подтвердить получение услуг у нотариуса?

Сверхнормативные расходы: как оформить и учесть?

Счета бухгалтерского учета: какой выбрать для отражения госпошлины?

Показываем услуги нотариуса в учете для целей налогообложения

Нотариальные расходы в налоговом учете нуждаются в особом подходе ввиду того, что действия нотариального характера могут относиться к обязательным или необязательным. Это зависит от того, нужна ли определенному документу нотариальная форма.

Если услуга является обязательной, нотариус, предоставляющий услуги государственной нотариальной конторы, выставит клиенту счет на оплату пошлины. Ее величина должна соответствовать размеру, который определен ст. 333.24 НК РФ.

Предоставленные в частном порядке нотариальные действия будут рассчитаны по тарифам, определенным главой 25.3 НК РФ и ст. 22 основ законодательства о нотариате № 4462-1, утв. 11.02.1993.

А вот за действия, для которых законодательством не утверждена обязательная нотариальная форма, нотариус взымает тарифы, соответствующие тем, что прописаны в основах о нотариате.

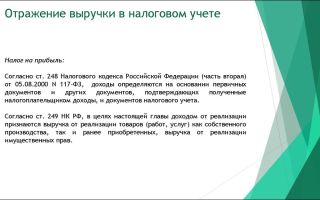

Налоговый учет рассматривает расходы, понесенные на оплату услуг нотариуса, только по законодательно установленным тарифам. Данная норма прописана в ст. 264 подп.16 НК РФ. Если эти расходы превышают предельные суммы, они, в соответствии с п. 39 ст. 270 НК РФ, не должны приниматься в расчет налога на прибыль.

Чем подтвердить получение услуг у нотариуса?

Чтобы предоставлять услуги нотариального характера, гражданин РФ должен иметь соответствующую лицензию — данное требование прописано в статье 3 основ о нотариате. Но организация, которая воспользовалась услугами нотариуса, не обязана прикладывать копию его лицензии к подтверждающим документам об оказании нотариальных услуг.

Представитель предприятия оплачивает указанные услуги обычно во время заверения необходимой бумаги или выполнения какой-то другой работы, относящейся к компетенции нотариуса.

Нотариус обязан предоставить клиенту документ, подтверждающий факт оказания услуг, а также указать в нем размер внесенной оплаты. Сегодня нет законодательно утвержденной формы такого документа.

Это может быть квитанция к приходному ордеру или справка с расшифровкой оказанных услуг. Нотариус обязан заверить документ своей подписью и поставить печать.

Нередко документы оформляются с использованием общепринятых фраз. Естественно, что размытость формулировки может вызвать претензии налоговых инспекторов при проверке.

Для принятия к расходам бумага, выданная нотариусом, должна быть с реквизитами, перечисленными в законе «О бухгалтерском учете» № 402-ФЗ от 06.12.2011. В данном документе требуется указать все нотариальные действия, а также показать суммы, оплаченные клиентом по каждому пункту.

Источник: https://buhnk.ru/nalog-na-pribyl/otrazhaem-notarialnye-rashody-v-nalogovom-uchete/

Расходы на услуги нотариуса: специфика налогового учета

Все документы, оформляемые организацией в процессе хозяйственной деятельности, должны соответствовать установленным требованиям, одним из которых является нотариальное удостоверение.

К нему прибегают в силу закона или в соответствии с условиями проведения сделки и обычаями делового оборота.

Об особенностях учета в целях налогообложения прибыли расходов на услуги нотариуса читайте в статье

регулируется Основами законодательства РФ о нотариате1. Нотариат обеспечивает защиту прав и законных интересов граждан и юридических лиц путем совершения нотариусами предусмотренных законодательными актами нотариальных действий от имени Российской Федерации. Об этом говорится в статье 1 Основ законодательства РФ о нотариате.

Нотариальные действия вправе совершать нотариусы, работающие в государственной нотариальной конторе или занимающиеся частной практикой. При этом нотариус, осуществляющий частную практику, должен быть членом нотариальной палаты (ст. 2 Основ законодательства РФ о нотариате).

Совершая нотариальные действия, и те и другие нотариусы обладают равными правами и несут одинаковые обязанности, а документы, оформленные ими, имеют одинаковую юридическую силу (ст. 2, 15 и 16 Основ законодательства РФ о нотариате). Перечень совершаемых нотариусами действий предусмотрен в статьях 35 и 36 Основ законодательства РФ о нотариате.

Обратите внимание: нотариус, работающий в государственной нотариальной конторе, при совершении противоречащих законодательству РФ действий несет ответственность в соответствии с законом (ст. 17 Основ законодательства РФ о нотариате).

Нотариус, осуществляющий частную практику, несет полную имущественную ответственность, если в результате совершения противоречащего законодательству РФ нотариального действия причинен вред имуществу юридического лица (гражданина).

Кроме того, ответственность наступает в случае неправомерного отказа в совершении нотариальных действий, а также разглашения сведений о совершенных нотариальных действиях.

Виды нотариальных действий

Если нотариальное удостоверение сделок прямо предусмотрено законодательством, нотариус совершает действия по обязательной нотариальной форме, в остальных случаях нотариальная форма является необязательной (п. 2 ст.

163 ГК РФ). Исключение — сделки, для которых законом не установлена обязательная нотариальная форма, но нотариальное удостоверение предусмотрено по соглашению сторон в договоре.

Удостоверение такой сделки относится к разряду обязательного.

Например, обязательная нотариальная форма в силу закона применяется:

- в отношении сделок, направленных на отчуждение доли или части доли в уставном капитале общества с ограниченной ответственностью (п. 11 ст. 21 Федерального закона от 08.02.98 № 14-ФЗ);

- договоров ренты (ст. 584 ГК РФ);

- доверенностей на совершение сделок, требующих нотариальной формы (п. 2 ст. 185 ГК РФ).

Оплата услуг нотариуса

, зависит от того, государственный или частный нотариус осуществляет такие действия и является ли нотариальная форма обязательной (ст. 22 Основ законодательства РФ о нотариате).

Государственный нотариус за совершение нотариальных действий, для которых законодательством РФ предусмотрена обязательная нотариальная форма, взимает государственную пошлину в размерах, установленных в статьях 333.24 и 333.25 НК РФ.

Если эти же нотариальные действия осуществляет частный нотариус, уплачивается нотариальный тариф.

Размер тарифа должен соответствовать размеру государственной пошлины, предусмотренной за совершение аналогичных действий в государственной нотариальной конторе.

Обратите внимание

Когда нотариус вправе отказать в совершении нотариальных действий

Нотариус откажет в совершении нотариальных действий (ст. 48 Основ законодательства РФ о нотариате), если:

- совершение нотариального действия противоречит закону;

- действие подлежит совершению другим нотариусом;

- с просьбой о совершении нотариального действия обратился недееспособный гражданин либо представитель, не имеющий необходимых полномочий;

- сделка, совершаемая от имени юридического лица, противоречит целям, указанным в его уставе или положении;

- сделка не соответствует требованиям закона;

- документы, представленные для совершения нотариального действия, не соответствуют требованиям законодательства.

По просьбе лица, которому отказано в совершении нотариального действия, нотариус разъясняет порядок обжалования отказа и его причины, которые излагает в письменной форме.

При этом не позднее чем в 10‑дневный срок со дня обращения за совершением нотариального действия нотариус выносит постановление об отказе в совершении нотариального действия. Оно составляется в двух экземплярах, заверяется подписью и печатью нотариуса, регистрируется в книге исходящей корреспонденции.

Один экземпляр постановления об отказе вручается или направляется лицу, которому отказано в совершении нотариального действия. Другой — с подписью лица, которому вручено постановление, или с отметкой о направлении по почте остается в делах нотариуса.

Об этом говорится в пункте 7 Общих положений Методических рекомендаций по совершению отдельных видов нотариальных действий нотариусами Российской Федерации, утвержденных приказом Минюста России от 15.03.2000 № 91

, установленном статьей 22.1 Основ законодательства РФ о нотариате.

Обратите внимание: в отличие от государственной пошлины нотариальный тариф не признается налоговым сбором. Он в полном объеме перечисляется на счет частнопрактикующего нотариуса, которому был уплачен, в то время как государственная пошлина подлежит уплате в бюджет.

Налоговый учет затрат на услуги нотариуса

При исчислении налога на прибыль расходы в виде платы государственному или частному нотариусу за совершение нотариальных действий включаются в состав прочих расходов, но только в пределах тарифов, утвержденных в установленном порядке (подп. 16 п. 1 ст. 264 НК РФ).

Источник: https://www.RNK.ru/article/146051-rashody-na-uslugi-notariusa-spetsifika-nalogovogo-ucheta

Принимаемые и не принимаемые расходы в 1С Бухгалтерия 8.3

Курсы 1С 8.3 и 8.2 » Обучение 1С Бухгалтерия 3.0 (8.3) » Налог на прибыль » Принимаемые и не принимаемые расходы в 1С Бухгалтерия 8.3

В статье 270 НК РФ отражен перечень расходов, не учитываемых в целях налогообложения. Это означает, что предприятие производит расходы за счет собственной прибыли. В данной статье рассмотрим отражение в учете расходов, не учитываемых в целях налогообложения. Разберем на примере как правильно в программе 1С 8.3 Бухгалтерия 3.0 отразить принимаемые и не принимаемые расходы.

Принимаемые и не принимаемые расходы в целях налогообложения

Для бухгалтеров принимаемые и не принимаемые расходы в целях расчета налога на прибыль – это:

- Принимаемые расходы – это расходы, которые отражены как в бухгалтерском учете, так и налоговом учете;

- Не принимаемые – это расходы, которые отражаются только в бух.учете. Для расчета налогооблагаемой прибыли эти расходы не принимаются.

Основные не принимаемые расходы для исчисления прибыли, часто встречающиеся на практике, в работе предприятия – это:

- Пени, штрафы, неустойки и иные санкции, уплаченные в бюджет и внебюджетные фонды;

- Проценты по кредитам сверх установленных норм;

- Взносы на добровольное и пенсионное страхование, превышающие установленные законодательством нормы;

- Различные виды выплат сотрудникам предприятия, помимо выплат, прописанных в трудовых договорах или контрактах;

- Расходы свыше нормируемых для целей исчисления прибыли: командировочные расходы, премии, компенсационные выплаты;

- Оплата санаторно-курортных путевок, а также расходы на содержание объектов непроизводственной, культурно-бытовой сферы. Проведение праздничных, спортивных мероприятий;

- Оплата расходов за нотариальные услуги, сверх утвержденных тарифов. Размеры нотариального тарифа приведены в ст. 221 Основ законодательства РФ о нотариате от 11.02.1993г. №4462-1.

Как оформить не принимаемые расходы в 1С 8.3

Все расходы предприятия отражаются на затратных счетах 20, 23, 25, 26, 44 и на счете 91 Прочие доходы и расходы.

Данные по этим счетам в 1С 8.3 формируются исходя из правильного заполнения Справочников статей затрат и Справочника прочих доходов и расходов.

Рассмотрим принцип заполнения справочников в 1С 8.3 для правильного отражения затрат в налоговом и бухгалтерском учете.

Заходим в меню Справочники и выбираем Статьи затрат:

Двойным щелчком открывается список статей затрат. Если список уже полностью сформирован, то задача бухгалтера проверить и исправить в справочнике правильное назначение Вид расхода НУ.

Например:

- Статья расхода Услуги нотариуса для вида расходов в бух.учете классифицируется как Прочие и принимается для целей БУ и НУ;

- А статья расходов Услуги нотариуса, сверх норм не может быть признана расходом в налоговом учете. Следует исправить назначение в колонке Вид расхода НУ:

Для этого наводим курсор на колонку Вид расходов НУ, используем кнопку Ещё и в открывшемся списке выбираем функцию Изменить. Открывается список Виды расходов (НУ):

Так как сумма расходов по статье затрат Услуги нотариуса сверх норм не может уменьшать налогооблагаемую базу и отражается только в бух.учете, устанавливаем Вид расхода (НУ) – Не учитываемые в целях налогообложения:

Аналогичным образом проверяем и исправляем назначение всех статей затрат в колонке Вид затрат НУ и в соответствии с нормами статьи 270 НК РФ устанавливаем вид статьи в НУ – Не учитываемые в целях налогообложения для всех не принимаемых к налоговому учету затрат.

Таким образом в 1С 8.3 при формировании проводок с использованием в аналитике данных статей затрат, суммы расхода будут отражаться только в бух.учете.

Для отражения в учете суточных сверх норм бухгалтер оформляет авансовый отчет в 1С 8.3 следующим образом:

И при проведении документа видим, что в 1С 8.3 на сумму суточных, выплаченных по нормам, формируются проводки в БУ и НУ. А по суточным, выплаченным сверх норм, проводки сформированы только в БУ:

В налоговом учете сформировалась проводка на сумму постоянных разниц:

Все не принимаемые расходы в налоговом учете собираются на счете Н 01.9. То есть это и будет разница между БУ и НУ, на которую дополнительно будет начислен налог на прибыль в НУ. Сокращенно это означает ПНО, то есть постоянное налоговое обязательство.

Как настроить учет доходов и расходов в 1С 8.3 в части различия между налоговым и бухгалтерским учетом. Как правильно создать статьи расходов и доходов для целей налогового и бухгалтерского учета.

Как грамотно настроить распределение затратных счетов для их правильного закрытия в конце месяца в 1С 8.3 подробно изучено на нашем мастер-классе “Вся правда о доходах и расходах“.

Рекомендуем посмотреть наш семинар, где рассматривается как организован налоговый учет в программе 1С 8.3:

Поставьте вашу оценку этой статье:(2

Источник: https://ProfBuh8.ru/2016/09/prinimaemyie-i-ne-prinimaemyie-rashodyi-v-1s-buhgalteriya-8-3/

Налог на прибыль требует выбирать нотариуса

, налоговый консультант

Опубликовано в «» 45/2002

Если ваша организация пользуется услугами частного нотариуса, то нужно обращать внимание на два момента. Во-первых, предусмотрено ли законодательством обязательное нотариальное оформление. От этого будет зависеть порядок налогового учета расходов на нотариальные услуги. Во-вторых, нужно не забывать подавать в налоговую инспекцию сведения о выплаченных нотариусу суммах.

Налоговый учет

Довольно часто (например, когда нужно заверить копии учредительных документов, договоров или подписей должностных лиц) организации прибегают к услугам нотариусов.

При этом, выбирая нотариуса, предприятия не всегда обращают внимание на то какой он: государственный или частный.

А зря, ведь порой от этого зависит, сможет ли в дальнейшем организация принять в полном объеме «нотариальные» расходы для целей налогообложения прибыли. Поясним почему.

В налоговом учете затраты на оплату нотариального оформления учитываются в составе прочих расходов только «в пределах тарифов, утвержденных в установленном порядке» (подп. 16 п. 1 ст. 264 НК РФ). Сверхтарифные затраты для целей налогообложения прибыли не принимаются (п. 39 ст. 270 НК РФ).

Что же это за такие тарифы?

Напомним, что тарифы установлены Законом РФ от 09.12.1991 № 2005-1 «О государственной пошлине».

Из приведенной нами нормы видно, что понятие «обязательная нотариальная форма, предусмотренная в законе» может относиться как к сделкам, для которых предусмотрено нотариальное удостоверение (ст.

163 ГК РФ), так и к выдаче копий документов, когда законодательство требует их нотариальное заверение.

Причем затраты на техработы (например, копирование) организация также может учесть в расходах — в порядке, предусмотренном для учета в расходах затрат на само нотариальное удостоверение.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

При обращении к государственному нотариусу организация может отнести расходы на оплату его услуг в уменьшение налоговой базы в полном объеме. При обращении к частному нотариусу все будет зависеть от того, требует ли законодательство обязательного нотариального удостоверения сделки (или документа).

Если да, то принять для целей налогообложения она сможет только суммы расходов в размере госпошлины. Оставшиеся суммы затрат при формировании налоговой базы учитывать нельзя. Если же обязательное нотариальное удостоверение не требуется, принять при исчислении налога на прибыль можно все суммы расходов.

Бухгалтерский учет

В отличие от налогового в бухгалтерском учете расходы на оплату услуг нотариусов учитываются в полном объеме. Такие затраты относятся к расходам по обычным видам деятельности (п.

5 и 7 ПБУ 10/99 «Расходы организации») и отражаются на счетах учета затрат (20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т. д.).

Они учитываются в том отчетном периоде, в котором имели место, независимо от времени фактической оплаты (п. 18 ПБУ 10/99).

Рассмотрим порядок бухгалтерского и налогового учета расходов на оплату слуг нотариуса на конкретном примере.

Пример 1.

Для открытия счета в банке организация через работника заверила у частного нотариуса копии учредительных документов, состоящих из 50 страниц. Стоимость услуг нотариуса по заверению копий документов составила 7 руб. за одну страницу.

В тоже время тариф, предусмотренный Законом о госпошлине, установлен в размере 1 процента от МРОТ за одну страницу заверяемого документа. При открытии счетов в банке заверение копий учредительных документов обязательно. Это предусмотрено Инструкцией Государственного банка СССР от 31.10.

86 № 28 «О расчетных, текущих и бюджетных счетах, открываемых в учреждениях Госбанка СССР».

Услуги нотариуса в размере 350 руб. (50 стр. х 7 руб.) были оплачены из личных денежных средств работника. Впоследствии данные расходы ему были компенсированы.

Доходы и расходы в целях налогообложения прибыли организация определяет методом начисления.

В бухгалтерском учете организации должны быть сделаны следующие проводки:

Дебет 76 Кредит 73

– 350 руб.– признана задолженность перед работником;

Дебет 26 Кредит 76

– 350 руб. – учтены расходы, связанные с открытием счета в банке;

Дебет 50 Кредит 73

– 350 руб. – компенсированы работнику произведенные им расходы по заверению копий документов.

В налоговом учете в уменьшение налоговой базы бухгалтер отнесет только 50 руб. (50 стр. х 100 руб. х 1 %). Оставшиеся 300 руб. (350 – 50) для целей налогообложения могут быть не приняты.

Пример 2.

Воспользуемся условиями примера одни с той лишь разницей, что организация заверяет копии учредительных документов для своего поставщика.

Для целей налогообложения организация сможет учесть все 350 руб., поскольку законом необходимость нотариального заверения документов в такой ситуации не предусмотрена.

Сведения о доходах

При расчетах за услуги нотариуса нужно помнить, что сведения о перечисленных ему суммах нужно копить.

Ведь не позднее 1 апреля года, следующего за истекшим налоговым периодом, они вместе со сведениями о доходах работников по форме 2–НДФЛ (утвержденной Приказом МНС России от 30.10.

2001 № БГ-3-04/458) подаются в налоговую инспекцию. Это вывод можно сделать исходя из положений пункта 2 статьи 230 НК РФ.

В нем говорится, что не нужно представлять сведения о выплаченных доходах индивидуальным предпринимателям в том случае, если они предъявили налоговому агенту документы, подтверждающие их госрегистрацию в качестве предпринимателя без образования юридического лица и постановку на учет в налоговых органах.

С одной стороны, частные нотариусы отнесены к индивидуальными предпринимателями (ст. 11 НК РФ). Но с другой – они не проходят государственную регистрацию в качестве предпринимателей без образования юридического лица.

Поэтому положения пункта 2 статьи 230 на них не распространяются, а, значит, сведения о выплаченных им доходах подавать все-таки нужно.

Для сведения

Размеры государственных пошлин на наиболее распространенные нотариальные услуги (п. 4 ст. 4 Закона РФ от 09.12.1991 № 2005-1 «О государственной пошлине»).

| Виды действий | Размеры государственной пошлины |

| За удостоверение прочих договоров, предмет которых подлежит оценке | 1,5 процента от суммы договора, но не менее 50 процентов от МРОТ |

| За удостоверение договоров поручительства | 0,5 процента от суммы, на которое принимается обязательство, но не менее 30 процентов от 1 МРОТ |

| За удостоверение договоров, предмет которых не подлежит оценке (например, договор купли-продажи, договор комиссии и т. д.) | 2 МРОТ |

| За свидетельствование верности копий документов, хранящихся в делах нотариуса или официальных органов и выписок из них | 3 процента от МРОТ за страницу копии документа или выписки из него |

| За свидетельствование копий других документов и выписок из них | 1 процент от МРОТ за страницу |

| За свидетельствование подлинности подписи на заявлениях и других документах (за исключением банковских карточек) | 5 процентов от МРОТ |

| За выполнение технической работы по изготовлению документов | 2 процента от МРОТ |

| * Для целей исчисления размеров госпошлин 1 МРОТ равен 100 рублям (ст. 5 Федерального закона от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда»). |

Источник: http://hr-portal.ru/article/nalog-na-pribyl-trebuet-vybirat-notariusa

Как отразить в учёте расходы на услуги нотариуса

Услугами нотариуса любая организация пользуется совсем не часто. Поэтому не у всех возникает вопрос – а правильно ли я учитываю такие расходы? Казалось бы чего проще – выдать деньги подотчётному лицу, он потом отчитается чеком и закрыть авансовый отчёт.

Нет, всё не так просто, особенно «упрощенцам». Да и тем кто применяет ОСН есть на что обратить внимание.

Документы для признания расходов

Согласно законодательству, оказывать нотариальные услуги могут либо частные нотариусы, либо нотариальные конторы. И те и другие берут плату за свои услуги – государственную пошлину (нотариальные конторы) или же нотариальный тариф, который равен госпошлине – частные нотариусы.

Совершение нотариальных действий не всегда является обязательным. Многие нотариально заверяют или составляют документы у нотариуса просто для подстраховки.

После того как нотариус выполнил свою работу, он даёт клиенту следующие документы, которые подтверждают, что он выполнил услуги в полном объёме и взял за них плату:

- Справка об оказании нотариальных услуг, в которой чётко указано наименование услуги и её регистрационный номер;

- Квитанцию от ПКО (нотариусы не используют кассовые аппараты).

Оба этих документа должны иметь на себе печать нотариуса и быть подтверждены его подписью. Есть два важных момента. На которые обязательно нужно обратить внимание при получении справки:

- Должно быть чётко указано наименование нотариальной услуги, её тариф, какое количество документов было обработано. Для достоверности можно взять и выписку из реестра, где нотариус подробно фиксирует свои действия;

- Справка не имеет унифицированной формы, поэтому стоит обратить внимание, чтобы на ней содержались все необходимые реквизиты нотариуса.

Бухгалтерский учёт нотариальных расходов

Учёт расходов нотариальных услуг зависит от того, что было уплачено – государственная пошлина или же нотариальный тариф. Как уже упоминалось, оплачивает услуги нотариуса, как правило подотчётное лицо.

Бухгалтерские проводки будут выглядеть следующим образом:

Дт 68 Кт 71 – нотариусу уплачена государственная пошлина. Учёт ведётся по субсчёту 68 счёта «Государственная пошлина»

Дт 76 Кт 71 – оплачен нотариусу нотариальный тариф

Отнесение затрат также зависит от того, что было уплачено нотариусу. Для этого используют дебет счетов 26, 44, 91.

При расчёте налога на прибыль, расходы на частного и государственного нотариуса учитываются, но только в пределах утверждённых тарифов. Расходы признаются на дату начисления. Если расходы произведены через подотчётное лицо – то на дату утверждения авансового отчёта.

НДС не начисляется и не уплачивается при оказании услуг нотариусом. Про это не стоит забывать.

Источник: http://BuhuchetAudit.ru/moskva/stati/v_pomow_malomu_i_srednemu_biznesu/kak_otrazit_v_uchyote_rashody_na_uslugi_notariusa/

Бухгалтерский и налоговый учет услуг нотариуса

Налогообложение частных нотариусов

Общая сумма налога, подлежащая уплате в бюджет, исчисляется налогоплательщиком с учетом сумм налога, удержанного налоговыми агентами при выплате налогоплательщику дохода, а также сумм авансовых платежей по налогу, фактически уплаченных в соответствующий бюджет. В соответствии с Приказом МНС РФ от 31 октября 2003 года №БГ-3-04/583

налоговую карточку формы 1-НДФЛ необходимо вести по каждому физическому лицу, получившему доход у данного источника выплаты, в том числе по индивидуальным предпринимателям (включая частных нотариусов, частных охранников, частных детективов), — по выплатам за приобретенные у них товары, продукцию или выполненные работы.

Расходы на услуги нотариуса и их учет

Осуществляется это при условии, что полученные услуги были необходимыми, их результатом стало оформление документов, без которых невозможно дальнейшее осуществление деятельности компании, направленной на извлечение прибыли.

№03-03-06/2/34843, составленное Минфином). ОБРАТИТЕ ВНИМАНИЕ! Затраты, которые были осуществлены в связи с регистрацией юридического лица или в результате иных операций до момента официального создания предприятия, не могут быть отнесены на счет компании (правило касается и бухгалтерского, и налогового учета).

Оформление у нотариуса, что следует помнить

За выполнение действий, указанных в части первой настоящей статьи, когда для них законодательными актами Российской Федерации предусмотрена обязательная нотариальная форма, нотариус, занимающийся частной практикой, взимает плату по тарифам, соответствующим размерам государственной пошлины, предусмотренной за совершение аналогичного действия в государственной нотариальной конторе. В других случаях тариф определяется соглашением между физическими и (или) юридическими лицами, обратившимися к нотариусу, и нотариусом. Полученные денежные средства остаются в распоряжении нотариуса.

Нотариальное действие признается совершенным после уплаты государственной пошлины или суммы согласно тарифу. Размеры государственной пошлины устанавливаются Законом РФ от 9 декабря 1991 года № 2005-1 «О государственной пошлине».

Отражаем нотариальные расходы в налоговом учете

В данном документе требуется указать все нотариальные действия, а также показать суммы, оплаченные клиентом по каждому пункту.

При получении услуги клиент может воспользоваться правом, закрепленным ст. 50 основ о нотариате, и получить выписку из реестра, заверенную нотариусом, ведь все нотариальные действия заносятся в специальный реестр, утвержденный приказом № 99 Министерства юстиции РФ от 10.04.2002.

Зачастую такие расходы можно отнести к расходам, произведенным по другим основаниям. Такие виды услуг могут быть отражены в подтверждающем документе как консультативные, юридические, а также информационные и другие услуги.

Как учесть затраты на услуги нотариуса?

Право и рынок КАК УЧЕСТЬ ЗАТРАТЫ НА УСЛУГИ НОТАРИУСА?

Источник: http://levconsulting.ru/buhgalterskij-i-nalogovyj-uchet-uslug-notariusa-96761/

Налогообложение нотариальной деятельности (стр. 1 из 5)

Московская финансово-промышленная академия

На тему:

Налогообложение доходов нотариусов,

занимающихся частной практикой.

Студент .

Преподаватель

Москва 2010

Содержание

Введение……………………………………………………………3

Порядок учета нотариусами доходов и расходов……………3

Нотариус и налоговое законодательство……………………..5

Профессиональные налоговые вычеты у нотариусов……..6

Споры с налоговым органом……………………………………13

Список литературы……………………………………………….17

Введение

Налогообложение – это искусство ощипывать гуся так, чтобы получить максимум перьев с минимумом писка.

Ж. Кольбер, министр финансов Франции при Людовике XIV

Настоящая работа написана на основе обобщения судебной практики по налоговым спорам, изучения и анализа судебных решений по конкретным делам, публикаций в юридической литературе, и имеет целью оказать практическую помощь нотариусам по вопросам учета доходов и расходов при осуществлении нотариальной деятельности, и выработке собственной позиции в случае возникновения спора с налоговыми органами.

Нотариус и налоговое законодательство

Основным нормативным актом, регламентирующим нотариальную деятельность в Российской Федерации, являются Основы законодательства Российской Федерации о нотариате, принятые Постановлением Верховного Совета Российской Федерации 11 февраля 1993 года № 4463-I «О порядке введения в действие Основ законодательства Российской Федерации о нотариате» (далее – Основы).

Нотариат в Российской Федерации призван обеспечивать в соответствии с Конституцией Российской Федерации, Конституциями республик в составе Российской Федерации и Основами защиту прав и законных интересов граждан и юридических лиц путем совершения нотариусами предусмотренных законодательными актами нотариальных действий от имени Российской Федерации (статья 1 Основ).

Нотариальная деятельность является особой юридической деятельностью, которая осуществляется от имени государства, в связи с чем, не является предпринимательством или какой-либо иной, не запрещенной законом экономической деятельностью, и не преследует цели извлечения прибыли. Нотариусы, обеспечивая на профессиональной основе защиту прав и законных интересов граждан и юридических лиц, выполняют возложенные на них государством публичные функции, вытекающие из статьи 48 Конституции Российской Федерации.

Налогообложение доходов нотариусов, занимающихся частной практикой, регулируется Налоговым кодексом Российской Федерации (далее – НК РФ).

Абзацем 4 пункта 2 статьи 11 НК РФ даны некоторые межотраслевые понятия, в том числе понятие «индивидуальные предприниматели», под которыми понимаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, частные охранники, частные детективы.

Следует отметить весьма неудачную редакцию данного абзаца, так как, при буквальном толковании оказывается, что индивидуальными предпринимателями являются не только лица, зарегистрированные в качестве таковых, но и лица, деятельность которых не является предпринимательской и не преследует цели извлечения прибыли.

В связи с обнаружившейся неопределенностью в данном вопросе Определением Конституционного Суда Российской Федерации от 6 июня 2002 года № 116-О «Об отказе в принятии к рассмотрению жалобы гражданки Притулы Галины Юрьевны на нарушение ее конституционных прав положениями абзаца 4 пункта 2 статьи 11, статей 39, 143 и 235 Налогового кодекса Российской Федерации» было разъяснено, что данное в Налоговом кодексе определение индивидуальных предпринимателей употребляется в специальном значении исключительно для целей Налогового кодекса. Норма пункта 2 статьи 11 НК РФ сама по себе не отождествляет правовой статус частных нотариусов с правовым статусом индивидуальных предпринимателей, не уравнивает их в налогообложении, и не означает одинакового режима налогообложения.

В налоговых правоотношениях частные нотариусы выступают как в качестве самостоятельных плательщиков налогов, так и в качестве налоговых агентов, в связи с чем, и их обязанности также следует рассматривать с двух сторон – как налогоплательщиков и как налоговых агентов.

Обязанности частных нотариусов, выступающих в качестве самостоятельных налогоплательщиков, установлены статьей 23 НК РФ, главами 23, 24 НК РФ, согласно которым они обязаны: уплачивать законно установленные налоги; встать на учет в налоговых органах; вести в установленном порядке учет своих доходов (расходов); представлять в налоговый орган по месту учета налоговые декларации по тем налогам, которые они обязаны уплачивать; представлять налоговым органам и их должностным лицам в случаях, предусмотренных НК РФ, документы, необходимые для исчисления и уплаты налогов; выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей; предоставлять налоговому органу необходимую информацию и документы в случаях и порядке, предусмотренных НК РФ; в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы и уплаченные (удержанные) налоги; самостоятельно исчислять и уплачивать суммы налога на доходы физических лиц и суммы единого социального налога, подлежащие уплате в бюджет, представляя налоговые декларации в установленные сроки; нести иные обязанности, предусмотренные законодательством о налогах и сборах.

Обязанности частных нотариусов, выступающих в качестве налоговых агентов, установлены статьей 24 НК РФ, главами 23, 24 НК РФ, согласно которым они обязаны: правильно и своевременно исчислять, удерживать из средств, выплачиваемых налогоплательщикам, и перечислять в бюджеты (внебюджетные фонды) соответствующие налоги; в течение одного месяца письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог у налогоплательщика и о сумме задолженности налогоплательщика; вести учет выплаченных налогоплательщикам доходов, удержанных и перечисленных в бюджеты (внебюджетные фонды) налогов, в том числе персонально по каждому налогоплательщику; представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов; вести учет доходов, полученных от них физическими лицами в налоговом периоде, по установленной форме; представлять в налоговый орган по месту своего учета сведения о доходах физических лиц, полученных ими в налоговом периоде и суммах начисленных и удержанных налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по установленной форме; выдавать физическим лицам по их заявлениям справки о полученных доходах и удержанных суммах налога по установленной форме.

К налогам, уплачиваемым нотариусами как налогоплательщиками – физическими лицами, относятся налог на доходы физических лиц (глава 23 НК РФ) и единый социальный налог (глава 24 НК РФ).

Объектом обложения по налогу на доходы и единым социальным налогом у нотариусов признается доход, полученный в результате нотариальной деятельности, за вычетом расходов, связанных с их извлечением (статьи 210, 236 НК РФ).

Денежные средства, полученные частным нотариусом после уплаты налогов, других обязательных платежей, поступают в собственность нотариуса (статья 23 Основ).

Порядок учета нотариусами доходов и расходов

За совершение нотариальных действий, составление проектов документов, выдачу копий (дубликатов) документов и выполнение технической работы, когда для них законодательными актами Российской Федерации предусмотрена обязательная нотариальная форма, нотариус, занимающийся частной практикой, взимает плату по тарифам, соответствующим размерам государственной пошлины, предусмотренной за совершение аналогичного действия в государственной нотариальной конторе. В других случаях тариф определяется соглашением между физическими и (или) юридическими лицами, обратившимися к нотариусу, и нотариусом. Полученные за совершение указанных действий денежные средства остаются в распоряжении нотариуса и составляют его доход (часть 2 статьи 22 Основ).

Все нотариальные действия, совершаемые нотариусом, регистрируются в реестре, формы которых устанавливаются Министерством юстиции Российской Федерации. В реестре также отражаются суммы тарифов, полученных нотариусом за совершение нотариальных действий.

Нотариусы исчисляют налоговую базу по итогам каждого года на основании данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации и Министерством Российской Федерации по налогам и сборам (пункт 2 статьи 54 НК РФ).

Учет доходов и расходов и хозяйственных операций осуществляется в соответствии с Порядком учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей, утвержденным совместным приказом Министерства финансов РФ и Министерства РФ по налогам и сборам от 13 августа 2002 года № 86н/БГ-3-04/430.

Источник: http://MirZnanii.com/a/242758/nalogooblozhenie-notarialnoy-deyatelnosti