Заполнение декларации по НДС с 0 ставкой — что это, пример, при экспорте услуг

Данный документ заполняется не в свободной форме, а в той, которая была утверждена компетентным органом.

Очень важно ответственно подойти к процедуре составления декларации, так как это обеспечит быстрый возврат налога компании.

Что нужно знать: ↑

Статья 174.1 кодифицированного налогового законодательства РФ гласит о том, что декларация по НДС по ставке 0 процентов должна быть представлена следующими субъектами:

- плательщиками налога;

- лицами, осуществляющими обязанности налоговых агентов, а также теми, которые указаны в п.5 ст. 173 рассматриваемого ФЗ.

Вместе с декларацией передается пакет документации, способный обосновать использование нулевой процентной ставки НДС и налоговых вычетов.

Общие правила заполнения

Заполнение декларации с 0 ставкой – это процедура, которая проводится при соблюдении определённых условий, с учетом требований законодателя.

Вот основные правила по заполнению декларации:

- Каждый показатель нужно вписать в отдельное поле, отведенное ему специально.

- Страницы должны быть пронумерованы, причем исчисление ведется вне зависимости от отсутствия отдельных разделов.

- Показатели стоимости указываются в полных рублях, при этом действует следующее правило – если значение менее 50 копеек, то оно не учитывается, а если более – округляется до полного рубля.

- В случае отсутствия какого-либо показателя вместо него проставляются прочерки.

Структура

В структуре данного документа можно выделить титульный лист и несколько разделов:

| Номер раздела | Содержание |

| №1 | Где фиксируется значение НДС |

| №2 | Данные о величинах налоговых выплат (на основе сообщения, поступившего от налоговых агентов) |

| №3 | Подсчет объемов НДС, уплачиваемого по операциям, которые на основе действующего законодательства облагаются 0 процентной ставкой |

| №4 | НДС по сделкам, в отношении которых засвидетельствовано правомочие использования 0 процентной ставки |

| №5 | Вычеты по операциям, в отношении которых засвидетельствовано (не доказано) правомочие на использование 0 процентной ставки |

| №6 | Расчет НДС по операциям, в отношении которых документальна не была удостоверена возможность использования 0 процентной ставки |

| №7 | Сделки, не подлежащие налогообложению |

Как заполнить декларацию по НДС по ставке 0 ↑

Составлять этот документ необходимо по правилам, установленным компетентным органом. Рассмотрим процесс заполнения базовых разделов декларации по НДС.

Титульный лист

Приступать к оформлению данного документа надо с титульного листа. От субъекта, оформляющего декларацию, потребуется указание своих регистрационных данных, таких, как ИНН и КПП.

Эти сведения содержатся в выданном ему свидетельстве о постановке на соответствующий учет.

Далее указывается «Номер корректировки»:

| Номер | Условие |

| Если документ передается впервые | |

| 1 | Если сдается уточненный акт |

В графе «Отчетный год» субъект пишет год, в котором составляется декларация. Затем потребуется отметить налоговый орган (код) куда будет передан составленный документ.

Дополнительно надо добавить в соответствующую строку код 400 – это будет подтверждать, что декларация направляется в компетентный орган по месту официальной регистрации, например, в Москве.

Далее, заполняется графа «коды видов экономической деятельности» в соответствии с ОКВЭД. Также заявитель обязан добавить контактный телефон, количество страниц, на которых оформлена декларация и приложения.

В строке «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» записывается цифра 1 – если он подписывается руководителем компании или 2 – если субъект действует по доверенности.

Эти лица должны заверить своей подписью документ в определённой графе, при этом добавив свое полное ФИО.

Если лицо осуществляет свою деятельность по доверенности, то в специальном поле он отмечает вид документа, которые свидетельствует о его полномочиях. Копия доверенности всегда прилагается к декларации.

Раздел 1

В первом разделе должно быть зафиксировано денежное выражение налога, который компания обязана внести в бюджет по сведениям налогоплательщика.

https://www.youtube.com/watch?v=kt4L9tLq7ig

При оформлении необходимо заполнить графы с ИНН, КПП, а также не забывать об указании номера страницы.

Остальные задаются таким образом:

| Строка | Описание |

| 010 | Код ОКТМО, на основании Приказа Росстандарта от 14.06.2013г. №159-ст «О принятии и введении в действие Общероссийского классификатора территорий муниципальных образований ОК 033-2013» |

| 020 | Код бюджетной классификации |

| 030, 040 | Величина этого платежа |

| 050 | Денежное выражение НДС, возвращаемого заявителю из бюджета |

Раздел 2

Второй раздел включает в себя данные, касающиеся величины налога, который нужно внести в бюджет по информации, заявленной налоговым агентом.

При составлении надо вписать ИНН и КПП налогового агента, а также сообщить номер страницы.

| Номер строки | Содержание |

| 010 | КПП отделения иностранной компании, за которую передается документ |

| 020 | Название иностранного лица |

| 030 | ИНН субъекта, если таковой отсутствует, то ставится прочерк |

| 040 | Код бюджетной классификации |

| 050 | Код ОКАТО |

| 060 | Итог по начисленному платежу |

| 070 | Код операции |

| 080 | Величина, которая была вычислена налоговым агентом по объектам, отгруженным за отчетный срок |

| 090 | Размер налога, который был установлен с оплаты либо его частичного внесения в счет будущих отгрузок объектов |

Следует помнить условие о том, что если нет сведений по графе 080, то сумма из графы 090 передвигается в 060 и наоборот.

Раздел 3

В разделе 3 демонстрируется извещение по ставкам налога и налоговой базы, плюс величина насчитанного НДС и налоговых вычетов.

При оформлении раздела должны быть заполнены строки, в которых указываются регистрационные данные налогоплательщика – ИНН, КПП.

В строки 010-040 не вносятся сведения о действиях, не подлежащих налогообложению, а также оплата за будущие поставки.

В строке 010 и 020 надо зафиксировать суммы, в отношении которых действуют ставки 18% и 10%. Вычислить эти цифры можно, умножив сведения из 3 графы 3его раздела на 18/10 и разделив получившееся число на 100.

Для занесения информации в стр. 030 и 040 необходимо произвести определённые расчеты: сведения из 3 графы 3-его раздела умножить на 18 и разделить на 118, либо умножить на 10 и разделить на 110.

| Строка | Описание |

| 050 | Заполняется, если фирма реализуется в целом, как имущественный комплекс |

| 060 | Если были выполнены строительные, монтажные работы для своих нужд |

| 070 | Размер платы в счет будущих действий, а также размер авансовых или иных взносов |

| 080 | Суммы, которые были связаны со сделками по погашению стоимости товара, работы, услуги, повышающие налоговую базу |

| 090 | Величина НДС, которая может быть восстановлена |

| 100 | Сумма, которая уже ранее была принята к вычету и будет восстановлена при осуществлении отдельных сделок с применением нулевой ставки |

| 110 | Сумма НДС, которая была выставлена налогоплательщику-клиенту |

| 120 | Общая величина НДС |

| 130-210 | НДС, который следует принять в форме вычета |

| 210 | Заполняется налогоплательщиком-покупателем, выполняющим правомочия налогового агента, с указанием суммы, подлежащей вычету |

| 220 | Общий размер налога, который вычисляется путем сложения сумм, указанных в стр. 130 и 150-170,а также 200 и 210 |

| 230 | Результативная сумма, исчисленная к внесению в бюджет |

| 240 | Результативная сумма, исчисленная к понижению за отчетный срок |

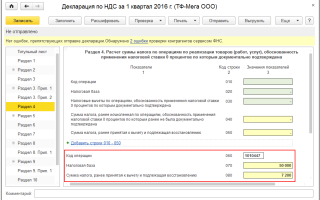

Раздел 4

В 4 разделе содержатся сведения об операциях, которые либо исключают необходимость уплаты НДС, либо облагаются по 0 процентной ставки.

Порядок заполнения:

| Номер графы | Содержание |

| Графа 1 | Коды операций |

| Графа 2 | Налоговые базы, в обязательном порядке оформляются по отдельным кодам |

| Графа 3 | Налоговые вычеты по сделкам |

| Графа 4 | Размер НДС по отдельному коду |

| Графа 5 | Величина налога, принятая ранее к вычету по сделкам, не имевшим документального доказательства использования 0 ставки |

Строка 010 – совокупная величина налога, который будет принят к вычету.

Вычисляется значение этой строки по формуле:

Пример заполнения (образец) ↑

Видео: как подтвердить ставку НДС 0 процентов

В заключение хотелось отметить, что согласно новым правила декларация может быть представлена только в электронной форме.

Исключений из данного требования не предусмотрено. Теперь не является принципиальным численность персонала, а также предоставляется нулевая декларация или нет.

На документе должна быть поставлена усиленная квалифицированная ЭЦП. Декларация по НДС по ставке 0 при экспорте услуг составляется на основе книг продаж и книг покупок, а также сведений из регистров бухучета.

Источник: http://buhonline24.ru/nalogi/nds/zapolnenie-deklaracii-po-nds-s-0-stavkoj.html

Образец заполнения раздела 4 декларации по ндс

Раздел заполняется налогоплательщиками, которые осуществляют реализацию товаров (услуг, работ), применяя ставку 0 процентов. Ставка может быть применена при наличии подтверждающих на это право применение документов.

[important] Раздел 4 необходимо заполнять только за тот налоговый период, за который у налогоплательщика имеется полный пакет документов, подтверждающих право применения ставки 0% [/important]

В строке 010 необходимо отразить коды соответствующих операций, перечисленных в приложении № 1 документа, описывающего порядок заполнения декларации.

В строке 020 необходимо отразить налоговые базы по каждому коду операции за прошедший период, за который предоставляется отчетность. Как уже сказали применение ставки 0 процентов должно быть подтверждено всеми необходимыми документами.

В строке 030 записываются налоговые вычеты по каждому коду операций, получаемые при реализации товаров (услуг, работ), имея законное право их применения на основе подтверждающих это документов.

Строка включает в себя: • Сумму налога, которая предъявлена налогоплательщику в случае приобретения имущественных прав, товаров, услуг или работ на территории РФ.

• Сумму налога, которая уплачивается налогоплательщиком в случае ввоза товаров на территорию РФ, а так же иные территории, входящие в ее юрисдикцию.

• Сумму налога, которая уплачена покупателем, являющимся налоговым агентом при приобретении товаров (услуг, работ).

В строке 040 необходимо отразить ранее исчисленную сумму налога по каждому коду осуществляемых операций по ставке 0% и не имеющих ранее документального подтверждение права применения:

- Сумма была включена в ранее поданную декларацию по соответствующему коду операции за предыдущие периоды, отраженная в строке 030 раздела 6.

- Была уменьшена на сумму налога исчисленного в связи с возвратом (отказом от них) товаров, услуг или работ.

- Была включена в соответствующем налоговом периоде по коду операции 1010449, в разделе 6, строки 090.

Журнал регистрации инструктажа на рабочем месте

В строке 050 раздела 4 необходимо указать сумму налога по каждому коду операций, которая была ранее принята к вычету по товарам (услугам, работам), и по которым ранее не было документально подтверждено право применения нулевой ставки по налогу и сумма была включена в ранее поданные декларации за прошедшие периоды в раздел 6 строки 040.

В строках 060-080 необходимо отразить операции, осуществляемые по коду 1010448:

- В строке 060 указывается код – 1010448.

- В строку 070 вносится сумма налоговой база по налогу и налоговых вычетов, применяемых, вследствие возврата товаров (или отказа от них) услуг или работ, документально обоснованным операциям по ставке 0 процентов.

- В строке 080 раздела 4 необходимо указать сумма налога соответствующему налоговой базе, рассчитанному исходя из указанной в сроке 070 цифры.

[help] Данные по строкам 060-080 отражаются в декларации за тот налоговый период, в котором он может признать возврат или отказ от товаров (услуг или работ) [/help]

В строках 090 – 110 указывается операции соответствующие коду 1010448:

- В строке 090 записывается код операции 1010448.

- В строке 100 необходимо отразить сумму корректировки налоговой базы, в случае увеличения цены ранее реализованных товаров (услуг или работ), на которую производится коррекция в случае применения ставки налогообложения по НДС 0 процентов, при условии, что ранее эти операции были документально подтверждены.

- В строке 110 необходимо отразить сумму корректировки налоговой базы, в случае уменьшения цены ранее реализованных товаров (услуг или работ), на которую производится коррекция в случае применения ставки налогообложения по НДС 0 процентов, при условии, что ранее эти операции были документально подтверждены.

[help] Данные по строкам 090-110 отражаются в декларации за тот налоговый период, в котором налогоплательщиком было признано уменьшение (увеличение) цены ранее реализованных товаров (услуг или работ) [/help]

Строка 120 – сумма налога к возмещению, заполняется в случае, если сумма строк 030 и 040 больше, чем сумма строк 050 и 080. В этом случае значение вносится на первой странице и рассчитывается следующим образом: сумму строк 030 и 040 необходимо уменьшить на сумму строк 050 и 080.

Строка 130 – сумма налога к уплате, заполняется в случае, если сумма строк 030 и 040 меньше, чем сумма строк 050 и 080. В этом случае значение вносится на первой странице и рассчитывается следующим образом: сумму строк 080 и 080 необходимо уменьшить на сумму строк 030 и 040.

Возможно вам будет так же полезно

Образец заполнения остальных разделов декларации по НДС.

Изменения по ндс, вступившие в силу с 2015 года.

[us_separator size=”small” thick=”2″ color=”primary”]Оцените нашу статью:(Пока оценок нет)

Источник: https://infportal.ru/doc/razdel-4-deklaratsii-po-nds-2015.html

Ндс при экспорте товаров 2017 — ставка 0, декларация и другие вопросы

Обязательна ли нулевая ставка при экспорте товаров?

Согласно действующему налоговому законодательству нулевая ставка НДС обязательна. То есть организация не вправе отказаться от ее применения при экспорте товаров в ЕАЭС и иные страны. Но возможно, скоро нулевую ставку экспортеры смогут применять по желанию. 7 апреля 2017 года Госдумой в первом чтении приняты поправки в статьи 164 и 165 НК РФ (Законопроект № 113663-7).

Если изменения все же примут, при экспорте товаров и выполнении некоторых работ (услуг), поименованных в статье 164 НК РФ, компания сможет отказаться от ставки 0%.

При этом начислять НДС нужно будет в обычном порядке по ставкам 10, либо 18%. Для отказа необходимо представить в ИФНС по месту учета заявление.

Сделать это нужно не позднее 1-го числа квартала, с которого экспортер намерен отказаться от ставки 0%. Следим за новостями.

Документы для подтверждения обоснованности применения нулевой ставки НДС представляются в ИФНС одновременно с налоговой декларацией в течение 180 календарных дней с даты отгрузки (передачи) товаров покупателю из ЕАЭС (п.

5 Порядка применения косвенных налогов при экспорте товаров, Приложение № 18 к Договору о ЕАЭС, подписан в г. Астане 29.05.2014).

Отгружаем товар на экспорт в Казахстан (страна ЕАЭС).

Нужно ли восстанавливать ранее принятый к вычету НДС?

Если на экспорт отгружается несырьевой товар, принятый к учету после 1 июля 2016г., НДС восстанавливать не нужно. Налоговый вычет в данном случае заявляется в общем порядке в Разделе 3 налоговой декларации по НДС. То есть в периоде принятия товара к учету, или в следующих периодах в пределах 3х лет с даты принятия товара к учету (п. 1.1. ст.

172 НК РФ). В Разделе 4 НДС-декларации за период подтверждения экспорта этот вычет не отражается. Если на экспорт отгружается несырьевой товар, принятый к учету до 1 июля 2016г., то ранее принятый к вычету НДС нужно восстановить в периоде отгрузки товара на экспорт. А затем заявить вычет в периоде подтверждения экспорта в Разделе 4 (п. 3 ст.

172 НК РФ).

Если на экспорт отгружается сырьевой товар, принятый к учету как до, так и после 1 июля 2016г, то заявленный к вычету НДС нужно восстановить в периоде отгрузки и отразить в Разделе 3 НДС-декларации. Принять к вычету этот налог необходимо в периоде подтверждения экспорта, отразив в Разделе 4 (п. 3 ст. 172 НК РФ).

Какие товары относятся к сырьевым — см. пункт 10 статьи 165 НК РФ. Перечень сырьевых товаров Правительством пока не утвержден, но можно воспользоваться Проектом, размещенным в сети Интернет http://regulation.gov.ru/p/50842.

Пример восстановление НДС при экспорте сырьевого товара

Организация ООО «Ромашка» 30 марта 2017 г. приобрела партию сырьевого товара для реализации на внутреннем рынке на сумму 118 000 руб. (в т.ч. НДС 18 000 руб.). НДС был заявлен к вычету. Однако, 30 апреля 2017 г.

товар был отгружен на экспорт в Казахстан. Цена по контракту 3000 $. Право собственности на товар по договору переходит к покупателю на дату отгрузки.

Экспорт документально подтвержден в течение 180 дней с даты отгрузки.

Бухгалтерские записи, отражение в книгах покупок и продаж, в НДС-декларации:

| 1 квартал 2017 года |

Источник: http://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/nds-pri-eksporte-tovarov-2017-stavka-0-deklaraciya-i-drugie-voprosy/

Пошагово заполняем раздел 4 ндс — Адвокатское бюро Вершина

Поля для заполнения:

- 001 – ОКТМО в соответствии с территориальным нахождением компании;

- 002 – КБК, установленный законодательством РФ;

- 003 – величина НДС для уплаты лицами, у которых нет такой обязанности, но несмотря на это имеются сформированные счета-фактуры, а также которые выполняют операции, освобожденные от рассматриваемого вида налога;

- 004 – величина НДС к перечислению по указанному КБК, исчисленная плательщиками в разд. 3-6;

- 050 – величина НДС, подлежащая возврату или зачету (вычеты);

- 060, 070, 080 – предназначены для участников инвестиционного товарищества.

Второй раздел Отражаются сведения о добавленном налоге к уплате по операциям налоговых агентов с указанием территориального кода ОКТМО и КБК для перечисления величины НДС.

Содержание поля Графа из книги покупок 001 Ставится прочерк при первой подаче (при уточнении ставится либо 0, если нужно внести изменения в раздел, либо 1, если изменять раздел не нужно) — 005 № регистрационной записи о счете-фактуре 1 010 Код операции 2 020, 030 № и дата с/ф 3 040, 050 № и дата исправления, если с/ф менялся — 060, 070 № и дата корректировочного с/ф, если проводилась корректировка исходного документа — 080, 090 № и дата исправлений, вносимых в КСФ — 100, 110 № и дата платежки (актуально для авансов) 7 120 Дата принятия к учету ТМЦ 8 130 ИНН и КПП продавца 10 170 Общая стоимость по с/ф 15 180 Соответствующий НДС 16 После того как все счета-фактуры из книги покупок будут перенесены в этот раздел, на последнем листе заполняется поле 190, в котором отражается общая величина вычета по НДС по всей книги за квартал.

Как заполнить декларацию по ндс

- Код периода берется из 2-го приложения к Порядку заполнения (21, 22, 23, 24 для четырех кварталов соответственно);

- Код места представления берется из 3-го приложения к Порядку

- Название компании или ФИО ИП вписываются в соответствии с документацией;

- Сведения о реорганизации отражаются при наличии таковой в указанном квартале;

- В разделе о подтверждении достоверности сведений вписываются данные лица, заполняющего декларацию (руководитель компании или ее представитель, во втором случае указывают реквизиты документа на представление интересов).

Первый раздел Вносятся данные на основании заполненных других разделов декларации, этот лист формируется последним и показывает итоговые величины добавленного налога к уплате или возмещению.

Заполнение декларации по ндс

Внимание

Десятый и одиннадцатый разделы Заполняются посредниками на основании данных из журнала учета выставленных и полученных счетов-фактур соответственно (операции по договорам комиссии, агентским, транспортной экспедиции). Заполнение разделов идентично 8-му и 9-му. Пример заполнения декларации по НДС за 1 квартал 2016г.

Важно

Источник: http://kvirinal.ru/poshagovo-zapolnyaem-razdel-4-nds/

Заполняем раздел 4 декларации по НДС (особенности)

Раздел 4 декларации по НДС включает в себя обороты, входящие в базу обложения по ставке 0%. Ключевым фактором при заполнении указанных сумм является наличие подтверждающих оправдательных документов: накладных, договоров, заявлений и справок для таможенных органов.

Раздел 6 декларации по НДС: особенности и причины его применения

Раздел 5 декларации по НДС: особенности и причины его применения

Как корректно оформить части 4–6 декларации по НДС

Итоги

Раздел 6 декларации по НДС: особенности и причины его применения

Как уже было сказано выше, крайне важным моментом для использования 4-го раздела декларации по НДС является наличие всего необходимого пакета сопроводительных документов по каждой хозяйственной операции, подпадающей под 0% обложения. Если хотя бы одна бумага отсутствует, то подобные суммы (п. 1 ст. 164 НК РФ) придется отражать в разделе 6.

Немного более запутана в этом отношении ситуация с экспортными операциями, дающими право на ставку 0%. Порядок включения указанных оборотов в 4-й раздел декларации зависит от длительности сбора подтверждающей документации.

Так, если все бумаги оформлены и собраны в течение 180 дней с момента начала регистрационной процедуры экспорта, то операция попадет в 4-й раздел декларации.

Днем ее совершения для целей налоговой отчетности при этом будет дата окончательного сбора всех документов, и не играет никакой роли, что она не совпадает с моментом окончания отчетного периода.

Применение нулевого процента по НДС предполагает предоставление заявления на возмещение налога.

Однако если использование указанной льготы не может быть обосновано документально, суммы оборотов включаются в базу под 10 или 18% соответственно, вносятся в 6-й раздел, налог начисляется и уплачивается.

В последующих периодах, после сбора всех бумаг, перечисленные в бюджет суммы могут быть приняты к возмещению.

После подтверждения законности применения ставки 0% по операциям, учтенным ранее в разделе 6, компания имеет право перенести их в 4-й раздел. Одновременно можно уменьшить базу текущего периода на уплаченный ранее по данным суммам налог по ставке 10 или 18%.

Раздел 5 декларации по НДС: особенности и причины его применения

Возможна обратная ситуация, когда весь пакет документов для ставки 0% уже есть, но право на вычет возникает у компании позже. В подобных случаях обороты по реализации и суммы налога к возмещению должны отражаться в 5-м разделе декларации. Повторно собирать бумаги для подтверждения законности применения ставки 0% уже не нужно.

Как корректно оформить части 4–6 декларации по НДС

Хотя бланк декларации и был обновлен и дополнен в соответствии с приказом ФНС от 29.10.2014 № ММВ-7-3/558@, существенных перемен в составе указываемой в разделах 4–6 информации практически не произошло. Отличие от отчетности предыдущих годов состоит только в расположении реквизитов на странице.

На данный момент в разделе 4 для каждого типа сделок отведены отдельные ячейки, в которых прописываются соответствующие шифры и суммы. Аналогично обстоит ситуация с невозмещенным и уплаченным ранее НДС, а также доступным для возврата в текущем периоде. Получается, что для каждого кода операций заводится группа из 5 полей для записей.

Из нововведений нужно выделить появление строк:

- 060–080 — для отражения информации по продукции, которая была возвращена обратно после реализации, в них указывается шифр операции, облагаемая сумма, налог к возмещению.

- 090–110 — служат для передачи информации о корректировках стоимости товара, заполнение происходит в том же порядке: шифр, изменение базы, изменение налога.

В конце раздела вносится информация в итоговые поля 120 и 130, в которых должны быть видны суммы к возврату или перечислению соответственно.

Примерно такой же характер носят изменения 5-го раздела. Разница только в том, что здесь вписывают как часть базы по ставке 0% подтвержденной документально, так и не подтвержденной.

В 6-м разделе ячейки компонуются в связки с кодами 010–040 по каждому в зависимости от содержания сделок в них, а внесение данных происходит с соблюдением стандартного порядка: шифр, облагаемая сумма, размер налога к уплате или к возврату. Далее следуют итоговые строки как по базе, так и по начисленному или уменьшенному налогу (050–060, 070–100, 110 –150). В конце, в полях 160–170, указывается конечная сумма налога, которую следует уплатить или возместить.

Итоги

Порядок отражения оборотов, подпадающих под обложение НДС по ставке 0%, в разделах 4–6 декларации остался практически неизменным. Состав информации, заносимой в декларацию, также остался прежним, произведенная перекомпоновка блоков с данными носит чисто «косметический» характер и не должна вызвать трудностей в понимании у специалистов бухгалтерской службы.

Источник: https://buhnk.ru/nds/zapolnyaem-razdel-4-deklaratsii-po-nds-osobennosti/

Декларация ндс с 0 ставкой

Учет экспортного НДС в 1С: УПП (по ставке 0%)

Учет НДС по приобретенным товарам, реализуемым с применением ставки НДС 0% (экспорт) в программе «1С:Управление производственным предприятием 8» полностью автоматизирован. Регистрация факта подтверждения или не подтверждения ставки НДС 0 % по таким операция производится путем ввода специализированного документа « Подтверждение нулевой ставки НДС».

- товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны;

- работ (услуг), непосредственно связанных с перевозкой или транспортировкой товаров, помещенных под таможенную процедуру таможенного транзита при перевозке иностранных товаров от таможенного органа в месте прибытия на территорию Российской Федерации до таможенного органа в месте убытия с территории Российской Федерации;

- товаров (работ, услуг) в области космической деятельности,

Пакет документов, предусмотренных статьей 165 настоящего Кодекса, для подтверждения права применения ставки 0% налогоплательщик обязан предоставить в срок не позднее 180 календарных дней, считая с даты помещения товаров (продукции, работ, услуг) под таможенный режим экспорта.

Сегодня крайний срок подачи налоговых деклараций за первый квартал. Пришло время узнать, как бизнес научился работать с электронными счетами-фактурами (ЭСЧФ), оформление которых обязательна с 1 июля 2018.

Екатерина Рыкунова, эксперт по налогам компании «Финансовая лаборатория», напоминает про особенности работы с ЭСЧФ. Проверьте, все ли вы учли. — Начиная с 1 января 2018 бизнес начал работать с ЭСЧФ.

Ндс при экспорте товаров: подтверждение ставки 0%

Часть 1 и Глава 21 части 2 НК РФ, регулирующая исчисление НДС, не содержат самостоятельного определения понятия «экспорт», поэтому для целей применения нулевой ставки НДС, следует руководствоваться тем, как экспорт определен в таможенном законодательстве. экспорт — таможенная процедура, при которой товары таможенного союза вывозятся за пределы таможенной территории таможенного союза и предназначаются для постоянного нахождения за ее пределами.

Как заполнить декларацию по ндс при экспорте (по ставке 0%)

Если кроме экспортных у вас в истекшем квартале были и другие операции, которые должны быть отражены в декларации по НДС, просто включите разд.

4 в свою декларацию. Раздел 4 содержит четыре блока строк 010 — 050. В одном блоке суммарно отражаются операции, относящиеся к одному коду из разд.

III Приложения 1 к Порядку заполнения декларации. Если надо отразить операции более чем по четырем кодам, заполните дополнительный лист разд.

Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%?

Раздел 4 декларации по НДС заполняется в отношении НДС, предъявляемого к вычету при подтверждении права на применение ставки 0%.

Источник: http://obpotrebnadzor.ru/deklaracija-nds-s-0-stavkoj-86097/