Об истребовании объяснений по низкой налоговой нагрузке

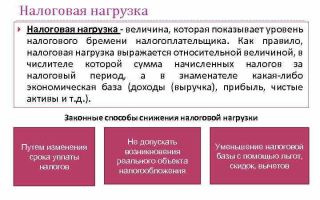

- Налоговая нагрузка — это величина, показывающая уровень налогового бремени налогоплательщика.Налоговая нагрузка рассчитывается как соотношение суммы уплаченных налогов налогоплательщиками по отчетным данным налоговых органов и оборота (выручки) субъектов экономической деятельности по данным органов государственной статистики.

Уровень налоговой нагрузки каждого налогоплательщика анализируется налоговой службой с 2007 года. При этом методика анализа совершентсвуется год от года.

ФНС России ежегодно публикует макроэкономические сведения о налоговой нагрузке по основным видам экономической деятельности и отраслям экономики. Это делается в целях планирования выездных проверок налогоплательщиков и для самих налогоплательщиков, чтобы они сами самостоятельно смогли определить свои риски.

- Налоговая нагрузка рассчитывается по формуле: НН = Н : Д * 100%, где:

- НН — Налоговая нагрузка (в %)

- Н — сумма налогов налогоплательщиков, начисленных за какой-то расчетный период

- Д — Доходы по данным бухгалтерского учета без НДС и акцизов

В расчет включаются все доходы (доходы от реализации и прочие доходы), но без учета сумм налогов, удержанных налогоплательщиком как налоговым агентом (так как налогоплательщиком этих налогов является другое лицо) и сумм страховых взносов, начисленных налогоплательщиком в качестве страхователя работников по трудовым и гражданским договорам.

Показатель низкой налоговой нагрузки налогоплательщика является одним из первых признаков «подозрительности» в деятельности любого налогоплательщика. В связи с этим представляется необходимым, чтобы налогоплательщик умел объяснить причины низкой налоговой нагрузки. В первую очередь — для себя и, конечно, для налогового органа.

Низкая налоговая нагрузка может объясняться как неправильным выбором основного вида экономической деятельности налогоплательщика в случаях, когда фактически деятельность ведется по дополнительным видам, что характерно для микропредприятий, а налоговый орган берет за основу анализа и сравнения основной вид деятельности, заявленный налогоплательщиков в ЕГРЮЛ/ЕГРИП, так и финансовыми затруднениями налогоплательщика.

- Мы все понимаем, что одни предприниматели могут быть более успешными, другие — менее успешными. Как следствие, причиной низкой налоговой нагрузки может быть низкая рентабельность бизнеса. В этом случае, обоснованием низкой налоговой нагрузкой могут быть:

- снижение объемов реализации (в сравнении с предыдущими периодами);

- повышение закупочных цен на сырье и расходные материалы, используемые в бизнесе;

- повышение уровня заработных плат

- и так далее — в каждом конкретном случае причин действительно может быть много.

С недавних пор на коммерческие банки возложены функции отслеживания налоговой нагрузки клиентов банка по их входящим и исходящим платежам. В любом случае банки ориентируются на то, что налоговые платежи должны быть не меньше 6% от сумм, поступающих на банковский счет клиента, источником которых является выручка от реализации товаров, работ, услуг и т.п.

Налоговый кодекс РФ предоставляет право налоговым органам запрашивать у налогоплательщиков документы об исчислении и уплате налогов. В статье 23 Налогового кодекса указывается, что налогоплательщик обязан предоставить в налоговые органы эти документы.

Однако, обратите внимание, там есть оговорка о «случаях, предусмотренных Кодексом», а это камеральные или выездные проверки. Поэтому очень часто, требуя объяснений, налоговая инспекция не требует от налогоплательщиков приложить документы. Иначе это будет нарушением закона.

Таким образом получается, что истребование объяснений о причинах низкой налоговой нагрузки не регламентировано в действующем Налоговом кодексе. Тем не менеее, игнорировать поступивший из налоговой инспекции запрос не следует!

Пояснения о причинах своей низкой налоговой нагрузки нам, налогоплательщикам, необходимо предоставлять в налоговый орган, поскольку именно наши грамотно составленные объяснения и правдивые показания, если у нас все в порядке с бухгалтерским учетом и налоговой отчетностью, во многом спасают нас же от камеральной или даже выездной налоговой проверки.

- В запросах, требующих объяснения причин снижения налоговой нагрузки, налоговые инспекторы ориентируют нас на:

- уточнение данных об исчислении налоговых обязательств;

- пояснение расхождений с отраслевыми показателями;

- изменение кода ОКВЭД в случае несоответствия с осуществляемым компанией видом деятельности.

Объяснительная записка налогоплательщиком пишется в налоговый орган в произвольной форме. Налоговому органу нужна убедительная демонстрация причин несоответствия со среднеотраслевыми значениями показателей налоговой нагрузки. Налоговых инспекторов может убедить и краткий анализ конкурентной среды, если приведены конкретные цифры.

В объяснительной записке не нужно стесняться излагать конкретные обстоятельства снижения спроса, невозможности увеличения наценки, того, что наши товары или услуги могли стать менее доступными покупателям и заказчикам и в тоже время увеличиваются затраты на аренду, IT-обслуживание, внедрение онлайн-касс и так далее.

Источник: https://vrn-buh.ru/microbusiness-informing/2017-06/19-nalogi.html

Как рентабельность вашей компании может повлечь выездную налоговую проверку?

Эта статья — об одном из критериев, а именно, рентабельности вашего бизнеса.

О чём речь?

Термин «рентабельность» очень обширный и применяется в области финансов и бухучёта. Он имеет множество определений, но для этой статьи они нам не нужны. Поэтому ограничимся самым простым определением.

Рентабельность — это относительный (т.е. в процентах или в виде дроби) показатель, который характеризует прибыльность, эффективность предприятия.

В приказе № ММ-3-06/333 говорится о 2-х видах рентабельности:

- рентабельности проданных товаров, продукции (работ, услуг) в процентах, то есть рентабельность продаж;

- рентабельности активов в процентах.

Что сказано в приказе ФНС?

Налоговая оценивает рентабельность продаж и активов компании. И если полученные результаты ниже среднеотраслевых (даются в приложении №4 к приказу ФНС № ММ-3-06/333) на 10% и более, то ФНС обратит внимание на эту компанию при планировании выездной проверки. Это следует из п. 11 приложения №2 («Общедоступные критерии…») к приказу ФНС.

Что с этим делать?

Всё просто: посчитайте рентабельность продаж и рентабельность активов в процентах и сравните с данными из приложения №4 к приказу ФНС. Если рентабельность вашей компании ниже на 10% и более, то есть риск проверки.

Вам понадобятся:

- бухгалтерский баланс за 3 года;

- отчёт о финансовых результатах за 3 года.

Рентабельность продаж считается по формуле:

Рпр = Ппр/(Спр + Кр +Ур) х 100%

Рпр — рентабельность продаж;

Ппр — прибыль продаж;

Спр — себестоимость продаж;

Кр — коммерческие расходы;

Ур — управленческие расходы.

Формула рентабельности активов проще:

Ра = Пдн/СА х 100%

Где Ра — рентабельность активов;

Пдн — прибыль;

СА — стоимость активов.

В результате вы получите процент. Сравните его с показателем из приложения №4 к приказу ФНС по своей отрасли.

Приказ ФНС № ММ-3-06/333 издавался более, чем 10 лет назад. Он не отражает конъюнктуру рынка, которая стремительно меняется. По нашему глубокому убеждению, данные о рентабельности не могут свидетельствовать об уклонении от уплаты налогов или применении незаконных схем. Приказ ФНС не «успевает» за изменениями на рынке, он в какой-то степени «оторван» от рыночных реалий.

Но, учитывая что критерий рентабельности оценивается налоговым органом при предпроверочном анализе, предлагаем вас самостоятельно оценить свои риски.

Ещё одно важное понятие – налоговая нагрузка

Приказ ФНС № ММ-3-06/333 говорит не только о рентабельности, но и о налоговой нагрузке (п.1 Общедоступных критериев).

Если у налогоплательщика налоговая нагрузка ниже, чем средняя по отрасли (которая дана в Приложении 3 к приказу), то это, как и низкая рентабельность, обратит на себя внимание налоговой при планировании выездных проверок.

Налоговая нагрузка: это отношение суммы уплаченных налогов к обороту (выручке) организации.

То есть нужно разделить сумму налогов на выручку и умножить на 100%. Если получившийся процент выше или равен проценту, который указан в приложении 3 к приказу ФНС (для соответствующего года и соответствующего вида деятельности), то всё хорошо. Если процент ниже — есть риск выездной проверки.

Выводы

- Не забывайте время от времени сравнивать рентабельность активов, рентабельность продаж и налоговую нагрузку по формулам выше со значениями, указанными ФНС. Или напоминайте своему бухгалтеру делать это.

- Если в каком-то периоде вы попадаете в «зону риска» (период, где рентабельность вашей компании на 10% или более ниже, чем указанная ФНС или налоговая нагрузка ниже, чем в приложении 3), будьте готовы к выездной проверке.

Заранее подумайте, что вы скажете инспекторам и какими документами вы подтвердите свою позицию.

- Если вы знаете, что инспектора найдут интересные для себя вещи в вашей компании, то лучше заранее пригласите налогового специалиста.

Он примет упреждающие меры по защите вашего бизнеса и вашего личного имущества.

И не забывайте подписываться на нашу рассылку.

Источник: http://nalog-advocat.ru/rentabelnost-riski/

И снова о налоговой нагрузке (никитин а.ю.)

Дата размещения статьи: 21.04.2016

Недавно мы писали о проблемах, возникающих у налогоплательщиков в связи со снижением налоговой нагрузки в условиях кризиса. И получили несколько откликов на эти статьи. Один вопрос показался нам настолько интересным, что мы решили вернуться к этой теме на страницах журнала.

Оказывается, проблемы могут возникнуть даже у стабильно работающей компании из-за разницы в подходах к расчету налоговой нагрузки инспекторами и организацией.

Например, если налоговики посчитают, что при расчете налоговой нагрузки не учитываются уплаченный компанией «ввозной» НДС и имущественные налоги (транспортный, земельный и налог на имущество).

Вот и реальный случай из жизни. Компания занимается импортом и экспортом товаров из Беларуси. При расчете налоговой нагрузки ИФНС не учитывает начисление «ввозного» НДС и включает в расчет только НДС к уплате (возмещению) по обычной декларации.

Положение усугубляется тем, что реализация товаров у фирмы часто не совпадает по времени с уплатой «ввозного» налога, плюс она регулярно заявляет НДС к возмещению при нулевой ставке.

В итоге почти всегда НДС заявлен к возмещению из бюджета и налоговая нагрузка, по данным ИФНС, ниже 1%.

А по расчету организации налоговая нагрузка получается равной 14% (с учетом налога на имущество и транспортного налога, а также НДФЛ, уплачиваемого в качестве налогового агента, которые инспекция не включает в расчет), что намного выше среднеотраслевого показателя.

В результате компанию вызвали на комиссию по легализации объектов налогообложения, где потребовали представить уточненки и доплатить налоги, чтобы не было выездной проверки. Но что доплачивать налогоплательщику в этой ситуации?

Покажем на цифрах, как это может быть. Допустим, организация ведет деятельность в сфере оптовой торговли, при этом занимается экспортом-импортом товаров. Показатели налоговой отчетности за I квартал 2015 г. следующие.

| Налог | Сумма налога, тыс. руб. |

| НДС с операций по реализации товаров | 1630 |

| НДС, предъявленный к вычету, в том числе налог, уплаченный на таможне при ввозе товаров на территорию РФ | 30342795 |

| НДС к вычету по экспортным операциям | 2213 |

| Налог на прибыль | 2215 |

| Справочно: | |

| Доходы (с учетом внереализационных) | 33 270 |

По оптовой торговле показатель среднеотраслевой налоговой нагрузки на 2014 г. составляет 2,6% .

Определим налоговую нагрузку организации.

Сумма НДС, исчисленная к возмещению из бюджета, составляет 3617 тыс. руб. (1630 тыс. руб. — 3034 тыс. руб. — 2213 тыс. руб.). Налоговая нагрузка составит 4,2% (2215 тыс. руб. + (-3617 тыс. руб.) + 2795 тыс. руб. / 33 270 тыс. руб.), что выше среднеотраслевого показателя.

Если же при расчете мы не учтем в составе начисленных налогов «ввозной» НДС, то налоговая нагрузка у компании будет с отрицательным знаком, поскольку НДС к возмещению «перевесит» начисленный к уплате в бюджет налог на прибыль.

Прокомментировать ситуацию мы попросили специалиста ФНС.

Из авторитетных источников

Тараканов Сергей Александрович, советник государственной гражданской службы РФ 2 класса

«Безусловно, при расчете налоговой нагрузки НДС, уплаченный при ввозе товаров на таможенную территорию РФ, должен учитываться в составе и начисленных налогов. Иначе расчет будет некорректным.

Ведь суммы уплаченного «ввозного» НДС включаются в состав налоговых вычетов при исчислении налога по обычной декларации и, таким образом, уменьшают сумму НДС, подлежащего уплате в бюджет, которая берется в расчет налоговой нагрузки. Налог на имущество и другие налоги, уплачиваемые компанией в качестве налогоплательщика, также должны учитываться при расчете налоговой нагрузки.

Об этом говорится, в частности, в примечании к таблице 19.1 Приложения N 19 к Письму ФНС России от 17.07.2013 N АС-4-2/12722. А вот из налогов, уплачиваемых в качестве налогового агента, в расчет принимается только НДФЛ».

Что же делать, если поводом для вызова на комиссию и последующего мониторинга послужил некорректный расчет налоговой нагрузки? Как вы помните, возможность вызова плательщика в ИФНС для дачи пояснений прописана в НК РФ , поэтому сам по себе вызов на комиссию не нарушает права компании .

За неявку на комиссию руководителя организации могут оштрафовать на сумму от 2000 до 4000 руб. . Кроме того, уклонение от участия в заседании комиссии сделает выездную проверку еще более вероятной, так что, даже если вы не согласны с налоговиками, игнорировать приглашение не следует.

Мы рекомендуем следующее.

Во-первых, в ответ на информационное письмо ИФНС , направление которого предшествует вызову на комиссию, подготовьте пояснения с указанием, что налоговая нагрузка у вас на самом деле выше рассчитанной инспекторами. И поэтому нет повода для вызова вашей компании на комиссию.

Во-вторых, если вас все же пригласят на комиссию, настаивайте, что ваша компания не входит в «группу риска» по критериям ФНС . Ваши возражения должны быть занесены в протокол .

Бывает, что и после вызова на комиссию ИФНС продолжает настаивать на увеличении налоговой нагрузки, в частности присылает письма с настоятельными просьбами представить уточненные декларации с увеличенной суммой налога.

Так, другой читатель рассказал нам, что после явки на заседание комиссии, где представитель компании обосновал некорректность расчета налоговой нагрузки, из ИФНС было получено письмо с предложением заполнить прилагаемый бланк пояснительной записки к уточненной декларации .

То есть по сути компании было предложено взять на себя обязательство представить уточненку по налогу на прибыль с увеличенной суммой налога и повиниться в совершении сделок с сомнительными контрагентами.

Излишне говорить, что никаких подобных сделок, расходы по которым следовало бы исключить из расчета налога, плательщик за собой не знал, поэтому требования налоговиков поставили его в тупик. Конечно, такие действия инспекции нужно обжаловать, чтобы прекратить давление. Ведь корректировать компании нечего, а разногласия с налоговой в конце концов могут обернуться включением организации в план выездных проверок.

Из авторитетных источников

Тараканов С.А., Советник государственной гражданской службы РФ 2 класса

«Допустим, и после направления пояснений в ответ на информационное письмо ИФНС или после участия в заседании комиссии по легализации объектов налогообложения, где организация обосновала некорректность расчета налоговой нагрузки, налоговики продолжают настаивать на увеличении платежей в бюджет, проводят мониторинг в соответствии с Письмом ФНС России от 17.07.2013 N АС-4-2/12722, предупреждают о возможном назначении выездной проверки и т.д. Если, по мнению налогоплательщика, его права нарушены, то эти действия инспекции можно обжаловать в вышестоящий налоговый орган в порядке ст. 139 НК РФ. Решение по такой жалобе региональное УФНС должно принять в течение 15 рабочих дней «.

Источник: http://lexandbusiness.ru/view-article.php?id=7244

Как правильно провести анализ налоговой нагрузки?

Анализ налоговой нагрузки регулярно проводится налоговиками при контроле отчетности компаний. Основываясь на полученных результатах, сотрудники ФНС выявляют возможные ошибки и накапливают необходимые в работе статистические данные.

Экономический смысл показателя налоговой нагрузки

Пользователи информации об уровне нагрузки

Общая методология расчета налоговой нагрузки

Экономический смысл показателя налоговой нагрузки

Для определения уровня затрат компании на исполнение своих обязательств перед бюджетом служат данные о налоговой нагрузке. В качестве наиболее приемлемых единиц ее измерения используют процент. Таким образом, обеспечивается достаточная сопоставимость значений в целях аналитических, статистических исследований и при построении финансовых планов.

Для анализа налоговой нагрузки необходимо сначала ее рассчитать, разделив сумму начисленных налогов на выбранный для сравнения показатель.

Таким показателем могут быть поступления от реализации или же прибыль.

Ввиду отсутствия четких указаний по применению в числителе и знаменателе формулы того или иного значения существует огромное количество вариантов расчета. Так, при определении нагрузки можно:

- использовать весь перечень уплачиваемых налогов или один из них;

- принимать для вычисления данные бухгалтерского или налогового учета;

- использовать информацию за один или несколько временных промежутков;

- вести расчет на основе отчетных или плановых данных.

Пользователи информации об уровне нагрузки

Проводить анализ налоговой нагрузки органам ФНС предписывается приказом ведомства от 30.05.2007 № ММ-3-06/333@, письмом от 17.07.2013 № АС-4-2/12722. Указанными документами разъясняется, что результаты анализа служат инструментом для решения ряда задач:

- получение статистической информации о затратах компаний на исполнение обязательств перед бюджетом на различных территориях и в рамках государства в целом в зависимости от отрасли, режима обложения, перечня налогов;

- обнаружение существенных колебаний нагрузки плательщиков от среднеотраслевого уровня, что может расцениваться как один из индикаторов наличия правонарушений в сфере налогообложения;

- построение графика контрольных процедур.

При этом данные документы содержат конкретные алгоритмы анализа налоговой нагрузки, которые могут применяться и налогоплательщиками в следующих целях:

- исследование параметров своей работы;

- выбор различных режимов уплаты налогов;

- построение финансовых прогнозов;

- определение вероятности проведения проверок со стороны ФНС;

- создание основы для принятия обоснованных решений.

Общая методология расчета налоговой нагрузки

Наиболее полное описание процесса анализа налоговой нагрузки содержится в письме от 17.07.2013 № АС-4-2/12722. Там сказано, что анализ включает в себя:

- выявление среди отчитывающихся налогоплательщиков субъектов, заслуживающих более детального обследования;

- ретроспективное исследование показателей нагрузки за более продолжительный период;

- получение дополнительных данных о компании для сравнения.

Причинами, которые могут спровоцировать дополнительный анализ налоговой нагрузки хозяйствующего субъекта, могут служить:

- убыточная деятельность;

- большие суммы льгот по НДС и подоходному налогу;

- наличие незначительных выплат по базовым налогам при выбранном режиме обложения;

- наличие растущей задолженности по платежам в бюджет;

- падение выплат в бюджет по отношению к более ранним годам;

- непропорциональные цифры в отчетах;

- отсутствие заявленных доходов, о которых ФНС стало известно из других источников;

- необоснованное занижение базы обложения;

- слишком низкие показатели фонда оплаты труда.

Изучается уровень платежей, как в целом, так и в отношении отдельных видов налогов. Сопоставляются полученные данные за несколько отчетных периодов. После того как объект для более подробного анализа налоговой нагрузки выбран, производится:

- сравнение полученных результатов по нему за более ранние периоды;

- сопоставление с показателями аналогичных фирм;

- выявление отклонений от среднеотраслевых данных.

На основе результатов может быть принято решение о рассмотрении дополнительной информации по компании. Поставщиками такой информации могут стать инспекции, кредитные учреждения, партнеры налогоплательщика, регистрирующие органы, общедоступные информационные источники.

В результате подробнее изучаются следующие направления:

- организационная структура фирмы;

- порядок формирования денежных поступлений;

- содержание имеющихся контрактов;

- наличие хозяйственных связей;

- достаточность активов.

Позднее все полученные данные сводятся в общую таблицу, на основе анализа которой выявляется наличие признаков налоговых правонарушений. Такими критериями могут быть:

- большое количество официальных адресов руководящего состава и собственников;

- недостаток активов или численности персонала;

- регулярная смена наименования или юридического адреса;

- наличие среди партнеров недобросовестных компаний;

- нестыковка денежного потока и объема заключаемых сделок;

- несоответствие данных отчетности и информации о доходах.

По итогам проведенной работы подозреваемому в нарушениях налогоплательщику могут быть заданы дополнительные вопросы. Если ответы окажутся недостаточно обоснованными и убедительными, есть вероятность попадания в график выездных проверок. Накопленная информация сохранится в базах данных ФНС и будет служить основой для дальнейшего анализа.

***

Изучение объема нагрузки на плательщика является обязательной и регулярно исполняемой функцией работников ФНС. Результаты обследования служат для формирования рабочих баз данных, выявления неблагонадежных компаний и планирования контрольных мероприятий.

Источник: https://buhnk.ru/nalogovaya-sistema/kak-pravilno-provesti-analiz-nalogovoj-nagruzki/

Фнс опубликовала данные по налоговой нагрузке и рентабельности за 2016 год | ирсот

Поговорим о новых данных, предоставленных ФНС России. Это данные по налоговой нагрузке и по рентабельности за 2016 год.

Напомню, что Приказом ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок» определены критерии самостоятельной оценки рисков для налогоплательщиков.

В чем суть этих критериев? В этом важном документе налоговая служба раскрыла механизм, алгоритм того, как она выбирает – к кому прийти с выездной налоговой проверкой. В документе указаны 12 критериев, по которым налоговая делает этот выбор.

Если вы в своей налоговой значимый налогоплательщик – вас, скорее всего, будут проверять, вне зависимости от этих критериев. Но, если вы находитесь в «золотой серединке», и у вас по всем критериям нет ничего подозрительного, вас могут и не проверять.

Если же появилось что-то подозрительное, то вас, скорее всего, будут проверять по тем болевым точкам, которая нащупает налоговая, руководствуясь этими 12 критериями.

Среди этих 12 критериев один посвящен налоговой нагрузке, другой – рентабельности.

Налоговая нагрузка – это критерий под номером один. Он указан в п. 4 Приложения 1 , а в Приложении 2 указываются данные по налоговой нагрузке по отраслям. То есть для каждой отрасли указаны сложившиеся данные по налоговой нагрузке.

Как налоговая инспекция использует данный критерий? Если у налогоплательщика налоговая нагрузка ниже средней по отрасли, то тогда ФНС рассматривает это как подозрительный признак. Планка отклонения принимается как 10%.

То есть если налоговая нагрузка в вашей отрасли – 10%, а у вас, например, 10,5% –9,5%, то это в пределах нормы. А если налоговая нагрузка 9% и ниже, то это уже факт, который может налоговую инспекцию заинтересовать.

Поэтому важно следить за налоговой нагрузкой предприятия и вовремя сравнивать ее с налоговой нагрузкой, сложившейся в отрасли.

Эти данные указаны в Приложении 2 к этому Приказу, и недавно, в мае, Налоговая служба впервые разместила данные за 2016 год.

Рекомендую вам изучить эти данные, посчитать налоговую нагрузку по своей компании, найти данные по сложившейся налоговой нагрузке в вашей отрасли в приказе ФНС России, который я вам только что назвал, и посмотреть, отличается ли ваша налоговая нагрузка от отраслевой.

Если она существенно ниже отраслевой, вы должны быть готовы к тому, что вас спросят о причинах этого отклонения. И вы должны будете это отклонение пояснить. Ситуации, когда налоговая нагрузка предприятия ниже средней по отрасли, а со стороны предприятия никаких нарушений нет, очень часты.

У вас может быть по каким-то причинам убыточная деятельность, нерациональная организация бизнеса, инвестиционный расход. Таких ситуаций, повторюсь, множество, когда ваша нагрузка ниже отраслевой, но вы должны сами для себя идентифицировать причины и быть готовы их объяснить.

Если вы зайдете в официальный текст Приказа, то вы там этих данных за 2016 год не увидите. Потому что механизм обнародования, как правило, следующий. ФНС до 5 мая выкладывает данные на сайт ФНС России, в виде таблицы в Экселе. На сайте nalog.ru надо найти этот приказ.

Можно в поисковике задать запрос «самостоятельная оценка налоговых рисков, nalog.ru». Внизу страницы в виде квадратиков обозначены приложения. Соответственно, в Приложении 2 будет указана налоговая нагрузка для каждый отрасли (для данных по ОКВЭД).

Файл можно сохранить к себе на компьютер.

За 2016 год налоговая нагрузка снизилась, но очень несущественно. На сайте Налоговая служба приводит данные этой нагрузки в целом по стране и отдельно по каждой отрасли. Так вот, по стране она снизилась до 9,6% с 9,7%. То есть за год, с 2015 по 2016, налоговая нагрузка по стране снизилась на 0,1%. Разница несущественная, почти незаметная.

Хочу обратить внимание на отрасли, где налоговая нагрузка за год выросла больше всего:

— производство кожи, изделий из кожи и производство обуви – 7,3% в 2016 году (6,2% в 2015 году),

— производство целлюлозы, древесной массы, картона, бумаги и изделий из них – 4,3% в 2016 году (3,5% в 2015 году),

— производство кокса и нефтепродуктов – 4,7% в 2016 году (2,6% в 2015 году).

Снизилась налоговая нагрузка больше всего в следующих отраслях:

— добыча топливно-энергетических полезных ископаемых – 35,6% (41,5% в 2015 году),

— издательско-полиграфическая деятельность – 11,6% (13,4 в 2015 году),

— химическое производство – 3,5% (4,2% в 2015 году),

— строительная деятельность – 10,9% (12,7% в 2015 году).

— операции с недвижимым имуществом, арендой и предоставлением услуг – 15,4% (17,2% в 2015 году).

То есть в одних отраслях налоговая нагрузка выросла, в других – снизилась. Поэтому еще раз рекомендую выяснить свою налоговую нагрузку, сравнить ее со среднеотраслевой и быть готовыми объяснить эту разницу (если она существенна) налоговым органам.

Также в этом документе Налоговая служба рассчитывает рентабельность и тоже по отраслям. Напомню, что всего существует 12 критериев, по которым вы можете подвергнуться налоговой проверке, и как раз 11-й критерий – это существенные расхождения между уровнем рентабельности компании и уровнем рентабельности в отрасли.

Под «существенным расхождением» имеется в виду «существенно ниже». Если рентабельность вашего предприятия существенно выше среднеотраслевой, вряд ли вас кто-то будет проверять и наказывать. Для примера: допустим, в вашей области средняя рентабельность – 10%, и налоги идут с этой прибыли, а рентабельность вашего предприятия – 3%.

Вот такая разница налоговую может заинтересовать.

За год (с 2015 по 2016) рентабельность изменилась, но изменилась как-то разнонаправленно. Дело в том, что Налоговая служба считает рентабельность двух видов: рентабельность продаж и рентабельность активов. Для каждой отрасли рассчитаны два вида рентабельности: а) – продаж и б) – активов.

Интересно, что в 2016 году в среднем рентабельность продаж снизилась, а рентабельность активов выросла. То есть в целом рентабельность продаж в среднем снизилась до 8,1% (против 9,3% в 2015 году), а рентабельность активов повысилась до 6,4% (против 5,0% в 2015 году).

Такая вот странность. Я не стал выбирать по отраслям, где рентабельность упала, где выросла.

Но из-за разнонаправленного характера рентабельности призываю вас из Приказа ФНС России взять данные за 2016 год, просчитать рентабельность по вашей отрасли, просчитать рентабельность продаж и активов для вашего предприятия, сравнить данные, и при значительной разнице задать себе вопрос – почему это произошло? И быть готовым ответить на этот вопрос, если его будет задавать вашей компании Налоговая служба.

До встречи на семинарах по бухучету и налогам в ИРСОТ.

Станислав Джаарбеков.

Источник: https://www.ruseminar.ru/news/fns-opublikovala-dannye-po-nalogovoj-nagruzke-i-rentabelnosti-za-2016-god-30052017

Налоговая нагрузка. Что это и зачем ее считать?

Сегодня мы поговорим о налоговой нагрузке. Что это и зачем нужно ее считать?

Понятие “налоговая нагрузка” я, прежде всего, связала бы с понятием “налоговое планирование”, ведь грамотное налоговое планирование данного показателя помогает снизить налоговые риски, связанные с началом выездной проверки, а также претензиями налоговых органов в уклонении от уплаты налогов и необоснованной налоговой выгоде.

Снижение или распределение налоговой нагрузки всегда вызывает вопросы у проверяющих. Несмотря на то, что есть множество законных способов налоговой оптимизации, иногда, снижение показателя «налоговая нагрузка» может привести к внеплановой выездной налоговой проверке, которая, в большинстве случаев, заканчиваются доначислением налогов и штрафами.

Как грамотно планировать данный показатель?

Во-первых:

Налоговую нагрузку надо воспринимать, как один из самых основных критериев планирования выездных налоговых проверок. Мы должны изучить документы регламентирующие понятие «налоговая нагрузка». Вот эти документы:

Во-вторых:

Рассчитаем налоговую нагрузку:

Совокупная налоговая нагрузка рассчитывается по формуле:

НН = Н : Д * 100%

где,

НН – Налоговая нагрузка (в %)

Н – сумма налогов, начисленных за период расчета.

Д – Доходы по данным бухгалтерского учета без НДС и акцизов. Включаются все доходы (доходы от реализации и прочие доходы).

Письмо № АС-4-2/12722 содержит следующие принципы расчета нагрузки:

По налогу на прибыль:

ННп = Нп / (Др + Двн),

где: ННп — налоговая нагрузка по налогу на прибыль;

Нп — налог на прибыль, начисленный к уплате по декларации;

Др — доход от реализации, определенный по данным декларации по прибыли;

Двн — внереализационный доход, определенный по данным декларации по прибыли.

По НДС (1-й способ):

ННндс = Нндс / НБрф,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБрф — налоговая база, определенная по данным раздела 3 декларации по НДС (рынок РФ).

По НДС (2-й способ):

ННндс = Нндс / НБобщ,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБобщ — налоговая база, определенная как сумма налоговых баз, отраженных в разделах 3 и 4 декларации по НДС (рынок РФ плюс экспорт).

Для ИП:

ННндфл = Нндфл / Дндфл,

где: ННндфл — налоговая нагрузка по НДФЛ;

Нндфл — НДФЛ, начисленный к уплате по декларации;

Дндфл — доход по декларации 3-НДФЛ.

Для УСН:

ННусн = Нусн / Дусн,

где: ННусн — налоговая нагрузка по УСН;

Нусн — УСН-налог, начисленный к уплате по декларации;

Дусн — доход по УСН-декларации.

Для ЕСХН:

ННесхн = Несхн / Десхн,

где: ННесхн — налоговая нагрузка по ЕСХН;

Несхн — ЕСХН-налог, начисленный к уплате по декларации;

Десхн — доход по ЕСХН-декларации.

Для ОСНО:

ННосно = (Нндс + Нп) / В,

где: ННосно — налоговая нагрузка по ОСНО;

Нндс — НДС, начисленный к уплате по декларации по НДС;

Нп — налог на прибыль, начисленный к уплате по декларации по прибыли;

В — выручка, определенная по отчету о прибылях и убытках (т. е. без НДС).

К формулам расчета для ИП, УСН, ЕСХН и ОСНО есть примечание, что в случае, если налогоплательщик также платит иные налоги (на землю, воду, транспорт, имущество, НДПИ, акцизы, природные ресурсы), то начисления по этим налогам учитываются в расчете. НДФЛ в этом перечне отсутствует, а значит, в отличие от формулы, определенной для расчета совокупной налоговой нагрузки, не участвует в формировании аналогичного результата по отдельным налоговым режимам.

Из анализа формул, относящихся к НДС, можно сделать вывод, что в расчете не учитывается НДС налогового агента, который по правилам заполнения декларации по этому налогу не входит в итоговую сумму, начисленную к уплате.

Цифра, рассчитанная по любой из формул, определяется в процентах, т.е. путем умножения на 100.

Все вышеприведенные формулы абсолютно разные, но все они отвечают экономическому смыслу показателя налоговой нагрузки и имеют право на существование.

Какой же уровень налоговой нагрузки можно назвать допустимым и каков порядок действий при налоговом планировании данного показателя?

1 шаг. Определить свою совокупную налоговую нагрузку и сравнить ее с аналогичным показателем за предшествующие периоды.

На данном этапе необходимо сравнить полученные данные с данными за предшествующие периоды, а затем сравнить с данными в Приложении № 3 Приказа ФНС России от 30.05.2007 № ММ-3-06/333@. на сайте ФНС. Необходимо помнить, что каждый год данные обновляются.

На 2017 установлены следующие величины совокупной налоговой нагрузки по видам экономической деятельности, вот некоторые из них:

| Сельское хозяйство | 9.8% |

| Рыболовство | 3.4% |

| Добыча полезных ископаемых | 38.5% |

| Производства по обработке различных материалов | 7.1% |

| Распределение электричества, газа, воды | 4.8% |

| Строительство | 12.3% |

| Торговля оптовая и розничная | 2.6% |

| Гостиницы и рестораны | 9% |

| Связь, транспорт | 7.8% |

| Различного рода операции с недвижимостью, аренда | 17.5% |

| Поставка различного рода коммунальных услуг | 25.8% |

2 шаг. Рассчитать нагрузку по всем налогам в раздельности.

Необходимо учитывать, что , например, по налогу на прибыль для предприятий производственной сферы показатель менее 3% – будет считаться низким. Для торговых организаций показатель налоговой нагрузки менее 1%

Источник: http://smartbusinessmy.ru/2017/07/18/nalogovaya-nagruzka-chto-eto-i-zachem-ee-schitat/

Объяснение причин низкой налоговой нагрузки

БЕСПЛАТНАЯ ЮРКОНСУЛЬТАЦИЯ

Москва +74999384765, Санкт-Петербург: +78124256482, Общий: +78003332987

Главная Налоговое право

Итак Вы решили исследовать Объяснение причин низкой налоговой нагрузки. На справочных сайтах шаблонов можно разыскать довольно много образцов. Как выбрать не устаревший и такой который пригодится к реальной ситуации. Аналитики подготовили обычные правила. Изучите составителя заявления.

Квалификация журналиста, который изготовил образец сделает понятной полезность шаблона. Важным является дата когда он был изготовлен. Устаревшие бланки мало доставят удовольствия. Критичным есть вопрос в любом ли регионе можно было применять. Не все, что расположено в справочниках подходит везде.

Для облегчения проверьте еще парочку похожих.

Сегодняшняя фискальная система РФ не унифицировала понятие «налоговая нагрузка», поэтому наряду с ним употребляются словосочетания «налоговое бремя», «налоговый пресс» и пр.

Понятно, что они синонимичны, однако обладают несколько иными лексическими оттенками.

Под налоговой нагрузкой обычно понимают влияние обязательных платежей в бюджет страны (налогов и сборов) на финансовое состояние субъектов экономики в обобщенных качественных и количественных показателях. Методика их исчисления в РФ тоже пока отсутствует.

Однако ФНС готовит материалы о средней налоговой нагрузке и рентабельности экономики по отраслям, что дает возможность предприятиям и организациям соотносить получаемую прибыль и отчисляемые в бюджет налоги с обобщенными показателями по РФ.

Законность требований налоговой службы

Получение запроса от инспектора территориального фискального органа о причинах отклонения предприятия от усредненной налоговой нагрузки и прибыльности – свидетельство того, что представленные организацией данные не удовлетворили контролирующий орган и вызвали сомнения в их правильности.

Налоговый кодекс РФ подтверждает право налоговиков на истребование базовых документов об исчислении и уплате налогов. В пп. 6 п. 1 ст.

23 Кодекс указывает, что налогоплательщик обязан предоставить в налоговые органы эти документы. Однако есть оговорка, говорящая о «случаях, предусмотренных Кодексом», а это камеральные или выездные проверки.

Поэтому, требуя объяснений, ИФНС не требует приложить документы. Иначе это будет нарушением закона.

Получается, что истребование объяснения о причинах низкой налоговой нагрузки не регламентировано в НК РФ. Однако игнорировать запрос не стоит. Пояснения необходимо направить, поскольку, если все в порядке с бухгалтерией, то выездной налоговой проверки не будет. Именно объяснение во многом спасает компанию от ревизии.

В письмах, требующих объяснения причин снижения налоговой нагрузки, инспекторы ориентируют организации на:

Объяснительная записка пишется в произвольном виде. Инспекторам нужна доказательная демонстрация причин несоответствия со среднеотраслевыми цифрами. Например, в оптовой торговле можно сослаться на значительную конкуренцию.

При возрастании наценок, существуют риск потери клиентуры и снижения прибыли. А данные по отрасли – показатель усредненный и не опирается на наличие рисков.

Инспекторов убедит и краткий анализ конкурентной среды с конкретными цифрами.

В строительной области можно, если это соответствует действительности, сослаться на непредвиденные расходы, как причину снижения рентабельности, например, в связи с обрушением каких-либо базовых конструкций. Иногда в информацию для налоговых органов включают сведения о проведенной внутренней проверке, в ходе которой были выявлены и устранены недостатки в исчислении налогов.

Пояснение причины низкой налоговой нагрузки — полезные сведения

Описание:

Возможные причины низкой заработной платы. Под низкой налоговой нагрузкой по налогу на прибыль для организаций. Эти расходы и вызвали снижение рентабельности и как следствие налоговой нагрузки. Непредставление налогоплательщиком пояснений на уведомление.

Снижение налоговой нагрузки в том или ином налоговом периоде. Существует значительный спектр возможных причин низкой заработной платы. Оценка налоговой нагрузки торговой организации ООО. Налоговые органы раскрыли показатели низкой налоговой нагрузки.

Пути обхода налогового законодательства ищут не только отдельные. Данное определение применяется при оценке налоговой нагрузки на. Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия.

Инспекция потребовала объяснить низкую нагрузку за 2009 год.

Раздел: Налоговое право |

Сегодняшняя фискальная система РФ не унифицировала понятие «налоговая нагрузка», поэтому наряду с ним употребляются словосочетания «налоговое бремя», «налоговый пресс» и пр.

Понятно, что они синонимичны, однако обладают несколько иными лексическими оттенками.

Под налоговой нагрузкой обычно понимают влияние обязательных платежей в бюджет страны (налогов и сборов) на финансовое состояние субъектов экономики в обобщенных качественных и количественных показателях. Методика их исчисления в РФ тоже пока отсутствует.

Однако ФНС готовит материалы о средней налоговой нагрузке и рентабельности экономики по отраслям, что дает возможность предприятиям и организациям соотносить получаемую прибыль и отчисляемые в бюджет налоги с обобщенными показателями по РФ.

Законность требований налоговой службы

Получение запроса от инспектора территориального фискального органа о причинах отклонения предприятия от усредненной налоговой нагрузки и прибыльности – свидетельство того, что представленные организацией данные не удовлетворили контролирующий орган и вызвали сомнения в их правильности.

Налоговый кодекс РФ подтверждает право налоговиков на истребование базовых документов об исчислении и уплате налогов. В пп. 6 п. 1 ст.

23 Кодекс указывает, что налогоплательщик обязан предоставить в налоговые органы эти документы. Однако есть оговорка, говорящая о «случаях, предусмотренных Кодексом», а это камеральные или выездные проверки.

Поэтому, требуя объяснений, ИФНС не требует приложить документы. Иначе это будет нарушением закона.

Получается, что истребование объяснения о причинах низкой налоговой нагрузки не регламентировано в НК РФ. Однако игнорировать запрос не стоит. Пояснения необходимо направить, поскольку, если все в порядке с бухгалтерией, то выездной налоговой проверки не будет. Именно объяснение во многом спасает компанию от ревизии.

В письмах, требующих объяснения причин снижения налоговой нагрузки, инспекторы ориентируют организации на:

Объяснительная записка пишется в произвольном виде. Инспекторам нужна доказательная демонстрация причин несоответствия со среднеотраслевыми цифрами. Например, в оптовой торговле можно сослаться на значительную конкуренцию.

При возрастании наценок, существуют риск потери клиентуры и снижения прибыли. А данные по отрасли – показатель усредненный и не опирается на наличие рисков.

Инспекторов убедит и краткий анализ конкурентной среды с конкретными цифрами.

В строительной области можно, если это соответствует действительности, сослаться на непредвиденные расходы, как причину снижения рентабельности, например, в связи с обрушением каких-либо базовых конструкций. Иногда в информацию для налоговых органов включают сведения о проведенной внутренней проверке, в ходе которой были выявлены и устранены недостатки в исчислении налогов.

Пример низкой налоговой нагрузки

Налоговая нагрузка представляет собой показатель, указывающий на наличие налогового бремени. Обычно эта величина выражается относительной единицей. Числитель данного показателя равен сумме всех налогов за определенный период, показатель содержит экономическую базу любого типа, к примеру, доступные активы.

Низкая налоговая нагрузка, как правило, является фактором для «подозрения» предприятия в его деятельности. По этой причине налогоплательщик должен приводить весомые аргументы и факты для того, чтобы доказать низкий уровень налогообложения. Объяснить это можно следующими причинами:

• Деятельность, которой занимается организация, подобрана неправильным образом и не соответствует действительности. Для определения деятельности предприятия был разработан специальный разрез, но в нем содержатся лишь некоторые виды работы, поэтому часто ее можно отнести не к тому перечню.

• Всем известно, что статус компании может быть как успешным, так и не успешным. Из этого можно определить, что низкая рентабельность бизнеса приводит к низкой налоговой нагрузке. При этом обоснованиями могут послужить: резкое падение реализации, поднятие стоимости на необходимое сырье, повышение заработной платы сотрудникам и др.

• И последней причиной может стать осуществление инвестиций, выделяемых на развитие торговли, производства и другой деятельности. В таком случае потребуется подготовить расчет, доказывающий низкую налоговую нагрузку.

Пример объяснения низкой налоговой нагрузки: никто не заинтересован в проверке налоговой службой, однако если это произошло, или с вас без посещения требуют отчета из-за низкой налоговой нагрузки, то вы должны правильно ее объяснить и указать причины такого низкого уровня (причины были приведены выше). Приводить доказательства требуется с достоверной документацией, отражающей полную информацию о предприятии. К этой документации потребуется приложить справку по поводу состояния баланса, бухгалтерский учет за последний отчетный период, а также аудиторское заключение.

Данная пояснительная записка для ФНС должна полностью решить вопрос, касающийся низкой налоговой нагрузки.

Руководителю предприятия потребуется указать все виды деятельности, которой он занимается на данный момент времени, полученные убытки, счета оплаченных налогов.

Вся информация должна быть сопоставима, доходы и расходы закономерны. При таком примере объяснения низкой налоговой нагрузки налоговые органы не прибудут с проверкой.

Источники:

, ,

Следующие статьи:

Источник: http://bfmac.com/nalogovoe-pravo/obyasnenie-prichin-nizkoj-nalogovoj-nagruzki.html

Пояснение в ифнс о низкой налоговой нагрузке строит организации образец

Бывают и другие:

- налоговая нагрузка определяется по типу деятельности (отраслям), который может быть неправильно выражен;

- низкая рентабельность бизнеса.

Каждую ситуацию рассмотрим подробнее. Первая. Допустим, предприниматель осуществляет свою деятельность в сфере строительства. Налоговая нагрузка по этой отрасли составляет 12% от доходов. Если в декларации будет указано не 12%, а 5%, вопросы напрашиваются сами собой.

Налоговая ставка по разным отраслям прописана на законодательном уровне, но четкое разъяснение не дается, из-за чего некоторым налогоплательщикам не удается правильно определить тип деятельности. Иными словами, занимается одним, а отчитывается за другое.

В этом случае следует внимательно проверить код ОКВЭД, который указывается в декларации. На него и ориентируется инспектор. Вторая.

Готовим пояснения в ифнс о снижении налоговой нагрузки и высокой доле ндс-вычетов

Поэтому пока не представлено полное расследование и доказательная база, налоговая не имеет право штрафовать компанию.

Причины низкой налоговой нагрузки — образец ответа Заполняя декларацию, надо быть готовым к тому, что налоговики потребуют пояснительную записку о заниженной налоговой нагрузке.

Делать такой документ необходимо в письменном виде: либо самостоятельно сдать в налоговую, либо направить почтой.

Объяснение необходимо составлять в произвольной форме. Сотрудники налоговой службы требуют доказательств того, что занижение налоговой нагрузки не произошло специально, а имело какие-либо причины:

- Для торговли, особенно оптом, причиной может послужить огромная конкуренция.

- Также сильно влияет повышение наценок, это сразу отсеивает большое количество клиентов.

- Строительные компании могут объяснить сильное занижение неожиданными расходами.

Низкая налоговая нагрузка по налогу на прибыль: образец объяснения

— в календарном году были списаны следующие суммы безнадежной дебиторской задолженности по оплате выполненных работ: 12 млн. — дебиторская задолженность ООО «Лавочка» по договору ; 7 млн.

Пояснения в налоговую о низкой налоговой нагрузке по прибыли: образец

По итогам анализа факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению подлежащих уплате сумм налога, в налоговой отчетности, представленной за налоговые (отчетные) периоды 2014 г., не выявлены.

В связи с этим нет оснований для представления уточненных налоговых деклараций за указанные периоды. По факту снижения налоговой нагрузки ООО «Альфа» за 2014 г.

по сравнению со среднеотраслевым уровнем поясняем, что руководством организации было принято решение о снижении с 1 июля 2014 г. на 10% отпускных цен на реализуемые товары.

Данная мера принята по результатам анализа ситуации, сложившейся на рынке сбыта, с целью привлечения покупателей и получения конкурентного преимущества. Снижение цен отрицательно сказалось на размере выручки, полученной во втором полугодии 2014 г.

Как объяснить низкую налоговую нагрузку?

ВажноПредставляться должны исключительно достоверные данные. Указывать надо все виды деятельности, которыми занимается организация. При заполнении нескольких листов, надо каждый заверять подписью руководителя фирмы или уполномоченного лица.

- Вся деятельность компании построена неверно, не соответствует действительности.

- Статус фирмы может быть низкой рентабельности, поэтому сильно занижается налоговая нагрузка.

- Также фирма может заниматься инвестированием.

Важно понимать, что при малейшем несовпадении в декларации, налогоплательщику необходимо незамедлительно подать исправленную декларацию с пояснениями.

Низкая налоговая нагрузка по налогу на прибыль

Например, при строительстве объектов могут внезапно обрушиться конструкции.

Низкая налоговая нагрузка по налогу на прибыль, образец объяснения: При требовании налоговой предоставить объяснение, лучше сделать это в течение пяти рабочих дней. Иначе налоговая приедет с проверкой.

Пояснения к уточненной декларации по налогу на прибыль Необходимо подавать уточненные сведения, когда допущены ошибки. В таком документе чаще всего допускаются такие ошибки:

- Код 1 может говорить о том, что в декларацию вообще не сделали запись об операции или фирма указала нулевые показатели, или из-за ошибки невозможно сравнить данные.

- Второй код говорит о том, что данные из разделов 8 и 9 могут не совпадать.

- Когда в декларации указывают данные посреднических операций фирмы, тогда будет показан код 3.

В примечании к Приложению № 3 к Приказу ФНС России от 30.05.07 №ММ-3-06/[email protected], под знаком * указано — «Расчет произведен с учетом поступлений по налогу на доходы физических лиц.

» Объяснение низкой налоговой нагрузки Сама по себе низкая налоговая нагрузка не может повлечь каких либо санкций. Это только фактор привлечения к Вам внимания со стороны налоговиков. Максимум, что они могут сделать, это прийти к Вам с выездной налоговой проверкой.

Какой либо утвержденной формы для пояснения причин низкой налоговой нагрузки не существует. Вы можете в свободной форме пояснить те основные причины, которые привели к низкой налоговой нагрузки.

Низкая налоговая нагрузка обычно связана с низкой рентабельностью или даже убыточностью деятельности налогоплательщика, у которых всегда есть причины.

Их только нужно правильно выявить и описать.

Формула расчета налоговой нагрузки по налогу на прибыль Для того, чтобы знать, как давать пояснения к декларации, надо понимать, что представляет собою налоговая нагрузка.

Это отношение суммы налогов, которые выплачивает организация, к прибыли, которая указывается в документах, выраженное в процентах: Низкой признается та нагрузка, которая ниже средних показателей в данной отрасли.

Получите 267 видеоуроков по 1С бесплатно:

Источник: http://yurist-online24.ru/poyasnenie-v-ifns-o-nizkoj-nalogovoj-nagruzke-stroit-organizatsii-obrazets/

Объяснение причины низкой налоговой нагрузки по налогу на прибыль

Прежде всего поясню, в связи с чем налоговый инспектор запрашивает объяснение низкой налоговой нагрузки.

Федеральная налоговая служба России издала Приказ ФНС России от 30.05.2007 N ММ-3-06/[email protected] «Об утверждении Концепции системы планирования выездных налоговых проверок», которым утверждены критерии самостоятельной оценки рисков налогоплательщиков.

По сути это показатели и ситуации, по которым налоговый орган выбирает кого проверять. Среди этих показателей Налоговая нагрузка, которая определяется как соотношения налогов и доходов налогоплательщика. Причем.

налоговая служба ежегодно расчитывает по своим данным величины налоговой нагрузки по отраслям и доводит эти значения для налогоплательщиков (см. Налоговая нагрузка по видам экономической деятельности в 2017 году).

Скачать данные налоговой нагрузки по ФНС РФ: Налоговая нагрузка по отраслям (nalog.ru)

Если, к примеру, Вы осуществляете строительную деятельность и налоговая нагрузка у Вас составила 5% от доходов, то она существенно ниже средней налоговой нагрузки по отрасли (12%). В этом случае налоговый инспектор и может запросить Вас пояснить причину низкой налоговой нагрузки.

По сути, запрос пояснения низкой налоговой нагрузки есть разновидность проводимых налоговых комиссий. Они проводятся на основании Письма ФНС России от 17.07.2013 N АС-4-2/12722 «О работе комиссий налоговых органов по легализации налоговой базы» 1 .

На мой взгляд, лучше подготовить и направить ответ налоговому органу. Можно порассуждать по вопросу правомерности таких запросов, но у налоговой инспекции есть простой выход в ситуации, если Вы не представили пояснение — прийти к Вам с выездной налоговой проверкой. А если Вы поясните причины, то может и пронесет.

Проверьте код ОКВЭД

Прежде всего, проверьте свой основной код ОКВЭД. Дело в том, что налоговая инспекция обычно определяет вашу принадлежность к той или иной отрасли по основному коду ОКВЭД. Бывает так, что основной код ОКВЭД один, а по сути организация осуществляет другой вид деятельности. В такой ситуации лучше изменить основной код ОКВЭД.

Проверьте правильность расчета налоговой нагрузки

Обратите внимание, что при расчете налоговой нагрузки учитывается НДФЛ. Дело в том, что ФНС РФ включает НДФЛ в расчет налоговой нагрузки. В примечании к Приложению № 3 к Приказу ФНС России от 30.05.07 №ММ-3-06/[email protected], под знаком * указано — «Расчет произведен с учетом поступлений по налогу на доходы физических лиц.»

Объяснение низкой налоговой нагрузки

Сама по себе низкая налоговая нагрузка не может повлечь каких либо санкций. Это только фактор привлечения к Вам внимания со стороны налоговиков. Максимум, что они могут сделать, это прийти к Вам с выездной налоговой проверкой.

Какой либо утвержденной формы для пояснения причин низкой налоговой нагрузки не существует. Вы можете в свободной форме пояснить те основные причины, которые привели к низкой налоговой нагрузки. Низкая налоговая нагрузка обычно связана с низкой рентабельностью или даже убыточностью деятельности налогоплательщика, у которых всегда есть причины. Их только нужно правильно выявить и описать.

Низкая налоговая нагрузка может объясняться:

Снижением объемов реализации (в сравнении с прошлыми годами);

Повышением закупочных цен на сырье;

Повышение уровня заработных плат;

Повышением административных расходов и т.д.

Осуществляемыми инвестициями. Иногда причина низкой рентабельности связана с осуществляемыми инвестициями – на развитие сети продаж, на развитие производства, нового вида деятельности и т.д. В этом случае целесообразно составить расчет этих инвестиций, из которого будут видны суммы таких инвестиций и доходы, расходы, результат без их учета.

Пример

Организация, осуществляющая строительную деятельность (подрядчик строительства), получила требование пояснить причины низкой налоговой нагрузки.

Налоговая нагрузка в отрасли Строительство за год, по данным ФНС РФ (в среднем по отрасли) составляет 10,9%.

Налоговая нагрузка налогоплательщика составила за год 7,3%.

Пояснение низкой налоговой нагрузки

Основным видом экономической деятельности ООО «Подрядчик» (далее – ООО) является «Строительство» (коды ОКВЭД 41, 42). Налоговая нагрузка за _____ год составила 7,3%, в то время как среднеотраслевой показатель составил 10,9%, как следует из Приложения N 3 к Приказу ФНС России от 30.05.2007 N ММ-3-06/[email protected]

ООО в представленных налоговых декларациях за _____ год не допустило неполного отражения сведений или отражения недостоверных сведений, которые повлекли бы за собой занижение налоговой базы, и как следствие неполную уплату налога. Поэтому ООО не обязано представлять уточненные налоговые декларации за указанный период (п. 1 ст. 81 НК РФ).

Более низкий, в сравнении со среднеотраслевым, уровень налоговой нагрузки ООО объясняется уменьшением ее доходов и увеличением расходов, которое произошло вследствие следующих обстоятельств:

— ООО участвовало в тендере на строительство нежилого здания, по адресу: ____. В результате проведенного тендера, ООО не получило право на заключение конракта на проведение строительно-монтажных работ по этому объекту.

— ООО участвовало в тендере на ремонт нежилого здания, по адресу: ____. В результате проведенного тендера, ООО не получило право на заключение контракта на проведение работ по этому объекту.

— в календарном году были списаны следующие суммы безнадежной дебиторской задолженности по оплате выполненных работ:

12 млн. — дебиторская задолженность ООО «Лавочка» по договору ______;

7 млн. рублей — дебиторская задолженность ООО «Печник» по договору ______;

— в календарном году организация проинвестировала средства в сумме 15 млн. рублей в приобретение строительной техники. Сумма начисленной амортизации за год составила 2 млн. рублей.

Генеральный директор ООО «Подрядчик» _________ Строитель М.И.

Примечания

1) Документ (Письмо ФНС России от 17.07.2013 N АС-4-2/12722) был отменен Письмом ФНС России от 21.03.2017 N ЕД-4-15/[email protected] «О комиссии по легализации налоговой базы», но комиссии на практике продолжают работать.

Дополнительно

Налоговая нагрузка — величина, которая показывает уровень налогового бремени налогоплательщика.

taxslov.ru

Низкая налоговая нагрузка: объяснение (образец)

Актуально на: 28 февраля 2017 г.

Источник: http://mcuns.ru/objasnenie-prichiny-nizkoj-nalogovoj/

Требование налоговиков предоставить пояснение о причинах низкой налоговой нагрузки. Что это?

В рамках работы по легализации налогооблагаемой базы налоговые органы выставляют налогоплательщику требование предоставить пояснение о причинах низкой налоговой нагрузки.

Налоговая нагрузка показывает уровень налогового бремени налогоплательщика. С 2007г. уровень налоговой нагрузки стал одним из показателей, который контролируют налоговые органы.

Оценить налоговую нагрузку можно самостоятельно. Федеральная налоговая служба России издала приказ от 30 мая 2007г. №ММ-3-06/333 «Об утверждении концепции системы планирования выездных проверок».

В приложении №3 к этому приказу утверждены общедоступные критерии самостоятельной оценки рисков для налогоплательщиков, используемые налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок.

Одним из таких критериев и выступает налоговая нагрузка, которую каждый год налоговые органы рассчитывают для каждого вида деятельности.

Единой методики оценки налоговой нагрузки нет. Существуют различные способы расчета налоговой нагрузки. Наиболее значимым является ниже приведенный расчёт.

Это когда показатель налоговой нагрузки рассчитывается как отношение сумм уплаченных налогов (без учета сумм налогов, по которым организация выступает налоговым агентом, например, НДФЛ) по данным налоговых деклараций к величине полученных доходов налогоплательщика по данным бухгалтерской отчетности. При расчете налоговой нагрузки учитываются также налоги, уплаченные по налоговым декларациям (расчетам) по филиалам, представительствам и иным обособленным подразделениям организации.

Для сравнения расчетного значения налоговой нагрузки со среднеотраслевыми показателями в соответствии с приказом ФНС России от 30 мая 2007г. N ММ-3-06/333@, необходимо производить расчет с учетом суммы уплаченного налога на доходы физических лиц.

Налоговая нагрузка должна быть не ниже, чем среднеотраслевая. А что же делать, если все-таки налоговая нагрузка оказалась ниже?

Необходимо проверить свой основной код ОКВЭД. Налоговые органы определяют принадлежность организации к тому или иному виду деятельности по основному коду ОКВЭД. Быть может, что организация осуществляет иной вид деятельности, чем тот, что указан как основной, и соответственно размер налоговой нагрузки другой.

На требование необходимо предоставить пояснительную записку. Следует обосновать затраты организации и объяснить причины низкой налоговой нагрузки.

Чем же можно объяснить низкую налоговую нагрузку:

- Повышение закупочных цен на сырьё, материалы;

- Снижение объёмов реализации (уменьшение числа покупателей);

- Минимальная торговая наценка (удержание старых и привлечение новых клиентов);

- Иные расходы (инвестиции на развитие деятельности, значительные арендные платежи, непредвиденные расходы на ремонт производственного оборудования и т.д.);

- Повышение заработной платы сотрудникам;

- Повышение административных расходов.

Пояснительная записка должна полностью решить вопрос о низкой налоговой нагрузке и тогда налоговые органы не придут к вам с проверкой.

Источник: http://bishelp.ru/business/trebovanie-nalogovikov-predostavit-poyasnenie-o-prichinah-nizkoy-nalogovoy-nagruzki-chto