Особенности, сроки и порядок уплаты НДС в бюджет

Уплата НДС в 2017 году в целом идентична процедурам, применявшимся в более ранние периоды. Тем не менее определенное количество изменений и нововведений в последнее время имели место, и их обязательно нужно учитывать. Поговорим в нашей статье об особенностях исчисления и сроках уплаты НДС в госказну.

Кем, когда и в какой бюджет платится НДС

Налоговый период и когда платить НДС по его итогам

До какого числа платить НДС за 1-й, 2-й, 3-й, 4-й кварталы 2017 года

Особенности порядка исчисления и оплаты НДС

Особенности проводок по НДС

Кем, когда и в какой бюджет платится НДС

Производить исчисление и уплату НДС должны все субъекты, осуществляющие реализацию товаров, работ, услуг, НДС добавляется к стоимости реализации, место которой определяется в соответствии со ст. 147 и 148 НК РФ. Рассчитывать базу по налогу нужно согласно ст. 153 НК РФ.

Данный налог перечисляется в бюджет по итогам каждого квартала. Производить уплату НДС в бюджет обязаны организации и частные предприниматели на основном режиме обложения.

Все платежи, связанные с НДС, направляются в бюджет федерального уровня. Удельный вес этого налога в общем объеме бюджетных поступлений составляет порядка 40%, в связи с чем правительственными органами он расценивается как один из основных источников пополнения государственной казны.

Налоговый период и когда платить НДС по его итогам

Расчетным периодом является каждый квартал года. Налог платится по одной трети в течение квартала, следующего после отчетного, 25-го числа каждого месяца.

До какого числа платить НДС за 1-й, 2-й, 3-й, 4-й кварталы 2017 года

Срок уплаты НДС за расчетные периоды 2017 года такой:

- за 1-й квартал — 25.04.2017 платится первая треть суммы, заявленной в декларации, 25.05 — вторая треть, 26.05 — последняя треть;

- за 2-й квартал — 25.07, 25.08, 25.09 соответственно;

- за 3-й квартал — 25.10, 27.11, 25.12;

- за 4-й квартал — 25.01, 26.02. 26.03 соответственно (уже в 2018 году).

Особенности порядка исчисления и оплаты НДС

В последние годы были внесены некоторые изменения в порядок исчисления налога. Большая часть обновлений коснулись п. 3 ст. 170, пп. 1, 6 ст. 172 НК РФ.

Кроме того, обновленная ст. 169 допускает невыставление счетов-фактур продавцами, не являющимися плательщиками НДС или освобожденными от его уплаты. Однако данный факт лучше оговорить в договоре поставки. Все это положительно сказывается на порядке уплаты НДС, поскольку снижает трудозатраты на оформление дополнительной документации.

Кроме того, стало возможным возместить налог по документам, полученным после налогового периода. В подобном случае операции, связанные с начислением и уплатой НДС, осуществляются в периоде, когда он был фактически учтен. При этом доступный для совершения этих действий временной отрезок ограничен 3 годами.

ОБРАТИТЕ ВНИМАНИЕ: Довольно важным моментом с точки зрения налогового ведомства при расчете НДС служат некорректно оформленные документы. В большинстве случаев именно они выступают основанием для отказа в праве на льготы, возникновения недоимок, применения наказаний. Поэтому корректное оформление всей документации по НДС должно стать одной из основных задач бухгалтерских служб компании.

Особенности проводок по НДС

Все операции, связанные с расчетами по налогу, находят свое отражение в проводках по уплате НДС. Наиболее часто применяемые из них:

- перевод средств за поставленные товары: Дт 60 Кт 51;

- оприходование на склад от продавца ТМЦ: Дт 41 Кт 60, Дт 19 Кт 60;

- отражение факта реализации: Дт 62 Кт 90, Дт 90 Кт 68;

- зачет входящего НДС: Дт 68 Кт 19;

- перечисление начисленного НДС в бюджет: Дт 68 Кт 51.

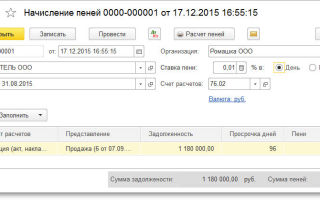

В случае если были допущены ошибки, в частности пропущены сроки уплаты НДС, вследствие которых на компанию наложены наказания, делаются следующие записи:

- Дт 91 Кт 68 — для начисленных пеней;

- Дт 99 Кт 68 — для подлежащих уплате штрафов.

***

Итак, в нашей статье мы акцентировали внимание читателей на некоторых нюансах исчисления НДС и сроках уплаты налога в 2017 году.

Периодом уплаты налога является квартал, конечным сроком уплаты НДС, который платится по одной трети от суммы, рассчитанной и показанной в декларации, выступает 25-е число каждого месяца в течение квартала, следующего за налоговым периодом.

Источник: https://buhnk.ru/nds/osobennosti-sroki-i-poryadok-uplaty-nds-v-byudzhet/

Проводки по начислению и уплате налогов: НДС, прибыль, НДФЛ и других

Каждой системе налогообложения соответствует свой перечень налогов, который налогоплательщики обязаны перечислять в установленные сроки.

Их начисляют по итогам налоговых периодов: для одних – это месяц, для других – это квартал, а для третьих – год. Для некоторых сборов предусмотрены авансовые платежи.

Рассмотрим основные проводки по начислению налогов и последующего перечисления их в бюджет.

Оплата НДС

НДС начисляют по итогам квартала. Сумму к уплате делят на три месяца на равные доли и уплачивают после окончания отчетного периода. Можно заплатить сразу весь налог или размер, превышающий 1/3 часть.

НДС к уплате начисляется с реализации по основной деятельности, внереализационных доходов и при восстановлении.

Проводки по перечислению НДС:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 90.3 | 68 «НДС» | Начислен НДС по реализации | 87 589 | Бухгалтерская справка |

| 76АВ | 68 «НДС» | Восстановлен НДС | 48 598 | Книга продаж |

| 91.2 | 68 «НДС» | Начислен НДС при реализации ОС | 8958 | Акт о приемке-передаче |

| 68 «НДС» | 51 | Проводка по перечислению налога в бюджет | 145 145 | Исх. Платежное поручение |

Проводки по начислению НДФЛ

Подоходный налог организации и ИП платят в качестве налогового агента за своих сотрудников. Перечислять его необходимо в день выдачи заработной платы и иного дохода работника.

Для расчета налогов Для резидентов и нерезидентов свои налоговые ставки. Также процент взимания в пользу государства зависит от вида дохода и категории сотрудника.

Проводки:

Проводки по начислению и уплате налога на прибыль

Налог на прибыль начисляют каждый квартал нарастающим итогом. Это значит, что к результатам предыдущего отчетного периода прибавляют текущий. Для этого используют три проводки:

- Дебет 99 Кредит 68 «Прибыль» — начисление прибыли по бух. учету.

- Дебет 68 «Прибыль» Кредит 99 – отражение прибыли с учетом временных разниц.

- Дебет 68 «Прибыль» Кредит 51 – уплата налога в бюджет.

Налог платится в федеральный (3%) и местный (17%) бюджет.

Проводки по уплате налога на прибыль:

Налог на имущество

Налог на имущество устанавливается законодательством субъектов РФ. Платится либо по итогам календарного года, либо ежеквартально в виде авансовых платежей (если таковые установлены) в местный бюджет.

Налог лучше учитывать в составе прочих расходов. Отражается проводкой:

- Дебет 91.2 Кредит 68 «Имущество».

Проводки по перечислению налога на имущество:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91.2 | 68 «Имущество» | Начислен аванс по налогу на имущество | 27 545 | Бухгалтерская справка-расчет |

| 68 «Имущество» | 51 | Перечислен авансовый платеж | 27 545 | Исх. Платежное поручение |

Источник: https://saldovka.com/provodki/nalogi/oplata-nalogov.html

Порядок и сроки уплаты НДС

Оплата НДС производится равными частями в течение трех месяцев по истечению отчетного периода. Какие действую сроки уплаты НДС в 2017 году, какой предусмотрен порядок оплаты и как исчисляется НДС — подробно рассмотрим в данной статье.

Исчисление НДС и сроки оплаты

НДС представляет собой одну из разновидностей налогов, который перечисляется субъектами хозяйственной деятельности в федеральный бюджет.

Как правило, порядок исчисления НДС не представляет особых сложностей — при реализации определенных товаров или услуг организация или ИП, являющиеся плательщиками НДС, увеличивают конечную стоимость товаров и услуг на размер ставки НДС, а входной налог идет к возмещению из бюджета.

Порядок и сроки уплаты налога на добавленную стоимость определены в ст. 174 Налогового Кодекса РФ.

Оплата производится в течение трех месяцев по истечении отчетного квартала, при этом сумма отчисляемого налога делится на три равные части.

Если срок оплаты выпадает на выходной день, то дата платежей переносится на ближайшее рабочее число. Начиная с 2008 года, частичная оплата НДС помогла облегчить нагрузку на налогоплательщиков.

Сроки оплаты в 2017 году производятся согласно с информацией, приведенной в таблице ниже:

Получите 267 видеоуроков по 1С бесплатно:

| Период уплаты | Дата, когда должен быть произведен платеж |

| Последний квартал 2016 | 25 января 2017 |

| 27 февраля 2017 | |

| 27 марта 2017 | |

| 1 квартал 2017 | 25 апреля |

| 25 мая | |

| 26 июня 2017 года | |

| 2 квартал 2017 | 25 июля |

| 25 августа | |

| 25 сентября 2017 года | |

| 3 квартал 2017 | 25 октября |

| 27 ноября | |

| 25 декабря 2017 года | |

| Последний (4) квартал 2017 | 25 января |

| 26 февраля | |

| 26 марта 2018 года |

Отметим, что следует обращать особое внимание при заполнении реквизитов на уплату НДС. Главное — не допустить каких-либо ошибок при заполнении счетов казначейства, в которое будут поступать средства:

При заполнении декларации и уплате налога НДС необходимо обращать внимание на коды КБК, то есть выделяются:

- специальные коды по операциям, когда товары или услуги реализуются на территории РФ;

- когда применяется импортный НДС при работе с Беларусью или Казахстаном;

- а также КБК отдельно для всех других стран.

Таблица КБК по НДС в 2017 году:

Уплата НДС отдельными категориями плательщиков

Вышеперечисленные правила применимы не для всех плательщиков налога на добавленную стоимость:

- Лица, занимающиеся хозяйственной деятельностью и применяющие специальные налоговые режимы и на которых лежит обязательство по уплате НДС, только в определенных случаях должны производить оплату сразу же, без разбивки платежа на три месяца.

- Налоговые агенты, которые работают с иностранными юридическими лицами, а также приобретающие у них товары и услуги, должны производить уплату НДС при переводе средств поставщику. В банк, вместе с информацией за оплату товара, должна поступать информация и платежное поручение на сумму НДС относительно размера платежа.

В случае, если субъект хозяйственной деятельности не уплачивает вовремя НДС или не подает своевременно декларацию, это может повлечь за собой штрафные санкции. Минимально возможный размер такого штрафа составляет 1 000руб., а максимальный — до 30% от размера налога, который был рассчитан по декларации.

Так, если декларация была подана несвоевременно, но при этом сам НДС был зачислен в сроки, то организации или ИП может грозить штраф в размере 1 000руб. Если производилась частичная оплата налога, то сумма штрафа будет высчитываться исходя из 5% с разницы между размером уплаченного налога и начисленного.

Напоследок отметим, что налогоплательщики НДС должны подавать налоговые декларации в любом случае, даже если хозяйственные операции за налоговый период отсутствовали.

Источник: https://BuhSpravka46.ru/nalogi/nds/poryadok-i-sroki-uplatyi-nds.html

Порядок и сроки уплаты налога на прибыль для бюджетных учреждений

Юридические лица создаются в форме коммерческих и некоммерческих организаций — для первых характерной целью деятельности является извлечение прибыли, вторые учреждаются для осуществления иных задач, не связанных с получением прибыли и распределением ее между участниками.

Одной из форм некоммерческих предприятий являются бюджетные учреждения. Налоговый кодекс обязывает уплачивать налог на прибыль все без исключения организации, включая бюджетные, при определенных условиях.

В статье расскажем про налог на прибыль бюджетных учреждений, рассмотрим сроки и порядок уплаты.

Какие бюджетные учреждения обязаны уплачивать налог на прибыль

Учреждением называется некоммерческое предприятие, учрежденное владельцем для осуществления функций некоммерческого характера, таких как социально-культурные и управленческие. Учредителем может являться:

- Физическое и юридическое лицо (тогда предприятие является частным учреждением).

- Российской Федерацией (предприятие будет являться государственным учреждением).

- Субъектом или муниципальным образованием (муниципальные учреждения):

- автономным,

- бюджетным,

- казенным.

Бюджетное учреждение — некоммерческое предприятие, учрежденное Российской Федерацией, субъектом РФ или муниципальным образованием ради оказания услуг и выполнения работ, направленных на обеспечение возможности осуществления полномочий государственных и региональных властей (утвержденных законом) области образования, культуры, занятости населения, науки, здравоохранения, соцзащиты, физической культуры и спорта, а также в других сферах жизни страны.

Бюджетные учреждения вправе оказывать услуги и выполнять работы:

- из перечня основных видов деятельности по государственному (муниципальному) заданию (финансируются посредством субсидирования и выделения средств из соответствующего бюджета),

- сверх задания для физических и юридических лиц за деньги на тех же условиях,

- не указанные в качестве основных видов деятельности, если они призваны способствовать достижению целей предприятия.

Само бюджетное учреждение не принимает бюджетные средства, деньги направляются в органы государственной власти, местного самоуправления и т.д. И поскольку бюджетное учреждение не признается получателем денег, нему неприменимы нормы Бюджетного кодекса для получателей средств бюджета. Читайте также статью: → «Особенности налогового и бухгалтерского учета в учреждениях культуры в 2018».

До 1 января 2011 года бюджетные учреждения не имели права на распоряжение заработками от осуществления предпринимательской деятельности. Однако те предприятия, которые учреждались в согласии с Законом № 83-ФЗ, получили разрешение на распоряжение такими средствами.

А значит, они (как и коммерческие компании) получают доход за результаты своей работы и сами управляют средствами. Отсюда возникают налоговые обязательства, подлежащие исполнению на общих основаниях.

В том числе появляется и необходимость перечисления налога на прибыль с деятельности, направленной на извлечение дохода.

Какие бюджетные учреждения не уплачивают налог на прибыль

Объект обложения налогом на прибыль появляется в бюджетном предприятии лишь тогда, когда оно осуществляет коммерческую деятельность.

Соответственно, если бюджетная организация занимается исключительно выполнением заданий государственных и муниципальных ведомств за счет средств субсидирования и соответствующих бюджетов, результаты ее работы не подлежат обложению налогом на прибыль организаций.

К доходам не относятся следующие категории денежных поступлений (соответственно, не облагаются налогом на прибыль):

- доходы в виде имущества, оплаченного заранее (не учитывается у тех, кто пользуется методом начисления),

- доходы в виде имущества, предоставляемого в качестве залога по исполнению каких-либо обязательств,

- бесплатная помощь, признаваемая безвозмездной при оказании ее иностранными государствами,

- доходы в виде имущества от государственных или муниципальных предприятий,

- выданные гранты,

- целевые поступления (денежные средства из бюджетов любого уровня и от физических лиц для осуществления основной деятельность бюджетного учреждения),

- пожертвования в любой форме,

- прочие поступления, перечисленные в ст. 251 Налогового кодекса.

К неучитываемым при обложении налогом на прибыль расходам относятся:

- дивиденды, начисленные после уплаты налогов (включая налог на прибыль),

- взносы в уставный капитал других организаций,

- наложенные на учреждение штрафы и пени за нарушение налоговых обязательств,

- добровольно совершенные членские взносы в общественные организации,

- дарение имущества физическим и юридическим лицам,

- деньги, отданные в профсоюзы,

- прочие затраты, перечисленные в ст. 270 Налогового кодекса.

Порядок уплаты налога на прибыль бюджетными предприятиями

Бюджетные учреждения обязаны уплачивать налог на прибыль на общих условиях. Объект обложения налогом — прибыль налогоплательщика. Прибылью, в свою очередь, является разница между всеми денежными поступлениями и затратами, рассчитанные на основании главы 25 НК РФ. То есть прибыль бюджетного учреждения — прибыль от деятельности, осуществляемой с целью извлечения прибыли.

Учреждения должны разработать и утвердить учетную политику, чтобы всегда по одной схеме рассчитывать налог на прибыль.

Субсидии, выделяемые бюджетным учреждениям, не облагаются налогом, поскольку являются средствами целевого финансирования, при условии ведения раздельных книг учета доходов (расходов), которые получены (произведены) в рамках целевого финансирования.

Доходы, полученные учреждением от оказания услуг пенсионерам и инвалидам на дому, а также в полустационарных условиях, не входят в перечень необлагаемых налогом на прибыль доходов. То есть, выручка от оказания социальных услуг также подлежит обложению налогом на прибыль.

Доходы от реализации возмездных работ или услуг, также входят в налогооблагаемую базу по налогу на прибыль бюджетных учреждений. С целью уменьшения налогооблагаемой базы предприятие может учесть затраты (обоснованные и подтвержденные документами), но лишь те, которые разрешено учитывать налоговым законодательством. Читайте также статью: → «Льготы по налогу на прибыль организаций в 2018».

Расходы подразделяются на:

- Связанные с производственным процессом:

- материальные,

- на оплату труда,

- амортизационные расходы и т.д.

Если доходы и расходы бюджетное учреждение получает в натуральной форме, стоимость их определяется на дату совершения сделок по аналогичным товарам. Амортизации подлежит исключительно имущество, полученное для ведения предпринимательской деятельности и приобретенное в связи с ее осуществлением.

Это означает, что в затратах бюджетного предприятия могут быть учтены лишь расходы на амортизацию основных средств, купленных из заработанных средств и эксплуатируемых только в целях предпринимательства.

Способ начисления амортизации выбирается руководством предприятия, отражается в учетной политике и применяется одновременно ко всем амортизируемым объектам (кроме тех, для которых обязателен линейный метод).

Уменьшение доходов от реализации на возмездной основе услуг может производиться на сумму превышения фактически понесенных затрат над суммой выделенных для выполнения задания субсидий.

Действия необходимо обосновать путем представления вычислений затрат, не оплаченных их бюджетных средств.

Доходы и расходы могут быть признаны методом начисления или кассовым методом на выбор учреждения.

Метод начисления предполагает признание доходов и расходов в отчетном или налоговом периоде, в каком они возникли. Фактические поступления и выплаты, имущество, работы, услуги, имущественные права во внимание не принимаются.

Согласно порядку кассового метода, днем получения дохода считается дата поступления денег (работ, услуг, имущественных прав) на расчетный счет, в кассу или на предприятие.

Затраты плательщика налогов признаются фактически понесенные расходы.

Сроки уплаты налога на прибыль

Бюджетные учреждения представляют декларацию по налогу на прибыль по завершении каждого отчетного (I квартал, полугодие, 9 месяцев календарного года) и налогового периода (календарный год). Декларация по итогам налогового периода подается в бумажном или электронном виде не позднее 28-ого марта года, который следует за оконченным налоговым периодом.

Процентная ставка налога на прибыль для бюджетных предприятий

Основная ставка налога на прибыль составляет 20%. Образовательные и медицинские учреждения вправе применять к налогооблагаемой базе нулевую ставку, если для налоговой базы не установлены другие ставки согласно п. п. 3, 4 ст. 284 НК РФ, и при соблюдении условий ст. 284.1 Налогового кодекса.

Основное требование для применения ставки 0% — получение доходов от оказания образовательных/медицинских услуг, осуществления исследований в области науки, создание опытно-конструкторских разработок. Причем доля выручки от осуществления перечисленных видов деятельности должна оказаться не ниже 90% всех заработков. Даже если доля будет равна 89,9%, налог на прибыль придется уплачивать.

Особенности уплаты авансовых платежей бюджетными учреждениями

Бюджетные предприятия входят в список организаций, которые уплачивают только квартальные авансовые платежи по итогам отчетного периода.

Вне зависимости от объемов квартальных денежных поступлений, бюджетные учреждения по итогам отчетных периодов уплачивают только квартальные авансовые платежи.

Читайте также статью: → «Как платить налог на прибыль авансовыми платежами?».

Квартальные авансовые платежи и основная сумма налога на прибыль, исчисленные по итогам отчетного и налогового периодов соответственно, должны быть перечислены:

- в федеральный бюджет по 6,5%-ной ставке,

- в бюджет субъекта РФ по 17,5%-ной ставке,

- в бюджет региона по 2%-ной ставке.

Ответственность за уклонение от уплаты налога на прибыль

Бюджетным организациям при обнаружении ошибок в уплате налога на прибыль следует самостоятельно их исправить, провести перерасчет налога, уплатить в бюджет разницу и пени за период, пока ошибка выявлена не была, направить в налоговую службу уточненную декларацию.

В противном случае на учреждение будет наложен штраф, рассчитанный на основании суммы недоимки за вычетом сумм имеющихся в учреждении переплат. Также будет начислена пеня за каждый день просрочки платежа. При злостном нарушении налогового законодательства меры наказания будут ужесточаться вплоть до привлечения руководства предприятия к уголовной ответственности.

Бухгалтерские проводки при учете

Начисление налога на прибыль и уплата его в бюджет бюджетными учреждениями отражается проводками, указанными в таблице.

| Операция | ДЕБЕТ | КРЕДИТ |

| Начислен налог на прибыль организации: | ||

| ● с доходов от продажи нефинансовых активов | 2.401.10.172 |

Источник: http://online-buhuchet.ru/nalog-na-pribyl-byudzhetnyx-uchrezhdenij/

Сроки уплаты налога ндс в бюджет — Aiki-group.ru

Все налогоплательщики, осуществляющие хозяйственную деятельность, относящуюся к коммерческой и производимой на территории РФ, обязаны уплачивать НДС.

Этот платеж играет роль косвенного налога или государственной пошлины, которую организации обязаны перечислять на счета местных налоговых служб для финансирования госрасходов из бюджета.

Исключения составляют юридические лица и ИП, осуществляющие деятельность по льготной системе налогообложения, когда разрешено не уплачивать НДС в бюджет.

Всех определенных законом плательщиков налога на добавленную стоимость принято разделять на две категории:

Когда наступает обязанность по уплате НДС у организаций и ИП

Существует два момента, когда возникает обязанность по оплате налога на добавленную стоимость у организаций и ИП при проведении торговых сделок:

Налог рассчитывается для оплаты государству по тому моменту, который наступил раньше. Как это выглядит на деле, и как отразить поступление продукции бухгалтерскими проводками?

Ситуация №1 – день отгрузки товара.

Д-т 62.1 – К-т 90.1 – 118 000 руб. – товар поступил на склад;

Д-т 90.3 – К-т 68.02 – 118 000 руб. – выставляется счет-фактура, начисляется налог в бюджет.

День отгрузки является днем, когда у организации возникает обязанность перед государством по уплате налога. Далее по закупленной продукции оплачивается счет-фактура на любой день по договору. Согласно системе налогообложения и правилам подачи декларации, должен быть перечислен НДС в бюджет, в установленные законом сроки.

м

Ситуация №2 – поступила оплата за товар (аванс).

Д-т 51– К-т 62.2 – 118 000 руб. – зачислен поступивший аванс от покупателя.

Организация, продающая товар, обязана оформить счет-фактуру, на основании которого определяется величина пошлины для оплаты в федеральный бюджет. Счет выставляется в следующие 5 дней, включая день получения аванса. Согласно этому счету-фактуре у предприятия перед государством возникает задолженность, которая имеет отражение в следующей бухгалтерской проводке.

Д-т 76.АВ – К-т 68.02 – 18 000 руб. – выставлен счет-фактура для учета аванса, начислен НДС.

Далее проданная продукция отгружается в любой день, согласно договору поставки. При этом проводки выглядят следующим образом.

Д-т 62.1 – К-т 90.1 – 118 000 руб. – отгружен товар;

Д-т 90.3 К-т 68.02 – 18 000 руб. – выставляется счет-фактура, начисляется НДС.

Д-т 68.02 – К-т 76.АВ – 18 000 руб. – с полученного аванса принят к зачету НДС.

Налоговая ставка

Следуя правилам статьи 164 НК РФ, организация самостоятельно определяет налоговую ставку, среди законно действующих относительно налога на добавленную стоимость.

18% – основная ставка, которую применяет большая часть налогоплательщиков. 10% – льготная ставка, предусматривающая снижение величины налога для определенных групп товаров: детские изделия, фармакология, печатные издания, отдельные товары продовольствия из ежедневной корзины потребителя. 0% – ставка, применимая только экспортерами, которая действует при подтверждении факта продажи товара за границу посредством легитимных документов. НК РФ предопределяет и вводит в схему бухгалтерских просчетов формулу, определяемую как расчетная ставка, которую организации используют в момент оплаты товара посредством аванса и для других операций с уже включенной суммой НДС в итоговой стоимости. Расчетная ставка выглядит следующим образом: 18%:118% либо 10 %:110% и применяется относительно общей суммы товаров, согласно счету-фактуре.

К примеру: поступил аванс в размере 3 540 руб. от покупателя по сделке, которая облагается пошлиной на общих основаниях по ставке без льгот – 18 %. Какую денежную сумму нужно будет уплатить государству с этой сделки?

Сумма НДС, подлежащая уплате в бюджет, будет рассчитываться согласно расчетной ставке: 3 540 * 18:118 = 540 руб. Счет-фактура будет выставлен относительно совокупной суммы за приобретенную продукцию 3 540 руб., включая госотчисления 540 руб.

Как правильно рассчитать НДС для оплаты в бюджет на основании налоговой базы

Налоговая база определяется для того, чтобы можно было правильно посчитать величину денежных средств, подлежащих перечислению в бюджет. Налоговая база представляет собой совокупный доход, который получила организация при осуществлении своей деятельности при реализации товаров и услуг за отчетный период. Сумма рассчитывается так:

Налоговая база = доходы, от реализации + полученная предоплата от покупателей

Налог на добавленную стоимость начисляется согласно налоговой базе по ставке, предусмотренной статьей 164 НК РФ. Расчет исходящего НДС к уплате в бюджет проводят по следующей формуле.

НДС = Налоговая база (продано всего) * Налоговая ставка (%)

Для расчета разных групп продукции, которые облагаются по разным ставкам, необходимо отдельно по каждому виду определять налоговую базу и производить расчет НДС к уплате в бюджет.

Порядок и сроки уплаты налога для расчета с федеральным бюджетом

Организации, занятые коммерческой деятельностью, и ИП, являющиеся плательщиками налога на добавленную стоимость, обязаны перечислять пошлину относительно добавленной стоимости 1 раз в три месяца по результатам своей хозяйственной деятельности, то есть за отчетный квартал. Оплата производится посредством перечисления на счета местных налоговых служб не позднее 20 числа месяца, когда подается декларация после окончания квартала.

Для снижения собственной налоговой нагрузки предприятия при подаче декларации учитывают не только средства, которые были начислены в качестве налога к реализуемому товару (исходящему НДС), но и денежные средства, которые организация уплатила, приобретая продукцию у других продавцов на рынке товаров и услуг (входного НДС). Однако это не относится к организациям, имеющим освобождение от уплаты добавочных сумм на основании льготной системы налогообложения или подающих декларации по системе налогообложения без учета расходов.

Как правильно определить сумму НДС согласно налоговым вычетам

Налоговый кодекс имеет также такое определение, как налог на добавочную стоимость, согласно которому организации производят расчет с федеральным бюджетом, когда их система налогообложения предусматривает учет доходов и расходов.

Величина этих денежных средств определяется как разница между «входным» и «исходящим» налогом.

Точнее можно сказать, что предприятие оплачивает разницу между налогом на добавленную стоимость, который оно уплатило за товар, реализованный самостоятельно, и тем, который вынуждено было уплатить, приобретая продукцию или услуги у других организаций, выставляющих ей счета, с учтенным налогом на добавленную стоимость. Формула для исчисления суммы, которую нужно будет перечислить для финансирования госбюджета, представляет собой налоговый вычет (уменьшение исходящего на сумму входного).

Налог в бюджет = НДС исходящий ― НДС входной

Пример расчета налога на добавленную стоимость согласно налоговому вычету: Допустим, что для реализации товара на сумму 236 000 руб. предприятие закупило материалы на сумму 118 000 руб., с включенной суммой для перечисления в счет государства ― 18 000 руб.

по основной ставке 18%. При этом себестоимость материалов составит 100 000 руб., а выручка организации от продажи без отчислений государству 200 000 руб.

Как посчитать сумму налога, которую нужно перечислить на бюджетный счет, и как посчитать прибыль организации от продажи этой продукции?

Согласно исходным данным, величина денежных средств к уплате определяется по формуле: 36 000 (исходящий) – 18 000 (входной) = 18 000 рублей.

При этом прибыль предприятия можно определить как разницу между суммой от реализации продукции и себестоимостью материалов по двум статьям дохода и расхода. Соответственно, прибыль согласно данному примеру составит: 200 000 – 100 000 = 100 000 рублей.

Как производить расчет с бюджетом по НДС с учетом импорта товаров

Немного другой порядок расчета с бюджетом определен при ввозе любой продукции из-за границы на территорию РФ, в случаях, когда по законодательству не действует освобождение от налога.

Когда организация закупает импортную продукцию, то оплачивает выставленный счет поставщику без пошлины.

При этом сумму, полагаемую для перечислений государству, предприятие или ИП должны рассчитать самостоятельно по установленным законом ставкам.

Получившуюся сумму необходимо перечислить в счет федерального бюджета до 20 числа следующего месяца включительно. Позже эту пошлину можно будет считать налоговым вычетом при подаче декларации по окончании квартала.

Расчет НДС к уплате в бюджет. Пример: Допустим, что организация закупает у иностранного поставщика продукцию, для перепродажи на территории России, которая ввозится из-за границы.

При этом общая стоимость реализованной продукции за месяц, без налога по ставке 18%, составила 100 000 руб. Товар был отгружен в следующем месяце и оплачен покупателем на сумму 236 000 руб., включая отчисления в бюджет 18%.

Как посчитать сумму к уплате в бюджет по результатам деятельности за квартал?

При получении товара из-за границы предприятие самостоятельно должно начислить пошлину на ввозимую продукцию и оплатить его в следующем месяце, не позднее 20 числа. Согласно этому случаю, необходимо перечислить на государственные расчетные счета следующую сумму: 100 000 * 18% = 18 000 рублей.

После реализации товара величина исходящего налога будет рассчитана так: 236 000 *18:118 = 36 000 рублей. К вычету при подаче декларации за квартал можно учесть пошлину, которая была фактически уплачена после получения импортной продукции из-за границы. Следовательно, согласно налоговому вычету, организация декларирует для оплаты государству следующую сумму: 36 000 ― 18 000 = 18 000 рублей.

prondc.ru

Порядок и сроки уплаты НДС в 2018 году

Отправить на почту

Уплата НДС в 2018 году — сроки уплаты рассмотрим в статье — осуществляется равными частями в течение 3 месяцев после отчетного квартала. Какой порядок и сроки предусмотрены законодательством РФ для сдачи отчетности и уплаты НДС, читайте в материале.

Порядок исчисления и срок сдачи НДС

НДС — налог, который в обязательном порядке должны рассчитывать хозсубъекты, применяющие общие правила налогообложения. В определенных ситуациях его придется считать и неплательщикам.

О том, когда для неплательщиков возникают такие ситуации, читайте в материале «Порядок возмещения НДС при УСН в 2017-2018 годах».

Порядок исчисления, как правило, не вызывает затруднений. При реализации товарно-материальных ценностей (ТМЦ) или услуг плательщик НДС увеличивает сумму продажи на ставку НДС, а входной налог принимает к вычету, уменьшая тем самым налог, начисленный при продаже. Фактически НДС рассчитывается с наценки.

Например, компания купила ТМЦ за 11 800 руб. (10 000 — за товар и 1 800 — НДС), а продала их за 17 700 руб. (15 000 — за ТМЦ с наценкой и 2 700 руб. — НДС). Заплатить в бюджет необходимо разницу между налогом с реализации и входным налогом, то есть 900 руб. (2 700 руб. руб. – 1 800 руб.).

Неплательщики налога вычетом пользоваться не вправе.

Информацию о входном НДС следует зафиксировать в книге покупок, а об исходящем — в книге продаж. Разница выводится в декларации по итогам квартала. Данные книг покупок и продаж входят в этот отчет составной частью. Декларацию необходимо передать в ФНС по месту учета налогоплательщика не позднее 25 числа следующего за отчетным кварталом месяца (п. 5 ст. 174 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Декларацию плательщикам НДС можно отправлять в ИФНС только в электронном виде по защищенным каналам связи, предварительно заверив файл электронно-цифровой подписью. Неплательщики могут сдавать этот отчет и на бумаге.

В случае несвоевременной сдачи отчетности по НДС будут иметь место штрафные санкции в размере 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 руб. и не больше 30% от суммы налога (п. 1 ст. 119 НК РФ).

Срок уплаты НДС в бюджет в январе за 2017 год и за 1 квартал 2018 года

Порядок и сроки уплаты НДС регламентированы п. 1 ст. 174 НК РФ. Оплату следует производить ежемесячно до 25 числа в течение квартала, следующего за отчетным периодом, разделив равными долями сумму исчисленного налога. При этом если срок платежа выпадает на выходной день, то он автоматически переносится на ближайшую следующую за выходным рабочую дату (п. 7 ст. 6.1 НК РФ).

Рассмотрим срок уплаты НДС в 2018 году в таблице.

nalog-nalog.ru

Какой порядок и срок уплаты НДС в бюджет в 2017 году (проводки)?

Уплата НДС в 2017 году осуществляется в том же порядке, что и в 2016-м. О особенностях порядка уплаты НДС и его начисления расскажет наша статья.

Когда и в какой бюджет платить НДС

НДС — это федеральный налог, поэтому его нужно платить в федеральный бюджет. НДС является самым востребованным налогом для государства и обеспечивает до 40% от всех поступлений по налогам.

Уплату НДС в бюджет осуществляют налогоплательщики при продаже товара с добавленной стоимостью.

Подробнее читайте в материале «Кто является плательщиком НДС?» .

Уплата НДС предусмотрена для юрлиц и ИП на общем режиме налогообложения (ОСН), а также лиц, которые освобождены от уплаты НДС или применяют специальные режимы налогообложения (УСН, ЕНВД, ЕСХН, ПСН), но при этом выставили покупателю счет-фактуру с выделенной суммой НДС.

Администрированием НДС занимаются налоговые органы и таможенная служба (при импорте товаров из стран, не входящих в ЕАЭС).

Помогут оформить платежное поручение на уплату налога статьи:

Порядок и период уплаты НДС в 2017 году

НДС уплачивается на основе декларации по НДС, которая содержит сведения из книг покупок и продаж, журнала по учету счетов-фактур (п. 5.1 ст. 174 НК РФ).

О том, кто должен сформировать декларацию по НДС и как определяется сумма налога к уплате, читайте в статье «Налоговая декларация по НДС — сдача и оплата за 3-й квартал».

Как определяется налоговая база по НДС, читайте в материале «Налоговая база НДС в 2016-2017 годах».

Представление декларации в большинстве случаев осуществляется в электронной форме до 25-го числа месяца после окончания квартала (п. 5 ст. 174 НК РФ). Соответственно, и сроки уплаты НДС определены как 25-е число каждого из 3 последующих месяцев.

Об особенностях уплаты налога его неплательщиками при появлении у них такой обязанности читайте в материале «Неплательщик НДС, предъявивший налог покупателю, должен уплатить его единовременно».

Об особенностях уплаты НДС вы можете прочитать также в статье «В каких случаях возможна уплата НДС по 1/3 (долями)?».

Источник: http://aiki-group.ru/sroki-uplaty-naloga-nds-v-bjudzhet/

Срок уплаты НДС за 4 квартал 2017 года

Каждый бухгалтер должен четко знать сроки уплаты НДС и всё, что с ними связано. Когда наступает сроки уплаты НДС за 4 квартал 2017 года? На какую дату он попадает в 2018 году? Рассмотрим этот вопрос подробнее.

Порядок уплаты НДС

По Налоговому кодексу РФ сроки уплаты НДС в 2017-2018 годах году регламентирует пункт 1 статьи 174. Согласно ему, плательщики должны перечислять рассчитанный налог после налогового периода тремя одинаковыми суммами не позже 25-го числа трех месяцев, которые идут после соответствующего налогового периода. Напомним, что по закону налоговый период по НДС – это каждый квартал.

Также действует общее налоговое правило: если дата перечисления НДС пришлась на официальный нерабочий праздничный день, то любое количество раз за год срок уплаты НДС подлежит смещению. Можно дождаться ближайшего рабочего дня.

То есть первая оплата НДС за 4 квартал в 2017 года должна произойти не позднее 25 января 2018 года.

м

Как мы уже сказали, срок уплаты может выпасть на выходной день. В таком случае налог без штрафа и пени можно перечислить в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Такая ситуация будет в феврале 2018 года – 25-е число выпадает на воскресенье. Последний день, когда можно перечислить второй платеж по НДС – 26 февраля 2018 года.

Также переносится срок уплаты третьей части налога. 25 марта 2018 года – воскресенье, поэтому крайний срок оплаты НДС за 4 квартал 2017 года – 26 марта.

Срок уплаты НДС за 4 квартал 2017 года в таблице

В результате, срок уплаты НДС за 4 квартал 2017 года в таблице выглядит так:

Платеж Срок перечисления в бюджет Первый 25 января 2018 года Второй 26 февраля 2018 года (перенос с 25 февраля) Третий 26 марта 2018 года (перенос с 25 марта) Кбк для уплаты ндс за 4 квартал 2017 года

КБК для уплаты НДС (кроме импортного) – 182 1 03 01000 01 1000 110.

КБК для уплаты пени по НДС (кроме импортного) – 182 1 03 01000 01 2100 110.

При импорте НДС уплачивается в особом порядке (на другой КБК и в другие сроки).

Далее приведем таблицу со всеми КБК по НДС:

НДС с реализации в России 182 1 03 01000 01 1000 110 182 1 03 01000 01 2100 110 182 1 03 01000 01 3000 110 при импорте товаров из стран – участниц Таможенного союза – через налоговую инспекцию 182 1 04 01000 01 1000 110 182 1 04 01000 01 2100 110 182 1 04 01000 01 3000 110 при импорте товаров – на таможне 153 1 04 01000 01 1000 110 153 1 04 01000 01 2100 110 153 1 04 01000 01 3000 110 Источник: https://buhguru.com/buhgalteria/nds/srok-uplaty-nds-za-4-kvartal.html

Ндс (налог на добавленную стоимость) — в 2017 году, составление отчетности, вэд

На сегодняшний день налог на добавленную стоимость стал достаточно обыденным явлением в современном предпринимательстве, так как выплачивается в процессе приобретения преимущественного большинства товарной продукции.

Но при этом далеко не все знают о том, что представляет собой этот налог, по какой причине и зачем его выплачивают в государственный бюджет, так как зачастую сумма его является достаточно большой.

На самом же деле уплата НДС является одной из наиболее важных составляющих государственной экономике.

Что это такое

НДС представляет собой один из ключевых налогов в России, которые оказывают самое большое значение в процессе формирования государственного бюджета. Главной сутью данного налога является его название, то есть взыскивается определенная выплата с той суммы, на которую конечная стоимость продукции превышает стоимость ее производства.

На практике сумма этого налога представляет собой произведение принятой действующим законодательством ставки и разницы между выручкой, которую реализатор получает в процессе продажи продукции, и той суммой расходов, которые были выделены для ее производства. Другими словами, та часть товарной продукции, которая была добавлена реализатором к исходной продукции, а также относится к налогооблагаемой базе.

Кто платит

Несмотря на то, что на первый взгляд налог выплачивается только производителями, на практике же выплата НДС осуществляется обычными потребителями, и выглядит это следующим образом:

- компания заказывает у другой организации материалы, которые требуются для производства продукции, и выплачивают поставщику определенную сумму, на которую сразу накладывается налог;

- далее решается вопрос о том, какую стоимость будет иметь произведенная продукция в дальнейшем, и складывается она из себестоимости товарной продукции, то есть суммы средств, потраченной на покупку материалов без НДС, причем сумма налога также устанавливается на этом этапе, но пока еще является налоговым кредитом;

- после этого определяется окончательная стоимость товарной продукции, по которой в дальнейшем он будет реализовываться через точки продаж;

- когда компания продает товары на определенную сумму и получает прибыль, рассчитывается ее сумма, за вычетом стандартной ставки налога в 18%.

Налоговый период

Налоговым периодом по данной выплате является каждый месяц, и прописано это правило в статье 163 Налогового кодекса.

Оплата налога осуществляется на протяжении месяцев, идущих после расчетного квартала, и делать это нужно разными частями. Другими словами, к примеру, если за расчетный период была насчитана сумма налога 150 000 рублей, то в таком случае следующие три месяца компания должна будет делать в государственный бюджет ежемесячные перечисления по 50 000 рублей.

Ставки НДС

На сегодняшний день в действующем Налоговом кодексе указывается всего три возможные ставки по налогу на добавленную стоимость – 0%, 10% и 18%, в то время как в странах Европы данная сумма достигает зачастую 25%.

Нулевая ставка, которая устанавливается для определенных категорий товарной продукции, не может считаться полным освобождением от необходимости начисления этого налога, так как освобождение предусматривает возможность полностью исключить необходимость подачи отчетности в Налоговую службу. Сам же перечень субъектов, которые полностью освобождаются от необходимости перечисления НДС, указан в статье 149 Налогового кодекса.

Расчет налога

Чтобы правильно рассчитать сумму налога на добавленную стоимость, в первую очередь, стоит определиться с налогооблагаемой базой, и после этого провести подсчет сумм налоговых вычетов. Разница, полученная между указанными вычетами и начисленной суммой налогов, будет представлять собой искомую величину, которую компании нужно будет перечислить в бюджет.

Чтобы рассчитать точную сумму НДС, которая была получена таким образом, налогооблагаемая база умножается на принятую ставку, после чего полученная сумма добавляется к конечной стоимости продукции и предъявляется клиентам.

Порядок и сроки уплаты

НДС, рассчитанный по результатам квартала, нужно перечислять в государственный бюджет равными выплатами на протяжении трех месяцев, которые идут после истекшего налогового периода.

Выплата налога осуществляется по месту регистрации налогоплательщика, причем в эти же сроки также подается декларация с отчетностью.

Порядок выплаты налога, установленный действующим законодательством, не распространяется:

- на лиц, с которых снимается обязательство по выплате НДС;

- на налоговых агентов, пользующихся услугами иностранных компаний, которые не зарегистрированы в Налоговой службе России;

- на ситуации, когда требуется подача уточненной декларации по периодам ранее третьего квартала 2008 года.

Компании, которые имеют обособленные подразделения, должны платить указанный налог по месту своей регистрации, то есть его сумма не распределяется по обособленным подразделениям. Единственным исключением из данного правила являются крупнейшие налогоплательщики.

При внешнеэкономических операциях

В процессе экспорта товарной продукции ставка НДС для этого товара будет 0%, но право на ее получение компании нужно будет обосновать, предоставив полный пакет документов, подтверждающих экспорт.

Для этого вместе с первоначальной декларацией в Налоговую службу также подается соответствующий пакет документов, включая экспортный контракт, таможенные декларации, а также всевозможные товаросопроводительные бумаги.

Возмещение из бюджета

Если общая сумма налоговых вычетов больше рассчитанного налога, то в таком случае разницу можно будет возместить из бюджета.

Сумма, которая подлежит компенсации, будет засчитана в счет погашения задолженности или же недоимки плательщика по каким-либо штрафам, пеням и прочим федеральным налогам, причем данный зачет осуществляется налоговыми органами полностью самостоятельно.

Если же какая-либо недоимка отсутствует, то в таком случае плательщик может зачесть указанную сумму в счет будущих платежей или же просто запросить ее начисления на свой расчетный счет.

Начиная с 1 января 2017 года, минимально предусмотренные сроки банковской гарантии, которая может использоваться в целях ускоренной компенсации НДС, были увеличены на дополнительные два месяца. Таким образом, в соответствии с новыми правилами срок ее действия истекает только через десять месяцев после того, как декларация с указанной суммой налога подается в Налоговую службу.

Отчетность

Отчетность по НДС нужно подавать каждый квартал, заполняя в соответствии со специальной формой. Действующее законодательство при этом устанавливает достаточно четкие сроки для передачи документов – 25-е число того месяца, который идет после отчетного периода, и в случае игнорирования этих сроков в конечном итоге компания может быть привлечена к соответствующим штрафным санкциям.

Источник: http://buhuchetpro.ru/nds/

Уплата НДС (общий порядок)

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату НДС, исчисляемого в общем порядке, который получается к уплате по итогам декларации по НДС. В статье рассмотрены ключевые моменты подготовки платежного поручения:

- сроки уплаты;

- общие реквизиты;

- реквизиты получателя;

- реквизиты платежа в бюджет.

Так же мы вместе проведем платеж и проверим взаиморасчеты с бюджетом.

Порядок уплаты НДС

По общим правилам НДС уплачивается (п.1 ст.174 НК РФ):

- в размере 1/3 суммы НДС, исчисленного к уплате (стр. 040 Раздела 1 декларации по НДС);

- в срок до 25 числа каждого месяца квартала, следующего за отчетным;

Уплата производится в ИФНС:

- для налогоплательщиков НДС – по месту регистрации организации или ИП (п. 2 ст. 174 НК РФ);

Заполненное платежное поручение на уплату НДС выглядит следующим образом.

Рассмотрим подробнее порядок его формирования и уплаты НДС в бюджет в программе.

Платежное поручение на уплату НДС

Общие реквизиты

Платежное поручение на уплату НДС (в общем порядке) в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения – кнопка Создать.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное – Задачи – Список задач;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Налоги и взносы.

Необходимо обратить внимание на заполнение полей:

- Налог – НДС, выбирается из справочника Налоги и взносы.

НДС предопределен в справочнике Налоги и взносы. Для него заданы параметры

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п.2 ст. 855 ГК РФ).

Реквизиты получателя — ИФНС

Так как получателем НДС является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты.

- Счет получателя – банковские реквизиты налогового органа, указанного в поле Получатель.

- ссылка Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Реквизиты платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет.

В данной форме необходимо проверить заполнение полей:

- КБК– 18210301000011000110 » Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ». КБК подставляется автоматически из справочника Налоги и взносы;

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 01-налогоплательщик (плательщик сборов)-юридическое лицо;

- УИН — , т.к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП-платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – КВ-квартальный платеж, так как налоговый период по НДС равен кварталу;

- Год – 2017, т.е. год, за который уплачивается налог;

- Квартал– 4, т.е. номер квартала, за который уплачивается налог;

- Номер документа – , т.к. документом, на основании которого производится платеж является декларация, а у нее отсутствует реквизит Номер;

- Дата документа – 25.01.2018, т.е. дата подписания декларации.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать;

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Уплата НДС в бюджет

После уплаты НДС в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Основные данные перенесутся из документа Платежное поручение.

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- от – дата уплаты налога, согласно выписке банка;

- Вх. номер и Вх. дата – номер и дата платежного поручения;

- Налог – НДС, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства – Налог.

- ссылка Отражение в бухгалтерском учете:

- Счет дебета— 68.02 «Налог на добавленную стоимость»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 51 – задолженность перед бюджетом по НДС уменьшилась на сумму платежа.

Проверка расчетов с бюджетом по НДС

Источник: http://buhpoisk.ru/uplata-nds-obshhij-poryadok.html