Вычет фиксированных взносов при сочетании УСН + ЕНВД

Как учитываются фиксированные взносы ИП при уплате налогов по упрощенке и ЕНВД

Все бизнесмены, которые зарегистрированы в качестве ИП и уплачивают налоги по УСН или ЕНВД, могут уменьшать свое налоговое бремя за счет фиксированных страховых взносов. Это право предусмотрено Налоговым кодексом, ст. 346.

21 (для использующих УСН) и ст. 346.32 (для плательщиков ЕНВД).

В связи с этим у предпринимателей возникает множество вопросов: в какой момент можно учитывать эти взносы и в каком объеме, как поступать в случаях совмещения налоговых режимов, найма сотрудников и их увольнения?

Для ответа на эти вопросы необходимо учесть 4 важных параметра:

- Сумма взносов, которая фактически была уплачена.

- Период, на протяжении которого был уплачен взнос.

- Налоговый режим: упрощенная система, единый налог или совмещение разных режимов.

- Наличие наемных работников.

В случае совмещения УСН и ЕНВД необходимо разделить сотрудников по видам деятельности, попадающим под разные режимы. Если, например, все сотрудники заняты в деятельности, осуществляемой по ЕНВД, то расчет по части единого налога будет производиться с учетом сотрудников, а по части УСН – как у ИП без сотрудников.

Далее приведен подробный анализ каждого фактора.

Фактически уплаченная сумма взносов

Оба режима, позволяющие вычет страховых взносов из налоговых платежей, подразумевают учет только той суммы, которая была фактически уплачена в страховые фонды. Взнос не может быть учтен до момента оплаты: если ИП планирует внести его, например, в декабре, то он не может учесть его ранее.

Помимо фактически уплаченной, учитывается и установленная годовая сумма. Если ИП по каким-либо причинам перечислит больше, чем обязан по закону, то избыток он не сможет учесть.

Таким образом, максимальная величина суммы, допустимой к вычету, ограничивается двумя величинами:

- Исчисленный взнос – тот, что должен быть внесен по закону.

- Фактический взнос – тот, который фактически уплачен.

Меньшая из них и будет той пороговой суммой, свыше которой предприниматель не сможет произвести вычет.

Порядок расчета величины исчисленного взноса

Индивидуальные предприниматели рассчитывают сумму взносов к уплате в соответствии с законом № 212-ФЗ, действительным с 24.07.2009.

Этот закон определяет сумму, которая должна быть уплачена в течение года – именно она будет считаться исчисленным взносом.

Разбивка на кварталы и месяцы не предусматривается, однако предприниматель может производить уплату в течение года по частям. Главное, чтобы к установленному сроку вся сумма была перечислена.

Величина исчисленных взносов:

- 2013 г. – 35664.66 р.

- 2014 г. – 20727.53 р. + 1% от годовой выручки, превышающей 300 тыс. рублей.

Суммы, превышающие эти величины, не могут быть учтены при расчете налогов. Некоторые предприниматели спрашивают, что произойдет, если перечислить чуть большую сумму, чем положено? Ответ: это невозможно сделать по собственному желанию, соответственно, таким образом нельзя повлиять на размер пенсии в будущем и величину налогового платежа в настоящем.

Период уплаты страхового взноса

Срок уплаты необходимо контролировать столь же внимательно, как и сумму. Для ИП существует лишь одно ограничение по срокам: общие даты уплаты фиксированных страховых взносов.

Сроки в 2013 году

На 2013 год была установлена единая дата, к которой все плательщики УСН и ЕНВД должны были рассчитаться по страховым взносам: 31.12.2013. Предприниматель мог разбить эту сумму по месяцам, кварталам – так, как ему удобно, и выплачивать постепенно. Можно было внести всю сумму сразу. Условие было лишь одно: на последний день года вся сумма должна была быть перечислена.

Если ИП по каким-то причинам задерживал платежи и вносил их уже в 2014 году, то он не мог вычесть их из налогов: к вычету допускались только те суммы, которые были внесены к установленной дате. Если же просрочка была частичной, то сумма, уплаченная вовремя, могла быть учтена.

Тем, кто просрочил часть платежа, но вычел полную сумму, следует произвести перерасчет, доплатить недостающую сумму и предоставить новую, уточненную декларацию. При этом сумма, которая должна была быть уплачена в 2013 г., но фактически перечислена в 2014 г. (с опозданием) может быть учтена в 2014 г.

– в том периоде, в котором она была внесена, с учетом действующих правил вычета.

Сроки в 2014 году

В 2014 г. страховые платежи стали дифференцированными в зависимости от сумму дохода. Соответственно, установлено 2 разных срока:

- Обязательный минимум (20727,53 р.) должен быть внесен к концу года: до 31.12.2014. Как и прежде, эту сумму разрешено делить на части и уплачивать в течение года, но к 31 декабря взнос должен быть перечислен в полном объеме. Соответственно, величина фактически внесенных платежей учитывается в качестве вычета из налогов.

Источник: http://vsedljaip.ru/vychet-fiksirovannyx-vznosov-pri-sochetanii-usn-envd.html

Фиксированные взносы ИП при совмещении налоговых режимов

Каждый предприниматель должен оплачивать ежегодно фиксированные платежи за себя в ПФР и на ОМС. При этом не имеет значение ведется деятельность или нет – платить нужно всегда, за исключением лишь некоторых случаев. Что если предприниматель совмещает несколько режимов налогообложения, как правильно на суммы фиксированных платежей уменьшить налоги?

Куда и как платятся фиксированные платежи с 2017 года?

Важным изменением в фиксированных платежах ИП в 2017 году стал тот факт, что они теперь платятся не напрямую в ПФР и ОМС, а в вашу налоговую инспекцию. Одновременно с этим был изменен КБК, поэтому по старым реквизитам заплатить уже нельзя. Контролирующую функцию за взносами, таким образом передали в ФНС.

Если раньше было понятно, что платежи уплачиваются в ПФР и ФСС, то куда же теперь их платить, если ИП ведет деятельность не по месту регистрации и как быть, если есть наемные работники?

Если деятельность ведется по месту регистрации, то вопросов не возникнет, а вот если ИП зарегистрирован в одной налоговой, а отчитывается, например, по ЕНВД в другую налоговую по месту ведения деятельности, куда необходимо оплачивать взносы?

Итак, куда платить фиксированные платежи:

- ИП ведет деятельность по месту, где он был зарегистрирован в качестве предпринимателя – фиксированные платежи за себя он платит в свою налоговую.

- Если ИП зарегистрирован в одной налоговой, а ведет деятельность не в своем районе и сдает отчетность в другую налоговую, в этом случае фиксированные платежи за себя ИП платит в ту налоговую, где он был зарегистрирован в качестве индивидуального предпринимателя.

- Если у ИП есть наемные работники и он также ведет деятельность не в своем районе, то платежи за себя платятся по месту регистрации. При этом платежи за работников уплачиваются в налоговую по месту регистрации предпринимателя, не зависимо от применяемого налогового режима. Данное разъяснения указаны в письме ФНС № бс-4-11/3748 от 01.03.17.

Внимание! Более подробно как рассчитываются фиксированные платежи ИП, их размер, а также новые КБК описаны в отдельной статье.

Взносы ИП за себя при совмещении ЕНВД и УСН

Налоги можно уменьшить на сумму перечисленные платежей в ПФР и на ОМС, как за работников, так и за самого ИП. При совмещении налоговых режимов необходимо правильно рассчитать, как распределяться доли взносов. В соответствии со ст. 346.18 п. 8 НК налогоплательщики должны вести раздельный учет, если они совмещают несколько налоговых режимов.

Что нужно учесть:

- Есть ли наемные работники или нет. Если их нет, то налоги можно уменьшить на сумму перечисленные фиксированных платежей за предпринимателя в полном объеме, а вот есть работники есть, то лишь на 50%.

- Необходимо определить доли, на которые будут уменьшаться налоги – фиксированные взносы ИП платежи делятся в соответствии с полученным доходом по каждому виду деятельности.

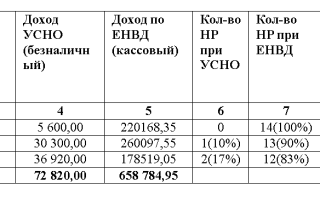

Как определяются доли? Разберем на примере:

Предположим ИП на УСН 6% без работников получил доход за первый квартал от продажи запасных частей в размере 350 тыс. рублей, налог составил 21 000 рублей.

Доход автосервиса, который применяется ЕНВД составил 252 439 рублей – сумму берем расчетную. В первом месяце было штате 3 сотрудника, во втором 4, а в третьем 6. С зарплаты сотрудников были перечислены взносы в размере 7000 рублей.

Внимание! По ЕНВД мы берем не фактически полученную прибыль, а расчетную, которая указывается в строке 100 раздела 2 декларации по ЕНВД.

Первым делом посчитаем величину фиксированных платежей:

- В данном примере, считаем, что взносы ИП за себя оплачивает ежеквартально, т.е. исходя их установленной на 2017 год суммы получим 6997,50.

- Так как у нас 2 системы налогообложения, то мы складываем доход по УСН и доход по ЕНВД (тут берем доход исходя из базовой доходности, а не реально полученный), получим 350 000 + 252 439 = 602 439 . Рассчитываем 1% с суммы свыше 300 тыс. рублей. (602 439 – 300 000) * 1% = 3024,39 рублей.

- Общая сумма взносов ИП за себя составила: 6997,5+3024,39= 10 021,89 за работников 7000 рублей.

Как распределить платежи:

- Общий доход 602 439, из них на ЕНВД приходится 41,90% (252 439/602 439*100) общего дохода, тогда на УСН 100% – 41,90% = 58,10%.

- Распределяем доли фиксированных платежей: УСН можно уменьшить ими на сумму 10 021,89 *58,10% =5 822,72. Остаток, в размере 10 021,89 – 5 822,72 = 4199,17 уменьшит ЕНВД.

Уменьшим налоги:

- УСН без работников налог составил 21000. Уменьшим его на сумму платежей ИП в ПФР и на ОМС: 21 000 – 5822,72. Таким образом налог к уплате составит 15 177,28 .

- ЕНВД с работниками, уменьшим на сумму платежей за работников и ИП за себя, но не более чем на 50%. Получим 37866 – 4199,17 – 7000 = 26 666,83.

Важно! В новой декларации по ЕНВД, которая действует, начиная с первого квартала 2017 года можно уменьшить налог при наличии работников, как на сумму взносов за работников, так суммы перечисленных и ИП за себя.

Вопрос: Патентная система налогообложения не предполагает уменьшение рассчитанного налога на сумму фиксированных платежей. В то время, как при УСН это сделать можно. Как быть в этом случае, распределять ли платежи, как было описано ранее?

Ответ: Согласно письма ФНС России № ГД-4-3/3512 от 28.02.2014 сумму налога по УСН можно уменьшить на всю сумму платежей ИП, если нет наемных сотрудников. Сумма не распределяется по указанному выше принципу.

Фиксированные платежи и несколько точек по ЕНВД

Если у предпринимателя есть несколько точек применяющих систему налогообложения в виде вмененного налога, то необходимо применять выше указанный принцип. Т.е. определить доли дохода каждой точки у уменьшить сумма налога в процентном отношении от полученной прибыли каждой точкой.

(1

Источник: https://infportal.ru/buhuchet/fiksirovannye-vznosy-ip-pri-sovmeshhenii-nalogovyh-rezhimov.html

Как предпринимателю, совмещающему ЕНВД и УСН, учитывать «личные» страховые взносы (Барковец В.)

Дата размещения статьи: 23.01.2015

Самое важное в этой статье:- Предприниматель без наемных работников может все личные страховые взносы списывать в рамках одного налогового режима.- При наличии наемных работников ЕНВД уменьшается только на их страховые взносы, а не предпринимателя, и не более чем на 50%.

— А вот при УСН личные взносы предпринимателя можно учитывать даже при наличии сотрудников.Совмещая УСН и ЕНВД, предприниматель должен распределять страховые взносы между налоговыми режимами. В отношении взносов за работников это сделать несложно. Поскольку всех сотрудников можно поделить между видами деятельности.

Соответственно, и взносы с заработка каждого будут учитываться либо при УСН, либо при ЕНВД.Сложнее дело обстоит с личными взносами предпринимателя, ведь он занят одновременно в двух видах деятельности, поэтому непонятно, как делить его взносы. Есть несколько вариантов. Мы разберем каждый из них, а вы выберете удобный для себя.

Но прежде расскажем о правилах учета «личных» страховых взносов, актуальных для всех предпринимателей.

Как взносы предпринимателя влияют на размер «упрощенного» и «вмененного» налогов

Если налог по УСН вы считаете с разницы между доходами и расходами, то личные взносы бизнесмена, уплаченные в отчетном периоде, включаются в расходы (пп. 7 п. 1 ст. 346.16 НК РФ).

Если же предприниматель считает «упрощенный» налог с доходов, взносы, уплаченные в данном отчетном периоде (в пределах исчисленных сумм), формируют вычет по «упрощенному» налогу.

Причем в ситуации, когда предприниматель работает в одиночку, налог по УСН можно уменьшить на уплаченные взносы вплоть до нуля. А при наличии наемных работников совокупная сумма взносов с учетом личных платежей предпринимателя уменьшает «упрощенный» налог не более чем на 50% (п. 3.1 ст. 346.21 НК РФ).

При ЕНВД правила другие. Если бизнесмен работает в одиночку, все уплаченные личные страховые взносы он может включать в вычет по ЕНВД. А если у него есть наемные работники, личные взносы в вычет не включаются — его формируют только страховые взносы, уплаченные с заработка работников.

И такой вычет не может уменьшить ЕНВД более чем на 50% (пп. 1 п. 2 и п. 2.1 ст. 346.32 НК РФ). Наглядно правила учета взносов при расчете налогов представлены в таблице ниже.

Правила учета страховых взносов предпринимателем при УСН и ЕНВД

| Вид взносов | Учет взносов | ||

| УСН с объектом «доходы» | УСН с объектом «доходы минус расходы» | ЕНВД | |

| Предприниматель работает в одиночку | |||

| Личные взносы, уплаченные бизнесменом за себя | Уменьшают налог без ограничений<\p>(п. 3.1 ст. 346.21 НК РФ) | Полностью учитываются в расходах<\p>(пп. 7 п. 1 ст. 346.16 НК РФ) | Уменьшают налог без ограничений<\p>(пп. 1 п. 2 ст. 346.32 НК РФ) |

| У предпринимателя есть наемные работники | |||

| Личные взносы, уплаченные бизнесменом за себя | Уменьшают налог на взносы, уплаченные за себя и за работников, в сумме не более чем на 50% (п. 3.1 ст. 346.21 НК РФ) | Полностью учитываются в расходах<\p>(пп. 7 п. 1 ст. 346.16 НК РФ) | Не уменьшают сумму налога (Письмо ФНС России от 31.01.2013 N ЕД-4-3/1333@) |

| Взносы, уплаченные за работников | Уменьшают налог не более чем на 50% (п. 2.1 ст. 346.32 НК РФ) |

Источник: http://lexandbusiness.ru/view-article.php?id=5418

Предприниматели при совмещении УСН и ЕНВД могут уменьшить налог на всю сумму фиксированных страховых взносов

По общему правилу, установленному вторым пунктом 346.32 статьи Налогового кодекса, при применении налогового режима, при котором уплачивается единый налог на вмененный доход,сумма налога, исчисленного за налоговый период может быть уменьшена на следующие суммы:

- Обязательных страховых взносов, начисленных за этот же период, на заработную плату работников и уплаченных в этом же налоговом периоде;

- Выплаченных работникам пособий по временной нетрудоспособности за первые три дня заболевания;

- Взносов по договорам добровольного страхования, выплаченных работникам за первые три дня заболевания, если общая сумма выплат не превышают установленный размер пособия по временной нетрудоспособности.

При этом, сумму налога, уплачиваемого при применении ЕНВД, можно уменьшить на сумму указанных выплат в том случае, если работники, в пользу которых были выплачены пособия, заняты в деятельности переведенной на ЕНВД.

При совмещении налоговых режимов на основании седьмого пункта 346.26 статьи Кодекса, налогоплательщики обеспечивают раздельный учет по видам осуществляемой деятельности на разных системах налогообложения. При совмещении УСН и ЕНВД ведется отдельный учет доходов и расходов по каждой системе налогообложения.

Ссылаясь на указанные законодательные нормы, специалисты Минфина делают вывод, что индивидуальный предприниматель, при совмещении УСН и ЕНВД, имеющий наемный персонал, вправе уменьшить сумму налога, уплачиваемого по деятельности на УСН на всю сумму фиксированных взносов, уплаченных «за себя» в этом же налоговом периоде, если наемные работники не заняты в деятельности, в отношении которой применяется упрощенный налоговый режим.

Таким образом, Минфин подтвердил, что предприниматели, имеющие работников, при совмещении «вмененки и «упрощенки» могут учесть при расчете единого упрощенного налога всю сумму фиксированного платежа, который предприниматель ежегодно уплачивает «за себя».

Иными словами, единый налог, уплачиваемый по деятельности на ЕНВД, уменьшается до пятидесяти процентов на суммы страховых взносов, уплаченных с доходов работников, а упрощенный налог, уменьшается на всю сумму фиксированных страховых взносов, уплачиваемых индивидуальным предпринимателем.

Необходимо отметить, что такие разъяснения чиновников улучшают положение налогоплательщиков, однако Налоговым кодексом такой порядок напрямую не прописан.

При этом, налогоплательщики могут руководствоваться данными разъяснениями Минфина при расчете налога, поскольку ответственность при неправомерном уменьшении налога не ложится на плечи налогоплательщика, если существуют официальные разъяснения уполномоченных органов.

Рассмотрим на примере

Предприниматель совмещает два спецрежима: УСН и ЕНВД. Все работники ИП заняты в деятельности, переведенной на «вмененку».

Второй вид деятельности – сдача собственных помещений в аренду находится на упрощенной налоговой системе и труд наемных работников в этой деятельности не используется.

За второй квартал ИП должен заплатить по деятельности на ЕНВД налог в размере 20 тысяч рублей.

По деятельности на УСН, ИП должен заплатить шесть процентов с общего дохода в размере 30 тысяч рублей.

В этом же периоде были уплачены страховые взносы с зарплаты работников в размере 12 тысяч рублей.

Сумма фиксированного платежа ИП, уплаченного во втором квартале составила 9 тысяч рублей.

Предприниматель уменьшает налоговые платежи следующим образом:

ЕНВД

Сумма страховых взносов по работникам превышает 50 процентов подлежащего уплате налога (12000 >10000).

Налог на вмененный доход предприниматель может уменьшить на 10 тысяч рублей, что составляет 50 процентов от всей суммы налога, и перечисляет в бюджет за второй квартал 10 тысяч рублей.

УСН

Начисленную к уплате сумму авансового платежа по УСН, ИП уменьшает на всю сумму уплаченного во втором квартале фиксированного платежа и перечисляет в бюджет 21 тысячу рублей (30000 – 9000).

Центр Бухгалтерской Практики «Парус»

19 апреля 2013 г.

{module Article Suggestions}

Источник: https://paruscbp.ru/poleznaya-informaciya/predprinimateli-pri-sovmeshchenii-usn-i-envd-mogut-umenshit-nalog-na-vsyu-summu-fiksirovannykh-strakhovykh-vznosov.html

Как ИП на ЕНВД добавить УСН в 2018 году

Совмещение ЕНВД и УСН для ИП в 2018 году по-прежнему доступно и позволяет бизнесменам регулировать уровень налоговой нагрузки. Тема перехода к одновременному использованию нескольких режимов актуальна для предпринимателей, которые планируют диверсификацию направлений деятельности. С чем придётся столкнуться при переходе и может ли ИП совмещать УСН и ЕНВД с патентом?

Из теории налогообложения

Чтобы разобраться в совмещении режимов УСН и ЕНВД потребуется изучить основы налогообложения у ИП, понять, как посчитать ставку налога:

- единый налог на вменённый доход – специальная форма, подразумевающая начисление налога на установленный доход. Применение доступно для ограниченного количества направлений деятельности. Главной особенностью является факт, что плательщиком осуществляется фиксированный платёж процента (равен 15), независимо от количества направлений деятельности. Заменяет несколько налогов. Даёт возможность снизить размер платежей и избавиться от бумажной волокиты с отчётностью;

- упрощённая система налогообложения – спецрежим, подразумевающий выплату 6 или 15 процентов, в зависимости от схемы: «доходы» или «доходы минус расходы». Главным отличием от единого налога является тот факт, что применяется к ИП, не зависит от направления деятельности, т. е. предприятию в целом. Основным документом для отчётности является Книга Учёта Доходов и Расходов (КУДиР).

Чтобы переход на упрощённую форму состоялся необходимо соответствовать критериям:

- Основные средства (в том числе нематериальные активы) стоят менее 100 млн р.

- Количество сотрудников до 100 человек.

- Годовой доход менее 150 млн р.

Для ИП на ЕНВД установлено пороговое значение дохода до 300 т. р., при превышении уплачивается 1% от суммы сверх лимита.

Что нужно для совмещения режимов

У ИП на «вменёнке» возникает вопрос, как добавить УСН (УСН дополнить ЕНВД), какие действия необходимо совершить. Актуальность перехода к совмещению двух систем налогообложения возникает в ситуации, когда предприниматель планирует начать деятельность, применение по которой ЕНВД (или УСН) невозможно.

https://www.youtube.com/watch?v=4v0H-kGnN_8

Примером является предприниматель, оказывающий услуги в области ремонта автотранспорта и, в целях увеличения качества сервиса обслуживания, а также роста прибыли, добавить розничную торговлю запчастями. Объёмы планируются маленькие, как и наценка. В подобной ситуации переход на УСН «доходы минус расходы» будет выгоднее, чем использование «вменёнки».

Начало применения УСН возможно с началом календарного года. Обязательно уведомить фискальные органы посредством заявления (подать необходимо до конца текущего года). После чего УСН будет применена ко всем видам деятельности, за исключением тех, что облагаются ЕНВД.

При обратной ситуации (добавлении к УСН ЕНВД), необходимо проанализировать:

- действует ли «вменёнка» на местности, где ведёт бизнес предприниматель;

- наличие в перечне разрешённых направлений деятельности своего вида (п.2 ст. 346.26 НК РФ);

- нет ли ограничений к использованию.

Чтобы оценить потенциально возможный размер экономии, потребуется провести сравнительный анализ реальных налоговых выплат с возможными обязательствами после перехода на ЕНВД.

Уведомление о переходе на УСН или ЕНВД носит информационный характер, дожидаться согласия или одобрения не требуется.

Особенности отчётности при совмещении УСН и ЕНВД

Если ИП совмещает ЕНВД и УСН, требуется ведение раздельного учёта по каждому режиму. Отчётность сдаётся в регламентированные законодательством сроки по каждой из форм налогообложения: ЕНВД – ежеквартально, УСН – однократно за год, до 30 апреля.

Особое внимание необходимо уделить распределению доходов и расходов ИП на ЕНВД и на УСН, так как от этого зависит размер налога.

Что нужно знать о распределении доходов:

- УСН – налогооблагаемая база зависит от выбранной формы: «доходы», «доходы за минусом расходов». Информация о поступлениях и расходах отображается в КУДиР;

- ЕНВД – учитывается вменённый доход, рассчитанный из физических показателей (количество работников, занимаемая площадь) и базового уровня доходности. Независимо от того, что доход по ЕНВД регламентирован, необходимо знать этот показатель для расчёта расходов;

- приходы на счёт, косвенно связанные с предпринимательской деятельностью (например, неустойки, судебные издержки), учитываются в той системе, в которой первоначально предполагался доход.

Законодатели рекомендуют учитывать все доходы, т. е. реализационные и внереализационные. По УСН сведения берут из КУДиР, по ЕНВД из бухучёта. Важно, что доходы должны быть не только начислены, но и получены.

В подобных случаях распределение осуществляется прямо пропорционально объёму доходов, полученных от каждого вида деятельности на обоих спецрежимах.

УСН подразумевает ограниченный перечень издержек, но часть из них разрешено списать на нормируемые расходы (реклама, ДМС, представительские).

По «вменёнке» размер издержек не оказывает влияния на уровень налога (исключение составляют взносы в ПФР и фонд медицинского страхования).

И УСН, и ЕНВД позволяют уменьшить размер налога за счёт страховых взносов:

- до 100% – для ИП без работников;

- до 50% – для ИП-работодателей.

Распределение взносов осуществляется также пропорционально доходам от деятельности. Так, если в доходе ИП 80% принадлежит выручке по УСН, то именно из них осуществляется вычет 80% взносов. Остальные 20% – ЕНВД. Это относится только для взносов «лично за себя». Взносы за сотрудников уменьшают только доходы от того направления, в рамках которого они задействованы.

Подробная информация содержится в таблице:

| Персонал | УСН «доходы» + ЕНВД | УСН «доходы минус расходы» + ЕНВД |

| Без наёмного персонала | 100% по одному из режимов или разделить на два | УСН – уменьшает расходы, ЕНВД – вменённый налог |

| Персонал на УСН | УСН – снижение на 50%, ЕНВД – снижение на фиксированный взнос «за себя» | |

| Персонал на ЕНВД | ЕНВД – снижение не более 50%, УСН – взносы «за себя» без ограничений | |

| Работники на УСН+ ЕНВД | не более 50% снижения от взносов |

Применение пониженных тарифов по взносам доступны только тем предпринимателям, которые находятся на УСН и сфера деятельности которых относятся к производственному или социальному направлению.

Для таких налогоплательщиков установлен тариф страховых взносов – 20% (на обязательное пенсионное страхование).

В случае если ИП находится на ЕНВД и УСН одновременно, но вид основной деятельности, относящийся к указанным выше отраслям, находится на ЕНВД, предприниматель теряет право на применение сниженных тарифов.

Общими для обеих форм является отчётность по персоналу: расчёт по страховым взносам, информация о среднесписочной численности, 2-НДФЛ, 4-ФСС, СЗВ-СТАЖ, СЗВ-М.

Совмещение УСН и патента

Законодательство не ограничивает предпринимателей одним видом деятельности, позволяя работать в нескольких направлениях и выбирать режимы налогообложения. Упрощённая система налогообложения наиболее распространена среди предпринимателей, сочетается практически со всеми видами деятельности. В свою очередь, патент доступен ограниченному количеству направлений бизнеса.

Совмещение УСН и патента для ИП в 2018 году имеет ряд тонкостей, основанных на налоговом законодательстве:

- Патентная форма налогообложения регулируется властью регионального уровня, важную роль играет место ведения деятельности. Так, если один бизнес ведётся в нескольких регионах, у предпринимателя есть один год, чтобы добавить патент по этому бизнесу в одном любом регионе на выбор, в остальных будет применена «упрощёнка».

- Обязательно соблюдение лимитов: по количеству сотрудников, выручке, стоимости основных средств.

Налоговый период этих спецрежимов длится календарный год, но патент выдаётся и на меньшие сроки. Поэтому при совмещении режимов налоговый период устанавливается на срок действия патента. НК РФ не устанавливает регламент учёта расходов.

Рекомендуется действовать аналогично порядку при совместном применении «упрощёнки» и «вменёнки», т. е. ведение учёта осуществлять раздельно. При невозможности такого разделения, расходы распределяются пропорционально заработанным доходам по каждому из режимов. Важно: учёт доходов и расходов по вменённому налогу или патенту не осуществляется при «упрощёнке».

Регламент распределения уплаченных страховых взносов также законом не установлен. Поэтому ИП, которые применяют два спецрежима, разрешено снижение на размер суммы страховых взносов только «упрощённого» налога. Патент оплачивается в полном объёме.

Правильное использование возможности совмещения налоговых режимов поможет уменьшить налоговые платежи. Однако процедура совмещения – это сложная задача, с точки зрения ведения учёта, требует точных расчётов, чёткого распределения доходов и расходов.

Источник: https://tvoeip.ru/nalogi/sistemy/sovmeschenie-envd-i-usn

На заметку бухгалтеру усн плюс енвд минус фиксированные взносы

| Новости/разъяснения | Вопросы НДФЛ | Архиврассылки |

Новое указание ЦБ РФ по правилам наличных расчетов

Минфин при участии ФНС разработал законопроект с поправками в главу 21 НК РФ

Декларацию по ЕНВД за III квартал надо будет сдавать по новой форме

Расчеты с бюджетом в части транспортного налога

УСН плюс ЕНВД минус фиксированные взносы

Новое указание ЦБ РФ по правилам наличных расчетов

В Указании ЦБ РФ от 07.10.2013 №3073-У конкретизированы требования, касающиеся соблюдения предельного размера наличных расчетов (в размере, не превышающем 100 тыс. рублей) в рамках одного договора.

Так, например, установлено, что наличные расчеты в валюте РФ (с соблюдением предельного размера), между участниками наличных расчетов и физическими лицами по операциям с ценными бумагами, по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по деятельности по организации и проведению азартных игр осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета.

Вместе с тем, 21 марта 2014 года в Минюст РФ на регистрацию поступило новое Указание ЦБ РФ от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства», согласно которому ИП и малые предприятия смогут не вести кассовую книгу.

Ссылки по теме:

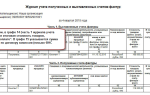

Минфин при участии ФНС разработал законопроект с поправками в главу 21 НК РФ

Согласно статье 169 НК РФ компании обязаны составлять счета-фактуры при совершении операций, облагаемых НДС, за исключением операций, освобождаемых от налогообложения.

Для сокращения документооборота законопроект предлагает также не выставлять счета-фактуры при продаже товаров лицам, не являющимся плательщиками НДС, а заодно и организациям, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога. Правда, для этого нужно взаимное согласие сторон сделки.

Поправки направлены на снижение числа документов, сопровождающих хозяйственные операции. Изменения предусматривают возможность указывать в счете-фактуре дополнительную информацию, в том числе реквизиты первичных документов. Единственное условие — нужно сохранить установленную правительством форму счета-фактуры.

Согласно 172-й статье НК РФ одно из обязательных условий для вычета НДС по приобретенным товарам и суммам оплаты, перечисленным покупателем в счет предстоящих поставок, — это наличие счетов-фактур. Поэтому вычет налога возможен только в том налоговом периоде, в котором получен счет-фактура.

Законопроект предусматривает право налогоплательщика на принятие к вычету НДС за налоговый период, в котором товары приняты на учет, но до срока сдачи налоговой декларации. Кроме того, изменятся сроки сдачи налоговой декларации по НДС с 20-го числа месяца на 25-е число, а в электронной форме — на 30-е число.

Срок уплаты налога в бюджет останется прежним.

Несмотря на то что поправки вносятся только в главу, касающуюся уплаты НДС, часть из них затронет тех, кто вообще не платит этот налог. Предлагается избавить эту часть предпринимателей от составления «пустых» счетов-фактур по операциям с участием лиц, освобожденных от его уплаты.

— Это весьма рациональное решение, поскольку в таком документе сейчас по графе «НДС» стоят прочерки, и обмен такими документами, по сути, не создает никаких прав и обязанностей у участников сделки, — считает руководитель направления по финансовому рынку и налоговому праву независимого экспертного центра «Общественная Дума» Дмитрий Липатов.

— Также предоставляется больше свободы в организации предъявления вычетов по НДС по истечении налогового периода, в котором возникло право на вычет.

Например, оплата и принятие к учету товаров были произведены в конце квартала, а счета-фактуры поступили почтой только через месяц, когда декларация уже была составлена на основании тех документов, которые имелись у покупателя.

Сейчас необходимо пересчитывать этот период и подавать уточненную декларацию за тот квартал, в котором были приобретены товары. В проекте же предлагается на выбор самих налогоплательщиков заявлять вычет либо в этом периоде, либо в том, когда были получены все необходимые документы. Это существенно упрощает задачу бухгалтера по расчетам с бюджетом по НДС.

— Законопроект при его принятии, несомненно, принесет положительный эффект тем налогоплательщикам НДС, у которых существенная часть выручки формируется за счет лиц, не являющихся налогоплательщиками НДС, а также лиц, освобожденных от таких обязанностей, — рассказал «РГБ» юрист адвокатского бюро DS Law Денис Зайцев. — Так, при наличии в договоре соответствующей оговорки, с января 2015 года компания сможет не выставлять счет-фактуру не только по операциям, освобожденным от НДС (по статье 149 НК РФ), но и при совершении операций с этой категорией лиц.

Вкупе с недавней отменой ведения журнала учета полученных и выставленных счетов-фактур это упростит документооборот и поможет избавиться от лишних трудозатрат как налогоплательщику, так и его контрагенту. Правда, на этом плюсы законопроекта заканчиваются.

Дальше закон уточняет период принятия к вычету НДС, когда счет-фактура получен позже даты принятия на учет товаров (работ, услуг).

Тем самым будет закрыта лазейка налогового планирования — принимать к вычету НДС тогда, когда счет-фактура фактически получен, отмечает Денис Зайцев.

Источник: rg.ru

Декларацию по ЕНВД за III квартал надо будет сдавать по новой форме

На Едином портале нормативных актов чиновники разместили проекты двух новых форм деклараций – по ЕНВД и единому сельхозналогу. Планируется, что вмененщики будут заполнять новый бланк уже по итогам III квартала. А вот компании и предприниматели, которые платят единый сельхозналог, квартальную отчетность не сдают. Им впервые надо будет отчитаться на новом бланке по итогам 2014 года.

В декларации по ЕНВД надо будет по-новому заполнять раздел 3, где рассчитывают налог. Например, предприниматели, у которых нет работников, станут отражать страховые взносы в отдельной строке. В декларации по единому сельхозналогу старые коды ОКАТО заменили на ОКТМО.

Источник: glavbukh.ru

Расчеты с бюджетом в части транспортного налога

С 1 января 2014 года в отношении дорогостоящих автомобилей установлены повышающие коэффициенты к сумме транспортного налога.

Авансовые платежи транспортного налога в отношении ТС стоимостью от 3 млн рублей исчисляются без применения повышающих коэффициентов, так как особенности исчисления авансовых платежей налога с учетом коэффициентов НК РФ не предусмотрены.

Такие разъяснение доводит до налогоплательщиков ФНС России в Письме от 23.04.2014 №БС-4-11/7781.

Ссылки по теме:

УСН плюс ЕНВД минус фиксированные взносы

Источник: http://uchet-service.ru/buhvip93

Совмещение УСН и ЕНВД: условия, правила, пример распределения расходов — Контур.Бухгалтерия

Упрощенная система налогообложения — один из самых востребованных спецрежимов. Он применяется малым бизнесом — ИП и юридическими лицами. Упрощенка дает ряд налоговых преимуществ. Например, не нужно уплачивать НДС. Можно выбрать один из двух вариантов расчета налоговой базы. Кроме того, существенно упрощается ведение налогового учета.

Но если ваша компания занимается несколькими видами бизнеса одновременно, для отдельных направлений режим УСН может быть невыгоден. В этом случае разрешено совмещение упрощенки с другим спецрежимом, по которому уплачивается единый налог на вмененный доход. Перечень возможных видов деятельности на ЕНВД приведен в пункте 2 статьи 346.26 Налогового кодекса РФ.

Основной плюс режима — отсутствие взаимосвязи налога с реальной выручкой. Сумма для уплаты в бюджет рассчитывается исходя из вмененного дохода. Это предполагаемая величина дохода от определенного вида деятельности. Перед тем как совмещать спецрежимы оцените, будет ли положительный эффект от такого сочетания.

О том, как выяснить выгодность применения УСН и ЕНВД, мы рассказывали здесь.

Пример совмещения спецрежимов

ООО «Илион» производит канцелярскую продукцию (блокноты, тетради и т.д.). Спецрежим налогообложения — УСН «доходы минус расходы». Для увеличения доходов руководство открыло розничный магазин на том же режиме. Было решено рассмотреть целесообразность сочетания упрощенки с ЕНВД с 2018 года. Все условия для применения режимов выполняются.

За 2018 год прогнозируемые доходы по первому направлению (оптовые продажи в магазины) составят 13 000 000, по второму — 4 000 000 руб. Прогнозируемые расходы — 9 500 000 и 400 000 руб. соответственно. Если ООО «Илион» останется на одном спецрежиме, тогда сумма налога составит:

((13 000 000 + 4 000 000) – (9 500 000 + 400 000)) * 10% = 710 000 рублей

Предположим, переход на вмененку по розничной торговле состоится. Площадь магазина равна 70 кв. м. Страховые взносы обычно составляют 300 000 руб. 30 000 руб. из них приходится на сотрудников магазина. На эту сумму можно будет уменьшить ЕНВД, но не более чем наполовину. Тогда общая сумма платежей составит:

((13 000 000 — 9 500 000) * 10%) + (((1 800 * 70 * 1,868 * 1) * 15%))/2= 367 652,6 рублей

Вывод: применение режима единого налога на вмененный доход в данной ситуации выгодно для компании.

Условия совмещения

Чтобы совмещать УСН и ЕНВД, следует соблюдать ряд условий:

- Вести учет всех хозяйственных операций и имущества по каждому спецрежиму отдельно. Особое внимание в законе акцентируется на необходимости разграничения доходов и расходов.

- Закрепить принятый способ разграничения доходов и расходов в учетной политике. Рекомендуется четко обосновать организацию раздельного учета. Также следует указать, к какому спецрежиму относятся конкретные операции.

- Выполнять ограничения, предусмотренные для упрощенки и вмененки. В частности:

- количество наемных сотрудников не более 100 человек;

- собственники, являющиеся организациями, владеют не более 25% капитала;

- стоимость основных средств составляет не более 150 млн. руб.;

- для упрощенки предусмотрены ограничения по доходам: они не могут превышать 150 млн. руб. в течение отчетного (налогового) периода. Также упрощенец не может иметь филиалов;

- для ЕНВД по некоторым видам деятельности есть специфическое условие по площади помещений: например, площадь торгового зала или помещения общественного питания не должна превышать 150 кв. м.

Правила перехода

Уведомите налоговую о переходе на ЕНВД по отдельному виду деятельности. Не позднее пяти дней после начала применения спецрежима предоставьте в инспекцию соответствующее заявление.

Представим себе обратную ситуацию. ИП или компания работает на вмененке и желает расширить деятельность. Для нового направления бизнеса планируется применять УСН. В данной ситуации моментально проделать такую процедуру не получится.

Использование упрощенки можно начать только с нового календарного года. Перед этим также необходимо направить уведомление в налоговую. Второй вариант — закрыть предприятие и зарегистрировать заново с сочетанием упрощенки и вмененки.

Как учесть расходы при совмещении УСН и ЕНВД

Большую часть расходов можно четко разделить по каждому спецрежиму. Однако есть ситуации, когда расходы невозможно отнести исключительно на упрощенку или вмененку.

Например, управленческие расходы, арендную плату, оплату услуг ЖКХ и т.д. Такие затраты делятся пропорционально доходам по каждому спецрежиму. Для режима ЕНВД размер расходов при расчете налоговой базы значения не имеет.

Однако уменьшить на их сумму налоговую базу по упрощенке также нельзя.

При этом возникает проблема с определением суммы доходов. Для УСН доходы и расходы учитываются кассовым методом и отражаются в Книге учета доходов и расходов. Для вмененки такого документа не предусмотрено. Как вариант, бухгалтер может использовать для учета специально оформленные регистры.

Общехозяйственные расходы Минфин РФ рекомендует распределять ежемесячно, и коэффициент разделения нужно рассчитывать за такой же период. Здесь мы подробно рассказывали, как вести раздельный учет на УСН и ЕНВД.

Пример распределения общих расходов

Расходы на аренду помещения ООО «Илион» за год составили 700 000 рублей. Доходы по деятельности на ЕНВД равны 13 000 000 рублей, на УСН — 4 000 000 рублей. Тогда арендная плата разделяется следующим образом:

- УСН: 700 000 * 13 000 000 / (13 000 000 + 4 000 000) = 535 294,12 рубля;

- ЕНВД: 700 000 * 4 000 000 / (13 000 000 + 4 000 000) = 164 705,88 рубля.

Отдельный вопрос — как разделить расходы в виде страховых взносов за сотрудников. Это зависит от того, в каком из направлений бизнеса работники заняты. Возможны три ситуации:

- для сотрудников, работающих только на УСН, сумма страховых взносов включается в состав расходов (схема «доходы минус расходы»); для схемы «доходы» такие расходы уменьшают рассчитанный налог не более чем наполовину;

- для сотрудников, работающих только на ЕНВД, взносы можно вычесть из рассчитанной величины налога, но не более чем наполовину;

- для сотрудников, занятых в деятельности и на ЕНВД, и на УСН одновременно, взносы распределятся пропорционально доходам, как и общехозяйственные расходы.

Подача декларации и уплата налогов

В налоговую по итогам отчетного (налогового) периода подаются отдельные пакеты отчетности по каждому спецрежиму. Декларация по единому налогу на вмененный доход подается ежеквартально. Для УСН представляется только одна декларация по итогам года. Однако авансовые платежи по упрощенке также платятся ежеквартально.

Отчетность по сотрудникам не делится в зависимости от спецрежима. Отчеты в ПФР и ФСС представляются по всем работникам предприятия в целом.

Источник: https://www.b-kontur.ru/enquiry/470-sovmeshchenie-usn-i-envd

Уменьшение на фиксированные взносы ИП единого налога при совмещении ЕНВД и УСН

Казалось бы, какую тему для статей еще придумать по теме спецрежимов? Вроде все уже расписано вдоль и поперек, только успевай читать и использовать. Но иногда всплывают такие мутные темы, что и не знаешь даже, где искать ответы.

Сегодня мы попробуем ответить на один вопрос, который прислали недавно мне на почту. Скажу сразу, мнения по нему в интернете – самые многочисленные, а разъяснения Минфина противоречивые и часто нелогичные. Потому приглашаю вас искать ответ вместе. Начнем?

В чем проблема?

Суть ситуации такая: ИП совмещает УСН «доходы» и ЕНВД, причем на «вмененке» есть наемные работники, а на «упрощенке» работает только сам предприниматель. Вопрос: можно ли уменьшить величину налогов на уплаченные фиксированные взносы на ИП и взносы+пособия на работников, и в каком размере?

Давайте сразу оговоримся, что согласно новым правилам 2013 года налоги можно уменьшать только на величину уплаченных взносов в периоде, потому для дальнейшего обсуждения предполагаем, что все страховые взносы и пособия ИП уплатил «внутри» квартала.

Сначала давайте обратимся к Налоговому кодексу и посмотрим, что он говорит об уменьшении величины налогов на взносы и пособия. Дословно цитировать не буду, акцентирую внимание лишь на тех моментах, которые имеют отношение к нашей теме.

Ст.346.21

п.3.1. Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму:

1) страховых взносов, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде в соответствии с законодательством Российской Федерации;

2) расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя;

3) платежей (взносов) по договорам добровольного личного страхования (редко используемый вид расходов, поэтому мы его опустим в дальнейшем)

При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена на сумму указанных в настоящем пункте расходов более чем на 50 процентов.

Индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы в фиксированном размере.

Что в сухом остатке: на УСН если есть наемные работники, то уменьшаем единый налог на взносы на себя, на работников и на пособия, но не больше 50%. Если работников нет – на взносы на себя до 100%. Хотя такие выводы некоторые консультанты признают спорными, отмечая, что при наличии работников уменьшение налога при УСН на фиксированные взносы не производится совсем, также, как на ЕНВД.

Ст.346.32

п.2. Сумма единого налога, исчисленная за налоговый период, уменьшается на сумму:

1) страховых взносов, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде при выплате налогоплательщиком вознаграждений работникам;

2) расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя

3) платежей (взносов) по договорам добровольного личного страхования.

2.1. Указанные в п.2 настоящей статьи страховые платежи (взносы) и пособия уменьшают сумму единого налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог.

При этом сумма единого налога не может быть уменьшена на сумму указанных в настоящем пункте расходов более чем на 50 процентов.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму единого налога на уплаченные страховые взносы фиксированном размере.

Что в сухом остатке: на ЕНВД если есть наемные работники, то уменьшаем единый налог на взносы только на работников и на пособия, но не больше 50%. Если работников нет – на взносы на себя до 100%.

Как распределить и надо ли?

Таким образом, возможность уменьшить единый налог на взносы и пособия есть на обоих спецрежимах. Но в каком размере отнести эти расходы по каждому из них?

Если ИП совмещает виды деятельности, переведенные на ЕНВД и не переведенные, то согласно п.7 ст.346.26 НК он обязан вести раздельный учет доходов и расходов в целях налогообложения. Раздельному учету мы посвятили серию статей в выпусках журнала прошлого года, поэтому при необходимости вы можете вернуться к ним.

Если четко отнести какие-то виды расходов к одному из спецрежимов не получается, то их нужно распределять пропорционально долям доходов в их общем объеме, полученном ИП. Методику такого распределения ИП разрабатывает самостоятельно и утверждает в учетной политике.

Обязанность ИП как работодателя начислять страховые взносы на вознаграждение работникам и выплачивать им пособия не зависит от режима налогообложения. Как мы выяснили, в обоих случаях разрешается уменьшать единый налог на эти выплаты, до лимита в 50% от величины налога.

Вернемся к нашим «баранам». В рассматриваемой нами ситуации работники есть только по деятельности, переведенной на ЕНВД. Поэтому страховые взносы по этим работникам и выплаченные пособия могут уменьшить величину единого налога на ЕНВД в пределах 50%.

На перепутье

Основной вопрос головоломки – что делать с фиксированными взносами ИП?Теоретически возможно 4 варианта:

1. Поскольку есть наемные работники в принципе (неважно, к какому виду деятельности они относятся), то из буквального прочтения норм НК следует вывод: уменьшение единого налога на фиксированные платежи может производиться только на УСН, и только в пределах 50%.

2. Поскольку на ЕНВД есть наемные работники, а на УСН нет, то фиксированные платежи в полном объеме (без распределения) уменьшают единый налог на УСН.

3. Фиксированные платежи необходимо распределить пропорционально доходам. Часть, приходящаяся на деятельность на УСН, уменьшит единый налог в полном объеме (на УСН работников нет), часть, приходящаяся на ЕНВД его уменьшать не будет.

4. Фиксированные платежи необходимо распределить пропорционально доходам. Часть, приходящаяся на деятельность на УСН, уменьшит единый налог в размере не более 50% (т.к. у ИП есть наемные работники), часть, приходящаяся на ЕНВД, его уменьшать не будет.

Выбор за вами

Дельного и внятного ответа, как именно действовать не дает ни Кодекс, ни письма Минфина, везде только обтекаемые формулировки, как будто законодатели и сами еще не решили этот вопрос.

Источник: http://pommp.ru/usn/envd/umenshenie-na-fiksirovannyie-vznosyi-ip-edinogo-naloga-pri-sovmeshhenii-envd-i-usn/

Распределение расходов при совмещении ЕНВД и УСН

Отправить на почту

Распределение расходов при совмещении ЕНВД и УСН необходимо для корректного исчисления налогов. Какие нюансы необходимо учесть для этого, узнайте из нашего материала.

Зачем распределять расходы при совмещении спецрежимов

Нередко компании и ИП применяют одновременно 2 режима налогообложения — УСН и ЕНВД. Каждый из указанных режимов имеет свои особенности расчета налогооблагаемой базы, поэтому при совмещении спецрежимов законодательно предусмотрено требование ведения раздельного учета доходов и расходов, полученных и произведенных в рамках каждого из режимов.

Кроме организации раздельного учета показателей от совмещающих УСН с ЕНВД фирм и ИП требуется производить специальные распределительные расчеты — с их помощью разделяются расходы, напрямую не относящиеся к деятельности УСН или ЕНВД.

Таким способом обеспечивается корректное формирование налоговых баз по каждому из применяемых спецрежимов.

Для организации раздельного учета и осуществления распределительных процедур необходимо:

- прописать в учетной политике алгоритмы распределения расходов, относящихся сразу к обоим применяемым налоговым режимам;

- формировать учетные данные таким образом, чтобы достоверно можно было определить налогооблагаемые базы по УСН и ЕНВД.

Как составить учетную политику при различных режимах налогообложения, читайте в материалах, подготовленных специалистами нашего сайта:

При совмещении УСН с ЕНВД в учетной политике необходимо предусмотреть еще ряд существенных моментов (база и период распределения, алгоритм распределения и др.) — о них расскажем в следующих разделах.

База для распределения общехозяйственных расходов

Если деятельность в рамках УСН и ЕНВД производится в одном помещении, возникают такие общие расходы, как:

- арендная плата;

- плата за электричество, тепло и воду;

- оплата услуг связи и интернета;

- иные услуги общехозяйственного характера.

Они относятся одновременно к деятельности УСН и ЕНВД и в целях налогообложения требуют разграничения.

Что взять за основу такого разделения? Чиновники Минфина и налоговики высказывают по этой теме следующую позицию — общие расходы при совмещении режимов распределять надлежит пропорционально долям доходов, полученных в рамках УСН и ЕНВД соответственно. Основанием для такого вывода служит п. 8 ст. 346.18 НК РФ.

Данный способ основан на применении следующих расчетных формул:

- определение коэффициента распределения расходов от УСН (КУСН):

ДУСН и ДЕНВД — доходы от деятельности на УСН и ЕНВД соответственно;

- расчет суммы общехозяйственных расходов (ОХР), относимых на деятельность по УСН (ОХР УСН):

При этом при определении налога по упрощенке (доходы минус расходы) распределять и признавать можно только те расходы, которые:

- оплачены,

- входят в допустимый перечень УСН-расходов.

При применении указанных формул необходимо учесть важное условие, связанное с периодом распределения расходов — об этом узнайте из следующего раздела.

Период распределения расходов при совмещении ЕНВД и УСН

Источник: http://nanalog.ru/raspredelenie-rashodov-pri-sovmeshhenii-envd-i-usn/