Актуальные размеры максимальной суммы больничного листа и предельного дневного заработка для оплаты в 2018 году

Главная > Трудовое право > Больничный > Пособие > Актуальные размеры максимальной суммы больничного листа и предельного дневного заработка для оплаты в 2018 году

Болезнь работника, его ребенка или близкого родственника позволяет открыть листок нетрудоспособности, который после закрытия можно предоставить на работу для получения оплаты.

Величина выплаты ограничивается законодательством по минимальному и максимальному размеру. Верхняя планка определяется предельными базами для страховых социальных взносов.

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Оплата больничного листа рассчитывается, исходя из следующих параметров:

Если известны данные показатели, то можно определить сумму пособия, подлежащую выплате за дни нетрудоспособности.

Для расчета берутся фактически заработанные сотрудником суммы. Однако возможна ситуация, когда доходы работника значительны, законодательство на такой случай предусматривает ограничение.

За годовой доход работника может быть принята величина заработной платы, не превышающая предельной базы для страховых отчислений по социальному страхованию в связи с нетрудоспособностью.

Если сотрудником заработана за год сумма, большая предельного значения, то в расчет принимается максимальный годовой показатель данной базы.

Ежегодно размер базы по соцвзносам меняется в большую сторону:

- 670000 руб. – для 2015г.;

- 718000 руб. – 2016г.

- 755000 руб. – 2017г.;

- 815000 руб. – 2018 г.

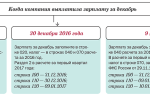

Если страховой случай в виде временной нетрудоспособности наступил в 2018 году, то расчет больничного пособия проводится за 2016 – 2017 года. Для определения максимальной суммы среднего дневного заработка нужно принять за годовой доход предельные значения для соответствующих лет, сложить их и поделить на 730.

Величина пособия по временной нетрудоспособности за один день

Больничное пособие за 1 день рассчитывается как среднедневной заработок, умноженный на процент в соответствии со страховым стажем сотрудника.

Чтобы определить максимальный размер оплаты за один день нетрудоспособности, нужно провести умножение на процент оплаты в зависимости от страхового стажа в следующем порядке:

- При стаже до 5 лет = 2017,81 * 60% = 1210,69.

- От 5 до 8 лет = 2017,81*80% = 1614,25.

- От 8 лет = 2017,81.

Если дней по больничному листу более одного, то соответствующая максимальная дневная оплата умножается на продолжительность периода нетрудоспособности.

Кому положена такая выплата?

В каких случаях работник может получить максимальную выплату по листку? Такое возможно только в одном случае – если доходы работника настолько высоки, что превышают предельные размеры баз по взносам.

Других случаев назначение максимальной выплаты не предусмотрено.

Пример расчета оплаты по листу

Условия примера:

Сотрудник предоставил листок нетрудоспособности с 17 по 23 мая 2018 года.

За 2016 год заработано 755000, за 2017 – 830000.

Рассчитаем положенную оплату за 7 дней болезни, если страховой стаж – 6,5 лет.

Расчет:

Заработок за оба расчетных года превысил предельные базы по социальным взносам, поэтому за годовой доход работника принимается сумма, равная данной базе.

Среднедневной заработок = (718000 + 755000) / 730 = 2017,81.

Дневная оплата по больничному = 2017,81 * 80% = 1614,25.

Размер пособия = 1614,25 * 7 = 11299,75.

Источник: https://azbukaprav.com/trudovoe-pravo/bolnichnyj/posobie-bolnichnyj/maksimalnaya-oplata-2018.html

Расчет больничного листа: изменения в 2018 году, примеры расчета по-новому правилу

Сотрудник, работающий в хозяйственном субъекте по трудовому контракту, при наступлении периода нетрудоспособности имеет право на выплату пособия в соответствии с законодательством, которое предоставляется ему в качестве социальной гарантии. Расчет больничного листа в 2018 году необходимо осуществлять по-новому, подробнее рассмотрим примеры расчета.

Изменения в 2018 году

В 2018 году действует ранее существующий алгоритм определения сумм пособия по нетрудоспособности.

Изменения, которые произошли в данному году связаны со следующим:

- Поменялся период расчета, за который выбираются данные. В настоящее время для определения размера пособия следует выбирать информацию о зарплате, на которую начислены взносы за 2016 и 2017 годы.

- В связи с тем, что для расчета используются 2016 и 2017 года, при определении максимального пособия следует учитывать предельные суммы, действующие в это время. Для 2016 года база составляет 718000 рублей, для 2017 года — 755000 рублей.

- С начала 2018 года начал действовать новый размер МРОТ – 9489 рублей, который с 1 мая примет новое значение 11163 рублей. В связи с этим будут изменяться минимальные размеры пособия по больничным листам.

бухпроффи

Внимание! Все эти новшества расчетчик обязательно должен принимать во внимание, когда определяются больничные в 2018 году с учетом последних изменений.

Порядок расчета больничного листа в 2018 году

Утвержденные методические указания по определению больничных предполагают, что их расчет осуществляется из средней зарплаты, которая получается в результате сложения сумм вознаграждения работника, облагаемых взносами, за два предшествующих года и делением итога на количества дней – 730 дней.

При расчете больничного листа в 2018 году, следует выбирать данные за 2016 и 2017 годы.

Для того чтобы можно было правильно посчитать пособие по нетрудоспособности, расчетчику нужно выбрать следующие сведения:

- Суммы зарплат сотрудника, который принес листок нетрудоспособности, за предшествующие два календарных года, на которые работодатель производил отчисления по обязательному страхованию.

- Сведения о трудовом стаже работающего на момент наступления периода нетрудоспособности. Это необходимо для применения процентного соотношения. Если стаж у сотрудника менее 5 лет, процент для исчисления пособия используется 60%, от 5 до 8 лет — 80 %, свыше 8 лет — 100 %. Для расчета пособия по листку нетрудоспособности на декретные выплаты он имеет постоянное значение 100%.

Сумму рассчитанной среднедневной зарплаты. Для определения можно применять следующую формулу:

| ЗПсредднев | = | Сумма вознаграждения за 2 года, на которое начислены взносы по страхованию | : | 730 | х | Процент по стажу |

Число дней, входящих в период нетрудоспособности, которые зафиксированы в больничном листке. Они используются для определения окончательной суммы пособия. Для этого применяется следующая формула:

| Пособие по нетр. | = | ЗПсредднев | х | Число дней больничного |

Если все эти сведения собраны, то тогда можно применить онлайн калькулятор расчета больничного листа в 2018 году. С ним можно посчитать пособие по нетрудоспособности достаточно быстро и с минимальным количеством ошибок.

бухпроффи

Внимание! Рассчитывая пособия, нужно не забывать о существовании предельных баз, которые обязательно надо учитывать в расчете. Так как суммарная сумма зарплаты, принимаемая к расчету не может превышать сумму предельных баз за два года.

Для больничного 2018 года это 1473,00 (718,00+755,00) тыс. рублей. То есть среднедневная зарплата не может быть больше 2017 рублей 81 копеек. Если расчетный заработок получается больше, применяется значение, определенное по предельным суммам.

Существует также нижний предел, который получают сотрудники, не имеющие зарплаты за два предшествующих года, или у которых среднедневной заработок меньше, чем расчетный по МРОТ. Он составляет 311 рублей 96 копеек.

Пособие по нетрудоспособности при отсутствии данных о зарплате за два предшествующих года должно рассчитываться по формуле:

| ЗПсредднев | = | МРОТ | Х | 24 | : | 730 | х | 60 % |

бухпроффи

Внимание! Подводя итог можно сказать, что значение расчетного среднедневного заработка для исчисления больничного будет находиться между 311 рублей 96 копеек и 2017 рублей 81 копейки.

Расчет больничного и новый МРОТ

Особенностью 2018 года является то, что изменение суммы минимального размера оплаты труда (МРОТ) произойдет два раза. Первое повышение было с 1 января 2018 года, второе – с 1 мая 2018 года. В настоящее время минимальная зарплата равна 9489 рублей. С мая она составит 11163 рубля.

Это отразится на размерах пособия по нетрудоспособности, которые исчисляются когда у сотрудника очень маленькая зарплата, или сведения о зарплате за два предшествующего года отсутствуют. Связано это с тем, что вместо оплаты труда работника в этих случаях применяется МРОТ.

Таким образом минимальный размер среднедневного заработка с 1 мая 2018 года составит 367 рублей 00 копеек. Его нужно при необходимости корректировать на процент по стажу работника.

бухпроффи

Важно! Из МРОТ производится расчет пособия по нетрудоспособности для предпринимателей, нотариусов, адвокатов и иных лиц, которые в добровольном порядке перечисляют в соцстрах взносы. Им обязательно нужно учитывать данное повышение МРОТ.

Кто оплачивает больничный

Закон устанавливает, что если сотрудник оформил больничный лист, то он должен оплачиваться из следующих источников:

- Первые 3 дня болезни — оплата производится из средств организации;

- Все оставшиеся дни — возмещаются из средств ФСС.

Исключение составляет оплата декретного отпуска, отпуска по уходу за малышом. Эти средства полностью погашаются соцстрахом. Если больничный оформлен по уходу за ребенком по причине его болезни, данные средства также выплачиваются полностью за счет ФСС.

Если больничный является продолжением другого больничного, они объединяются в один страховой случай. Работодатель оплачивает первые три дня болезни только по первому бланку, а все остальные дни болезни погашает соцстрах.

В настоящее время в стране действует пилотный проект, по которому выплата из средств соцстраха производится самим фондом, а не организацией. Для этого заявление по больничному подается в фонд в электронном виде, и в нем необходимо указать реквизиты для зачисления денежных средств.

Расчет больничного листа в 2018 году по-новому: примеры расчета

Общий расчет больничного

Менеджер Петрова А. А. принесла больничный сроком 6 дней. Стаж ее работы 10 лет.

Размер заработка за предыдущие годы: 2016 – 325000 руб., 2017 — 418000 руб. Эти значения не превышают предельные показатели, установленные в каждом году, в 2016 году – 718 000 руб., в 2017 году – 755 000 руб. Таким образом, ля расчета будут использоваться суммы заработка работника.

Стаж работы свыше 8 лет, поэтому начисляется 100% пособия.

Определим среднее дневное пособие:

(325000+418000) / 730 = 1017,81 руб.

Определяем больничное пособие.

1017,81 х 100% х 6 дн = 6106,86 руб.

Определяем сумму к перечислению за вычетом налога НДФЛ:

Налог: 6106,86 х 13% = 794 руб. К выплате: 6106,86-794=5312,86 руб.

Определим источники выплаты.

Первые 3 дня за счет организации: 1017,81 х 100% х 3 дн =3053,43 руб.

Остальные дни подлежат возмещению из ФСС: 6106,86-3053,43=3053,43 руб.

Больничный при превышении предельной суммы дохода

Закон устанавливает предельные значения суммы заработка, исходя из которых производится расчет больничного. Перед расчетом среднего заработка необходимо сравнить размер годового заработка работника с установленным за этот год предельным значением.

При превышении фактического заработка над предельным, для расчета необходимо использовать значение последнего. Менеджер Петрова А. А. принесла больничный сроком 11 дней. Стаж ее работы 9 лет.

Размер заработка за предыдущие годы: 2016 – 796000 руб., 2017 — 851000 руб. Эти значения превышают предельные показатели, установленные в каждом году, в 2016 году – 718 000 руб., в 2017 году – 755 000 руб.

Для расчета будут использоваться предельные суммы. Стаж работы свыше 8 лет, поэтому начисляется 100% пособия.

Определим среднее дневное пособие:

(718000+755000) / 730 = 2017,81 руб.

Определяем больничное пособие.

2017,81 х 100% х 11 дн = 22195,91 руб.

Определяем сумму к перечислению за вычетом налога НДФЛ:

Налог: 22195,91 х 13% = 2885 руб. К выплате: 22195,91-2885=19310,91 руб.

Определим источники выплаты.

Первые 3 дня за счет организации: 2017,81 х 100% х 3 дн =6053,43 руб.

Остальные дни подлежат возмещению из ФСС: 22195,91-6053,43=16142,48 руб.

Расчет больничного листа по уходу за ребенком до 7 лет в 2018 году

Оплата больничного, если сотрудник в это время осуществлял уход за своим ребенком, имеет особенности. Закон устанавливает предельное значение дней, которые подлежат оплате в этом случае.

Например, если ребенок имеет возраст до 7 лет, то по одному больничному оплачивается полный период, но в течение года — не более 60 дней. Если ребенок возрастом от 7 до 15 лет, то по одному больничному оплачивается период не больше 15 дней, а в течение года — не более 45 дней суммарно.

Кроме этого, размер пособия зависит от стажа работника. Так, первые 10 дней больничного оплачиваются исходя из процента от стажа (к примеру, если стаж более 8 лет — то в 100% размере), а остальные дни — 50% независимо от стажа.

Менеджер Петрова А. А. принесла больничный по уходу за своим ребенком 6 лет. Длительность больничного 9 дней. Стаж работы — 7 лет.

Размер заработка за предыдущие годы: 2016 – 381000 руб., 2017 — 455000 руб. В каждом периоде они не превышают предельно допустимые размеры.

Стаж работы от 5 до 8 лет, поэтому начисляется 80% пособия.

Определим среднее дневное пособие:

(381000+455000) / 730 = 1145,21 руб.

Определяем больничное пособие. Поскольку ребенок возрастом до 7 лет, оплачиваются все дни.

1145,21 х 80% х 9 дн = 8245,51 руб.

Определяем сумму к перечислению за вычетом налога НДФЛ:

Налог: 8245,51 х 13% = 1072 руб. К выплате: 8245,51-1072=7173,51 руб.

Сумма больничного полностью выплачивается за счет средств ФСС.

Больничный по беременности и родам

Для этого пособия законом устанавливаются свои размеры максимальной и минимальной выплаты. Длительность, на которую выписывается больничный, зависит от протекания беременности — 140 дней при обыкновенной, 156 дней при осложненной и 194 дня при многоплодной.

Менеджер Петрова А. А. принесла больничный по причине беременности и родов. Начало периода с 18 мая 2018 года.

Срок декрета — 140 дней. Дни в расчетном периоде отработаны полностью.

Размер заработка за предыдущие годы: 2016 – 458000 руб., 2017 — 512000 руб. В каждом периоде они не превышают предельно допустимые размеры.

Производим расчет дневного пособия:

(458000+512000) / 730 = 1328,77 руб.

Производим расчет суммы выплаты:

1328,77 х 140 дн = 186027,80 руб.

Налог НДФЛ с данной выплаты не удерживается. Вся сумма компенсируется за счет средств ФСС.

Больничный при стаже работы меньше 6 месяцев

Если у работника страховой стаж меньше 6 месяцев, то существует особенность в определении среднего дневного заработка. По закону, больничная выплата за полный месяц болезни не должна быть больше размера МРОТ в этом месяцев.

Это значит, что средний дневной заработок в этом случае рассчитывается путем деления размера МРОТ, действовавшего в месяц болезни, на число дней в этом месяце.

Менеджер Петрова А. А. устроилась на работу в феврале 2018 года. Согласно трудовой книжке, это ее первое место работы. В мае она принесла больничный на 7 дней.

Поскольку данных о предыдущих начислениях нет, расчет выполняется на основе показателя МРОТ и числа дней в месяце болезни.

Стаж работы меньше 5 лет, поэтому начисляется 60% пособия (это правило действует, даже если стажа нет).

Определяем средний дневной заработок:

11163/31 день=360,10 руб.

Определяем больничное пособие:

360,10 х 60% х 7 дн = 1512,42 руб.

Определяем сумму к перечислению за вычетом налога НДФЛ:

Налог: 1512,42 х 13% = 197 руб. К выплате: 1512,42-197=1315,42 руб.

Определим источники выплаты.

Первые 3 дня за счет организации: 360,10 х 60% х 3 дн =648,18 руб.

Остальные дни подлежат возмещению из ФСС: 1512,42-648,18=864,24 руб.

Больничный если было зафиксировано нарушение режима

Если работник приносит больничный лист, в котором стоит отметка о нарушении режима, организация должна провести разбирательство и определить, было ли нарушение уважительным, или нет.

Если да, то больничный подлежит оплате в полном размере. Если нет — то дни до момента нарушения считаются в общем порядке, начиная со дня нарушения и до конца больничного — исходя из минимального дневного заработка.

Менеджер Петрова А. А. болела 11 дней в мае. На больничном листе стоит отметка, что у нее был назначен прием на 8-й день болезни, но она явилась только через несколько дней. Стаж работы — 12 лет.

Ее фактический заработок составил: в 2016 году — 239000 руб, в 2017 году — 186000 руб.

Рассчитываем средний дневной заработок:

(239000+186000) / 730 = 582,19 руб.

Рассчитанное значение больше, чем при использовании МРОТ (367 руб.).

Поскольку было зафиксировано нарушение, то 7 дней считаем исходя из полученного показателя, а оставшиеся 4 — на основе МРОТ.

Стаж работы превышает 10 лет, поэтому начисляется 100% пособия.

Производим расчет пособия:

(582,19 х 7 дн х 100%) + (367 х 4 дн) = 5543,33 руб.

Определяем сумму к перечислению за вычетом налога НДФЛ:

Налог: 5543,33 х 13% = 721 руб. К выплате: 5543,33-721=4822,33 руб.

Определим источники выплаты:

Первые 3 дня за счет организации: 582,19 х 100% х 3 дн =1746,57 руб.

Остальные дни подлежат возмещению из ФСС: 5543,33-1746,57= 3796,76 руб.

Больничный при неполном рабочем дне

Больничный при неполном дне рассчитывается на общих основаниях, но с несколькими особенностями. После определения среднего дневного заработка, его нужно сравнить с минимальным значением по МРОТ.

Если полученный показатель больше него, то дальше расчет производится по этому значению. Если же расчетный средний заработок получился меньше определенного по МРОТ, то применяется минимальное значение, которое нужно скорректировать на реальную продолжительность рабочего дня.

Менеджер Петрова А. А. работает неполный рабочий день — по 3 часа 4 дня в неделю. Она заболела в мае, и принесла больничный лист на 8 дней. Ее фактический заработок составил: в 2016 году — 182000 руб, в 2017 году — 126000 руб. Страховой стаж 6 лет.

Рассчитаем средне дневной заработок:

(182000+126000) / 730 = 421,92 руб.

Рассчитанное значение больше, чем при использовании МРОТ (367 руб.).

Определяем больничное пособие:

421,92 х 80% х 8 дн = 2700,29 руб.

Определяем сумму к перечислению за вычетом налога НДФЛ:

Налог: 2700,29 х 13% = 351 руб. К выплате: 2700,29-351=2349,29 руб.

Определим источники выплаты:

Первые 3 дня за счет организации: 421,92 х 80% х 3 дн =1012,61 руб.

Остальные дни подлежат возмещению из ФСС: 2700,29-1012,61=1687,68 руб.

Источник: https://buhproffi.ru/kadry/raschet-bolnichnogo-lista.html

С апреля 2018 изменился принцип расчета больничного листа

С начала 2018 года изменились расчеты пособия по больничному листу.

Напомним, что с 1 января 2017 медицинские учреждения начали выдавать электронные листки нетрудоспособности, а также произошли изменения в расчётах периода и учёта величины МРОТ, а с 10 апреля вступят новые правила выдачи больничных листов по уходу за ребёнком. В связи с новыми идеями г-на Путина и с последующим повышением МРОТ (он еще повысится 1 мая), расчёт больничного листа нетрудоспособности будет вестись по новым значениям.

Что изменилось

Больничный лист оплачивается на основании расчётов бухгалтерии, которая занимается расчётом в том числе и вашей заработной платы, и чтобы выплата была правильной и в полной мере, необходима самая достоверная информация.

Для того чтобы рассчитать больничный лист образца 2018 года будут, применяться следующие обновлённые показатели:

Расшифруем значения подробнее.

- Из первой строки расчётного периода мы берём два последних года – это 2016 и 2017 года.

За каждый год установлен предельный заработок, то есть размер дохода работника за 1 год:

За 2016 – 718 000 руб.

За 2017 – 755 000 руб.

Для дальнейшего понимания расчёта — сумма по двум периодам будет составлять 1 473 000 рублей.

- Количество дней берётся тоже за два расчётных периода и обычно составляет 730 дней, а если это високосный год, то 731 день.

- С 1 января 2018 года, как уже упоминалось, размер МРОТ составляет 9489 рублей, но с 1 мая увеличится до 11163 руб.

Данный показатель нужен для расчёта минимального среднедневного заработка, итого получаем:

9489 х 24/730=311,97 руб.

11163 х 24/730=367 руб.

- Для расчёта максимального среднего заработка сотрудника берём предельную величину дохода:

(718000+755000)/730=2017,81 руб.

Итого, узнав все необходимые данные, можно рассчитать начисления выплат по больничному листу в 2018 году.

Естественно каждый уважающий себя бухгалтер знает и умеет пользоваться данными для расчёта пособия по больничному, так что приведенная выше информация, скорее всего, для людей не посвящённых во все тонкости бухгалтерского дела, которая будет полезна в случае, если сотрудник не досчитается полагаемой ему по закону выплаты.

И прежде чем приступить к наглядным примерам по расчёту больничного листа в 2018 году, немного вступительной и немаловажной информации.

Понятие

Листок нетрудоспособности (больничный лист) – это официальный документ, который выдаёт медицинская организация, на основании и подтверждение временной нетрудоспособности человека, дающий право на пособие по состоянию здоровья.

В каких конкретно случаях возможно получить больничный лист:

- По болезни или в случае получения травмы

- Беременность или её прерывание

- Лечение в санаторно-курортных учреждениях

- В период ухода за больным ребёнком или другим членом семьи

- В связи с протезированием зубов и конечностей

- Если вы или ребёнок попали под карантин

- В случае установки аппаратов, стимулирующих жизнедеятельность

Если вы попадаете в данный перечень, то вы гарантированно можете рассчитывать на больничный с последующим расчётом и выплатой пособия, но встречаются ситуации, когда это не допустимо и медучреждение откажет вам в выдаче листка.

К таким случаям можно отнести следующие:

- Диагностирующий врач не выявил признаков болезни – симуляция симптомов

- Если у вас хроническая стадия заболевания

- При прохождении планового медосмотра

- В связи с разовым посещением поликлиник или медучреждений

- При заболевании в отпуске

- При нахождении в санатории без направления

И это основные моменты, которые могу вас подвести и стать отказом для выдачи листка нетрудоспособности, но могут встречаться и другие частные случаи.

Тем не менее, если вам не отказали в документе, подтверждающего вашу недееспособность, существуют такие понятия, как полная неоплата и частичная неоплата больничного листа, и такие весьма щепетильные ситуации, на законных основаниях, рассматриваются работодателем на индивидуальном уровне.

Оформление больничного листа

- Первое, что должен сделать сотрудник, это обратиться в медучреждение и зафиксировать свой недуг или иную ситуации

- По истечении периода болезни или другого основания, врач прекращает лечение и выдаёт листок нетрудоспособности

- Сотрудник передаёт больничный лист в бухгалтерию своей организации, где он работает

- На основании листка и дней, проведённых на лечении или по другому случаю, работодатель рассчитывает размер выплаты по больничному листу

Примеры расчётов

Существуют несколько случаев, по которым можно рассчитать выплаты по больничному листу, и в каждом из них применяются свои показатели, которые мы указали в таблице. Главное в расчётах иметь в виду, что представленные значения имеют предельный размер, с которого будет высчитываться пособие.

Что это значит? То есть, если полученные данные больше предельных значений, то расчёт будет вестись исходя из этого лимита, но не превышающего его. Если показатели будут ниже предельных величин, то расчёты следует производить по наименьшим показателям.

Давайте теперь рассмотрим расчёт больничного листа на наглядных примерах, формула которого представлена в Пункте 1 статьи 14 Закона№255-ФЗ.

Общий расчёт больничного листа в 2018 году

Расчёт пособия происходит в три этапа и для начала необходимо узнать среднедневный заработок по следующей формуле.

Этап №1

Выплаты, учитываемые при расчёте пособия по временной нетрудоспособности: 730 = средний дневной заработок для расчёта больничного.

- Выплаты, учитываемые при расчёте пособия по временной нетрудоспособности — весь совокупный доход работника за 2016 и 2017 годы либо предельная база в размере 1 473 000, которую мы указывали в таблице.

- 730 – постоянное значение для расчёта, за исключением декретного отпуска

- средний дневной заработок – используются фактические суммы, но не меньше 311,97 руб. и не больше 2017,81 руб.

Этап №2

Итак, узнав средний дневной заработок сотрудника, умножаем его на проценты, которые зависят от стажа работы и узнаём размер пособия на 1 день.

- От 8 лет и больше – 100%

- 5 – 8 лет – 80%

- До 5 лет – 60%

Этап №3

Узнаем окончательный расчёт суммы, которую должны выплатить по больничному листу.

Для этого размер пособия за 1 день умножаем на количество дней, которое сотрудник провёл на больничном.

Пример №1

Расчёт больничного листа в 2018 году с применением предельной базы.

В начале февраля 2018 продавец строительной компании после выздоровления при выходе на работу предоставил в бухгалтерию больничный лист.

- Данные для расчёта

- Количество больничных дней – 15 дней

- Стаж работы – 3 года

- Общий доход за 2016 год – 390 000 рублей

- Общий доход за 2017 год – 420 000 рублей

- Суммарный доход за оба года – 810 000 рублей

Необходимые данные нам известны, теперь можем узнать сколько полагается выплат продавцу после болезни.

- 810 000 : 730=1109,59 руб. – среднедневной заработок

- 1109,59х0,6%=665,75 руб. – размер пособия в день

- 665,75х15=9986,25 руб. – размер пособия за весь больничный период

Итого выплаты по больничному листу ставил 9986,25 рублей.

Расшифруем значения и их применение в данном расчёте.

810 тыс.руб как общий заработок за два года, не превышает предельной базы в 1 473 000 руб. поэтому мы и применим его.

Так как сотрудник проработал всего 3 года, что естественно меньше 5 лет, то он попадает в период стажа, где в расчёт берётся 60% (60/100=0,6)

Получившееся значение умножаем на фактическое количество дней по болезни, равное 15.

Пример №2

Как рассчитать больничный лист, если общая сумма заработка сотрудника превысила предельную величину дохода и составила к примеру 1 800 000 за два года.

В данном случае применяется база в 1 473 000 руб., то есть нельзя принимать в расчёт большую чем эта сумма, меньшую можно. Расчёт производится точно так же, как и в первом примере.

Пример №3

Расчёт больничного листа в 2018 году исходя из новой ставки МРОТ.

Данный способ применяется в случаях если:

- сотрудник не получал зарплату в расчётный период

- средний заработок ниже МРОТ

- среднедневный заработок равен МРОТ

- стаж меньше шести месяцев

Не успел сотрудник устроиться на новую работу, как через 2 месяца заболел, а до этого не работал два года, в 2016 и 2017.

За 2016 – 2017 гг. сотрудник не получал официально заработную плату, поэтому расчёт будет производиться из актуальной величины МРОТ на 2018 год, о которой мы уже говорили.

Данные для расчёта:

- Количество дней на больничном – 4 дня

- МРОТ – 9489 руб.

- Общая сумма за 2 года – 227 736 руб. (9489х24 мес.)

- Стаж работы – 4 года

На основании приведённых цифр определим выплаты по больничному листу.

- 227 736 : 730=311,96 руб. – минимальный среднедневной заработок

- 311,96х0,6%=187,18 руб. – размер пособия в день

- 187,18х4=748,72 руб. – размер пособия за весь больничный период

Пособие по временной безработице для данного случая составило 748,72 рубля за 4 дня, проведённых на больничном.

Итог

В чём всё-таки заключается новые правила в расчёте больничного листа нетрудоспособности для официально трудоустроенных граждан?

С начала нового 2018 года был увеличен показатель минимального размера оплаты труда, необходимый для расчёта пособия по больничному листу, который определяет минимальный размер выплат.

Увеличилась база предельного дохода прямым образом влияющая на сумму пособия по болезни.

Ну и, конечно же, стаж работы сотрудника играет немаловажную роль и влияет на общую картину и определяет размер пособия за 1 день.

Лайфхаки

- Так как на размер пособия по больничному листу влияет стаж и временной разрыв между трудоустройством, то позаботьтесь о том, чтобы на предыдущем месте работы бухгалтер выдал вам справку о сумме заработной платы и иных выплатах за последние два года, предшествующих увольнению. При расчёте больничного, на основании этой справки, выплаты пособия будут больше, нежели расчёт произведут по МРОТ.

- Если по каким-либо причинам вам отказали в справке, но вы чувствуете несправедливость, то больничный лист можно приобрести через специальные онлайн сервисы. Достаточно набрать запрос в интернете, где вы увидите искомую услугу и её стоимость, в зависимости от срока, который будет указан в листке нетрудоспособности.

Источник: https://nalogtoday.ru/raschet-bolnichnogo-lista-2018/

Расчет больничного листа в 2018 году по-новому: примеры расчета

В 2018 году изменились отдельные показатели, которые надо брать в расчет больничного листа. Это новый МРОТ, другой расчетный период и предельная величина дохода работника. О расчете больничного листа в 2018 году по-новому, примеры расчета — в этой статье.

Работодатели — организации и ИП обязаны своевременно и правильно рассчитывать больничные пособия, если сотрудники приносят листы нетрудоспособности. Чтобы рассчитать больничные без ошибок и избежать претензий со стороны фонда, важно учитывать все изменения в показателях и особенности расчета.

Расчет больничного листа в 2018 году: изменения

Выплата больничных пособий в период нетрудоспособности предусмотрена и регламентируется Федеральным законом от 29.12.2006 № 255-ФЗ. При расчете больничного листа в 2018 году надо учитывать некоторые изменения с 1 января года, так как они прямо влияют на итоговые суммы пособий.

Контролирует суммы исчисленных взносов и выплаченных больничных пособий Фонд соцстраха.

По итогам отчетных периодов фонд проверяет и совместно с налоговой принимает решение о зачете или возврате расходов по пособиям (п. 8 ст. 431 НК РФ).

Одно из основных условий возмещения или зачета выплаченных сотрудникам пособий — это верно рассчитанная сумма пособия и надлежащим образом оформленный больничный лист.

Чтобы рассчитать больничный правильно, надо учесть основные изменения с 2018 года:

- Новый расчетный период — 2016 и 2017 гг.;

- Предельный заработок — 1 473 000 рублей (2016 г. — 718 000 руб., 2017 г. — 755 000 руб.);

- Новый МРОТ на 1 мая 2018 года — 11 163 рубля;

- Количество дней в расчетном периоде — 730, для декретных — 731.

Как рассчитать больничный лист в 2018 году

Порядок расчета больничного листа в 2018 году не изменился. Рассчитывают пособия из доходов работника за последние 2 года, а на процент оплаты влияет трудовой стаж. Приведем формулу.

Формула для расчета больничных:

При относительно простой формуле расчета необходимо уделить особое внимание всем показателям и учесть их нюансы (см. таблицу ниже).

| Средний дневной заработок рассчитывают за 2 календарных года, предшествующих году наступления нетрудоспособности исходя из всех выплат и вознаграждений, которые были начислены работнику за этот период и облагались страховыми взносами в ФСС (ч.ч. 1, 2 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).При этом величина учитываемого заработка за год не может быть больше предельной величины базы для начисления страховых взносов в ФСС (в 2016 г. — 718 000 руб., в 2017 г. — 755 000 руб.)Важно! Максимальный размер больничного листа в 2018 году (в случае оплаты из 100% среднего заработка) составляет за 1 день на больничном 2017,8 руб. ((718 000 +755 000) / 730). | В 2018 году расчетный период для больничных пособий — 2016 и 2017 г.;Количество дней в периоде — 730 и 731 — при декрете;Для декретных можно уменьшить дни в расчетном периоде или взять другие годы, если есть исключаемые периоды. | Процент оплаты больничного зависит от числа отработанных сотрудником лет:- стаж до 5 лет — 60% от среднего заработка;- стаж от 5 до 8 лет — 80 %;- стаж более 8 лет — 100 %;не менее 6 месяцев для больничного по беременности — 100 %. |

Больничный лист может оформить каждый сотрудник при необходимости как на себя, так и по уходу за больным ребенком. Каждый листок — это отдельный страховой случай, рассмотрим особенности:

Продолжительность больничного листа в календарных днях

| — до 15 дн. — врач общей практики- до 10 дн. — стоматологЕсли лечение не принесло положительного результата, больничный продлевают по решению комиссии медучреждения. | В зависимости от вида беременности:- одноплодная — 140 дн.;- многоплодная 194 дн.;- осложненная — 156 дн. | Срок зависит от возраста ребенка:- до 7 лет — весь период заболевания;- от 7 до 15 лет — до 15 дн.;- старше 15 лет — до 3 дн.Первые 10 дней оплачивается % по стажу, затем 50 %.Суммарное оплачиваемое время на больничном в течение года не более 60 дней (приказ Минздравсоцразвития от 02.07.2014 № 348н) |

Источник: https://www.gazeta-unp.ru/articles/51932-raschet-bolnichnogo-lista-po-novomu-primery-rascheta-qqq-17-m10

Оплата больничного листа в 2018 году

Оплата больничного листа в 2018 году будет производиться по-прежнему. Изменениям не подвергся ни расчетный период, ни сумма учитываемых выплат, ни процесс вычисления среднедневного заработка.

Для того чтобы не запутаться в законодательных нюансах и получить все причитающиеся выплаты, стоит детально изучить порядок их расчета.

Ранее СМИ распространяли слухи о сворачивании программы материнского капитала, снижении выплат на второго ребенка и урезании декретных выплат.

Больничный лист в 2018 году будет выдаваться в связи с временной утратой работоспособности на следующих основаниях:

- наличие заболеваний или травм, ограничивающих трудовые возможности гражданина;

- установка стимуляторов жизнедеятельности;

- протезирование конечностей;

- попадание под карантин;

- лечение в санатории;

- беременность.

Для получения больничного листа необходимо пройти через стандартную процедуру осмотра врачом, который определяет характер недуга и устанавливает сроки лечения. Датой начала открытия больничного является день обращения в медицинское учреждение.

Предельный период оформления листа не должен превышать 30 дней, причем изначально больничный выдается максимум на 10 дней.

После повторного осмотра, проведенного в течение этого временного промежутка, доктор принимает решение о закрытии, либо продлении срока лечения.

Действующие законодательные нормы предусматривают значительное продление больничного листа в таких случаях как:

- уход за заболевшим ребенком – 30-60 дней, исходя из специфики недуга;

- инвалидность различной степени – не более 5 месяцев;

- беременность – 140 дней (при отсутствии осложнений).

Решение о продлении больничного листа в связи с тяжелым заболеванием на срок до 12 месяцев может принять специальная врачебная комиссия. В частности, такая практика распространена при переломах или патологиях, требующих длительного лечения.

Порядок оплаты больничного листа в 2018 году

Общая схема оплаты больничного в 2018 году не претерпела изменений: по-прежнему первые 3 дня с момента выдачи листа оплата осуществляется из финансовых средств работодателя, а последующее время – из Фонда социального страхования (ФСС). Если вы взяли больничный по уходу за ребенком, то он полностью оплачивается ФСС с первого дня действия.

Иногда получить больничный лист не удастся, даже если признаки потери трудоспособности очевидны.В перечень таких случаев входят:

- получение травмы (заболевания) при осуществлении противоправных действий;

- отстранение работника от выполняемых обязанностей;

- оформление больничного после выздоровления;

- нарушение больничного режима пациентом;

- работник трудится по договору подряда.

Во всех остальных случаях вы вправе рассчитывать на выплаты в связи с временной утратой работоспособности по причине болезни. Когда больничный лист получен во время отпуска, то количество дней, затраченных на лечение, добавляется к отпуску, либо по согласованию с работодателем переносится на другую дату.

Особенности расчета

Расчет больничного листа в 2018 году проводится по определенному алгоритму. Он подразумевает ряд последовательных этапов:

- определение суммарного дохода, полученного за 2 года;

- вычисление среднего дохода за 1 день;

- учет количества дней на больничном;

- применение коэффициента стажа.

При расчете больничного листа в 2018 году суммарный двухлетних доход работника берется «грязными», то есть без учета налоговых вычетов и отчислений в социальные фонды.

Для определения среднего дохода за 1 календарный день общее количество доходов делится на 730, либо 731 (в зависимости от того, был ли високосный год за отчетный период).

Даты нахождения на больничном всегда прописываются в листе, поэтому вычислить количество рабочих дней не составит проблем. Если гражданин трудится по графику, то в расчет принимается число рабочих смен.

О коэффициенте стажа следует поговорить отдельно. Общий принцип начисления финансовых средств во время болезни можно сформулировать примерно так: чем дольше стаж, тем выше выплаты. В 2018 году будут действовать такие правила:

- трудовой стаж свыше 8 лет – 100% выплат;

- 5-8 лет – 80% выплат от зарплаты;

- 6 месяцев-5 лет – 60% от з/п;

- менее 6 месяцев – % устанавливается на основе МРОТ.

Получается, что в финансовом плане невыгодно идти на больничный, когда отработал у нанимателя менее 6 месяцев. Тем не менее, не стоит пренебрегать ухудшившимся самочувствием и пытаться работать при заболевании только ради сохранения зарплаты.

Пример расчета больничного листа 2018 года

Предположим, что вам предстоит пойти на больничный в 2018 году. Тогда для произведения расчетов необходимо брать в расчет заработную плату, полученную в 2017 и 2016 году.

Если за 2017 год доход «грязными» составит 600 000 рублей, а за 2016 год – 580 000 рублей то суммируя значения, получаем: 600 000 + 580 000 = 1 180 000 рублей.

Далее делим полученное число на количество дней (в нашем случае это 730) и получаем 1616, 44 рубля.

Показатель среднего заработка за 1 день умножаем на количество рабочих дней, проведенных на больничном (выходные и праздничные дни тоже учитываются). Допустим, что их число равно 8, а следовательно общее количество выплат за время потери трудоспособности составит 12913,75 рублей.

Не забываем умножить полученную сумму на коэффициент трудового стажа. Если он равен 6 годам, то расчет будет выглядеть следующим образом: 12913,75 х 0,8 = 10 331 рубль. Из этих финансов, которые начисляются в зарплату, будет высчитан НДФЛ.

Согласно законодательству максимальный размер выплат по больничному листу не превысит 270 450 рублей.

Таким образом, расчет больничных в 2018 году будет регламентироваться прежними нормами. Путем несложных математических действий можно определить точную сумму выплат и сравнить ее со значением, прописанным в расчетном листе по зарплате.

О том, как рассчитать больничный лист, смотрите в следующем видео:

Источник: https://2018god.net/oplata-bolnichnogo-lista-v-2018-godu/

Облагается ли больничный лист НДФЛ в 2018 году?

Выплаты по листу временной нетрудоспособности, являются доходом к общей оплате труда, которая облагается подоходными налогами, такими как НДФЛ. Согласно закону РФ, существуют определенные особенности в расчете данного налогообложения (включая работу по договору аутсорсинга).

В том случае, если сотрудник организации заболел, то работодатель обязан выплатить пособия, которые начисляются за больничный период, согласно статье 183 ТК РФ.

Данные пособия должны быть рассчитаны в течение 10 дней, начиная со дня предоставления работодателю больничного листа, а начислены в период выплаты заработной платы.

Денежное пособие, которое выплачивается в период болезни, в 2018 облагается НДФЛ точно так же, как и в 2017.

Подоходный налог с больничного листа в 2018

Выплаты по болезни — определенная компенсация за время нетрудоспособности. На данные выплаты начисляются налоги, которые платятся за счет работника в зависимости от обстоятельств получения.

Каждый работник должен уплачивать налог, который берется с пособия по больничному листу. Налоговый Кодекс РФ, содержит в себе информацию по удержанию НДФЛ в общем порядке, который берется с пособий по болезни (ст.217, ст.226 настоящего кодекса).

Данный закон действует на такие ситуации, как:

- получение травмы или болезнь, в ходе которой сотрудник не может работать;

- болезнь ребенка или уход за родственником — инвалидом в период больничного.

Получить документ, подтверждающий временную нетрудоспособность можно в поликлинике по месту жительства.

Расчет подоходного налога с больничного листа

Расчет бухгалтером подоходного налога, производиться тогда, когда начисляются выплаты по болезни.

Сумма пособия формируется за счет стажа работника, например:

- если период трудовой деятельности менее 5 лет, то выплачивается 60% от средней зарплаты;

- если период работы больше 5 лет, но не достиг 8, то работник может рассчитывать на 80%;

- в том случае, когда гражданин отработал 8 лет в одной организации, то берется полная оплата труда в период болезни, которая облагается НДФЛ.

Важно помнить, что данные начисления предусмотрены только тем лицам, которые трудятся по официальному трудовому договору.

Облагается ли пособие по больничному листу подоходным налогом?

Во многих организациях работают иностранные граждане, которые также имеют право на пособие по болезни. В данной ситуации, если сотрудник родился в Белоруссии, Казахстане либо Армении, налогообложение и размер выплат, начисляются в таком же порядке.

В том случае, если гражданин приехал из другой страны и имеет временное разрешение на пребывание либо вид на жительство, то для него действует такой же порядок расчета больничного.

Но, если в организации трудится иностранный гражданин, который пребывает в стране на основании визы или миграционной карты, то компенсации по беременности и родам ему не начисляются.

Выплаты по болезни предусмотрены только в случае трудового стажа, который будет более 6 месяцев. Также они облагаются НДФЛ, ставкой 13 %, так как иностранный гражданин будет в статусе — налоговый резидент РФ, что значит нахождение в пределах России более 183 суток.

Начисляются ли налоги на больничный лист за счет работодателя?

Общий вид платежей с листа нетрудоспособности, может включать в себя такие виды, как:

- подоходные налоги;

- взнос в ПФР и ФСС;

- перечисление денег по социальным нуждам.

Порядок перечислений налоговых сумм на пособия по болезни, аналогичен перечислению обязательных платежей в государственную казну, с заработной платы работника.

На 2018, общая ставка НДФЛ равна 13%. Предоставить работодателю справку о временной нетрудоспособности, можно в течение 6 месяцев после того, как пройдет полная реабилитация после болезни.

Кто оплачивает больничный лист работодатель или ФСС?

Согласно Трудовому Кодексу РФ, а именно статье 183, в период болезни гражданина, работодатель должен выплатить ему компенсацию за все время больничного. Первые три дня нетрудоспособности начисляются за счет работодателя, а остальной период оплачивается за счет ФСС. Основание для получении компенсации — справка о болезни.

В том случае, если нетрудоспособность возникла в ходе производственной травмы, выплаты по который производятся за счет ФСС, то по факту их начисляет работодатель, а потом производит расчет с с социальным фондом.

Начисляются ли страховые взносы на больничный лист в 2018?

Пособие в период заболевания, выплачиваются за счет работодателя и Фонда Социального Страхования. Но на данные выплаты работник может не начислять страховые взносы, согласно ст. 9 в Федеральном Законе №212.

Это обуславливается такими причинами, как:

- страховые начисления, уже с самого начала, являются составляющей пособия;

- отчисления в ФСС не могут производится самим фондом.

Данные нормативы начали свое действие в 2009. В данной ситуации, выплачиваемые пособия, облагаются только подоходным налогом.

Облагается ли НДФЛ больничный по беременности и родам?

Существуют дополнительные причины, которые влияют на трудоспособность гражданина, такие как период беременности и роды. Главный вопрос — берется ли налоговый коэффициент в данном случае?

При декретном отпуске, пособие не облагается налоговым коэффициентом, данные начисления по беременности и родам, находятся в списке не облагаемых доходов.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

Источник: https://www.samso.ru/bolnichnyj-list/oblagaetsya-li-bolnichnyj-list-ndfl.html

Как рассчитывается больничный в 2018 году: максимальный размер, пример расчета

Практически во все времена работодатели предпочитали избегать решения вопросов с больничными. Обычно, это хлопотное мероприятие и в результате, нередко возникают недопонимания между сотрудниками и бухгалтером. Никогда не думала, что я попаду в такую неприятную историю, но, к сожалению, это случилось.

Раньше не приходилось брать больничный лист, а в 2018 году серьезно заболела, и другого варианта не было. Сразу скажу, что мое начальство не очень приветствует отсутствие сотрудников на рабочем места, даже при наличии бюллетеня.

Так вот, когда я принесла листок в бухгалтерию для расчета и были произведены все положенные начисления по больничному листу, выяснилось, что за три дня, которые обязан оплачивать работодатель, мне деньги не отдадут.

В итоге, я попыталась выяснить вопрос у бухгалтера, и все закончилось конфликтом. Когда я обратилась в трудовую инспекцию, мне подробно рассказали, как рассчитать больничный лист в 2018 году и на какую оплату я могу претендовать.

В итоге, на моей работе была проведена серьезная проверка и были обнаружены многочисленные нарушения трудового законодательства. Сегодня, я работаю в другом месте, но хотела бы поделиться личным опытом в данной статье, привести пример начисления и рассказать, как рассчитать больничный самостоятельно.

Какие изменения были приняты по вопросу в 2018 году

Существует определенный порядок определения суммы пособия по временной нетрудоспособности, положенной к обязательной уплате. Для этого используется специальная формула расчета и показатели, которые устанавливаются трудовым законодательством.

В текущем году произошли некоторые изменения в порядке начисления оплаты. Речь идет о следующих поправках:

- в качестве периода расчета используются данные за 2016-2017 годы. Для расчета средней заработной платы берутся доходы гражданина именно за эти два года;

- для определения базы, позволяющей рассчитать максимальный размер пособия, используются показатели: 2016 год – 718000 рублей, 2017 год – 755000 рублей;

- с мая действует новое значение МРОТ – 11163, поэтому минимальные размеры выплаты, также изменятся.

Все перечисленные новшества должны быть учтены при исчислении положенной к выплате суммы, чтобы граждане могли получить причитающиеся деньги.

Порядок выполнения начислений по БЛ

Разработанные ранее, методические указание по расчету и порядку оплаты бюллетеня, используются многими бухгалтерами для определения среднего заработка гражданина и последующего определения суммы к уплате.

Если составить небольшую пошаговую инструкцию о том, как рассчитывается больничный, то выглядеть она будет следующим образом:

- После предъявления БЛ сотрудником бухгалтер обязан рассчитать средний заработок гражданина. Для этого используется специальная формула, в которой зарплата за два предшествующих года делиться на количество календарных дней (730).

- Уточнить информацию о трудовом стаже, чтобы определить процент выплаты: 10% — свыше 8-ми лет, 80% — 5-8 лет и 60% – до 5-ти лет.

- Средний заработок умножить на процентный показатель.

- Рассчитать число дней нетрудоспособности.

- Умножить полученный показатель на число дней больничного.

Чтобы не тратить время на самостоятельные расчеты можно воспользоваться специальным онлайн-калькулятором, который можно найти на сайте ФСС.

При расчете важно помнить о том, что есть некоторые ограничения по больничному листу. Речь идет о высшем и нижнем пределе размера пособия. Независимо от заработка гражданина, среднедневная зарплата не может быть больше 2017,81 рублей и меньше 367 рублей.

Пример расчета БЛ

Чтобы читателям стало понятнее, как выполняются все начисления, приведу практический пример расчета пособия по бюллетеню, на примере своего БЛ. Итак, я проболела 10 дней. Мой заработок за 2016 год составил — 612 000, а за 2017 год – 672 000 рублей. Трудовой стаж 6 лет. Выполним расчеты:

- 612000+672000/730= 1758,90 рублей – средний заработок.

- 1758,90*80%=1408,12 – средний заработок с учетом трудового стажа.

- 1408,12*10=14081,20 рубль – размер больничного пособия за 10 дней.

Итоговая сумма к выплате за 10 суток составила 14081,20, но за три дня из этой суммы, то есть больше 4 тыс. рублей, мне недоплатили.

Как оплачивается бюллетень

Если работник получил БЛ, оплату по нему будет предоставлена:

- 3-и дня с начала заболевания – выплачивает компания-наниматель;

- последующие дни – компенсирует соцстрах.

Исключением являются: декрет и отпуск по уходу за малышом, где всю сумму полностью оплачивает ФСС.

Если больничных несколько, но один считается продлением первого, то работодатель оплачивает лишь 3-ри дня по основному бланку. Сегодня запущено несколько пилотных проектов, позволяющих гражданам самостоятельно передавать больничные в ФСС электронно и получать средства без участия работодателя. Пока такая возможность действует не во всех регионах.

Заключение

Общий вывод их моей статьи состоит в том, что расчеты больничных листков должны производиться строго по правилам и с учетом норм трудового законодательства. Это позволит избежать различных сложностей и казусов на рабочем месте и получить сотруднику положенные деньги. Важно учитывать внесенные поправки и пользоваться только действующими показателями.

Источник: https://grazhdaninu.com/trud/bolnichnyiy/kak-rasschityivaetsya-list.html