Лимит доходов по УСН — ихменения, выручки, для применения в 2018 году

Существует ряд условий, для ООО и ИП для перехода на УСН. Центральным критерием выступает не превышение установленного максимального лимита доходов, который в номинальном виде составляет 60 миллионов рублей в год, однако постоянно корректируется с учетом уровня инфляции в экономике страны.

Целесообразно заострить свое внимание, на каком уровне этот важный показатель закрепился в 2018 году в РФ.

Что нужно знать ↑

УСН представляется весьма удобным режимом налогообложения для малого бизнеса, которому сложно конкурировать на рынке с крупными фирмами.

Предприниматели, реализующие свою деятельность в рамках данного режима, уплачивают в казну меньшее число налогов и имеют право на ведение упрощенного бухгалтерского и налогового учета.

И юридические лица и фирмы, действующие на правах ИП, имеют право самостоятельно выбрать объект обложения налогом (ст. 346.14 НК РФ), в качестве которого могут выступать:

| Суммарные денежные поступления | Ставка 6% |

| Разница между доходами и затратами | Ставка 15% |

В первом случае в обязанность предпринимателя входит полномасштабный учет всех денежных поступлений в течение финансового года, а во втором – и доходов, и издержек.

Все притоки и оттоки должны подтверждаться соответствующими документами, в противном случае они не учитываются при налогообложении.

Два указанных объекта, хоть и характеризуют один и тот же режим налогообложения имеют ряд отличий, которые кроются не только в разнице ставки налога. Все они подробно освещены в следующей ниже таблице.

Сравнение условий использования разных объектов упрощенной системы налогообложения

| Объект | Доходы | Доходы – Расходы |

| Ставка налога(ст. 346.20 НК РФ) | 6% | 15% |

| Налоговая база | Суммарная выручка полученная предприятием в течение налогового периода | Суммарная выручка за вычетом совокупных затрат связанных с деятельностью предприятия |

| Налоговые вычеты | На взносы в ПФР, ОМС и ФСС, а также на пособия по временной нетрудоспособности работников | Вычеты отсутствуют |

Предприниматель может принять решение о смене объекта налогообложения в любой момент. Но переход будет осуществлен лишь с начала нового финансового года.

В целом любой предприниматель вправе с 1 октября до 31 декабря текущего года направить в ИФНС уведомление о смете объекта.

Основные критерии при переходе

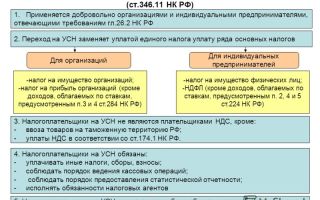

При регистрации бизнеса фирма автоматически превращается в субъект налогообложения на общих основаниях, в частности организации платят налог на прибыль, а ИП – НДФЛ. Кроме того, обе группы вносят в казну и целых ряд дополнительных налогов.

В то же время ещё в процессе регистрации бизнеса можно подать заявление об использовании в своей деятельности УСН, в том случае, если создаваемый бизнес будет соответствовать следующим основным условиям (ст. 346.12 НК РФ):

| Количественное значение наемных работников на протяжении всего года | Не будет превышать 100 человек |

| Фирма не получит доходов | Более 60 миллионов в год |

| Остаточная стоимость бизнеса | Не превысит 100 миллионов рублей |

| Выручка за три квартала | Не окажется больше 45 миллионов |

| Компания не будет иметь | Филиалов и представительств, а ее доля в других предприятиях будет не более 25% |

Если весь спектр условий выполняется уже в процессе работы фирмы, но при этом она продолжает действовать на общем режиме – она имеет полное право уведомить ИФНС и перейти с нового финансового года на упрощенный режим с любым из объектов.

Нормативная база

В частности, в статьях:

| Статьи | Содержание |

| 346.11, 346.12, 346.13, 346.14, 346.15, 346.16, 346.17, 346.18, 346.19, 346.20 | Раскрываются все особенности этого режима, случаи его применения, налоговая база, ставки, льготы и требования |

| 346.21, 346.22, 346.23 | Описываются ситуации, когда фирма перестает быть субъектом УСН и переходит на общий режим обложения налогом |

| 174-175 | Повествуется о том, что, в общем случае, субъекты упрошенного режима не платят НДС, однако если их суммарная годовая выручка превысит 3 000 МРОТ, то им придется вносить этот обязательный платеж в казну |

Более детальные вопросы составления налоговой отчетности, изменения объекта налогообложения, порядка оформления деклараций приводятся в письмах Минфина РФ и ФНС.

Лимит для применения УСН в 2018 году ↑

В связи с инфляционными процессами, имеющими место в экономике России ежегодно Минфин страны формирует коэффициент-дефлятор, на который корректируются многие макроэкономические показатели, в том числе и максимальный размер доходов при упрощенной системе.

Лимит кассы УСН на 2018 год составит 68, 82 миллиона рублей, поскольку коэффициент-дефлятор был определен на уровне 1, 147.

В результате, компании, который сумеют в текущем году осуществить свою деятельность при условии получения выручки в указанных пределах будет иметь право остаться на УСН и в 2018 году.

Видео: как правильно выбрать систему налогообложения (УСН)

В то же время, если по итогам месяца, квартала, полугодия или целого финансового года денежный поступления окажутся выше указанной суммы, фирма будет обязана незамедлительно перейти на общий режим, не дожидаясь начала нового отчетного периода.

Корректировка доходов компаний на уровень инфляции – процесс вполне закономерный, поскольку рост выручки в определенной степени происходит вследствие общего роста цен в экономике страны.

Определение предел дохода кассовым методом

При использовании УСН все денежные поступления учитываются кассовым методом, иными словами средства фиксируются по мере их поступления в кассу или на счет компании в банке.

Важно обратить особое внимание на авансовые платежи:

- они учитываются в притоках сразу после поступления;

- в случае их возврата доходы будущего налогового периода будут уменьшены на эту сумму.

Важно знать, что за обслуживание счета или карточки, которой пользуется компания банк будет взимать комиссионное вознаграждение, тем не менее:

| Для предприятий, использующих объект «доходы» | Такие затраты не рассматриваются в качестве налогового вычета |

| Для фирм, действующих на УСН «поступления минус затраты» | Этот расход учитывается в разделе «Издержки на банковское обслуживание» |

Остальные же виды доходов и затрат учитываются обычным образом: она должны быть связаны с деятельностью компании и подтверждаться соответствующими документами.

При переходе с других режимов

В процессе своей деятельности многие предприниматели решают перевести свой бизнес на упрощенный режим взимания налога.

Однако в этом процессе может возникнуть существенная проблема: предприятие получило предоплату в предыдущем налоговом периоде, которую отработает только уже будучи на УСН.

Источник: http://buhonline24.ru/sistema-nalogooblozhenija/usn/limit-dohodov-po-usn.html

Правительство хочет поднять лимит по доходам для УСН и обнулить госпошлину при регистрации ИП в электронном виде

Добрый день, уважаемые ИП!

Две новости на сегодня.

1. Про повышение лимита по доходам при применении УСН

По итогам заседания президиума Совета при Президенте России по стратегическому развитию и приоритетным проектам предложено повысить предельный годовой доход для организаций, применяющих упрощенную систему налогообложения.

Если цитировать дословно, то вот, что пишут:

И установлен срок по предоставлению предложений – до 27 марта 2018 года.

http://government.ru/orders/selection/401/31319/

До какой суммы хотят поднять лимит по доходам – пока неизвестно.

Обратите внимание, что речь идет об увеличении лимита по доходам для организаций. Коснется ли это изменение ИП на УСН – пока неизвестно.

Но если вспомнить, как проводили повышение лимитов по УСН в прошлые годы, то они изменялись одновременно и для ИП и для юрлиц.

Напомню, что в 2018 году установлены следующие лимиты по УСН:

Лимит по доходу:

— 150 миллионов рублей на 2018 год. Обратите внимание, что ограничение по доходу для ИП на УСН не изменилось по сравнению с 2017 годом, так как с 1 января 2017 года и до 1 января 2020 года действие коэффициента-дефлятора не учитывается.

Лимит по численности сотрудников:

— Средняя численность сотрудников не должна превышать 100 человек

Лимит по общей стоимости имущества:

— 150 миллионов рублей

Подробнее про лимиты на 2018 год вот здесь: https://dmitry-robionek.ru/usn/limity-na-2018-god-dlja-ip.html

2. Про госпошлину при открытии ИП

По итогам заседания предложено также следующее нововведение:

Правда, ничего не сказано, нужно ли будет в этом случае применять электронную цифровую подпись, которая тоже стоит денег).

Если оплачивать госпошлину при регистрации ИП по-старинке, то придется отдать 800 рублей. Если в электронном виде, то дают скидку в размере 30%: https://dmitry-robionek.ru/sovet/skidka-na-gosposhlinu-pri-otkrytii-ip.html

Но в этом случае нужна электронная подпись.

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2018 году. Эта книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2018 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2018 год

- И многое другое!

Советую прочитать:

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Источник: https://dmitry-robionek.ru/zakon/povyshenie-limitov-po-usn-2018.html

УСН: расчет лимитов по доходам в 2014 году

УСН предназначена специально для малого бизнеса со сравнительно небольшими оборотами. И инспекции строго следят за тем, чтобы компании и предприниматели, перешедшие на «упрощенку», не превышали установленные лимиты по доходам. В 2013 году, напомним, предел доходов, дающих право остаться на УСН, составлял 60 млн. руб.

Конечно, зарабатывать больше никто не запрещает. Просто если доходы по итогам квартала, полугодия, 9 месяцев или года оказывались больше 60 млн. руб., налогоплательщик должен был перейти на общий режим.

Отметим, что лимит в 60 млн. руб. был фиксированной величиной и применялся на протяжении нескольких лет. Все «упрощенцы» к этой цифре уже так или иначе привыкли.

Однако теперь ситуация меняется, поскольку ежегодно начиная с 2014 года лимит доходов, дающий право остаться на «упрощенке», будет индексироваться на уровень инфляции. Приказом Минэкономразвития России от 07.11.2013 № 652 установлен коэффициент-дефлятор на 2014 год в целях применения УСН в размере 1,067.

Давайте посмотрим, на какие максимальные суммы доходов «упрощенцам» теперь нужно ориентироваться.

Какого лимита доходов нужно придерживаться действующим «упрощенцам»

Итак, в 2014 году лимит по доходам в 60 млн. руб. индексируется на коэффициент 1,067. В итоге получается, что ограничение по доходам за отчетный (налоговый) период 2014 года составляет 64,02 млн. руб. (60 млн. руб. × 1,067).

На эту сумму нужно ориентироваться компаниям и предпринимателям, которые в 2014 году работают на УСН и хотят продолжать применять «упрощенку» и в 2015 году. Далее поговорим о том, какие доходы нужно учитывать при расчете лимита.

Какие доходы включить в расчет лимита

Для сохранения права на УСН в 2014 году нужно принимать во внимание все доходы, которые вы получили начиная с 1 января 2014 года. Ориентируйтесь на статью 346.15 НК РФ.

В ней сказано, что при УСН учитывается выручка от реализации и внереализационные доходы, поименованные в статьях 249 и 250 НК РФ. Проще сказать, это все поступления, которые вы получаете от ведения бизнеса на УСН.

Например, выручка от реализации товаров, доходы в виде арендной платы и др.

Для справки. В лимит доходов, дающий право на сохранение УСН в 2014 году (64,02 млн. руб.), включайте все поступления, которые вы указываете в Книге учета доходов и расходов.

Все эти суммы вы показываете в графе 4 «Доходы» раздела I Книги учета доходов и расходов. И в ней сразу видны итоговые показатели за квартал, полугодие, 9 месяцев и год. Напомним, что «упрощенцы» применяют кассовый метод определения доходов.

А значит, учитывают лишь те деньги, которые реально поступили в кассу или на расчетный счет (либо контрагент погасил свою задолженность иным способом).

Соответственно если вы отгрузили контрагенту товар, но не получили в данном квартале за него оплату, то и дохода по данной сделке в текущем квартале не возникло.

Источник: http://www.pnalog.ru/material/uproschenka-raschet-limit-dohody-2014

Какой установлен лимит при УСН?

Что представляет собой лимит УСН?

Применение упрощенной системы налогообложения приносит много выгоды, использующим его предпринимателям, однако в силу постоянных изменений законодательства, правила ее применения корректируются, формируя новые лимиты и условия.

Что такое лимит УСН

Это ограничения относительно различных показателей для возможности использования упрощенной системы налогообложения.

Лимиты могут постоянно изменяться и корректироваться различными государственными структурами, начиная от правительства и заканчивая налоговой инспекцией.

Кто имеет право на применение УСН и какие предусмотрены ограничения — смотрите в этом видео:

Законодательная база

Большинство законодательных актов относительно применения УСН и перехода на данную систему зафиксировано в Налоговом Кодексе, кроме этого существует еще ряд законов, регламентирующих эту систему исчисления налогов:

- Гл. 26. 2 указывает на порядок перехода на УСН и ведения учета доход/расход на ней;

- ФЗ 401 от 2016 года регулирует лимиты дохода и показатели остаточной стоимости ОС для применения упрощенной системы, а также с целью сохранения возможности пребывания на ней;

- Приказ Минэкономразвития № 698 от 2016 года регулирует показатель коэффициента для исчисления налога;

- ФЗ 248 от 2016 года регламентирует применение кодов с целью классификации продукции и видов деятельности в рамках налогового режима;

- Распоряжение № 2469 от 2016 года указывают на варианты использования льготного режима.

Письма Минфина с разъяснениями, указывают на нюансы использования упрощенки.

Выгода бизнеса в данном режиме

Важно: УСН является популярным видом налогообложения, многие ИП и предприятия с успехом его применяют из-за обширного перечня преимуществ:

- Пользователи данной системы вправе перед началом ее применения определиться с одним из видов налоговых ставок:

- 6%, если в данной системе используются статьи доходов и к минимуму сведены расходы;

- 15% вычитаются из разницы между доходами и расходами, то есть используется такая ставка, если есть доходная часть и траты.

- Кроме этого регионы вправе понижать данные ставки до 1% для многих видов деятельности.

- Бизнесмены, использующие упрощенку вместо нескольких видов налога, обязаны уплачивать единственный, что облегчает весть процесс отчетности и ведения бизнеса.

- Кроме этого при применении ставки в 15% допустимо переместить на траты страховые сборы, транспортные налоги и прочие.

- Отсутствует ограничение в представительстве.

Условия использования УСН.

Среди таких лимитов существуют:

- Остаточная стоимость ОС, находящихся на балансе компании, должны быть до 150 млн. рублей;

- Чтобы сохранить упрощенное налогообложение в новом 2019 году необходимо за 9 месяцев активности соблюсти отметку в 121 млн. рублей;

- Чтобы оставить за собой право применять УСН далее необходимо, чтобы общая годовая прибыль не превысила отметку в 150 млн. рублей.

Из этого вытекает, что ограничения не претерпели изменений, но при этом коэффициент дефлятор вырос в 2017 году и составляет 1, 481, данный индекс ежегодно увеличивает возможный доход на упрощенке и предел для перехода.

Важно: после 2017 года изменений в размере коэффициента больше не будет до 2020 года включительно, так как на его рост введен мораторий.

Кроме лимита на доходы существует предел относительно численности штата до 100 человек.

Ограничения на прибыль

На доходы существует лимит в 150 млн. рублей за год для любого участника экономического рынка. Очень важно соблюдать это правило, так как превышение лимита хотя бы на рубль, требует перехода на ОСНО с того квартала, в котором произошло превышение.

Так что за изменением в доходах необходимо следить, чтобы не упустить момента их увеличения, в противном случае будут начисляться штрафные санкции в следующем объеме:

- 200 рублей за отсутствие своевременного уведомления, о том, что действие УСН прекратилось;

- 5% от суммы налога, положенного согласно декларации ОСНО;

- 1 000 рублей за непредставление налоговой декларации налогоплательщика.

При этом следует помнить, что штрафные санкции начнут начисляться со следующего месяца, прекращения действия УСН. За просрочку уплаты налога будет начислена только пеня.

Если же критический порог доходов был обнаружен своевременно, а переходить на общий режим нет желания можно использовать следующие уловки.

Какие изменения произошли в законе?

Не зачислять средства, превышающие лимит, то есть перенести зачисление на следующий год, если это возможно, принять только те, которые невозможно отложить в пределах лимита:

- Оформление займа, при отгрузке товара вместо договора поставки оформить договор, как бы займа, согласно которому покупатель оплачивает кредит, такой договор не учитывается в качестве дохода при УСН;

- Комиссионное соглашение – получение комиссии в качестве посредника за оказанные услуги, такие доходы также не учитываются.

В случае желания перейти на УСН необходимо соблюдать следующие правила:

- За истекшие 9 месяцев предприятие должно иметь доход до 121 млн. рублей;

- При меньшем поступлении средств переход совершенно беспроблемный;

- В текущем периоде данное право не доступно, перейти можно только с начала нового финансового года;

- На расходы при УСН лимит отсутствует, весь смысл только в их принадлежности к видам.

Какая прибыль идет в зачет

Получаемая прибыль по различным операциям, не всегда учитывается для расчета налога, согласно законодательству учет происходит следующих сумм:

- От реализации продукции или имущества даже в натуральном виде;

- Внереализационные – доходы за прошлые периоды, обнаруженные по факту в данное время, валютные операции, суммы, вырученные от аренды помещения, имущественные права на безвозмездной основе, доходы по депозитам и ценным бумагам, поступления от долевого участия;

- Доходы на упрощенке учитываются в КУДиР на момент поступления средств, на расчетный счет.

Среди не учитываемых средств при расчете лимитного дохода УСН являются следующие:

- Залоговая недвижимость;

- Вклады в уставной капитал;

- Взносы в компенсационные фонды;

- Гранды;

- Иностранное спонсорство;

- Разница, образовавшаяся при переоценке акций;

- Штрафы, полученные предприятием;

- Возмещения от страховых компаний и по решению суда;

- Выигрыши;

- Дивиденды, с которых списаны налоги на прибыль. Здесь вы узнаете, по каким правилам выплачиваются дивиденды учредителям ООО;

- Прочие доходы определенные законодательством.

Важно: данный лимит в 2018 году в 2 раза превышает предыдущие года, что указывает на лояльность системы.

Если же в отчетном году компания, превысит данный лимит, то она должна перейти на общий режим и пересчитать налог с начала года, в котором было нарушено условие.

Лимит основных средств

С 1 января 2017 года этот лимит был увеличен со 100 млн. рублей до 150 млн. рублей. Уже с 1 октября 2016 года на упрощенке вправе были оставаться предприятия, у которых размер основных средств перешел порог в 100 млн. рублей, но при этом было выставлено ограничение, согласно которому на начало будущего года они не должны стоить больше 150 млн. рублей.

Потеря права использовать режим

Происходит данное событие, сразу же, когда доход предприятия перешагнул в 150 млн. рублей. Перейти необходимо сразу же, как только образовалось превышение, вне зависимости от периода.

Если, например, превышение произошло только на конец года, то с начала будущего организация перейдет на общий режим и пересчитает налоги за истекший период, где произошли изменения.

Правила перехода на общий режим

Согласно законодательству о переходе предприниматель должен уведомить налоговый орган в течение 15 дней с данного момента. После перехода налогоплательщик осуществляет выплату в качестве вновь сформированной организации.

Плюсы и минусы общей системы налогообложения рассмотрены тут.

Лимиты относительно кассы

При использовании кассового аппарата, согласно законодательным нормам владелец бизнеса должен установить лимит на конец рабочего дня по ее остатку.

При этом владелец обязан самостоятельно рассчитать данный предел без информирования банковских структур о превышении.

Важно: такая схема должна оформляться как нормативный документ и использоваться во всех подразделениях предприятия, которые средства сдают на основной офис.

Что делать, если лимит превышен

Если произошло превышение, и плательщик его не сразу обнаружил и продолжает платить, как на УСН, то налоговая вправе засчитать их в счет уплаты налога на общем режиме, не применяя штрафных санкций.

Кроме этого ФНС не вправе привлекать налогоплательщика к ответственности за несвоевременное предоставление декларации по новому режиму.

Заключение

Лимиты для УСН в 2018 году существенно увеличены, что обеспечивает возможность многим плательщикам оставаться на прежнем упрощенном режиме и получать от этого массу преимуществ.

Какой установлен лимит доходов на УСН — смотрите тут:

Источник: http://FBM.ru/bukhgalteriya/nalogooblozhenie/limit-pri-usn.html

Лимиты по УСН на 2018 год

Для перехода на УСН существуют пределы и ограничения, которые меняются каждый год, и, как правило, сумма необходимая для применения данной системы, растет и становится доступнее. Согласно лимитам по УСН на 2018 год, чтобы перейти на упрощенку стало необходимо соответствовать целому ряду требований.

Обратите внимание, что те, кто вписываются в лимиты по УСН теперь не сдают декларацию по УСН. Все подробности читайте в статье журнала «Упрощенка» «ФНС обещает отменить декларации на УСН».

Для того, чтобы использовать в 2018 году один из самых простых способов налогообложения, стало необходимо соответствовать некоторым критериям, представляющих из себя лимиты по УСН на 2018 год (ст. 346.12 НК РФ). Данные критерии представлены в таблице 1. Подробнее обо всех новшествах в работе при УСН, прочитайте в статье «Изменения для упрощенцев с 2018 года».

Специально для упрощенцев мы сделали программу Упрощенка 24/7. Она позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность в один клик. Возьмите пробный доступ к программе на 30 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Попробовать онлайн

Критерии использования упрощенной системы налогообложения в 2018 г

| 1) Число работников | Не более 100 человек |

| 2) Остаточная стоимость ОС — для перехода на УСН и для применения УСН.Внимание! ИП применяют этот лимит только для применения УСН. Ип переходят на УСН даже если стоимость их ОС первышает предел. | Не более 150 млн руб |

| 3) Доля участия других юрлиц | Не более 25 % |

| 4) Лимит для применения УСН по доходам, полученным за весь налоговый период (2018 год) — для применения УСН в 2018 году | Не более 150 млн. рублей |

| 5) Лимит для АО и ООО по доходам для перехода на УСН, полученным за январь-сентябрь 2017 года — для перехода на УСН с 1 января 2018 годаВнимание! Этот лимит для ИП не применим, они переходят на УСН даже если их доходы первышают предел. | Не более 112,5 млн. рублей |

| 6) Наличие филиалов | Не должно быть филиалов (представительства разрешены) |

При невыполнении какого-либо критерия — применять УСН нельзя.

Лимиты по УСН устанавливаются, как на компании, планирующих переход на спец режим, так и для уже действующих организаций. Переход на «Упрощенку» зависит от величины доходов, которые не должны быть выше установленного предельного значения. Способы привести в порядок доходы, чтобы они остались в пределах лимитов в статье «Приведите в порядок доходы, чтобы не слететь с упрощенки».

Источник: https://www.26-2.ru/art/351583-limity-po-usn-na-2018-god

УСН: новые лимиты доходности — Институт профессиональных бухгалтеров Московского региона

Е. Н. Галичевская, независимый консультант

В Налоговый кодекс РФ внесен ряд изменений, касающихся лиц, применяющих специальные режимы налогообложения. Право перейти на упрощенку появится у большего количества компаний.

Однако изменения вызвали у бухгалтеров некоторые затруднения и вопросы.

В чем возникли сложности, как принятые новшества повлияют на «упрощенную» деятельность уже сейчас и как сохранить свое право упрощенцам в следующем году – постараемся ответить на эти и другие вопросы в статье.

Одним из основных критериев, в соответствии с которыми определяется право на применение упрощенной системы налогообложения, является соблюдение определенного лимита доходов. Его следует соблюдать как при переходе на этот спецрежим, так и для сохранения права на него.

Этот критерий время от времени пересматривается, так как экономике присуща инфляция. Поэтому уровень дохода, который применяется в качестве указанного критерия, необходимо время от времени пересматривать. Очередной такой пересмотр состоялся в июле 2016 года, когда был принят Федеральный закон от 03.07.2016 № 243-ФЗ (далее – Закон № 243-ФЗ).

С 1 января 2017 года изменятся предельные величины дохода и остаточной стоимости основных средств, позволяющие организациям применять УСН. Суть изменений в том, что за счет повышения лимитов по УСН для небольшого бизнеса снижается уровень налоговой нагрузки.

Новые лимиты по УСН

Часть изменений будет носить позитивный характер, поскольку применять упрощенку со следующего года сможет большее число представителей малого бизнеса, и вот почему:

- лимит доходов для применения упрощенки увеличен вдвое – с 60 до 120 млн руб.;

- максимальная выручка юридических лиц за 9 месяцев года, в котором подается заявление о переходе на упрощенку, тоже удвоится и станет равной 90 млн вместо 45 млн руб.;

- для организаций вырастет размер допустимой остаточной стоимости основных средств со 100 до 150 млн руб.

Давайте разберемся, с какого момента применять лимиты. В законе сказано, что он «вступает в силу с 1 января 2017 года», однако при этом переходный период не предусмотрен. Также выделены два критерия применения упрощенки:

- сумма дохода, предусмотренная для перехода на УСН;

- сумма дохода, предусмотренная для работы на УСН.

Рассмотрим условия, которые необходимо выполнить в первом и во втором случае.

Лимит, необходимый для перехода на УСН

Напомним, что для перехода на УСН подается уведомление о переходе на спецрежим в инспекцию ФНС России по месту жительства индивидуального предпринимателя (ИП) или по месту нахождения юридического лица, не позднее чем в последний день текущего года (п. 1 ст. 346.13 НК РФ). Иными словами, если организация или ИП хочет перейти на УСН с 2017 года, то подать уведомление следует до 31 декабря 2016 года.

Источник: http://www.ipbmr.ru/?page=vestnik_2016_6_galichevskaya

Сумма минимального налога при УСН: тарифные ставки и особенности выплаты

Минимальный налог обязуются выплачивать те предприниматели, которые выбрали для себя УСН. Для подсчета минимального налога требуется совершить соотношение процентной ставки к общему доходу организации. Однако, это не значит, что помимо указанных в налоговой системе процентов придётся оплачивать дополнительный налог.

УСН включает в себя ставку 15% «доходы минус расходы», а минимальная ставка 1% от суммы дохода. Выплачивается та сумма, которая по процессу высчитывания оказывается больше.

В такой системе есть преимущества того, что в случае уплаты минимального налога (если его сумма оказывается больше), можно в будущем оформить разницу между налогами как расход предприятия.

Кбк усн «доходы» 2018 год

Для УСН с объектом налогообложения «доходы» установлен КБК на 2018 год – 18210501011011000110. Следует обратить внимание на то, что при перечислении налога в платежке требуется указывать КБК в зависимости от того, подлежит ли перечислению сама сумма налога, пени и (или) штраф.

| Платеж по УСН «Доходы» в 2018 году | КБК |

| Налог | 182 1 05 01011 01 1000 110 |

| Пени | 182 1 05 01011 01 2000 110 |

| Штраф | 182 1 05 01011 01 3000 110 |

КБК УСН при «минимальном налоге» в 2018 году

Минимальный налог в 2018 году необходимо перечислить по КБК обычных авансовых платежей. Это положение следует из приказа Минфина России от 20 июня 2016 г. № 90н.

Иначе говоря, в 2016 года организации на УСН применяли два разных КБК. Один использовали для обычного налога при УСН , другой — для минимального. Начиная с 2017 года ситуация изменилась – КБК стал единым.

С сайта: http://tgdon.ru/x1/kbk-usn-6-procentov.html

Упрощённая система налогообложения (УСН) в 2018 году

Упрощённая система налогообложения — самый популярный режим налогообложения среди предпринимателей малого и среднего бизнеса.

УСН предусмотривает 2 вида налогообложения, один из которых вы должны выбрать:

- УСН «доходы» по ставке 6 %

- УСН «доходы минус расходы» по ставке 15 %

Условия применения

НЕ вправе применять УСН:

- Организации и ИП, имеющие более 100 наёмных работников.

- Банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды, микрофинансовые организации.

- Организации и ИП, производящие подакцизные товары(алкогольная и табачная продукция, бензин и др.).

- Организации и ИП, занимающиеся добычей и реализацией полезных ископаемых,за исключением общераспространённых (например, торф, щебень, песок).

- Организации, занимающиеся организацией и проведением азартных игр.

- Нотариусы, занимающиеся частной практикой, адвокаты, учредившиеадвокатские кабинеты и др. формы адвокатских образований.

- Организации-участники соглашений о разделе продукции.

- Организации и ИП, перешедшие на ЕСХН (единый сельскохозяйственный налог).

- Организации, доля участия в которой других организаций не превышает 25 %.(Исключения: организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов; некоммерческие организации; бюджетные научные и образовательные учреждения).

- Организации, у которых остаточная стоимость основных средств более 100 млн. руб. (с 2017 года — 150 млн. рублей).

- Казенные и бюджетные учреждения.

- Иностранные организации.

- Организации и ИП, не уведомившие о переходе на УСН в установленные сроки.

- Организации и ИП, чей годовой доход превышает 60 млн. руб. В 2015 году предельнаясумма доходов — 68,82 млн. руб. В 2016 году — 79,74 млн. руб. (С 2017 года — 120 млн. руб.)

- Организации, имеющие филиалы и (или) представительства.

Отдельное условие для уже работающей организации:

Такая организация может перейти на УСН, если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе, ее доходы не превысили 45 млн. рублей (с 1 января 2017 г. — 90 млн. руб.). В лимит входят доходы от реализации и внереализационные доходы (при этом из них исключается НДС).

НО: если организация до перехода на УСН применяет только ЕНВД, лимит доходов не применяется, т.е. без разницы — какие у вас доходы, в любом случае сможете перейти на УСН. Если же ЕНВД совмещается с Общим режимом налогообложения, то в лимит доходов входят только доходы от Общего режима.

Порядок перехода на УСН

1) При регистрации ИП или ООО. Уведомление о переходе можно подать одновременно с документами на регистрацию. Либо в течении 30 дней со дня регистрации ИП или организации.

2) При переходе с других режимов налогообложения: Перейти возможно со следующего года, предварительно до 31 декабря уведомив налоговую. Или, чтоб долго не ждать, можно закрыть ИП и тут же снова открыть, подав уведомление на УСН.

Что выбрать: УСН «доходы» или УСН «доходы минус расходы»?

На этом виде УСН нужно учитывать пару ключевых факторов:

1) Дело в том, что ваши расходы должны быть документально оформлены и подтверждены.

- Учёт расходов надлежащим образом должен вестись в Книге учёта дохода и расходов (КУДиР).

- А подтверждением сумм расходов по оплате приобретенных товаров (работ, услуг) являются, например, кассовые чеки, платежные документы, квитанции, товарные накладные, акты выполнения работ и указания услуг , заключённые договоры и др.

- При этом не все расходы могут быть учтены. А какие именно и в каком порядке, смотрите здесь «Перечень расходов, учитываемых при УСН».

2) Региональная ставка.

- В зависимости от региона колеблется от 5 % до 15 % (может быть даже 0% у льготных категорий), что может сыграть немаловажную роль в размере налога и в том, какой тип УСН вы выберете. Она зависит не столько от региона в целом, сколько от вида деятельности, которым будете заниматься, ну и ещё от кое-каких нюансов.

- Ставку для вашего региона можете узнать в местной налоговой инспекции. Либо посмотрите здесь «Дифференцированные налоговые ставки УСН (доходы минус расходы)». Тут всегда актуальная информация на эту тему по всем субъектам РФ.

- Склонить к тому или иному выбору УСН помогут предварительные расчёты налога, хотя, конечно, далеко не все могут наперёд «предвидеть», какие у них будут доходы и расходы.

Образец расчёта налога для УСН «доходы и для УСН (доходы — расходы)

Доходы — 600 000 руб. Расходы — 350 000 руб. (сюда уже включены все страховые взносы)

Взносы в ПФР + 1 % с дохода свыше 300 000 руб.: 3 000 руб. Рассмотрим 3 ситуации:

1) Предприниматель на УСН «доходы» 6 % без работников:

- Налог = 600 000 руб. * 6 % = 36 000 руб.

- Раз ИП без работников, то налог уменьшаем полностью на всю сумму страховых взносов:

- 36 000 руб. — (20 000 руб. + 3 000 руб.) = 13 000 руб.

2) Предприниматель на УСН «доходы» 6 % с работниками:

- Налог = 36 000 руб.

- Так как есть работники, то налог можем уменьшить не более, чем на 50 %:

- 36 000 руб. * 50 % = 18 000 руб. — это максимум, на сколько мы можем уменьшить налог.

- Сумма страховых взносов у нас 23 000 руб. > 18 000 руб., поэтому к оплате 18 000 руб.

3) Предприниматель на УСН «доходы минус расходы».

- Сам налог уменьшить на сумму страховых взносов нельзя. Но сумму этих взносов можно включить в расходы, что мы и сделали по условию примера.

- Налог = (600 000 руб. — 350 000 руб.) * 10 % = 25 000 руб.

- Итог: с данными условиями УСН «доходы» без работников оказалась самым выгодным выбором.

Как уменьшить налог УСН

Хорошая новость в том, ваш налог УСН можно уменьшить на сумму уплаченных страховых взносов:

1) Если УСН «доходы» без работников, то налог уменьшается на всю сумму страховых взносов.

2) Если УСН «доходы» имеет работников, то налог можно уменьшить не более, чем

3) УСН «доходы минус расходы». Сам налог уменьшить на сумму страховых взносов нельзя. Однако сумму этих взносов можно включить в расходы. В таком случае, расходы будут выглядеть, например, так: аренда 30 000 руб., закуп офисной техники 50 000 руб., з/п 50 000 руб., обязательные страховые взносы 20 000 руб. и т.д.

Можно ли уменьшить налог УСН на доход 1% свыше 300000 в ПФР

Источник: http://buhvopros.com/minimalnyj-nalog-pri-usn/