Однодневная командировка: возмещение расходов, обложение НДФЛ и страховыми взносами

Однодневная командировка: возмещение расходов, обложение НДФЛ и страховыми взносами

В соответствии со статьей 166 Трудового кодекса РФ (ТК РФ), служебной командировкой признается поездка работника по распоряжению компании на определенный срок для выполнения служебного поручения вне места постоянной работы.

При направлении работника в служебную командировку в силу статьи 167 ТК РФ за ним сохраняется место работы (должность) и средний заработок, а также возмещаются расходы, связанные с поездкой (статья 168 ТК РФ), в том числе:

– расходы на проезд;

– расходы на наем жилого помещения;

– дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

– иные расходы, произведенные работником с разрешения или ведома работодателя (телефонные переговоры, оплата услуг такси, расходы, связанные с обменом валюты, и др.).

Данный перечень расходов является открытым и определяется коллективным договором или локальным нормативным актом (приказом руководителя / положением о командировках).

Срок командировки определяется работодателем. Он зависит от объема, сложности и других особенностей служебного поручения (абзац 1 пункта 4 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.08 № 749 (далее по тексту – Положение)).

Командировка может быть как однодневной, так и длительной. Вместе с тем она не может быть бессрочной, поскольку согласно ст. 166 ТК РФ командировкой считается служебная поездка на определенный срок, установленный для выполнения работником конкретного служебного поручения. Максимальный срок служебной командировки законодательством не установлен.

В соответствии с указанной выше статьей 168 ТК РФ работнику возмещаются дополнительные расходы, связанные с проживанием вне места постоянного жительства, а именно – суточные. Суточные выплачиваются за каждый календарный день поездки.

Случай направления работника в командировку на один день с возвращением из нее в тот же день имеет свои особенности.

Напомним, что в 2005 году норма пункта 15 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.1988г.

№ 62 «О служебных командировках в пределах СССР» (далее по тексту – Инструкция №62), в соответствии с которой при командировках в такую местность, откуда командированный имеет возможность ежедневно возвращаться к месту своего постоянного жительства, суточные (надбавки взамен суточных) не выплачиваются, стала предметом рассмотрения в Верховном Суде Российской Федерации (далее по тексту – ВС РФ). Решением ВС РФ от 4 марта 2005 г. № ГКПИ05_147 заявление о признании недействительным первого предложения пункта 15 Инструкции №62 «О служебных командировках в пределах СССР» оставлено без удовлетворения. При этом в обоснование своей позиции высший судебный орган привел следующие аргументы.

Из содержания статей 167, 168 ТК РФ следует, что суточные имеют своей целью покрытие личных расходов работника на срок служебной командировки, поскольку средний заработок работнику на время командировки сохраняется, проезд работника к месту командировки и обратно к месту постоянной работы оплачивается, возмещаются расходы по найму жилого помещения. Выплату же суточных работнику законодатель обусловил с проживанием работника вне места постоянного жительства более 24 часов. В сутках 24 часа, данное обстоятельство является общепризнанным и не нуждается в силу статьи 61 Гражданского процессуального кодекса РФ в доказывании.

Ситуация не изменилась и после введения 28 октября 2008 года Положения об особенностях направления работников в служебные командировки, утвержденным постановлением Правительства РФ от 13.10.

08 № 749 в соответствии со статьей 166 ТК РФ.

Данный нормативный документ не обязывает компанию выплачивать суточные, если работник возвращается домой в тот же день, когда он был направлен в командировку (пункт 11 Положения).

Согласно пункту 11 Положения выплата суточных обязательна за исключением случаев, когда работник имеет возможность ежедневно возвращаться домой, и такое решение принимает руководитель в каждом отдельном случае. При этом учитываются следующее:

— расстояние до места командировки и условия транспортного сообщения;

— характер выполняемого задания;

— возможность создания работнику условий для отдыха.

Однако если работник по окончании рабочего дня по согласованию с руководителем организации остается в месте командирования, то ему следует возместить расходы по проживанию.

Ранее в пункте 15 Инструкции №62 было указано, что работник может в этой ситуации остаться в месте командирования по своему усмотрению, теперь же ему требуется согласовать это с руководителем (это касается только командировок по России).

При однодневных зарубежных командировках согласно пункту 20 Положения суточные в иностранной валюте выплачиваются в размере 50% от установленной в организации нормы расходов на выплату суточных на загранкомандировки.

При исчислении налога на прибыль следует обратить внимание на выплаты суточных при однодневных командировках.

Согласно подпункту 12 пункта 1 статьи 264 налогового кодекса Российской Федерации (далее по тексту – НК РФ) к прочим расходам, связанным с производством и реализацией, относятся расходы на командировки, в том числе и суточные.

Как уже было указано ранее, при командировках в местность, откуда работник может ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются (пункт 11 Положения).

Арбитражный суд Уральского округа в своем постановлении от 30.01.

2015 № Ф09-9855/14 по делу №А60-15139/2014 принял позицию налоговых органов в части не правомерности включения «однодневных» суточных в состав расходов в целях налогообложения прибыли.

м

Источник: https://centrnp72.ru/news/977-odnodnevnaja-komandirovka-vozmeschenie-rashodov-oblozhenie-ndfl-i-strahovymi-vznosami.html

Выплаты при однодневных командировках — учет НДФЛ

Правила оплаты однодневной командировки, порядок начисления страховых взносов и НДФЛ при командировках длиной в один день, а также особенности учета оплаты однодневной командировки сотрудника при расчете налога на прибыль разъясняют эксперты журнала «Учет в бюджетных учреждениях».

Оплата однодневных командировок

При направлении сотрудников в однодневные командировки суточные не выплачиваются. Однако возмещение командировочных расходов сотрудникам все же производится, хотя и в ином порядке, чем выплата суточных при командировках, занимающих дольше одного дня.

Правила оплаты однодневной командировки 2014, порядок начисления страховых взносов и НДФЛ при командировках длиной в один день, а также особенности учета оплаты однодневной командировки сотрудника при расчете налога на прибыль разъясняют эксперты журнала «Учет в бюджетных учреждениях».

Возмещение командировочных расходов

Согласно пункту 11 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749, при однодневных командировках суточные не выплачиваются.

Однако, как мы уже сказали, работодатель вправе возместить работнику иные расходы. Выплаты взамен суточных при однодневных командировках можно считать компенсациями (постановление ФАС Западно-Сибирского округа от 9 июня 2014 г. № А27-15698/2013).

В таком случае этот аналог суточных не облагается НДФЛ и страховыми взносами.

Порядок и размеры компенсации определяются коллективным договором или локальным нормативным актом (п. 4 ст. 168 Трудового кодекса РФ). Компенсируют такие командировочные расходы (п. 1 ст. 168 Трудового кодекса РФ):

- на проезд;

- на наем жилья;

- суточные;

- другие затраты, понесенные с разрешения или ведома работодателя.

При этом для разных категорий работников могут быть установлены разные размеры возмещения командировочных расходов. На это указано в пункте 3 письма Роструда от 4 марта 2013 г.

№ 164-6-1, где приведены разъяснения норм трудового законодательства о служебных командировках.

Отметим важный факт: в этом письме выражено мнение, что во всех случаях направления работника в командировку по России работодатель обязан выписать командировочное удостоверение, в том числе при командировке на один день.

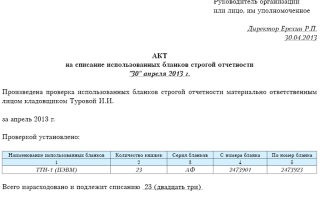

Документальное подтверждение командировочных расходов

Все расходы подтверждаются первичными документами, которые прилагаются к авансовому отчету подотчетного лица. Рассмотрим случаи компенсации командировочных расходов, в которых подтверждающие документы вызывают больше всего вопросов.

Расходы на проезд

Затраты на приобретение электронного авиабилета подтверждают следующие оправдательные документы:

- сформированная автоматизированной информационной системой оформления воздушных перевозок маршрут/квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета;

- посадочный талон, подтверждающий перелет подотчетного лица по указанному в электронном авиабилете маршруту;

- документы, подтверждающие оплату электронного билета.

Такие разъяснения приведены в письмах Минфина России от 30 апреля 2013 г. № 03-03-07/15219, от 19 апреля 2013 г. № 03-03-07/13501.

В письме от 12 апреля 2013 г. № 03-03-07/12256 финансисты указали, что контрольный купон электронного билета (выписка из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте), полученный в электронном виде по информационно-телекоммуникационной сети, считается документом, подтверждающим расходы на приобретение железнодорожного билета.

Расходы на оплату услуг стоянки

У командированного сотрудника может возникнуть необходимость оплатить услуги стоянки (парковки) автомобиля. Такие расходы возмещаются ему в полном объеме.

По мнению Минфина России, выраженному в письме от 25 апреля 2013 г.

№ 03-04-06/14428, на суммы оплаты организацией стоимости парковки автомобиля сотрудника, направленного в командировку, положения пункта 3 статьи 217 Налогового кодекса РФ не распространяются.

Иными словами, такая компенсация командировочных затрат считается доходом сотрудника, подлежащим обложению НДФЛ. Порядок предоставления профессиональных налоговых вычетов прописан в статье 221 Налогового кодекса РФ.

Учет командировочных расходов в целях налога на прибыль

В своих разъяснениях чиновники отмечают, что такие затраты можно учесть в составе прочих расходов при условии их документального подтверждения (письма Минфина России от 1 августа 2013 г. № 03-03-06/1/30805, от 21 мая 2013 г. № 03-03-06/1/18005).

При этом в обоснование своей позиции финансисты сослались на пункт 24 Положения о командировках. Из него следует, что те затраты на командировки, которые в данном Положении прямо не указаны, можно возместить при наличии подтверждающих документов.

Однако при этом такие расходы нужно прописать в коллективном договоре или локальном нормативном акте, а также установить порядок возмещения затрат и размеры выплачиваемой компенсации.

Получается, что перечень расходов, которые можно учесть при направлении работника в командировку, можно считать открытым. То есть учреждение может учесть суммы этих выплат при расчете налога на прибыль, если оформлено положение о командировках с указанием размера компенсаций для однодневных поездок и определены случаи, когда данные суммы выплачиваются.

Ндфл с выплат при однодневных командировках

Компенсации в пределах норм не облагаются НДФЛ на основании пункта 3 статьи 217 Налогового кодекса РФ. Такую точку зрения подтверждает и Минфин России в письме от 26 мая 2014 г. № 03-03-06/1/24916.

То есть ограничения для суточных в целях исчисления НДФЛ нужно соблюдать и при однодневной командировке.

Напомним, что за каждый день нахождения в служебной поездке размер выплачиваемого возмещения, которое не включается в налогооблагаемый доход работника, составляет:

- не более 700 руб. в случае командировки на территории России;

- не более 2,5 тыс. руб. при загранкомандировке.

Как указал Президиум ВАС РФ в постановлении от 11 сентября 2012 г. № 4357/12, выплаты при однодневных командировках не относятся к суточным в силу определения, содержащегося в трудовом законодательстве.

Тем не менее такие суммы могут быть признаны компенсациями. Это означает, что данные выплаты не считаются доходом сотрудника.

Следовательно, НДФЛ с них удерживать не нужно – в том случае, если выплаты произведены в пределах норм.

Страховые взносы при однодневных командировках

Компенсации также не облагаются страховыми взносами подп. «и» п. 2 ч. 1 ст. 9 (Федерального закона от 24 июля 2009 г. № 212-ФЗ). Аналогичное мнение разделяют и судьи (определение ВАС РФ от 12 мая 2014 г. № ВАС-5640/14).

Следует отметить, что выплата суточных связана с проживанием работника вне места постоянного жительства более 24 часов. На это обращено внимание в решении ВС РФ от 4 марта 2005 г. № ГКПИ05-147. Вместе с тем, как показывает арбитражная практика, с каждой конкретной командировкой надо разбираться в отдельности.

Например, в одном случае судьи пришли к следующим выводам (постановление ФАС Западно-Сибирского округа от 26 апреля 2013 г. № А67-5500/2012).

Если по путевому листу работники выехали в 5 часов утра и возвратились в 22 часа этого же дня, преодолев более 700 км, то понятно, что они не могли полноценно отдохнуть. Ведь 17 часов командировки значительно превосходят нормальную продолжительность рабочего времени.

Такое большое расстояние свидетельствует о том, что командировка, по сути, могла быть более продолжительной. Тем более что по приказу руководителя длительность поездки изначально составляла не один, а два дня.

В качестве еще одного примера приведем постановление ФАС Волго-Вятского округа от 19 апреля 2013 г. № А11-13077/2011. В нем сделан акцент на том, что порядок и размеры возмещения расходов на командировки определяются коллективным договором или локальным нормативным актом.

Арбитры установили, что приказом директора организации утверждено и введено в действие положение, определяющее размер расходов для однодневной служебной поездки. С точки зрения судей, если эта величина не превышена, то отсутствуют основания и для начисления страховых взносов.

Если в поездку направлен внештатник

В статье 11 Трудового кодекса РФ указано, что трудовое законодательство и иные акты, содержащие нормы трудового права, не распространяются на лиц, работающих на основании договоров гражданско-правового характера.

В пункте 2 Положения № 749 также указано, что в командировки направляются лишь лица, состоящие с работодателем в трудовых отношениях. Следовательно, если между учреждением и физическим лицом заключен договор гражданско-правового характера, в этом случае учреждение не выступает как работодатель по отношению к физическому лицу.

Поэтому поездка такого лица для выполнения определенной работы или оказания услуги не может считаться командировкой.

В таком случае оплата понесенных затрат представляет собой не возмещение командировочных расходов, а дополнительное вознаграждение, выплачиваемое в пользу физического лица при оказании им услуг (выполнении работ) по договору. Другими словами, эти суммы (за минусом профессиональных вычетов) облагаются НДФЛ. Перечень подобных выплат следует предусмотреть при оформлении гражданско-правового договора.

Важно запомнить

Суммы, выплачиваемые работникам вместо суточных при направлении их в однодневную командировку, не облагаются НДФЛ в пределах нормативов, установленных для обычных суточных.

Также смотрите:

– Расходы на такси в командировке: налог на прибыль

– Компенсация за использование личного автомобиля

– Признание затрат на бензинЧтобы читать свежие материалы журнала «Учет в бюджетных учреждениях», , или подпишитесь на журнал.

Источник: https://www.budgetnik.ru/art/3465-red-vyplaty-pri-odnodnevnyh-komandirovkah

Облагаются ли суточные НДФЛ и страховыми взносами?

При направлении персонала в командировочные поездки работодатель обязан не только возместить физлицам затраты на проезд и проживание, но и выдать суточные. Точный размер для таких сумм предприятия вправе утверждать самостоятельно в ЛНА или же коллективных договорах. При этом можно установить нормативную величину или повышенную.

Чтобы понять, облагаются ли суточные страховыми взносами, необходимо знать, в каком размере возмещает работодатель эти расходы командировочному лицу. Если возникает превышение законодательно утвержденной нормы, идет речь о сверхнормативных выплатах. Если расчеты осуществляются в пределах лимитов, говорят о том, что суточные выдаются по нормативу.

А как облагаются суточные НДФЛ и страховыми взносами? Ответ можно найти в стат. 217 и 422 НК. В п. 2 стат. 422 сказано, что при выдаче работникам сумм на командировки не облагаются взносами по страхованию следующие виды суточных (по п. 3 стат. 217):

- В пределах 700 руб. – для поездок внутри России.

- В пределах 2500 руб. – для зарубежных поездок.

Как сверхнормативные суточные облагаются страховыми взносами в 2018 году?

Мы выяснили, что сверхнормативные суточные облагаются страховыми взносами. Прямое указание на эту обязанность дают стат. 422 и 217 НК. В каком порядке начислять взносы с обозначенных видов выплат? В первую очередь, чтобы обосновать свои затраты и правильность расчета налогов, налогоплательщик должен утвердить в ЛНА предприятия величину суточных по российским и зарубежным поездкам.

Затем перед началом командировки сотруднику выдаются суточные, исходя из предполагаемой длительности поездки и на основании распоряжения руководителя.

Окончательные расчеты осуществляются в трехдневный срок от даты возвращения физлица. Предположим, инженер направлен в г. Москву в командировку с 14 по 18 мая. Величина суточных в фирме утверждена в размере 1500 руб.

Взносы с сумм сверх норм (1500-700 = 800 руб. х 5 дн. = 4000 руб.) начисляются так:

- В ОПС – 4000,00 х 22 % = 880 руб.

- В ОСС на ВНиМ – 4000,00 х 2,9 % = 116 руб.

- В ОМС – 4000,00 х 5,1 % = 204 руб.

Как облагаются НДФЛ суточные сверх нормы

Равно как суточные сверх нормы в 2018 году облагаются страховыми взносами, так и начисление подоходного налога с таких сумм является обязательным для всех работодателей. Нормативное основание содержится в п. 3 стат. 217 НК.

Здесь в состав облагаемых доходов не включены 700 руб. по российским поездкам; 2500 руб. – по зарубежным. А на суточные свыше 700 рублей страховые взносы и НДФЛ начисляются. Так же, как и на суммы свыше 2500 руб.

для зарубежных поездок.

Продолжим прошлый пример. Предположим, инженер не использует никаких вычетов по НФДЛ и налог рассчитывается с его вознаграждения по тарифу в 13 %. Тогда, с командировочных выплат придется удержать:

- 4000,00 х 13 % = 520 руб.

- Сумма к выдаче «на руки» – 1500,00 х 5 дн. – 520 руб. = 6980 руб.

Сведения о величине превышения суточных выплат бухгалтер обязан отразить в ф. 6-НДФЛ. При этом не нужно приводить полную величину выплат, указывается только превышение. В разд. 2 по стр.

100 вносится последнее число месяца утверждения авансового отчета; в стр. 110 – приводится фактическое число расчетов с командировочным по суточным; а по стр.

120 – вносится следующий за днем удержания подоходного налога день.

Однодневные командировки – начисление с суточных страховых взносов и НДФЛ

В соответствии с п. 11 Постановления № 749 от 13.10.08 г. если у сотрудника имеется возможность вернуться к месту своего проживания (постоянного), по таким поездкам суточные не выдаются.

Обоснованно это тем, что подобные командировки признаются однодневными.

Но работодатель вправе предусмотреть выдачу сотрудникам иных сумм, связанных со служебными поездками – на питание, проезд и прочие нужды.

С таких компенсаций начислений по взносам на страхование делать не нужно при условии наличия у физлица подтверждающих документов.

Если же никаких обоснований понесенным затратам у сотрудника нет, придется удержать налоги с выплат сверх лимитов. В этом случае страховые взносы на сверхнормативные суточные, а также НДФЛ, начисляются по правилам, приведенным выше.

Когда выплаты осуществляются в пределах действующих норм, взносы и подоходный налог уплачивать не требуется.

К примеру, менеджер предприятия был направлен в командировку в Чехию на один день. Размер суточных для зарубежных поездок у работодателя равен 2500 руб.

По однодневным зарубежным командировкам выдается 1250 руб. С этой суммы не требуется начислять взносы по страхованию, а также НДФЛ.

Факт нахождения работника в командировке подтверждается билетами, обоснование поездки содержится в приказе руководителя.

Как определить величину суточных при расчетах в валюте

А как рассчитываются страховые взносы с суточных в 2018 году при зарубежных командировках? Некоторые предприятия по таким поездкам могут выплачивать суммы в валюте, а не российских рублях. Чтобы определить, с какой суммы необходимо начислить налоги, предварительно потребуется пересчет выплат. На какую дату выполняются расчеты?

Источник: https://raszp.ru/strakhovanie/sverkhnormativnye-sutochnye-oblagayutsya-strahovimi-vznosami-2018.html

Подоходный налог с суточных в командировке — Твой юрист

Не облагаемые НДФЛ суточные 2018 года остались на прежнем уровне и составляют 700 руб. по командировкам внутри страны и 2 500 руб. по зарубежным командировкам. Напомним особенности налогообложения этих выплат.

Когда выплачиваются суточные

В процессе трудовой деятельности у работников возникает необходимость выезда в служебных целях за пределы территории нахождения постоянного рабочего места. Согласно ст.

166 ТК РФ подобная поездка считается командировкой, за исключением случаев, когда выполнение служебных обязанностей уже предполагает разъездной характер работы. Командировочные затраты обязан компенсировать работодатель (ст.

168 ТК РФ), в том числе и выплаты работнику на дополнительные расходы за каждый день пребывания в командировке – суточные. В некоторых случаях на командировочные выплаты (в том числе суточные) НДФЛ необходимо начислить как на прямой доход сотрудника.

Выплатить суточные можно как перед поездкой в командировку (авансом из расчета запланированных дней поездки), так и по ее завершении (по фактическому количеству дней нахождения в командировке).

О том, кто и на основании чего рассчитывает суточные, выплачиваемые авансом, читайте в статье «Порядок учета командировочных расходов в 2017-2018 годах».

Облагаются ли суточные НДФЛ

Из текста ст. 217 п. 3 НК РФ понятно, что не весь размер командировочных затрат попадает под налогообложение. Документально подтвержденные затраты на проезд и проживание, суточные выплаты в пределах 700 руб. для поездок по стране и 2 500 руб.

по загранкомандировке не являются объектом налогообложения НДФЛ. То есть в пределах обозначенных норм суточные НДФЛ-2018 не облагаются.

С выплат суточных, произведенных организацией работникам свыше указанных норм, удерживается налог на доходы физических лиц на общих основаниях.

О том, как поступить, если работник вовремя не отчитался по командировке, читайте в материале «Как быть, если подотчетное лицо не отчиталось в срок».

Если затраты на проживание и транспортные расходы во время командировки не были документально оформлены и нет возможности их подтвердить, то они будут облагаться НДФЛ, за исключением суточных в пределах сумм, указанных выше.

м

Потраченные и документально не подтвержденные сверх нормативов средства фискальные органы также могут учесть в базе для начисления НДФЛ (постановление ФАС Западно-Сибирского округа от 23.12.2013 № А27-1862/2013).

Обоснованность выплаты самих суточных в пределах установленных законодательством норм при утрате командировочных документов можно подтвердить локальными документами предприятия – приказами о направлении в командировку, табелями учета рабочего времени, отчетами о выполнении служебного задания.

О том, какие действия предпринять в случае отсутствия документов о проживании, читайте в статье «Как быть с НДФЛ, если документы о проживании в командировке отсутствуют?».

Ндфл с выплат при однодневных командировках

При возникновении однодневных командировок компенсационные выплаты сотрудникам не считаются суточными. Такие затраты следует отнести к иным расходам (ст. 168 ТК РФ).

Однако облагаются НДФЛ подобные компенсационные выплаты по тем же нормам – 700 руб. по РФ, и свыше 2 500 руб. – за территорией РФ.

Это подтверждают чиновники («Минфин рассказал, как облагать НДФЛ ”однодневные” суточные»).

В некоторых случаях командировочные поездки происходят на территории одного населенного пункта.

При выезде работника за пределы оговоренного в трудовом договоре рабочего места в обособленные подразделения организации или головное отделение поездка также считается командировкой (п. 3 постановления Правительства РФ от 13.10.

2008 № 749). При этом поездки не должны носить постоянный характер, и деятельность работника не может быть связана с разъездным графиком.

Об особенностях обложения НДФЛ выплат за разъездной характер работы читайте в материале «Выплаты разъездным работникам: когда можно не удерживать НДФЛ?».

При однодневной командировке за пределы государства выплата суточных положена в размере 50% от нормы расходов за пределами РФ (п. 20 постановления Правительства РФ от 13.10.2008 № 749).

Подобные суточные также не являются объектом налогообложения НДФЛ в общепринятых лимитах.

Направляя сотрудников в командировку по служебной необходимости, величину суточных выплат каждая организация вправе устанавливать на свое усмотрение. Сумма или порядок расчета компенсационных затрат должны быть закреплены локальными нормативными актами.

Налог на доходы физических лиц удерживается с выплат работникам сверх установленных общероссийских норм, то есть с выплат более 700 руб. в сутки при командировках по России и с сумм, превышающих 2 500 руб.

, во время нахождения на территории иностранных государств.

О том, как в 2018 году суточные облагаются страховыми взносами, читайте в статье «Каковы страховые взносы на суточные в 2018 году?».

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Суточные сверх нормы: 6-НДФЛ

Актуально на: 22 августа 2016 г.

О заполнении построчно Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected] ) мы рассказывали в нашем отдельном материале. А каковые особенности отражения в 6-НДФЛ суточных сверх нормы?

Суточные и НДФЛ

НК установлено, что не облагаются НДФЛ в числе прочих все виды установленных действующим законодательством компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с возмещением командировочных расходов (п. 3 ст. 217 НК РФ).

При этом суточные не облагаются НДФЛ в пределах следующих размеров:

Соответственно, суточные, выданные работнику сверх указанных нормативов, облагаются НДФЛ в общем порядке (п. 1 ст. 210 НК РФ).

Суточные в 6-НДФЛ

Поскольку суточные сверх норматива облагаются НДФЛ, информацию об их величине и удержанном налоге с них необходимо приводить в Расчете. При этом указать нужно именно превышение суточных, т. е. их размер, превышающий в сутки 700 рублей и 2 500 рублей для внутрироссийских и заграничных командировок соответственно.

Даты для сверхнормативных суточных

Для отражения величины сверхнормативных суточных в форме 6-НДФЛ необходимо определиться с датами, которые будут указаны в Разделе 2 Расчета.

Датой фактического получения дохода для облагаемых НДФЛ суточных является последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (пп. 6 п. 1 ст. 223 НК РФ). Таким образом, эту дату необходимо указать по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ.

Датой удержания налога (строка 110) будет являться дата фактической выплаты дохода, из которой НДФЛ был удержан (п. 4 ст. 226 НК РФ).

Важно иметь в виду, что эта дата не может быть раньше последнего числа месяца, ведь НДФЛ не может быть удержан, если доход не получен.

А раз доход получен в последний день месяца, то и удержан НДФЛ может быть при ближайшей выплате дохода, произведенной в последний день месяца или позднее (Письмо ФНС от 29.04.2016 № БС-4-11/7893 ).

Соответственно и перечислен НДФЛ со сверхнормативных суточных должен быть не позднее рабочего дня, следующего за днем, когда НДФЛ с суточных был удержан.

Сверхнормативные суточные в 6-НДФЛ: пример

Источник: http://historyblog.ru/podohodnyj-nalog-s-sutochnyh-v-komandi/