Декларация по акцизам на табачные изделия в 2008 году

Нечипорчук Н.А.

советник государственной гражданской службы РФ 3-го класса, канд. экон. наук, Управление администрирования косвенных налогов ФНС России

|

В соответствии с Федеральным законом от 30.12.

2006 № 268-ФЗ с 1 января 2008 года пункт 5 статьи 204 НК PФ, в котором установлены сроки и порядок представления декларации по акцизам, действует в новой редакции. Как и прежде, декларация по акцизам на табачные изделия подается по месту производства этих товаров.

Поэтому организации, в состав которых входят обособленные структурные подразделения, сдают налоговые декларации не только по месту своего нахождения, но и по месту нахождения каждого обособленного подразделения. В декларации отражаются операции, осуществляемые обособленными подразделениями.Исключение предусмотрено для организаций, относящихся к категории крупнейших.

Согласно пункту 5 статьи 204 Налогового кодекса организации, отнесенные на основании статьи 83 НК РФ к категории крупнейших налогоплательщиков, подают декларации по акцизам на табачные изделия по месту постановки на учет.

Это означает, что в текущем году крупнейшие налогоплательщики должны представлять в налоговый орган по месту постановки на учет декларации по всем обособленным подразделениям, занимающимся производством табачных изделий. Сводную декларацию по организации в целом составлять не нужно. Как и раньше, сумма акциза, подлежащая уплате в бюджет, рассчитывается по каждому обособленному подразделению.

ПРИМЕР 1

ОАО «Табак», расположенное в Санкт-Петербурге и состоящее на учете в налоговой инспекции по крупнейшим налогоплательщикам, производит сигареты с фильтром. Обособленные структурные подразделения организации — табачные фабрики находятся в Твери, Московской области и Ставропольском крае.

ОАО «Табак» за январь 2008 года представляет в налоговую инспекцию Санкт-Петербурга декларации по головной организации и всем обособленным подразделениям в отношении осуществляемых ими операций.Акциз уплачивается по месту нахождения каждого обособленного подразделения.

В статье 204 НК РФ сказано, что плательщики акцизов представляют налоговые декларации не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. Таким образом, декларация по акцизам на табачные изделия за январь 2008 года должна быть подана не позднее 25 февраля.

Акциз уплачивается двумя равными платежами: не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем.Декларация по акцизам на табачные изделия заполняется по форме, утвержденной приказом Минфина России от 14.11.2006 № 146н.

Этим же приказом утвержден и порядок заполнения декларации. Форма декларации включает:— титульный лист;— раздел 1 «Сумма акциза на табачные изделия, подлежащая уплате в бюджет, по данным налогоплательщика»;— раздел 2 «Расчет суммы акциза на табачные изделия». Он состоит из подразделов 2.1, 2.2 и 2.

3, которые заполняются по разным видам табачных изделий;— раздел 3 «Расчет суммы акциза по табачным изделиям, применение освобождения от налогообложения акцизами по которым документально не подтверждено»;— раздел 4 «Предъявленные к возмещению суммы акциза по табачным изделиям, факт экспорта которых документально подтвержден в налоговом периоде, а также документально подтвержденный факт экспорта табачных изделий, по которым ранее были представлены поручительство банка или банковская гарантия».В состав декларации также входит шесть приложений, которые заполняются в зависимости от операций, совершенных в налоговом периоде плательщиком акцизов.При заполнении титульного листа и раздела 1 обычно не возникает затруднений, ведь правила их оформления практически одинаковы для всех деклараций. Отметим лишь, что в разделе 1 необходимо проставить код бюджетной классификации, по которому зачисляется акциз в 2008 году, согласно приказу Минфина России от 24.08.2007 № 74н. Акцизы на все виды табачных изделий зачисляются на единый КБК 182 1 03 02030 01 1000 110.Начинать заполнение декларации следует с приложений. Затем на основании указанных в них сведений формируются показатели соответствующих разделов 2—4. После этого налогоплательщик вносит данные в раздел 1 и титульный лист. В такой последовательности и рассмотрим заполнение декларации более подробно (за исключением раздела 1 и титульного листа).

Приложения к декларации

В приложении № 1 рассчитывается налоговая база по товарам, реализованным (переданным) на территории России. Она исчисляется по операциям, признаваемым объектом обложения акцизами и совершенным в налоговом периоде, а также в целом по каждому виду товара.

Приложения № 2 и 3 предназначены для определения налоговой базы по акцизам отдельно на сигареты с фильтром и на сигареты без фильтра и папиросы.

По каждому из этих двух видов товаров составляется отдельный лист приложений.

Приложение № 2 заполняется по операциям, которые проводились на внутреннем рынке, а приложение № 3 — по экспортным операциям, когда у налогоплательщика отсутствует поручительство банка (банковская гарантия).

Вид подакцизного товара вписывают в строку 010 приложений, а код вида подакцизного товара — в строку 020. Напомним, что коды видов подакцизных товаров содержатся в справочнике (приложение № 2 к порядку заполнения декларации).

Налоговая база рассчитывается по каждой марке сигарет или папирос. Марка табачных изделий указывается в графе 2, а максимальная розничная цена, соответствующая каждой марке, — в графе 4 по строке 030.

Максимальная розничная цена исчисляется как цена, выше которой пачка сигарет или папирос не может быть реализована конечному потребителю. Исходя из уровня розничных цен и определяется стоимость реализованных (переданных) табачных изделий.

Максимальные розничные цены, приведенные в приложениях, должны соответствовать ценам, заявленным налогоплательщиком в уведомлении о максимальных розничных ценах на табачные изделия. Уведомления представляются в налоговый орган на основании приказа Минфина России от 25.08.2006 № 108н.

В графах 5 и 6 строки 030 отражается соответственно количество табачных изделий в одной упаковке (пачке) и общее количество упаковок (пачек), реализованных в налоговом периоде. В графу 7 вписывают общее количество реализованных сигарет или папирос, а в графу 8 — их расчетную стоимость.

В графе 9 исчисляется сумма акциза исходя из специфической составляющей комбинированной (смешанной) ставки. Для этого общее количество реализованных товаров умножается на ставку акциза в размере 55 руб. за 1000 шт. для сигарет без фильтра и папирос или 120 руб. за 1000 шт. — для сигарет с фильтром.

Графа 10 предназначена для расчета суммы акциза исходя из адвалорной ставки (5,5% от расчетной стоимости, указанной в графе 8).В графе 11 исчисляется сумма акциза по каждой марке сигарет или папирос по комбинированной ставке. Для этого нужно сложить значения показателей граф 9 и 10.В графе 12 рассчитывается сумма акциза исходя из минимальной ставки.

Минимальная ставка акциза, установленная в статье 193 Кодекса на 2008 год, для сигарет с фильтром составляет 142 руб. за 1000 шт., а для сигарет без фильтра и папирос — 72 руб. за 1000 шт. Для определения суммы акциза количество реализованных сигарет, приведенное в графе 7, умножается на минимальную ставку акциза.

Затем нужно сравнить сумму акциза, рассчитанную по комбинированной ставке (графа 11), и сумму акциза, исчисленную по минимальной ставке (графа 12). Большая из этих сумм вписывается в графу 13 или 14.

В приложении № 2 необходимо заполнить строки 050—120, в которых отражается налоговая база по каждой операции, признаваемой объектом налогообложения. Итоговый показатель строки 041 определяется путем суммирования значений показателей строк 050—120 по каждому виду подакцизного товара.

В приложении № 4 перечисляются операции по реализации табачных изделий на экспорт, по которым в налоговый орган представлены поручительство банка или банковская гарантия. Такие операции не облагаются акцизами.

Причем в данном приложении указывается налоговая база, а не суммы акцизов. Например, по сигаретам и папиросам в строках 040 и 060 показывают объем реализованных на экспорт товаров (в тыс. шт.

), а в строках 050 и 070 — стоимость сигарет и папирос (в руб.).

В приложениях № 5 и 6 рассчитывают налоговую базу по сигаретам и папиросам, по которым экспорт подакцизных товаров документально не подтвержден.

Если организация экспортирует табачные изделия в Республику Беларусь, она заполняет приложение № 5, если в любые другие государства — приложение № 6.

Порядок заполнения этих приложений не требует детального рассмотрения, поскольку он идентичен порядку заполнения приложения № 2.

Раздел 2

Данный раздел состоит из подразделов 2.1, 2.2 и 2.3.

В подразделе 2.1 отражается налоговая база по сигаретам без фильтра, папиросам, сигаретам с фильтром (в тыс. шт. и руб.), а также исчисленная сумма акциза. Строки 020, 030, 070 и 080 заполняются на основании приложения № 2, а строки 040, 050, 090 и 100 — на основании приложения № 3.

В подразделе 2.2 указывают налоговую базу и сумму акциза по табаку трубочному, курительному, жевательному, сосательному, нюхательному, кальянному, за исключением табака, используемого в качестве сырья для производства табачной продукции, сигарам и сигариллам. Данный подраздел формируется на основании приложения № 1.

Налоговая база приводится в графе 6. В каждую из строк 120, 150 и 180 переносится показатель графы 5 строки 130 приложения № 1, заполненного по соответствующему виду табачных изделий. В графе 8 (по строкам 110—190) рассчитывается сумма акциза: налоговая база (графа 6) умножается на ставку акциза (графа 7).

В подразделе 2.3 определяется сумма акциза, подлежащая перечислению в бюджет.

Сумму акциза, исчисленную за налоговый период по всем видам табачных изделий (строка 200), нужно уменьшить на налоговые вычеты, указанные в строке 210.

Полученный результат вписывают в строку 220. Если исчисленная сумма акциза меньше налоговых вычетов, разница отражается по строке 230.

Раздел 3

Данный раздел заполняется при подаче уточненной декларации за тот налоговый период, в котором была произведена отгрузка (передача) подакцизных товаров. Для определения его показателей используются данные расчетов из приложений № 5 и 6.

Радел 3 представляют экспортеры, которые не подали в налоговый орган в установленный срок документы, подтверждающие факт экспорта табачных изделий.

По строкам 020—063 записываются налоговая база и сумма акциза по каждому виду табачных изделий, реализованных в Республику Беларусь, если в налоговый орган в течение 90 дней с даты отгрузки (передачи) подакцизных товаров не были представлены документы, подтверждающие обоснованность освобождения от уплаты акциза.

В строках 070—123 фиксируются налоговая база и сумма акциза по каждому виду табачных изделий, реализованных на экспорт (кроме экспорта в Республику Беларусь), по которому было представлено поручительство банка (банковская гарантия). Эти строки заполняются в том случае, если в течение 180 календарных дней со дня реализации табачных изделий на экспорт не были собраны документы, подтверждающие обоснованность освобождения от уплаты акцизов.

Сумма акциза, которая указана по строке 130 раздела 3, участвует в расчете общей суммы акциза, подлежащей уплате в бюджет (строка 200 раздела 2).

Раздел 4

В строки 010—110 вписываются суммы акциза, возмещаемые на основании решения налогового органа в соответствии с пунктом 4 статьи 203 НК РФ.

По строкам 120—150 графы 5 приводятся суммы акциза, по которым экспорт документально подтвержден. То есть налогоплательщик в установленный срок представил документы, предусмотренные в пункте 7 статьи 198 Кодекса. В этих строках отражаются операции по реализации табачных изделий в любые государства, кроме Республики Беларусь.

Строки 170—210 графы 5 заполняют экспортеры подакцизных товаров в Белоруссию, если в течение 90 дней с даты отгрузки указанных товаров они собрали полный пакет документов, подтверждающих факт экспорта.

ПРИМЕР 2

В январе 2008 года табачная фабрика ЗАО «Фитиль» реализовала на территории России:— 20 000 шт. сигарет без фильтра (1000 пачек) марки «Вега»;— 14 000 шт. папирос (700 пачек) марки «Искра».В каждую пачку сигарет и папирос расфасовано по 20 шт. изделий.Максимальная розничная цена пачки сигарет — 25 руб., а пачки папирос — 10 руб.

Ставка акциза на сигареты без фильтра и папиросы составляет 55 руб. за 1000 шт. + 5,5% расчетной стоимости, но не менее 72 руб. за 1000 шт.В декларации за январь 2008 года фабрика заполняет титульный лист, разделы 1, 2 и приложение № 2.

В приложении № 2 по строке 010 указывается вид подакцизного товара — сигареты без фильтра, папиросы, а по строке 020 — код вида подакцизного товара из приложения к порядку заполнения декларации — 460. По строкам 030 графы 2 проставляется марка сигарет без фильтра «Вега» и марка папирос «Искра».

В графу 4 организация вписывает максимальные розничные цены, соответствующие каждому виду табачных изделий, — 25 руб. и 10 руб. В графе 5 отражается количество сигарет и папирос в пачках (20 шт. по каждому виду изделий), а в графе 6 — количество реализованных пачек — 1000 по сигаретам и 700 по папиросам.

Таким образом, общее количество сигарет и папирос, реализованных табачной фабрикой, составляет соответственно 20 тыс. шт. и 14 тыс. шт.В графе 8 приложения организация указывает расчетную стоимость реализованных изделий:— по сигаретам «Вега» — 25 000 руб. (25 руб. х 1 тыс. шт);— папиросам «Искра» — 7000 руб. (10 руб. х 700 шт).

В графу 9 ЗАО «Фитиль» вписывает сумму акциза, рассчитанную исходя из специфической составляющей комбинированной ставки:— по сигаретам «Вега» — 1100 руб. (55 руб. х 20 тыс. шт. : : 1 тыс. шт.);— папиросам «Искра» — 770 руб. (55 руб. х 14 тыс. шт. : : 1 тыс. шт.).

В графе 10 фабрика отражает сумму акциза, рассчитанную исходя из адвалорной составляющей комбинированной ставки:— по сигаретам «Вега» — 1375 руб. (25 000 руб. х 5,5%);— папиросам «Искра» — 385 руб. (7000 руб. х 5,5%).В графу 11 организация вписывает общую сумму акциза, рассчитанную по комбинированной ставке:— по сигаретам «Вега» — 2475 руб. (1100 руб. + 1375 руб.

);— папиросам «Искра» — 1155 руб. (770 руб. + 385 руб.).В графу 12 заносится сумма акциза по минимальной ставке:— по сигаретам «Вега» — 1440 руб. (72 руб. х 20 тыс. шт. : : 1 тыс. шт.);— папиросам «Искра» — 1008 руб. (72 руб. х 14 тыс. шт. : : 1 тыс. шт.).

Поскольку сумма акциза, рассчитанная по комбинированной ставке, по сигаретам «Вега» превышает сумму акциза по минимальной ставке, ЗАО «Фитиль» должно заполнить графу 13. В этой графе указывается сумма акциза 2475 руб. Аналогичная ситуация и с папиросами. В графу 13 по папиросам налогоплательщик записывает 1155 руб.

В графе 14 по обоим наименованиям табачных изделий ставится прочерк.В графы 7, 8 и 13 строки 040 фабрика вписывает суммарные показатели строки 030:— в графу 7 — 34 тыс. шт. (20 тыс. шт. + 14 тыс. шт.);— графу 8 — 32 000 руб. (25 000 руб. + 7000 руб.);— графу 13 — 3630 руб. (2475 руб. + 1155 руб.).

Так как в налоговом периоде у организации не было других операций, кроме реализации на территории России сигарет без фильтра и папирос, в графы 5 и 6 строк 041 и 050 переносятся соответственно значения показателей граф 7 и 8 строки 040.В разделе 2 заполняются подразделы 2.1 и 2.3.В подразделе 2.

1 по строке 020 на основании данных приложения № 2 ЗАО «Табак» указывает:— в графе 5 — показатель графы 7 — 34 тыс. штук;— графе 6 — показатель графы 8 — 32 000 руб.;— графах 7 и 8 — соответственно специфическую и адвалорную налоговые ставки — 55 руб. и 5,5%;— графе 9 — показатель графы 13 — 3630 руб. Эта сумма также отражается по строке 010.Затем заполняется подраздел 2.3. Поскольку у организации в январе 2008 года не было налоговых вычетов, в данном подразделе заполняются строки 200 и 220. В них указывается сумма акциза, подлежащая уплате в бюджет за январь 2008 года, — 3630 руб.Образец заполнения основных разделов декларации представлен здесь http://www.rnk.ru/article_3669.html

[1] О порядке заполнения налоговой декларации по акцизам на другие виды подакцизных товаров читайте в одном из ближайших номеров. — Примеч. ред.

Источник: http://filling-form.ru/blank_otchet/56489/index.html

Налоговая декларация по акцизам — 2018

Единой декларации по акцизам не существует. На каждый вид подакцизного товара следует заполнять отдельную декларацию. Какие виды деклараций по акцизам существуют, как заполнять акцизную декларацию, в какие сроки отчитаться, расскажем ниже.

https://www.youtube.com/watch?v=kt4L9tLq7ig

До 2017 года налогоплательщики заполняли декларации по нефтепродуктам, минеральному сырью. Теперь вся эта информация содержится в трех декларациях, описанных ниже.

Самым распространенным видом подакцизного товара можно считать алкоголь. Приказом от 12.01.2016 № ММВ-7-3/1@ утверждена форма декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию.

Также данный приказ содержит форму и порядок заполнения декларации по топливу (бензину, маслам, природному газу и пр.).

Декларацию по акцизам по средним дистиллятам составлять отдельно не нужно, вся информация по дистиллятам также входит в декларацию по топливу.

Известным видом подакцизного товара является табак. Обновленная налоговая декларация по акцизам на табак (условно назовем ее табачной декларацией) станет актуальной с 16.07.2018.

Сроки сдачи деклараций

Рассмотрим сроки сдачи деклараций по акцизам.

Независимо от вида подакцизного товара соответствующая декларация сдается до 25-го числа месяца, идущего за отчетным периодом (п. 5 ст. 204 НК РФ).

Отдельные категории налогоплательщиков могут отчитываться на два месяца позже стандартного срока, то есть за I квартал 2018 года сдать декларацию можно вплоть до 25.06.2018 (при стандартном сроке 25.04.

2018). К таким налогоплательщикам, в частности, относятся (п. 3.1 ст. 204 НК РФ): компании, работающие на основании свидетельства, дающего право на операции с прямогонным бензином и денатурированным спиртом.

Есть и такие лица, которые сдают декларацию не позднее 25-го числа шестого месяца, наступающего непосредственно за налоговым периодом (пп. 30, 31 п. 1 ст. 182 НК РФ).

Заполняйте и отправляйте отчетность в ИФНС вовремя и без ошибок с Контур.Экстерном.

Для вас 3 месяца сервиса бесплатно!

Попробовать

Порядок заполнения

Заполненная налоговая декларация по акцизам представляет собой документ, в котором собрана информация по подакцизным товарам, их стоимости и сумме акцизов.

Принцип заполнения деклараций по акцизам на алкогольную продукцию, на табак или топливо схож.

Рассмотрим, как заполнить декларацию на табачные изделия по новым правилам. Напомним, что с 16.07.2018 действует новая форма этой декларации.

Новая табачная декларация сократилась в объеме. Теперь ее состав таков: титульный лист, два раздела и два приложения.

Титульный лист заполнить не составит труда — просто впишите регистрационные данные компании, не забудьте заверить информацию подписью.

В разделе 1 нужно указать итоговую сумму акциза. Все данные нужно указать, опираясь на расчет в разделе 2.

Раздел 2 заполняется для каждого кода вида подакцизного товара в отдельности.

По строкам 010–025 нужно указать объем подакцизных товаров в тысячах штук.

Строка 030 содержит значение коэффициента Т, рассчитать который нужно по правилам п. 9 ст. 194 НК РФ.

Код для строки 040 нужно взять из приложения к порядку заполнения декларации.

Подразделы 2.1–2.5 раздела 2 несут информацию по каждому виду подакцизного товара, отмеченного по строке 040 раздела 2.

Подраздел 2.3 содержит данные по вычитаемому акцизу. Итоговая сумма акциза для уплаты фиксируется в подразделе 2.4.

В приложение № 1 к декларации нужно внести данные по сигаретам и папиросам. Здесь собирается информация по маркам табачных изделий.

В приложении № 2 налогоплательщики фиксируют данные по подакцизным товарам, которые удалось реализовать за границу. Отражаются только те товары, по которым не придется платить акциз в связи с имеющейся банковской гарантией или договором поручительства.

В данной статье мы рассмотрели декларации по акцизам 2018 года, нюансы их заполнения и сроки сдачи.

Полный порядок заполнения табачной декларации

Полный порядок заполнения алкогольной декларации

Источник: https://www.kontur-extern.ru/info/deklaracii-po-akcizam

Акцизы. По какой форме, куда, в какой срок и каким способом представлять декларацию по акцизам?

Представлять нужно по форме, в сроки и способами, которые утверждены законодательством РФ.

Форма декларации

Представляемая форма декларации по акцизам зависит от вида подакцизных товаров и операций, совершаемых с подакцизными товарами.

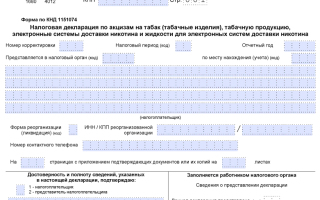

В отношении табака (табачных изделий), табачной продукции, электронной системы доставки никотина и жидкости для электронных систем доставки никотина

Форма и формат налоговой декларации по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина, а также порядок ее заполнения утверждены Приказом ФНС России № ММВ-7-3/95 от 15 февраля 2018 г.

Проверить правильность составления декларации на наличие в ней неточностей и ошибок можно с помощью контрольных соотношений, приведенных в письме ФНС России № СД-4-3/13937 от 19 июля 2018 г.

В отношении алкогольной (спиртосодержащей) продукции, а также автомобильного бензина, дизельного топлива и т.д.

Приказом ФНС России № ММВ-7-3/1 от 12 января 2016 г.

утверждены формы, форматы представления и порядки заполнения налоговых деклараций:

– по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию;

– по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы. Проверить правильность составления этой декларации на наличие в ней неточностей и ошибок можно с помощью контрольных соотношений, приведенных в письме ФНС России № СД-4-3/3482 от 27 февраля 2017 г.

Применять их нужно начиная с налогового периода, который следует за месяцем вступления настоящего приказа в силу (п. 2 Приказа ФНС России № ММВ-7-3/1 от 12 января 2016 г.). Приказ вступает в силу 22 мая 2016 года (п. 9 Указа Президента РФ № 763 от 23 мая 1996 г.). Соответственно, указанные формы деклараций по акцизам обязательны для применения со сдачи отчетности за июнь 2016 года.

Нормативные правовые акты федеральных органов исполнительной власти вступают в силу по истечении 10 календарных дней после дня их официального опубликования, если самими актами не установлен иной порядок вступления их в силу (п. 12 Указа Президента РФ № 763 от 23 мая 1996 г.). В данном случае Приказ ФНС России № ММВ-7-3/1 от 12 января 2016 г.

опубликован 11 мая 2016 года, а пункт 2 данного приказа не содержит иной порядок вступления в силу, а регулирует момент начала применения новой отчетности. В связи с этим ФНС России информировала плательщиков соответствующих акцизов о возможности представления декларации за май 2016 года как по прежней форме (утв.

Приказом ФНС России № ММВ-7-3/369 от 14 июня 2011 г.), так и по вновь утвержденной (утв. Приказом ФНС России № ММВ-7-3/1 от 12 января 2016 г.), а налоговые инспекции – о необходимости обеспечить прием отчетности на указанных бланках (письмо ФНС России № СД-4-3/9295 от 25 мая 2016 г.).

Приведенную информацию следует учитывать при внесении уточнений (изменений) в отчетность по акцизам за прошлые периоды.

В отношении подакцизных товаров, импортируемых в Россию из государств – членов ЕАЭС

При ввозе товаров из государств – членов ЕАЭС представляется декларация по косвенным налогам по форме, утв. Приказом ФНС России № СА-7-3/765 от 27 сентября 2017 г.

Этим же приказом установлены порядок заполнения декларации (приложение № 2 к Приказу ФНС России № СА-7-3/765 от 27 сентября 2017 г.

) и формат ее представления в электронном виде (приложение № 3 к Приказу ФНС России № СА-7-3/765 от 27 сентября 2017 г.).

Данный приказ вступил в силу 20 декабря 2017 года (абз. 2 п. 5 ст. 5 Налогового кодекса РФ). Соответственно, представлять декларацию по косвенным налогам по форме, утвержденной этим приказом, необходимо начиная с 2018 года, то есть с отчетности за декабрь 2017 года (Решение ВАС РФ № ВАС-8096/11 от 28 июля 2011 г.).

Куда представлять декларацию

Организация – плательщик акцизов должна представлять декларацию в налоговую инспекцию:

– по своему месту нахождения (месту основной постановки на налоговый учет), а также в налоговых инспекциях по месту нахождения каждого своего обособленного подразделения (где организация также поставлена на налоговый учет) – если организация не относится к категории крупнейших налогоплательщиков;

– по месту учета в качестве крупнейшего налогоплательщика – если организация в соответствии со ст. 83 Налогового кодекса РФ отнесена к категории крупнейших налогоплательщиков.

Индивидуальный предприниматель – плательщик акцизов должен представлять декларацию в налоговую инспекцию по своему месту жительства (регистрации).

При этом место нахождения организации (место жительства индивидуального предпринимателя) указывается в свидетельстве о постановке на учет в налоговой инспекции.

Если в течение налогового периода (календарного месяца) организация (индивидуальный предприниматель) изменила место нахождения (место жительства), то подавать декларацию нужно в налоговую инспекцию по новому месту постановки на учет.

Подтверждение: п. 2 ст. 11, п. 5 ст. 204 Налогового кодекса РФ, п. 20 Протокола о порядке взимания косвенных налогов в ЕАЭС, п. 3.2 Порядка, утв. Приказом ФНС России № СА-7-3/765 от 27 сентября 2017 г., письмо Минфина России № СД-4-3/9024 от 20 мая 2016 г.

Способ представления декларации

Представлять декларации по акцизам в электронном виде (по телекоммуникационным каналам связи через оператора электронного документооборота) обязаны: – налогоплательщики (организации и индивидуальные предприниматели), среднесписочная численность работников которых за предшествующий календарный год составляет более 100 человек; – вновь созданные (реорганизованные) организации, если за месяц создания (реорганизации) численность работников превысила лимит в 100 человек;

– крупнейшие налогоплательщики.

Подтверждение: п. 3 ст. 80 Налогового кодекса РФ.

Все остальные плательщики акцизов имеют право выбора. Они могут представлять декларацию следующими способами:

– на бумаге (через законного или уполномоченного представителя или по почте), в том числе заполненную от руки; – либо по телекоммуникационным каналам связи (в электронном виде).

Подтверждение: п. 4 ст. 80 Налогового кодекса РФ, приложение № 4 к Порядку, утв. Приказом ФНС России № СА-7-3/765 от 27 сентября 2017 г.

Если организация (индивидуальный предприниматель) обязана представлять декларацию именно по телекоммуникационным каналам связи (в электронном виде), но делает это иным способом, ей грозит ответственность.

Срок представления декларации

По итогам налогового периода (календарного месяца) декларацию (декларации) по акцизам подают в налоговую инспекцию:

– не позднее 25-го числа шестого месяца, следующего за истекшим налоговым периодом, – плательщики акцизов, имеющие свидетельство о регистрации организации, совершающей операции, указанные в пп. 30, 31 п. 1 ст. 182 Налогового кодекса РФ (в частности, операции со средними дистиллятами);

– не позднее 25-го числа третьего месяца, следующего за истекшим налоговым периодом, – плательщики акцизов, имеющие:

– свидетельство о регистрации лица, совершающего операции с прямогонным бензином; – и (или) свидетельство о регистрации лица, совершающего операции с бензолом, параксилолом, ортоксилолом; – и (или) свидетельство о регистрации организации, совершающей операции с денатурированным этиловым спиртом;

– и (или) сертификат (свидетельство) эксплуатанта – при совершении операций с авиационным керосином;

– не позднее 25-го числа месяца, следующего за истекшим налоговым периодом, – все остальные плательщики акцизов (за исключением лиц, признаваемыми плательщиками при ввозе подакцизных товаров из ЕАЭС);

– не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров, – лица, признаваемыми плательщиками при ввозе подакцизных товаров из ЕАЭС.

Подтверждение: ст. 192, п. 5, 5.1 ст. 204, п. 8 ст. 205.1 Налогового кодекса РФ, п. 20 Протокола о порядке взимания косвенных налогов в ЕАЭС.

В отношении операций по реализации (передаче) природного газа налоговый период может быть иным (не календарным месяцем), если это установлено международными договорами России (п. 4 ст. 205.1 Налогового кодекса РФ).

Если крайний день для подачи декларации (20-е или 25-е число) приходится на выходной или праздничный нерабочий день, то отчетность необходимо представить в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 Налогового кодекса РФ).

При этом в отношении камеральной проверки декларации необходимо учитывать следующее. По общему правилу она проводится в течение трех месяцев (п. 2 ст. 88 Налогового кодекса РФ).

Вместе с тем камеральная проверка налоговых деклараций по акцизам на этиловый спирт и алкогольную продукцию может быть завершена и до истечения данного срока (п. 2 ст. 88 Налогового кодекса РФ).

Сокращение установленного срока связано с применением риск-ориентированного подхода при проведении камеральных налоговых проверок.

Решение о сокращении срока проверки налоговая инспекция может принять в отношении налогоплательщиков, которые на дату представления декларации отвечают следующим условиям:

– совокупная сумма НДС, акцизов, налога на прибыль организации и НДПИ, уплаченная за три календарных года, предшествующие году, в котором представляется декларация по акцизам (без учета сумм налогов, уплаченных в связи с перемещением товаров через границу России и в качестве налогового агента), составляет более 1 млрд руб.

;

– сумма акциза (авансового платежа), заявленная в проверяемой декларации по акцизам, уплачена в полном объеме в установленные сроки;

– вместе с декларацией по акцизам, в которой заявлены экспортные операции (коды операции 50001 – 50004), представлены также реестр таможенных деклараций и (или) перечень заявлений о ввозе товаров и уплате косвенных налогов в электронной форме.

В отношении указанных плательщиков проверка завершается досрочно, если на дату истечения двух месяцев со дня представления декларации также соблюдается одновременное соответствие следующим условиям:

– отсутствие расхождений между налоговой базой по алкогольной и спиртосодержащей продукции и объемом реализованных указанных подакцизных товаров за соответствующий налоговый период, и данными, отраженными в ЕГАИС;

– отсутствие на эту дату факта обнаружения налоговой инспекцией признаков нарушения налогового законодательства.

При этом если после досрочной камеральной проверки налоговая инспекция установит нарушения налогового законодательства, то она организует мероприятия с целью: – обеспечения предоставления налогоплательщиком уточненных деклараций;

– рассмотрения вопроса о проведении выездной налоговой проверки.

То есть такой порядок проверки коснется только добросовестных плательщиков, которые смогут получить возмещение по акцизам в ускоренном порядке. Нововведение применяется в отношении деклараций, представленных после 1 августа 2018 года.

Подтверждение: письмо ФНС России № ММВ-20-15/85 от 27 июля 2018 г., Информация ФНС России от 16 августа 2018 г.

За непредставление (несвоевременное представление) декларации предусмотрена ответственность.

Другие вопросы по теме

Источник: https://www.moedelo.org/Pro/View/Questions/111-25731

Декларация по акцизному налогу. Инструкция и пример заполнения

При поддержке: Вам продали некачественный товар и не отдают за него деньги? Ваши права защити общество по защите прав потребителей (ОЗПП) Ратира. На их сайте вы можете получить бесплатную консультацию юриста по поводу ваших действий в сложной правовой ситуации.

В предыдущих публикациях мы рассматривали вопросы, связанные с тем, кто в Украине должен платить акцизный налог и как его подсчитать в цене товара для составления отчетности по этому налогу.

Сегодня рассмотрим вопрос, связанный с заполнением декларации по акцизному налогу, субъектами хозяйствования розничной торговли, осуществляющий реализацию подакцизных товаров и на конкретном числовом примере заполним соответствующие разделы этой декларации.

С предыдущими статьями на тему акцизного налога вы можете ознакомиться по ссылкам:

Нормативный документ для заполнения декларации по акцизному налогу

Основным документом, который регламентирует составление и подачу декларации по акцизному налогу является приказ Министерства финансов Украины от 23 января 2015 года N 14, которым утвержден Порядок заполнения и представления декларации акцизного налога.

Общие вопросы заполнения декларации по акцизу

Декларация состоит из общей части, содержащей необходимые обязательные реквизиты плательщика, и шести разделов, составляемых плательщиками в зависимости от вида подакцизных товаров, приложений расчетов для исчисления суммы налога в зависимости от вида установленных ставок акцизного налога, а также раздела, который заполняется работниками Государственной фискальной службы Украины после подачи декларации.

В общей части Декларации плательщик указывает тип поданной декларации (отчетная, отчетная новая, уточняющая), отчетный (налоговый) период, за который подается декларация, а в случае уточнения показателей предыдущих отчетных периодов — также отчетный (налоговый) период, который уточняется.

В Декларации указываются согласно регистрационным документам полное наименование и код ЕГРПОУ для юридического лица (обособленного подразделения), фамилия, имя, отчество, регистрационный номер учетной карточки налогоплательщика или серия и номер паспорта — для физического лица — плательщика налога.

Серию и номер паспорта отмечают физические лица, которые в силу своих религиозных убеждений отказываются от принятия регистрационного номера учетной карточки налогоплательщика и уведомили об этом соответствующий контролирующий орган и имеют отметку в паспорте о праве осуществлять любые платежи по серии и номеру паспорта.

Место осуществления деятельности отмечают субъекты хозяйствования розничной торговли, осуществляющие реализацию подакцизных товаров.

Декларация содержит наименование контролирующего органа, в который она подается, дату подачи, инициалы, фамилию, регистрационный номер учетной карточки налогоплательщика или серию и номер паспорта (для физических лиц, которые в силу своих религиозных убеждений отказываются от принятия регистрационного номера учетной карточки налогоплательщика и уведомили об этом соответствующий контролирующий орган и имеют отметку в паспорте о праве осуществлять любые платежи по серии и номеру паспорта) и подпись плательщика — физического лица или подписи должностных лиц плательщика, заверенные печатью плательщика (при наличии).

Все показатели в Декларации (кроме приложений) проставляются в гривнах без копеек с соответствующим округлением по общеустановленным правилам.

Если плательщик считает, что форма декларации увеличивает или уменьшает его налоговые обязательства вопреки нормам Кодекса, он имеет право отметить этот факт в приложении 9 к декларации.

Кто подписывает декларацию по акцизному налогу

Декларация по акцизному налогу подписывается:

- руководителем плательщика или уполномоченным лицом, а также лицом, отвечающим за ведение бухгалтерского учета и представление налоговой декларации в контролирующий орган;

- физическим лицом — плательщиком или его законным представителем.

Представление декларации в контролирующие органы

Декларация составляется и подается лицами, определенными статьей 212 раздела VI НКУ плательщиками акцизного налога.

Плательщики заполняют и подают разделы и приложения к Декларации только в отношении тех операций, которые они осуществляют и по которым у них возникают налоговые обязательства по уплате акцизного налога, о чем делается соответствующая отметка в колонке «Признак подачи» на последнем листе Декларации.

Если плательщик является одновременно плательщиком акцизного налога по различным видам хозяйственной деятельности в соответствии со статьей 212 Кодекса, то он подает одну Декларацию с соответствующими разделами и приложениями к ней.

Плательщик в соответствии с подпунктом 212.1.11 пункта 212.1 статьи 212 раздела VI НКУ — субъект хозяйствования розничной торговли, осуществляющий реализацию подакцизных товаров, заполняет и подает только раздел Ґ и приложение 6 к Декларации.

Плательщик, имеющий действующие (в том числе приостановленные) лицензии на право осуществления деятельности с подакцизной продукцией, подлежащей лицензированию в соответствии с законодательством, обязан подавать декларацию за каждый отчетный (налоговый) период независимо от того, осуществлял ли такой плательщик хозяйственную деятельность в этом периоде.

Способы подачи декларации по акцизному налогу

Декларация подается в контролирующий орган лично плательщиком или уполномоченным им лицом, или направляется по почте с уведомлением о вручении и с описью вложения, либо предоставляется средствами электронной связи в электронной форме с соблюдением условия относительно регистрации электронной подписи подотчетных лиц в порядке, определенном законодательством.

При направлении Декларации по почте плательщик обязан осуществить такую отправку в адрес соответствующего контролирующего органа не позднее, чем за десять дней до окончания предельного срока представления налоговой декларации.

Предельные сроки предоставления декларации по акцизному налогу

Декларация за отчетный (налоговый) период, равный календарному месяцу, подается плательщиком ежемесячно не позднее 20 числа следующего отчетного периода в контролирующий орган по месту регистрации такого плательщика. Местом регистрации плательщика, являющегося субъектом хозяйствования розничной торговли, который осуществляет реализацию подакцизных товаров, является местонахождение пункта продажи товаров.

Если последний день срока подачи декларации приходится на выходной или праздничный день, последним днем срока считается операционный (банковский) день, следующий за выходным или праздничным днем. Предельные сроки представления указанной декларации могут быть увеличены по правилам и на основаниях, предусмотренных НКУ.

Особенности заполнения декларации, субъектами хозяйствования розничной торговли, осуществляющими реализацию подакцизных товаров

Как мы уже выяснили, субъекты хозяйствования розничной торговли, осуществляющие реализацию подакцизных товаров, заполняет и подает только раздел Ґ и приложение 6 к Декларации.

В разделе Ґ они последовательно указывают:

- в первой колонке строк Ґ1.1 — Ґ1.11 указываются коды раздела и операций по розничной торговле подакцизными товарами, налогообложение которых предусмотрено разделом VI Кодекса;

- во второй колонке строк Ґ1.1 — Ґ1.11 отмечается перечень операций по розничной торговле подакцизными товарами, в результате которых у плательщика возникает налоговое обязательство по уплате акцизного налога;

- в третьей колонке строк Ґ1.1 — Ґ1.11 указываются коды показателя приложений, используемых для исчисления суммы акцизного налога с реализации субъектами хозяйствования розничной торговли подакцизных товаров, в том числе ликеро-водочной продукции, винодельческой продукции, других спиртовых дистиллятов, продуктов с содержанием спирта этилового 8,5 процента объемных единиц и более, пива, табака, табачных изделий, промышленных заменителей табака.

- в четвертой колонке строк Ґ1.1 — Ґ1.11 указываются исчисленные по форме согласно приложению 6 к Декларации суммы акцизного налога с реализации субъектами хозяйствования розничной торговли подакцизных товаров, в том числе ликеро-водочной продукции, винодельческой продукции, других спиртовых дистиллятов, продуктов с содержанием спирта этилового 8,5 процента объемных единиц и более, пива, табака, табачных изделий, промышленных заменителей табака.

В Приложении 6 «Расчет суммы акцизного налога с реализации субъектами хозяйствования розничной торговли подакцизных товаров» данные заполняются отдельно для каждого места осуществления реализации подакцизных товаров с обязательным указанием соответствующего кода ОКВЭД в следующем порядке:

1) в графе 2 «Вид товара» указывается название товара (продукции), который (которую) статьей 215 раздела VI Кодекса отнесены к подакцизным;

2) в графах 3, 4 «Стоимость (с налогом на добавленную стоимость) подакцизных товаров, реализованных в розничной торговой сети и в сети общественного питания» указывается:

- графа 3 — общая стоимость (с налогом на добавленную стоимость) реализованных подакцизных товаров в розничной торговой сети и в сети общественного питания потребителям независимо от формы расчетов;

- графа 4 — стоимость (с налогом на добавленную стоимость) реализованных подакцизных товаров в розничной торговой сети потребителям независимо от формы расчетов для их коммерческого использования, то есть для дальнейшей реализации конечным потребителям для их личного некоммерческого использования;

3) в графе 5 «Стоимость подакцизных товаров до налогообложения, грн (гр. 3 — гр. 4)» указывается разница между графами 3 и 4 этого расчета;

4) в графе 6 «Ставка налога, %» проставляется размер ставок акцизного налога в процентах, установленных подпунктом 215.3.10 пункта 215.3 статьи 215 раздела VI Кодекса;

5) в графе 7 «Сумма налогового обязательства, подлежащего уплате в бюджет, грн. (гр. 5 х гр. 6)» указывается сумма акцизного налога, определяемая путем умножения графы 5 на графу 6.

Пример заполнения декларации по акцизному налогу

Допустим, что СПД Петров имеет две точки, где он в розницу реализует подакцизные товар. Причем объем продаж в первой точке составляет 15 000 грн., из которых 10 000 грн. припадает на пиво, а 5 000 грн. на табачные изделия, а на второй точке общий объем реализации подакцизной продукции 20 000 грн., из которых 10 000 грн. составляет пиво и еще 10 000 грн. табачная продукция.

Пример заполнения декларации по акцизному налогу вы можете скачать по этой ссылке.

Источник: https://byhgalter.com/ru/deklaraciya-po-akciznomu-nalogu-instrukciya-i-primer-zapolneniya/

Регламентированный отчет «Налоговая декларация по акцизам на табачные изделия». | Программы

Перед началом работы по составлению регламентированных отчетов рекомендуется ознакомиться с описанием работы с регламентированными отчетами.

Ниже приведен порядок заполнения налоговой декларации по акцизам на табачные изделия (далее — Декларация) с учетом рекомендаций налоговых органов и требованиями программы.

Декларация реализована в виде отдельных листов. Для правильного автоматического переноса данных между листами Декларации, рекомендуется соблюдать такую последовательность подготовки листов:

1. Титульный лист. 2. Сведения о физических лицах (вторая страница титульного листа).3. Приложения №1, 2 к Декларации (заполняются в произвольной последовательности).4.

Раздел 4 «Предъявленные к возмещению суммы акциза по табачным изделиям, факт экспорта которых документально подтвержден в налоговом периоде».5.

Раздел 3 «Расчет суммы акциза по табачным изделиям, применение освобождения от налогообложения акцизами по которым документально не подтверждено».6. Раздел 2 «Расчет суммы акциза на табачные изделия».

7. Раздел 1 «Сумма акциза на табачные изделия, подлежащая уплате в бюджет, по данным налогоплательщика».

Особенности заполнения некоторых листов декларации:

Титульный лист

Необходимо указать дату подписания отчета.

Следует указать сведения об организации и сведения о должностных лицах, которые не были заполнены автоматически. Автоматически заполненные сведения необходимо проверить и, при необходимости, отредактировать.

Сведения о физических лицах (вторая страница титульного листа)

Заполняется только в отношении должностных лиц, у которых ИНН отсутствует или не указан на титульном листе. Автоматическое заполнение сведений о должностных лицах по данным информационной базы происходит всегда в момент открытия декларации, либо при изменении организации на основной форме декларации.

Приложение №1 к декларации «Расчет налоговой базы по виду табачного изделия (на внутреннем рынке)».

Приложение №1 к декларации заполняется отдельно на каждый вид табачных изделий.

По сигаретам с фильтром, сигаретам без фильтра, папиросам приложение заполняется для расчета налоговой базы в натуральном выражении (тыс. шт.) по коду вида подакцизного товара 452, 462 и в стоимостном выражении (руб.) отдельно по кодам вида подакцизного товара 453, 463.

Приложения №2 к декларации «Реализация в налоговом периоде табачных изделий на экспорт».

В приложение №2 к декларации включаются данные по реализации в налоговом периоде табачных изделий, вывезенных за пределы территории Российской Федерации.

В графе 5 по каждой строке показывается в целом объем табачных изделий, экспортированных в налоговом периоде.

В соответствующих строках граф 6 — 8 эти объемы показываются в разрезе экспорта в Республику Беларусь, в страны дальнего зарубежья и государства-участники СНГ (за исключением Республики Беларусь) при представлении поручительства банка (банковской гарантии) и при отсутствии названных документов.

Раздел 4 «Предъявленные к возмещению суммы акциза по табачным изделиям, факт экспорта которых документально подтвержден в налоговом периоде».

В строках 010-120 показываются суммы акциза, подлежащие возмещению.

После принятия налоговым органом решения о возмещении акциза путем зачета (возврата) указанных сумм в порядке, установленном пунктом 4 статьи 203 Кодекса, они отражаются в лицевом счете налогоплательщика.

Показатель «Документально подтвержденный факт экспорта табачных изделий, по которым ранее были представлены поручительство банка или банковская гарантия» (коды строк 140- 190) заполняется справочно при представлении в налоговый орган документов, предусмотренных пунктом 7 статьи 198 Кодекса, в срок не позднее 180 дней со дня реализации указанных подакцизных товаров на экспорт.

Показатель «Документально подтвержденный факт экспорта в Республику Беларусь табачных изделий, по которым ранее было применено освобождение от налогообложения акцизами» (коды строк 200 — 250) заполняется справочно при представлении в налоговый орган в срок не позднее 90 дней с даты отгрузки (передачи) товаров документов, предусмотренных пунктом 2 раздела II Положения о порядке взимания косвенных налогов и механизме контроля за их уплатой при перемещении товаров между Российской Федерацией и Республикой Беларусь (Приложение к Соглашению).

Раздел 3 «Расчет суммы акциза по табачным изделиям, применение освобождения

от налогообложения акцизами по которым документально не подтверждено».

Раздел 3 заполняется налогоплательщиками в случае непредставления или представления в неполном объеме в налоговый орган документов, подтверждающих обоснованность освобождения от уплаты акциза, в установленные законодательством сроки.

Операции по реализации табачных изделий на экспорт подлежат отражению в декларации за тот налоговый период, на который приходится день отгрузки (передачи) этих изделий.

Раздел 2 «Расчет суммы акциза на табачные изделия».

В графе 2 по строкам 010 — 280 указаны виды табачных изделий и операции, совершаемые с этими табачными изделиями. По каждой строке в скобках указана единица измерения налоговой базы.

Объем реализованной продукции указывается:- по табаку трубочному, а также по табаку курительному, за исключением табака, используемого в качестве сырья для производства табачной продукции, — в килограммах;- по сигарам — в штуках;- по сигариллам — в тыс. штук;

— по сигаретам с фильтром, сигаретам без фильтра, папиросам — в тыс. штук (для налогообложения по твердым (специфическим) ставкам и в рублях (для налогообложения по адвалорным (в процентах) ставкам.

Для сигарет без фильтра и папирос, а также для сигарет с фильтром в графе 2 предусмотрено по две строки для показателя стоимости указанных табачных изделий за налоговый период:- для расчета суммы акциза по адвалорной налоговой ставке 8% (составляющая часть комбинированной налоговой ставки);

— для расчета суммы акциза по адвалорной налоговой ставке 20% (расчет минимальной суммы акциза).

Раздел 1 «Сумма акциза на табачные изделия, подлежащая уплате в бюджет, по данным налогоплательщика».

В соответствии с пунктом 3 статьи 204 Кодекса уплата акциза при реализации (передаче) налогоплательщиками произведенных ими подакцизных товаров производится равными долями не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем.

Назначение некоторых управляющих элементов диалога

«Настройка страниц» — если отчет состоит из многих разделов (например, это почти все налоговые декларации), форма отчета реализована в виде диалога с закладками, а в верхней командной панели присутствует кнопка «Настройка страниц». По нажатию это кнопки вызывается диалог настройки, в котором можно указать – какие разделы отчета следует показывать на экране и выводить на печать.

«Заполнить» — кнопка присутствует, если отчет имеет возможность автоматического заполнения по данным информационной базы. В этом случае отчет можно заполнить как вручную, так и автоматически.

«Очистить» — нажатие этой кнопки вызовет очистку всех заполненных ранее ячеек формы.

«Печать» — выполняет печать отчета.

«Сохранить» — при нажатии этой кнопки запоминается содержимое ячеек формы отчета.

Печать отчета

Для печати отчета используется кнопка «Печать», расположенная в нижней командной панели. При ее нажатии из выпадающего меню можно выбрать одно из следующих действий:

«Печатать сразу» — печать отчета сразу на принтере, без предварительного показа.

«Показать бланк» — вывод отчета в отдельном окне в виде табличного документа, с целью предварительного просмотра и редактирования. Отредактированный табличный документ можно сохранить на диске.

На печать выводятся все страницы отчета, в соответствии с настройками печати в диалоге «Настройка страниц».

Дополнительные группы строк

Если количество строк в отчете, какой-либо его части или частях не оговорено заранее, то при составлении отчета могут потребоваться дополнительные строки в бланке. Для таких случаев в программе реализована возможность включения в отчет неограниченного количества дополнительных групп строк.

Управление такими многострочными частями выполняется при помощи управляющих элементов, расположенных под бланком отчета.

«Добавить» — добавляет в отчет дополнительную строку в ту часть отчета, на которой стоит курсор.

«Удалить» — удаляет активную строку из группы строк. Не могут быть удалены только те строки, которые предусмотрены в законодательно установленном бланке отчета. При заполнении отчета на основании данных учета с помощью кнопки «Заполнить», программа автоматически создает необходимое количество строк.

Следует иметь в виду, что добавленные и незаполненные дополнительные строки автоматически не удаляются и остаются в отчете. Лишние строки необходимо удалять, чтобы они не выводились на печать.

Дополнительные страницы

В тех случаях, когда какие-либо разделы отчета должны составлять в нескольких экземплярах, в нижней части страницы раздела отчета присутствуют управляющие элементы группы «Дополнительные страницы».

«Добавить» — кнопка добавляет дополнительную страницу, при этом в форме отчета введенные ранее данные сохраняются, поля отчета очищаются и можно заполнять новый экземпляр раздела отчета.

«Удалить» — кнопка удаляет из отчета текущую дополнительную страницу.

«Перейти» — если в отчет много дополнительных страниц, при помощи этой кнопки удобно переходить к требуемой странице: нужно нажать кнопку и выбрать страницу из списка.

«Стрелка вправо» / «Стрелка влево» — позволяют пролистывать дополнительные страницы по одной.

Источник: http://1csoft.com/node/5231