Экологический налог РФ в 2017-2018 году: Детальный обзор

- Платы за негативное воздействие на окружающую среду.

- Утилизационный сбор.

- Экологический сбор.

Содержание этой статьи:

В связи с использованием определённых объектов природы, возникает необходимость уплатить налоговый сбор. Рассмотрим подробнее, в каких ситуациях это происходит.

- Транспортный налог. В 2016 году его надо платить, если доказано, что транспортное средство наносит вред окружающей среде.

- Налог по добыче полезных ископаемых. Например, при добыче природных ресурсов, включая уголь и нефть, которые относятся к числу исчерпаемых.

- Водный налог. Платится в России за внесение дисбаланса в окружающую среду при использовании водных ресурсов.

- Сбор за эксплуатацию водных биологических ресурсов в России, объектов животного мира. Этот налог платится, если ущерб природе причинён в результате охоты или других видов ловли животных.

- Земельный.

back to menu ↑

Обязанность по перечислению денежных средств в бюджет государства лежит на руководстве организаций, работающих в сфере природопользования. А также экологический налог в 2016 году платят фирмы, арендующие оборудование, которое наносит вред окружающей среде.

Расчёт денежной суммы экологического налога в 2016 году осуществляется самостоятельно руководством, на основании:

back to menu ↑

Иногда обязанность по перечислению денежных средств за мусор в России лежит даже на тех, кто использует упрощённую систему налогообложения. Как и заполнение налоговой декларации.

Общее правило гласит, что плата за мусор взимается, когда размещаются отходы потребления и производства. Размещение – это не только складирование отходов в мусорные баки.

Но и содержание в специальных объектах для последующего захоронения. Если фирма занимается только этим – она складирует отходы, а не размещает их.

Другое дело – если предприниматель ведёт деятельность, и сам заключает договор со специальной фирмой по вывозу мусора (работающей по лицензии).

Выплата налогов тогда определяется условиями договора. Например, если по договору право собственности на отходы принадлежит фирме – тогда экологический сбор становится обязательным.

back to menu ↑

Экологический налог в России официально был введён только в 2015 году законом «О внесении изменений в Федеральный закон «Об отходах производства и потребления».

Плательщиками этого сбора, предусмотренного статьей 24.5 ФЗ от 24.06.1998 N 89-ФЗ, являются организации и фирмы, импортирующие или производящие товары вместе с упаковкой, которые утилизируются после утраты потребительских свойств.

Но экологический налог в 2016 году нужно платить только в том случае, если компания не выполняет свои обязательства по утилизации.

Источник: https://yurface.ru/buhgalteriya/nalogi/ekologicheskij-nalog-stavka/

Экологический налог: разбираем сложные случаи

Плательщиками экологического налога являются организации и индивидуальные предприниматели; за захоронение отходов производства на объектах захоронения отходов — собственники отходов производства.

По общему правилу бюджетные организации не признаются плательщиками экологического налога. Вместе с тем если бюджетная организация — арендодатель согласно договору аренды приобретает отходы производства арендатора в собственность, она будет являться плательщиком экологического налога.

В других случаях отходы производства не переходят в собственность к арендодателю, собственником остается арендатор.

Бюджетная организация организует вывоз на захоронение отходов производства арендатора, но не является плательщиком экологического налога.

Плательщиками за захоронение отходов производства на объектах захоронения отходов признаются собственники отходов производства.

За что надо платить экологический налог?

Объектами налогообложения экологическим налогом признаются:

- выбросы загрязняющих веществ в атмосферный воздух, указанные в разрешениях на выбросы загрязняющий веществ в атмосферный воздух или комплексных природоохранных разрешениях;

- сброс сточных вод;

- хранение, захоронение отходов производства.

Справка

С 2017 года повышены ставки экологического налога и налога за добычу (изъятие) природных ресурсов. Ставка экологического налога за выбросы загрязняющих веществ в воздух увеличилась на 13%, а за сбросы сточных вод — на 11–14%.

В какой срок нужно представить налоговую декларацию и заплатить налог?

Плательщики ежеквартально представляют в налоговые органы налоговую декларацию (расчет) не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Уплата экологического налога производится ежеквартально не позднее 22-го числа месяца, следующего за истекшим налоговым периодом.

Как рассчитывается налог?

Ставки экологического налога в 2017 году устанавливаются в размерах согласно приложениям 6–8 к Налоговому кодексу Республики Беларусь и дифференцируются в зависимости от объекта налогообложения.

Размер ставок экологического налога за выбросы загрязняющих веществ в атмосферный воздух, суммарно за 1 тонну веществ, указан в приложении 6 к Налоговому кодексу Республики Беларусь.

Таблица 1. Ставки экологического налога за выбросы загрязняющих веществ в атмосферный воздух

| Класс опасности | Ставка налога (руб.) |

| Первого класса опасности | не определена |

| Второго класса опасности | 769,97 |

| Третьего класса опасности | 254,54 |

| Четвертого класса опасности | 126,48 |

| Неопределенного класса опасности | не определена |

Ставки экологического налога за сбросы сточных вод дифференцированы в зависимости от места сброса и установлены в рублях в расчете на 1 м3, указаны в приложении 7 к Налоговому кодексу Республики Беларусь (см. таблицу 2).

Таблица 2. Ставки экологического налога за сбросы сточных вод

| Место сброса | Ставка налога (руб.) |

| За сброс сточных вод в поверхностные водные объекты, за 1 куб. метр: | |

| в водотоки | 0,08 |

| в водоемы | 0,10 |

| За сброс сточных вод в окружающую среду после очистки на сооружениях биологической очистки в естественных условиях (на полях фильтрации, полях подземной фильтрации, в фильтрующих траншеях, песчано-гравийных фильтрах), а также через земляные накопители, за 1 куб. метр | 0,10 |

| За сброс сточных вод в недра, за 1 куб. метр | 6,10 |

Таблица 3. Ставки экологического налога за захоронение, хранение отходов производства

| Вид отходов | Ставка налога, руб. |

| 1 | 2 |

| 1. За захоронение 1 тонны: | |

| 1.1. неопасных отходов производства | 4,53 |

| 1.2. опасных отходов производства: | |

| третьего класса опасности | 115,11 |

| четвертого класса опасности | 57,39 |

| 2. За хранение 1 тонны: | |

| 2.1. неопасных отходов производства | 0,99 |

| 2.2. опасных отходов производства: | |

| первого класса опасности | 100,46 |

| второго класса опасности | 29,47 |

| третьего класса опасности | 9,80 |

| из них: | |

| лигнина | 2,0 |

| осадка из отстойников (сырой осадок с коагулянтом (флокулянтом), осадок после промывки фильтров), осадков сооружений биологической очистки хозяйственно-фекальных сточных вод | 0,1 |

| четвертого класса опасности | |

| из них: | |

| твердых галитовых отходов, шламов галитовых глинистосолевых, фосфогипса | 0,61 |

| ила активного очистных сооружений | 0,10 |

| иных отходов | 4,90 |

Для указанных в таблицах 1, 2, 3 групп ставок налога предусмотрены понижающие коэффициенты:

- за выбросы загрязняющих веществ в атмосферный воздух, образующиеся при сгорании топлива для удовлетворения теплоэнергетических нужд населения, — 0,27;

- за выбросы загрязняющих веществ в атмосферный воздух, за сброс сточных вод, за хранение, захоронение отходов производства плательщиками, получившими экологический сертификат соответствия, в течение трех лет со дня получения этого сертификата — 0,9;

- за сброс сточных вод для владельцев коммунальной и ведомственной канализации (сброс от населения), для рыбоводных организаций и прудовых хозяйств (сброс с прудов) — 0,006;

- за сброс сточных вод в водные объекты теплоэлектростанциями, использующими в работе:

- невозобновляемые источники энергии, охлаждение конденсаторов турбин которых осуществляется по прямоточной схеме, — 0,5;

- возобновляемые источники энергии, охлаждение конденсаторов турбин которых осуществляется по прямоточной схеме, — 0,2.

Ситуация 1

Выбросы предприятия при сжигании природного газа для удовлетворения теплоэнергетических нужд населения за отчетный период (квартал) составили 5 т диоксида азота при установленном лимите 18 т/г. Рассчитаем сумму экологического налога, которую должно уплатить предприятие.

Сумма экологического налога исчисляется как произведение налоговой базы и ставки налога. Налоговую базу в данном случае составляют выбросы в атмосферный воздух 5 т диоксида азота. Ставка экологического налога за выброс диоксида азота (2 класс опасности) в соответствии с приложением 6 к Налоговому кодексу Республики Беларусь составляет 769,97 руб./т.

Выброс произошел при сжигании топлива для удовлетворения теплоэнергетических нужд населения. Ст. 207 Особенной части Налогового кодекса Республики Беларусь при исчислении суммы налога предусматривает использование понижающего коэффициента 0,27. Таким образом, сумма экологического налога составит 5х769,97х0,27 = 1039,46 руб.

При расчете экологического налога учитываем превышение лимита выброса диоксида азота: установленный лимит составляет 18 т/г, фактический выброс — 20 т/г. В связи с этим органы Министерства природных ресурсов и охраны окружающей среды Республики Беларусь должны предъявить предприятию претензию на возмещение вреда, причиненного окружающей среде сверхнормативным выбросом 2 т диоксида азота.

Размер возмещения вреда, причиненного окружающей среде, исчисляется уполномоченным государственным органом в соответствии с таксами для определения размера возмещения вреда, причиненного окружающей среде, установленными Указом Президента Республики Беларусь от 24.06.2008 № 348 «О таксах для определения размера возмещения вреда, причиненного окружающей среде»[1].

Ситуация 2

Предприятие за отчетный период (год) вывезло на полигон 2,5 т отходов 3 класса опасности и 40 т отходов 4 класса опасности. Из них 30 т — отходы производства, подобные отходам жизнедеятельности населения. Экологический сертификат соответствия отсутствует, превышение установленных лимитов не наблюдается.

Налоговую базу в данном случае составляют вывезенные на полигон на захоронение 2,5 т отходов производства 3 класса опасности и 10 т отходов производства 4 класса опасности (40-30).

За 30 т отходов производства, подобных отходам жизнедеятельности населения, налог не взимается, так как общее количество отходов производства, вывезенных на захоронение (42,5 тонн/год) не превышает 50 тонн/год[2].

м

Ставка экологического налога за захоронение отходов производства в соответствии с приложением 8 к Налоговому кодексу Республики Беларусь составляет:

- для отходов 3 класса опасности 115,11 руб./т;

- 4 класса опасности 57,39 руб./т.

Таким образом, сумма экологического налога за отчетный период составит 2,5х115,11 + 10х57,39 =861,68 руб.

Ситуация 3

Предприятие за отчетный период (год) сбросило в реку 10 000 м3 сточных вод при установленном лимите 10 000 м3 . Предприятие имеет экологический сертификат соответствия, полученный в 2015 году. За отчетный период предприятие израсходовало на ремонт водоочистных сооружений 3000 руб. собственных средств.

Налоговую базу в данном случае составляют сбросы сточных вод в количестве 10 000 м3. Ставка экологического налога за сброс сточных вод в реку (т. е. в водоток) в соответствии с приложением 7 к Налоговому кодексу Республики Беларусь составляет 0,08 руб./м3. Таким образом, сумма экологического налога составит 10000х 0,08 = 800 руб.

Предприятие имеет экологический сертификат соответствия, однако понижающий коэффициент 0,9 применяться не будет, так как с момента его получения истекло более трех лет (ст. 207 Особенной части Налогового кодекса Республики Беларусь).

За отчетный период предприятие израсходовало на ремонт водоочистных сооружений 3000 руб. собственных средств. Однако понижать сумму экологического налога на эту величину в данном случае неправомерно, так как средства были израсходованы не на строительство или реконструкцию очистных сооружений, а на их ремонт (ст. 208 Особенной части Налогового кодекса Республики Беларусь).

Резюме

- Экологический налог рассчитывается на основании ставок, указанных в приложениях 6–8 к Налоговому кодексу Республики Беларусь.

- Сумма экологического налога исчисляется как произведение налоговой базы и ставки налога.

- Уплатить налог нужно не позднее 22-го числа месяца, следующего за истекшим налоговым периодом (кварталом).

[1] В ред. от 31.05.2017.

[2] Статья 205 Особенной части Налогового кодекса Республики Беларусь.

Источник: https://ecologia.by/number/2017/12/EKOLOGICHESKIJ_NALOG_RAZBIRAEM_SLOZHNYE_SLUCHAI/

Порядок исчисления и уплаты налогов налоговая декларация

б) в налоговый орган по месту постановки на учет иностранной организации в лице ее постоянного представительства в значении НК РФ часть Ⅱ;

В соответствии с НК РФ часть Ⅱ формами отчетности по налогу на имущество организаций выступают:

— каждого объекта недвижимого имущества, находящегося вне местонахождения организации, или обособленного подразделения организации, имеющего отдельный баланс;

— имущества, подлежащего налогообложению месту постановки на учет в налоговых органах постоянного представительства иностранной организации;

Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком или налоговым агентом в установленные сроки. Уплата налогов производится в наличной или безналичной форме.

При уплате налога и сбора с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени в порядке и на условиях, предусмотренных НК РФ.

— имущества, облагаемого по разным налоговым ставкам.

Уплата налога производится разовой уплатой всей суммы налога либо в ином порядке, предусмотренном НК РФ и другими актами законодательства о налогах и сборах.

Сумма налога на имущество организаций исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

Сроки уплаты налогов являются одним из основных элементов налогообложения, которые должны быть определены для того, чтобы налог считался установленным.

С введением в действие главы 30 НК РФ существенно изменился порядок исчисления налога на имущество организаций.

— общий порядок исчисления налога на имущество организаций ;

Суммы налога на выбросы веществ в атмосферу, сбросы сточных вод, хранение либо захоронение веществ, относящихся к отходам производства, а также на ввоз в РБ озоноразрушающих веществ налогоплательщики включают в структуру затрат по производству и реализации товаров.

Экологическим налогом в России также неофициально называют плату за негативное воздействие на окружающую среду (НВОС). В отличие от экологического сбора, который был введен только в 2014 году, плата за НВОС существует уже давно. Она была установлена законом «Об охране окружающей среды» от 10.01.2002 № 7.

Порядок исчисления и уплаты экологического налога

О ключевых моментах, определяющих правила расчета сбора, оплаты и подачи отчетности по нему, читайте в статье «Пример заполнения декларации по экологическому сбору».

Есть ставка, установленная в отношении экологического налога на ввоз в РБ озоноразрушающих веществ, включая те, что присутствуют в составе какой-либо продукции.

Оценка правительственной инициативы по введению экологического налога неоднозначна. С одной стороны, эксперты считают, что соответствующий сбор, действительно, может стать дополнительным драйвером роста автомобилестроения и продаж транспортных средств в Российской Федерации.

Декларации по налогу за хранение веществ, относящихся к отходам производства, предоставляются в упомянутое ведомство до 20 числа месяца, следующего за тем, в котором у плательщика возникло обязательство по перечислению в госбюджет данного налога.

Базу экологического налога в Беларуси формируют зафиксированные объемы:

Денежные средства, которые поступят в федеральный бюджет от плательщиков экологического сбора, будут направлены на реализацию государственных программ в форме выплаты субсидий субъектам РФ на софинансирование экологических региональных программ, направленных на оптимизацию обращения с отходами, а также компенсацию издержек на утилизацию товаров, утерявших потребительские свойства (п. 10 ст. 24.5 закона № 89).

Если общая величина выбросов, допущенных предприятием, менее 3 тонн, то уплата экологического налога необязательна. В МНС Беларуси в этом случае подается нулевая декларация.

Формула расчета установленного законами РБ экологического налога предполагает умножение величины налоговой базы и установленной ставки.

Определение фактических объемов, характеризующих выбросы веществ в атмосферу, предполагает суммирование показателей по выбросам в зависимости от класса опасности веществ.

Соответствующие выбросы не рассматриваются дифференцированно по конкретным видам веществ.

Администрирует соответствующие платежные обязательства Управление Федеральной службы в сфере природопользования.

Ставка экологического сбора определяется, исходя из средних сумм издержек на сбор, транспортировку, обработку, а также утилизацию конкретного изделия или единицы его массы (п. 5 ст. 24.5 закона № 89).

В практике большинства государств сформировались следующие формы взимания налогов:

Объект обложения — доход, полученный физическим лицом.

Льготы — установлены по отдельным категориям плательщиков.

Порядок исчисления и уплаты налогов

Налоговый период — календарный год; отчетный период — 1 квартал, 1 полугодие, 9 месяцев.

При уплате налога (сбора) с нарушением срока уплаты налогоплательщик уплачивает пени в законодательно установленном порядке.

Объект налогообложения — жилые дома, квартиры, дачи, гаражи и иные строения, помещения, сооружения.

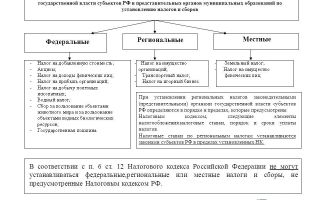

При установлении регионального налога законодательными органами субъектов РФ определяются следующие элементы налогообложения: налоговые ставки в пределах, установленных налоговым Кодексом, порядок и сроки уплаты налога, а также формы отчетности по данному региональному налогу. Иные элементы налогообложения устанавливаются НК РФ. При установлении регионального налога законодательными органами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Объект налогообложения — игровой стол, автомат, касса тотализатора, касса букмекерской конторы.

Льготы — установлены для отдельных категорий плательщиков.

Его плательщиками выступают только организации, включая иностранные. Не являются плательщиками, перешедшие на специальные режимы (упрощенное н/о и вмененный налог).

Налоговая база — стоимость реализуемых товаров.

Налогоплательщики — все физические лица, включая резидентов и не резидентов (менее 183 дней в году в РФ). Не являются плательщиками инд. предприниматели, перешедшие на специальные режимы (упрощенное н/о и вмененный налог).

Необходимо разграничить понятия «объект» и «предмет» налогообложения. Четкое нормативное определение объекта конкретного налога позволяет избежать многозначности при толковании налоговых норм.

При определении объекта налогообложения как юридического факта следует определить правила его ограничения: по субъекту (объект по НДС может возникнуть как у предприятий, так и у предпринимателей, однако последние могут и не быть плательщиками данного налога); по территории (например, НДС не облагается продукция морского промысла, добытая в Мировом океане); по конструкции, когда родственные показатели разделяются на два налога либо один показатель выводится из#x2011;под налогообложения.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Налоговые ставки по федеральным налогам устанавливаются НК, налоговые ставки по региональным и местным налогам – соответственно законами субъектов РФ, нормативно#x2011;правовыми актами представительных органов местного самоуправления в пределах, установленных НК.

Сумма налогового обязательства фиксируется в налоговой документации.

В составе документации выделяется налоговая декларация – письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налогов. Общий порядок представления деклараций и правила внесения в них дополнений и изменений определены ст. 80–81 НК.

Для нейтрализации негативных моментов инфляции целесообразно использовать индекс инфляции. В прессе для расчета базы по налогу на прибыль ежеквартально публиковался индекс#x2011;дефлятор (до 2002г.).

Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот (ст. 52 НК). При этом перед налогоплательщиком встает примерно следующий круг вопросов.

Для расчета суммы налога налогоплательщик обязан правильно определить налоговой период. Под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого выявляется налоговая база и исчисляется сумма подлежащего уплате налога (ст. 55 НК).

м

Особое внимание следует обратить на налоговые льготы. Существуют четыре группы налоговых льгот: по объекту – изъятия, скидки; по ставкам – пониженные размеры ставок; по срокам уплаты – более поздние сроки, налоговый кредит; по отдельным субъектам – сочетание перечисленных льгот, «налоговые каникулы».

Определение понятия «налоговые льготы» в налоговых отношениях, а также порядок их установления применительно к федеральным, региональным и местным налогам и сборам является предметом ст. 56 НК.

Принципиальное положение этой статьи, на котором следует акцентировать внимание,– это закрепление за законодательными органами власти и представительными органами местного самоуправления исключительного права в части установления льгот.

Ни исполнительные, ни судебные ветви власти таким правом не обладают.

Льготы предоставляются в различных формах: освобождение от уплаты налогов отдельных категорий лиц; изъятие из базы определенных частей объекта налога; установление необлагаемого минимума; вычет из базы определенных сумм, часто – расходов налогоплательщика; понижение налоговых ставок; вычет из налогового оклада; возврат ранее уплаченного налога; отсрочка и рассрочка уплаты налога.

Общие вопросы исчисления налоговой базы и налоговой ставки регулируются ст. 52–53 НК. Определение базы налога необходимо для исчисления суммы налога.

Налогооблагаемая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения и равна произведению единицы налогообложения на общее количество таких единиц.

Правильное определение момента возникновения налогового обязательства обусловлено использованием кассового или накопительного методов формирования базы.

Основной способ формирования размера налогооблагаемой базы – прямой, в соответствии с которым определяются документально подтвержденные показатели налогоплательщика. Используется также косвенный способ, или расчет по аналогии.

Виды налоговых ставок классифицируются с учетом разных факторов. Возможен смешанный метод, т.е. применение нескольких видов ставок при обложении каких#x2011;либо объектов налогом одного вида.

Для всех категорий налогоплательщиков сумма налога определяется с учетом коэффициента, рассчитанного по формуле

5) организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда — не менее 25%, — в отношении земельных участков, используемых ими для производства и/или реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством РФ по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

6) учреждения, единственными собственниками’ имущества которых являются указанные общероссийские общественные организации инвалидов, — в отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

Земельный налог и авансовые платежи подлежат уплате налогоплательщиками в порядке и сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

Сумма налога рассчитывается по истечении налогового периода как произведение налоговой ставки и налоговой базы.

Физические лица платят его на основании уведомлений налоговых органов.

В отношении земельных участков, приобретенных физическими лицами для индивидуального жилищного строительства, исчисление суммы налога осуществляется с коэффициентом 2 в течение периода строительства, превышающего 10 лет, до момента государственной регистрации прав на построенный объект.

Если срок проектирования и строительства превысит три года, начисление налога после истечения третьего года производится с коэффициентом 4 вплоть до государственной регистрации прав на построенный объект.

При застройке участков, приобретенных физическими и юридическими лицами для жилищного строительства (кроме индивидуального), исчисление налога производится с коэффициентом 2 в течение трехлетнего срока проектирования и строительства (до государственной регистрации прав на построенный объект). Если строительство завершается и право на объект регистрируется ранее истечения трехлетнего срока, сумма земельного налога, уплаченного в течение срока сверх коэффициента 1, признается излишне уплаченной и подлежит возврату (зачету) на общих основаниях.

Налоговые льготы, порядок исчисления и сроки уплаты

8) физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока, а также общины названных народов — в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов;

3) религиозные организации — в отношении принадлежащих им земельных участков, на которых расположены здания, строения и сооружения религиозного и благотворительного назначения;

Земельный налог уплачивается в бюджет по месту нахождения земельного участка.

На практике определенные сложности вызывают у агентов вопросы о сроке удержания и перечисления НДФЛ с отдельных выплат. Читайте наши материалы:

за январь – июнь — половину годовой суммы авансовых платежей не позднее 15 июля текущего года; за июль – сентябрь — ¼ годового аванса не позднее 15 октября; за октябрь – декабрь — ¼ аванса не позднее 15 января следующего года. учитываются суммы налога, удержанные налоговыми агентами (подтверждаются справками 2-НДФЛ), и суммы уплаченных авансовых платежей (п. 3 ст. 227 НК РФ); не учитываются убытки прошлых лет (п. 4 ст. 227 НК РФ). Порядок исчисления и уплаты НДФЛ прописан в главе 23 НК РФ. Сразу скажем, что этот порядок различается в зависимости от видов доходов, полученных налогоплательщиком.

По некоторым из них НДФЛ налогоплательщик исчисляет и уплачивает самостоятельно, по другим это должен сделать налоговый агент.

Подробнее о порядке исчисления и уплаты НДФЛ читайте в нашем материале.

российские организации; индивидуальные предприниматели; нотариусы, занимающиеся частной практикой; адвокаты, учредившие адвокатские кабинеты; обособленные подразделения иностранных организаций в РФ, В отношении большей части получаемых физлицами доходов НДФЛ исчисляют и уплачивают налоговые агенты — лица, эти доходы выплачивающие. Они обязаны исчислить налог, удержать его с налогоплательщика и перечислить в бюджет (п. 1 ст. 24, п. 1 ст. 226 НК РФ).

Они сами рассчитываются с государством по доходам от предпринимательства, частной практики и адвокатской деятельности соответственно.

- отдельными категориями налогоплательщиков;

- всеми налогоплательщиками в отношении отдельных видов доходов.

Если сумма исчисленного налога окажется меньше уплаченных авансов, разницу можно вернуть или зачесть в счет предстоящих платежей согласно ст. 78 НК РФ, подав в инспекцию соответствующее заявление.

- вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых договоров и договоров гражданско-правового характера, включая доходы по договорам найма или аренды любого имущества (по спорному вопросу о том, кто должен платить НДФЛ по арендным платежам, если имущество у физлица арендует организация, см. «НДФЛ при аренде имущества у физического лица»);

- от продажи физическим лицом собственного имущества, имущественных прав;

- от источников, находящихся за пределами РФ;

- при получении которых НДФЛ не был удержан налоговым агентом;

- выигрыши, выплачиваемые организаторами лотерей и азартных игр, за исключением выигрышей, выплачиваемых в букмекерской конторе и тотализаторе;

- в виде вознаграждения, выплачиваемого физлицам как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

- подарки в денежной/натуральной форме, полученные от физических лиц, не являющихся ИП. Исключение — дарение между членами семьи и близкими родственниками, которое освобождено от НДФЛ согласно п. 18.1 ст. 217 НК РФ.

Перечислить налог в бюджет агент должен в сроки, установленные ст. 226 НК РФ. А точнее, не позднее:

Общий порядок исчисления и уплаты НДФЛ

Декларация по налогу (3-НДФЛ) представляется данными лицами в ИФНС не позднее 30 апреля следующего года (п. 5 ст. 227, п. 1 ст. 229 НК РФ).

Источник: https://pahomova-nsk.ru/porjadok-ischislenija-i-uplaty-nalogov-n/

Экологический налог: признаки возникновения налоговой обязанности по отдельным объектам

НА ТЕРРИТОРИИ РЕСПУБЛИКИ ДЕЙСТВУЕТ 2 ВИДА ЭКОЛОГИЧЕСКОГО НАЛОГА

С 1 января 2010 г. экологический налог разделился на 2 новых самостоятельных налога, у которых совершенно разное значение:

– экологический налог (регулируется гл. 19 Налогового кодекса РБ (далее – НК)).

Экологический налог – это плата субъектов хозяйствования за вредное воздействие на окружающую среду, которое они оказывают при осуществлении хозяйственной деятельности. Этот налог призван стимулировать сокращение вредного воздействия природопользователей на окружающую среду;

– налог за добычу (изъятие) природных ресурсов (регулируется гл. 20 НК).

Внимание! До 1 января 2010 г. был установлен один налог – налог за использование природных ресурсов (экологический налог).

Он регулировался Законом РБ от 23.12.1991 № 1335-XII «О налоге за использование природных ресурсов (экологический налог)» (далее – Закон № 1335-XII). В данном законе понятия «налог за использование природных ресурсов» и «экологический налог» рассматривались как синонимы.

ПЛАТЕЛЬЩИКИ НАЛОГА

Плательщиками экологического налога признаются организации и индивидуальные предприниматели, у которых возникло налоговое обязательство (п. 1 ст. 13, ст. 204 НК).

Бюджетные организации не являются плательщиками экологического налога (п. 3 ст. 204 НК).

Налоговое обязательство возникает, когда появляется объект обложения экологическим налогом (п. 1 ст. 28 НК).

Допустим:

– у организации образовались отходы производства (у офисной организации это могут быть старая мебель, перегоревшие люминесцентные лампы, отработанная бумага; у производителя-швейника – неиспользованные кусочки материалов, катушки от использованных ниток, поврежденные пуговицы и т.д.).

В данном случае объект обложения экологическим налогом – отходы;

– организация импортирует товар, упакованный в стеклянную (пластмассовую, бумажную, картонную) тару и т.д.

В данном случае объектом обложения экологическим налогом признается тара.

Соответственно указанные организации будут являться плательщиками экологического налога.

От уплаты экологического налога и налога за добычу (изъятие) природных ресурсов освобождаются:

– плательщики единого налога с индивидуальных предпринимателей и иных физических лиц (подп. 1.3 п. 1 ст. 293 НК);

– плательщики налога при упрощенной системе налогообложения (п. 2 ст. 286 НК).

Данное освобождение применялось и в 2009 г.

ОБЪЕКТЫ ОБЛОЖЕНИЯ ЭКОЛОГИЧЕСКИМ НАЛОГОМ: В 2010 Г. ИХ 7, В 2011 Г. – 4

Объектами налогообложения признаются обстоятельства, с наличием которых у плательщика НК, другие законы РБ и (или) акты Президента РБ либо решения местных Советов депутатов (в отношении местных налогов и сборов) связывают возникновение налогового обязательства.

Каждый налог, сбор (пошлина) имеет самостоятельный объект налогообложения.

Один и тот же объект может облагаться определенным налогом, сбором (пошлиной) у одного плательщика только один раз за соответствующий налоговый период (ст. 28 НК).

Объекты обложения экологическим налогом установлены в ст. 205 НК.

Внимание! До 1 января 2010 г. объекты обложения экологическим налогом содержались в Законе № 1335-XII и Указе Президента РБ от 07.05.

2007 № 215 «О ставках налога за использование природных ресурсов (экологического налога) и некоторых вопросах его взимания» (далее – Указ № 215).

С указанной даты часть объектов перешла в состав экологического налога, а часть – в состав налога за добычу (изъятие) природных ресурсов.

Итак, организациям надо знать следующее.

1. В 2010 г. действует 7 объектов обложения экологическим налогом:

– выбросы загрязняющих веществ в атмосферный воздух;

– сброс сточных вод или загрязняющих веществ в окружающую среду;

– хранение, захоронение отходов производства;

– перемещение по территории Республики Беларусь нефти и нефтепродуктов магистральными нефтепроводами и нефтепродуктопроводами транзитом;

– переработка нефти и нефтепродуктов организациями, осуществляющими переработку нефти;

– производство и (или) импорт товаров, содержащих в своем составе 50 % и более летучих органических соединений (краски и лаки, включая эмали, политуры, клеевые краски, и продукты на их основе; замазки, составы для уплотнения и прочие мастики, шпатлевки, полиграфическая краска);

– производство и (или) импорт пластмассовой, стеклянной тары, тары на основе бумаги и картона и иных товаров, после утраты потребительских свойств которых образуются отходы, оказывающие вредное воздействие на окружающую среду и требующие организации систем их сбора, обезвреживания и (или) использования, а также импорт товаров, упакованных в пластмассовую, стеклянную тару и тару на основе бумаги и картона.

Объекты налогообложения, действовавшие в 2009 г., фактически соответствуют объектам 2010 г.

2. В 2011 г. будет действовать 4 объекта, а именно:

– выбросы загрязняющих веществ в атмосферный воздух;

– сброс сточных вод;

– хранение, захоронение отходов производства;

– ввоз на территорию Республики Беларусь озоноразрушающих веществ, в т.ч. содержащихся в продукции.

Перечень объектов, которые не признаютсяобъектами обложения экологическим налогом, определен п. 2 ст. 205 НК.

м

ПРИЗНАКИ ВОЗНИКНОВЕНИЯ НАЛОГОВОЙ ОБЯЗАННОСТИ ПО ОТДЕЛЬНЫМ ОБЪЕКТАМ ОБЛОЖЕНИЯ ЭКОЛОГИЧЕСКИМ НАЛОГОМ

1. Выбросы загрязняющих веществ в атмосферный воздух

Объект налогообложения

Выброс загрязняющих веществ в атмосферный воздух – это поступление загрязняющих веществ в атмосферный воздух от источников выбросов.Данное определение содержится в Законе РБ «Об охране атмосферного воздуха».

Следовательно, налоговая обязанность у организаций возникает с момента фактического выброса загрязняющих веществ в атмосферный воздух, образовавшегося в результате хозяйственной деятельности организации.

Внимание! Ранее рассматриваемый объект был включен в состав объекта «вывод в окружающую среду выбросов (сбросов) загрязняющих веществ» (см. Закон № 1335-XII).

В наименовании рассматриваемого объекта указаны «загрязняющие вещества». Однако не за все загрязняющие вещества, поступившие в атмосферный воздух, организации обязаны уплачивать экологический налог. Налог уплачивается только за те вещества, которые содержатся в приложении 6 к НК (в 2009 г. в приложении 2 к Указу № 215).

Льготы

Не признаются объектом обложения экологическим налогом выбросы загрязняющих веществ в атмосферный воздух:

– мобильными источниками.

К мобильным источникам выбросов относятся транспортные средства и самоходные машины, оснащенные двигателями, эксплуатация которых влечет за собой выбросы загрязняющих веществ в атмосферный воздух (п. 10 ст. 1 Закона «Об охране атмосферного воздуха»).

Напомним, что до 1 января 2010 г. не облагались экологическим налогом объемы выбросов загрязняющих веществ в атмосферный воздух от мобильных источников, рассчитанные исходя из количества израсходованного топлива на передвижение за пределами территории Республики Беларусь, при условии раздельного учета израсходованного топлива (подп. 2-1.1 п. 2-1 Указа № 215);

– от нестационарных и стационарных источников выбросов, которым не устанавливаются нормативы допустимых выбросов загрязняющих веществ в атмосферный воздух;

– от стационарных источников выбросов при объемах выбросов каждого из загрязняющих веществ (указаны в приложении 6 к НК):

1-го класса опасности – менее 0,001 т в год;

2-го класса опасности – менее 0,1 т в год;

3-го класса опасности и веществ, для которых не определены классы опасности, – менее 0,2 т в год;

4-го класса опасности – менее 0,5 т в год.

В 2009 г. названные обстоятельства являлись льготами по экологическому налогу (п. 2-1 Указа № 215).

Остальные льготы по налогу за выбросы загрязняющих веществ в атмосферный воздух остались такие же, как и ранее.

Коэффициенты

В 2010 г. за выбросы загрязняющих веществ в атмосферный воздух сверх установленных лимитов либо без установленных лимитов в случаях, когда их установление предусматривается законодательством, применяются ставки экологического налога, увеличенные на коэффициент 15 (п. 6 ст. 207 НК).

Внимание! С 1 января 2011 г. отменены:

– 15-кратный коэффициент, применяемый к ставке налога при отсутствии лимитов;

– понижающий коэффициент 0,5, применяющийся за выбросы сероуглерода и сероводорода, образующиеся при переработке целлюлозы.

2. Сброс сточных вод или загрязняющих веществ в окружающую среду

Объект налогообложения

В 2010 г. появился самостоятельный объект обложения экологическим налогом – сброс сточных вод или загрязняющих веществ в окружающую среду.

Ранее он был включен в объект, определенный Законом № 1335-XII, – вывод в окружающую среду выбросов (сбросов) загрязняющих веществ.

Вода сточная – это вода:

а) отводимая после использования ее в хозяйственно-бытовой и производственной деятельности (кроме дренажной, карьерной, шахтной, рудничной);

б) отводимая с застроенной территории, на которой она образовалась в результате выпадения атмосферных осадков.

Ставки экологического налога за сбросы сточных вод или загрязняющих веществ в окружающую среду содержатся в приложении 7 к НК (в 2009 г. содержались в приложении 3 к Указу № 215).

Налогом облагается, как и ранее, только сброс сточных вод в окружающую среду, если он производится:

– в водотоки (водный объект, характеризующийся движением воды в направлении уклона в углублении земной поверхности, например: река, ручей, родник, канал);

– в водоемы (водный объект в углублении суши, характеризующийся замедленным движением воды или полным его отсутствием, например: озеро, водохранилище, пруд, пруд-копань);

– в подземные воды (воды, находящиеся ниже уровня земной поверхности в толщах горных пород земной коры во всех физических состояниях) при использовании земледельческих полей орошения, полей фильтрации, полей подземной фильтрации, фильтрующих траншей, песчано-гравийных фильтров, земляных накопителей;

– в недра (часть земной коры, расположенная ниже почвенного слоя, а при его отсутствии – ниже земной поверхности, дна водоемов, водотоков).

Следовательно, налоговое обязательство у организаций возникает с момента фактического сброса сточных вод в объекты, указанные в приложении 7 к НК.

Льготы

Не облагается налогом:

– в 2010 г. – сброс сточных вод, отводимых в окружающую среду системой дождевой канализации с застроенной территории, на которой они образовались в результате выпадения атмосферных осадков (абз. 9 п. 2 ст. 205 НК) (такая норма действовала и в 2009 г.);

– в 2011 г. – сброс сточных вод, отводимых в окружающую среду системой дождевой канализации с территории, на которой они образовались в результате выпадения атмосферных осадков (абз. 9 п. 2 ст. 205 НК в ред. Закона РБ от 15.10.2010 № 174-З).

Ставки налога

В 2009 г. ставки налога за сброс сточных вод в окружающую среду зависели:

– от категории качества сбрасываемых сточных вод (нормативно-очищенные, нормативно-чистые и др.);

– плательщика (владелец коммунальной канализации, рыбоводных организаций и др.).

В 2010–2011 гг. ставки налога отличаются только по видам объектов, куда сбрасываются сточные воды (водоток, недра и др.).

Коэффициенты

К ставкам налога за сброс сточных вод в окружающую среду необходимо применять повышающие и (или) понижающие коэффициенты:

– в 2010 г. – установленные подп. 5.5–5.7 п. 5 ст. 207 НК (1,5; 0,006; 0,5; 0,2);

– в 2011 г. – установленные подп. 3.3–3.5п. 3 ст. 207 НК (в ред. Закона РБ от 15.10.2010 № 174-З) (0,006; 0,5; 0,2);

– 0,006 – понижающий коэффициент к ставкам налога за сброс сточных вод, применяемый владельцами коммунальной и ведомственной канализации (сброс от населения), рыбоводными организациями и прудовыми хозяйствами (сброс с прудов).

В новом году к сбросу сточных вод владельцами коммунальной и ведомственной канализации (сброс от населения) относятся сброс сточных вод от населения, проживающего в жилых домах, а также сброс сточных вод от объектов здравоохранения, туризма, физической культуры и спорта, социального обеспечения, образования, культуры и искусства, обеспечивающих социально-бытовые нужды населения.

На сброс сточных вод природопользователи должны устанавливать лимиты. За сброс сточных вод сверх установленных лимитов либо без установленных лимитов в случаях, когда их установление предусматривается законодательством, применяются ставки экологического налога, увеличенные на коэффициент 15 (п. 6 ст. 207 НК).

Внимание! С 1 января 2011 г. отменены:

– 15-кратный коэффициент, применяемый к ставке налога при отсутствии лимитов;

– коэффициент 1,5, применяемый за сброс сточных вод в окружающую среду при отсутствии водоизмерительных приборов, аппаратуры и устройств.

3. Хранение, захоронение отходов производства

Объект налогообложения

Объектами обложения экологическим налогом признаются:

– в 2009 г. – размещение отходов производства на объектах хранения отходов и (или) объектах захоронения отходов (Закон № 1335-XII);

– в 2010–2011 гг. – хранение, захоронение отходов производства (подп. 1.3 п. 1 ст. 205 НК).

Следовательно, налоговая обязанность у организаций возникает с момента появления отходов, образовавшихся в результате хозяйственной деятельности организации.

Порядок уплаты экологического налога за захоронение отходов производства не изменился. Владельцы объектов захоронения отходов являются налоговыми агентами и выполняют установленную НК обязанность исчислять собственникам отходов производства экологический налог за захоронение отходов производства (п. 4 ст. 208 НК).

Налоговые декларации (расчеты) представляются:

– за хранение отходов производства на объектах хранения отходов – плательщиками – владельцами объектов хранения отходов;

– за захоронение отходов производства – владельцами объектов захоронения отходов.

Плательщики

Плательщиками экологического налога являются:

– за захоронение отходов производства – организации и индивидуальные предприниматели – собственники отходов производства.

Экологический налог за захоронение отходов производства на объектах захоронения отходов исчисляется владельцами этих объектов и предъявляется ими собственникам отходов производства дополнительно к тарифам за захоронение отходов производства на объектах захоронения;

– за хранение отходов производства – организации и индивидуальные предприниматели – владельцы объектов хранения отходов.

Льготы

Не облагается экологическим налогом:

– хранение отходов производства на объектах обезвреживания и (или) использования таких отходов, предназначенных к обезвреживанию и (или) использованию, в количестве, соответствующем технологическому регламенту этих объектов (абз. 10 п. 2 ст. 205 НК);

– хранение отходов производства, предназначенных для захоронения, обезвреживания и (или) использования, в целях накопления количества отходов производства, необходимого для перевозки одной транспортной единицей на объекты захоронения, обезвреживания таких отходов и (или) объекты по использованию таких отходов (абз. 11 п. 2 ст. 205 НК).

Ставки экологического налога

Ставки экологического налога за захоронение, хранение отходов производства содержатся в приложении 8 к НК.

В 2010 г. НК определена новая ставка налога в размере 879 480 руб. за 1 т – за захоронение отходов, по которым не определены классы опасности.

Применять данную ставку необходимо, когда собственник отходов вывез какие-то отходы без разрешения на захоронение отходов производства (получается в территориальных органах Минприроды РБ) и в классификаторе отходов, образующихся в Республике Беларусь (утвержден постановлением Минприроды РБ от 08.11.2007 № 85), для этих отходов нет сведений о степени опасности.

Коэффициенты

В 2010 г. за хранение отходов производства (захоронение отходов) сверх установленных лимитов либо без установленных лимитов в случаях, когда их установление предусматривается законодательством, применяются ставки экологического налога, увеличенные на коэффициент 15 (п. 6 ст. 207 НК).

С 1 января 2011 г. данный коэффициент применяться не будет.

4. Производство и (или) импорт товаров, содержащих в своем составе 50 % и более летучих органических соединений (с 1 января 2011 г. данный налог переходит в разряд неналоговых платежей)

Объект налогообложения

Объект обложения экологическим налогом – производство и (или) импорт товаров, содержащих в своем составе 50 % и более летучих органических соединений (краски и лаки, включая эмали, политуры, клеевые краски, и продукты на их основе; замазки, составы для уплотнения и прочие мастики, шпатлевки, полиграфическая краска).

м

С учетом того что товары, облагаемые налогом, указаны в наименовании объекта, налоговая обязанность у организаций возникает при их производстве и импорте.

Кроме того, при определении объекта налогообложения следует учитывать, что товары, подлежащие налогообложению, определяются товарной позицией 32 по коду ТН ВЭД.

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/novik-s-ekologicheskii-nalog-priznaki-vo_0000000

Как произвести расчет экологического налога

Чадящие трубы вредных предприятий, сбросы отходов от производственной деятельности в водные источники питьевой воды, или загрязнение сельскохозяйственных угодий – все это негативно влияет на жизнедеятельность человека.

Чтобы как-то нейтрализовать бездумные действия руководителей предприятий малых и больших объектов хозяйственной деятельности был введен так называемый экологический налог. Также вас сможет заинтересовать информация о том, как рассчитывается подоходный налог с зарплаты и насколько он большой.

Содержание

- 1 Кто обязан платить

- 2 Как рассчитать

Правительством Российской Федерации был издан Закон от 10.01. 2002 года № 7-ФЗ «Об охране окружающей среды», который обязывает лиц, от действия или бездействия которых, пострадала окружающая жизненно важная среда в той или иной степени загрязнения. Также вас сможет заинтересовать информация о том, кто имеет право на налоговые льготы.

Это относится к:

- Превышающим нормативам по выбросам в атмосферу неочищенного от вредных веществ воздуха.

- Сбросам болезнетворных микроорганизмов в водное пространство наземного и подземного происхождения.

- Чрезмерным загрязнениям земель бытовыми или производственными отходами;

- Негативному воздействию от шумовых, электромагнитных, ионизирующих установок, тепловой энергии.

- Нарушениям структуры почвенных слоев от прямого физического воздействия.

На видео- расчет экологического налога:

А вот какие документы для возврата налога за обучение стоит собрать в первую очередь, подробно указано здесь.

Хотя эти виды прямого нарушения экологической обстановке очевидны, но платить налог обязаны предприятия малого и большого бизнеса за последствия негативного воздействия на окружающую среду в следующих случаях:

- Стационарными производственными объектами, если от их деятельности в окружающий воздух попадают вредные для здоровья вещества;

- Передвижными производственными объектами хозяйственной деятельности, если они чрезмерно загрязняют атмосферу;

- При отсутствии утилизации вредных химических веществ по законодательным нормативам.

Возможно вас также сможет заинтеерсовать информация о том, как рассчитывается земельный налог и как он относится к категории налогов.

Конституционным Судом РФ было признано: экологический налог – это публично-правовой платеж каждого вредного производства, компенсирующий вредное воздействие на окружающую среду от хозяйственной деятельности. По сути, его можно признать как фискальный сбор в казну государства (10.12.2002 №284-О).

При оформлении лицензии или разрешений на многие виды деятельности уплата экологического налога обязательна, об этом говорит статья 8 п.2 НК РФ.

Но в тоже время выплата обязательного налогообложения не освобождает пользователей природных ресурсов от обязательств по сохранению природных богатств и окружающей внешней среды, разумному использованию и полному возмещению ущерба, принесенного от их неразумной деятельности.

А вот какова может наступить ответственность физических лиц за неуплату налогов, можно прочесть здесь.

Как рассчитать

А вот каковы сроки проведения камеральной налоговой проверки и как она назначается, можно прочесть здесь.

Расчеты платежей вычисляют исходя из превышения установленной нормы по выбросам в каждом конкретном регионе.

Порядок исчисления:

- Определить дифференцированную ставку налогообложения по каждому виду загрязнений, попадающих в окружающую среду.

- Определить нормативные и лимитные выбросы.

- За каждый параметр начисляются тарифные ставки и коэффициенты, определяющие конкретный потолок по всем видам.

- Высчитанный объем загрязняющих веществ перемножается на установленные тарифные ставки и повышающий коэффициент.

- По нескольким видам загрязнений производят отдельный расчет налогообложения, в итоге все данные суммируются.

- Для исчисления налогооблагаемой базы по размещению вредных отходов производства, вначале следует определить степень опасности для окружающей среды. Нормативную ставку умножают на объем отходов и понижающий или повышающий коэффициент (может быть нулевым) 0,3.

- Для каждого вида отходов следует определить нормативную ставку, а за превышение лимита отходов, начисляется повышающий или понижающий коэффициент для каждого вида грунта в регионе нахождения предприятия.

- Для передвижных источников загрязнений окружающей среды расчет налогообложения происходит за превышение допустимого значения норматива выбросов от сгорания топлива. При отсутствии данных о потребляемом топливе, расчеты ведутся исходя из установленных тарифных ставок за 1 т топлива по единому тарифу.

А вот какие необходимы документы для возврата налога при покупке квартиры, и куда их стоит подать, изложено в статье по ссылке.

Давайте разберем на примере расчет экологического налогообложения

Предприятие расположено в Пермском Крае, там применяется ставка коэффициента 2, а также повышающий коэффициент 1,2 за выброс опасных для здоровья веществ в черте городов.

Служба надзора установила превышение нормы опасных для здоровья выбросов:

- По Хлору норматив 2 т, на самом деле – 3, 5;

- По Мышьяку – вместо 0,2 тонны – 0,6;

А вот как происходит исчисление транспортного налога для юридических лиц, можно увидеть здесь.

Теперь можно пересчитать нормативную ставку и сумму налогообложения:

340 х 2 х 1,2 = 816 рублей по Хлору;

3415 х 2 х 1,2 = 8196 рублей.

Выбросы по вредным веществам в пределах установленных нормативов, но превышают установленный конкретный лимит по Краю, исчисляем объемы превышений и умножаем их на установленные нормативные коэффициенты в Пермском Крае.

Источник: https://RuleConsult.ru/ekologicheskoe/e-principy/raschet-ekologicheskogo-naloga.html