Порядок списания товарных потерь (нюансы)

Порядок списания товарных потерь в достаточной мере регламентирован законодательно, однако вопросы по нему все равно возникают часто. Рассмотрим особенности его применения.

Понятие товарных потерь

Виды естественных товарных потерь

Нормы естественной убыли

Отражение выявленных потерь

Списание потерь

НДС по товарным потерям

Итоги

Понятие товарных потерь

На всех стадиях продвижения товара от его производителя до конечного потребителя может происходить потеря части товара, вызываемая следующими причинами:

- естественного происхождения, обусловленными особенностями свойств самого товара, возникающими несмотря на соблюдение условий его хранения, транспортировки, предпродажной подготовки и процесса реализации;

- являющимися следствием ущерба, причиненного преднамеренными или неосторожными действиями какого-либо лица (лиц): нарушения требований к условиям хранения-перевозки или технологии предпродажной подготовки, использование неисправного технологического оборудования или несоблюдение правил его эксплуатации, хищения;

- чрезвычайного характера.

Все эти потери ГОСТ Р 51303-2013 «Торговля. Термины и определения», утвержденный приказом Росстандарта от 28.08.2013 № 582-ст, относит к товарным. По их характеру среди вызванных причинами каждой из групп выделяются потери:

- количественные, при которых уменьшается количество товара при сохранении его качества;

- качественные, приводящие к изменению его свойств при сохранении количества.

Качественные изменения могут привести как к полной, так и к частичной утрате первоначальных товарных свойств. При частичной потере товар может быть подвергнут уценке до цены возможной реализации.

Не следует считать товарными потери, зависящие от свойств товара, но возникающие вследствие особенностей технологии применяемого процесса его транспортировки или обработки. Они относятся к технологическим и учитываются в затратах в полном объеме, в то время как товарные потери имеют 3 варианта списания с отнесением:

- на затраты;

- виновных лиц;

- чистую прибыль.

Виды естественных товарных потерь

Среди естественных потерь преобладают количественные, которые делятся:

- на обусловленные характером товара, которые могут проявляться на всех стадиях взаимодействия с ним;

- связанные с предпродажной подготовкой.

Товарные потери, вызванные свойствами самого товара, могут возникать:

- при усушке и выветривании, причем усушке могут подвергаться и непродовольственные товары;

- раструске и распылении, возникающих при перегрузке или взвешивании товара, состоящего из мелких фракций;

- улетучивании, что характерно для спиртосодержащих материалов;

- впитывании в упаковку водных и жировых составляющих;

- крошении, возникающем при разделении товара на части;

- утечке при оттаивании;

- розливе при перекачке за счет прилипания к стенкам емкости;

- дыхании, которое отличает плодоовощную продукцию;

- освобождении от первичной упаковки перед продажей в нарезке;

- бое хрупкого материала.

Потери при предпродажной подготовке бывают характера:

- ликвидного, когда от товара отделяются его малоценные части, подлежащие либо продаже по более низкой цене, либо отправке на переработку;

- неликвидного, связанного со снижением веса из-за удаления вмещающей товар жидкости, упаковки, частей с неустранимыми дефектами.

К естественным потерям качества следует отнести истечение срока годности нереализованного товара.

Нормы естественной убыли

Источник: https://nalog-nalog.ru/uchet_zatrat/poryadok_spisaniya_tovarnyh_poter_nyuansy/

Учет технологических потерь, бухгалтерские проводки, налоги

В перечень материальных затрат, согласно Налогового Кодекса РФ, входят технологические потери, которые образуются в процессе производства или при транспортировке продукции. Расскажем в статье про учет технологических потерь, дадим понятие, распишем проводки и налоговые вычеты.

Понятие технологических потерь

Технологические потери определяются особенностями технологического производственного процесса и специфическими условиями транспортировки. На выходе обработанное и переработанное сырье теряет определенную часть в весовом выражении, сохраняя при этом свои физико-химические свойства.

Момент признания безвозвратных отходов должен быть экономически правомерен и документально обоснован.

Осуществление производственной деятельности с целью получения дохода, сопровождается материальными затратами, включающими в себя определенную величину производственных потерь.

На каждом предприятии разрабатываются индивидуальные нормы технологических потерь по всем видам применяемого сырья.

Все расчеты закрепляются документально и находят отражение в локальных нормативных актах:

- Технологических картах;

- Сметах производственного цикла.

Унифицированных форм документов не утверждено, поэтому бланки технологических карт и смет разрабатываются организациями самостоятельно с обязательным утверждением руководителем фирмы.

Нормирование величины технологических потерь

На основании утвержденных норм и нормативов образования безвозвратных отходов, технологические службы предприятия осуществляют контроль за соблюдением установленного предела величины технологических потерь.

Безвозвратные отходы подразделяются на:

- Нормативные;

- Сверхнормативные.

Списание фактических материальных потерь, образованных в соответствии с расчетными технологическими картами и не превышающих утвержденных норм, происходит в момент передачи сырья в производство. Рост технологических потерь, значительно превышающий нормативы, может происходить по ряду причин:

- Нарушение технологического цикла;

- Применение некачественного исходного сырья;

- Ошибки в расчетах.

Для обоснованного включения в состав материальных затрат производственных потерь, значительно превышающих расчетные данные, необходимо экспертное заключение о причине отклонения. Постоянное превышение величины фактических безвозвратных отходов над нормативными должно послужить основанием для пересмотра существующих технологических норм.

О перерасходе мпз и документировании данных

Документирование выявленных безвозвратных отходов в случае сверхнормативного расходования сырья и материалов осуществляется несколькими способами:

Состав материальных затрат включает потери, соответствующие нормам естественной убыли. Процесс естественной убыли подразумевает изменение физико-технологических качеств сырья и материалов, в виде испарения, усушки или выветривания. Результаты инвентаризации выявляют фактические величины изменения продукции.

Бухгалтерский учет потерь, примеры проводок

Регламент бухгалтерских операций обусловлен местом и причиной возникновения безвозвратных отходов:

- Производственным циклом;

- Обработкой товара;

- Транспортировкой сырья.

Технологические потери, образованные в пределах норм, в бухгалтерском учете не выделяются в отдельную статью, учитываются в составе МПЗ, отражаются как затраты от обычных видов деятельности. Включаясь в себестоимость продукции, они не подвергаются стоимостной оценке.

Списываются материалы в производство:

Дт 20, 23, 44 Кт 10

Сверхнормативные безвозвратные отходы подлежат обязательному документированию и учитываются в структуре прочих расходов.

| Дебет | Кредит | Содержание операции |

| 91 | 20; 23 | Списываются технологические сверхнормативные расходы |

| В торговой организации: | ||

| 94 | 41 | Отражаются итоги по недостаче товара |

| 44 | 94 | Списывается недостача в пределах нормативов |

| 76; 73 | 94 | Сверхнормативные затраты списываются на виновных лиц |

| 91 | 94 | Списывается фактические потери сверх нормы в случае, когда виновник неизвестен |

| Операции транспортировки: | ||

| 94 | 60; 10; 16; 41 | Отражаются потери при транспортировке |

| 20; 23 | 94 | Списываются потери по норме |

| 76; 73 | 94 | Отходы, превышающие нормативы, списываются на виновных лиц |

| 91 | 94 | Виновники технологических потерь сверх нормы не обнаружены |

Пример 1. Производственное предприятие ООО «Вымпел» находится на общей системе налогообложения. Руководство организации утвердило норму безвозвратных отходов равную 2,5 % от весового значения, используемых в производстве материалов. За текущий месяц на производство продукции было израсходовано 899 кг с исходного сырья по стоимости 960 руб./кг.

- Всего на производство продукции было израсходовано сырья на сумму

863 040 руб. = 899 кг * 960 руб./кг

- По результатам инвентаризации выяснилось, что фактический процент технологических потерь составил 3,5 %.

899 кг * 3,5% = 31,47 кг

31,47 кг * 960 руб./кг = 30 211,20 руб.

- По нормативу величина безвозвратных отходов должна составлять

899 кг * 2,5% = 22,48 кг

22,48 кг * 960 руб./кг = 21 580,80 руб.

- Сверх нормы величина производственных потерь составила

31,47 кг. – 22,48 кг = 8,99 кг

8,99 кг * 960 руб./кг = 8 630,40 руб.

В бухгалтерском учете были осуществлены следующие учетные операции:

| Дебет | Кредит | Сумма, руб. | Содержание хозяйственной операции |

| 20 | 10 | 863 040,00 | Сырье передается в производство |

| 43 | 20 | 854 409,60 | На склад оприходована готовая продукция (в стоимость включены технологические потери по нормативу)863 040 руб. – 8630,40 руб. = 854 409,60 руб. |

| 91 | 20 | 8630,40 | Списываются безвозвратные отходы, превышающие допустимую величину |

Особенности налогообложения технологических потерь

Величина образовавшихся технологических потерь оказывает влияние на налоговую базу для расчета ряда налогов:

При расчете налога на прибыль

Документально подтвержденные технологические потери в пределах норм учитываются для снижения налогооблагаемой базы при расчете налога на прибыль в составе материальных расходов. Время признания технологических потерь обусловлено способом расчета налога на прибыль:

- При использовании метода начисления – в тот же отчетный период;

- При кассовом методе – во время оплаты и переработки использованного сырья.

Возвратные отходы уменьшают размеры материальных затрат, отпущенных на производство. Используемые в дальнейшем для собственных нужд производства, возвратные отходы приходуются по стоимости возможного использования. Возможность дальнейшей продажи оценивает возвратные отходы в соответствии с ценой реализации.

Пример 2. ООО «Перспектива» занимается изготовлением майонеза. Технологические потери при транспортировке растительного масла, согласно данных технологической карты, составляют 1,3% от количества сырья, переданного в переработку.

- За прошлый месяц предприятие переработало 6500 кг растительного масла, закупочная цена которого составила 28 руб. /кг.

- Возвратные отходы, полученные в результате отстоя исходного сырья, в размере 83 кг оприходованы по возможной цене использования – 7,5 руб/кг.

- Переработанное растительное масло оприходовано в размере 6340 кг.

Экономические службы организации осуществили следующие бухгалтерские проводки:

| Дебет | Кредит | Сумма (руб.) | Хозяйственная операция |

| 20 | 10 | 182 000 | Сырье отпущено в цех для переработки6500 кг * 28 руб./кг = 182 000 руб. |

| 10 | 20 | 622,50 | На склад поступили возвратные отходы83 кг * 7,5 руб./кг = 622,50 руб. |

| Фактические технологические потери за отчетный период составили 77 кг(6500 кг – 6340 кг – 83 кг = 77 кг),что равняется 1.18%(77 кг : 6500 кг * 100% = 1,18%) | |||

| Прямые материальные расходы 181 377,50 руб.(182 000 руб. – 622,50 руб. = 181 377,50 руб.) |

Фактические технологические потери в размере 1,18% не превышают утвержденный норматив, поэтому полностью относятся в состав прямых материальных затрат и принимаются при расчете налога на прибыль.

Потери, возникающие при добыче полезных ископаемых

На нормативные потери, возникающие при добыче полезных ископаемых, применяется нулевая ставка в расчете НДПИ. Размеры возможно допустимых потерь утверждены законодательно Правительством РФ и находят отражение в проектной документации к разработке месторождения. В проекте содержится подробная информация:

- Точное месторасположение потерь;

- Наименование и разновидность полезных ископаемых;

- Размеры потерь.

Ставка 0% не может применяться к сверхнормативным безвозвратным отходам. В случае отсутствия установленных норм все выявленные потери в процессе добычи полезных ископаемых квалифицируются как сверхнормативные.

Начисление НДС с суммы технологических потерь

НДС с сумм технологических потерь, образованных согласно данных технологической карты и не превышающих норматив, нет необходимости восстанавливать. Если ТМЦ не применяются в хозяйственных операциях, облагаемых НДС, то суммы налога подлежат восстановлению. Читайте также статью: → «Пояснения по декларации НДС в налоговую в 2018. Образец».

Расчет размера акцизов

Размер акциза, относящийся к образованным безвозвратным отходам, относится к вычету. В настоящее время действует рекомендованный регламент отмены уведомлений в случаях приобретения спирта меньших размерах, чем было заявлено в начальных документах. В ИФНС передается пакет документов:

- Измененное уведомление с откорректированной информацией;

- Начальное извещение с ремаркой специалиста МРИ ФНС;

- Счет-фактуры с данными фактических объемов приобретения спирта;

- Документ, удостоверяющий факт технологических потерь;

- Письмо продавцу об отмене первичного извещения;

- Откорректированный расчет налоговой декларации.

Вопросы по учету технологических потерь

В таблице указаны частые вопросы и даны ответы на них:

| № | Вопрос | Пояснения |

| 1 | При каких условиях сверхнормативные технологические потери можно учитывать для расчета налога на прибыль? | В расходы для уменьшения налога на прибыль можно включать технологические потери в размерах, превышающих норматив, если к технологической карте будет приложено экспертное заключение специалистов об объективных причинах случившегося. |

| 2 | НДС сверхнормативных технологических потерь восстанавливается? | НДС не подлежит восстановлению при условии экономического обоснования потерь. |

| 3 | Организация, применяющая упрощеннвую систему налогообложения, вправе включать в расходы технологические потери сверх нормы? | При упрощенном налогообложении «доход — расход» сверхнормативные безвозвратные отходы включаются в состав расходов. Читайте также статью: → «Упрощенная система налогообложения. Обзор».Упрощенцы, применяющие вариант налогообложения «доход» технологические потери не учитывают. |

| 4 | В размер материальных расходов включается стоимость возвратных отходов? | Нет, не включается. Из суммы материальных затрат вычитается величина возвратных отходов. |

| 5 | Предприятие имеет право самостоятельно разрабатывать нормы и нормативы образования технологических потерь при отсутствии отраслевых положений? | Да. Имеет. |

Пример 3. Мясокомбинат реализует товар оптовым покупателям, а также продает колбасные изделия в местной столовой. Оптовая торговля находится на общем налогообложении, деятельность столовой – ЕНВД.

- Норма безвозвратных отходов 11%.

- В текущем квартале было переработано 600 кг сырья,

- в т.ч. ОСНО – 450 кг,

- ЕНВД – 150 кг.

Фактические технологические потери составили 63 кг мясных продуктов (10,5%),

- Где ОСНО – 47,25 кг (450 кг * 10,5% = 47,25 кг),

- ЕНВД — 15,75 кг (150 кг * 10,5% = 15,75 кг)

Закупочная стоимость сырья 195 руб. Технологические потери распределены:

- ОСНО – 47,25 кг * 195 руб. = 9213,75 руб.

- ЕНВД – 15,75 кг * 195 руб. = 3071,25 руб.

Зная причины возникновения технологических потерь, организации разрабатывают мероприятия по уменьшению процента безвозвратных отходов.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/uchet-texnologicheskix-poter/

Бухгалтерский учет товарных потерь

29.01.2015

ГАРАНТАвтор: эксперты службы Правового консалтинга ГАРАНТ Алексеева Анна, Королева Елена

При осуществлении деятельности по розничной продаже продовольственных и непродовольственных товаров организация применяет только общую систему налогообложения (данный вид деятельности не переведен на уплату ЕНВД). При обнаружении порчи товаров (порчи, гниения и т.п.

(по продовольственным товарам), дефектов, боя, сколов и другое (по непродовольственным)) составляется акт на их уничтожение. Товары расположены в торговых залах (не на складах).

При вскрытии упаковки (коробки, ящика и другое) может быть обнаружен брак (то есть от поставщика принят бракованный товар, в частности гнилые фрукты).

Может ли организация учитывать товарные потери (не обусловленные естественной убылью, не связанные с хищениями, кражами и т.п.) для целей исчисления налога на прибыль?

По данному вопросу мы придерживаемся следующей позиции:

Товарные потери, не обусловленные естественной убылью (при наличии объективных причин их возникновения и надлежащего документального оформления), на наш взгляд, могут быть учтены в целях налогообложения прибыли в составе прочих расходов, связанных с производством и реализацией. Однако, учитывая позицию финансового ведомства и налоговых органов, а также принимая во внимание многочисленную судебную практику, учет в целях налогообложения прибыли расходов в виде товарных потерь, не обусловленных их естественной убылью (а также сверх норм естественной убыли), в случае неподтвержденного документально уполномоченным органом факта отсутствия виновных лиц, с высокой вероятностью вызовет претензии со стороны налоговых органов. Свою позицию организации, скорее всего, придется отстаивать в судебном порядке.

Обоснование позиции:

В настоящее время главой 25 НК РФ предусмотрены следующие специальные нормы, касающиеся учета в целях налогообложения прибыли расходов на списание потерь материально-производственных запасов:

— потери от брака, учитываемые в составе прочих расходов, связанных с производством и реализацией, на основании пп. 47 п. 1 ст. 264 НК РФ;

— потери от недостачи и (или) порчи при хранении и транспортировке материально-производственных запасов в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством РФ, которые приравниваются к материальным расходам, учитываемым на основании пп. 2 п. 7 ст. 254 НК РФ;

— расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены (пп. 5 п. 2 ст. 265 НК РФ). При этом в данных случаях факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти.

В первую очередь отметим, что, по мнению Минфина России, убытки от брака, предусмотренные пп. 47 п. 1 ст. 264 НК РФ, включаются в состав расходов для целей налогообложения прибыли у производителя товара.

Предприятия розничной торговли при обнаружении бракованной продукции имеют право такой товар вернуть производителю (письмо Минфина России от 04.07.2011 N 03-03-06/1/387). Действительно, такое право покупателя предусмотрено п. 2 ст. 475 ГК РФ.

То есть из указанных разъяснений финансового ведомства следует, что положения пп. 47 п. 1 ст. 264 НК РФ не распространяются на торговые организации, которые приобрели бракованный товар.

Источник: https://taxpravo.ru/analitika/statya-359472-buhgalterskiy_uchet_tovarnyih_poter

Бухгалтерский учет испорченного товара

Обнаружен испорченный товар

Товар портится по разным причинам. Например, продукты теряют свои потребительские качества из-за неправильного хранения, изделия из стекла могут разбиться и т. п.

В случае порчи товара нужно провести инвентаризацию. На это указано в пункте 2 статьи 12 Закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете». Результаты инвентаризации записываются в ведомости (форма № ИНВ-26).

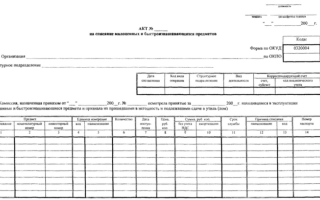

Этот бланк утвержден постановлением Госкомстата от 27 марта 2000 г. № 26. Кроме того, составляется акт о порче, бое, ломе товарно-материальных ценностей (форма № ТОРГ-15), а если товар не подлежит дальнейшей реализации, оформляется и акт о его списании (форма № ТОРГ-16).

Эти бланки утверждены постановлением Госкомстата от 25 декабря 1998 г. № 132.

Ваши действия

Дальнейшая судьба некачественного товара зависит от его вида и степени порчи.

https://www.youtube.com/watch?v=1oMuhKtuXY8

Как правило, испорченный товар либо просто списывают, либо продают со скидкой, либо уничтожают.

Списание

Например, продавец разбил хрустальную вазу при оформлении витрины. В этом случае стоимость испорченного товара в пределах норм относится на расходы, сверх норм – за счет виновных лиц.

Такое правило установлено в пункте 28 Положения по ведению бухгалтерского учета и отчетности, которое утверждено приказом Минфина от 29 июля 1998 г. №34н.

Так как вазу уже не продать, фирма оформляет ведомость по результатам инвентаризации (форма № ИНВ-26), акт о порче товара (форма№ ТОРГ-15) и акт о списании товара (форма № ТОРГ-16).

Как правило, виновным лицом оказывается работник фирмы. В большинстве случаев его можно привлечь лишь к ограниченной материальной ответственности.

То есть с него удерживается сумма, которая не превышает его среднемесячного заработка (ст. 241 ТК). Случаи полной материальной ответственности приведены в статье 243 Трудового кодекса.

В частности, к таковым относится порча товара работником в состоянии алкогольного опьянения.

Если виновные не установлены или суд отказал во взыскании с них, испорченный товар списывается на финансовый результат.

Продажа «второсорта»

В некоторых случаях некачественный товар продают. Чтобы привлечь покупателей, цену на «второсортную» продукцию обычно снижают.

Например, при оформлении торгового зала повреждена лаковая поверхность мебельного гарнитура. В этом случае сумму порчи нужно записать в ведомости учета результатов инвентаризации (форма № ИНВ-26),сниженную цену и сумму уценки по испорченному товару – в акте о порче товарно-материальных ценностей (форма № ТОРГ-15).

На скидку по испорченному товару следует оформить приказ:

| ООО «Уют»Приказ № 25г. Королев 15 июня 2004 г.Приказываю:1. Переоценить мебельный гарнитур «Елизавета-5». Вследствие повреждения лакового покрытия его продажа по рыночной цене невозможна.2. Для проведения уценки назначить комиссию в следующем составе:заместитель директора Ветров П.В. (председатель)товаровед Игнатова Т.П.бухгалтер Соловьева О.В.Комиссии поручается установить максимально возможную цену реализации мебельного гарнитура «Елизавета-5».Директор Зорин Н.А. Зорин |

Выручка при реализации товаров по сниженным ценам отражается с учетом скидки. На это указано в пункте 6.5 ПБУ 9/99 «Доходы организации». Такая операция оформляется записями:

Дебет 62 Кредит 90-1

– отражена выручка от реализации товаров с учетом скидки;

Дебет 90-2 Кредит 41

– списана себестоимость товаров;

Дебет 90-3 Кредит 68 субсчет «расчеты по НДС»

– начислен НДС по реализованным товарам.

Отметим, что налоговики обращают внимание, если товар продается по цене более низкой, чем рыночная. Однако в пункте 3 статьи 40Налогового кодекса говорится, что при определении рыночной цены учитываются скидки, если они связаны с потерей товарами качества.Поэтому фирму нельзя оштрафовать, если она продала испорченные товары по более низкой цене.

Пищевые продукты, которые непригодны для питания человека,могут пойти на корм животным. То есть фирмы могут их продать, например,сельскохозяйственной организации. Но для этого потребуется экспертиза.Положение о порядке ее проведения утверждено постановлением правительства от 29 сентября 1997 г. № 1263 (далее – Положение о проведении экспертизы).

Решение об использовании испорченных продуктов на корм животным принимается исключительно представителями государственного ветеринарного надзора. Перед этим ведомством фирма обязана отчитаться в трехдневный срок после передачи испорченных продуктов на корм животным (п. 16 Положения о проведении экспертизы).

Для этого она представляет документ (или его нотариально заверенную копию), который подтверждает факт передачи испорченной продукции.

Уничтожение

Если по заключению экспертов продукты нельзя продавать, то их нужно уничтожить. При этом необходимо присутствие комиссии, образуемой владельцем испорченной продукции совместно с организацией,ответственной за ее уничтожение. Если уничтожаются продукты, которые могут вызвать заболевание людей или животных, в состав комиссии включаются представители государственного надзора и контроля.

Факт уничтожения подтверждается актом. Один его экземпляр нужно передать в трехдневный срок представителям государственного надзора. Об этом говорится в пункте 17 Положения о проведении экспертизы.

Бухгалтерский учет испорченного товара

Себестоимость испорченных товаров, а также сумма потерь по частично испорченным ценностям отражаются на счете 94 «Недостачи и потери от порчи ценностей». При этом фирмы, которые учитывают товары попокупным ценам, в учете делают запись:

Дебет 94 Кредит 41

– отражена потеря от порчи товара.

Если организация розничной торговли ведет учет товаров по продажным ценам, то вначале она списывает себестоимость испорченного товара и далее сторнирует торговую наценку:

– сторнирована торговая наценка, приходящаяся на испорченный товар.

Далее стоимость некачественного товара списывается либо на затраты, либо – за счет виновных лиц:

Дебет 44 Кредит 94

– отражена стоимость испорченных товаров в пределах норм естественной убыли;

Дебет 73-2 Кредит 94

– отнесена стоимость испорченных товаров за счет виновного лица.

Удержания стоимости испорченного товара из зарплаты работника отражается записью:

Дебет 70 Кредит 73-2

– удержана стоимость испорченного товара из зарплаты работника.

Если виновные не установлены или суд отказал во взыскании с них,испорченный товар списывается на счет 91-2 «Прочие расходы». На этот же счет относится и стоимость уничтоженных просроченных товаров:

Дебет 91-2 Кредит 94

– отражена стоимость уничтоженных просроченных товаров в составе прочих расходов.

Как мы уже отмечали, в некоторых случаях некачественный товар можно продать сельскохозяйственной организации. Но перед этим нужно провести его экспертизу. В бухгалтерском учете такую операцию можно отразить следующим образом.

Пример

Товаровед торговой фирмы ООО «Дар» обнаружил на складе испорченные продукты. Их себестоимость составила 9000 руб.

По результатам экспертизы руководитель «Дара» принял решение передать испорченные продукты на корм животным. Стоимость экспертизы составила 944 руб. (в том числе НДС 144 руб.). По согласованию с государственной ветеринарной службой испорченные продукты реализованы сельскохозяйственной организации на корм животным по цене 7552 руб. (в том числе НДС 1152 руб.).

Бухгалтер «Дара» отразил эти операции следующим образом:

Дебет 44 Кредит 60

– 800 руб. (944 – 144) – отражены расходы на экспертизу;

Дебет 19 Кредит 60

– 144 руб. – отражена сумма НДС по экспертизе;

Дебет 62 Кредит 90-1

– 7552 руб. – реализованы продукты;

Дебет 90-2 Кредит 41

– 9000 руб. – списана себестоимость испорченных продуктов;

Дебет 90-2 Кредит 44

– 800 руб. – списаны расходы на экспертизу;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– 1152 руб. – отражена сумма НДС по реализованным испорченным продуктам;

Дебет 99 Кредит 90-9

– 3400 руб. (7552 – 9000 – 800 – 1152) – списана сумма убытка от продажи испорченных продуктов.

Если срок годности истек

На многих товарах в обязательном порядке должен быть указан срок их годности. Перечень таких товаров приведен в постановлении правительства от 16 июня 1997 г. № 720.

Продукты, у которых срок годности истек, изымают из оборота.Далее проводят экспертизу. По ее результатам просроченный товар либо утилизируют (например, передают на корм животным), либо уничтожают. Об этом говорится в пункте 2 Положения по проведению экспертизы.

В бухгалтерском учете операции по проведению экспертизы,передача просроченной продукции сельскохозяйственным организациям или ее уничтожение отражаются в порядке, аналогичном тому, который применяется при порче товара.

Тонкости налогового учета

Потери от порчи при хранении товара уменьшают облагаемую налогом прибыль. Это следует из подпункта 2 пункта 7 статьи 254 Налогового кодекса.

Однако здесь говорится, что такие суммы учитываются в составе налоговых расходов только в пределах норм естественной убыли, которые утверждены правительством.

Отметим, что это ведомство возложило разработку норм убыли на соответствующие министерства (промышленности,сельского хозяйства, здравоохранения и т. д.). Так говорится в постановлении правительства от 12 ноября 2002 г. № 814.

В настоящее время утверждены только нормы убыли зерна, а так же семян масличных культур (приказ Минсельхоза от 23 января 2004 г. № 55),химической продукции (приказ Минпромнауки от 31 января 2004 г. № 22) и металлических грузов при перевозке их железнодорожным транспортом(приказ Минпромнауки от 25 февраля 2004 г. № 55).

Как же быть другим фирмам, например торговым? Позиция налоговиков изложена в методичке по исчислению налога на прибыль,которая утверждена приказом МНС от 20 декабря 2002 г. № БГ-3-02/729. В пункте 5.1 методички говорится, что нормы естественной убыли могут учитываться, только если они утверждены правительством. Аналогичное мнение выразил и Минфин в письме от 6 ноября 2003 г. № 04-02-03/140.

Получается, что из-за нерасторопности чиновников фирмы не могут уменьшить налог на прибыль. Однако некоторые организации полагают, чтоесли утвержденных норм нет, то потери от порчи товаров можно учесть приисчислении налога на прибыль в фактическом размере. Правда, такуюпозицию скорее всего придется отстаивать в суде.

Отметим, что подобныеразбирательства уже были и арбитры встали на сторону фирм. Примеромможет служить дело, которое рассмотрел Федеральный арбитражный судСеверо-Кавказского округа, от 30 марта 2004 г. № Ф08-1059/2004-413А.

Вывод судей следующий: фирма не должна лишаться права на уменьшениеналога на прибыль из-за бездействия чиновников.

По нашему мнению, положения подпункта 2 пункта 7 статьи 254Налогового кодекса, распространяются на случаи, когда испорченный товарсписывают (например, разбился чайный сервиз при переносе его со складав торговый зал) или уничтожают (когда товар нельзя продавать).

Иной будет ситуация, если товар, хоть и со скидкой, но продали.В этом случае отрицательная разница между выручкой от реализации товараи ценой его приобретения признается убытком и учитывается приисчислении налога на прибыль. На это указано в пункте 2 статьи 268Налогового кодекса.

Стоимость просроченного товара, который по заключению экспертовпродавать нельзя и фирме пришлось его уничтожить, по нашему мнению, всоставе расходов при исчислении налога на прибыль не учитывается.

Таккак в этом случае не выполняются условия пункта 1 статьи 252 Налоговогокодекса. Здесь говорится, что расходы должны быть экономическиоправданы и осуществлены для деятельности, которая направлена наполучение дохода.

А уничтоженный товар, как правило, доход не приносит.

Проблемы с входным НДС

Приобретая товар для перепродажи, фирма обычно платит поставщикуи НДС, который в дальнейшем она возмещает из бюджета. Если товариспортился и продать его не удалось, налоговики полагают, чтовозмещенный НДС нужно восстановить и заплатить в бюджет. Свою позициюони основывают на том, что этот товар фирма не использует дляперепродажи (подп. 2 п. 2 ст. 171 НК).

Однако судьи не всегда поддерживают мнение инспекторов.Примером может служить дело, которое рассмотрел Федеральный арбитражный суд Дальневосточного округа (постановление от 23 июня 2003 г. №Ф03-А51/03-2/1178).

Налоговики пытались убедить судей, что под видом испорченности фирма могла использовать товар для собственных нужд. Но этот довод был признан необоснованным.

Кроме того, арбитры отметили,что положения подпункта 2 пункта 2 статьи 171 Налогового кодекса не связывают возмещение НДС по приобретенным товарам с их реализацией.

Источник:<\p>

Источник: https://delovoymir.biz/buhgalterskiy-uchet-isporchennogo-tovara.html

Товарные потери и порядок их списания. Отчетность материально-ответственных лиц

Поиск Лекций

В процессе транспортировки, хранения и отпуска продуктов и товаров в кладовых предприятий общественного питания возникают товарные потери. Они подразделяются на нормируемые и ненормируемые.

К нормируемым потерям относят естественную убыль товаров в весе и объеме. К ненормируемым потерям относят бой, брак, порчу продуктов (товаров) вследствие неудовлетворительного обращения с ними.

Естественная убыль — это потери при перевозке, хранении и реализации товаров, обусловленные их физико-химическими свойствами (усушка, утруска, утечка и т.п.). Указанные потери нормируют.

Нормы убыли могут применяться только в случаях выявления фактических недостач.

Размер норм естественной убыли определяется на основании расчетов, которые составляются бухгалтерией после проведения инвентаризации и утверждаются руководителем предприятия.

По кладовым предприятий общественного питания нормы убыли применяют по продуктам и товарам, отпущенным за отчетный период, независимо от сроков их хранения в кладовой. Размер естественной убыли определяют по каждому продукту и товару в отдельности, умножая количество отпущенного продукта, товара на норму естественной убыли, а затем определяя сумму по всем товарам.

Формула расчета:

У — Т — Н: 100, где У — величина естественной убыли; Т — реализация отпуска товара за межинвентаризационный период; Н — норма естественной убыли (нормы естественной убыли не распространяются на штучные и фасованные товары, которые приняты и отпущены без перевешивания, а также по продуктам (товарам), списанным по актам вследствие лома или порчи).

Порчу, бой и лом оформляют актом, в котором указывают наименование, артикул, сорт, цену, количество и стоимость товаров, причину и виновников потерь, возможности дальнейшего использования товаров (продажа по сниженным ценам, сдача в утиль или переработку, откормочным предприятиям) или уничтожение. Сдачу товаров в утиль, переработку, откормочным предприятиям оформляют товарно-транспортной накладной. Испорченные товары уничтожают в присутствии комиссии, составившей акт, во избежание повторного представления товаров для анкетирования и списания. Акт о порче, бое, ломе товаров передают в бухгалтерию, где проверяют правильность его составления, после чего передают на утверждение руководителю предприятия, который решает, за чей счет списать потери товаров. Поскольку порча, бой, лом товаров являются следствием бесхозяйственности, потери следует взыскать с виновных лиц.

Материально-ответственные лица должны регулярно, в установленные организацией сроки (от 1 до 10 дней), составлять отчет о наличии и движении товаров.

Для обеспечения действенного контроля за работой материально-ответственных лиц и более эффективной обработки документации по движению товаров целесообразно устанавливать сроки отчетности исходя из конкретных условий работы каждого предприятия.

Частое представление отчетности увеличивает объем работы бухгалтерии, а применение 10-дневной отчетности нецелесообразно, так как движение товаров в течение большого периода времени не контролируется бухгалтерией, неравномерно распределяется работа в течение месяца. Наиболее распространенной формой отчетности является товарный отчет.

Товарный отчет составляют на основе первичных документов по приходу и расходу товаров.

В адресной части отчета указывают наименование организации, структурного подразделения, фамилию и инициалы материально-ответственного лица, лимит остатков товаров, номер отчета, период, за который он составлялся.

Товарный отчет нумеруют с начала и до конца года последовательно с первого номера. Товарные отчеты материально-ответственных лиц, приступивших к работе не с начала года, нумеруют с даты начала их работы. Отчет составляют под копировальную бумагу в двух экземплярах.

Первый экземпляр скрепляют с документами, которые располагают в порядке последовательности записей. Общее число документов, на основании которых составлен товарный отчет, указывается прописью в конце отчета.

В приходной части показывают в стоимостном выражении остаток товаров (продуктов) на дату составления отчета и поступление товаров (продуктов) и тары за отчетный период. Остаток товаров берут из предыдущего отчета.

Каждый приходный документ записывают отдельной строкой: поставщик, номер и дата документа, сумма поступивших товаров и тары. Подсчитывают общую сумму оприходованных товаров (продуктов) и тары за отчетный период и итог прихода с остатком на начало периода.

В расходной части отражают расход товаров (продуктов) и тары по каждому расходному документу и подсчитывают общую сумму израсходованного товара (продукта) и тары за отчетный период. После этого определяют остаток товаров и тары на конец отчетного периода.

Материально-ответственные лица сдают товарные отчеты в соответствии с графиком.

Принимая отчет, бухгалтер в присутствии материально-ответственного лица проверяет, все ли указанные в нем документы приложены к отчету, соответствуют ли их даты отчетному периоду, правильно ли оформлены документы и сам отчет.

Затем бухгалтер подписывает оба экземпляра о приемке отчета и указывает дату. Первый документ с приложенными документами остается в бухгалтерии, а второй — у материально-ответственного лица.

Источник: https://poisk-ru.ru/s21781t1.html

Списание товаров, утративших потребительские свойства, и товаров с ис

Практически каждое предприятие в своей хозяйственной деятельности рано или поздно сталкивается с потерями товарно-материальных ценностей (ТМЦ) в виде уменьшения их количества (это может произойти вследствие естественной убыли товаров в процессе хранения или транспортировки, а также по причинам кражи или иных форс-мажорных обстоятельств) или в виде утраты ими своих потребительских свойств (например, вследствие их порчи либо по истечении срока хранения и реализации). И в этом случае перед бухгалтером возникает проблема учета таких потерь, а также их отражения в бухгалтерском и налоговом учете.

Главные причины утраты потребительских свойств товара

Естественная убыль товаров

При осуществлении операций по производству, транспортировке, хранению отдельных видов ТМЦ может происходить изменение их количественных и/или качественных показателей.

Выявленные недостачи и потери материальных ценностей могут быть следствием естественных процессов, обусловленных особенностями их химического состава или физического состояния.

Например, к естественным потерям материальных ценностей могут привести летучесть, усушка, утруска таких материалов.

Величина естественного изменения количественных или качественных показателей усредненно постоянна для различного вида ТМЦ, условий их использования и может быть нормативно регламентирована.

Различными министерствами и ведомствами разработаны нормы естественной убыли отдельных видов материалов и продукции. Недостача материальных ценностей вследствие летучести, усушки, утруски и пр.

таких ценностей в пределах установленных норм не может быть расценена как вина материально ответственного лица. Недостачи и потери в пределах установленных норм считаются естественными.

До настоящего времени законодательством Украины нормы естественной убыли многих материальных ценностей не утверждены. Согласно постановлению Верховной Рады Украины от 12.09.91 г. № 1545-XII «О порядке временного действия на территории Украины отдельных актов законодательства Союза ССР» до принятия соответствующих законодательных актов Украины на ее территории применяются законодательные акты СССР по вопросам, которые не урегулированы законодательством Украины, при условии, что они не противоречат Конституции и законам Украины.

Потери при транспортировке

Изменение количества либо качества товара может происходить также при транспортировке, так как в это время товар подвержен воздействию ряда опасных факторов. Он может разбиться, помяться, намокнуть, потерять внешний (товарный) вид и не подлежать дальнейшей эксплуатации, а иногда бывает просто утерян либо украден. Для ряда товаров действующим законодательством установлены соответствующие нормы естественной убыли. В других случаях потери, произошедшие при транспортировке товара, возмещает виновное в них лицо, то есть лицо, отвечающее за сохранность товара в ходе перевозки (ответственность перевозчика может быть установлена договором, приказом о назначении материально ответственного лица либо нормами действующего законодательства).

Субъективные причины (по вине ответственных лиц)

Товар может потерять свои потребительские свойства и вследствие халатности ответственного лица.

В случае установления такого лица ему предъявляется иск на возмещение суммы потерь, рассчитанной в соответствии с Порядком определения размера убытков от хищения, недостачи, уничтожения (порчи) материальных ценностей, утвержденным постановлением КМУ от 22.01.96 г. № 116 (далее — Порядок № 116).

Следует отметить, что лицо, к которому предъявлены претензии в отношении порчи материальных ценностей, признается виновным после самостоятельного признания своей вины либо по решению суда.

Ответственность лица по возмещению убытков наступает после признания такого лица виновным.

В случае если судом отказано в иске, лицо, к которому предъявлялись претензии, виновным не признается и ответственность по возмещению убытков не наступает.

Требования законодательства (некачественная и опасная продукция)

Согласно п. 17 постановления КМУ от 15.06.2006 г. № 833 «Об утверждении порядка осуществления торговой деятельности и правил торгового обслуживания на рынке потребительских товаров» запрещается продажа товаров, не имеющих соответствующей маркировки, надлежащего товарного вида, на которых срок годности не обозначен либо обозначен с нарушением требований нормативных документов, товаров с истекшим сроком годности, а также товаров, поступивших без соответствующих документов, подтверждающих их качество и безопасность.

Согласно Закону Украины от 14.01.2000 г. № 1393-XIV «Об изъятии из обращения, переработке, утилизации, уничтожении или дальнейшем использовании некачественной и опасной продукции» (далее — Закон № 1393) к некачественной и опасной продукции относится:

- продукция, не отвечающая требованиям действующего в Украине законодательства для соответствующего вида продукции в отношении ее потребительских свойств;

- продукция, не отвечающая требованиям действующего законодательства в отношении ее безопасности для жизни и здоровья человека, имущества и окружающей среды;

- продукция, которой производителем или продавцом с целью ее сбыта потребителю умышленно были приданы форма и отдельные свойства определенного продукта, но которая не может быть идентифицирована как продукция, за которую она выдается;

- продукция, во время маркировки которой нарушены установленные законодательством требования к языку маркировки, а также к содержанию и полноте сообщаемой информации;

- продукция с истекшим сроком годности;

- продукция, не имеющая предусмотренных законодательством соответствующих документов, подтверждающих ее качество и безопасность.

Некачественная и опасная продукция подлежит обязательному исключению из обращения. Это осуществляется владельцем данной продукции по его решению или по решению специально уполномоченных органов исполнительной власти.

В случае приведения изъятой из обращения некачественной и опасной продукции в соответствие с требованиями законодательства для данного вида продукции она может быть возвращена в обращение по решению специально уполномоченных органов.

Некачественная и опасная продукция, которую нельзя вернуть в обращение, подлежит утилизации либо уничтожению. Утилизацию или уничтожение изъятой из обращения некачественной и опасной продовольственной продукции проводит производитель (собственник) за свой счет.

Порядок и условия использования некачественной продовольственной продукции, а также методы утилизации или уничтожения опасной продовольственной продукции согласуются с соответствующими органами, которые осуществляют государственный контроль и надзор за качеством и безопасностью продукции в соответствии с их компетенцией.

Переработку, утилизацию и уничтожение изъятой из обращения некачественной и опасной продукции могут осуществлять только предприятия, которые прошли аттестацию на выполнение этих работ.

Источник: https://buhgalter911.com/news/news-325945.html

Особенности учета торговых операций

Предмет: Особенности учета торговых операций

Тема № 2: Учет товарных потерь

Содержание

Введение………………………………………………………………………….3

-

Понятие и виды товарных потерь………………………………………..4

-

Понятие товарных потерь………………..……………………………4

-

Естественная убыль……………………………………………………4

-

-

Учет товарных потерь……………………………………………………10

-

Бухгалтерский учет товарных потерь……………………………….10

-

Бухгалтерский учет по нормам естественной убыли……………….12

-

Учет потерь тары………………………………………………………19

-

-

Особенности налогообложения товарных потерь……..……………….22

Заключение………………………………………………………………………24

Список литературы…………………………………………….………………..27

Введение

Актуальность темы обусловлена тем, что в процессе продвижения товаров от изготовителей до потребителей происходят безвозвратные потери некоторой части товаров.

Это касается в первую очередь продовольственных товаров, химических продуктов, спирта, нефтепродуктов, некоторых строительных материалов и т.д. Потери товаров — это уменьшение массы товара при сохранении его качества.

Они могут быть выявлены в результате проведения инвентаризации, в процессе заготовления, хранения и продажи товаров и т.д.

С потерями и недостачами при приобретении, хранении и использовании товаров и иных материальных ценностей предприятия торговли сталкиваются повседневно.

Причины тому самые разные — от естественной убыли, порчи, боя, завеса, повреждения тары и до халатности материально-ответственных лиц и персонала.

В каждой конкретной ситуации порядок учета и списания причиненных убытков имеет свои особенности.

Нередко бухгалтеру приходится сталкиваться и с другими видами потерь, к которым относятся потери товаров от завеса тары, в результате образования отходов. Порядок списания таких потерь и недостач имеет свои особенности.

Целью нашей работы является учет товарных потерь.

Для достижения поставленной цели нам необходимо решить следующие задачи:

— изучить понятие и виды товарных потерь;

— изучить понятие естественной убыли, условия применения норм естественной убыли;

— изучить порядок отражения товарных потерь в бухгалтерском учете;

— изучить особенности налогообложения товарных потерь.

Предметом исследования является учет товарных потерь.

Объектом исследования является бухгалтерской учет торговых операций.

1. Понятие и виды товарных потерь

1.1. Понятие товарных потерь

С потерями и недостачами при приобретении, хранении и использовании товаров и иных материальных ценностей предприятия торговли сталкиваются повседневно.

Причины тому самые разные — от естественной убыли, порчи, боя, завеса, повреждения тары и до халатности материально-ответственных лиц и персонала.

В каждой конкретной ситуации порядок учета и списания причиненных убытков имеет свои особенности.

На предприятиях торговли потери и недостачи товаров, иных материальных ценностей могут быть выявлены как на стадии их приемки от поставщиков, так и в процессе их хранения и отпуска на реализацию.

И в том и в другом случае важно своевременно обнаружить недостачу и принять решение о ее списании, порядок которого зависит от суммы выявленных потерь и недостач, а также от причин их возникновения.

Недостачи, образовавшиеся в результате естественной убыли, могут быть списаны на себестоимость, но в пределах установленных норм. При превышении этих норм суммы недостач подлежат возмещению за счет виновных в их возникновении лиц. В этом же порядке возмещаются потери в случае порчи товаров и иного имущества.

Нередко бухгалтеру приходится сталкиваться и с другими видами потерь, к которым относятся потери товаров от завеса тары, в результате образования отходов. Порядок списания таких потерь и недостач имеет свои особенности. Рассмотрим их.

1.2. Естественная убыль

Естественная убыль — это потеря товаров, которая является следствием естественного изменения их биологических и (или) физико-химических свойств. Такое определение приведено в Методических рекомендациях по разработке норм естественной убыли (приложение к Приказу Минэкономразвития России от 31.03.2003 N 95).

Естественная убыль возникает в результате:

— усушки и выветривания;

— раструски и распыла (мука, крупа);

— раскрошки, образующейся при продаже товаров, при нарезке и разрубе мяса, колбасы, сыра и других товаров, за исключением карамели обсыпной и сахара-рафинада;

— утечки (таяние и просачивание замороженных продуктов);

— розлива при перекачке и продаже жидких товаров;

— расходов веществ на дыхание (плодоовощная продукция);

— удаления полимерной пленки, фольги и пергамента при продаже сыров, поступивших упакованными в указанные материалы, а также концов оболочек, шпагата и металлических зажимов при подготовке к продаже колбасного копченого сыра.

Кроме того, возможны порча и повреждение товаров в процессе их транспортировки, хранения, продажи.

К естественной убыли не относят:

— потери от брака;

— потери товаров при хранении и транспортировке, вызванные: нарушением требований стандартов, технических и технологических условий; нарушением правил технической эксплуатации; повреждением тары; несовершенством средств защиты товаров от потерь; состоянием применяемого технологического оборудования;

— потери товаров при ремонте или профилактике применяемого для хранения и транспортировки технологического оборудования; при внутрискладских операциях; при авариях и других чрезвычайных обстоятельствах;

— технологические потери.

Технологические потери — это потери при производстве или транспортировке товаров, которые обусловлены особенностями производственного цикла и процесса транспортировки, а также физико-химическими характеристиками применяемого сырья (пп. 3 п. 7 ст. 254 НК РФ).

Особенностью потерь вследствие естественной убыли является то, что они не могут быть документированы. Следовательно, для определения величины потерь при хранении и транспортировке товаров применяют нормы естественной убыли.

Норма естественной убыли, применяемая при хранении товаров, — это допустимая величина безвозвратных потерь, которая определяется за время хранения товаров путем сопоставления его массы с массой товаров, фактически принятых на хранение.

Норма естественной убыли, применяемая при транспортировке товаров, — это допустимая величина безвозвратных потерь, которая определяется путем сопоставления массы товаров, указанной отправителем (изготовителем) в сопроводительных документах, с массой товаров, фактически принятой получателем.

Нормы естественной убыли разрабатывают с учетом технических условий хранения и транспортировки ТМЦ, климатического и сезонного факторов, влияющих на естественную убыль. Нормы подлежат пересмотру по мере необходимости, но не реже одного раза в пять лет (Постановление Правительства РФ от 12.11.2002 N 814).

Однако на сегодняшний день разработаны следующие нормы:

Источник: https://works.doklad.ru/view/pZcIThCLfOI/all.html