Договор беспроцентного займа от учредителя образец скачать 2017

Благодаря действующему законодательству существует возможность получения займа от учредителя без процентов, что дает множество преимуществ на данном этапе заемщику, так как отдавать такой долг доступно частями без каких-либо дополнительных трат. Такая финансовая поддержка организации очень выгодна. При передаче денежных средств займа от учредителя к организации между сторонами заключается договор о беспроцентном займе, образец такого соглашения скачайте в данной статье ниже.

Что такое заем

Он имеет более общее понятие, нежели кредит, так как второй доступно оформить только с официальными финансовыми учреждениями, и он предполагает начисление и выплату процентов. Из всего этого следует, что кредит является тем же самым займом только с официальным учреждением.

Преимущества договора беспроцентного займа

Подписание договора о займе без процентнов в области бизнес-сферы имеет множество преимуществ:

- Передача средств на возвратной основе предполагает отсутствие на такие средства распространения налогообложения;

- Согласно такому документу нет необходимости за пользование средствами отчислять проценты;

- Договор займа считается действительным с момента передачи денег по факту, а не с момента его подписания.

Важно: чтобы воспользоваться всеми преимуществами подобного соглашения необходимо его правильно составить, так как любая неточность приведет к плачевным результатам для любой из сторон.

Беспроцентный займ очень часто используется между учредителями и организацией. С помощью такой операции учредитель общества может официально профинансировать компанию, при этом организация не будет платить проценты по займу, как это будет в случае банковского кредита.

При передаче денежных средств свыше 1 000 рублей от учредителя к организации необходимо составлять договор, так как впоследствии не будет возможности доказать факт займа.

Как составить договор беспроцентного займа между учредителем и организацией

Сторонами такого соглашения могут выступать, как компании, так и их участники – в данном случае финансирование исходит от учредителя, значит, принимать средства будет компания.

Обязательства получателя денег в данном случае – возврат средств без дополнительной платы в срок, установленный договором займа.

Важно: чтобы договор по факту имел беспроцентную основу нужно включить в него соответствующее положение, иначе на основную сумму займа согласно ст. 809 ГК РФ начнется начисление процентов.

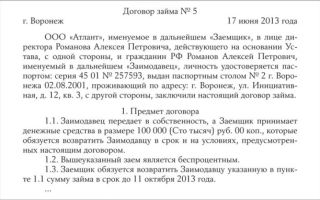

Нажмите для увеличения

Реквизиты

Договор обязательно должен содержать полную информацию о сторонах сделки:

- Относительно учредителя необходимо указать его ФИО, адрес регистрации и проживания, ИНН, паспортные сведения;

- В строке об организации указывается – юридический адрес, информация из учредительных документов, регистрационные данные, наименование организации, контактные сведения, ФИО учредителя.

Обычно договор формируется с содержанием типичных фраз – такое-то лицо, ФИО, именуемое, как заимодавец, и такая-то организация, в лице директора предприятия такого-то, именуемая как заемщик.

Предмет

В договоре займа предметом соглашения выступает сумма займа, при этом неплохо отметить, что она передается на беспроцентной основе. На самом деле, если в договоре не будет показан процент по заемной сумме, то по умолчанию считается, что он беспроцентный. Однако дополнительно рекомендуется данный момент уточнить в условиях соглашения.

Важно: заемную сумму, передаваемую от учредителя организации, необходимо указать прописью.

Этот же раздел обязательно должен содержать срок возврата займа.

Права и обязанности

Документ должен обязательно содержать пункт, об обязательстве получателя средств вернуть их в положенный срок, также здесь допустимо указать, что займ можно вернуть и досрочно.

В строке относительно заимодавца указывается, что он обязан передать деньги в течение определенного времени с момента подписания документа.

Заключительная часть

Этот раздел содержит информацию о:

- Дате возврата средств;

- О дате их передачи учредителем организации;

- Количество подписанных экземпляров;

- Условия, при которых допустимо внесение изменений в соглашение;

- Количество прилагаемых документов.

В конце документа ставятся подписи сторон, при этом от имени компании подписывается уполномоченное лицо, от имени учредителя сам учредитель.

О чем нужно помнить, заключая договор займа от учредителя

В целом такое соглашение между сторонами ничем не отличается от типичного соглашения займа, единственное отличие, это его стороны – учредитель и организация.

Договор может дополняться приложениями с графиком погашения займа, с условиями пролонгации.

При этом подобные договора разделяются на краткосрочные и бессрочные:

- Краткосрочные выдаются на короткий промежуток времени, при этом условие о соблюдении периода является основным;

- В бессрочных не прописывается дата возврата, но они имеют некоторые особенности, так как долг необходимо возвратить по письменному требованию кредитора в течение месяца с момента получения уведомления.

Выплата

Данную сторону договора необходимо отдельно осветить, так как если погашение будет выполняться частями, то необходимо указать на периодичность взносов, с указанием числа платежа. К такому договору необходимо приложить график платежей, выполненный в 2-х экземплярах – по одному для каждой стороны.

Договор о беспроцентном займе от учредителя состоит из таких же пунктов, как и типовой кредитный договор, но в нем необходимо указать на определенную специфику соглашения – он безвозмездный и составляется между учредителем и организацией.

Скачать образец договора беспроцентного займа от учредителя — word.

Вопросы и ответы о предоставлении беспроцентного займа организации

Вопрос 1: Учредитель является директором организации и хочет предоставить беспроцентный заем компании. Кто доложен подписать договор?

Ответ: Договор подписывается с одной стороны организацией в лице директора, с другой — учредителем. Получается, что на соглашении будет стоять подписи одного и того же человека. Чтобы придать законность сделке, следует привлечь третье лицо, например, заместителя директора или главного бухгалтера, который может поставить подпись от имени организации.

Вопрос 2: Организация на УСН получила от учредителя деньги по договору беспроцентного займа, в обозначенный срок долг погашен. Возникает ли у организации при этом какой-нибудь доход?

Ответ: Нет, не возникает. Доход при УСН — это экономическая выгода, в данной сделке таковая отсутствует: деньги получили и через какой-то срок отдали.

Вопрос 3: Организация получила беспроцентный заем от учредителя в валюте. Учредитель — это юридическое лицо. Деньги нужны для покупки иностранного оборудования. Заемные деньги в валюте получили в один день, оплатили поставщику уже в другой, когда действовал другой курс ЦБ РФ. В результате возникли курсовые разницы, как их учесть?

Ответ: Разницу от курса валют следует учесть в целях налогообложения во внереализационных доходах/расходах, в целях бухучета — в прочих дохода/расходах.

Задайте свой вопрос в комментариях ниже и получите на него ответ бесплатно!

Образец договора беспроцентного займа от учредителя

Беспроцентный договор займа от учредителя — скачать образец вы можете на нашем сайте — имеет ряд примечательных нюансов в части бухгалтерского и налогового учета. Изучим их.

Беспроцентный заем получен (выдан): проводки

Все расчеты по договору займа с учредителем оформляются с использованием счета:

- 66 — если заем получен на период, не превышающий 12 месяцев;

- 67 — если оформлен договор долгосрочного займа со сроком исполнения более 12 месяцев.

При получении (выдаче) беспроцентного займа от учредителя проводки, отражающие факт оформления данного займа в бухучете организации, будут следующими:

1. При получении фирмой займа: Дт 51 (10, 41 — выбирается счет в зависимости от вида товарно-материальных ценностей, передаваемых по договору займа) — Кт 66 (если заем — краткосрочный, не более 12 месяцев), Кт 67 (если заем долгосрочный).

2. При возврате фирмой займа: Дт 66 (67) — Кт 51 (либо альтернативного ему счета).

При этом если фирмой получен беспроцентный заем от учредителя — проводки заметно отличаются от тех, что характеризуют сценарий, когда фирма — кредитор, а учредитель — заемщик. В этом случае применяются следующие корреспонденции счетов:

1. При выдаче займа: Дт 76 (если заем оформлен учредителю) — Кт 51 (и альтернативных ему счетов).

2. При возврате займа: Дт 51 — Кт 76.

Изучим теперь специфику налогообложения беспроцентного займа от учредителя.

Беспроцентный заем от учредителя: налогообложение

При получении фирмой займа от владельца налоговый учет характеризуется следующими нюансами:

1. Получение займа в общем случае не формирует доходы организации, а возврат — не формирует расходы (подп. 10 п. 1 ст. 251, п. 12 ст. 270, подп. 1 п. 1.1 ст. 346.15 НК РФ).

2. Если учредитель у фирмы единственный или же он владеет более чем 25% от ее уставного капитала, то он и фирма считаются взаимозависимыми лицами (подп. 2 п. 2 ст. 105.1 НК РФ).

Источник: http://wearethepeople.ru/nazvanie-kategorii/dogovor-besprocentnogo-zajma-ot-uchreditelja/

Беспроцентный договор займа от учредителя

Договор беспроцентного займа от учредителя — соглашение между собственником и организацией о предоставление займа на льготных условиях без процентов.

Рассмотрим ситуацию, когда коммерческой или государственной организации необходимы деньги, а учредитель имеет достаточную сумму.

Как можно решить такую проблему? Для этого составляется беспроцентный договор займа между учредителем и организацией, благодаря которому решаются все финансовые проблемы. Внизу статьи вы можете ознакомиться и скачать образец договора бесплатно.

Финансовые средства компании и деньги ее учредителя представляют собой финансовые ресурсы, совместно используемые для развития. Предоставляя компании деньги в долг учредитель, по сути, одалживает деньги себе.

Такой вид займа можно рассматривать как беспроцентный кредит.

Стратегия возврата денежных средств и сама процедура погашения долга предварительно обговариваются на Совете директоров, по результатам которого принимается решение.

Если между соучредителями нет единой точки зрения относительно вложенных денежных средств, то деньги кредитору-учредителю возвращаются с процентами. Налоговое законодательство не запрещает такой формы займа и деловых отношений между компанией и учредителем, при этом организации в обязательном порядке выплачивают НДФЛ.

Договор беспроцентного займа от учредителя. Процедуры заключения договора

Что необходимо знать при оформлении договора беспроцентного займа от учредителя? В первую очередь то, что компания или организация за деньги, выданные учредителем не платит подоходный налог, они не рассматриваются как доход и возвращается в указанный срок. Чтобы налоговые органы не притянули к ответственности необходимо в договоре прописать два ключевых момента.

Сделка между учредителем и организацией заключается в национальной валюте, в рублях.

Какой бы не была стабильной экономической ситуации в стране, в рублевом эквиваленте всегда может появиться «зазор», вызванный изменением курса валют.

Такой не планируемый доход может рассматриваться как не реализованная прибыль компании. С практики известно, что налоговики стараются не предъявлять претензии к небольшим бонусам по результатам сделок.

Налоговые инспекторы считают, что все виды кредитов должны быть с процентами, именно поэтому это прописывается в договоре займы. В соответствующем пункте договора отображается вся сумма с процентными выплатами. Выдавая кредиты организациям, учредители будут уведомлены о предоставлении займа на безвозмездной основе.

Также необходимо обратить внимание:

- Если кредитор является директором организации, то он может заключать договор сам с собой.

- Для законного решения процедуры и соблюдения всех законов должна присутствовать третья сторона с правом подписи.

- При подписании такого договора можно привлечь главного бухгалтера предприятия или заместителя руководителя.

Предлагаем вам скачать образец подписание договора беспроцентного займа между:

- Двумя или несколькими физическими лицами

- Юридическим и физическим лицом

- Несколькими юридическими лицами

Как заполнить договор беспроцентного займа между организацией и учредителем?

В обязательном порядке в договоре беспроцентного займа содержится:

- Полное название организации или предприятия;

- Реквизиты обеих сторон;

- Пункты, в которых будут описываться обязанности и ответственности двух сторон;

- Название предмета суды, например, опись имущества или денежные средства;

- Прописью указывается конечная сумма займа;

- Описываются конкретные условия, по которым будут возвращаться деньги;

- Прописывается то, что занят действительно беспроцентный кредит;

- К договору прикладывается соглашение, акт передачи денег, договор о возвращении кредитных средств, чтобы не было проблем с налоговиками;

- Договор составляется в двух идентичных экземплярах, каждый из которых имеет юридическую силу.

Если в процессе возврата денежных средств не будут соблюдаться пункты договора, то представители компании будут нести юридическую ответственность в соответствии с законодательством РФ. Ниже вы можете скачать договор беспроцентного займа между организацией и учредителем.

Договор беспроцентного займа с учредителем — скачать образец

Договор беспроцентного займа с учредителем — образец скачать можно в этой статье. Благодаря данному договору бизнесмен в какой-то степени страхует свои личные средства от невозврата и в то же время развивает предприятие. В статье подробно раскрываются особенности этого финансового инструмента.

Образец договора займа без указания процентов.docx

Образец договора займа у организации учредителем.doc

Образец беспроцентного договора займа с учредителем.docx

Изучая § 1 гл. 42 ГК РФ, регулирующий отношения, связанные с предоставлением займов, и нормы ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ и сопоставляя их с договором займа между учредителем и организацией, можно сделать следующие выводы:

- законом не запрещено оформлять такие договоры;

- закон не ограничивает сроки займа и размеры передаваемых сумм;

- закон не запрещает заключать договор безвозмездного характера.

Таким образом, в отношении подобного типа договора займа действует принцип «что не запрещено, то разрешено». Его участники вправе сами урегулировать все условия.

Учредитель и учредитель —директор ООО в качестве займодавца: есть ли разница

Решение о необходимости дополнительных вложений в организацию в виде оформления займа принимается на собрании учредителей ООО.

Договор займа между учредителем и ООО, образец которого приведен в данной статье,оформляется стандартным образом: одной стороной сделки является учредитель (им может быть физическое или юридическое лицо), а другой — организация. Реквизиты указываются соответствующие.

Возможна ли ситуация, в которой заем предоставляет учредитель, являющийся директором ООО?

В 2004 году судом был рассмотрен спор, который разрешился исходя из содержания п. 2 ст. 182 ГК РФ: «Представитель не может совершать сделки от имени представляемого в отношении себя лично.

Он не может также совершать сделки в отношении другого лица, представителем которого он одновременно является» (постановление ФАС Западно-Сибирского округа от 15.01.2004 № Ф04/191-2632/А27-2003).

Займодавец — директор ООО не смог вернуть свои деньги.

Источник: http://moibuhuchet.ru/besprocentnyj-dogovor-zajma-ot-uchreditelya/

Образец договора беспроцентного займа от учредителя спк

Договор беспроцентного займа от учредителя — соглашение между собственником и организацией о предоставление займа на льготных условиях без процентов.

Рассмотрим ситуацию, когда коммерческой или государственной организации необходимы деньги, а учредитель имеет достаточную сумму.

Как можно решить такую проблему? Для этого составляется беспроцентный договор займа между учредителем и организацией, благодаря которому решаются все финансовые проблемы. Внизу статьи вы можете ознакомиться и скачать образец договора бесплатно.

Финансовые средства компании и деньги ее учредителя представляют собой финансовые ресурсы, совместно используемые для развития. Предоставляя компании деньги в долг учредитель, по сути, одалживает деньги себе. Такой вид займа можно рассматривать как беспроцентный кредит.

Договор беспроцентного займа с учредителем — скачать образец

Займодавец с одной стороны, и , именуемое в дальнейшем Заемщик, в лице , действующего на основании с другой стороны, вместе именуемые Стороны, а по отдельности – Сторона, заключили настоящий договор (далее – Договор) о нижеследующем: 1. Предмет договора 1.1.

Займодавец передает в собственность Заемщику денежные средства, именуемые в дальнейшем Заем, а Заемщик обязуется возвратить Займодавцу Заем, в срок и на условиях, предусмотренных настоящим Договором.

1.2.

2.2. Заем предоставляется на срок до » » 20 г. 2.3.

Датой предоставления Займа считается дата списания средств с расчетного счет Займодавца. 2.4.

Образец договора беспроцентного займа от учредителя

ВниманиеКак и положено подобному договору, он должен содержать сведения обо всех участвующих в нем сторонах. Предметом договора при этом является:

- выдача займа;

- сумма займа;

- срок, на который заключен договор;

- форма, в которой выдается займ.

Важные пункты договора беспроцентного займа от учредителя Обязательно нужно непосредственно в договоре указать отсутствие процентов.

Конечно, если учредитель у фирмы не один, за пользование деньгами можно бы и проценты выплатить. Но тогда придется еще и налог на доходы перечислить.

Напротив, если в договоре все же присутствуют проценты в качестве вознаграждения, то их размер также следует прописать. Если соглашение заключается в неденежной форме, то его беспроцентность подразумевается по умолчанию.

У фирмы возникает лишь обязательство вернуть то, что она получила в целости и сохранности.

Договор беспроцентного займа от учредителя: образец заполнения

ВажноПогашать долг можно 2-мя способами:

- Внесением средств на расчётный счёт.

- Внесением средств в кассу займодателя.

Но! Поступать деньги на оплату долга должны только с расчётного счёта заёмщика.Есть определённый перечень операций, на которые предприятие может тратить наличные средства из кассы.

Возврат наличных по договору беспроцентного займа в этот перечень не входит.

Существующее налогообложение Учредитель отдаёт в долг компании свои «кровные» или заёмные средства. А потом компания ему их возвращает. Не возникает ли у него дополнительный доход? Нужно ли ему отчитываться перед ФНС? Нет! Такая сделка не влечёт за собой никаких налоговых нагрузок для него.

Он не имеет выгоды в виде уплачиваемых ему процентов за пользование средствами, поэтому и дополнительного дохода у него не возникает. Следовательно, оснований для отчёта перед ФНС нет.

Договор беспроцентного займа от учредителя участника общества

В избранноеОтправить на почту Беспроцентный договор займа от учредителя — скачать образец вы можете на нашем сайте — имеет ряд примечательных нюансов в части бухгалтерского и налогового учета. Изучим их.

Беспроцентный заем получен (выдан): проводки Беспроцентный заем от учредителя: налогообложение Где можно скачать образец договора займа? Итоги Беспроцентный заем получен (выдан): проводки Все расчеты по договору займа с учредителем оформляются с использованием счета:

- 66 — если заем получен на период, не превышающий 12 месяцев;

- 67 — если оформлен договор долгосрочного займа со сроком исполнения более 12 месяцев.

При получении (выдаче) беспроцентного займа от учредителя проводки, отражающие факт оформления данного займа в бухучете организации, будут следующими: 1.

Договор беспроцентного займа от учредителя образец бланк

Можно даже составит акт в свободной форме.Все эти документы должны быть подписаны сторонами сделки. А, так как одной из сторон является юрлицо, то можно заверить и печатью.

Есть один нюанс – погашение долга происходит по требованию займодателя. Требование должно быть оформлено в письменном виде, и направлено заёмщику. Кроме того, он должен позаботиться о том, чтобы заёмщик получил это требование. Долг должен быть погашен в течение 30 дней после получения такого уведомления.

Образец договора займа между учредителем и ооо (беспроцентный)

Это: Сумма и сроки выдачи не ограничены Перечислять необходимую сумму можно как на расчётный счёт организации, так и внести наличными в кассу Если учредителем является другое юрлицо то от него можно принять только 100 000 рублей единовременно В зависимости от системы налогообложения займ либо учитывается при расчёте основных налогов, либо нет На что нужно обратить внимание при оформлении Чтобы кредит считался выданным на законных основаниях, необходимо соблюсти правила его оформления. Это: Договор обязательно составляется в письменной форме и подписывают его все участники В договоре нужно обязательно указать:

- сумму цифрами и прописью;

- срок, на который выдаётся;

- обязательно указать слово «беспроцентный» или сделать акцент на том, что ставка по данной сделке составляет 0%.В противном случае, при проверке может быть принято решение, что он является процентным.

Договор займа без процентов от учредителя

Основная обязанность заемщика заключается в возврате суммы долга в указанный срок. Не запрещается осуществлять досрочный возврат. Обязанность учредителя – в предоставлении денежных средств в обговариваемые сроки.

- Выбираем способ разрешения возможных споров – обычно речь идет о претензионном порядке судебного урегулирования, способах вручения претензионных писем и судебном разбирательстве.

- Заполняем заключительные положения, указывая дополнительные сведения относительно договора займа: количество экземпляров, момент начала и окончания действия соглашения, возможность внесения изменений и дополнений.В этой части текста соглашения могут быть рассмотрены форс-мажорные обстоятельства и возможность пролонгации займа.

Договор беспроцентного займа от учредителя в 2018 году

Файл договора доступен по ссылке ниже. Скачать образец договора Итоги Учредитель вправе без каких-либо ограничений кредитовать свою фирму, в том числе по беспроцентным договорам займов. Если он и фирма — взаимозависимые лица, то ему придется уплатить налог с суммы недополученных процентов, исчисленных в порядке ст.

105.7 НК РФ.

Договор беспроцентного займа от учредителя

Передача имущества в качестве отступного будет расценена налоговым органом как реализация, так как происходит переход права собственности и без уплаты НДС и налога на прибыль не обойтись. Возможны случаи прощения долга займодателем путем оформления договора дарения.

Налогообложение Заключенный договор займа не должен нести за собой налоговые последствия потому что ссуда предоставляется на беспроцентной основе, ведь заимодавец не получает никакой экономической выгоды. Заемщик также не получает никакой выгоды, так как денежные средства предоставляются на возмездной основе и их придется вернуть.

Следовательно, полученная ссуда не является доходом и не может быть включена в налогооблагаемую базу.

Предоставление денег осуществляется на принципе возмездности – организация должна вернуть средства в установленный соглашением срок. Обычным делом является составление графика платежей, прикладываемое дополнением к договору.

Регистрация документа у нотариуса возможна только по желанию сторон. Преимущества, получаемые фирмой-заемщиком, складываются из нескольких составляющих:

- возможность поправить финансовые дела и получить свободные оборотные средства;

- нет процентных начислений на тело займа, отдавать нужно будет только занимаемую сумму;

- возврат денег может быть осуществлен через неопределенное время (если заключен договор бессрочного характера), когда финансовое положение организации стабилизируется;

- нередки случаи прощения долга учредителем.

Соглашение вступает в законную силу после передачи денежных средств организации-заемщику.

Источник: http://advocatus54.ru/obrazets-dogovora-besprotsentnogo-zajma-ot-uchreditelya-spk/

Договор беспроцентного займа от учредителя

В российском бизнесе распространена практика беспроцентного займа ООО у ее учредителя. Крайне важно юридически верно составить договор беспроцентного займа от учредителя, о чем и расскажет наша статья.

Беспроцентный заем предполагает, что заемщик отдаст ту же самую сумму, которую получил, т.е. не будет выплачивать проценты. Основатель компании обычно дает деньги таким образом для следующих целей:

- Финансирование бизнес-проектов.

- Помощь компании в трудное время.

- Решение неотложных финансовых вопросов.

Выдаваться заем может как на долгий, так и на короткий срок. Эти моменты прописываются в самом документе, вместе со схемой выплат и другими важными моментами.

Важно отметить, что если в договоре не указать, что он делается на безвозмездной основе, то в таком случае проценты будут начисляться по действующей в России ставке рефинансирования.

Об этом написано в 809 статье Гражданского кодекса РФ. Обратить внимания, составляя договор, надо на следующее:

- Соглашение происходит между разными по налоговому статусу сторонами. С одной стороны выступает юридическое лицо, а с другой – физическое. Поэтому в бумаге должно быть прописано полное название ООО и Ф.И.О. основателя, дающего деньги.

- Обозначить предмет договора. Пишется точная сумма денежных средств, которую учредитель передает организации. Лучше всего указать ее прописью. Можно написать следующую фразу «Учредитель передал заемщику заем беспроцентного вида, размер которого составляет … рублей».

- Обязанности и права, имеющиеся у каждой стороны. Написать, что заемщик должен возвратить полную сумму в конкретный срок. Беспроцентные займы обычно можно возвращать раньше времени.

- Положения заключительного характера. Они говорят о том, когда считать сделку заключенной, когда деньги считаются возвращенными, какие условия для изменений, и прочее.

- В заключение в самом конце документа проставляются подписи сторон с их расшифровками.

Что дальше?

Заполнение договора, если деньги приходят от единственного учредителя, имеет такой порядок:

- Дата и место заключения.

- Указывается, кто заимодатель, а кто принимающая сторона.

- В строке «предмет договора» прописью ставится сумма.

- Заполнение других разделов.

В качестве приложений к этому документу могут выступать графики периодичности выплат, а также дополнительное соглашение. Дополнительное соглашение требуется, если необходимо продление договора. В случае переноса срока возврата создается дополнительный документ, и подписывается каждой стороной.

Договор бессрочного займа отличается тем, что здесь в документе не указана дата, когда долг должен быть погашен. Основатель, чтобы вернуть свои деньги, за месяц до желаемого возврата пишет на имя организации уведомление о погашении.

Посмотреть образец договора беспроцентного займа как пример вы сможете здесь. Это типовая форма договора 2017 года – там же можно скачать бланк.

Беспроцентный заем от основателя ООО – это довольно частая практика, которая позволяет помогать компании в трудные времена и выходить из кризиса.

Источник: https://zhazhda.biz/base/dogovor-besprocentnogo-zajma-ot-uchreditelya

Беспроцентный займ от учредителя

Рассматриваем беспроцентные займы между учредителем и его компанией: как проводится выдача займа учредителю и, напротив, выдача его учреждённой компании. Какие налоговые последствия несёт в себе эта финансовая операция, как её необходимо оформлять. Процентный займ от учредителя и, напротив, учредителю, в данной статье мы рассматривать не будем – исключительно беспроцентный.

Займ от учредителя

Чтобы зарегистрировать ООО, нужен минимальный уставный капитал всего лишь в 10 тысяч рублей. Что предпринять, если взятый изначально уставный капитал слишком мал, и нужны финансовые вливания, учредитель может себе их позволить, но при этом не хочет увеличивать уставный капитал? Поможет беспроцентный займ от учредителя.

Как это делается

Начнём с процедуры получения. Сумма, которая может быть одолжена через договор беспроцентного займа от учредителя, никак не ограничивается законом.

Равно как нет ограничений и по организационно-правовой форме, и по доле учредителя в уставном капитале компании. После заключения договора к их прежним отношениям добавляются стандартные заёмные отношения.

Составлять договор необходимо в письменном виде, к статье прилагается образец, по которому можно ориентироваться.

Не лишним будет и фирменный бланк.

В случае отсутствия надлежащего оформления, если всё ограничилось простым платёжным поручением или приходным кассовым ордером, есть вероятность, что суд не признает наличие у учредителя и предприятия заёмных отношений – а кто знает, что случится в будущем, если у компании сразу несколько учредителей? Подписание договора с учредителем со стороны компании должен осуществлять её директор. Это правило действует, даже когда директор одновременно является учредителем, с которым и подписывается договор. В данном случае, с одной стороны, он выступает как физическое лицо (подпись от заимодавца), а с другой — как юридическое (подпись от компании-заёмщика).

Помимо денег, беспроцентный займ учредителя своей компании может быть предоставлен также и имуществом со своими родовыми признаками. Например, это может быть сырьё, строительные материалы, товары – тогда заёмщик должен будет вернуть аналогичные вещи в том же количестве. Но чаще всего речь идёт именно о деньгах.

Если собственником деньги предназначаются на конкретную цель то, при её обозначении в договоре, займ будет являться целевым, и необходимо будет прописать также и способы, которыми может контролироваться использование средств.

К примеру, это может быть передача заёмщику документов, которые могут подтвердить целевое использование, таких как счета и чеки, получение им доступа к местам хранения купленных на его средства вещей.

В случае если прописанный в договоре контроль за порядком расходования средств не дают выполнять, либо средства расходуются не на те цели, заимодавец имеет полное право потребовать возврат займа учредителя раньше срока, либо же применение штрафных санкций, закреплённых договором.

Отметим, что в случае отсутствия каких-либо упоминаний о выплатах за пользование займом, считается, что договор займа с учредителем ООО предполагает выплату процентов, соответствующих ставке рефинансирования Центрального банка. Чтобы это был именно договор беспроцентного займа учредителя с ООО, следует специально прописать отсутствие выплат за пользование им.

Займ учредителю

Брать деньги взаймы у собственной компании – не столь уж и редкая практика. Некоторые собственники полагают, что раз это всё равно их деньги, то никаких налоговых последствий у данной операции быть не должно – но они ошибаются, последствия будут. Их мы рассмотрим ниже по тексту.

Налоги

При займе от учредителя

Для учредителя

Беспроцентные займы от учредителя имеют налоговые последствия. Дело здесь в следующем: хотя, как кажется, учредитель и не получает финансовой выгоды, но у законодательства на этот счёт свои резоны.

Налоговым кодексом ситуация трактуется так – учредитель не получил дохода, потому что сам от него отказался, но при желании имел возможность прописать проценты и извлечь доход. А значит, должен был бы подвергнуться налогообложению.

Скажете, подобным образом это не должно работать, ведь в реальности он доход всё-таки не получил? Увы, но предполагаемый доход может быть обложен налогом, как если бы он был реальным.

Не каждый договор беспроцентного займа между учредителем и организацией должен быть обложен налогом – это применяется лишь к тем сделкам, которые считаются контролируемыми.

Что это значит? Для начала, контролируемая сделка должна происходить между взаимозависимыми субъектами. По Налоговому кодексу, если доля участия учредителя в компании превышает 25%, они будут считаться взаимозависимыми.

То есть, если доля участия физического лица, выступающего заёмщиком, превышает эту отметку, оно будет считаться зависимым от компании, которой выдаёт средства.

А раз так, то учредитель может действовать вразрез с собственными интересами в интересах компании.

Но это половина дела. Чтобы признать сделку контролируемой, необходимо, чтобы общая сумма переданных средств составила миллиард рублей в течение года. То есть, если этот порог не был достигнут, налоговый сбор за недополученную прибыль учредителю-заимодавцу платить не нужно.

Договор беспроцентного займа организации у учредителя

Для компании

Теперь разберёмся с самой организацией, которая получила беспроцентный займ.

Получает ли она от этого доход, с которого должна выплатить налоги? Получение материальной выгоды компанией очевидно, но, поскольку в Налоговом кодексе не установлено, каким образом следует определять выгоду организации в случае, если она получила беспроцентный или с низким процентом займ, налогом она облагаться не будет. Вот такие, неочевидные и, на первый взгляд, крайне странные налоговые порядки.

При займе от компании

Рассмотрим и противоположную ситуацию, то есть беспроцентный займ учредителю от ООО. Заёмщик получает материальную выгоду, облагающуюся НДФЛ по ставке 35%. Но даже при этом подобная сделка будет куда выгоднее, нежели привлечение кредитных средств сторонних финансовых организаций, из-за модели расчёта выгоды.

Рассчитывается она следующим образом: две трети ставки рефинансирования Центрального банка умножаются на полученную сумму, затем делятся на число дней в году и умножаются на число дней пользования средствами. Расчёт производится каждый месяц в его последний день, берётся ставка рефинансирования, установленная в этот день.

К примеру, учредитель взял 500 000 на год без процентов. Сколько он должен будет заплатить за один месяц? Проведём расчёт для мая (31 день), считая, что заём был получен в его первый день, а ставка рефинансирования составила 8%:

2/3 x 0,08 x 500 000 / 365 x 31 = 2264,84 рубля – сумма материальной выгоды, полученная за месяц. В качестве налога нужно будет выплатить 35% от неё, то есть 792,69 рубля.

Договор беспроцентного займа учредителя у организации

Возврат средств

Необходимо осуществить возврат в указанные договором сроки.

Если такое указание в документе отсутствует, заём будет бессрочным, но должен быть возвращён не позже, чем через месяц после того, как было получено требование вернуть средства.

Способ, которым будут возвращаться средства, как правило, также указывается, когда выдаётся беспроцентный займ от учредителя и подписывается договор, непосредственно в его тексте.

Примечание: наличная выручка, что хранится в кассе компании, используется лишь на строго определённые цели, и возврат долга в список этих целей не входит. Учредителю можно отдавать лишь ту наличность, которая была снята с расчётного счёта компании.

Есть ли возможность рассчитаться вместо денег какими-либо материальными ценностями, к примеру, товарами? Нет, выплата займа учредителю должна осуществляться с помощью вещей того же рода, которые были взяты.

Это значит, если были взяты деньги, то и рассчитываться нужно деньгами (однако, нет разницы между наличным и безналичным расчётом, то есть, если заём брался наличными, можно рассчитаться безналичным переводом, и наоборот, если иного не было указано отдельно).

Если брались товары, сырьё и т.п., то и отдаваться должны вещи того же рода.

Если возврат производится имуществом другого рода, сделка трактуется уже иначе – как реализация, то есть покупка, сделанная учредителем у компании. А значит, необходимо будет выплатить соответствующие налоги, конкретная сумма будет зависеть от использующейся компанией системы налогообложения.

Прощение

Договор беспроцентного займа от учредителя предусматривает, что в указанные сроки должна произойти выплата займа (возврат средств). Но что, если возврат займа учредителю оказался невозможен либо нецелесообразен, а учредитель готов не требовать свои средства назад? Возможно ли прощение займа учредителем, и какие налоговые последствия оно повлечёт за собой?

Это возможно, но невозврат данного долга не будет никак влиять на обязательства компании по другим долгам.

В тексте займа нельзя сразу же написать, что он может быть безвозвратным, вместо этого, при необходимости простить долг, следует оформить отдельное соглашение сторон в письменном виде.

Также это возможно в форме уведомления от учредителя, выступающего заимодавцем. В данных документах указываются реквизиты договора, долг по которому прощён, а также его сумма и подтверждается прекращение обязательств по нему.

После этого компания получает доход, равный прощёной сумме. Этот доход является внереализационным, и облагается в соответствии с тем режимом налогообложения, по которому работает компания.

Есть исключение: если учредитель имеет в компании долю, превышающую 50%, то прощение долга будет признано безвозмездной финансовой помощью. Тогда внереализационным доходом прощёные средства считаться не будут, и налоги на них также начисляться не будут. Однако, это возможно лишь в случае, если данный учредитель является физическим лицом.

Что до обратного, то есть прощения долга учредителя, то оно возможно в случае, если компания может покрыть другие свои долги. То есть, прощать долг нежелательно, если компания не покрыла убыток, имеет задолженности перед своими работниками, поставщиками и т.п.

В этом случае наверняка последуют вопросы от налоговой инспекции. Кроме того, прощёный долг будет обложен налогом по ставке 13%, который должна удержать непосредственно компания.

В случае же, если должник состоит в штате компании, потребуется также начислить страховые взносы, составляющие 30%.

Суммируем сведения

Итак, если коротко о беспроцентном займе от учредителя:

- Если полученные деньги затем были возвращены, то они не признаются доходом компании.

- Нельзя возвращать имущество вместо денег, иначе это будет считаться реализацией имущества с соответствующими налоговыми последствиями.

- Учредитель может простить долг, после этого он теряет права как на одолженную сумму, так и на любую прибыль, которая была получена путём её использования.

- При прощении долга он будет считаться внереализационным доходом компании и облагается налогом.

- Если доля учредителя превышает 50%, это может быть оформлено как безвозмездная помощь, и не облагаться налогом.

- Дарение между коммерческими структурами не допускается, а значит, простить долг имеет право лишь физическое лицо.

Похожие публикации

Источник: http://creditonika.ru/pravovye-voprosy/dogovor-besprocentnogo-zajma-uchreditelja/