Договоре без ндс

В большинстве бланков первичных документов присутствуют специальные строки для выделения НДС. Однако помимо таких документов есть и другие, предусматривающие совершение операций, но не имеющие унифицированной формы.

Порой требования к их оформлению носят условный характер, например договор.

Выделение НДС в нем необязательно при продаже товаров (работ, услуг) организациям, применяющим спецрежим, либо если компания приобретает (ввозит) товары (работы, услуги), в том числе основные средства и нематериальные активы, используемые для:

Договор без НДС: образец для ИП и ООО

Согласно ГК РФ, стороны при заключении договора самостоятельно прописывают его условия.

Указание предмета договора, цены сделки, порядка расчетов – все это указывается в соглашении согласно договоренности и на усмотрение сторон.

Возникает вопрос: насколько правомерно указание в соглашении стоимости товара без НДС? Считается ли договор действительным? Какое право на указание/неуказание НДС в договоре имеют ИП и юрлица? Подробнее об этом – ниже.

Договор без НДС: спорные моменты и оформление расчетов

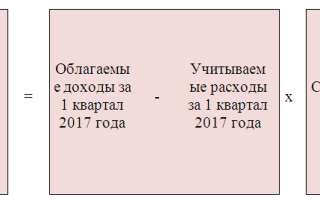

Отсюда следует, что сумма НДС должна быть учтена при определении окончательного размера указанной в договоре цены. Если НДС в договоре отсутствует, то предполагается, что предъявляемая покупателю сумма налога выделяется продавцом из указанной в договоре цены по расчетной ставке 18/118 или 10/110 (п. 4 ст. 164 НК РФ).

К примеру, любой договор, заключаемый фирмой, должен содержать условие о цене. Требования о том, что в нем необходимо было бы указывать еще и сумму НДС, гражданское законодательство не содержит. Налоговый кодекс при этом предполагает документальное оформление любой операции, участвующей в формировании налоговой базы фирмы.

Вот и получается, что устанавливая цену за товар в договоре поставки, фирме вовсе не помешает прописать, как именно — сверх или в составе указанной цены она собирается высчитывать НДС.

В противном случае может оказаться, что конечная стоимость реализации, которая, по мнению поставщика, включает НДС, в видении налоговиков должна быть увеличена на 18 процентов.

Если предприниматель выставит покупателю счет-фактуру с НДС , но сумму налога в бюджет не уплатит (оставит ее себе), налоговый орган, обнаружив это нарушение, взыщет с него налог, а за его несвоевременную уплату (ст. 122 НК РФ) и непредставление налоговой декларации по НДС (ст. 119 НК РФ) начислит пени и штрафы.

Рекомендуем прочесть: Договор аренды квартиры без оплаты

Указание НДС в договоре

Рассказывает Елена Орлова, специалист правового департамента ООО «Сигма»: «До момента создания нашего департамента в компании оформлением контрактов занимались менеджеры по продажам. В связи с этим договоры с покупателями были все в разнобой. Если коммерческие условия вычитывались и правились, то на бухгалтерские нюансы внимания никто не обращал.

В итоге, главбух спустя какое-то время получал подписанный оригинал контракта, в котором клиенты писали, кому что вздумается. Отсюда возникали проблемы в учете, уточненные декларации и споры с бухгалтериями контрагентов.

Теперь до подписания контрактов мы обязательно передаем их на согласование в бухгалтерию, чтобы у учетчиков была возможность внести правки по налоговым условиям».

Ошибка при указании НДС в договоре чревата налоговыми доначислениями (Мисникович Л

« В случае указания в счете-фактуре налоговой ставки 18% данный счет-фактура является не соответствующим требованиям пп. 10 и 11 п. 5 ст. 169 Налогового кодекса и не может признаваться основанием для принятия предъявленных сумм налога на добавленную стоимость к вычету».

Типовой договор с ндс

Цена настоящего Договора включает в себя стоимость Товара, расходы на его доставку, а также все уплачиваемые и взимаемые на территории Российской Федерации налоги (в том числе налога на добавленную стоимость (НДС) в случае если в соответствии с законодательством о налогах и сборах Поставщик признается плательщиком НДС и не использует право на освобождение от исполнения обязанностей налогоплательщика, связанные с исчислением и уплатой НДС, и предметом подлежащего заключению по результатам проведения запроса предложений Договора не является операция, освобождаемая от налогообложения), сборы и другие обязательные платежи, пошлины, страхование, транспортные и прочие расходы, связанные с исполнением настоящего Договора и составляет ________ (________) рублей ___ копеек, в том числе НДС 18% _______ (_______) рублей ___ коп. 2.2.

Без НДС

В прочих случаях налогоплательщик может формировать счет-фактуру на товар, услугу без НДС, но делать этого не обязан. Такое допущение имеет практическое значение, если продавец реализует товар, который освобожден от НДС по правилам ст. 149 НК РФ только в определенной части, к примеру:

Контракт без НДС, а подрядчик с НДС

Администрация КГУ ЦОА УСО выражает особую благодарность и признательность компании Интеркомп ЦБУ за успешное и плодотворное сотрудничество, оперативность и ответственность в оказании услуг по бухгалтерскому учету. Желаем Вашей компании успешного развития и процветания!

Цена договора: коварный НДС

Источник: https://zakonandpravo.ru/pensiya/dogovore-bez-nds

Какие формулировки договоров позволяют не переплачивать налоги по сделке

Формулировки условий договоров нередко влияют на уплату налогов по сделке. В одних случаях это предусмотрено Налоговым кодексом, в других – продиктовано требованиями налоговиков.

В большинстве случаев, действительно, проще включить в договор условие, которое не имеет значения для взаимоотношений сторон, но помогает избежать претензий. Ряд таких условий может содержаться в любом из соглашений (о них – в этой статье), другие предусмотрены для конкретных сделок (см. статью «Условия трех популярных договоров, которые избавят от налоговых рисков»).

Цена в договоре отличается от цен поставщика по другим сделкам

Разница в ценах более чем на 20 процентов может быть опасна для обеих сторон (ст. 40 НК РФ). Если цена слишком занижена, налоговики могут доначислить выручку и налоги с нее продавцу. Если же цена завышена, то часть расходов покупателя может быть признана необоснованными, хотя на практике такие претензии редко встречаются.

Безопасный вариант:чтобы избежать споров, в договоре можно указать строго индивидуальные условия сделки. Тогда подобрать для сравнения другие операции будет затруднительно.

Например, условие о цене аренды может зависеть от срока, перечня предоставляемых услуг, условий оплаты, площади дополнительно сдаваемых в аренду складских помещений, наличия персонального входа и т.д.

Кроме того, цены могут варьироваться исходя из индивидуальных характеристик помещений: от этажности, высоты потолков, геометрии помещений, близости лифтов, наличия санузлов, расположения окон и дверей и т.

д.

Подобные нюансы следует закрепить в маркетинговой политике. При заключении договора указывают конкретную стоимость товара, работы или услуги, а затем делают ссылку на этот документ.

Формулировка может быть следующей: «Арендная плата составляет столько-то, что соответствует условиям маркетинговой политики ООО “Компания” от 01.01.09, которая является неотъемлемой частью настоящего договора».

В составе цены указана точная ставка или сумма НДС

Нередко в договоре содержится формулировка «стоимость столько-то, в том числе НДС, рассчитанный по ставке 18 процентов, в такой-то сумме».

В чем опасность: реально сумма НДС может оказаться гораздо меньшей, чем исчисленная расчетным способом. Например, когда продается имущество, в стоимость которого продавец ранее уже включил налог. В этом случае НДС с продажи должен рассчитываться с разницы между ценой реализации и стоимостью этого имущества (п. 3 ст. 154 НК РФ).

В качестве примера можно привести постановление Федерального арбитражного суда Северо-Западного округа от 11.07.08 № А56-13117/2007. В нем судьи признали факт неосновательного обогащения продавца, получившего излишнюю сумму налога. Между тем покупатель все-таки потерял львиную долю вычета по НДС. Суд поддержал иск покупателя в его требовании вернуть ему излишне уплаченную сумму налога

Безопасный вариант: во избежание рисков в договоре можно указать общую цену и тот факт, что НДС начисляется сверху. Например, «Стоимость товара составляет 1 000 000 (один миллион) рублей плюс НДС». Но не указывать ни ставку, ни сумму налога. Они будут фигурировать уже в счете-фактуре.

В договоре не предусмотрена возможность перечисления предоплаты

В этом случае покупатель не сможет получить вычет НДС по предоплате, если таковая все-таки будет произведена. Таковы нормы пункта 9 статьи 172 НК РФ. При этом продавец по-прежнему будет обязан перечислить налог в бюджет с полученного аванса.

Безопасный вариант:предусмотреть возможность перечисления пред- оплаты без указания конкретной суммы. Против такой возможности не возражает и Минфин России (письмо от 06.03.09 № 03-07-15/39). В этом случае покупатель сможет принять к вычету сумму НДС, указанную в счете-фактуре продавца.

Для аванса в договоре установлена конкретная сумма

Риск заключается в том, что на самом деле клиент может перечислить иную сумму предоплаты. И неизвестно, сочтут ли инспекторы выполненным условие о том, что для получения вычета покупателем сумма аванса должна быть предусмотрена договором (п. 9 ст. 172 НК РФ). Судебной практики по этому вопросу пока нет, но вероятность претензий нельзя исключать.

Безопасный вариант: если в договоре все же была указана одна сумма, а перечислена другая, то лучше составить допсоглашение. В новой редакции можно указать размер предоплаты, реально перечисленный покупателем по договору, и распространить действие соглашения на отношения сторон с даты заключения договора.

Формулировка может быть следующей: «Стороны договорились о ниже- следующем: изменить п. 2.2 договора, изложив его в следующей редакции: . В силу статьи 425 ГК РФ стороны пришли к соглашению, что условия настоящего соглашения применяются к отношениям сторон с даты заключения основного договора».

Получение скидки или премии не связано с выполнением каких-либо условий договора

Например, указано, что «по итогам года покупатель получает скидку на все покупки начиная с 01.01.09 в размере 3 процентов».

При таком соглашении продавец не сможет учесть сумму скидки или премии, предоставленную или выплаченную постфактум, в составе налоговых расходов. Ведь в пункте 19.

1 статьи 265 НК РФ прямо прописано, что расходы уменьшают только те скидки или премии, получение которых связано с выполнением условий договора (письмо Минфина России от 02.05.06 № 03-03-04/1/411).

Заметим, это не связано с ситуацией, когда скидка предоставляется в момент продажи товара, работы или услуги – в этом случае имеет место снижение цены.

Безопасный вариант: чтобы избежать проблемы со скидкой постфактум, необходимо для ее получения предусмотреть некие условия, которые могут быть зафиксированы как в договоре, так и в дополнительном соглашении.

Например, покупка определенного объема продукции за такой-то срок. Или оплата по договору до такого-то числа. Или вывоз товара раньше установленного срока (к примеру, постановление Девятого арбитражного апелляционного суда от 09.10.

08 № 09АП-10932/2008-АК).

Подобное условие может звучать так: «При приобретении за квартал товара на сумму свыше 5 000 000 (пяти миллионов) рублей без учета НДС покупатель имеет право на получение скидки в размере 10 процентов от всего объема закупок за отчетный квартал».

В договоре предусмотрена обязанность при просрочке уплатить неустойку

Эта ситуация опасна для той стороны, которая имеет право истребовать сумму штрафов. Если она этого не сделает, чтобы не портить отношения с контрагентом, то рискует возникновением претензий со стороны налоговиков.

В споре инспекторы ссылаются на статью 317 НК РФ, согласно которой доходы в виде штрафов, пеней и иных санкций должны отражаться в соответствии с условиями договора. То есть в момент возникновения права на их получение.

Хотя суды чаще встают на сторону налогоплательщиков, вероятность конфликта очень велика (постановления федеральных арбитражных судов Западно-Сибирского от 03.07.06 № Ф04-7697/2005(24094-А27-26), Северо-Западного от 19.10.

07 № А56-56889/2005 (оставлено в силе определением ВАС РФ от 27.03.08 № 2312/08) округов).

Безопасный вариант:стороны могут указать, что контрагент обязан уплатить неустойку только после предъявления требования от другой стороны. То есть пока это право не заявлено компанией, налоговики не смогут вменить ей доход.

Условие о неустойке можно сформулировать так: «В случае просрочки оплаты исполнитель вправе потребовать от заказчика уплату неустойки в размере 0,01 процента от общей стоимости услуги без учета НДС за каждый день просрочки. До предъявления такого требования обязанности по уплате не возникает».

Договором предусмотрена возможность бесплатного использования имущества

При купле-продаже или оказании транспортных услуг компания-продавец нередко передает покупателю в пользование какое-либо имущество. Например, холодильники с фирменным логотипом, стеллажи, различные контейнеры для хранения товара и т. д. При этом никакая плата за эту услугу не взимается.

У передающей стороны с этой ситуации появляется риск доначисления НДС.

Такие условия договора воспринимаются чиновниками как безвозмездное оказание услуг по аренде, которое облагается НДС на основании пункта 1 ста- тьи 146 НК РФ (письмо Минфина России от 05.05.09 № 03-07-11/133).

Кроме того, в налоговом учете поставщик не сможет начислять амортизацию по имуществу, переданному в безвозмездное пользование (п. 3 ст. 256 НК РФ).

Безопасный вариант: для снижения риска в договоре лучше указать, что пользование является возмездным, а сама плата входит в договорную стоимость основного предмета договора. Например, «На период действия настоящего договора поставщик обязуется передать покупателю оборудование, необходимое для хранения товара. Стоимость аренды оборудования включается в стоимость товара».

В договоре прямо не установлен день оплаты либо порядок оплаты поставлен под условие

Такая ситуация может сложиться, если в договоре порядок оплаты зависит от чего-либо. Например, «на основании выставленного счета» без указания конкретной даты.

Вопрос особенно актуален для налогоплательщиков, создающих резервы по сомнительным долгам. Компания может неверно определить день возникновения долга и, соответственно, сумму, которую можно включить в резерв. Ситуация еще больше усложняется при повторном выставлении счета продавцом.

Кроме того, налогоплательщик может не учесть норму пункта 2 статьи 314 ГК РФ, согласно которой при отсутствии срока исполнения обязательства оно должно быть исполнено в течение семи дней.

Если при определении даты возникновения долга все же будет допущена ошибка, то при проверке инспекторы доначислят налоги, пени и привлекут к налоговой ответственности.

Показательным является постановление Федерального арбитражного суда Волго-Вятского округа от 07.09.09 № А82-77/2009-20, в котором выиграли налоговики. Спорная задолженность была исключена из резерва по сомнительным долгам, а компании доначислен налог на прибыль.

Безопасный вариант: для снижения риска необходимо четко прописать в договоре срок оплаты либо указать крайний срок платежа. Например, «оплата производится в течение трех календарных дней после выставления счета. Счет выставляется не позднее 25-го числа каждого месяца».

Источник: https://www.NalogPlan.ru/article/1818-kakie-formulirovki-dogovorov-pozvolyayut-ne-pereplachivat-nalogi-po-sdelke

Когда НДС начислить, а когда вычесть: выводы ВАС

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 18 июля 2014 г.

Содержание журнала № 15 за 2014 г.Постановление Пленума ВАС от 30.05.2014 № 33 (далее — Постановление Пленума)

Когда НДС начислить придется и как

НДС в договоре не выделен, значит, он «сидит» в цене. Прежде всего, ВАС напомнил, что сумма налога должна быть учтена при определении окончательной цены договора и выделена отдельной строкой в расчетных и первичных учетных документах, а также в счетах-фактурахп. 17 Постановления Пленума.

Поэтому если в договоре НДС отдельно не указан, то продавец выделяет налог из указанной в договоре цены по расчетной ставке 18/118 или 10/110 и предъявляет его покупателю. Но так можно делать только в том случае, еслип. 4 ст. 164 НК РФ; п. 17 Постановления Пленума:

- в договоре прямо не указано, что установленная в нем цена не включает в себя НДС;

- иное не следует из обстоятельств, предшествующих заключению договора, или прочих условий договора.

Тем самым ВАС изменил свою позицию, высказанную 14 лет назад: НДС взыскивается сверх цены работ, если он не был включен в расчет этой ценып. 15 Информационного письма Президиума ВАС от 24.01.2000 № 51.

Таким образом, если вы укажете в договоре, что товар стоит 100 руб. без упоминания об НДС, вы начислите налог по расчетной ставке, не опасаясь споров с налоговиками.

Ранее в подобной ситуации:

Подробнее о том, может ли продавец при «слете» со спецрежима взыскать с покупателя НДС, можно узнать: 2013, № 23, с. 66; 2009, № 23, с.

84

Заметим, что сделанный ВАС вывод о том, что раз НДС в договоре не выделен, то он «сидит» в цене, нельзя применить к ситуации, когда продавец слетает со спецрежима задним числом, например с упрощенки или с ЕНВД при нарушении определенных ограниченийп. 4 ст. 346.13, п. 2.3 ст. 346.26 НК РФ.

Ведь Пленум ВАС рассматривал ситуацию, когда продавец изначально является плательщиком НДС. А спецрежимники плательщиками НДС не являются и, соответственно, при заключении договоров НДС в цену в принципе заложить не могутп. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ. Так что этот вопрос на уровне ВАС пока остается нерешенным.

Не удалось доказать налоговикам, что имущество выбыло по независящим от вас причинам? Начисляйте НДС! ВАС изобретательно подошел к вопросу обложения/необложения НДС при списании имущества по причине порчи, боя, хищения, стихийного бедствия и других подобных событийп. 10 Постановления Пленума. Понятно, что это не реализация, поэтому выбытие имущества по указанным причинам не облагается НДСп. 1 ст. 146 НК РФ. Казалось бы, в чем проблема?

О порядке учета различных потерь написано: 2014, № 15, с. 32

Суть рассуждений ВАС сводится к следующему. Вы можете не начислять НДС, только если документально докажете налоговикам, что эти причины реальные (то есть действительно были)п. 1 ст. 54 НК РФ.

Нужно зафиксировать не только факт выбытия, но и то обстоятельство, что имущество выбыло именно по указанным основаниям (порча, хищение, стихийное бедствие), без передачи его третьим лицам.

Обычно документами, подтверждающими утрату имущества, являются инвентаризационные документы, например акты инвентаризации, ведомость учета результатов, выявленных инвентаризацией. Но помимо них, придется еще составлять (получать) дополнительные документы, например:

- при порче и бое ТМЦ — справку бухгалтера, что потери укладываются в утвержденные нормативы;

- при стихийном бедствии — справку территориального органа МЧС (например, о том, что наводнение действительно было в вашем помещении);

Источник: https://GlavKniga.ru/elver/2014/15/1552-kogda_nachisliti_kogda_vichesti_vivodi.html

Договор без указания суммы

Договор без НДС: спорные моменты и оформление расчетов

Общее правило Общее правило для данной ситуации сформулировал Пленум ВАС РФ в п. 17 постановления от 30.05.2014 № 33 (далее — Постановление № 33). Пленум подчеркнул, что наличие оговорки об НДС в договоре — забота продавца.

Ведь именно на нем лежит обязанность предъявить налог покупателю (п. 1 ст.

168 НК РФ). Отсюда следует, что сумма НДС должна быть учтена при определении окончательного размера указанной в договоре цены.

Ндс и цена в договоре поставки

п.

1 и 2 статьи 424 Гражданского кодекса (ГК) исполнение договора оплачивается по цене, установленной соглашением сторон, изменение которой после заключения договора допускается только в случаях и на условиях, предусмотренных договором, законом либо в установленном законом порядке. Положения главы 21 Налогового кодекса (НК) требуют от плательщика НДС при реализации товаров дополнительно к цене реализуемых товаров предъявить к оплате покупателю этих товаров соответствующую сумму налога (п.

Договор без НДС: последствия

Однако помимо таких документов есть и другие, предусматривающие совершение операций, но не имеющие унифицированной формы.

Порой требования к их оформлению носят условный характер, например договор.

Выделение НДС в нем необязательно при продаже товаров (работ, услуг) организациям, применяющим спецрежим, либо если компания приобретает (ввозит) товары (работы, услуги), в том числе основные средства и нематериальные активы, используемые для: – операций по производству и реализации товаров (работ, услуг), не подлежащих налогообложению или освобожденных от налогообложения (подп.

Документы по сделке

№ 132 ) не обязательно, т.к. с 2013 года организации и предприниматели не обязаны применять унифицированные формы.

Таким образом, можно разработать собственный бланк накладной, при этом за основу вполне допустимо взять № ТОРГ-12. На бланке должны быть реквизиты, которые установлены Федеральным законом о бухучёте от 6 декабря 2011 г.

№ 402-ФЗ. 1) наименование документа; 2) дата составления документа; 3) наименование продавца (субъекта, составившего документ); 4) содержание операции; 5) измерители операции (т.е.

Условия договора подряда

Без указания этих данных договор подряда не будет считаться заключенным. Рассмотрим подробнее существенные условия договора подряда: Предмет договора подряда.

Как уже отмечалось в разделе «Предмет договора подряда» им являются «результат выполненной работы». Согласно п.1 ст.

703 ГК РФ договор подряда заключается на изготовление или переработку (обработку) вещи либо на выполнение другой работы, но в любом случае, целью договора подряда является получение вещественного результата. Срок договора подряда.

654 ГК договор аренды здания (помещений в нем) непременно должен предусматривать размер арендной платы.

Если стороны не согласуют это условие в письменной форме, договор не может считаться заключенным.

В случаях, когда плата за аренду помещения установлена в договоре на единицу площади помещения или иного показателя его размера, арендная плата определяется исходя из фактического размера помещения, переданного арендатору во временное пользование.

Что нужно знать о договоре каждому бизнесмену?

В частной жизни каждый из нас волен поступать, как посчитает нужным или возможным для себя в имеющихся условиях, но если говорить о договорах в предпринимательской деятельности, то их заключение и исполнение жестко определяется законом.

Гражданский кодекс РФ дает определение договора как соглашения двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей .

Как оформлять раздел — Сумма контракта — в международном коммерческом контракте

Стороны могут оговорить, что 50% суммы выплачивается в качестве аванса, а другая часть по прибытию товара или выполнению работ или услуг.

Но никогда нельзя путать этот раздел с разделом «Условия оплаты» (Payment terms), хотя некоторые указывают их вместе: contract price and payment terms или типа этого.

Международные контракты заключаются на твердую сумму (solid amount) и на приблизительную сумму (adjustable price).

Твердая сумма выплачивается единовременно, но это не значит, что его нельзя платить частями.

Способы определения цены в договоре

394 Гражданского кодекса РБ (далее – ГК), относящейся ко всем видам договоров. выраженная в абсолютном значении, как правило, в белорусских рублях; б) определимая, т.е.

Источник: https://arbitrkrsk.ru/dogovor-bez-ukazanija-summy-44031/

Как правильно указать в договоре что ндс не облагается

Кроме того, организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога, подлежащего уплате при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, договором доверительного управления имуществом или концессионным соглашением на территории РФ. Следовательно, если организация – поставщик товара применяет УСН и не признается плательщиком НДС, в договоре с покупателем – российской организацией цену товара правильно указать «НДС не облагается».

Как рассчитать НДС по операции в данном случае? Вам следует исчислять НДС по расчетной сумме, то есть в составе цены договора: НДС = ЦД (цена договора) * 18 / 118. Рассчитав сумму налога, Вам необходимо выставить заказчику счет-фактуру, где размер НДС указан отдельной строкой.

В договоре указана стоимость поставки – 18.314 руб. Информация об НДС в соглашении отсутствует. АО «Сфера» и ООО «База» — плательщики НДС, операции по договору являются налогооблагаемыми.

Банк экспертных заключений

Составление договора – важная часть процедуры оформления гражданско-правовых отношений между сторонами сделки. Одним из составляющих соглашения является раздел, касающийся стоимости и суммы НДС.

Нередко НДС в договоре не указан.

Сегодня мы поговорим о том, правомерно ли составление соглашения без НДС, как составлять договор без НДС для ИП и юрлиц, как рассчитать налог, если его сумма в соглашении отсутствует. НДС в договоре: право или обязанность Согласно ГК РФ, стороны при заключении договора самостоятельно прописывают его условия.

Указание предмета договора, цены сделки, порядка расчетов – все это указывается в соглашении согласно договоренности и на усмотрение сторон.

Указание ндс в договоре

Важно

Ответ: В связи с тем, что организация – поставщик товара применяет УСН и не признается налогоплательщиком НДС, в договоре с покупателем – российской организацией цену товара правильно указать «НДС не облагается». Организации на общей системе налогообложения при осуществлении операций, поименованных в ст.149 НК РФ, также указывают «НДС не облагается».

Внимание

Организации, применяющие освобождение от исполнения обязанностей налогоплательщика согласно ст.145 НК РФ, в документах, в том числе договоре, указывают «Без налога (НДС)». Обоснование: В соответствии с п.2 ст.346.

11 НК РФ применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций и налога на имущество организаций (за некоторым исключением).

Как прописать в договоре ооо что услуги не облагаются ндс

Начиная с квартала, в котором право на применение УСН утрачено, арендодатель обязан исчислить НДС. Если арендатор не согласен с увеличением суммы арендной платы на величину НДС, то арендодатель должен начислить НДС по ставке 18%: 350 000 × 18% = 63 000 руб.

Источник: https://isp-nalog.ru/kak-pravilno-ukazat-v-dogovore-chto-nds-ne-oblagaetsya/

Договор без ндс

Возникает вопрос: насколько правомерно указание в соглашении стоимости товара без НДС? Считается ли договор действительным? Какое право на указание/неуказание НДС в договоре имеют ИП и юрлица? Подробнее об этом – ниже.

Правила и ограничения для юрлиц ГК РФ не предусматривает каких-либо ограничений при составлении договора юрлицами – все условия соглашения организация указывает на свое усмотрение.

Но при этом не стоит забывать о налоговых последствиях и перед тем, как составлять договор без НДС, ознакомиться с позицией НК по этому вопросу. Налоговое законодательство определяет, что операции с НДС, которые осуществляет организация, должны быть подтверждены документами, в том числе договором.

К примеру, Ваша организация как юрлицо реализует товары и предъявляет НДС к оплате покупателю. При этом размер налога должен быть указан отдельно как в счете-фактуре, так и в договоре.

Договор без ндс: образец для ип и ооо

Расчетная сумма НДС Допустим, Ваша фирма является плательщиком НДС и осуществляет операции, облагаемые налогом. При этом сумма НДС в договоре в силу тех или иных причин указана не была.

Как рассчитать НДС по операции в данном случае? Вам следует исчислять НДС по расчетной сумме, то есть в составе цены договора: НДС = ЦД (цена договора) * 18 / 118.

Рассчитав сумму налога, Вам необходимо выставить заказчику счет-фактуру, где размер НДС указан отдельной строкой.

Для исключения разногласий с покупателем и налоговыми органами, дополните договор дополнительным соглашением, в котором уточните цену договора и размер налога. Пример №3. Между АО «Сфера» и ООО «База» заключен договор на поставку бумаги.

Договор без ндс: спорные моменты и оформление расчетов

Так, Президиум ВАС РФ указал, что налог взыскивается сверх цены работ, если он не был включен в расчет этой цены, и подлежит уплате покупателем независимо от наличия в договоре соответствующего условия.

Что делать, если контрагент откажется принимать и оплачивать товар по цене, увеличен- ной на сумму НДС, ссылаясь на то, что продавец не вправе односторонне изменять согласованную цену? В этой ситуации договор будет признан ничтожным, поставщик может не поставлять товар, а покупатель – оплачивать его.Если покупатель отказался оплачивать товар, но принял его к учету на основании товаросопроводительных документов (например, накладной), где сумма НДС указана, считается, что договорная цена изменена с согласия обеих сторон в момент приемки-передачи товара. Поэтому покупатель обязан перечислить продавцу оплату за товары с учетом налога.

В то же время он вправе принять эту сумму НДС к вычету.

Как корректно выставлять счет от ип к ооо и составить договор

Договор вступает в силу с момента подписания и действует до полного исполнения сторонами обязательств по настоящему договору. 6. Заключительные положения 6.1. Настоящий договор составлен в 2 (двух) подлинных экземплярах, один из которых находится у Исполнителя, другой — у Заказчика, каждый из которых имеет одинаковую юридическую силу.

7.

Юридические адреса и банковские реквизиты сторон Заказчик: ОАО «Организация «Юридический адрес: Фактический адрес: ИНН КПП р/с Банк БИК Директор И.И. Иванов » » 20 г. Исполнитель: ООО «Организация №2″Юридический адрес: Фактический адрес: ИНН КПП р/с Банк БИК Директор П.П.

Петров » » 20 г. Акт сдачи/приемки оказанных услуг по Договору № г. К-ск 05.03.2018г.

Договор без ндс: последствия

ВажноВ связи с этим между АО «СтройСервис» и Национальным экономическим институтом (некоммерческая организация) заключен договор:

- предмет договора – оказание образовательных услуг (прохождение сотрудниками «СтройСервиса» курса «Бухгалтерский учет в строительных организациях»);

- цена договора – 8.741 руб.

При оформлении соглашения Национальным экономическим институтом в графе «Стоимость услуг» указано «8.741 руб. без НДС». Оформление документов для ИП Если Вы зарегистрировали ИП, то указывать в договоре «без НДС» Вы можете согласно общему порядку, описанному выше.

Указание ндс в договоре

Произвести полную оплату оказанных услуг в размере и порядке, предусмотренном настоящим Договором. 3.2. Исполнитель обязуется:3.2.1. Оказать услуги ремонта оборудования.3.2.2.

4.2.

Внимание

Споры и разногласия, возникающие между Сторонами в связи с исполнением обязательств по настоящему договору, разрешаются путем переговоров, в том числе в претензионном порядке. 4.3. При неурегулировании Сторонами спора в досудебном порядке он передается заинтересованной стороной на разрешение в Арбитражный суд.

5. Срок действия и порядок расторжения договора 5.1.

Банк экспертных заключений

Напомним, что сумму выручки от реализации товаров (работ, услуг) бухгалтер должен отразить по дебету счета 62 и кредиту счета 90-1, а сумму НДС по этой операции – по дебету счета 90-3 и кредиту счета 68.

Кроме того, рассчитанную сумму НДС поставщик должен предъявить к уплате покупателю. Такой вывод следует из положений статьи 168 Налогового кодекса и судебной практики (постановление ФАС ВСО от 25 августа 2009 г.

№ А78-282/2009; п.

15 информационного письма Президиума ВАС РФ от 24 января 2000 г. № 51).

Контракт без ндс, а подрядчик с ндс

Покупатель доплачивать налог отказался. В этой ситуации вы должны будете выделить НДС по расчетной ставке, допустим 18/118: 350 000 × 18/118 = 53 390 руб. Эту сумму вы предъявите покупателю и уплатите в бюджет.

При этом в документах следует указать:

- стоимость ТРУ без НДС — 296 610 руб.;

- НДС по ставке 18% — 53 390 руб.;

- итоговую стоимость — 350 000 руб.

Цена уточняется в допсоглашении к договору. Пример 2 Допустим, что в договоре установлена цена аренды нежилого помещения 350 000 руб.

в месяц, при этом в договоре указано, что НДС не уплачивается в связи с применением УСН. Арендодатель утратил право на УСН в последнем месяце квартала.

Источник: https://npk18.ru/dogovor-bez-nds/

Типовой договор с ндс

Как составить договор SaaS без правовых рисков

программного обеспечения). Главной проблемой применения договора аренды (проката) к подобным сервисам является требование законодательства о сдаче в аренду только индивидуально определенных вещей (ст.607 ГК РФ).

Оборудование в облачном сервисе не может быть индивидуализировано, программное обеспечение также не является вещью в отличие от его носителя. Поэтому договор аренды ПАК в рамках SaaS ничтожен как противоречащий прямому указанию закона на предмет договора аренды.

В связи с ничтожностью договора аренды стороны такого договора не могут ссылаться на его условия при возникновении гражданских и налоговых споров.

Лицензионный договор для сервиса Любые способы использования ПО связаны с предоставлением его экземпляров в фактическое владение конечного пользователя (ст.1270 ГК РФ).

Договор между ООО и ИП

Таким образом, общества с ограниченной ответственностью (ООО), акционерные общества и предприятия по закону письменно оформлять коммерческие правоотношения. Напомним, что индивидуальные предприниматели (ИП) — не являются юридическими лицами. Они имеют особый юридический статус.

Обязанность ИП заключать договоры в письменном виде закреплена пунктом 3, статьи 23 ГК РФ. В этой статье идет речь о том, что к предпринимательской деятельности, осуществляемой без образования юридического лица, применяются нормы Гражданского кодекса, которые определяют деятельность юр.

Договор без НДС: последствия

1 п. 2 ст. 170 НК РФ); – операций по производству и реализации товаров (работ, услуг), местом реализации которых не признается территория РФ (подп. 2 п. 2 ст.

170 НК РФ); – производства и реализации товаров (работ, услуг), операции по реализации которых не признаются реализацией товаров (работ, услуг) согласно пункту 2 статьи 146 НК РФ (подп. 4 п. 2 ст. 170 НК РФ).

Однако бывают ситуации, когда продавец просто забыл указать НДС либо организация в начале налогового периода была освобождена от обязанностей плательщика НДС, но затем утратила эту льготу.

Договор поставки

В спецификациях указываются следующие данные: — наименование и количество Товара; — цена Товара с выделением суммы НДС; — срок поставки Товара; — условия расчётов по Договору; — реквизиты грузополучателя и адрес места назначения; — дополнительные (особые) условия поставки. 1.3. Покупатель вправе по согласованию с Поставщиком изменить спецификацию. 1.4.

В момент зачета (Дебет 62 Кредит 76) возникает дебиторская задолженность за новый автомобиль у этого же клиента. Клиентов о таких задолженностях организация не уведомляет, проявляя лояльность к клиенту.

Как правильно и в какой момент в налоговом и бухгалтерском учете списать такую задолженность (вопрос рассмотреть без учета НДС)? Автомобильный дилерский центр работает с клиентами по программе «трейд-ин», то есть принимает подержанные автомобили по договору комиссии в зачет нового автомобиля.

Договор хранения

Еще одна особенность договора хранения то, что договор хранения может быть возмездным или безвозмездным, односторонним или двусторонним. Все зависит от условий, которые согласовали стороны в тексте образца договора хранения.

Договор хранения может быть элементом другого договора (договора перевозки, поставки и пр.), в этом случае к отношениям сторон по хранению вещи применяются нормы о договоре хранения.

Сторонами договора хранения являются поклажедатель и хранитель.

Образец договора на оказание услуг стороной, применяющей упрощенную систему налогообложения

Стоимость и порядок расчетов 2.1. Стоимость оказываемых услуг составляет 1 500,00 (Одна тысяча пятьсот) рублей 00 копеек, за весь период оказания услуг.

НДС не облагается в связи с тем, что «Исполнитель» применяет упрощенную систему налогообложения, на основании п. 2 ст. 346.11 глава 26.2 НК РФ и не является плательщиком НДС, согласно письму МНС РФ от 15.09.03 №22-1-14/2021-АЖ397 счета-фактуры не выставляются.

2.2 Услуги считаются оказанными после подписания сторонами акта сдачи/приемки оказанных услуг. 2.3.

Типовой договор транспортной экспедиции

Обязанности Экспедитора 2.1.1.

По настоящему договору Экспедитор обязуется по поручению Клиента (поручение Экспедитору) и за вознаграждение организовать выполнение определенного настоящим договором комплекса транспортно-экспедиторских услуг, связанных с перевозкой, хранением и доставкой грузов номинированному Клиентом грузополучателю, а также осуществлять сопутствующие операции для таможенного оформления грузов. 2.1.2.

Договор на оказание консультационных услуг

В рамках настоящего договора Исполнитель по поручению Заказчика может взять на себя выполнение дополнительного комплекса услуг, связанных с предметом настоящего Договора, а также, по согласованию Сторон, проработку ряда дополнительных вопросов. Порядок и условия выполнения данных работ согласовываются сторонами и закрепляются в Дополнительных соглашениях к настоящему договору. 2. ПРАВА И ОБЯЗАННОСТИ СТОРОН 2.1.

Договор оказания услуг по ведению бухгалтерского учета 2

Стоимость услуг и порядок расчетов Стоимость оказываемых по настоящему договору возмездных услуг составляет __________ ( ____________________ тысяч) рублей 00 копеек в месяц.

Оказание услуг НДС не облагается в связи с применением Исполнителем упрощенной системы налогообложения на основании Уведомления о применении упрощенной системы налогообложения (копия – Приложение № 3, к Договору).

Заказчик ежемесячно, до 15 (пятнадцатого) числа, обязан уплатить Исполнителю аванс в размере 50 (пятидесяти) процентов от ежемесячной стоимости услуг, указанной в п.

Ндс и цена в договоре поставки

1 статьи 168 НК). Приведенное положение налогового законодательства является обязательным для сторон договора, следовательно, сам контракт должен ему соответствовать (п. 1 статьи 422 ГК).

Поэтому продавец, являющийся плательщиком НДС, обязан указать в договоре на взимание с покупателя суммы НДС наряду с ценой товара.

В этой ситуации никаких разногласий не возникнет: покупатель точно знает, какие суммы ему будут предъявлены к оплате и что цена товара увеличивается на сумму НДС. В некоторых случаях цена в договоре устанавливается с оговоркой «без НДС».

Цена договора и порядок расчетов 2.1.

Цена настоящего Договора включает в себя стоимость Товара, расходы на его доставку, а также все уплачиваемые и взимаемые на территории Российской Федерации налоги (в том числе налога на добавленную стоимость (НДС) в случае если в соответствии с законодательством о налогах и сборах Поставщик признается плательщиком НДС и не использует право на освобождение от исполнения обязанностей налогоплательщика, связанные с исчислением и уплатой НДС, и предметом подлежащего заключению по результатам проведения запроса предложений Договора не является операция, освобождаемая от налогообложения), сборы и другие обязательные платежи, пошлины, страхование, транспортные и прочие расходы, связанные с исполнением настоящего Договора и составляет ________ (________) рублей ___ копеек, в том числе НДС 18% _______ (_______) рублей ___ коп. 2.2.

Договор без НДС: спорные моменты и оформление расчетов

Если НДС в договоре отсутствует, то предполагается, что предъявляемая покупателю сумма налога выделяется продавцом из указанной в договоре цены по расчетной ставке 18/118 или 10/110 (п. 4 ст. 164 НК РФ).

Соответственно, от покупателя вы получите сумму, указанную в договоре.

Предъявить НДС дополнительно вы сможете только в том случае, если покупатель согласится с увеличением цены и перечислит налог добровольно (согласие на изменение цены можно оформить допсоглашением).

Договор оказания услуг образец (типовая форма)

которыми определены как существенные условия оказания услуг подвижной связи. так и иные обязательные для включения в договор условия оказания этого вида услуг . В некоторых случаях договор возмездного оказания услуг является публичным. поэтому к отношениям сторон по такому договору применяется Закон РФ «О защите прав потребителей «. Ниже размещена типовая форма договора оказания услуг.

Но оказывается, что на самом деле сумма налога должна быть. К слову, такое случается, если продавец уверен, что имеет право на льготу. А позже выясняется, что это не так — скажем, условие для льготы не выполнено.

Ваша компания — поставщик Итак, вы видите, что договор без НДС заключен с покупателем, хотя налог должен быть. Этот налог вам все равно придется начислять.

Обязанность, прописанную в пункте 1 статьи 168 Налогового кодекса РФ, никто еще не отменял.

Источник: https://jur-uslugi-76.ru/tipovoj-dogovor-s-nds-35107/

Возмещение НДС по договору строительного подряда

Между налогоплательщиком (заказчик) и ООО «А» (подрядчик) были заключены договоры подряда на выполнение строительно-монтажных работ.

Работы подрядчиком были выполнены в срок и в полном объеме, приняты заказчиком с оформлением всей необходимой документации (счета-фактуры, КС-2, КС-3). После принятия работ заказчик заявляет возмещение НДС по счетам-фактурам, оформленным по договорам подряда с ООО «А».

Оснований для отказа в возмещении НДС у налоговиков не было, так думал клиент, ведь и он и его партнер являются добросовестными налогоплательщиками, задолженность перед бюджетом у них отсутствовала, обе организации ведут реальную деятельность, ранее никаких претензий к ним не было. Более того, ООО «А» на момент заключения договоров подряда уже выполняло и успешно работы для клиента.

Но было бы желание, а повод всегда найдется…..

Во-первых, фискалы указали, что подрядчик на момент заключения и исполнения договоров подряда имел в штате всего трех сотрудников, что с учетом объема работ делало невозможным их выполнение в столь короткие сроки.

Во-вторых, налоговый орган указал на содержание в представленных ему документах ложных сведений, т.к. согласно счетам-фактурам, актам КС-2, КС-3 работы были выполнены в один период, а согласно актам о готовности объектов строительства – совсем в другой период.

Налоговый орган также указал, что подрядчик для выполнения своих обязательств привлекал субподрядные организации. Договоры с этими субподрядными организациями были заключены ранее договоров подряда, что также свидетельствует о противоречивости документов.

Субподрядные организации, как и подрядчик, трудовыми и материальными ресурсами не располагали.

В-третьих, налоговый орган указал на получение налогоплательщиком необоснованной налоговой выгоды в результате деятельности организаций (подрядчиков, субподрядчиков), с которым у налогоплательщика отсутствовали хозяйственные связи.

Для признания решения налогового органа недействительным необходимо было доказать следующие обстоятельства: — проявление налогоплательщиком должной осмотрительности и осторожности при выборе контрагента[1]; — подтверждения реальности выполнения работ, оказания услуг, передачи товаров[2]; — подтверждение того факта, что полученные налогоплательщиком товары, работы, услуги используются в деятельности, облагаемой НДС.[3] В узком смысле данное требование подразумевает обязанность налогоплательщика прежде, чем вступать в хозяйственные отношения с новым контрагентом проверить ряд обстоятельств. Налоговики трактуют понятие должной осмотрительности и осторожности расширительно, распространяя его действие на отношения между контрагентами, работающими на протяжении длительного периода времени.

Обстоятельствами, которые должен проверить налогоплательщик являются:

1) государственная регистрация контрагента в качестве действующего юридического лица, осуществляемая путем получения копии свидетельства о постановке на учет в налоговом органе, копии свидетельства о государственной регистрации в качестве юридического лица, получение доверенности или иного документа, уполномочивающего то или иное лицо подписывать документы от лица контрагента, использование официальных источников информации, характеризующей деятельность контрагента.[4]

Соответственно, налогоплательщик, запросивший регистрационные документы у контрагента до заключения договора, проверивший факт государственной регистрации на сайте ФНС РФ, считается частично выполнившим эти требования.

Не лишним будет проверить и наличие у контрагента судебных споров через www.kad.arbitr.ru.

2) запрос лицензии или допуска к определенным видам работ в случае, когда выполняемые работы предполагают наличие таких лицензий.

Наличие у контрагента лицензии, выданной уполномоченным органом, может автоматически опровергнуть довод налогового органа об отсутствии возможности для выполнения спорных работ в связи с отсутствием персонала.

[5] В то же время, если у налогоплательщика, выступающего заказчиком по договору, есть лицензия на выполнение необходимых работ, но он привлекает подрядчика, не имеющего лицензии, данный факт будет расценен судом как проявление недобросовестности.

[6] 3) Не обязательно, но опять же не помешает запросить рекомендации, положительные отзывы и благодарственные письма о работе данного контрагента. Хотя запрос таковых и не является обязательным, внимание судей часто останавливается на рекомендациях, поскольку стороны не часто представляют подобные доказательства.

4) Запрос налоговой отчетности, приказа о назначении генерального директора, главного бухгалтера и документов, подтверждающих наличие в штате сотрудников необходимой строительной квалификации также подтвердит проявление должной осмотрительности и осторожности.

[7] Отмечу, что проявить должную осмотрительность можно непосредственно при заключении договора с подрядчиком.[8] Так, условие, обязывающее подрядную организацию предварительно согласовывать кандидатуры привлекаемых субподрядчиков для выполнения работ будет говорить в пользу налогоплательщика.

В рассматриваемом деле налогоплательщиком были выполнены все указанные требования несмотря на то, что подрядчик уже выполнял для него аналогичные работы. Более того, подрядчик представил списки сотрудников и оборудования, которыми он располагает для выполнения работ, технико – экономическое обоснование проекта.

Пунктом 1 статьи 171 НК РФ установлено, что налогоплательщик имеет право уменьшить общую сумму налога, исчисленную в соответствии со статьей 166 НК РФ, на установленные налоговые вычеты.

Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации и иные территории в отношении товаров (работ, услуг), приобретаемых для осуществления операций, признаваемых объектом налогообложения согласно пункту 2 статьи 171 НК РФ. Согласно пункту 1 статьи 172 НК РФ налоговые вычеты, предусмотренные статьей 171 НК РФ, производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг) после принятия товаров на учет и при наличии первичных документов. В подтверждение реальности выполненных работ в суд, среди прочих, были представлены следующие документы:

- счета – фактуры;

- акты о приемке выполненных работ по форме КС-2;

- справки о стоимости выполненных работ по форме КС-3;

Специфика подтверждения реальности выполнения работ по договорам строительного подряда заключается в том, что, во-первых, вышеуказанный перечень документов не является исчерпывающим, а во-вторых, помимо документов, созданных исключительно силами налогоплательщика и контрагента, в суд можно представить документы, подтверждающие нужные нам факты и заверенные третьими лицами.

Одним из таких документов послужил Общий журнал работ.[9] Такой журнал обязательно содержит регистрационную подпись органа государственного строительного надзора (Ростехнадзора), подтверждающего корректность его ведения и лица, осуществляющего подготовку строительной документации. С учетом того, что период выполнения работ по Общему журналу работ совпадал с периодом, указанным в актах КС-2 и справках КС-3, это послужило дополнительным доказательством в подтверждение позиции налогоплательщика.

Источник: https://pravorub.ru/articles/40651.html