Ндс – 2015: изменения, новая форма декларации, книги, журналы

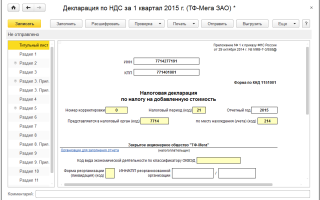

Начиная с отчетности за I квартал 2015 года, бизнесу предстоит отчитаться по новой форме декларации по НДС (Приказ ФНС РФ от 29.10.2014 № ММВ-7-3/558@)

Последний день сдачи декларации за I квартал 2015 года — 27 апреля 2015 года.

Кто не сдает декларацию по НДС?

Тот, у кого одновременновыполняются условия:

- неплательщик НДС;

- не выставилсчет-фактуру с выделенной суммой НДС;

- не налоговый агент по НДС;

- не составляет/получаетсчета-фактуры как посредник.

Кто и как сдает декларацию по НДС

Только в электронном виде:

- налогоплательщики НДС;

- неплательщики НДС, которые выставили счет-фактуру с НДС;

- неплательщики, которые являются налоговым агентом и выставили или получили счета-фактуры как посредник.

Декларацию по НДС может представить на бумаге только неплательщик НДС, который является налоговым агентом. Например, это может быть упрощенец, который арендовал помещение, принадлежащее муниципалитету.

Кто обязан вести книги покупок и продаж

Смотрите видеокомментарий эксперта:

Важные изменения по НДС с 2015 года

Комментирует Наталья Горбова, ведущая вебинара «Декларация по НДС: готовимся к отчетности за I квартал 2015 года»:

Важные тезисы:

- С 2015 года компании должны направлять в налоговую квитанцию о приеме документов, если налоговая передала их в электронной форме. Соблюдайте правила этикета: отвечайте на запросы налоговой, иначе вам грозит блокировка счета.

- При проведении камеральной проверки декларации по НДС налоговый орган вправе проводить осмотр территорий, помещений, документов и предметов. Так что не удивляйтесь гостям и принимайте их радушно.

- Есть изменения по декларации, книгам, журналам (смотрите в видеосовете ниже). Так, в декларацию по НДС включаются сведения:

- книги покупок и книги продаж — налогоплательщиками;

- журнала учета полученных и выставленных счетов-фактур — при осуществлении лицами предпринимательской деятельности в интересах другого лица на основе посреднических договоров;

- счетов-фактур — неплательщики НДС, выставившие счета-фактуры с выделенной суммой налога.

- уточнен порядок вычетов по НДС и т д.

Вот подборка перечисленных изменений в удобном формате. Здесь же информация о том, какие разделы заполнять:

Онлайн-курс «НДС для практиков». Подготовимся к отчетности, ведь не исключены проверки!

Узнать больше

Подписывайтесь, и мы будем один раз в неделю присылать полезные бизнес-советы, аналитические статьи, истории успеха и провала, интервью, а также мнения экспертов на острые темы

Бухгалтерия и отчетность, НДС

Источник: https://kontur.ru/articles/1789

Камералка: даем пояснения по НДС-декларации

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 4 декабря 2015 г.

Содержание журнала № 24 за 2015 г.

Тему статьи предложила Елена Сергеевна Шаталова, главный бухгалтер ООО «Компания “Технолюкс Металл”», г. Москва.

Получили электронное требование — не забудьте выслать квитанцию о приеме

Если вы сдали НДС-декларацию в электронном виде, то и требование о представлении пояснений инспекция пришлет электронное. Получив его, не позднее 6 рабочих дней со дня его отправки вам нужно передать в инспекцию квитанцию о приемеп. 6 ст. 6.1, п. 5.1 ст. 23, п. 5 ст. 174 НК РФ.

Если вы это не сделаете, в течение 10 рабочих дней со дня истечения срока, установленного для передачи квитанции, инспекция может заблокировать ваш расчетный счет и электронный кошелек (при его наличии)п. 6 ст. 6.1, п. 1, подп. 2 п. 3, п. 11 ст. 76 НК РФ.

Изучаем требование о представлении пояснений и приложения к нему

Внимательно ознакомьтесь не только с самим требованием, но и с приложениями к немуприложения 2.1—2.9 к Письму ФНС от 16.07.2013 № АС-4-2/12705 (далее — Письмо ФНС).

Понять, что от вас хотят налоговики, будет несложно.

К примеру, если инспекция выявит несоответствие данных, отраженных в разных строках разделов 1—7 декларации, требование инспекции будет содержать следующее приложениеутв. Письмом ФНС по форме 2.9.

Камеральной налоговой проверкой были выявлены следующие сведения о выявленных противоречиях в налоговой декларации по налогу на добавленную стоимость или несоответствиях сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа:

Если инспекторы обнаружили, что какие-то операции вообще не отражены в вашей декларации и с них не был исчислен НДС, вы можете получить такое приложение к требованию.

Согласно сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля,

| ООО «Рыцарь дня», ИНН 5024163790, КПП 775101001 |

в 3 кв. 2015 г. были осуществлены следующие операции:

| ООО «Перехват», ИНН 5024163790, КПП 502401001 |

— счетом-фактурой № 91 от 15.09.2015;

…

По имеющимся у налогового органа сведениям указанные операции подлежат налогообложению налогом на добавленную стоимость, при этом указанные операции не были отражены

| ООО «Рыцарь дня», ИНН 5024163790, КПП 775101001 |

в налоговой декларации по налогу на добавленную стоимость.

В случае если у налоговиков возникли сомнения в отношении сведений из разделов 8—12 НДС-декларации, вы можете получить приложения в табличной форме. Они схожи с таблицами соответствующих разделов декларации.

В последней графе таких табличных приложений указывается код возможной ошибки. В нем и закодированы претензии проверяющих. Итак, всего сейчас применяется четыре таких кодаПисьмо ФНС от 06.11.2015 № ЕД-4-15/19395.

Код «1». Аналогичная запись об операции отсутствует у контрагента либо допущенные ошибки не позволяют идентифицировать запись о счете-фактуре и, соответственно, сопоставить ее с данными контрагента.

К примеру, вы отразили в разделе 8 декларации «Сведения из книги покупок…» счет-фактуру контрагента, однако данных об этом счете-фактуре нет в его декларации. Если вы действительно ошиблись, подайте уточненную декларацию.

Но возможны и другие варианты.

К примеру, ваш контрагент при регистрации вашего счета-фактуры неправильно указал его дату и номер, да еще и зарегистрировал его на квартал позже, чем вы отразили реализацию.

В таком случае поясните инспекции сложившуюся ситуацию, указав, в какой декларации вы отразили счет-фактуру, вызвавший сомнение. Нелишним будет приложить и копию такого счета-фактуры к пояснениям.

Код «2». Может появиться только в случаях, когда данные по одной и той же операции отражаются и в книге покупок, и в книге продаж, однако друг другу не соответствуют.

К примеру, организация при аренде муниципального имущества должна сначала исчислить НДС в качестве налогового агента, оформить счет-фактуру, заплатить налог в бюджет, а затем принять на его основании тот же налог к вычету.

В случае несовпадений в записях по подобным операциям к требованию о представлении документов инспекция может приложить две таблицы: одну — с выпиской из раздела 8/приложения 1 к нему, вторую — с выпиской из раздела 9/приложения 1 к нему.

Ищите в них связанные операции, напротив которых стоит код возможной ошибки «2», и поясняйте нестыковки.

В некоторых случаях к требованию может быть приложена и одна таблица. К примеру, продавец заявил в декларации вычет авансового НДС, однако в декларации нет данных о его начислении.

Инспекция вышлет такому продавцу таблицу с выпиской из раздела 8 «Сведения из книги покупок…», где будет указан зарегистрированный счет-фактура на аванс с кодом ошибки «2».

Проверьте, начисляли ли вы НДС с аванса, в каком периоде и отражено ли это в НДС-декларации.

Получив из ИФНС электронное письмо о представлении пояснений, плательщик может не сам отправить квитанцию, а поручить это своему доверенному лицу

Код «3». Несоответствие данных об одной операции в частях 1 и 2 журнала учета выставленных и полученных счетов-фактур. Он ведется по посредническим операциям, а также по операциям застройщиков, экспедиторов (если они включают в выручку только свое вознаграждение).

К примеру, посредник-комиссионер должен зарегистрировать в части 2 журнала учета счет-фактуру, полученный от комитента. А выставленные покупателям счета-фактуры должны быть отражены в части 1 журнала учета. Данные о полученном и выставленных счетах-фактурах в рамках одной посреднической операции должны быть сопоставимы.

Если есть несоответствия, инспекция приложит к своему требованию таблицу с выпиской из раздела 10 «Сведения из журнала учета выставленных счетов-фактур» и/или таблицу с выпиской из раздела 11 «Сведения из журнала учета полученных счетов-фактур» с указанием информации по «проблемным» операциям, проставив в соответствующих строках код «3».

Код «4 [a; b]». Возможно, при регистрации счета-фактуры допущена ошибка в тех показателях, которые указаны в графах приложения с номерами «a», «b».

Такой вид ошибок самый распространенный. Если ошибка только в одной графе, то в квадратных скобках будет указана одна цифра.

К примеру, в разделе 8 декларации указаны два счета-фактуры, в реквизитах которых инспекция сомневается: возможно, у одного указана неправильная дата, а у другого — порядковый номер. В таком случае приложение к требованию будет выглядеть так.

Составляем пояснения

На примерах посмотрим, как составить пояснения на запрос из инспекции, используя рекомендованные ФНС формыПисьмо ФНС или разработанные самостоятельно.

Дать пояснения (в электронном или бумажном виде) или внести исправления, представив уточненную декларацию, нужно в течение 5 рабочих дней со дня получения требования инспекциип. 3 ст. 88 НК РФ.

Если вы действительно ошиблись и занизили налог, представление уточненной декларации (с предварительной доплатой недоимки и пени) убережет вас от уплаты штрафаподп. 1 п. 4 ст. 81 НК РФ. По уточненной декларации начинается новая камеральная проверка, а проверка первичной декларации прекращаетсяп. 9.1 ст. 88 НК РФ.

Представление уточненной декларации в рамках камеральной проверки первичной декларации до составления акта приравнивается к исправлению самостоятельно обнаруженных ошибок. Ведь поскольку акт камеральной проверки еще не составлен, не зафиксированы и обнаруженные проверяющими ошибкиПисьмо ФНС от 20.11.2015 № ЕД-4-15/20327.

Так что пока ошибка не зафиксирована в акте камеральной проверки, вы можете исправить ее без штрафа, даже если она привела к недоплате налога.

Если вы не представите пояснения и/или уточненную декларацию, инспекция примет решение на основании имеющихся у нее сведений. И если, к примеру, сочтет, что вы занизили налоговую базу и недоплатили налог, оштрафует васст. 122 НК РФ.

Иногда инспекторы пугают должностных лиц организации административным штрафом в размере от 2000 до 4000 руб. в случае непредставления в срок пояснений — как за неповиновение законному требованиюабз. 2 ст. 2.4, ч. 1 ст. 19.4 КоАП РФ.

Однако ФНС разъяснила, что эта ответственность должна применяться только за неявку (в случае вызова должностных лиц в инспекцию), а не за отказ от дачи поясненийПисьмо ФНС от 17.07.2013 № АС-4-2/12837 (п. 2.3).

На сайте налоговой службы разъяснено, как представлять пояснения при камералке декларации по НДСсайт ФНС России.

Разъяснения ФНС можно найти: сайт ФНС → Налогообложение в Российской Федерации → Действующие в РФ налоги и сборы → НДС → НДС2015

Налоговики считают, что ограничиться пояснениями можно, только если в результате устранения недочетов или нестыковок не изменятся показатели строки 040 «Сумма налога, подлежащая уплате в бюджет…» и строки 050 «Сумма налога, исчисленная к возмещению из бюджета…».

Если обнаружены ошибки, приводящие к занижению суммы налога, подлежащей уплате, нужно подавать уточненную декларациюп. 1 ст. 81 НК РФ; п. 3 приложения к Письму ФНС от 06.11.2015 № ЕД-4-15/19395.

Рекомендуемые формы, формат и порядок заполнения ответа можно найти в приложении № 2.11 к Письму ФНС России от 16.07.2013 № АС-4-2/12705.

В ИФНС № 5024 по г. Красногорску Московской области,

расположенную по адресу:

143409, г. Красногорск, ул. Братьев Горожанкиных, д. 2А

Источник: http://GlavKniga.ru/elver/2015/24/2157-kameralka_daem_pojasnenija_nds_deklaratsii.html

Отказы в приеме декларации по НДС носят массовый характер. Куда жаловаться?

Время прочтения:<\p>

Год назад мы рассказывали историю компании из Тамбова, у которой налоговики без объяснения причин не принимают декларацию по НДС. Материал вызвал шквал возмущения в бухгалтерской среде.

Беспредел шагает по стране

Между тем время шло, и такая практика распространилась по всей стране. Наши читатели из разных регионов стали сталкиваться с отказами ИФНС в приеме декларации по НДС.

Каждый раз налоговики, отказывая в приеме по надуманной причине, требуют личного визита директора.

Москва, Санкт-Петербург, Приморский край, Пермский край, Краснодарский край, Нижегородская, Липецкая, Самарская, Свердловская области – это лишь часть географии отказов в приеме деклараций по сообщениям наших читателей.

На последнем регионе остановимся подробнее.

Что в Екатеринбурге

Наши читатели отмечают, что в Екатеринбурге отказы в приеме деклараций со стороны налоговиков носят массовый характер. Взволнованные бухгалтеры толпятся в налоговых инспекциях. Предприниматели бьют в колокола, стараясь оповестить о проблеме широкую общественность.

На днях об этой проблеме сообщил региональный портал «Деловой квартал». ИФНС отказывает в приеме декларации с формулировкой «не найден плательщик по ИНН и КПП». Однако при общении с инспекторами выясняется, что речь идет вовсе не о технических проблемах. Никакого программного сбоя в ИФНС нет.

По телефону налоговики требуют директора компании явиться к ним на прием для опроса.

Зачем в ИФНС хотят лицезреть руководителя компании? Как пишут наши читатели, при общении с директором, налоговики, используя методы морального давления, требуют каких-то признаний, настойчиво рекомендуют уменьшить вычеты и увеличить налог.

Кроме того, таким образом налоговая заодно убеждается в том, что руководитель – не номинал.

В Екатеринбурге такая же проблема. Не принимают отчеты без объяснения причин. В одной налоговой, после длительных попыток дозвониться, сказали, чтобы пришел директор с паспортом, там ему все объяснят.

В другой, была рассылка о том, что при получении отказа в приеме отчетности, необходимо директору с паспортом в налоговую прийти. Сейчас это письмо из рассылки исчезло. Сегодня мой директор ходил, ему выдали повестку на 5 декабря как свидетелю (кого, чего?).

Сказали, что ему еще повезло, что на начало декабря записали, другим уже на январь выдают. Отказы в приеме отчетности носят массовый характер. Таким образом налоговая чес директоров проводит, чтобы вычислить номинальных.

Действуют незаконными методами, а от налогоплательщиков требуют соблюдения законодательства. Слов нет….

— nmy1

Юристы отмечают, что беспочвенный отказ в приеме деклараций – это произвол. Проводя таким образом кампанию по ловле фирм-однодневок, налоговики совершенно пренебрегают требованиями закона.

Что в других регионах

Если кратко – в других регионах картина не лучше.

Слово нашим читателям:

В Нижнем Новгороде такой же беспредел. Отказ на стадии отправки. Вызывают только директора и сразу проводят допрос часа на 2.На вопрос «почему не принимаете декларацию?» ответ налоговиков очень простой «Это наша прихоть .Не хотим и не принимаем».И это ответ зам.начальника налоговой инспекции.

Ужас чего творят.Как дальше работать!?

г.Челябинск. Такая же ситуация. Налоговая не присылает квитанцию по декларации по НДС. По телефону не дозвониться. Прихожу туда сама. Сначала допрос: вы кто, где директор…

Потом разговор по теме отсутствия квитанции. Выясняю, что не принимают декларацию за 3 кв. , т.к. по декларации за 1,2 кв.есть «разрывы».

И цитата: » Мы боимся, что вы нам еще больше «разрывов» сдадите».

У нас такая же ситуация по г.Тамбов, 2 и 3 квартал 2017 г не принимают НДС,а остальные декларации принимают…….КОМЕДИЯ АБСУРДА!!!

В Находке в Приморском крае ситуация такая-же Отправили 8 исходных по НДС за 1 кв 2017 г. все отрицательные. На официальные письма прислали Требование по фактура за 2016 г. и мутное уведомление о вызове директора на допрос

что делать ????

Нулевая декларация

С проблемами при сдаче отчета столкнулись даже те налогоплательщики, которые временно не ведут деятельность и сдают нулевые декларации. Уж они-то явно не сотрудничают с фирмами-однодневками, не заявляют слишком много вычетов. Однако «кислород перекрывают» даже таким налогоплательщикам.

Историей поделился читатель нашего форума.

Налоговая устроила акцию, всем отказывает в приеме НДС, много людей приходят узнавать почему — их записывают на прием, там допрашивают. Слышал, что выявляют номиналов. У нас совсем белая история, ООО не ведет деятельность, сдаем нулевые отчеты давно. Проводили в кабинет, опросили, сказали так: «Ваш отчет по НДС не принят.

Вам надо предоставить Единую упрощенную декларацию. Будет акт (видимо, о штрафе за непредоставление отчета по НДС), но вы потом напишете письмо, что пытались сдать НДС, поэтому штрафа не будет». В общем, очень путано объяснили. Я не уверен, что не оштрафуют. Не уверен, что отменят штраф на основании нашего письма потом.

Формулировки в отказе в приеме НДС явно надуманные: «Декларация (расчет) содержит ошибки и не принята к обработке. Не найден плательщик по ИНН и КПП, представленным в файле…, не найден налогоплательщик».

По-моему, налоговая незаконно не принимает отчет, ведь у нас уже давно нет деятельности, всегда были нулевые отчеты, ИНН и КПП не менялся, никаких изменений по юр.лицу не было. И вдруг «не найден плательщик по ИНН и КПП», бред.

— Khaliff

Напомним, ранее мы рассказывали, что в Екатеринбурге ИФНС отказывается принимать нулевые отчеты по НДС у компаний, не имеющих расчетного счета.

Как сообщают наши читатели, налоговики заносят налогоплательщиков в так называемые стоп-листы, принцип формирования которых не совсем понятен.

Реакция УФНС

Некоторые налогоплательщики, возмущенные действиями местных налоговиков, пишут жалобы в областные управления. Как в УФНС реагируют на подобные обращения разгневанных налогоплательщиков?

Налоговое руководство считает, что в отказе инспекций принимать отчетность от недобросовестных юрлиц, ничего незаконного нет.

Так, например, УФНС по Хабаровскому краю на своем сайте сообщило, что проверяя жалобы налогоплательщиков на действия инспекторов они устанавливают факты, свидетельствующие о недобросовестности авторов таких жалоб.

В ходе разбирательств по сути поступивших заявлений выясняется, что руководители «подозрительных» организаций не являются в налоговый орган для представления пояснений, либо не осуществляют реального руководства организацией, а ЭЦП находится у другого лица.

При проверке таких предприятий оказывается, что реальная финансово-хозяйственная деятельность у них отсутствует: нет трудовых и материальных ресурсов, характер движения денежных средств по расчетным счетам носит транзитный характер, необходимые платежи также не производятся.

Удельный вес налоговых вычетов в налоговых декларациях по НДС в таких организациях составляет 99 %, что ведет к уплате налогов в минимальных размерах. Кроме того, в ЕГРЮЛ имеется запись о недостоверности сведений о юрадресе. В соответствии с п. 1 ст.

10 ГК РФ, действия в обход закона с противоправной целью, а также заведомо недобросовестное осуществление гражданских прав, не допускается.

Таким образом, права граждан на создание хозяйственного общества и участие в управлении им могут быть ограничены, если такое хозяйственное общество создано не для осуществления реальной коммерческой деятельности, а для создания ее видимости, организации формального документооборота, вывода доходов из-под налогообложения и других противоправных целей.

Каким образом и на основании каких документов налоговый инспектор признает, что конкретная организация создана для видимости, региональное УФНС умалчивает.

Следовательно, делает вывод УФНС, отказ территориальных налоговых органов в приеме документов в подобных ситуациях не нарушает прав заявителей и является обоснованным. Следует отметить, что в своем сообщении Управление не сослалось ни на одну норму НК, позволяющую отказывать в приеме деклараций.

Кроме того, непонятно на каком основании отчетность, которую еще никто не видел, может быть признана недостоверной.

Между тем через несколько дней данная информация с сайта УФНС была удалена.

В ФНС заявили, что в том сообщении содержались некорректные формулировки, которые «не позволяют с точностью определить фактические основания действий налоговых органов» и обещали рассмотреть этот вопрос по существу.

Что делать

Как сообщает портал «Деловой квартал», к решению проблемы екатеринбургских налогоплательщиков подключилась юридическая компания «НБ Консалтинг», которая подготовила жалобы в Прокуратуру и аппарат бизнес-омбудсмена.

В жалобе поясняется, что действия должностных лиц налогового органа содержат состав преступления, предусмотренный ст. 286 УК РФ «Превышение должностных полномочий» и ст.

169 УК РФ «Воспрепятствование законной предпринимательской или иной деятельности».

Скачайте образец жалобы в формате Word.

Источник: https://mag-m.com/biznes/otkazyi-v-prieme-deklaraczii-po-nds-nosyat-massovyij-xarakter.-kuda-zhalovatsya.html

Новая декларация по НДС: сдача по ТКС

С I квартала 2015 года декларация по НДС впервые сдается по новой расширенной форме, в которую включаются данные по каждому выставленному и входящему счету-фактуре. Как правильно заполнить объемную декларацию, нам рассказала Елена Николаевна Ковалькова, начальник отдела камерального контроля УФНС России по Московской области.

– Елена Николаевна, многие компании выставляют и получают тысячи счетов-фактур. Хватит ли у серверов в налоговой инспекции мощности для приема деклараций, которые состоят из тысяч листов?

– Да, со стороны ФНС прием будет обеспечен. А компаниям с большим количеством операций советуем тщательно подготовиться. Прежде всего, нужно уточнить у своего оператора ТКС, готов ли он технически к предстоящей декларационной кампании.

Надо выяснить, сможет ли бухгалтерская программа автоматически сформировать декларацию без накладок и ошибок. Оптимально, если новая декларация по НДС 2015 будет сдана по ТКС заранее – до 15-20 апреля.

Тогда будет возможность в случае сбоев переделать отчетность и сдать ее в срок.

– Надо ли отчитываться за I квартал компаниям на упрощенке, являющимся посредниками?

– Посредникам, которые действуют от своего имени, необходимо сдавать в инспекцию журнал учета счетов-фактур. Обратите внимание: в данном случае сроки отличаются от сроков подачи декларации. Если отчетность по НДС можно высылать до 25-го числа включительно, то журнал учета необходимо отправить по ТКС не позднее 20-го числа (пункт 5.2 статьи 174 НК РФ. – примеч. ред.).

– Должны ли посредники на упрощенке сдавать и декларацию по НДС?

– Нет, за исключением компаний, которые одновременно являются налоговыми агентами. Причем с 2015 года декларация по НДС такими организациями должна быть отправлена по ТКС наравне с плательщиками НДС (пункт 5 статьи 174 НК РФ. – примеч. ред.). Кроме того, подать декларацию понадобится в случае, если посредник на упрощенке выставляет счета-фактуры на сумму комиссионного вознаграждения.

– По новым правилам инспекторы с 2015 года могут запрашивать у компаний счета-фактуры и первичку и даже явиться с осмотром. Как это будет происходить на практике?

– С этого года налоговики могут затребовать документы и у тех компаний, которые не заявляют НДС к возмещению. Но при этом одновременно должно выполняться два условия. Первое – налоговики выявили противоречия в отчетности компании либо данные декларации не соответствуют отчетности контрагента.

Второе – эти расхождения свидетельствуют о том, что компания занизила сумму налога к уплате или завысила налог к возмещению (пункт 8.1 статьи 88 НК РФ. – примеч. ред.). Кроме того, в этом случае инспекторы могут провести осмотр помещений компании (пункт 1 статьи 92 НК РФ. – примеч. ред.).

Например, для того чтобы убедиться, что покупатель действительно приобрел товары, по которым заявляет вычет НДС.

– Декларация по НДС, сданная по ТКС, будет обрабатываться в новой программе. Не возникнет ли у компаний проблем с отчетностью, если номера выданных или полученных счетов-фактур в строках 020 разделов 8 и 9 содержат буквенные символы, в том числе латинские, дефисы и т. п.?

– Проблем быть не должно. Главное, чтобы продавец точно указал такой номер счета-фактуры в графе 3 книги продаж. Данные из этой графы в автоматизированном режиме попадут в строку 020 раздела 9 декларации.

То же с покупателями: важно точно ввести номер с буквенными символами и дефисами в графу 3 книги покупок.

Тогда эти данные без проблем перейдут в раздел 8 декларации, и у налоговиков не возникнет претензий при сопоставлении деклараций покупателя и продавца.

– Как быть, если в счете-фактуре не одна, а несколько таможенных деклараций?

– В книге покупок надо перечислить их номера через точку с запятой. Эти же номера в автоматизированном режиме будут отражены и в разделе 8 декларации. Под номера таможенных деклараций в формате отчета предусмотрено 1000 знаков (приложение № 4 к приказу ФНС России от 29 октября 2014 г. № ММВ-7-3/558. – примеч. ред.). Поэтому проблем с указанием нескольких номеров возникнуть не должно.

– Надо ли в декларации за I квартал заполнять строку 001 «Признак актуальности ранее представленных сведений» разделов 8–12?

– Нет, эта строка предусмотрена только для уточненок. Если данные в конкретном разделе первоначальной декларации актуальны, надо указать значение 1. Если же организация исправляет раздел, то надо ставить 0. К примеру, компания выявила ошибку в разделе 10. Разделы 8 и 9 заполнены правильно. В строке 001 разделов 8 и 9 компания укажет 1. А в разделе 10 — 0.

– Если обнаружится, что покупатель заявил вычет, но у поставщика этот счет-фактура не отражен, кому направят запрос о пояснениях?

– Требование направят сначала покупателю. Если он сообщит, что в декларации указал верные сведения, тогда уже пояснения будут запрошены у поставщика.

– Может случиться, что поставщик не начислил налог. Возможны ли претензии к вычетам?

– Выявление расхождений в отчетности не означает, что у покупателя автоматически снимут вычеты. Инспекторы будут оценивать правомерность вычетов в каждом случае. Например, отказ возможен, если инспекторы докажут, что покупатель получил необоснованную налоговую выгоду.

источник: ]]>audit-it.ru]]> со ссылкой на ]]>»Главбух»]]>

Источник: https://spmag.ru/article/2015/4/novaya-deklaraciya-po-nds-sdacha-po-tks

Налоговый контроль НДС с 2015 года

Налоговые органы с целью полномасштабного контроля оборота счетов-фактур предполагают с 2015 года централизованно собирать информацию, относящуюся к исчислению налога на добавленную стоимость (НДС).

Весь объем данных будет собираться на глобальном ресурсе налоговой службы, где они и будут сверены. Решение о вычетах принимается уже по итогам такой сверки.

В силу изменившихся требований компании обязаны соответственно скорректировать сложившийся порядок.

Обновленный порядок контроля НДС

Вводимый согласно ст. 169 НК РФ контроль НДС с 2015 года предполагает включение в Декларацию сведений из книг покупок, продаж, а также данных, содержащихся в журналах выставленных налогоплательщиком и полученных им же счетов-фактур. В некоторых случаях предполагается предоставление сведений из счетов-фактур или из журнала учета.

Согласно ст. 174 кодекса подача декларации по НДС 2015 (скачать) именно в электронном виде предусматривалась уже в 2014 году. При этом предоставление бумажного варианта грозило практически символическим штрафом. Контроль НДС с 2015 года ужесточается, поэтому возрастают и штрафные санкции. Отныне бумажный носитель не будет засчитан.

В денежном же выражении по ст. 119 кодекса наказание может вылиться в 5% от суммы неуплаченного вовремя налога до самого момента подачи декларации. При этом размер штрафа не может быть меньше 1 тыс. руб., но и превышать 30% начисленной суммы. Еще одним видом санкций является приостановление операций по счетам налогоплательщика.

Изменения в отправке и приеме налоговых деклараций

В современном виде декларация – это xml-файл, который вместе с отдельными файлами-приложениями, содержащими данные из книг и журналов, также в xml-формате, должен отправляться в налоговый орган. В ближайшее время будет уточнен и утвержден вид этих приложений. Подготовка единого пакета для органа, ведущего налоговый контроль НДС, позволит исключить утрату компонентов документации во время передачи.

По принятию пакета от налогоплательщика осуществляющий контроль НДС орган проводит его первичную проверку. В результате декларация принимается или отклоняется.

- Если получено уведомление об отказе, то налогоплательщику важно проверить пакет и снова выслать декларацию в комплекте со всеми приложениями.

- Квитанция о приеме означает, что декларация успешно поступила на рассмотрение. И здесь начинается камеральный контроль по НДС, в рамках которого идет сверка данных по счетам-фактурам по всем контрагентам.

При выявлении проблемных документов налогоплательщик по третьему пункту ст. 88 НК РФ получает требование о необходимости предоставить пояснения. Такой документ обязательно сопровождается файлом с указанием тех счетов-фактур, что не прошли сверку.

Соответствие документов установленному формату

Если в декларацию всю необходимую информацию можно внести вручную, то данные из книг и соответствующих журналов, подлежат выгрузке из информационной системы.

Чтобы данные были достоверными, не содержали ошибок и быстро прошли налоговый контроль НДС, важно убедиться, что выгрузка проходит без проблем.

А по ее завершении, все требуемые сведения преобразуются в xml-формат, утвержденный для предоставления в налоговые органы.

При наличии у компаний сети филиалов документация в подразделениях часто ведется самостоятельно. Для подачи декларации в этом случае важно учитывать, что данные из нескольких файлов придется объединить.

Ошибки в отправленных данных в ИФНС

При ручном вводе информации в книги и журналы ошибки при обмене бумажными счетами-фактурами с контрагентами практически неизбежны, а значит, не обойтись без трудоемких, кропотливых корректировок и новых попыток сдать документацию.

Дабы упростить камеральный контроль по НДС и исключить досадные ошибки, можно говорить о резоне полного перехода на электронный документооборот по счетам-фактурам с существующими контрагентами.

При выставлении документа в электронном виде у партнеров оказывается один и тот же документ.

При автоматизации внесения сведений гарантируется и легкое прохождение сверки, и избавление от неприятного этапа по вводу всего объема данных.

При использовании традиционного бумажного документооборота необходимо лишь крайне внимательно проверять вводимые данные. Чтобы облегчить общий и валютный контроль НДС, налоговой службой предоставляется услуга по сверке ИНН и КПП с реестром.

Особенности передачи электронных данных в ИФНС

Объем предоставляемых организацией, работающей со счетами-фактурами, данных может быть весьма внушительным, из-за этого и размер электронных файлов может превышать несколько гигабайт. Размер одной записи в документе может составлять до 300 байт. Это позволяет предварительно подсчитать вес пакета, лишь умножив на количество вносимых записей.

Если канал связи, используемый для передачи декларации, имеет ограничения по объему или скорости, то знание таких цифр оказывается крайне важным. При возникающих сомнениях лучше заранее позаботиться о стабильной и быстрой связи, чтобы при передаче не произошло неожиданных и весьма неприятных сбоев.

Получение требований из ИФНС и их обработка

Начиная с 2015 года, чтобы наладить всеобъемлющий контроль НДС, изменяется порядок действий налогоплательщика в отношении документов, применяемых налоговыми органами для исполнения их полномочий. Если налогоплательщик обязан представлять декларацию по каналам электронной связи, то он должен и принимать в электронном виде документы и от налоговых органов.

В первую очередь, это два вида требований о предоставлении пояснений или документов. Таким же способом налогоплательщик получает уведомления о необходимости посетить налоговый орган.

Раньше получение требования означало, что компании нужно в течение суток направить квитанцию о приеме. Если же такого действия не следовало, требование отправлялось уже почтой. С целью наладить всеобщий и валютный контроль НДС налоговые органы предполагают отправку требований исключительно по электронной связи.

Требование пояснений по декларации содержит список недостоверных или вызывающих сомнения счетов-фактур.

- Если в сформированной декларации и приложениях к ней присутствуют ошибки, влияющие на конечную сумму, то пересмотру и отправке подлежит вся декларация необходимо вместе с отредактированными приложениями.

- Если необходимая информация верна, или исправления не могут повлиять на размер налога, в инспекцию отправляется документ «ответ на требование», формат которого будет утвержден в ближайшее время. Но до тех пор электронная отправка необязательна.

Штрафные санкции при пропуске требований из ИФНС

Если перечисленные требования пропущены налогоплательщиком, и квитанция о приеме этого документа за шесть дней так и не выслана, то введенный контроль НДС с 2015 года предусматривает штрафные меры к нарушителю. Осуществляющий контроль налоговый орган вправе на некоторое время приостановить операции по счетам.

Дабы не столкнуться с такой ситуацией, важно обеспечить для ответственного сотрудника получение уведомлений обо все входящих документах по СМС или посредством электронной почты. Данные, несущего ответственность за этот участок работы, можно передать органу, осуществляющему камеральный контроль по НДС. Это послужит страховкой, если требования по какой-то причине утеряны.

При отправке отчетности через уполномоченных, в роли которых выступают организации или ИП, все оказывается сложнее, поскольку приходится полагаться на добросовестность представителя. Чтобы не зависеть от посредника, резонно оформить прямой договор с оператором, который будет ответственен за своевременность доставки требований и оповещение о поступлении этих документов.

Подытожим

В соответствии с ФЗ № 382 от 29.11.2014г., который внес изменения в Налоговый кодекс, представление декларации по НДС 2015 продлено до 25 числа месяца, следующего за прошедшим отчетным периодом.

То есть налогоплательщики дополнительно получают еще пять дней на подготовку отчетности. Но при подаче первой по новым правилам декларации НДС – с отчетности за I квартал 2015 г.

– можно столкнуться с нештатными ситуациями, поэтому лучше не медлить, а иметь запас времени на внесение корректировок или исправление неточностей.

См. также:

Источник: http://www.reghelp.ru/nalogovy_kontrol_nds.shtml

Заполнение декларации НДС по разделам в 2018 году. Пример

Регулярная отчетность по НДС требует от бухгалтера особой внимательности и точного понимания порядка заполнения всех строк декларации. Неверно проставленные коды или нарушение контрольных соотношений – причина отказа в приеме отчета, проведения камеральной проверки или привлечения к административной/налоговой ответственности.

ФАЙЛЫ

Скачать пустой бланк декларации по НДС .xlsСкачать образец заполнения декларации по НДС .xls

Регламент сдачи отчетности

По действующему налоговому законодательству все декларации по НДС в обязательном порядке сдаются по ТКС-каналам. При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала.

Имейте в виду: использование бумажного варианта декларации по НДС допускается лишь для тех субъектов хозяйственной деятельности, которые освобождены от налога на законном основании либо не признаны плательщиками НДС и отдельные категории налоговых агентов.

Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

- головной (титульный лист);

- сумма НДС, подлежащих уплате в бюджет/возврату из бюджета.

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ЕНВД, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Заполнение разделов декларации

Отчетный регламент по НДС должен соответствовать требованиям инструкции Минфина и ФНС, изложенной в приказе № ММВ-7-3/558 от 29.10.2014г.

Титульный лист

Порядок заполнения главного листа декларации по НДС не отличается от правил, установленных для всех видов отчетности в ФНС:

- Данные об ИНН и КПП плательщика прописываются в верхней части листа и не отличаются от сведений в регистрационных документах;

- Налоговый период указывается кодовым обозначением, принятым для налоговой отчетности. Расшифровка кодов указана в приложении № 3 к Инструкции по заполнению Декларации.

- Код налоговой инспекции – декларация представляется в то подразделение ФНС, где плательщик зарегистрирован. Точная информация обо всех кодах территориальных налоговых органов обнародована на сайте ФНС.

- Наименование субъекта предпринимательской деятельности – в точности соответствует названию, указанному в учредительной документации.

- Код ОКВЭД – в титульном листе прописывается основной вид деятельности по статистическому коду. Показатель указан в информационном письме Росстата и в выписке ЕГРЮЛ.

- Контактный номер телефона, количество заполненных и передаваемых листов декларации и приложений.

На титульном листе проставляется подпись представителя плательщика и дата формирования отчета. В правой части листа отведено место для подтверждающих записей уполномоченного лица налоговой службы.

Раздел 1

Раздел 1 является итоговым разделом, в котором плательщик НДС сообщает о суммах, подлежащих уплате или возмещению по результатам бухгалтерского/налогового учета и сведениям из раздела 3 декларации.

В листе обязательно указывается код территориального образования (ОКТМО), где налогоплательщик осуществляет деятельность и состоит на учете.

В строке 020 фиксируется КБК (код бюджетной классификации) по этому виду налога. Плательщики НДС ориентируются на КБК по стандартной деятельности – 182 103 01 00001 1000 110.

Уточнить КБК можно в последней редакции приказа Минфина № 65н от 01.07.2013г.

Внимание: при неточном указании КБК в декларации по НДС уплаченный налог не поступит на лицевой счет налогоплательщика и будет депонирован на счетах Федерального казначейства до выяснения принадлежности платежа. За просрочку уплаты налога будет начислена пеня.

Строка 030 заполняется только в том случае, если счет-фактура выставляется налогоплательщиком-льготником, освобожденным от НДС.

В строках 040 и 050 следует записать суммы, полученные по расчету налога. Если результат подсчета положительный, то сумма НДС к уплате указывается в строке 040, при отрицательном итоге результат записывается в строку 050 и подлежит возмещению из госбюджета.

Раздел 2

Этот раздел обязаны заполнять налоговые агенты по каждой организации, в отношении которой они имеют этот статус. Это могут быть зарубежные партнеры, не уплачивающие НДС, арендодатели и продавцы муниципального имущества.

Для каждого контрагента заполняется отдельный лист раздела 2, где обязательно указывается его название, ИНН (при наличии), КБК и код операции.

При перепродаже конфиската или осуществлении торговых операций с иностранными партнерами налоговые агенты заполняют строки 080-100 раздела 2 – величина отгрузки и суммы, поступившие в качестве предоплаты.

Итоговая сумма, подлежащая уплате налоговым агентом, отражается в строке 060 с учетом величин, проставленных в следующих строках – 080 и 090. Сумма налогового вычета по реализованным авансам (стр.

100) уменьшает конечную сумму НДС.

Раздел 3

Основной раздел отчетности по НДС, в котором налогоплательщики совершают расчет подлежащего уплате/возмещению налога по предусмотренным законодательством ставкам, вызывает наибольшее количество вопросов у бухгалтеров. Последовательное заполнение строк раздела выглядит следующим образом:

- В стр.010-040 отражается величина выручки от реализации (по отгрузке), облагаемой, соответственно, по применяемым налоговым и расчетным ставкам. Сумма, зафиксированная в этих строках, должна равняться величине дохода, учтенного на счете 90.1 и показанного в расчете налога на прибыль. При обнаружении расхождений показателей в декларациях фискальные органы затребуют пояснений.

- Стр. 050 заполняется в частном случае – когда продается организация, как комплекс учетных активов. База налогообложения в этом случае – балансовая стоимость имущества, умноженная на специальный поправочный показатель.

- Стр. 060 касается производственных и строительных организаций, ведущих СМР для собственных нужд. В этой строке воспроизводится стоимость выполненных работ, включающая в себя все реальные затраты, понесенные при строительстве или монтаже.

- Стр.070 – в графе «Налоговая база» в этой строке следут поставить сумму всех денежных поступлений, поступивших в счет предстоящий поставок. Сумма НДС рассчитывается по ставке 18/118 или 10/110, в зависимости от вида товаров/услуг/работ. Если реализация происходит в течение 5 дней после того, как предоплата «упадет» на расчетный счет, то эта сумма не указывается в декларации, как полученный аванс.

В разделе 3 необходимо проставить суммы НДС, которые, в соответствии с требованиями п.3 ст.170 НК необходимо восстановить в налоговом учете. Это касается сумм, задекларированных ранее как налоговые вычеты по льготным основаниям – применение спецрежима, освобождение от обложения НДС. Восстановленные величины налога суммарно отражаются в стр. 080, с конкретизацией по строкам 090 и 100.

В строках 105-109 вводятся данные о корректировке сумм НДС в учете на протяжении подотчетного периода. Это может быть ошибочное применение пониженной налоговой ставки, неправомерное отнесение операций к необлагаемым или невозможность подтверждения нулевой ставки.

Общая величина начисленного НДС указывается в строке 110 и состоит из суммы всех показателей, отраженных в графе 5 строк 010-080, 105-109. Конечная цифра налога должна равняться сумме НДС в книге продаж по итогу оборотов за отчетный квартал.

Строки 120-190 (графа 3) посвящены вычетам, призванным сумму НДС к уплате:

- Величина вычетов по строке 120 формируется на основании полученных от контрагентов-поставщиков счетов-фактур и равна сумме НДС в книге покупок.

- Строка 130 заполняется по аналогии со стр. 070, но содержит данные от суммы налога, уплаченного поставщику, как предварительная оплата.

- Строка 140 дублирует строку 060 и отражает налог, исчисленный от суммы фактических издержек при проведении СМР для нужд налогоплательщика.

- Строки 150 – 160 относятся к внешнеторговой деятельности и составляют суммы НДС, уплаченные на таможне или начисленные на стоимость товаров, ввезенных в Россию из стран ТС.

- В строке 170 необходимо прописать размер НДС, ранее начисленный на поступившие авансы, если в отчетном квартале произошла реализация.

- Строка 180 заполняется налоговыми агентами и содержит величину НДС, указанную в строке 060 Раздела 2.

Результат от сложения сумм вычетов по всем законным основаниям фиксируется в строке 190, а строки 200 и 210 – итог от совершения арифметических действий между строками 110 гр.5 и 190 гр.3.

Если результат от вычитания из начисленного НДС суммы вычетов будет положительным, то полученная величина отражается в строке 200, как НДС к уплате.

В противном случае, если размер вычетов превышает рассчитанную сумму НДС, следует заполнить стр. 210 гр. 3, как НДС к возмещению.

Отраженные в строках 200 или 210 раздела 3 суммы налога должны попасть в строки 040-050 раздела 1.

В декларации по НДС предусмотрено заполнение двух приложений к разделу 3. Эти формуляры заполняются:

- По основным средствам, которые используются в не облагаемой НДС деятельности. Важное условие – налог по этим активам ранее был принят к вычету и теперь подлежит восстановлению в течение 10 лет. В приложении отражается индивидуально вид ОС, дата ввода в эксплуатацию, сумма, принятая к вычету за текущий год. Это приложение должно быть заполнено только в декларации за 4 квартал.

- По зарубежным компаниям, работающим на территории РФ через собственные представительства/филиалы.

Разделы 4, 5, 6

Указанные разделы подлежат заполнению только теми плательщиками, которые в своей деятельности используют право на применение нулевой ставки НДС. Отличие между разделами состоит в некоторых нюансах:

- Раздел 4 заполняется налогоплательщиком, который способен документально подтвердить правомерное использование ставки в 0%. В разделе 4 предусмотрено обязательно отражение кода хозяйственной операции, суммы полученной выручки и величины декларируемого налогового вычета.

- Раздел 6 заполняется в случаях, когда на дату представления декларации налогоплательщик не успел собрать полный пакет документов для подтверждения льготы. Необоснованные операции вносятся в раздел 6, но впоследствии могут быть приняты к возмещению и перенесены в раздел 4. Для этого необходимо наличие документации.

- Раздел 5 предстоит заполнить тем «нулевикам», которые ранее заявили вычет по документам, но получили право на применение льготной ставки только в данном отчетном периоде.

Важно: при наличии нескольких оснований по применению раздела 5 налогоплательщик должен заполнить раздельно каждый отчетный период, когда был заявлен вычет.

Раздел 7

Этот лист предназначен для передачи сведений по операциям, которые были совершены в отчетном квартале и, согласно ст. 149 п.2 НК РФ, освобождены от обложения НДС. Все задокументированные коммерческие действия группируются по кодам, которые поименованы в Приложении № 1 к действующей инструкции.

К категории операций, отражаемых в разделе 7, относятся и денежные суммы, поступившие на банковский счет налогоплательщика в счет готовящихся поставок.

Необходимо соблюсти только одно условие – изготовление продукции или претворение работ носит долговременный характер и будет завершено через 6 календарных месяцев.

Разделы 8, 9

Относительно недавно появившиеся разделы предусматривают внесение в декларацию сведений, перечисленных в книге продаж/книге покупок за подотчетный период. Для того, чтобы фискальные органы могли автоматически провести камеральную проверку, в этих листах указываются все контрагенты, «попавшие» в налоговые регистры по НДС.

По регламенту в разделах 8 и 9 следует раскрыть информацию о поставщиках и покупателях (ИНН, КПП), реквизитах полученных или выданных счетах-фактурах, стоимостных характеристиках товаров/услуг, суммах выручки и начисленного НДС.

Важно: модули электронной отчетности дают возможность до сдачи декларации провести сверку данных разделов 8 и 9 с контрагентами. Иначе, в случае несоответствия данных в ходе перекрестной проверки в ИФНС суммы к вычету, не соответствующие книге продаж поставщика, могут быть исключены из расчета и сумма НДС к уплате возрастет.

В случае исправления данных в ранее задекларированные счета-фактуры налогоплательщик обязан сформировать приложения к разделам 8 и 9.

Раздел 10, 11

Эти листы носят специфический характер и подлежат оформлению только субъектам предпринимательства нескольких категорий:

- комиссионеры и агенты, работающие в пользу третьих лиц;

- лица, оказывающие экспедиторские услуги;

- предприятия-застройщики.

В разделах 10-11 должны быть перечислены сведения из журнала полученных и предъявленных счетов-фактур с суммами НДС и облагаемого оборота.

Раздел 12

Лист предназначен для включения в декларацию налогоплательщиками, имеющими освобождение от НДС. Критерий заполнения раздела 12 – наличие счетов-фактур с выделенным НДС, предъявленных контрагентам.

Источник: https://assistentus.ru/forma/deklaraciya-nds/