Организация налогового учета на предприятии

Сохрани ссылку в одной из сетей:

Содержание

Введение

1. Организация налогового учета на предприятии

2. Аналитические регистры налогового учёта

2.1 Виды регистров

2.2 Ведение регистров

2.3 Ответственность за несоставление регистров налогового учета

Заключение

Список использованной литературы

Приложение 1

Приложение 2

Приложение 3

Приложение 4

Введение

С введением в действие Федерального закона от 06.08.2001 №110-ФЗ (25 глава НК) произошло законодательное закрепление ведения налогового учета. Налоговый учет доходов и расходов для целей исчисления налога на прибыль отделен от бухгалтерского учета и становится самостоятельным направлением учета фактов хозяйственной жизни организаций.

Ведение параллельно двух учетов — бухгалтерского и налогового — непростая задача для организации, постановка налогового учета всецело находится в ведении налогоплательщика. Вместе с тем, налоговый учет должен быть органически взаимосвязан с бухгалтерским.

Налоговый учет имеет свои особенности:

- обеспечивает полное представление о всех операциях, связанных с деятельностью налогоплательщика, и о его финансовом положение;

- имеет главную цель — определение момента возникновения и величины налогового обязательства;

- имеет специфических пользователей — службы налогового контроля.

Следовательно, аналитический учет должен быть организован так, чтобы был раскрыт порядок ее формирования.

Аналитический учет представляет собой регистры, в которых отражены необходимые показатели.

Таким образом, тема курсовой работы является весьма актуальной.

Цель контрольной работы — исследование организации налогового учета на предприятии.

В соответствии с поставленной целью задачами курсовой работы являются:

- изучение организации налогового учета на предприятии в свете существующего законодательства;

- характеристика регистров аналитического учета и порядок их ведения.

Работа состоит из введения, двух частей, заключения и списка использованной литературы. Общий объем работы 21 страница.

1. Организация налогового учета на предприятии

Глава 25 НК РФ предусматривает в целях определения налоговой базы по налогу на прибыль ведение налогового учета.

Налоговый учет — система обобщения информации для определения налоговой базы по налогу на основании данных первичных документов, сгруппированных в соответствии с нормами НК РФ (ст. 313 НК РФ).

Содержание данных налогового учета является налоговой тайной. Правовые основы налогового учета определяются НК РФ.

Цели ведения налогового учета:

- формирование полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода;

- обеспечение информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога.

Из этого следует, что налоговый учет служит инструментом отражения финансовых отношений между организацией и государством.

Отличие налогового учета от бухгалтерского заключается в том, что налоговый учет осуществляется исключительно в целях налогообложения (табл. 1).

Он должен обеспечить прозрачность всех операций, связанных с деятельностью налогоплательщика, и его финансового положения. Необходимость налогового учета определена тем, что система бухгалтерского учета недостаточна для определения налогооблагаемой базы.

Таблица 1 — Различия между видами учета

| Налоговый учет | Бухгалтерский учет | |

| Нормативная база | Налоговое законодательство | Общепризнанные принципы бухгалтерского учета |

| Цель | Рассчитать размер подлежащих к уплате налогов | Записать, классифицировать, суммировать и анализировать данные о деятельности, выдать финансовые отчеты |

| Метод получения данных | Обобщение данных, отраженных в документации | Одновременное ведение записей (сплошной и непрерывный учет) |

| Отчетный период | Годовой, квартальный и т.д. | Годовой, квартальный и т.д. |

| Форма отчета | Специально установленные формы | Баланс, отчет о прибылях и убытках, отчет о движении денежных средств |

| Получатель отчета | Руководитель, налоговые органы | Руководитель, все заинтересованные органы |

Организация системы налогового учета подразумевает определение совокупности показателей, прямо или косвенно влияющих на размер налоговой базы, критериев их систематизации в регистрах налогового учета, а также порядка ведения учета, формирования и отражения в регистрах информации об объектах учета.

Аналитические регистры налогового учета — совокупность показателей (сводные формы), применяемых для систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями гл. 25 НК РФ, без распределения (отражения) по счетам бухгалтерского учета.

Создание единой системы налогового учета как аналогичного бухгалтерскому учету отдельного обязательного порядка сбора и систематизации данных о проводимых организацией операциях, влекущих налоговые последствия, законодательством не предусмотрено.

Каждая организация в зависимости от набора и специфики проводимых операций имеет право самостоятельно выбрать способ регистрации данных о проведенных операциях, который определяет порядок их учета при формировании налоговой базы, исходя из законодательно установленного принципа — последовательности применения норм и правил налогового учета от одного налогового периода к другому.

Общие подходы к формированию налоговой учетной политики по налогообложению прибыли приведены в ст.ст.313, 314 НК РФ. Порядок ведения налогового учета устанавливается в учетной политике для целей налогообложения. Она утверждаемой соответствующим приказом руководителя (ст. 313 НК РФ).

Изменения учетной политики допускаются в случае: изменения законодательства; изменения применяемых методов учета; если налогоплательщик начал осуществлять новые виды деятельности (в учетной политике отразить порядок их учета). Изменения, внесенные в учетную политику, применяются с начала нового налогового периода.

Организация налогового учета на предприятии может осуществляться по трем вариантам:

1) обособленный учет — при таком способе организации налоговый учет ведется полностью независимо от бухгалтерского. Такая ситуация возможна в случае, когда в организации имеется возможность создать отдел налогового учета в рамках действующей бухгалтерии;

2) объединенный учет — этот способ предполагает ведение бухгалтерского учета по требованиям налогового. При этом методология налогового учета потребует обязательного отражения расходов на счетах рабочего плана счетов. Данный вариант экономически оправдан на небольших предприятиях, где определение налоговой базы для исчисления налога на прибыль не представляет особую трудность;

3) смешанный учет представляет промежуточный вариант, при применении которого часть учетной работы производится в традиционных регистрах бухгалтерского учета и отражается на счетах рабочего плана счетов, а регистры налогового учета используются для перегруппировки данных бухгалтерского учета в соответствии с требованиями главы 25 Налогового кодекса РФ «Налог на прибыль».

Таким образом, налоговый учет в этом случае дополняет бухгалтерский, составляя с ним единое целое. Существенным недостатком данного варианта является большая сложность и достаточно высокая вероятность возникновения ошибок.

Данные налогового учета должны отражать:

- порядок формирования суммы доходов и расходов;

- порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде;

- сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах;

- порядок формирования сумм создаваемых резервов;

- сумму задолженности по расчетам с бюджетом по налогу.

Налогоплательщик анализирует хозяйственные операции и самостоятельно определяет, по каким объектам учета он должен разработать и утвердить формы регистров налогового учета, в которых должен быть обеспечен набор всех данных, необходимых для правильного определения показателей налоговой декларации.

Подтверждением данных налогового учета являются:

-

Первичные учетные документы (включая справку бухгалтера). Первичный учетный документ бухгалтерского учета является общей информационной базой для составления регистров как бухгалтерского, так и налогового учета.

В различных видах бухгалтерских и налоговых регистров информация лишь группируется по различным основаниям в соответствии с задачами каждого вида учета.

Областью пересечения является определение и распределение расходов, исчисление себестоимости готовой продукции, стоимости остатков незавершенного производства и др.

-

Аналитические регистры налогового учета. Аналитические регистры налогового учета — сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированные в соответствии с требованиями НК РФ, без распределения (отражения) по счетам налогового учета.

-

Расчет налоговой базы. Расчет налоговой базы за отчетный (налоговый) период составляется налогоплательщиком самостоятельно с соблюдением норм соответствующих статей НК РФ. Например, порядок составления расчета налоговой базы по налогу на прибыль организаций изложен в ст.315.

В статьях 316-333 конкретизируются правила ведения налогового учета применительно к отдельным видам доходов и расходов (например, порядок налогового учета доходов от реализации, расходов по торговым операциям), отдельным видам организаций (страховых организаций, банков), различным видам договоров (доверительного управления имуществом).

Источник: https://works.doklad.ru/view/za8MRt90st8.html

Организация налогового учета — на предприятии, ведут, доходов и расходов, осуществляет постановку

Все коммерческие организации, индивидуальные предприниматели и иные предприятия обязаны выплачивать государству налог на прибыль и некоторые другие сборы – в зависимости от типа деятельно.

Существенное влияние оказывает выбранная система налогообложения. Важно помнить о необходимости ведения налоговой отчетности.

Её организация – процесс не сложный, но имеющий множество различных особенностей. Все их необходимо знать и соблюдать.

Контролем за осуществление такой отчетности занимается специализированное учреждение – Федеральная налоговая служба.

Организации ведут налоговый учет по разному. При этом существует лишь небольшой перечень исключений (благотворительные учреждения и некоторые иные) на которые данное правило не распространяется.

Как главному бухгалтеру, так и руководителю предприятия следует заранее ознакомиться со следующими основополагающими вопросами:

- основные понятия;

- какова цель;

- законодательная база.

Основные понятия

Чтобы избежать всевозможных сложностей и нарушений при ведении налогового учета, потребуется ознакомиться с действующими законодательными нормами.

Для понимания наиболее важных моментов требуется разобраться с некоторыми терминами:

- налоговый учет;

- бухгалтерский учет;

- налогоплательщик;

- НДФЛ;

- НДС;

- вычет;

- ФНС;

- камеральная и выездная проверка.

НЧ – процедура сбора и формирования всех имеющейся данных для вычисления величины налоговой базы.

Все необходимые данные берутся из бухгалтерских документов. Они распределены по группам в порядке, обозначенном в НК РФ.

Данный момент отражаются в специальных документах – под названием «бухгалтерский учет». В рамках бухгалтерского учета может осуществлять учет налоговый.

В случае расхождения правил учета бухгалтерского и налогового в специальных регистрах делаются определенные корректировки.

Налогоплательщик – в рассматриваемом случае под данным термином понимается предприятие, ИП, физическое лицо, занимающееся коммерческой деятельностью и отчисляющее налоговый сбор.

Один из основных налогов, уплачивается предприятием (налоговым агентом) из заработной платы своих работников.

В первом случае все документы передаются в органы ФНС, во втором – проверка происходит на самом предприятии.

Какая основная цель

Это сбор полной и максимально достоверной информации о финансовом, имущественном состоянии конкретного предприятия.

Налоговый учет позволяет также реализовывать следующие важные задачи:

| Избежать отрицательных результатов | При ведении деятельности хозяйственного характера |

| Обеспечить в принудительном порядке | Финансовую стабильность конкретного предприятия |

| Осуществлять контроль | За соблюдением действующего законодательства, положений нормативно-правовых актов |

| Контроль необходимости проведения финансовых операций | Для выявления схем ухода от налогов |

Внутренний контроль за соблюдением налогового законодательства и правил учета подобного рода должны осуществлять следующие лица:

- главный бухгалтер;

- руководитель;

- учредитель.

Важно помнить о наказуемости допущения ошибок при ведении учет подобного типа. Причем в некоторых случаях ошибки грозят не просто штрафом, но также административным и даже уголовным наказанием.

Потому следует избегать подобного рода прецедентов, ответственно относиться к сдаче отчетности, ведению налогового и бухгалтерского учета.

Законодательная база

Осуществлять постановку на налоговый учет необходимо в соответствии с установленным регламентом. При этом следует соблюдать большое количество различных нормативов, правил.

При проведении камеральной или выездной проверки ФНС всегда в первую очередь обращает внимание на все, что связано с нововведениями в налоговой сфере.

Основополагающими нормативно-правовыми актами являются следующие:

| ст.№311 НК РФ | Процесс устранения двойного налогообложения |

| ст.№312 НК РФ | Особые моменты налогообложения |

| ст.№313 НК РФ | Основные правила ведения налогового учета |

| ст.№314 НК РФ | Регистры аналитического характера данного вида учета |

| ст.№315 НК РФ | В каком порядке осуществляется составление данных для вычисления налогооблагаемой базы |

| ст.№316 НК РФ | Как формируется налоговый учет в случае учета доходов |

| ст.№317 НК РФ | Оглашается процедура учета для некоторых, особых типов доходов |

| ст.№318 НК РФ | Как допускается определять сумму расходов на реализацию |

| ст.№320 НК РФ | Как вычисляются затраты по операциям торгового характера |

Для некоторых отдельных предприятий действуют специальные правила ведения учета. Отражаются они в следующих НПД:

| ст.№330 НК РФ | Как осуществляется налоговый учет доходов и расходов для организации страхового типа |

| ст.№331 НК РФ | Процедура налогового учета доходов/расходов для банков, кредитных учреждений |

| ст.№331.1 НК РФ | Осуществление учета данного типа учреждениями бюджетного типа |

| ст.№332 НК РФ | Как формируется налоговый учет и отчетность в случае осуществления доверительного управления имуществом |

| ст.№332.1 НК РФ | Налоговый учет в организациях, занимающихся исследованиями налогового характера, опытно-конструкторскими работами |

| ст.№333 НК РФ | Налоговый учет по операциям РЕПО |

Стоит уделить максимально пристальное внимание федеральному законодательству. Особенно это касается учета в коммерческих организациях нематериальных активов.

Различные поправки, реформы проводятся ежегодно. Вся информация публикуется на официальном сайте Федеральной налоговой службы – в интернете.

Порядок ведения налогового учета в организации ↑

Модели организации учета могут быть различными. Но при этом принцип формирования налоговой отчетности и ведения самого учета един для всех предприятий – вне зависимости от формы собственности.

Именно поэтому стоит обязательно ознакомиться со всеми ними. Наиболее важными вопросами являются следующие:

- какими принципами руководствоваться?

- способы ведения на предприятии – ООО;

- с какими проблемами сталкиваются;

- доходы и расходы фирмы – финансовые результаты.

Какими принципами руководствоваться

Наиболее важными являются следующие:

| Денежного измерения | Вся информация в отчетности всегда отражается только в денежных единицах, без исключения |

| Обособленности имущества | Находящееся в собственности предприятия имущество находится в обособленном положении в случае необходимости включения его в налоговый учет (затрагивает амортизацию имущества) |

| Непрерывность работы предприятия | Процесс налогового учета в обязательном порядке должен вестись непрерывно, без каких-бы то ни было интервалов, исключений |

| Принцип начисления | Представляет собой временную определенность, разбивку на отдельные отчетные периоды (ст.№272, 271 Налогового кодекса РФ) |

| Последовательность применения | Все отраженные в законодательстве правила, принципы, иные условия в обязательном порядке должны применяться постоянно, от одного отчетного периода к другому |

| Равномерности доходов и расходов | Подразумевает под собой отражение всех налогов в одном и том же периоде отчетности |

Наиболее важным документом в сфере регулирования налогообложения является НК РФ. Стоит уделить рассмотрению данного документа максимальное количество времени.

Важно обязательно разобраться, в каком порядке производится учет всех налоговых сборов.

Но это приведет к потере времени, проведению повторной камеральной, выездной проверки.

Способы ведения на предприятии

Процедура ведения налогового учета может быть различной в ООО. Существует две методики:

- ведение полностью независимого и автономного учета налогов;

- налоговый учет на основе бухгалтерского.

Каждый способ имеет как свои достоинства, так и некоторые важные недостатки.

Независимый учет налогов, который никак не интегрируется с учетом бухгалтерским, требует внесения всех важных данных в специальные регистры.

Применение такой системы по сравнению с интеграцией с бухгалтерией требует некоторого увеличения расходов. Так как потребуется все операции, действия отражать дважды (в бухгалтерии, налоговом учете).

Видео: налоговое планирование и совместная деятельность

Куда более целесообразно использование интегрированной системы ведения бухгалтерского и налогового учета. Подобная схема гораздо менее трудоемка.

Большая часть принципов бухгалтерского и налогового учета совпадает. При этом вычисление налоговой базы допускается на основе данных бухгалтерского учета.

В каждом случае, применительно к отдельным ООО, должна обязательно разрабатываться индивидуальная система бухгалтерского учета. Для реализации данной операции:

| Выполняется анализ деятельности предприятия | Выбираются объекты учета (обязательно добиться совпадения правил бухгалтерского и налогового учета) |

| Определяется порядок применения | Всех данных учета бухгалтерского для определения налоговой базы, иных обязательных действий |

| Разрабатывается формат | Специальных аналитических регистров для ведения учета рассматриваемого формата |

| Определяются сферы ведения раздельного учета | Налогового и бухгалтерского (в некоторых случаях правила осуществления его существенно различаются) |

| Определяются предметы раздельного учета | — |

Варианты организации налогового учета могут быть различными. Но в некоторых случаях использование учета совместного типа невозможно.

В таком случае использование интеграции учета налогового и бухгалтерского невозможна – ввиду отсутствия последнего.

С какими проблемами сталкиваются

Формирование налоговой отчетности связано сопряженно с большим количеством сложных моментов. К наиболее существенным можно отнести следующее:

- проведение взаимоотчета;

- перевод долга на третье лицо, погашение задолженностей;

- оплата векселем;

- признание дохода при оплате на упрощенной системе налогообложения.

Если на предприятии используется кассовый метод осуществления расчётов, то все операции учитываются как при получении дохода, так и при оплате денежными средствами расходов.

При возникновении такой ситуации требуется обязательно руководствоваться гражданским законодательством.

Потому для отражения таких доходов в налоговом/бухгалтерском учете обязательно должна быть проведения оплата по векселю.

При отсутствии должного опыта некоторые трудности могут возникнуть в случае уплаты через электронные платежные системы. В последнее время такие способы ведения финансовых операций используются все чаще.

Датой получения дохода является день начисления оплаты приобретающим товары. Данный момент отражается в налоговой отчетности.

Доходы и расходы фирмы (финансовые результаты)

Финансовые результаты – доходы и расходы предприятия на конец отчетного периода. Под термином «доход» в данном контексте понимается повышение экономических выгод по причине поступления активов.

В налоговом учете доходы предприятия можно разделить на следующие категории:

- от обычных видов деятельности;

- все остальные.

Расходы организации – снижение экономической выгоды, дохода по причине уменьшения активов (количества средств).

В бухгалтерском и налоговом учете отражаются следующие расходы:

- активы – предоставленные во временное пользование;

- связанные с участием в уставном капитале другого предприятия;

- разница валютных курсов;

- возникшие по причине чрезвычайных обстоятельств.

Возникающие нюансы ↑

Формирование налогового и бухгалтерского учета связано с множеством самых разных нюансов.

К наиболее существенным сегодня можно будет отнести следующие вопросы: • налог на прибыль; • налог на имущество;

• особенности в торговых организациях.

Налог на прибыль

К наиболее важным, связанным с процедурой отчетности нюансом, можно отнести следующие:

| Учитываются обязательно как доходы, так и понесенные расходы | При вычислении налоговой базы |

| Плательщик налогов самостоятельно определяет | В соответствии с действующим законодательством полный перечень расходов, принятых к вычету |

| Вся сумма расходов косвенного характера всегда должна отражаться | В полном объеме именно в текущем отчетном налоговом периоде |

На имущество

На имущество предприятий налагается налог – его требуется отражать в отчетности. Имеются следующие нюансы:

| Налогового | 1 год |

| Отчетного | 3, 6 и 9 месяцев |

- налоговая ставка – 1.3% в 2018 году (осуществляется ежегодная индексация);

- некоторые предприятия полностью освобождаются от необходимости оплачивать данный налог.

Особенности в торговых организациях

К важным особенностям налогового учета в торговых предприятиях можно отнести следующее:

- могут быть признаны только полностью экономически обоснованные расходы;

- налогоплательщик самостоятельно определяет – к каким именно расходам необходимо отнести конкретные траты;

- расходы могут включаться в покупную стоимость товара.

Формирование налогового учета любым способом – процедура не сложная, но с множеством нюансов, особенностей.

Стоит обязательно заранее разобраться с ними всеми. Так можно будет избежать серьезных проблем с законом и назначения штрафов со стороны ФНС.

Источник: https://buhonline24.ru/nal-plan/organizacija-nalogovogo-ucheta-na-predprijatii.html

Учетная политика

Термин «учетная политика» хорошо известен бухгалтерам организаций, что касается индивидуальных предпринимателей, то многие из них уверены, что раз они не ведут бухгалтерский учет, то и этот документ к ним никакого отношения не имеет. Это не совсем так, давайте разбираться.

Что такое учетная политика?

Учетная политика – это внутренний документ организации или индивидуального предпринимателя, которым регламентируется порядок организации бухгалтерского и налогового учета. Требования к разработке бухгалтерской учетной политики приводятся в статье 8 закона от 06.12.2011 N 402-ФЗ и в ПБУ 1/2008, утвержденном приказом Минфина России от 6 октября 2008 г. № 106н.

Что касается учетной политики для налогового учета, то требования к ней есть только разрозненные. Так, статья 167 НК РФ содержит общие указания для учетной политики по НДС, а статьи 313 и 314 НК РФ – по налогу на прибыль. Требований к порядку составления и оформления налоговой учетной политики кодекс не содержит.

В учетной политике закрепляют выбор способа учета из тех, которые допускает законодательство, если же способ учета какой-либо операции единственный, то указывать его не надо. В тех случаях, когда способ учета хозяйственной операции законом не предусмотрен, его надо разработать самостоятельно и прописать в учетной политике.

Чтобы быть уверенным в правильности ведения учетной политики, рекомендуем периодически проводить ревизию всех необходимых документов или привлечь к этому профессионалов, которые проверят вашу бухгалтерию и вовремя смогут выявить все недочеты и финансовые риски.

Обычно учетную политику формируют каждый год, но если на новый год ее не утвердили, то продолжает действовать прошлогодняя.

В течение года документ можно только дополнять, если в деятельности налогоплательщика появился новый вид деятельности (например, торговая организация стала оказывать еще и услуги по сервисному обслуживанию этих товаров) или законом внесены изменения в положения о бухучете или налогах. Что касается уже закрепленных в ежегодной учетной политике положений, то изменять их можно только с нового года.

Только что созданная организация должна утвердить учетную политику для бухучета не позднее 90 дней со дня регистрации (п. 9 ПБУ 1/2008), а для целей расчета НДС – до конца квартала, в котором она была зарегистрирована. При этом признается, что организация применяет учетную политику с момента государственной регистрации.

Разрабатывает учетную политику главный бухгалтер или другое лицо, отвечающее за учет, а утверждает – руководитель или индивидуальный предприниматель.

Индивидуальные предприниматели, которые могут не вести бухучет, разрабатывают учетную политику только для налогообложения, а организации – для бухгалтерского и налогового учета. Обязательно должны формировать учетную политику для целей налогообложения индивидуальные предприниматели:

- являющиеся плательщиками НДС;

- работающие на УСН Доходы минус расходы;

- плательщики сельхозналога;

- при совмещении УСН и ЕНВД.

Всем остальным ИП, во избежание споров с налоговыми органами, тоже рекомендуем сформировать учетную политику для налогового учета.

Санкции за отсутствие учетной политики

Учетная политика не относится к числу обязательных документов, которые нужно сдавать в налоговую инспекцию.

Однако при прохождении проверок инспекторы запрашивают этот документ, чтобы убедиться в том, что учет ведется в соответствии с закрепленными в учетной политике способами.

Чтобы уменьшить число вопросов налоговиков к способам учета, организации могут добровольно включить учетную политику в состав годовой отчетности.

Если при запросе учетной политики окажется, что ее нет, то будет взыскан штраф в размере 200 рублей (статья 126 НК РФ). Кроме того, руководитель организации может быть наказан на сумму от 300 до 500 рублей (статья 15.6 КоАП РФ).

Отсутствие или несоблюдение важных положений учетной политики, из-за чего была занижена налоговая база, может быть признано налоговыми органами грубым нарушением правил налогового учета. За это предусмотрена ответственность в виде штрафа по статье 120 НК РФ в размере 10 тыс. рублей и 30 тыс. рублей, если нарушение выявят в нескольких налоговых периодах.

Структура учетной политики

Учетная политика организации может быть общей — для бухгалтерского и для налогового учета. Можно также разработать отдельную учетную политику для каждого вида учета. Учетная политика ИП формируется только для целей налогового учета.

Общая учетная политика организации состоит из трех основных разделов:

- организационно-технический;

- методологический для целей ведения бухгалтерского учета;

- методологический для целей налогообложения.

Важные пункты учетной политики приведены в таблице:

| Организационно-технический раздел | |

| Способ ведения учета | Указать, кто ведет учет – руководитель; бухгалтер или отдел бухгалтерии; аутсорсинговая компания или сторонний бухгалтер. |

| Форма учета | Журнально-ордерная; мемориально-ордерная; автоматизированная. |

| Рабочий план счетов | Утверждается отдельным приложением к учетной политике. |

| Формы первичных учетных документов | Если применяются унифицированные формы, то их надо перечислить и указать реквизиты нормативного акта, которыми они утверждены. Если применяются самостоятельно разработанные формы, то их образцы надо привести в приложении. |

| Право подписи первичных учетных документов | Привести перечень лиц в приложении или указать, что право подписи определяется в должностных инструкциях. |

| Формы бухгалтерских регистров | Перечень и форму регистров укажите в приложении. |

| График документооборота | Утверждается отдельным приложением к учетной политике. |

| Инвентаризация | Указать сроки проведения инвентаризации, перечень имущества и обязательств, подлежащих инвентаризации, количество инвентаризаций. |

| Методологический раздел для целей ведения бухгалтерского учета | |

| Промежуточная бухгалтерская отчетность | Указать, что вы формируете промежуточную отчетность, согласно требованиям закона или учредительных документов. Привести перечень форм бухгалтерской отчетности. |

| Учет МПЗ, тары, готовой продукции и товаров | Надо выбрать единицу учета МПЗ (номенклатурный номер, партия, однородная группа). Определите, как происходит оценка поступающих МПЗ: по фактической себестоимости либо по учетным ценам. Укажите метод оценки материалов, списываемых в производство (по себестоимости каждой единицы; по средней себестоимости; ФИФО). |

| Доходы и расходы организации | Пропишите, как организация признает коммерческие и управленческие расходы. Укажите порядок признания выручки от продажи продукции, выполнения работ, оказания услуг с длительным циклом (более 12 месяцев).Предусмотрите порядок оценки незавершенного производства. |

| Учет расчетов по налогу на прибыль | Малые предприятия должны прописать, применяют они ПБУ 18/02 или нет. |

| Создание фондов и резервов | Пропишите порядок создания резерва по сомнительным долгам. Зафиксируйте учет оценочных обязательств, малые предприятия могут не их формировать. Укажите, будет ли ООО создавать резервный фонд. |

| Учет основных средств | Пропишите, как определяется срок полезного использования. Укажите способ начисления амортизации испособ списания ОС стоимостью не более 40 тыс. рублей за единицу. Определите, проводит ли организация компания переоценку ОС, если да, то зафиксируйте метод переоценки. |

| Методологический раздел для целей налогообложения | |

| Источники данных для налогового учета | Определите, на основе чего ведется налоговый учет — бухгалтерских регистров или в самостоятельно разработанных регистрах (такие формы надо привести в приложении к учетной политике). |

| Метод амортизации ОС | Укажите, применяет ли организация амортизационную премию или повышающие коэффициенты амортизации. |

| Метод определения стоимости сырья и материалов, используемых в производстве | Выберите один из четырех способов (по средней себестоимости; по стоимости единицы запасов, ФИФО, ЛИФО). |

| Периодичность сдачи деклараций по налогу на прибыль | Определите отчетные периоды по налогу на прибыль (ежеквартально или ежемесячно). |

| Метод признания доходов и расходов | Выберите – метод начисления или кассовый метод (на применение кассового метода есть ограничения). |

| Распределение доходов и расходов, относящихся к нескольким отчетным (налоговым) периодам | Если налог на прибыль организация платит ежемесячно, то такие доходы и расходы распределяют тоже раз в месяц. Если организация отчитывается ежеквартально, то доходы и расходы можно распределять ежемесячно или ежеквартально. |

| Определение перечня прямых расходов | Укажите, какие расходы являются прямыми (в качестве пример можно взять перечень из статьи 318 НК РФ) |

Источник: https://www.regberry.ru/malyy-biznes/uchetnaya-politika

Рефераты, дипломные, курсовые работы — бесплатно: Библиофонд!

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ОСНОВЫ УЧЕТА И НАЛОГООБЛОЖЕНИЯ ПРИ ПРИМЕНЕНИИ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

1.1 Порядок применения упрощенной системы налогообложения

1.2 Место специальных налоговых режимов в налоговой системе РФ

ГЛАВА 2. ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО И НАЛОГОВОГО УЧЕТА В ООО «ЭКСПЛУАТАЦИЯ СИСТЕМ ЖКХ»

2.1 Организационно-экономическая характеристика ООО «Эксплуатация систем ЖКХ»

.2 Организация бухгалтерского учета в ООО «Эксплуатация систем ЖКХ»

2.3 Налоговый учет и налоговая отчетность ООО «Эксплуатация систем ЖКХ»

ГЛАВА 3. АНАЛИЗ ДЕЙСТВУЮЩЕЙ ПРАКТИКИ НАЛОГООБЛОЖЕНИЯ ООО «ЭКСПЛУАТАЦИЯ СИСТЕМ ЖКХ» И ПУТИ СОВЕРШЕНСТВОВАНИЯ УЧЕТА И ОТЧЕТНОСТИ

.1 Рекомендации по применению бухгалтерских и налоговых учетных регистров, форм для ООО «Эксплуатация систем ЖКХ»

.2 Анализ налоговых платежей как критерий выбора оптимальной системы налогообложения для ООО «Эксплуатация систем ЖКХ»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

На современном этапе развития экономики России решение проблем, связанных с пополнением доходной части государственного бюджета, является первоочередной задачей как законодательной, так и исполнительной ветвей власти.

Основной источник формирования бюджета государства — налоговые сборы и платежи. Из этих средств финансируются государственные и социальные программы, содержатся структуры, обеспечивающие существование и функционирование самого государства.

Организация работы с налогоплательщиками по выполнению этой задачи служит прерогативой налоговых органов Российской Федерации.

Качество функционирования налоговой системы России во многом предопределяет формирование бюджета страны, развитие промышленной сферы, сельского хозяйства, предпринимательства, уровень социального обеспечения граждан.

С введением Налогового кодекса был сделан крупный шаг к стабилизации налоговой системы, положено начало упорядочению отношений между налогоплательщиком и государством в лице налоговых органов. Федеральным законом от 24.07.

2002 № 104-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации, а также о признании утратившими силу отдельных актов законодательства Российской Федерации о налогах и сборах» раздел VIII.

1 Налогового кодекса Российской Федерации (НК РФ) был дополнен главой 26.2 «Упрощенная система налогообложения», вступившей в силу с 1 января 2003 года.

Применение упрощенной системы налогообложения связано с многочисленными запретами и ограничениями, нарушение которых может привести к обязанности дополнительно доплатить налоги, а также уплатить пени и штрафы.

Актуальность выбранной темы для исследования заключается в том, что в настоящее время остро встает вопрос организации бухгалтерского учета на малых предприятиях, выбора наиболее эффективного способа ведения бухгалтерского и налогового учета, режима налогообложения для них.

Целью написания работы является изучение порядка ведения бухгалтерского учета налогообложения на малом предприятии, применяющем УСН. Для достижения поставленной цели в работе следует решить следующие задачи:

изучить основы применения УСН, ведения учета и отчетности;

рассмотреть действующие формы бухгалтерских и налоговых регистров, выявить пути их совершенствования;

провести сравнение различных систем налогообложения и обосновать рациональность их использования;

по данным исследуемого предприятия оценить действующую систему бухгалтерского и налогового учета на предприятии;

изучить порядок составления отчетности малого предприятия на примере исследуемой организации;

дать оценку рациональности применения исследуемым предприятием действующей системы налогообложения, выявить возможные недостатки учета и дать рекомендации по их устранению.

Объектом исследования является общество с ограниченной ответственностью «Эксплуатация систем ЖКХ» — микро-предприятие, применяющее упрощенную систему налогообложения.

Методологической основой написания работы послужило законодательство РФ в области поддержки малого предпринимательства, бухгалтерского учета и налогообложения; труды различных авторов в этой области, справочные и статистические материалы органов Госстатистики РФ.

ГЛАВА 1. ОСНОВЫ УЧЕТА И НАЛОГООБЛОЖЕНИЯ ПРИ ПРИМЕНЕНИИ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

1.1 Порядок применения упрощенной системы налогообложения

В целях реализации стратегии развития экономики, определяющей переход от сырьевого к инновационному развитию и формирующей новые двигатели экономического роста, государство в последнее время приступило к формированию особых режимов налогообложения для стимулирования развития особых экономических зон (промышленно-производственных, технико-внедренческих, туристско-рекреационных и др.), а также инновационной деятельности и деятельности в области информационных технологий.

Степень воздействия специальных налоговых режимов на повышение эффективности экономической деятельности субъектов хозяйствования и, соответственно, на возможности решения социальных задач в последние годы менялась в зависимости от принимаемых государством решений.

Одной из основных причин улучшения в последние годы экономических показателей деятельности малых предприятий стало снижение налоговой нагрузки в результате применения ими специальных налоговых режимов.

Результаты проведенных исследований позволяют сделать вывод о существенной социальной значимости специальных налоговых режимов, предназначенных для малого бизнеса, что свидетельствует об активном использовании государством социальной функции налогов, а также о соответствии данных налоговых режимов основным принципам налогообложения, в первую очередь принципу социальной налоговой справедливости.

Следует отметить недостаточную разработанность темы совершенствования специальных налоговых режимов с позиции социологии налогов.

Поэтому необходимость разработки адекватных современным условиям методов формирования специальных налоговых режимов в целях гармонизации налогообложения и повышения эффективности его воздействия на достижение высоких и устойчивых темпов экономического роста, выводу из застойного состояния отдельных секторов экономики и развитию социальной сферы на основе теоретически обоснованного использования функций налогов и учета основных принципов налогообложения, определили выбор темы работы

Главный плюс упрощенной системы налогообложения — это возможность предприятию и частному предпринимателю работать «в белую». Разумеется, какую-то сумму на налоги приходится отдавать даже на упрощенной системе налогообложения.

Зато не нужно сдавать в налоговую инспекцию бухгалтерскую отчетность, мучиться с обналичиванием средств. Одним словом, для тех, кто не готов нарушать Уголовный кодекс, упрощенная система — лучший способ сокращения расходов.

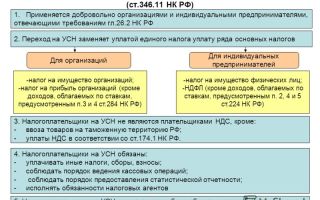

Упрощенная система налогообложения позволяет предприятиям и индивидуальным предпринимателям уплачивать один налог вместо четырех. Этот налог так и называется — единый.

бухгалтерский учет налогообложение

Таблица 1

Виды налогов, от которых освобождаются организации и предприниматели при упрощенной системе налогообложения

ОрганизацииПредприниматели1. Налог на добавленную стоимость1. Налог на добавленную стоимость2. Налог на прибыль2. Налог на доходы физических лиц (с доходов предпринимателя)3. Единый социальный налог3. Единый социальный налог 4. Налог на имущество4. Налог на имущество

Чтобы перейти на УСН, достаточно написать заявление в налоговую инспекцию. Федеральным законом от 24.11.

2008 года № 208-ФЗ налогоплательщикам, применяющим УСН, предоставлено право ежегодно с начала нового налогового периода изменять ранее выбранный объект налогообложения, при условии уведомления об этом налоговых органов не позднее 20 декабря года. Там заявление рассмотрят и, если предприятие отвечает определенным требованиям, разрешат перейти на «упрощенку».

Таблица 2

Условия перехода на упрощенную систему налогообложения

ПоказательПредельный размер, при котором допустим переход на упрощенную систему налогообложенияДля организацийДля предпринимателей1. Доход от реализации за 9 месяцев текущего года (Без НДС)15 млн. руб.Не ограничен2.

Средняя численность работников100 человек100 человек3. Стоимость основных средств и нематериальных активов100 млн. руб.-4. Доля уставного капитала, принадлежащая юридическим лицам25%-5.

Количество филиалов и представительств0-

При расчете объемов выручки не нужно учитывать выручку, полученную от деятельности, облагаемой единым налогом на вмененный доход. Ежегодно Минэкономразвитием России устанавливаются коэффициенты-дефляторы для расчета выручки при применении УСН и ЕНВД.

При применении УСН на коэффициент-дефлятор умножается 15-миллионный размер дохода за 9 месяцев предшествующего года, ограничивающий право организаций перейти на УСН (абз. 2 п. 2 ст. 346.

12 НК РФ), а также 20-миллионный размер дохода, при превышении которого налогоплательщики обязаны вернуться на общий режим налогообложения (абз. 3 п. 4 ст. 346.13 НК РФ). На 2009 г.

коэффициент-дефлятор для целей УСН равен 1,538.

Таким образом, организации вправе перейти на УСН с 1 января 2010 г., если их доход за 9 месяцев 2009 г. не превышает 23 070 000 руб. (15 млн руб. x 1,538). В то же время предельный порог по выручке, превысив который организации и индивидуальные предприниматели должны вернуться на общий режим налогообложения, составляет в 2009 г. 30 760 000 руб. (20 млн руб. x 1,538).

Но перед этим следует выбрать объект налогообложения. Есть три варианта:

платить единый налог со всего полученного дохода, то есть с выручки;

платить единый налог с разницы между доходами и расходами, то есть с прибыли;

приобрести патент ( приобрести могут только предприниматели).

Ставки единого налога составляют:

— единый налог со всего полученного дохода — 6%

единый налог с разницы между доходами и расходами- 15%

В Чувашии ставка по УСН при объекте налогообложения «доходы, уменьшенные на величину расходов» установлена в размере 12 % для всех категорий налогоплательщиков. Изменения внесены ФЗ №16 от 31.03.2009.

С 1 января 2009 года пункт 2 ст. 346.20 НК РФ дополнен положением о том, что законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15% в зависимости от категории налогоплательщиков. Данный пункт был введен для снижения фискальной нагрузки на малый бизнес и создания дополнительной мотивации для бизнеса.

При этом перечень доходов является открытым, а перечень расходов — закрытым.

Главный плюс работы на основе патента — вы можете заранее определить размер налоговых отчислений. Вот формула, по которой рассчитывается стоимость патента:

годовая стоимость патента = потенциально возможный годовой доход х 6%.

За патент перечисляют два платежа. Сначала только треть стоимости — не позднее 25 дней после того, как ПБОЮЛ стал работать по новой системе.

Оставшуюся часть — не позже чем через 25 дней после окончания периода, на который был выдан патент. Конечно, когда оплачивается первая часть, потенциальный доход на 2009 год может быть еще не определен.

В таком случае общую стоимость вычисляют исходя из данных 2008 года. А потом делают перерасчет.

Потенциально возможный годовой доход устанавливает законодательный орган субъекта федерации. И законодатели вправе установить сколь угодно большой размер годового дохода. Но в любом случае рассчитать стоимость патента вы сможете заранее.

Здесь есть и дополнительное условие в отношении тех видов деятельности, которые переводятся на уплату налога на вмененный доход.

По таким видам деятельности размер потенциально возможного годового дохода не может превышать размер базовой доходности, увеличенный в 30 раз.

Порядок признания доходов и расходов при упрощенной системе налогообложения установлен ст. 346.17 Налогового кодекса РФ.

С учетом отдельных исключений метод признания доходов и расходов при упрощенной системе налогообложения можно назвать кассовым методом, используемым по налогу на прибыль.

Порядок признания доходов

Кассовый метод признания доходов при упрощенной системе налогообложения — это метод, при котором доходы (от реализации, внереализационные) признаются таковыми в том отчетном (налоговом) периоде, в котором они были фактически получены.

В зависимости от способа получения дохода датой их получения признается:

) день поступления средств на счета в банках;

) день поступления средств в кассу налогоплательщика;

) день поступления иного имущества (работ, услуг), имущественных прав;

Следует отметить, что до 01.01.2006 г. последний случай в гл. 26.2 Налогового кодекса РФ установлен не был, хотя был в аналогичной ст. 273 Налогового кодекса РФ. При этом отсутствие последнего положения заменялось сложившейся арбитражной практикой.

Например, в случае, когда должник по указанию организации перечисляет средства не на счет последней, а на иные счета, то факт получения дохода также должен возникнуть. Так, еще в п.

14 Обзора судебной практики применения законодательства о налоге на прибыль было разъяснено, что при учете выручки от реализации товаров (работ, услуг) для целей налогообложения к поступлению денежных средств на расчетный счет налогоплательщика приравнивается погашение дебиторской задолженности иным способом.

Также, при кассовом методе датой получения дохода будет являться не только последующая оплата товара, но и поступление любого аванса.

При осуществлении реализации товаров (работ, услуг) через посредника (комиссионера) датой получения доходов для комитента также признается день поступления средств на счета (в кассу) комиссионера.

В ситуации, когда налогоплательщик в расчетах за приобретенные им товары (работы, услуги), имущественные права использует вексель, датой получения дохода у него может быть признана:

либо дата оплаты векселя, т.е. день поступления денежных средств от векселедателя либо иного обязанного по указанному векселю лица;

либо день передачи налогоплательщиком указанного векселя по индоссаменту третьему лицу.

Указанное положение закреплено в п. 1 ст. 346.17 Налогового кодекса РФ и подлежит применению с 01.01.2006 г.

Источник: https://www.BiblioFond.ru/view.aspx?id=518884