Строка 080 в 6-НДФЛ: когда и как заполняется

Известно, что строка 080 в декларации 6-НДФЛ заполняется не очень часто, однако с внесением в неё данных так или иначе сталкивается почти каждый налоговый агент. Чтобы разобраться в особенностях её заполнения, потребуется внимательно сосредоточиться на оговорённых законом правилах. Иначе придётся исправлять ошибки, за которые может грозить реальная ответственность.

Когда вносят информацию в строку 080 декларации 6-НДФЛ

В строке 080 хранятся данные о сумме неудержанного налога. Они оформляются в виде нарастающего в течение года итога.

Однако многие бухгалтеры не могут разобраться, о каком именно неудержанном налоге идёт речь. Поэтому на практике в строке фиксируется весь налог, неудержанный с доходов, полученных физлицами в отчётном квартале. И это является довольно распространённым заблуждением.

В строке 080 фиксируют налог, который пока не вычтен с доходов, полученных наёмным работником от организации в натуральном виде, если зарплата в денежной форме ему не выплачивалась.

Налоговой базой в этом случае считается стоимость на товары или услуги в средних ценах, сложившихся на рынке. Так, работник может брать от ООО ил ИП такие материальные блага, как:

- зарплата выпускаемой продукцией;

- оплата отдыха;

- плата за обучение, повышение квалификации;

- оплата счетов ЖКХ;

- сувениры и подарки.

Кроме того, физлицо имеет возможность получить и другие выгоды от работы в фирме:

- понижение процентов использования заёмных средств;

- использование товаров и услуг от организаций-партнёров;

- приобретение ценных бумаг по ценам ниже рыночных.

С такого вида доходов удерживать налоги не получится, поэтому налоговый агент (ООО ил ИП) удерживает их во время получения физлицом любых денежных выплат. В этом случае важно иметь в виду, что удержать допустимо сумму, не превышающую 50% от денежного дохода. Но иногда возникают ситуации, когда налог остаётся неудержанным:

- сумма выплат в денежном эквиваленте мала, её не хватает для удержания НДФЛ;

- физлицо не получает от организации никаких денежных выплат.

Вот для таких случаев и существует строка 080.

В строке 080 формы 6-НДФЛ фиксируется вся сумма налога, которая не была удержана налоговым агентом

Внесение данных в строку 080 декларации 6-НДФЛ

В строку 080 вписывается сумма неудержанного налога от полученных сотрудниками денежных выплат за весь отчётный период.

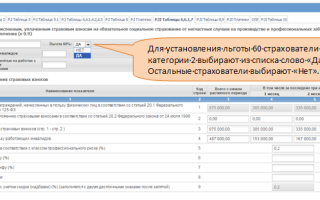

Пример заполнения строки 080

В ООО «Родео» числятся пять сотрудников, их общий доход за второй квартал равен 450 000 руб. Один человек должен получить налоговый вычет — 1 400 руб. в месяц. Сумма за квартал составит 4 200 руб.

Кроме того, в конце квартала фирма сделала 2 подарка тем своим работникам, которые в настоящее время находятся на заслуженном отдыхе, по цене 10 000 руб. каждый. По закону, сумма подарков, не облагаемых налогом, составляет 4 000 руб., с оставшейся стоимости следует заплатить налог.

Однако с подарка взять налог невозможно, а зарплату бывшие работники уже не получают. В таком случае раздел 1 формы 6-НДФЛ будет выглядеть так:

- строка 020 — 470 000 руб. — отражает доходы сотрудников за второй квартал и стоимость подаренных телевизоров (450 000 + 20 000);

- строка 030 — 12 200 руб. — указывает налоговый вычет за квартал и необлагаемую часть подарка (4 000 + 4 000 + 4 200);

- строка 040 — 59 514 руб. — здесь проставляется начисленный НДФЛ с зарплаты и с подарка (470 000 – 12 200) * 13%;

- строка 070 – 57 954 руб. — сумма удержанного НДФЛ (59 514 – 1 560);

- строка 080 — 1 560 руб. — отражает налог, который фирма не может удержать (20 000 – 8000) * 13%.

В строчках, оставшихся пустыми, необходимо проставить нули.

Когда строка 080 бывает пустой

В некоторых ситуациях строка 080 формы 6-НДФЛ остаётся незаполненной.

Таблица: разрешённые случаи незаполнения строки

После этого во всех строках, от сотой до сто сороковой второго раздела должны стоять прочерки.

Последующие действия после заполнения строки 080 декларации 6-НДФЛ

После внесения данных организация должна поставить в известность местные органы ФНС и объснить, по каким причинам удержание НДФЛ невозможно. Одновременно уведомляется и физлицо, получившее любой вид дохода с невычтенным из него налогом. Специальное уведомление должно быть отправлено в форме справки 2-НДФЛ с указанием признака 2.

Срок определяется налоговым периодом, установленным законом (ст. 216 НК РФ), — это календарный год. Значит, о налоге, который не был удержан в 2017 г., сообщается до конца января 2018 года.

Если указанные законом временные рамки будут нарушены, предприятие наказывается штрафом в 200 руб. за каждый не поданный вовремя документ (ст. 126 НК РФ).

Как исправить ошибку при заполнении строки 080

Допущенную в 6-НДФЛ ошибку можно исправить двумя способами.

Таблица: варианты исправления ошибок

Уточнённый расчёт подаётся в ближайшее время после найденных некорректных данных. В этом документе потребуется:

- во время оформления титульного листа декларации обязательно обозначить корректировочный номер;

- в строках с прежде указанными некорректными суммами оставить правильные показатели.

Вся процедура внесения данных не представляет особой сложности, главное — уточнить начисление налогов. Иначе могут появиться неправильные суммы.

Важно внимательно проверить записи и исправить ошибки, допущенные при заполнении формы 6-НДФЛ

Какая ответственность грозит за оплошность

За представление недостоверной информации в декларации 6-НДФЛ работники налоговых служб вправе оштрафовать фирму на сумму 500 руб. (ст. 126.1 НК РФ). Шанс избежать наказания может представиться только в случае быстрого обнаружения и исправления ошибки — пока она не попала на глаза инспектору.

Видео: когда заполняют восьмидесятую строку расчёта 6-НДФЛ

Строка 080 раздела 1 декларации 6-НДФЛ чаще всего вызывает вопросы при внесении в неё информации. Чтобы разобраться в особенностях её заполнения, налоговому агенту необходимо точно понять, для чего именно она существует.

Следует помнить, что в восьмидесятой строке должна быть отражена общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода.

При этом ситуации, при которых налог не может быть удержан сразу же, бывают самые разные.

Источник: https://kadrovik.guru/stroka-080-v-6-ndfl-kogda-zapolnyaetsya.html

Строка 080 в 6-НДФЛ

В 2016 году все налоговые агенты начали сдавать новую форму отчетности по подоходному налогу — Расчет 6-НДФЛ. Порядок его заполнения ФНС РФ утвердила приказом от 14.10.

2015 № ММВ-7-11/450, но по заполнению некоторых строк Расчета до сих пор возникают вопросы.

В течение года ФНС в своих письмах не раз давала пояснения по форме 6-НДФЛ в части отражения тех или иных данных, в том числе и по строке 080 Раздела 1.

В этой статье мы рассмотрим, какие сложности могут возникнуть у налоговых агентов при заполнении строки 080 Расчета 6-НДФЛ и как эту строку отразить правильно.

Как заполнить строку 080 в 6-НДФЛ

Строка 080 называется «Сумма налога, неудержанная налоговым агентом». Порядок заполнения Расчета, говорит нам, что в ней следует отражать общую сумму не удержанного агентом НДФЛ нарастающим итогом с начала года.

Но при этом не поясняется, какой именно неудержанный налог имеется в виду, и многие бухгалтеры указывают в этой строке весь налог, который не успели удержать с доходов, выплаченных физлицам в отчетном квартале, что является ошибкой.

Обратите внимание, что в форме 6-НДФЛ строка 080 не предназначена для отражения налога, переходящего из одного отчетного квартала в другой. Такое разъяснение дает ФНС РФ в своем письме от 16.05.2016 № БС-4-11/8609. Например: зарплата начислена в сентябре, а налог с нее удержан только в октябре.

В Расчете 6-НДФЛ ее нужно отразить в строке 020, а исчисленный с нее НДФЛ в строке 040, но поскольку фактически налог удержан уже в следующем квартале, в строку 070 его сумма не попадает. Между строками 040 и 070 возникает разница, что в данном случае правильно, но по строке 080 ее отражать не надо.

Для чего же тогда нужна строка 080 в 6-НДФЛ? Только для отражения НДФЛ, который не удалось удержать с доходов физлица, выплаченных ему в натуральной форме или в виде материальной выгоды, если доходы в денежной форме, из которых можно было бы удержать этот налог, ему не выплачивались (письмо ФНС РФ от 19.07.2016 № БС-4-11/12975).

По доходам в натуральной форме налоговой базой является стоимость в рыночных ценах товаров, услуг, работ, полученных физлицом от налогового агента, например: оплата труда работника производимой продукцией, оплата за него отдыха, обучения, коммунальных услуг, подарки ему и т.п.

А доход в виде материальной выгоды физлицо может получить от экономии на процентах за пользование заемными средствами фирмы или ИП, от приобретения товаров, работ, услуг у взаимозависимых организаций и предпринимателей, а также от покупки ценных бумаг по более низким ценам, чем рыночные (ст. ст.

211, 212 НК РФ).

Сразу с таких доходов удержать НДФЛ нельзя, поэтому налоговый агент должен сделать это при выплате физлицу любого иного дохода деньгами. При этом удержать можно не более 50% от суммы денежного дохода. Но НДФЛ все равно может остаться неудержанным в случаях, когда:

- сумма денежного дохода незначительна и ее недостаточно для удержания НДФЛ с матвыгоды или с натурального дохода,

- у физлица больше никакого дохода от налогового агента не было.

Именно для таких ситуаций и предусмотрена в форме 6-НДФЛ строка 080.

О налоге, который не удалось удержать с налогоплательщика до окончания налогового периода, нужно сообщить самому физлицу и в инспекцию ФНС в срок до 1 марта следующего за отчетным года. Сообщение делается по форме Справки 2-НДФЛ, в которой указывается признак «2». Нарушение срока грозит налоговому агенту штрафом в 200 рублей за каждую не предоставленную вовремя справку (ст. 126 НК РФ).

При заполнении строки 080 в 6-НДФЛ за 2016 год помните, что нужно соблюдать контрольные соотношения между отчетами.

Весь неудержанный подоходный налог с физлиц по строке 080 годового Расчета 6-НДФЛ должен быть равен сумме строк «Сумма налога, не удержанная налоговым агентом» по всем справкам 2-НДФЛ 2016 года с признаком «2», представленным в ИФНС (письмо ФНС РФ от 10.03.2016 № БС-4-11/3852).

Источник: https://spmag.ru/articles/stroka-080-v-6-ndfl

Строка 080 в форме 6-НДФЛ — когда заполняется в 2018 году?

Применение строки 080 в 6-НДФЛ в 2018 году

Строка 080 в 6-НДФЛ: что туда входит?

Что указывать в строке 080 при переходящей зарплате?

Примеры заполнения строки 080 в разделе 1 формы 6-НДФЛ

Применение строки 080 в 6-НДФЛ в 2018 году

Расчет 6-НДФЛ в своем 1-м разделе содержит строку 080. Эта строка показывает суммы НДФЛ, которые налоговый агент не удержал с физлица. Казалось бы, все элементарно: налог не удержали и указываем его в вышеуказанной строке. Но на деле оказывается, что не все так просто.

Во-первых, по каким причинам может быть не удержан НДФЛ? И какие из этих причин обязывают нас указывать сумму в строке 080?

Во-вторых, что же подразумевается под формулировкой «не удержан»?

Таким образом, есть нюансы, о которых необходимо знать при заполнении строки 080 в 6-НДФЛ.

Компания обязана исчислять и удерживать НДФЛ в случае получения физлицом дохода от данной организации. Например, зарплаты, подарков, оплаты тренингов и курсов, возмещения затрат на фитнес, а также материальной выгоды. Удержать налог организация имеет возможность только тогда, когда есть с чего удерживать.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

И обязательно нужно знать, что под «неудержанным» НДФЛ в данном случае подразумевается налог, который останется неудержанным до конца года.

Таким образом, становится понятным, что указывать в строке 080 6-НДФЛ следует сумму налога, не удержанного:

- в связи с отсутствием или недостаточностью суммы дохода физлица для удержания с него налога;

- при невозможности удержания на протяжении всего отчетного периода.

Только при обнаружении этих двух условий одновременно заполняется строка 080.

ВАЖНО! При сдаче годового 6-НДФЛ с заполненной строкой 080 также необходимо предоставить сведения в ИФНС по форме 2-НДФЛ с признаком 2 по всем физлицам, у которых не был удержан налог.

Строка 080 в 6-НДФЛ: что туда входит?

Разберемся, как заполняется строка 080 6-НДФЛ и что туда входит.

На практике чаще всего встречаются следующие стечения обстоятельств, вынуждающие работодателей заполнять строку 080 в 1 разделе 6-НДФЛ:

- доход выдан в натуральной форме физлицу, который не имеет дохода в организации (или доход недостаточен для удержания НДФЛ);

- возникла материальная выгода у сотрудника, который не имеет дохода в организации (или доход недостаточен для удержания НДФЛ).

В соответствии со ст. 131 ТК РФ заработная плата работнику может быть выдана до 20% в натуральной форме. В большинстве случаев это подарки, оплата обучения, питания, фитнеса и прочее.

Другим видом дохода считается материальная выгода, возникающая при использовании сотрудниками привилегий, предоставленных работодателем.

Например, займы на льготных условиях или приобретение ценных бумаг по заниженной стоимости. Такой доход облагается НДФЛ.

ВАЖНО! Материальная выгода облагается по ставке 35%.

И с материальной выгоды, и с натурального дохода налог вычитается из ближайшего вознаграждения физлица. А если дохода не имеется и не предвидится, то сумма исчисленного, но не удержанного НДФЛ указывается в строке 080 в 6-НДФЛ (письмо ФНС РФ от 19.07.2016 № БС-4-11/12975).

ВАЖНО! Удерживаемая таким образом сумма налога не может быть более 50% от денежного вознаграждения. Но есть возможность вычесть налог в следующих кварталах.

Получается, строка 080 6-НДФЛ содержит налог:

- не удержанный по объективным причинам в отчетном периоде;

- исчисленный нарастающим итогом;

- по всем физлицам, чей налог не был удержан.

Что указывать в строке 080 при переходящей зарплате

Зачастую заработная плата за месяц выплачивается только в следующем месяце в пределах периода, указанного в коллективном договоре. И это абсолютно нормальная ситуация. При этом не должно возникать никакой путаницы.

Но бухгалтеры, боясь представить недостоверные сведения в ИФНС, намеренно указывают в строке 080 6-НДФЛ с начисленной в последнем месяце квартала зарплаты, которая была выплачена сотрудникам только в следующем месяце. Ведь на конец квартала НДФЛ не был удержан, т. к. моментом удержания налога считается выплата зарплаты.

Но это ловушка. В этом случае строка 080 в 6-НДФЛ остается нетронутой. Таково мнение налоговых органов (письмо ФНС РФ от 16.05.2016 № БС-4-11/8609).

Объясняется это тем, что обязанность по удержанию налога у организации возникает не в месяце начисления зарплаты, а в следующем, при непосредственной выплате денежных средств сотрудникам.

Примеры заполнения строки 080 в разделе 1 формы 6-НДФЛ

Пример 1

Источник: https://nsovetnik.ru/ndfl/stroka-080-v-forme-6-ndfl-kogda-zapolnyaetsya/

Строка 080 6-НДФЛ: как заполнить

Заполнение строки 080 в 6-НДФЛ в 2018 году, при всей кажущейся простоте, вызывает много трудностей. Ведь там нужно показать неудержанный подоходный налог.

Ситуаций, когда НДФЛ не взыскан, много, но не все они подлежат отражению в 080. Несоответствие данных даст повод ФНС не принять расчет.

Мы максимально подробно на реальных примерах покажем вам, как заполняется строка 080 формы 6-НДФЛ.

Начать разговор стоит с ответа на вопрос, что это значит строка 080 в 6-НДФЛ. Так вот эта графа нужна для отчета перед налоговыми органами по сумме подоходного неудержанного налоговым агентом. Однако в этой части формы очень много исключений, которые приводят к ошибкам с печальными последствиями. Поэтому давайте разбираться, когда заполняется строка 080 в 6-НДФЛ.

Срочная новость для всех бухгалтеров по зарплате: Минфин настаивает на НДФЛ и взносах с подотчетных сумм. Подробности читайте в журнале «Российский налоговый курьер».

Скачать пример заполнения новой формы 6-НДФЛ>>>

Строка 080 в 6-НДФЛ: в каких случаях заполняется

Вариантов, когда налог на доходы с физлиц можно считать неудержанным, бесчисленное множество. Но далеко не каждый из них, нужно подлежит отметке в данной полосе расчета. Итак, посмотрим, строка 080 6-НДФЛ, что туда входит:

- Совокупность средств, которые должны были быть перечислены в бюджет с выплат доходов в натуральном виде.

Например, предприятие выделило ветеранам войны, трудившимся у них ранее, продукты питания к празднику, технику для кухни, или ценные (не денежные) подарки. Так как ветераны давно не работают, то и доходов, подлежащих налогообложению у них нет.

Таким образом, у вас повисает доход с неудержанным НДФЛ. Вот тогда-то вы и вписываете сумму налога в строку 080.

- Полученные служащим выплаты ниже, чем сумма налога.

- НДФЛ с прибыли, которую наварил работник от экономии на процентах или покупки ценных бумаг по заниженной стоимости.

- Подоходный с займа, который фирма предоставила лицу, не получающему у нее никаких денежных доходов.

Если подоходный не был удержан по причине указанных выше случаев, то смело заполняйте строку 080 в 6-НДФЛ. Вписывайте одновременно все несделанные платежи, выделять что-то отдельно не нужно.

Если в следующем отчетном периоде, например, за полугодие, вновь образовались не сделанные платежи, то вы их прибавляете к уже существующим.

Важно! Если вам пришлось заполнить сроку 080 в расчете 6-НДФЛ, не забудьте включить эти данные также в графу 040 упомянутой формы. Ведь налог как такого начислен, но вы не можете его перечислить.

Строка 080 в 6-НДФЛ: что нельзя указывать

В этой части разберем, что нельзя показывать в полосе 080 расчета по НДФЛ.

- Никогда не вписывайте в графу 080 сумму подоходного, подлежащую перечислению в следующих периодах.

Предположим, вы оформляете строку 080 в 6-НДФЛ за полугодие 2018. В июне была начислена зарплата, которая будет передана на руки работникам только в начале июля. То есть, НДФЛ с нее на момент составления отчета считается неудержанным. Но к моменту расчета за 9 месяцев, все сборы с зарплаты будут сделаны.

- Так же, нельзя включать в данную ячейку отдельные выплаты работнику, с которых компания надеется взыскать налог в будущем. Это оплата отдыха, каких-то услуг, займы работникам. Если он продолжает трудиться и получать какие-то средства, то НДФЛ может быть рано или поздно уплачен. Это, так называемый, подвешенный налог.

- Неудержанный налог за 2017, 2016 и иные ушедшие года.

Заполнение 080 в 6-НДФЛ 2018: памятка

Для заполнения графы 080 6-НДФЛ 2018 вам в помощь приказ ФНС России от 14.10.2015 № ММВ-7-11/450@. В нем досконально указано все, что касается этой хитрой ячейки отчета. Каков же порядок заполнения строки 080 6-НДФЛ.

- Подоходный считается неудержанным, когда доход начислен, а отправить налог в бюджет по вышеприведенным причинам невозможно.

- Вписывайте в строку общую сумму неудержанного налога по всем физикам.

Обратите внимание! Отражать надо итог по всем ставкам сразу. Просто суммируйте не перечисленный НДФЛ и указывайте его общее значение.

- Упомянутая графа оформляется нарастающим итогом. Например, в строке 080 в 6-НДФЛ за полугодие 2018, вы впишите общую сумму неудержанного налога с января 2018.

Важно! В нарастающий итог не входит невыплаченный подоходный прошлых лет.

Не забудьте уведомить ИФНС и физлицо, о невозможности выплатить налог, послав справки 2-НДФЛ с признаком 2.

Если у вас возник вопрос заполнять или нет строка 80 в 6-НДФЛ, воспользуйтесь нашей памяткой. Мы составили таблицу возможных ситуаций.

| Размер или отсутствие дохода не дает возможности удержать налог | С начисленного, но не перечисленного дохода |

| Работнику или стороннему лицу был отпущены средства в натуральной форме | С зарплаты, которая посчитана в одном отчетном периоде, а выдана в другом |

| С дохода от экономии на процентах или покупки ценных бумаг по заниженной стоимости | Неудержанный подоходный налог с прошлых лет |

| С займа, выданного работнику, не получающему на фирме никаких денежных доходов | ___ |

Скачать памятку-таблицу

Как заполнить строку 080 в 6-НДФЛ на примере

Давайте рассмотрим в 2018 году на конкретных примерах.

Пример 1. Имеются такие данные:

Число служащих фирмы – 5 человек;

Общая зарплата – 450 000руб.;

Налоговый вычет за отчетный период – 4200руб.;

Подарки двум ветеранам в виде двух фотокамер – 20 000руб. (по 10 000 каждая).

Ветераны давно никаких доходов в компании не получают и удержать налог невозможно.

Сначала определим сумму НДФЛ, подлежащую взысканию.

Согласно закону, подоходным облагается цена подарка свыше 4000 рублей. Это значит, что с каждой камеры можно удержать НДФЛ в размере (10 000 – 4000)*13% = 780

С двух камер перечислить в бюджет придется 1560 руб. (780*2).

НДФЛ с зарплаты 450 000 – 4200 = 57 954

Теперь заполним 6-НДФЛ.

| 020 | 470 000 | Включена зарплат и цена подарков |

| 030 | 12 200 | Отразили налоговый вычет и необлагаемую НДФЛ цену подарков |

| 040 | 59 514 | Начислен подоходный с суммы доходов и подарков за минусом вычетом и необлагаемой части |

| 070 | 57 954 | Удержанный НДФЛ |

| 080 | 1560 | Неудержанный НДФЛ |

Пример 2. Работнику оплатили лечение в клинике стоимостью 40 000 рублей (НДФЛ – 5200руб.). Но сотрудник не вернулся, а принял решение расстаться с компанией по болезни. Его выходное пособие составило 5000 рублей (НДФЛ – 650р.).

То есть, доход от увольнения не позволит бухгалтеру фирмы взыскать подоходный с оплаты лечения в полной мере. Что же касается частичного погашения долга, то и тут есть ограничения. Закон запрещает делать удержания свыше 50% с окончательного расчета при увольнении.

То есть, ориентироваться нужно на 2500руб. Из них вычитаем подоходный с выходного пособия: 2500 – 650 = 1850р. Именно такую сумму налога с лечения фирма сможет компенсировать.

Неудержанным останется: 5200 – 1850 = 3350руб.

Источник: https://www.RNK.ru/article/215858-zapolnenie-stroki-080-v-6-ndfl-2018

Инструкция по заполнению формы 6-НДФЛ

Актуально на: 2 октября 2017 г.

Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), введенный с 2016 года, и порядок его заполнения вызывают вопросы у многих бухгалтеров. О том, как заполняется форма 6-НДФЛ, расскажем в нашей статье.

Порядок заполнения формы 6-НДФЛ

Форма 6-НДФЛ состоит из следующих разделов:

- Титульный лист (Стр. 001);

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В соответствии с правилами заполнения формы 6-НДФЛ, Расчет составляется нарастающим итогом за 1-ый квартал, полугодие, 9 месяцев и календарный год.

Общие требования по заполнению 6-НДФЛ

Чтобы снизить вероятность ошибки при заполнении 6-НДФЛ, необходимо обратиться к Инструкции по заполнению формы 6-НДФЛ, которую можно найти в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@. К общим требованиям по заполнению формы 6-НДФЛ, в частности, относятся:

- заполнение текстовых и числовых полей Расчета слева направо, начиная с крайней левой ячейки;

- проставление прочерков в незаполненных ячейках, при этом в незаполненных ячейках для суммовых показателей указывается ноль в крайней левой ячейке, остальные ячейки прочеркиваются;

- запрет на двустороннюю печать Расчета на бумажном носителе;

- использование чернил черного, фиолетового или синего цвета;

- при подготовке Расчета на компьютере и последующей распечатке прочерки можно не ставить, при этом должен использоваться шрифт Courier New высотой 16 — 18 пунктов.

Как правильно заполнить форму 6-НДФЛ

Если заполнение титульного листа не вызывает особых трудностей, порядок заполнения Раздела 1 «Обобщенные показатели» может вызвать вопросы.

Если в течение года применялись разные налоговые ставки, то строки 010-050 заполняются отдельно для каждой налоговой ставки. При этом показатели приводятся суммарно по всем физическим лицам, к доходам которых применяется каждая конкретная ставка.

Строки 010-090 заполняются суммарно с начала года.

По строке 010 «Ставка налога, %» указывается применяемая в отчетном периоде ставка налога.

Строки 020-050 заполняются применительно к каждой конкретной ставке, указанной по строке 010.

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала налогового периода.

Если в налоговом периоде начислялись дивиденды, то их сумму налоговый агент отражает еще раз по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

По строке 030 «Сумма налоговых вычетов» отражается сумма налоговых вычетов, которая уменьшает доход, подлежащий налогообложению. В этой строке отражаются, в частности, стандартные налоговые вычеты, предусмотренные ст.

218 НК РФ, а также вычеты в размерах, предусмотренных ст. 217 НК РФ (например, вычет из стоимости подарков или материальной помощи). Полный перечень вычетов можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/387@.

Сумма исчисленного НДФЛ отражается по строке 040 «Сумма исчисленного налога».

В строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с дивидендов, отраженных ранее по строке 025.

Если у организации или ИП трудится иностранец, который имеет патент и самостоятельно уплачивает НДФЛ, то налоговый агент может уменьшить исчисленный НДФЛ таких работников на сумму перечисленных ими фиксированных платежей по НДФЛ. Сумма, на которую налоговый агент уменьшает исчисленный НДФЛ, отражается по строке 050 «Сумма фиксированного авансового платежа».

По строке 060 «Количество физических лиц, получивших доход» налоговый агент должен указать общее количество физлиц, которые получили от него доход в налоговом периоде. Если в течение года одно и то же физическое лицо было уволено и вновь принято на работу, по строке 060 оно указывается только один раз.

По строке 070 «Сумма удержанного налога» отражается сумма НДФЛ, которая была удержана налоговым агентом.

По строке 080 «Сумма налога, не удержанная налоговым агентом» отражается та сумма НДФЛ, которую налоговый агент не смог удержать из доходов физлица.

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму НДФЛ, которая была возвращена налоговым агентом в соответствии со ст. 231 НК РФ.

Строки 060-090 заполняются суммарно по всем налоговым ставкам и обязательно на первой странице Раздела 1.

Как заполнить Раздел 2 формы 6-НДФЛ, мы рассматривали в нашем отдельном материале.

Как проверить правильность заполнения формы 6-НДФЛ

Для проверки правильности заполнения Расчета можно воспользоваться Контрольными соотношениями, подготовленными ФНС для внутреннего пользования (письмо ФНС России от 10.03.2016 № БС-4-11/3852@).

Пример заполнения формы 6-НДФЛ в 2017 году

Приведем пример заполнения Расчета по форме 6-НДФЛ за полугодие 2017 года. Данные для заполнения представим в таблице. Для упрощения предположим, что других начислений и выплат в 2017 г. не было. Все получатели дохода (15 человек) являются налоговыми резидентами РФ в целях НДФЛ.

Источник: http://GlavKniga.ru/situations/k501533

Строка 080 в 6-НДФЛ: когда и как заполняется

С момента предоставления ФНС РФ новой формы отчетности прошло чуть более года, но и сейчас не всем понятно, для чего используется и когда заполняется строка 080 6-НДФЛ — Сумма исчисленного налога.

Применение строки 080

Предназначение этой строки состоит в указании в ней суммы и причины, по которой налоговому агенту не удалось взыскать с физического лица. Но не надо думать, что ее помощью можно избежать рутинной процедуры удержания НДФЛ. В действительности, каждый налоговый агент должен помнить свои обязательства, а это означает, что он обязан проводить без просрочек удержание налога.

В ситуациях, когда физлицо получает доход, представленный в натуральной форме либо материальной, в качестве первого может представляться стоимость товара, работы, переданной физлицу налоговым агентом.

К примеру, это может быть оплата за обучение или отдых физлица, подарок. Под видом материальной выгоды представляется получение прибыли от приобретения ценных бумаг по существенно заниженной стоимости, экономия средств на оплате процентов за использование заемных средств компании.

Таким образом, получается всего три ситуации, когда заполнение строки 080 в 6-НДФЛ является необходимой процедурой:

- Маленькая сумма дохода, не позволяющая осуществить полное удержание НДФЛ.

- За указываемый период от налогового агента сотрудником не было фактически получено никакого дохода.

- Физическое лицо оплату получило в натуральной форме, например, в виде подарка.

Процедура заполнения строки

Заполняется строка 80 суммой, не подверженной удержанию налоговым агентом. Процедура заполнения происходит с нарастающим итогом, который приходится на начало года.

Стоит отметить тот факт, что в ней во время заполнения нельзя указывать налог, который не был удержан с дохода физлица, выплаченного в отчетном квартале. Это относится также и к переходящим с кварталов другим видам налогов.

К примеру, если начисление заработной платы было в сентябре, но процедура удержания налога с этой суммы была проведена в октябре, отражение налога происходит в строке 020.

Исчисление НДФЛ с этой суммы заносится в строку 040. В этой ситуации получается, что в 080 строку заносить данные виды сумм не требуется. В ней должны фиксироваться суммы только с доходов, получаемых в форме, не подлежащей вычету налога.

Пример такой ситуации

Заполнение 80 строки можно рассмотреть на следующем примере:

Вопрос, какая сумма будет отражена в строке 080 6-НДФЛ?

Стоит знать, что удержать налог в полном объеме из расчетных средств невозможно. По закону вычет налога не должен превышать 50% от данной суммы. Таким образом, с расчетных бухгалтер имеет право удержать лишь 2000 Х 50% = 1000 руб.

Удерживаемый из расчетной суммы, составляющей всего 2000 р., НДФЛ 13% будет всего 260 р. А из суммы, которая останется после вычета НДФЛ, можно осуществить удерживание налога от стоимости путевки лишь 740 р.

, так как было ранее сказано, что из суммы дохода можно вычесть лишь ее половину.

Таким образом, получается, 1000 руб. – 260 руб. = 740 руб. В качестве не удержанной суммы НДФЛ будет 2440 рублей. Не удержанная сумма была получена так: 2700 руб. – 260 руб. = 2440 рублей.

В этой ситуации строка 080 в 6-НДФЛ при заполнении бухгалтером 9-месячного расчета будет не заполненной, поскольку на тот период работник еще находился в числе работающих в компании сотрудников.

Это значит, что работодатель мог осуществить удержание с него налога. Во время заполнения 020 строки в указываемую сумму дохода вносится также и стоимость путевки. Высчитанная сумма налога заносится бухгалтером в 040 строку.

И лишь в годовом расчете 6-НДФЛ происходит занесение информации в 080 строку.

Детальное видео о заполнении отчетности:

Задержка информации грозит штрафом

Нужно не только вовремя заполнять документы, но и ставить в известность о невозможности удержания налога как само физлицо, так и инспекцию ФНС. Подавать информацию о проблемах с удержанием налога следует в ФНС до начала марта последующего года. Подается данная информация в Справке 2-НДФЛ.

В этом документе осуществляется указание признака 2. Если подача этой справки будет совершена позже выделенного для этого срока, то налоговому агенту грозит начисление штрафа размером в 200 рублей.

Такая мера наказания предусмотрена также за любую другую справку, которая была предоставлена с опозданием.

Что делать, если в строке 080 ошибка

При обнаружении неверных данных в строке, касающихся неудержанного НДФЛ или отражения его суммы, нужно в кратчайшие сроки предоставить уточненный расчет, придерживаясь определенных правил. Во время заполнения титульного листа 6-НДФЛ необходимо выставить корректировочный номер. А в тех строках, где ранее были указаны суммы с ошибками, нужно внести правильные суммы.

Несмотря на то, что строка 080 подвергается заполнению редко, с ее заполнением приходится сталкиваться практически каждому налоговому агенту. И хотя сама процедура заполнения не представляет сложностей, нюансы в исчисления налога могут спровоцировать возникновение сумм с ошибками, а значит, некорректное заполнение самой строки.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/v-kakih-sluchayah-nado-zapolnyat-080-stroku.html

Порядок заполнения строки 080 в отчете по форме 6 НДФЛ

Строка 080 в отчете по подоходному налогу заполняется не всегда. У некоторых бухгалтеров до сих пор возникают вопросы относительно правильного заполнения данной строки, хотя отчетность 6 НДФЛ сдают уже более года.

Для чего предназначена данная ячейка

В разделе 1 отчетности есть ячейка под номером 080, в которой отражается «сумма налога, не удержанная агентом».

Неопытный бухгалтер может решить, что НДФЛ можно не удерживать при определенных обстоятельствах. Сообщить об этом налоговикам можно посредством постановки в отчетной документации прочерка.

Это заблуждение! И оно может привести к неприятным налоговым последствиям для работодателя.

Строка 80 имеет определенные функции. Это значит:

- Оповещение ФНС о том, что налоговый агент не удержал с физ. лиц подоходный налог, хотя выплачивал своим работникам налогооблагаемые доходы;

- показать налоговикам сумму налога, которая не была удержана в данном отчетном периоде.

Подобная ситуация может возникнуть при следующих обстоятельствах:

- Доход был выплачен в натуральной форме. Например, работодатель сделал своему работнику довольно дорогой подарок, при этом других средств он ему не выплачивал в течение всего календарного года;

- не представилась возможность по удержанию НДФЛ получаемой работником материальной выгоды из-за отсутствия или недостаточности средств для удержания.

Как заполнять

Чтобы правильно заполнить строку 080 в 6 соответствующем отчете, необходимо придерживаться определенных норм. ФНС РФ уточнила правила заполнения отчета и дала разъяснения, оформленные в инструкции по заполнению:

- Показывать здесь нужно общую сумму налога, не удерживаемую налоговым агентом в данном отчетном периоде;

- все показатели туда входят нарастающим итогом с начала года.

Поэтому в данной ячейке сумма не удержанного налога при заполнении 6 НДФЛ отражается по все работникам, которые получили налогооблагаемый доход, вне зависимости:

- От даты его получения;

- его размера;

- конкретного периода его выплаты.

После того, как весь расчет будет заполнен, налоговому агенту необходимо:

- Подготовить уведомление о том, что налог не удержан;

- разослать данное уведомление работникам налоговой службы, а также тем своим сотрудникам, которые доход получили, но НДФЛ с них удержан не был.

Уведомление должно соответствовать следующим требованиям:

- Быть письменным;

- оформленным на специальном бланке;

- отправленным точно в установленный срок – не позднее 01. 03 того года, где не был удержан налог.

Заплатить придется:

- Руководителю, как должностное лицо предприятия, он должен будет заплатить штраф в размере от 300 до 500 рублей;

- самому предприятию, как юридическое лицо, оно должно будет заплатить штраф в размере 200 рублей за каждое не поданное уведомление. А уведомлений должно быть ровно столько, сколько сотрудников получили доход, но налог с него не был удержан.

Пример заполнения

Чтобы понимать, как правильно заполнять строку 080 в 6 НДФЛ, необходимо привести наглядный пример.

В компании есть локальный нормативный акт, где указано, что при выходе сотрудника на пенсию, ему вручают дорогой ценный подарок. В сентябре текущего года на пенсию вышел работник П., ему был вручен 16. 09 подарок на сумму 14 100 рублей. Другого дохода с НДФЛ за 9 месяцев текущего года (или полугодие) и в этом месяце работник П. не получал.

При заполнении строки 080 6 НДФЛ в 1С нужно сделать следующие записи:

| Номер графы (первый раздел 1 и 2 раздел) | Значение, которое нужно в ней показать |

| 010 | 13% |

| 020 | 14 100 |

| 030 | 0 (налоговых вычетов нет) |

| 040 | 14 100 * 13% = 1 833 |

| По строке 080 — не удержанная сумма, | 1 833 |

| 100 | 16.09 |

| 110 | |

| 120 | |

| 130 | 14 100 |

| 140 |

Другие нюансы

Также стоит учесть, что данная строка 080 в 6 НДФЛ не заполняется вовсе в следующих случаях:

- Агент со всех трудовых доходов своих работников смог удержать налог;

- в течение отчетного года ни один из трудящихся не получал такой прибыли, с которой проблематично удержать налог;

- в иных случаях, когда происходит выплата не налогооблагаемого дохода.

Заключение

Строка 080 не всегда должна быть заполнена. Если нет сведений, которые здесь необходимо отразить, то строка может остаться пустой.

Порядок заполнения строки 080 в отчете по форме 6 НДФЛ Ссылка на основную публикацию

Источник: https://ndflexpert.ru/6/080-stroka-6-ndfl.html

Сумма удержанного налога (поле 070) в 6-НДФЛ: что туда входит?

Форма налоговой отчетности 6-НДФЛ пока остается новой для предприятий и организаций. И её заполнение часто вызывает вопросы, требующие разъяснения от проверяющих. Рассмотрим подробнее строку 070 6-НДФЛ: что туда входит и какая информация необходима бухгалтеру для ее заполнения. Данная строка расположена в первом разделе отчетной формы.

Правила заполнения строки 070

Полное наименование строки 070 – «Сумма удержанного налога». Информация о правилах ее заполнения приведена в приказе Федеральной налоговой службы от 14.10.2015 № ММВ-7-11/450.

Этот документ устанавливает следующие обязательные положения в отношении строки 070 6-НДФЛ и что туда входит:

| Правило | Пояснение |

| Необходимо отражать сумму удержанного налога – НДФЛ – по всем работникам организации нарастающим итогом с начала года | К примеру, при заполнении формы отчетности за 2018 год в строку 070 необходимо внести информацию об удержанном налоге с доходов физических лиц за весь год с января по декабрь включительно |

| В данной строке необходимо отразить величину налога, который был именно удержан в отчетном периоде, а не только исчислен. Поэтому показатель может отличаться от данных, внесенных в строку 040. | К примеру, в строке 070 формы отражают налог, удержанный с начала января до конца марта, а исчисленный в марте, но удержанный в апреле налог уже не отражают |

| Величину удержанного налога в форме 6-НДФЛ фиксируют только в рублях, копейки указывать не надо. | Сумму до 50 копеек округляют в меньшую сторону, больше – в бОльшую |

| Показатель один раз записывают в форму на первом листе | Даже если раздел заполняли несколько раз для нескольких ставок |

Соблюдение всех этих правил является обязательным, информация об этом приведена в приказе ФНС.

Также см. «6-НДФЛ за 1 квартал 2018 года: образец заполнения».

Пример заполнения строки 070

Разберём подробнее на стандартной ситуации строку 070 6-НДФЛ: что туда входит и как эту строку заполняют на практике. Сюда вносят только удержанный налог: сведения об этом прописаны в 226-й статье Налогового кодекса.

Согласно положениям законодательства, налоговые агенты обязаны удерживать подоходный налог из доходов физлиц в момент их получения. То есть день удержания налога должен совпадать с датой выплаты дохода. Это правило не распространяется только на выплату дохода в натуральной форме.

Рассмотрим пример заполнения строки 070 в форме 6-НДФЛ, если декабрьская зарплата на предприятии была выплачена в январе следующего года:

- Организация выдала сотрудникам зарплату 9 января наступившего года. Её общая величина составила 260 000 рублей. Общая величина НДФЛ с нее равна 33 800 рублей. Эту сумму необходимо отражать в двух отчетах: в годовом за предыдущий год и за первый квартал наступившего года.

- В годовом отчете 6-НДФЛ сумму зарплаты за декабрь необходимо указать в строке 020, а НДФЛ с нее – в строке 040. Но при этом не нужно указывать НДФЛ в строках 070 и 080, так как он был только начислен, но еще не удержан.

- В отчете 6-НДФЛ за первый квартал в первом разделе сумму НДФЛ с декабрьской зарплаты необходимо указать в строке 070, а во втором разделе – в строке 140. Информация об этом прописана в письме Федеральной налоговой службы 05.12.2016 № БС-4-11/23138.

Проверить правильность заполнения отчетности можно при помощи контрольных соотношений. Так, уплаченный налог должен быть больше строки 070 минус строка 090.

Если равенство не выполнено, значит, положенный налог был перечислен не полностью. Общая сумма строк 140 Раздела 2 необязательно должна совпадать со строкой 070.

Несовпадение может быть связано с особым порядком отражения переходящих выплат.

Также см. «Основные ошибки в отчёте 6-НДФЛ».

Источник: https://buhguru.com/ndfl/6-ndfl/chto-vkhodit-v-stroku-070-6-ndfl.html

Комментарии по заполнению формы 6-НДФЛ

Форма 6-НДФЛ является обязательной к подаче при налоговой отчетности всеми типами организаций, которые выплачивают финансирование физическим лицам. Вне зависимости от организационно-правовой формы налогового агента (ООО, ОАО, ИП и прочие) бухгалтерия обязана знать все правила заполнения раздела 2 формы 6-НДФЛ, а также первой части декларации и ее титульного листа.

Особенности заполнения раздела 2 формы 6-НДФЛ

Второй раздел налоговой декларации указанной формы отличается от первого тем, что в него включаются данные доходах физических лиц на предприятии за конкретный отчетный период.

В первой части необходимо указание сумм с нарастающим результатом с первого января отчетного года. Раздел 2 формы 6-НДФЛ содержит информацию только за последний квартал, это регламентировано указом службы ИФНС в письме от 25 февраля 2016 года.

К основным деталям при оформлении второй части налоговой декларации относятся:

- При заполнении сотой строки второго раздела следует учитывать указания статьи 223 НК России. Здесь необходимо указание сроков выплат финансового вознаграждения (по последним изменениям регламента это последний день текущего месяца как для официальной зарплаты, так и для иных перечислений).

- Для оформления строки 110 существуют комментарии по заполнению формы 6-НДФЛ в 226 статье НК РФ. Сроки, регламентируемые законодательством, должна строго соблюдаться как на бумаге, так и на практике. В противном случае налоговый агент может понести административное наказание в размере, который устанавливается Налоговым Кодексом.

- Внесение данных в строку 120 также описывается в положениях 226 статьи. Эта дата означает крайний срок перечисления полной суммы налога на доходы физических лиц в государственную казну. В зависимости от типа выплат, это может быть последнее число месяца или день, следующий сразу после выплаты финансирования сотрудникам. Кроме типа выплат имеет значение и тип перечисления: наличный или на карту. Подробности о сроках исчисления налоговых пошлин можно узнать в дополнительном материале на нашем сайте.

- В строке 130 формы 6-НДФЛ необходимо указывать полную сумму доходов предприятия без учета исчисленного налога. Размер налогового вычета прописывается чуть ниже – в строке под номером 140.

Часто случается, что физические лица в один и тот же день получают разные виды доходов (зарплата и премия), однако сроки перечисления налогов с каждого из указанных типов финансирования могут отличаться.

В связи с этим возникают разногласия в заполнении строк с сотой по сто сороковую. Инспектора ИФНС предлагают заполнять эти строки второго раздела отдельно для каждого вида налога.

Что касается дат перечисления НДФЛ, то в зависимости от типа начисления дохода, устанавливаются следующие периоды перечисления взносов:

- В последний день расчетного периода.

- В последний день договоренности, которая действует на момент выплаты зарплаты работнику.

- В день передачи сотруднику денежных средств на руки или банковским переводом.

Порядок заполнения строки 080 формы 6-НДФЛ

Несмотря на то, что мы рассматриваем заполнение второго раздела, стоит обратить внимание на строку 080 в форме 6-НФДЛ. Она вызывает очень много вопросов при заполнении начинающими и опытными бухгалтерами. В указанной строке прописывается общая сумма налога, которая не была исчислена из доходов физического лица налоговым агентом.

Часто, ввиду расхождений в сроках выплаты заработанной платы и перечисления налогов в ИФНС, возникают проблемы в отчетности. Так, если финансы перечислены работнику в последний день месяца, то налоговый агент переводит вычет в налоговую службу первого числа следующего месяца.

Таким образом может появиться несоответствие при отчете за квартал.

Налоговики разъяснили как заполнять форму 6-НДФЛ (новую форму по КНД 1151099), в частности строку 080. Если перечисления в финансовой форме были осуществлены в срок, но агент не успел перечислить налоги, то в графе №80 указывается значение «0», а сумма перечисленного НДФЛ переносится в декларацию по следующему кварталу.

Сроки физической уплаты налога указаны в текущем законодательстве. Даже если вы не успели внести перечисляемую сумму в декларацию, ее необходимо перевести в государственный фонд вовремя. За несвоевременное перечисление средств или подачу декларации позже установленного срока возможно начисление пени, за исключением случаев, перечисленных в законодательстве.

Источник: https://LawCount.ru/nalog/zapolneniyu-formyi-6-ndfl/

Как правильно заполнить строку 080 в форме 6 НДФЛ? | Русская семерка

Заполняя отчет по форме 6 НДФЛ, многие сталкиваются с такой проблемой, как заполнение строки 080, которое вызывает немало вопросов. Связано это, в частности, с тем, что не все неудержанные НДФЛ являются таковыми на деле, а любая ошибка или недочет приведет к неизбежным разбирательствам с налоговой службой.

Как заполняется строка 080 формы 6 НДФЛ?

В строке 080 указывается та сумма, которой равен неудержанный налог на выплаченные доходы физических лиц за весь квартал и по веем ставкам сразу – этот фактор следует учитывать обязательно.

Данная сумма является обобщенной, а потому при наличии одновременно нескольких неудержанных налогов их достаточно просто сложить, затем произвести расчет по страховым взносам 2017 пример заполнения которого можно найти в Сети, и выставить полученное значение в строке 080.

Не стоит забывать о том, что в некоторых случаях деятельность компании имеет собственную специфику, в связи с чем удержать НДФЛ по определенным причинам бывает невозможно, а чем следует в обязательном порядке оповестить не только налоговую инспекцию, но и то лицо, которому были выплачены средства с неудержанным налогом. Такое уведомление представляет собой справку по форме 2 НДФЛ с признаком 2, в которой отображаются все доходы работника и сумма неудержанного с них налога.

В каких случаях не удерживается ндфл?

Налог на доход физического лица может считаться неудержанным в определенных случаях, и именно из него формируется сумма, которую в дальнейшем отображает 6 ндфл строка 080. Такое возможно в случае, когда заработная плата выдается сотруднику в натуральном виде, например, продуктами, либо когда его доход ниже, чем сумма налога.

В этих и некоторых других случаях неудержанный налог отражается в строке 080, однако, при этом следует понимать, за какой именно период заполняется форма 6 НДФЛ, так как если с прошлого периода осталась какая-либо задолженность, то в строке 080 она не отображается.

Какие задолженности не должны фигурировать в строке 080?

Любые доходы, которые начислялись в течение квартала, а были перечислены после его завершения, не могут быть внесены в строку 080, так как НДФЛ с них не удерживается по причине поздней фактической выплаты. Такой налог называется «подвешенным». Также не учитываются те налоги, которые по каким-либо причинам не получилось удержать в минувшем году или любых других завершенных периодах.

Источник: http://russian7.ru/post/commercial/2017/04/24/kak-pravilno-zapolnit-stroku-080-v-for/

Строка 080 формы 6-НДФЛ за 2 квартал 2017 года

В строке 080 первого раздела формы 6-НДФЛ отражается нарастающим итогом сумма налога, не удержанная налоговым агентом по всем ставкам НДФЛ.

Некоторые бухгалтеры до сих пор пользуются неверными разъяснениями по заполнению расчета 6-НДФЛ, которые вышли в начале прошлого года. В них говорится о том, что строка 080 заполняется следующим образом: строка 040 минус строка 070 = строка 080. Покажем на примере, как заполнить строку 080 в форме 6-НДФЛ по-новому.

Скачать образец заполнения строки 080 в 6-НДФЛ

В каких случаях нужно заполнять строку 080 формы 6-ндфл

Организации и ИП, имеющие наемных работников и выплачивающие им доход, являются налоговыми агентами. Обязанность налоговых агентов — исчислить, удержать и перечислить в бюджет РФ подоходный налог, удержанный с дохода работников.

Иногда физические лица получают доход в натуральной форме или в виде материальной выгоды. В случае, если при этом у данного физического лица отсутствуют другие доходы в денежной форме, возникает ситуация, при которой налоговый агент не может удержать НДФЛ.

В этом случае работодатель должен исчислить налог и в срок до 1 марта сообщить налоговому органу о:

- невозможности удержать исчисленный подоходный налог;

- о сумме полученного дохода, с которого был исчислен и не удержан НДФЛ;

- о сумме неудержанного НДФЛ.

Сумма неудержанного НДФЛ отражается в справке 2-НДФЛ с признаком «2». Эта же сумма должна быть отражена в строке 080 раздела 1 формы 6-НДФЛ за тот период, в котором не удалось удержать НДФЛ.

Нужно ли отражать в строке 080 сумму НДФЛ, удержанную в следующем квартале

Некоторые бухгалтеры до сих пор пользуются неверными разъяснениями по заполнению расчета 6-НДФЛ, которые вышли в начале прошлого года. В них говорится о том, что строка 080 заполняется следующим образом: строка 040 минус строка 070 = строка 080.

Исходя из этого алгоритма, выходит, что в строку 080 попадает сумма НДФЛ, которая будет удержана позже, в следующем квартале. Это неверный подход.

Как правильно. В строке 080 отражается только та сумма НДФЛ, которая уже никогда не сможет быть удержана у физического лица работодателем. Этот подход подтверждают и контрольные соотношения, утвержденные к расчету 6-НДФЛ.

Рассмотрим порядок заполнения строки 080 на примере. Работники ООО «Северный ветер» в январе — июне 2017 года получили доход в следующем объеме:

- заработную плату за январь 2017 в размере 600 000 рублей, выплаченную 10 февраля 2017 года. НДФЛ был удержан и перечислен в бюджет 10 февраля 2017 года;

- заработную плату за февраль 2017 в размере 600 000 рублей, выплаченную 10 марта 2017 года. НДФЛ был удержан и перечислен в бюджет 10 марта 2017 года;

- заработную плату за март 2017 в размере 600 000 рублей, выплаченную 10 апреля 2017 года. НДФЛ был удержан и перечислен в бюджет 11 апреля 2017 года;

- заработную плату за апрель 2017 в размере 650 000 рублей, выплаченную 10 мая 2017 года. НДФЛ был удержан и перечислен в бюджет 10 мая 2017 года;

- заработную плату май 2017 в размере 650 000 рублей, выплаченную 9 июня 2017 года. НДФЛ был удержан и перечислен в бюджет 9 июня 2017 года;

- заработную плату за июнь 2017 в размере 700 000 рублей, выплаченную 10 июля 2017 года. НДФЛ был удержан и перечислен в бюджет 10 июля 2017 года;

- подарок бывшему сотруднику стоимостью 10 000 рублей, который был передан ему 5 мая 2017 года. НДФЛ с подарка составил 780 руб. ((10 000 – 4 000) *13 %). Удержать исчисленный налог невозможно, так как сотрудник уволен. Эту сумму и нужно отразить в строке 080 первого раздела 6-НДФЛ.

Решение

Общая сумма дохода за II квартал 2017 года составила 3 810 000 руб. (600 000 + 600 000 + 600 000 +650 000 + 650 000 + 700 000 + 10 000).

Исчисленный НДФЛ по ставке 13 % с общей суммы дохода за II квартал 2017 года составил 494 780 руб. ((3 810 000 – 4 000) *13%).

На 30.06.2017 сумма удержанного НДФЛ составила 403 000 рублей. (78 000 + 78 000 + 78 000 + 84 500 + 84 500).

Так как выплата заработной платы за июнь была произведена только в III квартале 2017 года, отражать ее во 2-м разделе формы 6-НДФЛ за полугодие 2017 года не нужно.

Видео: как заполнить 6-НДФЛ

Разъясняет Елена Воробьева — Кандидат экономических наук, налоговый консультант первой категории, член Научно-экспертного совета Палаты налоговых консультантов, автор ежегодно переиздаваемого руководства «Заработная плата».

Тест по 6-НДФЛ

Когда надо рассчитывать, удерживать и платить НДФЛ

|

Начисленная за месяц зарплата |

Последнее число месяца (п. 2 ст. 223 НК РФ) |

При фактической выплате денег (п. 4 ст. 226 НК РФ) |

Не позднее чем на следующий день после выплаты денег (п. 6 ст. 226 НК РФ) |

|

Подотчетные средства |

Последнее число месяца, в котором утвердили авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ) |

При выплате каких-либо денег |

Не позднее чем на следующий день после удержания налога |

|

Пособия, отпускные |

Дата выплаты денег |

Дата выплаты денег работникам |

Последнее число месяца, в котором выплатили деньги (абз. 2 п. 6 ст. 226 НК РФ) |

Источник: https://www.26-2.ru/art/351495-qqkp-17-m5-stroku-080-6-ndfl-kvartal-2017