Когда налоговая просит документы… и не только | Журнал «Главная книга» | № 7 за 2015 г

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 20 марта 2015 г.

Содержание журнала № 7 за 2015 г.

Печать ИФНС на требовании не нужна

Елена Сергеевна, г. Москва

Предприниматель, у которого я работаю, по почте получил в рамках проводимой проверки требование о представлении копий документов, подтверждающих его расходы. Требование никем со стороны руководства ИФНС не подписано, на нем нет печати. Как реагировать на этот документ? Я, как бухгалтер, если честно, вообще документ без подписи и печати рассматривать не хочу.

: Требование о представлении документов должен подписать налоговый инспектор, проводящий проверкуп. 1 ст. 93 НК РФ. А вот кто-либо из руководства инспекции (руководитель или заместитель руководителя) подписывать его не обязан. Также не требуется проставление печати инспекцииПисьмо Минфина от 22.03.2010 № 03-02-07/1-122.

Так что посмотрите внимательно на полученное требование: если на нем есть подпись налогового инспектора, проводящего налоговую проверку, то игнорировать требование нельзя.

Надо представлять то, что связано с расчетом налогов

Нам из инспекции пришло требование представить кучу документов: практически всю нашу бухгалтерию. Да еще в сжатые сроки. Мы не успеем все откопировать и заверить.

Поэтому задались вопросом: а может, вовсе не обязательно все представлять? Например, у нас запросили кадровые документы в рамках камеральной проверки декларации по налогу на прибыль.

Какие нам грозят штрафы, если мы не представим требуемые документы на том основании, что они не связаны с расчетом налогов?

: По общему правилу проверяющие не могут требовать первичные документы при камеральной проверкеп. 7 ст. 88 НК РФ. Но есть случаи, когда проверяющие вправе запросить конкретные документы или пояснения (а чтобы пояснить что-то, часто проще подать те или иные документы):

- проверяющие могут требовать представления документов, подтверждающих заявленные вами льготып. 6 ст. 88 НК РФ;

- налоговики могут запросить пояснения в рамках проверки первичной декларации, в которой заявлена сумма убыткап. 8.3 ст. 88 НК РФ;

- инспекция вправе затребовать пояснения, если выявлены ошибки и иные противоречия в декларациях, а также если данные декларации не соответствуют иным сведениям, имеющимся в распоряжении инспекциист. 88 НК РФ.

Случаи, когда инспекция требует от организации представить «все на свете и топор», совсем нередки

Чтобы определить, законны ли требования инспекторов, проверьте основание для запроса документов.

Обратите внимание, что штраф по п. 1 ст. 126 НК РФ должен накладываться только за непредставление документов, предусмотренных законодательством о налогах и сборах, а не всех подряд документов, которые запросила инспекция.

Требование о представлении необходимых для налоговой проверки документов должно содержать достаточно определенные данные о документах, которые истребуются налоговым органом, а сами запрошенные документы должны иметь отношение к предмету налоговой проверкистатьи 88, 93 НК РФ; Постановление АС ПО от 06.02.2015 № Ф06-19254/2013.

Источник: http://GlavKniga.ru/elver/2015/7/1824-kogda_nalogovaja_prosit_dokumenti_ne_toliko.html

Как доказать реальность сделки налоговой

Сделки, которые совершаются не в реальности, а на бумаге, – предмет деятельности фирм-однодневок, с которыми постоянно сражается налоговая служба.

Если контрагент будет заподозрен в «проблемности», налоговики в ходе проверки могут попытаться доказать, что хозяйственная операция не имела места в действительности, а только значится таковой по документам.

И даже если в настоящий момент все хорошо, в будущем контрагент может быть взят проверяющими органами на заметку. Поэтому всегда лучше иметь на руках доказательства чистоты и добросовестности совершения сделки в тот момент, когда это происходило.

Рассмотрим, как можно противодействовать попыткам налоговиков признать сделку не имевшей места в действительности.

Кто и что должен доказывать

Если контрагент, с которым фирма имела финансовые дела, признан недобросовестным (иными словами, относится к числу «однодневок»), проверок налоговых органов не избежать. Инспекторы будут рассматривать каждую сделку на предмет получения неправомерной налоговой выгоды. При этом они изучают:

- движение денежных и товарных потоков (ведет ли фирма деятельность или только «пропускает» через себя деньги и товары);

- возможную взаимозависимость участников сделки;

- вероятность налоговой выгоды.

Каждое из этих положений в отдельности еще не является доказательством ненадежности контрагента.

Поэтому, несмотря на то что бремя доказательств законодательно лежит на налоговой, в интересах фирмы подтверждать реальность своих сделок самостоятельно.

При установлении фиктивности договоров фирма, совершившая сделку с однодневкой, может быть лишена вычета по НДС и/или списания расходов по налогу на прибыль.

ВАЖНО! Налоговая инспекция должна доказать, что сделок с недобросовестным партнером в действительности НЕ БЫЛО, а фирма-налогоплательщик – опровергнуть это утверждение, доказав реальность сделок.

На что «смотрит» налоговая

Что именно вменено в обязанность налоговикам в качестве поиска доказательств:

- Подконтрольность недобросовестного партнера налогоплательщику. Если будет выявлена финансовая или иная зависимость контрагента от фирмы, с которой он заключил сделку, то совершенно ясно, что это сделано с целью получения налоговой выгоды. Создавать фирмы-однодневки запрещено законом, а в этой ситуации налогоплательщик не мог не знать, что он сотрудничает с такого рода контрагентом.

- Почему именно этот партнер. Чаще встречается ситуация, когда контрагенты не связаны между собой. Если один из них оказался недобросовестным, налоговая будет исследовать вопрос, почему он был выбран для сотрудничества. Причины выбора контрагента очень важны в доказательстве реальности сделки. Вот почему крайне важно уделять внимание проверке благонадежности потенциального партнера до совершения сделок.

- Подписи на документах. Все документы, подписанные от имени контрагентов, должны иметь подписи лиц, имеющих на это соответствующие полномочия. Если окажется, что таковых полномочий подписавшее лицо не имело либо оно вообще не установлено, сделка может быть признана фиктивной.

- Оценка достаточности и разумности проверки контрагента. Если налогоплательщик не позаботился о проверке добросовестности будущего партнера, он сам виноват, если тот окажется однодневкой. Необходимо предпринимать ряд мер, устанавливающих «адекватность» партнеров, и пренебрежение ими недопустимо. Налоговики будут исследовать следующие моменты:

- существует ли установленный порядок отбора контрагентов;

- если существует, был ли он нарушен в случае выбора данного контрагента;

- имел ли налогоплательщик дело с другими недобросовестными агентами раньше;

- как именно проверялась платежеспособность потенциального партнера, его деловая репутация, наличие необходимых условий для выполнения сделки;

- как оценивалась коммерческая составляющая сделки.

ОБРАТИТЕ ВНИМАНИЕ! Такого рода нарушение встречается не так часто, добросовестные фирмы предпочитают не идти на сознательное нарушение закона и не создавать собственных однодневок.

К СВЕДЕНИЮ! Несовпадающие подписи не могут служить единственным доказательством, особенно в суде, ведь в реальной жизни у партнеров редко имеются возможности производить сличение подписей в паспортах уполномоченных лиц и на документах при заключении сделки.

Формирование доказательной базы

Чтобы сформировать доказательства фиктивности сделки, сотрудники налоговой будут обращать внимание на такие обстоятельства и подробно их анализировать:

- Предварительный контакт. Были ли предварительные встречи или звонки между руководством или уполномоченными лицами налогоплательщика и потенциального партнера? Отсутствие личных контактов – почти гарантия нереальности сделки.

- Доказательства обсуждений. Обговаривались ли условия сделки? Если да, то, значит, она имела место в действительности. Подтверждения могут быть документальные (например, проект договора) и свидетельские.

- Осведомленность налогоплательщика. Знает ли контрагент, где именно находятся, к примеру, склады или торговые площади партнера? Если сделка имела место, он не может быть не осведомлен о таких важных моментах.

- Как получили информацию о контрагенте? Налоговая заинтересуется, откуда налогоплательщик получил сведения о партнере, если у того нет своего сайта, он не размещал рекламу в СМИ, не имеет рекомендаций от других партнеров и т.п.

- Проверяли ли лицензию? Если для осуществления деятельности контрагенту была необходима лицензия, а он ее не имеет, то налицо недостаточная проверка его добросовестности.

Рекомендации добросовестным налогоплательщикам

Самым простым способом избежать неприятностей с налоговой был бы совет не сотрудничать с однодневками. Однако от столкновения с ними никто не застрахован. Даже самая тщательная предварительная проверка может не дать негативных результатов, и при этом в контрагентах окажется недобросовестный партнер.

Например, фирма давно работает с данным контрагентом, не сомневается в нем, заказывает товар или услугу, и слышит ответ: «Это мы делаем через такую-то компанию». Товар получен, но потом выясняется, что «такая-то» компания оказалась однодневкой, и вот у добросовестного налогоплательщика появляются проблемы.

Если он сможет доказать, что сделка была реальной, недобросовестность контрагента в данном контексте не будет иметь значения – он получит свой вычет НДС и включение расходов в базу налога на прибыль. Поэтому нужно позаботиться о своевременной фиксации доказательств, которые будут признаны налоговиками или судом.

ВНИМАНИЕ! Если фирма получила запрос из налоговой о предоставлении документов, касающихся взаимоотношений с тем или иным агентом, это повод не ждать налоговой проверки, а исчерпывающе оказать свою добросовестность.

Доказательства предварительной проверки контрагента

Необходимо сохранять все данные проверки будущего партнера в виде бумажных документов или их сканов или скринов в электронном виде. Проверка должна проводиться не столько, «чтобы быть спокойным самому», сколько для того, чтобы обелить налогоплательщика в случае претензий к контрагенту. Среди этих документов могут числиться:

- данные из открытых источников (реестры Минюса, ФНС, плательщиков НДС и т.п.);

- дополнительные документы (не только учредительные, но и доказывающие наличие материально-технической базы, необходимой для оказания услуги или поставки товара).

Регламент заключения договоров

С юристом или самостоятельно руководству следует разработать и утвердить внутренний нормативный документ, регламентирующий способ отбора контрагентов, и в дальнейшем не нарушать эту процедуру при отборе новых потенциальных партнеров.

Аккуратная первичка

Следует составить перечень основных хозяйственных операций, которыми занимается фирма, и соответствующий им набор обязательных первичных платежных документов:

- накладные;

- акты выполненных работ или оказанных услуг;

- отчеты о выполненной работе;

- счета-фактуры;

- счета на оплату;

- технические заявки и др.

Набор первичной документации, доказывающей реальность сделки, будет отличаться в зависимости от предмета конкретной сделки: поставка товара, оказание услуги, выполнение работы.

Обязателен контроль составления всей первичной документации, сопровождающей сделку, и ее непременное сохранение. Чем больше корректной первичной документации, тем меньше вопросов у налоговой по поводу реальности сделки.

Дополнительные доказательства

Приведенные выше рекомендации должны стать частью повседневной деятельности компании. Но иногда можно применить и дополнительные доказательства, уже прошедшие «обкатку» судебной практикой:

- Прозрачная дальнейшая судьба предмета сделки. Если налоговые органы сомневаются в реальности сделки с материальными объектами либо правом на имущество, их может убедить отслеживание пути этого товара. Если фирма-налогоплательщик использует их в производстве, продала третьим лицам или они имеются в наличии, сделка не может быть фиктивной.

- Налог на имущество платится только с реальных товаров! Если налоговая признала объект спорной сделки базой налога на имущество, значит, сделка была действительной либо налог на имущество окажется переплаченным. Это может быть дополнительным аргументом против налоговой в суде.

- «От противного». Фирма может обратиться в третейский суд с иском о признании сделки недействительной и взыскании расходов по ней с контрагента. Тогда доказательства реальности сделки будут подтверждены другой инстанцией. Если сделка была реальна, это будет несложно, тем более истец сам в этом заинтересован. Третейское решение – сильный аргумент, хотя формально оно не имеет законодательной силы для арбитражного суда.

- Заключение стороннего эксперта. Закон разрешает налогоплательщику самостоятельно проводить экспертизу по существу дела. Это затратный способ для ответчика, но в случае выигрыша дела расходы возместит налоговая. Экспертиза будет особенно уместна, если налоговики обвиняют в завышении указанных расходов.

- Свидетельские показания. Налоговики могут вызывать свидетелей по своему усмотрению, но если дело доходит до суда, там это право есть и у налогоплательщика. Он подает ходатайство о заслушивании свидетеля, отмечая в нем, какие обстоятельства дела он может прояснить (например, видел, как разгружали привезенный товар и т.п.). Реальность сделки может быть подтверждена свидетельскими показаниями, и чем их больше, тем лучше.

Гораздо лучше и эффективнее не собирать доказательства по факту налоговых требований, а иметь их наготове всегда и по любой сделке, особенно с высоким суммовым порогом или увеличенной степенью риска.

Источник: https://assistentus.ru/vedenie-biznesa/kak-dokazat-realnost-sdelki/

Теперь инспекции не будут снимать вычеты и расходы | Гордон и Партнеры

Однодневки – поставщики, и однодневки в цепочке поставщиков, новый подход ФНС?

Должная осмотрительность оспаривание

Что будут проверять в 2017

Что будут запрашивать у налогоплательщика

Какие документы подготовить налогоплательщику

Если сняли вычеты и расходы — Как оспорить решение налоговой читайте здесь

Адвокат Гордон А.Э

Срочно! Читайте Здесь Октябрьские 2017 разъяснения ФНС по проверкам (реальность операций, деловая цель, схемы, искажения отчетности)

После публикации судебной практики Верховного Суда РФ по налоговым спорам в феврале 2017 возникло мнение, что налоговые проверки по НДС и по прибыли упростятся. Эксперты высказывают мнения: «ФНС запретила инспекциям снимать расходы и вычеты».

Действительно, налоговая учится на своих ошибках. И после неоднократных разъяснений Верховного Суда РФ налоговые проверки, очевидно, будут проходить по новому, что подтверждает письмо-указание ФНС России от 23.03.2017 № ЕД-5-9/547@.

Вместе с тем, мы не разделяем оптимизма коллег — налоговых консультантов, налоговых юристов и адвокатов по налогам. В письме ФНС отсутствуют запреты снимать вычеты и расходы. Прочтите название письма: «О выявлении обстоятельств необоснованной налоговой выгоды». О выявлении обстоятельств …., запрета на выявление необоснованной налоговой выгоды ни кто не отменял .

Напротив, ФНС в письме сделала указание инспекциям помимо уже применяемых методов оспаривания правомерности вычетов и расходов, взять на вооружение новый.

Вывод для налогоплательщиков очевиден:

- налоговые проверки по НДС и по налогу на прибыль будут проводиться еще более углубленно,

- будут истребоваться новые группы документов,

- увеличивается значимость допроверочных мероприятий.

Новые риски в налоговых проверках по НДС и по налогу на прибыль

Цель письма ФНС — устранить выявленные в 2016 году судами (Верховным Судом РФ) недостатки по доказыванию инспекциями фактов необоснованной налоговой выгоды крупными и крупнейшими налогоплательщиками, это написано в тексте письма.

По нашему мнению, основная тема рекомендаций ФНС – совершенствование системного подхода инспекций в снятии вычетов и расходов при наличии однодневок в цепочках поставщиков.

Что называется — снимать вычеты и расходы «не мытьем, так катанием».

Разъяснена необходимость и методика применения доказывания необоснованной налоговой выгоды, особенно при доказанности реальных хозяйственных операций.

Реальные хозяйственные операции

Последний оплот налогоплательщиков в борьбе за налоговые вычеты и расходы – реальность хозяйственных операций. Именно на этой основе – не опровергнутая налоговым органом реальность хозяйственных операций

Источник: http://gordon-adv.ru/articles/teper-inspekcii-ne-budut-snimat-vych/

Командировка заграничная, налоги отечественные: учитываем расходы на выезд работника за рубеж

В большинстве фирм заграничные командировки если и случаются, то не часто. А это значит, что у бухгалтера нет опыта оформления расходов, связанных с подобными поездками. Тогда как инспекторы при проверках уделяют таким затратам повышенное внимание. Давайте разберемся, на что бухгалтеру стоит обратить внимание при оформлении расходов, связанных с зарубежными командировками.

Заграничная командировка помимо понятных и достаточно детально регламентированных в Налоговом кодексе расходов по выплате суточных в иностранной валюте, влечет еще и другие затраты. Так, выезжающему сотруднику нужно будет оформить визу.

А если у него нет действующего загранпаспорта, то еще и понести расходы на его оформление. А эти затраты часто «обрастают» попутными — курьерская доставка, помощь в оформлении и т п.

Давайте посмотрим, как правильно отразить все эти расходы в налоговом учете.

Расходы на загранпаспорт подтверждает сам паспорт

Расходы на обычные, внутри страны, командировки бухгалтеры традиционно подтверждают кадровыми документами и авансовым отчетом. Но в случае с загранкомандировкой этих документов для подтверждения расходов может оказаться недостаточно.

Ведь, например, по расходам на оформление виз и паспортов такие документы будут подтверждать лишь обоснованность расходов, то есть их относимость к служебной поездке.

Тогда как требование статьи 252 НК РФ о документальном подтверждении сути расхода останутся невыполненными.

А какие документы могут подтвердить затраты по оплате консульского сбора и тарифов, в т.ч. и госпошлины, взимаемой при выдаче заграничного паспорта? На этот, казалось бы, трудный вопрос ответ оказывается очень простым: эти расходы подтверждают сам факт наличия загранпаспорта или визы (см. определение ВАС РФ от 02.03.07 № 1535/07).

Так что для документального обоснования расходов организации по получению визы или оформлению загранпаспорта для командируемого бухгалтеру достаточно будет снять копии с полученных документов (скопировать страницу с данными работника и страницу с визой).

Данные копии нужно заверить и быть готовым предъявить инспекторам при возникновении вопросов.

Тут нужно обратить внимание еще на один момент. Данные суммы расходуются, как правило, не напрямую с расчетного счета организации, а опосредовано, через самого командируемого работника. Ему либо выдаются деньги под отчет, либо компенсируются уже произведенные расходы. Так вот, ни в том, ни в другом случае НДФЛ с данных выплат удерживать не нужно (определение ВАС РФ от 06.07.07 № 7487/07).

Доставка, организация и прочие сопутствующие услуги

Курьерская доставка готовых виз — услуга, которую сегодня предоставляют, наверное, все визово-консульские центры.

Более того, многие компании, стремясь обеспечить скорость и своевременность получения всех документов, необходимых для командировки, обращаются за помощью к специализированным организациям, которые самостоятельно готовят все необходимое для получения визы; отвозят в визово-консульские центры; забирают готовые документы и доставляют их организации-заказчику.

Можно ли учитывать такие «сервисные» расходы? Тут контролирующие органы занимают «соломонову позицию». С одной стороны, они отмечают, что затраты на курьерскую доставку визы не могут рассматриваться в качестве обязательных платежей или сборов в рамках организации служебной командировки. А значит, учесть их нельзя.

Однако налоговики тут же подсказывают возможный выход, отмечая, что законодательство не запрещает работодателю возместить сотруднику иные расходы, связанные с командировками. Но для этого случаи и размеры такого возмещения должны быть закреплены в локальном нормативном акте (см. письмо ФНС России от 25.11.

11 № ЕД-4-3/19756@).

Таким образом, для учета различных «сервисных» расходов бухгалтеру надо позаботиться о следующем: 1. Закрепить виды подобных расходов в положении о командировках или ином локальном акте организации, как «иные, компенсируемые работнику». 2. Осуществлять данные расходы не напрямую от имени организации, а через работника, либо выдавая ему деньги под отчет, либо компенсируя ему данные расходы.

3. Обеспечить получение сотрудниками и представление в бухгалтерию документов, подтверждающих получение и оплату данных услуг. Особо позаботьтесь, чтобы в документах четко было указано наименование оплаченных услуг. Это, кстати, также можно зафиксировать в положении о командировках именно как условие компенсации «иных расходов».

Соответственно если все будет оформлено надлежащим образом, организация может учесть данные расходы на основании подпункта 12 пункта 1 статьи 264 НК РФ наряду с консульскими сборами и оформлением и выдачей визы.

Когда признавать расходы

Идем далее — в какой момент можно учесть расходы на загранкомандировки? Тут Налоговый кодекс не делает различий между командировками внутри страны и выездом за ее пределы. Это значит, что затраты на заграничные поездки учитываются при налогообложении на дату утверждения соответствующего авансового отчета (пп. 5 п. 7 ст. 272 НК РФ).

Обратите внимание, что эти положения применяются ко всем расходам, связанным с командировкой, а не только к суточным, оплате проезда и проживания (см. письмо Минфина России от 03.06.14 № 03-03-06/1/26511).

Так что затраты по оформлению и выдаче паспортов, виз, приглашений, ваучеров и прочие подобные затраты, организация сможет включить в расходы при налогообложении прибыли только по завершении командировки и утверждении авансового отчета.

Не забудьте проконтролировать, чтобы к авансовому отчету была приложена копия страниц заграничного паспорта с отметками о пересечении границы РФ (письмо УФНС России по г. Москве от 08.08.08 № 28-11/074505).

Если командировка не состоялась

Ситуация, когда расходы учитываются только на дату утверждения авансового отчета, вызывает логичный вопрос: как быть, если командировка не состоялась? Минфин, рассматривая подобный случай, отвечает четко: затраты по несостоявшейся командировке учесть при налогообложении нельзя.

Такой подход авторы письма обосновывают тем, что эти расходы не соответствуют критериям статьи 252 НК РФ (письмо от 06.05.06 № 03-03-04/2/134). Но при этом в том же письме Минфин разрешает не удерживать НДФЛ по компенсациям расходов сотрудников в связи с такими несостоявшимися командировками.

Обоснование: отмена командировки не влияет на квалификацию данных затрат в отношении работников.

На наш взгляд, точно такую же логику можно применить и в отношении налога на прибыль. Ведь НК РФ нигде не говорит, что затраты на оформление и выдачу виз, паспортов и т п. учитываются при налогообложении прибыли только по состоявшимся командировкам. Единственное условие — наличие авансового отчета.

А его работнику придется составить и при отмене командировки, так как без авансового отчета он не получит от работодателя компенсации понесенных затрат. Заметим, кстати, что в правовых базах можно найти старое разъяснение столичных налоговиков (от 23.12.

05 № 20-12/95309б), где сказано, что расходы по отмененной командировке, в том числе и на оформление и выдачу виз, можно учесть, если у организации соответствующие первичные документы.

Источник: https://www.buhonline.ru/pub/beginner/2014/10/9131

Налоговики рассказали, почему не признают расходы компаний

главное в статье

Инспекторы часто снимают расходы, если нет выручки

Во всех ИФНС проверяют, чья подпись на документе

В ходе проверок по налогу на прибыль инспекторы в первую очередь смотрят эффективность расходов, подписи в документах и технические и арифметические ошибки самих компаний в налоговом учете.

Здесь больше всего находится поводов снять расходы.

К такому выводу мы пришли, ознакомившись с внутренним отчетом столичного управления ФНС об итогах проверок по налогу на прибыль в 2009 году (документ есть в распоряжении редакции).

ПРИЧИНА № 1

Расходы экономически не обоснованы

Экономически не обоснованными московские налоговики признают расходы при отсутствии в тех же периодах выручки. Больше всего таких претензий было у ИФНС № 5 – они отражены в 709 актах проверок.

Меньше всего – в ИФНС № 1 и 49, где за год найдено всего по одному такому, с точки зрения налоговиков, нарушению. В среднем же на каждую столичную инспекцию пришлось порядка 130 подобных претензий за прошлый год.

То есть они возникали на каждой десятой результативной налоговой проверке (всего в прошлом году результативными оказались 52 816 выездных и камеральных ревизий по налогу на прибыль).

Управление приводит в своем отчете и другие примеры необоснованных расходов. Так, ИФНС № 7 запретила организации оплачивать своим сотрудникам посещение салона красоты и услуги химчистки. ИФНС № 9 сняла расходы на бухгалтерское сопровождение, полагая, что 72 штатных бухгалтера вполне могли сами справиться со своими обязанностями.

Налоговое управление подчеркивает, что во многих случаях в признании спорных расходов компаниям отказали, потому что они не представили подтверждающие документы. Мы согласны, что это можно считать обоснованной причиной, поскольку того требует кодекс.

Но если документы у компании есть, то расходы можно учесть независимо от эффективности, если операции были реальными и направлены на получение дохода. А к примеру, в постановлении от 08.02.

10 № КА-А40/84-10-П Федеральный арбитражный суд Московского округа признал обоснованной комиссию банку за рассмотрение кредитной заявки, хотя денег компании в банке так и не дали.

ПРИЧИНА № 2

Документы подписаны непонятными людьми

Почти все московские инспекции в 2009 году снимали расходы на основании того, что подписи в подтверждающих документах недостоверны. Схема выявления таких нарушений, судя по отчету УФНС, стандартная.

Налоговики проводили «встречки» и опросы.

Если выяснялось, что граждане, которые числятся руководителями и учредителями компаний-партнеров, на самом деле ими не являются и не подписывали никаких документов, то инспекторы считали расходы документально не подтвержденными.

Источник: https://www.gazeta-unp.ru/articles/17482-nalogoviki-rasskazali-pochemu-ne-priznayut-rashod

Как оправдать экономически неэффективные расходы

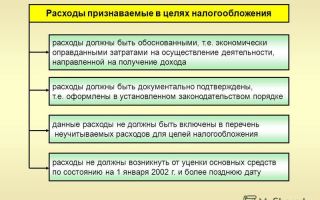

Перечень расходов, которые можно принять в целях налогообложения прибыли, в Налоговом кодексе открыт. С одной стороны, это означает, что компания может учесть в расходах практически все затраты (кроме прямо указанных в статье 270 НК РФ).

Достаточно, чтобы они были экономически обоснованы, документально подтверждены и произведены для деятельности, направленной на получение дохода (ст. 252 НК РФ). Но с другой стороны, на основании этого положения и налоговики произвольно исключают расходы из налогооблагаемой прибыли.

Причем как традиционно спорные затраты (например, на маркетинговые услуги), так и неэффективные с их точки зрения (например, когда по сделке нет прибыли).

Очевидно, что компании выгодно учесть в целях налогообложения прибыли как можно больше расходов и тем самым уменьшить налог к уплате. Поэтому, чтобы сделать это без потерь, надо заранее продумать подтверждение целесообразности расходов.

Когда расходы считаются экономически оправданными

Как показывает арбитражная практика, основная претензия налоговиков — экономическая необоснованность расходов. Поэтому, если запастись аргументами, подтверждающими, что расходы экономически обоснованны, и правильно их документально оформить, риск споров можно снизить.

https://www.youtube.com/watch?v=IC7ThmPtDug

Налоговый кодекс понимает под обоснованными расходами экономически оправданные затраты, оценка которых выражена в денежной форме (абз. 3 п. 1 ст. 252 НК РФ). Однако определения экономической оправданности затрат нет ни в одном действующем нормативном акте, в том числе и в Налоговом кодексе. Это оценочная категория. Поэтому и доказательства в каждой ситуации могут быть разные.

Комментарий эксперта

Зоя Иванова, налоговый консультант Energy Consulting:

— Соблюдение налогоплательщиком условий, предусмотренных статьей 252 НК РФ, является одним из наиболее спорных вопросов, возникающих в ходе проведения налоговых проверок. Отсутствие установленного законодательством определения «экономическая оправданность» и его оценочный характер предполагают субъективный подход при определении обоснованности расходов для каждого налогоплательщика.

При этом, как подтверждает арбитражная практика, каждая из сторон должна сама доказывать обоснованность или необоснованность расходов.

Так, Федеральный арбитражный суд Северо-Западного округа указал, что налоговики сами должны показать отрицательные последствия спорных налоговых расходов для финансово-экономической деятельности компании при обосновании позиции о невозможности признания этих затрат для целей налогообложения прибыли (постановление от 21.02.05 № А56- 22455/04).

Источник: http://www.NalogPlan.ru/article/623-kak-opravdat-ekonomicheski-neeffektivnye-rashody

Документальное подтверждение расходов

Проверяя правильность исчисления и уплаты организациями налога на прибыль, налоговые органы уделяют внимание не только полноте отражения доходов, но и обоснованности отнесения на расходы тех или иных затрат предприятия. В первую очередь налоговыми органами проверяется достоверность отраженных затрат: подтверждены ли они надлежащими документами.

При этом наиболее скрупулезному исследованию подвергаются затраты, не имеющие материального воплощения — это различного рода услуги, в частности, такие как консультационные, маркетинговые, юридические. О подтверждении таких затрат в свете сложившейся арбитражной практики рассказывает Е.В. Куликова, налоговый консультант.

Содержание<\p>

В соответствии с пунктом 1 статьи 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

При этом под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме, а под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ.

Таким образом, для определения перечня документов, необходимых для подтверждения произведенных затрат, НК РФ, с учетом положений статей 11 и 252, адресует налогоплательщиков к Федеральному закону от 21.11.

1996 № 129-ФЗ «О бухгалтерском учете» (далее — закон № 129-ФЗ). В соответствии с пунктами 1 и 2 статьи 9 указанного закона все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами.

Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать перечень обязательных реквизитов:

- наименование документа;

- дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

Чаще всего при проведении проверок налоговые органы «не принимают» представляемые организациями документы в качестве подтверждающих произведенные затраты по следующим основаниям:

- недостаточно полное раскрытие содержания хозяйственной операции;

- предоставление документов несоответствующей формы;

- допущение ошибок при заполнении реквизитов документов.

Раскрытие содержания хозяйственной операции

Пункт 2 статьи 9 закона № 129-ФЗ требует отражения в первичных учетных документах содержания хозяйственной операции, а также ее измерителей в натуральной и денежной формах.

Данное требование легко может быть выполнено в отношении хозяйственных операций, имеющих материальное выражение, например, связанных с поставкой товара.

Но как быть, если речь идет об услугах, например, по продвижению товара на рынке?

Источник: https://buh.ru/articles/documents/13790/

Документальное подтверждение расходов в налоговом учете

Какие правила составления первичных документов в налоговом учете должна соблюдать компания, чтобы избежать претензий налоговиков? Что изменилось в этом отношении с 1 января 2013 года? Какие ошибки в актах оказанных услуг чаще всего находят налоговики во время проверок? Какие санкции грозят компании, если первичные документы, подтверждающие расходы, оформлены с ошибками или не оформлены вовсе?

Какие правила составления первичных документов в налоговом учете должна соблюдать компания, чтобы избежать претензий налоговиков? Что изменилось в этом отношении с 1 января 2013 года?

Все расходы компании должны быть экономически обоснованы и документально подтверждены (п. 1 ст. 252 НК РФ).

Из-за того что документы, которые подтверждают затраты, оформлены с ошибками (или не оформлены вовсе), налоговики могут не принять расход при расчете налога на прибыль.

Обратите внимание: под документально подтвержденными расходами Налоговый кодекс понимает затраты, подтвержденные оправдательными документами, оформленными в соответствии с законодательством Российской Федерации.

Важный момент: все формы первичных документов, применяемых в организации, должен утверждать руководитель компании в составе учетной политики (п. 4 ПБУ 1/2008). А компания больше не обязана применять унифицированные бланки. Об этом говорит статья 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», который вступил в силу с 1 января 2013 года.

Однако новый порядок вовсе не означает, что компания обязана разработать свои бланки абсолютно для всех операций. Вы можете смело просить руководителя принять решение о том, что компания продолжит применять все унифицированные формы или некоторые из них. Скажем, те, которые, на ваш взгляд, удобны, да и просто привычны. Ведь закон этого не запрещает.

До 2013 года унифицированные формы компании применяли по умолчанию. Специального решения руководителя на этот счет не требовалось. Теперь же решение о том, что компания продолжит применять унифицированные бланки, надо зафиксировать. В учетной политике или отдельном приказе руководителя компании. Это прямо требует статья 9 Федерального закона от 6 декабря 2011 г.

№ 402-ФЗ «О бухгалтерском учете».

Важный нюанс: продолжайте использовать унифицированные формы документов, на основании которых компания учитывает кассовые операции и начисляет зарплату.

Это приходные и расходные кассовые ордера, зарплатные ведомости и прочие. Отказываться от таких унифицированных форм нельзя.

Ведь ссылки на них есть в Порядке ведения кассовых операций, утвержденном Положением Банка России от 12 октября 2011 г. № 373-П.

Документ, подтверждающий понесенные компанией затраты, оформлен на иностранном языке. Может ли бухгалтерия на основании такого документа, не переводя его на русский язык, учесть в налоговом учете соответствующие расходы?

Нет, иначе это будет классифицировано проверяющими как нарушение. Причем запрет на это содержится сразу в нескольких нормативных актах.

Во-первых, это статья 16 Закона РФ от 25 октября 1991 г. № 1807-1 «О языках народов Российской Федерации». Здесь сказано, что на территории Российской Федерации официальное делопроизводство в организациях ведется только на русском языке. Также на русском языке оформляются тексты документов (бланков, печатей, штампов, штемпелей) организаций.

Во-вторых, это пункт 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина России от 29 июля 1998 г. № 34н).

Здесь говорится, что «документирование имущества, обязательств и иных фактов хозяйственной деятельности, ведение регистров бухгалтерского учета и бухгалтерской отчетности осуществляется на русском языке».

При этом первичные учетные документы на иных языках должны иметь построчный перевод на русский язык. Неоднократно это подтверждали и чиновники (см., например, письмо Минфина России от 4 апреля 2005 г. № 03-03-01-04/1/148).

Таким образом, формально у компании нет права принять в налоговом учете расходы на основании первичных документов на иностранном языке. Сделать это она может только тогда, когда такие документы будут построчно переведены на русский язык.

Предположим, что первичные документы на русский язык переведены. Какие требования предъявляются к такому переводу? Должен ли он быть заверен нотариально?

Источник: http://www.pnalog.ru/material/dokumenty-podtverjdenie-rashody-nalogovyy-uchet

Налоговые риски: методы самообороны

Елена Сафарова, Руководитель отдела правового консалтинга и судебных споров компании «ЦБА», Москва

На какие вопросы Вы найдете ответы в этой статье

- Каковы причины возникновения налоговых рисков

- Какие документы помогут компании защититься от необоснованных требований налоговой инспекции

- Как узнать мнение налоговиков и судей по какому-либо спорному вопросу

- Что такое налоговая «подушка безопасности» и как она поможет компании избежать штрафов за неуплату налогов

Налоги – значительная статья расходов любого предприятия.

Но чтобы в бюджет государства поступали только те платежи, которые прописаны в Налоговом кодексе, Вам необходимо создать эффективную систему управления налоговыми рисками.

Это положительно скажется не только на бюджете Вашей компании, но и на ее стоимости. Ведь снижение возможности претензий со стороны налоговиков повышает доверие инвесторов к компании.

Налоговые риски возникают как в результате ошибок или недостатка информации внутри компании, так и от влияния внешней среды (см. Виды налоговых рисков). Но с другой стороны, риск – это событие, которое может и вовсе не произойти. А значит, рисками можно управлять – уметь прогнозировать наступление события и вовремя принимать меры для его снижения или предотвращения.

Виды налоговых рисков

Слово «риск» пришло к нам из французского языка. В дословном переводе оно означает «отвесная скала». Впоследствии понятие риска распространилось на любую угрозу для мореплавателей. Налоговый риск по сути то же самое, только относится к предпринимательской сфере – это любая опасность, которая угрожает компании в процессе начисления и уплаты обязательных платежей.

Налоговые риски можно условно разделить на четыре вида.

- Информационные риски. Возникают, когда в законодательстве нет прямого указания на то, как действовать в той или иной ситуации. Например, Ваша компания получила счет-фактуру, подписанную при помощи факсимиле. Можно ли по такому документу принять НДС к вычету? В Налоговом кодексе информации нет. Судебная практика показывает, что суды в этом вопросе имеют диаметрально разные позиции.

- Риски процесса. Эти риски возникают из-за неправильных действий самой компании. Так, предприятия чаще всего нарушают сроки представления в банк сведений об открытии или закрытии счета, сроки представления налоговой декларации, ошибаются при исчислении и уплате налогов.

- Риски окружения. Связаны с разным толкованием законодательства компаниями и налоговыми органами. Возьмем, к примеру, постановление Конституционного суда от 14.07.2005 №9-П, где указано, в каких случаях налоговая инспекция может восстановить пропущенный срок давности, чтобы привлечь компанию к ответственности. Руководствоваться рекомендуется следующим правилом: если компания препятствует налоговой проверке, использует неясное положение законодательства о сроках давности в ущерб другим организациям и общественным интересам, то инспекция может штрафовать компанию, даже если установленный трехлетний срок прошел. На практике компании и налоговики по-разному понимают это положение, из-за чего и возникают споры о том, какие действия под него подпадают, а какие – нет.

- Репутационные риски. Компания, к которой есть претензии со стороны налоговиков, будет менее интересна контрагентам, клиентам и тем более инвесторам. Причина происхождения этих претензий (были ли это собственные ошибки компании, непредвиденные изменения законодательства или трактовка неопределенности закона налоговым органом) значения не имеет.

Как снизить налоговые риски

Методов, которые позволят Вашей компании уменьшить налоговые риски, не так уж и мало.

Например, правильность своих действий компания может подтвердить дополнительными документами или ссылками на существующие судебные прецеденты.

Также Ваша компания сама может инициировать судебный процесс на небольшую сумму, чтобы определить позицию арбитражного суда по спорному вопросу. Рассмотрим, как на практике применять методы управления налоговыми рисками.

Сбор дополнительных документов

Налоговые инспекторы в ходе проверок особое внимание уделяют расходам компании. Часто претензии звучат так: расход экономически не оправдан или документально не подтвержден, а значит компания неправомерно включила его в уменьшение прибыли. Однако можно и нужно противостоять позиции чиновников.

Такие претензии не будут звучать оправданно, если Ваш юрист или финансовый директор заранее позаботится о документах, подтверждающих экономическую обоснованность расхода. Какие конкретно документы могут быть использованы в качестве доказательств, зависит от ситуации.

Вы как Генеральный Директор всегда можете поинтересоваться, есть ли в отношении того или иного спорного расхода следующие документы (этого бывает достаточно, чтобы компания могла обосновать свою позицию):

- запросы в государственные органы (Минфин России или ФНС России) и ответы на них;

- аналитические справки самой компании или внешних консультантов о том, почему данный расход можно включить в уменьшение прибыли;

- внутренние приказы руководителя компании, подтверждающие производственную направленность расхода;

- внутренние документы компании (к примеру, документ, определяющий маркетинговую политику, поможет доказать, что расходы на маркетинговые исследования экономически оправданны);

- постановления судов (надо искать подходящие примеры из судебной практики того региона, где работает Ваша компания);

- отчеты внешних специалистов о проделанной работе по тому или иному вопросу (если, например, налоговые инспекторы считают, что расходы на привлечение сторонних консультантов не имели под собой никаких оснований).

Пример

Организация решила заключать с соискателями, а также с некоторыми своими сотрудниками ученические договоры. Это позволяет делать статья 198 Трудового кодекса. За время обучения (действия ученического договора) сотрудникам будут платить стипендию.

Поскольку стипендия, выплачиваемая на основании ученического договора, не облагается ЕСН, можно предположить, что налоговые инспекторы посчитают заключение ученических договоров экономически не оправданным действием и доначислят налог.

Поэтому для подстраховки организация обратилась за разъяснениями в Минфин России (в департамент таможенно-тарифной политики). Сотрудники департамента в своем ответе подтвердили правоту компании (см. письмо Минфина России от 24.10.2006 №03-05-02-04/167).

Теперь организация может не опасаться, что налоговые органы доначислят ЕСН.

Обратите внимание: письмо, рассмотренное в примере, вряд ли даст Вашей компании стопроцентную защиту в аналогичном вопросе. Во-первых, этот документ не был создан по запросу именно Вашей компании, во-вторых, не имеет непосредственного отношения к Вашей хозяйственной операции, являющейся предметом спора.

Однако если письмо Минфина было выпущено в виде разъяснений какого-либо вопроса, то такой документ вполне подойдет в качестве доказательства. Как правило, письма Минфина России или ФНС России, адресованные какой-либо компании, начинаются со слов: «В ответ на Ваш запрос сообщаем…».

Понять, носило ли письмо разъясняющий характер или было адресовано конкретному предприятию, поможет анализ письма. Это задача Вашего юриста, финансового директора или бухгалтера.

Изучение мнения налоговиков и судей

Узнать мнение налоговиков и судей по какому-либо спорному вопросу, связанному с исчислением и уплатой налогов, Вы можете опытным путем – это так называемый метод судебного прецедента. Использовать этот метод можно двумя способами.

Первый заключается в том, что Вы вносите в бюджет всю сумму спорного налога, затем всю ее возвращаете. Это так называемый метод полного судебного прецедента. То есть сначала Ваша бухгалтерия уплачивает в бюджет налог, рассчитанный на основании позиции налогового органа.

Затем она сдает уточненную налоговую декларацию и просит вернуть уплаченный налог. Даже если суд решит дело не в Вашу пользу, то неблагоприятные последствия Вашему бизнесу не грозят, так как налог уже уплачен. Если же судьи займут Вашу сторону, то Вы сможете вернуть деньги.

Второй способ заключается в частичной уплате налога, последующей сдаче уточненной налоговой декларации и просьбе о возврате налога.

Этот способ более предпочтителен, так как отвлекает меньшую сумму из оборота компании, а результат будет аналогичным: вы получите решение суда и (или) налогового органа по спорному вопросу, на которое Вы сможете ссылаться впоследствии.

Однако в этом случае Вы больше рискуете, так как суд может занять сторону налоговиков и придется доплачивать налог, а с ним и пени и, возможно, штрафы за пропущенные сроки.

Пример

Компания заключила договор аутсорсинга на ведение бухгалтерского и налогового учета. Довольно часто налоговые органы признают расходы по таким договорам экономически необоснованными. Не зная, как поведет себя налоговая инспекция, организация, чтобы обезопасить себя, может применить метод судебного прецедента двумя способами:

- уплатить полностью налог на прибыль, например, за 2008 год, то есть не относить расходы по договору аутсорсинга в уменьшение налогооблагаемой прибыли, подать уточненную налоговую декларацию и, получив отказ в возврате излишне уплаченного налога, обратиться в суд;

- заплатить налог на прибыль частично, например, за четвертый квартал 2008 года, после этого подать уточненную декларацию, приложив к ней письмо с подробным обоснованием своей позиции, и, в случае отказа налогового органа в возврате излишне уплаченного налога, обратиться в суд.

Однако, несмотря на кажущееся удобство таких способов устранения неясностей в законодательстве, нужно не забывать о поправках в пункт 10 статьи 89 Налогового кодекса, действующих с 1 января 2007 года.

Их суть в следующем: если компания подала уточненную налоговую декларацию, в которой указана меньшая сумма налога, инспекторы вправе провести в компании повторную выездную налоговую проверку. В рамках данной проверки будет проконтролирован период, за который представлена «уточненка».

Таким образом, Вам надо учитывать, что, используя метод судебного прецедента, Вы можете спровоцировать новую масштабную выездную налоговую проверку Вашей компании.

Налоговая «подушка безопасности»

Суть этого метода в том, что компания умышленно создает переплату по налогам, или же, обнаружив, что переплатила налоги, не возвращает их из бюджета, а планирует направить средства в счет будущих платежей.

Метод управления налоговыми рисками с помощью налоговой «подушки безопасности» основан на позиции Высшего арбитражного суда РФ, выраженной в постановлении пленума ВАС РФ от 28.02.2001 №5.

По мнению судей, если за предыдущие периоды у компании есть переплата по определенному налогу, которая перекрывает или сумму налога, заниженного в последующем периоде, или равна ей, – правонарушение не возникает, так как не образуется задолженность в бюджет.

А значит, не возникает угрозы начисления пеней, штрафов по статье 122 Налогового кодека, а также угрозы привлечения к уголовной ответственности.

Реализовать на практике этот метод Вы можете двумя способами:

- Бухгалтерия сдает в налоговый орган уточненную декларацию и заявление о возврате излишне уплаченной суммы налога. Допустим, Ваша компания получит отказ в возмещении. В этом случае не надо обращаться в арбитражный суд, лучше оставить переплату что называется «про запас» – на случай выездной налоговой проверки и возможных доначислений по данному налогу. Однако у этого способа есть и недостатки. Во-первых, Вы не используете в обороте средства (переплату), несмотря на то что, обратившись в арбитражный суд, Вы могли бы их вернуть. Во-вторых, есть шанс пропустить срок, в течение которого Вы вправе обжаловать решение ИФНС, и потерять возможность вернуть сумму переплаты вообще. Кроме того, используя данный способ, Вы должны помнить о возможности назначения налоговым органом повторной проверки.

- Ваша бухгалтерия не сдает в налоговый орган уточненные налоговые декларации, сохраняя переплату до момента проведения выездной налоговой проверки. Если по ее результатам будут доначисления, то Ваш юрист в возражении на акт налоговой проверки может заявить о переплате и попросить учесть это обстоятельство. Практика показывает, что налоговики не учитывают переплаты при вынесении решений по выездным налоговым проверкам. Но такая позиция не всегда согласуется с судебной практикой: судьи часто выносят решения в пользу компаний (см., например, постановление ФАС Северо-Западного округа от 03.12.2001 №2607). Надо сказать, что мнение арбитражных судов по данному вопросу полностью согласуется с законом. Так, в обязанности налоговых органов входит «сообщать налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога» (п. 3 ст. 78 НК РФ).

Пример

Налоговая инспекция провела выездную проверку ЗАО «Пензахлебопродукт». По ее итогам предприятию доначислили НДС в размере 523 тыс. руб., а также предложили уплатить штраф в сумме 104 тыс. руб. Не согласившись с выводами налоговиков, компания обратилось в суд.

Дело в том, что на момент, когда налоговики выявили недоимку, у компании была переплата по НДС в размере 996 тыс. руб. Судьи пояснили, что данная переплата полностью перекрывала сумму доначисленного налога, а значит, у компании не было задолженности перед бюджетом.

В результате решение налоговых инспекторов о привлечении предприятия к ответственности в виде штрафа было отменено (см. постановление ФАС Поволжского округа от 15.05.2008 №А49-4532/2007).

Источник: https://www.gd.ru/articles/3118-nalogovye-riski