Прощение долга по займу между юридическими лицами

Однако подобный подход налоговиков разделяют не все суды. И при необходимости кредитор сможет отстоять свою правоту в судебном порядке.

ВАС в своем определении исходил из того, что перечень внереализационных расходов не является исчерпывающим, поэтому убытки, связанные с прощением долга допускается отнести к подобным затратам.

Но данное решение распространяется только на заключенные мировые соглашения в части прощения части долга. У организации также есть шанс отстоять свою позиции перед Налоговиками, если она докажет наличие у нее коммерческого интереса от такой сделки.

Можно также дождаться истечения срока давности по возврату задолженности, тогда также можно избежать предъявления претензий. Прощение долга между юридическим и физлицом Долговой договор может заключаться как между физическими, так и юридическими лицами, а также иметь смешанный характер.

Прощение долга по договору займа между юридическими лицами

ВажноДовольно редко прощение долга между юридическими лицами называется сделкой на безвозмездной основе. В качестве примера можно привести такой хозяйственный инструмент, как скидки, которые получает покупатель за выполнение определенных условий. Рассматривая вопрос прощения долга, необходимо отделять такой термин, как «безвозмездная передача», так как это совершенно разные понятия.

В случае безвозмездной передачи средств или товаров покупатель значительно упрощает расчеты, связанные с налогообложением прибыли и снижает потери от НДС.

Прощение долговых обязательств на безвозмездных условиях Безвозмездным закрытием долга можно считать ту ситуацию, когда кредитор не требует от должника денежные средства или имущество, которое он должен отдать для погашения задолженности.

Как оформить прощение долга между юридическими лицами

Такие действия называть безвозмездным прощением нельзя. В бухгалтерском учете кредиторскую задолженность, списанную в связи с истечением срока давности, отражают в составе внереализационных доходов.

При формировании доходной части за счёт прощеного долга увеличивается налогооблагаемая база, поэтому очень важно сделать правильную оценку долга, чтобы полученные суммы не вызывали нареканий у налоговой инспекции.

Наиболее правильно было бы внести в доходную часть ровно такую сумму долга, которую простил кредитор. В результате такой операции покупатель имеет право учесть также входной НДС в своих расходах.

Оформляя договор прощения долга, нужно обязательно прописать в этом документе все условия, на которых продавец прощает задолженность покупателю.

Только в таком случае можно включать в доходы прощенную сумму.

Прощение процентов по договору займа юридическому лицу

Налоговых последствий по НДС у обеих сторон не возникает, так как денежные займы не подлежат обложению этим видом налога. Прощенный долг в сумме процентных платежей не является расходной операцией (Письмо Минфина от 31.12.2008 г. №03-03-06/1/728). Но в бухгалтерском учете по ПБУ 18/02 эта операция влечет возникновение затрат.

Прощение долга между юридическими лицами налоговые последствия

Контролирующие органы приравнивают сделку к операции по безвозмездной передаче. В отношении НДС прощение долга не оказывает никакого влияния. Должник при аннулировании долга отражает в учете внереализационные доходы.

Налоговые органы настаивают на том, что при прощении задолженности предприятие-должник фактически не несет никаких расходов. Обоснование – Определение КС РФ от 04.11.2004 г.

Соглашение о прощении долга юридическому лицу

ВниманиеВо всех правилах и законах есть свои исключения. Это относиться к оплате налога на прибыль юридического лица.

Если организация – займодавец прощает задолженность организации – заемщику, причем займодавец является учредителем заемщика (то есть заемщик – дочерняя компания) и доля займодавца в уставном капитале заемщика более 50%, то прощеный долг не включается в состав внереализационных расходов.

И, следовательно, не облагается налогом на прибыль. Как прощение долга отображено в законодательстве Основополагающими документами, регламентирующими деятельность юридических лиц на территории Российской Федерации, являются Гражданский и Налоговый Кодексы.

Прощение долга подробно отражено в главе 26 ГК РФ. Кроме этого необходимо пользоваться главой 42, которая объясняет все аспекты договора займа, в том числе и заключаемого между юридическими лицами.

Оформление прощения долга заемщику

Прочиерасходы» 66 «Расчеты пократкосрочнымзаймам», субсчет»Расчеты попроцентам» 3 000 Проценты и в бухгалтерском, и в налоговом учете отражаются в расходахежемесячно и в одной и той же сумме (ведь для целей налогового учетапроценты нужно нормировать лишь при ставке свыше 13,95% (7,75 x 1,8))(Пункт 8 ПБУ 15/2008 «Учет расходов по займам и кредитам»).Поэтому разница в признании доходов и расходов в налоговом ибухгалтерском учете не возникает На дату прощения займа и процентов (31.01.2011) Отражен прочий доход в суммепрощенного займа 66 «Расчеты пократкосрочнымзаймам», субсчет»Расчеты поосновной суммезайма» 91-1 «Прочиедоходы» 300 000 Отражен прочий доход в суммепрощенных процентов(300 000 руб. x 12% /12 мес. x 7 мес.) 66 «Расчеты пократкосрочнымзаймам», субсчет»Расчеты попроцентам» 91-1 «Прочиедоходы» 21 000 Отражен ПНА(321 000 руб.

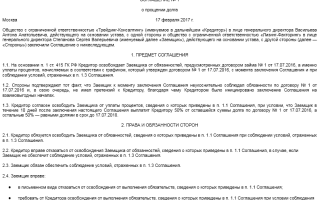

Прощение долга по договору займа — образец соглашения

Списание задолженности во внереализационные расходы допустимо в том случае, если дело о непокрытых обязательствах было передано в судебный орган и началось исполнительное производство.

Тогда возможен вариант мирного решения конфликта. Однако плательщик обязан предоставить доказательства оформления сделки из-за своего коммерческого интереса.

В частности, таким интересом должно являться оформление мирового соглашения, которое поможет урегулировать возникший конфликт.

Прощение долга и налоговые последствия

Источник: http://auditinter.ru/proshhenie-dolga-po-zajmu-mezhdu-yuridicheskimi-litsami-2/

Прощение долга по займу между юридическими лицами

По позиции специалистов Налоговой службы у должника в результате прощения ему долга возникает так называемая экономическая выгода в виде суммы основного долга и процентов, начисленных за пользование заемными средствами и в результате возникшей просрочки.

Заемщик фактически не возвращает эти деньги и может свободно распоряжаться ими по своему усмотрению. По НК РФ (ст. 224) указанные суммы подлежат налогообложению по ставке НДФЛ 13%.

Списание долга учредителю по договору займа Многие собственники кредитуются в своих компаниях. Зачастую они предпочитают оформлять на себя безвозмездные займы, которые затем не спешат отдавать по несколько лет.

Ведь по таким договорам займа не действует срок давности в три года и договор зачастую заключается на неопределенный срок по усмотрению собственников.

Прощение долга по договору займа между юридическими лицами

Не всегда прощение долга расценивается судебным органом в качестве именно процедуры такого характера. Иногда оно классифицируется как дарение. То есть, судебным органом ситуация расценивается как предоставление дара.

Однако данный процесс запрещён к проведению между фирмами коммерческого характера. Для обоснования того, что прощение долга проводится правомерно, требуется обоснование процедуры.

Кредитору необходимо доказать, что данное решение обосновано с экономической точки зрения.

Соглашение о прощении долга юридическому лицу

ВниманиеЕщё один важный пункт – налоговые обязательства и то, каким образом они подразделяются между сторонами.

Содержание статьи

- Правомерность осуществления прощения по договору займа

- Разновидности форм сделки

- Прощение долга между юридическими лицами: налогообложение у кредитора

- Налоговые последствия для дебитора

- Как оплачивается НДС дебитором?

Правомерность осуществления прощения по договору займа Взаимоотношения кредитора и дебитора образуются на основании заключённого договора.

Согласно ему, две стороны оформили соглашения, по которому кредитор предоставляет второй стороне займ или услуги с условием возврата. Прекращение договора наступает в том случае, когда дебитор исполнил своё обязательство.

Но есть и ещё один вариант закрытия сделки – прощение долга.

Оформление прощения долга заемщику

Согласно с этими документами договор займа между юридическими лицами с процентами или без них должен заключаться в письменной форме. В договоре должны быть оговорены все важнейшие аспекты заключаемой сделки, касающиеся суммы займа, срока его возврата, условий возврата и так далее.

Все изменения в основной договор займа возможны только в форме дополнительных соглашений, которые, так же как и основной договор, заключаются в письменном виде. Это же касается и соглашения о прощении долга. На основании главы 26 прощение основной суммы долга или его определенной части возможно исключительно при обоюдном соглашении сторон.

В части налогов, возникающих у юридических лиц, вследствие заключения договора займа и соглашении о прощении задолженности надо опираться на Налоговый Кодекс РФ.

Прощение процентов по договору займа юридическому лицу

Например, собственник взял у компании в долг 500 тыс.р. По итогам полугодия компанией было принято решение выплатить дивиденды в размере 1 млн.р.

ВажноС указанной суммы необходимо удержать и перечислить в бюджет НДФЛ 13% (130 тыс.р.). Если собственник решится на взаимозачет, то он получит на руки (1000000-130000-500000) = 370000 р.

Часто встречается на практике, что собственник и директор компании – это одно лицо.

В этом случае договор займа подписывается в нескольких экземплярах: на должностное лицо и учредителя.

Без договора выдать деньги компания не вправе, так как средства на счетах по сути являются не собственностью ее учредителей, а принадлежат ООО.

Налогооблажение В результате прощения задолженности учредителю у компании не формируются расходы, уменьшающие налогооблагаемую базу.

Следовательно, включить в затраты для расчета налога на прибыль аннулированный займ учредителю нельзя.

Прощение долга: основание процедуры, оформление и налогообложение

Налог наприбыль» 99 «Прибыли иубытки» 64 200 Сумма прощенного займа и прощенных процентов в бухгалтерском учетевключается в доходы, а в налоговом — нет, поэтому с суммы разницы в учетеотражается постоянный налоговый актив (ПНА) А в учете ООО «Весна» будут отражены следующие бухгалтерские проводки. Содержание операции Дт Кт Сумма На дату выдачи займа (01.07.2010) Перечислен заем дочернейкомпании 58-3″Предоставленныезаймы» 51 «Расчетныесчета» 300 000 На конец каждого месяца, в котором заемщик пользовался займом(июль 2010 г. — январь 2011 г.) Начислены проценты подоговору займа(300 000 руб. x 12% /12 мес.) 76 «Расчеты сразнымидебиторами икредиторами» 91-1 «Прочиедоходы» 3 000 Проценты и в бухгалтерском, и в налоговом учете признаются в доходаходинаково — ежемесячно (Пункт 13 ПБУ 9/99; п. 6 ст. 271 НК РФ).

Ошибка установки соединения с базой данных

Налог на добавленную стоимость регламентируется главой 21 указанного документа.Налог на прибыль юридические лица обязаны выплачивать в соответствии с главой 25 НК. Кроме основных документов к числу важнейших актов, объясняющих прощение долга одного юридического лица другому можно отнести:

Источник: http://departamentsud.ru/proshhenie-dolga-po-zajmu-mezhdu-yuridicheskimi-litsami/

Оформление прощения долга заемщику

Процедура прощения долга прописана в 415 ст. ГК РФ. Здесь указывается возможность освобождения кредитором должника от денежных обязательств.

При этом подчеркивается, что сам должник может и отказаться от поступившего ему предложения со стороны кредитора, т.е. сделка не носит одностороннего характера.

Если же кредитор отказался принять долг, то должник вправе внести средства на депозит нотариуса/суда.

У должника есть определенный срок, чтобы направить кредитору свои возражения по поводу прощения долга. Иначе его обязательства будут считаться исполненными.

Согласие должника на предложение кредитора может найти свое отражение в письменном уведомлении.

Но юридическую силу его согласие приобретет и в том случае, если он не предпримет никаких действий, направленных на подачу возражения.

Долг допускается простить полностью или частично. В последнем случае лишь изменяется обязательство одной стороны.

Гражданский кодекс указывает на то, что по сути прощение долга – это сделка, тождественная по своим условиям дарственной.

Следовательно, к ней применяются все требования и ограничения, которые сопровождают заключение договора дарения.

В частности, подобные сделки запрещены между коммерческими фирмами, они заключаются на условиях добровольности, безвозмездности и безусловности. Кредитор не вправе указывать на особые условия освобождения от обязательств.

Прощение долга невозможно при нарушении имущественных прав третьих лиц. Например, если сделка заключается в преддверии процедуры банкротства.

Как оформить соглашение?

Подобное соглашение не является обязательным, но на практике его стоит заключить во избежание спорных ситуаций. Так, в данном документе более всего заинтересован сам должник на случай, если кредитор передумает и решит оспорить прощение долга, потребует исполнения обязательств.

Стандартное соглашение включает такие пункты как:

- информация о номере и дате составления документа;

- данные должника/кредитора, сведения об их законных представителях;

- реквизиты доверенности представителей;

- условия заключения соглашения;

- требования сторон;

- ссылка на договор кредитования, по которому списываются обязательства;

- способы разрешения спорных ситуаций;

- количество экземпляров.

Между юридическими лицами

Ситуации, при которых юрлица заключают между собой договора займа, далеко не редкость. Как и случаи, когда должник в результате оказывается не способным исполнить взятые на себя обязательства.

Закон разрешает решать коммерческим организациям подобные споры по возврату задолженности мирным путем. При этом оформлять сделку по прощению долга в чистом виде юридическим лицам запрещается.

Договор прощения долга должен четко указывать на те преимущества, которые получает кредитор при заключении соглашения. Это может быть слияние с юрлицом-должником, его поглощение, выполнение им каких-либо поручений кредитора, выплата долгов за займодавца и пр.

Безвозмездное списание долга между юрлицами допускается в исключительных случаях: если задолженность не превышает 3000 р. или одна из сторон является НКО (некоммерческой организацией).

Налоговые последствия

Прощение долга между юридическими лицами сопровождается высокими налоговыми рисками для самого кредитора. Наибольшие сложности могут возникнуть у юрлица при отнесении прощенного долга к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль. Обычно организации стремятся включить их в состав внереализационных расходов.

Налоговики в данном вопросе солидарны с позицией Минфина. Ведомство указывает, на то что частично или полностью прощенный долг не соответствует критериям коммерческой целесообразности и не направлен на получение юрлицом прибыли. А именно с опорой на эти критерии какие-либо расходы могут уменьшить налогооблагаемую базу.

К списанному долгу не могут применяться нормы, аналогичные безнадежным долгам. Так как прощенный долг в силу добровольности его списания не может выступать как безнадежный.

Однако подобный подход налоговиков разделяют не все суды. И при необходимости кредитор сможет отстоять свою правоту в судебном порядке.

ВАС в своем определении исходил из того, что перечень внереализационных расходов не является исчерпывающим, поэтому убытки, связанные с прощением долга допускается отнести к подобным затратам.

Но данное решение распространяется только на заключенные мировые соглашения в части прощения части долга.

Прощение долга между юридическим и физлицом

Долговой договор может заключаться как между физическими, так и юридическими лицами, а также иметь смешанный характер. В последнем случае взаимодействуют граждане или группа физлиц и юридическое лицо. При этом каких-либо особенностей правовая природа сделки по прощению долга иметь не будет. Регулироваться она будет ст.451 ГК РФ.

Налоговый кодекс содержит указание на размер необлагаемой налогом материальной помощи. Так как прощение задолженности может быть приравнено к дарению и безвозмездной помощи от работодателя, то НДФЛ не удерживается с долга в пределах 4000 р.

Что касается необходимости начисления на аннулированный долг взносов во внебюджетные фонды, то данный вопрос весьма спорный. При необходимости работодатель сможет доказать в суде, что доход в виде прощенной задолженности не связан с исполнением трудовых обязанностей сотрудника и на данную сумму не начисляются взносы.

Между физическими лицами

Если сторонами по договору займа являются физлица, то к ним не применяются ограничения, свойственные для юридических лиц. Сделка в данном случае может быть безвозмездной, а займодавец может не получить никаких явных выгод от ее заключения.

Должнику стоит получить от своего кредитора письменное подтверждение его намерений простить задолженность. Устные договоренности при необходимости нельзя предъявить в качестве доказательств для суда.

Прощение долга банком по кредитному договору

Закон не запрещает банкам прощать долги своих клиентов. Для этого им достаточно отправить в их адрес письменное уведомление о своем намерении. Обычно такая инициатива исходит от банка.

Ситуации, при которых банки идут на аннулирование задолженности заемщика, являются нетипичными. Обычно банки используют все способы для возврата задолженности: инициируют банкротство должника, судебное разбирательство и начало исполнительного производства или в крайнем случае продают долг коллекторским агентствам.

Обычно банк идет на добровольное списание долга при наличии объективных обстоятельств. В их числе:

- нецелесообразность проведения мероприятий по возврату задолженности: затраты на получение денег назад превысят издержки банка (на оплату услуг оператора, специалиста по взысканию долгов, юриста в суде, отправку корреспонденции и пр.) – обычно речь идет об относительно небольших суммах до 10 тыс.р.;

- истек исковой срок давности по договору (36 месяцев);

- должник признан без вести пропавшим, умер и у него отсутствуют наследники и пр.

При отсутствии веских оснований для списания долга заемщику банк может привлечь к себе излишнее внимание со стороны ЦБ, что в конечном итоге грозит отзывом лицензии у коммерческой организации.

По позиции специалистов Налоговой службы у должника в результате прощения ему долга возникает так называемая экономическая выгода в виде суммы основного долга и процентов, начисленных за пользование заемными средствами и в результате возникшей просрочки. Заемщик фактически не возвращает эти деньги и может свободно распоряжаться ими по своему усмотрению. По НК РФ (ст. 224) указанные суммы подлежат налогообложению по ставке НДФЛ 13%.

Списание долга учредителю по договору займа

Многие собственники кредитуются в своих компаниях. Зачастую они предпочитают оформлять на себя безвозмездные займы, которые затем не спешат отдавать по несколько лет.

Ведь по таким договорам займа не действует срок давности в три года и договор зачастую заключается на неопределенный срок по усмотрению собственников.

Закон не содержит ограничений не только по поводу сроков, но и суммы займа, а также условий договора (размера процентов за пользование деньгами компании).

Простить собственнику можно как основной размер задолженности, а также начисленные, но так и неуплаченные проценты.

Погасить свой долг по займу перед компанией собственник может и путем взаиморасчета. Он может включить в зачет выплаты по займу положенные ему дивиденды.

Например, собственник взял у компании в долг 500 тыс.р. По итогам полугодия компанией было принято решение выплатить дивиденды в размере 1 млн.р. С указанной суммы необходимо удержать и перечислить в бюджет НДФЛ 13% (130 тыс.р.). Если собственник решится на взаимозачет, то он получит на руки (1000000-130000-500000) = 370000 р.

Часто встречается на практике, что собственник и директор компании – это одно лицо. В этом случае договор займа подписывается в нескольких экземплярах: на должностное лицо и учредителя. Без договора выдать деньги компания не вправе, так как средства на счетах по сути являются не собственностью ее учредителей, а принадлежат ООО.

Налогооблажение

В результате прощения задолженности учредителю у компании не формируются расходы, уменьшающие налогооблагаемую базу. Следовательно, включить в затраты для расчета налога на прибыль аннулированный займ учредителю нельзя. Такой вид расходов не прописан в Налоговом кодексе.

При этом у учредителя на дату аннулирования задолженности возникают доходы, с которых необходимо удержать налог со ставкой 13%.

Страховые взносы с прощенной задолженности не удерживаются, так как в качестве объекта для их начисления выступают только доходы по трудовым/гражданско-правовым договорам.

Если учредитель не трудоустроен в своей компании, то любые выплаты в его адрес не облагаются взносами. В их числе дивиденды и прощенные займы.

Например, учредителю простили задолженность перед фирмой в размере 1 млн.р. в 2016 году. В 2017 году ему необходимо перечислить в бюджет НДФЛ в размере 13% от указанной суммы (1000000*13/100=130000 р.).

Источник: https://bankrotstvoved.ru/dolzhnik/proshhenie-dolga

Частичное или полное прощение долга физическому лицу

Прощение долга между юридическим и физическим лицом представляет собой двухстороннюю сделку между кредитором и должником, условия заключения которой регламентированы нормами гражданского законодательства. В соответствии с ГК РФ прощение долга должно происходить с учетом основных законодательных требований, к числу которых относят добровольный характер договоренности и соблюдение порядка ее оформления.

В статье представлена информация о том, в каких случаях возможно заключение сделок подобного рода и при каких обстоятельствах. Помимо этого, вы сможете узнать, какие налоговые последствия может повлечь за собой прощение долга.

Условия заключения сделки, основания для списания долга

Оформление займа или кредитного договора на данный момент не является редкостью.

Многие банковские учреждения предлагают выгодные программы кредитования граждан, благодаря которым можно достаточно быстро и с минимальным пакетом документов получить желаемую сумму.

Однако, как показывает практика, некоторые заемщики переоценивают свои финансовые возможности, в результате чего не могут выполнять предусмотренные кредитным договором обязательства. Отказ от погашения кредита приводит к формированию задолженности.

Существует несколько вариантов решения данной проблемы, к сожалению, не все они являются выгодными для сторон договора, к примеру, процедуру взыскания долга через суд вряд ли можно отнести к числу приятных. Для должника оптимальным способом выхода из сложившейся ситуации может стать заключение договора о прощении долга.

Обратите внимание! Соглашение о прощении долга может быть составлено только в случае согласия обеих сторон сделки, то есть кредитора и должника.

В том случае, если должник не согласен с решением банка освободить его от выполнения обязательств и желает погасить задолженность, он вправе отказаться от заключения сделки, сумму задолженности при этом он может разместить на депозите нотариуса или суда.

В соответствии с предписаниями гражданского законодательства договор не должен ущемлять прав и свобод его сторон, а также третьих лиц, имеющих отношение к делу. Не является исключением и рассматриваемое соглашение.

Договор о прощении долга должен быть составлен в письменной форме и содержать необходимую информацию. Устная договоренность между банком и должником об освобождении от выполнения обязательств юридического значения не имеет и не может выступать доказательством прощения долга в суде. Предметом прощения может стать как вся сумма задолженности, так и ее часть.

Способы извещения должника о желании кредитора простить долг:

- отправка официального уведомления;

- предоставление долговой расписки;

- прекращение действия кредитного договора;

- заключение мирового соглашения.

Принятию финансовым учреждением решения о прощении долга, как правило, предшествует выполнение ряда действий. К их числу относят:

- проверку платежеспособности должника;

- получение согласия на заключение сделки со стороны заемщика.

Если в ходе проверки неплатежеспособность должника подтвердилась и на заключение сделки он согласен, можно оформлять договор.

Чаще всего банки идут на такой шаг в следующих ситуациях:

- у заемщика два или более кредитов, поэтому выполнять обязательства в полном объеме по каждому из них он не может. Уменьшение долговой нагрузки путем прощения одного из долгов позволяет должнику платить по остальным счетам;

- задолженность слишком большая и ее полное погашение не под силу заемщику. Прощение части долга в большинстве случаев способствует выполнению должником оставшихся обязательства, а также позволяет банку избежать более крупных финансовых потерь;

- мероприятия, направленные на взыскание долговых средств, нецелесообразны. Как правило, это касается небольших займов, размер которых не превышает 10 000 рублей. Банк может прийти к такому решению, подсчитав расходы на оператора, услуги юриста и на госпошлину, оплатить которую необходимо в случае судебного разбирательства;

- срок исковой давности, в отношении кредитных договоров речь идет о 3 годах, истек. Стоит отметить, что некоторые финансовые структуры, даже в случае истечения общего срока давности, что, по сути, лишает их возможности добиться погашения долга через суд, не упускают возможности вернуть хотя бы часть своих средств и продают проблемные кредиты коллекторским компаниям;

- должник признан судом умершим или пропавшим без вести, при этом лиц, имеющих право на вступление в наследство, нет;

- в собственности должника нет никакого имущества, к тому же он официально не трудоустроен, что препятствует реализации процедуры взыскания долга.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Как оформляется соглашение

Более заинтересованной стороной в данном случае, бесспорно, выступает должник, поэтому в его интересах проследить за тем, чтобы соглашение было составлено с соблюдением всех законодательных требований. Если в дальнейшем банк передумает и решит возобновить взыскание средств, наличие договора поможет подтвердить тот факт, что долг уже был прощен ранее.

Однако это совсем не означает, что кредитор совсем не заинтересован в правильном оформлении документа, поскольку в случае несоответствия соглашения нормам закона существует риск признания его недействительным. К тому же, отсутствие веских причин для списания долга может привлечь к кредитору повышенное внимание со стороны ЦБ, а это грозит ничем иным, как лишением лицензии.

Стандартный образец договора должен вмещать следующую информацию:

- номер документа, дата его составления;

- сведения о сторонах соглашения (кредитор и заемщик). Если от лица какой-либо из сторон выступает представитель, в соглашении необходимо зафиксировать этот факт, а также указать личные данные доверенного лица и реквизиты выписанной на него доверенности;

- требования участников сделки;

- условия подписания договора;

- сведения о первоначальном договоре, от обязательств по которому освобождается заемщик;

- способ решения проблемного вопроса;

- права и обязанности сторон соглашения;

- пункт о соблюдении конфиденциальности;

- сведения о количестве экземпляров соглашения.

Хотя законодательством и не установлено требование об использовании бланков определенной формы, договор должен иметь письменную форму и содержать все вышеперечисленные пункты.

Что касается нотариального удостоверения документа, то закон не определяет нотариальное заверение как обязательное условие, неисполнение которого влечет за собой недействительность договора.

Вопрос удостоверения сделки остается на рассмотрении ее сторон, однако, как показывает практика, наличие подписи нотариуса под текстом документа является гарантией того, что он будет исполнен надлежащим образом.

Дополнительная информация! Согласно нормам налогового законодательства доход, полученный физическим лицом, облагается налогом (НДФЛ) в размере 13%. В результате прощения долга заемщик получает выгоду, поскольку освобождается от обязательства по возврату кредитных средств и может распоряжаться ними по своему усмотрению, а это является основанием для оплаты НДФЛ.

Налоговые нюансы процедуры списания долга учредителям предприятия

Многие участники обществ предпочитают кредитоваться в компаниях, учредителями которых они являются.

Следует отметить, что такой вариант займа выгоден для заемщика, поскольку не ограничен сроком исполнения обязательств, и в то же время не запрещен законом.

Ссуду подобного рода можно отдать по истечении достаточно длительного периода. Более того, условия предоставления средств и размер процентной ставки устанавливаются непосредственно предприятием.

Однако с 2016 года с введением поправок в налоговое законодательство заключение таких соглашений стало невыгодным для заемщиков-учредителей. Сегодня участник общества, оформивший заем в компании, обязан перечислить в бюджет государства налог в размере 35%.

Избежать налогообложения в таком размере можно:

- переоформив кредитное соглашение, что сопровождается перерасчетом процентов;

- составив договор о прощении долга.

Бесспорно, второй вариант решения проблемного вопроса значительно выгодней для учредителей, поэтому пользуется спросом. Объектом списания в данном случае может быть как само тело кредита, так и начисленные проценты.

Возможным способом погашения задолженности вполне может стать вариант зачета выплаты за счет дивидендов, принадлежащих учредителю.

К примеру, если участник ООО занял у предприятия 300 тысяч рублей, а сумма дивидендов на конец расчетного периода составила 700 тысяч рублей, ему придется отдать 13% налога от данной суммы, что составит 91 тысячу рублей и непосредственно тело долга. Остается 309 тысяч.

Предоставление средств учредителям ООО без договора не допускается, поскольку они являются собственностью не участников общества, а самой компании. Если владелец предприятия и его директор — одно и то же лицо, кредитное соглашение следует составить в нескольких экземплярах, отдельно для руководителя общества и для его владельца.

Чтобы избежать негативных последствий, наступление которых возможно в случае несоблюдения правил деловой переписки и несоответствия соглашения законодательным требованиям, лучше обратиться к юристу, специализирующемуся в данной правовой сфере. Компетентный и опытный специалист поможет корректно составить договор и проследит за тем, чтобы законность заключения сделки не была нарушена.

Источник: http://urlaw03.ru/dolgi/article/proshhenie-dolga-mezhdu-yuridicheskim-i-fizicheskim-licom

Прощение долга между юридическими лицами налоговые последствия — Правовая помощь юриста

Несмотря на то, что прощение долга и дарение являются разными сделками, в некоторых случаях ВАС РФ полагает, что прощение долга между коммерческими организациями следует рассматривать как дарение.

Это может быть тогда, когда суд установит, что кредитор намеревался освободить должника от обязанности долга в качестве дара (п.3 информационного письма Президиума ВАС РФ от 21.12.2005г.

№104 «Обзор практики применения арбитражными судами норм Гражданского кодекса Российской Федерации о некоторых основаниях прекращения обязательств»; далее – информационное письмо № 104).

Для того, чтобы доказать, что прощение долга не является дарением, нужно подтвердить экономическую обоснованность совершенной сделки, то есть показать взаимосвязь между прощением долга и получением кредитором имущественной выгоды по какому-либо обязательству между ним и должником.

Налоговые последствия для кредитора При прощении долга налоговые последствия для кредитора зависят от используемой им системы налогообложения, методов налогового учета, вида и особенностей обязательства, от которого должник освобождается, и других факторов.

Каждую ситуацию нужно анализировать индивидуально, чем, как правило, занимаются бухгалтеры и юристы предприятия либо привлеченные сторонние специалисты.

Некоторые важные нюансы (на примере обязательств, вытекающих из договора поставки и подобных договоров):

- При использовании метода начислений доходы (выручка) для целей налогообложения признаются независимо от их фактического поступления.

Прощение долга и налоговые последствия

Должник в первую очередь заинтересован в правильном оформлении соглашения, поскольку ему важно исключить риск того, что спустя некоторое время кредитор оспорит соглашение о прощении долга и все же потребует исполнить обязательство.

Кредитор также заинтересован в грамотном оформлении соглашения о прощении долга, чтобы суд не признал его незаключенным, особенно если прощение долга обусловлено какими-то встречными обязательствами должника При оформлении соглашения о прощении долга необходимо максимально точно и подробно указать, какое обязательство прекращается, из чего оно возникло, когда истек срок его исполнения и т.

д. Для того, чтобы избежать риска последующего признания прощения долга договором дарения, особо пристальное внимание необходимо уделить тому, чтобы в соглашении были подробно указаны все выгоды, которые получит кредитор от прощения долга.

Прощение долга между юридическими лицами

Внимание

К нему нельзя применить пп.2 п.2 ст.265 НК РФ, поскольку данная норма относится к безнадежным долгам, а прощенный долг в силу п.2 ст.266 НК РФ таковым не является. Так как добровольное прощение долга представляет собой безвозмездную передачу имущества, следовательно, на основании пп.16 ст.270 НК РФ такой долг не может учитываться в налоговых расходах (письмо Минфина России от 12.07.2006г.

№03-03-04/1/579).

Важно

Источник: http://dipna5.ru/proshhenie-dolga-mezhdu-yuridicheskimi-litsami-nalogovye-posledstviya/

Что такое прощение долга и когда такая процедура возможна?

Между юридическими лицами существует множество финансовых операций, которые используются для пополнения оборотных средств. Одной из таких является оформление займа.

https://www.youtube.com/watch?v=hxZG0_YWcOs

Но иногда возникают ситуации, когда субъект хозяйственной деятельности не в состоянии вернуть полученные средства. Одним из выходов является прощение такого долга.

Действующим законодательством предусмотрена возможность заключения договора займа между юридическими лицами. Под ним подразумевается выдача денежных средств одним юридическим лицом другому, под определенные проценты или без них.

Под процентами подразумевается плата, которую займополучатель обязан заплатить кредитору за весь срок, на протяжении которого он будет пользоваться его деньгами. Разобравшись в том, что вообще такое займ, теперь необходимо перейти к тому, возможно ли его простить.

Что такое договор процентного займа и как его заключить, читайте по ссылке.

Данные вопросы регулирует Гражданский кодекс. На основании его правовых норм (26 глава), если между двумя субъектами хозяйственной деятельности возникают такие отношения, и одна из сторон не может выполнить взятых на себя обязательств, то другая может простить долг.

Условия прощения долга.

Необходимые условия

Но для того, чтобы не было злоупотреблений таким правом, законодательный орган предусмотрел случаи, когда это может быть осуществлено. Прощение долга может быть осуществлено только в таких случаях:

- Отсутствие возможности у должника выполнить свои договорные обязательства, то есть погасить долг. При осуществлении экономической деятельности бывают разные ситуации, при которых юридическое лицо не в состоянии погасить свои обязательства.

- Если субъект хозяйственной деятельности прекращает свое существование. То есть предприятие может быть признано банкротом, либо просто прекратить свое существование путем ликвидации. Главное условие состоит в том, что прощение долга должно произойти до момента исключения записи о юридическом лице из ЕГРЮЛ (единого государственного реестра юридических лиц).

- Не должны нарушатся права третьих лиц. Под этим подразумевается то, что если деньги, взятые в долг, должны были быть переданы другому субъекту хозяйственной деятельности, за какие — либо услуги, но не были перечислены, хотя товары были отгружены в полном объеме.

- Принятие нормативного акта, который освобождает от выполнения обязательств. Под этим основанием подразумевается принятие законов, что отменяют некоторые правоотношения, например, ту же главу Гражданского кодекса, которая регулирует понятие займа. Но это редкие случаи, которые на практике применяются крайне редко.

Что нужно для получения кредита на открытие ООО, узнаете из этой статьи.

Порядок прощения долга

Для того чтобы все было сделано на основании действующих норм права, юридические лица должны иметь представление как происходит сам процесс прощения долга. Рассмотрим этот вопрос в виде пошаговой инструкции.

- Для начала необходимо установить реальную сумму долга. Не всегда процесс прощения происходит на всю сумму займа. В некоторых ситуациях, предприятие должник отдает часть долга (выполняет частично обязательства). Поэтому перед началом подписания такого соглашения необходимо четко установить сумму, которую придется прощать.

- Далее представители юридических лиц, должны выяснить, не нарушены ли права третьих лиц. Это необходимо для того, чтобы заключенный договор прощения не был отменен через суд, и обе стороны не понесли материальной ответственности.

- После того как все формальности соблюдены происходит подписание специального соглашения, в котором и прописывается что одна сторона (кредитор) прощает другой (заемщику) определенную сумму долга. Сразу нужно сказать, что такое соглашение в обязательном порядке должно быть письменным.

Вообще форма такого договора требует отдельного внимания. О первой особенности уже было сказано выше, он должен быть письменный.

Под предметом будет подразумеваться установленная денежная сумма, которая будет прощаться. В цене будут указываться безвозмездные действия, то есть совершая прощение, кредитор не получает от этого какой-либо материальной или иной выгоды.

Сбербанк предлагает кредитование малого бизнеса, подробнее об условиях по ссылке.

Срок подразумевает момент подписания договора (дату), когда будут поставлены все подписи. Некоторые юристы говорят, что такой договор напоминает сделку по дарению.

Чем может грозить прощение долга, расскажет это видео:

Да, некоторые сходства есть, но дарственная, это такое соглашение, по которому происходит процессы передачи какого-либо имущества в собственность. Прощение долга таких действий не предусматривает. Важно запомнить, что заверять такой договор у нотариуса не нужно.

Налоговые последствия

Один из главных вопросов, который всегда интересует, это как поступать с налогами. Он актуален, поскольку государственные органы, которые отвечают за это направление, могут наложить большие штрафные санкции за их неуплату.

Рассмотрим, какие налоги платятся юридическими лицами:

- налог на добавленную стоимость (НДС), этот сбор должен платиться с денежного оборота, который возникает, когда предприятие реализует какие-либо товары или услуги, и самостоятельно ставит свою наценку;

- налог на прибыль, он формируется с общих сумм поступления, после чего от них откидываются все затраты (заработная плата, представительские расходы, внереализационные доходы).

Налог на прибыль формируется, в том числе, и из внереализационных доходов. Исходя из различных писем, разъяснений, а также практики судов, дача займа относится именно к непосредственным расходам.

https://www.youtube.com/watch?v=ZWqBgkbYAKw

Поэтому если происходит прощение долга, то юридические лица, между которыми возникли такие правоотношения, в обязательном порядке должны включать сумму займа в внереализационные доходы, и платить с него налог на прибыль.

Что нужно для получение кредита на покупку бизнеса, узнаете по ссылке.

Но есть маленький нюанс, который позволяет некоторым субъектам хозяйственной деятельности вообще ничего не платить.

Если кредитор (субъект хозяйственной деятельности, который дает деньги в займ) имеет дочернее предприятие, и дает такому юридическому лицу средства в долг, при этом владеет долей такого субъекта, превышающей 50% его уставного капитала, то закон говорит о том, что сумма прощенного долга не будет входить во внереализационные доходы. Поэтому никакие налоги в таком случае не платятся.

Пример соглашения о прощении долга.

Важно запомнить, что за сделками, которые происходят между основным и дочерним юридическим лицом всегда стоят на особом контроле у налоговых органов, поэтому соглашения, связанные с дачей займа и прощения его не должны быть фиктивными.

Оформление договора

Разобравшись во всех тонкостях таких сделок, нужно рассказать о том, как правильно оформить такое соглашение. Сразу нужно сказать, что такие договора — это индивидуальные документы, которые составляются под каждый случай отдельно, поэтому их типовой формы не существует, и многие юристы даже не берутся ее создавать.

Основные этапы заключения соглашения

Поэтому ниже будет рассказано, как примерно должно происходить оформление, в виде пошаговой инструкции.

- Стороны должны сначала составить основной договор займа, где прописать возможность прощения долга в случае наступления определенных последствий.

- Когда наступают оговоренные правовые последствия, стороны подписывают дополнительное соглашение либо отдельный договор.

- В нем обязательно должны быть указаны такие реквизиты. Дата подписания и населенный пункт, где он составлен. Далее следует предмет, то есть сумма, которая прощается. Затем идут пункты, регулирующие цену. Как было сказано выше, это безвозмездное соглашение, поэтому ни о каком вознаграждении речи идти не может. И последнее, это срок. Обычно указывается, что правовые последствия (прощение) наступает с момента подписания договора всеми сторонами.

Главное в таких сделках не забывать указывать реквизиты сторон, а также они должны быть оформлены должностными лицами, которые имеют право действовать от имени юридических лиц.

Где находятся самые выгодные предложения по кредитованию малого бизнеса в России, читайте тут.

Теперь разберемся, в какой форме (дополнительное соглашение или отдельный договор) составить прощение. Лучше это делать отдельным договором.Образец договора о прощении долга, можно скачать ниже.

Вызвано это тем, что любое дополнительное соглашение — это неотъемлемая часть самого договора, а он говорит о наличии долговых обязательств, и прекращается тогда, когда они будут выполнены.

Поэтому оформление прощения в виде дополнительного договора может быть расценено налоговыми органами как действия, которые были направлены на переливание денежных средств от одного юридического лица к другому. Так как зачем лицам сразу предусматривать возможность невозврата денег.

Важно запомнить, что регистрировать такие договора в налоговых органах или государственных реестрах не нужно.

Прощение долга между юридическим и физическим лицом

Бывают ситуации, когда такие сделки заключаются между физическими и юридическими лицами. Законодательные акты говорят о том, что дать в долг (займ) юридическому лицу может только его учредитель, или индивидуальный предприниматель, как субъект хозяйственной деятельности.

Говоря об индивидуальных предпринимателях, нужно сразу сказать, что процесс прощения долга в таком случае происходит по схеме, описанной выше. При этом сумма списанного займа включается ИП в его базу налогообложения.

Что такое прощение долга, расскажет это видео:

Но при прощении займа со стороны физического лица, которое является учредителем предприятия, вступают в силу другие механизмы. В принципе если говорить о том, как это лучше сделать, то совет один отельным договором.

Под таким оформлением подразумевается внесение в учредительные документы изменений об увеличении уставного фонда юридического лица. Особенно, если подписывается соглашение о беспроцентном займе. Поэтому лучше всего оформить прощение займа отдельным договором.

Потребительский кредит может получить и ИП, а как это сделать, читайте здесь.

Но это не касается займа, который был дан под проценты. В таком случае налоговые органы будут видеть, что юридическое лицо должно отдать не полученную сумму, а большую, поэтому они даже не обратят внимания на сделку по прощению долга, оформленной дополнительным соглашением.

В остальном стороны должны действовать на основании алгоритмов, прописанных выше. Важно запомнить, что дача денег в займ учредителем это стандартная практика, направленная не только на улучшение платежного баланса предприятия, но и получения дополнительной прибыли физическим лицом.

Прощение долга между юридическими и физическими лицами — это такая юридическая процедура, при которой сторона — должник добровольно отказывается от взятых на себя обстоятельств, а кредитор соглашается с этим, и теряет право требования возврата отданных в займ средств, без какой-либо компенсации (безвозмездно).

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:<\p>

Источник: http://phg.ru/finansy/kredity/kredity-dlya-yur-lic-i-ip/proshhenie-dolga-mejdy-ur-licami.html

Прощение долга между юридическими лицами — налоговые последствия

Прощение любой задолженности по договору займа является достаточно частой процедурой. Но осуществляют ее зачастую при соблюдении должником определенных условий.

Кроме этого, оформление соглашения не должно каким-либо образом нарушать имущественные права лиц, связанных с кредитором (особенно если сроки исковой давности по кредиту еще актуальны, и с должника вполне могут взыскать деньги в судебном порядке).

Списание денежных обязательств не практикуют банковские и микрофинансовые учреждения, но в остальных ситуациях на него вполне можно рассчитывать, хотя бы как альтернативу передачи обязательств третьему лицу, что подробнее описано в статье по ссылке.

Прощение долга между юридическими лицами

Хозяйствующие субъекты, которые ведут бизнес в России, очень редко прибегают к процедуре списания займа. Это связано со значительными трудностями ее проведения, а также с возможностью появления противоречивых вопросов, связанных с выплатой налогов юридических объектов.

Ст 415 ГК РФ прощение долга — основные понятия

Согласно ст. 415 ГК РФ, амнистия долга налоговыми инспекторами и юристами идентифицируется с осуществлением дарения, который основан на договоренности сторон.

Статья не предусматривает обязательного согласия лица, взявшего ссуду. Поэтому, чаще всего вопрос решается путем юридического оформления письменного соглашения, носящего односторонний характер. Если осуществляется юридическая передача прав, обязательств или имущества встречного характера, то соглашение дарением не считается.

Налоговые последствия

После заключения сделки об аннуляции задолженности юридического лица организация обязана отобразить ее последствия в бухгалтерских проводках. Списанные денежные средства относят к внереализационным расходам.

При этом, их сумма в обязательном порядке должна совпадать с указанной в соглашении. Именно с нее кредитор, не смотря на убытки, оплачивает налоги. Согласно требованиям по налогообложению в РФ, вычет НДС осуществляется только тогда, когда списанный долг представлен в продукции, необходимой для сфер, облагаемых НДС.

Прощение процентов по займу между юридическими лицами — налоговые последствия

Процентные ссуды чаще всего выплачиваются равными платежами, в сумму которых входит основной долг, проценты за некоторый период. Действие подписанного соглашения о юридической аннуляции процентного займа, как правило, распространяется только на тело кредита. Если кредитодатель желает простить проценты вместе с остатком долга, такие действия прописываются в соглашении как дополнение.

Прощение долга между учредителем и его фирмой

Если учредитель прощает один или несколько долгов своей фирме, то в бухгалтерском учете такой долг относят к доходам. Сделать соответствующую проводку необходимо в день заключения договора. Когда организация аннулирует задолженность учредителя, дополнительных расходов никто не несет, так как такие затраты не предусмотрены статьей 364.16 НК РФ,

Увеличение чистых активов за счет прощения долга

Если перед организациями, входящими в одну группу, существует задолженность, самым оптимальным путем увеличения чистых активов может стать списание долга. Согласно пункту 1 из статьи 251 НК РФ при списании задолженности учредителем для увеличения активов дочернего учреждения, полученные доходы в результате таких действий налогом не облагаются.

Соглашение о прощении долга по договору займа

При заключении юридического договора о списании займа, необходимо точно указать все пункты и реквизиты сторон. Кроме этого, аналогичные соглашения для юридических и физических лиц имеют существенные отличия, что тоже следует учесть. Если соглашение составлено неправильно, его могут признать недействительным.

Прощение долга по договору займа физическому лицу

В случае, когда договор о списании займа подписан между физическим лицом и предприятием, у сотрудника возникает доход, который подлежит обложению НДФЛ. В иных ситуациях такой необходимости не возникает. При этом, прощение займа, которое обусловлено трудовыми отношениями лучше оформить как договор дарения, чтобы не оплачивать страховые и налоговые взносы.

Может ли банк простить кредитный долг и на какую сумму?

Если банк видит, что ипотека, автокредит или другой займ является безнадежным, то может его списать. Но на практике такие ситуации встречаются достаточно редко. Чаще всего сумма безнадежного кредита возвращается через суд или продается коллекторам.

В такой ситуации заемщик должен знать о сроке исковой давности, который составляет три года. Если банк в этот период не инициирует судебное разбирательство, то должник будет освобожден от выплаты ссуды.

Договор прощения долга учредителем образец как составить?

Соглашение о прощении долга предусматривает исключительно письменное согласование всех условий, соблюдение которых способствует прекращению обязательств должника перед лицом, давшим займ.

Договор состоит из:

- детального описания предмета сделки;

- реквизитов сторон;

- условий действия документа;

- пункта о конфиденциальности, если это предусмотрено.

Договор вступает в действие сразу же после подписания. При этом, образец документа и его заполнения можно скачать или просмотреть на любом сайте, предоставляющем юридические услуги.

Скачать образец соглашения о прощении долга можно здесь:

Если у Вас есть вопросы, проконсультируйтесь у юристаЗадать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

Источник: https://feib.ru/dolgi/vozvrat-deneg/soglashenie-o-proshhenii-dolga-po-dogovoru-zajma.html