Потеря права на применение УСН

При переходе к общему режиму налогообложения наиболее трудная ситуация может сложиться с налогом на прибыль.

Авансовые платежи

Главой 25 НК РФ установлена обязанность по уплате налога за налоговый период, авансовых платежей по налогу по окончании отчётных периодов (квартальные авансовые платежи), а также ежемесячных авансовых платежей в течение отчётного периода.

Отчётными периодами по налогу на прибыль в общем случае, как и при «упрощёнке», признаются первый квартал, полугодие и девять месяцев календарного года, налоговым периодом — календарный год (ст. 285 НК РФ).

Сроки уплаты указанных платежей установлены пунктом 1 статьи 287 НК РФ. Так:

- ежемесячные авансовые платежи необходимо уплатить не позднее 28-го числа каждого месяца этого отчётного периода;

- авансовые платежи по итогам отчётного периода — не позднее 28 календарных дней со дня окончания соответствующего отчётного периода;

- налог на прибыль — не позднее 28 марта года, следующего за истекшим налоговым периодом.

Данный налог, как было сказано в первой части статьи, организация должна исчислять как вновь образовавшаяся.

Вновь созданные организации уплачивают авансовые платежи за соответствующий отчётный период при условии, если выручка от реализации не превышала 1 000 000 рублей в месяц либо 3 000 000 рублей в квартал.

В случае превышения указанных ограничений налогоплательщик начиная с месяца, следующего за месяцем, в котором такое превышение имело место, уплачивает авансовые платежи в порядке, предусмотренном пунктом 1 статьи 287 НК РФ, с учётом требований пункта 6 статьи 286 НК РФ (п. 5 ст. 287 НК РФ).

Организации, созданные после вступления в силу главы 25 НК РФ, согласно пункту 6 статьи 286 НК РФ начинают уплачивать ежемесячные авансовые платежи по истечении полного квартала с даты их государственной регистрации.

Таким образом, «упрощенец» в квартале, в котором он потерял право на применение УСН, ежемесячные авансовые платежи по налогу на прибыль не перечисляет независимо от размера получаемой выручки в месяцах этого квартала.

По итогам же этого квартала ему надлежит определить причитающуюся к уплате сумму авансового платежа по налогу на прибыль, которая определяется исходя из ставки налога и прибыли, подлежащей налогообложению.

В общем случае организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со статьёй 249 НК РФ, не превышали в среднем 10 000 000 рублей за каждый квартал, уплачивают только квартальные авансовые платежи по итогам отчётного периода (п. 3 ст. 286 НК РФ).

Налоговой базой для целей главы 25 НК РФ признаётся денежное выражение прибыли, определяемой в соответствии со статьёй 247 НК РФ, подлежащей налогообложению. Прибылью же согласно указанной норме признаются полученные доходы, уменьшенные на величину произведённых расходов, которые определяются в соответствии с главой 25 НК РФ.

В налоговом учёте доходы и расходы могут определяться по методу начисления (ст. 271, 272 НК РФ) или кассовому методу (ст. 273 НК РФ). Бывшему «упрощенцу» ближе кассовый метод.

Организация же имеет право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учёта НДС не превысила 1 000 000 рублей за каждый квартал (п. 1 ст. 273 НК РФ).

Выбранный метод признания доходов и расходов организация должна зафиксировать в своей учётной политике для целей налогообложения.

При исчислении авансового платежа по налогу на прибыль при использовании метода начисления доходы и расходы квартала, в котором произошла потеря права, учитываются однозначно.

Однако не исключена вероятность наличия переходящих из одного налогового режима в другой доходов и расходов. У большинства организаций на учёте в этот момент имеются также основные средства и нематериальные активы. Поскольку нормы, установленные в главах 26.

2 и 25 НК РФ, по их учёту отличаются, то это и приводит к некоторой неопределённости в действиях налогоплательщика. К сожалению, на законодательном уровне в настоящее время решены лишь отдельные моменты по учёту таких доходов и расходов, а также упомянутых объектов.

Практически по каждой из перечисленных позиций остаются неясности, которые налогоплательщикам придётся решать самостоятельно.

Доходы

При смене режима налогообложения в части доходов могут возникнуть следующие ситуации:

- в момент применения «упрощёнки» осуществлена отгрузка товаров (выполнены работы, оказаны услуги), но денежные средства в этот период за них не поступили;

- при использовании УСН получен авансовый платёж по договору, поставка товаров (выполнение работ, оказание услуг) по которому осуществляется в периоде, когда организация стала плательщиком налога на прибыль.

Для первого случая действия налогоплательщика расписаны законодателем в подпункте 1 пункта 2 статьи 346.25 НК РФ.

Организациям, применявшим УСН, при переходе на исчисление налоговой базы по налогу на прибыль с использованием метода начислений предписывается включить в состав доходов суммы выручки от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав), отгрузка (выполнение, оказание) которых была осуществлена в период применения «упрощёнки».

При этом указанные доходы признаются доходами месяца перехода на исчисление налоговой базы по налогу на прибыль. Следовательно, суммы указанной выручки организация должна включить в доходы первого месяца своего налогового периода по налогу на прибыль.

Пример 3

Организацией в июне 2014 года, когда она применяла УСН, была осуществлена отгрузка продукции стоимостью 264 500 руб. Денежные средства за неё до конца второго квартала не поступили.

Поскольку с третьего квартала организация является плательщиком налога на прибыль, то стоимость отгруженной продукции 264 500 руб. включается в июле в доходы, учитываемые при исчислении налога на прибыль.

В бухгалтерском учёте в этом случае на 1 июля на счёте 62 «Расчёты с покупателями и заказчиками» учтена задолженность покупателя. Поступившие денежные средства её погашают:

Дебет 51 Кредит 62

— 264 500 руб. — погашена задолженность покупателя.

Для второго случая законодатель специальной нормы ни в упомянутой статье 346.25 НК РФ, ни в самой главе 26.2 НК РФ не предусмотрел, хотя ситуации, когда налогоплательщики в период нахождения на УСН получили предоплату или аванс по договорам, обязательство по которым они должны исполнить при общем режиме налогообложения, нередки.

Действующий «упрощенец» в соответствии с нормой пункта 1 статьи 346.17 НК РФ эти суммы включил в доходы при исчислении налога, так как ему предписано использовать кассовый метод учёта доходов и расходов.

Датой получения дохода при исчислении налога на прибыль признаётся дата реализации товаров (работ, услуг, имущественных прав), определяемая в соответствии с пунктом 1 статьи 39 НК РФ независимо от фактического поступления денежных средств (иного имущества (работ, услуг) и (или) имущественных прав) в их оплату (п. 3 ст. 271 НК РФ).

Следовательно, при определении даты реализации в целях применения главы 25 НК РФ основополагающим является момент перехода права собственности на товары, результаты работ, услуг, а не поступления денежных средств.

И если этой главой не предусмотрены другие правила, то налогоплательщик — бывший «упрощенец» должен учесть доход в целях исчисления налога на прибыль именно в этот момент.

Таким образом, НК РФ обязывает организацию учесть суммы таких предоплат (авансов) как при исчислении налога (авансового платежа по налогу) при УСН, так и при определении величины облагаемой базы по налогу на прибыль.

Возможны два варианта решения возникшей проблемы.

Вариант 1. В связи с тем что на дату отгрузки сумма предварительной оплаты уже была учтена в составе доходов при исчислении налога при использовании УСН, при определении облагаемой базы по налогу на прибыль учитывать её ещё раз нет необходимости. Этот подход вытекает из принципа однократного обложения доходов переходного периода, закреплённого законодательством.

Вариант 2. Можно поступить по-другому — учесть сумму реализации в целях исчисления налога на прибыль, по которой была получена предварительная оплата. При этом налогоплательщику надлежит произвести перерасчёт налоговой базы по УСН и подать уточнённую декларацию за тот период, в котором эта сумма была получена.

Недостатком этого варианта является следующее. Сумма предварительной оплаты в период нахождения налогоплательщика на «упрощёнке» была включена в доходы в полном соответствии с правилами, установленными главой 26.2 НК РФ.

Перерасчёт же налоговой базы и сдача уточнённой налоговой декларации предусматриваются в случае обнаружения в декларации ошибочных сведений (ст. 81 НК РФ).

В данной ситуации при исчислении налоговой базы по налогу, исчисляемому при УСН, ошибки отсутствовали.

Казалось бы, данный вариант отпадает. Но можно взглянуть на него с другой стороны. Налогоплательщики в соответствии с пунктом 1 статьи 346.

15 НК РФ при определении объекта налогообложения учитывают в том числе и доходы от реализации товаров (работ, услуг) и имущественных прав. В главе 26.2 НК РФ не содержится специального и применяемого только в соответствии с этой главой определения термина «реализация».

Поэтому для расшифровки этого понятия необходимо обратиться к упомянутой статье 39 НК РФ.

Реализацией товаров, работ или услуг, как было сказано выше, признаётся соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу.

Источник: http://www.pbu.ru/pbu/article/1869

Обзор судебной практики: упрощенная система налогообложения

Зачастую индивидуальные предприниматели применяют в своей деятельности различные специальные налоговые режимы. Одним из них является упрощенная система налогообложения (УСН). Обзор судебной практики как раз и посвящен спорам о ней, возникающим между предпринимателями и налоговой службой.

1. Пониженные тарифы страховых взносов можно применять только к доходам на УСН

Индивидуальный предприниматель, применяющий упрощенную систему налогообложения по отношению к одному виду деятельности, не имеет права суммировать доходы, полученные от этой деятельности с доходами, полученными от других видов деятельности, в целях исчисления страховых взносов в ПФР и ФОМС. Так решил Верховный суд РФ.

Коммерческая организация обратилась в арбитражный суд с исковым заявлением о признании недействительным решения Управления Пенсионного фонда РФ в части доначисления страховых взносов за 2011-2012 годы, а также соответствующих сумм пеней и штрафа.

Данное решение проверяющие из ПФР вынесли в связи с тем, что организация осуществляла экономическую деятельность «медицинский осмотр» (ОКЭВД 85.14.1), техническое обслуживание и ремонт автотранспортных средств (код ОКВЭД 50.20), хранение автотранспортных средств на платных стоянках (код ОКВЭД 63.21.24).

Хотя все эти виды деятельности разрешены для применения льготных режимов налогообложения, при этом УСН применялась организацией только в отношении вида деятельности «медицинский осмотр».

В соответствии с нормами Федерального закона от 24.07.

2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», организация применяла в спорный период пониженные тарифы страховых взносов, определяя процентное соотношение доли дохода от всех льготируемых видов деятельности в общей сумме доходов от деятельности путем суммирования доходов от осуществления всех льготных видов деятельности, вне зависимости от применения УСН. Пенсионный фонд счел, что это неправильно и доначислил организации страховые взносы.

https://www.youtube.com/watch?v=h4qHmohVTKM

Суды всех инстанций признали правильность позиции Пенсионного фонда РФ.

Установив все фактические обстоятельства по делу, в том числе, что доля дохода по каждому льготируемуему виду деятельности составляет менее 70% в общем объеме доходов, суды пришли к выводу о правомерности оспариваемого решения ПФР и отказали организации в удовлетворении заявленных требований.

В частности, суды пришли к выводу, что организация неправомерно определила доход от льготного вида деятельности путем сложения всех трех видов деятельности. К аналогичным выводам пришел Верховный суд РФ, который в определении от 9 апреля 2015 г.

N 301-КГ14-9073 указал, что право на применение сниженного тарифа страховых взносов поставлено в зависимость от основного вида деятельности на УСН, которым может быть только один вид деятельности из перечисленных в пункте 8 части 1 статьи 58 Федерального закона от 24.07.2009 N 212-ФЗ. При этом, доход от такого вида деятельности должен составлять не менее 70 процентов в общем объеме доходов организации.

2. Предприниматель на УСН может не подавать деклараций по НДС и НДФЛ, в случае утраты права на совмещение с ПСН

При совмещении двух специальных режимов налогообложения — УСН и ПСН, и утрате права на применение последнего, предприниматель не должен предоставлять в ФНС декларации по НДС и НДФЛ. Налоговая служба не должна применять санкции за непредоставление этих отчетов. Так решил Арбитражный суд Московского округа.

Индивидуальный предприниматель осуществлял два вида деятельности — оказание информационных (консультационных) услуг и сдачу в аренду жилых и нежилых помещений. По обоим видам деятельности применял упрощенную систему налогообложения. Кроме того, ИП был выдан патент.

Сроки оплаты за этот патент были нарушены по вине предпринимателя и ФНС направила ему требование об уплате налога и письмо об утрате права на применение патентной системы налогообложения и переход на общий режим налогообложения с начала налогового периода, на который был выдан патент.

При этом, по мнению налогового органа, в силу статьи 174 НК РФ у ИП возникла обязанность сдать декларации по НДС на 2-4 кварталы 2013 года и по НДФЛ за 2013 год.

Поскольку предприниматель не представил в ФНС указанные декларации, ФНС приняла решение о приостановлении операций по счетам налогоплательщика в банке, а также перевода электронных денежных средств. ИП счел такое решение неправомерным и обратился в арбитражный суд с исковым заявлением о его отмене.

Суды двух инстанций удовлетворили заявленные исковые требования ИП и указали, что в связи с применением упрощенной системы налогообложения в спорном периоде, утрата права на применение ПСН не влечет возникновение обязанности по представлению в налоговый орган деклараций по НДС и НДФЛ. Арбитражный суд Московского округа в постановлении от 22 мая 2015 года по делу N А40-129759/14 согласился с выводами коллег и оставил в силе принятые судебные акты.

Арбитры отметили, что в силу статьи 346.

11 НК РФ упрощенная система налогообложения применяется организациями и индивидуальными предпринимателями наряду с общей системой налогообложения (общим режимом налогообложения), установленной законодательством РФ о налогах и сборах.

При этом переход к УСН или возврат к общему режиму налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном Налоговым кодексом РФ.

Как следует из норм статьи 346.13 НК РФ, если по итогам налогового периода доходы налогоплательщика, определяемые в соответствии со статьей 346.15 НК РФ и статьей 346.23 НК РФ, не превысили 60 млн рублей и в течение налогового периода не было допущено несоответствия требованиям, установленным статьей 346.

12 НК РФ, налогоплательщик-ИП вправе продолжать применение УСН в следующем налоговом периоде. В спорной ситуации ИП не утратил права на применение УСН.

Поэтому в силу пункта 2 статьи 80 НК РФ не нужно предоставлять в налоговые органы налоговые декларации по тем налогам, по которым налогоплательщик освобожден от обязанности по их уплате в связи с применением специальных налоговых режимов.

3. За продажу квартиры ИП обязан уплатить единый налог по УСН

Если индивидуальный предприниматель продал принадлежащую ему квартиру, которая использовалась в целях осуществления предпринимательской деятельности, он обязан включить полученный доход в налоговую базу по УСН. Так решил Арбитражный суд Северо-Западного округа.

ФНС провела выездную проверку соблюдения налогового законодательства индивидуальным предпринимателем, применяющим упрощенную систему налогообложения с объектом налогообложения «доходы».

ИП в проверяемом периоде осуществлял следующие виды предпринимательской деятельности: предоставление посреднических услуг при покупке, продаже, аренде жилого, нежилого недвижимого имущества, разносная торговля и автотранспортные услуги.

Кроме того, он реализовал принадлежащую ему на праве собственности квартиру и не включил доход, полученный от этой сделки в базу налогообложения единым налогом по УСН.

Поэтому проверяющие вынесли решение о привлечении налогоплательщика к ответственности за совершение налогового правонарушения по пункту 1 статьи 122 НК РФ в виде штрафа за неуплату единого налога, уплачиваемого в связи с применением УСН. Кроме того, ИП был доначислен налог.

Предприниматель не согласился с таким решением ФНС и обратился в арбитражный суд с исковым заявлением о его отмене.

Источник: http://consultant30.ru/index.php/2014-03-03-12-53-01/item/1326-obzor-sudebnoj-praktiki-uproshchennaya-sistema-nalogooblozheniya

Что делать, если есть расхождения в бухгалтерской и налоговой отчетности по УСН

После отчетного периода, когда все декларации сданы, расслабляться бухгалтеру нельзя, поскольку возможна камеральная проверка. Но расхождения в налоговой и бухгалтерской отчетности не являются грубым нарушением.

Все финансовые результаты по строке «Выручка» должны отражать суммарный годовой оборот по кредиту 90 счета, субсчета «Выручка».

Если из налоговой инспекции пришел запрос об уточнении разницы между прибылью и убытком, то необходимо пояснить, что она получена из-за использования разных правил признания расходов и доходов.

Ведь в декларации доходы необходимо признать на момент поступления денег в кассу или счет компании, а в бухгалтерском учете доход можно признавать по методу начисления.

Таким образом, по строке 2110 отражается оборот по кредиту 90 счета за минусом оборота по дебету счета 90 счета субсчета «НДС» и «акцизы».

Кроме того, выявленная разница между налогооблагаемой и бухгалтерской прибылью, которая образовалась вследствие использования разных правил признания расходов и доходов, состоит из постоянных и временных разниц.

Данные о разнице формируются на основе первичной документации, либо выявляется самостоятельно. Постоянные и временные разницы могут обособленно учитываться в бухгалтерском учете. Для аналитического учета временные разницы учитываются по видам обязательств или активов, при оценке которых появилась временная разница.

Отчет формируется на основании данных 90 счета.

При этом следует подчеркнуть, что все данные отчеты заполняются «по отгрузке», поэтому учитываются все операции, отраженные в учете, факт получения оплаты в данном случае не имеет значения.

В итоге выручка, указанная в отчете, не совпадет с суммой дохода, которая будет учтена в книге в конце года, поскольку книга формируется только «по оплате».

При формировании отчета на УСН применяются те же коды, но есть нюансы. При составлении отчета по упрощенке в одну строку можно вносить несколько показателей. Например, отчет по УСН не содержит отдельных строк «себестоимость продаж» или «коммерческие расходы», эти показатели следует суммировать и показать в строке «расходы по обычным видам деятельности».

Есть всего один момент, когда выручка будет учитываться в бухгалтерском учете не по отгрузке, а по оплате – это, когда был заключен договор о продаже или покупке имущества с индивидуальным порядком перехода прав собственности. С учетом этого документа, имущества считается проданным только после факта передачи денег.

Но это условие должно быть обязательно прописано в договоре. В этом случае, выручка, зафиксированная в бухгалтерском учете, будет считаться оплаченной.

Но это единственное исключение, в других случаях выручка будет учитываться только после перехода права собственности, при этом не имеет значения, в какой именно момент были переданы деньги.

Бухгалтерскую отчетность за год необходимо сдать в налоговую инспекцию не позже трех месяцев после окончания года. То есть последний днем сдачи декларации будет 31 марта 2016 года.

В итоге, для заполнения строки «выручка» необходимо взять оборот по кредиту 90 счета, именно на нем учитывалась выручка компании за год. В последний день года необходимо обнулить субсчет.

Организации, применяющие упрощенную систему налогообложения, теперь кроме деклараций подают бухгалтерскую отчетность. Если налоговыми инспекторами будут выявлены расхождения, потребуются пояснения. Итак, что проверят при УСН:

- Доходы и выручка – в декларации строка 210, в отчете о финансовых результатах строка 2110. Инспекторы считают, что суммы по указанным строкам должны обязательно совпадать. Но если возникла разница?

- Расходы – проверяется соответствие строк 2120 в отчете и 220 в декларации. Инспекторы уверены, что расходы по указанным строкам должны совпадать. Наибольшее количество вопросов возникает, если расходы выше в декларации, а не в бухгалтерском учете.

- Сумма налога – инспекторы будут проверять строку 2410 в бухгалтерской отчетности и строку 260 в декларации. Если в отчетности сумма будет больше, то может возникнуть вопрос о неправомерном занижении компанией налоговой базы.

Следует иметь в виду, что пояснения необходимо предоставлять, если этого требуют инспекторы после проведения проверок.

Если в компанию поступил официальный запрос на разъяснение причин различия в отчетах, то предоставить пояснения можно в свободной форме.

Необходимо указать, что в бухгалтерском учете списана задолженность, в то время как на УСН сделать такую операцию невозможно. Пояснения необходимо предоставить в течение пяти дней.

Источник: http://www.usn-rf.ru/nalogi-i-pravo/chto-delat-esli-est-rasxozhdeniya-v-buxgalterskoj-i-nalogovoj-otchetnosti-po-usn/

Предприниматель хочет поменять свой объект налогообложения по УСН (Зоркина Е.)

Дата размещения статьи: 01.12.2015

Что предпринять? Если вы уже работаете на «упрощенке», а с нового года хотите поменять объект налогообложения, подайте налоговикам уведомление по форме N 26.2-6. Срок — до 31 декабря.

А если вы только переходите на УСН со следующего года, но уже подали заявление с выбранным объектом налогообложения, а теперь решили его сменить, подайте новую форму N 26.2-1 не позднее 31 декабря. И укажите в ней новый объект налогообложения. Приложите к новой форме N 26.

2-1 пояснение с просьбой аннулировать первое уведомление с неправильным объектом.

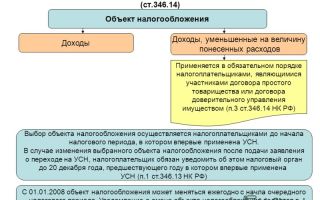

К выбору объекта налогообложения по УСН следует подойти внимательно. В одном бизнесе может быть выгоднее платить 6% с доходов, а расходы не учитывать вовсе. В другом — платить налог с разницы между доходами и расходами. Но тут ставка налога будет уже 15%, если только регион не установил более низкие тарифы.

Каждый налогоплательщик решает самостоятельно, как он будет считать «упрощенный» налог, и указывает свой выбор объекта налогообложения (доходы или доходы, уменьшенные на величину расходов) в уведомлении о переходе на упрощенную систему налогообложения.

Напомним, уведомление в налоговую инспекцию нужно подавать по форме N 26.2-1, которая утверждена Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@. Представить этот документ налоговикам вы должны не позднее 31 декабря года, предшествующего году начала применения «упрощенки».

А сменить объект можно только с начала календарного года. Поэтому сейчас самое время подумать и взвесить все «за» и «против».

Возможно, по вашему виду бизнеса для другого объекта налогообложения в вашем регионе действуют более выгодные ставки (информацию об этом смотрите во врезке ниже).

Примечание. Как узнать, может ли бизнесмен применять пониженную ставку «упрощенного» налога

Право устанавливать пониженные ставки единого налога по УСН предоставлено субъектам РФ (п. 2 ст. 346.20 НК РФ). Соответственно, чтобы узнать, вправе ли вы платить «упрощенный» налог в меньшем размере, вам нужно заглянуть в региональный закон об УСН.

Наши коллеги из редакции журнала «Упрощенка» собрали законы по УСН всех субъектов РФ в специальную таблицу, с которой вы можете ознакомиться на сайте журнала 26-2.ru. Для этого вам нужно просто на нем зарегистрироваться. Далее наберите в поисковой строке фразу «пониженные ставки».

В результатах поиска нужный вам материал будет первой строкой. Перейдите по ссылке, и на экране появится таблица с реквизитами региональных законов по УСН и ставками налога. Причем реквизиты законов — это ссылки.

Нажав на них, вы сможете прочитать интересующий вас закон и при необходимости скачать себе на компьютер или распечатать.

Заметим также, что, если в вашем регионе такой закон не принят, значит, пониженных ставок по УСН для вас нет. И платить «упрощенный» налог вам следует по максимальным ставкам — 6% с доходов или 15% с разницы между доходами и расходами.

Далее мы расскажем, как поменять объект налогообложения по упрощенной системе, если вы сочтете это целесообразным.

Как сменить объект налогообложения бизнесмену, который уже применяет УСН

Если вы уже применяете «упрощенку», можете менять объект налогообложения ежегодно (п. 2 ст. 346.14 НК РФ). Но только с начала следующего календарного года.

Для этого подайте в свою ИФНС уведомление о смене объекта налогообложения. Заметим, что подать его вы вправе в произвольном виде. Или можете использовать форму N 26.

2-6, рекомендованную чиновниками ФНС России (Приказ от 02.11.2012 N ММВ-7-3/829@).

Примечание. Посмотреть заполненный образец уведомления о смене объекта налогообложения вы можете на сайте электронного журнала «Бухгалтерия ИП» e.indpred.ru в разделе «Формы».

Обратите внимание: подать в ИФНС уведомление о смене объекта вы должны до 31 декабря текущего года (п. 2 ст. 346.14 НК РФ). Учтите, что 31 декабря в срок не входит.

Поэтому, если вы планируете сменить объект налогообложения УСН с 1 января 2016 г., уведомите об этом ИФНС до 30 декабря 2015 г. включительно. Внимательно отнеситесь к срокам.

Иначе сменить объект по упрощенной системе вы не сможете еще как минимум год.

Может ли поменять объект налогообложения бизнесмен, который только зарегистрировался и сразу перешел на УСН

Если вы зарегистрировались в качестве индивидуального предпринимателя недавно, у вас тоже есть право перейти на «упрощенку». Причем с даты постановки на учет в качестве предпринимателя (п. 2 ст. 346.13 НК РФ).

Для этого вы должны уведомить о своем желании сотрудников налоговой инспекции не позднее 30 календарных дней с момента регистрации. Уведомление тоже подавайте по форме N 26.2-1. Но, заполняя его, будьте внимательнее с выбором объекта налогообложения — доходы или доходы, уменьшенные на величину расходов.

Ведь после подачи уведомления о переходе на «упрощенку» сменить объект вы сможете только с начала следующего календарного года.

Источник: http://lexandbusiness.ru/view-article.php?id=6423