Росстат объяснил, почему сервис об отчетах работает некорректно

Информация, которая заинтересует многих предпринимателей. Росстат объяснил причины, по которым онлайн-ресурс, посвященный списку отчетности для каждого экономического агента, не работает. Ведомство также уточнило, когда будут исправлены недочеты.

Росстат выпустил письмо, в котором дал ответы на вопросы пользователей ресурса statreg.gks.ru, разработанного для информирования предпринимателей обо всей статистической отчетности. В последнее время этот сервис выдавал много ошибок, часто менял результаты поиска по одной компании, поэтому у бизнеса возник вопрос, насколько ему можно доверять.

В сложившейся ситуации чиновники уточнили, что в системе размещается полный перечень форм федерального статистического наблюдения, актуальных на конец года, предшествующего отчетному, при этом обновления проводятся ежемесячно. Росстат рекомендует действующим организациям получать информацию о подлежащих сдаче формах в конце года, предшествующего отчетному, а вновь зарегистрированным – ежемесячно в течение первого года их создания.

Чиновники также отмечают, что предприниматели не должны удивляться появлению среди форм отчетности ненужных документов. Конкретный перечень формируется на основе статистической методологии с учетом осуществляемых видов экономической деятельности организации, в том числе всех заявленных при государственной регистрации. Именно поэтому иногда у бизнеса появляются лишние отчеты.

Поскольку формы статистического наблюдения заполняются, если имеет место наблюдаемое событие, нулевые отчеты компании сдавать не должны. В некоторых случаях, когда сдача нулевых отчетов не предусмотрена, респонденты могут уведомить территориальные органы Росстата об отсутствии показателей по конкретным формам статистической отчетности. Это делается с помощью официальных писем.

В Росстате также уточнили, что если предприниматель не знал о необходимости сдавать статистический отчет, он может быть освобожден от ответственности, предусмотренной статьей 13.19 Кодекса об административных правонарушениях РФ.

В качестве подтверждения можно использовать скриншоты перечня форм, обязательных для сдачи, полученного через информационный ресурс statreg.gks.ru.

Но такие документы должны содержать определенные сведения: дата и время получения информации с сайта, сведения о лице, которое вывело на экран и распечатало список, данные о программном обеспечении и использованной компьютерной технике, наименование сайта.

Чиновники также подчеркнули, что в I полугодии 2018 года сервис будет доработан. Обновления коснутся интерфейса и стабильности работы.

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях. Читайте нас, где угодно. Будьте всегда в курсе главного!

Подписаться

e-mail рассылка

Подпишитесь на новости для юриста!

Раз в неделю мы будем отправлять самые важные статьи вам на электронную почту

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Источник: http://ppt.ru/news/138595

Какую отчетность сдавать в Росстат — узнать по ИНН

24 апреля 2017

Для начала небольшая справка, которая дает представление о том, какую отчетность организации обязаны сдавать:

Далее мы говорим о Росстате (до 2004 года Госкомстат) и статотчетности. Федеральная служба государственной статистики (Росстат) — это орган, который формирует официальную стат. информацию о социальном, экономическом, демографическом и экологическом положении страны.

С 3 апреля 2017 года находится в ведении Министерства экономического развития Российской Федерации. Представляет из себя весьма внушительную службу под стать выполняемых задач, примерно 18 управлений, в каждом из которых от 3 до 8 отделов и службы в регионах, например такие подразделения:

— Управление статистики цен и финансов (Отдел статистики государственных финансов и денежно-кредитной системы, Отдел статистики финансов организаций, Отдел статистики потребительских цен, Отдел статистики цен производителей);

— Управление статистики предприятий (Отдел сплошных обследований малых и средних предприятий, Отдел структурной статистики и макроэкономических расчётов, Отдел текущей статистики малого предпринимательства, Отдел индексов производства, Отдел энергетической статистики, Сводно-информационный отдел, Отдел статистики производства промежуточных и инвестиционных товаров, Отдел статистики производства потребительских товаров).

Служба статистики задумана для сбора и анализа информации. Речь идет про формирование информационной базы, на основе которой можно принимать обоснованные управленческие решения. Она примерно сравнима с информационной базой предприятия, но в масштабах страны.

Эта информация нужна органам власти для совершенствования налоговой, таможенной, инвестиционной политики.

По данным статистики можно понять, насколько высока налоговая нагрузка на предприятия, в каком состоянии находится та или иная отрасль, как развивается государство, как улучшается или ухудшается положение в отдельных сферах жизни.

https://www.youtube.com/watch?v=IC7ThmPtDug

Регулирует деятельность Росстата — ФЗ «Об официальном статистическом учете и системе государственной статистики в Российской Федерации» от 29.11.2007 № 282-ФЗ.

Планирует работу Росстата — Федеральный план статистических работ. План регулярно корректируется, документ живой.

Планом настроены правила:

- установлены наименования официальной статистической информации;

- определена группировка информации;

- дана периодичность выполнения работ и сроки предоставления пользователям;

- общеэкономические показатели деятельности организаций и мониторинги важнейших проблем социально-экономической сферы, от количества организаций по данным государственной регистрации до информации для ведения мониторинга процессов в реальном секторе экономики, финансово-банковской и социальной сферах субъектов.

План определил направления деятельности Росстата:

- переписи населения;

- социально-демографические обследования;

- сплошные статистические наблюдения за деятельностью предприятий;

- учет ВВП, ВНП и ВРП;

- наличие, движение и состав основных фондов и других нефинансовых активов крупных и средних коммерческих организаций;

- наличие, движение и состав контрактов, договоров аренды, лицензий, маркетинговых активов и гудвилла.

Виды статистической отчетности

Для исполнения плана в отношении мониторинга предприятий Росстат осуществляет два вида наблюдения за деятельностью организаций: сплошное и выборочное.

Сплошное наблюдение для малого и среднего бизнеса проводится раз в пять лет. Последний раз оно проводилось в 2015 году (мы писали статью на эту тему).

Малые компании и ИП сдавали в 2016 году по итогам предыдущего года формы МП-сп и 1-Предприниматель соответственно.

Следующее сплошное статистическое наблюдение ждет малый и средний бизнес по итогам 2020 года. Основание — ст. 5 Закона №209-ФЗ.

Выборочное наблюдение проводится постоянно, и состав отчетности может меняться из года в год. Самые распространенные формы, которые сдают малые и микро предприятия и ИП, — это 1-ИП, МП (микро) – натура, ПМ, ТЗВ-МП и т.д.

Помимо периодических мероприятий, Росстат собирает постоянную отчетность. Для этого установлены определенные отчеты. Базой для их подтверждения логически является бухгалтерская отчетность.

Поэтому независимо от численности и вида деятельности все компании, которые обязаны составлять бухгалтерскую (финансовую) отчетность, должны сдать ее экземпляр в территориальный орган статистики до 31 марта.

Эта обязанность закреплена в ст. 18 ФЗ от 06.12.2011 № 402-ФЗ.

Кто должен отчитываться в Росстат

В общем, статистические отчеты должны сдавать:

- органы государственной власти и местного самоуправления;

- юридические лица РФ;

- индивидуальные предприниматели;

- филиалы и представительства организаций РФ.

Далее мы говорим про 2-4 категории подотчетных лиц. Итак, закон выделяет малый, средний и крупный бизнес. Обязанность сдавать статистические отчеты для малого и среднего бизнеса закреплена в ст.

5 ФЗ от 24.07.2007 № 209-ФЗ. Этот же закон определяет категории отнесения компаний и ИП к малому и среднему бизнесу (ст. 4 Категории субъектов малого и среднего предпринимательства).

Основные требования такие:

- Доля участия прочих российских юридических лиц в уставном капитале ООО не может быть выше 25 %, а доля иностранных компаний — 49 %;

- Численность не должна выходить за определенные законом рамки: для микропредприятий не более 15 человек, для малых — максимально допустимое значение 100 человек, для средних — не больше 250 человек;

- Годовой доход не должен выходить за рамки предельных значений: микропредприятия — 120 млн рублей; малые предприятия — 800 млн рублей; средние предприятия — 2 млрд рублей (Постановление Правительства РФ от 04.04.2016 № 265 ).

Компании, которые не относятся к малому и среднему бизнесу, сдают основную статистическую отчетность и дополнительную, которая зависит от направления деятельности.

Чтобы окончательно понять, относится ли ваша организация к малому бизнесу, воспользуйтесь сервисом налоговой службы «Реестр малого бизнеса».

Как в него попасть, мы писали в отдельной статье — как проверить наличие фирмы в реестре малого бизнеса.

Как узнать, какие формы статистической отчетности сдавать

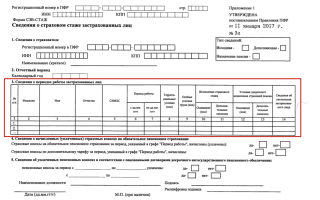

Действующих форм статистической отчетности насчитывается порядка 300. Оценить масштаб стат.отчетности попыталась популярная СПС Консультант плюс и создала сервис Календарь стат. отчетности. Для примера — существует один из многочисленных документов — Приказ Росстата от 21.08.2017 № 541, он говорит о необходимости сдавать такие отчеты:

годовые с отчета за 2017 год:N 1-предприятие «Основные сведения о деятельности организации»;N МП (микро) — натура «Сведения о производстве продукции микропредприятием» (приложение N 8);N 1-ИП «Сведения о деятельности индивидуального предпринимателя» (приложение N 14);

N МП (микро) «Сведения об основных показателях деятельности микропредприятия» (приложение N 15);

месячные с отчета за январь 2018 года:N П-1 «Сведения о производстве и отгрузке товаров и услуг» (приложение N 17);

N 1-ИП (мес) «Сведения о производстве продукции индивидуальным предпринимателем» (приложение N 20);

квартальные с отчета за январь — март 2018 года:N П-5 (м) «Основные сведения о деятельности организации» (приложение N 21);

N ПМ «Сведения об основных показателях деятельности малого предприятия» (приложение N 22);

… и т.д.

Источник: https://firmmaker.ru/stat/faq/kak-uznat-kakuyu-statistiku-sdavat

Новый сервис Росстата или как узнать какие отчеты по статистике нужно сдавать?

Добрый день, уважаемые ИП!

Помимо отчетов по налогам и взносам ИП периодически должен сдавать отчетность в Росстат. К сожалению, единого и постоянного списка того, что и когда должен сдавать ИП в Росстат не существует.

Дело в том, что этот список полностью зависит от того, чем именно занимается ИП и постоянно меняется, так как регулярно вводится новая отчетность.

К счастью, большинство ИП не так уж часто сдают отчеты по статистике.

Да, раз в 5 лет ИП сдают отчеты по сплошному наблюдению, как это было в 2016 году, когда все ИП сдавали данные за 2015 год. Росстат всем рассылал уведомления по почте с готовым бланком для заполнения. Также можно узнать какие статистические отчеты нужно сдавать при использовании бухгалтерских онлайн-сервисов или в “1С”.

Но вот появился официальный сервис, при помощи которого можно быстро проверить себя. Сервис простой, как правда.

Где найти этот сервис?

Его можно найти по ссылке: http://statreg.gks.ru/

Повторюсь, что пользоваться им очень просто:

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

https://www.youtube.com/c/DmitryRobionek

- В выпадающем списке выбираем “Уведомление для индивидуальных предпринимателей…”

- Вводим свои ОГРНИП и нажимаем на кнопку “Поиск”

Затем нажимаем на кнопку “Перечень форм”

И скачиваем PDF-файл, где будет указано, что нужно сдавать ИП.

Например, у меня получился вот такой результат:

Эта та самая анкета сплошного наблюдения, которую сдавали все ИП по итогам 2015-го года. Саму форму бланка можно скачать по ссылке в документе.

P.S. Проверяйте себя регулярно, чтобы избежать возможных проблем. А еще лучше использовать программы бухгалтерского учета (тот-же “1С: Предприниматель”), где все эти статистические отчеты формируются в автоматическом режиме. Нажатием нескольких кнопок. Игнорировать запросы от Росстата на предоставление отчетности нельзя, так как последует внушительный штраф.

P.P.S. Скриншоты приведены с сайта http://statreg.gks.ru/

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2018 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2018 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2018 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Советую прочитать:

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Источник: https://dmitry-robionek.ru/sovet/kakie-otchety-po-statistike-nuzhno-sdavat.html

6 частых бухгалтерских ошибок, которые могут вас разорить

Когда подключается новая компания, мы тщательно проверяем, кто и как вёл бухгалтерию до нас. В каждом втором случае находим одни и те же недочёты, из-за которых предприниматели платят лишние налоги или рискуют попасть на штрафы при проверке. Мы собрали самые частые проблемы, которые встречаются у наших новых клиентов.

Отчёты по старой форме

Государство любит выдумывать что-нибудь новенькое: каждый год появляются новые отчёты, меняются формы и сроки сдачи. Например, в этом году появился новый отчёт 6-НДФЛ, отчёты в Пенсионный Фонд стали ежемесячными, а Росстат придумал новую отчётность для всех предприятий по форме МП-СП.

За изменениями нужно следить, потому что сдать отчёт по старой форме — то же самое, что не сдать совсем. За это наказывают штрафами. Деньги обычно небольшие, но пусть лучше греют свой карман, а не чужой. Хотя, за новую форму Росстата штрафуют на сумму от 20 до 70 тысяч, а за повторную несдачу — до 150 тысяч рублей. Тут уже не до шуток.

У каждый десятого клиента есть хотя бы 1 отчёт по старой форме. Чаще всего это отчёты в ПФР или ФСС. Чтобы всё было красиво, у бухгалтера должен быть новый софт и подписка на профильные издания. Поэтому у нас есть специальные ребята, которые обновляют 1С, а бухгалтеров мы приучаем читать налоговые новости и ходить на курсы повышения квалификации.

Нет базы 1С

Ляпы и недочёты допускают даже опытные бухгалтеры — в этом нет ничего страшного. Гораздо хуже, если предыдущий исполнитель не может или не хочет отдать бухгалтерскую базу. В такой ситуации приходится восстанавливать весь учёт с нуля (а это очень дорого) или мириться с его отсутствием (а это рискованно).

Причин бывает несколько:

- Учёт ведётся в маргинальной системе (а то и вовсе в экселе), формат данных которой не совместим с общепринятой 1С. В итоге все данные приходится переносить вручную.

- Бухгалтер ведёт пять клиентов в одной базе. Отдать данные всех клиентов не может, а разделять базы не умеет. Приходится нанимать программиста, который сделает это за 30 тысяч рублей.

- Бухгалтер обиделся и просит заплатить за базу 1С. Наш клиент недавно заплатил бывшему штатному буху 260 тысяч. И легко отделался, потому что восстановление стоило бы 500 тысяч.

Когда договариваетесь с исполнителем, обсудите, где он будет вести учёт, и что станет с бухгалтерской базой при расторжении договора. Если учёт ведёт фрилансер или штатный бух, храните базу у себя на сервере или просите присылать копии по окончании каждого отчётного периода. Лучше вести учёт в 1С Бухгалтерии, чтобы в будущем не было проблем с передачей базы.

Примерно 1 из 10 клиентов приходит в Кнопку без бухгалтерской базы или с данными в непонятном формате. Приходится делать полное или частичное восстановление учёта.

Не очень бухгалтерский учёт

Все компании (кроме ИП на упрощёнке) обязаны вести бухучёт: учитывать имущество, активы, затраты на производство, запасы материалов, долги перед поставщиками и ещё тысячу мелочей. Все операции нужно «закрывать» документами, разносить по счетам, каждый год отчитываться в налоговую и Росстат.

Есть налоговый учёт: он гораздо проще, ведётся на основании бухгалтерского и нужен только для отчётности в налоговую. Если грубо: посмотрел доходы и расходы, сверил с закрывающими документами, сделал отчёты и отправил в налоговую.

Приходящие бухгалтеры и аутсорсеры часто ведут только налоговый учёт, считают налоги по выписке и составляют бухгалтерский баланс на глазок. На первый взгляд всё тип-топ, но при налоговой проверке всплывает отсутствие бухучёта. За нарушения в бухучёте положен штраф, а если нарушаете несколько лет подряд и занижаете налоги больше, чем на 2 миллиона — уголовка.

Примерно трети новых клиентов мы восстанавливаем бухгалтерский учёт с нуля. Это тяжёлое дело и стоит недёшево,в среднем 50–70 тысяч рублей, поэтому лучше сразу вести учёт правильно.

Возмущение НДС

Компании на общей системе налогообложения платят НДС — налог на добавленную стоимость. НДС включают в стоимость товаров и услуг. Сумму НДС можно уменьшить за счёт НДС, который включают в стоимость ваши поставщики. Всё немного запутано, но суть проста: вы можете уменьшить сумму налога, если ваши поставщики выставляют счета-фактуры с НДС.

Больше всего проблем встречается при возмещении НДС с предоплаты и с международных сделок. Приходящие бухи и аутсорсеры часто выкатывают возмещение НДС отдельным ценником. Предприниматель не хочет переплачивать и отказывается от дополнительной услуги, хотя потенциально может сэкономить больше.

В трёх случаях из десяти мы находим недовозмещённый НДС. Иногда он копеечный, но часто выходят суммы больше 100 тысяч рублей. Бухгалтеры Кнопки всегда объясняют, что возмещать НДС — хорошо и выгодно. Мы помогаем правильно оформлять счета-фактуры и экономим клиентам деньги.

Бардак в документах

Даже если вы ИП на УСН и ведёте только налоговый учёт, все финансовые операции нужно подкреплять документами: собирать акты, накладные, фискальные чеки, бланки строгой отчётности. Документы нужны, чтобы подтвердить доходы и расходы при налоговой проверке.

Допустим, поставщик отгрузил вам четыре тонны армянского пармезана и не выдал накладную. Через год налоговая решила проверить вашу компанию и заинтересовалась, на каком основании вы учли эти расходы.

Если не сможете доказать, что деньги потратили на тот самый сыр, вам доначислят налоги с пенями.

Такой сюрприз может приключиться в течение трёх лет с момента сделки — именно столько по закону нужно хранить документы.

Бардак в документах встречается примерно у половины новых клиентов, особенно если бухгалтерию вёл фрилансер на удалёнке. Мы помогаем прибраться в бумажках, сканируем и бережно храним все документы. Если каких-то доков не хватает, их можно запросить у контрагентов — с этим мы тоже помогаем.

Учёт сотрудников на коленке

Кадровый учёт и зарплатные налоги — отдельная область бухгалтерии, притом достаточно объёмная. Вы наверняка заметили, что сотрудники болеют, ходят в отпуск, рожают, просят премии и отгулы. Современное законодательство вообще трепетно относится к комфорту работника. Не то что в старые добрые времена крепостного права.

Сотрудников нужно правильно трудоустраивать, увольнять, начислять им декретные, больничные и правильно считать налоги на эти выплаты.

Часто при расчёте больничных бухгалтер не учитывает премии, выплаченные в текущем периоде. Из-за этого сотрудник получает меньше денег, а предприниматель — штрафы из трудовой инспекции.

К тому же, больничные и декретные можно возместить из Соцстраха. Сотрудник будет доволен, а вы ничего не потеряете.

Аутсорсеры и приходящие бухи часто экономят время на кадровых делах. У каждого второго клиента мы находим пару сотрудников, по которым можно возместить деньги из ФСС. Учётом сотрудников в Кнопке занимаются отдельные бухгалтеры по зарплате. Они следят, чтобы всё было правильно и выгодно.

У 80% наших новых клиентов есть недочёты в учёте за прошлые годы. Иногда на них можно закрыть глаза, но чаще приходится устранять самостоятельно или уговаривать бывшего бухгалтера. Мы стараемся вести учёт аккуратно, помогаем восстанавливать предыдущие периоды и отдаём чистые базы 1С при расторжении договора.

Есть тысяча способов сэкономить на бухгалтерском обслуживании: найти фрилансера или недорогого аутсорсера за пару тысяч в месяц, поручить учёт жене или соседской дочери с экономфака. Но если у вас серьёзный бизнес, экономия на налогах быстро окупит деньги, которые вы заплатите надёжному и опытному исполнителю.

Если не уверены в своём бухгалтере, приходите к нам. Мы проведём аудит, поправим недочёты и поможем сэкономить.

Всем мир 🙂

—

Источник: http://knopka.com/blog/133/

Росстат разъяснил вопросы по представлению статистической отчетности

Письмо Росстата от 17 февраля 2017 г. N 04-04-4/29-СМИ

1. Почему информация на statreg.gks.ru меняется: один день одна, через два — другая? Это связано с системой обновлений? Как она обновляет?

Информационно-поисковая система, размещенная на интернет-портале Росстата по адресу http://statreg.gks.ru/, разработана в 2016 году в целях оперативного информирования хозяйствующих субъектов о предоставлении ими форм статистической отчетности.

Перечень форм федерального статистического наблюдения, размещаемый в указанной системе для респондентов, формируется по состоянию на конец года, предшествующего отчетному, с ежемесячной его актуализацией.

Ежемесячная актуализация перечней форм в системе обусловлена происходящими структурными изменениями хозяйствующих субъектов (ликвидацией предприятий, созданием новых, реорганизацией, изменением статуса организации и др.), а также периодичностью предоставления форм статистической отчетности (месячная, квартальная, полугодовая).

Действующие организации должны получать информацию о перечне форм федерального статистического наблюдения в конце года, предшествующего отчетному, вновь созданным организациям следует проверять информацию ежемесячно в течение первого года их создания.

Учитывая важность этого сервиса для респондентов, в I полугодии 2017 года Росстатом будут выполнены существенные доработки интерфейса, направленные на оптимизацию и повышение стабильности его работы.

2. Почему в списки на statreg.gks.ru попадают «ненужные» формы? Как быть компаниям?

Перечни форм федерального статистического наблюдения, подлежащих представлению респондентами, формируются на основе статистической методологии с учетом осуществляемых видов экономической деятельности организации, в том числе всех заявленных при государственной регистрации.

Ряд форм федерального статистического наблюдения согласно указаниям по их заполнению предоставляется только при наличии наблюдаемого события. Предоставление «нулевых» отчетов за отчетный период по таким формам не требуется, и отсутствие отчета квалифицируется как отсутствие явления у респондента.

По формам федерального статистического наблюдения, в указаниях по заполнению которых не содержится требование о предоставлении данных исключительно при наличии явления, возможно информирование респондентами территориальных органов Росстата в субъектах Российской Федерации официальным письмом об отсутствии показателей по конкретным формам статистической отчетности вместо предоставления «нулевых» отчетов (в случае отсутствия явления).

3. Каким компаниям Росстат рассылает письма со списком отчетов? Тем, кто попал в выборку?

В соответствии с пунктом 4 Положения об условиях предоставления в обязательном порядке первичных статистических данных и административных данных субъектам официального статистического учета, утвержденного постановлением Правительства Российской Федерации от 18.08.2008 N 620, территориальные органы Росстата обязаны проинформировать (в том числе в письменной форме) респондентов о проведении в отношении их федерального статистического наблюдения.

Информирование респондентов осуществляется путем размещения перечней форм отчетности в информационно-поисковой системе по адресу: http://statreg.gks.ru. Направление информационного письма о проведении в отношении хозяйствующего субъекта федерального статистического наблюдения, как правило, осуществляется респондентам, включенным в выборочные обследования.

4. Что делать тем, кто получил письмо из статистики со списком форм, но части отчетов из списка нет на statreg.gks.ru? Сдавать отчет или уточнять информацию в органе статистики? Как уточнять?

Организации, включенные в выборочные обследования, могут быть уведомлены органами государственной статистики письменно о предоставлении конкретных форм федерального статистического наблюдения.

Если опубликованный для респондента по адресу statreg.gks.

ru перечень форм отчетности отличается от того, который направлен организации письменно, следует руководствоваться уведомлением в письменном виде.

При необходимости уточнения вопросов о заполнении и представлении форм федерального статистического наблюдения организации могут обратиться в территориальный орган Росстата в субъекте Российской Федерации по месту нахождения организации.

5. Что делать компаниям, чтобы не было штрафов? Письменно обращаться в орган статистики? Как доказать, что мы не пропустили срок, а не знали об отчете, так как его не было на statreg.gks.ru?

В случае отсутствия организации в перечне, опубликованном на statreg.gks.ru, штрафные санкции по статье 13.

19 КоАП РФ не применяются, за исключением случаев, когда респондент в порядке, предусмотренном пунктом 4 Положения, был проинформирован (в том числе в письменной форме) о проведении в отношении него федерального статистического наблюдения по конкретным формам федерального статистического наблюдения обязательным для предоставления.

«Скриншоты» являются надлежащим доказательством, только если они содержат определенные данные, т.е. на них проставлены дата и время получения информации с сайта в сети Интернет, содержатся данные о лице, которое произвело его выведение на экран и дальнейшую распечатку, данные о программном обеспечении и использованной компьютерной технике, наименование сайта, принадлежность заявителю.

Таким образом, при соблюдении данных требований «скриншоты» могут служить оправдательным документом.

Источник: https://cbscg.ru/press-centr/novosti/rosstat-razyasnil-voprosyi-po-predstavleniyu-statisticheskoj-otchetnosti

Что делать, если налоговая нашла бизнес в соцсети

Тверская налоговая отчиталась об успешной спецоперации по обезвреживанию нелегального тортопритона. Налоговые спецагенты провели рейд, заказав домашнюю выпечку через интернет, и выявили таким образом незарегистрированный бизнес. Получилось, что торты продаются, а доходы не декларируются. «Где налоги?» — спросили инспекторы и предложили дать пояснения на их территории.

Кондитеру, который делал торты на заказ и продавал их через соцсеть, пришлось сдать декларацию за два года. Сумма начислений пока неизвестна, но сам факт взбудоражил домашних кондитеров и мастеров по маникюру. Налоговая обещает и дальше проводить рейды и закупки, вот только не поясняет, что это за мероприятия и насколько они законны.

Что это за история с тортами

Есть люди, которые пекут торты, шьют купальники, делают маникюр на дому и берут за это деньги. Часто эти люди никак не оформлены: работают из дома, получают деньги на личную карту и не платят налоги.

Налоговая точно не знает, что вот этот продавец тортов на заказ не платит налоги. Это нужно как-то проверить и доказать. Видно, что девушка ведёт соцсети, выкладывает фотографии тортов и размещает прайс-листы. Но в бюджет от продажи этих тортов ничего не поступает. Девушка не декларирует доходы ни как ИП, ни как физлицо.

Налоговая идёт на хитрость и заказывает у девушки такой торт. Может быть, его даже оплачивают на карту или обещают привезти деньги наличными. На самом деле никто торт покупать не собирался, а вместо денег девушка получает уведомление, где её просят явиться для дачи пояснений: почему торты продаёте, а налоги не платите? И почему не оформлены как ИП? Где взносы и декларация?

Дальше по ситуации. По данным налоговой, в этот раз кондитер решил задекларировать доход, причём сразу за два года. Ещё 29 человек ждут своей очереди — и это только в Тверской области. В прошлом году досталось мастерам маникюра из Мурманска.

На каком основании налоговая проводит рейды

На сайте ФНС нет подробностей, что за мероприятие провела тверская налоговая. Написано, что это рейд, но такой формы налогового контроля нет в налоговом кодексе.

Есть камеральная проверка, выездная, предварительный контроль и даже совместные проверки с МВД. Но именно рейдов в списке полномочий налоговой нет. Это не форма налогового контроля.

Это значит, что нет какой-то статьи налогового кодекса про рейды, где можно узнать, как к ним готовиться, как они должны проходить и какими документами оформляются. Рейдов налоговой, по итогам которых можно что-то законно доначислить или потребовать, просто не существует.

Тогда, может, это была контрольная закупка

Это не могла быть контрольная закупка. Налоговая имеет право их проводить только для проверки использования касс. Например, пробивает ли магазин чеки, отправляет ли их в налоговую, правильное ли там указано время.

Кассы должны использовать предприниматели и фирмы, но пока не все. Обычные люди не обязаны иметь кассу. Значит, и законного повода проводить контрольную закупку у обычного человека нет. Такую форму налогового контроля для поиска бизнеса на дому налоговики тоже использовать не могут.

Значит, налоговая действовала незаконно

Налоговая вряд ли будет откровенно нарушать закон и потом открыто писать об этом на сайте. Но так называемый рейд или закупка, как написано на сайте ФНС, — это не налоговая проверка. По итогам такого рейда нельзя автоматически начислить налоги, пени и штраф.

Если говорить просто, то налоговые инспекторы могли действительно найти продавца домашних тортов, что-то у него заказать, а потом, представившись, взять на испуг.

Мы, мол, из налоговой, всё знаем, вы продаёте торты на заказ и не платите налоги. Вот вам уведомление, приходите теперь давать пояснения. А не то пойдём в суд и оштрафуем вас за незаконное предпринимательство.

Заодно пожалуемся в Роспотребнадзор и СЭС.

Но это всего лишь вызов для дачи пояснений. У налоговой есть такое право. Это ещё не значит, что нужно идти заполнять декларацию за два года, платить налоги и штрафы со всех поступлений на карту. После такого вызова может вообще ничего не произойти. Новости на сайте налоговой не означают, что завтра в вашем доме проведут рейд и всем что-то начислят.

Можно ли не приходить по вызову налоговой

Придётся прийти. Вызов для дачи пояснений — это законный способ получить информацию для контроля налогов. Если не прийти в назначенное время, могут оштрафовать на две тысячи рублей. Но это штраф именно за неявку. Если прийти в налоговую и сесть напротив инспектора, штрафа уже не будет.

А вот ответственности за отказ от дачи пояснений нет. То есть можно сесть и молчать. Но лучше так не делать. Налоговые инспекторы — это обычные люди, которым дают указания и от которых требуют отчёты. Сказать что-нибудь всегда лучше, чем игнорировать вопросы.

Они могут быть неприятными и даже провокационными. Вместо одного инспектора может быть несколько человек. Но это не значит, что они точно всё про вас знают и уверены, что все ваши переводы на карту — это деньги за торты или услуги.

Нужно ли подавать декларацию о доходах за несколько лет

Это вы решаете сами. Вообще, нужно декларировать все доходы от клиентов и покупателей и платить с них налоги. Необязательно регистрироваться как ИП: изредка печь торты на заказ можно и как физлицо. Тогда нужно сдавать декларацию 3-НДФЛ по итогам года и платить 13% от прибыли со всех проданных тортов.

Если на самом деле вы печёте торты два года и хотите быть честным перед государством, можно отчитаться за два года. Но если вы продали всего лишь один торт и именно этому инспектору (ну так получилось: первый заказ и сразу налоговая), то декларацию сейчас вы подавать не обязаны.

Можно спокойно сказать, что собирались подать декларацию в следующем году — до 30 апреля, как и положено. А за прошлый год доход от продажи тортов, маникюра и аренды квартиры вы не получали и декларировать вам нечего.

Может ли налоговая сама рассчитать и начислить налоги

Теоретически может. В комментариях одному телеканалу начальник отдела камеральных проверок той самой тверской налоговой так и сказала: мы посмотрим, какую сумму задекларировал кондитер за два года, и если она будет заниженной, то сами начислим, сколько надо.

Смотрите, как это работает. Налоговая может начислять налоги косвенным методом. Так делают, когда нет данных о доходах или их нельзя проверить, но нарушение доказано. Тогда находят такого же кондитера, только честного: он должен тоже сам печь торты и продавать их через соцсети. Смотрят, сколько он задекларировал доходов и заплатил налогов, — столько начисляют и нечестному кондитеру.

Начислять налоги косвенным или расчётным методом сложно даже для налоговой. Все сомнения толкуются в пользу налогоплательщика.

Ещё сложнее требовать недоимку. Иногда налоговая пытается, но не выходит. Чтобы доначислить налоги косвенным методом, нужно не просто вызвать вас для пояснений, а провести налоговую проверку с актом и как положено. Одних фотографий из интернета мало.

Боюсь, что ко мне придёт налоговая. Что нужно сделать, чтобы не трогали

Если вы не ИП и продавали торты только в этом году, причём для вас это хобби, а не бизнес, то пока не должны ничего сдавать и платить. Спокойно пеките их и ждите следующего года. Даже если завтра к вам придёт инспектор и вызовет вас для дачи пояснений, идите: вы уже знаете, что говорить. Никаких деклараций за два года под давлением или из-за уговоров вы сдавать не обязаны.

Если вы продавали торты в прошлом году и боитесь, что налоговая об этом узнает, подайте декларацию. Срок для отчёта уже прошёл, а вот для уплаты налога пока нет. Подавайте сейчас 3-НДФЛ за 2017 год. Заплатите штраф за просрочку декларации — 1000 рублей. До 16 июля 2018 года перечислите в бюджет нужную сумму.

Кстати, налога к уплате даже при наличии доходов может вообще не быть, если за 2017 год у вас есть право на вычет. Например, вы лечили зубы или платили за анализы — эту сумму можно вычесть из дохода от тортов.

Если вы в декрете и купили квартиру в браке, уменьшайте свой доход на имущественный вычет, который вам положен по закону. Может быть, вы уже три года не работаете, но вычет всё равно можно использовать. Как раз удобный случай.

Если права на вычет нет, уменьшайте доходы от продажи тортов на расходы по их приготовлению: муку, мастику, сахарную пудру, шоколад, варенье и сливочное масло. Если заказывали коробки для тортов — их тоже считайте. Поищите чеки за прошлый год. Это ваш профессиональный вычет. Даже если вы не ИП, так можно. Но налоговая вряд ли вам это подскажет.

То есть вы платите НДФЛ не со всех доходов за торты, а только со своей прибыли. И право на социальный или имущественный вычет при этом тоже никто не отменял. Если всё грамотно оформить, можно защититься от претензий налоговой и вообще не заплатить в бюджет ни рубля НДФЛ.

Если хотите стать ИП, легализуйтесь, чтобы платить взносы и налог по выбранной системе налогообложения. Сейчас это несложно: есть бесплатные сервисы для регистрации, пошлину можно платить со скидкой, а заполнять декларацию прямо с телефона.

А можно ничего не платить и не сдавать

Это решаете только вы. У налоговой есть способы узнать о ваших доходах без мониторинга соцсетей и визитов на дом. Если захотят, найдут. А ещё ваш бизнес интересен не только налоговой. Кому-то из покупателей может не понравиться ваш торт, он пожалуется в МВД через сайт, и вас оштрафуют за незаконную предпринимательскую деятельность.

Источник: http://admintv.ru/nalogovaya-nashla-biznes/

Что делать со старым зависшим и уже ненужным ООО

Вы владелец и руководитель старого зависшего ООО, которое давно уже не работает? Может быть даже и не сдает отчетность? Если вас тревожит, что на вас висит такое ненужное ООО, то с ним надо что-то делать.

Да, вы можете бесконечно поддерживать существование такого ООО, сдавая нулевые отчеты. Однако, рано или поздно вам это надоест. А если вы делаете это не сами, а через бухгалтера, то это еще и дополнительные расходы.

Вариант 2. Бросить и не сдавать отчеты

Теоретически, в законе прописана возможность исключения неработающего ООО из ЕГРЮЛ, если оно в течение года не сдает отчетность и в течение года не имеет движений по счетам в банках. Но тут есть два подвоха:

- Не все брошенные ООО исключают из ЕГРЮЛ. Часто исключают не тех, кто об этом мечтает, а до вашего ООО никак не дойдут руки налоговой.

- Владелец и руководитель исключенного ООО получают «черную метку» от налоговиков и в дальнейшем не смогут создать новое ООО или стать его руководителем в течение 3х лет после исключения.

Вариант 3. Закрыть ООО

Вариантов закрытия несколько, при этом только один легальный, а остальные варианты лежат вне правового поля.

Легальный способ закрытия ООО — официальная ликвидация

Официальная ликвидация, вопреки расхожему мнению, это не так долго и не так страшно.

Если у вас последние три года была нулевой (вы сдавали нулевую отчетность), или крошечная фирма на УСН 6%, которая честно платила налоги, то не бойтесь, идите ее официально закрывать, проверка к вам скорее всего не придет. Официальная ликвидация занимает 3-5 месяцев.

Примерная стоимость ликвидации с учетом всех накладных расходов около 50 тысяч рублей. Если у вас велась деятельность, и вы боитесь проверки, сверните деятельность и посдавайте 3 года нулевые отчеты. После этого ликвидируйтесь.

Нелегальные способы закрытия ООО

Вот перечень некоторых нелегальных вариантов закрытия фирмы:

- сменить учредителей и директора на подставное лицо (номинала, номинального директора);

- «отправить» фирму в регион путем слияния с однодневкой;

- заказать дорогостоящую процедуру банкротства.

Все нелегальные способы чреваты негативными последствиями. В интернете вы можете найти массу «пугающих» статей почему эти способы плохи, и массу «добрых» статей, почему эти способы хороши.

Я приведу факты:

- Статья 173.1 УК РФ. Представление в регистрационный орган данных, повлекших внесение в ЕГРЮЛ сведений о подставных лицах (номиналах) наказывается лишением свободы на срок до 3-х лет.

- Те же деяния, совершенные группой лиц по предварительному сговору (а именно так, группой в составе 4-6 фирм отправляется в регион и ваша) наказываются лишением свободны на срок до 5-ти лет.

- Статья 197 УК РФ.

Фиктивное банкротство, то есть заведомо ложное публичное объявление юрлица банкротом, если это причинило крупный ущерб (более 1.5 млн неисполненных обязательств, в том числе налоговых) наказывается лишением свободы на срок до 6-ти лет.

Может возникнуть вопрос: «А как меня найдут, а как докажут?». Не растекаясь мыслью по древу, скажу, что уже есть много судебных дел по вышеуказанным статьям. Некоторых находят и лишают свободы. Хотелось бы, чтобы это оказались не вы.

Итак, если вы не злостный неплательщик налогов, то определитесь для себя, хотите ли вы поддерживать свое ООО нулевыми отчетами, или же рискнете его бросить, а может быть закроете официально. Все три варианта не идеальны, но они вполне законны и не влекут за собой критических негативных последствий.

Закажите белую официальную беспроблемную ликвидацию вашего ООО прямо сейчас!

Источник: https://www.profdelo.com/blog/168-chto-delat-so-starym-zavisshim-i-uzhe-nenuzhnym-ooo

Налоговая и Росстат: «служебный роман» невозможен?

Т. Свиридова,

налоговый аналитик,

автор монографий по налоговому учету

«Если бы не было статистики, мы бы даже не подозревали о том, как хорошо мы работаем».

Помните эту фразу из замечательной комедии Эльдара Рязанова, действие которой происходило в статистическом учреждении? Так вот, видимо, для того чтобы мы еще лучше знали о своих успехах, депутаты Госдумы буквально на днях одобрили в третьем чтении закон, ужесточающий административную ответственность за нарушение порядка представления статистической отчетности.

Старая статья – новая ответственность

Так что же нас ждет в самое ближайшее время? Авторы закона предлагают видоизменить ст. 13.

19 КоАП, которая сегодня звучит так: «Нарушение должностным лицом, ответственным за представление статистической информации, необходимой для проведения государственных статистических наблюдений, порядка ее представления, а равно представление недостоверной статистической информации влечет наложение административного штрафа в размере 3–5 тысяч рублей».

В новом «облике» данная статья предстанет перед нами такой: «Непредоставление респондентами субъектам официального статистического учета первичных статистических данных в установленном порядке или несвоевременное предоставление этих данных либо предоставление недостоверных первичных статистических данных влечет наложение административного штрафа на должностных лиц в размере 10–20 тысяч рублей, на юридических лиц – 20–70 тысяч рублей.

Повторное совершение данного административного правонарушения влечет наложение административного штрафа на должностных лиц в размере 30–50 тысяч рублей, на юридических лиц – 100–150 тысяч рублей».

Таким образом, теперь не только ответственность существенно увеличится, но и штраф может взиматься как с должностных лиц, так и с организаций. При этом следует понимать, что по ст. 13.19 КоАП применить санкцию можно только за огрехи с отчетностью статистической, но не с другими ее видами, например, с бухгалтерской отчетностью или аудиторским заключением.

Вы считаете, что ответственность слишком высока? Вовсе нет, могло быть и хуже.

Спасибо и на этом

Кстати, о бухгалтерской отчетности. В начале этого года активно обсуждался еще один законопроект, согласно которому в планах Росстата было внесение в КоАП новой статьи 15.

11 (1), в соответствии с которой непредставление или несвоевременное представление компанией годовой бухгалтерской отчетности в органы статистики (или же представление ее в неполном составе) могло бы наказываться штрафом в размере ни много ни мало 100–300 тысяч рублей.

Но это еще что! А вот непредставление аудиторского заключения (или опоздание с его представлением) компанией, подлежащей обязательному аудиту, могло бы обойтись ей в 300–500 тысяч рублей.

Благо, что такой закон на данный момент не принят (нам пока хватит и ст. 13.19), но планы статистического ведомства весьма и весьма впечатляют.

Вот только непонятно, зачем нужно было городить еще одну статью, если подобная-то уже есть – ст. 19.7, правда, санкции в ней поменьше ровно в 100 раз, ну так это не беда: приписать пару ноликов – похоже, не проблема.

Так что можем считать, что нам даже повезло: 150 тыс. рублей – это все-таки не 500. Хотя, возможно, все еще впереди.

Тандема не будет

Вообще в этом году Росстат не перестает удивлять.

Какой-то он весь неопределенный и противоречивый.

Взять, хотя бы, его письмо от 13.05.

2015 № 13–13–2/1859-ДР «О порядке представления бухгалтерской (финансовой) отчетности», в котором сотрудникам Росстата задали давно витающий в воздухе вопрос: «А почему бы, наконец, не отменить обязанность компаний и предпринимателей представлять бухгалтерскую отчетность в органы статистики и почему бы Росстату не получать эти данные самостоятельно из налоговых инспекций в рамках межведомственного взаимодействия?»

Ответ был дан исчерпывающий, в духе реплики героя из еще одной замечательной советской комедии: «Нет, на это мы пойтить не можем». И вот почему.

Оказывается, как объясняют специалисты статистики, действующее российское законодательство не может расценивать такие ведомства, как ФНС и Росстат, в качестве «одного окна» для представления бухгалтерской отчетности.

Возможно, это и так, только об этом никто и не просит – давайте обойдемся без одного окна, пусть их будет столько, сколько положено по действующему законодательству. Но взаимодействие между структурами почему невозможно? Государство получило через ФНС отчетность – а дальше пусть ей пользуются те госструктуры, кто в ней заинтересован.

Это гораздо проще и эффективнее, чем бороться с забывчивыми или нерадивыми «респондентами» и сжимать в тисках бизнес, в т. ч. и малый, которому постоянно обещаем послабления и поддержку.

И о налоговой тайне замолвим слово

Еще одну новость можно узнать из письма Росстата.

Приводим дословно: «В соответствии со ст. 102 Налогового кодекса Российской Федерации бухгалтерская (финансовая) отчетность относится к сведениям, составляющим налоговую тайну. А потому передавать информацию о ней ФНС не может». Вот на том остановимся подробнее.

Прочтем первоисточник – ст. 102 НК: «Налоговую тайну составляют любые полученные налоговым органом… сведения о налогоплательщике, за исключением сведений, являющихся общедоступными, в том числе ставших таковыми с согласия их обладателя…»

Согласно же п. 42 ПБУ 4/99 «Бухгалтерская отчетность организации», бухотчетность открыта для пользователей, а организация, ее составившая, должна обеспечить возможность ознакомиться им со своей отчетностью. Более того, в некоторых случаях, установленным законом, бухотчетность вместе с итоговой частью аудиторского заключения должна быть официально опубликована.

Так что этот аргумент из «уст» Росстата выглядит и вовсе неубедительно – то ли ст. 102 НК РФ не дочитали, то ли ответили так, потому что надо же что-то ответить.

Еще более странным выглядит позиция Росстата по поводу включения публичных сведений, получаемых ФНС от налогоплательщиков, в состав налоговой тайны, в свете недавнего его желания приобщиться к этой самой тайне на совершенно законных основаниях.

Так, в начале 2015 года (примерно в то же время, когда было составлено обсуждаемое нами письмо) статведомство обнародовало законопроект «О внесении изменений в статью 102 части 1 Налогового кодекса Российской Федерации», согласно которому Росстат мог бы официально получать данные от ФНС, относящиеся к налоговой тайне. Вот интересно, если бы закон был принят, сократилась бы отчетность в статистику?

И все-таки хорошо, что год заканчивается – надеемся, что за оставшиеся дни Росстат не придумает ничего нового, а нам останется привыкать к стотысячным штрафам за то, что можно было бы организовать гораздо эффективнее.

Источник: https://dis.ru/library/740/31498/

Нулевая отчетность ООО на «упрощенке» УСН в 2018 году: компания не ведет деятельность

В последнее время все больше компаний прекращают вести деятельность, но фирмы не закрывают. В связи с этим возникает вопрос, а какую отчетность необходимо предоставлять и куда при отсутствии деятельности?

Нужно учитывать, что у всех организаций-налогоплательщиков сохраняется обязанность по сдаче отчетности в инспекцию независимо от того, есть ли у них обязанность уплатить налог в бюджет или нет. Дело в том, что обязанность представлять декларацию не зависит от результатов вашей предпринимательской деятельности.

Это касается и всех организаций, в том числе и обществ с ограниченной ответственностью (далее ООО) находящихся на упрощенной системе налогообложения (далее УСН), они ежегодно сдают налоговую отчетность, независимо от того, велась финансово-хозяйственная деятельность в отчетном периоде или нет.

Как такового понятия нулевой отчетности не существует. Это название используют инспекторы налоговой службы и бухгалтеры. «Нулевку» по УСН сдают ООО, у которых по какой-либо причине отсутствовали доходы и, как следствие, исчисленный налог равен нулю.

В каком же случаи ООО может сдавать нулевую декларацию, при этом важно учесть следующие нюансы:

- Если размер фиксированных страховых взносов на работников у ООО больше суммы налога или равен ей, то у ООО снизить налоговую базу более чем на 50% от суммы взносов не получится.

- Если ООО действует, но у нее отсутствует штат работников сдать нулевую декларацию в этом случае тоже не получиться, так как все равно имеется директор (владелец организации).

Максимум — аналогично снизить налоговую базу на 50% за счет страховых взносов. Дело в том, что ООО — это отдельная организация, в интересах которой действует директор. Зачастую в небольших фирмах работу директора выполняет сам учредитель. Он не платит себе зарплату и получает доходы в виде дивидендов.

Но по трудовому законодательству директор — такой же сотрудник, как и все остальные, поэтому ему положена зарплата.

- Если ООО с объектом налогообложения «доходы минус расходы» осуществляли финансово-экономическую деятельность и получали доходы, но по итогам отчетного года образовался значительный убыток, сформировать нулевую отчетность они также не могут.

Что вполне объяснимо, ведь имеется определенный минимальный порог налога (1% от дохода), который выплачивают на «упрощенке» в данном случае.

Таким образом, подавать нулевую декларацию можно только в том случаи, если ООО не ведет никакой деятельности и у нее отсутствуют доходы — отсутствует объект налогообложения.

Налоговая служба может засомневаться в правдивости сведений и проверить ваш счёт в банке (или кассу). Если поступлений не было, вопросы отпадут.

Если вы всё же получали деньги на счёт, скорее всего, вам направят требование о пояснениях. В такой ситуации важно объяснить налоговой, что это за деньги и почему вы не показали их в декларации.

Например, в составе доходов не нужно учитывать пополнение счёта личными деньгами или возврат долга.

Кстати! Подготовить и сдать нулевую отчетность вы легко можете с помощью онлайн-сервиса . Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не нужно будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису вы можете прямо сейчас по .

Если в ООО в течение налогового периода не наблюдалось движения денежных средств, а объект налогообложения не функционировал (подразумевается реализация товаров и услуг, имущество, прибыль и прочее), ООО на УСН должна представить следующие отчеты в ИФНС:

- Нулевая декларация по УСН — в срок до 31 марта следующего за отчетным.

- Сведения о среднесписочной численности (даже если ваше ООО осуществляет деятельность без работников, а директор не получает зарплату или находится в неоплачиваемом отпуске, данная справка должна быть оформлена обязательно) — в срок до 20 января года, следующего за отчетным.

- Годовую бухгалтерскую отчетность в ИФНС и статистику. Каждый год все ООО сдают бухгалтерскую отчётность, в которой отражают годовые итоги деятельности — деньги на счетах, имущество, долги, прибыль или убытки. Бухгалтерская отчетность не бывает нулевой, даже если вы не вели бизнес.

В каждой организации есть уставный капитал, размер которого вы определяете при регистрации бизнеса и вносите на счёт в банке. Его нужно отразить в бухгалтерской отчетности.

- Расчет по страховым взносам нужно сдавать в ИФНС независимо от того, вело ли ООО деятельность в отчетном периоде или нет.

И совершенно не имеет значения, начислялась ли застрахованным лицам зарплата и другие выплаты или нет. Такие пояснения дают сотрудники ИФНС.

Некоторые эксперты считают, что нулевой расчет по страховым взносам сдавать не требуется, если сумма взносов к уплате равна нулю и когда никаких начислений и выплат в пользу физических лиц не производилось.

Ведь в такой ситуации ООО не признается плательщиком страховых взносов (на основании п. 1 ст.

419 НК РФ «Плательщиками страховых взносов признаются лица, производящие выплаты и иные вознаграждения физическим лицам»).

В итоге, все же получается, что если в организации есть генеральный директор — единственный учредитель, которому заработная плата не выплачивается, то расчет по страховым взносам нужно предоставить, т.к. он является застрахованным лицом.

- Форму 6-НДФЛ и 2-НДФЛ с нулевыми показателями представлять в ИФНС не нужно. Хотя, если такой отчет будет отправлен, инспекция обязана будет принять его.

- Возможно, по запросу налоговых органов потребуется сдать нулевую книгу учета доходов и расходов.

- Отчетность, представляемая только при наличии объекта налогообложения.

В данном, случаи сюда относиться транспортный налог и земельный налог, ООО использующие УСН не освобождаются от уплаты данных налогов. Если в ООО не является владельцем транспортных средств, зарегистрированных в установленном законодательством порядке и признаваемых объектом налогообложения в соответствии со ст. 358 НК РФ.

Платить налог соответственно не надо и сдавать нулевую декларацию тоже.

ООО которые обладают на праве собственности, постоянного пользования или праве пожизненного наследуемого владения земельными участками, признаваемыми объектом налогообложения, обязаны уплачивать налог и подавать декларацию, если ваша ООО не обладает земельными участками то и делать этого не надо.

- Отчет в ФСС (форма 4-ФСС «по травматизму»), сдается и при нулевой отчетности, нарастающим итогом каждый квартал (1 квартал, полугодие, 9 месяцев, календарный год) — в срок до 20 числа месяца в бумажном виде и в электронной форме — не позднее 25 числа месяца следующего за отчетным.

Подтвердить вид деятельности в ФСС также необходимо, предоставив заявление, справку-подтверждение и копию пояснительной записки, до 15 апреля.

- Отчет в ПФР — формы ОДВ-1, СЗВ-стаж, СЗВ-Корр, СЗВ-Исх необходимо сдавать на единственного работника в ООО, которое не ведет деятельности — это на генерального директора, т.е.

его учредителя (так как он является застрахованным лицом), ежегодно до 1 марта. Если организация приостановила бизнес, не получает доходы, и в ней нет нанятых сотрудников, сдавать СЗВ-М не нужно. Что же касается спорного вопроса про генерального директора он же учредитель и единственный работник который не подписывал трудовой договор с ООО и не получает денежных выплат, отчетность по застрахованным лицам организация и в данном случаи не подает.

Авансовые платежи при нулевой отчетности отсутствуют, так как нет объекта налогообложения. Штрафные санкции за ошибки в отчете не предусмотрены. Единственный штраф — за непредставление в установленный срок нулевой налоговой отчетности:

- в размере 1000 руб., если вовремя не подана налоговая декларация;

- в размере 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Итак, ООО на УСН без работников, не ведущее деятельности в течение года, представляет следующие документы: нулевую декларацию по УСН, годовую бухгалтерскую отчетность, расчет по страховым взносам, среднесписочную численность (если из работников зарегистрирован только учредитель — в справке нужно указать единицу), отчеты в ПФР и ФСС. ООО отчитываются всегда. Если в организации нет сотрудников, сдайте нулевую отчётность, но это может привести к претензиям со стороны государства.

Источник: https://delovoymir.biz/nulevaya-otchetnost-ooo-na-usn-v-2017-godu-kompaniya-ne-vedet-deyatelnost.html