Что вам грозит, если вы нарушаете правила оплаты налогов

Сегодня речь поведем об уклонение от уплаты налогов по УК РФ и НК РФ, что за это грозит в соответствие с этими кодексами, какие санкции могут быть наложены на должника, ведь ответственность за неуплату налогов с точки зрения закона весьма разнообразна, и желательно ее знать наизусть, чтобы потом не было мучительно больно.

Предисловие

К ответственности за неуплату налогов по-закону привлекаются все участники экономической деятельности, обязанные платить налоги, в том числе и ответственные лица в организациях:

- физические лица

- индивидуальные предприниматели

- юридические лица

- директора

- учредители

- бухгалтера

- прочие ответственные за отчетность люди в компаниях

В Российской Федерации ответственность за уклонение от уплаты налогов подразделяется на три типа:

- Административная – выплаты по всем денежным задолженностям

- Налоговая – нарушителя ждут финансовые санкции, взимаются недоимки, пени и штрафы

- Уголовная – за злостные нарушения и уклонения от налогов в крупном размере, определяется компенсация вреда потерпевшим, вплоть до лишения свободы

При выявлении недоимки налоговыми органами и в соответствие с требованиями выплатить её по статье 106 НК РФ, налогоплательщик также обязан возместить всю сумму налога, что прописано в Пункте 5 Статьи 108 НК РФ.

На практике по истечении трёхлетнего периода, если налоговая не привлекла лицо, уклоняющееся от налогов, к ответственности, долги обнуляются. По-другому это называется срок исковой давности.

Лицо привлекается как за полную неуплату налогов, так и за частичную в следующих случаях:

- если имел место злой умысел по части занижения налоговой базы

- начисления по платежам оказались не верными

- ошибки в отчетности

- несвоевременная сдача отчетности

- мошенничество

- намеренное сокрытие доходов в среднем, крупном и особо крупном размере

Помимо выше написанных правонарушений, самым тяжким является предварительный сговор группы лиц (Статья 35 УК РФ) с целью извлечения выгоды в личных интересах, касаемо недоимок в бюджет в особо крупных размерах (Статья 199 УК РФ).

Ответственность за уклонение от уплаты налогов по ук рф расценивается в следующих действиях:

- сокрытие имущества, документов, выручки

- фальсификация и подлог документации в целях сокращения уплаты налогов

- и прочие мошеннические действия

В данном случае, если каждый из участников сговора действовал по отдельности, это не расценивается, как предварительный заговор.

По Статье 199 НК РФ сроки выплат определяются, как в трёхлетний период, так и в отдельные временные периоды.

Недоимка исчисляется из размера всех неуплаченных денежных сумм по всем необходимым периодам, по которым уже истекли сроки выплат.

По закону от уголовной ответственности освобождаются те лица, которые впервые совершили подобное деяния по сокрытию финансовой информации или по неуплате налогов и сборов в бюджет, но которые полностью уплатили сумму недоимки, суммы накопившихся пеней и оплатили полностью штраф в соответствии с НК РФ.

Также в соответствии со статьёй 199.1 УК РФ ответственность за исчисление, удержание и перечисление денежных средств налогоплательщика в казну, несёт налоговый агент, если в его действиях был выявлен факт личного интереса.

По статье 15.11 КоАП к ответственности привлекаются организации, и прочие лица в случае грубых нарушений по части ведения бухгалтерского учёта и предоставления отчётности (ответственное лицо, будь-то просто сотрудник, бухгалтер или сам гендиректор).

Далее разберем ответственность за неуплату налогов Физлиц, Юридических лиц, Гендиректоров и бухгалеторов. Ответственность ИП мы разбирали в данной статье.

Физического лица

Обязанность по уплате налогов и сборов в бюджет и внебюджетные фонды лежит на каждом гражданине, что указано в конституции РФ и регулируется Налоговым кодексом. Это касается даже обычного физического лица, получающего любой доход и владеющего движимым и недвижимым имуществом.

Налог на прибыль

Все физлица, как наёмные работники, платят подоходный налог, так называемый НДФЛ – налог с доходов физических лиц. Точнее его уплачивает за работника компания, в которой он работает.

Подоходный налог составляет 13% и удерживается из заработной платы сотрудника каждый месяц и отчисляется в государственный бюджет.

Помимо вычета НДФЛ с доходов физического лица, существуют и другие доходы, за которые он сам уплачивает налоговые сборы. К примеру, продажа недвижимости, автомобиля, сдача в аренду квартиры, нетрудовые доходы (акции, спекулятивная выгода), выигрыши в лотерею и т.п.

Сроки подачи налоговой декларации по таким видам доходов установлены до 1 апреля, следующего за отчетным годом, а уплата должна произвестись до 1 декабря того же года, что и отчёт о доходах.

Поэтому не стоит забывать и надеяться на то, что, получив доход с продажи квартиры, машины и т.п., информация не дойдёт до налоговых органов от участников сделки (ГИБДД, нотариус, органы государственной регистрации и т.д.), и вы сможете без последствий нарушить закон.

Кстати, для справки, читайте статью – как вернуть 13% от продажи авто.

Налог за сдачу квартиры в аренду

Как уже говорилось выше, физическое лицо сдавшее квартиру в аренду, получает с этого доход и должно уплатить тоже 13%, при условии, что квартира сдаётся на срок более 1 года.

Налог высчитывается из суммы, полученной за год.

Если квартиру сдаёт иностранный гражданин на территории РФ, то налог на прибыль составит 30%, так же с суммы, полученной за год.

Для данного типа дохода ситуация с наказанием ровно такая же, как с неуплатой налога на прибыль.

Налог на имущество

Если вы владеете имуществом, то обязаны тоже заплатить налог. Размер налога определяет налоговая инспекция в соответствие с множеством параметров вашего имущества (локация, размер площади, материал изготовления и прочее), и направляет письмо с квитанцией об оплате сбора по вашему адресу прописки.

Налог необходимо уплатить до 1 декабря текущего года за предыдущий год, но вы не обязаны платить пока не получите уведомления, направленного не позднее 30 дней до окончания срока оплаты.

Еще инспекция может в письменном виде передать информацию на работу, о том, что вы не уплачиваете налоги, тем самым привлекая к взысканию уже вашего работодателя.

Транспортный налог

За владение транспортным средством тоже каждый год необходимо платить налоговый сбор, до 1 декабря.

Если вы, к примеру, пользуетесь автомобилем в 2017 году, то налог нужно будет платить в 2018.

Извещение с квитанцией об оплате должно приходить на почту, где вы зарегистрированы, но не позднее 30 дней до окончания срока расчетного периода.

Если вы не получили уведомление о налоге, желательно уточнить информацию от налоговых служб о размере вашего долга, во избежание штрафов и пеней.

Не все автотранспортные средства подлежат налогообложению, есть исключения:

- маломощные моторные и весельные лодки

- маломощные авто для инвалидов

- речные и промысловые суда

- грузовые и пассажирские речные, морские и воздушные суда

- сельхозтехника

- авто в розыске

Земельный налог

Налог с земли взимается с собственника, и размер его определяется муниципальными органами.

Уведомление об уплате направляется инспекцией не позднее 30 дней до 1 декабря.

Оплата налога происходит в следующем за предыдущий год.

С 1 января 2015 года все физлица должны сообщить в свою ФНС о не поступлении налоговых уведомлений до 31 декабря. Поэтому, если этого не сделать, действия собственника земельного участка будут расцениваться, как уклонение налоговой обязанности.

Уголовная ответственность

Помимо налоговой и административной ответственности, неплательщик может понести и уголовное наказание в соответствии со статьёй 198 УК РФ.

Уголовная ответственность за неуплату налогов накладывается в следующих случаях:

- если произошла недоплата в крупном размере, которая превышает 600 тыс. рублей

- если все то же самое произошло в особо крупном размере, а точнее более 3 млн. рублей

Освобождаются от несения уголовной ответственности лица, полностью уплатившие причинённый ущерб, налоги, долги и в случае возбуждённого уголовного дела, оно прекращается. Уголовка снимается всего один раз за правонарушение совершённое впервые.

Юридического лица

Практически все то же самое касается и Юридических лиц, но наказание будет строже, а уйти от него сложнее.

Ответственность за неуплату налога юридическим лицом прописана в Статье 199 УК РФ.

Какие виды наказания несут юрлица:

- штраф за неуплату налога в срок

- за недоимку

- за особо крупную недоимку

- уголовная ответственность за неуплату налогов

ЧИТАТЬ > Как посмотреть свои долги по налогам

За что наказывают:

- непредставление налоговой отчётности или другой документации

- нарушение сроков предоставления

- включение в налоговую декларацию заведомо ложной информации

- ошибки

- если отчётность была составлена верно, но налоговый сбор оплачен не в срок — в таком случае начисляются пени

- за недоимки возлагается штраф 20% от суммы задолженности

- за умышленные бездействия по неуплате налога сумма штрафа равна 40%

Действия, повлекшие штрафные санкции, распространяются не на конкретного человека, а на компанию в целом, на самих собственников, которые несут обязанность по уплате отчислений в бюджет.

В некоторых случаях ответственность может лечь на конкретного сотрудника, чьи действия привели к неуплате налогов или неверным расчёта. В данном моменте имеют места быть дисциплинарные меры, но регулируются они нормами по защите прав работника.

Директора ООО и главного бухгалтера

Не преднамеренные или умышленные действия по уклонению от оплаты налоговых платежей в бюджет со стороны организации, могут расцениваться, как административное, налоговое, так и уголовное правонарушение, и их статус будет определен в зависимости от конкретных действий плательщиков и величины утаённого налога.

В данном разделе речь пойдёт об уголовной ответственности за неуплату налогов по Статье 199 УК РФ.

Кого привлекают:

- руководителя

- главного бухгалтера

- собственника бизнеса

- учредителя

- финансового директора

- руководители отделов

Как мы видим из списка, достаточно много сотрудников компании могут привлечь к уголовной ответственности (Статья 33 УК РФ).

Потому наряду с главбухом, занимающимся непосредственно налоговой документацией, и руководителем, подписывающим юридические документы, в этой связке также присутствует роль и других участников организации, которые в свою очередь принимают решения и подписывают бумаги, связанные с текущими расходами, оплатой работ, услуг, налоговой отчетностью.

Какие действия приводят к ответственности:

- непредставление налоговых деклараций и другой документации в соответствии с законодательством в налоговые органы

- ошибки в отчетах

- недоимки

- уклонение от оплаты

- предоставление заведомо ложной информации в отчётности

Как мы видим, имеет место быть, как неуплата налогов в полном размере, так и в неполном размере, следствием которого является неверные расчёты или специально заниженная налогооблагаемая база с целью снижения суммы налоговых отчислений.

Ответственность и меры наказания

Мера ответственности за неуплату налогов в бюджет определяется по степени тяжести правонарушения, что прописано в Уголовном кодексе.

Такие правонарушения разделяются на два вида:

- уклонение от оплаты налогов в крупном размере

- уклонение в особо крупном размере

Речь, как вы видите, пойдёт о разнице нанесённого ущерба и размера невыплаченных сумм.

Разберём каждый вид по-отдельности.

Крупный размер

Крупным размером считается недоплаты налоговых отчислений, превышающие 5 млн. рублей.

Уголовная ответственность наступает, если недоимка составит свыше 25% от этой суммы за 3 года или же уклонение от уплаты в размере, превышающем 15 млн. рублей.

При таком раскладе устанавливается штраф в размере от 100 тыс. рублей с возможным лишением свободы до 2-х лет.

Особо крупный размер

В данной категории речь идёт уже о сумме неуплаченных налогов от 15 млн. рублей, при условии, если не было оплачено свыше 50% от этой суммы за 3 года.

Так же уголовка наступает, если сумма всех налоговых задолженностей превысит 45 млн. рублей.

За сокрытие таких денежных объёмов предусмотрен штраф в размере от 200 тыс. рублей и лишение свободы до 6 лет.

Таким образом, устанавливается уголовное наказание и взыскание всех долгов причинённого ущерба, как для организации, так и для отдельного физического лица.

Налоговые органы могут привлечь к ответственности по выплате долгов в течение 3 лет.

По истечению этого срока уже наступает уголовная ответственность за неуплату налогов регулируемая статьей 78 УК РФ:

- в течение 2-х лет преследуется должник, если он имеет недоимку в крупном размере, но небольшой тяжести

- 6 лет может висеть уголовное дело по средней тяжести за сокрытие имущества или денежных средств

- 10 лет за неуплату в особо крупном размере

Немного о нюансах

К уголовной ответственности за неуплату налогов могут привлекаться сразу несколько лиц, и это расценивается как предварительный сговор. То есть сотрудник, являющийся подельником или даже косвенно относящийся к вопросу о недоимке, может запросто привлекаться к УК РФ и выступать, как соучастник сговора.

Если удастся избежать обвинения в данном деянии, то ответственность и мера наказания может смягчиться по отношению к каждому обвиняемому, участнику уголовного процесса.

Несмотря на тяжесть преступления, наказания можно избежать в случае погашения всех налогов и штрафов, при условии, что деяние совершено впервые.

Но руководствуясь ч.1 статья 28.1 УПК РФ уплата всех долгов должна быть произведена в сроки, установленные судом, иначе ответственность не снимается, а лишь смягчаются обстоятельства.

Источник: https://nalogtoday.ru/otvetstvennost-za-uklonenie-ot-uplaty-nalogov-uk-rf/

Какой штраф за неуплату НДФЛ налоговым агентом в 2018 году

Налоги, как известно, являются главным источником наполнения бюджетов – как федерального, так и местных. Соответственно, государство в лице фискальных органов очень внимательно следит, за их своевременной выплатой. Помимо этого, налоговая выполняет еще ряд функций, однако все они направлены на одно – наполнение бюджета.

Для тех, кто не платит налогов вовсе, или делает это несвоевременно, предусмотрены различные наказания. В большинстве случаев нарушителей привлекают к административной ответственности. Однако за серьезные нарушения налогового законодательства вполне можно оказаться и за решеткой.

В России обязанность по уплате НДФ возложена на:

- налогоплательщика – физлицо;

- налогового агента.

Следует напомнить один момент. Налоговым агентом является бизнесмены либо организации, заключившие трудовой договор с физлицами и выплачивающие на его основании доходы, облагаемые НДФЛ.

Иными словами, обязанность рассчитать величину платежа в бюджет и своевременно внести средства возлагается в данном случае на работодателя.

Кроме того, согласно российскому законодательству, налоговыми агентами также являются филиалы иностранных компаний, работающие на территории РФ.

Начислят ли штраф за неуплату НДФЛ налоговым агентом

Как уже говорилось выше, фискальные органы строго следят за своевременным наполнением бюджета. При этом к недобросовестным плательщикам применяются различные варианты наказания. В частности, за неуплаченный НДФЛ налогового агента могут оштрафовать. Следует отметить один момент.

В большинстве случаев налоговыми агентами отчисляется подоходный налог в размере 13 процентов. Однако при этом в России также действуют и другие ставки по НДФЛ. Зависят они от вида плательщика или категории дохода. В частности, НДФЛ также может взиматься по ставке 9, 30 и 35 процентов.

Главной задачей налогового агента является своевременная уплата. Если же возникла задолженность по НДФЛ, погасить ее нужно как можно скорее. Все дело в том, что в случае неполного перечисления или вообще при отсутствии платежа по подоходному налогу, фискальными органами будет наложен штраф.

Его величина зависит от той суммы, которую следовало перевести в бюджет в качестве НДФЛ. Все дело в том, что штраф составляет 20 процентов од данного платежа. При этом здесь также существует и исключение. Оно распространяется на доходы, выдаваемые в натуральной форме.

Соответственно, взыскать с них налог в денежной форме не представляется возможным.

Решение о том, применять к недобросовестному налоговому агенту наказание в виде штрафа, принимается сотрудниками налоговой инспекции. Фискалы в данном случае обязаны руководствоваться нормами статьи 109 НК.

Давайте приведем простой пример, который даст более наглядное представление о том, как наказываются недобросовестные налоговые агенты при неуплате НДФЛ.

Естественно, все цифры примерные – точное здесь только лишь соотношение. Итак, компания «Кипарис» не удержала подоходный налог с Андрея Викторовича Ткачука, занимающего должность менеджера по работе с персоналом.

Он является резидентом РФ. Сумма НДФЛ при этом составляет 6 тысяч рублей.

В такой ситуации на налогового агента будет наложен штраф в размере 1,2 тысячи рублей. Следует отметить один важный момент. Налоговый агент заплатит только лишь вышеуказанный штраф в размере 20 процентов от неуплаченного НДФЛ своего сотрудника. При этом остальную недоимку фискалы взыскивать с него не будут. Помимо этого, никакой пени в данной ситуации также не начисляется.

Теперь давайте рассмотрим еще один пример. Компания «Вектор» сняла со своих сотрудников НДФЛ на общую сумму 50 тысяч рублей, однако не перечислила данные средства в бюджет в установленный действующим законодательством срок.

В таком случае на предприятие наложат штраф в размере все тех же 20 процентов – то есть 10 тысяч рублей. Однако при этом с компании «Вектор», в соответствии со статьей 108 НК, взыщут также и недоимку, и пеню. Штраф, согласно действующему законодательству, фискалы могут взыскать с налогового агента в течение 3-х лет.

Точкой начала отсчета здесь является дата, когда платеж должен был перечислен в бюджет.

Подытоживая вышесказанное, хотелось бы выделить следующее.

Налоговые агенты в РФ обязаны соблюдать установленные сроки оплаты при осуществлении расчетов с бюджетом – этот момент регламентируется статьей 226 НК.

Соответственно, работодатели должны не только лишь правильно подсчитать подоходный налог и удержать его с сотрудников, но и перечислить данные средства государству, причем сделать это нужно своевременно.

Вместе с тем действующее законодательство четко объясняет основания, на основании которых фискальные органы имеют право накладывать штраф за несвоевременную уплату НДФЛ.

Такое наказание разрешается применять только лишь в случае отсутствия каких-либо препятствий для удержания подоходного налога.

Иными словами, непременным условием является наличие дохода, причем обязательно в денежной форме.

Однако, как уже говорилось выше, бывают и другие ситуации. Например, сотрудники, заключившие трудовой договор с налоговым агентом, получили доход в форме материальной выгоды либо в натуральном эквиваленте. В таком случае удержать с них НДФЛ не представляется возможным. Следует подчеркнуть, что в такой ситуации налоговый агент обязательно должен уведомить об этом фискальные органы.

Вместе с тем существуют варианты, позволяющие на вполне законных основаниях снизить размер штрафа, наложенного налоговиками. Все прекрасно понимают, что иногда, в силу тех или иных причин, исполнить свои обязательства перед государством не представляется возможным. Например, у сотрудника отсутствует денежный доход, с которого можно было бы удержать НДЛФЛ.

Соответственно, сотрудники налоговой, прежде чем выносить свой вердикт по размеру штрафа, обязательно должны учитывать все имеющиеся смягчающие обстоятельства. К последним, в частности, относятся неоднократная смена руководства предприятия за отчетный период.

Смягчающим обстоятельством также может стать техническая ошибка, неумышленно допущенная сотрудником бухгалтерии налогового агента. Это еще не все. Размер штрафа может быть уменьшен в случае, если у предприятия отсутствует задолженность перед государством по налоговым платежам. Социальный статус плательщика также имеет значение.

Снизить штраф можно и в случае самостоятельного признания налоговым агентом допущенной ошибки.

Это далеко не полный перечень. При этом нужно знать, что наличие у налогового агента хотя бы одного из предусмотренных законодательством смягчающего обстоятельства позволяет рассчитывать на снижение штрафа в 2 или даже более раз.

Если же фискалы не приняли во внимание эти моменты, то у плательщика есть все основания для того, чтобы составить возражение на действия сотрудников налоговой, а также требовать рассмотрения материалов в суде для снижения штрафа до минимально возможного в данной конкретной ситуации.

Источник: https://fine.blankbuh.ru/article/kakoy-shtraf-za-neuplatu-ndfl-nalogovym-agentom

Как избежать наказания при неуплате налога? Какой штраф грозит физическому лицу

Законодательством России предусмотрены наказания за уклонения от уплаты налогов. Диапазон наказания различен: от небольшого денежного штрафа до лишения свободны на несколько лет.

В этой статье рассмотрим, кого и в каких случаях могут привлечь к административной либо уголовной ответственности.

В юридической практике наиболее часто встречающие запросы на эту тему можно свести к следующим вопросам, которые мы и осветим в данной статье:

- Какие виды наказание предусмотрены законодательством при неуплате налогов?

- Возможна ли уголовная ответственность при уклонении либо неоплате обязательных налоговых сборов?

- Какой размер налога принято считать особо крупным, чем может обернуться его неуплата?

Налоговый кодекс РФ под понятием «неуплата налога» подразумевает несколько ситуаций

- Частичное погашение полагающихся налогов,

- Полный отказ от уплаты налога,

- Некорректный расчет суммы налога,

- Намеренное снижение налогооблагаемой базы,

- Несвоевременное предоставление деклараций о доходах.

Налог на прибыль или подоходный налог

Это основной налог, который необходимо оплачивать физическим лицам со всех видов дохода, полученных в течение календарного года.

Если вы работаете на наемной работе, то налог на прибыль с вашего дохода платит работодатель, посредством перечисления в соответствующие органы.

В случае получения дополнительного дохода от продажи квартиры, автомобиля, сдачи в аренду недвижимости, вы обязаны самостоятельно оплатить налоги. До 01.04.

следующего после получения дохода года необходимо подать налоговую декларацию о своих доходах и уплатить начисленную сумму налога до 01.12.

Ответственность за нарушение установленного порядка

- Если вы не предоставили декларацию в установленные сроки, то необходимо будет оплатить штраф– 5% от суммы налога. Если просрочка уплаты налога вырастет до 180 дней, то штрафбудет уже 30%. После 181 дня просрочки штраф будет составлять10% за каждый месяц просрочки.

- В случае неуплаты налога в установленный период за каждый день просрочки будет начисляться пеня, которая рассчитывается по следующей формуле: количество дней просрочки умножается на сумму долга и умножается на 1/300 ставки рефинансирования. • Так же вам придется заплатить штраф за нарушение срока уплаты налога, что составляет уже 20% от вашего долга по налоговым сборам. В случае обнаружения корыстного умысла в ваших действиях сумма штрафа может быть увеличена до 40%

Налог на сдачу жилых помещений в аренду

Сдача квартиры в аренду может выступать как основным, так и дополнительным источником дохода. В случае передачи в аренду недвижимости на срок более 12 месяцев, договор подлежит обязательной регистрации в государственных органах. Ставка по этому налогу также равна 13%, сам налог будет рассчитан от общего дохода от сдачи квартиры за год.

Ответственность за неуплату налога от сдачи в аренду недвижимости

- Штраф за неподачу декларации о доходах в установленные сроки – 5 % от суммы налога, после 180 дней просрочки штраф составить 30%, далее штрафные санкции в 10% будут начисляться на каждый месяц просрочки.

- За несвоевременную уплату налога начисляется пеня, которая рассчитывается по следующей формуле: количество дней просрочки умножается на сумму налога, подлежащего уплате, и умножается на 1/300 ставки рефинансирования.

- Кроме того необходимо будет заплатить штраф за нарушение срока уплаты налогов в размере 20% от его суммы. В случае выявления корыстного умысла в уклонении от налогов сумма штрафа будет уже 40%.

Налог на имущество

Ответственность за неуплату

- За несвоевременную уплату налога начисляется пеня из расчета количество дней просрочки, умноженные на сумму налога и на 1/300 ставки рефинансирования.

- Дополнительно будет назначен штрафв 20% от неуплаченной суммы. В случае умышленной неуплаты штраф может быть увеличен до 40%

- Если в течение шести месяцев с момента истечения срока уплаты налога более 3000 рублей он не будет оплачен, то ИФНС имеет право отправить судебный иск о взыскании, что может привести к аресту имущества и денежных средств.

Транспортный налог

Транспортным налогом не облагаются следующие категории транспорта в собственности:

- Весельные и маломощные моторные лодки,

- Автомобили для инвалидов, оформленные при помощи органов социальной защиты,

- Морские и речные суда промыслового назначения,

- Морские, речные, воздушные суда, предназначенные для грузовых и пассажирских перевозок,

- Сельхозтехника,

- ТС, которые находятся в розыске.

Ответственность за неуплату

- На несвоевременно уплаченный налог начисляется пеня из расчета сумма налога умноженного на 1/300 ставки рефинансирования и на количество дней просрочки.

- Дополнительный штраф за неуплату налога 20% от его суммы, при выявлении корыстного умысла уклонения – 40%.

- Налоговая инспекция может направить иск в суд о наложении ареста на имущество и банковские счета.

Земельный налог

Земельный налог уплачивается физическими лицами, которые владеют теми или иными земельными участками. Земельный налог относится к категории местных налогов, это значит, что его ставка зависит от решения местных органов власти. Для физических лиц этот налог рассчитывает сама налоговая инспекция, направляя налоговые уведомления до 1 декабря года следующего за отчетным периодом.

Ответственность за неуплату

- Начисление пени за вовремя не уплаченный налог по формуле сумма долга умножается на 1/300 ставки рефинансирования и на количество дней просрочки.

- Штраф за просрочку – 20% от недополученной государством суммы налога, при выявлении умышленного отклонения до 40 %. Общие правила возникновения ответственности за неуплату налогов.

Основным признаком налоговых правонарушений являются действия лица, обязанностью которого является уплата налогов предусмотренных системой российского законодательства.

Действия лица могут проявляться в активных действиях (например, предоставление некорректных данных в декларации), либо бездействии (например, непредставление информации о доходах в виде отчетной декларации).

- При инициировании привлечения к ответственности граждан и юридических лиц представителям налоговой службы следует придерживаться установленного порядка, в другом случае их действия могут быть признаны незаконными.

- Ответственность за правонарушения наступает в случае вступления в законную силу решения налогового органа, где указано это правонарушение. Нарушение требований Налоговой службы об уплате налогов может повлечь за собой наступление следующих видов ответственности – финансовая на основании статей Налогового Кодекса, – административная на основании Кодекса об административных правонарушениях, -уголовная на основании статей уголовного кодекса РФ.

- Кроме наступления того или иного вида ответственности, может быть проведена принудительная процедура взыскания долга, который мог образоваться в результате неуплаты налогов.

- Обязанность доказать вину налогоплательщика лежит на сотрудниках налоговой инспекции, сам налогоплательщик не обязан доказывать свою невиновность.

- Срок давности правонарушений – 3 года, проистечению этого срока никакие санкции не могут быть применены.

Налоговая ответственность

Статья 107 НК РФ информирует о том, что к налоговой ответственности могут привлекаться юридические лица, а также физические лица с 16-летнего возраста. Налоговая ответственность предполагает, прежде всего, денежные санкции, которые назначаются решением налоговых органов, которые выявили налоговые нарушения.

Эти штрафы могут быть снижены налогоплательщиками при наличии смягчающих обстоятельств, таких как болезнь, командировки, отсутствие возможностей, а также действия под давлением, служебные зависимости. Штрафные санкции могут быть увеличены в случае, если правонарушение совершается повторно.

Перерасчет возможен только по решению суда.

Основные виды налоговых нарушений:

- Ведение предпринимательской деятельности, без постановки на учет. Фактически скрытие доходов и неуплата налога с суммы дохода. Штраф в данном случае будет 10% от доходов, полученный за период нелегальной деятельности, но не менее 40 000 рублей.

- Нарушение правил расчета налогооблагаемой базы. Штраф от 10 000 до 30 000 рублей. • Отсутствие поданных деклараций в налоговую службу. Штраф в таком случае составляет 5% от суммы незадекларированных доходов.

- Полная или частичная неуплата налога за отчетный период предполагает штрафные санкции 20-40 % от неуплаченной суммы.

- Неуплата сумм подлежащих удержанию с дохода, например НДФЛ.

- Отказ в предоставлении представителям ИФНС документов по запросу, либо уклонение от выполнения подобных требований для ИП и юридического лица обернется штрафом в 10 000 рублей, для физического лица в 1000 рублей.

Административная ответственность

Общие принципы наступления административной ответственности во многом схожи с наступлением налоговой ответственности:

- Презумпция невиновности

- Налогоплательщик может быть привлечен к ответственности за одно нарушение только однажды

- Сомнения рассматриваются в пользу налогоплательщика

- Соблюдение порядка привлечения к административной ответственности на основе КОАП РФ

Субъектами административной ответственности могут быть должностные лица, либо юридические лица, представителем которой является должностное лицо.

В качестве основания для привлечения к уголовной ответственности является протокол, составленный представителями налоговой службы. Лицо, в отношении которого был составлен протокол нарушений имеет право ознакомиться с материалами проверки, а также возможность обжаловать их в судебном порядке.

К административным правонарушениям относятся:

- Не соблюдение сроков постановки на учет в ИФНС. Штраф составляет 500 -1000 рублей, если в это период велась деятельность, то штраф будет составлять 3000 рублей. В случае первичного привлечение по этой статье в срок до 2-3 недель, должностному лицу может быть вынесено предупреждение, без применения штрафных санкций.

- Несвоевременное предоставление отчетности в налоговую службу предусматривает предупреждение либо денежный штраф в минимальном размере 300-500 рублей.

- Отказ в предоставлении документации специалистам налоговой службы в целях контроля своевременности и корректности начисления и оплаты налогов. В таком случае должностному лицу грозит штрафв размере 300-500 рублей, для физических лиц и предпринимателей сумма штрафасоставляет 300-500 рублей.

- Нарушения в ведение бухгалтерского учета предприятия караются штрафными санкциями 5000-10000 рублей, при выявлении повторного нарушения в течение года штрафы увеличиваются в два раза. Это, прежде всего, касается документов первичного бухгалтерского учета.

Уголовная ответственность за неуплату налогов

Уголовная ответственность может наступить с случаях уклонения от налогов как физического так и юридического лица, а также не перечисления удержаний с доходов.

Для наступления уголовной ответственности необходимо решение налоговой службы, которая может направить в следственные органы информацию о выявленных нарушениях, при соблюдении следующих условий:

- Решение о привлечение к уголовной ответственности было принято и вступило в силу,

- Налогоплательщик уведомлен о своих обязанностях по уплате налогов в установленный срок, • С момента уведомления прошло 2 месяца,

- Установлен крупный либо особо крупный размер долга.

При соблюдении выше перечисленных условий налоговая инспекция в 10-дневный срок с момента выявления нарушения направляет информацию в правоохранительные органы, где принимается окончательное решение о возбуждении либо отказе в возбуждении уголовного дела.

Существует норма права, которая регулирует сроки давности по привлечению к уголовной ответственности в зависимости от категории преступления.

После завершения срока давности преследование лица, совершившего преступление, прекращается, либо не начинается, если дело не было возбуждено ранее.

Срок давности по налоговым преступлениям рассчитывается от даты, которая следует за последним днем периода отчетности.

Уголовная ответственность для физических лиц

Таким образом, любая неуплата налога либо отклонение от уплаты как физическими, так и юридическими лицами грозит целой совокупностью наказаний.

Во-первых, начисление пени на сумму долга за каждый день просрочки, во-вторых, начисление штрафа за факт неуплаты 20% либо 40% от суммы долга в зависимости от наличия намеренного уклонения от уплаты, в-третьих, для должностных лиц предусмотрены административные штрафные санкции, в том числе и отстранение от должности, в-четвертых, за особо крупные суммы долга грозит уголовная ответственность, вплоть до тюремного заключения.

Будьте ответственны и внимательные при уплате налогов, тогда налоговая инспекция не будет вас беспокоить. Своевременная уплата налога – обязанность физического и юридического лица, закрепленная Налоговым кодексом РФ.

Источник: http://iUristOnline.ru/nalogi/shtraf-za-neuplatu-nalogov.html

Ответственность за неуплату налогов 2018: физическим и юридическим лицом — Все о финансах

8 (800) 350-23-69 доб. 360

Налоговая дисциплина является одной из самых важных государственных задач, поэтому ответственность за неуплату налогов есть и предусмотрена в разнообразных вариациях, как для физических, так и юридических лиц.

И об этом должен знать каждый налогоплательщик, поскольку в нашей стране почему-то многие считают, что можно смело укрываться от налоговых платежей и потом и дальше продолжать работать на рынке бизнеса.

Но сейчас время совсем другое, задача перед фискальными органами такова, что они обязаны наполнять региональный и федеральный бюджеты, поэтому активно используют такие рычаги воздействия как штрафы, конфискация имущества и т.д. И далее о том, какая существует ответственность за неуплату от налогов.

Виды ответственности в соответствии с Законом

Не смотря на то, что многие налогоплательщики считают обязанность платить налоги и другие платежи и сборы второстепенной, законодательно такой процесс регламентирует как Налоговый, так и Уголовный Кодекс. Поэтому помимо лёгкого штрафа, в случае неуплаты налогов в особо крупных размерах, физическое или юридическое лицо может понести и уголовную ответственность.

Виды ответственности за неуплату налогов:

- Административная ответственность. Подразумевает, что человеку придется заплатить штраф за неоплату налога, а также погасить имеющееся у него задолженность в полном объеме;

- Налоговая ответственность. Она чем-то схожа по сущности с административной ответственностью, поскольку в таком случае налогоплательщик обязан будет в полном объеме погасить долг по налогам, а также уплатить начисленные на него штрафы и пеню за каждый день просрочки;

- Уголовная ответственность. Этот вид ответственности уже подразумевает по степени тяжести наиболее серьёзное финансовое нарушение, в частности, мошенничество, неуплату налогов в особо крупных размерах и т.д. При уголовной ответственности налогоплательщик может быть лишен свободы, в частности, взят под стражу до выяснения обстоятельств дела, а также принудительно будет привлечен к необходимости компенсировать ущерб государству и другим субъектам.

Также необходимо понимать, что ни один вид ответственности не освобождает субъекта от необходимости погасить свой долг. Даже если виновный понесет наказание, и будет взят под стражу, то в обязательном порядке он должен будет и погасить всю имеющеюся задолженность.

Но при этом есть интересный факт: любой вид ответственности может наступить лишь тогда, когда налоговый орган вынесет соответствующее решение о точной сумме долга и о том, что налогоплательщик является должником.

Решение такого рода может быть вынесено только по итогу проверки. Каждый обвиненный в налоговом нарушении имеет право обжаловать его, но только в судебном порядке. Суд может вынести или оправдательное решение, или обвинительное.

Необходимо также знать, что в отношении каждого, кто признан виновным, может быть непросто инициирована процедура обвинения и признания, но также процедура и взыскания, которая будет иметь принудительный характер: налоги будут оплачены за счет блокировки расчетных счетов компании, ареста ее имущества, взимания налогов с доходов граждан и т.д.

При этом любой обвиненный налогоплательщик не обязан доказывать в суде или непосредственно ФНС свою правоту и невиновность.

Главная задача представителей налоговой службы как раз доказать вину самого налогоплательщика, предъявив веские основания для такого обвинения.

Представители налоговых органов или суд может принять решение о том, что налоговое нарушение было за счет:

- Намеренного умысла, который заключался в полном игнорировании требований ФНС. Примером такого намеренного умысла может стать случай, когда человек, собственник жилья, целенаправленно сдавал свой объект недвижимости, получал доход, но не платил в бюджет налог с полученного дохода;

- Неосторожных действий налогоплательщика, который вроде и знал о своих налоговых обязательствах и понимал о последствиях их невыполнения, но при этом по каким-то причинам не смог выполнить в срок такие обязательства перед ФНС. Например, некий Пупкин П.В. сдал квартиру и заключил с арендатором договор аренды, в котором прописал норму о перечислении данным арендатором 13% от суммы аренды в бюджет в качестве дохода. Пупкин П.В. думал, что за него платят налог, но фактически арендатор такого налога не платил.

Какие субъекты могут понести наказание

Кто же привлекается к ответственности? Почему-то в обществе существует ошибочное мнение о том, что вину несут только крупные предприятия, представители частного предпринимательства и т.д., то есть все, кроме обычных граждан. Но это не так. Любой налогоплательщик несет ответственность за оплату налогов и сборов.

Является ли обычный гражданин налогоплательщиком? Да, является. Все официально зарегистрированные работники компаний и ИП являются плательщиками налога на доходы физических лиц, другое дело, что обязанность по удержанию и перечислению НДФЛ возлагается на работодателя.

Но многие граждане сдают жилье, получают дивиденды и другие виды доходов. Кроме того, есть налог на землю, на недвижимость и т.д.

Вывод: физические и юридические лица являются налогоплательщиками и поэтому несут ответственность в случае неуплаты налогов.

Если же речь идет о юридических лицах, которые обязаны платить налоги, то ответственность несет не только само юридическое лицо, но также и его руководители, в частности:

- Директор;

- Главный бухгалтер;

- Учредитель;

- Другие уполномоченные лица.

Но при этом следует знать, что физические, что юридические лица не несут ответственность за неуплату налога в том случае, если такая вина наступила за счет трёх причин:

- Причина был вызвана тем, что произошло некое чрезвычайное событие или стихийное бедствие, результаты которого имели для человека необратимые последствия и которые субъект предвидеть не мог;

- В случае, если действия физического лица не могут быть оценены как адекватные в связи с неадекватностью самого лица, в частности, его психологического или физического состояния;

- Если субъект получил некомпетентную консультацию от сотрудников ФНС, других представителей власти.

Правда, в таком случае, необходимо иметь доказательства таких фактов.

Размер штрафов за нарушение

Размер штрафа зависит от того, в рамках какой ответственности человек получил наказание. В зависимости от этого и будет различный размер штрафа. Как правило, к административной ответственности привлекаются лица, допустившие такое нарушение, а вот сам налогоплательщик несет налоговую и уголовную ответственность.

У вас возникли юридические проблемы?

Нужен совет профессионального юриста?

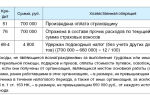

Налоговая ответственность и размер штрафа:

- Неправильный размер расчета доходов и расходов. Штраф от 10 до 30 тысяч рублей в зависимости от размера нарушений;

- Неподача декларации подразумевает штраф в размере до 5% от размера налога, который должен быть уплачен по данной декларации. Правда, не более 30% от размера такого обязательства и не менее 1000 рублей за каждый месяц просрочки;

- Неуплата налогов влечет за собой штраф до 40% от размера долга, но не менее 20% от нее;

- При неуплате НДФЛ налоговым агентом штраф составит 1000 рублей за месяц.

Обращаем внимание, что это за каждого работника.

Административная ответственность:

- При нарушении сроков постановки на учет штраф от 500 до 1000 рублей;

- При неподаче декларации штраф составит 300-500 рублей. Такую ответственность несет должностное лицо, допустившее неподачу декларации;

- Не предоставление необходимых для проверки документов ФНС влечет за собой штраф в размере до 500 рублей.

Срок исковой давности

Возникает вполне логичный вопрос: а что со сроками исковой давности, ведь они также должны быть применимы к таким правонарушениям? Да, срок исковой давности существует.

По действующему НК представители ФНС или суд может привлечь к ответственности в течение 3-х лет с момента совершения такого проведения. Хотя и здесь есть свои особенности.

Еще в 2016 году ФНС дала пояснения к тому, как следует понимать эту норму. Моментом совершения преступления необходимо считать не день, а отчетный период, в котором такое деяние было совершено. Поэтому период в три года необходимо начинать отсчитывать с дня, следующего за днем окончания отчётного периода, в котором такое нарушение было совершено.

Например. Есть налог на имущество, который каждый субъект должен уплатить до 1 декабря следующего года. Например, за 2017 года налог нужно уплатить до 1 декабря 2018, если это не будет совершено до 1 декабря 2021 года, то со 2 декабря 2021 года взыскать такую задолженность с налогоплательщика будет невозможно.

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Источник: https://vseofinansah.ru/nalogi/otvetstvennost-za-neuplatu-nalogov