Упрощенная система налогообложения для ООО

Налоги – важная часть бюджета каждой компании. Для того, чтобы бюджет расходовался рационально, необходимо вдумчиво выбирать систему налогообложения и пользоваться льготными упрощенными вариантами, которые нам предлагает государство. О всех нюансах упрощенной системы налогообложения для ООО – в нашей статье.

картинка

Что такое упрощенное налогообложение?

УСН – вариант расчета налогов, который предполагает льготные платежи государству, избавляет от уплаты части налогов и обещает более простой документооборот с проверяющими органами. Упрощенная система введена специально для малочисленных предприятий с невысоким уровнем годовой выручки.

Режим позволяет уменьшить перечисления государству, а значит, увеличить возможность для роста и развития бизнеса. Кроме этого, на этой системе вашему бухгалтеру будет проще отчитываться перед проверяющими органами, причем в этом случае не важно ИП вы или ООО, на УСН вам будет проще строить учетную систему.

- У предприятия-налогоплательщика должен быть штат, не превышающий 100 работников.

- Доход компании не может быть свыше 150 миллионов рублей.

- На балансе ООО в остатке должна стоять сумма меньше 150 миллионов рублей.

Эти условия общие и для индивидуальных предпринимателей, и для обществ с ограниченной ответственностью.

Но есть строгие ограничения, которые действуют только для ООО.

Упрощенной системой могут пользоваться те организации, у которых:

- в составе учредителей данного ООО есть юридические лица, но процент их участия менее 25;

- нет филиальной системы развития;

- организация сохраняет за собой возможность воспользоваться УСН в том случае, если ее выручка за три квартала прошедшего года не перевалила за 112,5 миллиона рублей.

С последним пунктом вы можете подробнее ознакомиться в статье 346.12 Налогового кодекса. Данные условия легко выполнить, если у вас небольшой магазин или кафе. Более того с 2018 года произошли изменения в законодательстве по упрощенному режиму, и он стал доступнее для большего круга предприятий. С этого года правительство увеличило лимиты дохода и остаточных средств на балансе для ООО и ИП, доведя их до 150 миллионов рублей. И если раньше упрощенкой могли воспользоваться только компании, выручка которых не превышает 60 миллионов рублей. До в 2018 предприятия со средним доходом тоже смогли попробовать все прелести льготного режима. А это означает, что государство поддерживает бизнес и создает специальные условия для простоты расчета и уплаты налоговых сборов в бюджет. Но так ли привлекателен УСН, как многие считают? Давайте познакомимся с нюансами предлагаемой государством системы.

Главное преимущество данного режима в том, что он освобождает предпринимателей от платежей в госбюджет, которые обязательны при общей системе налогообложения (ОСНО).

Какие налоги заменяет УСН для ООО

- Процент от прибыли компании, с небольшим ограничениям: за доход от акций и процента со внешних долгов, также придется уплачивать часть государству.

- Частично от платежей за имущество на балансе. За недвижимость по кадастровой стоимости заплатить придется согласно поправками принятым три года назад. Их можно посмотреть статье 346.11 Налогового кодекса (НК), а также в законе от 2 апреля 2014 года.

- От НДС компании на УСН тоже освобождаются. За исключением случаев, когда юрлицо занимается импортом товаров в Россию

По факту эти перечисления заменены на один платеж по УСН, называемый единым налогом. Стоит понимать, что остальные сборы такие как, налог на землю, налоги за сотрудников, акцизные перечисления, платежи за транспортные средства — остаются в том же объеме. Но сколько процентов от дохода и прибыли составит налог в рамках «упрощенки»? Существуют два варианта расчета налогов по этой системе: 6 и 15%. Сейчас мы подробно расскажем вам о вариантах расчета налогового бюджета в рамках УСН. В этом режиме расчет суммы налога делается на основе всех доходов компании. При этом 6% — неокончательная ставка, поскольку государство разрешило регионам уменьшать ее с 6 до 1. Поэтому перед тем как выбирать один из режимов внутри упрощенной системы уточните в местной налоговой, какой процент от доходов приходится в вашей области или республики. «6% с дохода» хорош тем, что вам не придется отчитываться об израсходованных средствах и доказывать их наличие. Но в тоже время, если ваши расходы превысят выручку, то вам всё равно придётся платить налог даже в минус себе. Поэтому часть предпринимателей, которые имеют сезонный бизнес или знают, что первое время дело будет работать с минусовым бюджетом выбирают «упрощенку» 15%. Если вы решили выбрать вариант расчета налогов «доходы минус расходы», то от получившегося остатка вам придется уплатить в госбюджет 15%. Этот вариант подходит всем организациям, в которых расходы составляют более половины бюджета. В противном случае, лучше выбрать вариант «6% от дохода». Также стоит понимать, что вам придется документированно подтверждать трату денег в рамках бизнеса и вести специальную Книгу расходов и доходов, форма которой утверждена законодательно. Нужно, чтобы эти средства попадали под закон об отчетности по упрощенной системе. Если расходы превысили доходы, то все равно должны будете уплатить сбор. Он составит 1% от выручки компании за учетный срок.

Какие траты могут учитываться при вычислении размера платежа?

1. Фонд заработной платы. 2. Арендная плата за помещения. 3. Затраты на ремонт и нематериальные активы. 4. Покупку ноу-хау и оформление собственных изобретений. 5. На выплаты страховой компании. 6. На оплату НДС. 7. На услуги юриста, нотариуса, бухгалтера. 8. На командировочные нужды.

Полный перечень расходов смотрите в статье 346.16 НК РФ.

Все виды расчета налога по упрощенке зависят от объекта налогообложения: доходов и расходов, именно эти показатели станут вашей налоговой базой. Бухгалтер должен учитывать ту сумму, которая является основой для выбранного режима. 1.

Если вы выбрали 6% от дохода, то вы отчитываетесь перед государством только за вашу выручку. То есть затраты бизнеса никого не интересуют.

2.

В том случае если вы решили воспользоваться 15% «доходы с вычетом расходов», то вашему бухгалтеру придется фиксировать закрепленные законом статьи затрат. Для этого вы будете вносить данные в специальную книгу.

https://www.youtube.com/watch?v=h4qHmohVTKM

Еще один плюс «упрощенки» — простой учет, который сможет осилить даже один бухгалтер. Этот факт важен для небольших предприятий, которые не хотят раздувать штат. Организация, которая выбрала УСН 15%, обязана вести Книгу учета расходов и доходов (КУДиР).

А затем согласно этому документу вычислять разницу между суммами и рассчитывать платеж, который затем вписывается в декларацию и передается в налоговые органы.

Если вы выбрали УСН 6%, то вести КУДиР необязательно.

И если ИП освобождены от ведения налогового учета, то ООО государство обязало сохранять бухгалтерский документооборот. Утвержденную форму декларации можно скачать здесь.

Когда платить налоги ООО на УСН?

Предприятии на любой ставке отчитываются в одинаковые сроки по платежам и сдаче декларации.

Важно! ООО могут переводить УСН только с расчетного счета в банке и сохранять платежное поручение для отчетности

В рамках упрощенной налоговой системы есть платежи авансом и постфактум по окончанию года. Причем если вы не внесете аванс за УСН вовремя вас будет ждать пеня. Следите за сроками:

- платеж за 1-ый квартал вносится до 25.04

- за полгода до 25.07

- за 3 квартала до 25.10

Авансы рассчитываются на основе накопленных сумм за каждый квартал, далее они учитываются в итоговой декларации и расчете конечного размера сбора. Единый платеж по УСН по результатам отработанного года оплачивается до 31.03 — это срок для ООО.

Предприятие ООО «Класс» имеет выручку 15 000 000 рублей. За этот же период расходы составили 14 500 000 рублей.

«Класс» находится на УСН «доходы с вычетом расходов», поэтому чтобы определить налоговую базу нужно 15 000 000 — 14 500 000 = 500 000 рублей. Далее вычисляем налог для уплаты государству: 500 000 * 15% = 75 000 рублей Затем рассчитываем минимальную планку сбора: 15 000 000 * 1% = 150 000 рублей.

В результате мы платим именно 1% от дохода, поскольку меньше этой суммы, согласно законодательству, заплатить нельзя. Если вы дочитали статью до расчета налоговых платежей по УСН, то уже решили, что этот режим вам подходит. Значит, пришло время поделиться наиболее важной информацией: как и когда можно перейти на “упрощенку”.

Если вы только планируете открывать бизнес, то стоит подать заявление на УСН сразу в момент регистрации организации, либо в течение месяца с даты официального основания компании. Но если не уложились в эти сроки, то ООО автоматически становится плательщиком налогов согласно общей системе налогообложения.

Сменить режим уплаты налогов вы сможете только на следующий год, причем порядок перехода таков, что заявление отправить в налоговую нужно уже в текущем году. Правда, срок на размышления дается немаленький, и в налоговой документы принимают вплоть до Нового года (31 декабря).

Форму заявления перехода на «упрощенку» вы можете скачать здесь.

Можно ли уменьшить налоги при УСН?

Да, есть возможность снизить налоговую нагрузку практически на половину, если находитесь на режиме «упрощенка» 6% с доходов. Вы можете уменьшить сумму налогов с помощью учета страховых платежей за сотрудников. Если ИП при низких доходах может полностью погасить страховыми взносами налог по «упрощенке», то общества с ограниченной ответственностью – лишь снизить его почти вполовину.

На УСН 15% страховые платежи за работников также считаются расходами, поэтому благодаря им размер налога становится меньше. Каждый вид бизнеса специфичен, поэтому при выборе налогообложения рассчитайте параметры расчетов с клиентами, проходимость торговой точки и ее площадь, а также множество других нюансов. Выпишите эти расходы и прикиньте: возможно, площадь всего 6 кв.м.

и вам проще использовать единый вмененный налог. Или у вас производство мебели и вам выгоднее приобрести патент на ваш вид деятельности и решить практически все проблемы с ведением бухгалтерии и расчетом и выплатой налогов. Если вы — фермер, лучше выбирать специфический ЕСХН (единый сельскохозяйственный налог), который создан специально для этой сферы деятельности.

Также стоит понимать, что организации, которые не находятся на «упрощенке» и платят НДС обычно выбирают для сотрудничества предприятия с подобным налогообложением. Потому что все хотят при помощи документов компенсировать налог на добавленную стоимость. И если ваши покупатели находятся на общем налоговом режиме, то не стоит переходить на УСН, поскольку вы рискуете их потерять.

Организации, не попадающие под «упрощенку» в 2018 году

1. Компании, производящие акцизные товары (табачные изделия, спиртосодержащие напитки, нефтепродукты и другие) 2. Организации, занимающиеся разработкой месторождений полезных недр, а также их продажей (не попадают в эту категорию не ценные ископаемые, такие как песок, чернозем, каменная крошка и так далее) 3. Если они не успели предупредить о своем желании использовать УСН в 2017 году 4. Если их штат более 100 работников Существует и ряд ограничений по переходу на упрощенную систему для определенного рода деятельности. А это ломбарды, фонды, занимающиеся инвестициями, МФО, ООО с участием иностранного капитала, компании, работающие на бирже и так далее. Полный список вы можете найти в статье 346.12 (3) НК РФ.

Итоги подведем в краткой таблице, благодаря которой вы сможете сделать окончательный выбор режима налогообложения.

| упрощенная система налогообложения (УСН) | общая система налогообложения (ОСНО) | |

| Ограничение для плательщиков налогов | Есть: штат не более 100 человек, доход не более 150 миллионов и остаток на балансе 112,5 миллионов | Нет ограничений |

| Ведение бухучета | Упрощенная форма сдачи отчетности | Отчетность в полном объеме |

| Налоговые платежи | Освобождены от НДС, налога на прибыль и на имущество (за исключением некоторых случаев) | В полном объеме |

Источник: https://www.business.ru/article/999-uproshchennaya-sistema-nalogooblojeniya-dlya-ooo-plyusy-i-minusy

Упрощенная система налогообложения для ООО. УСН для ООО — все нюансы | Юридическая помощ на IDdeiforbiz.ru

С целью облегчения жизни небольших предприятий, организованных в форме обществ с ограниченной ответственностью, государством для части из них был разработан упрощенный режим налогообложения.

Законодательством предусмотрено, что не каждая созданная в форме ООО компания может рассчитывать на льготные условия. Для этого она должна соответствовать ряду требований.

Так, упрощенная система налогообложения для ООО применяется лишь в том случае, когда доход за 9 месяцев работы не превышает сумму в 45 млн рублей, а на предприятии задействовано не более 100 человек.

Использовать этот режим не могут страховые компании, пенсионные, инвестиционные фонды, фирмы с филиалами, банки и компании, которые зарабатывают на игорном бизнесе или на рынке ценных бумаг и акций.

Переход на такую систему осуществляется исключительно в добровольном режиме. Общество должно подать соответствующее заявление на протяжении октября-ноября текущего года, и с 1 января оно сможет начать работать, уплачивая лишь единый налог.

Предприятия, которые только создаются, при подаче документов на регистрацию также могут оставить соответствующее заявление. Но не стоит переживать, если вы этого не сделали сразу. Его можно написать еще в течение пяти дней с того момента, как фирма уже будет зарегистрирована.

При этом необходимо учесть, что не могут быть совмещены общая и упрощенная система налогообложения для ООО. Условия, на которых будет работать фирма, руководство должно выбрать самостоятельно, проанализировав все преимущества и недостатки каждого из режимов и выбрав для себя оптимальный вариант.

Сельскохозяйственные предприятия

Отдельно стоит отметить те предприятия, которые занимаются особым видом деятельности – растениеводством или животноводством. Они могут платить единый сельскохозяйственный налог.

В нем сочетаются установленные дополнительные льготы и упрощенная система налогообложения для ООО. 6% от доходов, оставшихся после вычета всех расходов – это применяемая налоговая база.

А если добавить к этому уменьшение страховых взносов, которые выплачиваются за работников, то преимущества становятся очевидными.

м

ЕСХН можно сочетать как упрощенной, так и общей системой налогообложения. Но при этом бухгалтерия должна будет вести учет по видам деятельности. То, что попадает под ЕСХН, будет считаться и выплачиваться отдельно от налогов по УСНО или ОСНО.

Как рассчитывается единый платеж в зависимости от доходов

Владельцы бизнеса должны знать, что упрощенная система налогообложения для ООО позволяет выбирать, как именно будет вестись учет. От этого будет зависеть, какие суммы придется отдавать государству.

Первый вариант заключается в том, что предприятие будет выплачивать 6% от общего вырученного дохода. При этом считаются все поступления на счета такой компании, а понесенные расходы не учитываются.

Единственное, что также необходимо отдельно подсчитать – это суммы выплат на пенсионное страхование и на больничные листы. Размер налога определяется следующим образом: вся полученная выручка умножается на 6%. Из этой суммы вычитают все выплаты на больничные и обязательное страхование. Если остаток выйдет меньше налога, подлежащего к выплате, то последний уменьшается еще на 50%.

Такая система походит тем предприятиям, у которых небольшие расходы. Чаще всего ею пользуются компании, оказывающие различные услуги.

Система «доходы минус расходы»

Фирмы, которые занимаются торговлей или другими видами деятельности, сопряженными со значительными тратами, не заинтересованы уплачивать взносы лишь с полученной выручки. Для таких случаев разработана другая упрощенная система налогообложения для ООО. «Доходы минус расходы» — это формула, используемая для определения базовой суммы средств, с которой выплачиваются обязательные взносы.

Законодательством установлено, что при использовании этой системы налог может быть установлен в размере от 5 до 15% — в зависимости от региона Федерации, в которой работает ООО. Но на практике выходит, что для большинства компаний устанавливается его максимальная величина.

Расчет ведется следующим образом. В доходы засчитывается общая выручка предприятия, а в расходы – все траты, понесенные во время работы. К ним относится не только закупка материалов, комплектующих и товаров, но и аренда, оплата услуг сторонних компаний и прочие расходы, за исключением уплаты налогов.

При этом если налогооблагаемая база будет меньше нуля, то предприятие обязано уплатить установленную минимальную ставку.

Отчетность

Несмотря на то что предприятия на «упрощенке» освобождены от многих обязательных платежей, для учетчиков на предприятии все равно остается немало работы. По итогам отчетного периода бухгалтерия обязана отчитаться перед соцстрахом, пенсионным фондом и, конечно, налоговой.

В ФСС предоставляются документы, подтверждающие вид деятельности организации. Также туда подаются ведомости, где отображены средства фонда. В пенсионный бухгалтерия ООО на УСН дает расчет взносов.

Также по окончании отчетных периодов предоставляется информация о земельном налоге и НДС.

Но это еще не все. По окончании налогового периода каждое ООО должно подать сведения о штате сотрудников и их доходах, необходимые документы в пенсионный фонд, информацию по НДС. Также заполняются и предоставляются декларации по транспортному, земельному и единому налогу.

Даже если у вас упрощенная система налогообложения для ООО, отчетность на этом не заканчивается. Предприятие также должно вести Книгу доходов и расходов. Она ежегодно до 31 марта показывается налоговой службе и органам статистики.

Установленные сроки

Бухгалтерская деятельность любых предприятий строго регламентируется. Занятые в этой сфере люди должны не только грамотно вести все документы, но и помнить о сроках, в которые необходимо подавать отчеты в различные государственные органы.

Например, упрощенная система налогообложения для ООО предусматривает, что отчитываются предприятия раз в год. Но это не значит, что рассчитывать обязательные взносы они должны с той же периодичностью.

Единый налог платится раз в квартал, причем его необходимо перечислить до 25 числа месяца, следующего за отчетным. Так, за первые три месяца выплата должна осуществиться не позже чем 25 апреля.

Соответственно, за второй квартал – до 25 июля, за третий – до 25 октября, за четвертый – до 31 марта.

Также до окончания первого квартала сдается декларация по УСН. Данные о числе работников предоставляются до 20 января. А вот перед ФСС и ПФ отчитываться необходимо ежеквартально.

Преимущества системы

Перед сменой режима налогообложения бухгалтерия и руководство каждого предприятия интересуется, есть ли в этом смысл. Поэтому им интересны все преимущества, которые дает упрощенная система налогообложения для ООО.

Пример можно привести самый простой: организации на УСНО освобождаются от обязательных выплат налога на прибыль. Он только начисляется на те доходы, которые получены не от деятельности фирмы и по операциям, связанным с отдельным видом долговых обязательств. Зачастую это является ключевым моментом, на который обращает внимание администрация фирм при выборе налоговой системы.

Но помимо этого, к достоинствам УСН для ООО можно отнести отсутствие необходимости уплачивать налог на имущество, промысел, НДС, ЕСН.

Недостатки упрощенного режима

Не стоит забывать, что у единого налога есть и свои минусы. Относительно крупные предприятия должны внимательно следить за размером получаемой выручки и за количеством сотрудников.

Если они превысят установленные нормы, то предприятие должно перейти на общую систему. Кроме того, упрощенная система налогообложения для ООО ограничивает и стоимость основных средств (с учетом нематериальных активов).

Она не может превышать 100 млн рублей.

К главным минусам можно отнести то, что предприятия будут вынуждены платить налог, даже если они работали себе в убыток. Если на фирме была хоть какая-то выручка, то бухгалтерии уже будет чем заняться в отчетный период.

Сложности выбора

Существует ряд случаев, когда предприятиям проще остаться на общем режиме налогообложения, даже если их доход и количество сотрудников позволяют им перейти на облегченную систему.

Если фирма занимается импортом различных товаров в Россию и все равно вынуждена на таможне оплачивать НДС, то ей нет смысла переходить на «упрощенку».

Также на общем режиме есть смысл остаться и тем компаниям, контрагенты которых являются плательщиками налога на добавленную стоимость.

Источник

Читайте также

Источник: http://IDeiforbiz.ru/uproshhennaya-sistema-nalogooblozheniya-dlya-ooo-usn-dlya-ooo-vse-nyuansy.html

Система налогообложения для ООО

Регистрируя предприятие, необходимо в числе прочих важных организационных вопросов выбрать систему налогообложения, поскольку именно от этого зависит уровень отчислений, которые будет совершать ООО во время своей деятельности.

Общие вопросы налогообложения при ООО

Отчетность, которую ведут предприятия, как правило, достаточно объемна, сложна и целиком и полностью зависит от выбранной системы налогообложения. Она подразумевает предоставления данных в государственные органы ФНС, ПФР, ФСС и органы статистики.

Решить, какой вид системы налогоолажения подходит конкретному предприятию, необходимо еще до подачи документов на регистрацию ООО, поскольку времени на выбор системы налогообложения для ООО после регистрации будет немного.

В результате в течение года предприятие будет использовать достаточно сложную общую систему налогообложения, что не всегда удобно, особенно для начинающих предпринимателей.

В настоящее время существует 4 основные системы налогообложения предприятий:

- Традиционная – обычная система налогообложения – ОСНО

- Упрощенная система налогообложения – УСН

- Единый налог на вмененный доход – ЕНВД

- Единый сельскохозяйственный налог – ЕСХН

Каждая система имеет свои плюсы и минусы, поэтому выбор следует делать исходя только из особенностей своего ООО, количества работников, сферы деятельности и общего оборота средств, а также наличия штатного бухгалтера.

Специальные налоговые режимы

К специальным налоговым режимам относятся особые режимы налогообложения, которые используются для исчисления налогов и отчислений в особой форме в течение определенного времени и регулируются НК РФ. Они необходимы для создания благоприятных условий для развития и функционирования предприятий и позволяют получить послабления при подаче отчетности и выплачивая основные налоги.

Виды специальных налоговых режимов:

- Упрощенная система налогообложения

- ЕНВД

- ЕСХН

- Система налогообложения при выполнений условий о разделе продукции

- Патентная система налогообложения

Каждый из этих специальных режимов применяется в отношении определенной сферы деятельности компании, её размеров или остаточного капитала.

Описание основных режимов налогообложения для ООО:

Общая система налогообложения (ОСН) для ООО

Общая, или традиционная система налогообложения является наиболее сложной и требует наличия в штате предприятия грамотного профессионального бухгалтера, способного не только правильно подготовить документацию по всем необходимым отраслям отчислений, но и верно вести бухгалтерскую документацию предприятия, ведь неправильное оформление документов может вести к повышению налоговых и прочих выплат.

Особенностью ОСН является выплата всех налоговых отчислений:

- НДС

- Единый социальный налог на все виды доходов

- Налог на доходы физических лиц

- Отчисления в пенсионный фонд

- Налог на имущество и земельный налог

- Обязательное страхование от несчастных случаев и профессиональных болезней на производстве

Основными плюсами данной системы являются:

- Отсутствие ограничений сотрудничества с юридическими лицами-плательщиками НДС, то есть использующими в качестве системы налогообложения ОСНО

- Возможность ввоза товаров в таможенную зону, что обязательно облагается НДС

- Возможность не платить налоги в период убыточной работы предприятия и учета этих убытков в дальнейшем и уменьшить сумму налогов на сумму убытков

Минусов также хватает. Это и уже указанная необходимость в услугах штатного, либо наемного бухгалтера, способного грамотно вести бухгалтерскую и налоговую документацию. Вторым минусом является необходимость выплаты всех предусмотренных законодательством налоговых отчислений и выплат, а также налогов регионального и местного уровня.

Работают с данной системой налогообложения предприятия, выбравшие их в качестве основной и те фирмы, которые не подали заявление о переходе на специальные системы налогообложения в установленные законом сроки.

Усн – упрощенная система налогообложения — «упрощенка»

Упрощенной системой налогообложения называют специальную форму налогообложения для организаций, численность персонала которых менее 100 человек, остаточная стоимость основных средств менее 100 млн рублей и определенном уровне годовой выручке.

Основным отличием УСН от ОСНО является отсутствие выплат НДС, ЕСН, а также налогов на прибыль и имущество. Остальные федеральные, региональные и местные налоги платятся в том же объеме.

Кроме того, «упрощенка» подразумевает уменьшение и упрощение «бумажной работы», поскольку использует более простую систему учета.

Вторым важным плюсом УСН является снижение налоговых ставок, третьим – наличие двух видов систем налогообложения данного типа, что дает возможность выбора платить ли налоги с доходов или с чистой прибыли предприятия.

Виды «упрощенки»:

- Налог в размере 6 % платится с доходов организации. Считается наиболее подходящим для ИП. Применяется в том случае, когда сложно доказать факт расходов документально.

- Налог в размере 5 – 15 % платится с чистой прибыли организации (то есть выплата налогов производится с прибыли предприятия, из расчета доходы минус документально доказанные расходы организации). Применяется как правило в случае высокого уровня расходов, порядка 60 % и выше, документально доказать которые перед налоговой службой не представляет трудности.

Рекомендовано для использования новичкам в области предпринимательства и предусматривает подачу заявления о переходе на данную систему налогообложения в течение 5 дней с момента регистрации ООО.

Существуют сферы деятельности организаций, которые не могут пользоваться УСН:

- Фирмы, доля бюджетных организаций в которых превышает 25%

- Организации, чья профессиональная деятельность касается рынка ценных бумаг

- Банки, ломбарды, страховые организации, НПФ, инвестиционные фонды

- Организации, имеющие филиалы и представительства

- Предприятия, чья деятельность связана с добычей и реализацией полезных ископаемых или подакцизных товаров

- Адвокаты и нотариусы, имеющие частную практику

- Представители игорного бизнеса

- Организации-участники соглашений о разделе продукции

Енвд – вмененная система налогооблажения для ооо

Один из специальных режимов налогообложения, который применяется для множества различных организаций, в том числе торговых точек, расположенных в крупных торговых центрах на площади менее 150 квадратных метров, и не зависящий в сумме отчислений от реально получаемых организацией доходов, до недавнего времени был обязательным для организаций, занимающихся определенным видом деятельности на данном территориальном участке.

Виды деятельности, попадающие под ЕНВД:

- общественное питание

- оказание ветеринарных услуг

- осуществление стоянок и грузопассажирских перевозок

- бытовые услуги

- аренда коммерческой и некоммерческой недвижимости

- распространение и размещение рекламы

Определяет, относится ли то или иное предприятие в данной территориальной единице к оплате в качестве системы налогообложения ЕНВД местный орган налогового управления. До 2013 года данная система была обязательной для организаций, попадавших под ее юрисдикцию.

В связи с этим, данные предприятия получали возможность заменить ЕНВД такие налоговые отчисления, как налог на доход физических лиц, налог на имущество физических лиц и НДС.

В настоящее время ООО, относящиеся по своей сфере деятельности, численности персонала (менее 100) и упомянутых в перечне местного органа управления по налогам и сборам, могут не переходить на ЕНВД и работать по ОСНО или УСН (либо сочетать данные системы налогообложения).

Преимущества и недостатки ЕНВД

Несомненными достоинствами «вмененки» являются

- упрощение учета налогов за счет замены нескольких налогов и сборов одним ЕНВД

- простота составления отчетности

- наличие коэффициентов базовой доходности, определяющих сумму налогового бремени организации

- учет временного фактора, в том числе календарных праздников, выходных дней и пр.

Однако, как и у любого фактора, у ЕНВД есть и свои недостатки:

- принудительный характер ЕНВД, поскольку как правило, выбора другой системы налогообложения у попадающих под данную систему, нет

- сложность ведения бухгалтерии для собственников бизнеса в сферах, попадающих и непопадающих под юрисдикцию ЕНВД

- несовпадение установленной базовой доходности с фактической

- оплата налога происходит в любом случае, независимо от фактического получения дохода организацией, как в случае прибыльности, так и в случае убыточности бизнеса

- небольшой штат подразумевает низкую ставку снижения налога за счет социальных взносов

Есхн – единый сельскохозяйственный налог

Как следует из названия, второй специальный режим налогообложения касается предприятий, осуществляющих свою деятельность в агропромышленном комплексе и производящих сельскохозяйственную продукцию. Данный режим налогообложения заменяет НДС, налог на прибыль организаций, налога на имущество организаций.

В данном режиме кроме собственно сельхозналога оплачивается земельный и транспортный налоги. Процентная ставка ЕСХН колеблется в промежутку 6-15% и зависит от способа оплаты (как и в случае УСН, это может быть либо доход, либо доход за вычетом расходов).

Преимуществами данной системы налогообложения являются:

- замещение целого ряда налогов одним ЕСХН

- включение в доходную часть авансы от покупателей

- простота ведения документации

- средства, примененные во время действия ЕСХН, списываются одномоментно при вводе в эксплуатацию

- в 2 раза реже происходит отвлечение денежных средств, применяемых для авансовых платежей

недостатки ЕСХН также присутствуют. Это:

- 70% дохода предприятия должны составлять выручка от продажи сельскохозяйственной продукции или рыболовного улова

- Ограниченный перечень расходов

- За счет отсутствия НДС, при приобретении СХ техники происходит увеличение затрат

- Кассовый метод учета не вполне удобен для работы с рядом предприятий

- Необходимо вести бухгалтерию в полном объеме с делением по отраслям деятельности

Данный вид налогообложения в противовес ЕНВД является добровольным.

Условия перехода на ЕСХН:

- 70% дохода предприятия должны поступать от продажи сельскохозяйственной продукции или рыболовного улова.

- Средняя численность работников не должна превышать 300 человек

- Кроме того, предприятие не может быть представителем игорного бизнеса

Какая система налогооблажения для ООО лучше? Делая заключение, можно сказать о том, что не существует лучшей или худшей системы налогообложения, каждая имеет свои достоинства и недостатки, однако можно найти наиболее приемлемый режим выплат налогов и сборов для каждого конкретного предприятия.

Источник: http://svoy-business.com/yuridicheskie-voprosyi/nalogi-i-nalogooblozhenie/sistema-nalogooblozheniya-dlya-ooo.html

Упрощенная система налогообложения для ООО (УСН) в 2018 году — что это такое, доходы расходы, открытие, 6 процентов

Что такое упрощенная система налогообложения? Особенности УСН для ООО в 2018 году. Виды упрощенной системы налогообложения, ставки, порядок оформления.

Современные условия экономики отличаются нестабильностью и большим количеством рисков для предприятий, независимо от их размера и формы собственности.

Во избежание ведения «черной» бухгалтерии и с целью поддержки бизнеса разных размеров в Налоговом кодексе предусмотрены упрощенные системы налогообложения, позволяющие сократить отчисления в бюджет до минимально допустимых норм.

Такой подход позволяет создать стимул и возможность развития бизнеса малых и средних размеров, что, в свою очередь, предусмотрено законодательством Российской Федерации.

Общие моменты

Для перехода на упрощенную систему налогообложения необходимо, чтобы предприятие соответствовало законодательно установленным нормам.

Что это такое

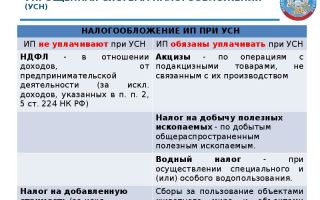

УСН (упрощенная система налогообложения) – особый режим взимания налогов и сборов, предусмотренный для облегчения развития бизнеса, при котором плательщик платит один налог вместо нижеперечисленных:

Это позволяет значительно снизить количество отчислений, сделанных в бюджет, благодаря чему остается больше средств на развитие самого предприятия.

Виды системы налогообложения

Упрощенная система налогообложения разработана для подержания всех сфер бизнеса и применяется для предприятий с разной формой собственности.

Налоговым Кодексом Российской Федерации предусмотрено два УСН. Они отличаются объектом налогообложения и ставкой:

Упрощенная система налогообложения 6 % для ООО Налог взимается с прибыли (разницы между доходами и расходами) Ставка зависит от места регистрации предприятия и составляет от 5 до 15 % Предприниматель вправе сам выбрать, какой из видов упрощенной налоговой системы он хотел бы пользоваться.

Нормативное регулирование

Как и другие процессы, упрощенная система налогообложения ООО регулируется НК РФ.

А именно, Главой № 26 пункт 2, которая включает в себя следующие статьи:

В этих нормативных актах подробно описано, при каких условиях действует УСН.

Что значит упрощенная система налогообложения для ООО

УСН для ООО – это не только способ снизить количество средств, уплачиваемых в бюджет, но также способ упростить ведение бухгалтерского учета.

ООО получают же возможность вести его не так подробно, что дает возможность руководителю самостоятельно разобраться в его основах и не нанимать в штат дополнительного специалиста. Это особо важно при современных жестких условиях экономики.

Но при этом стоит отметить, что для ООО, которое может быть субъектом как среднего, так и крупного бизнеса, упрощенная система налогообложения – это, в первую очередь, ряд ограничений, связанных с расширением своей компании, открытием новых филиалов, наймом дополнительных рабочих и получением большей прибыли.

Поэтому прежде чем осуществить переход на данную систему, необходимо это тщательно обдумать.

Источник: http://jurist-protect.ru/uproshhennaja-sistema-nalogooblozhenija-dlja-ooo/

Какие налоги платит ООО — таблица, обязательные платежи, сколько, как уйти в 2018 году

Вы открываете общество с ограниченной ответственностью? Тогда не лишней будет информация о налоговых платежах, которые ожидают вас в 2018 году.

Чтобы бизнес был прибыльным, при открытии компании стоит учесть многие нюансы, главным из которых является вопрос о налогообложении.

Ведь при грамотном расчете и своевременном исполнении своих обязательств по уплате налоговых сумм, организация сможет функционировать без проблем.

Что нужно знать ↑

Разберемся, какие сборы и налоги ООО в 2018 году должны уплачивать. Но для начала стоит выяснить, что такое юридическое лицо и как проходит регистрация фирмы.

Такие фирмы от своего имени приобретают и осуществляют права имущественного и неимущественного характера, несут обязанность, выступают в роли истца или ответчика при судебных разбирательствах.

Все фирмы со статусом юридического лица:

- должны регистрироваться в уполномоченном органе Российской Федерации;

- открывают счет в банковском учреждении;

- имеют печать.

Но такие признаки характерны и для ИП и филиалов компаний.

Перечислим те признаки, которые выделяют именно юридическое лицо:

- единство в организации, что отражает:

- Наличие системы взаимосвязи социального плана, когда физические лица объединяются.

- Имеется внутренняя структурная и функциональная дифференциация.

- Есть определенная цель открытия и работы.

- юридическое лицо имеет обособленное от третьего лица самостоятельное имущество.

- есть материально-правовые признаки, что определяют способности самостоятельно выполнять обязательства, нести ответственность.

Цель создания юрлица:

- Обособить определенную имущественную массу и включить ее в гражданский оборот.

- Ограничить предпринимательский риск.

- Оформить, осуществить и защитить коллективные интересы (материальные и нематериальные).

Регистрация организации

Если вы решились открыть ООО, то нужно придерживаться такого порядка действий:

- создайте бизнес-план, что является основным документом, без которого реализовать бизнес довольно трудно.

- вызовите учредителей на собрание, на котором будет утверждено бизнес-план. Здесь же будет:

- Приниматься решение о создании.

- Оговариваться цель компании.

- Утверждаться Устав фирмы.

- Составляться договор учредителей.

- Проводиться распределения долей учредителей.

- Утверждена величина уставного фонда.

- Выбрано коллегиальный или единоличный орган (директор).

Для постановки на учет в уполномоченных структурах обязательно представление:

- Устава (2 экземпляра).

- Решения об открытии ООО или протокола, составленного на учредительском собрании.

- Заявления, которое имеет регламентированную форму P11001.

- Квитанцию о перечислении суммы государственной пошлины, которая составляет 4 тыс. рублей.

Типовые формы Устава лучше не использовать, так как документ должен быть адаптирован под каждую компанию.

В нем рассматриваются полномочия директора, особенности осуществления общего собрания учредительского состава.

Перечислим, какие пункты могут рассматриваться в Уставе:

- Об учреждении ООО.

- Об утверждении учредителей.

- Утверждается уставной капитал компании.

- Утверждается месторасположение ООО, адрес и место, где будут храниться документы.

- Оговаривается Устав.

- Рассматривается вопрос о подписании договора.

- Назначается директор.

Регистрирующим органом выдается:

- свидетельство о госрегистрации юрлица;

- документ о постановке на учет в Налоговой инспекции;

- устав, где стоит штамп налоговой службы.

Затем заказывают печать, открывают счет в банке и вносят средства уставного капитала.

Подаются также документы в такие фонды:

Нормативная база

Налоги и обязательные платежи ООО в 2018 году ↑

Вид уплачиваемого налога и его размер будет определен в зависимости от используемой системы налогообложения, которую предпочтет организация.

Но есть и налоги, которые будут уплачиваться всеми компаниями, независимо от применяемого режима. Это водный налог, платежи за транспортные средства, земельные налоги и т. д.

Для того чтобы разобраться, сколько налогов платит ООО, составим следующую таблицу.

Налоговая система Уплачиваемый налог УСН Единый налог в размере 6 от дохода или 15% от прибыли, уменьшенной на затраты, если иное не оговаривается в законах субъектов. НДФЛ (за работников) – 13% за резидентов, 30% — за нерезидентов. Страховые перечисления в ПФР, ФСС, ФОМС

ЕНВД Единый налог, что рассчитывается с учетом физического показателя, коэффициентов и базовой доходности. Суммы на страхование. Подоходный налог за персонал

ОСНО НДС по ставкам 18, 10 и 0%. Налог на прибыль: в бюджет федерального уровня – 2%, субъектов – 18%. На имущество по ставке 2,2% от стоимости объекта. НДФЛ. Суммы на страхование в ПФР – 22%, Фонд медицинского страхования – 5,1%, в Фонд социального страхования – 2,9%

ЕСХН Единый сельскохозяйственный налог. Страховые взносы платятся на общих основаниях Как рассчитать суммы к уплате для ООО?

От выбора налоговой системы будет зависеть налогооблагаемая база, процентные ставки и сумма налогового отчисления. Как же провести расчеты сумм налога?

К примеру, при использовании УСН можно выбрать один из объектов – «Доходы» или «доходы, уменьшенные на величину расходов».

От объекта и зависит, какая формула будет использоваться при определении размера платежа.

Если ваши подсчеты показали, что расходов предполагается меньше 60%, то целесообразнее выбрать «Доходы».

Нужно будет производить расчет так:

Если предполагается, что затраты будут значительными и вы остановите выбор на УСН «Доходы минус затраты», то формула будет такой:

Рассмотрим на примере расчет налога при УСН 6%. К примеру, выручка предприятия составила 500 тыс. рублей. Из этих средств уплачено заработок персоналу – 70 тыс. Затраты составили 90 тыс.

Сумма единого налога 30 тыс. (6% от выручки) Подоходный налог 9,1 тыс. рублей (13% от зарплаты, начисленной работникам) Перечисления в фонды 9,8 тыс. – в ПФР, 140 рублей – в ФСС (0,2%) Так как взносы в Фонд пенсионного обеспечения не превысили половины налога УСН, то можно вычесть их из налога:

Итоговый показатель – 39 240. Это сумма единого налога, которая подлежит уплате.

Если вычесть все платежи и затраты, то получим чистую прибыль компании, из которой уплачиваются дивиденды учредительскому составу.

Труднее всего провести расчеты суммы налога при работе на традиционной системе налогообложения.

Необходимо нанять хорошего бухгалтера и иметь программное обеспечение, так как нужно высчитывать размер налога на имущество, на добавленную стоимость, на прибыль.

Сумма определяется не из полученной прибыли, а из той, которую предполагается получить (вмененного дохода).

Формула, используемая при расчете налогового платежа на вмененке:

ЕСХН можно рассчитать, используя такую формулу:

По этой причине по истечению налогового периода может образоваться сумма, которая должна быть уменьшена.

м

Такая разница может: • использоваться для уплаты сумм недоимок других платежей; • быть зачисленной в счет будущего платежа по ЕСХН;

• быть возвращена на расчетные счета плательщику.

Нюансы при оплате

В отличие от физических лиц, исчисление организациями с ограниченной ответственностью осуществляется самостоятельно.

Бухгалтер должен определить размер налога и составить отчетность, которая подается в уполномоченный орган. На основании декларации и будет производиться перечисление.

Уплата налогов производится в сроки, предусмотренные законодательными актами. Если сумма платежа своевременно не внесена, плательщик должен будет уплатить штраф и пеню.

Компании чаще всего оплачивают налоги с помощью системы «Банк-Клиент» (безналичные платежи), но стоит разобраться с такой программой.

Работа без НДС

Многие считают, что работать без НДС намного выгоднее, чем с НДС, ведь нет необходимости:

- платить налог;

- вести учет налоговых регистров;

- готовить отчеты.

Но в обеих ситуациях можно выделить преимущества и недостатки.

Преимущества работы с НДС:

- Покупатель может принимать НДС по купленному товару к вычету. Но суть в том, что возмещается тот налог, который был уплачен поставщикам. Если нет НДС – нельзя возмещать налог, но он не был уплачен и поставщикам. А значит, положительную сторону можно отметить тогда, когда безналоговая стоимость продукции поставщиков, что работают с НДС, меньше, чем стоимость товара лица, работающего с таким видом налога.

- Работая с НДС фирма имеет больше вероятности заключить сделку с серьезными контрагентами, которые зачастую выступают плательщиками НДС.

Недостаток:

- Налог является сложным в расчетах, из-за чего усложняется ведение бухгалтерского и налогового учета.

- Компании на упрощенке с объектом «Доходы» не платят НДС, и поэтому покупка продукции у продавца, который является плательщиком НДС, будет невыгодной. Никак не получится вычесть налог, который включен в стоимость товара. Организации на УСН «доходы минус расходы» ничего не потеряют, так как смогут вычесть расходы при расчете налога.

- Мало кто из плательщиков НДС захочет с вами сотрудничать. Вы рискуете потерять потенциального партнера.

Как уйти от налогов? ↑

Есть ли способы платить меньше налогов? Как поступить, чтобы действия не расценивались как противозаконные?

Способы уменьшения сумм

Разберемся, какие существуют способы минимизировать значимые налоги.

При срочном вливании оборотных средств используют активы участников уставного капитала или материнской компании.

Такие средства не облагаются налогом на прибыль, но только в том случае, когда в собственности не меньше 50% уставного капитала компании.

Но есть один нюанс — деньги могут быть выделены из чистого дохода, по которому налоги уже уплачивались. Метод не отличается высокой эффективностью.

Прибыль рассчитывают как разницу доходов и затрат. А значит, одним из способов минимизации размера налога является уменьшение прибыли или увеличение расходов.

Первый вариант чаще всего реализовывается с нарушениями законодательства:

- фирмы не оприходуют выручку;

- не учитывают проданный товар и т. д.

Увеличить расходы можно законно. Для этого трансформируют капитальные затраты в текущие.

Есть работы (при переделке помещения), которые имеют общие характеристики с реконструкцией или ремонтом.

Видео: какие налоги платят иностранные граждане

В таком случае затраты будут сопоставляться с расходами текущего периода, что повлечет уменьшение прибыли, облагаемой налогом.

В таком случае вы сможете прибавить затраты к текущим и уменьшить налогооблагаемую базу.

Но такие способы можно использовать при неоднозначной ситуации, а не с целью подделать документацию.

Выгодно развивать бизнес в оффшорной зоне, где нет необходимости платить регулярные налоги.Перечисляется только ежегодный взнос, который имеет регламентированный размер. Налог на добавленную стоимость уменьшить довольно трудно.

Но стоит знать, что не вся продукция облагается НДС. Есть товары, в отношении которых можно использовать пониженную ставку 10%.

Для получения такой возможности стоит отправить необходимые документы в налоговый орган. Если превышается сумма выручки, то право пользоваться льготой утрачивается.

Для уменьшения размера налога на имущество можно воспользоваться таким способами:

- Сократите стоимость и количество имущественных объектов, что числятся на балансе фирмы.

- Воспользуйтесь теми льготами, которые предусмотрены законодательством.

- Заключите договор комиссии. К примеру, ООО продает товар, а договор заключался с поставщиком. Так как собственник продукции не комиссионер, то среднегодовую стоимость имущества можно будет уменьшить.

Налог с продаж взимается только в случае, если расчет производится наличными. Если вы будете использовать расчет безналом, то налог платить не придется.

К примеру, откройте в торговых залах кассу для проведения операций от дружественных банков. Процесс покупки не будет усложнен, но можно сэкономить 5% от цены продукции.

Можно также оформить договор, по которому продавец покупает для фирмы какой-то товар. Выручка будет являться вознаграждением, и продавец будет освобожден от уплаты налога.

Незаконные методы

«Фирма-однодневка» Которая делает поддельную документацию, имитирует затраты, основания для вычетов. Отчетность не готовится, директора трудно отыскать. Компании, которые воспользуются услугами подобной организации, могут понести ответственность, когда при проверке будет выявлено документацию «однодневки».

Придется заплатить штраф, пеню и недоимки

«Инвалиды и аутсорсеры» Фирма нанимает людей с ограниченными способностями, благодаря чему может не платить НДС, использовать страховые льготы. Таких работников немного и заработок у них небольшой. За инвалидов работа выполняется основным штатом, который переквалифицируется в аутсорсеров-предпринимателей

Вексельный метод Застройщиками предлагаются вместо уплаты при инвестировании вексель подконтрольной фирме. Так организация уходит от налогов и пропадает, а инвесторы принимают векселя к затратам, чтобы уменьшить базу, облагаемую налогом Возникающие вопросы ↑

Рассмотрим некоторые нюансы, которые могут всплыть при ведении деятельности. Что вызывает затруднения у руководства ООО?

Можно ли вывести деньги с ООО без налогов?

Затраты предприятия должны подтверждаться документально, должны быть конкретные основания для вывода.

Вывести деньги можно:

Под отчет Когда покупается что-либо для компании (сдача возвращается в кассу) Займы Невыгодный способ, так как он облагается НДФЛ Дивиденды Ваша прибыль, которой вы имеете право распоряжаться Не нужно будет уплатить налоги при выводе денег вариантом займа, если средства необходимы для приобретения жилой недвижимости. В остальных случаях налог составит 35% плюс 13% с физлица.

Сэкономить можно на перечислениях в социальные фонды:

- если генеральный директор официально возьмет отпуск, что не оплачивается;

- если генеральный директор будет оформлен на 0,1 ставки.

Вы можете жить с дивидендов (облагаются по ставке 13%) и не платить взносы, так как не получаете зарплату.

Ответственность учредителей за неуплату

Ответственность за неуплату налогов лежит на руководителе и учредителе, и выражается:

- в уплате штрафа, размер которого – 100 – 300 тыс. рублей, или прибыль виновного за период 1 – 3 лет;

- в выполнении принудительных работ до 2 лет;

- в невозможности занимать должность или вести определенный вид деятельности на протяжении 3 лет;

- в аресте до 6 месяцев;

- в отбывании наказания в месте лишения свободы до 2 лет (ст. 199 УК).

Есть ли налог на основные средства?

Те операции, что осуществляются с целью реализации, ремонта за счет своих средств, сдачи в аренду объектов ОС, являются налогооблагаемыми налогом на добавленную стоимость.

Налог на основные средства, что покупались, может быть принят к вычету, если соблюдены такие условия:

- основное средство покупалось для ведения деятельности, что попадает под налогообложение НДС;

- ОС используются;

- на ОС, что куплены, составлялись счета-фактуры.

Те основные средства, что получались на безвозмездной основе, а также доход при продаже ОС включаются в прибыль, что учитывается при исчислении налога на прибыль.

Кто оплачивает налоги присоединившегося предприятия?

А значит, обязательство по исчислению и уплате налоговых сумм переходит фирме от присоединившейся организации, даже в том случае, если имеется задолженность платежей.

Из этого следует, что обязательство по уплате налогов не теряется и после вынесения решения о реорганизации путем присоединения до момента, когда фирма будет присоединена.

Расходы присоединяемых предприятий будут уменьшать прибыль, что облагается налогом на прибыль правопреемника, если они не учитывались компанией при составлении базы налога.

При открытии ООО руководство должно разобраться со всеми нюансами налогообложения, что позволит вести законную деятельность и не вызвать лишних претензий со стороны налогового органа.

Источник: http://buhonline24.ru/nalogi/kakie-nalogi-platit-ooo.html