Пример заполнения декларации акцизного налога — на алкогольную продукцию в 2018 году

Если вы уже набили руку в заполнении отчетов и внимательно следите за всеми нововведениями в законодательстве, составление декларации вряд ли вызовет трудности.

Но как быть новичкам? Ведь вопросов возникает много, — какие бланки использовать, что и как писать, когда сдать документацию и т. д.

Что нужно знать ↑

Первое, в чем нужно разобраться, стоит ли вам подавать отчет в Налоговую по продукции, операции с которыми проводит компания. Какие нормативные акты регулируют порядок предоставления и заполнения формы?

Кто отчитывается

Плательщиком акциза, который должен подать отчет в налоговый орган, является:

| Плательщик | Пояснение |

| Организации | Относительно подакцизной продукции, что производится в пределах РФ — (юридические лица, филиал, обособленное подразделение, ИП, иностранное предприятие без статуса юрлица и остальные), что изготавливают ее и продают |

| Фирмы | Относительно продукции, что изготавливается за границей РФ из сырья давальческого типа (что принадлежит предприятиям, зарегистрированным налогоплательщиками РФ), которые являются собственниками давальческого сырья |

| Предприятие | Что реализует конфискованные или бесхозяйные подакцизные товары, а также продукцию, от которой был отказ в пользу государства |

| Предприятие, что продает подакцизную продукцию | Что ввозилась в пределы РФ и таможенная процедура при этом не пройдена (если есть соглашение с другими странами об общей таможенной территории). Сюда же стоит отнести продукцию, что используется в производстве неподакцизных изделий |

Лица, деятельность которых связана с бензином прямогонного типа или этиловым спиртом – не позже 25 числа 3-го месяца, что следует за отчетным периодом.

Уплата налога производится в такие сроки (ст. 204 НК):

| Акцизы | Не позже 25 числа того месяца, что следует за отчетным периодом |

| При продаже алкоголя с акцизного склада опта | По истечению налогового периода, до 15 числа следующего месяца |

| Тем, у кого есть свидетельство, позволяющее организовать оптовую продажу | До 20 числа того месяца, что следует за отчетным |

| Тем, кто имеет разрешения на реализацию подакцизной продукции в розницу | До 10 числа того месяца, что следует за отчетным |

Нормативная база

К подакцизной относят такую продукцию (ст. 181 п. 1 НК):

- спирты этиловые, кроме коньячных спиртов;

- товары, в составе которых есть спирт (раствор, эмульсия, суспензия, где доля спирта больше 9 процентов);

- алкоголь (все виды водки, ликероводочных изделий, коньяк, вина и другие продукты, которые содержат спирт (больше 1,5 процента);

- пиво;

- табачные изделия;

- транспортные средства, которые имеют большую (от 150 л. с.) мощность двигателя;

- бензин, прямогонный в том числе;

- дизтопливо;

- моторное масло.

Как заполнить налоговую декларацию по акцизам ↑

Для оформления отчета стоит взять действующую форму 2018 года. Но как разобраться в таком разнообразии пунктов и страниц? Попробуем разобраться и приведем пример заполнения декларация по акцизам.

Состав декларации

При подготовке декларации по акцизам следует взять такие бланки (но они не подойдут при заполнении отчета по табачным изделиям):

- Титульная страница.

- Раздел 1.1 – для отражения суммы акциза на подакцизную продукцию, что должна быть перечислена в казну. Не указывается размер акциза по данным плательщика, что имеет свидетельство о регистрации предприятия, деятельность которого связана с денатурированным этиловым спиртом.

- Раздел 1.2 – для отражения сумм, что должны уплачиваться по данным плательщиков, которые имеют свидетельство о регистрации лиц, совершающих действия с прямогонным типом бензина или с денатурированным этиловым спиртом.

- Раздел 2 – для расчета сумм акцизов.

- Приложение 1 – 7.

Раздел 1.1

Сумма определяется с разбивкой по КБК, куда они будут зачисляться. По каждому коду строки 010 – 050 должны заполняться в отдельности.

В том случае, когда суммы зачислены на один КБК, строки 030 – 050 нужно определить так: от суммы строки 100 в графе второго раздела отнимают показатели строки 110.

Положительные значения указывают в строках 030, 040, отрицательные – 050.

Раздел 1.2

| Строки | Содержание |

| 010 – 025 | Нужно заполнить аналогично предыдущему разделу |

| 030 | Суммы акцизов, что должна быть уплачена до 25 числа 3-го месяца |

| 040 | Суммы, что начислены к уменьшению |

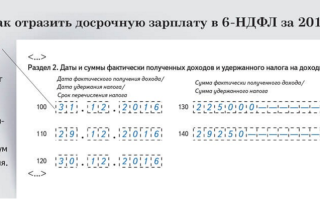

Раздел 2

| Строки | Описание |

| 010, 030 – 040 | Для увеличения сумм. Должны заполняться с учетом показателей приложения 1 – 3. Данные переносятся |

| 050 | Суммы к вычету по заявлению, если покупатель возвращает продукцию или отказывается от нее. Нужно заполнить, если акцизы начислены и отражены в отчете за тот месяц, когда продукция продана |

| 060 | Сумма, которая уплачивалась при покупке продукции, что используется для изготовления подакцизного товара |

| 070 | Суммы акцизов по этиловому спирту, что был изготовлен из пищевых видов сырья при создании вина |

| 080 | Суммы, что начислены при использовании денатурированного этилового спирта предприятием, что имеет свидетельство на изготовление продукции без содержания спирта, что подлежат вычетам |

| 090 | Суммы, что начислены предприятием (со свидетельством, согласно которому появляется право на изготовление денатурированного этилового спирта) при производстве товара без содержания спирта, что могут быть вычтены |

| 091 | Суммы, что начислены предприятием (у которого есть свидетельство на изготовление прямогонного бензина) при продаже продукции плательщику, что имеет свидетельство на осуществление переработки прямогонного бензина |

| 092 | Вычет суммы акцизов по прямогонному бензину, что передается на переработку как давальческое сырье, или по тому материалу, что изготовлен из давальческого сырья и передан на переработку по распоряжению владельца |

| 093 | Вычет суммы акцизов по прямогонному бензину, что куплен налогоплательщиками с целью последующей переработки |

| 100 или 110 | Первый – положительный показатель, второй – отрицательный. Содержат суммы, что получены при суммировании данных строк 010, 030 – 040, а также вычитании 050 – 093 |

При отражении экспортируемого товара используют строки 020 и 140.

Приложения

1 – 3 приложения используются при указании данных по этиловому спирту (сюда не относится пищевой). 1-е, 3-е – по продукции, что была продана в пределах государства, 2 – по вывезенной продукции за границу.

Вверху бланков стоит указать:

| 010, 020 | Виды и коды видов подакцизной продукции |

| 030, 040 | Единицы измерений базы налога и коды в соответствии с ОКЕИ |

Приложение № 1

Производится расчет базы по товарам с содержанием спирта, по алкоголю, по автотранспорту.

| Строка 050 (пункт 5) | Будет содержать данные об объеме товаров по операциям, что являются налогооблагаемыми (литры для отражения безводного этилового спирта, штуки – по транспортным средствам) |

| Пункт 6 | Отражение налоговой базы (произведение пунктов 2, 5) |

| 060 | Общий объем товаров (строка 060 – это сумма строк 050 и 070 – 150) |

Приложение № 2

Следует заполнить с отдельности по каждому виду продукции, что продается за границу (если нет поручительства банковского учреждения).

Это товары, относительно которых устанавливается ставка с расчетом на безводный этиловый спирт, а также по транспортным средствам.

Если используется несколько бланков приложения, то сводную сумму стоит вписать на последнем листе. В остальных ставится прочерк.

Приложение № 3

Используется при наличии товаров, когда не нужно пересчитать базу налога на безводный этиловый спирт (в отдельности по каждой продукции), а также кроме транспортных средств.

| Строки | Содержание |

| 050 – 121 (графа 5) | Для отражения базы налога при продаже подакцизной продукции в пределах РФ |

| 130 | Итоговые суммы, что определяются суммированием строки 050 – 121 |

Приложение № 4

Используются предприятиями, что имеют свидетельство на изготовление продукции без содержания спирта.

Приложение № 5

Заполняется предприятиями, у которых есть разрешение на изготовление денатурированного этилового спирта.

Вписывают объемы, что проданы покупателю, который имеет свидетельство на изготовление продуктов без содержания спирта. Указывается информация по всем покупателям в отдельности.

Приложение № 6

Для предприятий, что имеют разрешение на переработку бензина прямогонного вида. Вписывают объемы полученного материала.

Приложение № 7

Для предприятий, которые производят прямогонный бензин.

Особенности заполнения ↑

При подготовке документации стоит знать особенности, ведь нет одного штампа при заполнении отчета. Есть некоторые нюансы при оформлении документа по алкогольной продукции, табачным изделиям и нефтепродуктам.

На алкогольную продукцию

Если продукция оплачивалась третьим лицом, вычет применяется в том случае, когда в документации есть название фирмы, за которую производилась оплата.

Сумма акциза будет принята к вычету в той части, в которой продукция списывалась на изготовление проданного алкоголя.

Если сырье списывалось в одном отчетном периоде, а оплата произведена в другом, то вычет производится в том периоде, когда было оплачено.

На табачные изделия

Декларацию по акцизу на табачные изделия должна заполняться предприятиями, что имели операции с такой продукцией (ст. 182 НК).

Состав отчета – 1 – 4 разделы (во 2-м есть 3 подраздела) и 6 приложений:

| Раздел | Операция |

| № 1 и 2 | При продаже сигаретной продукции в пределах России |

| № 3 | Для определения базы налога по продаже товара за границу, по которой в отчетном периоде не нужно было уплачивать акциз |

| № 5 (в Беларусь), 6 (в другие страны) | Для определения базы налога по вывезенной продукции, если нет документального подтверждения освобождения от уплаты акциза |

На нефтепродукты

Отчетность сдают плательщики акциза, которые вели деятельность, связанную с нефтепродуктами (ст. 182 п. 1 подп. 2, 3, 4 НК).

Подать декларацию следует:

| Срок | Условие |

| До 25 числа в следующем месяце | После отчетного периода тем предприятиям, которые продают (оптом и в розницу) продукцию |

| 25 числа 2-го месяца за отчетным | Плательщиками, что имеют разрешение только на оптовую продажу |

| 10 числа следующего месяца | Плательщиками, что совершают продажу только в розницу |

| 25 числа следующего месяца | Предприятиями, что имеют дольше 1 разрешения |

Состав документа: разделы 1 – 2, приложения 1 – 5 для отражения сведений об объеме нефтепродуктов и суммах акциза.

Уточненная декларация ↑

При завышенной сумме подача такого бланка не обязательна, во всех же остальных случаях придется подготовить документацию с внесенными поправками.

«Уточненка», которая подается в процессе проведения камеральных проверок, характеризуется наличием особенностей.

Подготавливать документ нужно по той форме, которая была действительна при подаче первичной декларации.

Правильно заполненная декларация и своевременно отправленная в налоговый орган – это гарантия того, что вы сможете спокойно спать, ведь инспектору нечего вам будет предъявить.

Поэтому будьте внимательны, следите за изменениями в нормативных актах и используйте форму 2018 года.

Источник: http://buhonline24.ru/nalogi/akciz/primer-zapolnenija-deklaracii-akciznogo-naloga.html

Новая форма декларации акцизного налога: новации, касающиеся топливного и розничного акцизов

Комментируемым приказом Минфин изложил в новой редакции форму Декларации акцизного налога и Порядок ее заполнения и подачи.

Эти обновления больше всего заинтересуют субъектов хозяйствования, которые (1) реализуют топливо (плательщики топливного акциза) и (2) осуществляют розничную продажу подакцизных товаров (плательщики розничного акциза). Коротко рассмотрим эти нововведения.

Топливный акциз.

Субъекты хозяйствования, являющиеся плательщиками топливного акциза, будут рассчитывать размер налоговых обязательств в обновленном разделе В «Податкові зобов’язання з реалізації пального».

В этот раздел наконец-то включили строки, которые помогут субъекту хозяйствования, ориентируясь на их названия, рассчитать размер топливного акциза. Так, отныне:

• в строке В1 плательщик топливного акциза будет указывать данные об операциях по реализации произведенного в Украине горючего, подтвержденные зарегистрированными акцизными накладными;

• в строке В2 будут отражаться операции по реализации «левого» горючего (сверх объемов полученного от других плательщиков, импортированного или произведенного горючего) согласно п.п. 213.1.

12 НКУ. Для заполнения этой строки предусмотрено новое приложение 11.

Оно дает возможность рассчитать размер акцизного налога в разрезе отдельных видов горючего (кодов товара согласно УКТ ВЭД);

• в строке В5 указывают объемы утраченного горючего, превышающие установленные нормы потерь, и т. п.

Также заслуживает внимания появление нового приложения 9 «Заява про порушення особою, яка реалізує пальне, порядку заповнення та/або порядку реєстрації акцизної накладної/розрахунку коригування» к декларации. Его будут подавать плательщики топливного акциза вместе с декларацией для того, чтобы пожаловаться на контрагента, не желающего регистрировать акцизную накладную, или исправлять ошибку, допущенную в ней.

Розничный акциз. Значительные новации и в разделе, предусмотренном для розничных торговцев подакцизными товарами.

Первое, на что следует обратить внимание, так это на то, что рассчитывать размер акциза розничные торговцы будут в разделе Д (ранее использовали раздел Ґ).

Изменилось не только название раздела, но и его наполнение. В нем нужно отражать только данные в отношении реализованных в розничной торговой сети товаров в разрезе отдельных точек продажи. Ранее указывали данные как в разрезе торговых точек, так и в разрезе отдельных видов реализованных подакцизных товаров за определенный период.

Данные о реализации соответствующих видов подакцизных товаров в разрезе торговых точек, которые размещены в одном административно-территориальном объединении (один код согласно КОАТУУ), вы будете указывать в отдельном приложении 6 к декларации.

Итоговые данные в отношении реализации подакцизных товаров из этого приложения будут переноситься в раздел Д. То есть отныне, чтобы отчитаться по розничному акцизу, субъекту хозяйствования следует заполнить раздел Д декларации и приложение 6 к ней.

Количество таких приложений будет равно количеству торговых точек, которые находятся в одном районе.

Комментируемый приказ вступил в силу с 22.11.16 г. Учитывая это, а также правила введения в действие новых форм отчетности, которые прописаны в п. 46.6 НКУ, впервые обновленную форму декларации акцизного налога следует подать за декабрь 2016 года (в январе 2017 года).

В то же время налоговики часто игнорируют эти требования. Поэтому не исключено, что подавать эту форму придется уже за ноябрь 2016 года. Пока что по этому поводу фискалы никаких разъяснений не давали. Поэтому остается только ждать их официальной позиции.

Источник: https://i.Factor.ua/journals/bn/2016/november/issue-48/article-23354.html

Заполнение налоговой декларации по акцизам: пример

Акциз – это федеральный косвенный налог, направленный на определенные товары широкого потребления, а также на определенные товары, перевозимые через границу РФ.

По исчислению и уплате акцизов представляется налоговая декларация, являющаяся документом (по единой форме, утвержденной в РФ), в котором налогоплательщик заявляет в письменной или электронной форме об объектах налогообложения, базе, льготах, рассчитанных и уплаченных сумм налога.

Для каждого налога в зависимости от специфики разработана отдельная форма декларации и в зависимости от специфики – порядок ее заполнения.

Рассмотрим представление отчетности (декларации) по акцизам.

Плательщики косвенного налога – акциза

Ст. 181. НК РФ (часть вторая) перечисляет товары, являющиеся подакцизными.

Ст. 179 НК РФ выделяет плательщиков акцизов:

- организации

- ИП

- лица, признаваемые налогоплательщиками при движении определенных товаров через границу ЕАЭС

Налоговым периодом по уплате акциза является 1 календарный месяц (до 25 числа следующего за отчетным месяца).

Представление декларации производится:

- лично

- почтовым отправлением

- через сайт ФНС

| Для ИП | ФНС по месту регистрации |

| Для юридических лиц и обособленных подразделений | ФНС по месту нахождения |

Повышение акцизов на табак и табачные изделия позволит дополнительно направить в федеральный бюджет в 2018 году – 628,2 млрд. руб.

Эксперт службы Правового консалтинга ГАРАНТ Е. Ладнова

Читайте также статью ⇒ Зачем нужен фискальный накопитель на 36 месяцев.

Форма налоговой декларации по акцизам

Основными формами декларации являются:

- на алкогольную продукцию

- на табачные изделия

- на топливо и автомобили

Налогоплательщики (производители соответствующей продукции) обязаны уплачивать авансовый платеж по акцизу. От авансового платежа освобождаются: производители продукции бытовой химии и парфюмерной в аэрозольных упаковках, а также предоставившие гарантию банка и извещение об освобождении в ФНС.

Акциз, подлежащий уплате рассчитывается на основании ст. 202 НК РФ, вычеты – в соответствии со ст. 200 НК РФ.

Акциз = Ставка акцизного налога * Налоговая база (соответствующая)

Ставки по размеру акциза отражены в ст. 193 НК РФ

Пример акциза по ввозимому автомобилю

Организация ввозит на территорию РФ в июле 2018 года автомобиль из Италии с мощностью 200 л.с.

Налоговая база составит 200 л.с.

Ставка акциза 437 рублей за 0,75 кВт (1 л. с.)

Размер акциза = 200 * 437 = 87400 руб.

Сумма в размере 87400 руб. должна быть уплачена в бюджет.

Пример расчета акциза на пиво

Организация реализовала в июле 2018 года произведенное пиво (содержание этилового спирта 6% в объемной доле) в количестве 100000 банок объемом 0,5 литров.

Общий объем пива:

100000 * 0,5 = 50000 литров

Ставку акциза составляет:

Во втором квартале 2018 году пиву с содержанием этилового спирта от 0,5% до 8,6% включительно ставка акциза составляет 21 руб. за 1 литр.

Сумма акциза, которую необходимо уплатить в бюджет:

50000 * 21 = 1050000 руб.

Пример расчета акциза на сигареты

Организация произвела в июле 2018 года сигареты с фильтром в количестве 10000 коробок. В каждой пачке сигарет содержится 20 штук. Максимальная розничная цена пачки 80 рубля.

Количество сигарет в 10000 коробках составляет:

10 000 * 50 блоков * 10 пачек * 20 штук = 100000000 сигарет в 10000 коробок

Во втором квартале 2018 году установлена ставка в отношении сигарет с фильтром — 1718 рублей за 1 000 штук + 14,5% расчетной стоимости, рассчитываемой на основе максимальной розничной цены, но не менее 2335 рублей за 1000 штук

Сумма акциза составляет:

1718 руб.* 100000000 штук/1000 штук = 171800000 руб.

100000000 * 80 руб. * 0,145 / 20 штук в пачке = 58000000 руб.

Проверим, не составляет ли доля от расчетной стоимости меньше 2335 рублей за 1000 штук:

100000000 * 2335 / 1000 = 233500000 руб. расчетная сумма меньше минимально допустимой, поэтому берем эту расчетную сумму. К уплате берется сумма акцизного налога с большим значением. Акциз составит:

171800000 + 233500000 = 405300000 руб.

Порядок заполнения декларации по акцизам

Рассмотрим порядок составления декларации по акцизам на табачные изделия, утвержденного Приказом Минфина России от 14.11.2006 N 146н.

В каждом разделе формы декларации указывается на каждой странице ИНН и КПП налогоплательщика.

Декларация состоит из следующих основных элементов:

- титульный лист – общая информация о налогоплательщике и принятии ответственным лицом

- раздел 1 – информация о сумме акциза по данным, рассчитанным налогоплательщиком

- раздел 2 — расчет косвенного налога на табачные изделия в соответствии с действующим порядком

- раздел 3 – исчисленный налог по табачным изделиям, не подтвержденный документами об освобождении от обложения акцизами

- раздел 4 – возмещение суммы акциза на подтвержденный экспорт и по которым было представлено поручительство банка

- приложения (1-6) к декларации, где представлен непосредственный расчет налоговой базы по внутреннему и внешнему рынкам, их реализации

Правила заполнения декларации по акцизам

Декларация представляется в ФНС на бланке установленной формы, соответствующего налогового периода.

Декларация должна быть представлена и в случае, если рассчитанная сумма акцизного налога равна 0 или рассчитанная величина – отрицательная.

Информация вносится чернилами разборчиво или же с использованием компьютера. Каждая ячейка предназначена только для одного показателя, при их отсутствии ставится прочерк.

При исправлении ошибок необходимо руководствоваться правилами исправления ошибок: перечеркивается неверное значение, вписывается правильное и подписывается лицами, подписавшими декларацию, поставив печать организации, также – дату исправления.

Если при подаче обнаружился факт не указания или неполного отражения информации или ошибок, то налогоплательщик обязан внести исправления и представить в ФНС уточненную декларацию.

Непредставление налоговой декларации по акцизам

В соответствии со ст. 15.5 КоАП РФ и ст. 119 НК РФ:

Непредставление в срок, установленный в ФНС – наложение штрафа на организацию в размере 5% не уплаченной суммы налога на основании подаваемой декларации, за каждый месяц непредставления с установленного дня для представления, но не более 30% отмеченной в декларации суммы и не менее 1000 рублей (НК РФ).

На должностных лиц – наказание в виде предупреждения или наложения административного штрафа в размере от 300 до 500 рублей (КоАП).

Читайте также статью ⇒ Налоговая амнистия для ИП в 2018 году.

Ошибка при осуществлении освобождения от авансового платежа

Авансовый платеж необходимо внести не позднее 18 числа отчетного периода.

Если организация претендует на освобождение от уплаты аванса, то необходимо:

- указать дату закупки

- рассчитать платеж (ст. 194 НК РФ)

- подается извещение

- обеспечиваются гарантии банка

Для освобождения от аванса по акцизам представляется в ФНС по месту учета, но не позднее 18 числа в текущем налоговом периоде, при этом представляется 4 экземпляра (в том числе 1 – в электронной форме)

Ошибка при расчете акциза на алкогольную продукцию

Размер акциза на подакцизную алкогольную продукцию с объемной долей этилового спирта свыше 9% составляет с 01.07.2018 г. 523 рубля за 1 литр безводного этилового спирта.

Таким образом, необходимо произвести перерасчет в зависимости от содержания спирта в готовом продукте. Например, акциз на водку «Крепость» с содержанием спирта 40%:

1 литр – 209,2 руб.

0,7 литра – 146,44 руб.

0,5 литра – 104,6 руб.

Ответы на распространенные вопросы

Вопрос №1: Имеются ли льготы по акцизам?

Ответ: Уменьшить сумму акциза можно в соответствии со ст. 200 НК РФ. Такие вычеты необходимо оформить посредством представления документов, отраженных в ст. 201 НК РФ.

Вопрос №2: Как производится зачет сумм акцизов?

Ответ: ФНС самостоятельно производит зачет. Остаток суммы этого косвенного налога, который не зачтен в течение 3 налоговых периодов, которые следуют за отчетным, по письменному заявлению налогоплательщика подлежит возврату.

Вопрос №3: Есть ли необходимость подавать нулевую декларацию по акцизам?

Ответ: Обязанность представления декларации не освобождает даже при том, что декларацию в зависимости от разных факторов нулевая. Даже при отсутствии сведений декларацию нужно представить. В противном случае ФНС имеет право наложить штраф в размере 1000 рублей.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/zapolnenie-nalogovoj-deklaracii-po-akcizam-primer/

Налоговая декларация по акцизам — 2018

Единой декларации по акцизам не существует. На каждый вид подакцизного товара следует заполнять отдельную декларацию. Какие виды деклараций по акцизам существуют, как заполнять акцизную декларацию, в какие сроки отчитаться, расскажем ниже.

До 2017 года налогоплательщики заполняли декларации по нефтепродуктам, минеральному сырью. Теперь вся эта информация содержится в трех декларациях, описанных ниже.

Самым распространенным видом подакцизного товара можно считать алкоголь. Приказом от 12.01.2016 № ММВ-7-3/1@ утверждена форма декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию.

Также данный приказ содержит форму и порядок заполнения декларации по топливу (бензину, маслам, природному газу и пр.).

Декларацию по акцизам по средним дистиллятам составлять отдельно не нужно, вся информация по дистиллятам также входит в декларацию по топливу.

Известным видом подакцизного товара является табак. Обновленная налоговая декларация по акцизам на табак (условно назовем ее табачной декларацией) станет актуальной с 16.07.2018.

Сроки сдачи деклараций

Рассмотрим сроки сдачи деклараций по акцизам.

Независимо от вида подакцизного товара соответствующая декларация сдается до 25-го числа месяца, идущего за отчетным периодом (п. 5 ст. 204 НК РФ).

Отдельные категории налогоплательщиков могут отчитываться на два месяца позже стандартного срока, то есть за I квартал 2018 года сдать декларацию можно вплоть до 25.06.2018 (при стандартном сроке 25.04.

2018). К таким налогоплательщикам, в частности, относятся (п. 3.1 ст. 204 НК РФ): компании, работающие на основании свидетельства, дающего право на операции с прямогонным бензином и денатурированным спиртом.

Есть и такие лица, которые сдают декларацию не позднее 25-го числа шестого месяца, наступающего непосредственно за налоговым периодом (пп. 30, 31 п. 1 ст. 182 НК РФ).

Заполняйте и отправляйте отчетность в ИФНС вовремя и без ошибок с Контур.Экстерном.

Для вас 3 месяца сервиса бесплатно!

Попробовать

Порядок заполнения

Заполненная налоговая декларация по акцизам представляет собой документ, в котором собрана информация по подакцизным товарам, их стоимости и сумме акцизов.

Принцип заполнения деклараций по акцизам на алкогольную продукцию, на табак или топливо схож.

Рассмотрим, как заполнить декларацию на табачные изделия по новым правилам. Напомним, что с 16.07.2018 действует новая форма этой декларации.

Новая табачная декларация сократилась в объеме. Теперь ее состав таков: титульный лист, два раздела и два приложения.

Титульный лист заполнить не составит труда — просто впишите регистрационные данные компании, не забудьте заверить информацию подписью.

В разделе 1 нужно указать итоговую сумму акциза. Все данные нужно указать, опираясь на расчет в разделе 2.

Раздел 2 заполняется для каждого кода вида подакцизного товара в отдельности.

По строкам 010–025 нужно указать объем подакцизных товаров в тысячах штук.

Строка 030 содержит значение коэффициента Т, рассчитать который нужно по правилам п. 9 ст. 194 НК РФ.

Код для строки 040 нужно взять из приложения к порядку заполнения декларации.

Подразделы 2.1–2.5 раздела 2 несут информацию по каждому виду подакцизного товара, отмеченного по строке 040 раздела 2.

Подраздел 2.3 содержит данные по вычитаемому акцизу. Итоговая сумма акциза для уплаты фиксируется в подразделе 2.4.

В приложение № 1 к декларации нужно внести данные по сигаретам и папиросам. Здесь собирается информация по маркам табачных изделий.

В приложении № 2 налогоплательщики фиксируют данные по подакцизным товарам, которые удалось реализовать за границу. Отражаются только те товары, по которым не придется платить акциз в связи с имеющейся банковской гарантией или договором поручительства.

В данной статье мы рассмотрели декларации по акцизам 2018 года, нюансы их заполнения и сроки сдачи.

Полный порядок заполнения табачной декларации

Полный порядок заполнения алкогольной декларации

Источник: https://www.kontur-extern.ru/info/deklaracii-po-akcizam

Новая декларация по акцизам

Издание новой формы декларации по акцизам было обусловлено изменениями, которые внесены в главу 22 НК РФ Федеральным законом от 24.07.2002 № 110-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации».

Изменения затронули прежде всего порядок исчисления и уплаты акцизов на нефтепродукты. Новая декларация применяется при расчете сумм акциза по операциям, признаваемым объектом налогообложения, совершенным с 1 января 2003 года.

Как правильно заполнить декларацию по акцизам и на какие существенные моменты при этом следует обратить внимание, автор на конкретных примерах разъясняет в предлагаемой статье.

Форма декларации

Новая форма налоговой декларации по акцизам и инструкция по ее заполнению утверждены приказом МНС России от 17.12.2002 № БГ-3-03/716. Декларация представляется в налоговые органы в случае, если налогоплательщик в отчетном налоговом периоде совершил операции, подлежащие налогообложению акцизами в соответствии с главой 22 НК РФ.

Декларация включает в себя титульный лист и листы по формам № 1, 2, 3-п, 3-о, 3-р, 3-нп, 4 и 4А. Налогоплательщик вправе самостоятельно сделать копию представляемой декларации. На первом листе декларации и ее копии налоговый орган, в который представлена декларация, проставляет отметку о дате ее представления.

Копия декларации с отметкой налогового органа о дате ее представления возвращается налогоплательщику.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

Декларация по форме № 1 заполняется теми налогоплательщиками, которые совершили в отчетном налоговом периоде операции с подакцизными товарами, за исключением:

- реализуемой с акцизных складов алкогольной продукции, которая была приобретена от налогоплательщиков-производителей или с акцизных складов других оптовых организаций;

- нефтепродуктов.

Декларацию по форме № 2 заполняют налогоплательщики, совершившие в отчетном налоговом периоде операции по реализации с акцизных складов алкогольной продукции, приобретенной от налогоплательщиков-производителей или с акцизных складов других оптовых организаций.

Декларация по форме № 3-п заполняется налогоплательщиками, осуществляющими только производство нефтепродуктов и имеющими свидетельство.

Эту форму также заполняют налогоплательщики, осуществляющие производство нефтепродуктов и не имеющие свидетельства, при совершении операций, признанных объектом налогообложения в соответствии с подпунктами 2 и 4 п. 1 ст. 182 НК РФ.

К таким операциям относятся: использование нефтепродуктов для собственных нужд и передача нефтепродуктов, произведенных из давальческого сырья.

Декларацию по форме № 3-о заполняют налогоплательщики, совершающие операции с нефтепродуктами и имеющие свидетельство на оптовую или оптово-розничную реализацию.

Декларация по форме № 3-р заполняется налогоплательщиками, совершающими операции с нефтепродуктами и имеющими свидетельство на розничную реализацию.

Декларацию по форме № 3-нп заполняют налогоплательщики, совершающие операции с нефтепродуктами и имеющие более одного свидетельства. Например, налогоплательщик может одновременно получить свидетельства на производство нефтепродуктов и оптово-розничную торговлю нефтепродуктами.

Декларация по форме № 4 заполняется теми налогоплательщиками, которые совершили в отчетном периоде операции с природным газом.

Если простое товарищество выполняет операции, связанные с производством или реализацией подакцизных товаров, его участники в соответствии со ст. 180 НК РФ несут солидарную ответственность по уплате акциза.

Лицом, исполняющим обязанности по исчислению и уплате всей суммы налога, признается лицо, ведущее общие дела.

Поэтому участник договора простого товарищества, исполняющий обязанности по исчислению и уплате всей суммы акциза, сдает декларацию в налоговый орган по месту постановки на учет.

Если участники договора простого товарищества совершили в отчетном периоде операции с природным газом, кроме формы № 4 участник, исполняющий обязанности по исчислению и уплате всей суммы акциза по операциям с природным газом, должен заполнить форму № 4А отдельно по каждому налогоплательщику — участнику договора простого товарищества.

Обратите внимание: налогоплательщик, совершивший за отчетный налоговый период операции, данные о которых подлежат отражению только в одной форме (или в одном приложении к соответствующей форме) декларации, другие формы декларации (или приложения к соответствующей форме) не заполняет и соответственно в налоговый орган их не представляет. Например, налогоплательщик покупает у производителя алкогольную продукцию и реализует ее с акцизного склада. В этом случае он должен представить в налоговый орган только титульный лист и декларацию по форме № 2.

Декларация за налоговый период по подакцизным товарам (за исключением алкогольной продукции, реализуемой с акцизных складов оптовой торговли и нефтепродуктов) налогоплательщик представляет в налоговый орган не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

По алкогольной продукции, реализуемой с акцизных складов оптовой торговли, декларацию необходимо представить не позднее 15-го числа месяца, следующего за истекшим налоговым периодом.

По подакцизным нефтепродуктам декларация представляется в следующие сроки:

- налогоплательщиками, имеющими свидетельство на производство или на оптово-розничную реализацию, а также не имеющими свидетельства на производство, совершающими операции, признанные объектом налогообложения в соответствии с подпунктами 2 и 4 п. 1 ст. 182 НК РФ, — не позднее 25-го числа месяца, следующего за истекшим налоговым периодом;

- налогоплательщиками, имеющими только свидетельство на оптовую реализацию, — не позднее 25-го числа второго месяца, следующего за истекшим налоговым периодом;

- налогоплательщиками, имеющими свидетельство на розничную реализацию, — не позднее 10-го числа месяца, следующего за истекшим налоговым периодом;

- налогоплательщиками, совершающими операции с нефтепродуктами, имеющими более одного свидетельства, — не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

По подакцизному минеральному сырью декларацию следует представлять не позднее 25-го числа месяца, следующего за отчетным.

Налоговая декларация может быть представлена в электронном виде. Порядок представления налоговой декларации в электронном виде по телекоммуникационным каналам связи утвержден приказом МНС России от 02.04.2002 № БГ-3-32/169.

Изменения, внесенные в формы декларации

Рассмотрим более подробно изменения, внесенные во все формы декларации по акцизам.

Форма № 1 значительно сокращена.

Декларация по форме № 1 предназначена для заполнения налогоплательщиками, производящими и реализующими подакцизные товары (за исключением алкогольной продукции, реализуемой с акцизных складов оптовой торговли, и нефтепродуктов). Срок представления в налоговый орган этой формы декларации — не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Заполнение формы № 1 следует начинать с заполнения приложений.

В приложениях № 1 и 2 отражается налоговая база по спирту этиловому, спиртосодержащей, алкогольной продукции, автомобилям легковым и мотоциклам, реализуемым соответственно на территории Российской Федерации и на экспорт.

В приложениях № 3 и 4 указывается налоговая база по табачным изделиям и пиву, реализуемым соответственно на территории Российской Федерации и на экспорт.

В приложениях налогоплательщик указывает налоговую базу (объем реализованных товаров) по каждой операции, облагаемой акцизами. Затем сводная цифра, характеризующая налоговую базу в целом по конкретному виду подакцизного товара, переносится в табл. 1 «Расчет налоговой базы» формы № 1.

Определение суммы акциза производится в табл. 2 «Расчет суммы акциза» формы № 1. Напоминаем, что под видом подакцизных товаров следует понимать подакцизные товары, имеющие одинаковый размер ставки на одинаковую единицу измерения.

Виды подакцизных товаров и их коды приведены в приложении № 2 к инструкции по акцизам.

Отметим, что из формы № 1 исключен показатель «Реализация в предыдущих налоговых периодах подакцизных товаров, по которым предоставлялись поручительства банков, факт экспорта которых в установленный срок документально не подтвержден».

Если факт экспорта подакцизных товаров, по которым было предоставлено поручительство банка, не был подтвержден или был подтвержден с нарушением установленного главой 22 НК РФ срока (позднее 180 дней с момента реализации), налогоплательщик должен начислить акциз и представить в налоговый орган уточненную декларацию за тот налоговый период, в котором производилась реализация.

Обратите внимание: с 1 января 2003 года акциз по табачным изделиям (сигаретам и папиросам) рассчитывается по комбинированным ставкам, состоящим из твердой и адвалорной налоговых ставок. Рассмотрим методику расчета суммы акциза. Сначала следует умножить количество сигарет в реализованной партии (в тыс. шт.) на специфическую (твердую) составляющую часть ставки.

В 2003 году она равна 50 руб. за 1000 шт. для сигарет с фильтром и 19 руб. за 1000 шт. для папирос, а также сигарет без фильтра. Затем стоимость партии (без акциза, НДС и налога с продаж) умножается на адвалорную (в процентах) составляющую часть ставки. Она составляет 5%.

Сложив найденные таким образом величины, можно определить сумму акциза, который следует начислить по данной партии сигарет.

https://www.youtube.com/watch?v=IC7ThmPtDug

Декларация по сигаретам с фильтром и сигаретам без фильтра заполняется в следующем порядке. Сначала заполняется приложение № 3 к табл. 1 формы № 1 (по табачным изделиям, реализованным на территории Российской Федерации) или приложение № 4 (по табачным изделиям, реализованным на экспорт).

В этих приложениях налогоплательщик должен перечислить все операции, признанные объектом налогообложения акцизами, которые фактически совершались в отчетном налоговом периоде. По каждой из перечисленных операций указывается налоговая база, то есть объем реализованной продукции.

Операции, признанные объектом налогообложения акцизами, приведены в приложении № 1 к инструкции по заполнению налоговой декларации по акцизам.

Объем реализованной продукции необходимо определить в натуральном (в тыс. шт.) и стоимостном выражении (в руб.). Поэтому приложение № 3 (или приложение № 4) для одного и того же вида табачных изделий заполняется дважды — для расчета налоговой базы в тыс. шт. и для расчета налоговой базы в руб. Затем данные о налоговой базе переносятся в табл.

1 «Расчет налоговой базы» формы № 1. При этом один и тот же вид подакцизного товара, например «сигареты с фильтром», указывается дважды, то есть заполняется две строки. В одной из строк следует указать налоговую базу в тыс. шт., а во второй — налоговую базу в руб. Соответственно расчет суммы акциза в табл.

2 формы № 1 также производится в двух строках.

Пример 1

В январе 2003 года табачная фабрика реализовала 200 000 сигарет с фильтром за 100 000 руб. (без акциза, НДС и налога с продаж) и 300 000 сигарет без фильтра за 45 000 руб. (без акциза, НДС и налога с продаж).

Сумма акциза, который нужно начислить на указанные партии, составит:

(200 000 шт. ? 1000 шт. ? 50 руб.) + (100 000 руб. ? 5%) = 15 000 руб.

(300 000 шт. ? 1000 шт. ? 19 руб.) + (45 000 руб. ? 5%) = 7950 руб.

Согласно данным расчетам табачная фабрика должна заполнить декларацию по акцизам по форме № 1 за январь 2003 года и представить ее в налоговый орган не позднее 25 февраля 2003 года.

Пример заполнения декларации представлен нb;t (кроме титульного листа и страницы 02 «Сведения о налогоплательщике»).

Методика расчета акциза на алкогольную продукцию ни в форме № 1, ни в форме № 2 не изменилась. В форме № 2 декларации по акцизам обновился лишь перечень видов подакцизных товаров в соответствии с изменениями, вступающими в силу с 1 января 2003 года, внесенными в главу 22 НК РФ.

Как было отмечено, декларация дополнена новыми формами, предназначенными для расчета акциза на нефтепродукты.

Напомним, что в соответствии с новым порядком исчисления и уплаты акцизов на нефтепродукты объектом налогообложения признаются следующие операции:

- использование нефтепродуктов для собственных нужд налогоплательщиками, имеющими свидетельство на оптовую или оптово-розничную реализацию, а также налогоплательщиками, производящими нефтепродукты из собственного сырья;

- получение нефтепродуктов налогоплательщиками, имеющими свидетельство, в том числе в счет оплаты услуг по производству нефтепродуктов из давальческого сырья.

Под получением понимается:

- приобретение, то есть получение в собственность нефтепродуктов;

- получение собственником нефтепродуктов, произведенных из давальческого сырья;

- оприходование нефтепродуктов, произведенных налогоплательщиком из собственного сырья;

- передача нефтепродуктов, произведенных из давальческого сырья, собственнику, не имеющему свидетельства.

Сумма акциза определяется по каждому виду нефтепродуктов как произведение налоговой базы и ставки акциза. При определении суммы акциза, подлежащей уплате в бюджет, производятся налоговые вычеты.

Сумма акциза, подлежащая уплате в бюджет, определяется в следующем порядке. При получении (оприходовании) нефтепродуктов налогоплательщик, имеющий свидетельство, начисляет акциз. Затем при реализации (передаче) этих нефтепродуктов налогоплательщикам, имеющим свидетельства, начисленная сумма акциза уменьшается на сумму акциза, приходящуюся на фактически реализованные нефтепродукты.

Пример 2

Оптовая организация, имеющая свидетельство, в январе 2003 года закупила 2000 т бензина с октановым числом 92, а затем продала автозаправочной станции, имеющей соответствующее свидетельство, 1500 т. Ставка акциза, которая применяется с 1 января 2003 года — 3000 руб. за 1 т.

Определим сумму акциза, подлежащую уплате в бюджет.

Сумма акциза, начисленная при оприходовании закупленного бензина, составит:

3000 руб./т ? 2000 т = 6 000 000 руб.

Сумма налоговых вычетов равна:

3000 руб./т ? 1500 т = 4 500 000 руб.

Сумма акциза, подлежащая уплате в бюджет, составит:

6 000 000 руб. — 4 500 000 руб. = 1 500 000 руб.

Исчисленную сумму акциза организация должна перечислить в бюджет не позднее 25 февраля 2003 года.

| налогоплательщики, имеющие свидетельство на производство или на оптово-розничную реализацию, а также не имеющие свидетельства на производство, совершающие операции, признанные объектом налогообложения в соответствии с подпунктами 2 и 4 п. 1 ст. 182 НК РФ | не позднее 25-го числа месяца,следующего за истекшим налоговым периодом |

| налогоплательщики,имеющиетолькосвидетельствонаоптовуюреализацию | не позднее 25-го числа второго месяца,следующего за истекшим налоговым периодом |

| налогоплательщики, имеющие свидетельство на розничную реализацию | не позднее 10-го числа месяца,следующего за истекшим налоговым периодом |

| налогоплательщики, совершающие операции с нефтепродуктами,имеющиеболееодногосвидетельства | не позднее 25-го числа месяца,следующего за истекшим налоговым периодом |

Источник: https://www.RNK.ru/article/71694-novaya-deklaratsiya-po-aktsizam

Декларация по косвенным налогам (форма КНД 1151088) в 2018 году: примеры, бланк формы и образец заполнения

Косвенные налоги — это НДС и акцизы. Косвенные налоги в особенном порядке уплачивают российские налогоплательщики при партнерстве с:

- Белоруссией;

- Казахстаном;

- Арменией;

- Кыргызстаном.

При импорте товаров в Россию с территории этих стран налог на добавленную стоимость платят организации как на ОСНО, так и на специальных режимах. Платить его нужно не на таможне, а перечислять в налоговую инспекцию. Налог уплачивается, даже если:

- товары произведены на территории стран ЕАЭС, а ранее туда импортированы;

- ваш партнёр не из Белоруссии или стран ЕАЭС, но товар ввозиться с территории этих стран.

Декларация по косвенным налогам при импорте из Евразийского экономического союза изменилась еще в прошлом году. Новую форму необходимо было сдавать уже за декабрь 2017 года. Что изменилось и как правильно ее заполнить, рассмотрим в статье.Форма декларации по косвенным налогам — КНД 1151088. Форма не так давно была изменена.

Поэтому использовать следует форму, принятую Приказом от 27 сентября 2017 г. N СА-7-3/765@. В 2018 году были приняты ещё небольшие изменения по кодам в отношении товаров в виде легковых автомобилей. Об этом подробнее можно прочитать в письме ФНС от 23 января 2018 г. N СД-4-3/1012@ «О новых кодах видов подакцизных товаров».

Что изменилось:

- На титульном листе исчезло поле для кода вида экономической деятельности, а также добавлено поле для указания кода по форме реорганизации;

- Во втором разделе добавлен «Расчет суммы акциза по видам подакцизных товаров, импортированных на территорию Российской Федерации с территории государств — членов Евразийского экономического союза, за исключением спирта этилового из всех видов сырья (в том числе этилового спирта-сырца из всех видов сырья, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)»;

- Появился третий раздел «Сумма акциза (авансового платежа акциза), исчисленная к уплате в бюджет при импорте спирта этилового из всех видов сырья (в том числе этилового спирта-сырца из всех видов сырья, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) на территорию Российской Федерации с территории государств — членов Евразийского экономического союза»;

- На всех страницах ОКАТО заменен на ОКТМО, изменены штрих-коды.

Кто заполняет декларацию по косвенным налогам?

Заполняют декларацию по косвенным налогам те организации и предприниматели, которые приняли в отчетном месяце товар, прибывший из стран-участниц ЕАЭС. А также организации, у которых подошёл срок лизингового платежа по договору лизинга или займа с организациями, зарегистрированными на территории стран-участниц ЕАЭС.

Декларация состоит из титульного листа и трех разделов:

Первый раздел включает расчет НДС по импорту из евразийского экономического союза.

Второй раздел включает расчет акциза по импорту из евразийского экономического союза, за исключением спирта.

Третий раздел включает расчет акциза по импорту спирта из евразийского экономического союза.

Титульный лист и первый раздел заполняются всеми налогоплательщиками, принявшими на учёт импортные товары.

Второй и третий раздел заполняют только те налогоплательщики, которые имеют показатели для внесения в эти разделы.

Как заполнить декларацию по косвенным налогам в 2018 году

Титульный лист:

На титульном листе необходимо указать ИНН и КПП организации.

Следующие поле — номер корректировки. Если сдается первичная декларация, то проставляется 0.

Налоговый период, за который представляется декларация, следует указывать согласно рекомендациям Порядка заполнения декларации по косвенным налогам. За январь — «01», февраль — «02» и так далее.

Далее необходимо указать год, в котором декларация сдается.

В следующем поле необходимо указать код налогового органа, в который сдается декларация. Если же декларация сдается по месту нахождения, то нужно указать код налоговой инспекции по месту нахождения — для него предусмотрено отдельное поле.

Наименование налогоплательщика заполняется в соответствии с полным наименованием в учредительных документах.

Следующие два поля для компаний, проводящих реорганизацию. Необходимо указать код формы реорганизации, ИНН и КПП реорганизованной фирмы.

Далее указывается номер телефона контактного лица, количество страниц и количество листов подтверждающих документов.

Достоверность и полноту указанных данных подтверждает либо сам налогоплательщик, либо его представитель. Если налогоплательщик лично сдает декларацию, то в поле проставляется «1», представитель указывает «2».

Далее указывается фамилия, имя и отчество налогоплательщика или его представителя, подпись и дата сдачи декларации.

Представитель также должен предоставить данные документа, удостоверяющего его полномочия.

Образец заполнения титульного листа декларации по косвенным налогам в 2018 году (форма КНД 1151088)

Раздел 1. Сумма НДС, подлежащая уплате в бюджет в отношении товаров, которые были импортированы с территории ЕАЭС

В верхней части страницы отражается ИНН и КПП организации, порядковый номер страницы. Далее нужно указать код ОКТМО, а также код бюджетной классификации платежа. В строке 030 нужно отразить сумму НДС, который подлежит уплате.

Например, ООО «Компания» закупила оборудование в Белоруссии. Стоимость оборудования составляет 100000 рублей. В строке 031 отражаем сумму 18000, так как 100000 × 18% = 18000 рублей.

Допустим, в рамках примера, компания закупила также продукты для переработки на сумму 50000 рублей. Тогда в строке 032 отразим сумму налога:

50000 × 18% = 9000 рублей.

В строке 030 будет сумма строк 031 и 032:

18000 + 9000 = 27000 рублей.

Если были уплачены суммы за выполнение работ, по товарному кредиту или займу, по договору лизинга, а также за товары, которые не подлежат налогообложению — по каждому виду суммы указываются в отдельном поле.

Образец заполнения Раздела 1 декларации по косвенным налогам в 2018 году (форма КНД 1151088)

Раздел 2. Сумма акциза, подлежащая уплате в бюджет в отношении подакцизных товаров, импортированных на территорию Российской Федерации с территории государств — членов Евразийского экономического союза, за исключением спирта этилового из всех видов сырья (в том числе денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)

Во втором разделе строки 010, 020 и 030 заполняются аналогично:

В строке 010 — код ОКТМО, в строке 020 — КБК, а в строке 030 — сумма акциза подлежащая уплате в бюджет по всем видам товаров, за исключением спирта.

В поле 040 — код страны, который можно посмотреть в Общероссийском классификаторе стран мира.

Далее нужно по каждому виду подакцизного товара указать:

- 1 и 2 — код самого товара и код единицы его измерения;

- 3 — содержание этилового спирта или мощность в лошадиных силах;

- 4 и 5 — объем или количество товара, налоговая база.

В строке 050 — сумма акциза по данному виду товара.

Заполним раздел 2 декларации по следующим условиям:

ООО «Компания» купила мотоцикл мощностью 150 лошадиных сил в Казахстане.

Код вида подакцизного товара — 532.

Код вида единицы измерения налоговой базы подакцизных товаров — 251.

Ставка акциза — 437 рублей за одну лошадиную силу.

Тогда акциз:

150 × 437 = 65550 рублей.

Образец заполнения Раздела 2 декларации по косвенным налогам в 2018 году (форма КНД 1151088)

Раздел 3. Сумма акциза, исчисленная к уплате в бюджет при импорте спирта этилового из всех видов сырья (в том числе денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), на территорию Российской Федерации с территории государств — членов Евразийского экономического союза

Строки 010 — 040 заполняются соответственно:

- 010 — код ОКТМО;

- 020 — КБК платежа;

- 030 — сумма подакциза по всем видам импортированного товара, содержащего этиловый спирт;

- 040 — код страны, откуда импортирован товар.

Далее необходимо указать:

- 1 — код вида спирта;

- 2 — код вида подакцизной продукции;

- 3 — код признака применения ставки акциза на спирт;

- 4 — налоговая база.

Строка 050 — сумма акциза по данному виду спирта. В строке 060 — указывается номер извещения, по которому продукция освобождена от уплаты акциза, либо об уплате авансового платежа акциза.

Заполним 3 раздел декларации по следующим условиям:

ООО «Компания» закупила медовуху в количестве 10000 бутылок по 0,5 л в Белоруссии. Содержание спирта — 6%.

Код вида продукции в соответствии с классификатором — 263 (смотрим

Приложение № 1 к Порядку заполнения деклараций об объеме производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, об использовании производственных мощностей,

утвержденному приказом Федеральной службы по регулированию алкогольного рынка от 23 августа 2012 г. N 231).

Код единицы измерения — 112 (смотрим справочник ОКЕИ).

Для медовухи установлена фиксированная твердая ставка акциза 21 рубль за литр.

Рассчитаем сумму акциза:

(10000 × 0,5) × 21= 105000 рублей.

Образец заполнения Раздела 3 декларации по косвенным налогам в 2018 году (форма КНД 1151088)

Как сдавать декларацию по косвенным налогам?

Декларация по косвенным налогам сдается также, как и все другие декларации, одним из следующих вариантов:

- На бумажном носителе лично;

- На бумажном носителе почтой или через представителя;

- По телекоммуникационным каналам связи с использованием электронно-цифровой подписи.

Сдать декларацию необходимо до 20 числа месяца, следующего за месяцем, в котором была осуществлена операция по импорту товара с территории стран — участниц, либо был осуществлён лизинговый платеж.

Источник: https://delovoymir.biz/deklaraciya-po-kosvennym-nalogam-blank-obrazec-zapolneniya.html