Списание долгов ип — кто имеет право воспользоваться и какие платежи не подлежат аннулированию

По данным правительства, на начало декабря 2017 года сумма задолженности по уплате сборов и налогов в бюджет страны составляет более 40 миллиардов рублей. Ввиду этого, в 2018 году планируется проведение фискальной амнистии.

Депутаты Госдумы уже успели внести в Налоговый Кодекс РФ все требуемые официальные поправки и изменения, благодаря этому часть накопившихся долгов, которые образовались у физических лиц и субъектов малого бизнеса, будут аннулироваться.

Списание налоговых долгов ИП пройдет в установленном нормативно-правовыми актами порядке в короткие сроки.

Под термином понимается освобождение определенной категории налогоплательщиков от обязательств по уплате обязательных сборов и снятие с них административной и социальной ответственности, которая наступает вследствие неуплаты установленных действующим законодательством сборов и взносов. Амнистия представляет собой ряд мероприятий, направленных на предоставление физическим лицам-гражданам РФ и субъектам предпринимательства права осуществления уплаты обязательных сборов, по которым установленные в нормативно-правовых актах сроки истекли.

В истории РФ списание долгов и налогов физлицам и ИП проводилось три раза, причем назвать практикуемые мероприятия масштабными нельзя, поскольку правительство страны требовало от должников либо погашения долгов полностью без уплаты штрафов, либо предоставления декларации.

Фискальная амнистия в 2018 году – это не просто новогодний подарок правительства субъектам бизнеса, а спасательный круг от банкротства.

Он способен предупредить ликвидацию многих мелких фирм и организаций, которые в сложившейся экономической ситуации, не могут успешно вести свой бизнес.

Факторы, спровоцировавшие рост задолженности владельцев бизнеса перед бюджетом и обусловившие необходимость осуществлять списание долгов ИП в 2018 году:

- непростая экономическая ситуация,

- введение санкций против большинства российских фирм и компаний,

- колебания курса национальной валюты.

В ходе амнистии в 2018 году долги физических лиц, признанные безнадежными, будут списаны полностью без необходимости их погашения через определенное время.

Основание для этого – Федеральный закон № 436-ФЗ «О внесении изменений в части первую и вторую НК РФ и отдельные законодательные акты», подписанный 28 декабря 2017 года.

Основные положения указанного документа вступили в законную силу на следующий день после его принятия, для отдельных положений установлен более поздний срок исполнения.

Основным преимуществом принятого федерального закона является не только то, что вся безнадежная задолженность подлежит списанию.

Правительство РФ обязуется простить все штрафы и пени, которые успели образоваться из-за просрочки внесения в бюджет обязательных государственных сборов.

Если взыскание обязательных платежей с ИП уже осуществлялось до момента принятия закона, возврат уплаченных средств производиться не будет.

На юридических лиц налоговая амнистия не распространяется. Группы граждан, долги которых подлежат списанию, указаны в действующем федеральном законе № 436-ФЗ. Они следующие:

- физические лица, имеющие долги по уплате транспортного, земельного налога, налога на имущество (принимаются в учет все суммы, возникшие к 1 января 2015 года, в том числе и пеня, которая сформировалась из-за неуплаты обязательных сборов);

- ИП и физические лица, которые были в прошлом индивидуальными предпринимателями, но по определенным причинам отошли от бизнеса (подлежат списанию все долги, в том числе пеня и штрафы, возникшая до 1 января 2015 года из-за неуплаты налоговых сборов за исключением некоторых из них);

- субъекты предпринимательства, бывшие индивидуальные предприниматели, нотариусы, адвокаты, другие частнопрактикующие физические лица (списывается вся сумма долга, образовавшаяся по страховым взносам до 1 января 2017 года, штрафы и пени, которые возникли из-за их несвоевременной уплаты, при условии, что величина страховых взносов исчислялась в восьмикратном размере).

Узнать детальную информацию о недоимке и порядке выполнения списания долгов все желающие граждане могут через сайт УФНС, имея один из таких вариантов доступа, как:

- квалифицированная электронная подпись;

- регистрационная карта для входа в личный кабинет (для ее получения нужно зарегистрироваться на сайте ИФНС);

- учетная запись на портале Госуслуг.

Основная особенность амнистии для ИП в 2018 году заключается в том, что максимальная и минимальная сумма налогов не ограничена конкретными показателями. Будет списана вся недоимка, образовавшаяся на установленный в законе период.

Так, допустим, у физического лица или ИП есть долг в размере 240 тысяч рублей. Кроме этого, за просрочку обязательных платежей ему насчитаны штрафы и пеня – 23 тысячи рублей. Итоговый долг гражданина перед бюджетом составляет 263 тысяч рублей.

Вся эта сумма подлежит списанию.

За какой период времени объявлена амнистия для ИП

В Федеральном законе № 436-ФЗ, принятом 28 декабря 2017 года, четко прописаны конкретные временные рамки, в течение которых будет осуществляться списание долгов ИП и физическим лицам. Амнистия распространяется на такие виды задолженности:

- неуплаченные страховые взносы в Пенсионный фонд РФ (ПФР), пени и штрафы по ним, сформировавшиеся до 1 января 2017 года;

- долги по обязательным налоговым взносам, возникшие у физических лиц или предпринимателей на УСН, ОСНО, ПСН и других системах налогообложения на 1 января 2015 года.

Какие долги спишут ИП в 2018

Амнистия в 2018 году предполагает списание безнадежной задолженности, которая возникает вследствие того, что гражданин не выполняет возложенные на него обязательства по уплате предусмотренных законодательством РФ налогов и сборов. К ней относятся:

- долги по имущественным налогам, штрафы и пени,

- долги по обязательным сборам, связанным с ведением бизнеса, за исключением налога на добычу полезных ископаемых, акцизов, налогов при экспортных и ввозных операциях, пени и штрафы.

Долги по страховым взносам в ПРФ за период до 1 января 2017 года подлежат списанию, только если страховые взносы рассчитывались по следующей формуле:

- С = 8 × МРОТ × Т × Ч, где: МРОТ – это величина МРОТ, который действует в определенном налоговом периоде, С – сумма, на которую уменьшится задолженность ИП перед бюджетом, Ч – число месяцев ведения бизнеса, Т – тариф взносов страхования.

Привести к формированию безнадежного долга может неуплата таких видов обязательных взносов:

1. Для физических лиц:

- транспортного (этот сбор обязуется оплачивать каждый гражданин, на которого зарегистрировано транспортное средство);

- на имущество (взимается со всех без исключения собственников недвижимости, которая считается объектом налогообложения и расположена на территории РФ);

- земельного (этим сбором облагаются земельные участки, находящиеся в собственности или принадлежащие на праве бессрочного пользования).

2. Для ИП:

- в зависимости от используемого фискального режима.

Причины формирования безнадежного долга следующие:

- предприниматель не имеет материальных или финансовых возможностей для того, чтобы в полном объеме погасить недоимку;

- признание индивидуального предпринимателя банкротом;

- приставы вынесли постановление об окончании исполнительного производства;

- физическое лицо исключено из ЕГРИП;

- истек срок исковой давности;

- ликвидация фирмы или организации;

- наступила смерть должника;

- физическое лицо лишено свободы.

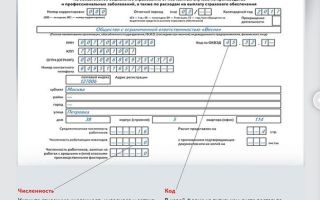

ИП в России используют один из пяти фискальных режимов. От того, какая система применяется, напрямую зависят виды и количество сборов. В таблице приведен весь перечень обязательных платежей, которые налогоплательщик на определенном фискальном режиме обязуется оплачивать в бюджет:

| Система налогообложения | Налоги |

| общая (ОСНО) | налог на доходы физических лиц (НДФЛ), налог на добавленную стоимость (НДС) |

| вменная (ЕНВД) | единый налог на вменный доход, размер которого не зависит от выручки |

| упрощенная (УСН) | единый налог |

| патентная (ПСН) | оплачивается патент в зависимости от условий применения и вида хозяйственной деятельности |

| для переработчиков, производителей, реализаторов сельскохозяйственной продукции | единый налог |

Налоговая амнистия в 2018 году предполагает полное списание долгов ИП, возникших в результате неуплаты перечисленных налогов на указную в федеральном законе дату.

Кроме того, бизнесмены освобождаются от оплаты штрафов и пени, которые будут начисляться за просрочку и невыполненные в срок обязательства. Никаких условий относительно величины долга не существует.

ФСН обязуется автоматически аннулировать всю сумму задолженности, возникшую у предпринимателя до 1 января 2015 года.

Амнистия по страховым взносам ИП

Если задолженность перед государством у ИП возникла из-за неуплаты взносов в ПФР и ФСС, то налоговая инспекция ее спишет, но за период до 1 января 2017 года. Списанию подлежат и штрафы, которые насчитаны за неуплату обязательных взносов в бюджет.

Рассчитывать на налоговую амнистию по взносам могут только те предприниматели, которые не вели хозяйственную деятельность и не предоставляли в налоговую инспекцию отчетность.

При таких условиях обязательные сборы насчитывались в максимальном объеме в соответствие с законами об обязательном страховании.

ПФР для расчета суммы взносов для ИП при непредоставлении ими данных в ФНС РФ использует такую формулу: 8 МРОТ х 26 % (тариф страховых взносов) х 12 (количество месяцев в году). В таком случае размер обязательного платежа может превышать 154 тыс. рублей в год.

Налоговая амнистия поможет облегчить финансовое бремя бизнесмена.

Если взносы до 2017 года уплачивались, а отчетность в налоговую службу передавалась своевременно, но имеет место пропуск одного или нескольких обязательных платежей, то списание страховых долгов с ИП проводиться не будет.

Платежи в бюджет, не подлежащие налоговой амнистии

В Федеральном законе № 436-ФЗ четко определена задолженность, которую налоговая инспекция может аннулировать. Не подлежат списанию долги ИП такого вида:

- Акцизы. Каждый месяц бизнесмены, деятельность которых связана с реализацией, производством и другими операциями с подакцизной продукцией – алкоголем, табачными изделиями – обязуются вносить в бюджет определенный размер налога. Акциз является косвенным сбором, его предприниматель оплачивает первоначально, и только после этого он включается в стоимость товаров. Сумма обязательного платежа в бюджет зависит от процентных тарифов, фиксированных ставок, в определенных случаях она определяется комбинированным способом. Аванс по акцизам нужно перечислить не позднее 15 числа, окончательная дата оплаты – до 25 числа.

- Налог на добычу полезных ископаемых, кроме, общераспространенных (песок, щебень). Его размер может исчисляться в процентном соотношении базы налогообложения, которая определяется как стоимость добытого материала, в рублях за 1 тонну. Предприниматели обязаны платить налог каждый месяц в бюджет по месту, где расположен участок, на котором производится добыча полезных ископаемых, не позднее 25 числа месяца, следующего за отчетным. Если недра расположены за пределами страны, взносы оплачиваются по месту регистрации бизнесмена.

- НДС при транспортировке грузов через границу РФ. Этот налог уплачивается таможенным органам в принятом порядке. Если бизнесмен не является плательщиком НДС, он обязуется оплачивать ввозной налог. Ведение предпринимательской деятельности по упрощенной системе налогообложения не поможет избежать ИП обязанности по уплате указанного сбора.

- Страховые взносы за наемных работников.

- Страховые взносы за себя, размер которых фиксированный. Сюда относятся взносы в ПФР, по обязательному медицинскому страхованию. Их размер устанавливается каждый год. Чтобы своевременно внести в бюджет страховые взносы, нужно внести оплату до 31 декабря.

Порядок списания долгов ИП

Задолженность действующих и бывших бизнесменов аннулируют налоговые органы по месту их жительства. Суммы, которые подлежат списанию, определяются на основании имеющейся у государственной структуры информации.

В соответствии с федеральным законом, ИП должен предоставить в налоговую инспекцию по месту проживания заявление. Его можно составить в произвольной форме.

Обязательная информация, которая должна указываться в заявлении – фамилия, имя, отчество должника; его ИНН; данные о долге, который подлежит последующему списанию.

Государственный орган (налоговая инспекция по месту обращения ИП), изучив заявление и полученную информацию, принимает объективное решение относительно возможности и законности списания долга. Сроки, в течение которых это решение должно приниматься, в нормативно-правовых актах не указаны, поэтому подобная неопределенность может привести к затягиванию процедуры.

Президент РФ поставил перед исполнительными органами задачу дебюрократировать процедуру налоговой амнистии в 2018 году.

В результате этого налоговые службы пришли к тому, что принимать решения, связанные со списанием долгов, будут самостоятельно, без участия предпринимателей.

Это с одной стороны упростило процедуру, но с другой стороны привело к беспокойству предпринимателей, которые длительное время вынуждены жить в полном неведении.

Чтобы своевременно получать сведения о списании задолженности и как можно быстрее избавиться от финансового бремени, ИП может обратиться в налоговую службу с просьбой разъяснить порядок и сроки принятия решения об аннулировании задолженности.

После того, как налоговые органы приняли заявление, они обязуются рассмотреть его и направить ответ заявителю в течение 30 дней.

Получив уведомление из налоговой службы, бизнесмен сможет сориентироваться во времени, требуемом на списание долгов в его случае.

Источник: https://sovets.net/18480-spisanie-dolgov-ip.html

Налоги при банкротстве физического лица, а также что еще не списывается при банкротстве?

В своих статьях по банкротству физического лица я не упоминала про налоги, точнее налоговой задолженности, от которой физическое лицо не освобождается при процедуре банкротства, а также иной задолженности, не подлежащей списанию. О них следует знать, так как НЕ все долги будут считаться погашенными. НО! В законе есть лазейка и у должника все же есть шанс освободиться от налоговой задолженности.

Закон содержит перечень случаев (долгов), при наличии которых

Должник не освобождается от обязательств, это:

- алиментная задолженность;

- компенсация морального вреда;

- задолженность по заработной плате;

- требования, неразрывно связанные с личностью должника;

- ответственность, связанная с неправомерными действиями при банкротстве (фиктивное или преднамеренное банкротство);

- должник не предоставил ФУ или суду необходимую информацию, либо предоставил недостоверную;

- требование кредитора возникло на основании противозаконных действий должника (кража) и это подтверждено судебным актом;

- должник злостно уклонился от уплаты кредиторской задолженности;

- должник уклонился от уплаты налогов (долги по налогам);

- при взятии кредита должник сообщил банку заведомо ложные сведения;

- должник скрыл или уничтожил свое имущество.

Как видно, в списке есть довольно распространенные случаи, под которые может попасть каждый пятый заемщик (ну или десятый) — это предоставление в банк ложной информации и злостное уклонение от уплаты кредита.

Что это значит? Если заемщик (будущий банкрот) с целью получения кредита и введения банк в заблуждение написал в анкете или представил кредитному инспектору справку о заработной плате с окладом, скажем, за 2012 год в размере 50 тыс рублей в месяц, а потом, при подаче заявления на банкротство в Арбитраж честно указал, что в 2012 году его заработная плата составляла всего 6 тыс в месяц — это и будет расцениваться как предоставление ложной информации при взятии кредита.

Банк может сообщить суду, что вы ему предоставили недостоверную информацию и суд вас не освободит от обязательств. Следует сказать, что банки особо не активничают при банкротстве гражданина и чтобы так глубоко «копать», сверять анкеты, справки — вы должны быть очень интересны банку.

Про злостное уклонение от уплаты кредита я как то уже писала в статье «не плачу кредит» — если у вас естьбыл доход, вы оплачивали коммунальные платежи и т.п., но за кредит не платили — суд у вас спросит причину неуплаты.

Налоги при банкротстве

От налоговой задолженности при банкротстве физ лица (как видно из перечня) должник также не освобождается, НО! Налоги можно списать согласно нормам налогового законодательства, а не закона о банкротстве.

Статья 59 НК говорит об основаниях, когда недоимка, пеня и штраф могут быть признаны безнадежными ко взысканию — одним из оснований является как раз наш случай: признание гражданина банкротом и не погашение налога, пени, штрафа по итогам реализации имущества.

После завершения процедуры банкротства новоиспеченному банкроту следует пойти в ФНС по месту своего жительства и подать заявление о признании задолженности безнадежной, приложив необходимые документы (справка о задолженности, решение суда о признании банкротом и определение суда о завершении процедуры). В течение 1 дня ФНС принимает решение о списании вашей задолженности. Вот такая преференция есть в законе, которой нужно пользоваться, ФНС вам об этом, разумеется, не расскажет.

Страница 1 из 11

Источник: https://urist-rostov.com/kakie-dolgi-ne-spisyvayutsya-nalogi/

Спишутся ли долги по налогам ип если сделать банкротство

Несмотря на некоторые преимущества и защиту должника от кредиторов, все-таки банкротство для индивидуального предпринимателя (как и для физических и юридических лиц) будет накладывать свои существенные ограничения.

Предпринимателю нельзя будет открывать новые счета, и пользоваться доходами, лежащими на банковских счетах, в некоторых личных целях.

Все будет контролироваться управляющими, регистрация будет аннулирована, имущество арестовано, а предпринимательскую деятельность могут даже запретить на 5 лет при определенных обстоятельствах. При этом даже выезд из страны будет ограниченным по срокам либо с полным отказом в таковом праве.

Важно

К таковым относятся, например:

- уплата алиментов;

- погашение платежей в качестве возмещения вреда здоровью и другие обязательства.

Но есть, как говориться, и хорошие новости, которые заключаются в полном прекращении налогообложения гражданина как индивидуального предпринимателя. Все санкции, штрафы, неустойки аннулируются или выплачиваются частично. Обязательства перед кредиторами закрываются и не имеют более никакой силы в будущем.

Таким образом, долги полностью прощаются, а часть их выплачивается за счет продажи имущества. Любой предприниматель должен понимать, что если он накапливает свои долги не только перед банком, но также и перед налоговой службой, то налоговики имеют полное право подать на него в суд.

Например – государственные учреждения, такие как ГИБДД, которые налагали штрафы на ИП, которые не были оплачены и т.д. В качестве ликвидного имущества, которое может быть применено в качестве средства взыскания с ИП долга, может выступать жилое или нежилое помещение, находящееся в его собственности.

При этом недвижимость должна быть пригодна либо для жилья, либо для иных целей – например, профессиональных.

Только недвижимость не должна быть единственным жильем предпринимателя. В ликвидность будут зачислены драгоценности, предметы роскоши (картины, статуэтки и прочее, что ценно). Техника, оцененная стоимостью выше 100 МРОТ. Животноводческое хозяйство, продукты питания, бытовая техника для личного пользования вещи и прочее, что относится к личной жизни предпринимателя не должно изыматься.

В чём специфика банкротства ип с долгами по налогам

По сути, может быть продано любое имущество (квартира, автомобиль и т.д.). Но законодательство также устанавливает перечень имущества, которое не подлежит принудительному взысканию. Например, не может быть продано единственное жилье ИП, имущество повседневного пользования, продукты и т.д.

Диагностика банкротства должна проводиться в конце каждого отчетного периода работы предприятия. В каком размере платится госпошлина при банкротстве физического лица — мы расскажем.

После продажи имущества, арбитражный управляющий направляет вырученные от продажи денежные средства на удовлетворение требований кредиторов.

Если данная сумма не хватила для удовлетворения всех требований кредиторов, то ИП в дальнейшем освобождается от обязанности выплаты данных долгов.

Банкротство индивидуальных предпринимателей с долгами по налогам

Внимание

Кроме того, часто это происходит на фоне задолженности по кредитам и налогам.

Как быть в такой ситуации? Какому алгоритму рекомендуется следовать? Чем чревато банкротство ИП? Можно ли избавиться от всех долгов таким способом? Рассмотрим эти моменты подробнее.

Действующие правила Банкротство ИП представляет собой неспособность физического лица-предпринимателя погасить задолженность перед кредиторами и государственными институтами (ФНС).

Главным органом, который признает этот факт, является арбитражный суд.

Банкротство ип и признание банкротом в 2018 году

Процедура банкротства ип с долгами Важно Если у индивидуального предпринимателя недостаточно имущества для покрытия задолженности в случае банкротства, кредит покрывается за счет имущества в залоге у кредитора.

Из сказанного выше видно, что банкротство не всегда гарантирует полный уход от необходимости погашения долгов.

В остальных случаях после завершения процесса банкротства с ИП списываются все финансовые обязательства, имеющие связь непосредственно с бизнес-деятельностью.

В.в.

В случае, если присутствует неисполнение определенных денежных обязательств перед кредиторами, если по какой-то причине не были уплачены те или иные платежи.

Условием для оформления банкротства является тот факт, если после полного взыскания задолженности предприниматель не сможет далее осуществлять свою деятельность или она будет значительно осложнена.

Также на банкротство может подать налоговая служба, если присутствует задолженность по основным сборам, по налогам и по обязательным платежам.

Документы для возбуждения дела Чтобы иметь основания для возбуждения дела, потребуется собрать и предоставить в суд следующие документы:

- Документальное подтверждение регистрации деятельности человека в качестве ИП;

- Список основных кредиторов. В него вносится сумма задолженности, адреса.

Процедура банкротства ип с долгами

Некоторые из них были обозначены еще вначале нашего материала, но стоит поподробнее на них остановиться.

Как провести банкротство, ликвидацию и закрытие ип с долгами в пфр

- 3.1 Право инициации на банкротства уполномоченных органов с конкурсными кредиторами

- 3.2 Сроки подачи заявления в арбитражный суд

- 4 Что подразумевает банкротство ИП: гасятся ли долги ИП как физлица?

- 5 Банкротство ИП: порядок, процедура и последствия, если нет имущества

- 6 Видео: особенности процедуры банкротства ИП

Признаки несостоятельности Признание ИП банкротом произойдет, если:

- Нарушен трехмесячный срок выплаты задолженностей перед кредиторами с момента их наступления;

- Размер задолженностей значительно превышает суммарную стоимость личного имущества;

- Стоимость неисполненных обязательств больше 10 тыс.

Банкротство индивидуальных предпринимателей с долгами по налогам Именно он рассматривает такие дела и принимает решения об актуальности банкротства.

Как закрыть ип, если есть долги? процедуры ликвидации и банкротства

На практике этот термин имеет более глубокое пояснение. Так в ФЗ 127, в статье 214, указаны случаи, когда предпринимателя нельзя отнести к банкротам. Признание этого факта возможно только при соблюдении ряда условий:

- ИП не может выполнить финансовые обязательства по осуществлению налоговых платежей.

- Предприниматель не способен покрыть задолженность по кредитам.

Если брать во внимании судебную арбитражную практику, суд признает ИП банкротом при выполнении двух условий:

- Предприниматель имеет долги по кредитам и налогам на сумму от 10 тысяч рублей и больше.

- Выплаты по задолженности не осуществлялись больше 3-х месяцев с момента, когда появились обязательства.

В роли инициатора банкротства может выступить как ИП, так и стороны, которым он задолжал (кредиторы, государственные структуры).

Источник: https://law-uradres.ru/spishutsya-li-dolgi-po-nalogam-ip-esli-sdelat-bankrotstvo/

Банкротство ИП и признание банкротом в 2018 году

Несостоятельность и банкротство индивидуального предпринимателя всегда объявляет арбитражный суд при его неспособности исполнять полный объем обязательств по платежным требованиям, вызванных коммерческой деятельностью.

Признаки, основания и особенности банкротства индивидуальных предпринимателей уточнены законодательством: ГК РФ, АПК РФ, Закон о банкротстве ИП (физлиц) и др.

Обанкротиться может любой ИП, поэтому представленная информация будет важна каждому предпринимателю на любой системе налогообложения.

Признаки несостоятельности

Признание ИП банкротом произойдет, если:

- Нарушен трехмесячный срок выплаты задолженностей перед кредиторами с момента их наступления;

- Размер задолженностей значительно превышает суммарную стоимость личного имущества;

- Стоимость неисполненных обязательств больше 10 тыс. руб.

Наличие перечисленных признаков позволит арбитражному суду (АС) приступить к рассмотрению заявления о несостоятельности предпринимателя и в последующем объявить его банкротом.

Вменяемая задолженность должна быть в денежной, а не натуральной форме. Выделяют два вида обязательств:

- Денежные обязательства – долг появился в результате участия в гражданско-правовой сделке или другое основание, прописанное в Гражданском кодексе;

- Обязательные платежи – платежи в внебюджетные фонды и бюджет (подоходный налог, взносы в ФСС, ПФР и т.п.).

Размер и состав задолженности должен быть определен на период обращения в арбитражный суд. Положение относится к обязательствам, возникшим до наступления процесса банкротства.

Особенности подачи заявления на банкротство ИП

Вид неисполненных обязательств определяет лиц, способных начать процесс объявления несостоятельности. Обратиться в арбитражный суд с заявлением об объявлении ИП банкротом могут:

- Индивидуальный предприниматель с задолженностями;

- Конкурсные кредиторы, которым ИП должен вследствие осуществления коммерческого сотрудничества;

- Уполномоченные органы. Банкротство ИП с долгами по налогам и платежам инициируют федеральные органы исполнительной власти. Они выставляют требования по внесению обязательных платежей или/и денежных обязательств (ФНС);

- Органы исполнительной власти или местного самоуправления, если способны представить свои требования по финансовым обязательствам.

Конкурсные кредиторы с уполномоченными органами должны знать, как обанкротить ИП.

Право ИП на объявление банкротом и ответственность

Процедура банкротства ИП может инициироваться самостоятельно предпринимателем. Он имеет законное право подать соответствующее заявление в АС даже при отсутствии явных признаков несостоятельности.

Финансовое положение неустойчивое, если ИП начнет признавать факт возникновения проблем с выплатами в текущем или будущем периоде. После выплаты всех заявленных долгов у предприятия должны оставаться средства для полноценного функционирования на рынке и ведения хозяйственной деятельности.

Несостоятельность индивидуального предпринимателя должна быть подкреплена значимыми доказательствами. Перед подачей заявления собственник проводит финансовый анализ. После возбуждения делопроизводства о банкротстве арбитражный управляющий выдает заключение о присутствии или отсутствии фиктивного банкротства.

Обязанность ИП начать процесс банкротства

Банкротство индивидуальных предпринимателей обязано быть инициировано, если:

- После удовлетворения требований какого-либо кредитора ИП не может погасить денежные задолженности пред другими кредиторами или внести обязательные платежи в бюджетные (уплата налога) и внебюджетные организации;

- Взыскание имущества осложнит ведение хозяйственной деятельности. Особенности и причина обращений законом не ограничены.

Заявление в АС должно быть подано в течение месяца после появления обстоятельств несостоятельности. В противном случае ИП привлекают к административной ответственности: дисквалифицируют на 2 года или штрафуют на 100 МРОТ.

Основной причиной с затягиванием объявления банкротства становится желание вывести имущество из-под личного владения и контроля всех кредиторов. Обанкроченный стремится уменьшить конкурсную массу для погашения долга. Все сделки по отчуждению за последний год перед началом банкротства суд будет объявлять ничтожными.

Банкротство ИП в 2018 году: пошаговая инструкция

Как ИП сделать банкротом? Вопрос чаще интересует физлицо. Процесс делопроизводства довольно длительный и происходит по порядку в несколько этапов:

- Подача документов в арбитражный суд по месту регистрации ИП:

- Заявление, чтобы признать ИП несостоятельным;

- Свидетельство о регистрации;

- Перечень и размеры задолженностей по каждому кредитору;

- Документы на владение имуществом и его стоимость;

- Другие документы, подтверждающие несостоятельность предпринимателя.

- Наблюдение. Анализируется финансовая устойчивость, сохранность имущества и платежеспособность.

- Мировое соглашение. Происходит поиск компромиссных решений между должником и всеми кредиторами.

- Начало конкурсного производства, когда предприниматель полностью утрачивает права на распоряжение имуществом.

- Конкурсное производство. Реализация имущества для исполнения обязательств. После этого юридически ИП банкрот. Назначают управляющего конкурсным производством. Срок производства не должен превышать 6 месяцев, но закон предусматривает случаи его увеличения.

- Конец конкурсного производства. Последствия — предпринимателя полностью освобождают от непогашенных долгов, кроме возмещения вреда, уплаты алиментов и т.п.

Право инициации на банкротства уполномоченных органов с конкурсными кредиторами

В пошаговой инструкции прописано, как объявить банкротом ИП государственным и негосударственным кредиторам. При выявлении признаков несостоятельности у предпринимателя каждый вправе быть инициатором банкротства ИП.

Конкурсный кредитор должен признать себя контрагентом ИП и представить доказательства нарушения интересов и законных прав. Требования основываются на гражданско-правовых обязательствах, возникших во время коммерческой деятельности.

Кредиторы с задолженностями, не вызванные ведением предпринимательской деятельности, или относящиеся к личности должника, не имеют право выступать заявителями. Такими случаями могут быть требования на пожизненное содержание, по причинению вреда имуществу или здоровью, взыскание алиментов и т.п. Однако эти лица вправе предъявлять все во время банкротства.

Как признать ИП банкротом уполномоченным органам? Они имеют право подавать заявление в арбитражный суд о рассмотрении несостоятельности ИП по возникшим денежным обязательствам или обязательным платежам. Государственным уполномоченным органом является Федеральная налоговая служба, контролирующая, как будут гаситься задолженности в бюджет (подоходный налог) и внебюджетные организации.

Уполномоченные органы с конкурсными кредиторами могут обанкротить только после исчерпания возможных средств защиты личных прав, включая вступившие в силу решения суда. Они должны доказать, что удовлетворить предъявленные требования к ИП способна только процедура банкротство гражданина предпринимателя.

Сроки подачи заявления в арбитражный суд

Для каждого вида неисполненных обязательств предусмотрены сроки обращения в АС:

- При неисполненных денежные обстоятельствах, заявление подается не ранее 30 дней после получения исполнительного листа судебными приставами и оповещением должника;

- При неисполнении обязательных платежей заявление о несостоятельности подается не ранее 30 дней после принятия решения суда.

Частичное погашение задолженностей гражданином не лишает кредиторов права требовать банкротство индивидуального предпринимателя в 2018 году, если размер долга более 10 тысяч.

Что подразумевает банкротство ИП: гасятся ли долги ИП как физлица?

За все задолженности гражданин несет ответственность своим личным имуществом (исключения прописаны в ст. 207 ФЗ и ГПК ст. 446). Если кредиторы отказались от принятия предложенного имущества, то оно возвращается должнику.

Банкротство ИП: порядок, процедура и последствия, если нет имущества

Если предприниматель не имеет какого-либо имущества для погашения задолженностей, то сделать процесс банкротства ему максимально выгодно. Стоимость процесса составляет около 400 тыс. рублей:

- Госпошлина — 2 тыс. рублей;

- Оплата этапов делопроизводства в суде — 390 тыс. рублей;

- Печать в СМИ, чтобы объявить о несостоятельности – 8 тыс. рублей.

Порядок и процедура признания несостоятельным ИП без имущества аналогичная стандартной процедуре банкротства. Сделать ее способен каждый предприниматель, все его задолженности списываются.

Если произошло выявление сокрытого имущества, назначают большие штрафные санкции, а имущество реализуется в счет задолженностей под руководством арбитражного агента. Лучше признаться и избежать дополнительных затрат.

Процесс признания несостоятельности не является простым и быстрым. Законодательно предусмотрены особенности банкротства ИП, а стоимость процесса может превысить размер долга.

Признание ИП банкротом в арбитражном суде имеет последствия: он лишается государственной регистрации и не может заниматься коммерческой деятельностью в течение года.

Некоторая часть долгов должна в будущем погашаться за счет дохода физлица.

Видео: особенности процедуры банкротства ИП

Источник: https://IP-vopros.ru/zakrytie-ip/bankrotstvo-ip-priznanie-bankrotom

О списании долга предпринимателя, исключенного из егрип в принудительном порядке (никифорова н.в.)

Дата размещения статьи: 19.02.2016

Ведение гражданином коммерческой деятельности — дело добровольное. Чтобы не возникло проблем с законом, он должен обладать статусом ИП.

Причем регистрация как начала, так и окончания осуществления физическим лицом предпринимательской деятельности в качестве ИП производится в заявительном порядке.

Между тем помимо добровольного прекращения бизнеса коммерсант может быть лишен статуса ИП (и, соответственно, исключен регистрирующим органом из ЕГРИП) без его волеизъявления, то есть в принудительном порядке.

Вправе ли организация, являющаяся кредитором по отношению к такому коммерсанту, признать в целях налогообложения безнадежным его долг, по которому еще не истек срок исковой давности, лишь на том основании, что согласно выписке из ЕГРИП он лишен статуса ИП? Ответ — в предлагаемой статье.

Напомним, что в силу пп. 2 п. 2 ст.

265 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, — суммы безнадежных долгов, не покрытые за счет средств данного резерва.

При этом безнадежными признаются в том числе те долги перед налогоплательщиком, по которым:- истек установленный срок исковой давности;- в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

Из перечисленных оснований для признания безнадежной задолженности предпринимателя, исключенного из ЕГРИП в принудительном порядке, полагаем, может подойти такое основание, как прекращение по гражданскому законодательству обязательства должника вследствие невозможности его исполнения .———————————

В статье «Если предприниматель-должник добровольно прекратил деятельность в качестве ИП» этого номера журнала мы доказали, что в целях применения положений ст. ст.

265 и 266 НК РФ неправильно ставить знак равенства между ликвидацией организации и утратой гражданином статуса ИП, поскольку регистрацией в ЕГРИП прекращения гражданином деятельности в качестве ИП не прекращаются его обязательства перед кредиторами.

Но прежде чем обосновать такой вывод, расскажем, при каких обстоятельствах гражданин, осуществляющий деятельность в качестве ИП, может быть исключен из ЕГРИП без его волеизъявления.

Принудительное лишение статуса ИП

Помимо добровольного прекращения деятельности физического лица в качестве ИП, в ст. 22.3 Федерального закона N 129-ФЗ выделены вынужденные меры для исключения предпринимателя из ЕГРИП. Основанием для их применения являются:- смерть гражданина, зарегистрированного в качестве ИП (п. 2);- признание предпринимателя несостоятельным (банкротом) (п.

3);- прекращение деятельности в качестве ИП в принудительном порядке по решению суда (п. 4);- назначение судом наказания в виде лишения права заниматься предпринимательской деятельностью на определенный срок (п. 5);- аннулирование (окончание срока действия) документа, подтверждающего право ИП-иностранца временно или постоянно проживать в России (п. 6).

———————————

Федеральный закон от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

В перечисленных случаях государственная регистрация физического лица в качестве ИП утрачивает силу в особом порядке. Так, из п. 9 ст. 22.

3 Федерального закона N 129-ФЗ следует, что по общему правилу гражданин перестает быть предпринимателем после внесения об этом записи в ЕГРИП. Исключение составляют случаи, предусмотренные п. п.

10 и 11 той же статьи. Для наглядности сведем эти случаи в таблицу.

| Основание исключения из ЕГРИП | Момент утраты регистрации в качестве ИП |

| Смерть предпринимателя | Дата смерти (сведения поступают в установленном законодательством РФ порядке из органов ЗАГС) |

| Признание ИП несостоятельным (банкротом) | Дата принятия судом соответствующего решения (копия решения направляется арбитражным судом в регистрирующий орган по почте заказным письмом с уведомлением о вручении или в электронной форме в том числе посредством Интернета) |

| Прекращение деятельности в качестве ИП в принудительном порядке | |

| Лишение права заниматься предпринимательской деятельностью на определенный срок |

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/15484

Процедура банкротства ИП с долгами

Банкротство ИП с долгами по налогам и кредитам — редкое явление, которое периодически имеет место в предпринимательской практике. К причинам можно отнести отсутствие опыта, высокая конкуренция, сложность условий для развития, изменение предпочтений потребителя и много другое.

В результате ИП не получает прибыль от бизнеса и вынужден закрывать предприятие. Кроме того, часто это происходит на фоне задолженности по кредитам и налогам.

Как быть в такой ситуации? Какому алгоритму рекомендуется следовать? Чем чревато банкротство ИП? Можно ли избавиться от всех долгов таким способом? Рассмотрим эти моменты подробнее.

Действующие правила

Банкротство ИП представляет собой неспособность физического лица-предпринимателя погасить задолженность перед кредиторами и государственными институтами (ФНС).

Главным органом, который признает этот факт, является арбитражный суд. Именно он рассматривает такие дела и принимает решения об актуальности банкротства.

В среднем время разбирательства составляет 7 месяцев, но оно может растянуться по различным причинам:

- Предоставление плана реструктуризации задолженности.

- Наличие дополнительных обязательств, которые влияют на финансовое положение ИП.

- Получение наследства или прочие факторы.

В целом для прекращения деятельности ИП (индивидуального предпринимателя) имеется два пути:

- Самостоятельный. В этом случае ИП лично принимает решение о завершении предпринимательской карьеры и подает заявление по соответствующей форме в ФНС.

- Принудительный. Бывают ситуации, когда единственным выходом для бизнесмена является банкротство. Это происходит в ситуации, когда ИП не способен расплатиться по кредитам или по налогам. Несмотря на редкость таких ситуаций, они все еще встречаются.

По законодательству процедура банкротства регулируется ФЗ под номером 127 (О несостоятельности). Здесь указано, что банкротом признается индивидуальный предприниматель, который в течение 3-х месяцев не может расплатиться с задолженностью (с момента ее появления).

С октября 2015 года вступил в силу обновленный закон (ФЗ 154), в котором более точно расписан процесс признания предпринимателя банкротом при появлении долгов по кредитам или налогам. По новым правилам в отношении ИП могут быть предприняты следующие шаги:

- Продажа имущества. Этот процесс запускается в случае, когда индивидуальный предприниматель (ИП) по факту признан банкротом. С целью покрытия задолженности перед кредиторами организуется продажа недвижимости и прочего имущества. По закону такие действия допускаются в случае, если банкротство стало причиной некорректной деятельности ИП. При этом материальные ценности выставляются на торги с целью реализации и покрытия текущих обязательств.

- Реструктуризация задолженности. Этот вариант может быть предложен в пределах судебных разбирательств, касающихся признания ИП банкротом. Принятие подобных мер во многих случаях позволяет восстановить платежеспособность и покрыть долги по кредитам и налогам перед кредиторами.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

В каких случаях ип признается банкротом?

Выше рассмотрены общие аспекты, по которым можно судить о наличии банкротства. На практике этот термин имеет более глубокое пояснение. Так в ФЗ 127, в статье 214, указаны случаи, когда предпринимателя нельзя отнести к банкротам. Признание этого факта возможно только при соблюдении ряда условий:

- ИП не может выполнить финансовые обязательства по осуществлению налоговых платежей.

- Предприниматель не способен покрыть задолженность по кредитам.

Если брать во внимании судебную арбитражную практику, суд признает ИП банкротом при выполнении двух условий:

- Предприниматель имеет долги по кредитам и налогам на сумму от 10 тысяч рублей и больше.

- Выплаты по задолженности не осуществлялись больше 3-х месяцев с момента, когда появились обязательства.

В роли инициатора банкротства может выступить как ИП, так и стороны, которым он задолжал (кредиторы, государственные структуры).

Индивидуальный предприниматель обязан объявить банкротство в случае, когда:

- Выплата задолженности одному или группе кредиторов приведет к тому, что ИП потеряет возможность расплатиться перед другими сторонами, которым он должен, или же возникнет ситуация, когда предприниматель не сможет произвести выплату налогов.

- Погашение задолженности за счет имущества не позволяет вести деятельность в будущем или же она будет значительно усложнена.

ФНС вправе инициировать процедуру банкротства ИП по факту появления задолженности по сборам, налогам и прочим обязательствам. При этом в учет берутся условия, которые были упомянуты выше.

Документальная часть банкротства

Чтобы запустить процесс, инициатор должен подготовить и передать в арбитражный суд значительный пакет бумаг, в который входит:

- Перечень кредиторов, перед которыми у предпринимателя имеется задолженность. Здесь приводится полная информация об этих субъектах — адреса и размер долга. Также должны прикладываться бумаги, подтверждающие обоснованность задолженности.

- Документ, подтверждающий факт регистрации физического лица в роли ИП.

- Список материальных ценностей (имущества), которое находится во владении ИП в момент оформления банкротства.

- Перечень лиц, которые должны ИП с обязательным указанием размера долга и адресов субъектов.

- Прочие бумаги, которые подтверждают неспособность ИП покрыть имеющиеся долги.

Стадии банкротства

В ФЗ под номером 127 указано, что финансовое оздоровление предпринимателя возможно в случае, если у должника в распоряжении имеются ценные объекты, находящиеся в его управлении. В целом процедура банкротства проходит в несколько шагов:

- Наблюдение. На этом этапе собирается информация по кредиторам, обеспечивается сохранность материальных ценностей, проводится аудит состояния ИП, а также формируется реестр требований.

- Финансовое оздоровление. Эта процедура проводится в случаях, если остается надежда на восстановление платежеспособности и погашение долга с учетом графика платежей.

- Внешнее управление. Далее назначается лицо, которое выполняет комплекс мероприятий, реализуемых для восстановления платежеспособности.

- Конкурсное производство. На этом этапе организуется продажа имущества для покрытия долгов по кредитам и налогам.

- Мировое соглашение. Эта процедура может быть произведена на любом из этапов. По сути, речь идет об остановке процесса банкротства по причине отсутствия заявителя или проблем у ИП.

Суд определяет, насколько обоснованным является требование со стороны заявителя к ИП. Время, которое тратится на установление, составляет 15-30 суток с момента вынесения решения.

В целом на рассмотрение дела о банкротстве уходит до семи месяцев с дня, когда в судебный орган поступило заявление. ИП признается банкротом с учетом действующего процессуального кодека арбитражного суда.

При заключении мирового соглашения срок рассмотрения иска может быть сведен к минимуму. В этом случае индивидуальный предприниматель должен полностью погасить имеющиеся долги.

Кроме того, производство может быть прекращено и в ряде других случаев:

- Платежеспособность ИП была восстановлена.

- Закончились деньги на оплату судебных издержек (в том числе и на осуществление платежа арбитражному управляющему).

- Кредиторы отказались от своих требований.

- Задолженность в отношении всех кредиторов покрыта.

- Требования заявителя были признаны необоснованными.

Арест, как одно из последствий банкротства

Выше отмечалось, что банкротство ИП несет за собой ряд последствий, одним из которых является арест имеющегося в распоряжении имущества. Эта процедура организуется с целью ведения последующего наблюдения со стороны специалистов арбитражной судебной инстанции.

При старте такой процедуры предпринимателю становится недоступно имущество, и он теряет право управлять им. Перечень материальных ценностей, которые подлежат взысканию, оформляется персонально ИП. При этом в законодательстве упоминается имущество, арест которого запрещен.

Сюда относится:

- Жилое помещение в случае, если у индивидуального предпринимателя оно единственное и применяется для проживания лично ИП или членов его семейства. На такое жилище должно распространяться требование по ипотеке.

- Стандартные предметы, относящиеся к категории домашнего обихода. Сюда не относятся предметы роскоши.

- Участки земли, где построены жилые дома. В эту категорию не входят конструкции, которые подпадают под закон об ипотеке.

- Продукты питания, а также деньги, объем которых не больше минимального прожиточного минимума. Расчет производится применительно к ИП и его иждивенцам.

- Имущество, применяемое для профессиональных занятий, имеющее цену от 100 минимальных заработных плат и больше (в расчет берутся минимальные оклады, установленные законодательством).

- Семена, корм и животные, которые имеются в распоряжении ИП, но при этом не применяются в деятельности предпринимателя.

- Топливо, необходимое для приготовления пищи или достижения комфорта в помещении.

- Оборудование, без которого не может обойтись инвалид (в том числе и транспорт).

- Награды или призы ИП.

Какие возможны последствия?

Считается, что своевременно организованная процедура банкротства позволяет предпринимателю, неспособному расплатиться по обязательствам, уйти от долгов.

Но здесь не существует однозначного пути, ведь на практике возможно несколько вариантов. К примеру, долги по налогам и платежам в пенсионный фонд в процессе банкротства должны покрываться в первую очередь.

Если у должника нет наличности, продается имущество, после чего и осуществляется погашение.

По-иному обстоят дела с потребительским займом. В процессе банкротства списываются только те виды займов, которые были переданы физическому лицу, выступающему в роли предпринимателя.

Банки, опасаясь остаться без средств в случае банкротств, идут на оформление простого кредита на неотложные нужды. При этом заем оформляется не как ИП, а как обычному физическому лицу.

Следовательно, такой кредит не попадет в перечень задолженностей, которые могут быть списаны в процессе прохождения процедуры банкротства. Он должен быть погашен.

Если у индивидуального предпринимателя недостаточно имущества для покрытия задолженности в случае банкротства, кредит покрывается за счет имущества в залоге у кредитора. Из сказанного выше видно, что банкротство не всегда гарантирует полный уход от необходимости погашения долгов.

В остальных случаях после завершения процесса банкротства с ИП списываются все финансовые обязательства, имеющие связь непосредственно с бизнес-деятельностью. Если предприниматель должен производить выплаты, направленные на покрытие вреда для здоровья или алиментов, списания не происходит.

Как только процедура банкротства завершена, должник не имеет права вести прежнюю деятельность из-за временного потери статуса ИП. Новая регистрация может быть осуществлена только спустя год с момента признания предпринимателя банкротом.

Если ИП не видит иного выхода, как банкротство, он должен несколько раз просчитать имеющиеся риски и последствия, прежде чем приступать к прохождению всех процедур. Взвесив все положительные и отрицательные стороны, можно принимать решение об актуальности и целесообразности банкротства.

Исключения

Бывают случаи, когда ИП может быть закрыт даже с долгами по кредитам и налогам. Это возможно в случае смерти предпринимателя. Здесь процесс ликвидации прост.

Родственники умершего бизнесмена должны передать только два документа — оригинал и копию свидетельства о смерти.

Но здесь стоит учесть, что родственники после смерти ИП получают не только его имущество, но и долги перед кредиторами, пенсионным фондом или ФНС.

Источник: https://urlaw03.ru/bankrotstvo/article/bankrotstvo-ip-s-dolgami