Налоговые проверки турфирм на «упрощенке»

При проведении выездных налоговых проверок турфирм, применяющих «упрощенку», инспекторы нередко находят многочисленные нарушения. Рассмотрим ошибки в учете доходов и расходов турфирм, которые выявляют проверяющие.

| Калькулятор платежей для налога УСН 6% |

|

Критерием также является приближение суммы доходов к верхнему порогу, позволяющему туроператору или турагенту остаться на спецрежиме. В 2010—2011 годах это 60 млн руб.

Кроме того, встречные проверки с другими турфирмами также могут дать повод для встречи с налоговыми инспекторами. При этом может быть проверен период, не превышающий три календарных года, предшествующих тому, в котором вынесено решение о проведении проверки. Основание – пункт 4 статьи 89 Налогового кодекса РФ.

Какие доходы турфирме могут доначислить

Согласно статье 346.

15 Налогового кодекса РФ, турфирмы, применяющие «упрощенку», при определении объекта налогообложения учитывают доходы от реализации (в соответствии со статьей 249 Налогового кодекса РФ) и внереализационные (в соответствии со статьей 250 Налогового кодекса РФ). Многие турфирмы реализуют турпродукт по агентским договорам Тогда их доходом является посредническое вознаграждение (подп. 9 п. 1 ст. 251 Налогового кодекса РФ).

Рассмотрим, какие ошибки допускают турфирмы в учете доходов.

Доходы при получении авансов

Если турагент получает от клиентов авансы за путевки, реализуемые по договорам с туроператором, в книге учета доходов и расходов ему следует отразить доход в размере вознаграждения. Однако поступать так нужно, если по условиям посреднического договора турагент удерживает вознаграждение из денежных средств, поступивших от туристов.

Пример 1. Турфирма «Звезда» применяет «упрощенку» с объектом «доходы». Она продает турпродукт по агентскому договору. В соответствии с ним турфирма удерживает агентское вознаграждение из денежных средств, поступивших от клиентов.

ООО «Звезда» получило 14 декабря 2010 года аванс за турпродукт в размере 150 000 руб. Поездка состоялась в январе 2011 года. В соответствии с договором агентское вознаграждение составляет 10 процентов от стоимости турпродукта, то есть 15 000 руб. (150 000 руб. х 10%). Турфирма не учла 14 декабря в книге учета доходов и расходов в составе доходов (графа 4 книги) 15 000 руб.

По итогам проверки налоговая база турфирмы была увеличена на 15 000 руб. Недоплата по единому налогу составила:

15 000 руб. х 6% = 900 руб.

Доходы в виде положительной курсовой разницы

Глава 26.2 Налогового кодекса РФ («Упрощенная система налогообложения») не содержит положений, определяющих порядок признания доходов в виде положительных курсовых разниц.

Источник: https://otchetonline.ru/art/buh/2686-nalogovye-proverki-turfirm-na-luproshhenker.html

Бухучет в туризме. Налоговый учет, счета, проводки

Всем спектром услуг по организации отдыха физических лиц внутри России и за рубежом занимаются туроператоры. Путевки от их имени продают туристические агенты. В сфере туризма взаимоотношения между участниками сделок строятся по цепочке туроператор – агент – клиент. Регламентация действий первых двух звеньев относится к сфере Закона от 24.11.1996 г. №132-ФЗ.

Особенности бухгалтерского и налогового учета в турфирмах

Туроператором может быть только юридическое лицо, а турагенты имеют право осуществлять свою деятельность не только в качестве предприятия, но и в статусе ИП.

Различия между этими двумя участниками турбизнеса в том, что агент занимается только реализацией готовых турпродуктов, а оператор обладает более широким спектром полномочий: от создания турпродукта до его продажи конечным потребителям.

ВАЖНО! При заключении сделок турагент в договорной документации обязательно прописывает информацию о непосредственном исполнителе работ по продаваемому турпродукту – им является туроператор.

Туристические компании в своей деятельности используют форму турпутевок. Этот бланк относится к группе унифицированных, его шаблон утвержден Приказом Минфина от 09.07.2007 г. под №60н. Документ применяется в обязательном порядке организациями, направления деятельности которых связаны с такими услугами:

- туристические услуги;

- организация отдыха физических лиц в рамках внутреннего туризма;

- въездной и выездной туризм;

- турагентская деятельность;

- экскурсионное обслуживание.

Документальным подтверждением факта сотрудничества оператора и агента является агентский договор. По его условиям туроператор за реализацию путевок перечисляет агенту комиссионное вознаграждение.

При этом агент обязуется регулярно представлять отчеты, на основании которых турфирма будет списывать в расходы величину выплачиваемого агентского вознаграждения.

Форма отчета законодательно не установлена, участвующие в сделке стороны самостоятельно ее разрабатывают и фиксируют локальными актами по предприятию.

ОБРАТИТЕ ВНИМАНИЕ! Агентским договором обязательно устанавливаются периодичность и сроки оформления отчетов турагентом.

Дополнительно к отчету должны прикладываться первичные документы, по которым можно проверить правильность заполнения формы.

При проведении расчетов между туроператором и его агентом допускается применение системы скидок и бонусов.

Она является составным элементом расчета итоговой величины агентского вознаграждения, поэтому значения таких показателей влияют на налогооблагаемую базу.

Поступающие денежные средства в счет оплаты за оказанные услуги турагенты показывают в учете в составе налогооблагаемых доходных поступлений с привязкой к одной из дат:

- день фактического получения денежных средств;

- число, которым оператор утвердил и принял отчет.

Выбор конкретного способа отражения доходов должен быть сделан единоразово, он закрепляется в учетной политике. Турагенты к своим расходным операциям причисляют затраты, понесенные в связи с покупкой у операторов турпродуктов для их последующей перепродажи. На расходные статьи списываются и такие суммы:

- траты, связанные с содержанием объектов недвижимости;

- расходы по аренде офиса;

- оплата труда наемным работникам;

- покупка оргтехники, ее ремонт и обслуживание, приобретение канцтоваров и прочих материальных ценностей, оплата счетов коммунальных служб.

ВАЖНО! Расходы, которые будут компенсированы оператором, не должны уменьшать налогооблагаемую базу.

В отношении туроператора налоговое право признает объектом налогообложения стоимость путевок, которая оговорена агентским соглашением. Расходами для оператора являются затраты, закладываемые в себестоимость турпродукта, суммы вознаграждений по агентским договорам, траты управленческого характера.

ЗАМЕТЬТЕ! Если переданные турагенту путевки оказались невостребованными и были возвращены оператору, их стоимость должна быть отнесена в сумму прочих затрат.

Нюансы отражения в учете нестандартных ситуаций:

- Приобретенный для клиента электронный авиабилет сдается. В этом случае авиакомпания возмещает часть потраченных средств, оставляя себе оговоренную правилами сумму штрафа. Величина этого компенсационного удержания списывается на внереализационные расходы. В бухучете операция должна быть отражена в день осуществления возврата билета.

- Если компания занималась оформлением визы для работника, но документ не пригодился из-за отмены служебной поездки, понесенные расходы нельзя признавать в составе расходов, которые уменьшают налогооблагаемую базу. Обоснование позиции – расходы для признания их в учете должны быть экономически оправданными, что невозможно сделать в случае с несостоявшейся загранкомандировкой.

- Чтобы электронный авиабилет стал основанием для отражения расходов в бухгалтерском учете, все основные реквизиты на нем должны быть прописаны на русском языке. При наличии билета, заполненного на иностранном языке, налоговые органы могут потребовать официальный перевод реквизитов. Оспорить такую позицию налоговиков можно при помощи Письма Минфина от 26.04.2010 г. №ШС-37-3/656@.

Для туристических фирм наиболее удобной является упрощенная система налогообложения.

У компаний есть выбор между двумя объектами налогообложения: по принципу принятия базы в виде всех доходов или путем применения налоговой ставки к прибыли.

Во втором случае для учитываемых в расчете затрат необходимо готовить полный перечень подтверждающей документации, включая справки и бланки, позволяющие увидеть экономическую обоснованность проведенной операции.

Минфин в Письме от 27.01.2006 г. №03-11-04/2/20 разрешил включать в состав учитываемых в целях налогообложения затрат оплату услуг контрагентов за обеспечение клиентов питанием и проведение санаторно-курортных мероприятий. При отсутствии в турпродукте заложенной стоимости экскурсионного сопровождения оплата программ экскурсий тоже может быть учтена в налогооблагаемой сумме.

Счета, проводки

Операции, осуществляемые в рамках сотрудничества между турагентом и туроператором, в учете первых оформляются посредством таких типовых корреспонденций:

- Д50 (или 51) – К62 — запись, отражающая поступление средств в кассу или на банковский счет турагента за проданный турпродукт;

- Д62 – К90 — в сумме полученного дохода при его начислении в учете;

- Д60 – К51 – произведена оплата стоимости турпродукта оператору, который является его владельцем и будет фактически оказывать предусмотренные путевкой услуги;

- Д 26 – К60 — турагентом оприходована цена услуги туроператора по формированию туристического продукта;

- Д90 – К26 — себестоимость услуг туроператора отнесена на расходы.

На этапе продажи турагентом путевок физическим лицам необходимо для отражения состояния расчетов со всеми участниками сделки применять счет 76. Для обеспечения раздельного учета операций с покупателями и поставщиками турпродуктов открывают два дополнительных субсчета: 76/Туроператоры и 76/Покупатели. Корреспонденции будут такими:

- Д50 (или 51) – К76/Покупатели – запись показывает факт получения денег от клиента за турпродукт;

- Д76/Покупатели – К76/Туроператоры – деньги, которые надо заплатить туроператору за его путевку за счет вырученных средств, начислены и приняты к учету;

- Д62 – К90 – показано доходное поступление в результате реализации турпродукта клиенту;

- Д76/Туроператоры – К51 – произведена оплата владельцу турпродукта.

КСТАТИ, при оплате путевок одной из сторон в иностранной валюте у турагента в учете будут появляться курсовые разницы. Их надо относить на внереализационные доходы или расходы.

Корректировка по возникшим курсовым разницам производится записью Д76/Туроператоры – К91 или обратной проводкой.

Туроператор ведет учет путевок на забалансовом счете 006. Приходование бланков осуществляется по дебету без двойной записи с этим счетом, реализация турпродукта будет сопровождаться списанием бланков строгой отчетности с кредита 006.

В момент продажи путевки делается запись между дебетом 62 и кредитом 76. При поступлении оплаты задолженность по 62 счету закрывается.

Выплата вознаграждения турагенту за его услуги по реализации путевок показывается через корреспонденцию Д76 – К90 с последующим перечислением денег (Д76 – К51).

Источник: https://assistentus.ru/buhuchet/v-turizme/

Ведение учета в турагентстве. Бухгалтерский и налоговый учет

Сегодня в сфере туризма работает три вида компаний. Это туроператоры, турагентства и туристические фирмы. Туроператоры специализируются на создании туров. Специалисты таких компаний разрабатывают маршруты, обеспечивают туристов экскурсионным сопровождением, подбирают партнеров в странах назначения.

Туристические агентства занимаются реализацией туристических продуктов. Последние характеризуются тремя признаками:

- перевозкой;

- размещением;

- формированием стоимости тура в валюте страны функционирования агентства.

Турагентства чаще всего являются субъектами малого предпринимательства. Большинство из них работают с использованием упрощенного налогового режима.

Особенности работы турагентств

Туристическое агентство сотрудничает с туроператорами на условиях посреднических договоров. Последние регулируют деловые отношения партнеров. Организация бухгалтерского учета в туристическом агентстве определяется спецификой деятельности компании. Бухучет фактически зависит от выполняемых агентством функций.

Как правило, бухгалтеру компании приходится осуществлять стандартные агентские проводки. Соответствующим образом организовывается и ведется налоговый учет. Для решения поставленных задач могут привлекаться внешние специалисты. Аутсорсинг бухгалтерии – рациональное решение для туристического агентства.

Специфика ведения бухучета в турагентстве

Туристическое агентство на УСН может использовать разные схемы налогообложения. Если ведется учет доходов и расходов, налоговые отчисления рассчитываются в установленном действующим законодательством порядке. То же самое касается схемы учета доходов.

Обязательными для эффективной деятельности структуры являются и другие виды учета. Учет продаж используется в управленческих целях. Аналитика эффективности продаж позволяет планировать развитие бизнеса, оптимизацию бизнес-процессов и т.п. Не менее важен и грамотный учет капитала. Он должен вестись на регулярной основе.

Бухгалтерский учет в туристическом агентстве может вестись штатными специалистами, бухгалтером-внештатником, аутсорсинговой компанией. Свои особенности имеет каждая схема.

Комплексное бухгалтерское сопровождение туристического агентства позволяет оптимизировать затраты на содержание штата, минимизировать риски несдачи или несвоевременной сдачи отчетов и получения штрафов.

Кроме того, аутсорсинг обеспечивает доступ руководителям агентства к актуальной нормативной базе, касающейся бухгалтерии и налогообложения. Комплексное сопровождение предусматривает предоставление экспертных консультаций по актуальным для заказчика услуг вопросам.

Учетные нюансы

Любое туристическое агентство в процессе предпринимательской деятельности использует бланки строгой отчетности. Задача бухгалтера – правильно организовать их учет. Основным бланком строгой отчетности для любого агентства является туристическая путевка.

Особого внимания требует учет и осуществление кассовых операций. Большинство современных агентств работают с применением ККТ. В соответствии с законом, без контрольно-кассовой техники не допускается принятие предоплаты за туры. Также чеком должна быть подтверждена покупка такой услуги, как бронирование билетов или отеля.

Бухгалтерский и налоговый учет в туристическом агентстве не так сложен, как может показаться. Но он достаточно специфичен. Хотите избежать досадных ошибок, чреватых штрафными санкциями со стороны ИФНС? Доверьте организацию и ведение учета профессиональным специалистам «Консалтинг Премиум».

Источник: https://www.konsaltingpremium.ru/vedenie-ucheta-v-turagentstve/

Учетная политика предприятия

На любом предприятии независимо от его масштаба и вида деятельности должна быть учетная политика!

Этот документ носит локальный характер, но он определяет порядок всего учетного процесса и документооборота, а также порядок формирования показателей для целей налогообложения. Поэтому подходить к формированию учетной политики следует очень тщательно.

Что представляет собой этот документ?

Учетная политика в общем виде представляет собой свод правил, по которым предприятие будет строить свой учет и рассчитывать налоги.

Формируется документ предприятием самостоятельно, но в рамках действующего законодательства:

- если в нормативных актах дается сразу несколько вариантов учета, предприятие выбирает один из них, какой наиболее подходит для его целей;

- если же законодательством не предусмотрен способ ведения бухучета в отношении конкретной его области, то предприятие вправе разработать такой способ самостоятельно, но в пределах компетенции, которая дана хозяйствующему субъекту действующими законами.

Однако учетная политика является не только сводом учетных правил:

- она утверждает необходимые предприятию документы, разрабатывать которые разрешил закон;

- устанавливает систему документооборота, которой должны подчиняться все на предприятии;

- определяет базовые критерии организации учета. Например, учет ведется с применением журнально-ордерной формы или автоматизировано, руководителем или эта обязанность передана бухгалтеру – штатному или внештатному, и т.д.

Утверждается учетная политика приказом, и при необходимости (смена вида деятельности, изменения в нормативных актах, и т.д.) в нее вносятся корректировки. Цель этой политики – создать единую систему учета, которая применяется на предприятии последовательно из года в год. А это означает – достоверность формируемых финансовых и имущественных показателей.

Правила формирования

Политику по учету разрабатывает главный бухгалтер предприятия, а при отсутствии этой должности в штате:

- штатный бухгалтер, выполняющий функции главного бухгалтера;

- руководитель компании (если у него достаточно квалификации);

- приглашенный специалист.

Учетная политика необходима всем предприятиям, которых обязали вести бухучет в соответствии с законом «О бухучете» №402-ФЗ.

Исключение составляют:

- предприниматели и частнопрактикующие лица, но только при условии, что указанные субъекты ведут учет показателей, необходимых для исчисления налогов с учетом требований законодательства о налогах. Однако очень часто появляется и у них необходимость издавать локальные нормативные акты, где закрепляется порядок учета того или иного объекта или операции;

- действующие в России обособленные подразделения организации, созданной по законам иностранного государства. Но тоже при условии, что эта организация ведет учет налоговых показателей, исходя из требований Налогового Кодекса РФ.

Учетная политика на предприятии формируется на основе:

- федерального закона №402-ФЗ «О бухгалтерском учете» (по тексту – закон №402-ФЗ);

- положений по бухгалтерскому учету, которые распространяются на все компании, но действуют до утверждения федеральных стандартов;

- отраслевых стандартов, которые устанавливают специфические условия ведения учета, отражающие в себе особенности сферы деятельности компании.

Также к этому списку можно добавить методические рекомендации по бухучету, и обязательно – План счетов.

О том, что такое учетная политика, рассказано в следующем видеоуроке:

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

- для регистрации ИП

- регистрации ООО

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

- Ведение бухгалтерии для ИП

- Ведение бухгалтерии для ООО

Он идеально подходит для ИП или ООО на УСН, ЕНВД, ПСН, ТС, ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь, как это стало просто!

Порядок разработки

Учетную политику можно сформировать в одном из двух вариантов:

- в общеустановленном;

- в упрощенном. Этот вариант предназначен для малых предприятий; для организаций, имеющих статус участника Сколково, и для некоммерческих организаций. Причем, указанные лица могут использовать и общие для всех правила ведения учета.

Кроме того, предприниматели, которым дано право не вести бухучет и которые этим правом не воспользовались, также могут выбирать вариант учетной политики. Об этом говорит закон №402-ЗФ, разрешая упрощенную форму учета субъектам малого предпринимательства, к которому относятся не только юридические лица, но и предприниматели.

Учетная политика формируется с момента государственной регистрации субъекта и подлежит применению из года в год.

Утверждается она руководителем предприятия отдельным приказом, к которому прикладывается полный текст самой политики.

И в случае изменения законодательства в этот документ вносятся коррективы отдельным приказом – с указанием какой пункт в учетной политике признать утратившим силу и по какой причине, и с изложением новой его редакции.

Учетная политика может содержать не только перечень правил учета, но и образцы самостоятельно разработанных предприятием форм, график и порядок документооборота, рабочий план счетов (если он разрабатывается предприятием).

Приказ, утверждающий учетную политику, должен обязательно содержать:

- название «Об утверждении учетной политики для целей бухгалтерского и налогового учетов»;

- дата издания приказа при утверждении правил учета на следующий год должна быть не позже 31 декабря. Если вносятся изменения из-за перемен в законодательстве, то следует сориентироваться с тем, на какой период эти изменения распространяются. Как правило, на грядущий отчетный либо налоговый период. В этом случае дата приказа должна быть не позже даты наступления данного периода;

- далее идет уточнение причины издания приказа. Например, при внесении в учетную политику изменений: «В соответствии с изменениями Федерального закона…». А если принимается документ на следующий год, то в таком приказе уточнение причины не делается;

- после слова «ПРИКАЗЫВАЮ» пишется фраза «утвердить согласно приложению учетную политику на ___год». Приложением является сама учетная политика;

- если же вносятся изменения в действующий документ, в тексте приказа следует указать какой пункт учетной политики более не имеет силы и изложить ниже его новую редакцию.

Подписывает приказ руководитель предприятия.

Содержание учетной политики

Как правило, она содержит в себе три основных блока:

- 1-й блок – общие положения. В них излагается, что учет ведется в рублях и копейках, автоматизировано (или иным образом), с использованием типового (или рабочего) Плана счетов; с формированием или нет резервов; с использованием или нет переоценки активов, и т.д.

- 2-й блок – бухгалтерские правила учета. Здесь отражаются все моменты организации учета по объектам:

- основные фонды. Указывается формирование первичной оценки; учет активов, которые стоят не более 40 тыс.рублей; порядок начисления амортизации и установления срока использования актива; что считается инвентарным объектом;

- нематериальные активы. Следует отразить критерии отнесения имущества к данной категории активов; что считать инвентарным объектом; оценка; начисление амортизации;

- материально-производственные запасы. Важен учет транспортно-заготовительных расходов; порядок списания стоимости запасов; учет с использованием счета 15 или без него (для материалов) и с применением счета 40 или без его участия (для готовой продукции);

- доходы. Что признается доходами и их распределение по видам; порядок признания доходов, если продукция или работы выполняются и изготавливаются в течение длительного срока;

- расходы. Что считается расходами и распределение их по видам; списание коммерческих и общехозяйственных расходов – в целом на финансовый результат или с распределением по видам деятельности;

- распределение общепроизводственных расходов;

- учет курсовых разниц;

- перечень резервов и порядок их формирования;

- отражение в учете кредитов и займов. Нужно отразить, при каких условиях и в каком порядке проценты по заемным средствам относятся на стоимости купленных с их помощью активов;

- формирование забалансового учета, и многое иное.

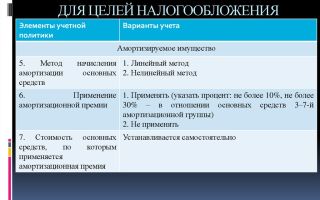

- 3-й блок – налоговый учет. Важную роль здесь играет применяемый режим налогообложения (подробнее для ООО и для ИП):

- если расчет налогов производится с учетом и доходов, и расходов, то необходимо отразить порядок формирования и признания и тех, и других показателей;

- если же в расчете участвуют только доходы, то следует показать порядок их определения и признания;

- если при налогообложении используются специфические показатели, вроде вмененного дохода, в учетной политике рекомендуется отразить общие положения формирования налоговой базы и учет этих показателей.

Кроме этих основных блоков в учетной политике должны присутствовать:

- образцы разработанных бланков первичной документации и регистров;

- система документооборота;

- состав комиссий для проведения инвентаризации, списания активов и т.д.

- рабочий (или типовой) план счетов;

- и иная информация, которая необходима для организации учета.

Очень важный момент: нужно указать, что в налоговом учете используются данные, получаемые из бухгалтерских первичных документов и регистров. Иначе, придется формировать отдельные налоговые регистры.

Ответственность за нарушение или отсутствие документа

Непосредственно за отсутствие самой учетной политики или ее нарушение ничего не будет.

Однако не стоит забывать, что этот документ – свод учетных правил, которые утверждаются для целей учета и расчета налогов, а значит, не соответствие им грозит штрафами, в частности:

- статья 120, Налоговый Кодекс РФ – за грубое нарушение учетных правил от 10 тысяч руб. до 20 % от неуплаченной суммы налогов (и не меньше 40 тысяч рублей);

- статья 15.11, КоАП РФ – нарушение бухгалтерского учета чревато потерей должностным лицом от 5 тысяч рублей до дисквалификации на срок до 2- х лет.

Таким образом, прямой ответственности за нарушение именно учетной политики нет, но зато она предусмотрена за последствия такого нарушения.

Нюансы, на которые стоит обратить внимание

На предприятии, работающем в сфере торговли, важным является отражение всех расходов через счет 44 «Расходы на продажу» без распределения на другие счета. В этом случае необходимо правильно организовать аналитический учет.

Для производственных предприятий важным считается:

- порядок учета готовой продукции – с использованием счета 40 «Выпуск продукции» или с применением сразу 43-го счета «Готовая продукция»;

- порядок учета незавершенного производства;

- порядок учета полуфабрикатов и брака.

Для малых предприятий важен выбор варианта учетной политики – упрощенный (снизит объем документооборота и учетных операций) или общий.

Для ООО важна полнота отражения данных для определения чистой прибыли, за счет которой происходит начисление дивидендов. Именно поэтому многие предприятия, даже малые, применяют неупрощенный вариант учетной политики, считая его более точным.

Для сельскохозяйственных предприятий важна организация формирования себестоимости по всем направлениям деятельности. Это может быть и растениеводство, и животноводство, и т.д. И каждое из этих направлений обязывает к более детальному – по видам – учету.

Пример и рекомендации по составлению документа рассмотрены в видеосюжете:

Источник: https://www.DelaSuper.ru/view_post.php?id=9118

Бухгалтерский учет для Турфирмы и Турагентства

Туроператоры самостоятельно формируют турпакеты, приобретая проездные документы (авиабилеты, железнодорожные билеты, на туристические автобусы), гостиничные ваучеры, визы, экскурсионное обслуживание. Сформированные турпакеты реализуются самостоятельно покупателям или через агентства.

Учет доходов от реализации турпродуктов осуществляется Плану счетов бухгалтерского учета (18) на счете 90-1 «Выручка».

К нему можно открывать субсчета по отдельным направлениям туроператорской деятельности (например, выездной, въездной, внутренний туризм) и по способам продажи (непосредственно покупателям, через агентскую сеть). Учет сформированных турпакетов ведется на счете 43 «Готовая продукция».

Себестоимость турпродуктов в части прямых расходов (стоимость услуг, приобретаемых непосредственно у поставщиков, например авиабилеты) и косвенных расходов, непосредственно связанных с формированием продукта, учитывается на счете 20 «Основное производство» с организацией аналитического учета по видам расходов, которые списываются в дебет счета 43 по каждому сформированному турпродукту.

Расходы на оплату труда сотрудников отделов формирования туров, маркетинга, отдела продаж учитываются на счете 20, расходы остального персонала — на счете 26 «Общехозяйственные расходы». На счете 26 учитываются также расходы на содержание помещений, коммунальные и другие расходы сторонних организаций.

Расходы на рекламу, на участие в выставках, издание каталогов и другие подобные расходы отражаются на счете 44 «Расходы на продажу».

Учет расчетов с покупателями услуг осуществляется на счете 62 «Расчеты с покупателями и заказчиками», к которому могут открываться субсчета по направлениям деятельности. Учет расчетов с поставщиками отдельных туристических услуг, из которых складываются турпакеты, ведется на счете 60 «Расчеты с поставщиками и подрядчиками». Бухгалтерский учет для Турфирмы и Турагентства

Годовой отчет турфирмы или отеля делаем согласно ПБУ 4/96 по общей методике с соответствие с текущим законодательством РФ. При этом надо учесть такие факторы.

В пояснительной записке указываем намечаемые изменения учетной политики будущего года. Из сказанного далее будет ясно, что выбор в данном случае есть, и он целиком зависит от решения главбуха (или директора, если он в этом что-то понимает). Если компания оформлена как малый бизнес, записку можете не писать и спец. формы не заполнять.

Далее формируем комиссию в составе главбуха, директора, и одного из работников (а лучше – одного из учредителей) компании и проводим инвентаризацию всех имеющихся на балансе средств и обязательств. Итог инвентаризации должен совпасть с итогом актива баланса в отчете.

Если в составе учредителей компании есть иностранцы или зарубежные организации, к отчету необходимо будет также приложить заключение о проведении аудиторской проверки. То же самое требование обязательно, если ваша компания публичная (ОАО), если объем выручки от 500000 МРОТ и больше, или сумма актива больше, чем 200000 МРОТ (но такой компании вряд ли нужны наши советы).

Отчетность ведется в рублях. Если на счетах компании или в кассе есть доллары, евро, гривны, иная инвалюта, или они появлялись на счете в течение отчетного года, переводим их в рубли по курсу на день составления отчета, и в таком виде показываем.

Сумму, которую нам предстоит заплатить в бюджет из прибыли (дебет счета 81), в отчете о прибылях/убытках указываем по статье «Отвлеченные средства».

А теперь о тонкостях учетной политики. Нюансы возникают потому, что в различных Законах РФ по-разному решается вопрос о правовой сущности путевки.

Из одних документов следует, что это договор купли-продажи. В этом случае момент реализации наступает в минуту передачи путевки на руки клиенту в турагентстве.

Другие акты говорят о том, что путевка – договор оказания услуг, ее цена – это сумма предоплаты. В этом случае момент реализации – дата благополучного возвращения туристов из путешествия. И бухгалтер должен учесть также все сроки реального оказания туристу обещанных в путевке услуг.

Объем реализации турпродукта в этих случаях будет различный: есть туристы, которые купили путевку на будущий год, есть и те, кто к 31 декабря еще не закончил отдых или путешествие.

Поэтому в начале каждого года главбух должен рассчитать, какой метод учета компании выгоднее, и представить этот расчет руководителю (хотя бы на примере прошедшего года).

Решение по этому поводу на наступивший год должен принять руководитель компании в пояснительной записке . Задним числом его изменить нельзя.

Суммы НДС, предъявленные в счетах-фактурах поставщиков услуг в Российской Федерации, учитываем на счете 19 для возмещения их в дальнейшем из бюджета.

НДС не облагаются услуги санаториев и домов отдыха, находящихся на территории России, если при оформлении путевок использованы бланки строгой отчетности. Заграничные туры также НДС не облагаются.

Размер налога на прибыль будет зависеть от избранной вами учетной политики. Это ясно из сказанного выше. При кассовом методе учета турпродукт будет реализован в день, в который турфирма получила за него деньги.

В некоторых случаях (например, если путевки или тур в целом закуплены организацией для своих работников или иных лиц) он наступит раньше момента фактической передачи путевок на руки.

В этом случае всю сумму предоплаты надо учесть как выручку.

Источник: https://back-office.su/buhgalterskiy-uchet-turfirm/

Формирование учетной политики предприятия

Введение

Актуальность темы исследования обусловлена тем, что на современном этапе развития экономики соответствующее информационное обеспечение необходимо для экономически обоснованного управления финансово-хозяйственной деятельности каждой организации.

Рыночные преобразования в России активизировали работу по развитию системы налогообложения. При этом происходит реформирование российского бухгалтерского финансового учета в соответствии с международными стандартами учета и отчетности.

В результате этих изменений положения налогового законодательства и правила финансового учета часто не совпадают.

Бухгалтерский учет все в большей степени становится областью принятия управленческих решений — решений, которые могут принести организациям дополнительные экономические выгоды или наоборот убытки. При этом понятие «учетная политика организации» начинает приобретать совершенно новое звучание.

Выбор и реализация рациональной, экономически обоснованной учетной политики позволяет оказывать влияние на эффективность использования материальных, трудовых и финансовых ресурсов, ускорить оборачиваемость элементов капитала, получить дополнительные внутренние источники финансирования капитальных вложений и оборотных активов, улучшить дивидендную политику, привлечь внешние ресурсы для расширения деятельности [18, с. 41]. Поэтому, учетная политика является одним из основных документов, устанавливающих правила ведения в организации бухгалтерского и налогового учета.

Ключевым моментом в совершенствовании управления на предприятии финансовыми потоками является интеграция финансового и налогового учета, позволяющая в максимальной степени использовать информацию, накопленную в системе финансового учета.

Учитывая вышесказанное, тема выпускной квалификационной работы, посвященная формированию и анализу содержания учетной политики организации, является весьма актуальной.

Объектом исследования в выпускной квалификационной работе выступает учетная политика ООО «Баумикс-Сибирь».

Предметом исследования является формирование учетной политики организации в целях бухгалтерского и налогового учетов.

Цель выпускной квалификационной работы состоит в определении направлений совершенствования учетной политики в целях улучшения показателей финансово-экономической эффективности организации.

Для реализация указанной цели были поставлены следующие задачи:

-выявить сущность, содержание, базовые понятия и подходы к учетной политике в организации;

-изучить порядок документального отражения учетной политики;

-определить принципы формирования и изменения учетной политики на предприятии;

-проанализировать формирование учетной политики в целях бухгалтерского учета на примере ООО «Баумикс-Сибирь»;

-проанализировать в организации формирование учетной политики в целях налогообложения;

-исследовать результаты внутреннего аудита учетной политики на предприятии;

-разработать рекомендации по улучшению учетной политики на предприятии;

-определить направления по совершенствованию учетной политики в ООО «Баумикс-Сибирь».

Теоретической базой исследования явились труды отечественных и зарубежных ученых, посвященные вопросам учетной политики для целей бухгалтерского и налогового учета, использовались различные источники: законодательная, научная, учебная, учебно-методическая литература, монографии, сборники статей, журнальные публикации.

Информационная база представлена нормативно-правовыми актами Российской Федерации по вопросам формирования учетной политики, учетной политикой, данными финансовой и статистической отчетности исследуемой организации.

Практическая значимость работы заключается в разработке направлений совершенствования учетной политики, предназначенной для использования конкретной организацией.

Разработанные рекомендации позволят совершенствовать действующую практику бухгалтерского учета в ООО «Баумикс-Сибирь» и повысят в нем оперативность и обоснованность принимаемых решений.

Кроме этого разработанные рекомендации могут быть использованы для совершенствования учетной политики в работе других оптовых организаций.

1. Теоретические основы формирования учетной политики на предприятии

1.1 Сущность, содержание и модели формирования учетной политики организации

Учетная политика — это совокупность способов ведения бухгалтерского учета, избранных организацией в качестве соответствующих условиям хозяйствования. Иными словами, это порядок первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной жизни организации, или реализация метода бухгалтерского учета [17, с. 32].

Особенность учетной политики как набора методологических решений заключается в том, что они могут быть заданы действующими нормативными актами, и тогда речь идет об учетной политике для целей финансового (внешнего, официального) бухгалтерского учета, а могут определяться исключительно менеджментом (администрацией) фирмы, и тогда говорят об учетной политике для целей управленческого (внутреннего) учета. Область выбора методологии ведения бухгалтерского учета при принятии учетной политики для целей финансового учета, то есть для целей составления внешней (финансовой, официальной) бухгалтерской отчетности строго определена действующими нормативными документами.

Поэтому, в последние годы было введено в действие несколько положений по бухгалтерскому учету, в частности, ПБУ 1/2008 «Учетная политика организации», утвержденное приказом Минфина России от 6.10.08 г. №106н.

Согласно п. 2 ПБУ 1/08, «под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности» [6].

Являясь реализацией одного и того же метода бухгалтерского учета учетная политика неодинакова в разных организациях. Возможность выбора конкретных способов оценки, калькуляции, состава и порядка ведения счетов, особенности их использования — все это составляет степень свободы организации в формировании учетной политики.

Источник: https://diplomba.ru/work/11700

Формирование учетной политики организации

Как известно, учетная политика необходима для правильного выбора системы налогообложения, вариантов ведения отчетности (внутренней и внешней), а также для прогнозирования. Кроме того, важно понимать, как та или иная ситуация будет отражаться на доходах компании.

Одна и та же система налогообложения для одной компании будет способом увеличить доход, а для другой — путем некорректного расхода денежных средств.

Если учетная политика ведется грамотно, в организации настанет порядок. Благодаря правильным прогнозам, владелец компании рассчитает прибыль и сможет строить дальнейшие планы, связанные ее с развитием.

При выборе правильной учетной политики налоговая служба не кажется такой неприятной, а подсчет заработной платы перестает быть отягощающим действием.

В системе все должно работать как часы. Любую деятельность можно максимально упростить, не делая ее примитивной. Наши специалисты занимаются формированием и разработкой учетной политики организаций и готовы поделиться уникальным опытом.

Порядок формирования учетной политики организации

Формирование учетной политики организации — сложная работа для профессионалов. Сложность заключается в том, что специалисту в данной области необходимо принять во внимание множество факторов:

- Особенности компании: ее масштабы, структура, устройство.

- Наличие и количество наемных работников.

- Цели владельца бизнеса.

- Экономическая ситуация в стране.

- Финансовое состояние компании.

- «Слабые места» бухгалтерии.

- Наличие (или отсутствие) необходимости привлекать инвесторов.

Конечно, это не все нюансы. Но это тот минимум факторов, о которых думает бухгалтер, когда речь идет о порядке формирования учетной политики организации.

Как заказать разработку учетной политики организации?

Заказать разработку учетной политики организации можно в «Столичной Бухгалтерской Корпорации», специалисты которой сотрудничают со всеми компаниями, начиная от международных холдингов, и заканчивая небольшими частными предприятиями.

Разработка учетной политики организации — услуга, которую наши специалисты предоставят по вашей заявке.

Для того чтобы выбрать учетную политику для вашей организации необходимо:

- Получить запрос на предоставление услуг (вам достаточно оставить заявку в офисе или позвонить по телефонам в Москве: + 7 (495) 626-22-93, +7 (495) 626-22-94).

- Провести качественный анализ существующей или предыдущих учетных политик организации.

- Принять участие в разработке учетной политики для вашей компании (мы разработаем учетную политику самостоятельно или вместе с вашим штатным бухгалтером).

- Протестировать учетную политику, сделать отчетность.

- Внести коррективы в учетную политику для достижения нужного эффекта.

Это ориентировочный порядок формирования учетной политики организации. Он может меняться: все зависит от ваших целей и конкретного запроса.

Стоимость разработки учетной политики организации

Мы всегда придерживались прозрачной ценовой политики: на сайте есть информация и сервис для уточнения итоговой суммы на услуги по разработке учетной политики организации, объема и порядка работы с заказчиком.

Если вам необходимо выполнить работу срочно — мы сделаем это. Главное, заранее обговорить все нюансы дальнейшего сотрудничества.

Порядок формирования учетной политики организации достаточно прост — сначала мы анализируем первичные данные, а затем предлагаем оптимальное решение для тех или иных компаний.

Требования и допущения при формировании учетной политики организации

Существует положение по бухгалтерскому учету, в котором прописаны правила и порядок формирования учетной политики организации. Там вы найдете требования и допущения, которые существуют достаточно давно и должны приниматься во внимание бухгалтером.

К допущениям относятся те основополагающие принципы, на которых строится учетная политика. Считается, что они должны соблюдаться априори, сам смысл существующих допущений и составляет основы ведения бухгалтерского учета.

От соблюдения допущений можно отступить, но только по уважительной причине.

К требованиям можно отнести те правила, которые также неукоснительно соблюдаются бухгалтером. Важно понимать, что в отношении правил нет понятия «само собой разумеется» — они носят конкретный характер, о них нужно узнавать, и их необходимо осмыслить.

Для специалистов, которые занимаются ведением бухгалтерии и оформлением отчетности, достаточно давно нет сложностей в отношении процедуры по формированию учетной политики организации. Они знают, как именно учитывать правила и допущения.

Одно из важных требований при формировании учетной политики организации — требование полноты. В бухгалтерском учете необходимо отражать все факты хозяйственной и финансовой деятельности, без пропусков и пробелов. Только такая информация будет корректной. Также важно отображать эти факты своевременно, в соответствии с установленными сроками.

Требование осмотрительности подразумевает готовность бухгалтера признавать возможное появление долгов и обязательств, нежели ориентироваться на сверхприбыль. При этом исключается возможность создания скрытых резервов.

Каждый бухгалтер знаком с требованием к формированию учетной политики организации, которое заключается в превосходстве формы над содержанием. Это очень важно, т.к. несмотря на установленные правила в отношении формы отображения информации, прежде всего, важна ее сущность.

Одно из важных допущений при формировании учетной политики организации относится к обособленности собственности компании от собственности, принадлежащей ее владельцам, сотрудникам или другим компаниям.

Для того чтобы допущение «работало» нужно обсуждать его не только на словах, но и фиксировать в документах. После каждой инвентаризации вся информация о собственности компании должна быть зафиксирована.

Второе допущение касается непрерывности работы компании, или, по крайней мере, желания владельцев организации продолжать работу в обозримом будущем. Считается, что организация создается для развития, а не с целью последующей ликвидации.

Также существует допущение, которое касается логичного применения учетной политики организации: если выбрали тот или иной вариант, он должен применяться последовательно и на постоянной основе.

Четвертое допущение относится к тому, что в отчетности отображается время производимых начислений работникам, и не фактическое получение ими денежных средств.

Порядок формирования учетной политики организации: основные шаги

Порядок формирования учетной политики организации включает несколько этапов. Профессиональный бухгалтер проходит каждый этап, поскольку переходы с одной ступени на другую представляет собой своеобразную методику работы.

Для любого специалиста, даже самого опытного, важно ничего не забыть. Особенно это актуально, если дело касается Законодательства РФ, а также утвержденных правил и норм.

- На первом этапе необходимо понять, для какой компании ведется работа. Разработка учетной политики организации предполагает формирование такого документооборота и выбор такой системы налогообложения, которые будут помогать делать прогнозы и принимать взвешенные решения, а также избегать штрафов и санкций со стороны контролирующих органов.

- Проверка актуальности выбранной системы — второй этап, о котором не следует забывать. Помимо утверждения первоначальных правил, на которые в дальнейшем будет ориентироваться бухгалтер, нужно сверять актуальность утвержденных норм. Законодательство РФ периодически вносит коррективы в те или иные постановления. На основании этих корректив меняются правила расчетов и сроки сдачи отчетности, основные особенности оформления документации, появляются новые формы, которые используют для сдачи документации и внесения дополнительных данных и сведений. Разработка учетной политики организации — процедура, которая требует внимательности не только в отношении выбора системы налогообложения и варианта ведения документации, но и своевременной оценки актуальности используемых подходов и методов.

- Разработка учетной политики организации — это не только выбор определенной системы, которая позволяет учитывать расходы и доходы, а также отчитываться о них перед контролирующими организациями, это еще грамотное раскрытие выбранных способов. Только понимая, какие именно варианты ведения отчетности выбраны для данной компании , можно сделать грамотные выводы и прогнозы. Такая информация необходима как владельцам, так и сторонним организациям, в случае необходимости.

Если формированием учетной политики в вашей компании занимается профессионал, он не только выберет удобную систему, но и подробно обоснует свой выбор.

В том случае, если ваша компания изменит учетную политику, об этом необходимо будет сообщить. У данных изменений должна быть обоснованная причина. Вся информация, которая касается причин смены учетной политики, а также характера изменений и сумм корректировок, должна быть изложена в пояснительной записке, которая прилагается бухгалтером к годовой отчетности.

Формирование учетной политики организации происходит на основании существующих в Законодательстве РФ актов.

Есть несколько вариантов документации, на которые следует ориентироваться:

- На первом месте в этом списке стоят законодательные акты, постановления правительства и указы Президента РФ.

- Также бухгалтеры принимают во внимание специализированные стандарты и положения, которые касаются бухгалтерского учета.

- Кроме того, необходимо учесть методические указания и инструкции, поступающие от Минфина, и не забыть о внутренней документации, которая разработана в самой компании. Важно, чтобы последние в этом списке документы (внутренние) не противоречили всем вышеперечисленным постановлениям.

Важно помнить, что порядок формирования учетной политики организации включает не только разработку и утверждение самой системы, но и ее документальную фиксацию в документах.

Бухгалтерский учет и учетная политика организации — это правила и особенности фиксации финансово-хозяйственных документов, которые полностью соответствуют установленным нормативам.

Заказать разработку учетной политики организации в Москве

Источник: https://buhkorp.ru/buhgalterskie-uslugi/formirovanie-razrabotka-uchetnoy-politiki-organizacii/