Как вычислить НДС 18 от суммы — приводим расчеты

Что такое НДС, какова его величина и на какие группы товаров и услуг этот налог распространяется? Если Вас интересуют эти вопросы, то ответы на них сможете найти дочитав до конца эту статью.

Как вычислить НДС 18 от суммы?

Размер НДС в нашей стране не всегда равнялся привычным 18%. Когда он только появился, его величина составляла почти 30%. Сумма эта для налогоплательщиков была непосильной, и он был снижен до 20%. И только в 2005 году размер ставки снизился до привычной цифры в 18%.

В настоящее время часто высказываются предложения о снижении ставки НДС или полной его отмене. Но в обозримом будущем этого точно не случится, ведь именно из его уплаты и формируется больше половины регионального бюджета.

Что такое НДС и его величина?

Вернёмся в начало 20 века, в послереволюционный период. Именно тогда впервые появилась аббревиатура НДС. Этот вид пошлины пришёл на смену налога с продаж, которым раньше платили со всей выручки. Новый сбор должен был распространяться не на полученную прибыль, а на потенциальную, освободив налогоплательщиков от многочисленных однотипных поборов.

В России НДС стал применяться только в начале 90х годов. В большинстве стран он тоже применяется, отличаются только его процентные ставки. Примечательно то, что в ряде стран он и вовсе отсутствует, тем самым значительно облегчая жизнь людей, которые обязаны его платить.

Налог на добавленную стоимость (далее НДС) – это один из множества сборов в России, которым облагаются произведённые товары и предоставленные услуги. Из названия становится понятно, что им облагается только та сумма, которую предприятие или организация прибавила (другими словами накрутила) при реализации продукции.

Размер этого сбора в нашей стране равняется 18%. Это не самый большой показатель, в Венгрии, например, ставка по нему равна 27. 18% — это размер пошлины на обычную группу товаров. Но существует ряд льготных групп, с которых платится только 10% или они полностью освобождены от обязанности его платить.

Что облагается НДС и что от него освобождается?

Принцип начисления заключается в том, что при производстве определённых видов продукции, предприятие обязано передать в казну государству 18% от их стоимости. При приобретении сырья для производства, организация оплачивает его стоимость, в которую уже заложена сумма налога. Размер его фигурирует в налоговом кредите, и расчёт платежей в бюджет происходит с его учётом.

Формально уплату этого сбора производят юридические лица (предприниматели, организации, предприятия и фирмы). Но на практике получается, что он платится из кошелька покупателя, т.к. в стоимость продукта или услуги уже заложена его сумма.

НДС можно разделить на 3 вида, в зависимости от размера процентной ставки:

- ставка 0%, или иными словами продукция, с которой он не платится;

- ставка 10% — льготные категории продукции;

- ставка 18% — все остальные виды продукции, не вошедшие в списки по пункту 1 и 2.

Читайте также! Права и обязанности налогоплательщиков и налоговых органов

К продукции и услугам, которые не облагаются этим сбором, можно отнести:

- продукция, предназначенная на экспорт;

- услуги по перевозке людей или багажа всеми видами транспорта, когда пункт оправления или получения находится в другой стране;

- услуги по воздушной транспортировке товаров транзитом через нашу страну;

- услуги, связанные с ввозом и вывозом товаров из России.

С полным списком услуг, освобождённых от уплаты НДС, можно ознакомиться в НК РФ в ст.164 п.1.

К продукции, которая облагается 10% можно отнести:

- лекарственные средства и медицинские продукты;

- большая часть продовольствия (мясо, мука, хлеб, яйца, масло, крупы и т.д.)

- скот;

- товары для детей (одежда и обувь для новорожденных, кровати, матрасы, школьные принадлежности и т.д.)

- периодические печатные издания и научные книги.

Перечень продукции, с которой пошлина платится в размере 10%, достаточно обширен, и с полным списком также можно ознакомиться в налоговом кодексе РФ (НК РФ). Все остальные товары и услуги, не входящие в льготные списки, облагаются по ставке 18%.

Формулы расчёта с примерами

Это один из самых трудных для исчисления и расчётов налог, разобраться с которым под силу только опытному бухгалтеру. Но для наглядности и понимания рассмотрим, как он исчисляется, на элементарном примере:

Пример №1

Покупка:

- Покупаем товар у поставщика по цене №1 – 10 тыс.

- Поставщик накинул ещё НДС – 10 тыс. * 18% = 1 800.

В итоге мы приобрели товар с учётом налога – 10 тыс. + 1 800 = 11 800.

Продажа:

- Продаём товар по цене №2 – 15 тыс.

- Накидываем сумму НДС – 15 тыс. * 18% = 2 700.

- Продаём товар с учётом налога – 15 тыс. + 2 700 = 17 700.

- Цена №2 – цена №1 = добавленная стоимость.

НДС рассчитывается именно так:

(15 тыс. – 10 тыс.) * 18% = 900.

После нехитрых вычислений мы определили, что сумма сбора составляет 900 рублей. Определить его сумму не составляет большого труда. Если у вас есть итоговая цена (с учётом налога), то вычислить цену без него можно в 2 действия.

Для начала цену за продукт или услугу умножаем на 18 и делим на 118. Полученное число вычитаем из итоговой цены. Итоговое значение и будет ценой продукта/услуги без налогов. Рассмотрим применение этой формулы на конкретном примере.

Фирма получила от заказчика оплату за предоставленные услуги, которые облагаются пошлиной в размере 18%. Размер выплаты – 118 тыс. рублей (включая НДС).

Вычисляем размер НДС:

118 тыс. *18 / 118 = 18 тыс.

Вычисляем цену товара/ услуги без налога:

118 тыс. – 18 тыс. = 100 тыс.

Как начисляется НДС?

Рассмотрим процесс его начисления при продаже товаров или осуществлении услуг на примере.

В предыдущий месяц фирма ООО «Трейд» (продавец) продала партию продукции, с которой платится НДС в размере 18%, фирме ООО «Стайл» (покупатель). Общая стоимость этой продукции по данным бухгалтеров и налоговиков составляет 180 000 рублей. В договоре между продавцом и покупателем цена продукции (без НДС) составляет 200 000 рублей. Цена полностью соответствует рыночной стоимости.

Из этого делаем вывод, что сумма налога, которую фирма ООО «Трейд» предъявила ООО «Стайл» равна:

200 тыс. * 18% = 36 тыс.

Стоимость товара, в которую заложена сумма НДС, получается равной:

200 тыс. + 36 тыс. = 236 тыс.

После совершения этой покупки бухгалтер ООО «Трейд» обязан начислить налог в сумме 36 000 рублей.

В бухгалтерской документации продажа данного товара отмечается такими записями:

- Дт 62/Кт 90-1. 236 тыс. рублей – прибыль от продажи.

- Дт 90-3/Кт 68 суб.сч. «Расчёты по НДС». 36 тыс. – произведено начисление налога с выручки.

- Дт 90-2/Кт 43. 180 тыс. – отражён факт списания цены продукции.

Кроме товаров или услуг часто продают здания вместе с землёй, на которой установлена какая-либо постройка. Земельный участок не облагается налогом при продаже, а вот на стоимость сооружения его начислить будет необходимо. Рассмотрим такой вариант на примере:

ООО «Трейд» продаёт участок земли вместе с хозяйственными постройками, которые на нём установлены.

Цена для продажи – 10 млн. рублей.

Балансовая оценка земельного участка – 1 млн. рублей, а хоз. построек – 4 млн. рублей.

Для определения налоговой базы бухгалтер произвёл расчёт поправочного коэффициента:

10 млн. / (1 млн. + 4 млн.) = 2.

Налоговая база по хоз. постройкам составляет:

4 млн. * 2 = 8 млн.

С этой суммы бухгалтером фирмы было произведено начисление налога по ставке 18/118:

8 млн. * 18/118 = 1 220 339.

Стоимость земельного участка составляет:

1 млн. * 2 (коэффициент) = 2 млн.

Земельные участки не облагаются пошлиной при продаже.

Заключение

При всём разнообразии пошлин и сборов, применяемых в России, НДС является одним из самых трудных для расчёта. Даже опытному бухгалтеру порой непросто рассчитать величину этого налога, учитывая все нюансы и тонкости.

Ведь нужно знать не только формулы, по которым производится расчёт, но и помнить какая группа товаров какой налоговой ставкой облагается.

Запомнить весь перечень товаров, которые имеют льготы по начислению налога или вовсе им не облагаются, крайне сложно. Найти полный список можно на страницах налогового кодекса. Там подробно расписано, какие группы товаров и услуг им не облагаются или облагаются по сниженной ставке 10%. Всё остальное, не вошедшее в льготные списки, облагается привычными 18%.

Чтобы постичь все тонкости и узнать все подводные камни этого налога, начинающему бухгалтеру потребуется много времени и сил. Поскольку все операции, связанные с начислением налогов и последующей их уплатой в бюджет, требуют особой внимательности. Неточности в этом вопросе недопустимы. Ошибка в таком деле может дорого обойтись фирме, в прямом и переносном смысле.

м

Источник: http://vesbiz.ru/finansy/kak-vychislit-nds-18-ot-summy.html

Как правильно рассчитать НДС 18% от суммы в 2018 году — формула

Как правильно рассчитать НДС 18% от суммы в России в 2018 году? Для вопроса на этот ответ необходимо знать некоторые нюансы, предусмотренные законодательством РФ.

Правильное ведение всей необходимой отчетности подразумевает под собой отсутствие какого-либо недопонимания с представителями налогового органа.

Наиболее сложным из налоговых сборов в процессе формирования отчетности, считается НДС, который включает в себя несколько разновидностей ставок, используемые в различных видах предпринимательской деятельности. Рассмотрим подробней интересующие вопросы относительно НДС.

Общие моменты

Перед началом рассмотрения основного вопроса, необходимо изначально знать общие моменты по налогообложению, а также законодательное регулирование.

Необходимые термины

Под определением “налог на добавленную стоимость (НДС)” подразумевают налог, используемый с целью налогообложения компании, формирующего дополнительную себестоимость своим товарам либо услугам.

По сути, НДС считается косвенным налогом, иными словами, это надбавка к стоимости за продукцию/услуги. Иными словами, это вид изъятия части себестоимости в государственный бюджет.

Если не брать во внимание в процессе расчета обычную перепродажу, то в такой ситуации НДС включен в общую себестоимость изготовленной продукции и состоит из закупленного сырья и иного комплектующего.

В каждой стране установлена своя персональная ставка налога на добавленную стоимость. На территории РФ НДС установлена на уровне 18%.

Кто и за что платит

Итак, кто должен платить НДС? На основании статьи 143 Налогового Кодекса РФ было произведено четко очертание перечня плательщиков, а именно:

Юридические лица Причем вне зависимости от того, о какой именно форме собственности идет речь Индивидуальные предприниматели Которые по каким-либо причинам не перешли на упрощенную систему налогообложения Субъекты Которые экспортируют либо же импортируют продукцию, либо же услуги Необходимо обращать внимание на то, что платить НДС должны далеко не все. Допускается возможность избежать необходимости в уплате налога, если трудовая деятельность осуществляется по упрощенной системе налогообложения.

А также в тех ситуациях, если доход компании не превысил установленную законодательством РФ сумму – 2 миллиона рублей за 3 календарных месяца, которые предшествуют уплате налога.

Дополнительно необходимо обращать внимание на то, что предприниматели вправе рассчитывать на освобождение от уплаты налогового сбора, но делать это вовсе не обязательно.

Даже при наличии выручки, которая не превышает установленную законодательством РФ сумму в 2 миллиона рублей, все равно есть возможность быть плательщиком НДС.

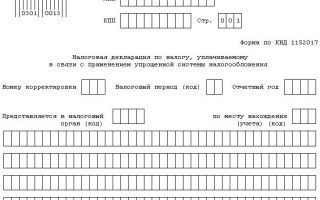

При наличии желания использовать свое законное право на освобождение от уплаты налогового сбора, в обязательном порядке в территориальное представительство налоговой службы по месту регистрации необходимо предоставить:

- оповещение утвержденной формы;

- копию журнала счетов-фактур;

- выписку из книг реализации и так далее.

Налоговым Кодексом РФ ограничивается период подачи необходимой документации – не позднее 20 числа того месяца, в котором началось соблюдение условий относительно возможности освобождения от налога.

Если же прибыль в одном из месяцев превысила 2 миллиона рублей, то возникает необходимость в начисление НДС за данный временной промежуток.

Процентная ставка по НДС напрямую зависит от разновидности товаров, которые изготавливаются и/либо реализуются. Законодательством РФ устанавливается только максимальная процентная ставка – 18%.

Нормативная база

В 2018 году, основным нормативным актом по вопросу учета и уплату НДС принято считать главу 21 Налогового Кодекса РФ.

На основании ст. 167 НК РФ определение налога на добавленную стоимость и ведение различной сопутствующей документации влет за собой определенные нюансы, о которых в ней говорится.

Стоит отметить, что указанные законодательные акты не являются исчерпывающими, однако содержат в себе все необходимые сведения для расчета налога на добавленную стоимость.

Как правильно рассчитать НДС 18 от суммы по формуле

Для возможности произвести все необходимые расчеты в расчете НДС достаточно использовать утвержденную налоговым органом формулу, которая не несет под собой каких-либо сложностей.

Правила расчета

В процессе реализации продукции, каких-либо работ либо предоставления услуг, а также передачи имущественных прав НДС подлежит предъявлению к потребителю дополнительно к себестоимости реализации (на основании пункта 1 ст. 168 Налогового Кодекса РФ).

На практике при определении размера НДС возникают несколько вопросов:

Есть ли сумма без учета НДС Если да, то как посчитать с нее НДС Если имеется сумма с учетом НДС Как произвести расчет НДС в том числе Рассмотрим каждую ситуацию по отдельности. Итак, как произвести расчет НДС от суммы?

Произвести расчет несложно, достаточно только математическим способом произвести расчет процентов по утвержденной формуле:

Нбаза Отображает налоговую базу (иными словами, размер без учета НДС) Сндс Отображает ставку налога на добавленную стоимость (18%, 10% и так далее) Как произвести расчет НДС в том числе? Под определением “подсчет НДС в том числе” подразумевается выделение налога, который заложен непосредственно в конечную сумму.

Для расчетов применяется такая формула:

С Отображает сумму, в которую было заложено НДС 118 и 0,18 Отображает налоговую ставку в 18% Используя указанные правила расчетов можно с легкостью произвести все необходимые расчеты.

Примеры

Рассмотрим несколько примеров осуществления всех необходимых расчетов.

Пример № 1

ООО “Пролетарий” продает партию бетонных блоков в объеме 100 тысяч штук по себестоимости 55 рублей за 1 единицу.

Как произвести расчет НДС 18% и конечную себестоимость партии, беря во внимание налог? Итак, произведем расчеты.

Изначально нужно рассчитать себестоимость партии без учета НДС:

Далее нужно произвести расчет НДС от суммы:

На следующем этапе определим размер с учетом НДС:

Исходя из этого, в расчетной документации и счетах-фактурах необходимо отобразить:

Себестоимость без учета НДС 550 тысяч рублей НДС в 18% 990 тысяч рублей В итоге с учетом НДС 6 миллионов 490 тысяч рублей Как видно, производить расчеты не так уж и сложно. Достаточно только следить за достоверностью исчислений.

Рассмотрим 2 пример

По имеющемуся прайс-листу ПАО “Гришин” себестоимость бордюрного камня с учетом НДС составляет порядка 236 рублей за 1 единицу. Потребителем был произведен заказ партии из 10 тысяч единиц.

Произведем расчет НДС в 18%.

Изначально нужно произвести расчет конечной себестоимости партии:

Далее произведем расчет НДСа в том числе:

Остаточный размер, не беря во внимание НДС:

Допускается возможность произведения расчета без предварительного выделения необходимого налога:

Произвести проверка достоверности расчетов можно, путем начисления НДС на выявленную себестоимость без налога:Исходя из этого, в расчетной документации и счетах-фактурах необходимо обязательно отобразить:

Себестоимость без учета налога на добавленную стоимость 2 миллиона рублей НДС в размере 18% 360 тысяч рублей Конечный счет с учетом НДС 2 миллиона 360 тысяч рублей Во втором примере также модно увидеть отсутствие каких-либо сложностей. Стоит отметить, что используя указанную выше формулу можно без особых проблем подсчитать НДС в 18%.

Видео: как посчитать НДС

Использование программы 1С

Конфигурация Бухгалтерия используется в различных учетах, а именно можно выделить:

- складских;

- бухгалтерском;

- налоговом.

По этой причине в программу 1С были включены все необходимые функции, которые отвечают законодательству РФ и требованию налоговых органов.

В частности можно формировать счета-фактуры, книги реализации и покупок, отображать расчеты по различным налоговым сборам.

Итак, отладка 1С: Бухгалтерия для возможности определить НДС в размере 18% заключается в следующем:

С помощью меню необходимо открыть форму настроек учетной политике организации А далее перейти на первую закладную “НДС” Значение должны быть заданы персонально по каждой организации на период Приравненный к 1 календарному году Организация осуществляет ведение либо упрощенного налогового учета Либо же не упрощенного. В первой ситуации нужно только поставить отметку в строке с аналогичным названием Факт ведения “не упрощенного” учета в программе 1С максимально детализирован и подразумевает под собой различные механизмы:

Осуществление контроля операций С НДСом в 0% Включение налога непосредственно в материально-производственные расходы Если он при этом не был учтен при вычете при передаче ЕНВД в розницу. Либо же непосредственно при сбыте продукции в иных странах Принятый к вычету налог Включать в перечень иных финансовых затрат, по которым хозяйственные операции не облагаются либо в процессе продажи ставка установлена в 0% Осуществление партионного учета продукции и иных операций Которые подвержены различному налогообложению Вариант с не упрощенным вариантом рекомендуется для компаний:

- которые свершают уплаты ЕНВД;

- занимаются капитальным строительством;

- совершают различные операции по импорту либо же экспорту.

Вкладка “Учет налога на добавленную стоимость”:

Первые несколько параметров (срок и налоговая база) В новой редакции ограничивается в редактировании, поскольку данные реквизиты установлены по умолчанию Налог берется во внимание мгновенно после осуществления продажи Если имеется отметка “Начислить НДС по отгрузке” Пометка “Организация ведет…” Подразумевает под собой функции партионного учета, формируется новая вкладка “не брать во внимание НДС и 0%” для занесения точных параметров На третьей вкладке допускается возможность указания алгоритма расчета “входящий” и “исходящих” размеров НДС.

Данные параметры допускается возможность заносить персонально по каждому соглашению.

Напоследок хотелось бы отметить, что произвести расчет НДС в 18% не так уж и сложно.

Для определения сумм можно использовать установленную формулу либо же применить ПО “1С: Бухгалтерия”.

Источник: http://jurist-protect.ru/kak-pravilno-rasschitat-nds-18-ot-summy/

Как высчитать ндс 18 включенный в сумму

Калькулятор НДС производит расчет налога онлайн. Калькулятор поможет выделить или начислить НДС. Результаты отображаются как цифрами, так и прописью.

Вы можете изменить ставку НДС, скопировать и сохранить итоговые расчеты в памяти калькулятора.

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 18%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Для выделения НДС из суммы нужно Цену с НДС умножить на 18 и разделить на 118.

Попробуем посчитать НДС, выделим НДС из 550: 550х18/118=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.18 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.18+550=649. НДС равен 99.00, сумма с НДС 649.00..

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом «О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса.

Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.

Сейчас основная ставка НДС, действующая на территории России — 18%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

Калькулятор НДС — простейший и моментальный способ посчитать сумму налога к уплате. Если вы не знаете, как правильно посчитать НДС, воспользуйтесь нашим сервисом. Начинающему предпринимателю или неопытному бухгалтеру не обязательно вникать в тонкости математических расчётов. Достаточно внести величину дохода, с которого предстоит удержать, или величину, к которой нужно добавить налог.

Как рассчитать НДС (18%) для юридических лиц 2016 на калькуляторе

Вы представитель организации, и хотите понять, как на сумму начислить НДС, чтобы включить налог в итоговую цену товара, или же как выделить НДС из существующей суммы. При использовании калькулятора выполните единственное действие — введите число в стоку.

Справа появиться выделенный и начисленный сбор, а также сумма продажи или покупки с учётом и без учёта налога.

Так как некоторые товары облагаются 10% НДС, то в строке “ставка налога” можно заменить значение.

В полях справа тут же появляться другие цифры.

Расчет НДС для чайников. Популярные вопросы

Что это за налог и какие суммы им облагаются?

Налог на добавленную стоимость государство берёт с организаций и предпринимателей, которые продают товары, услуги, работы, и ввозят продукцию через таможню.

Чтобы понять, с чего взимается этот косвенный сбор, разберёмся, что такое добавленная стоимость. Добавленная стоимость — разница между ценой покупки товара и ценой продажи. Выручка, которая и облагается налогом.

Им облагаются полученные авансы и цена продукции, которую фирма отдаёт даром (в этом случае вычислить НДС нужно из рыночной стоимости).

Проще разобрать на примере, что такое выделение НДС из суммы, и как правильно считать НДС.

м

Вы предприниматель и купили продукт у поставщика за 118 рублей. Из них 18 рублей — сумма сбора по ставке 18%, которую вы заплатили, так как она включена в стоимость товара. Без сбора покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 150 рублей — с наценкой 50%. К стоимости вы добавляете 18% налога которые заплатит покупатель товара.

18% от 150 рублей — 27 рублей. Значит, вы продаёте товар за 177 рублей с учётом НДС. Ваша фирма не платит в бюджет весь налог, который получит от покупателя. Заплатить нужно с той части цены, которую вы накинули при продаже. Те 18 рублей, которые вы заплатили поставщику при покупке вычитаются из итогового НДС в 27 рублей.

Налог, который вы должны государству составит 27 — 18 = 9 рублей.

В России этот налог платят все фирмы и предприниматели, кроме:

тех, чья выручка в год не более 2 млн. руб. (чтобы освободиться от уплаты налога, подайте заявление в ФНС).

Существуют 2 обычные ставки:

И одна льготная:

Чаще применяется основная ставка 18%.

Пониженная ставка 10% действует при продаже тех видов товаров, которые перечислены в законе:

продовольственные товары, приведенные в статье 164 НК РФ;

некоторые медицинские товары;

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из чётко ограниченного перечня ([K=14;P=164;T=статья 164 НК РФ]). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

Иногда налог нужно вычислить с доходов с уже учтённым НДС. Тогда применяется обратный способ расчёта по формулам:

Это и есть расчётные ставки 18/118 или 10/110.

Пример: фирма получила аванс в сумме 118 рублей с учётом НДС. Сбор с такого аванса платят с применением расчётной ставки и он составит: 118 * 18/118 = 18 рублей. По сути итог при расчёте остаётся таким же, как и при использовании обычной ставки 18%. Расчётная формула поможет проверить правильно ли вы посчитали налог по обычной ставке.

Случаев, когда используется расчётная ставка семь, — они перечислены в статье 164 Налогового кодекса. Налог рассчитывается так только если в сумму полученных денег уже включён сбор.

Расчётные ставки применяются:

При получении средств за товары из списка статьи 162 НК РФ. Это:

деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

доход от страховых выплат при неисполнении обязательств партнёрами.

При получении авансов за предстоящую поставку или передачу имущественных прав;

При удержании НДС налоговыми агентами;

При продаже приобретённого имущества;

При продаже сельхозпродукции;

При перепродаже автомобилей, купленных у физических лиц;

При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ.

Вычет — та сумма налога, которую вы заплатили покупая товар у поставщика. При дальнейшей продаже продукции по назначенной вами цене, вы заплатите налог за минусом этой суммы.

При этом у вас должны быть бумаги от поставщика, доказывающие покупку продукции и оплату включенного в стоимость НДС. Подтверждение — счета-фактуры.

Кроме предъявленных поставщиками сумм, принять к вычету можно налог (статья 171 НК РФ):

удержанный при ввозе на таможне;

заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

заплаченный в бюджет при строительстве для нужд фирмы;

перечисленный в бюджет налоговыми агентами;

заплаченный в связи с командировочными или представительскими расходами;

уплаченный за ранее не подтверждённый бумагами экспорт после подтверждения;

уплаченный со стоимости имущества, входящего в уставной капитал.

Для ИП он рассчитывается так же, как и для организаций. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят налог до 25 числя месяца, идущего за отчётным кварталом.

Формула выделения НДС, которая используется в калькуляторе

Вот формула, которая используется в калькуляторе НДС. Если понять принцип, то делать расчёт можно и без помощи сервиса. Вдруг под рукой не окажется интернета?

Чтобы выделить НДС: разделите нужную величину на 1+18% (это 1,18), затем отнимите исходную сумму, умножьте на -1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим сумму по ставке 18% из 118 рублей.

Начислить НДС на нужную сумму еще проще. Если величину дохода без НДС умножить на 0.18 получиться сумма самого налога, а если умножить на 1.18 — стоимость товара с учётом налога.

Снова простейший пример: начисляем НДС 18% на 100 рублей.

PPT.RU — Власть. Право. Налоги. Бизнес

Полное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна

Источник: http://lotos-n.ru/25994/

Как посчитать ндс от суммы по процентным ставкам — формулы определения размера налога

Всем известно, что каждым предприятием и физическим лицом уплачиваются государственные налоги на доход. Однако, налогами облагаются не только те доходы, которые основаны на целевом виде деятельности.

Так, налогами облагаются любые зарегистрированные финансовые операции (продажа, покупка имущества, техники и др.), причём каждая сторона уплачивает отдельный налог, который рассчитывается в зависимости от типа проделанных процедур и их стоимости.

Для точного определения суммы налога можно воспользоваться специальными формулами, которые утверждены государственными налоговыми органами.

В Российской Федерации налог на добавленную стоимость выступает одним из основных источников наполнения государственного бюджета. По величине поступлений в казну с НДС можно сравнить, пожалуй, только налог на прибыль. Естественно, государство уделяет очень большое внимание правильности расчёта налога и соответствию профиля деятельности предприятий установленным государством ставкам.

Налог на добавленную стоимость (НДС) относится к косвенным налогам. Суть его заключается в том, что в бюджет государства взимается сумма добавленной стоимости, которая неизбежно возникает в процессе производства или продажи товаров и услуг. Т.е. сумма НДС прибавляется к цене реализации.

Расчёт НДС производится с помощью специальных формул. Особой сложности этот процесс собой не представляет, поэтому расчёт можно выполнять как самостоятельно, так и прибегать к помощи специализированных программ для бухгалтеров.

Согласно ст. 164 НК РФ для резидентов страны на облагаемые налогом товары и услуги установлена ставка НДС, равная 18%.

Существует также ряд категорий налогоплательщиков, которым по профилю деятельности предоставляется возможность работать по сниженной ставке НДС – 10%. К этим категориям относятся:

2014 год не привнёс никаких законодательных изменений касательно величины ставок налога на добавленную стоимость. Таким образом, ставки остаются на прежнем уровне и составляют 18% для предприятий, находящихся на общей системе налогообложения, и 10% для тех, кто работает по упрощённой системе.

Кроме вышеперечисленных, существует ещё один вариант величины ставки НДС – 0%. Это говорит о том, что деятельность некоторых предприятий не облагается налогом на добавленную стоимость или эти предприятия освобождены от уплаты НДС в государственный бюджет.

м

Итак, для начала разберёмся с теми категориями налогоплательщиков, которые обязаны уплачивать в казну сумму налога на добавленную стоимость. Согласно законодательному источнику – Налоговому кодексу Российской Федерации – уплачивать НДС обязаны:

Однако в том случае, если выручка от реализации без учёта НДС конкретного предприятия или предпринимателя в течение трёх последних календарных месяцев составила не более двух миллионов рублей, данная организация или ИП может получить освобождение от уплаты НДС в бюджет. Правда, это не касается дохода от операций по импорту и подакцизным товарам.

При желании пользоваться освобождением от уплаты налога нужно подать в налоговую инспекцию необходимый пакет документов, касающихся деятельности предприятия, и заполненную форму уведомления. Сделать это нужно до 20-го числа того месяца, с которого хотят получить освобождение.

В ситуации, когда в течение льготного года за какие либо последовательные три месяца был превышен лимит 2 млн. рублей, налогоплательщик обязан уплатить НДС в полном объёме за тот месяц, когда был превышен объём выручки. Это же касается продажи импортных и подакцизных товаров. Если этого не сделать самостоятельно, налоговая инспекция после выявления нарушения наложит штрафы и пени.

Для того, чтобы рассчитать сумму налога на добавленную стоимость, нужно знать следующую формулу:

где S – стоимость товара без НДС.

Допустим, стоимость товара без добавления налога составляет 1 000 рублей – эта сумма называется налоговой базой. Предприятие работает на общей системе налогообложения. Следовательно, используя формулу (1), получаем:

Именно по такой цене данный товар будет доступен конечному потребителю.

В тех случаях, когда нам известна цена продукта с уже заложенным в неё налогом, т.е. требуется выделить НДС от конкретной суммы, используется модифицированный вариант первой (или второй) формулы:

Например, отпускная стоимость товара равняется 1 000 рублей. Для того, чтобы вычислить сумму налога на добавленную стоимость, производим следующий расчёт:

1 000 / 1,18 = 847 (руб.)

Если известны суммы налоговой базы и отпускной стоимости товара, путём простого расчёта можно выделить сумму НДС:

1 180 – 1 000 = 180 (руб.)

Т.е. сумма НДС, начисленного налогоплательщиком общей системы на товар, стоимостью 1 000 рублей, составит 180 рублей.

Также сумму НДС можно определить другим способом. Для этого потребуется только лишь знать налоговую базу, т.е. стоимость товара до начисления налога, и процентную ставку согласно виду деятельности:

Обратимся к нашему примеру. Как рассчитать НДС в данном случае?

Как мы можем видеть, получилась та же сумма НДС, что и при использовании формулы (5), только на основе одного, а не двух показателей.

Таким образом, расчёт суммы налога на добавленную стоимость не представляет собой ничего страшного, требуется лишь внимательность и скрупулёзность, да и то на первых порах, пока это не войдёт в привычку.

С сайта: http://svoy-business.com/yuridicheskie-voprosyi/nalogi-i-nalogooblozhenie/kak-rasschitat-nds.html

Про НДС или налог на добавленную стоимость слышали многое, но не все до конца понимают, что же он собой представляет, как рассчитывается и т. д. Особенно важен этот вопрос для предпринимателей и их клиентуры.

НДС – это особый вид налога. Он устанавливается в том случае, если предприятием, компанией создается дополнительная рыночная ценность.

Налог на добавленную стоимость возник в середине ХХ века, во Франции. Изобрел его экономист Морис Лоре.

НДС появился как альтернатива налогу с продаж, который выплачивался со всей выручки (вне зависимости от того, насколько удачно была проведена продажа и какой в итоге оказалась прибыль с нее). Разумеется, для предпринимателей, имеющийся налог с продаж, был неудобен и невыгоден. Поэтому и был введен налог, согласно которому учитывалась реальная прибыль, а не выручка.

Налог на добавленную стоимость появился в России в 1992 году. Тогда ставка налога была весьма высокой – 28 процентов. Обусловлено это было тем, что было необходимо поддерживать доходы бюджета на том же уровне, что и годом ранее (когда действовал налог с оборота и продаж). Такая ставка в момент введения налога была гораздо выше, чем в других странах.

Ставка же в 10% используется при продаже отдельных продовольственных товаров и товаров для лиц детского возраста, список которых находится в п. 2 ст.164 НК РФ.

C самого начала 2002 года эта ставка также используется при продаже периодики, учебной и научной продукции, лекарств или медицинских изделий (п. 3-4 ст.

В 2015 году размер ставки налога останется прежним. Ранее предлагалось снизить налог до 13 %, но от этой идеи правительство отказалось. Напротив – рассматривается вопрос об увеличении до 20%. Однако на текущий год величина ставки зафиксирована и составляет 18%. Таким образом, величина НДС в 2015 году – как базового, так и пониженного, остается неизменным.

Итак, теперь разберем один из самых главных вопросов – кто же все-таки является субъектами налогообложения со стороны налога на добавленную стоимость. Ими, как правило, выступают различного рода организации (в том числе некоммерческие) и предприниматели.

Фактически же, всех плательщиков налога можно поделить на две группы:

В том, что касается вопросов связанных с НДС — существует возможность его вычета. Что под этим подразумевается, рассмотрим подробнее.

Это право компании (организации) снизить размер НДС на налоговые вычеты. Это право может распространяться на:

Фактически, вычет – это НДС, который поступает от поставщика услуг, товара, работ. Он нужен для того, чтобы не выплачивать налог дважды. Те деньги, что вы выплачиваете в совокупности с купленными товарами или услугами возмещаются из бюджета. Делается это, по той причине, что поставщик со своей стороны обязан уплатить в бюджет.

В данном случае, пристальное внимание уделяется следующим вещам:

Соблюдение данных правил помогают выявить незаконные способы восполнения налога на добавленную стоимость из бюджета.

м

Кроме того, вычет применяется к размеру налога по товару, работам и услугам в случае, если покупатель отказывается от них. Тогда в учете делаются поправки.

Таковы основные объекты налогового вычета, условия и порядок его осуществления.

В том случае, если вы знаете сумму денег вместе с налогом, заложенным в нее и хотите узнать сколько будет составлять сумма без НДС, то вам следует воспользоваться формулой под номером три. В принципе, ничего сложного в ней тоже нет. Вам всего лишь навсего надо взять сумму с НДС (обозначим ее Sн) и разделить на 1.18. Таким образом, мы получаем: Sн/1.18 = S.

Приведем пример: 118 (сумма НДС) разделить на 1.18 (ставка НДС) = 100 (сумма без НДС).

Как видно из примера, рассчитать сумму не составляет труда. Главное – иметь под рукой калькулятор.

Если мы знаем размер налоговой базы и выпускной цены товара, или скажем, работ, то путём несложных манипуляций можно выделить сумму налога. Для этого нам понадобитсячетвертая и последняя формула расчета НДС – это выделение НДС из общей суммы. Скажем, нам известна сумма с НДС (те же 118 рублей), а нам надо вычислить размер самого НДС.

Для этого используем следующую формулу: Сумма с НДС (Sн) минус сумма с НДС разделенная на размер ставки НДС (1.18 в нашем случае).

Мы знаем, что 118/1.18 = 100. И если из 118 (суммы с НДС) мы вычислим 100 (сумма без НДС, рассчитанная по третьей формуле), то получим размер самого НДС. Таким образом, расчёт величины налога на добавленную стоимость не представляет из себя ничего страшного или сверхсложного. Требуется лишь концентрация и пристальная внимательность, да и то до тех пор, пока это не войдёт в привычку.

Так каков же итог? Неужели НДС может нанести материальные убытки бизнесу? В том-то и дело, что это оказывается не так. Получается, что продукт (включая НДС) оплачивает покупатель, а не организация, которая добавляет стоимость. В целом же, НДС удобен как налог и сравнительно несложно ведутся расчеты, связанные с ним.

С сайта: http://corphunter.ru/ip/otchet/kak-poschitat-nds-osnovnye-momenty.html

Как считать НДС, знает каждый бухгалтер или экономист. Но подобный вопрос возникает не только у них, но и у представителей других служб. Чтобы сотрудники коммерческой службы, отдела закупок и маркетологи могли правильно определить НДС, им нужно усвоить несколько несложных формул.

Компания-продавец на основании п. 1 ст. 168 НК РФ добавляет к стоимости товара НДС и предъявляет указанную сумму покупателю. При этом неважно, что является предметом сделки — товар, имущество, услуга или работа.

Для решения данных проблем применяются различные формулы.

Проще всего освоить, как считать НДС от суммы, поскольку для этого применяется простое процентное вычисление:

где: ПЦ — продажная цена без налога;

Стн — применяемая ставка налога (18 или 10%).

Выделение налога из итоговой стоимости также не должно вызывать больших трудностей. Алгоритм вычислений будет зависеть от применяемой ставки:

где: Итс — общая сумма продажи с НДС.

Для того чтобы узнать, как посчитать сумму с НДС, нужно выполнить 1 простое математическое действие, которое также будет зависеть от применяемого процента налога:

где: ПЦ — продажная цена без налога.

Для лучшего понимания, как считать НДС, лучше воспользоваться наглядными примерами.

АО «Три крокодила» реализует корм для животных в количестве 1 500 упаковок по цене 12 руб. за единицу. Указанная стоимость не включает налог. На фирму распространяется ставка 18%. Разберем, какова окончательная продажная стоимость всей партии и как считать НДС 18% к уплате.

- На начальном этапе рассчитываем чистую продажную стоимость:

1 500 × 12 = 18 000 руб.

- Далее нужно посчитать НДС от суммы:

18 000 × 18 / 100 = 3 240 руб.

- Определяем конечную сумму реализации:

18 000 + 3 240 = 21 240 руб.

- Можно заменить последние 2 действия одним и сразу получить сумму с налогом:

18 000 × 1,18 = 21 240 руб.

В счете-фактуре будут указаны следующие данные:

- сумма товаров без налога — 18 000 руб.;

- размер НДС — 3 240 руб.;

- итоговая сумма — 21 240 руб.

Пример 2

ООО «Сороконожка» реализует босоножки по цене с учетом налога 1 500 руб. за пару. Розничная сеть заказала для реализации 300 пар. Как правильно считать НДС от суммы реализованной обуви при 18%:

- Получаем общий объем реализации в рублях:

1 500 × 300 = 450 000 руб.

- Вспоминаем, как посчитать НДС от числа:

450 000 × 18 / 118 = 68 644,07 руб.

450 000 – 68 644,07 = 381 355,93 руб.

- Можно посчитать сумму без НДС без промежуточных действий:

450 000 / 1,18 = 381 355,93 руб.

В счете-фактуре укажем следующее:

- сумма реализации без НДС — 381 355,93 руб.;

- налог — 64 644,07 руб.;

- общая сумма продажи — 450 000 руб.

Прежде чем определится, как правильно считать НДС, нужно учесть 2 момента:

- размер применяемой налоговой ставки;

- вид стоимости, принимаемой для расчета, — с налогом или без.

После этого необходимо применить 1 из формул для вычислений в зависимости от значений приведенных параметров.

С сайта: https://buhnk.ru/nds/kak-pravilno-schitat-nds-formula-i-primer/

Безопасная доля вычета по НДС в 2017 году в Москве и регионах России

По общему правилу, если доля вычетов по НДС от суммы начисленного налога равна либо превышает 89% за период 12 месяцев, то это является одним из критериев риска назначения выездной налоговой проверки (Концепция системы планирования выездных налоговых проверок, утв. приказом ФНС России от 30.05.07 № ММ-3-06/333@).

Источник: http://buhvopros.com/poschitat-nds/

Как посчитать НДС: 18% от суммы

С подобным вопросом приходится сталкиваться многим гражданам, занимающихся продажей товаров/услуг. В частности, проблема актуальна для новичков в данной среде, кто не может позволить себе оплату работы бухгалтера. Как посчитать НДС 18% от суммы и как работает формула?

Что такое НДС

Прежде чем разбираться в этом вопросе, стоит понимать, что такое НДС. Это налог, который был введен в Российской Федерации с 1992 года. Потребитель, при покупке товара, уплачивает данный налог продавцу, так как он уже входит в стоимость. Основные задачи, с которыми он должен справиться:

- Исключение постоянного налогового взимания во время производственно-коммерческой деятельности;

- Снизить уровень риска по неуплате налоговых сборов;

- Поднятие уровня конкурентоспособности продуктов, которые были произведены отечественным производителем.

Выходит, НДС (налог на добавленную стоимость) играет ключевую роль в сфере торговли. Рассчитать НДС можно, имея за основу стартовую ставку:

- 18% — основная ставка налогообложения для большинства товаров. Как правильно, именно с данным процентом приходится работать большинству предпринимателей;

- 10% — ставка пониженного плана. Возможна, если гражданин занимается продажей товаров, которые входят в специальный государственный перечень;

- 0% — в соответствии ос статьей 149 Налогового Кодекса Российской Федерации.

Необходимо вести раздельный операционный учет, исходя из каждой налоговой ставки

Кто должен платить налог

Важно знать, кто именно попадает под категорию плательщиков данного налогового взыскания. Прежде чем начинать учитывать эти данные, нужно убедиться, что деятельность соответствует законным требованиям по выплатам НДС. Под налог попадают:

- Все компании, относящиеся к статусу юридических лиц. Не имеет значения отношение к каким-либо ведомствам. Банки, страховые учреждения, объединения международного формата, организации некоммерческого типа (только при реализации операций торгового вида). Все попадают под НДС. Исключение могут составлять лишь некоторые операции, законно не облагаемые налоговыми выплатами;

- ИП. Независимо от рода деятельности. Каждый предприниматель должен выплатить НДС 18;

- Граждане, которые перевозят ценные вещи через таможню. В данном случае действует одна и та же налоговая формула НДС 18.

Не должны платить НДС структуры:

- Которые перешли на упрощенную систему налогообложения/оплату налога единого сельскохозяйственного типа. Это могут быть организации, ИП, предприятия;

- В соответствии с законами РФ, если за три месяца деятельности предпринимателя, продажи товаров/услуг оказалась в совокупности менее 2 миллионов рублей, то гражданин освобождается на этот временной период от налоговых выплат по НДС. Относится только к операциям, проводимых на территории России.

В ряде случаев, ИП и торговые компании имеют право освободиться от уплаты НДС 18%

Уплата НДС осуществляется ежеквартально. То есть, не позднее 20 числа того месяца, который следует за трехмесячной декадой. Например, до 20 июня должны быть совершены выплаты за весенний квартал.

По какой формуле посчитать НДС 18% от суммы

Существует несколько формул, для разных ситуаций. Каждая должна выводить сумму в зависимости от ситуации и требований. Формулы выглядят следующим образом:

- Простой расчет НДС: Х=(Сумма * 18)/100. В данном случае Х выступает как сумма налога;

- Расчет НДС из общей суммы, с учетом налога: Х=(СуммаН118)*18. СуммаН – это полная стоимость, с учетом налога;

- Формула с расчетом без включения НДС: Х=(СуммаН/118)*100. Х – это сумма без налогового учета. СуммаН – сумма с учетом НДС;

- Формула расчета с НДС: СуммаН=Сумма*1.18. Сумма – это сумма без включения НДС. СуммаН – сумма с НДС;

- Посчитать налоговую величину, необходимую выплатить в бюджет с учетом вычета НДС. В данном случае НДС=СуммаТ-СуммаП, где СуммаТ – цена за посредника, а СуммаП – цена поставщика.

Для просчета НДС можно воспользоваться бесплатным онлайн калькулятором в интернете

Именно приведенные формулы являются ключевыми во время различных расчетов, связанных с НДС. Многие предприниматели занимаются вычетом/учетом вручную, без помощи бухгалтеров (хотя данное дело лучше доверить профессионалам). В связи с этим могут возникать ошибки, не всегда верно введенные числа/другое.

Разумеется, такой подход оправдывает себя при небольших объемах закупок и продаж. В подобной ситуации лишние расходы на бухгалтерию выглядят неоправданными. Формулы расчета НДС могут показаться на первый взгляд сложными. Это не так. Достаточно немного потренироваться и они прочно отложатся в голове.

Заключение

В интернете можно найти задачи, от простых до сложных, которые позволят отточить мастерство вычета.

Кроме того, существует ряд порталов, предлагающих своим клиентам воспользоваться услугами онлайн-калькулятора, вычисляющего сумму НДС. Один из самых простых промеров — http://nds-calculator-online.ru.

Как посчитать НДС 18% от суммы и не запутаться в цифрах – подробно описано выше. Также стоит обратить внимание на специализированные бухгалтерские программы – 1С.

Источник: http://SBankom.ru/platezhi/kak-poschitat-nds-18-ot-summyi.html

Как правильно вычислить НДС 10 и 18 процентов?

Налогом на добавленную стоимость облагается сумма, являющаяся разницей между конечной стоимостью товара и всеми средствами, которые были потрачены на производство этого товара.

Для наглядности можно привести пример: производитель потратил на производство пальто 85 рублей, а продал товар за 110 рублей. 25 рублей — сумма, которая будет облагаться НДС.

Что такое НДС и его величина

Налог на добавленную стоимость заложен в цену реализуемого продукта и относится к категории косвенных налогов (косвенный налог представляет собой надбавку к цене и не взимается с полученных доходов или имущества). Потребитель, покупая продукцию, автоматически становится фактическим плательщиком налога, так как выплачивает полную стоимость, включая НДС.

Тем не менее, по законодательству перечислять НДС обязаны производители (организации и индивидуальные предприниматели). 21 глава НК РФ посвящена НДС.

В соответствии с действующим налоговым законодательством НДС взимается по трем ставкам:

- «Нулевая» ставка (0%). НДС не взимается при экспорте товаров, при транспортировке нефти и газа, при реализации и экспорте товаров в сфере космической деятельности, драгметаллов и ряда других товаров и услуг (полный перечень приводится в статье 164 НК РФ).

- 10%. Устанавливается при реализации некоторых продуктов питания (мяса, овощей, молока, яиц, макаронных изделий и т. д. по списку статьи 164 НК РФ), товаров для детей (швейных и трикотажных изделий, колясок, обуви, кроваток и т. д.), периодики (кроме рекламных и эротических изданий) и книжной продукции (на тему науки, образования и культуры), медицинских товаров.

- 18 %. Распространяется на все товары и услуги, не облагаемые по первым двум ставкам.

Что облагается этим налогом и что от него освобождается

Объект налогообложения (это касается любых налогов) — это обстоятельства (например, получение прибыли, осуществление работ, оказание услуг и т. д.), при которых возникает обязанность по перечислению налога в бюджет.

Объектами налогообложения для взимания НДС являются нижеперечисленные операции:

- ввоз продукции на территорию России;

- все работы по возведению и сооружению зданий без заключения договора строительного подряда;

- продажа произведенной продукции и оказание услуг (включая реализацию залога и предоставление права собственности на продукцию, а также услуги, оказываемые на некоммерческой основе);

- передача продукции и услуг (на российской территории) для собственных целей, расходы на которые не учитываются при расчете налога на прибыль.

Что не является объектом налогообложения НДС:

- осуществление работ и услуг органами гос. власти и местного самоуправления в пределах возложенных на них должностных обязанностей;

- приобретаемое с дальнейшей приватизацией имущество государственных и муниципальных предприятий;

- продажа участков земли;

- инвестиции различного рода;

- предоставление денег некоммерческим организациям;

- безвозмездное предоставление основных средств или социальных объектов органам гос. власти и местного самоуправления;

- передача прав на имущество правопреемнику организации.

Также не облагается НДС реализация на территории России:

- медицинских товаров согласно утвержденному правительством перечню;

- медицинских услуг и услуг по уходу за больными;

- услуг по содержанию детей в ДОУ;

- продуктов питания, произведенных в столовых больниц и образовательных учреждений;

- услуг архивных учреждений;

- услуг по перевозке пассажиров и т. д. (полный перечень приводится в п. 2 ст. 149 НК РФ).

Формулы расчета с примерами

Первая формула (НДС = Сумма*0,18) позволяет подсчитать сумму налога на добавленную стоимость. Для этого нужно конечную сумму умножить на 0,18.

Пример: сумма составляет 20000 рублей. НДС = 20000*0,18 = 3600. НДС составляет 3600 рублей.

С помощью другой формулы можно подсчитать сумму с НДС. Для этого нужно сначала подсчитать НДС, затем сложить полученный результат с исходной суммой.

Пример: возьмем те же 20000 рублей. В первой задаче НДС уже был подсчитан (составляет 3600 рублей). Сумма с НДС будет равна: 20000 + 3600 = 23600 рублей.

Если известна сумма с НДС и ставка налога, можно подсчитать цену без НДС. Для можно воспользоваться следующей формулой (формула справедлива для ставки 18 %):

Условные обозначения:

- Сумма(сн) — сумма с НДС;

- Сумма(бн) — сумма без НДС.

Сумма(сн) = Сумма(бн) + Сумма(бн)*0,18 Сумма(сн) = Сумма(бн) * (1+0,18)

Сумма(бн) = Сумма(сн) / (1+0,18) = Сумма(сн) / 1,18

Пример: известно, что сумма с НДС равняется 4000 рублей. Ставка налога = 18. Тогда: Сумма(бн) = 4000/1,18 = 3389,83

Формула для ставки 10 %:

Сумма(сн) = Сумма(бн) + Сумма(бн)*0,1 Сумма(сн) = Сумма(бн) * (1 + 0,1)

Сумма(бн) = Сумма(сн) / 1,1

Пример: ставка = 10%, сумма с НДС составляет 4000. Сумма(бн) = 4000/1.1 = 3636,36

Последняя формула позволяет вычислить НДС из общей суммы (НДС от суммы): НДС = Сумма(сн) — Сумма(бн).

Вместо Суммы(бн) нужно подставить в формулу Сумма(сн)/1,18. Получается следующее: НДС = Сумма(сн) — Сумма(сн)/1,18. Итого: НДС = Сумма(сн) * (1 — 1/1,18).

Пример: сумма(сн) = 10000. НДС = 10000(1-1/1,18) = 10000 * 0,15 = 1500.

Подробный обзор расчета НДС с примерами представлен в следующем видео:

Как начисляется НДС

Государство получает средства, составляющие разницу между конечной суммой НДС в отчетном периоде и налоговыми вычетами. Первое, что нужно сделать — подсчитать всю сумму налога для перечисления в гос. бюджет. Для этого налогооблагаемая база умножается на ставку по налогу. Затем нужно определить, можно ли воспользоваться налоговыми вычетами по окончанию налогового периода.

Что может быть уменьшено, благодаря налоговым вычетам:

- суммы, запрашиваемые поставщиками при продаже продукции, осуществлении работ, услуг или передаче имущественных прав на территории России;

- суммы, выплаченные на таможне при импорте товаров, которые планируется использоваться для переработки и внутреннего потребления;

- суммы, выплаченные на таможне при импорте продукции без осуществления процедуры таможенного оформления.

Средства, которые будут зачислены в бюджет, составляют разность между рассчитанной суммой и уменьшающими вычетами. Если сумма налогового вычета больше начисленного налога, разница может быть возмещена налогоплательщику из бюджета.

Если же за налогоплательщиком числятся долги по неуплаченным налогам, штрафам и пеням, налоговые органы имеют право использовать возмещаемые средства для погашения задолженности. При отсутствии долгов право на возмещение должно быть подтверждено документально.

Если ведется раздельный учет, итоговая сумма НДС будет равняться совокупности рассчитанных по отдельности налогов (в соответствии со ставкой) с каждой налоговой базы.

Сумма налогов за иностранные фирмы (незарегистрированные в качестве налогоплательщиков) рассчитывается налоговыми агентами за каждый реализованный товар или услугу.

Налог на импортируемую продукцию может также исчисляться отдельно по каждой группе ввозимых товаров.

В соответствии с действующим законодательством налоговым периодом признается квартал. Это означает, что по истечении этого времени плательщик НДС обязан предоставить в налоговые органы заполненную декларацию и произвести уплату налога до 20 числа месяца, следующего за отчетным периодом.

Источник: http://ZnayDelo.ru/biznes/nalogi/kak-vychislit-nds.html