Единый расчет по страховым взносам в 2018 году

В нашем сегодняшнем материале мы выясним, что представляет собой единый расчет по страховым взносам 2018 года. В нижней части страницы читатель может бесплатно скачать бланк единого расчета по страховым взносам 2018 года — форма КНД 1151111 и образец заполнения.

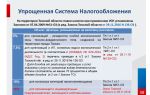

Приказом ФНС от 10.10.2016№ ММВ-7-11/551@) был утвержден расчет по страховым взносам.

Необходимость введения данного документа была связана с тем, что с 2018 года администрирование страховых взносов, за исключением взносов «на травматизм», передано в ведение налоговиков.

Поскольку расчет включает в себя данные по подавляющему большинству взносов, в среде бухгалтеров за ним закрепилось название единого расчета.

Что в составе отчетности расчета по страховым взносам 2018?

Форма единого расчета по страховым взносам 2018 года представляет собой титульный лист и 3 раздела:

1. 1 раздел — «Сводные данные об обязательствах плательщика страховых взносов». Включает расчеты сумм по всем взносам (кроме взносов по травматизму): на обязательное пенсионное, социальное и медицинское страхование; 2. 2 — «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

3. 3 — «Персонифицированные сведения о застрахованных лицах» (на каждое из застрахованных лиц).

Кто и что обязан представить

Для всех работодателей обязательными к заполнению являются: титульный лист; раздел 1; подразделы 1.1 и 1.2 приложения № 1 к разделу 1; приложение № 2 к разделу 1; раздел 3.

Для нанимателей, уплачивающих взносы по дополнительным тарифам и/или применяющих пониженные тарифы, потребуется заполнение подразделов 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1; также нужно оформить приложение № 2 к разделу 1; приложения № № 5–10 к разделу 1и весь раздел 3.

Тем работодателям, у кого в отчетный период были расходы по обязательному социальному страхованию по поводу временной нетрудоспособности и в связи с материнством, обязательными являются приложения № 3 и № 4 к разделу 1.

Форма единого расчета по страховым взносам в 2018 году

В бумажном формате расчет страховых взносов КНД 1151111 представляют наниматели, имеющие в предшествующий отчетный период среднесписочную численность работников, которым производятся выплаты, не более 25 человек.

В этом случае единый расчет по страховым взносам работников можно отправить по почте, снабдив его описью вложения и сопроводив уведомлением о вручении. Другой вариант — попросту занести документ в ИФНС, это может сделать как сам ИП или руководитель организации, либо доверенное лицо, наделенное данными полномочиями (имеющее доверенность).

Если в компании или у ИП работает более 25 наемных сотрудников, то представлять единый расчет по страховым взносам в ИФНС, в соответствии с п.10 ст.431 НК РФ), нужно в электронном виде.

Инструкция по заполнению формы по КНД 1151111

Отметим основные требования к заполнению расчета:

- нумерации страниц начинается с титульного листа, номер первой страницы 001, двадцатой — 020, и т. д.;

- поля следует заполнять слева направо, начиная с крайнего левого знакоместа;

- текстовые графы заполняются заглавными печатными буквами. При компьютерном заполнении используется шрифт Courier New 16–18 размеров;

- стоимостные данные вносятся в рублях и копейках;

- при отсутствии какого-то количественного показателя в соответствующее поле вносится «0», в других случаях ставится прочерк;

- при бумажном заполнении используются только чернила черного либо фиолетового, синего цвета.

При заполнении расчета запрещено:

- использовать двустороннюю печать;

- скреплять листы так, что они могут быть испорчены;

- исправлять ошибки при помощи корректирующего средства или его аналогов.

Подробнее о порядке заполнения расчета по страховым взносам читайте в Приложении № 2 к Приказу ФНС России от 10.10.2016 № ММВ-7-11/551@.

Отчетный и расчетный периоды

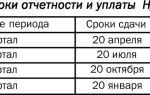

Отчетными периодами единого расчета по страховым взносам 2018 года являются I квартал, полугодие и 9 месяцев, а расчетным, как определяет ст. 423 НК РФ, будет календарный год.

Общее правило сроков в данном контексте такое: единый расчет должен оказаться в налоговой не позднее 30 числа месяца, следующего за отчетным (он же расчетный) периодом, как того требует п. 7 ст. 431 НК РФ.

За расчетный период 2017 года Расчет по взносам необходимо подготовить и предоставить в ИФНС до 30 января 2018 года.

Сроки сдачи расчета в ИФНС за отчетные периоды 2018 года таковы:

- Не позднее 2 мая 2018 года сдается отчет за I квартал (с учетом нерабочих дней 30 апреля и 1 мая).

- Не позднее 31июля (т. к. 30 июля — воскресенье) — за полугодие 2018 года.

- Не позднее 30 октября 2018-го представляется расчет за 9 месяцев текущего года.

- А годовой расчет за 2018-й — не позднее 30 января 2019 года.

О важности соблюдения сроков

В соответствии с предписаниями п. 1 ст. 126 НК РФ, при нарушении сроков представления расчета по итогам отчетных периодов, предприниматель или фирма будут подвергнуты штрафу в 200 рублей за каждый текущий расчет, сданный не вовремя.

https://www.youtube.com/watch?v=IC7ThmPtDug

Несколько иначе начисляются штрафные санкции за просрочку отчетности по итогам года. В этом случае штраф вырастет до 5% от суммы рассчитанных страховых взносов, за каждый месяц просрочки. При этом штраф не должен превышать 30% от этой суммы, но и не быть менее 1000 руб. Эта норма зафиксирована в п. 1 ст. 119 НК РФ.

А пп. 1 п. 3 ст. 76 НК РФ содержит добавление: в отдельных случаях налоговики за несвоевременность представления расчета могут даже заблокировать банковские счета компании.

Если выявились ошибки в едином расчете по страховым взносам

Иногда работодатель вполне укладывается в сроки подачи документации в контролирующий орган, но затем обнаруживает в ней некоторые ошибки. Либо сведения, которые отразили в расчете, оказались неполными. Тогда, как диктует Налоговый кодекс (п. 1 ст. 81 НК РФ), обязательно надо подать в ИФНС уточненный расчет по страховым взносам.

Уточненный документ должен содержать те разделы и приложения к ним, что были заполнены и в первоначальном варианте расчета, только с учетом исправлений, дополнений, уточнений.

Особое внимание — к разделу 3. Не потребуется переписывать в уточненном расчете данные на всех застрахованных лиц. В него включаются лишь новые данные по тем сотрудникам, по которым в первом варианте документа были зафиксированы неточные (ошибочные или неполные) сведения.

ФНС в своем письме от 28.06.2017 N БС-4-11/12446@ разъяснила, как корректировать данные о застрахованных лицах в расчетах по страховым взносам:

1. В случае обнаружения ошибок в персональных данных, подразделы 3.1 и 3.2 необходимо заполнять в двух экземплярах. В первые экземпляры надо внести:

- для подраздела 3.1 — информацию из первоначального расчета, с теми же ошибками;

- для подраздела 3.2 — значение «0».

Во вторые экземпляры необходимо вписать:

- для подраздела 3.1 — корректные сведения о физлице, исправив допущенные ошибки;

- для подраздела 3.2 — сведения о выплатах в пользу физлица и начисленных взносах на обязательное пенсионное страхование.

Причем в варианте с неверными данными необходимо поставить номер корректировки 1. В сведениях с корректными (исправленными) данными номер корректировки будет 0.

2. Если по отдельным застрахованным лицам необходимо изменить показатели в подразделе 3.2, то в уточненный расчет следует включить раздел 3 по таким лицам с корректно заполненным подразделом 3.2. Если после этого поменяется общая сумма исчисленных страховых взносов, то требуется изменить и раздел 1.

3.Если застрахованные лица были ошибочно не указаны в первоначальном расчете, то по ним нужно заполнить раздел 3 и включить его в уточненный расчет. Одновременно нужно скорректировать показатели раздела 1.

4. Если какие-либо лица в первоначальный расчет включены ошибочно, то по ним в уточненный расчет следует включить раздел 3. В нем во всех строках подраздела 3.2 надо указать «0». Раздел 1 также будет подлежать корректировки в сторону уменьшения.

Единый расчет по обособленным подразделениям

В 2018 году появились и некоторые особенности по отчетности данного направления для компаний, у которых имеются обособленные подразделения. С 1 января сего года работодатели обязаны сообщать в налоговые инспекции о наделении ОП новыми полномочиями.

А именно, что они имеют право начислять выплаты своим штатным сотрудникам либо иным физлицам. Как и предписано пп. 7 п. 3.4 ст. 23 НК РФ, а также Письмом ФНС России от 14.09.2016 № БС-4-11/17201.

Уведомить налоговый орган следует не позднее сем через месяц со дня приобретения ОП соответствующих полномочий.

Обособленные подразделения, которые теперь производят выплаты работникам либо иным физлицам, должны отправлять единый расчет по страховым взносам в ИФНС по месту своего нахождения, как сказано в п. 7 ст. 431 НК РФ. Правило действует, даже если у ОП нет отдельного баланса и своего расчетного счета.

Непредставленный расчет

Хорошо, если ошибки в расчете предприниматель замечает сам, или это делают его помощники. Но бывает и иная ситуация: уже в налоговой обнаруживают грубейшую ошибку. То есть, выясняется, что в документе совокупная сумма страховых взносов за отчетный период расходится с суммой взносов по отдельным застрахованным лицам. Такой расчет, согласно п. 7 ст. 431 НК РФ, считается непредставленным.

Но паниковать не стоит, налоговики и в данном случае дают шанс работодателю оперативно исправить положение. Сотрудники налогового органа уведомляют авторов непринятого расчета об ошибке не позднее дня, следующего за датой представления расчета.

Работодателю дается 5 рабочих дней на работу над ошибками. Получив уведомление на исправление расчета по страховым взносам, он должен быстро и четко переделать расчет.

Если все на этот раз пройдет удачно, то сроки сдачи расчета не будут считаться нарушенными: датой подачи этого важного документа будет считаться дата представления первоначального расчета.

Скачать единый расчет по страховым взносам 2018 года

По кнопкам ниже читатель может бесплатно скачать форму по КНД 1151111 и инструкцию по заполнению данного документа:

В завершение обращаем внимание, что в связи с изменением администрирования страховых взносов, изменились и КБК для их уплаты. На этой странице вы найдете актуальные КБК для уплаты страховых взносов в 2018 году.

Тоже может быть полезно:

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.

Источник: https://tbis.ru/dokumenty/edinyj-raschet-po-strahovym-vznosam

Блоги / Игорь Фунт: Болезнь бухгалтера — уголовное для компании дело!

Слушая результаты экономических симпозиумов

Месяц октябрь, насыщенный международными форумами (Российско-Саудовский, РЭН — Russian Energy Week) выдаёт в эфир оптимизм и только оптимизм.

Россия на подъёме, экономика на подъёме, газ-нефть — никогда не кончатся, энергетическая зависимость от России — в растущей прогрессии!

Телевизионная картинка не хуже чем американо-английско-эмиратская. Прогнозы — более чем позитивные.

Да, может быть, всё и так, как показывает телевизор. К сожалению, реальная жизнь рассказывает о совершенно обратном.

Приведу небольшую сжатую и «жаркую» фактологическую подборку (не все директора предприятий ещё это осознали, т.к. «карательных» положений очень много!) — из опубликованных источников ФНС и ЦБ РФ.

Обладая некоей инсайдерской информацией из бюрократических недр, добавлю, что «непечатные» инструкции руководства налоговых органов, правительства РФ ещё жёстче.

Смотрите сами…

Ну, то, что банки ввели лимит в 1.5 % налогов от оборота предприятия — это уже всем известно. Это сразу выбило из колеи приличную часть малого бизнеса, который еле-еле держался на плаву в ожидании перемен к лучшему. 1.5 % заставило забыть о позитивных ожиданиях и элементарно слиться.

Из-за новых правил счета́ «упрощённого» бизнеса оказались под угрозой блокировки. Ранее ЦБ РФ поднял планку по налогам с 0,5 до 0,9 % оборота по счетам. Банки, в свою очередь, устанавливают лимиты на 50 % выше лимитов Центробанка. Поэтому теперь порог по уплате — 1,5-2 %. И это без учёта НДФЛ и взносов — они уплачиваются дополнительно.

Таким образом, взносы и НДФЛ «бьются», конфликтуя друг с другом. Так как проверка идёт по 6-НДФЛ и ЕРСВ.

Далее…

За первое полугодие 2017 года ФНС исключила из ЕГРЮЛ 230 000 компаний якобы с недостоверными сведениями.

Почему «якобы»? — да очень просто.

Многие фирмы тривиально экономят на аренде, поэтому их не могут найти по месту регистрации: вдруг там были дорогие площади? А скажите, кто-то что-то в стране усовершенствовал, чтобы мелкий бизнес развивался?.. Вот «малыши» и экономят: на аренде, складах и персонале.

Как отмечено на сайте ФНС, благодаря проделанной «карательной» работе снизилась доля компаний с признаками проблематичности.

Да? реально? — хочется спросить. — Вы что, не понимаете: кто-то от безысходности ушёл в интернет, кто-то перевёз свой склад в более дешёвое место. Кто-то временно прекратил деятельность, но сведения сдавать продолжает(!) в надежде на лучшее завтра. Которого, увы, дождаться уже вряд ли получится… Их просто вычеркнули из реестра. (Даже со сданной в бюджет отчётностью.)

На основании данных ФНС[1] можно высчитать, что в реестре осталось ещё как минимум 920 000 компаний с признаками недостоверности (23×4). И это, понятно, не предел.

В открытых источниках нигде, естественно, не говорится, что существует негласная установка министерства «экономического развития» (в кавычках) на уничтожение «недостоверных» предприятий. (А она существует!)

И кстати, примеры прямого вымогательства чиновниками разных уровней за налоговую «лояльность» у всех на слуху и на виду. И это только вершина айсберга.

Теперь по пунктам.

- С 19 августа 2017 главбуха обвинят в выстраивании хитрых налоговых схем с контрагентами[2]. Потому подтверждение чистоты сделки с данного момента — задача главбуха.

То есть компания должна доказать, что у неё и её контрагентов нет налоговой выгоды.

И какой главбух на это пойдёт? — спрошу я.

- Вступил в силу закон об обязательной записи бесед главбуха по телефону. Отсюда вывод: бухгалтерам нужно быть осторожными в общении с работниками и директором по соцсетям, мессенджерам и телефону — вся переписка и разговоры могут быть использованы против них[3].

См. вопрос выше.

- Раньше было непонятно, как применять новый закон о запрете налоговых схем. Теперь же ФНС разъяснила закон. Вступивший в силу 19 августа 2017 г.

Инспекторы откажут в учёте расходов и вычете НДС[4], если: основной целью совершения сделки являются неуплата или зачёт (возврат) налога; или обязательство по операции контрагентом не исполнено.

Также подчёркивается, что если хотя бы один из пунктов применим к сделке, — то расходы не примут, налог не зачтут. Особое внимание уделят тому, выполнил операцию контрагент или нет.

Между тем, положение статьи 54.1 (см. пункт 6) не предусматривает для налогоплательщиков негативных последствий за неправомерные действия контрагентов второго, третьего и последующих звеньев. (Успокоили!)

- 17 июля 2017 г. налоговики получили прямой доступ ко всем компьютерам главбуха.

Верховный суд[5] дал зелёный свет на полную проверку главных бухгалтеров. Вся информация на жёстких дисках должна быть представлена инспектору (не полиции!) во время ревизии.

То есть — обыкновенный обыск.

- С 1 октября 2017 за отказ использовать банковские карты штраф — 50 000 руб. Уверен, мало кто об этом знал. Ну вот, извольте[6].

Все продавцы должны иметь терминалы безналичной оплаты и обслуживать наряду с наличкой ещё и карты.

Работа без возможности оплатить картой запрещена!!

Если фирма откажется принимать карты — штраф 50 000. (Ч. 4. ст. 14.8. КоАП РФ.)

На это хочется возразить, что, скажем, весь российский Север, торгующий зимой в 30-градусный мороз на стихийных (и стационарных) рынках джинсами, зимними шапочками и всякой дребеденью, даже ещё понятия не имеет о законе насчёт кассовых аппаратов. Не то что о терминалах приёма банковских карт.

- В НК РФ появилась статья 54.1 НК РФ «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора страховых взносов».

Из закона[7] следует, что с 19 августа 2017 г. все сделки бизнеса должны облагаться налогом по-максимуму.

- Раньше ЦБ не давал указаний банкам проводить жёсткую зачистку бизнеса.

В августе 2017 у бизнеса начались проблемы: банки стали блокировать счета малого бизнеса в соответствии указанием ЦБ РФ[8]. [В том числе и в целях противодействия легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма.]

Введена комиссия 25 % для компаний на снятие наличных. ЦБ предписал банкам заблокировать обналичку с корпоративных карт. Одновременно банки настоятельно, но приватно(!) просят бизнес доплатить пошлины. [Кому неясно, лучше обратиться непосредственно к методичке.]

Вот эта «приватность», — с усилением законодательного давления, — незаметно входит в отношения с представителями контролирующих органов.

Сиречь договориться с инспектором «приватно» — вроде как (негласно) допустимо при абсолютной лояльности бизнеса к функционерам. Т.е., главбух: сдай соседа, сдай нерадивого контрагента, сдай своего директора, открой все свои закрома, контакты, связи — и мы тебя пока не тронем. И директору не сообщим, что ты его сдал.

Дальше больше…

- К примеру, раньше компания могла сослаться на внезапное недомогание бухгалтера, ежели нашлись какие-то ошибки в расчётах. Ну, бывает: живые же люди. День-два, не смертельно…

ФНС и Следственный комитет согласовали штрафы для компаний за «болезнь бухгалтеров»[9].

Болезнь бухгалтера — уголовное для компании дело!

Для чего ФНС разослала по ИФНС методичку по проверкам и штрафам.

- Ранее не было чёткого порога по налогам, за которые блокируют счета.

Бинго!! ЦБ приказал блокировать счета за налоги меньше 0.9 % от оборотов компании.

По новой методичке[10] под ярлык «сомнительная фирма» может попасть даже обычная мелкая компания. Испытывающая временные финансовые трудности. (Которые сейчас практически у всех.)

- «Вы дружите с контрагентом?». ФНС задаст 38 вопросов главбухам и директорам[11].

Следственный комитет подготовил для ФНС список тем, которые чиновники должны учесть в момент проверки компаний.

Цель — установить фиктивность контрагентов.

Вопросы максимально конкретные: адреса складов клиентов, какие взаимоотношения с контрагентами (дружеские, деловые), кто дал указание готовить торговые договоры и др.

- За неуплату взносов до сих пор не было статей в УК РФ. Это было бы глупо. Но…

С августа 2017 г. лично В. Путин ввёл уголовную ответственность за неуплату взносов[12].

По новым статьям УК могут наказать директора компании, учредителя, главбуха и предпринимателя.

- Налоговики без суда закроют проблемных «упрощенцев». Чего до 1 сентября 2017 года они сделать не могли.

С 1 сентября силовики исключают из ЕГРЮЛ тех, кто по полгода не исправлял фальшивые сведения[13]. В центре внимания — фиктивные руководители и массовые адреса.

[Руководителю надо срочно запросить выписку из ЮГРЮЛ и уточнить данные. Если в реестре есть отметка о недостоверности, подать заявление об изменении сведений.]

Пару добрых слов под конец.

Вместе с тем, что стало проще подать жалобу на инспектора: — через личный кабинет, — чего раньше не было (исключительно по почте!), и некие совсем незначительные послабления в оспаривании расхождений, плюс электронный документооборот, «упрощенцев» ждут новые налоговые проверки лишь с 19 августа 2019 года.

ФНС в первую очередь возьмётся за «правильные» расходы[14]. Признать которые вы сможете только в том случае, если ваш контрагент не однодневка и заплатил все налоги по сделке.

Да, и малый бизнес освобождён пока от всех плановых проверок[15] по 31 декабря 2018 года.

Удачи вам, господа предприниматели! И держитесь там…

Примечания:

[1] Сайт ФНС.

[2] ФЗ от 18.07.2017 № 163-ФЗ.

[3] ФЗ от 06.07.2016 № 374-ФЗ.

[4] Письмо ФНС от 16.08.2017 № СА-4-7/6152@

[5] Определение ВС РФ от 17.07.2017 № 302-КГ17/8315.

[6] ФЗ от 01.05.2017 № 88-ФЗ.

[7] ФЗ от 18.07.2017 № 163-ФЗ.

[8] Методические рекомендации ЦБ РФ от 21.07.2017 № 18-МР.

[9] Письмо ФНС от 13.07.2017 № ЕД-4-2/13650@.

[10] Методические рекомендации ЦБ РФ от 21.07.2017 № 18-МР.

[11] Письмо ФНС России от 13.07.2017 № ЕД-4-2/13650@.

[12] ФЗ от 29.07.2017 № 250-ФЗ.

[13] ФЗ от 28.12.2016 № 488-ФЗ.

[14] Статья 54-1 НК РФ.

[15] Новая статья 26.1 ФЗ от 26.12.2008 № 294-ФЗ.

Источник: https://echo.msk.ru/blog/igor_funt/2069108-echo/

Фнс рекомендует налоговым инспекциям ослабить давление на бизнес

https://www.znak.com/2017-04-21/fns_rekomenduet_nalogovym_inspekciyam_oslabit_davlenie_na_biznes

Федеральная налоговая служба рекомендовала региональным управлениям и межрегиональным инспекциям ослабить давление на бизнес. Копия письма, в котором ФНС указывает, как правильно проводить мероприятия налогового контроля, есть в распоряжении Znak.com.

В письме отмечается, что в 2016 году в ряде случаев налоговые органы формально проводили сбор доказательств для подтверждения фактов получения налогоплательщиками необоснованной налоговой выгоды.

В частности, они не оспаривали реальность осуществления хозяйственных операций с контрагентом, подтвержденной первичными документами, но ограничивались выводами о том, что эти документы не достоверны.

Такие выводы были основаны только на допросах руководителей контрагентов, заявлявших, что не причастны к деятельности организаций, или на результатах почерковедческих экспертиз.

В то же время ФНС подчеркивает, что налоговым органам следует исходить из того, что об умышленных действиях налогоплательщиков, направленных на получение необоснованной налоговой выгоды путем совершения операции с проблемным контрагентом или создания формального документооборота с использованием цепочки контрагентов, могут свидетельствовать установленные факты юридической, экономической и иной подконтрольности, в том числе на основании взаимозависимости спорных контрагентов проверяемому налогоплательщику, а также обстоятельства, свидетельствующие о согласованности действий участников сделок, и доказательства нереальности хозяйственных операций по поставке товаров, выполнению работ, оказанию услуг.

Если нет доказательств подконтрольности спорных контрагентов налогоплательщику, нужно исследовать и доказывать недобросовестность действий самого налогоплательщика — по выбору контрагента и обстоятельств, свидетельствующих о том, что контрагент первого звена не выполняет хозяйственные операции. В этом случае налоговые органы не могут приводить в качестве самостоятельного основания для наложения негативных последствий на налогоплательщика признаки недобросовестных контрагентов второго и последующих звеньев цепочки перечисления денег по выпискам банков.

Этот вывод, отмечают в ФНС, следует из обзора судебной практики Верховного суда РФ. Дело в том, что факт неисполнения поставщиком обязанности по уплате налогов сам по себе не может являться основанием для возложения негативных последствий на налогоплательщика, проявившего должную осмотрительность при выборе контрагента, если заключенная сделка реально исполнена.

ФНС отмечает, что установление факта подписания документов от имени контрагентов лицами, которые отрицают их подписание и наличие у них полномочий руководителя, путем проведения допросов и почерковедческих экспертиз не является безусловным и достаточным основанием для вывода о непроявлении налогоплательщиком должной осмотрительности и осторожности при заключении сделки со спорным контрагентом. Это не может быть основанием для признания налоговой выгоды необоснованной.

«Налоговым органам особое внимание необходимо уделять оценке достаточности и разумности принятых налогоплательщиком мер по проверке контрагента», — подчеркивают в ФНС.

В частности, необходимо оценивать обоснованность выбора контрагента проверяемым налогоплательщиком, обращать внимание на отсутствие личных контактов между руководством компании-поставщика и компании-покупателя при обсуждении условий поставок и при подписании договоров.

А также на отсутствие документального подтверждения полномочий руководителя компании-контрагента, копий документа, удостоверяющего его личность, информации о его фактическом местонахождении и местонахождении складских, производственных, торговых площадей, информации о способе получения сведения о контрагенте и т. д.

Необходимо запрашивать у налогоплательщика документы и информацию относительно его действий при выборе контрагента, поясняют в налоговой службе.

В делах о получении налогоплательщиком необоснованной налоговой выгоды мероприятия налогового контроля должны проводиться в рамках предпроверочного анализа, камеральных и выездных налоговых проверок. А в акте проверки должны быть отражены все доказательства, свидетельствующие о получении налогоплательщиком необоснованной налоговой выгоды, добавляют в ФНС.

Отметим, что, по данным Znak.com, больше всего жалоб от бизнеса в ФНС поступало из Уральского федерального округа. Особо острая ситуация в последние месяцы сложилась в Курганской области.

После того, как сразу несколько предпринимателей признались, что испытывают колоссальный прессинг со стороны регионального управления ФНС, часть претензий подтвердила прокуратура области, на ситуацию также обратили внимание губернатор Алексей Кокорин и ГФИ Александр Кистанов.

В середине апреля в УФНС заявили, что будет проработан вопрос создания специальной комиссии по вопросам миграции бизнеса и улучшения инвестиционного климата в Зауралье.

Источник: https://www.znak.com/2017-04-21/fns_rekomenduet_nalogovym_inspekciyam_oslabit_davlenie_na_biznes

Проблемы с налоговой? «Разбираемся» правильно

Первое, что вы должны запомнить – если они уже есть, то сами по себе никуда не денутся.

К сожалению, большинство из предпринимателей думают совсем наоборот, и избирают «тактику страуса». Самый распространенный прием у таких «страусов» – не получать письмо, которое пришло.

Они почему-то считают, что, если они его не получат, то им ничего и не будет. Независимо от того, чего там от них та налоговая хочет.

Это ошибка.

Самый свежий пример. Один обладатель большого Лексуса не стал получать аж 5 писем, которые приходили к нему в течение 2015-2016 годов.

Два из них были из налоговой, два из суда и одно из исполнительной службы.

Ну, не хотелось ему узнавать «плохие новости»!

Он был искренне уверен, что раз он их не получил и ни о чем не знает, то никто и ничего ему не сделает.

Все закончилось в 2017 году. Его «зайчика» – так он называл свой Лексус – забрали на штрафплощадку.

А ему в срочном порядке пришлось заплатить больше 40 тыс.грн., чтобы забрать его оттуда.

Почему так? Что он делал неправильно?

Он не знал о том, что в 2015 году ему начислен налог на транспорт в сумме 25 тыс.грн., а не знал потому, что не стал получать письмо с решением.

Дело в том, что, согласно действующему налоговому законодательству, если документ был направлен вам заказным письмом с уведомлением о вручении, и вернулся не врученным, то в таком случае считается, что он вручен надлежащим образом!!!

Со всеми вытекающими последствиями.

Давайте отойдем от примера с транспортным налогом и разберем схему, как обычно действует налоговая, если ей что-то от вас нужно.

Первый этап. Она направляет вам письмо, в котором сообщает о том, что у нее к вам вопросы и просит дать по ним пояснения. Это может быть несданный отчет или расхождения в уже сданной отчетности, или, может быть, вы должны заплатить налог, о котором и не подозревали… Да все, что угодно.

Если вы его не получаете и оно возвращается, считается, что вы объяснений не дали и у налоговой появляется основание для проверки.

Второй этап. Так как основания у нее есть, начальник инспекции выносит приказ о проведении проверки и копию такого приказа направляют вам по почте вместе с вызовом: куда и когда вам явиться для проверки.

Если вы опять не получите письмо, приказ вернется и акт проверки составят без вас, исходя исключительно из той информации и тех документов, которые есть у налоговиков.

Третий этап. Один экземпляр акта проверки направят вам по почте.

Если вы не получите и это письмо, то после его возвращения начальник инспекции примет налоговое уведомление – решение о начислении вам налогов и/или штрафов.

Четвертый этап. Это решение снова-таки направят вам по почте.

Если оно вернется, то будет считаться, что оно надлежаще вручено и доначисленные налоги и/или шатрафы внесут в вашу лицевую карточку, а у вас появится долг (задолженность, недоимка – назовите как угодно).

Пятый этап. Вам пришлют требование о погашении долга.

Если вы снова его не получите и долг не погасите, то налоговая направит в суд иск о взыскании с вас этой задолженности.

Шестой. Суд пришлет вам определение об открытии производства и повестку о вызове вас в заседание.

Если вы не получите письмо или, получив, не пойдете, то суд рассмотрит дело без вас в одно заседание и вынесет решение о взыскании долга и еще повесит на вас судебный сбор.

Этап седьмой. После решения суда о взыскании долга налоговая получит судебный приказ и отправит его в исполнительную службу. Исполнитель откроет исполнительное производство и пришлет вам решение о его открытии.

Если и его вы не станете получать, то в один «прекрасный» день ваша машина может оказаться на штрафплощадке, квартира и счета под арестом, а вам запрещен выезд из страны.

В зависимости от ситуации или налога, того или иного этапа может и не быть. Например, если речь идет о транспортном налоге – не нужны письмо и акт проверки, налоговая сразу присылает решение.

Если говорить о едином социальном взносе (ЕСВ), то для его взыскания не нужно обращаться в суд. Требование за подписью начальника инспекции можно сразу отправить исполнителю.

Но, в любом случае, прежде, чем что-то сделать (провести проверку, вынести решение, повесить вам долг и т.д. и т.п.

), налоговая обязана или получить с почты уведомление о вручении почтового отправления (в котором был соответствующий документ) или это письмо должно к ним вернуться неполученным с соответствующей отметкой (истек срок хранения, адресат отсутствует, адресат отказался получать письмо).

Поэтому, если к вам пришло письмо, в котором, как вы предполагаете, «что-то ОЧЕНЬ нехорошее» (ну, не будет же налоговая слать вам открытку с поздравлениями «счастья, здоровья, держитесь там») – его лучше получить.

Но не сразу, а потянув время!

Вы должны помнить, что, согласно почтовым правилам, срок хранений заказного письма на почте – один месяц.

Но, как вы понимаете, почтальон может вернуть его и раньше, если вы напрямую откажитесь его получать. Ну, или просто «чтобы не валялось».

Чтобы этого избежать, вам нужно договориться с почтальоном, чтобы он/она его не возвращала, а продержала у себя эти 30 дней.

Потом прийти на почту и получить его в самый последний день.

Ну а, ознакомившись с содержанием письма, принимать решение о дальнейших действиях.

Зачем тогда эта месячная отсрочка, почему бы не получить письмо сразу, если все равно его нужно получать, спросите вы?

А об этом я расскажу вам в одном из моих следующих постов, так что подписывайтесь на меня в Фейсбуке и Твитере.

Что? За что владельцу Лексуса 40 тыс., если налог всего 25ть?

Вы про него еще не забыли?

Источник: https://zarajsky.org/problemy-s-nalogovoj.html

Что делать, если неожиданно пришла налоговая проверка

Автор статьи:

Оглавление:

Визит налоговиков трудно назвать дружественным мероприятием. К счастью, выездные проверки теперь проводятся довольно редко – бравые служащие ФНС всё чаще ограничиваются камеральными.

И всё же всегда нужно быть готовым к тому, что однажды сотрудники этого ведомства постучатся в двери вашей фирмы.

Главное в таких случаях – не паниковать и быстро выстроить правильную стратегию взаимодействия с непрошеными гостями. Давайте разберёмся, как это сделать.

Налоговая проверка организации: особенности

Напомним: выездная налоговая проверка – это мероприятие, по результатам которого налоговые органы доначисляют налоги, сборы и пени, привлекают к ответственности (как налоговой, так и административной) налогоплательщика и занимаются другими узаконенными видами вымогательства.

Плановые выездные проверки проводятся раз в три года, а внеочередные – максимум один раз в год. Внеплановые проверки начинают обычно в случае, если на вас в налоговые и правоохранительные органы неоднократно поступали жалобы от клиентов, контрагентов, конкурентов или просто «неравнодушных» граждан.

Для предпринимателя налоговые проверки становятся хроническим источником конфликтов с ИФНС, злоупотребляющей своими полномочиями. Налоговики часто произвольно (в свою пользу) толкуют налоговое законодательство и допускают массу как мелких, так и очень значительных правонарушений. Ситуация усугубляется тем, что в 2015 году законодатель наделил служащих ФНС новыми возможностями.

Права и полномочия налоговых инспекторов

Служащие ФНС, непосредственно занимающиеся проверкой, наделены очень широким спектром полномочий. Они могут осуществлять следующие мероприятия:

- инвентаризацию – в целях проверки достоверности данных, содержащихся в ваших документах;

- осмотр любых помещений, связанных с вашей коммерческой деятельностью (магазинов, складов, торговых точек, цехов и так далее);

- истребование документов (для последующей их проверки в отделении ИФНС);

- выемку документов (для выявления и подтверждения каких-либо налоговых правонарушений);

- проведение экспертизы (теоретически – с привлечением независимого стороннего эксперта);

- получение экспертного заключения (со всеми выводами, которые эксперт посчитал нужным обозначить в этом акте);

- допрос свидетелей, которые могут быть осведомлены по вопросам, важным для сотрудников налоговой службы;

- вызов свидетелей непосредственно в ИФНС (для последующего допроса);

- привлечение переводчика, если некоторые из ваших документов составлены на иностранном языке.

Как видим, список довольно солидный. Однако это не означает, что сотрудники налоговой имеют право на всё. Ваша задача – наблюдать за тем, чтобы они не выходили за рамки своих полномочий (и по возможности пресекать все эксцессы подобного рода).

Как снег на голову

Иногда налоговики приходят совершенно неожиданно. Вы не получали уведомлений и предупреждений (или получили соответствующий документ буквально за день до визита), а ФНС уже на пороге. Насколько это правомерно?

Дело в том, что решение о проверке сперва обязательно должны отправить руководителю фирмы по почте. Причём не просто отправить, а дождаться ответа, в котором руководитель должен подтвердить получение письма с решением и уведомлением.

Понятно, что письмо не всегда приходит прямо на следующей день после отправки, а вы не каждый день проверяете почтовый ящик. Но ФНС это не интересует – служащие просто отсчитывают 6 дней с момента отправки корреспонденции и приходят с проверкой, даже если так и не получили ответа.

Но ведь требование о предупреждении считается выполненным только после получения подтверждающего письма! Следовательно, налоговая проверка без предупреждения должна признаваться неправомерной. Просто не пустить инспекторов нельзя – это чревато.

Зато у вас появится дополнительный «козырь в рукаве», если впоследствии придётся обжаловать решение налогового органа.

Порядок действий

Если вы узнали о предстоящем визите инспекторов хотя бы за день или два, вам нужно срочно заняться подготовкой к встрече «гостей».

- Немедленно приведите первичную документацию в соответствие с бумагами контрагентов. У них и у вас первые и вторые экземпляры всех документов должны быть абсолютно идентичными. Обратите внимание на подписи и печати, нумерацию, даты.

- Сообщите своим контрагентам, что к ним, возможно, придёт встречная проверка. Они должны будут подтвердить налоговым инспекторам факт хозяйственной деятельности, иначе перечисленные контрагентам деньги (отнесённые к затратам) наверняка будут признаны дополнительным доходом. Для вас это будет означать доначисление налогов и назначение штрафов с пени.

- Подготовьте офис. Оставьте там только те бумаги, наличие которых будет обоснованным и законным с юридической точки зрения. Запомните: никаких лишних сведений! Не относящиеся к делу документы, печати и штампы – временно заберите всё это домой. Ваша задача – максимально ограничить информацию, до которой смогут добраться проверяющие.

И вот он, момент истины – инспекторы на пороге. Налоговая проверка пришла, и надо что-то делать дальше.

- Поинтересуйтесь, на каком именно основании проводится проверка (по жалобам граждан или же в результате окончания срока действия прежнего предписания).

- Попросите продемонстрировать вам постановление о проведении проверки и внимательно прочтите его. Зачастую в состав проверяющей группы входят люди, никак не обозначенные в постановлении. Возможно, это простое следствие текучки кадров, но присутствие таких лиц – серьёзное правонарушение. Вы вправе не пустить «лишних проверяющих» за порог или поступить немного хитрее (ниже об этом будет сказано более подробно).

- Записывайте на диктофон все переговоры с инспекторами. Запись может стать дополнительным доказательством какого-либо правонарушения, если инспекторы совершат таковое.

- Сохраняйте самообладание и всегда думайте, прежде чем сказать что-либо. Почти все опытные налоговики – хорошие психологи. Не исключено, что они будут провоцировать вас «скользкими» вопросами или даже оказывать психологическое давление. Если вопросы явно выходят за рамки делового общения, решительно откажитесь на них отвечать (можно апеллировать при этом к 51 статье Конституции, которая позволяет гражданам не свидетельствовать против себя и своих близких).

Если вы будете следовать этим нехитрым правилам, пережить налоговый «налёт» станет гораздо проще. Кстати, бороться с произволом проверяющих можно и другими способами – более неоднозначными, но очень результативными. Некоторые из них могут показаться вам некрасивыми. Применять их или нет – вопрос личного выбора.

Хитрости и чит-коды

Опыт многих предпринимателей позволяет выделить несколько эффективных контрдействий. С их помощью можно свести к минимуму вероятность попадания под пресс штрафов и дополнительных выплат.

- Никогда не пытайтесь дать налоговикам взятку. Это чистой воды самоубийство. Помните совет записывать все переговоры на диктофон? Так вот, налоговые инспекторы делают то же самое, причём зачастую фиксируют происходящее ещё и на видео.

- Если вы заметили, что налоговики совершили пару незначительных правонарушений, не обязательно сразу же уличать и разоблачать своих визитёров. Зафиксируйте все допущенные ими ошибки (незаконные запросы документов, неправомерные требования о предоставлении сведений, провокационные вопросы), а затем, уже после вынесения заключения, оспорьте их в ведомственном порядке. Велик шанс, что действия проверяющих будут официально признаны неправомерными, а итоговый акт проверки – недействительным.

- Таким же образом можно поступить, если в составе комиссии присутствуют люди, которых нет в списке. Зафиксируйте факт их присутствия, уточните ФИО и должности, а после вынесения акта обратитесь в ИФНС с жалобой. Грубое нарушение процессуального порядка ведёт к отмене решения, вынесенного проверяющей комиссией.

- Внимательно проверьте акт по итогу выездной проверки. Сумма начисленных штрафов будет указана как в этом акте, так и в требовании об уплате налогов (либо в решении о привлечении к ответственности, если до такого дойдёт). Возможен вариант, когда в акте налоговики указывают одни суммы, а в требовании или решении – другие. Это несоответствие – ещё один неплохой повод для признания решения налоговых служащих незаконным.

- На непредвиденный случай вроде наложения имущественного взыскания или блокировки счёта можно завести резервный расчётный счёт.

Всегда смотрите по ситуации, стоит ли применять перечисленные способы. Помните, что неумело предпринятые меры могут иногда обернуться против вас же. Утверждение, что делать при налоговой проверке нужно всё возможное – мол, в критической ситуации все средства хороши – неверно.

Самые распространённые процессуальные нарушения при проверках

Итак, схема понятна: нарушение – жалоба в ведомственном или судебном порядке – признание заключения проверяющей комиссии незаконным (или хотя бы отмена отдельного решения).

Действует такая связка не всегда, но довольно часто, и при должном упорстве можно добиться своего.

А если вы не любите рисковать – просто внимательно следите за ходом проверки и сразу указывайте сотрудникам ФНС на их ошибки.

- Очень часто налоговики произвольно расширяют вопросы проверки. Изучение сведений, не относящихся к отражённым в первоначальном постановлении налогам и налоговым периодам, запрещено – нужны новое решение и отдельная проверка.

- Инспекторы не вправе проверять уже «обработанные» ими прежде периоды. Исключений три: ликвидация (либо реорганизация) фирмы, предоставление уточнённой налоговой декларации и принятие решения вышестоящим налоговым органом о проверке деятельности нижестоящего. Часто это правило игнорируется.

- Ещё одно грубое нарушение – проведение в течение одного года более двух выездных проверок. Третья и последующие считаются недопустимыми (в соответствии с 89 статьёй Трудового кодекса).

- Осуществлять проверку может только тот орган ФНС, в котором вы стоите на учёте. Проведение проверок ненадлежащим органом – явление редкое, но возможное.

- Предоставить возражения по результатам проверки можно в течение 15 дней. Иногда инспекторы идут на хитрость и предлагают бухгалтеру подписать акт с неправильной датой. В результате срок подачи жалобы искусственно сокращается (зачастую как раз на две недели).

- Угрозы и психологическое давление – методы, широко используемые налоговиками. Прямые угрозы привлечением к административной ответственности и прозрачные намёки на непорядочность равно недопустимы.

- Выемка документов без мотивированного и обоснованного постановления.

Хитростей и нарушений может быть много, и некоторые из них почти невозможно распознать. Обезопасить себя на 100 % не получится – увы, но это так. Можно лишь минимизировать риски, следуя приведённым выше рекомендациям.

В 2015 году налоговые проверки организаций стали носить более «хардкорный» характер из-за расширения полномочий ИФНС. Но опасаться инспекторов не следует – они не всемогущи. Не теряйте голову, демонстрируйте им абсолютную готовность защищать свои интересы – и всё закончится благополучно для вас. Налоговики предпочитают не связываться с предпринимателями, способными постоять за себя.

Источник: https://dezhur.com/db/usefull/chto-delat-esli-neozhidanno-prishla-nalogovaya-proverka.html