Как заполняется налоговая декларация по земельному налогу?

Все организации, эксплуатирующие земельные участки, должны самостоятельно рассчитывать и уплачивать земельный налог. Им необходимо отчитывать о своевременной уплате такого сбора в налоговых органах.

Отчет подается в унифицированной декларации, содержащей сведения о налогоплательщике. Далее заинтересованные лица смогут прочесть, как правильно заполняется налоговая декларация по земельному налогу и в какие сроки ее нужно сдать.

Что это за документ?

Декларация, в которую вносятся данные по земельному налогу, представляет собой унифицированный документ формата А4, состоящий из нескольких частей.

В них входит:

- титульный лист;

- первый раздел;

- второй раздел.

Для использования организациями с целью сдачи отчетности в налоговые органы бланк утверждается отдельным приказом ФНС России.

Нормативная база

Перечислять земельный налог в казну должны все физические и юридические лица, получившие надел в наследство или имеющие другие права на земельный участок или его бессрочное пользование. Такая норма указана в ст.389 НК РФ.

Данный закон имеет исключения, позволяющие не уплачивать обязательный налоговый сбор.

В его число входят такие участки земли:

- переданные в безвозмездное пользование;

- используемые по договору аренды;

- изъятые из оборота;

- лесные угодья, на которых производятся лесозаготовки;

- расположенные под многоквартирными домами и входящие в их общее имущество.

Размер налога не превышает 1,5 % от кадастровой стоимости.

Размер ставки регулируется региональными властями в соответствии с Федеральным законом и Налоговым кодексом РФ.

После расчета и уплаты сбора организации обязаны подавать заполненную декларацию в налоговые органы.

Кем утверждается форма?

Форма бланка отчетности организаций за внесение обязательной платы за участки представляет собой декларацию по земельному налогу, которую утверждает ФНС РФ.

Согласно ему отчитываться в 2018 году за предыдущий (2016 год) нужно было по старой форме декларации.

Ее бланк был утвержден более ранним Приказом ФНС России — № ММВ-7-11/696@ от 28.10.2011.

Эта форма налогоплательщикам хорошо известна, т.к. действует на протяжении долгого периода времени.

Нужно отметить, что законодательные органы часто вносят изменения в отношении налоговой базы, поэтому они коснулись и декларации по уплате налога за использование земельных участков.

Кто сдает?

В РФ земельными участками владеют различные юридические и физические лица, использующие их для предпринимательской деятельности. По закону они обязаны уплачивать сбор в казну и отчитываться об этом в налоговые органы.

Однако декларацию по земельному налогу должны сдавать только указанные в нормативных актах владельцы земельных участков:

- Организации сельскохозяйственного направления деятельности, которые занимаются выращиванием продукции с целью получения прибыли.

- Общины дачного и садоводческого характера, имеющие приусадебные участки.

- Компании, имеющие земли с расположенными на них производственными постройками.

- Группы граждан, участвующие в долевом владении лесных угодий.

- Туристические компании, имеющие оздоровительные лагеря, санатории, базы отдыха и т. п.

В законе еще указаны льготные категории, освобожденные от уплаты земельной пошлины:

- территории в государственной собственности.

- наделы, снятые по законодательству РФ из оборота;

- части земельного фонда, представляющие историко-культурные ценности.

- участки, выданные застройщикам под возведение многоквартирных домов.

При подведении итогов за год бухгалтеру нужно собрать необходимую информацию для составления отчета. Когда декларация по земельному налогу заполнена, то ее необходимо оправить в налоговую инспекцию.

Для этого предусмотрено 2 способа:

- Через интернет ресурс в электронном виде он отсылается при помощи специальных программ по сдаче отчетности в цифровом формате.

- Подается на бумаге лично руководителем организации либо через ответственного исполнителя, назначенного директор с оформлением ему соответствующей доверенности на данные действия.

- Отправить заказным письмом с описью вложенных документов по почте. При этом датой сдачи декларации будет считаться число, указанное на квитанции об оплате услуг почтовой связи.

Декларация по земельному налогу 2018

Давайте поговорим подробнее об особенностях заполнения декларации по земельному налогу за 2018 год.

Куда сдается?

Подавать заполненную бланк отчетности по оплате земельного налога для юридических лиц следует в ту Инспекцию ФНС, которая контролирует местность расположения имеющегося у организации участка.

Однако здесь есть несколько нюансов:

- Если у компании имеются участки, расположенные в регионах под юрисдикцией разных муниципальных округов, то заполняются отдельные отчеты и подавать их следует в соответствующие инспекции в зависимости от места расположения подотчетной им земли.

- Когда организация имеет более одного земельного участка в разных районах, но они все подконтрольны единому налоговому учреждению, то декларацию подают в единственном экземпляре с подробными сведениями по каждому из наделов.

- В тех случаях, когда компания является крупнейшим плательщиком налогов, то отчитываться по декларации за все имеющиеся участки необходимо в ту ИФНС, в которой она состоит на учете.

Теперь давайте разберемся, как заполнить этот бланк.

Правила и порядок заполнения

Для организаций подающих налоговую декларацию по уплате земельного сбора утверждена инструкция по ее заполнению.

Подробно ознакомиться с ней можно в Приказе ФНС РФ от 10.05.2017 № ММВ-7-21/347@. Далее рассмотрим вкратце правила ее заполнения.

Общие

При заполнении декларации необходимо соблюдать общие требования для всех организаций:

- Денежные данные необходимо отражать в целых рублях, придерживаясь следующего округления: при значении от 50 копеек и более прибавляют целый рубль; если менее 50 копеек, то сумму не увеличивают на 1 рубль.

- Нумерация страниц проставляется в трехзначных числах: например, первый лист — 001, десятый – 010.

- Заполнять ячейки и все остальные сведения необходимо слева направо, начиная с крайней левой.

- В свободные квадраты, оставшиеся после внесения сведений, проставляют прочерки по всей длине.

- При ручном способе внесения информации использовать можно только ручки с чернилами черного, синего и фиолетового цвета. Данные вносятся большими печатными буквами без помарок и ошибок.

- В цифровом формате используется шрифт Courier New (размер 16 – 18).

- Нельзя использовать двухстороннюю печать при составлении декларации.

- Не допускается исправление ошибочных данных с помощью корректирующих средств, подчисток.

- Не следует скреплять документ способом, проводящим к деформации листов.

Титульный лист

На первой странице декларации, титульном листе, должна быть отражена информация об организации.

В соответствующие строки и графы нужно вписать следующие сведения:

- наименование предприятия;

- коды ИНН и КПП;

- индивидуальную информацию о лице, которое занимается заполнением и подачей декларации в ИНФС;

- о дате подачи отчета;

- подпись ответственного лица.

- за какой налоговый период составлен отчет;

- номер корректировки.

Обычно составление декларации начинают с титульного листа.

1 раздел

Первый раздел подлежит заполнению информации о суммах налога, авансовых платежах, доплатах, КБК, коде ОКТМО.

В этом разделе в соответствующих полях проставляют данные о следующем:

- внесенных в бюджет в течение года авансах по земельному налогу;

- сумме платежа, полученной по итогам отчетного периода.

При наличии нескольких участков по разным муниципальным округам нужно отразить все ОКТМО в соответствующих полях первого раздела.

2 раздел

Второй раздел должен содержать подробные отдельные сведения о расчете налогов по участкам.

Для этого отражают такие данные:

- присвоенный номер надела по паспорту кадастровой службы;

- категория земельного участка

- ОКТМО;

- КБК;

- кадастровая цена надела;

- соответствующий кадастровой стоимости размер налогообложения с учетом имеющихся льгот;

- какая часть определена в правах на землю;

- месячный срок владения наделом за отчетный год;

- расчетный коэффициент Кв, определяющий отношение количества месяцев владения к общему числу месяцев за отчетный год;

- местную или региональную ставку налога, утвержденную властями по месту расположения участка;

- итоговую сумму по уплате земельного налога.

Раздел должен включать расчет налога только для 1 надела.

Для лиц имеющих несколько земельных участков на территории, подконтрольной одной ИНФС, количество листов по разделу 2 должно совпадать с их числом для отчета по одной декларации.

В некоторых случаях подается нулевая декларация. Ее тоже следует подавать даже если налоговая величина равна нулю.

Такая ситуация возможна при следующих обстоятельствах:

- если льготы уменьшают налог до нуля;

- из-за отсутствия налоговой базы;

- при освобождении от налоговых обязательств по уплате за землю.

Отчитываясь по нулевой декларации, налогоплательщик подтверждает законное отсутствие необходимости вносить пошлину за земельный участок в бюджет, что в свою очередь уберегает его от штрафов.

В чем отличие бланков за разные годы?

Нет ни одного налога, который бы обошли стороной изменения о порядке его исчисления или оплаты. Соответственно отражаются они и на бланках налоговых деклараций.

Таким образом, для отчетности за налоговый период 2018 года уже вступил в силу новый формат декларации по земельному налогу.

К ним принадлежат такие поправки:

- По п. 2.6 удален указ по сдаче отчета в бумажном виде и отменено приложение съемного носителя информации, использование двумерного штрих-кода в отношения даты сдачи отчета.

- Из титульного листа удалена графа для проставления кода ОКВЭД и отменена обязанность заверения печатью налогоплательщика.

- По пункту 3.2.11 теперь необходимо указывать полный телефонный номер плательщика налога с кодом страны.

- Во 2 разделе декларации по строке 050, где нужно отражать кадастровую стоимость надела, теперь разрешено вместо нее вписывать его нормативную цену.

Это является важным для жителей Крыма, т.к. они используют этот параметр при исчислении стоимости своих участков.

В тексте пункта 5.7 вписано пояснение о понятии нормативной оценке земельного надела.

Изменения претерпело поле из раздела 2, в которой отражается налоговая база. В нем используется имеющаяся налоговая льгота, указанная в п. 2 ст.387 НК РФ.

В старом бланке в этом месте нужно было ссылаться на значение налоговой льготы, оговоренной законом в п. 5 ст. 391 НК РФ.

Этому показателю были выделены 2 строки по разделу 2 в декларации, но посте их устранения претерпели изменения и коды в следующих строках.

Теперь для строки «Налоговая база» соответствует код -110 (раньше был – 130). В ней жители из Крыма и Севастополя записывают нормативную цену земли.

Образец заполнения

Для примера приведем образец заполненной декларации за отчетный период – 2016 год.

Пример заполнения декларации за 2016 год

Бланк новой формы декларации можно скачать бесплатно здесь:

Новая форма декларации по земельному налогу (бланк)

Порядок заполнения налоговой декларации по земельному налогу

Срок сдачи

Подавать налоговую декларацию в Инспекцию нужно не позже 1 февраля в году, следующем сразу за отчетным периодом.

Если этот день будет выходным или праздничным, то срок заканчивается в первый рабочий день, следующий за 01 февраля. Такое положение изложено в НК РФ.

Лучше соблюдать сроки предоставления декларации, т.к. за просрочку или несвоевременную сдачу нарушителю грозит штраф.

Штраф за непредоставление

За несвоевременную отчетность перед налоговыми инспекциями по начислению и уплате земельного налога предусмотрены штрафные санкции.

Они имеют свои лимиты:

- Сумма штрафа составляет 5 % от земельного налога за каждый месяц просрочки.

- Общее значение санкций не может превышать 30% суммы уплаты налога, но не менее 1000 рублей.

Вопросы

Конечно же, при заполнении декларации, в которой налогоплательщики отчитываются по начислению и уплате земельного налога, возникают вопросы.

Рассмотрим наиболее актуальные из них.

Сдают ли документ ИП?

Декларировать свою налоговую отчетность по земельным участкам обязаны только компании.

Это объясняется тем, что расчет суммы налога за них производит ФНС и для оплаты им высылается уведомление от налогового органа.

Что делать, если заполнена неверно?

Насколько бы слажено и четко ни был организован процесс бухгалтерского учета, избежать ошибок в расчетах по бюджетным обязательствам практически не может никто.

Поэтому могут возникать ситуации с переплатами или недоплатами по налоговым сборам. Выявить их могут как при заполнении декларации о земельному налогу, так и после ее сдачи.

Как должен поступить бухгалтер, если налоговая декларация заполнена неверно?

Если в компании выявлены ошибки в уже поданных декларациях в ИНФС, то нужно оформить новую, так называемую «Уточненную декларацию».

Что такое уточненная декларация?

В названии документа «Уточненная декларация» уже есть ответ на этот вопрос.

При его заполнении в специальном поле титульного листа обозначают признак корректировки. Для этого ставится 1, если данные в отчете исправляются впервые, или 2, если сдается уже повторный корректировочный отчет и т.д.

Как отразить переплату по налогу?

В каждой налоговой отчетности отводятся места для показаний начисленного и уплаченного налога.

Ошибка при переплате налога отразится в уплаченной сумме. Отрицательное значение между начисленным и уплаченным налогом обязательно покажет переплаченные средства.

Здесь есть некоторые нюансы.

Если ошибки были допущены при составлении платежного поручения, то достаточно показать этот факт в уплаченных суммах.

В некоторых случаях ситуация усложняется, когда суть вопроса заключается в завышении налоговой базы или в исчислении налогового сбора, приведшего к переплате.

Для всех организаций существует общий порядок, регулирующий представление любых налоговых деклараций.

Подробнее о правилах подачи налоговой отчетности можно прочесть в ст.80 НК РФ.

Источник: http://buhdzen.ru/nalogi/zemelnyj-nalog/deklaracija/

Декларация по земельному налогу. Пошаговый порядок заполнения

Декларация по земельному налогу — обязательный документ, который представляют в налоговую инспекцию (по местонахождению участка земли) юридические и физические лица – собственники земельных наделов, наделены обязанностью уплачивать налог согласно главе 31 НК РФ.

В составе декларации:

- титульный лист;

- 1 раздел, с обозначенной суммой налога;

- 2 раздел, отображающий расчет базы налога.

Основаниями уплаты земельного налога и сдачи декларации есть использование земли в коммерческих целях. Уплата налога осуществляется за участки, находящиеся в праве собственности, постоянного бессрочного или наследуемого пожизненного владения.

Декларации представляется не позднее 01.02. года, наступающего за истекшим налоговым периодом.

Физические лица, которые используют землю в личных целях (для жилищного строительства, организации дачного или садового хозяйства) уплачивают сбор на основании уведомлений, выставленных налоговыми инспекциями. Декларацию они не подают.

Лица, владеющие землей на условиях аренды, а также те, у которых есть право безвозмездного пользования, освобождаются от обязанности подачи декларации и уплаты земельного налога.

Порядок заполнения декларации

В титульном листе отражаются следующие данные:

- ИНН и КПП юридического лица, которые присваиваются ему налоговым органом по местонахождению, в который сдается отчетность.

- КПП— код из свидетельства о постановке на учет в инспекцию.

- Номер корректировки — при представлении первичной отчетности — «0», по уточненной — «1» впервые, и от 1 по порядку — повторно.

- Период, за который производится уплата налога: 34 — для календарного года;50 — для организаций в стадии реорганизации или ликвидации.

- Отчетный год.

- Код налоговой инспекции. 213 — по месту учета для крупнейшего плательщика; 216 — для его правопреемника;270 — по месту нахождения земли или ее доли.

- Наименование организации следует указывать согласно данным в учредительном документе организации.

- “Форма реорганизации (ликвидации)” указываются коды: 1 — для преобразования; 2 — слияния; 3 — разделения; 5 — присоединения; 6 — разделение с присоединением;0 — ликвидации.

- Номер контактного телефона указывается с кодом страны без пробелов.

- Количество страниц составленной декларации включает копии или оригиналы документов, которые подтверждают полномочия представителя отчетности.

- Достоверность и полноту данных подтверждается одним из двух значений: «1» — для руководителя организации;«2» — для представителя налогоплательщика.

Подписывает титульный лист руководитель, расшифровав Ф.И.О., и проставив дату подписания. Это же касается и представителя налогоплательщика, который подтверждает свои полномочия прикреплёнными документами.

Раздел 1

Данные вносятся по всем облагаемым наделам и их долям.

В первой строке – наименование соглашения о разделе продукции.

Строка: 010 — КБК, по которому уплачивается сумма из строки 030.

Строка: 020 — код, в соответствии с ОКТМО.

Строка: 021 — налоговая сумма за налоговый период.

Сумма авансового налогового платежа текущего года (в рублях) указывается по строкам:

- 023 — за первый квартал;

- 025 — за второй квартал;

- 027 — за третий квартал;

Строка: 030 — сумма налога на земельный участок к уплате в бюджет (разница суммы строки 021 и сумм авансовых платежей). Если полученная величина принимает отрицательное значение — ставится прочерк.

Строка: 040 — налоговая сумма к уменьшению (разница суммы строки 021 и сумм авансовых платежей). Если число отрицательное, оно указывается без знака «-», если положительное — ставится прочерк.

Достоверность и полнота сведений заверяются как на титульной странице.

Раздел 2

Указав ИНН и КПП, отобразите кадастровый номер участка земли.

Строка: 010 — КБК.

Строка: 020 — код, в соответствии с ОКТМО.

Строка: 030 — код земельной категории земли.

Строка: 040 — указывается срок приобретенных земельных участков для жилищного строительства одним из двух значений:

- «1» — срок 3 года;

- «2» — более 3 лет.

Строка: 050 — кадастровая стоимость земли или ее доли.

Строка: 060 — доля юридического лица в праве на землю в виде дроби (для земельных участков в общей или совместной стоимости).

Строки: 070–080 — код льготы и необлагаемая сумма, уменьшающая базу налога.

Строка: 090-100 — код льготы по доле необлагаемой площади и величина доли.

Строка: 110 — налоговая база (кадастровая стоимость на 01.01. налогового периода).

Строка: 112 — налоговая ставка.

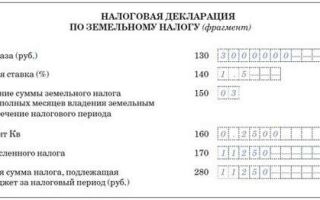

Строка: 130 — число полных месяцев в году, в течении которых земля была во владении.

Строка: 140 — коэффициент Кв, как отношение полных месяцев к числу календарных.

Строка: 150 — налоговая сумма за налоговый период (строка 110 × строку 112 × строку 114) ÷ строку 100.

Строка: 160 — число полных «льготных» месяцев.

Строка: 170 — коэффициент Кл, как отношение месяцев без применения льгот к календарным.

Строки 180–240 отражают использование всех возможных льгот.

Строка: 250 – исчисленная сумма налога к перечислению в местный бюджет. Равность значений:

- строка 250 = строка 150 – строка 230;

- строка 250 = строка 150 – строка 190;

- строка 250 = строка 150 – строка 210.

Чистый бланк декларации можно скачать по ссылке.

Уточненная декларация

Если вы хотите узнать, как решить именно Вашу проблему — звоните: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64.

В случае обнаружения налогоплательщиком в декларации по налогу на землю факта неполного отражения сведений или факта их неотражения, а также ошибок, которые привели к занижению итоговой суммы налога к уплате, налогоплательщик в обязательном порядке вносит необходимые изменения в расчеты и представляет уточненную декларацию в тот налоговый орган, в который представлялась первичная.

Если же он обнаружил недостоверные сведения или ошибки, которые не привели к занижению налоговой суммы, он не обязан вносить в отчетность изменения, однако имеет на это право.

Налогоплательщик может воспользоваться правом перерасчета суммы земельного налога и налоговой базы в случае, если допущенные ошибки привели к завышенной итоговой сумме налога. Это делается за тот налоговый период, в котором такие ошибки (относящиеся к прошлым периодам) были выявлены.

Уточненную декларацию необходимо представлять в налоговую инспекцию по форме, которая была действительна в налоговый период, за который вносятся уточнения.

В случае, если период совершения ошибок определить невозможно, перерасчет суммы земельного налога и налоговой базы производится в периоде, в котором ошибки были выявлены.

Внешне бланк уточненной декларации не отличается от бланка первичной. Единственное отличие заключается в том, что, внося данные в титульный лист в строке «номер корректировки», при представлении уточненной отчетности проставляется не «0», а «1» впервые, и от 1 по порядку — повторно.

Реализация земельного участка и налог на прибыль

Если организация продает земельный участок, определяя налоговую базу налога на прибыль бухгалтер должен знать, как земля была получена: приватизирована, приобретена безвозмездно или куплена для перепродажи.

Статьей 247 Налогового Кодекса установлено, что объектом обложения налогом на прибыль является полученная прибыль – это доходы, которые уменьшены на величину расходов. Доход определяется в большинстве случаев ценой в договоре.

Для определения расходов необходимо учитывать, как земельный участок оказался в собственности организации.

Если реализуется земельный участок, ранее приобретенный у юридического или физического лица, в таком случае нужно руководствоваться нормами статьи 268 Налогового Кодекса, учитывая, что 256 статьей установлено, что земельный надел не может считаться амортизируемым имуществом.

При реализации такого имущества организация может уменьшить доход от такой операции на цену создания или приобретения этого имущества.

Если земля изначально приобреталась для перепродажи, налогоплательщик может уменьшить доход на сумму всех расходов, связанных с приобретением.

Даже если земля отражена в составе товаров, все равно нужно зарегистрировать право собственности.

Если реализуется приватизированная земля, при исчислении базы налога на прибыль стоимость участка (в бухгалтерском учете) признается как расходы.

Если земля была получена безвозмездно, ее стоимость в расходах не учитывается.

Прибыль или убыток от реализации имущественного права на землю определяется разницей между ценой такой реализации и невозмещенными налогоплательщику затратами, связанными с получением права на участок. Невозмещенные затраты – разница затрат на получение права на участок и суммы расходов, которые учитывались для целей налогообложения до реализации данного права.

Убыток от реализации земельного права будет иметь место, если невозмещенные затраты превышают цену реализации.

При реализации земельного участка вместе со зданием, находящимся на нем, прибыль от реализации подобного вида сооружений будет считаться объектом налогообложения. Если это амортизируемое имущество, организация вправе уменьшить доходы на остаточную стоимость имущества и на сумму расходов, связанных с реализацией.

Если результатом стал убыток, он будет включен в прочие расходы равными частями на протяжении срока, который определяется разницей срока полезного использования и срока эксплуатации до момента реализации.

При реализации имущественных прав на землю, налогоплательщик может уменьшить доход на сумму расходов, связанных не только с реализацией, но также и с хранением, обслуживанием и транспортировкой реализуемого имущества.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: http://zakonometr.ru/zemlja/dokumenty/uchastok/zemelnyj-nalog/zapolnenie-deklaracii.html

Налоговая декларация по земельному налогу

Все организации и индивидуальные предприниматели, которые имеют в собственности земельные участки, вместе с декларацией по УСН или ЕНВД должны сдавать в налоговые органы декларацию по земельному налогу.

Уплата налога выполняется только в том случае, если участок полностью сформирован и правильно оформлен, в противном случае (например, если ему не присвоен кадастровый номер или категория) налоговые органы не могут взимать налог.

Также плательщиками налога являются физические лица.

Кто является плательщиком земельного налога

В соответствии с п. 1 ст. 388 НК РФ плательщиками земельного налога являются физические и юридические лица, владеющие земельными участками на праве собственности, постоянного пользования или пожизненного наследуемого владения. Данное основание накладывает на гражданина или компанию обязательство о регулярном отчете за уплату земельного налога.

Сдача налоговой декларации по земельному налогу

Декларация в отношении земельного участка заполняется юридическими лицами по итогам года, отчет передается в налоговые органы.

Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налоговая декларация по налогу на землю сдается в инспекцию по месту нахождения земельного участка, при наличии в пользовании организации нескольких наделов, находящихся на разных территориях, деклараций будет необходимо сдавать несколько.

Сдать отчет в налоговые органы можно тремя способами:

- лично – сдать может первое лицо организации или лицо, имеющее доверенность. Декларация заполняется в двух экземплярах, один забирает инспектор, второй возвращается налогоплательщику с отметкой о принятии документов;

- почтой – отправляется ценным письмом с описью во вложении, сроком сдачи декларации признается дата отправки письма;

- в электронном виде – посредством формы, представленной на сайте налоговой инспекции, либо путем использования услуг специализированных фирм.

Налоговая декларация по земельному налогу 2018

Сроки подачи налоговой декларации по земельному налогу в 2018 году:

- не позднее 1 февраля 2018 года – за 2017год;

- не позднее 1 февраля 2019 года – за 2018 год.

Порядок заполнения налоговой декларации по земельному налогу утвержден Приказом ФНС России от 10.05.2017 г. № ММВ-7-21/347, который требует:

- декларация может быть представлена на бумажном носителе либо в электронной версии;

- при собственноручном заполнении необходимо использовать печатные буквы и чернила черного или синего цвета;

- любые исправления помечаются должностным лицом, запрещается использовать корректирующие средства;;

- при отсутствии какого-либо значения в нужной ячейке ставится прочерк;

- в каждой ячейке строки указывается только одно значение;

- страницы документа должны быть пронумерованы и не иметь никаких видимых повреждений.

Общие требования к заполнению декларации

Документ заполняется на отдельном бланке в соответствии с требованиями действующего законодательства. Оформление декларации выполняется по следующим правилам:

- документ может быть заполнен на бумажном носителе либо с помощью программного обеспечения;

- декларация в бумажном виде заполняется шариковой или перьевой ручкой черного или синего цвета;

- в каждой ячейке строки указывается только одно значение, отсутствие которого оформляется прочерком;

- при наличии исправлений необходимо выполнить подпись должностного лица, подтверждающего исправление;

- все страницы декларации нумеруются, в независимости от того, присутствуют в ней или отсутствуют все страницы;

- налоговая декларация не допускает использование корректирующих средств;

- запрещается использование двух сторон листа при заполнении декларации, каждая страница печатается на отдельном листе;

- документ нельзя скреплять степлером или сшивать, повреждение бумаги не допускается;

- все поля текста декларации заполняются только печатными символами.

Состав декларации по земельному налогу

Налоговая декларация на землю состоит из:

- Титульного листа

- Раздела 1 «Сумма земельного налога, подлежащая уплате в бюджет»

- Раздела 2 «Расчет налоговой базы и суммы земельного налога»

Скачать бланк налоговой декларации по земельному налогу

Рассмотрим сложные моменты заполнения декларации каждого раздела более подробно.

Титульный лист

- Прописываются сведения ИНН/КПП, номер страницы и номер корректировки:

- Общий показатель налогового период – 34, если компания ликвидируется либо реорганизуется в этой графе ставиться показатель «50».

- Показатель по месту нахождения указывается в соответствии с тем, в какую инспекцию подается документ. Как правило, этот показатель составляет значение «270», поскольку декларация по земельному налогу представляется в инспекцию по месту расположения участка.

Раздел 1 декларации

Данный раздел является сводным, он заполняется по всем участкам, находящимся на территории одного муниципального образования, здесь отражаются общие суммы налога, подлежащие уплате по различным кодам ОКТМО, которые соответствуют отдельным муниципальным образованиям. Следует обратить особое внимание при заполнении КБК, данные отличаются в зависимости от места расположения участка, который может находиться на территории сельских поселений, городского округа или межселенных территориях.

Раздел 2 декларации

Специалисты рекомендуют начинать заполнение декларации с раздела № 2, где производятся расчет налоговой базы и суммы налога по каждому участку, по которым налогоплательщик отчитывается в конкретную налоговую инспекцию.

- В самой верхней прописывается кадастровый номер земельного участка;

- Графа «кадастровая стоимость — 050» — показатели указываются по состоянию на 01 января текущего года, напомним, что ее размер меняется ежегодно. Однако, если земельный участок был образован в течении налогового периода, кадастровая стоимость указывается на момент этого образования.

- Если участок находится в долевой собственности, в графе «доля налогоплательщика в праве на земельный участок» делается отметка, согласно правоустанавливающего документа для участков.

- Коды налоговых льгот для строки «090» отражены в приложении 6 к Постановлению о заполнении декларации.

Скачать образец заполнения налоговой декларации по земельному налогу

Источник: https://pravovedus.ru/library/doc/nalogovaya-deklaratsiya-po-zemelnomu-nalogu/

Налоговая декларация по земельному налогу за 2017

Ряд компаний владеет участками земли различной площади. Земля является одним из объектов, с которых нужно платить налог. Зафиксировать данные по земле и налогу следует в декларации. Как ее заполнить и сдать, расскажем в статье.

Сроки сдачи декларации и общие положения

Нюансы исчисления налога и порядок расчета закреплены в главе 31 Налогового кодекса.

Декларацию по земле сдают только компании, бизнесмены (ИП) освобождены от такой обязанности.

ИП платят налог на основании уведомления из ФНС.

Декларацию от юридических лиц инспекторы ждут до 01.02.2018. В ней плательщики укажут информацию по 2017 году.

Не все земельные участки подлежат налогообложению, есть и такие, которые не являются объектом для расчета налога. Подробный перечень приведен в ст. 389 НК РФ.

Если земля арендована или используется по договору безвозмездного пользования с определенным сроком, налог платить не нужно.

По участкам земли, которые расположены на разных территориях, подаются отдельные декларации.

Бланк декларации по земельному налогу

Образец заполнения декларации по земельному налогу за 2017 год

Как заполнить декларацию по земельному налогу

Традиционно первый лист декларации — титульный. Кроме него, придется заполнить еще два раздела. Не будем расписывать порядок заполнения титула декларации, там все предельно ясно и названия ячеек говорят сами за себя.

Если возникнут вопросы, можете посмотреть подробный порядок заполнения титульного листа.

Раздел 1

Здесь плательщики отмечают сумму налога и авансовых платежей. Также нужно отметить стандартные числовые коды: ОКАТО, КБК.

Раздел 2

Этот раздел представляет собой некий свод данных для исчисления налога.

В самом верху листа нужно записать кадастровый номер земельного участка.

В строку 030 нужно занести код категории земли, который можно взять из приложения к порядку заполнения.

Если земля куплена для строительства, в строке 040 прописывается срок стройки. Заметьте, что тут не нужно писать годы, а следует выбрать соответствующий показатель «1» (стройка до 3 лет) или «2» (более 3 лет).

Один из основных показателей — кадастровая стоимость прописывается в строке 050. Значение нужно взять по состоянию на 01.01.2017.

Нередко земля принадлежит компании не полностью, она владеет лишь определенной долей. В таком случае нужно заполнить ячейку 060.

Строки 070–100 заполняются, если у фирмы есть льготы по налогу.

Налоговая база при отсутствии льгот равна кадастровой стоимости и фиксируется в строке 110. Если льготы имеются, вычтите из строки 050 строку 080.

Ставку пропишите в строке 120.

Строка 130 расскажет о сроке владения землей в текущем году (в месяцах). На основании данных строки 130 заполняется строка 140. Здесь указывают коэффициент, который равен строке 130: 12 мес.

Сумма налога фиксируется в строке 150.

Оставшиеся строки раскрывают информацию по льготам.

Подробный порядок заполнения раздела 2

Заполните и отправьте онлайн декларацию по земельному налогу для ИП или организации без ошибок и прямо сейчас!

Попробовать

Источник: https://www.kontur-extern.ru/info/nalogovaya-deklaraciya-po-zemelnomu-nalogu

Декларация по земельному налогу: порядок заполнения, сроки сдачи — Контур.Бухгалтерия

Владение земельным участком обязывает ежегодно подавать декларацию по земельному налогу. Подача декларации обязательна для юридических лиц, которые обладают участком земли на праве собственности, наследования или бессрочного пользования.

Декларация по земельному налогу в 2018 году

В 2017 году Приказом ФНС от 10.05.2017 № ММВ-7-21/347@ утверждена новая форма декларации. Учитывайте изменения 2017 года при заполнении декларации:

- код ОКВЭД не указывается на титульном листе;

- штрих-коды в новой форме заменены;

- исправлен второй раздел: заменены строки 090 и 100 и исправлена нумерация;

- появилась возможность рассчитывать сумму налога по нормативной стоимости.

Новый приказ опубликовали 02.03.2018 года, он вносит правки в форму и порядок заполнения декларации и вступает в силу со 02.06.2018. Эти изменения будут актуальны для налоговых деклараций, подаваемых по итогам 2018 года. Организациям, которые проходят процедуру ликвидации или реорганизации, до 2.06.2018 разрешено представлять декларацию по новой форме.

- Во второй раздел добавлена строка с кодом Ки. Теперь можно учитывать корректировку кадастровой стоимости при изменениях, произошедших в течение налогового периода.

- Введена возможность снижения налоговой ставки, если это предусмотрено местным законодательством.

- Для участков, приобретаемых юрлицами под строительство жилья, теперь можно исчислять налог с изменением повышающего коэффициента. Если срок строительства меньше 3-х лет, коэффициент равен 2, при превышении срока, он увеличивается до 4.

Порядок заполнения декларации по земельному налогу

В приложении №3 к Приказу № ММВ-7-21/347@ можно найти подробную инструкцию по заполнению. Налоговый период заполнения декларации равен одному календарному году. Разберем заполнение декларации поэтапно. Заполняя титульный лист, укажите:

- ИНН и КПП организации, полученные от органа, в который представляется декларация.

- Номер корректировки — 0 — для первичной или 1,2 и далее для уточненной.

- Код налогового периода — 34 за отчетный период или 50 при ликвидации.

- Дату заполнения.

- Код налогового органа, принимающего декларацию.

- Полное наименование организации.

- Код формы реорганизации (ликвидации) для организаций, проходящих эту процедуру.

- Контактный номер.

- Количество страниц.

Заполните раздел подтверждения информации, указав код подтверждающего лица, ФИО, наименование организации и поставьте подписи. Для представителя нужно указать реквизиты документа, подтверждающего полномочия. На титульном листе есть раздел, который заполняется представителем налогового органа, его заполнять не нужно.

Заполняйте первый раздел по всем участкам земли в пределах одного муниципалитета. В верхнее поле раздела впишите наименование соглашения о разделе продукции, если оно имеется. Сведения раздела подтверждают руководитель организации или представитель своими подписями. Заполните строки:

- 010, 020 укажите КБК и ОКТМО.

- 021 — просуммируйте все строки 250 вторых разделов.

- 023, 025, 027 — впишите авансовые платежи за первые три квартала. Местные власти могли не установить их в вашем регионе, в таком случае, налог перечисляется по итогам года.

- 030 — определяется по формуле: 021 – (023+025+027). Если значение отрицательное, то просто поставьте по строке 030 прочерк и запишите полученное значение без минуса в строку 040. Иначе результат запишите в строке 30 и в строке 40 проставьте прочерк.

Второй раздел заполняйте для каждого участка земли, в пределах муниципалитета.

- В первую очередь, впишите кадастровый номер участка из кадастрового паспорта.

- Далее, в строки 010,020 впишите коды из первого раздела.

- 030 — код категории земли.

- Если участок приобрели для строительства жилья, в строку 040 впишите 1 при сроке строительства меньше трех лет, иначе — 2.

- 050 — укажите кадастровую стоимость. Она ежегодно обновляется на сайте Росреестра.

- Если в собственности находится не весь участок, а его доля — укажите ее размер в строке 060.

- Строки 070-100 заполняются при наличии налоговых льгот, которыми вы можете воспользоваться. Льготы описаны в статье 391 НК РФ. Местные власти, могут устанавливать дополнительные льготы на своих территориях.

- В строке 110 рассчитайте налоговую базу. Формула расчета будет зависеть от количества собственников участка и наличия льгот.

- Строка 120 — налоговая ставка, регулируется местным законодательством.

- В строке 130 укажите, сколько полных месяцев участок находится в вашей собственности в течение года. Стоит иметь ввиду, что если участок перешел в собственность до 15-го числа, этот месяц можно учесть, а если позже — нельзя.

- Если участок был в собственности не весь налоговый период — укажите в строке 140 коэффициент Кв = (строка 130) / 12.

- В строке 150 рассчитывается сумма земельного налога, равная произведению строк 110, 120 и 140.

- 170 — рассчитайте коэффициент Кл = месяцы без льготы/12.

- В строках 180-240 укажите данные по льготам.

- Сумму налога к уплате в бюджет укажите в строке 250. Она рассчитывается как разница между значением строки 150 и имеющимися льготами.

Подача налоговой декларации

Представляйте декларацию в налоговую по месту учета участка. Налогоплательщики, имеющие статус крупнейших, должны представлять декларацию в налоговую по месту своего учета.

Срок подачи отчета — до 1 февраля. Есть возможность перенести сроки. Если последний день подачи выпадает на выходной или праздничный день, декларацию можно подать в ближайший рабочий день.

Декларацию подают в следующих формах:

- в бумажной форме со штрих-кодом;

- в бумажной форме с приложением данных в электронном формате;

- в электронном виде (за 2018 год только в формате 5.05).

Сдавать декларацию в электронном виде обязаны организации, численность персонала в которых более 100 человек, иначе — организация может самостоятельно выбрать форму подачи декларации.

Если у вас имеются участки в различных муниципалитетах, то для каждого из них составляется отдельная декларация. При наличии нескольких участков в пределах одного муниципального образования подается одна декларация и для каждого участка заполняется Раздел 2.

Источник: https://www.b-kontur.ru/enquiry/428-deklaraciya-po-zemelnomu-nalogu