Особенности журнала учета счетов-фактур

Каждая компания должна вести журнал учета счетов-фактур, которые были получены и выставлены за определенный налоговый период. Он может иметь электронный вид либо классический бумажный с прошивкой и нумерацией страниц, а также печатью предприятия.

Основу данного документа составляют две таблицы: в одной из них учитываются выставленные, а во второй — полученные счета-фактуры, причем все они подлежат в обязательном порядке регистрации с четким соблюдением хронологического порядка.

Основные положения

Кто обязан регистрировать

Вопрос о том, кто сдает журнал учета, был отрегулирован изменениями в законодательстве, вступившими в силу в начале 2018 года.

Если ранее заполнение было обязанностью каждого предприятия, независимо от рода его деятельности, при условии, что оно работает со счетами-фактурами, то теперь это должны делать только:

- посредники, действующие от собственного имени, но в интересах заказчика, с которым заключен соответствующий договор;

- ведущие деятельность, связанную с услугами транспортировки;

- те, кто выступает застройщиком на собственном участке земли.

Регистрация должна осуществляться и индивидуальными предпринимателями, и юр. лицами, независимо от того, какая система налогообложения ими используется.

Отмена и изменения в правилах

В апреле 2018 года в законодательстве, регулирующем налоговый и бухгалтерский учет, произошли изменения, направленные на то, чтобы сделать процесс учета более простым.

Основные нововведения заключаются в следующем:

- ведение журналов учета счетов-фактур является необязательным для налогоплательщиков НДС;

- форма счета-фактуры может подписываться не самими предпринимателями, а лицами, имеющими на это соответствующие полномочия;

- начисление НДС при продаже недвижимости исчисляется на тот момент, когда объект непосредственно передается новому собственнику;

- внесены изменения в правила, касающиеся суммовых и курсовых разниц, которые объединяются общим термином «курсовые разницы»;

- отменено обязательство единовременного учета расходов на инвентарь и спецодежду;

- установлен порядок, по которому учитывается в стоимости имущество, полученное или переданное безвозмездно (его рыночная стоимость может быть списана в расходы);

- исключен из налогового учета метод ЛИФО;

- уточнен вопрос о включении убытка от уступки права требования долга в категорию расходов (в 2018 году отрицательную разницу между полученным от продажи права требования долга доходом и ценой товара/услуги учитывают в расходах на дату, когда была совершена покупка).

Бланк счета-фактуры

Книги покупок и продаж

С августа 2018 года подлежат применению новые формы как журнала учета, так и книг приобретений и продаж.

В книге покупок произошли следующие изменения:

| 2-я графа | Появилась она под названием «Код вида операции». |

| 3-я графа | Касается номера и даты счета-фактуры продавца теперь вносится номер таможенной декларации либо номер с датой заявления относительно товароввоза и уплаты непрямых налогов в зависимости от страны, из которой ввозится товар. |

| 7-я графа | Предполагает внесение реквизитов документов, служащих подтверждением фактической уплаты НДС. |

| 11-я и 12-я графы | Касается сведений и деятельности посредников. |

| 14-я графа | Предназначена для наименования и кода валюты, заполнения которой требуется исключительно в тех случаях, когда покупка товаров происходит за иностранную валюту. Во всех остальных ситуациях она не заполняется, то есть остается пустой. |

Не обошлась без изменений и книга продаж. В частности, более нет необходимости вносить в нее корректировочные счета-фактуры, которые составляются продавцом, если происходит увеличение стоимости отгруженной продукции в пределах налогового периода, когда собственно отгрузка состоялась.

Кроме того, в бланк были добавлены такие графы:

| 1-я | Касается порядкового номера записи данных о счете-фактуре. |

| 2-я | Предусматривает запись кода вида операций. |

| 9-я и 10-я | В ней прописывается информация касательно посреднической деятельности. |

| 11-я | Указываются реквизиты документа, позволяющего убедиться в оплате счета-фактуры. |

| 12-я | Сюда вносится информация о наименовании и коде используемой иностранной валюты. |

| 13-я | Прописывается итоговая сумма продаж по счету-фактуре. |

Бланк журнала учета полученных и выставленных счетов-фактур

Требования к заполнению журнала счетов-фактур

Базовых требований, которых следует придерживаться, заполняя журнал учета счетов-фактур, достаточно мало. Одно из главных требований касается обязательного наличия нумерации страниц документа. Кроме того, он непременно должен быть прошит.

Компания, которая ведет учетный журнал, самостоятельно имеет право определять, за какой временной период будет происходить его формирование. Неведение данного документа не предусматривает никакой иной ответственности, кроме 50-рублевого штрафа в соответствии со 126-й статьей НК РФ.

Оговариваемые законом операции

Товар комитента и свой

Если посредник действует в одно и то же время и как комиссионер (агент), и поставщик, то приобретателю выставляется счет на полный товарный объем. При этом в роли продавца посредник указывает непосредственно себя, несмотря на то, что там присутствует также товар принципала.

В этом перевыставленном счете находит отражение уже исключительно тот товар, собственником которого является комитент. Регистрация требуется в книге продаж принципала и в журнале посредника.

Для комитента (принципала)

При закупке товара посредником лично от себя для принципала выставление счета поставщиком осуществляется на имя посредника. Регистрация должна быть произведена в посредническом журнале, в его книге приобретений и книге продаж поставщика.

Сводные вариации

Допускается выставление посредником на имя принципала сводного счета-фактуры с включением туда товара, купленного у различных поставщиков. Точно также принципал может выставлять сводный счет-фактуру с включением товара, проданного нескольким покупателям.

После этого от посредника принципал получает данные относительно всех осуществленных продаж, а комитент, в свою очередь, выставляет общий счет на проданный объем товара. Регистрация данного общего счета производится в журнале посредника и книге продаж принципала.

При покупке для комитента товара посредником ему вручаются от поставщиков счета-фактуры. Эти выданные документы подлежат регистрации в журнале и книгах продаж поставщиков. После этого комитенту от посредника выставляется общий счет-фактура на купленный у всех продавцов товар. Регистрация данного совокупного счета осуществляется в журнале посредника и книге приобретений принципала.

Бывают случаи, когда посредник в один день получает от ряда покупателей предоплату за поставку в будущем товара, который принадлежит принципалу. При этом обязанностью посредника является выставление отдельных счетов по авансам каждому из клиентов. Данные счета должны пройти регистрацию в журнале и книгах покупок этих клиентов.

В дальнейшем принципалу приходит от посредника сообщение относительно всех авансов, и комитент выставляет общий счет по авансам, регистрируемый в журнале посредника и книге продаж принципала.

Бланк полученных счетов-фактур

Прочие ситуации и пути их решения

Нюансы для комиссионеров

Если комиссионеры осуществляют покупку каких-либо товаров от своего имени для комитентов, то заключение соглашения происходит между комиссионерами и продавцами. При предоставлении счета на покупку продукции от собственного имени на основании счетов от продавцов образец бланка комиссионера должен быть сохранен в журнале.

Важные моменты, которые должны учитываться комиссионером:

- на вознаграждения, получаемые им, должны быть предоставлены бланки комитентам (как собственно на вознаграждение, так и на товар);

- принятые от продавцов счета не подлежат регистрации в книге приобретений;

- выставленный комиссинером на имя комитентов счет отражается исключительно в отношении сумм, используемых в качестве вознаграждения для него;

- регистрироваться должны счета, составленные комитентами согласно сведениям, которые были получены от комиссионеров.

Посредническая деятельность

В число главных обязанностей посредника входит совершение операций от собственного имени за деньги, предоставленные поручителями, а также реализация действий не только за деньги поручителей, но и от их лица. Второй вариант предполагает выдачу счета либо от лица поручителей клиенту, либо от лица поставщика поручителям.

Реализовывать операции от имени посредников можно, если поручения выполняются согласно договорам комиссии, агентским контрактам, предусматривающим выполнение действий агентами от себя.

Упрощенная схема

Предприятия, работающие на УСН, в ряде случаев должны осуществлять выставление счетов-фактур и, как следствие, заполнять журнал их учета.

На протяжении 5-дневного срока компания, работающая по «упрощенке», сама себе выписывает счет-фактуру и производит его регистрацию в журнале.

Коррекция документов после сдачи

Действующее законодательство не прописывает обязательность сдачи откорректированного журнала учета в том случае, если он был сдан в ИФНС, после чего в нем обнаружились недочеты. Тем не менее, целесообразнее все-таки ошибки исправить и направить в ИФНС отредактированный вариант.

Допустим, посредником для заказчика был куплен товар, а впоследствии было обнаружен в его бухгалтерии, что журнал учета за второй квартал содержит неверные реквизиты полученного от продавца счета-фактуры. Сам журнал уже отправлен в налоговую инспекцию.

В таком случае бухгалтером в 1-й части журнала неверная запись аннулируется, и суммовые показатели указываются со знаком «минус». Следующая строка заполняется аналогично аннулированной и корректируется 12-я графа, в которой указывается верный номер счета. Стоимостные показатели сопровождаются знаком «минус».

Во второй части журнала неверная запись также аннулируются, но коррекции подвергается уже 4-я графа, в которой правится номер счета. При этом стоимостные показатели указываются с знаком «плюс», что служит подтверждением их достоверности.

Источник: https://buhuchetpro.ru/zhurnal-ucheta-schetov-faktur/

Агент на УСН, принципал на ОСНО — комитент, коммисионер, НДС в 2018 году

Вы являетесь агентом, или пользуетесь их услугами? Каким образом совершаются сделки, как выставляются счета-фактуры и выделяется ли НДС?

Рассмотрим особенности взаимодействия агента на УСН и принципала на общей системе налогообложения.

Хоть как прекрасно вы не разбираетесь в законодательстве в отношении своего налогового режима, от возникновения вопросов и трудностей застраховаться не получится.

Часто неясности возникают при исполнении агентского договора. Разберемся, как стоит взаимодействовать агентам на УСН и принципалам на ОСНО (это частая ситуация).

Принципалы – это лица (владельцы), что участвуют в проведении сделки за собственные средства и предоставляют полномочия заключить определенную сделку агентам.

Действуют в соответствии с правилами, описанными в агентском соглашении. Но при этом право подписывать документ остается у принципала.

Заключение договора

Договор не может заключаться без отражения места, где сделка осуществляется, или составляться с открытой датой. Если такое требование нарушить, есть риск попасться на удочку недобросовестной стороны, которая будет использовать один договор несколько раз.

Договор будет считаться заключенным, если стороны достигли соглашения по всем пунктам (ст. 432 ГК). Отражается:

- предмет договора;

- условия;

- условия, в отношении которых по требованию одной стороны должно быть получено согласие второго участника.

Если такие условия не соблюдаются, договор признается недействительным. Нельзя добавлять пункты, которые противоречат императивным нормам, иначе документ признается ничтожным.

Кроме того:

- Цена договора определяется в МРОТ или в сумме, что эквивалентна во время выполнения договора конкретной сумме в валюте других государств.

- При формулировке сроков действия не стоит руководствоваться ст. 425 ГК.

- Документ должен быть составлен в нескольких экземплярах (остаются его образцы агентам и принципалам).

- Должна подписываться каждая страница договора.

- Если договор возмездный, то обязательным является его подписание главным бухгалтером.

Нормативная база

Если договор содержит положения о предоставлении общих полномочий агенту на проведение сделки от имени принципалов, то последние не могут ссылаться на то, что такие полномочия у агента отсутствуют.

Агентский договор прекращает действие:

- если одна сторона отказалась от выполнения договора;

- если агент умирает или признан недееспособным, таковым что отсутствует без вести;

- если ИП-агент стал банкротом (ст. 1010 ГК).

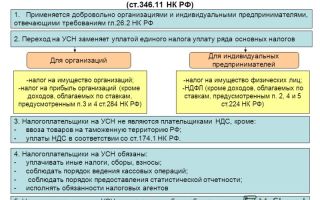

Выбор агентом упрощенки, а принципалом – ОСНО ↑

Как быть агенту на УСН и принципалу на ОСНО с НДС?

Исключение – налог на добавленную стоимость, что должен исчисляться при импорте товара в пределы страны.

А значит, компании-упрощенцы не должны готовить счета-фактуры. Но тут стоит учесть тот нюанс, что фирма является агентом той компании-принципала, которая такие счета выставляет (предприятия на ОСНО).

Здесь стоит ориентироваться на правила ст. 1005 п. 1 ГК. Организация-посредник не должна выполнять обязательство по выставлению счета-фактуры, но только в отношении своего вознаграждения.

На такие суммы не будут готовиться документы. Так как принципал платит НДС, то он должен на протяжении 5 дней подготовить счета-фактуры на предоставление услуг покупателям.

Выделять НДС необходимо. Но это не значит, что у него возникнет обязательство этот налог перечислить.

Придерживаясь их, посредник обязуется представлять покупателю счета-фактуры от лица фирм-принципалов. В документации будут вписываться его же данные. Информация о счете-фактуре вписывается в книгу продажи.

Если определенные услуги предоставляются исполнителем волеизъявления заказчика от собственного имени, счет составляют в 2 экземплярах:

- один – покупателю, второй – агенту, у которого регистрируется в журнале учета выставленных счетов-фактур, но без отражения в документе учета продаж.

Другие распространенные спорные ситуации ↑

Рассмотрим другие ситуации, которые в практике часто встречаются.

Комитент и комиссионер на ОСНО

Сумма прибыли должна быть больше 1 млрд. рублей. Под суммой прибыли стоит понимать общее вознаграждение, что получено комиссионерами при исполнении поручений комитентов.

Осуществляя передачу (в соответствии с соглашением) на реализацию продукцию, права собственности не переходят комиссионеру, а значит, комитентом счет-фактура не должен предоставляться.

Помимо этого, если выставлять счет, можно получить претензии со стороны налогового инспектора, что связаны с перечислениями налога на добавленную стоимость, что учтен в счете.

Обязанность заполнять журнал учета счетов-фактур, что были получены и выставлены, возникает в тогда, когда лицо, что не платит НДС, при ведении бизнеса в интересах других лиц выставит или получит счет-фактуру относительно деятельности, что осуществляется.

Выставляется счет посредникам при получении сведений о проданной продукции. Стоит отражать дату, когда выписывался счет покупателям.

Номера ставятся в хронологической последовательности счетов принципалов/комитентов. Строка для указания поставщика должна содержать реквизиты принципалов или комитентов, для отражения покупателя – покупателей по факту, а не агентов.

Комитент на УСН, комиссионер на ОСНО

Поэтому комиссионером, что осуществляет от своего имени продажу товара комитенту на УСН, налога на добавленную стоимость не должен исчисляться.

Обратное положение

В отношении составления счета при продаже товара/работ физическому лицу требование по его выставлению считаются выполненными, если продавцом выдано покупателю кассовые чеки или другие документы регламентированной формы.

Это касается случаев, когда реализуется продукция ИП или юридическими лицами, что ведут деятельность в сфере розничной торговли и общепита, за наличные средства, а также если предоставляются услуги населению.

Возникающие вопросы ↑

Вы не знаете, как отразить проведенные операции в бухгалтерском учете? Перечислим используемые проводки, а также выясним, какие общие правила выставления счетов-фактур.

Кому из них не выгодно?

Любая компания, которая выступает агентом, будет стараться заключить сделку на наиболее выгодных для своего налогообложения условиях.

Ведь агент имеет характеристики, о которых не знает заказчик, а также есть издержки измерений таких характеристик. Чтобы получить выгоду, в договоре стоит отражать дополнительные положения.

Например, агент может настоять на том, чтобы принципал в пределах региона не составлял агентских договоров с другими фирмами, или не вел самостоятельную деятельность, которая является предметом договора.

Точно так же и принципал может настаивать на том, чтобы агенты не заключали агентских договоров аналогичного типа в рамках территории, что была оговорена в документе.

Выписка счета-фактуры

При выполнении поручительского, агентского договора посредническая организация действует в отношениях с третьими лицами от лица доверителей, принципалов:

| Если продукция реализуется по поручительскому договору | Счета-фактуры должны быть предоставлены от лица доверителей на имя покупателей |

| При продаже посреднической фирмой | Что представляет компанию от своего имени, продукции комитента, принципалов счета-фактуры должны готовиться посредниками в 2 вариантах от собственного имени. Первый образец остается покупателям, второй должен быть подшит в журнал учета. Нет необходимости отражать данные о составленных счетах-фактурах в книге, предназначенной для учета продаж. Комитентом предоставляется счет-фактура на имя посреднической организации с номером согласно хронологическому порядку. В книгу для учета покупок он также не вписывается |

| Посредниками составляются и выдаются доверителям, комитентам, принципалам отдельные счета-фактуры на сумму вознаграждений по соответствующим договорам | Счет должен быть зарегистрирован по правилам у посредников в книге продаж, а у доверителей, комитентов и принципалов – покупок |

Отражение операций проводками

Агент будет отражать проведенные операции:

| На счете 90 | Выручку |

| На счете 91 | Суммы вознаграждения |

| 76 | Отражение расчетов с принципалом |

Проводки будут выглядеть так:

| Дт 62 Кт 76 | Отражение предоставления услуг в соответствии с заключенным договором |

| Дт 50, 51 Кт 62 | При получении финансов от покупателя |

| Дт 76 субсч.Кт 51 | Для расчетов с принципаламиОтражение средств, кроме вознаграждений, что перечислялись принципалам |

| Дт 62 Кт 90 субсч. для выручки (или 91 субсч. для прочей прибыли) | Отражение выручки, что представлена агентским вознаграждением |

| Дт 76 Кт 62 | При зачтении агентской оплаты от принципалов |

Принципалу стоит использовать, к примеру, счет 76. Проводки будут такими:

| Дт 62 Кт 90 | Отражение реализации услуг, основание – отчет агентов |

| Дт 20, 26, 44 Кт 76 | Начисление вознаграждения агента согласно утвержденному отчету |

| Дт 90 субсч.Кт 20, 26, 44 | По себестоимости продажСписание затрат, что были понесены при оплате посреднических услуг |

| Дт 90 субсч.Кт 68 с таким же субсчетом | По налогу на добавленную стоимостьКлиенту предъявлено НДС |

| Дт 51 Кт 62 | Учет сумм, что были перечислены агентами по договору от покупателя, кроме вознаграждений агентов |

| Дт 76 Кт 62 | Для зачтения вознаграждений агентов в оплату покупателя |

Будьте внимательны не только при составлении агентского договора, но и при его исполнении. Вчитывайтесь в нормативные документы перед тем, как совершить сделку.

Источник: https://buhonline24.ru/sistema-nalogooblozhenija/osno/agent-na-usn-principal-na-osno.html

Регистрация счетов-фактур: девять особых ситуаций (Матвеева Н.)

Дата размещения статьи: 24.05.2015

Обычно у компаний не возникает сложностей с регистрацией счетов-фактур в журнале их учета, книгах покупок и продаж. В журнал учета счета-фактуры попадают в момент выставления или получения, в книги продаж — в момент отгрузки товара, в книги покупок — в момент получения права на вычет.

Но есть ряд ситуаций, в которых у бухгалтера могут возникнуть затруднения при регистрации счетов-фактур.Для начала вспомним положения о регистрации счетов-фактур, закрепленные в НК РФ.Согласно п. 3 ст.

169 НК РФ плательщик НДС обязан вести журналы учета полученных и выставленных счетов-фактур, книги покупок и продаж:1) при совершении операций, признаваемых объектом налогообложения в соответствии с гл. 21 НК РФ, за исключением операций, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со ст.

149 НК РФ;2) в иных случаях, определенных в установленном порядке.Из п. 3.1 ст.

169 НК РФ следует, что лица, не являющиеся плательщиками НДС, обязаны вести журналы учета полученных и выставленных счетов-фактур в случае, если эти лица выставляют и (или) получают счета-фактуры при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров.Согласно п. 8 ст.

169 НК РФ порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и продаж устанавливается Правительством РФ.В настоящее время действует Постановление Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление N 1137).

В Приложении 3 к этому Постановлению содержатся Правила ведения журнала учета счетов-фактур (далее — Правила ведения журнала), в Приложении 4 — Правила ведения книги покупок, в Приложении 5 — Правила ведения книги продаж.Общие правила регистрации счетов-фактур таковы.В журнале учета исходящие счета-фактуры регистрируются в ч. 1 по дате их выставления (составления).

А полученные счета-фактуры регистрируются в ч. 2 журнала по дате их получения (п. 3 Правил ведения журнала).В книге покупок регистрируются счета-фактуры, полученные от продавцов и зарегистрированные в ч. 2 журнала учета счетов-фактур, по мере возникновения права на налоговые вычеты (п. 2 Правила ведения книги покупок).В книге продаж регистрируются выставленные (составленные) счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС. Регистрация производится в том периоде, в котором возникает налоговое обязательство (п. п. 2, 3 Правил ведения книги продаж).Теперь перейдем к частным случаям, в которых регистрация счетов-фактур имеет свои особенности.

Регистрация входящих счетов-фактур

Ситуация N 1. Покупатель получил счет-фактуру без НДС от организации на спецрежиме

Организации на УСН, ЕНВД и ЕСХН не являются плательщиками НДС (п. 3 ст. 346.1, п. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ). А потому они не обязаны выставлять счета-фактуры при реализации своих товаров, работ или услуг. Но на практике некоторые из таких компаний выдают контрагентам не только накладные и акты, но и счета-фактуры с пометкой «Без НДС».

Перед покупателем, который является плательщиком НДС, встает вопрос: надо ли регистрировать такие счета-фактуры в журнале учета и книге покупок?Мы считаем, что в ч. 2 журнала учета покупателю нужно сделать запись о подобном счете-фактуре. На это есть две причины.

Во-первых, Постановление N 1137 не содержит оговорки о том, что в журнале надо регистрировать только счета-фактуры, полученные от плательщиков НДС. Во-вторых, в п. 9 Правил ведения журнала приведен закрытый перечень счетов-фактур, не подлежащих регистрации. И в нем не упомянут счет-фактура, выставленный продавцом на спецрежиме без выделения суммы НДС.

Что касается книги покупок, в рассматриваемом случае вписывать в нее счет-фактуру не требуется. Ведь она ведется в целях определения суммы НДС, предъявляемой к вычету (п. 1 Правил ведения книги покупок). А счет-фактура без НДС, выставленный продавцом на спецрежиме, не содержит суммы налога и не дает покупателю права на вычет.

Ситуация N 2.

Покупатель получил счет-фактуру с НДС от организации на спецрежиме

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/6039