Статистика налогов

By Олег Last updated Окт 31, 2017

Правительство осуществляет многочисленные функции для экономического роста страны и благополучия граждан. Основным источником доходов любого государства являются налоги.

Статистика налогов включает сбор и анализ информации по плательщикам, видам и объектам налогообложения, а также по отраслям экономики. Полученные сведения позволяют планировать распределение средств государственного бюджета.

Задача налоговой статистики

Главная цель – сбор и обработка данных о поступления денег в бюджет государства. По ходу сотрудники налоговой службы выявляют тех, кто уклоняется от исполнения обязательств. За подобные нарушения предусмотрены финансовые санкции. Статистика налоговых поступлений позволяет оценить, как выполняется план по доходам бюджета соответствующего региона.

Статистика налогов изучает их состав и динамику, сравнивая с макроэкономическими показателями. Обнаруженные проблемы являются сигналом для улучшения налогового законодательства. После сбора необходимой информации видна общая картина по регионам и стране в целом. Полномочия фискальной службы:

- Контроль над соблюдением налогового законодательства субъектами РФ.

- Обеспечение поступлений налогов и сборов в государственный бюджет.

Ключевые факторы

На развитие налоговой системы любой страны влияет:

- качественная налоговая политика. В идеале налоговые поступления должны перекрывать существующие расходы;

- эффективность и рост производства;

- стабильность цен;

- эффективность социальной политики. Государство должно регулировать процессы воспроизводства рабочей силы, повышать производительность труда, квалификацию трудовых ресурсов;

- полнота и своевременность выплат.

Налоговая система РФ

В России действует трехуровневая налоговая система:

В зависимости от использования налоги также бывают:

- Общие – используется для покрытия общегосударственных нужд.

- Специальные – имеют целевое назначение.

К специальным относятся транспортные налоги и сборы на воспроизводство минерально-сырьевой базы. Статистика транспортных налогов показывает, что самая высокая ставка в Москве и Санкт-Петербурге. Тарифы на автомобили мощностью двигателя 100 л. с.

(авто наиболее распространенного класса) – 12–24 руб./1 л. с. Налог рассчитывается и уплачивается по месту регистрации автовладельца. В Москве в 2016 году размер налоговых доходов по статистике составил 15,2 млрд. руб.

Тогда как сборы от штрафов составили 15,73 млрд. руб.

Налогообложения малого бизнеса

По оценкам Минэкономразвития в России действуют 5,5 млн. субъектов малого и среднего предпринимательства. Что касается количества предпринимателей (ИП), то их около 2,9 млн.

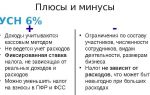

Развитие малого и среднего бизнеса способствует наполнению государственного бюджета. В России существует пять режимов налогообложения для ИП.

Каждый хозяйствующий субъект может использовать один или несколько налоговых режимов, каждый из которых имеет свою процентную ставку.

В Москве за последние пять лет в 4,5 раза выросло количество ИП использующих патентную систему (патент).

Налоговые поступления

Статистика налогов РФ демонстрирует улучшение показателей. При этом уменьшилось влияние внешних экономических факторов на госбюджет.

Статистика налоговых поступлений в бюджет показывает рост на уровне 20% с января по апрель 2017 года по сравнению с аналогичным периодом 2016. Прирост составил 952 млрд. руб.

Существенную часть прироста от налоговых поступлений по статистике обеспечивает НДПИ (налог на добычу полезных ископаемых). Ключевую роль сыграло изменение цены на нефть с 33,7 до 51,7 $/баррель (53%).

Прирост составил 550 млрд. руб.

Статистика налоговых поступлений насчитывает 400 млрд. руб. доходов, которые не имеют отношения к нефтегазовым источникам. Сюда относятся все остальные виды налогов. Например, статистика налога на прибыль зафиксировала увеличение показателей на 20%. Прирост составил 220 млрд. руб.

Ниже на графике представлены данные Росстат (профицит и дефицит бюджетов по годам):

Статистика налогов России в консолидированные бюджеты в январе 2017 года зафиксировала увеличение показателей на 26,5%. Общая сумма составила 369 млрд. руб. Распределение по видам:

- НДФЛ – 42%.

- Налог на прибыль – 26%.

- Акцизы – 14%.

- Имущественные сборы – 9%.

- Другие – 9%.

План и факт федерального бюджета страны за 2016 год (млрд. руб.):

Статистика налоговой отчетности прогнозировала дефицит в размере 2360,2 млрд. руб. Однако вышло – 2956,4 млрд. руб.

Также стоит упомянуть о влиянии оффшоров (финансовых центрах, специализирующихся на привлечении иностранного капитала). Так как для иностранных компаний предусмотрены существенные налоговые льготы.

Однако из-за оффшоров образуется недостаток финансов в бюджете. Сегодня большой популярностью при создании бизнеса пользуются Британские острова. В 2013 году отток средств из России в оффшоры составил от 800 млрд.

до 1 трлн. долларов.

Система налогообложения США

В США действует трехуровневая налоговая система:

Статистика сбора налогов показывает, что основным источником доходов федерального бюджета является подоходный налог. Удержания также осуществляются с малого бизнеса, владельцев Green Card и корпораций. Налоговая ставка для физических лиц варьируется от 10 до 35%. При этом имеет значение семейное положение налогоплательщика.

https://www.youtube.com/watch?v=IC7ThmPtDug

В отдельных штатах Америки могут встречаться иные налоговые ставки. Статистика налоговой службы показывает, что самая высокая ставка на имущество в Нью-Джерси – 1,89%. Тогда как наиболее высокий налог с продаж удерживается в Калифорнии (7,5%).

Уклонение от уплаты налогов

За уклонение от налогов предусмотрена административная или уголовная ответственность. По статистике в первом полугодии 2016 года в России было осуждено 269 человек. Налоговая статистика РФ зафиксировала потери в размере 221 млрд. руб.

В Британии было осуждено 1258 человек за уклонение от уплаты налогов. По статистике их число увеличилось вдвое по сравнению с 2014 годом.

Федеральная налоговая статистика США зафиксировала 561 случай. В 53% случаев правонарушителей приговорили к реальным срокам. Статистика уплаты налогов США в 2011 году зафиксировала самые большие потери по сравнению с остальными странами. Бюджет страны недополучил около 337 млрд. долларов.

Пример неуплаты в США – крупный мафиози 30 годов Аль Капоне попал в тюрьму за неуплату налогов в размере 388 тыс. долларов.

Статистика налогов Беларуси зафиксировала случай, когда гражданку оштрафовали 1,5 млн. руб. Причиной послужила неуплата налога за содержания домашнего животного (кошки).

Налоговые споры

Какая статистика налоговых споров в России? Анализ судебных разбирательств 2015–2016 гг. показывает, что количество дел сократилось более чем в 2 раза. Налоговая статистика России насчитала 64 644 дел, которые рассматривались в арбитражном суде в 2015 году:

Необычные налоги в разных странах

Статистика государственных налогов в отдельных странах отличается не только размером поступлений, но и видами обязательных сборов. Необычные удержания:

- Налог солидарности в Германии. Его платят граждане, у которых доход превышает 81 евро в месяц. Несмотря на многочисленные жалобы, немецкие суды считают, что это не противоречит конституции страны.

- В Германии также предусмотрены выплаты с доходов граждан на поддержание церкви – 2,75–3,5%. Если человек отказывается платить, то не будет похоронен на церковном кладбище. Статистика налогов показывает, что число отказывающихся от этих выплат ежегодно увеличивается. В 2014 году таких людей было около 300 тыс.

- Налог на домашних животных (Германия, Испания, Норвегия). Статистика финансов и налогов Германии показывает, что ежегодные поступления составляют около 250 млн. евро.

- В 2012 году на Украине был зарегистрирован законопроект №10112, который подразумевает введение разных налоговых ставок исходя из того сколько детей имеет человек старше 30 лет.

Как видно правительство по-разному пытается увеличивать размер государственного бюджета.

njj для физических лицстатистика налоговуклонение от уплаты

Prev Post

Книга «Теряя невинность»: Ричард Бренсон

Next Post<\p>

Статистика голодающих

Источник: https://vawilon.ru/statistika-nalogov/

Задача по подготовке отчёта в Росстат уже ждёт вас в Эльбе!

Ура! Мы запилили отчёт в Росстат, который нужно сдать всем ИП и ООО, зарегистрированным до 2016 года. Надеемся, вам удалось хоть немного отдохнуть на праздниках. Теперь пора полноценно приступать к работе, ведь эта неделя будет совсем короткой.

Ещё в конце года Росстат заботливо рассылал бумажную форму для заполнения. Про этот отчёт мы подробно рассказывали в статье Всем-всем: сдаём отчёт в Росстат до 1 апреля. Некоторые герои даже заполнили и сдали вручную. Остальные предприниматели вместе с нами ждали, когда чиновники утвердят электронный формат отчёта, и возможность появится в Эльбе.

Задача по подготовке отчёта в Росстат уже ждёт на вкладке «Отчётность». Мы постарались максимально избавить вас от расчётов, которые любит статистика.

С индивидуальных предпринимателей требуется меньше информации, поэтому задача в Эльбе состоит всего из трёх шагов. А если дохода от деятельности не было, то количество шагов магически сокращается. Вся подготовка отчёта выглядит как анкета. Вы просто отвечаете на вопросы о вашем бизнесе, двигаясь шаг за шагом.

Маленький секрет

Кроме сотрудников ИПшникам нужно указывать в отчёте ещё партнёров и членов семьи, которые участвуют в бизнесе. Мы решили не подвергать риску эту личную информацию, и за одним упростить заполнение отчёта. Только тсс…

На отдельном шаге нужно распределить выручку по видам деятельности и указать коды ОКВЭД из справочника Росстата. Коды могут отличаться от тех, что вы указывали при регистрации.

Тем, у кого ООО, придётся пройти немного больше шагов для отчёта. Но если вы молодец и уже сформировали бухотчётность, данные о расходах Эльба посчитает автоматически.

На последнем шаге ОООшкам нужно указать основные средства и нематериальные активы. Из-за бухотчётности многие уже легко разбираются в этих понятиях.

Для новичков напомним: основные средства и нематериальные активы — это имущество, которое используется в деятельности предприятия (не для перепродажи), со сроком использования дольше года и стоимостью дороже 40 000 рублей. Например, офис, оборудование, автомобиль, инвентарь.

А дальше останется только отправить отчёт и забыть о нём как минимум на ближайшие 5 лет, потому что чаще исследовать бизнес Росстат не имеет права. Отправка через интернет доступна только тем, кто обзавёлся электронной подписью, т.к. законодательством не предусмотрена отчётность в статистику по доверенности.

Источник: https://e-kontur.ru/blog/14615

Штраф за отчет Росстат — за несвоевременную сдачу, не сдал, ждет от упрощенцев сведения о деятельности

Если вы нарушили нормы подачи отчетов в Росстат, стоит быть готовым к тому, что придется заплатить штраф.

А в таком случае необходимо знать, какой он устанавливается величины и когда именно наступает такая административная ответственность для компаний и индивидуальных предпринимателей в Российской Федерации.

Все предприниматели и юридические лица прекрасно знают, куда они должны предоставлять отчетность о своей деятельности. Одной из таких инстанций является Росстат.

Причем нормативными документами установлены определенные формы отчетов, а также сроки для их подачи, которых стоит четко придерживаться во избежание лишних проблем.

Многие задаются вопросом, какого размера штраф за опоздание со сдачей отчетности, ее не предоставление и подачу статистических бланков, в которых содержатся ошибки в Росстат на данный момент.

Ведь в законодательные документы Российской Федерации были не так давно внесены изменения, в которых и разберемся в статье.

Базовые сведения ↑

Разберемся, для чего сдается отчетность в органы статистики. Стоит также выяснить, какие именно формы стоит предоставлять представителям уполномоченного органа.

Что нужно знать?

Статистическая отчетность – документы, которые обязаны предоставлять индивидуальные предприниматели и компании со статусом юрлица, что ведут предпринимательскую деятельность на территории России.

Такие отчеты отличаются от тех, что подаются в налоговый орган и во внебюджетные фонды страны. Компания должна предоставлять в Росстрат:

- бухгалтерские формы отчетов;

- статистические отчеты.

В общем предприятия используют около 300 форм статистических отчетов. Благодаря такому выбору фирма может подобрать индивидуальные формы, которые будет использовать постоянно.

К примеру, каждый месяц и каждый квартал отчитаются только те предприятия, что попали в выборку. Опишем основные требования по сдаче документации, установленные законодательными положениями.

| Все бухгалтерские отчеты сдают единожды в году | Но не позже марта следующего года после отчетного |

| Если крайний срок для предоставления документов | Выходной или праздничный день, отчетность можно сдать в следующий рабочий день |

| Крайним сроком для подачи всех бланков | Является 1 апреля |

Есть 3 способа подачи отчетности:

- лично передавая представителями уполномоченного органа;

- направив ее по почте;

- отправив по коммуникационному каналу связи (в таком случае стоит позаботиться о получении электронной цифровой подписи).

Итак, у вас есть 2 варианта предоставления отчетности – на бумажном или электронном носителе. Выбор остается за вами, ведь в законодательстве относительно этого требования не устанавливались.

Многие предприниматели-новички не сразу могут разобраться, как правильно заполнить статистический отчет, да и рекомендаций в законодательстве РФ не так уж много. Именно поэтому часто бизнесмены действуют наугад.

Отчеты в Росстат должны подавать:

- каждый государственный орган власти, орган местного самоуправления;

- юридическое лицо, которое ведет деятельность в пределах Российской Федерации;

- представительство России, что расположено за рамками государства (№ 224-ФЗ);

- филиал заграничного предприятия, что имеет бизнес в пределах Российской Федерации;

- индивидуальный предприниматель.

Компании, что работают на упрощенной налоговой системе, обязаны подавать отчетность на тех же основаниях, что и остальные предприятия.

Документы, что требует статистический комитет:

С какой целью сдается?

Чтобы понять, для чего подают отчетность, рассмотрим, в чем заключается суть работы Росстата. Что это за служба?

Она создана для того, чтобы можно было формировать официальную статистику в разных отраслях жизнедеятельности.

Это орган исполнительных властей, что имеет полномочия контролировать статистическую деятельность в Российской Федерации.

И для этого служба собирает достоверные и объективные сведения о политике, социальной сфере, демографической ситуации, экономике.

Основные функции:

- собирать статистические сведения и формировать отчеты на их базе;

- разрабатывать методы ведения статистического учета согласно международным стандартам;

- предоставлять данные президенту и властям России, гражданам РФ, СМИ и иным компаниям;

- создавать и развивать статистическую информационную систему, что должна совмещаться с иными системами;

- хранить статистические данные;

- контролировать, выполняются ли гражданами и компаниями законы, что касаются государственной статистики.

Одно из обязательств Росстата – вести учет деятельности предпринимателей и юридических лиц, составлять статистические коды, что отражаются при регистрации фирмы.

Правовое регулирование

О необходимости ведения статистических документов говорится в Федеральном законе № 282, что был принят правительством Российской Федерации 29.11.2007.

Какой штраф, если не сдал отчет в Росстат? ↑

Уполномоченные структуры проверяют все представленные сведения, и если будет обнаружено, что лицо подает неверные данные, то также придется понести ответственность.

Установленные сроки

Обязательными являются такие отчеты:

| Данные по форме 1 | Предоставляются до 1 апреля (пункт 2 ст. 18 ФЗ № 402 от 6 декабря 2011) |

| Форма П-3 | Подается до конца января (сведения о материальном положении предприятия) |

| форма П-4 | Представляют до 15 числа следующего месяца после окончания отчетного квартала (обязательна для всех предпринимателей) |

| П-4 (НЗ) | Подают до 8 числа в том месяце, что следует после отчетного квартала (о движении кадров) |

| Форму ПМ (результат деятельности) | Подают до 29 числа в следующем месяце после окончания квартала |

| ПМ-пром (о товаре, что производится) | Сдается предпринимателями, которые имеют 16 – 100 сотрудников до 4 числа в следующем месяце после окончания отчетного периода |

| 1-ИП (например, для сельхозпроизводителей) | Сдают раз в году – до 2 марта в следующем году |

Работник Росстата предоставляет сведения о том, какие отчеты стоит подготовить и когда сдать. Он же уведомляет об особенности заполнения форм.

Можно посмотреть информацию о штрафах за отчет в Росстат на официальном сайте комитета статистики.

Сумма за несвоевременную сдачу отчета

Если компания не подаст отчет в Росстат, ее ожидает штраф. Попробуйте сдать его с опозданием, хотя вам могут отказать в принятии.

Как показывает практика, органы статистики редко штрафуют за такие нарушения, если только речь идет не о злостном нарушителе.

Видео: отчетность в Росстат

Именно поэтому не спешите самостоятельно платить штраф – ждите, когда вам выставят о перечислении определенной суммы. Каков размер штрафа?

Имеется в виду ущерб, что возник вследствие необходимости корректировки итога сводной отчетности или предоставления искаженных сведения, нарушения срока подачи отчетов.

В независимости от того, когда обнаружено нарушение, Росстатом может быть истребована необходимая статистическая отчетность. Предприятию также придется возмещать ущерб.

Итак, поговорим о размерах штрафа. При нарушении правил подачи статистической отчетности:

| Должностное лицо заплатит | 10-20 тыс. рублей |

| Компания перечислит | 20-70 тыс. рублей |

При повторном нарушении размер штрафа увеличится в разы:

| Для должностного лица сумма составит | 30-50 тыс. |

| Для юридического лица | 100-150 тыс. |

Если не предоставлен документ вообще

Компании точно также придется заплатить 20-70 тыс., а должностному лицу – 10-20 тыс. За повторное правонарушение с должностного лица взимается 30-50 тыс., а с юридического лица – 100-150 тыс.

Кстати, ждет при неподаче сведений о деятельности штраф за отчет Росстата от упрощенцев такой же, как и в остальных ситуациях. Пока не были внесены поправки, штраф составлял всего лишь 3-5 тыс.

Указаны неверные данные

Это касается поданных отчетов с наличием арифметических или логических ошибок. Если в отчетах будет выявлено ошибки, их можно будет исправлять. Этим будет заниматься представитель органа статистики.

Но только вот придется все равно заплатить штраф, а также ущерб, нанесенный Росстату при необходимости исправлять искаженные сведения сводных отчетов.

Величина штрафа в таком случае составит 10-150 тыс. (ст. 13.19 КоАП России). Причем, штраф выписывается за каждое допущенное нарушение.

Должностные лица, что несут ответственность за подачу статистической отчетности, назначаются приказами руководства предприятия (пункт 5 Положения, что утверждено Постановлением властей России № 620).

Помните о том, что вам в обязательном порядке нужно отчитываться не только перед федеральным налоговым органом и внебюджетным фондом, но и перед Росстатом.

Следите за сроками предоставления каждой формы – уточняйте данную информацию у представителя уполномоченной инстанции или заходите на официальный сайт Росстата.

Но также пересматривайте, чтобы в заполненных бланках не было допущено ошибку. Ведь в противном случае придется заплатить немалый штраф, который с 2018 года значительно вырос.

К чему вам такие незапланированные расходы, что негативно отражаются на бизнесе?

Источник: https://buhonline24.ru/otchetnost/rosstat/shtraf-za-otchet-rosstat.html

Статистика

В разделе представлена актуальная статистическая информация о финансово-экономических показателях Российской Федерации.

При подготовке информации использованы данные Минфина России, Федерального казначейства, Федеральной таможенной службы, Федеральной службы государственной статистики, Федеральной налоговой службы и Центрального Банка Российской Федерации Ответственные за подготовку информации, размещенной в разделе — Департамент доходов, Департамент организации составления и исполнения федерального бюджета Минфина России

Ознакомиться с графиком размещения информации в разделе «Статистика» можно здесь

| № п/п | Дата публикации | Наименование данных |

| 1 | Еженедельно, не позднее каждого вторника по состоянию на четверг предыдущей недели | Оперативные сведения об остатках средств федерального бюджета в депозитах, бюджетных кредитах и ценных бумагах по сделкам РЕПО |

| 2 | 14 рабочий день месяца, следующего за отчетным | Оперативные сведения об исполнении за отчетный месяц:

Уточненные данные об исполнении за месяц, предшествующий отчетному:

|

| 3 | Не позднее 20 числа месяца, следующего за отчетным | Данные о размере Резервного фонда, а также валютная структура средств фонда на счетах в Банке России;Данные о размере Фонда национального благосостояния, а также валютная структура средств фонда на счетах в Банке России. |

| Не позднее 20 числа месяца, следующего за отчетным, 28 февраля очередного финансового года | Данные об объеме долга субъектов Российской Федерации и долг муниципальных образований | |

| 4 | Не позднее 25 числа месяца следующего за отчетным, 25 февраля очередного финансового года | Данные об объеме и структуре государственного внутреннего долга Российской Федерации;Данные об объеме и структуре государственного внешнего долга Российской Федерации. |

| 5 | 30 апреля, ежегодно | Окончательный годовой отчет об исполнении

|

Задать вопросы по опубликованным в разделе «Статистика» материалам можно по адресу электронной почты stat@minfin.ru

Источник: https://www.minfin.ru/ru/statistics/

Какую отчетность должны сдавать некоммерческие организации

Некоммерческие организации (далее – НКО), как и все организации, должны сдавать бухгалтерскую, налоговую, статистическую отчетность, а также отчетность по страховым взносам. Есть и специальная отчетность для НКО – в территориальное отделение Минюста России.

Бухгалтерская отчетность

Бухгалтерскую отчетность сдают все НКО по общим правилам раз в год, в стандартные сроки – в течение 90 календарных дней после завершения отчетного года. Исключения есть для НКО – потребительских кооперативов. Они могут использовать упрощенные формы бухотчетности из приложения 5 к приказу Минфина России от 2 июля 2010 г. № 66н.

Быстро определить состав бухгалтерской отчетности для НКО можно по таблице. О том, как заполнить формы бухотчетности, см. Какие документы сдавать в составе бухгалтерской отчетности.

Общие правила такие. Все НКО сдают:

- Отчет о целевом использовании средств.

Это указано в пункте 2 статьи 14 Закона от 6 декабря 2011 г. № 402-ФЗ.

Плюс к этому некоторые НКО сдают Отчет о финансовых результатах. Это нужно делать, когда:

- НКО получила существенный доход от предпринимательской деятельности;

- невозможно оценить финансовое положение НКО без показателя полученного дохода.

Во всех остальных случаях НКО отражает данные от предпринимательской деятельности в отчете о целевом использовании по строке «Прибыль от приносящей доход деятельности». Но если этого недостаточно, чтобы отразить финансовое положение НКО, сдайте отчет о финансовых результатах. Об этом говорится в информации Минфина России № ПЗ-10/2012.

Бухгалтерский баланс

НКО заполняют баланс по-особому. Некоторые разделы нужно переименовать. К примеру, Раздел III нужно назвать не «Капитал и резервы», а «Целевое финансирование». Ведь у НКО нет цели получить прибыль. Вместо капитала и резервов НКО отражают остаток целевых поступлений. Строки баланса, которые НКО должны заменить в разделе III, названы в таблице ниже.

| Код строки баланса, название которой НКО нужно заменить | Название строк у коммерческих организаций | Название строк у НКО |

| Раздел III Бухгалтерского баланса «Капитал и резервы» | Раздел III Бухгалтерского баланса «Целевое финансирование» | |

| 1310 | Уставный капитал | Паевой фонд |

| 1320 | Собственные акции, выкупленные у акционеров | Целевой капитал |

| 1350 | Добавочный капитал (без переоценки) | Целевые средства |

| 1360 | Резервный капитал | Фонд недвижимого и особо ценного движимого имущества |

| 1370 | Нераспределенная прибыль (непокрытый убыток) | Резервный и иные целевые фонды |

Такой порядок прописан в примечании 6 к Бухгалтерскому балансу и в примечании к приложению 4 приказа Минфина России от 2 июля 2010 г. № 66н.

Отчет о движении денежных средств

Отчет о движении денежных средств НКО в состав бухгалтерской отчетности не включают. Это прямо прописано в пункте 85 положения, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

Другие отчеты

Для фондов есть особенности. Они обязаны ежегодно публиковать отчеты об использовании своего имущества (п. 2 ст. 7 Закона от 12 января 1996 г. № 7-ФЗ).

Налоговая отчетность

Все НКО обязаны сдавать в налоговую инспекцию сведения о среднесписочной численности сотрудников. Делать это нужно, даже если сотрудников нет. Кроме того, все НКО обязаны сдавать справки по форме 2-НДФЛ на каждого сотрудника и расчет по форме 6-НДФЛ.

Подробнее на эту тему см.:

- Какие права и обязанности есть у налогоплательщиков;

- Как правильно заполнить справку форму 2-НДФЛ;

- Как составить и сдать расчет по форме 6-НДФЛ.

А в остальном состав налоговой отчетности в НКО зависит от налогового режима.

Налоговая отчетность: ОСНО

НКО на общем режиме сдают налоговую отчетность, обязательную для всех организаций.

Налог на прибыль

Сдавать декларацию по налогу на прибыль обязаны все НКО. Эта обязанность не зависит от того, есть облагаемые доходы или нет. Такой вывод следует из статьи 246 и пункта 1 статьи 289 Налогового кодекса РФ.

Для НКО, у которых нет прибыли, есть особенности. Они сдают декларацию только раз в год в упрощенном составе:

- Титульный лист (лист 01);

- Расчет налога на прибыль организаций (лист 02);

- Отчет о целевом использовании имущества (в т. ч. денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования (лист 07);

- приложение № 1 к налоговой декларации.

Это следует из статьи 285 и пункта 2 статьи 289 Налогового кодекса РФ, пункта 1.2 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

Если НКО получает прибыль, декларацию нужно сдавать ежеквартально. При этом авансовые платежи не платят НКО, если доходы от реализации за предыдущие четыре квартала не превысили в среднем 10 млн руб. за каждый квартал (п. 3 ст. 286 НК РФ).

НДС

НКО на общем режиме обязаны сдавать декларацию по НДС ежеквартально в общем порядке. Если объекта обложения НДС нет, сдайте только титульный лист и раздел 1 (п. 3 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558).

Сдавать единую (упрощенную) налоговую декларацию, которая утверждена приказом Минфина России от 10 июля 2007 г. № 62н, НКО может, только если у нее одновременно нет:

- объекта налогообложения по НДС;

- операций по расчетным счетам.

Налог на имущество

НКО на общем режиме сдают декларацию по налогу на имущество ежеквартально, в общем порядке. Исключение – организации, у которых нет основных средств.

Так как НКО амортизацию не начисляют, по строкам 020–140 раздела 2 декларации укажите разницу между остатком по счету 01 «Основные средства» и суммой износа на забалансовом счете 010 (п. 1 ст. 375 НК РФ).

Что касается остальных налоговых деклараций, то обязанность по их сдаче зависит от наличия у НКО облагаемого соответствующим налогом объекта.

Налоговая отчетность: УСН

НКО на упрощенке сдают отчетность, обязательную для всех организаций. Кроме того, НКО на упрощенке сдают ежегодно в налоговую инспекцию декларацию по единому налогу, который они платят (п. 1 ст. 346.12 НК РФ). Причем обязанность сдавать декларации не зависит от того, были доходы и расходы в отчетном периоде или нет.

Такой вывод следует из положений пункта 1 статьи 346.19 и пункта 1 статьи 346.23 Налогового кодекса РФ.

Кроме того, НКО на упрощенке обязаны вести книгу учета доходов и расходов. Об этом сказано в статье 346.24 Налогового кодекса РФ и пункте 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Подробнее на эту тему см.:

- Как составить и сдать декларацию по единому налогу при упрощенке;

- Как вести книгу учета доходов и расходов при упрощенке.

НКО на упрощенке не платят налог на прибыль, налог на имущество и НДС (п. 2 ст. 346.11 НК РФ). Поэтому и сдавать декларации по перечисленным налогам НКО не обязана. Но из этого правила есть исключения:

Отчетность по страховым взносам

Сдавать отчетность в Пенсионный фонд РФ и в ФСС России НКО должны по общим правилам. Те НКО, которые применяют пониженные тарифы, дополнительно заполняют:

- в форме РСВ-1 – подраздел 3.3;

- в форме 4-ФСС – таблицу 4.2.

Это следует из части 3.4 статьи 58 Закона от 24 июля 2009 г. № 212-ФЗ.

Статистическая отчетность

НКО обязаны составлять статистическую отчетность (п. 1 ст. 32 Закона от 12 января 1996 г. № 7-ФЗ). Для некоммерческих организаций есть специальные формы:

- 11-краткая, утверждена приказом Росстата от 3 июля 2015 г. № 296;

- 1-СО НКО, утверждена приказом Росстата от 27 августа 2014 г. № 535.

Состав статотчетности зависит от вида деятельности НКО. Точный перечень форм для НКО лучше уточните в местном управлении статистики.

Подробнее на эту тему см.:

- Кто обязан представить статистическую отчетность в Росстат;

- Какие документы входят в состав статистической отчетности;

- Какими способами можно сдать статистическую отчетность.

Отчетность НКО в Минюст России

НКО сдают отчетность в территориальное отделение Минюста России по формам, утвержденным приказом Минюста России от 29 марта 2010 г. № 72. В этом приказе четыре формы, которые нужно заполнить. Состав отчетности посмотрите в таблице.

Отчетность в Минюст позволяет контролировать, что у НКО нет иностранных граждан среди членов организации, а также иностранных источников финансирования.

Это требование прописано в части 3.1 статьи 32 Закона от 12 января 1996 г. № 7-ФЗ.

Источник: https://NalogObzor.info/publ/uchet_v_otrasljakh/nekommercheskie_organizacii/kakuju_otchetnost_dolzhny_sdavat_nekommercheskie_organizacii/109-1-0-2766

Годовая финотчетность: основные требования

Ну вот и закончились новогодние праздники. Все корпоративы проведены, все салаты съедены, все подарки вручены. А это значит, что бухгалтерам самое время приняться за подведение итогов прошедшего года. Как известно, результаты деятельности предприятия находят свое отражение в финансовой отчетности.

Причем достоверность приведенных в ней данных теперь приобрела особую значимость. Ведь, помимо прочего, с 2015 года на основании бухгалтерского финансового результата определяют базу обложения налогом на прибыль. Поэтому тему составления и предоставления финансовой отчетности мы, конечно, не могли обойти стороной.

В этом спецвыпуске вы узнаете, кто, кому, в какие сроки и в каком составе обязан предоставлять финансовую отчетность. Отдельное внимание обратим на измененный перечень лиц, имеющих право подавать Упрощенный финансовый отчет субъекта малого предпринимательства.

Также вы сможете увидеть построчный анализ заполнения всех форм финансовой отчетности для предприятий, которые руководствуются национальными стандартами бухгалтерского учета.

редактор Вороная Наталья, налоговый эксперт Чернышова Наталья.

Начнем с того, что ответим на первоочередные вопросы, связанные с составлением и предоставлением финансовой отчетности, а именно: кто, куда и в какие сроки ее подает? Кроме того, в этом разделе мы определим состав финотчетности для разных субъектов предпринимательства и обозначим основные требования к ее составлению.

1.1. Кто и кому предоставляет финансовую отчетность

Рассматривая вопросы составления и предоставления финансовой отчетности, прежде всего нужно определить, кому законодательство вменяет в обязанность ее составлять и предоставлять. Так, финансовую отчетность предоставляют (ст. 2 Закона № 996, п. 1 Порядка № 419):

—все юридические лица, созданные в соответствии с законодательством Украины (независимо от организационно-правовой формы хозяйствования и формы собственности);

— представительства иностранных субъектов хозяйственной деятельности*.

*В этом спецвыпуске порядок составления и предоставления финансовой отчетности представительствами иностранных субъектов хозяйствования и бюджетными учреждениями не рассматриваем.

По предписаниям абзаца второго п. 2 Порядка № 419, финансовую отчетность и консолидированную финансовую отчетность составляют в соответствии с:

— национальными положениями (стандартами) бухгалтерского учета(далее — П(С)БУ)

или — международными стандартами финансовой отчетности* (далее — МСФО).

* Вопросы составления отчетности по МСФО в этом спецвыпуске не рассматриваем.

О том, какие юридические лица обязаны составлять финотчетность в соответствии с МСФО**, говорит п. 2 Порядка № 419 (см. рис. 1.1).

** Подавать финотчетность в соответствии с национальными П(С)БУ при этом не нужно.

Кроме того, составлять финотчетность по МСФО должны предприятия, которые применяют международные стандарты по самостоятельному решению (

ч. 3 ст. 121 Закона № 996).

Субъекты хозяйствования, имеющие дочерние предприятия, кроме финансовых отчетов о собственных хозяйственных операциях, составляют и предоставляют консолидированную финансовую отчетность (ч. 1 ст. 12 Закона № 996).

Объединения предприятий, кроме собственной отчетности, предоставляют сводную финансовую отчетность. Ее составляют по всем предприятиям, которые входят в состав объединений, если это предусмотрено учредительными документами таких объединений в соответствии с законодательством (ч. 3 ст. 12 Закона № 996).

Теперь о том, кому вообще эта финотчетность нужна, т. е. кому предприятия должны ее предоставлять. Круг пользователей финансовой отчетности определен ст. 14 Закона № 996, а также п. 2 Порядка № 419. Его наглядно продемонстрирует рис. 1.2 на с. 4.

К пользователям, которым следует предоставлять финансовую отчетность, относят, в частности, органы государственной статистики.

Делают это в порядке, предусмотренном для предоставления налоговой декларации. Такое требование выдвигают п. 46.2 НКУ и п. 2 Порядка № 419. Так, плательщики налога на прибыль (кроме малых предприятий*) подают вместе с соответствующей налоговой декларацией квартальную либо годовую финансовую отчетность.

* Какие предприятия считают субъектами малого предпринимательства, вы можете узнать из табл. 1.1 на с. 6.

Плательщики налога на прибыль — субъекты малого предпринимательства вместе с годовой налоговой декларацией подают годовую финансовую отчетность. А вот предприятия, не являющиеся плательщиками налога на прибыль (единоналожники групп 3 и 4), от предоставления финансовой отчетности в органы ГФСУ освобождены.

Помимо прочего, все предприятия (кроме бюджетных учреждений) обязаны по итогам года подавать (отправлять заказным письмом) финансовую отчетность в составе Баланса и Отчета о финансовых результатах государственному регистратору по местонахождению регистрационного дела (ч. 3 ст. 14 Закона № 996).

1.2. Отчетный период и сроки предоставления

Отчетным периодом для составления финансовой отчетности является календарный год** (ч. 1 ст. 13 Закона № 996).

** В то же время все предприятия (за исключением субъектов микропредпринимательства) обязаны ежеквартально подавать промежуточную финансовую отчетность в составе Баланса и Отчета о финансовых результатах. Ее составляют нарастающим итогом с начала отчетного года.

Другой отчетный период предусмотрен ч. 2 ст. 13 Закона № 996 для вновь созданных предприятий. У них первый отчетный период может быть меньше 12 месяцев, но не может превышать 15 месяцев. Следовательно,

Первым отчетным периодом для них будет период с даты регистрации по 31 декабря 2016 года.

Сроки предоставления финансовой отчетности установлены Порядком № 419. Вы их можете увидеть на рис. 1.3.

Если предельный срок подачи финотчетности приходится на нерабочий день, такой срок переносится на первый после выходного рабочий день (п. 10 Порядка № 419).

Плательщики налога на прибыль подают годовую финансовую отчетность в органы ГФСУ в сроки, предусмотренные для предоставления декларации по этому налогу (п. 5 Порядка № 419).

Государственному регистратору годовую финотчетность подают не позднее 1 июня года, следующего за отчетным (ч. 3 ст. 14 Закона № 996).

Датой предоставления финансовой отчетности считают день ее фактической передачи по назначению. Если финансовая отчетность направляется по почте, то такой датой считают дату получения адресатом, указанную на штемпеле предприятия связи, обслуживающего адресата (п. 4 Порядка № 419).

Помните: отдельные субъекты хозяйствования обязаны не позднее 30 апреля следующего за отчетным года обнародовать (т. е. разместить на собственной веб-странице и опубликовать в периодических или непериодических изданиях) годовую финансовую и консолидированную отчетность вместе с аудиторским заключением. Такими «счастливчиками» являются публичные акционерные общества, предприятия — эмитенты ипотечных облигаций, ипотечных сертификатов, облигаций предприятий и сертификатов фондов операций с недвижимостью, а также профессиональные участники фондового рынка, банки, страховщики и другие финучреждения.

1.3. Состав годовой финансовой отчетности

Финансовая отчетность может быть полной и сокращенной. Полную подают все предприятия, кроме бюджетных учреждений, представительств иностранных субъектов хозяйственной деятельности и субъектов малого предпринимательства. Ее состав определен ч. 2 ст. 11 Закона № 996 и п. 1 разд. ІІ НП(С)БУ 1.

Для субъектов малого предпринимательства и представительств иностранных субъектов хозяйственной деятельности П(С)БУ 25 установлена сокращенная по показателям финансовая отчетность (ч. 3 ст. 11 Закона № 996, п. 2 разд. ІІ НП(С)БУ 1).

Причем отдельные предприятия из числа субъектов малого предпринимательства, а именно субъекты микропредпринимательства и юрлица, которые ведут упрощенный бухгалтерский учет доходов и расходов в соответствии с налоговым законодательством*, имеют право составлять Упрощенный финансовый отчет субъекта малого предпринимательства.

Его форму и порядок составления содержит то же П(С)БУ 25.

* К субъектам хозяйствования, имеющим право вести упрощенный бухгалтерский учет доходов и расходов, п. 44.2 НКУ относит юрлиц — единоналожников группы 3.

Таким образом, состав финотчетности зависит от того, относится предприятие к субъектам крупного, среднего, малого или микропредпринимательства. Критерии разграничения устанавливает ч. 3 ст. 55 ХКУ (см. табл. 1.1 на с. 6).

Таблица 1.1. Критерии отнесения предприятий к разным субъектам предпринимательства

| Субъект хозяйствования | Ограничение по количеству работников | Ограничение по размеру дохода | ||

| Субъект крупного предпринимательства | Среднее количество работников* за календарный год: | превышает 250 человек | Годовой доход от любой деятельности: | превышает сумму, эквивалентную 50 млн евро** |

| Субъект среднего предпринимательства | от 50 до 250 человек | составляет сумму, эквивалентную от 10 до 50 млн евро** | ||

| Субъект малого предпринимательства | не превышает 50 человек | не превышает сумму, эквивалентную 10 млн евро** | ||

| Субъект микропредпринимательства*** | не превышает 10 человек | не превышает сумму, эквивалентную 2 млн евро** | ||

| * Для расчета этого показателя необходимо использовать Инструкцию № 286. Подробнее см. «Налоги и бухгалтерский учет», 2013, № 52, с. 10. |

Источник: https://buhgalter911.com/news/news-447086.html

Росстат: что сдаем в 2017 году — статья

Руководствоваться будем Приказом Росстата от 11.08.2016 № 414 , который утверждает основные формы статистического наблюдения.

Основные формы, которые должны сдавать компании, не принадлежащие к малому бизнесу:

Форма П-1 — сдается ежемесячно до 4-го числа;

Форма П-5 (м) — сдается раз в квартал до 30-го числа после завершения отчетного периода;

Форма 1-Предприятие — сдается раз в год до 1 апреля;

Форма П-4 — сдается до 15-го числа каждого месяца или квартала;

Форма П-2 — годовую форму нужно сдать до 08.02.2017, а последующие отчеты представляются до 20-го числа месяца, идущего за отчетным кварталом.

Кроме того, есть формы, которые зависят от направления деятельности. Например, у организаций по производству алкоголя есть своя форма, для энергетических компаний — своя и т.п.

Что сдает малый бизнес в Росстат

Обязанность сдавать статотчеты для малого и среднего бизнеса закреплена в ст. 5 Федерального закона от 24.07.2007 № 209-ФЗ. Таки организации чаще всего сдают отчеты в Росстат по упрощенной схеме, а некоторые и вовсе не отчитываются.

Росстат проводит два вида наблюдения за деятельностью компаний и ИП:

- сплошное, когда сдаются формы бухгалтерского учета с отметкой налоговых органов о приеме;

- выборочное, когда компания попадет в выборку и уже сдает статистическую отчетность в дополнение к бухгалтерской.

Ситуация 1. Ваша компания попала в выборку

Формы статистической отчетности при ситуации, когда ваша компания попадает в выборку, предоставляются органами статистики, вместе с разъяснениями и комментариями по их заполнению. Как правило, это отчет по форме № 1-ИП, но органы статистики могут попросить дополнительно представить и другие формы. Поэтому заострять внимание на сдаче статистической отчетности мы не будем.

Как представить отчетность в статистику? Есть 3 способа:

1) по электронным каналам связи, с применением электронной цифровой подписи. В Росстат представляются те же формы бухгалтерской отчетности, что и в налоговые органы.

Для передачи данных достаточно войти в «Контур-Экстерн» (вкладка «Статистическая отчетность» — «Бухгалтерская статистическая отчетность»), проставить галочки напротив нужных форм, выбрать получателя и нажать «Отправить».

Срок предоставления, как и для налоговой, — не позднее трех месяцев после окончания года, то есть до 31 марта 2017 года нужно сдать бухгалтерский баланс за 2016 год в налоговую и в статистику»

2) по почте — отчетность в статистику можно сдавать простым заказным письмом без описи и уведомления;

3) лично или через уполномоченного представителя принести отчетность в органы статуправления.

Ситуация 2. Компания на спецрежиме не попала в выборку

Если компания не получила от органов статистики уведомления о том, что попала в выборку, нужно подготовить для сдачи бухгалтерскую отчетность по обычной форме. Вы предоставляете в органы статуправления заверенную копию бухгалтерского баланса (без пояснений) и копию отчета о финансовых результатах, с отметкой налогового органа о приеме отчетности, до 31 марта 2017 года.

Ответ: действительно, в кодах статистики никаких опознавательных знаков в какой орган статистики должна сдавать отчетность компания нет.

Если вы сдаете отчетность в органы статистики через электронные каналы связи, то она автоматически представляется в нужное отделение.

А вот если вы сдаете отчет в органы статистики лично или почтой, то узнать свое отделение вы можете с помощью нехитрых логических выводов:

- для начала нужно знать, в какой налоговой инспекции вы стоите на учете;

- далее посмотрите, к какому округу относится ваша инспекция. В тот же самый округ вам и нужно сдавать отчетность в статистику.

Пример

Компания, применяющая УСН, состоит на учете в ИФНС № 25. Смотрим на сайте налоговой инспекции, к какому округу относится инспекция — Южный АО. Следовательно, и отчетность сдавать нужно в Отдел государственной статистики в Южном административном округе г. Москвы.

Полный список отделений статистики можно посмотреть на сайте госкомстата, например, все контакты отделений статистики по Москве можно увидеть на сайте Московского отделения статистики.

Ситуация 3. Компания на спецрежиме не вела деятельность

Если вы относитесь к числу таких компаний, вам необходимо отчитаться в органы статистики на общих основаниях. Вы сдаете заверенную копию бухгалтерского баланса (без пояснений) и отчета о финансовых результатах. На копиях должна быть отметка налогового органа о приеме отчетности.

В бухгалтерском балансе обязательно должны быть указаны значения по некоторым строкам. Например, каждое ООО на УСН, как и все ООО, применяющие другие налоговые режимы, имеют уставный капитал (не менее 10 000 руб.).

Еще один пример, каждая компания должна иметь хотя бы один расчетный счет (независимо от выбранного режима налогообложения), согласитесь, что ни один банк не будет открывать вам расчетный счет и вести его бесплатно.

А для этого необходимо будет положить определенную сумму денег на счет, которая, как правило, ежемесячно списывается (в зависимости от условий, которые прописаны в условиях договора с банком). Эту сумму вам придется также показывать в балансе.

Ситуация 4. Индивидуальный предприниматель освобожден от ведения бухгалтерского учета, но ведет книгу доходов и расходов

Индивидуальным предпринимателям, если они не попали в выборку, в органы статистики ничего сдавать не нужно!

Ответ: нет, такая обязанность законодательно нигде не прописана.

Статистическая отчетность с нулевыми показателями

В письме Росстата от 15.04.16 № СЕ-01-3/2157-ТО содержатся следующие разъяснения по этой ситуации. Организации не обязаны сдавать статистическую отчетность с нулевыми показателями. Специалисты Росстата считают, что вместо нулевого отчета в органы статистики можно представить официальное письмо об отсутствии у организации того или иного показателя.

В указаниях по заполнению некоторых форм статистической отчетности есть положение: данные формы не нужно представлять в территориальные органы государственной статистики при отсутствии соответствующих показателей. К таким формам относятся:

- сведения о просроченной задолженности по заработной плате (форма № 3-Ф);

- сведения о приостановке (забастовке) и возобновлении работы трудовых коллективов (форма № 1-ПР);

- сведения о финансовых вложениях и обязательствах (форма № П-6)

- сведения о выполнении научных исследований и разработок (форма № 2-наука).

А вот указания по заполнению других форм статистической отчетности аналогичного положения не содержат.

Ответственность за нарушение сроков сдачи

Нарушение сроков статотчетности грозит следующими штрафами (ст. 13.19 КоАП):

- компания заплатит от 20 до 70 тыс. рублей;

- руководитель заплатит от 10 до 20 тыс. рублей.

Повторные нарушения могут стоить руководителю 30-50 тыс. рублей, а компании 100-150 тыс. рублей.

Источник: https://school.kontur.ru/publications/338