Списание дебиторской задолженности в бюджетном учреждении

Списание дебиторской задолженности в бюджетном учреждении (БУ) происходит по причинам, общим как для государственных организаций, так и для негосударственных. В этой статье мы расскажем, когда можно списать дебиторскую задолженность (ДЗ) и как это отразить в бухучете бюджетного учреждения.

Определение дебиторской задолженности, которую невозможно взыскать

Основания для списания ДЗ

Бухгалтерский учет списания ДЗ

Итоги

Определение дебиторской задолженности, которую невозможно взыскать

Приказ Минфина РФ «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств» от 13.06.1995 № 49 действует в том числе и для БУ. Согласно п. 1.

5 этого НПА инвентаризация ДЗ проводится как минимум один раз в год перед подготовкой годовых отчетов. При этом проверяется корректность сумм ДЗ и правомерность их отражения в учете в качестве активов (п.

3.48 приказа № 49).

Кроме того, в учреждениях могут быть разработаны дополнительные процедуры по выявлению и контролю просроченной ДЗ. Например, ежемесячная проверка остатков ДЗ по контрагентам и по периодам просрочки, ежеквартальное подписание актов сверки с контрагентами, проверка реального существования на настоящий момент контрагента, долг которого не возвращен в течение года, и т. д.

В БУ могут образоваться следующие виды просроченной ДЗ:

- по расчетам с покупателями товаров, работ, услуг;

- по выданным поставщикам авансам;

- переплата заработной платы;

- по выданным займам;

- по расчетам с подотчетными лицами;

- по расчетам с лицами, которые должны компенсировать ущерб.

Просроченной ДЗ становится, если должник не погасил сумму, подлежащую уплате, в сроки, оговоренные договором или другими документами. В свою очередь, просроченная ДЗ может стать безнадежной.

Это значит, что долг получить невозможно. Отражение безнадежной задолженности на счетах учета и в отчетности ведет к некорректности предоставляемой информации о деятельности организации.

Такая задолженность не является активом и должна быть списана.

В выявлении проблем с оплатой ДЗ также может помочь ее анализ. Читайте о нем в статье «Анализ дебиторской и кредиторской задолженности (нюансы)».

Основания для списания ДЗ

Законодательством оговорены следующие случаи, при которых ДЗ может считаться безнадежной:

- при наступлении события, не зависящего от сторон, которое делает исполнение обязательства нереальным (ст. 416 ГК РФ);

- в соответствии с решением государственного органа, подтвержденного актом (ст. 417 ГК РФ);

- при наступлении смерти должника (ст. 418 ГК РФ);

- при ликвидации контрагента (ст. 419 ГК РФ);

- при прошествии срока исковой давности (гл. 12 ГК РФ).

Событиями, не зависящими от сторон, могут быть чрезвычайные ситуации, катастрофы, военные действия, стихийные бедствия.

Актом государственного органа, в соответствии с которым ДЗ может быть списана, является, например, решение суда о том, что долг взыскан быть не может. Если организация подала в суд на своего должника и суд обязал его погасить задолженность, то исполнительный лист, выданный в суде, перенаправляется судебным приставам.

С этого момента взыскание проводится согласно закону «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ. Если служба судебных приставов, произведя все положенные действия, вынесла решение о невозможности взыскания долга, выдается соответствующее постановление об окончании исполнительного производства.

Причиной, указанной в постановлении, может быть:

- ликвидация организации;

- невозможность определения фактического нахождения контрагента;

- отсутствие имущества и денежных средств у должника.

Смерть должника является причиной признания задолженности безнадежной, если обязательство может быть погашено только при его участии или напрямую связано с его личностью.

Данные о ликвидации юридического лица БУ может получить из выписки из Единого государственного реестра юридических лиц. Такая информация доступна на сайте Федеральной налоговой службы или при личном обращении.

Там же можно проверить и благонадежность контрагента до совершения с ним каких-либо сделок: узнать статус организации, проверить, не является ли массовым адрес регистрации контрагента, подает ли он отчетность в налоговые органы и т. д.

По общим правилам, срок исковой давности составляет 3 года, однако по некоторым отношениям в соответствии с законодательством он может быть другим. Началом срока исковой давности по ДЗ является первый день просрочки исполнения обязательства.

Если должник осуществляет какие-либо действия, указывающие на признание долга, то срок исковой давности начинают отсчитывать заново со дня совершения таких действий.

Так, должник может подписать акт сверки, выдать гарантийное письмо, перечислить какую-то часть долга и т. д.

Задолженность признается нереальной к взысканию на основании решения специальной комиссии по поступлению и выбытию активов (п. 339 инструкции к единому плану счетов, утвержденной приказом Минфина РФ от 01.12.2010 № 157н). Состав комиссии устанавливается приказом главы учреждения. Также может быть создано специальное положение, регулирующее деятельность комиссии.

Бухгалтерский учет списания ДЗ

Особенностью бухучета списания ДЗ в БУ является отражение списанной ДЗ за балансом, на счете 04 «Задолженность неплатежеспособных дебиторов». Забалансовые счета для БУ работают так же, как для прочих, то есть поступление отражается только по дебету, а выбытие — только по кредиту, без корреспонденций.

Проводка по счету 04 делается, когда комиссия по списанию ДЗ принимает соответствующее решение.

Суммы на счете 04 отражаются в течение всего времени, пока еще может снова начаться процедура взыскания задолженности или у неплатежеспособного должника могут появиться средства для возврата долга.

Планом счетов для организаций, отличных от кредитных и государственных (утвержден приказом Минфина РФ от 31.10.00 № 94н), например, предусмотрен пятилетний срок для отслеживания возможности возврата ДЗ.

Служба приставов может снова начать действия по взысканию, например, если истец повторно передал им выданный судом исполнительный лист, который уже был на рассмотрении приставов, но по каким-либо причинам исполнительное производство было завершено. В случае возобновления процедуры взыскания или возврата долга неплатежеспособным должником ДЗ списывается со счета 04 и отражается на соответствующих балансовых счетах.

Окончательное списание ДЗ с забалансового счета должно быть одобрено комиссией на основании законодательно установленных причин: смерть должника, ликвидация организации и т. д.

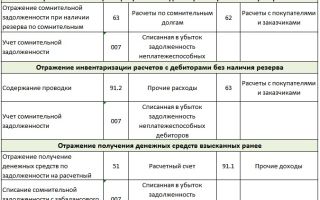

Аналитика по счету 04 ведется в разрезе видов приходов/расходов, по которым учитывалась ДЗ, и дебиторов с указанием всех их данных, необходимых для возврата долга. Ниже указаны основные проводки по отражению списания ДЗ. Больше типовых проводок можно найти в инструкции к плану счетов бухгалтерского учета бюджетных учреждений, утвержденной приказом Минфина РФ от 16.12.2010 № 174н.

| Описание проводки | Дт | Кт |

| Списание ДЗ, которую нереально взыскать | 040110173 «Чрезвычайные доходы от операций с активами»,а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020500000 «Расчеты по доходам» |

| Списание безнадежной ДЗ по авансовым платежам | 040120273 «Чрезвычайные расходы по операциям с активами»,а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020600000 «Расчеты по выданным авансам» |

| Списание безнадежной ДЗ по выданным кредитам | 040110173 «Чрезвычайные доходы от операций с активами»,а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020700000 «Расчеты по кредитам, займам (ссудам)» |

| Списание безнадежной ДЗ по взаиморасчетам с подотчетными лицами | 040120273 «Чрезвычайные расходы по операциям с активами»,а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020800000 «Расчеты с подотчетными лицами» |

| Списание ДЗ в связи с тем, что суд не признал вину причинившего ущерб либо виновный признан неплатежеспособным | 040110173 «Чрезвычайные доходы от операций с активами»,а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020900000 «Расчеты по ущербу и иным доходам» |

| Списание ДЗ в связи с невозможностью установить виновного в причинении ущерба, а также если ущерб был возмещен в натуральной форме | 040110172 «Доходы от операций с активами» | 020900000 «Расчеты по ущербу и иным доходам» |

| Восстановление ДЗ по ущербам в случае, когда виновное лицо покрыло причиненные расходы, в то время как ДЗ уже была признана безнадежной | 020900000 «Расчеты по ущербу и иным доходам» | 040110173 «Чрезвычайные доходы от операций с активами»,а также списывается с забалансового счета 04 «Задолженность неплатежеспособных дебиторов» |

Итоги

Учреждение может списать ДЗ, нереальную к взысканию, только по законодательно установленным причинам. Однако после списания необходимо делать периодическую проверку изменения статуса должника, для этого ДЗ продолжает числиться за балансом.

О списании ДЗ в негосударственных организациях читайте в статье «Порядок списания дебиторской задолженности».

Источник: https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/spisanie_debitorskoj_zadolzhennosti_v_byudzhetnom_uchrezhdenii/

Списание дебиторской задолженности по налогам

Какими бухгалтерскими проводками отразить списание дебиторской задолженности по налогам (срок исковой давности истёк)? — Какими бухгалтерскими проводками отразить списание дебиторской и кредиторской задолженности по подотчетным суммам (работник умер)

Списывать дебиторскую задолженность нужно отдельно по каждому обязательству (дебитору). Факт возникновения дебиторской задолженности должен быть подтвержден документально.

Размер просроченной дебиторской задолженности определите по результатам инвентаризации и отразите в инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами ( ф. 0504089).

Инвентаризацию проводите по приказу руководителя.

На основании инвентаризационной описи расчетов ( ф. 0504089) и других документов, подтверждающих обоснование для признания задолженности нереальной к взысканию (например, служебной записки), руководитель издает приказ о ее списании. Приказ в свою очередь служит основанием для списания дебиторской задолженности с балансового учета.

Сумму задолженности спишите на финансовый результат текущего года.

При этом необходимо учитывать, что списание долга из-за неплатежеспособности должника не является аннулированием задолженности.

Эту задолженность нужно отражать за балансом на счете 04 «Задолженность неплатежеспособных дебиторов» для наблюдения в течение пяти лет (иного срока, установленного законодательством) за возможностью ее взыскания в случае изменения имущественного положения должника.

Списание нереальной к взысканию задолженности отразите на основании справки ( ф. 0504833) следующей проводкой:

В части задолженности по доходам:

Дебет 0.401.10.173 Кредит 0.205.00.660

– списана нереальная к взысканию задолженность по доходам.

В части задолженности по расходам:

Дебет 0.401.20.273 Кредит 0.208.00.660

– списана нереальная к взысканию задолженность по расчетам с подотчетными лицами.

Одновременно со списанием задолженности с учета отразите ее на забалансовом учете:

Дебет 04

– учтена на забалансовом счете дебиторская задолженность на основании справки ( ф. 0504833).

Документы и механизм списания кредиторской задолженности аналогичны, что и при списании дебиторской задолженности.

Списание нереальной к взысканию кредиторской задолженности отразите на основании справки ( ф. 0504833) следующей проводкой:

Дебет 0.208.00.660 Кредит 0.401.10.173

Одновременно со списанием задолженности с учета отразите ее на забалансовом учете:

Дебет 20

– учтена на забалансовом счете кредиторская задолженность на основании справки ( ф. 0504833).

Обоснование данной позиции приведено ниже в материалах «Системы Главбух » версия для бюджетных , казенных и автономных учреждений

Случаи возникновения дебиторской задолженности

Дебиторская задолженность возникает, в частности, в следующих случаях:

- если поставщик (исполнитель), получивший предоплату, не отгрузил покупателю (заказчику) оплаченные товары (работы, услуги);

- если покупатель (заказчик) не выполнил перед поставщиком (исполнителем) свои обязательства по оплате поставленных товаров (выполненных работ, оказанных услуг, переданных имущественных прав);

- если заемщик не вернул предоставленный кредит (заем);

- если сотрудник не отчитался по суммам, выданным под отчет.

Списание задолженности

В бухучете дебиторскую задолженность нужно списать после ее признания нереальной к взысканию (в порядке, установленном законодательством). Например, при истечении срока исковой давности, при ликвидации организации-должника. Об этом сказано в пункте 339 Инструкции к Единому плану счетов № 157н.

Списывать дебиторскую задолженность нужно отдельно по каждому обязательству (дебитору) ( п. 340 Инструкции к Единому плану счетов № 157н).*

Инвентаризация задолженности

Факт возникновения дебиторской задолженности должен быть подтвержден документально ( ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 7 Инструкции к Единому плану счетов № 157н).

Размер просроченной дебиторской задолженности определите по результатам инвентаризации и отразите в инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами ( ф. 0504089). Инвентаризацию проводите по приказу руководителя.

На основании инвентаризационной описи расчетов ( ф. 0504089) и других документов, подтверждающих Обоснование

Источник: https://www.budgetnik.ru/qa/18532-spisanie-debitorskoy-zadoljennosti-po-nalogam

Порядок списания дебиторской задолженности в бюджетном учреждении

Результаты инвентаризации расчетов оформляются в Инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами.

Таким образом, для согласования списания дебиторской задолженности, нереальной ко взысканию, учреждение представляет главному распорядителю бюджетных средств Инвентаризационную опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторам с приложением документов, подтверждающих наличие задолженности (первичные документы) и невозможность ее взыскания (акт государственного органа о прекращении обязательства, уведомление об исключении должника из ЕГРЮЛ, постановление судебного пристава-исполнителя об окончании исполнительного производства по причине невозможности взыскания долга с организации-должника и другое).

Списание дебиторской задолженности в бюджетном учреждении

Дебет X 304 04 100 «Внутриведомственные расчеты по доходам» Кредит X 303 05 730 «Увеличение кредиторской задолженности по прочим платежам в бюджет».

- Перечислена в доход бюджета сумма дебиторской задолженности:

Дебет X 303 05 830 «Уменьшение кредиторской задолженности по прочим платежам в бюджет» Кредит X 304 05 XXX, X 201 11 610, X 201 21 610 «Расчеты по платежам из бюджета с финансовым органом», «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства», «Выбытия денежных средств учреждения со счетов в кредитной организации».

Пример (продолжение). По истечении года со дня начала исчисления исковой давности на лицевой счет в органе Федерального казначейства поступили денежные средства от компании «МедКомп» в размере 72 780 руб. как возврат по договору поставки медицинского оборудования.

Результаты инвентаризации расчетов оформляются в Инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами.

Таким образом, для согласования списания дебиторской задолженности, нереальной ко взысканию, учреждение представляет главному распорядителю бюджетных средств Инвентаризационную опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторам с приложением документов, подтверждающих наличие задолженности (первичные документы) и невозможность ее взыскания (акт государственного органа о прекращении обязательства, уведомление об исключении должника из ЕГРЮЛ, постановление судебного пристава-исполнителя об окончании исполнительного производства по причине невозможности взыскания долга с организации-должника и другое).

Сумма по договору поставки медицинского оборудования за счет бюджетных средств составила 750 000 руб. По условиям договора был перечислен аванс в размере 30% в сумме 225 000 руб. Поставщик частично поставил медицинское оборудование на сумму 152 220 руб.

(в том числе НДС).

Организация-поставщик была признана банкротом, и задолженность перед медицинским учреждением не была погашена. В результате процедуры банкротства было вынесено решение суда о невозможности удовлетворения требований медицинского учреждения из-за недостаточности имущества обанкротившегося поставщика.

По рассмотренному примеру в бюджетном учете делаются следующие записи.

Порядок списания дебиторской задолженности

Дебет 1 106 31 310 «Увеличение вложений в основные средства» Кредит 1 302 31 730 «Увеличение кредиторской задолженности по приобретению основных средств»

- Произведен зачет ранее перечисленного аванса на приобретение медицинского оборудования:

Дебет 1 302 31 830 «Уменьшение кредиторской задолженности по приобретению основных средств» Кредит 1 206 31 660 «Уменьшение расчетов по авансам по приобретению основных средств»

- Списание нереальной к взысканию суммы дебиторской задолженности на основании акта инвентаризации расчетов, решения суда, приказа руководителя и решения инвентаризационной комиссии:

Дебет 1 401 20 273 «Расходы текущего финансового года» Кредит 1 206 31 660 «Уменьшение расчетов по авансам по приобретению основных средств»

Как списать нереальную к взысканию дебиторскую задолженность

Р. Демьянов Дебиторская задолженность в соответствии как с международными, так и с российскими стандартами бухгалтерского учета определяется как суммы, причитающиеся компании от покупателей (дебиторов).

Дебиторская задолженность возникает в случае, если услуга (или товар) проданы, а денежные средства не получены.

Как правило, покупателем не предоставляется какого-либо письменного подтверждения задолженности за исключением подписи о приемке товара на товаросопроводительном документе.

Источник: https://juristufa.ru/2018/04/20/poryadok-spisaniya-debitorskoj-zadolzhennosti-v-byudzhetnom-uchrezhdenii/

Просроченная дебиторская задолженность — как списать

Добрый день, уважаемые читатели, в прошлой статье я рассказывала а том, как мы списывали кредиторскую задолженность.

Так вот — разбирались мы с кредиторской задолженностью,а нашли еще и просроченную дебиторскую.

Списывать просроченную кредиторскую задолженность (это когда должны мы) намного легче, чем дебиторскую ( ведь это уже должны нам).

Так случилось, что с одним предприятиям был заключен договор, мы вели их фирму на аутсорсе, работали с ними давно, поэтому особо не переживали, когда два месяца не было оплаты. Через какое-то время начали им звонить, они не отвечали, на письма тоже.

Сумма была небольшая и в суд мы не подавали. И вот на днях я встретила бухгалтера из это фирмы и оказалось, что фирма обанкротилась и даже директор поменялся. Так как задолженность висит давно, мы решили ее списать, заранее конечно проверив, что фирма и правда банкрот в реестре.

Вся эта суматоха и натолкнула меня на тему этой статьи, ведь и дебиторку надо списывать правильно и не допуска ошибок. Сюда я добавила немного информации и для бюджетных организация, ведь им надо быть еще осторожнее!

Вопросы, связанные со списанием кредиторской и дебиторской задолженности всегда актуальны для бухгалтеров, поскольку неплательщики или просто «исчезнувшие» компании были, есть и будут. В период подготовки годового отчета значимость этих вопросов только возрастает. Что же делать с такими задолженностями? Как, куда, когда и на основании каких документов их списать?

В соответствии с ч. 1 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ) активы и обязательства подлежат инвентаризации.

Обязательное проведение инвентаризации устанавливается законодательством Российской Федерации, федеральными и отраслевыми стандартами (ч. 3 ст. 11 Закона № 402-ФЗ).

В частности, в процессе инвентаризации путем документальной проверки устанавливается правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженности, включая суммы дебиторской и кредиторской задолженности, по которым истекли сроки исковой давности (подп. «в» п. 3.48 Методических указаний по инвентаризации).

На основании п. 1.5 Методических указаний по инвентаризации и п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.98 № 34н (далее — Положение № 34н), проведение инвентаризации обязательно:

- при передаче имущества в аренду, выкупе, продаже, а также при преобразовании государственного или муниципального унитарного предприятия;

- при смене материально ответственных лиц;

- перед составлением годовой бухгалтерской отчетности (кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года). Инвентаризация основных средств может проводиться один раз в три года, а библиотечных фондов — один раз в пять лет. В организациях, расположенных в районах Крайнего Севера и приравненных к ним местностях, инвентаризация товаров, сырья и материалов может проводиться в период их наименьших остатков;

- при выявлении фактов хищения, злоупотребления или порчи имущества;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при реорганизации или ликвидации организации;

- в других случаях, предусмотренных законодательством РФ.

В соответствии с п. 4 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утв. приказом Минфина России от 06.10.2008 № 106н, при формировании учетной политики организации утверждается, в частности, порядок проведения инвентаризации активов и обязательств организации.

Таким образом, сроки и периодичность проведения инвентаризаций устанавливаются экономическим субъектом самостоятельно в зависимости от особенностей хозяйственной деятельности конкретной организации, за исключением обязательного проведения инвентаризации.

Применительно к рассматриваемой ситуации, обязательная инвентаризация дебиторской задолженности должна проводиться:

- перед составлением годовой бухгалтерской отчетности;

- при реорганизации или ликвидации организации;

- при создании резерва по сомнительным долгам.

Порядок и сроки проведения инвентаризации активов и обязательств организации утверждаются в учетной политике организации.

Источник: https://blognalog.com/uchet/prosrochennaya-debitorskaya-zadolzhennost-kak-spisat.html

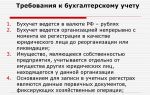

Как списать и оформить дебиторскую задолженность в 1С: В бюджетном учреждении и при УСН

Имущественные требования, причитающиеся к получению хозяйствующим субъектом в связи с отгрузкой товара, оказанием услуг или производством работ с отсрочкой оплаты, называют дебиторской задолженностью (ДЗ).

ДЗ делится на нормальную и просроченную. Просроченная ДЗ подразделяется на сомнительную и безнадежную.

Согласно законодательству сомнительный долг – это задолженность перед организацией, возникшая при выполнении договорных обязательств, если это задолженность не оплачена в сроки, определенные договором и не имеет обеспечения.

Безнадежный долг – это задолженность, с истекшим сроков исковой давности, а невозможные к взысканию долги, которые признаны таковыми на основании акта специализированного органа или ликвидации дебитора.

Основанием для возникновения безнадежной задолженности являются следующие факторы:

- ликвидация или банкротство организации-должника;

- окончание срока исковой давности без согласования суммы долга дебитором.

При выявлении просроченной ДЗ организация обязана принять меры для ее погашения.

Сначала истребование происходит в претензионном порядке, а если это не помогло, то в судебном. Если по завершении срока исковой давности задолженность не оплачена или в отношении должника прошла ликвидация, то задолженность подлежит списанию. Согласно ст. 196 ГК РФ исковая давность для списания дебиторской задолженности составляет три года.

ДЗ в бухгалтерском учете списывается на основании итогов инвентаризации задолженности, письменных пояснений и приказа руководителя организации. Инвентаризация задолженности проводится согласно Методических указаний по инвентаризации имущества и обязательств. Результаты оформляются инвентаризационным актом по форме ИНВ-17.

По результатам инвентаризации составляется сводная справка, включающая следующую информацию:

- название и реквизиты должника;

- сумма задолженности и дата возникновения;

- данные первичных документов, подтверждающих задолженность;

- документы, доказывающих попытки истребования задолженности.

Также в акте указываются суммы задолженности, согласованной и несогласованной с контрагентами. На основании справки руководитель подписывает приказ о списании задолженности. ДЗ списывается в счет обязательного резерва по сомнительным долгам. Этот резерв создается при возникновении сомнительной задолженности после проведения инвентаризации и рассчитывается в таком порядке:

где СЗ1 – сомнительная задолженность сроком от 45 до 90 дней,

СЗ2 – сомнительная задолженность сроком более 90 дней.

Следует обратить внимание, что величина создаваемого резерва не должна превышать 10% от суммы выручки.

При оформлении резерва в бухучете делается следующая запись:

Дт 91.1 Кт 63 – создан резерв по сомнительным долгам

Для списания задолженности за счет резерва делается проводка:

Дт 63 Кт 62 – списана ДЗ.

При исчислении налога на прибыль ДЗ списывается по решению о ликвидации дебитора или акта уполномоченного органа, подтверждающего невозможность взыскания задолженности.Отчисления в резерв включаются в операционные расходы в бухгалтерском учете и во внереализационные расходы – в налоговом учете.

Списанная ДЗ в течение 5 лет показывается на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».Если дебитор погасил задолженность после ее списания, то в учете делается такая проводка:

Дт 51 (50) Кт 91.

1 — оплата списанной задолженности, относится на прочие доходы.

Если задолженность не списана, но ее сумма входит в расчет резерва по сомнительным долгам, то сумму резерва следует скорректировать:

Дт 63 Кт 91.1 Корректировка суммы резерва на поступившую оплату от дебитора.

Существует еще один метод списания ДЗ — за счет финансового результата организации, то есть за счет чистой прибыли или убытка. Законодательство не содержит запрета списывать ДЗ, однако проверяющие органы могут заинтересоваться таким способом списания задолженности. Поэтому для проведения такой операции стоит запастись доказательствами правомерности списания за счет чистой прибыли.Основанием для такого списания задолженности является протокол общего собрания учредителей, на котором принято решение списать безнадежную задолженность в счет уменьшения чистой прибыли. Следует отметить, что возможность использования чистой прибыли для списания дебиторской задолженности должна быть зафиксирована в Уставе организации. В учете эта операция отражается нетиповой проводкой:

Дт 84 Кт 62 – списана задолженность за счет чистой прибыли.

Для списания дебиторской задолженности компанией, применяющей УСН, требуется тот же комплект документов, что и для других организаций.Однако компания не может включить в состав расходов для налогообложения сумму списанной задолженности, так как перечень расходов,уменьшающих налогооблагаемую базу, закрытый. Расходы от списания ДЗ в этот перечень не входят. Для списания безнадежной ДЗ требуется следующий комплект документов по каждому факту возникновения такой дебиторской задолженности:

- результаты инвентаризации ДЗ с приложением первичных документов;

- указание причин невозможности взыскания задолженности (в письменном виде) с приложением соответствующих документов;

- приказ руководителя бюджетного учреждения;

- согласование списания задолженности с распорядителем средств бюджета и исполнительным бюджетным органом.

Списание безнадежной задолженности в бюджетном учреждении отражается в учете следующей записью:Дт 0 401 10 173 «Чрезвычайные доходы от операций с активами»

Кт 0 205 00 000 «Расчеты по доходам»

Одновременно с этой операций сумма безнадежной задолженности указывается на забалансовом счете 04 «Списанная задолженность неплатежеспособных дебиторов». В течении пяти лет сумма списанной задолженности сохраняется на забалансовом счете для мониторинга платежеспособности дебитора.

Для списания дебиторской задолженности в программе 1С есть корректировочный документ «Списание задолженности». В шапке документа указать контрагента и валюту. В закладке «Дебиторская задолженность» следует нажать клавишу «Заполнить», после этого таблица заполнится документами, по которым есть долги на текущую дату.дебиторская задолженность в 1сСумма списываемой задолженности в налоговом учете вводится вручную, так как она может не быть равной сумме списываемой задолженности в бухгалтерском учете. В закладке «Счета учета» поставить корреспондирующий счет. В конце провести документ.Итак, для правильного списания ДЗ необходимо выполнить такие действия.

- провести инвентаризацию ДЗ и установить размер сомнительной и безнадежной задолженности;

- оформить бухгалтерскую справку о выявленной задолженности;

- сформировать резерв по сомнительным долгам на основе данных инвентаризации;

- обосновать в письменном виде нереальность получения долга;

- сделать приказ руководителя организации о списании задолженности.

Источник: https://sb-advice.com/law/354-kak-spisat-debitorsuyu-zadolzhennost.html

Нюансы списания дебиторской задолженности в казенном учреждении

По результатам проведения годовой инвентаризации в казенном учреждении, относящемся к структуре МВД, выявлена дебиторская задолженность, числящаяся на балансе учреждения более года.

Вправе ли организация списать такую задолженность с учета на забалансовый счет? Не будут ли являться действия учреждения незаконными и не повлекут ли за собой ответственность для его руководителя? В статье мы ответим на поставленные вопросы принимая во внимание нормы действующего законодательства РФ.

В соответствии с п. 1 и 2 ст. 8 ГК РФ гражданские права возникают, в частности, из договоров, предусмотренных законом, и из договоров, хотя и не предусмотренных законом, но не противоречащих ему. Например, в силу ст.

454 ГК РФ по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену).

Таким образом, основанием для возникновения обязательства становится договор, заключенный между учреждением и заказчиком (покупателем).

В большинстве случаев возникновение дебиторской задолженности является результатом неисполнения заказчиком (покупателем) обязательств, хотя оно может быть связано с задолженностью подотчетных лиц за выданные им денежные суммы, излишне уплаченными суммами налогов, сборов и пеней и пр.

Заметим, что вне зависимости от причин возникновения дебиторской задолженности она должна быть подтверждена первичными документами. Напомним, что данное требование содержится в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Согласно нормам, приведенным в ст. 9 названного закона, каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

При этом, как отмечает Минфин в Письме от 08.04.2013 № 03-03-06/1/11347, документами, подтверждающими факт возникновения дебиторской задолженности, могут быть любые первичные документы о совершении хозяйственной операции, в результате которой образовался долг контрагента перед организацией (накладные на передачу ценностей, акты приемки-сдачи работ (услуг), платежные документы и др.).

Какую дебиторскую задолженность правомерно списать с балансового учета?

По правилам бухгалтерского учета списать с баланса государственного (муниципального) учреждения можно только нереальную к взысканию дебиторскую задолженность неплатежеспособных дебиторов.

Как указал Минфин в Письме от 31.07.

2013 № 03-03-06/4/30650, безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед организацией, по которым истек установленный срок исковой давности, и те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации (ст. 416, 417, 419 ГК РФ).

Безнадежными долгами (долгами, нереальными к взысканию) также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее – Закон об исполнительном производстве), в случае возврата взыскателю исполнительного документа по следующим основаниям:

невозможность установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях; отсутствие у должника имущества, на которое может быть обращено взыскание, и безрезультатность всех принятых судебным приставом-исполнителем допустимых законом мер по отысканию его имущества.

Заметим, что аналогичные разъяснения приводились финансовым ведомством (в письмах от 19.08.2011 № 03-03-06/2/131, от 16.06.2011 № 03-03-06/1/352) и УФНС по г. Москве (в письмах от 13.04.2011 № 16-15/035618.2@, от 13.04.2012 № 16-15/032849@).

Как указали чиновники финансового ведомства в Письме от 08.08.2012 № 03-03-07/37, если есть несколько оснований признать долг безнадежным, он признается таковым в периоде возникновения первого из перечисленных оснований, то есть по истечении срока исковой давности.

Срок исковой давности. Как его исчислить?

В силу ст. 196 ГК РФ общий срок исковой давности – три года. При заключении договора стороны определяют срок выполнения обязательств каждой из сторон: срок поставки товаров (выполнения работ, оказания услуг) и срок их оплаты. Пунктом 1 ст.

314 ГК РФ установлено: если обязательство предусматривает или позволяет определить день его исполнения или период, в течение которого оно должно быть исполнено, оно подлежит исполнению в названный день или, соответственно, в любой момент в пределах данного периода.

По таким обязательствам течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (ст. 200 ГК РФ).

Источник: https://otchetonline.ru/art/buh/38276-nyuansy-spisaniya-debitorskoy-zadolzhennosti-v-kazennom-uchrezhdenii.html

Проводки по списанию дебиторской задолженности в 2018 году — просроченной, с истекшим сроком давности, счет 62

Списание задолженности для бухгалтеров всегда будет актуальным. «Исчезнувшие» клиенты и неплательщики есть и будут всегда.

Но какими проводками отображать в 2018 году списание дебиторских долгов? Все плательщики налога на прибыль руководствуются данными бухучета при расчете суммы к уплате.

Но наличие долгов усложняет процесс четкого представления о реальном состоянии дел. Как оформить списываемую дебиторскую задолженность в 2018 году бухгалтерскими проводками?

Общие моменты

Задолженность по дебету и кредиту, в отношении которой завершился срок требования и иные долги, признанные безнадежными, подлежат списанию в неукоснительном порядке.

Для бухучета своевременное списывание задолженности позволяет обеспечить достоверность отчетности.

В налоговом учете необходимость списывания задолженности обусловлена потребность в правильном корректировании налоговой базы.

Достоверность данных оказывает непосредственное влияние на налог к уплате. На первый взгляд особых сложностей при списании задолженности возникать не должно.

Чего уж проще – определил, какие долги нужно списать и уменьшил на их сумму размер реального капитала.

Но простота только кажущаяся. На самом деле любое списание нужно правильно оформить, надлежащим образом отобразить в учете, документально обосновать.

Определения

Дебиторской задолженностью именуется часть оборотных средств организации. Эта сумма являет собой величину обязательств сторонних лиц в пользу предприятия.

Исходя из срока погашения, различают дебиторскую задолженность:

| Краткосрочную | Которая должна быть выплачена в течение двенадцати месяцев |

| Долгосрочную | Выплачиваемую позже, чем через один год |

Непогашенная в положенный срок задолженность именуется просроченной. В зависимости от причины просрочки долг может быть:

| Сомнительным | То есть задолженность не погашена в установленный срок и при этом не обеспечена гарантиями или залогом. Возможно, она будет погашена, но доподлинно это неизвестно |

| Безнадежной | Когда взыскать долг практически нереально |

Списание дебиторского долга означает, что он больше не будет отображаться в активах компании. Это позволит оценить реальное финансовое состояние и размер капитала.

Невозможный к истребованию долг подлежит списанию. Просроченная задолженность входит в актив баланса и поэтому сумма долгов включается в бухгалтерскую отчетность.

Распорядиться этими средствами организация не может и, следовательно, не сможет с их помощью получить экономическую выгоду.

За счет этого отчетность утрачивает свою достоверность. Наличие долгов по дебету имеет определенные негативные следствия.

Например, банк одобрил заявку на кредит, руководствуясь балансом организации. По мнению специалистов, долг может быть возвращен за счет дебиторской задолженности.

Но активы, прописанные в балансе, безнадежны и срок их давности давно истек. Если с выплатой займа возникнут проблемы, то банк может обвинить организацию в мошенничестве и умышленном искажении данных.

Обоснованно опасаясь невозможности исполнения обязательств контрагентом, в заключении договора с большой вероятностью будет отказано.

Почему она возникает

Основаниями для образования дебиторской задолженности могут становиться разные причины:

- выдача авансов партнерам;

- наличие неисполненных обязательств покупателей;

- долги филиалов и дочерних компаний;

- предоставление займов физическим лицам;

- неисполненные обязательства учредителей.

Дебиторская задолженность, по сути, это те долги, которые должны организации. Если осуществляется продажа продукции (услуг, работ) с оплатой по факту, то дебиторской задолженности не возникает.

Продукция реализуется, и оплата сразу поступает в кассу. Но такая схема более характерна для сферы розничной торговли.

Чаще сделки осуществляются по договору, когда одна сторона обязуется свершить определенное действие в обмен на оплату.

С момента исполнения обязательства исполнителя до времени получения оплаты сумма долга отображается в разделе долгов дебиторов.

Но порой выплата просрочивается или вообще не вносится. Так образуется дебиторская задолженность, отражаемая в общем составе активов.

Нормативная база

В соответствии с п.77 ПБУ, ратифицированного Приказом Минфина РФ № 34н от 29.07.1998, организации обязаны списывать своевременно дебиторскую задолженность, признанную неосуществимой к взысканию.

Кроме того к задолженности безнадежной относятся долги, какие взыскивать не получается в силу обстоятельств.

Например, взыскать долг при помощи исполнительного производства не получилось, поскольку у должника отсутствуют средства на погашение.

Или организация-дебитор признана банкротом, ликвидирована и утратила статус юрлица. Списание невыполнимой к взысканию задолженности выгодно и для кредитора при налогообложении.

«Дебиторка» учитывается при определении чистой прибыли организации и увеличивает итоговый показатель.

Бухгалтерские проводки списания дебиторской задолженности

Списывая долги, организация, обязана обосновать доподлинную невозможность возврата имеющейся задолженности.

Подтвердить истечение давностного срока можно:

| Документами, удостоверяющими отгрузку покупателю продукции | За какую плата так и не была получена |

| Платежной документацией | Указывающей на дату передачи аванса поставщику, который своих обязанностей не исполнил; |

| Актами сверки по расчетам и т. д | — |

По ст.203 ГК РФ продолжение периода давности прерывается в случае свершения должником каких-либо действий, удостоверяющих признание обязательства.

Это становится точкой для отсчета для нового давностного срока. Списывая «дебиторку», которую нереально взыскать, также требуется подготовить документы для обоснования:

- определение арбитража об окончании конкурсного производства и последующей ликвидации должника;

- выписку из ЕГРЮЛ об исключении из реестра должника;

- уведомление ликвидатора (или судебное решение) о неосуществимости удовлетворения требования по причине отсутствия имущества у ликвидируемого юрлица;

- акт судебного исполнителя о невозможности взыскания долга и т. п.

Не имея подтверждающей документации, организация не вправе приступить к списанию задолженности.

Причем указанные документы и первичная документация должны сохраняться не менее пяти лет с момента списания долга.

Как проводится подготовка

До того как начать списание долгов, нужно провести подготовку к процедуре. Списывать задолженности нужно не общей суммой, а «поименно».

Потому обязательным считается проведение инвентаризации с целью выявления долгов, подлежащих списанию. Осуществляется инвентаризационная проверка на основании приказа руководства.

Справка становится приложением к инвентаризационному акту. В ней досконально расписываются данные по каждому отдельному дебитору (название, контакты), объем долга, причина и период возникновения, имеющиеся подтверждения.

Итоги инвентаризации фиксируются актом. Причем прописывается, какая задолженность подтверждена дебиторами, а какая – нет, также определяются долги с истекшим давностным сроком.

На основании созданного акта готовится письменное обоснование списывания. Затем руководителем издается в произвольной форме приказ на списание долгов, бланк которого можно скачать здесь.

Только по завершении всех перечисленных процедур бухгалтер вправе приступить к списанию дебиторской задолженности.

Порядок отражения в учете

Списываемая задолженность в бухучете относится к расходам. Но порядок отнесения может отличаться в зависимости от характеристики долга.

Так, когда осуществляется списание дебиторской задолженности, проводки по 62 счету проводятся при списании долгов покупателей, а счет 60 используется для списания задолженности поставщиков и подрядчиков.

Безнадежные долги нужно учитывать за балансом в течение пяти лет. Вполне возможно, что финансовое положение должника изменится, и долг удастся вернуть.

Другое дело, когда списываются долги безвозвратные. Понятно, что взыскать что-либо с ликвидированного должника не удастся.

Значит, нет необходимости в учете таких сумм и можно сразу осуществлять окончательное списание.

Когда осуществляется списание на убытки дебиторской задолженности, проводки имеют огромное значение, поскольку от них зависит правильность учета.

Сомнительной

Долг, который не выплачен в полагающийся срок, считается просроченным. Когда вероятность погашения мала, есть основания полагать, что контрагент не сможет выполнить обязательство, то задолженность признается сомнительной.

Под сумму такого долга создается резерв, в который включаются все сомнительные долги. Сумма резерва в учете относится к операционным расходам.

Основой для создания резерва становится прибыль организации, для учета которой применяется счет 63.

Образование резерва отображается проводкой:

Дт61 Кт63

Процесс создания резерва должен регламентироваться учетной политикой, а сумма резерва не может превышать 10 % от прибыли в отчетном периоде.

В то же время создание резерва это право, а не обязанность. Важно! За счет резерва можно списать только тот долг, который участвовал в формировании.

Когда резерв по сомнительным долгам создавался, то проводки в бухучете имеют следующий вид:

| Дт63 Кт 62 (60, 76 …) | Долги списаны за счет резерва |

| Дт007 | Списанная задолженность учтена за балансом |

Если резерв не был создан, то списание осуществляется следующим образом:

| Дт91-1 Кт62 (60, 76 …) | Списание долгов на прочие расходы |

| Дт007 | Списанная задолженность учтена за балансом |

Невостребованной

Долги, которые являются невостребованными, но не безвозвратными, при списании продолжают учитывать за балансом. Для забалансового учета используется счет 007.

При списании этот счет дебетуется (Дт007). При ведении забалансовых счетов важно обеспечить детальную аналитику.

Это позволит правильно определить сумму долга и дату списания, а также идентифицировать контрагента и основание списания.

Если впоследствии сумма долга будет возвращена. Она включается в состав внереализационных доходов и делаются проводки:

| Дт51 Кт91-1 | Включение возвращенного долга во внереализационные доходы |

| Кт007 | Списание возвращенного долга с забалансового счета |

Примечательно! Возврат ранее списанного долга порождает вопросы по поводу налогового учета. Нужно ли начислять НДС при возврате списанной дебиторки?

Нет, поскольку уплата налога уже осуществлена при списании долга. Повторное начисление станет причиной двойного налогообложения. Оплатить придется только налог на прибыль.

Безнадежной

Долг, по которому срок исковой давности истек, или взыскать его не представляется возможным, считается безнадежным.

Такие долги списываются за счет резерва по дебету счета 63, кредитуемому со счетами учета расчетов с контрагентами (62, 60, 70, 71, 73, 76).

Отображение осуществляется на счете 91 субсчете 91-2. Списанная по истечении исковой давности задолженность учитывается на счете 007.

Примечательно, что списание безнадежной задолженности с истекшим сроком давности осуществляется независимо от того были ли попытки вернуть долг или нет.

С истекшим сроком давности (просроченной)

Просроченные долги по дебету списываются отдельно по каждому обязательству на основании итогов инвентаризации, обоснования в письменной форме и приказа руководства.

Задолженность относится к резерву по сомнительным долгам или к финансовым результатам коммерческой организации (увеличение расходов некоммерческой организации).

Видео: списание дебиторской задолженности

К сведению! Списание просроченного долга не аннулирует его. Задолженность продолжает учитываться на забалансовом счете в течение пяти лет.

Если она не погашается, то списание осуществляется за счет чистой прибыли организации. Проводки для списания просроченной дебиторской задолженности таковы:

| Дт91.2 Кт 60 (62, 70, 71 …) | Списание просроченной дебиторки |

| Дт007 | Учет списанного долга за балансом |

Примеры на ситуациях

Как пример, можно рассмотреть следующую ситуацию. ООО «Рассвет» повел инвентаризацию 1.03.2017. По итогам проверки был создан резерв по сомнительным долгам на сумму 50 000 рублей.

В августе была обнаружена неплатежеспособность покупателя ООО «Долина», поскольку дебитор был признан банкротом. Долг, признанный безнадежным, составил сумму в 70 000 рублей.

Бухгалтером были сделаны такие проводки:

| Дт91-2 Кт63 50 000 рублей | Создание резерва |

| Дт63 Кт62 50 000 рублей | Списание безнадежной задолженности ООО «Долина» |

| Дт91-2 Кт62 20 000 рублей | Списание части долга, непокрытой резервом |

Возникающие нюансы

При списании задолженности нужно учитывать и некоторые иные особенности. Например, наличие дебиторской задолженности по контрагенту не исключает присутствия долга по кредиту в отношении того же контрагента.

Если дебиторская задолженность не перекроется кредиторской, то оставшаяся часть может быть списана в расходы.

Кроме того отдельные нюансы возникают при списании дебиторской задолженности в госучреждениях и по причине ликвидации контрагента.

В бюджетном учреждении

Причины списания задолженности в государственных организациях аналогичны основаниям для коммерческих предприятий.

Особенность бухучета при списании дебиторской задолженности в бюджетных учреждениях в том, списанная дебиторка отражается за балансом на счете 04 (долги неплатежеспособных дебиторов).

Проводку по счету 04 осуществляют на основании соответствующего решения инвентаризационной комиссии.

Списанная сумма на счете 04 числится до тех пор, пока имеется возможность взыскания долга в бюджет (пять лет для отслеживания возможности возврата долга).

Если процедура взыскания долга возобновляется, то надлежащая сумма списывается со счета 04 и относится на соответствующий счет баланса.

Окончательно дебиторская задолженность списывается только при признании безнадежности долга по причине смерти должника, ликвидации юрлица и т. п.

В связи с ликвидацией должника

Ликвидация должника, являющегося юридическим лицом, фактически означает, что вернуть долг не получится.

То есть такой долг можно списать как безнадежный, если вернуть его не удалось в процессе конкурсного производства. Но ликвидация не всегда связана с банкротством.

К примеру, в течение года не сдавалась отчетность и не велись операции по расчетному счету. И вот здесь возникают некоторые особенности списания долга.

До 1.09.2014 исключение должника из ЕГРЮЛ не считалось ликвидацией. Потому данный факт не мог становиться основанием для дебиторской задолженности.

А вот после указанной даты исключенное из ЕГРЮЛ лицо приравнивается к ликвидированным. Соответственно, на этом основании можно провести списание безнадежной дебиторской задолженности.

В отношении ИП утрата статуса не имеет значения, поскольку предприниматель отвечает по обязательствам имуществом физлица.

Основанием для списания долга такого дебитора может стать признание банкротства или смерть должника.

В целом процесс списания дебиторской задолженности особой сложности не представляет.

Главное, что нужно запомнить – сомнительные долги списываются в расходы за счет созданного резерва и учитываются за балансом на протяжении пяти лет, а безнадежные долги относятся к расходам предприятия.

Источник: https://jurist-protect.ru/provodki-po-spisaniju-debitorskoj-zadolzhennosti/