Лимит расчета наличными 2018 | Исключения, размер, штрафы

Лимит наличных расчетов – это законодательное ограничение максимальной суммы, в рамках которой организациям (ИП) допускается совершать и принимать платежи наличными деньгами по одному договору.

Размер лимита

Порядок проведения наличных расчетов нормируется Указанием ЦБ РФ от 07.10.2013 № 3073-У (далее по тексту – Указание).

Данный акт устанавливает предел, равный 100 000 руб. на платежи наличными денежными средствами между сторонами сделки.

Если наличные платежи осуществляются в иностранной валюте – порог равен сумме, соответствующей 100 тыс. руб. по курсу, установленному ЦБ РФ, на день поступления денег в кассу хозяйствующего субъекта.

Участники лимитированных расчетов

Лимитирование расчетов распространяется на юр. лиц и индивидуальных предпринимателей, но не действует на физических лиц.

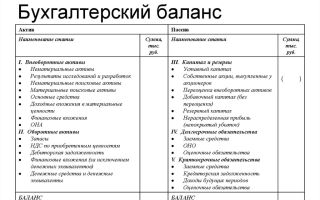

Ниже, в таблице, рассмотрены возможные вариации сделок с использованием наличности между сторонами, попадающими под действие Указания, а также свободными от соблюдения лимита.

Перечень используемых сокращений:

- ЮЛ – организация (юридическое лицо);

- ФЛ – гражданин, не зарегистрированный как индивидуальный предприниматель (физ. лицо);

- ИП – индивидуальный предприниматель.

| Сделки, попадающие под действие лимита | Нелимитированные сделки |

| ЮЛ + ЮЛ | ЮЛ + ФЛ |

| ЮЛ + ИП | ИП + ФЛ |

| ИП + ИП | ФЛ + ФЛ |

Выплаты наличными без ограничений

Наличные средства без ограничений можно расходовать на:

- выдачу заработной платы и прочие платежи, включенные в состав фонда оплаты труда;

- выплаты по страхованию и платежи социального характера (декретные, отпускные, больничные и пр.);

- выдачу сотрудникам денег под отчет (в т. ч. на командировочные расходы);

- выплату денег индивидуальным предпринимателем самому себе на личные расходы, если такие средства не будут направлены на ведение коммерческой деятельности.

Выдавать деньги из кассы организации (ИП) на цели, не поименованные в Указании, запрещено.

Например: хозяйствующий субъект планирует выдать заем сотруднику. В этом случае наличную выручку следует сдать в финансовое учреждение (банк), а затем получить денежные средства по чеку и выдать на руки работнику.

При этом субъект дважды оплатит банковскую комиссию: за внесение средств на счет и за снятие наличных по чеку.

Индивидуальный предприниматель вправе забирать из кассы любую сумму, для этого требуется оформить расходный ордер, указав в качестве основания следующую формулировку: «На личные нужды».

Соблюдение лимита также не требуется при следующих видах расчетов:

- операции, проведенные через Банк России;

- таможенные выплаты, а также платежи по налогам и сборам;

- банковские операции, которые осуществляются в соответствии с законодательством РФ.

Платежи в рамках одного договора

Наличные средства в пределах действующего лимита можно потратить на:

- приобретение продукции (за исключением ценных бумаг), услуг, работ;

- возврат денежных средств за приобретенный ранее предмет сделки, при условии, что он был оплачен наличными.

Порог расчетов запрещено превышать в рамках одного соглашения. При этом особенности заключения договора значения не имеют.

| Вид контракта | Лимит распространяется на выплаты по договору независимо от предмета сделки. |

| Срок действия соглашения | Период, на который заключен контракт не имеет значения, превышать лимит расчетов запрещено. |

| Периодичность выплат | Общий объем наличных платежей, разбитых на несколько частей, не может превышать порог в 100 000 руб. |

| Дополнительные соглашения и обязательства | Штрафы, неустойки, пени и прочие компенсационные выплаты, а также доплаты в рамках доп. соглашений к основному договору нельзя осуществить наличным способом, если основной платеж на допустимую сумму уже совершен. |

| Метод проведения расчета | Передача денег, принадлежащих организации (ИП), через уполномоченное лицо в размере, превышающем допустимый порог, не правомерна. |

Если общая цена соглашения больше 100 000 руб., можно оплатить часть суммы в пределах лимита наличными, а остальные денежные средства следует переводить безналичным способом.

При заключении нескольких соглашений с одним контрагентом, даже подписанных единовременно, общая стоимость наличных обязательств может быть любой. Но размер наличных платежей по каждому контракту в отдельности не должен превышать допустимый предел.

Если между сторонами заключено несколько договоров с похожим предметом сделки и при этом условия соглашений не претерпели значительных изменений, суд квалифицирует такие контракты как «один договор» со всеми вытекающими последствиями.

Штраф за превышение лимита расчета наличными

За несоблюдение процедуры обращения с наличными средствами предусмотрены штрафы, согласно ст. 15.1 КоАП РФ:

- от 40 до 50 тыс. руб. для юр. лиц (организаций);

- от 4 до 5 тыс. руб. для должностных лиц и ИП.

Дела, которые связаны с несоблюдением Указания ЦБ РФ, входят в компетенцию налоговых органов (ст. 23.5 КоАП РФ).

Административная ответственность за несоблюдение законодательных норм распространяется как на получателя денежных средств, так и на плательщика (ст. 15.1 КоАП РФ). Судебная практика эту позицию повсеместно подкрепляет решениями в пользу бюджета.

Источник: https://nalog-spravka.ru/limit-rascheta-nalichnymi.html

Наличный расчет лимит 3073-У правила оплаты наличными 2018

Указание ЦБ РФ от 7 октября 2013 г. № 3073-У устанавливает лимит наличных расчетов деньгами между юридическими лицами в 2018 году. Расчеты между физическими лицами наличными деньгами не ограничиваются.

https://www.youtube.com/watch?v=dscNNdMs3OY

Главное новшество – на некоторые наличные расчеты юридических лиц и ИП смогут тратить только деньги, снятые с банковского счета и внесенные в кассу.

Есть запрет на выдачу наличных из кассы из наличной выручки на цели, не упомянутые в указании ЦБ. Т.е.

, чтобы выдать сотруднику заём, нужно взять наличную выручку, сдать ее в банк, потом получить сумму займа наличными в банке по чеку, и только из полученных в банке наличных выдать заём.

Естественно, обслуживающий банк получает прибыль в виде комиссии за прием и выдачу наличных. Это, судя повсему, и есть основная цель запрета, чтобы народ больше платил комиссии своему банку.

А вот и приятные нововведения наличных расчетов — ИП вправе забрать выручку из кассы на свои личные нужды без ограничения по сумме. Достаточно составить РКО — расходный кассовый ордер (расходник) с формулировкой «На личные (потребительские) нужды ИП».

А вот предельный лимит расчета наличными остался неизменным: 100 000 руб. в рамках одного договора между юридическими лицами и ИП (далее — участники наличных расчетов).

Кто является участниками, на которые действуют лимит наличных расчетов

Максимальный размер расчетов наличными деньгами составляет 100 000 руб. Это ограничение распространяется на наличные расчеты:

- между организациями;

- между организацией и индивидуальным предпринимателем;

- между индивидуальными предпринимателями.

Расчеты с участием граждан осуществляются без ограничения суммы. То есть компания или предприниматель вправе получать или передавать гражданам наличные суммы без ограничений и лимит расчетов наличными не соблюдать.

На что НЕ распространяется лимит расчета наличными деньгами ?

Наличные без ограничения можно расходовать в случае:

- выплаты заработной платы;

- выплаты начислений социального характера;

- выдачи денег под отчет;

- расходования средств на личные нужды предпринимателя, при условии что выплата не будет направлена на его предпринимательскую деятельность.

Текст постановления №3073-У ЦБ РФ Об Осуществлении Наличных Расчетов

Настоящее Указание устанавливает правила осуществления наличных расчетов в РФ в валюте РФ, а также в иностранной валюте с соблюдением требований валютного законодательства РФ.

1. Настоящее Указание не распространяется на наличные расчеты с участием Банка России, а также на:

наличные расчеты в валюте РФ и в иностранной валюте между физическими лицами, не являющимися индивидуальными предпринимателями;

банковские операции, осуществляемые в соответствии с законодательством РФ, в том числе нормативными актами Банка России;

осуществление платежей в соответствии с таможенным законодательством РФ и законодательством РФ о налогах и сборах.

2. Индивидуальные предприниматели и юридические лица (далее — участники наличных расчетов) не вправе расходовать поступившие в их кассы наличные деньги в валюте РФ за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий, за исключением следующих целей:

- выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

оплаты товаров (кроме ценных бумаг), работ, услуг;

Кредитные организации вправе расходовать поступающие в их кассы наличные деньги в валюте РФ без ограничения целей расходования.

3. Банковские платежные агенты (субагенты) не вправе расходовать наличные деньги в валюте РФ, принятые при осуществлении операций в соответствии с Федеральным законом от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе».

Платежные агенты (субагенты) не вправе расходовать наличные деньги в валюте РФ, принятые при осуществлении операций в соответствии с Федеральным законом от 3 июня 2009 года № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами».

4.

Наличные расчеты в валюте РФ между участниками наличных расчетов (с соблюдением предельного размера наличных расчетов, установленного пунктом 6 настоящего Указания), между участниками наличных расчетов и физическими лицами по операциям с ценными бумагами, по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по деятельности по организации и проведению азартных игр осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета.

5 . Наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов и физическими лицами осуществляются без ограничения суммы .

6.

Наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора , заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей либо сумму в иностранной валюте, эквивалентную 100 тысячам рублей по официальному курсу Банка России на дату проведения наличных расчетов (далее — предельный размер наличных расчетов).

Наличные расчеты производятся в размере, не превышающем предельный размер наличных расчетов, при исполнении гражданско-правовых обязательств, предусмотренных договором, заключенным между участниками наличных расчетов, и (или) вытекающих из него и исполняемых как в период действия договора, так и после окончания срока его действия.

Наличные расчеты производятся в размере, не превышающем предельный размер наличных расчетов, при выдаче кредитной организацией наличных денежных средств по требованию о возврате остатка денежных средств, перечисленных на специальный счет в Банке России, порядок открытия и ведения которого определен Указанием Банка России от 15 июля 2013 года № 3026-У «О специальном счете в Банке России», зарегистрированным Министерством юстиции РФ 16 августа 2013 года № 29423.

Без учета предельного размера наличных расчетов осуществляется расходование в соответствии с пунктом 2 настоящего Указания поступивших в кассы участников наличных расчетов наличных денег в валюте РФ на следующие цели:

выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности;

м

выдачу работникам под отчет.

7. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования в «Вестнике Банка России».

Председатель Центрального банка РФ

Вопросы-ответы по ограничениям наличными 100000 руб

Итак, мы видим, что Указание устанавливает Лимит расчета наличными для оплаты наличных расчетов между юридическими лицами и ИП с 2014 , который по величине не изменился и равен 100 000 рублей по одному договору.

Можно ли в один кассовый день производить операции с одним и тем же контрагентом на сумму более 100 тыс рублей

Да, можно по нескольким договорам не более 100 тыс. руб. по одному договору в один день. Написано: «Наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора , заключенного между указанными лицами».

Выдача работнику наличные под отчет на командировку

Можете выдать их в том числе за счет наличной выручки и нарушения кассовой дисциплины в этом случае не будет.

Потому что деньги, потраченные на командировку, — это расходы организации, то есть оплата товаров, работ, услуг, приобретаемых в ее интересах. А на такую оплату расходовать наличную выручку разрешено.

И неважно, выдаете ли вы деньги авансом или возмещаете работникам уже потраченные суммы.

Если юридическое лицо или ИП превышают размер 100 000 руб. по одному договору, то это считается нарушением порядка работы с наличными. За это предусмотрен штраф по статье 15.1 Кодекса РФ об административных правонарушениях.

Для организаций его сумма составляет от 40 000 до 50 000 руб. Для ответственного работника (должностного лица) — от 4000 до 5000 руб. Но привлечь организацию к ответственности инспекторы вправе в течение двух месяцев с момента нарушения (ч. 1 ст. 4.5 и подп. 6 ч. 1 ст. 24.5 КоАП РФ).

Согласно КоАП РФ за превышение лимита наличных расчетов предусмотрена административная ответственность. Причем как для покупателей, так и для продавцов.

Дела, связанные с нарушением лимита наличных расчетов, рассматривают налоговые инспекции (ст. 23.5 КоАП РФ).

Согласно положений части 1 статьи 4.5 и подпункта 6 части 1 статьи 24.5 оштрафовать за нарушение лимита расчетов наличными могут только в течение двух месяцев со дня его совершения . Момент, когда нарушение обнаружили, значения не имеет.

Кого оштрафует налоговая инспекция, если сумма наличных расчетов между покупателем и продавцом превышает 100 000 руб

Налоговая инспекция вправе оштрафовать как покупателя, так и продавца. Потому что участниками наличных расчетов являются как плательщик, так и получатель, а значит, за нарушение они оба должны нести ответственность (ст. 15.1 КоАП РФ).

Арбитражная практика подтверждает такую позицию. Так, например, за нарушение лимита наличных расчетов можно привлечь организацию, которая получает деньги (постановление ФАС Волго-Вятского округа от 30 ноября 2010 г. по делу № А28-2959/2010). Причем даже если деньги платит предприниматель (постановление ФАС Волго-Вятского округа от 18 февраля 2010 г. по делу № А28-16681/2009).

Такой же порядок действует и на расчеты по договору мены. В нем обе стороны являются одновременно и покупателем, и продавцом (п. 2 ст. 567 ГК РФ). Если товары неравноценны, то та сторона, чей товар дешевле, доплачивает разницу в цене (п. 2 ст. 568 ГК РФ). Если доплата наличными превышает установленный лимит, налоговая инспекция оштрафует обоих участников.

Даются разъяснения про кассовые операции и кассовую дисциплину в 2018 . Описан учет денежных средств в кассе, ведение и заполнение кассовой книги для ИП. Дан расчет остатка, образец и возможность скачать бланк лимита кассы и приказ.

КАССА — ВОПРОСЫ, ОТВЕТЫ, СИТУАЦИИ Наличные, лимит кассы, кассовая дисциплина — все эти вопросы и приведенные в этой теме ответы, где приведены все возможные ситуации при кассовых операциях, административная ответственность.

ЛИМИТ расчета НАЛИЧНЫМИ как определить При расчетах наличными деньгами действует лимит в 100 000 руб. Но не всегда ясно, как его считать.

Источник: https://organoid.ru/lichnye-finansy/nalichnyj-raschet-limit-3073-u-pravila-oplaty-nalichnymi-2018

Лимит расчетов между юридическим и физическим лицом

Любая хозяйственная деятельность, которая проводится, не обходится без различных финансовых операций связанных с проведением расчета, как между субъектами хозяйственной деятельности, так и между физическими лицами.

Проведение таких расчетов четко регулируется действующим законодательством, и существует определенный лимит.

Для того, чтобы узнать какой лимит расчетов бывает между юридическим и физическим лицом, не обходимо ознакомится с данной публикацией.

https://www.youtube.com/watch?v=IC7ThmPtDug

Ни для кого не секрет, что за приобретение различных товаров, услуг и работ необходимо проведение расчетов. Участниками таких операций являются юридические лица, физические лица, а также индивидуальные предприниматели.

Они могут производить взаиморасчеты между собой в национальной и иностранной валюте. Государственными органами, которые призваны следить за правильностью уплаты налогов, для того, чтобы уклонение от их уплаты было минимальным, устанавливаются различные ограничение.

Они выражаются в различных ограничениях.

Важно знать, что различные государственные органы также участвуют в проведении расчетов, и относятся к юридическим лицам, несмотря на свое специфическое положение. Но если внимательно посмотреть на порядок различных расчетов между ними и физическими лицами, то можно понять что все они проходят только через банки, которые выбраны по специальной тендерной процедуре.

Существует два способа таких взаиморасчетов:

- проведение наличных расчетов;

- проведение безналичных расчетов.

В первом случае, передача денежных средств происходит через кассу, либо из рук в руки. Во втором случае взаимозачеты осуществляются через банковскую систему, путем электронных расчетов, либо оплатой через банковские учреждения.

К субъектам хозяйственной деятельности можно отнести ИП и юридические лица.

Ограничения расчетов

Центральным банком нашей страны установлены некоторые ограничения расчетов. На 2017 год они составляют 100 000 рублей. Это вызвано тем, чтобы ограничить обращение наличности, и тем самым отслеживать все финансовые операции которые происходят между юридическими лицами, ИП и физическими лицами.

Данные ограничение расчетов вызваны двумя важными факторами:

- для того, чтобы такие взаиморасчеты не уходили в тень, и с них оплачивались различные налоги и сборы;

- чтобы ограничить обращение так называемых «черных» наличных денежных средств.

Такие ограничения расчетов были введены еще в конце девяностых годов, но ставка по ним в размере 100 000 рублей, также оставлена и на 2017 год.

Важно знать, что риску нарушения данных правил, подвержены предприниматели. Это вызвано тем, что на рынке они могут выступать не только в качестве субъектов хозяйственной деятельности, но и в качестве простых граждан, которые покупают для своих нужд различные товары, заказывают услуги и работы для собственного блага.

Чтобы не перейти грань между простым покупателем, и предпринимателем, необходимо четко следовать различным инструкциям, и иным рекомендациям, которые даются государственными органами, осуществляющими надзор за налоговым законодательством. Можно даже обращаться за юридической помощью, и привлекать квалифицированных юристов, которые смогут впоследствии защитить от различных штрафных санкций.

Порядок взаиморасчетов между физическими лицами и ИП

ИП является субъектом предпринимательской деятельности, и участвует в различных хозяйственных операциях наравне с юридическими лицами. Они имеют право открывать свои банковские счета, вести кассовую книгу, то есть иметь кассу, и конечно проводить взаиморасчеты как с физ. лицом, так и юридическим.

По роду своей деятельности ИП имеет двоякий юридический статус, вызванный тем что он может выступать как физ лицо, и как субъект хозяйственной деятельности. Физ лицо не является участником хозяйственной деятельности и выступает только потребителем различных услуг, куда входит также приобретение товаров и различных работ.

Из этого можно прийти к выводу, что особенности взаиморасчетов между ИП и физ лицом будут следующие:

- между физ субъектом и ИП будут происходить взаиморасчеты только наличными денежными средствами, это не противоречит правилам установленным на 2017 год;

- такой расчет может осуществляться как путем оплаты наличными деньгами, так и через банковские учреждения, через пластиковую карту.

При проведении расчетов между физ субъектом и ИП наличными деньгами, согласно требований, которые установлены на 2017 год, финансовые средства должны поступать в кассу, а затем оприходовать ИП, путем внесения их в отче, для определения базы налогообложения. Если оплата деньгами между физ субъектом и ИП происходит через банковскую карту, тогда средства аккумулируются на банковском счете предпринимателя, и также вносятся в отче для последующего налогообложения.

Порядок взаиморасчетов между физическими и юридическими лицами

Для того, чтобы ответить на данный вопрос, необходимо понимать что юр участники хозяйственных отношений, не имеют таких привилегий, как предприниматели, и всех их финансовые операции, должны проходить через финансовый отчет. В данном случае, если предприниматели не обязаны иметь банковские счета, то юр субъекты обязаны их иметь.

Физ лица, наоборот, не подпадают под какой либо лимит, связанный с ограничением операций с наличными деньгами.

Отсюда можно прийти к выводу, что, как и в случае с ИП, взаиморасчет между физ и юр лицом, не подлежат ограничению (лимиту).

Никаких дополнительных лимитов для таких операций на 2017 год государством не установлено. Такие взаиморасчеты между физ и юр лицами могут проходить по такому алгоритму:

- по наличным платежам, когда оплата происходит наличными деньгами в кассу юр субъекта;

- по безналичным платежам, когда оплата происходит через банковский счет, а денежные средства сразу попадают на счет юр лица.

Как и в случае с индивидуальными предпринимателями, лимит расчета между такими субъектами на 2017 год не установлен.

Порядок взаиморасчетом между ИП и юр лицом

Как было указано выше, юр субъекты и индивидуальные предприниматели выступают как субъекты хозяйственной деятельности, поэтому правило по установлению лимитов взаиморасчетом между ними распространяется в полной мере. На 2017 год сумма в 100 000 осталась неизменной.

Из этого следует, что при осуществлении различной хозяйственной деятельности, при которой субъектами выступают юр лица и индивидуальные предприниматели, граничная сумма наличных денег, которыми они могут рассчитываться между собой, не должна превышать 100 000 рублей.

Происходить такие расчеты могут следующим образом:

- до 100 000 рублей, когда деньги наличными передаются в кассу, а затем передаются на специальный банковский счет юр субъекта или индивидуального предпринимателя;

- если сумма превышает более 100 тысяч рублей, тогда все взаиморасчеты между этими субъектами должны происходить только через банковские счета, потому что начинает действовать лимит.

На какие расчеты не распространяется правило лимита

Бывают хозяйственные операции, которые невозможно провести через банковские счета, поэтому центробанком установлены некоторые правила, которые разрешают увеличить сумму наличных денег, минуя правила лимита расчета между субъектами хозяйственной деятельности. Это может быть в следующих случаях, которые установлены на 2017 год:

- когда происходит выплата заработной платы, работникам юр лица или ИП;

- в случае произведения различных выплат и начислений, которые носят социальный характер, куда можно отнести оплату за больничные и другие расходы;

- когда юр субъект производит выдачу денежных средств под специальный отчет, например в виде командировочных;

- отдельная графа есть для индивидуальных предпринимателей, так как лимит не распространяется на израсходование средств, которые будут потрачены на личные нужды коммерсанта, при одном условии, если данная выплата не будет направлена для осуществления его коммерческой деятельности.

Нужно понимать, что все риски, связанные с нарушением правил по лимиту, несут не только различные предприятия, но бизнесмены, которые являются ИП. Если проанализировать наложение штрафных санкций, за нарушения лимита, то можно убедится, что предприниматели также заплатили большое количество денежных средств в виде штрафов.

Такое правило сохранено и на 2017 год.

Особенности расчета по договору переуступки

С юридической точки зрения договор переуступки, предусматривает собой правовую операцию, связанную с тем, что долг какого либо юридического или физического лица, а также ИП (должника), передается одним субъектом хозяйственной (кредитором) деятельности другому. В юридической процедуре передачи долга ничего сложного нет, достаточно составить специальный договор, но с финансовой точки зрения, на такие правоотношения также распространяется лимит. Порядок передачи долга по договору переуступки следующий:

- между старым и новым кредитором, подписывается специальный договор на переуступку права требования долга новому кредитору;

- после этого, о передаче долга уведомляется должник в письменном виде, и с этого момента у нового кредитора появляется правовое основание требовать долг.

Сам по себе долг может выражаться в денежном или вещевом эквиваленте, но с точки зрения бухгалтерского учета, любая вещь, которая выступает в качестве долга, должна быть переведена в денежный эквивалент, то есть иметь стоимость. Исходя из этого, можно сказать, что на долг, в обязательном порядке, распространяется лимит расчета установленный центробанком России.

Из этого следует, что когда должник решит выплатить долг, который будет превышать сумму в 100 000 рублей, тогда деньги, в обязательном порядке должны пройти через расчетный счет или кассу ИП и юридического лица. Если наоборот, сумма долга меньше вышеуказанной суммы, тогда его можно провести по наличному расчету, с ее обязательным оприходованием.

Данные правила по оплате долга также сохранились и в 2017 году.

Говоря о введенном ограничении на расчеты наличными средствами между различными субъектами хозяйственной деятельности, можно прийти к выводу, что они не распространяются на отношения между ними и физическими лицами. Это вызвано тем, что граждане, если они не являются ИП, или, будучи индивидуальными предпринимателями, выступают как простые граждане, не являются субъектами предпринимательской деятельности.

Источник: https://ipexperts.ru/vedenie/limit-raschetov-mezhdu-yuridicheskim-i-fizicheskim-licom.html

Лимит расчётов наличными между юридическими, физическими лицами и ИП: максимальный размер, ограничения, ответственность за нарушения и прочее

В законодательстве РФ для субъектов хозяйствования действуют определённые правила использования средств в безналичной и наличной формах. При наличных расчётах существует ряд особенностей.

В частности, физические лица, не ведущие предпринимательской деятельности, могут рассчитываться наличными без ограничений.

Организации, предприятия и другие юридические лица, а также ИП должны следовать специально разработанным обязательным правилам.

Нововведения в наличных расчётах между организациями

Предел для расчёта по одному контракту остался без изменений и равен 100 тыс. руб. Юрлица и ИП пользуются правом осуществлять наличный расчёт в отечественной валюте в указанных размерах, а также в иностранной или в эквивалентной сумме по курсу ЦБР на момент совершения сделки.

Установленные ограничения

В п.6 Указания Банка России №3073 перечислены условия, при которых соблюдаются упомянутые выше ограничения. Они применяются:

- в отношениях между участниками денежного расчёта в рамках гражданско-правового контракта на всём протяжении его действия;

- при выдаче наличных банком или иной кредитной организацией в соответствии с договорённостями о возвращении остатков они перечисляются на спецсчет в ЦБР.

Когда предел расчёта наличными не действует

Не применяются лимиты при использовании наличных, используемых в следующих целях:

- на выдачу зарплаты и других выплат из фонда зарплаты, в т. ч. социальных;

- на потребительские цели ИП, не касающиеся его хозяйственной деятельности;

- под отчёт сотрудникам компании.

Внесены изменения, разрешающие безлимитное использование остатка наличных денег ИП и представителям малого бизнеса, которые являются юрлицами.

Расчёт максимального размера остатка денег в кассе

На сегодняшний день расчёт лимита остатка денежных средств в кассе предприятия не является обязательным для субъектов малого предпринимательства. Тем не менее в целях обеспечения сохранности имущества и для оперативного управления денежными потоками организациям рекомендовано произвести расчёт лимита остатка денег в кассе, утвердить его соответствующим приказом и скрупулёзно исполнять.

Предельный размер остатка наличных денег в кассе устанавливается приказом руководителя и неукоснительно соблюдается

Применение указаний ЦБР при расчётах наличными

Для компаний и предпринимателей Банком России определены условия для наличных расчётов (Указания №3210-у). Обязательным является организованная руководством работа кассы. Предприятиям рекомендовано соблюдать установленные лимиты на остаток в кассе в конце рабочего дня (п.2 Указаний ЦБР).

В случае нарушения правил компания может лишиться возможности оставлять наличные деньги в кассе. Для ведения кассовой документации используются только документы установленной Госкомстатом РФ формы (Постановление №88).

Правила ведения кассовых операций

Требуется оформлять кассовые операции с использованием приходно-расходных ордеров. Ведёт такую документацию бухгалтер или кассир предприятия. Допускается также оформление ордеров руководителем, если он занимается совершением расчётных операций (п.4.2 Указаний).

На предприятии чётко определяется круг сотрудников, допущенных к расчётам наличными деньгами (руководитель, бухгалтер или кассир). Они фиксируют все совершённые транзакции с наличными си обязательно заносят необходимую информацию в кассовую книгу.

Изменения в оформлении кассовых документов

В бумажном формате ПКО и РКО оформляются от руки или при помощи специального программного обеспечения, подпись ответственного лица ставится собственноручно.

Кассовые документы в электронном виде оформляются на компьютере с применением кодирования от несанкционированного вмешательства. Это предотвратит их искажение или потерю важной информации. Ставится электронная подпись (ФЗ №63). Исправления в кассовых документах не допускаются.

На руководителя возлагается обязанность обеспечить максимальную защиту данных для обеспечения надёжной сохранности документации в любом формате.

Расчёты с юрлицами по договору

Между юрлицами производится наличный расчёт на основании Положений ст.128 ГК РФ, эти отношения являются объектом прав. Во время таких взаимодействий наличные деньги могут свободно перемещаться между юрлицами.

В определённых случаях могут устанавливаться некоторые ограничения. В Указаниях ЦБР идёт речь о том, что «наличка» может использоваться только по установленным правилам. По решению компании могут расходоваться только средства для расчётов с партнёрами, в частности, для взаиморасчётов с поставщиками продукции.

Порядок расчётов юридических и физических лиц

Наличный расчёт с физлицом не ограничивается лимитами (п.5 Указаний). Однако следует обратить внимание, что такая свобода действий распространяется только на отношения с гражданами, не являющимися предпринимателями (п.1 Указаний).

Установление лимита расчётов ООО и его структурного подразделения

Организации и предприятия имеют право совершать денежные операции наличными между обособленными подразделениями. Передача денег осуществляется посредством оформления расходного кассового ордера по установленному на предприятии порядку. Он также соблюдается и при получении наличных от структурных подразделений.

В отношениях головного предприятия и его подразделений лимиты не установлены, однако ничего не сказано об отсутствии ограничений. Если руководствоваться п.3 ст.55 ГК РФ, можно сделать логический вывод: подразделения не являются юридическими лицами, значит, ограничения на них не распространяются.

Унифицированная форма КО-3 предназначена для регистрации кассовых документов в головной организации и структурных подразделениях

Как должны осуществляться расчёты с ИП

Если наличный расчёт производится между юрлицом и индивидуальным предпринимателем, соблюдение лимита является обязательным.

Так осуществляется контроль движения наличной денежной массы и не допускаются злоупотребления в виде сокрытия доходов. Ведь в бизнесе обмен денег может обозначать свершение взаимовыгодных сделок, при которых обе стороны получают определённую прибыль.

Проще всего это сделать с наличными деньгами, однако практически невозможно при безналичном расчёте.

Унифицированная форма КО-1 используется для оформления операции по внесению денег ИП в кассу

Регламентируется ли размер оплаты физических лиц

Стоит заметить, что если одной из сторон денежных отношений является физическое лицо, т. е., обычный гражданин, оба участника сделки могут не соблюдать лимит расчётов.

Однако в Министерстве финансов РФ не раз заводили разговор об установлении лимитов для физлиц, чтобы контролировать дорогостоящие приобретения граждан. Планируется установить лимит на наличные в пределах 300 тыс. руб. Инициаторы такого нововведения предлагают внести изменения в ст.

861 ГК РФ, а именно наказание в виде штрафа размером в разницу между лимитом и превышенной суммой выручки от реализации товаров или услуг.

Освобождение от ограничений

Как упоминалось выше, субъекты предпринимательской деятельности освобождаются от лимитирования операций с наличными в ряде случаев.

- Выплата зарплаты.

- Страховые и социальные начисления.

- Выдача средств под отчёт.

- Для личных нужд владельца компании или ИП.

Кроме этого, ЦБР в своих Указаниях называет дополнительные случаи, исключающие лимитирование налички:

- транзакции с участием ЦБР;

- таможенные, налоговые сборы;

- платежи по кредитам.

При таком, казалось, демократичном отношении, в Указаниях ЦБР есть нововведения, которые намного выгоднее банкам, но отнюдь не предпринимателям.

Таким образом, государство получает возможность контроля прохождения денежных средств, а ЦБ проценты за совершённые транзакции. Что касается предпринимателя, он при этом ничего не выигрывает, а лишь приобретает лишние проблемы и несёт дополнительные расходы.

Кто ответит за нарушение лимитов

Проверкой контролирующего органа могут быть выявлены нарушения, которые в п.1 ст.15 ГК РФ определены как административное правонарушение. В такой ситуации, стороне, получившей наличность в количестве, превышающем установленную норму, будет предъявлен штраф, причём ответственность возлагается не только на компанию, но и на руководителя.

- Компания (юрлицо) заплатит штраф — от 40 до 50 тыс. руб.

- Должностное лицо (руководитель предприятия) – от 4 до 5 тыс. руб.

Существует также запрет на использование наличности из средств, поступивших от таких источников, как займы, возврат неиспользованных подотчётных средств.

Особенности ограничения наличного денежного оборота

Лимит, ограничивающий суммы передвижения наличных денежных средств, определён в рамках заключённого между двумя субъектами договора.

Нормы в пределах 100 тыс. руб. должны соблюдаться при любой форме соглашения, независимо от предмета договора (заем, оплата услуги или товара, поставка продукции).

Лимит действует на всём протяжении действия договора. Даже если наличные платежи осуществляются несколькими траншами, их общая сумма должна быть не более установленного предела.

При наличии в контракте дополнительных договорённостей, касающихся выплат компенсаций, штрафов, неустойки, пени, их нельзя осуществлять наличными, если к этому моменту уже использована лимитированная сумма.

Превышение предельной величины

Выйти за рамки ограничений допустимо только в некоторых случаях.

- Между субъектами хозяйственной деятельности заключено несколько контрактов, тогда по каждому из них разрешается рассчитываться наличными по 100 тыс. руб.

- Если в соглашении указан объем денежных средств, превышающих 100 тыс. руб., наличными выплачивается только лимитная сумма, а остаток перечисляется безналичным путём.

- ИП разрешается пользоваться в личных целях любой суммой, для этого не нужны договора, денежные операции: достаточно оформить денег выдачу кассовым ордером.

Ответственность за совершённые нарушения

Чтобы оградить себя от административной ответственности, необходимо особое внимание уделить всем деталям договора, изучить каждый его пункт, касающийся движения наличных денег, и только после этого приступать к реальным действиям.

Лимиты для наличных расчётов между ЮЛ и ИП на сегодняшний день составляют 100 тыс. руб. При этом законодательство и процедуры проведения проверок кассовой дисциплины на предприятии не меняются десятилетиями.

Следовательно, чтобы избежать штрафных санкций, достаточно внимательно изучить нормативные акты Банка России, касающиеся порядка работы с денежной наличностью и не превышать установленные законодательством лимиты расчётов.

Источник: https://ipshnik.com/vedenie-ip/raschetyi-mezhdu-yuridicheskimi-litsami-nalichnyimi.html

Лимит расчётов наличными между юридическими, физическими лицами и ИП: максимальный размер, ограничения, ответственность за нарушения и прочее

На сегодняшний день приоритетной формой расчёта между субъектами хозяйствования по заключённым между ними сделкам является безналичное перечисление средств.

Государство строго ограничивает наличный оборот в предпринимательской деятельности — для этого установлен лимит наличных перечислений.

Выясним, при каких условиях возможен наличный расчёт между юридическими лицами, ИП, физическими лицами, существует ли ответственность за его превышение.

Законодательные основы ограничения наличных расчётов в предпринимательской деятельности

Ограничение таких расчётов между субъектами хозяйствования преследует сразу несколько целей — среди них и поддержка интересов банковской системы, которая извлекает прибыль, выступая в качестве посредника, и облегчение государственного контроля за денежным оборотом.

Гражданский кодекс РФ в качестве приоритетной формы расчётов между юридическими лицами и ИП признаёт безналичные платежи

Главный нормативно-правовой акт, регулирующий договорные отношения с участием юридических лиц, ИП и граждан — Гражданский кодекс РФ — предусматривает два вида расчётов между субъектами — наличные и безналичные. Часть 2 ст.

861 ГК РФ устанавливает приоритет безналичных транзакций для всех видов платежей, совершаемых организациями, однако не запрещает и наличные расчёты (с оговоркой о том, что другие НПА не устанавливают для этого ограничений).

Тем временем ещё в 2013 году Указаниями Центробанка (3073-У от 07.10.2013) установлены ограничения в оплате по сделкам, заключённым между субъектами хозяйственной деятельности. С тех пор и до сегодняшнего дня размер ограничений остаётся неизменным — максимальная сумма оплаты по одному хозяйственному соглашению с использованием «налички» составляет 100 000 российских рублей.

Что же касается расчётов по сделкам, направленным на удовлетворение личных бытовых нужд (а под таковыми подразумеваются лишь нужды физических лиц), то здесь лимитов не существует. Законодательное тому подтверждение — нормы ч. 1 ст. 861 ГК РФ.

Для кого действует лимит оплаты «наличкой»?

Двухсторонняя сделка, стороной которой является физическое лицо под ограничение не подпадает

Правила применения лимита действуют в зависимости от субъектного состава конкретной сделки.

Таблица: возможно ли превышение

Для кого не действует предел

Закон называет несколько ситуаций, в которых правила об ограничении наличного оборота неприменимы по умолчанию:

- произведение выплат работнику, с которым организация или ИП состоит в трудовых правоотношениях;

- выдача средств под отчёт (например, аванс при убытии в командировку), кроме ситуаций, когда работник будет тратить деньги, представляя организацию в хозяйственных сделках;

- расчёты ИП, производимые им в качестве физического лица для удовлетворения личных, бытовых (но никак не предпринимательских) нужд.

Особенности применения правил о лимите расчётов наличными между ООО, ИП и физическими и юридическими лицами

Лимит расчёта наличными применяется независимо от валюты расчётов

На практике организации и ИП нередко пытаются любым способом обойти требования законодательства о максимальной предельной сумме расчётов наличными. Происходит это по разным причинам — в некоторых ситуациях так удобнее взаимодействовать с контрагентом, а иногда причиной становится простая неосведомлённость о нюансах применения законодательства.

Как в России обходят требования

Наиболее распространённые варианты уклонения от ответственности за превышение лимита расчётов наличностью приведены ниже.

- Заключение нескольких одинаковых хозяйственных соглашений, что позволяет разбить общую сумму на части. На практике при установлении тождественности договоров (ассортимент, стоимость, сроки и другие условия) уполномоченный орган квалифицирует такое деяние, как нарушение.

- Заключение к договору дополнительного соглашения, предусматривающего увеличение поставок (объёма услуг и т. д.), и, соответственно оплаты. Такой способ является прямым нарушением норм закона, потому как дополнительное соглашение является неотъемлемой частью договора, а значит, его сумма не может превышать 100 тыс. руб., если предполагается расчёт наличностью.

- Заключение долгосрочного договора — многие субъекты хозяйствования полагают, что ограничение действует только в рамках отдельных поставок, однако это не так.

- Практика разовых поставок без заключения договора (или без ссылки на него в накладных) — самый перспективный вариант избежания ответственности за превышение предельной суммы расчётов наличностью. Лимит применяется отдельно на каждую поставку. Однако на практике вопрос и налоговой инспекцией, и судами разрешается по-разному.

В рамках одного хозяйственного соглашения может быть использовано сразу два вида расчётов: наличные — в пределах установленных законом ограничений, безналичные — на оставшуюся сумму.

Ответственность организации за нарушение

За превышение предельной суммы лимита установлена административная ответственность

Контроль за соблюдением субъектами хозяйствования правил об ограничении расчётов наличностью осуществляют налоговые органы, они же и применяют к нарушителям меры административной ответственности. Нормы, определяющие состав правонарушения, а также санкции за его совершение содержит ч. 1 ст. 15.1 КоАП. Так, нарушение лимита может повлечь за собой:

- для компании — штраф от 40 до 50 тыс. руб.;

- для должностного лица — штраф от 4 до 5 тыс. руб.

Порядок наложения штрафа

Следует помнить, что административную ответственность за рассматриваемое нарушение несут все стороны сделки. К примеру, взыскание получит и поставщик, и заказчик по договору поставки, так как первый в нарушение положений закона получил сумму свыше лимита, второй — передал денежные средства, превышающие лимит.

Установленный законом предельный размер суммы расчётов наличностью действует в зависимости от субъектного состава сделки.

Кроме того, по новым правилам, лимит применяется лишь в рамках одного хозяйственного договора по реализации товаров или оказанию услуг. Величина лимита на сегодняшний день — 100 тыс. руб.

Пытаясь обойти закон путём подмены реальных намерений фиктивным заключением нескольких соглашений, ЮЛ или ИП рискует быть привлечённым к административной ответственности.

Источник: https://xn——7kcbekeiftdh9amwkb4d2o.xn--p1ai/raschetyi-mezhdu-yuridicheskimi-litsami-nalichnyimi.html

Расчет наличными. Наличные расчеты между юридическими лицами :

В процессе финансовых взаимоотношений между организациями возможен наличный и безналичный расчет. В большинстве случаев юрлица, конечно, предпочитают использовать первый вариант. Расчеты с применением банковских аккаунтов — типовой формат перечисления компенсации за предоставленные товары и услуги одного юридического лица другому.

Однако «кэш» еще не вышел из практики сделок между организациями. Законодательно расчет наличными между юрлицами (а также ИП) разрешен. Однако регулирующие этот процесс правовые нормы содержат большое количество нюансов. Изучим их.

Источники права

То, как должны осуществляться наличные расчеты между бизнесами, регулируется сразу несколькими правовыми актами.

Одним из ключевых эксперты считают Указ Центробанка от 7 октября 2013 года «Об осуществлении наличных расчетов».

Этот источник права был зарегистрирован Министерством Юстиции и стал обязательным к исполнению коммерческими организациями и ИП подзаконным актом. Дата вступления документа в силу — 1 июня 2014 года.

Также процесс расчетов между юрлицами посредством наличных денежных средств регулируется Положениями ЦБ и рядом других правовых актов федерального уровня, таких как Гражданский Кодекс РФ, ФЗ «О применении контрольно-кассовой техники».

м

Ряд законов регулирует, к слову, наличные расчеты между юрлицами не только в рублях, но и в иностранной валюте. Правда, применимы такие операции только при взаимодействии российских фирм с зарубежными. Внутри РФ все расчеты — только в рублях.

Неподконтрольные закону

Следует, вероятно, рассказать о тех субъектах, которые не могут проводить наличные расчеты, предусматриваемые текущими российскими законами. То есть в отношении них нормы ЦБ не действуют.

Это прежде всего физлица, которые не зарегистрированы в статусе ИП. Это субъекты, производящие расчеты согласно нормам таможенных и налоговых законов.

Это, наконец, сам Центробанк, а также другие кредитно-финансовые организации (в пределах отдельного круга операций с денежными средствами).

Касса и техника

Самое главное условие при работе с наличными — корректная фискализация. То есть для государства в лице ФНС важно, что с поступающих в фирму денежных средств платятся все необходимые налоги.

Если в расчетах используются безналичные каналы, то отследить движение финансов можно достаточно легко — вся необходима информация о них сохраняется в базах данных банков. Если же фирма принимает платежи купюрами, то информация о поступающих денежных средствах должна отражаться в иного рода форматах.

Как правило, это фискализированные файлы с контрольно-кассовой техники (ККТ) или же бумажные бланки строгой отчетности (БСО).

По умолчанию ККТ обязаны применять ИП и организации всегда, если происходит расчет наличными. Исключения есть. Но их относительно немного. Расчеты наличными деньгами предприниматели могут производить без ККТ в таких случаях:

- если фирма работает по ЕНВД (при этом выдает клиентам и покупателям аналог чека, отражающий факт оплаты покупки или пользования сервисами);

- если есть возможность выписывать те самые БСО вместо чеков.

Есть, вместе с тем, некоторые типы финансовых операций, не попадающие под определение «торговых». Соответственно, ККТ для их фискализации применять необязательно. В числе таковых — прием платежей за кредит, штрафы, возврат оборотных средств в кассу продавцами.

Условия для наличных расчетов

Фирма, собирающаяся производить налично-денежные расчеты с физлицами и юрлицами, обязана соответствовать ряду критериев. А именно:

- иметь в распоряжении кассовую книгу;

- обладать ресурсами для осуществления работы по специальным ордерам;

- иметь должным образом зарегистрированные виды ККТ.

В среде юристов есть мнение, что эти правила недействительны в отношении денежных расчетов между юрлицами, поскольку ККТ, исходя из норм ряда законов, предназначена для выдачи чеков субъектам, приобретающим товары без последующего их использования в предпринимательской деятельности. То есть физлицам.

Однако есть и противоположная точка зрения. Основана она на некоторых постановлениях Высшего арбитражного суда РФ, по которым применение ККТ может осуществляться вне зависимости от юридического статуса покупателя товара или потребителя услуги.

Расчет наличными, таким образом, при задействовании ККТ может производиться как с физлицами, так и с организациями и ИП.

Хитросплетения норм права

В связи с чем возникла дискуссия, о которой идет речь? Стоит ли предпринимателям беспокоиться о том, не захочет ли ФНС трактовать нормы закона по-своему? Эксперты считают, что волноваться не нужно. И вот почему.

С одной стороны, безусловно, расчет наличными — процедура, которая прежде всего рассчитана на финансовое взаимодействие между бизнесами и физлицами. В соответствии с ГК РФ, как только продавец выдает покупателю кассовый чек или иной подобный документ, который подтверждает факт расчетов, фиксируется заключение договора купли-продажи.

Пользоваться приобретенным изделием можно, если следовать предписаниям закона, в личных целях или же для передачи его членам семьи. Как мы уже сказали выше, последующая предпринимательская активность (как вариант, в виде перепродажи товара) не предполагается. В свою очередь, юрлица — это субъекты, которые, как правило, предполагают соответствующие активности коммерческого характера.

Ккт обязательна для всех

Еще один распространенный в деловом сообществе тезис, который признается экспертами неверным — то, что при приеме наличности одного юрлица от другого необязательно выдавать кассовый чек — достаточно только оформить соответствующего типа ордер. Это совсем не так.

Юристы отмечают — речь лишь идет о том, что чеки — это, как, в принципе, и сами наличные расчеты — элемент, наиболее характерный для взаимоотношенй бизнесов с физлицами.

И потому, полагают юристы, в некоторых источниках права может делаться акцент на том, что выдавать этот документ — обязательство бизнесов по отношению к покупателям, не являющимся организациями или ИП. Но совсем не подразумевается то, что предоставлять чек юрлицам необязательно.

Использование ККТ, таким образом, обязательно для наличных расчетов между организациями.

Некоторые эксперты призывают обратить особое внимание на тот факт, что в Законе, регулирующем пользование бизнесами ККТ, нет ничего о том, что покупателей стоит разделять на физические и юридические лица.

Правовые акты такого типа только лишь включают предписания, отражающие необходимость применения ККТ в определенных случаях.

Кроме того, как отмечают некоторые юристы, в Законе о ККТ не сказано ничего об обязательности использования ККТ (равно как и освобождения от задействования этого типа техники) при расчетах за товар или услугу конкретного типа. Таким образом, неважно, что является предметом сделки между юрлицами, производимой в наличном формате.

Специфика расчетов между юрлицами

Какова специфика денежных расчетов в наличной форме между юрлицами? Эксперты отмечают актуальность следующих норм, регулирующих подобные взаимоотношения в бизнесе.

Во-первых, компания, которая продает товары (или предоставляет услуги) должна выдавать покупателям изделий (или же потребителям сервисов) предусмотренные законом «бумажные» элементы — кассовые чеки (а при необходимости — товарные) или же юридически равнозначные им БСО. При этом факт сделки должен фиксироваться в фискальном механизме кассы вне зависимости от того, попросил ли покупатель соответствующий документ или нет.

Во-вторых, наличные расчеты между юридическими лицами, так же как и в случае аналогичных процедур с участием физлиц, должны осуществляться при условии оформления сделок посредством приходных ордеров. Также фирма-продавец обязана вести кассовую книгу.

Таким образом, как только одно юрлицо оказывает услуги для другого или что-то продает, сделка фиксируется чеком и одновременно оформляется кассовый ордер (в котором отражается сумма сделки). Некоторые юристы считают допустимым некоторое послабление, применимое к отмеченным процедурам.

Наличные расчеты между юридическими лицами могут не сопровождаться выписыванием кассового ордера после каждой оплаты, если процесс сделки купли-продажи осуществляется вне помещений, специально оборудованных под выдачу фискальных документов. Соблюсти все предписанные законом формальности можно, считают эксперты, и в конце рабочего дня. Вполне допустимо, полагают юристы, составить один «суммирующий» кассовый ордер на все сделки купли-продажи, заключенные до этого момента.

Тонкости отчетности перед ФНС

Наличные расчеты между юридическими лицами, как мы сказали выше, требуют заполнения приходных ордеров, а также ведения кассовых книг. Корректность проведения этих процедур, как правило, контролируется налоговыми ведомствами. ФНС, в соответствии с ФЗ о применении ККТ, может:

- проверять полноту исчисления прибыли, порядок наличного расчета;

- изучать документы, используемые организацией в процессе работы с ККТ;

- проверять то, как выдаются кассовые чеки;

- в случае выявления нарушения штрафовать организации.

Что будет, если не приенять ККТ?

Организациям и ИП, которые принимают денежные средства от юрлиц без ККТ, придется иметь дело с существенными взысканиями.

Аналогично — если фирма откажется выдавать покупателю (или же контрагенту, если им производится оплата наличным расчетом) кассовые чеки и другие необходимые документы.

В ряде случаев инспектор ФНС, конечно, может ограничиться предупреждением. Однако он также может выписать штраф — до 40 тыс. руб. А также сообщить о правонарушении в полицию.

Ограничения на наличный оборот

В российском законодательстве присутствуют нормы, ограничивающие наличные расчеты между юрлицами. Причем доволно существенные. Каков установленный на сегодняшний день лимит расчетов наличными? Какова политика регулирующих организаций в отношении такого способа финансового взаимодействия между юрлицами?

Основной источник права, который содержит предписания, касающиеся того, как должны осуществляться расчеты наличными денежными средствами, когда сторонами сделки выступают организации или ИП — Положение ЦБ РФ, утвержденное еще в 1997 году, но не утратившее актуальность до сих пор.

В этом правовом акте, в частности, содержится норма, по которой бизнесы обязаны перемещать свободные денежные средства — те, что в бумажных купюрах, в банки и не накапливать их, тем самым, в кассах. Максимум, что магазин или сервис может держать вне кредитно-финансовых организаций, определяется законом. Это так называемый «лимит кассы».

Кроме того, в наличной форме должны быть только те средства, целесообразность наличия которых обусловлена объективными хозяйственными нуждами фирмы. Величина «лимита» определяется согласно особому документу — форме №04-08-020, которая утверждена официально. Фактические цифры определяет руководство компании, а заверяются они генеральным директором и главным бухгалтером.

Есть и другого типа лимит, установленный для такой процедуры как расчет наличными.

Он касается максимальной величины суммы одной сделки, заключенной между юрлицами, и отражает, как считают юристы, заинтересованность контролирующих ведомств в следовании бизнесами того самого предисания о хранении купюр в банке.

Каков предельный расчет наличными? Сегодня это 100 тыс. руб. В свою очередь, наличный расчет между физическими лицами и организациями может происходить без ограничений.

Банк вместо ФНС

Самое интересное, что контролировать соблюдение лимитов, о которых идет речь, призваны не государственные ведомства, не ФНС, а банки, с которыми взаимодействуют бизнесы. Они обязаны вести мониторинг того, осуществляют ли фирмы ограничение наличного расчета с другими юрлицами, насколько корректно идет утверждение «лимитов кассы» и других процедур.

Банковские структуры осуществляют проверки работы своих клиентов, руководствуясь алгоритмами, рекомендованными ЦБ.

Если лимит превышен

Какова ответственность организаций за превышение обоих типов «лимитов» и не вполне корректно, по оценке ЦБ и подконтрольных ему кредитно-финансовых организаций, ведущих операции с наличностью? Эксперты отмечают, что наибольшую встречаемость имеют следующие типы правонарушений, фиксируемых банками:

- наличность оприходуется не в полном объеме;

- денежные купюры накапливаются в суммах, превышающих установленные во внутрикорпоративных расчетах нормативы;

- собственно превышение «лимита» по сделкам.

Нарушения, о которых идет речь, могут повлечь штраф до 50 тыс. руб.

Тонкости работы с БСО

Отпустив товар за наличный расчет, организация может выдать покупателю в статусе юрлица не чек, напечатанный ККМ, а бланк строгой отчетности. В чем заключаются нюансы пользования БСО?

В среде экспертов есть мнение, что бланки строгой отчетности могут быть необязательно бумажными. Вполне допустимо, полагают юристы, держать их и предоставлять юрлицам в электронном виде.

Однако программное обеспечение, используемое при работе с БСО, должно обеспечивать полную защиту этих документов от несанкционированного использования третьими лицами.

Кроме того, отмечают эксперты, компьютеры, где предполагается хранение файлов БСО, должны быть в достаточной мере надежными, чтобы все операции с бланками хранились в них течение 5 лет.

Содержание БСО

БСО, с помощью которых может производиться организация наличных расчетов, должны содержать все необходимые реквизиты, что указаны в нормативно-правовых актах, регулирующих их использование. О чем здесь может идти речь? Какие реквизиты обязательны? Все зависит, отмечают эксперты, от вида деятельности организации.

Например, если компания оказывает услуги, то в БСО могут быть отмечены сведения о них согласно общероссийскому классификатору.

Также бланк может содержать правила, актуальные для предоставления того или иного типа сервисов, адрес сайта организации. Дизайн БСО компания разрабатывает самостоятельно — никаких строгих предписаний на этот счет нет.

Единственное исключение — фирмы, оказывающие услуги по перевозке пассажиров. Для них БСО должен соответствовать утвержденному законом формату.

м

Какова ответственность за отказ фирмы в предоставлении БСО? Если организация, принявшая от контрагента наличность, не выдаст бланк строгой отчетности, то это действие будет расценено контролирующими органами как аналогичное в отношении кассового чека. И потому фирме может грозить тот же штраф до 40 тыс. руб.

Как можно расходовать наличность

Выше мы рассказали об ограничениях, характерных для наличного денежного оборота при расчетах между юрлицами, в виде двух типов «лимитов». Но есть также и иного рода запреты, касающиеся операций предпринимателей с купюрами.

Свободную наличность ИП и организации могут расходовать на финансирование следующих основных обязательств:

- зарплата сотрудников;

- перечисление страховых сумм;

- оплата услуг и работ других фирм;

- расчет за поставку товаров.

Использовавший наличный расчет ИП не может направить образовавшиеся денежные средства на свои личные нужды без оформления в качестве налогооблагаемого дохода (если, конечно, предприниматель не работает по ЕНВД, когда размер фактической выручки не имеет значения). Однако, как особо подчеркивают эксперты, нет никаких проблем с тем, чтобы вывести нужный объем денежных средств с расчетного счета.

Который, в свою очередь, вполне возможно (и это даже приветствуется — мы сказали об этом выше) пополнить за счет наличных поступлений от контрагентов. В этом смысле грань между понятиями «наличный» и «безналичный» расчет, как отмечают некоторые эксперты, стирается по факту поступления денежных средств на банковский аккаунт предприятия.

Если все же организации или ИП нужна наличность для осуществления тех или иных процедур (например, выдача командировочных денежных сумм, оплата аренды недвижимости и т.д.), то брать ее эксперты рекомендуют не за счет поступлений от контрагентов, а с расчетного счета фирмы в банке.

В этом случае, правда, юристы советуют заблаговременно обзавестись документами, которые могут подтвердить тот факт, что наличность, поступившая в кассу, списана именно с расчетного счета, а не вследствие перечислений за работу или продажу товара со стороны контрагентов или физлиц.

Законная уловка

Есть один интересный факт, касающийся ограничений на пользование организациями и ИП наличными денежными средствами из кассы.

С одной стороны, есть перечень операций, проводить которые, используя купюры, запрещено — выше мы привели в пример некоторые.

Однако, как отмечают некоторые юристы, у предпринимателей, вместе с тем, есть отличный шанс избежать ответственности за проведение подобных процедур.

Дело в том, что срок исковой давности, касающийся прецедентов с нарушением кассовых операций — всего два месяца.

Маловероятно, считают эксперты, что проверяющие органы следят за фирмой настолько пристально, что гарантированно выявят возможные нарушения. Вынесение же штрафных предписаний постфактум, полагают юристы, незаконно.

Но эксперты все же не рекомендуют предпринимателям пользоваться данной особенностью законодательства, касающегося наличных денежных расчетов.

Источник: https://BusinessMan.ru/new-raschet-nalichnymi.html