Коэффициент абсолютной ликвидности. Формула по балансу. Пример расчета

Рассмотрим коэффициент абсолютной ликвидности, формулу и пример расчета по отечественной и зарубежной отчетности.

Коэффициент абсолютной ликвидности. Экономический смысл

Коэффициент абсолютной ликвидности (англ. Cash ratio) – показывает способность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных активов.

Другими словами абсолютная ликвидность характеризует краткосрочную платежеспособность предприятия.

Данный коэффициент представляет собой отношение денежных средств (как самых ликвидных активов предприятия) к текущим обязательствам.

Каждый показатель ликвидности имеет различные задачи применения. Так коэффициент текущей ликвидности используется инвесторами, коэффициент быстрой ликвидности кредиторами, коэффициент абсолютной ликвидности поставщиками. То есть он используется для оценки возможности предприятия расплатиться с контрагентами-поставщиками денежными средствами.

Формула расчета коэффициента абсолютной ликвидности по балансу

где:

А1 = Высоколиквидные активы (стр. 1250)

П1 = Самые срочные обязательства (стр.1520)

П2 = Среднесрочные обязательства (стр.1510)

Показатель рассчитывается по бухгалтерскому балансу и формула расчета коэффициента абсолютной ликвидности представляет собой отношение денежных средств и текущих обязательств предприятия:

Видео-урок: «Пример расчета коэффициентов ликвидности»

Коэффициент абсолютной ликвидности. Норматив

Нормативное значение для коэффициента абсолютной ликвидности Кабс >0,2. Чем больше значения показателя, тем выше ликвидность предприятия.

Тем не менее, при высоких значениях данного показателя можно сделать вывод о нерациональном использовании денежных средств, т.к.

у предприятия накопилась большой объем денежных средств не участвующих в производственно-экономическом процессе. Экономисты для выделяют оптимальный диапазон показателя 0,2 – 0,5.

Значение «0.2» говорит о том, что для поддержания нормального уровня ликвидности предприятия величина денежных средств должна покрывать 20% от его обязательств. Другими словами минимум 20% от своих долгов предприятие должно покрывать деньгами.

Коэффициент абсолютной ликвидности. Пример расчета по МСФО

Пример расчета коэффициента текущей ликвидности для ОАО КБ «Внешфинбанк»

Рассмотрим пример расчета коэффициента абсолютной ликвидности для ООО КБ «ВНЕШФИНБАНК». По закону все банки должны предоставлять свою финансовую отчетность по стандартам МСФО, что облегчает расчет показателей для финансовых структур.

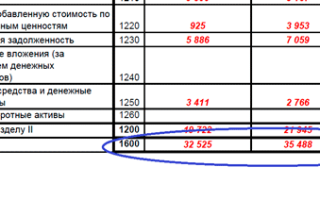

На рисунке ниже показан баланс банки и строки необходимые для расчета коэффициента.

Расчет коэффициента абсолютной ликвидности по МСФО

В результате показатель на 2010 и 2011 года равнялся:

Cash Ratio 2010 = 38919/113644=0,34

Cash Ratio 2011 = 58125/244240=0,23

Как видно коэффициент абсолютной ликвидности банка снизился с 0,34 до границы нормативного значения и стал равняться в 2011 году – 0,23.

Пример расчета коэффициента абсолютной ликвидности по балансу

Для примера рассмотрим расчет коэффициента для предприятия ОАО «Газпром». Бухгалтерский отчет компании можно получить с официального сайта.

Пример расчета коэффициента текущей ликвидности для ОАО «Газпром»

Расчет коэффициента абсолютной ликвидности для ОАО «Газпром»

Коэффициент абсолютной ликвидности 2011 = 187779183/933228469 = 0,20

Коэффициент абсолютной ликвидности 2012 = 120666566/1039737834 = 0,11

Коэффициент абсолютной ликвидности 2013 = 380231778/1212056210 = 0,31

Абсолютная ликвидность предприятия находится выше нормативного значения, проблемы с краткосрочной платежеспособностью предприятие испытывало в 2012, когда коэффициент был равен 0,11.

Резюме

Помимо коэффициента абсолютной ликвидности на практике используются и другие разновидности показателей ликвидности: коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент общей ликвидности. Так более подробно про коэффициент текущей ликвидности и его использования на практике читайте в статье → «Коэффициент текущей ликвидности предприятия и отрасли (Curret Ratio). Формула расчета. Норматив«.

Источник: http://finzz.ru/koefficient-absolyutnoj-likvidnosti.html

Что показывает коэффициент абсолютной ликвидности?

Большинство предприятий работает постоянно, и у них все время возникают активы или появляются обязательства, долги по которым нужно оперативно погашать.

Чтобы оценить их возможности оперативно осуществить платежи по долгам, применяют коэффициенты ликвидности. С их помощью сравнивают стоимость краткосрочной задолженности со стоимостью оборотных средств, используемых для её погашения.

Что это такое?

Природу рассматриваемого показателя лучшего всего объяснить на основе представлений об абсолютной ликвидности.

Наибольшей ликвидностью отличаются денежные средства и краткосрочные финансовые обязательства.

Чем их больше, тем легче решить проблему текущих долгов.

Поэтому нужен показатель для изучения возможностей оперативно погасить текущую задолженность.

Он равен отношению стоимости величины денежных средств и краткосрочных инвестиций по отношению к стоимости обязательств.

Что показывает и характеризует?

Теперь необходимо написать, о чем говорит коэффициент.

С его помощью оценивается следующее:

- способность погасить краткосрочные долги за счет ликвидных активов;

- необходимость детального изучения платежеспособности;

- актуальность подробного анализа использования капитала;

- степень отклонения показателя от оптимального значения;

- потребность в оптимизации краткосрочных активов.

В чем измеряется?

Он измеряется в числовом значении либо в процентах.

Отличия от текущей и срочной ликвидности

От упомянутых показателей, коэффициент отличается составом активов, которые могут быть использованы для расчетов по текущим обязательствам.

В отличие от него коэффициент текущей ликвидности равен соотношению всех оборотных активов к сумме задолженности за короткий период.

Расчет значения срочной ликвидности предполагает деление суммы высоко- и средне ликвидных активов на стоимость краткосрочных пассивов.

Отличия между показателями представлены в таблице.

| Коэффициент | Абсолютной ликвидности | Текущей ликвидности | Срочной ликвидности |

| Включаемые активы | Самые ликвидные активы, такие как кратковременные финансовые вложения, депозиты и наличные деньги | Все оборотные активы | Все активы с высокой и средней ликвидностью |

В каких случаях требуется?

Коэффициент применяют для оценки платежеспособности в кратковременной перспективе.

Стратегические инвесторы пользуются им реже.

Факторы, влияющие на динамику показателя

Предприятие представляет собой сложную структуру, которая состоит из отдельных элементов. Оно постоянно развивается под воздействием внутренних и внешних факторов.

Оборот денежной наличности определяется следующим:

- продолжительностью цикла операций;

- сезонностью бизнеса;

- сроками инвестиционных программ;

- показателями операционного левериджа;

- финансовым мышлением владельцев;

- ситуацией на товарном рынке;

- налогообложением;

- кредитованием поставщиков и получателей;

- особенностями расчетов;

- доступностью кредитов и безвозмездного финансирования.

Как рассчитать коэффициент абсолютной ликвидности?

Как посчитать значение коэффициента понятно из его сути и составляющих.

Формула

Он рассчитывается по формуле, которую можно написать по-разному.

Самый простой способ её выразить выглядит так:

К аб.ликв.= Денежные средства + кратковременные инвестиции/текущие пассивы

Где К аб.ликв. — коэффициент абсолютной ликвидности.

По балансу

Аналогичную формулу можно выразить и с помощью строк бухгалтерского баланса:

Кал= с.1240 + с. 1250/с.1510 +с.1520+с.1530

Строки баланса обозначают следующее:

- 1240- финансовые вложения;

- 1250 – денежные средства;

- 1510- заемные средства;

- 1520- кредиторская задолженность;

- 1530- доходы будущих периодов.

Какие документы потребуются для расчета?

Для расчета коэффициента обычно применяется бухгалтерская отчетность — баланс, составленный по форме-1.

Могут применяться и иные материалы, связанные с операциями бухгалтерского учета.

Интерпретация результата

Анализ коэффициента позволяет оценить платежеспособность организации, её проблемы и перспективы.

Для этого необходимы некоторые стандарты или нормативы, на которые следует ориентироваться при анализе платежеспособности.

Нормативное значение

Оптимальным значением считается значение от 0.2 до 0.5. Иные значения свидетельствуют о проблемах и необходимых действиях.

Если ниже нормы

Оно говорит о таких проблемах и мерах:

- при значении ниже нормативного диапазона фирма не способна оплатить обязательства за счет наиболее ликвидных активов;

- при дефиците вышеуказанных активов следует более внимательно проанализировать платежеспособность;

- если коэффициент равен 0, то это говорит о крайне критическом состоянии ликвидных активов — их просто нет и фирма не может рассчитаться по долгам.

Если выше нормы

Завышенное значение показателя указывает на:

- отклонения в структуре капитала;

- нерациональное применение высоколиквидных активов;

- потребность в изучении использования капитала.

На что указывает его рост?

Рост указывает на изменение соотношения высоколиквидных активов и текущих пассивов в пользу первых.

Более конкретные выводы делаются на основе изменения стоимости активов и пассивов. У фирмы растет платежеспособность и увеличиваются возможности для оперативных расчетов.

Если снизился – что это значит?

Более низкое значение показателя по сравнению с предыдущим периодом говорит об уменьшении средств, которые можно направить на оперативное решение проблем текущей задолженности. Понадобятся другие активы.

Более детально рассмотрим на примере указанного банка ниже.

Влияние на платежеспособность организации и пути его корректировки

На платежеспособность влияют составляющие коэффициента.

Чтобы уменьшить обязательства, нужно сокращать расходы. Ответ на вопрос, как найти конкретные пути улучшения, зависит от особенностей бизнеса.

Практический пример расчета

Возьмем за основу отчетность банка на конец 2016 года.

В его случае показатель рассчитывается по формуле:

К аб.ликв. = Денежные и приравненные к ним средства/общая стоимость обязательств =

=2373549/19261404 = 0.12.

В 2015 году он был равен 0.19.

Теперь определим причины изменения величины коэффициента. Посмотрим на значение показателей пассивов и активов.

Объем денежных средств уменьшился на 40% при уменьшении объемов обязательств примерно на 8%.

Заключение

Коэффициент абсолютной ликвидности служит главным образом для анализа платежеспособности фирмы.

Если значение низкое, то есть угроза дефицита средств для своевременных выплат.

При чрезмерно высоких значениях следует обратить внимание на структуру капитала.

Источник: http://buhdzen.ru/analiz-hozjajstvennoj-dejatelnosti/kojefficient-absoljutnoj-likvidnosti/

Коэффициенты ликвидности

Ликвидность – легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств.

Коэффициенты ликвидности – финансовые показатели, рассчитываемые на основании отчётности предприятия (бухгалтерский баланс компании – форма №1) для определения способности компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. Смысл этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей.

Рассмотрим основные коэффициенты ликвидности и формулы их расчета:

Расчет коэффициентов ликвидности позволяют провести анализ ликвидности предприятия, т.е. анализ возможности для предприятия покрыть все его финансовые обязательства.

Отметим что, активы предприятия отражаются в бухгалтерском балансе и имеют разную ликвидность. Проранжируем их по убыванию, в зависимости от степени их ликвидности:

- денежные средства на счетах и в кассах предприятия;

- банковские векселя, государственные ценные бумаги;

- текущая дебиторская задолженность, займы выданные, корпоративные ценные бумаги (акции предприятий, котирующихся на бирже, векселя);

- запасы товаров и сырья на складах;

- машины и оборудование;

- здания и сооружения;

- незавершенное строительство.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности или Коэффициент покрытия или Коэффициент общей ликвидности – финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1). Коэффициент рассчитывается по формуле:

Коэффициент текущей ликвидности = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия. Коэффициент текущей ликвидности характеризуют платежеспособность предприятия не только на данный момент, но и в случае чрезвычайных обстоятельств.

Нормальным считается значение коэффициента от 1,5 до 2,5 в зависимости от отрасли. Неблагоприятно как низкое, так и высокое соотношение.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Но при этом необходимо учитывать, что в зависимости от области деятельности, структуры и качества активов и т. д. значение коэффициента может сильно меняться.

Следует отметить, что данный коэффициент не всегда дает полную картину. Обычно предприятия, у которых материально-производственные запасы невелики, а деньги по векселям к оплате получить легко, могут спокойно действовать с более низким значением коэффициента, чем компании с большими запасами и продажами товаров в кредит.

Другим способом проверки достаточности текущих активов является вычисление срочной ликвидности.

Этим показателем интересуются банки, поставщики, акционеры, поскольку компания может столкнуться с обстоятельствами, в которых она немедленно должна будет оплатить какие-то непредвиденные расходы.

Значит, ей понадобятся вся ее денежная наличность, ценные бумаги, дебиторская задолженность и другие средства оплаты, т. е. часть активов, которая может быть прекращена в наличность.

Коэффициент быстрой (срочной) ликвидности

Коэффициент характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов.

Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко – и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

К подобным активам не относится незавершенное производство, а также запасы специальных компонентов, материалов и полуфабрикатов. Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств:

Коэффициент быстрой ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

или

Коэффициент срочной ликвидности = (Оборотные активы — Запасы) / Краткосрочные обязательства

Это один из важных финансовых коэффициентов, который показывает, какая часть краткосрочных обязательств компании может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами.

Чем выше показатель, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента более 0,8 (некоторые аналитики считают оптимальным значением коэффициента 0,6-1,0) что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации.

Для повышения уровня срочной ликвидности организациям следует принимать меры, направленные на рост собственных оборотных средств и привлечение долгосрочных кредитов и займов. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с медленной оборачиваемостью средств, вложенных в запасы, ростом дебиторской задолженности.

В связи с этим, лакмусовой бумажкой текущей платежеспособности может служить коэффициент абсолютной ликвидности, который должен быть более 0,2. Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет наиболее ликвидных активов (денежных средств и краткосрочных ценных бумаг).

Коэффициент абсолютной ликвидности

Финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства, формула расчета имеет вид:

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия.

С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

Иными словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность на отчетную дату может быть погашена за пять дней.

Вышеуказанное нормативное ограничение применяется в зарубежной практике финансового анализа.

При этом точного обоснования, почему для поддержания нормального уровня ликвидности российских организаций величина денежных средств должна покрывать 20% текущих пассивов, не имеется.

Чистый оборотный капитал

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия.

Чистый оборотный капитал определяется как разность между оборотными активами и краткосрочными обязательствами, включающими краткосрочные заемные средства, кредиторскую задолженность, приравненные к ней обязательства.

Чистый оборотный капитал – это часть оборотного капитала, сформированная за счет собственного оборотного капитала и долгосрочного заемного капитала, включающего квазисобственный капитал, заемные средства и прочие долгосрочные обязательства. Формула расчета чистого расчетного капитала имеет вид:

Чистый оборотный капитал = Оборотные активы — Краткосрочные обязательства

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Величина чистого оборотного капитала должна быть выше нуля.

Недостаток оборотного капитала свидетельствует о неспособности предприятия своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о нерациональном использовании ресурсов предприятия.

Формулы расчета показателей ликвидности (Liquidity ratios) в соответствии с международными стандартами описаны в этой статье.

Источник: http://afdanalyse.ru/publ/finansovyj_analiz/fin_koefitcienti/koef_likv/3-1-0-5

Коэффициент абсолютной ликвидности в Excel

С помощью коэффициента абсолютной ликвидности определяют, какую часть немедленных долгов можно погасить за счет денежных средств и их аналогов (ценных бумаг, банковских вкладов и т.п.). То есть посредством высоколиквидных активов.

Коэффициент абсолютной ликвидности наряду с другими показателями ликвидности интересен не только руководству организации, но и внешним субъектам анализа. Так, данный коэффициент важен инвесторам, быстрой ликвидности – банкам; а абсолютной – поставщикам сырья и материалов.

Абсолютная ликвидность показывает краткосрочную платежеспособность организации: способна ли фирма расплатиться по своим обязательствам (с контрагентами-поставщиками) посредством самых ликвидных активов (денег и их эквивалентов). Коэффициент рассчитывается как отношение финансовых средств к текущим обязательствам.

Стандартная формула расчета выглядит так:

Кабс. = (денежные средства + краткосрочные денежные вложения) / текущие обязательства

или так:

Кабс. = высоколиквидные активы / (самые срочные обязательства + среднесрочные обязательства)

Данные для расчета показателя берутся из бухгалтерского баланса. Рассмотрим пример в Excel.

Мы обвели строки, которые нужны для расчета коэффициента абсолютной ликвидности. Формула по балансу:

Кабс. = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510).

Пример расчета в Excel:

Просто подставляем в формулу значения соответствующих ячеек (в виде ссылок).

Принятое в зарубежной практике нормативное значение коэффициента – > 0,2. Суть ограничения: ежедневно предприятие должно погашать не менее 20% текущих пассивов. Практика финансового анализа в российских компаниях придерживается тех же принципов. Правда, обоснования такому подходу нет.

Структура краткосрочной задолженности в российской практике неоднородна. Сроки погашения значительно колеблются. Поэтому цифру 0,2 следует считать недостаточной. Для многих предприятий норма коэффициента находится в диапазоне 0,2-0,5.

Если коэффициент абсолютной ликвидности ниже нормы:

- предприятие не может немедленно рассчитаться с поставщиками с помощью денежных средств всех видов (в т.ч. вырученных от продажи ценных бумаг);

- экономистам нужно дополнительно проанализировать платежеспособность.

Большой рост коэффициента абсолютной ликвидности показывает:

- слишком большая часть неработающих активов в виде денежных средств в кассах и на банковских счетах;

- нужен дополнительный анализ применения капитала.

Таким образом, чем выше показатель, тем выше ликвидность компании. Но чрезмерно высокие значения указывают на нерациональное использование денежных средств: у предприятия имеется внушительный объем финансов, не «вложенных в дело».

Вернемся к нашему примеру.

Значения абсолютной ликвидности в 2013 и 2015 годах находится в пределах нормы. А в 2014 году предприятие испытывало трудности с погашением краткосрочных обязательств.

Проиллюстрируем динамику показателя и для наглядного примера отобразим на графике:

Для максимальной информативности мы добавили значения за 2011 и 2012 гг. и нарисовали нормативное ограничение показателя.

Чтобы произвести полный анализ платежеспособности предприятия, рассчитывают все показатели ликвидных текущих активов организации. По данному коэффициенту вычисляют долю краткосрочных обязательств, которую реально погасить немедленно.

На примере видно, что значение за период 2011-2015 гг. увеличилось на 0,24. В 2011, 2012 и 2014 году компания испытывала трудности с платежеспособностью.

Но ситуация нормализовалась – предприятие в состоянии выполнить текущие обязательства на 34%.

Источник: https://exceltable.com/otchety/koefficient-absolyutnoy-likvidnosti-v-excel

Коэффициент абсолютной ликвидности — формула по балансу

Быстрое перевоплощение одного вида активов конкретной организации в другие, пользующиеся в определенный момент большей популярностью, называется ликвидностью.

Виды ликвидности и ее нюансы

Ликвидность (мобильность) ориентируется на определенный промежуток времени, в течение которого происходит превращение актива, как и положено в финансовых средствах.

Мобильность компании в части показывает ее возможности по выполнению взятых обязательств. То есть, имеющаяся ликвидность отображает способность фирмы оплачивать займы, взятые на кратковременный период. Что касается коэффициента ликвидности, то он более подробно раскрывает мобильность активов предприятия.

Существует четыре типа ликвидности, это:

- высокие или товарно экономические;

- быстрые или заемные;

- медленные или перспективные;

- ожидаемые или антиципированные.

Высокая ликвидность имущества построена на возможности различной продукции перевоплощаться в платежные средства. Данная возможность, в первую очередь имеет зависимость от продолжительности времени, которое затрачивается на поиск потенциального клиента, технических свойств продукции, и ее стоимости.

Такая ликвидность рассчитывается по следующим показателям:

- страховым и техническим свойствам товара;

- продолжительности поиска потребителя;

- цены осуществляемой сделки;

- макроэкономического положения.

Получается, что высокая ликвидность представляет собой способность организации реализовывать продукцию или оказывать услуги, при возникновении вышеперечисленных признаков.

Кредитная мобильность выражается в способности фирмы приобретать активы в кредит, при этом залогом займа будет являться имеющаяся собственность. Однако, организация имеет право применять заложенную собственность для получения прибыли, главное, чтобы данное условие было прописано в кредитном соглашении.

При этом необходимо знать, что кредитные учреждения значительно занижают стоимость задатка, в отличие от рыночной цены. Таким образом, компания сможет воспользоваться таким видом ликвидности, если будет уверена в том, что погасит взятый заем и начисленные на него проценты, вовремя.

Такой вид имеет следующие преимущества:

- организация может не спешить реализовывать свое имущество, выставленное в качестве залога. Таким образом, учредитель ограждает себя от потери доходов, которые могут возникнуть при спешной продажи товара по заниженным ценам;

- если в последующем периоде ожидается рост стагнации экономики, то заемщик, сможет получить большую сумму прибыли после закрытия взятого кредита, и продажи заложенной собственности.

Ликвидность, которая будет получена в будущем, называется перспективной или медленной. При этом компания на всем протяжении планового срока должна фиксировать взятые обязательства и расходы по ним.

Антиципированный вид ликвидности, подразумевает под собой возможность предприятия брать ссуды в счет будущей прибыли.

Формула и вычисления по коэффициенту абсолютной ликвидности

Расчет абсолютной ликвидности производится согласно данным по балансу предприятия. Для его вычисления в настоящее время существует очень много разнообразных компьютерных программ, с помощью которых можно легко и быстро произвести необходимый расчет, и установить рентабельность предприятия.

Читайте также! Форма ОС 4 — как заполнять правильно?

Данный коэффициент отражает выплачиваемый процент по краткосрочным займам за счет финансовых ресурсов фирмы.

Такой показатель ликвидности помимо собственника, интересен и другим сторонним лицам, к которым относятся:

- финансовые вкладчики, которые перед вложением денежных средств отслеживающие коэффициент текущей ликвидности;

- производители различных товаров, принимающие решения о возможности предоставить рассрочку по платежам;

- банковские сотрудники, требующие предоставления гарантий по выплате финансовых кратковременных займов, выдаваемые фирме.

Формула вычисления «абсолютной ликвидности» выглядит следующим образом:

К(ал)=(ФР+ДВ)/ТО, где:

- К(ал) – коэффициент абсолютной ликвидности;

- ФР – финансовые ресурсы компании;

- ДВ – денежные вложения, не длительного характера;

- ТО – текущий этап обязательств.

В заграничных денежных анализах организаций, применяется установленный нормативной базой ограничительный показатель такого коэффициента, который равняется 0.2. Данное числовое значение указывает на то, что ежедневно компания должна иметь возможность оплачивать двадцать процентов от всей взятой суммы займа, финансовому учреждению.

В Российской Федерации, такой показатель не обосновывается ни одним нормативным документом, однако большинство кредитных учреждений пользуются установленным коэффициентом. Получается, что предприятие считается успешным, если учредители способны отдавать каждый месяц двадцать процентов заработанных средств на погашение имеющихся пассивов.

Также существуют финансовые организации, предоставляющие кратковременные кредиты, у которых установленный коэффициент составляет более 50 процентов.

Ликвидность баланса

Ликвидностью баланса именуется показатель, который при расчет суммы уплаты пассивов компании имуществом, временной период перевоплощения в финансовые средства предприятия будет соответствовать периоду закрытия задолженности.

Получается, что если активы превышают пассивы, то:

- платежеспособность предприятия за отчитываемый период времени, считается удовлетворительный;

- организация имеет возможность оплачивать взятые кредиты в ближайшем будущем;

- учредитель может подтвердить свою состоятельность, в части оплаты обязательств по долгосрочному договору.

Если расходы превышают имеющуюся реализационную собственность, то все вышеперечисленные условия ликвидируются, так как у фирмы отсутствует возможность их выполнения.

В случае, если активы равны пассивам, то баланс считается не ликвидным.

Такое тестирование считается не точным. Поэтому для более конкретного показателя о деятельности компании можно получить использую денежные коэффициенты.

Экономические значения признаков абсолютной ликвидности

Показатель абсолютной ликвидности отражает процент обязательств, которые необходимо осуществить в настоящее время, то есть какой именно процент организация способна оплатить по взятым краткосрочным платежам. Данное значение большую роль играет для производителей и поставщиков различных материалов. Так как именно в данном случае берется во внимание рассматриваемый коэффициент.

В настоящее время минимальное значение такого показателя равняется 0,2 или 20 процентов. А максимальное значение может превышать 0,5 или 50 процентов. Поэтому для качественного проведения финанализа лучше всего использовать такой коэффициент в сравнении за два, и более отчетных периодов.

Читайте также! Формы безналичных расчетов — какие бывают?

Смысл коэффициента

Помимо абсолютной ликвидности еще существует:

Получается, что коэффициент абсолютной разновидности отражает моментальную платежную способность предприятия, когда критические и текущие показывают способность организации производить обязательные платежи в ближайшем будущем.

При осуществлении финансового анализа, вычисляются все три показателя, однако принимается к учету в основном абсолютный коэффициент. Так как данное числовое значение очень важно для финансовых и кредитных учреждений, для того чтобы оценить настоящую платежеспособность компании.

Абсолютный коэффициент применяется вкладчиками для доказательства своевременного исполнения текущих платежей по краткосрочным займам в установленные сроки.

Показатель выше/ниже нормы, (образец)

Если показатель составляет меньше 20 процентов, то полагается, что увеличение кратковременного займа не пропорционален росту оборотного имущества. Такое случается, если у фирмы появились новые источники дополнительной прибыли, что привело к увеличению свободных финансовых средств на счетах компании.

Помимо этого, к увеличению средств могло привести закрытие дебиторки с помощью договоренности с поставщиками о предоплате за поставляемый товар.

Фактически рассмотрение значений ликвидности осуществляется их совокупностью. Различием в полученных результатах могут выступать определенные факторы.

Образец расчета абсолютной ликвидности:

Источник: http://vesbiz.ru/buxuchet/koefficient-absolyutnoj-likvidnosti-formula-po-balansu.html

Коэффициент общей ликвидности: формула по балансу

Важным показателем эффективности деятельности организации является её ликвидность. По этому показателю потенциальные партнёры оценивают компанию и её надёжность. Давайте рассмотрим более подробно общий показатель ликвидности, формулу по балансу.

Теория

Понятие ликвидности трактуется, как возможность выполнить свои обязательства для компании за счёт собственных средств. Причём эти средства компании делят на группы, в строгой зависимости от скорости, с которой их можно превратить в свободный капитал, который потом можно применить для выплат по обязательствам.

По показателю ликвидности достаточно просто понять, насколько организация может:

- быстро отреагировать на возникшие неурядицы с финансами;

- увеличивать свои активные средства, с увеличением оборота фирмы;

- вернуть возникшие долговые обязательства.

Высота ликвидности

По таким признакам, как уменьшение прибыльности, потеря или снижение капитальных вложений, сделанных собственниками, прекращение или задержки в выплатах по долговым обязательствам, можно судить о существенном ухудшении ситуации с финансами у юридического лица. Такая возможность, как способность организации выплатить задолженность за счёт средств, находящихся на счетах фирмы, называется коэффициентом срочной ликвидности.

Состояние с финансами организации может вызывать существенные проблемы с контрагентами. Если компания теряет возможность погашения долговых обязательств в строго оговоренные сроки, то её дальнейшее существование оказывается под вопросом. Все коэффициенты, отвечающие за ликвидность организаций, зависят от соотношения пассивных и активных средств компании.

Активы компании

Активные и пассивные средства организации можно разделить на четыре группы, в зависимости от скорости, с которой возможно их превратить в денежные знаки.

- A1 – это самые быстрые активы. Те средства, которые уже находятся в денежных средствах на счетах предприятия, в кассе предприятия, различные ценные бумаги и векселя.

- A2 – это активы, которые довольно быстро можно получить за счёт возврата долгов контрагентов, займы, которые может получить организация и тому подобное.

- A3 – это активы, получение которых сопряжено с затратами времени и сил. Например, складские запасы предприятия, НЗП, вклады в развитие производство и тому подобное.

- A4 – это такие активы, которые находятся вне оборота компании. Это здания, станки, автотранспорт и тому подобные вещи.

Отнести какой-то из активов к определённой группе, можно в зависимости от степени вовлечённости в производственный процесс. К примеру, в машиностроении товарным запасом будет токарный станок, но он же, сделанный для отраслевой выставки будет отнесён к внеоборотным средствам.

Пассивы компании

Как уже говорилось, ликвидность определяется в зависимости от соотношения пассивных и активных средств компании. Пассивы также можно разделить на несколько групп:

- P1 – это группа в которой обязательства наиболее востребованы;

- P2 – в эту группу входят кредитные обязательства со сроком исполнения до одного года;

- P3 – эта группа состоит из кредитных обязательств и займов, которые были выданы на срок более одного года;

- P4 – эту группу составляют резервы организации.

Источник: http://101biznesplan.ru/spravochnik-predprinimatelya/terminy-i-ponyatiya/obshhij-pokazatel-likvidnosti-formula-po-balansu.html

Формула коэффициента ликвидности по балансу

Ликвидность часто путают с платежеспособностью, то есть возможностью предприятия к продаже своих активов по рыночным ценам. Понятие ликвидность произошло от слова ликвидировать (продавать или реализовывать). Ликвидность является основополагающим понятием финансового анализа, характеризующим быстроту (скорость) трансформации активов предприятий в денежные средства.

Формула коэффициента ликвидности по балансу рассчитывается путем отношения определенного типа активов (текущих, быстрореализуемых, медленно конвертируемых) к среднесрочным обязательствам.

Существует три различных формулы коэффициента ликвидности по балансу:

- Текущая ликвидность,

- Быстрая (срочная) ликвидность,

- Абсолютная ликвидность.

Текущая ликвидность

Коэффициент текущей ликвидности — один из трех критериев, которым характеризуют ликвидность компании.

Текущая ликвидность является ключевым инструментом определения финансового состояния любой компании, этот показатель должен находиться под постоянным контролем.

Если коэффициент текущей ликвидности имеет тенденцию к росту, предприятие становится более инвестиционно привлекательным, приобретая большее количество дополнительных инструментов и финансовых ресурсов для максимизации рыночной стоимости и рентабельности.

Прежде, чем рассматривать формулу ликвидности, стоит рассмотреть классификацию активов и пассивов компании. Активы предприятия классифицируются на следующие группы:

- А1–строка 1250 (высоколиквидные активы),

- А2–строка 1230 (быстрореализуемые активы),

- А3 –строка 1220 (медленно конвертируемые активы).

Классификация пассивов выглядит следующим образом:

- П1–строка 1520 (срочные пассивы),

- П2–строка 1510 (среднесрочные пассивы).

Учитывая классификацию активов и пассивов предприятия, формулакоэффициента ликвидности по балансу (текущей) имеет следующий вид:

Лтек. = (A1+A2+A3) :(П1+П2)

Если в расчет включить строки баланса, то формула коэффициента ликвидности по балансу примет вид:

Л тек.=строка 1200 / (строка 1510+строка 1520+строка 1550)

Быстрая ликвидность характеризует платежеспособность предприятий на среднесрочную перспективу. Используя данный показатель можно определять возможность компании к погашению краткосрочных обязательств при использовании ликвидных активов.

Формула коэффициента ликвидности (быстрой) в общем виде:

Л быстр. = (Д + КФВ + КЗ) / ТО

Здесь Д – денежные средства,

КФВ – краткосрочные финансовые вложения,

КДЗ – сумма краткосрочной дебиторской задолженности,

ТО – текущие обязательства компании.

Существует второй вариант расчета коэффициента быстрой ликвидности:

Л быстр. = ОА-З / ТО

Здесь ОА – оборотные активы,

Зап – стоимость запасов,

ТО – сумма текущих обязательств.

Абсолютная ликвидность отражает долю краткосрочной задолженности, которую возможно погасить, используя наиболее реализуемое имущество предприятия в небольшие сроки.

Формула коэффициента ликвидности по балансу (абсолютная) рассчитывается отношения суммы легко реализуемого имущества к краткосрочной задолженности:

Лабс. = (Д + КФВ) / КО

Здесь Д – денежные средства,

КФВ – сумма краткосрочных финансовых вложений,

КО – сумма краткосрочных обязательств.

Примеры решения задач

| Понравился сайт? Расскажи друзьям! |

Источник: http://ru.solverbook.com/spravochnik/formuly-po-ekonomike/formula-koefficienta-likvidnosti-po-balansu/

Что показывает коэффициент абсолютной ликвидности

Долговые обязательства и кредиты, нуждающиеся в срочном погашении, являются неотъемлемыми составляющими предпринимательской деятельности. За время работы предприятия, у фирмы появляются активы, которые могут использоваться в различных целях.

Для анализа платежеспособности предприятия используются коэффициенты ликвидности. На основе специальных формул производится расчет стоимости краткосрочных кредитов и сумму оборотных средств, которые будут использоваться для оплаты долга.

Давайте разберем, как рассчитать коэффициент абсолютной ликвидности.

Коэффициенты ликвидности представляют интерес для руководства предприятия и для внешних субъектов анализа

Предназначение показателя

Перед тем как погружаться в сложные бухгалтерские расчеты, нужно объяснить необходимость использования данных сведений.

Коэффициент абсолютной ликвидности – это общая сумма имеющихся средств компании, что могут быть реализованы с целью погашения различных задолженностей.

Высшая степень ликвидности имеется у наличных денег, банковских счетов и краткосрочных финансовых договоренностей.

Именно для анализа платежеспособности предприятия и выявления скорости погашения займа используются коэффициенты ликвидности.

Рассматриваемый термин следует понимать, как пропорцию количества легко реализуемых активов с суммой недолговременных пассивов.

Показатель абсолютной ликвидности равен сумме величины денежных ресурсов и непродолжительных инвестиций в соотношении со стоимостью обязательств.

Характеристика показателей

Далее следует перейти к разговору о том, что характеризует данный коэффициент. На основе этого показателя производятся расчеты долей краткосрочных обязательств, что покрываются имеющимися абсолютно ликвидными активами.

Коэффициенты используются в следующих целях:

- Создание расчетов способности предприятия погашения краткосрочных займов при помощи реализации активов с высокой ликвидностью.

- При возникновении необходимости изучить платежеспособность конкретного предприятия.

- Анализ целесообразности использования имеющихся средств.

- Выявление уровня отклонения параметров от установленного значения.

- Выявление потребности оптимизации имеющихся ресурсов, с ограниченным сроком.

Коэффициент абсолютной ликвидности характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт денежных средств, средств на расчетный счетах и краткосрочных финансовых вложений

Разница между срочной текущей и абсолютной ликвидностью

Для начала следует отметить, что данный показатель измеряется как в процентах, так и в числовых значениях.

Главным отличием абсолютной ликвидности от остальных показателей является состав активов, что могут использоваться для погашения имеющихся долгов предприятия.

Слово «абсолютная», является ключевым, поскольку в этом случае учитываются лишь те активы, что имеют наивысшую легкость в реализации.

Коэффициент текущей ликвидности включает в себя соотношение всех имеющихся активов предприятия с суммой долга за короткий промежуток времени. При расчете показателей срочной ликвидности, используются бухгалтерские формулы.

Одной из таких формул является деление активов, имеющих среднюю или высокую легкость реализации на общую сумму кратковременных пассивов.

Далее мы предлагаем рассмотреть таблицу, наглядно демонстрирующую разницу между этими показателями:

| Коэффициент | Абсолютная ликвидность | Текущая ликвидности | Срочная ликвидность |

| Все имеющиеся активы | Легко реализуемые активы, состоящие из наличности, депозитов и краткосрочных финансовых вложений. | Все активы, использующиеся в обороте. | Активы, имеющие высокую и среднюю степень реализации. |

Важно обратить внимание, что данные показатели применяются исключительно для анализа степени платежеспособности с учетом непродолжительного промежутка времени.

Данные расчеты могут применяться исполнителями и кредиторами с целью выявления возможностей предприятия в срочном погашении долговых обязательств.

Подобные инструменты анализа практически никогда не используются стратегическими инвесторами.

Влияние различных факторов на изменение значений

Каждая организация является сложной конструкцией, имеющей развитую структуру, состоящую из нескольких элементов. Развитие этой структуры зависит от влияния внешних и внутренних факторов.

Рассматриваемое значение используется для оценки соотношения активов с высокой степенью реализации с краткосрочными пассивами.

Основываясь на этом факте, можно сделать вывод, что коэффициент ликвидности зависит от факторов, определяющих стоимость активов.

Коэффициент отражает достаточность наиболее ликвидных активов для быстрого расчета по текущим обязательствам, характеризует «мгновенную» платежеспособность организации

Уровень финансового оборота предприятия определяется на основе таких факторов, как:

- длительность цикла операций;

- сезонная востребованность товаров или услуг;

- длительность инвестиционной программы;

- экономическая ситуация в конкретной сфере рынка;

- система налогового обложения;

- особенности расчетов;

- банковский уровень доверия.

По словам экспертов в финансовой сфере, уровень ликвидности активов может зависеть от десятка различных факторов, которые следует учитывать во время проведения анализа платежеспособности предприятия.

Методы расчетов

Коэффициент абсолютной ликвидности показывает количество активов предприятия, которые могут использоваться в целях погашения краткосрочных займов. Для подсчета этого значения, могут использоваться различные формулы.

Один из самых простых способов расчета выглядит следующим образом:

- К = сумма финансовых средств + стоимость краткосрочных вложений (текущих пассивов).

- В данной формуле «К» является коэффициентом абсолютной ликвидности.

Коэффициент абсолютной ликвидности, формула по балансу выглядит следующим образом:

К = строка1240 + строка1250/ строка1510 + строка1520 + строка 1530

Давайте рассмотрим содержание этих строк:

- Строка 1240 – сумма финансовых вложений.

- Строка 1250 – имеющиеся финансовые средства.

- Строка 1510 – заемный капитал.

- Строка 1520– долги перед кредиторами.

- Строка 1530 – ожидаемый доход.

Для того, чтобы составить расчеты, потребуется использовать бухгалтерскую отчетность. В данном примере использовался баланс, заполненный по форме № 1. Следует отметить, что в расчетах могут использоваться и другие документы, связанные с операциями бухгалтерии.

Интерпретация полученных данных

Проведение подобного анализа позволяет получить сведения о платежеспособности предприятия, оценить уровень имеющихся проблем и выявить перспективу дальнейшего развития. Во время проведения анализа используются определенные нормативы и стандарты, на которые ориентируется должностное лицо, проводящее оценку.

По мнению экспертов, оптимальное значение коэффициента варьируются между 0,2 и 0,5 процентов. Показатель, превышающий или принижающий данное значение, свидетельствует о наличии финансовых проблем у предприятия.

В том случае, когда полученный результат значительно ниже нормы, существует высокий риск снижения платежеспособности предприятия, из-за низкой ликвидности активов.

В том случае, когда активы с наивысшей ликвидностью находятся в дефиците, следует более детально рассмотреть вопрос платежеспособности.

По мнению экспертов, показатель равный нулю, следует интерпретировать как отсутствие активов, за счет которых компания может рассчитаться с задолженностью.

Коэффициент абсолютной ликвидности не столь популярен как коэффициенты текущей и быстрой ликвидности и не имеет прочно устоявшейся нормы

В той ситуации, когда результат проведенных расчетов превышает установленную норму, существует вероятность наличия отклонений в структуре капитала. Также данное значение может свидетельствовать о нерациональном использовании активов с высокой степенью реализации. Здесь необходимо провести более детальное исследование касаемо использования финансовых средств компании.

Важно указать на то, что рост показателя является свидетельством изменений в пропорциях активов с высокой ликвидностью в отношении текущих пассивов, в пользу первых. Для того, чтобы сделать более конкретный прогноз, потребуется изучить динамику изменений. Рост показателей говорит об увеличении платежеспособности предприятия и появлении возможности оперативного погашения задолженности.

Нормативное значение с тенденцией к снижению, свидетельствует об уменьшении средств, что могут использоваться с целью оперативного разрешения проблем, связанных с долгами по кредитам. В этом случае, понадобится привлечение сторонних активов, для восстановления платежеспособности.

Методы коррекции платежеспособности предприятия

Полученный в результате расчетов коэффициент влияет на уровень платежеспособности предприятия.

Для повышения этого значения необходимо увеличить финансовую массу организации и оборот денежных средств в условиях предприятия. Допускается увеличение платежеспособности путем снижения обязательств.

Говоря простым языком, необходимо нарастить объем продаж, реализуя активы с малой эффективностью за наличные средства.

Для снижения обязательств потребуется сократить расходы компании. Для того, чтобы выбрать один из методов улучшения финансового состояния, следует учитывать особенности предпринимательской деятельности.

Предлагаем рассмотреть правила расчета коэффициента на примере банковской отчетности за 2018 год:

| Активы | Примечания | 2018 год

тысяч рублей |

2017 год

Тысяч рублей |

| Денежные и приравненные к ним средства | 12 | 2 373 549 | 3 967 018 |

| Обязательные резервы на счета Центрального банка РФ | 150 920 | 130 387 | |

| Финансовые активы, оцениваемые по объективной цене, изменения которой отражаются в составе убытка или прибыли за период | 9 064 | 6038 | |

| Наличие финансовых активов для реализации | 13 | 2 620 370 | 3 226 832 |

| Кредиты и авансы, выданные финансовым учреждениям | 14 | 1 798 832 | 1134 344 |

| Займы, выданные клиентам | 15 | 13 308 947 | 14 304 041 |

| Основные средства | 16 | 438 114 | 462 767 |

| Нематериальные активы | 17 | 378 810 | 389 671 |

| Активы, удерживаемые для реализации | 18 | 277 312 | 141 366 |

| Инвестиционная собственность | 19 | 112 681 | 188 239 |

| Запасы | 20 | 98 256 | 149 948 |

| Дебиторская задолженность по текущему налогу на прибыль | 19 744 | 3 434 | |

| Требования по отложенному налогу | 11 | 134 981 | 107 865 |

| Прочие активы | 21 | 253 481 | 119 479 |

| Всего активов: | 21 975 061 | 23 310 428 | |

| Обязательства | |||

| Счета и депозиты финансовых учреждений | 297 611 | 475 461 | |

| Текущие счета и депозиты заказчиков | 22 | 18 117 640 | 16 666 399 |

| Субординированные займы | 23 | 503 727 | 503 737 |

| Векселя | 24 | 252 721 | 170 435 |

| Прочие обязательства | 25 | 89 655 | 63 307 |

| Всего обязательств: | 19 261 404 | 20 879 339 | |

| Капитал | |||

| Акционерный капитал | 26 | 2 681 201 | 2 681 201 |

| Добавочный капитал | 26 | 90 000 | 90 000 |

| Резерв по переоценке финансовых активов, имеющихся в наличии для реализации | 51 325 | (196 031) | |

| Накопленный убыток | (108 869) | (144 081) | |

| Всего капитала: | 2 713 657 | 2 431 089 |

В данном случае используется формула: «К= финансовые средства (и равноценные им) / общую сумму обязательств = 2 373 549/19 261 404 = 0,12. В 2017 году данный показатель составлял 0,19.

Далее следует определить причину произошедших изменений.

В этом вопросе необходимо учитывать показатели активов и пассивов. Причиной снижения показателя является снижение стоимости финансовых средств.

Из-за уменьшения объема финансовых средств на сорок процентов при учете снижения объема обязательств приблизительно на восемь процентов.

Заключение

Рассматриваемый инструмент анализа, является одним из способов определения степени платежеспособности конкретного предприятия. Превышение или снижение данного показателя от установленной нормы, является свидетельством наличия проблем, связанных со структурой активов.

В том случае, когда показатели значительно ниже, чем установленная норма, существует риск нарушения договора по выплате имеющегося долга. Когда данный коэффициент превышает установленную планку, важно провести полный анализ структуры капитала.

Источник: https://ktovbiznese.ru/spravochnik/terminologiya/chto-pokazyvaet-koeffitsient-absolyutnoj-likvidnosti.html