Проводки по начислению процентов по кредиту

Получение кредита от банка или от иной кредитной организации происходит на основании договора. Деньги перечисляют на расчетный или валютный счет компании. За их использование необходимо уплачивать проценты. Рассмотрим типовые проводки по выдаче, возврату и начислению процентов по кредитам.

Проценты по краткосрочному кредиту

Заемные средства выдаются банком на срок до 12 месяцев. Кредит не является доходом компании и не подлежит налогообложению. А вот начисленные по кредиту проценты можно учесть в расходах организации.

Получение кредита отражают записью по дебету 51 и кредиту счета 66. Именно с момента перечисления на расчетный счет организации кредитных денежных средств, возникает обязательство по их уплате.

Проценты по кредиту начисляют проводкой:

Если банк за предоставление кредита взимает комиссию в виде однократного платежа в фиксированном размере, его учитывают, как прочий расход:

Списывается эта сумма в соответствии с условиями учетной политике: единовременно или равными долями в течение всего срока кредита.

Пени по процентам за просрочку оплаты начисляют проводкой:

- Дебет 91.2 Кредит 76 (66).

Пример:

Проводки по получению и процентам по кредиту:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 66 | Получен кредит | 450 000 | Выписка банка |

| 91.2 | 66 | Начислены проценты по краткосрочному кредиту | 13 500 | Договор займаБухгалтерская справка |

| 66 | 51 | Ежемесячное перечисление процентов по кредиту | 13 500 | Платеж. поручение исх. |

| 66 | 51 | Ежемесячное погашение задолженности по кредиту | 112 500 | Платеж. поручение исх. |

Проценты по долгосрочному кредиту

Заемные средства, которые выданы на срок больше года называют долгосрочными. Их учитывают на счете 67. Получение идентично краткосрочному кредиту:

- Дебет 51 Кредит 67 – поступление на расчетных счет заемных средств.

Проценты за пользование долгосрочным кредитом оформляют записью:

- Дебет 91.2 Кредит 67 «Проценты по кредиту».

Уплату процентов по кредиту и суммы основного долга оформляют записями:

Пени по процентам за просрочку оплаты начисляют проводкой:

Пример:

Проводки по начисленным процентам и получению кредита от юридического лица:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 67 | Получен кредит | 4 250 000 | Выписка банка |

| 91.2 | 66 | Проводка: начислены проценты по кредиту | 42 500 | Договор займаБухгалтерская справка |

| 67 | 51 | Ежемесячное перечисление процентов | 42 500 | Платеж. поручение исх. |

| 67 | 51 | Ежемесячное погашение задолженности по кредиту | 70 833,33 | Платежное поручение исх. |

| 91.2 | 76 | Начисление пени за просрочку уплаты процентов | 1749,30 | Бухгалтерская справка |

| 76 | 51 | Уплата пени | 1749,30 | Платеж. поручение исх. |

Особенности учета процентов

Те проценты, которые подлежат нормированию (из среднего уровня долговых обязательств или из ставки рефинансирования) могут по-разному отражаться в бухгалтерском и налоговом учете. Из-за этого возникают постоянные разницы. Сверхнормативные проценты нужно отразить в учете по Дебету 99 счета и кредиту 68.

Источник: https://saldovka.com/provodki/kredity-i-zaymy/uplata-protsentov.html

Начисление процентов по краткосрочному кредиту: проводка

В составе краткосрочных кредитов учитываются займы, полученные на срок не более 365 дней. Особенности их отражения в бухгалтерском учете регламентированы ПБУ 15/2008. Синтетический учет ведется на счете 66. При получении кредитных средств счет 66 кредитуется, при погашении дебетуется (подробнее об учете в этой статье ).

Бухгалтерский учет процентов по кредитам и займам

ПБУ 15/2008 в п. 7 оговаривает несколько вариантов принятия к учету начисляемых процентов за период пользования кредитными деньгами:

- как элемент прочих издержек;

- путем суммирования со стоимостью инвестиционного актива (если кредит оформлялся с целью приобретения инвестиционного актива).

Проценты по займам в налоговом учете признаются внереализационными затратами. Они рассчитываются и отражаются в учете по фактической ставке, указанной в договоре.

Исключение — контролируемые сделки, работу с ними регулирует ст. 269 НК РФ.

Законодательная норма предполагает признание в учете фактических сумм начислений, если они выше минимального порога, но ниже максимального уровня. Верхние и нижние лимиты устанавливаются НК РФ.

При оформлении кредита строительной компанией для возведения нового объекта необходимо учитывать начисляемые проценты так:

- при непрерывном ведении строительных работ вся сумма процентных обязательств включается в стоимость актива;

- при заморозке строительства на срок более 3 месяцев проценты будут частью прочих затрат, включение их в себестоимость возводимого актива запрещается нормами п. 11 ПБУ 15/2008.

Когда осуществляется начисление процентов за пользование кредитом банка, проводка должна относить их величину на затраты равномерными частями на протяжении всего срока действия кредитного соглашения. Расходы показываются в бухгалтерских оборотах на последний день каждого месяца.

Расчет процентных обязательств по краткосрочным займам осуществляется по формуле:

Величина кредита в рублях х Размер процентной ставки / 365 х Число дней в расчетном месяце.

Начисление процентов по кредиту: проводки

Процесс начисления процентных обязательств по краткосрочным займам может быть отражен в бухгалтерском учете одной из типовых корреспонденций:

- Д08 – К66 — при необходимости включения стоимости обслуживания кредита в цену внеоборотного актива;

- Д15 – К66 — запись, отражающая принятие к учету процентов по коммерческому кредиту в составе стоимостной оценки приобретенных материалов;

- Д91 – К66 — начисление процентов по краткосрочному кредиту, проводка применяется во всех случаях, когда невозможно использование первых двух вариантов корреспонденций.

Для разделения основной суммы займа и процентов по ней рекомендуется использовать отдельные субсчета — 66.1 для учета кредита, 66.2 для отражения процентных обязательств.

Источник: https://spmag.ru/articles/nachislenie-procentov-po-kratkosrochnomu-kreditu-provodka

Проводки по начислению процентов по займу полученному

Начисление процентов по договору займа: проводки. Что надо знать бухгалтеру, если компания заключила договор займа, какие проводки составить.

Компания в роли заимодавца

Начнем с типовых проводок для ситуации, когда ваша компания предоставляет заем контрагенту. Кроме того, рассмотрим налоговые последствия этой сделки.

Передача денег заемщику

Начисление процентов по договору займа: проводки. Начнем с того, что на ту сумму, которую вы передаете заемщику, начислять НДС не нужно (подп. 15 п. 3 ст. 149 Налогового кодекса РФ ). В расходах для целей налогового учета переданные деньги тоже не отражайте ( п. 12 ст. 270 кодекса).

В бухучете займы, по которым ваша компания будет получать доход в виде процентов, надо показать на счете 58 (п. 2, 3 ПБУ 19/02). А беспроцентные займы можете учитывать на счете 76. При этом сделайте проводку:

ДЕБЕТ 58 субсчет «Предоставленные займы» (73 субсчет «Расчеты по предоставленным займам», 76) КРЕДИТ 51 (50)

— предоставлен заем.

Начисление процентов по договору займа: проводки

На сумму процентов составляйте счета-фактуры с пометкой «Без НДС». Иначе контролеры могут взыскать с вашей компании штраф в размере 10 000 руб. Либо 30 000 руб. если счета-фактуры ваша компания не выписывала в течение двух или более кварталов. Данная санкция установлена в статье 120 Налогового кодекса РФ.

При расчете налога на прибыль начисленные проценты включайте во внереализационные доходы компании ежемесячно. А также на дату, когда контрагент возвращает заем. Такие правила установлены в пункте 6 статьи 250 и пункте 6 статьи 271 Налогового кодекса РФ.

В бухгалтерском учете проценты по договору займа признавайте в доходах равномерно. То есть независимо от того, когда ваша компания фактически получит эти суммы от контрагента. Так поступать рекомендуют чиновники из Минфина России в письме от 24 января 2011 г. № 07-02-18/01. Начисление процентов по договору займа проводки:

ДЕБЕТ 76 (73 субсчет «Расчеты по предоставленным займам») КРЕДИТ 91 субсчет «Прочие доходы»

— начислены проценты по займу;

ДЕБЕТ 51 (50, 70) КРЕДИТ 76 (73 субсчет «Расчеты по предоставленным займам»)

— получены проценты от заемщика (удержаны из зарплаты, если заем выдан работнику).

Если вы выдали заем физлицу под небольшой процент, вам придется считать НДФЛ с материальной выгоды по ставке 35 процентов.

Какую сделать запись в бухучете, если заимодавцем является работник? То есть у вас есть возможность удержать НДФЛ:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— начислен НДФЛ с материальной выгоды.

Возврат займа

Когда контрагент возвращает вам долг, дохода у вашей компании не возникает. Об этом сказано в подпункте 10 пункта 1 статьи 251 Налогового кодекса РФ.

В бухучете сделайте следующую проводку:

ДЕБЕТ 51 (50, 70) КРЕДИТ 58 субсчет «Предоставленные займы» (73 субсчет «Расчеты по предоставленным займам», 76)

— возвращена контрагентом сумма займа.

Если вы выдали беспроцентный заем работнику, при его возврате удержите НДФЛ с материальной выгоды:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— начислен НДФЛ с материальной выгоды.

Компания в роли заемщика

Начисление процентов по договору займа: проводки, если компания в роли заемщика. Теперь разберем, какие проводки сделать в учете и как рассчитывать налоги, если компания получает заем от кредитора.

Получение займа

Поступившие денежные средства в виде займа в доходы не включайте (подп. 10 п. 1 ст. 251 Налогового кодекса РФ ).

В бухучете для займов, срок которых не превышает года, используйте счет 66. Если же денежные средства ваша компания получила на период более 12 месяцев, их сумму учитывайте на счете 67. Таким образом, проводка будет следующей:

ДЕБЕТ 51 (50) КРЕДИТ 66 (67) субсчет «Расчеты по основной сумме займа»

— получен заем.

Начисление процентов по договору займа: проводки

В налоговом учете проценты по займам относите на внереализационные расходы. Но в пределах лимита. Его размер равен ставке рефинансирования, увеличенной на коэффициент 1,8 (п. 1.1 ст. 269 Налогового кодекса РФ ). Это мы по умолчанию берем самый распространенный случай: вы нормируете проценты по обязательствам, ориентируясь на ставку Банка России, и заем получили в рублях.

Учитывать проценты в расходах нужно ежемесячно, а также на дату, когда ваша компания возвращает заем контрагенту. Такие правила установлены в пункте 8 статьи 272 кодекса.

Если вы выплачиваете проценты учредителю или другому физлицу, удерживайте НДФЛ по ставке 13 процентов.

Для целей бухучета начисленные проценты отражайте в составе прочих расходов. Это следует из пункта 7 ПБУ 15/2008. Начисление процентов по договору займа проводки:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 66 (67) субсчет «Расчеты по процентам по займу»

— начислены проценты по договору займа;

ДЕБЕТ 66 (67) субсчет «Расчеты по процентам по займу» КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— удержан НДФЛ (если компания выплачивает проценты физлицу);

ДЕБЕТ 66 (67) субсчет «Расчеты по процентам по займу» КРЕДИТ 51 (50)

— уплачены проценты по договору займа.

Исключением являются займы, которые ваша компания получает, чтобы приобрести или построить инвестиционный актив. Проценты по ним нужно включать в стоимость этого имущества. Впрочем, малые предприятия вправе относить на прочие расходы проценты по любым займам.

Возврат займа

Сумму займа, которую ваша компания перечислила контрагенту, в расходы включать не нужно. В бухучете возврат денег отразите следующим образом:

ДЕБЕТ 66 (67) субсчет «Расчеты по основной сумме займа» КРЕДИТ 51 (50)

— возвращена сумма займа контрагенту.

Дорогой коллега, в августе «Главбух» стоит дешевле!

Успейте оформить подписку на журнал «Главбух» выгодно, осенью цены вырастут !

Быстрее нажимайте на кнопку «Распечатать счет»

Начислены проценты по краткосрочному кредиту — проводка

Понятие краткосрочного кредита в бухгалтерском учете

Кредитные средства— это один из видов обязательств компании. Подробно обо всех возможных обязательствах читайте здесь .

Все полученные кредиты организации можно классифицировать по нескольким признакам. Рассмотрим одну из классификаций схематично.

Изучим эту схему подробнее:

- Краткосрочными признаются кредиты, срок возврата которых не превышает 1 год (365 дней). Для учета таких кредитов ПБУ 15/2008 «Учет расходов по займам и кредитам» и планом счетов бухгалтерского учета (утвержден приказом Минфина России от 31.10.2000 № 94н) предусмотрен счет 66 «Расчеты по краткосрочным кредитам и займам».

Получение кредита в бухгалтерских проводках отражается так: Дт 51, 52, 50 (расчетный, валютный счета, касса) Кт 66 «Краткосрочные займы».

Для возврата средств оформляется обратная проводка: Дт 66 Кт 51, 52, 50.

- Долгосрочные кредиты выдаются на срок более 1 года. Для их учета планом счетов предусмотрен счет 67 «Расчеты по долгосрочным кредитам и займам».При этом будет формироваться такая проводка: Дт 51, 52, 50 (расчетный, валютный счета, касса) Кт 67 «Долгосрочные займы».

Есть 2 способа учета такого кредита:

- кредит учитывается с момента поступления и до момента возврата на счете 67 как долгосрочный;

- по истечении 365 дней до возврата кредита его можно переквалифицировать в учете как краткосрочный и перевести на счет 66.

Конечно, такие нюансы учета лучше сразу прописать в учетной политике для того, чтобы избежать лишних вопросов налоговиков и аудиторов.

- Кредит беспроцентный. Это означает, что за пользование кредитом компания не платит никаких дополнительных сумм. Это достаточно скользкий момент с точки зрения налоговых органов, так как у компании-кредитора отсутствует доход в виде получения процентов по выданному займу, а у компании-должника есть некая выгода по той же причине.

- Ну и наконец, процентный кредит, когда кредит выдается за определенную плату в виде процентов от суммы кредита.

Начисление процентов по краткосрочному кредиту: проводки

Расходы по содержанию процентного кредита в бухгалтерском учете отражаются в зависимости от направления кредита (п. 7 ПБУ 15/2008)

Таким образом, проводки будут зависеть от цели кредита.

Проценты за пользование коммерческим кредитом включены в стоимость материала (п. 6 ПБУ 5/01)

ВАЖНО! Проценты отражаются в составе прочих расходов равномерно в течение всего срока кредита. Даже если договором предусмотрен иной график платежей, в бухгалтерском учете необходимо начислять данные расходы на последнее число каждого месяца (п. 8 ПБУ 15/2008).

Для начисления процентов в учете используют такую формулу:

П = S × С / 365 × 30 (28, 29, 31),

где: S — сумма кредита;

С— процентная ставка, указанная в договоре;

30 (28, 29, 31) — количество дней в месяце.

Если ваша компания использует кредит для строительства какого-либо объекта, то для учета процентов в стоимости такого объекта надо помнить о следующем: если работы приостанавливаются на срок более 3 месяцев, то проценты перестают включаться в стоимость такого актива, а относятся в состав прочих расходов (п. 11 ПБУ 15/2008). Проценты снова включаются в стоимость активов после возобновления работы над проектом.

Отражение процентов по кредиту в бухгалтерском учете: пример

Рассмотрим, как правильно должны быть составлены проводки и начислены проценты по кредиту в бухгалтерском учете.

Компания «СтройМастер» использует для пополнения оборотных активов кредитные средства, взятые в банке на 10 месяцев под 10% годовых. Сумма — 4 млн руб. Договор заключен 01.03.2016.

Одновременно компанией уже 2 года выплачивается кредит, который был использован на строительство нового объекта основных средств. Строительство еще не закончено. Сумма —3 млн руб. под 8% годовых.

Рассмотрим начисление процентов по этим договорам в марте 2016 года:

- Договор на пополнение оборотных средств заключен сроком на 10 месяцев. Соответственно, для учета будем использовать счет 66 (для краткосрочных займов): Дт 51 Кт 66 — 4 000 000 руб. (учтено получение краткосрочного кредита).

Сумма процентов в день составит: 4 000 000×10%/365= 1095,89 руб.

Проценты к начислению в марте: 1 095,89 × 31= 33972,60 руб.

Проводка: Дт 91.2 «Прочие расходы» Кт 66.2 «Проценты по краткосрочным кредитам»— 33 972,60 руб.

- Кредитный договор, целью которого было вложение в инвестиционный актив, судя по срокам существования в компании, должен быть квалифицирован как долгосрочный и учитываться на счете 67 (для долгосрочных кредитов).

Сумма процентов в марте: 3 000 000 × 8% / 365 × 31= 20 383,56 руб.

Для таких процентов по кредиту проводка будет следующая: Дт 08 Кт 67.2 «Проценты по долгосрочным займам»— 20 383,56 руб. (проценты по долгосрочному кредиту, используемому для инвестиционного проекта, включены в стоимость внеоборотного актива).

Начисление процентов в учете — та часть бухгалтерской работы, которая осуществляется, как правило, ежемесячно и влияет на формирование корректного финансового результата. Действующее законодательство позволяет нам отражать плату за пользование кредитом в расходах, и задача бухгалтера — не ошибиться в расчете текущих расходов по кредиту.

Начисление процентов по полученным займам

Получение займа часто сопровождается обязанностью уплачивать проценты за его использование в течение определенного промежутка времени. В определенных ситуациях они нормируются.

Проценты по полученным займам отражают записью по дебету счета прочих расходов 91.2 и кредиту 66 (краткосрочный займ) или 67 (долгосрочный займ) счетов. Их начисляют каждый месяц при методе начисления, если срок займа больше года. При кассовом методе – в день перечисления процентов.

Если задолженность является контролируемой (заем предоставлен иностранной организацией, владеющей 20% уставного капитала, или аффилированным лицом этой организации), процент рассчитывается делением процентной ставки за отчетный или налоговый период на коэффициент капитализации на последнюю отчетную дату. Данная величина не может превысить предельный уровень (ст. 269 НК РФ).

При выдаче займа в иностранной валюте возникает необходимость учета курсовых разниц. При кассовом методе такая ситуация невозможна.

Типовые проводки в бухучете

При строительстве объектов недвижимости, проценты по займу включаются в их первоначальную стоимость:

После окончания строительства делают запись:

Если процентная ставка превышает норматив по контролируемой задолженности, тогда возникает отложенное налоговое обязательство, которое нужно отразить по:

Пример проводок при займе от юридического лица

Фирме предоставлен денежный заем сроком на 11 месяцев по ставке 12% годовых в сумме 350 000 руб.

Источники: https://www.glavbukh.ru/art/21987-naglyadnaya-pamyatka-dlya-dogovora-zayma-provodki-i-raschety, https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/nachisleny_procenty_po_kratkosrochnomu_kreditu_provodka/, https://saldovka.com/provodki/kredity-i-zaymy/nachislenie-protsentov-po-poluchennyim-zaymam.html

Источник: https://buhnalogy.ru/provodki-po-nachisleniyu-protsentov-po-zajmu-poluchennomu.html

Бухгалтерский учет займов выданных и процентов по ним: проводки, начисление процентов — Бух учет

Как вести бухгалтерский учет займов выданных и процентов по ним? Если заем процентный, то он относится к финансовым вложениям. Согласно ПБУ 19/02 к финансовым вложениям относится актив, у которого правильно оформлены документы, есть риск неплатежа, способен приносить доход (проценты). Поэтому беспроцентные займы не относятся к финансовым вложениям.

Для учета займов выданных используется счет 58 «Финансовые вложения», субсчет 3 — «Предоставленные займы».

Выдача займа отражается проводкой:

Дебет 58-3 Кредит 10,41,50,51…

Выдача беспроцентного займа отражается на счете 76 «Расчеты с разными дебиторами и кредиторами»: Дебет 76 Кредит 10,41,50,51…

Возврат займа отражается зеркальными проводками:

Дебет 10,41,50,51 Кредит 58-3.

Возврат беспроцентного займа:

10,41,50,51… Кредит 76.

Учет процентов по займам выданным

Проценты, начисленные по займам выданным — это доход организации. Фирма сама определяет — это доход от обычных видов деятельности или прочие поступления. Если проценты по займам — это постоянный источник дохода, можно отнести их к доходам от обычных видов деятельности. Свой выбор надо закрепить в учетной политике.

Проценты по выданным займам начисляют по формуле:

| Основная сумма займа (ОСЗ) х годовую ставку : 365 (366) х количество календарных дней периода (например, месяца) |

Проценты могут быть и фиксированной суммой, размер процентов надо прописать в договоре.

Начислять проценты надо ежемесячно, в бухучете делать проводку:

Дебет 76 Кредит 91-1 «Прочие доходы».

Если проценты оплачены, в учете делается проводка:

Дебет 50,51 — Кредит 76.

Выдача займа сотруднику

Организация имеет право выдавать займы своим сотрудникам. Учет таких займов ведется на счете 73-1 «Расчеты по предоставленным займам». По дебету счета 73.1 — выдача займа, по кредиту — возврат. Учет начисленных процентов ведется на этом же счете.

Аналитический учет ведется по каждому работнику организации.

Дебет 73.1 Кредит 50,51 — предоставлен заем сотруднику.

Дебет 73.1 Кредит 91.1 — начислены проценты по займу.

Если сотруднику выдан беспроцентный заем или по ставке ниже, чем 2/3 ставки рефинансирования, то у сотрудника образуется материальная выгода в виде экономии на процентах (подп. 1 п. 2 ст. 212 НК РФ). Организация, как налоговый агент, должна будет удержать НДФЛ и перечислить в бюджет (ставка 35%).

С 2016 г. ставка рефинансирования приравнена к ключевой ставке и настоящее ее значение 11%. Значит, если годовая процентная сумма займа ниже 11/3*2 =7,33%, то придется платить НДФЛ с части образованной материальной выгоды (если заем выдан по ставке 3%, то выгода будет 7,33 — 3 =4,33%. С суммы этих процентов надо удержать из зарплаты НДФЛ у сотрудника по ставке 35%.

Источник: https://predprin.ru/buhgalterskiy-uchet-zaymov-vyidannyih-i-protsentov-po-nim-provodki-nachislenie-protsentov/

Проводки по начислению процентов по кредиту

Достаточно часто бухгалтера сомневаются при проведении учетных операций в правильности выбора периода начисления процентов за пользование кредитными средствами, какие следует сделать проводки по начислению процентов по кредиту.

Как начислить проценты по кредиту

Бухгалтерским проводкам по учету использования кредитов присуща определенная специализация. Их основной принцип — правильность, точность и своевременность. Здесь крайне важно следить за начислениями и уплатой процентов по кредиту.

Начисление сумм процентов за пользование привлеченными средствами производится на основании условий договора и графика, являющегося обязательным приложением.

При оформлении кредита необходимо уточнить, по какой схеме начисляются процентные платежи, используется простая или сложная формула начисления, а также конкретизировать дату начисления процентов.

В свою очередь, эти начисления относят на статью расходов по выполнению обязательств относительно кредита и включаются в прочие расходы равными частями, независимо от договорных условий. Начисление ведется двумя вариантами:

- Бухгалтерский учет ведут по факту начисления расчетных сумм по условиям договора.

- Налоговый учет на основании ст. 269 НК РФ может отражать фактически начисленные проценты и предельно допустимые суммы от тела кредита.

Для проведения учетных операций используется несколько счетов.

Получите 267 видеоуроков по 1С бесплатно:

- Сч. 66 по расчетам краткосрочных кредитов и займов.

- Сч. 67 по расчетам долгосрочных кредитов, ссуд и займов.

- Сч. 91, на котором аккумулируются дополнительные расходы и иные доходы.

Отражение в проводках процентов по кредиту

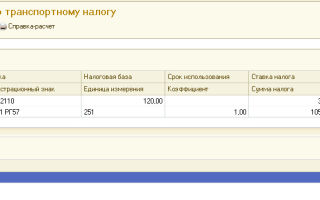

Использование привлеченных средств требует четкого и неукоснительного выполнения всех условий договора, особенно соблюдения графика начисления процентов. Например, если кредит получен в первых числах месяца, то на конец календарного месяца следует сформировать проводку. Бухгалтерии следует сделать следующие записи:

- На основании договора и прилагаемой справки-расчета производится начисление процентов по кредиту. Корреспонденция следующая: Дт 91 Кт 66 в краткосрочном периоде или это может быть Дт 91 Кт 67 в долгосрочном периоде.

- Корреспонденция с Кт 51, 52, 50 в Дт 66 или Дт 67 описывает момент оплаты начисленных процентов с расчетного или валютного счета, из кассы. Первичными документами являются платежные поручения, выписки банка по счетам, расходный ордер, расчет на основании бухгалтерской справки.

Проводим по бухгалтерии кредитные операции

Традиционно, проводки по оприходованию кредитных средств, начислению процентов не составляют особого труда даже для начинающего специалиста. Корреспонденция счетов расчетных операций с банком по кредитам представлена ниже:

Журнал хозяйственных операций содержит следующие проводки:

| п/п | Содержание операции | Дт | Кт | Сумма, руб. | Документ — основание |

| 1 | Получен кредит банка | 51 | 67 | 4 250 000 | Выписка счета |

| 2 | Начислен процент за пользование кредитом | 91/2 | 66 | 42 500 | Кредитный договор справка бухгалтерии |

| 3 | Перечислена неполная сумма процентов | 67 | 51 | 40 000 | Выписка банка |

| 4 | Внесена остальная сумма оплаты процентных начислений | 67 | 50 | 2 500 | РКО, кассовая книга, справка бухгалтерии |

Источник: https://BuhSpravka46.ru/buhgalterskie-provodki/provodki-po-nachisleniyu-protsentov-po-kreditu.html

Бухгалтерские проводки по процентам по займу :

Предприятия могут сами выдавать и получать заемные средства. По срокам такие кредиты делятся на краткосрочные и долгосрочные.

В зависимости от того, взимаются ли за предоставленные средства проценты, определяется порядок учета таких операций в бухгалтерском учете.

Организация может выдавать кредиты другим юридическим и физическим лицам, в том числе своим сотрудникам. Рассмотрим детальнее, какие проводки по процентам по займу используются в таких случаях.

Начисление

Выдавая заем, кредитор в договоре прописывает порядок и сроки уплаты процентов.

В зависимости от этих условий в БУ займодавец признает проценты в качестве прочих или доходов от обычных видов занятости.

Вторая ситуация возможна, если выдача кредитов является предметом деятельности организации. Тогда проценты учитываются по КТ90. Если суммы процентов признаются прочими доходами, то они отражаются по КТ91.

Предоставление кредита (компания-заимодавец)

Рассмотрим стандартную ситуацию, когда организация предоставила займ своему контрагенту. На переданную сумму НДС начислять не нужно. И в расходах для целей НУ она также не должна фигурировать. В БУ займы, с которых организация получает доход, отражаются по счету 58, а беспроцентные — на счете 76:

- Д-т 58 (73, 76) К-т 51 (50) — предоставлен кредит.

Проводки по процентам по займу

Порядок отражения операций в НУ прописан в ст. 271 НК РФ. На сумму процентов нужно оформить счет-фактуру с пометкой «без НДС». За нарушение этого требования ФНС может выставить штраф в размере 10 тыс. руб.

Если организация не выставила счет в течение более полугода, то размер штрафа увеличивается до 30 тыс. руб. Для целей расчета налога на прибыль проценты включаются в состав внереализационных доходов ежемесячно, на дату возврата займа.

В БУ доходы признаются равномерно, независимо от момента получения средств. Рассмотрим проводки по начислению процентов по займу выданному:

- Д-т 76 (73) К-т 91 — начислены проценты.

- Д-т 51 (50) К-т 76 — получены проценты.

Если займ предоставляется физическому лицу под небольшой процент, то нужно доначислить НДФЛ по ставке 35%. Рассмотрим, как в этом случае в БУ будут начислены проценты по займу. Проводки:

- Д-т 51 (50) К-т 76 — получены проценты.

- Д-т 70 К-т 68 — начислен НДФЛ.

Пример 1

Предприятие получило два кредита: первый — на полгода в сумме 150 тыс. руб., а второй — на 36 мес. в сумме 680 тыс. руб. При оформлении документов по второму кредиту дополнительно были оплачены услуги юриста в сумме 5 тыс. руб. Отразим эти операции в БУ:

| Д-т | К-т | Описание операции | Сумма, тыс. руб. |

| 51 | 66 | Предоставлен краткосрочный займ | 150 |

| 66 | 50 | Погашен краткосрочный займ через 6 месяцев | |

| 51 | 67 | Предоставлен долгосрочный займ | 680 |

| 60 | 51 | Оплачены услуги юриста | 5 |

| 91 | 67 | Услуги юриста отнесены на расходы | |

| 67 | 51 | Погашен займ | 680 |

Возврат средств

Когда контрагент возвращает долг, организация дохода не получает, но в БУ формируются такие проводки:

- Д-т 51 (50) К-т 58 (73, 76) — возвращение займа от контрагента.

При возврате беспроцентного займа от сотрудника с суммы материальной выгоды следует удержать НДФЛ: Д-т 70 К-т 68.

Пример 2

Предприятие получило кредит в сумме 120 тыс. руб., по которому нужно уплачивать 10% годовых. За первые (17 дней) пользования средствами было начислено в виде процентов 567 руб., за второй месяц – 1 тыс. руб., за третий — 400 руб. Затем кредит был погашен.

| Д-т | К-т | Описание операции | Сумма, тыс. руб. |

| 51 | 66 | Предоставлен краткосрочный займ | 120 |

| 91 | Начислены проценты за 1-й месяц | 0,567 | |

| 66 | 51 | Уплачены проценты | |

| 91 | 66 | Начислены проценты за 2-й месяц | 1 |

| 66 | 51 | Уплачены проценты | |

| 91.2 | 66 | Начислены проценты за 3-й месяц | 400 |

| 66 | 51 | Уплачены проценты | |

| Возврат займа | 120 000 |

Получение кредита (организация-заемщик)

Теперь рассмотрим обратную ситуацию, когда предприятие получает займ от другой организации. Поступившие средства в доходы не включаются. В БУ краткосрочные займы отражаются на счете 66, а долгосрочные – на счете 67:

- Д-т 51 (50) К-т 66 (67) — получен займ.

В НУ проценты относятся на внереализационные расходы в пределах определенного лимита. Он рассчитывается перемножением ставки рефинансирования на коэффициент 1,8. Эта формула применяется, если займ выдан в рублях.

Учитывать проценты нужно ежемесячно, на дату возврата средств. Если эти суммы перечисляются учредителю или физлицу, то дополнительно следует удержать НДФЛ по ставке 13%. В БУ проценты учитываются в составе прочих расходов.

Проводки по процентам по займу:

- Д-т 91 К-т 66 — начислены проценты по займу;

- Д-т 66 К-т 68 — удержан НДФЛ;

- Д-т 66 К-т 51 — уплачены проценты.

Исключением являются кредиты, которые компания получает для покупки или возведения инвестиционного актива. Тогда эти расходы включаются в стоимость имущества. Сумма возвращенных средств, которая не включается в расходы, отражается проводкой Д-т 66 К-т 51.

Начисление процентов по займу: проводки в 1С

Рассмотрим данную операцию на примере. На счет АО 20.01.2015 поступили заемные средства в сумме 500 тыс. руб., на которые будут начисляться проценты. Фирма пользовалась средствами три месяца, после чего погасила задолженность. Нужно провести все эти операции в НУ и БУ.

Первым делом следует осуществить начисление процентов по договору займа. Проводки, которые используются в данной операции, включают в себя счета 66 (67). Поскольку договор заключен на срок менее года, то проценты по краткосрочному займу будут учитываться на счете 66.04. Начислим проценты по договору займа. Проводки:

- 01.2015 г. – Д-т 91 К-т 66.04 – 3005,45 руб.

- 02.2015 г. – Д-т 91 К-т 66.04 – 7923,51 руб.

- 03.2015 г. – Д-т 91 К-т 66.04 – 5464,49 руб.

В НУ во внереализационные расходы будут включены проценты по выданным займам, проводки будут такие же, но сумма будет отличаться:

- 01.2015 г. – Д-т 91 К-т 66.04 – 2163,92 руб.

- 02.2015 г. – Д-т 91 К-т 66.04 – 5704,93 руб.

- 03.2015 г. – Д-т 91 К-т 66.04 — 3934,42 руб.

Во всех месяцах сумма начисленных процентов в БУ больше, чем в НУ. Эта постоянная положительная разница включается в расходы только в БУ.

Далее нужно в 1С сформировать документ «Операция (БУ и НУ)», указав проводки по процентам по займу и отразив сформированные разницы. Затем с использованием регламентного документа нужно произвести «Расчет налога на прибыль». Положительные разницы не уменьшают базу налогообложения. Постоянное налоговое обязательство (ПНО) также облагается по ставке 20%:

- ПНО январь = 841,53 х 0,2 = 168,30 руб.

- ПНО февраль = 2 218,58 х 0,2 = 443,71 руб.

- ПНО март = 1 530,05 х 0,2 = 306 руб.

Займ от учредителя

Учредитель также может предоставлять организации займ и получать от нее кредиты. Все условия данной сделки оговариваются в договоре. Рассмотрим детальнее правовые аспекты данной операции. ГК такие сделки не запрещены, но трудности возникнут при учете НДС. Проводки по данным операциям аналогичны тем, которые были рассмотрены ранее.

Если учредитель принимает решение «простить» долг предприятию, то нужно учесть его долю в капитале. Если она превышает 50%, то налогооблагаемая прибыль не образуется. Организация может погашать задолженность в натуральном виде, то есть продукцией:

- Д-т 76 К-т 91 — выручка отражается в счет уплаты долга.

- Д-т 90 К-т 68 – начислен НДС от реализации.

- Д-т 66 К-т 76 – учтена задолженность.

Пример 3

Учредитель предоставил организации займ на сумму 200 тыс. руб. со сроком погашения через 10 месяцев. Плата за обслуживание составляет 2% годовых.

| Д-т | К-т | Описание операции | Сумма, тыс. руб. |

| 51 | 66 | Предоставлен займ от учредителя | 200 |

| 91 | Начислены проценты | 3,333 | |

| 66 | 51 | Уплачены проценты | 200 |

| Уплачены проценты | 3,333 |

Финансовая помощь

Не стоит путать «прощение» займа с безвозмездной финансовой помощью. Во втором случае речь идет о покрытии убытков и предотвращении банкротства за счет средств учредителя.

Финансовая помощь может оформляться вкладом в активы (ООО) или безвозмездной передачей денежных средств. Во втором случае полученную сумму за год нужно включить в состав прочих доходов: Д-т 51 К-т 91.

В данных операциях не используется одноименный счет 98, поскольку на нем учитываются доходы от поступлений не денежных активов.

Пример 4

Фирма получила финансовую помощь от учредителя Иванова. На расчетный счет организации была зачислена сумма 300 тыс. руб. деньги направлены на пополнение оборотных средств. Проведем эту операцию в БУ:

- Д-т 51 К-т 91 – 300 тыс. руб. — получена финпомощь от учредителя.

Иные виды вложений

Если финпомощь поступила в виде ОС, то в балансе эта операция оформляется такими проводками:

- Д-т 08 К-т 98 – рыночная стоимость полученного оборудования.

- Д-т 01 К-т 08 – введение имущества в эксплуатацию.

- Д-т 20 К-т 02 – начисление амортизации.

- Д-т 98 К-т 91 – стоимость ОС списана в прочие доходы.

Рассмотрим, как оформляется финпомощь в виде материалов:

- Д-т 10 К-т 98 — рыночная стоимость полученных материалов.

- Д-т 20 К-т 10 – израсходованные материалы списаны в прочие доходы.

Финпомощь может также направляться на погашение убытков организации. Рассмотрим детальнее. Как эту операцию отразить в балансе на конкретном примере.

По итогам года фирма получила убыток в 1 млн руб. Учредители Иванов и Петров, до утверждения отчетности, приняли решение покрыть убыток за счет собственных средств. Иванов внес на счет Фирмы 520 тыс. руб., а Петров — 480 тыс. руб.

| Д-т | К-т | Сумма, тыс. руб. | Операция |

| 75 | 84 | 520 | Частичное погашение убытка Ивановым А. А. |

| 480 | Частичное погашение убытка Петровым Б. Б. | ||

| 51 | 75 | 520 | Поступление средств от Иванова |

| 480 | Поступление средств от Петрова |

Вот как отражается финансовая помощь в бухгалтерском балансе.

Источник: https://www.syl.ru/article/297848/buhgalterskie-provodki-po-protsentam-po-zaymu

Расчеты по кредитам и займам (счета 66 и 67)

2 сентября 2014 Учет расчетов

Кредит – это денежная ссуда, выдаваемая на условиях возвратности. Организация может взять его в банке.

Банковский кредит берется на определенный срок, под определенный процент и на определенные нужды организации.

В статье поговорим о том, как учитываются кредиты и займы в бухгалтерском учете, чем отличается краткосрочный кредит от долгосрочного. Кроме того, в статье приведены удобные таблицы с проводками.

Прежде всего, нужно сказать, что кредиты можно разделить на краткосрочные и долгосрочные. Первые имеют срок действия менее 1 года, вторые более 1 года.

Для их учета используются счета 66 и 67, по дебету которых отражается погашение кредитного займа, по дебету его получение и начисление процентов.

66 счет бухгалтерского учета применяется для учета краткосрочных кредитных займов, 67 счет – долгосрочных.

Разберем подробнее особенности учета ниже.

Учет краткосрочных кредитов (проводки по счету 66)

На практике именно краткосрочные кредиты и займы наиболее распространены. Организации берут их в кредитных организациях на временные нужды, в течение года возвращают.

Используются эти деньги, как правило, на приобретение материальных ценностей, товаров, при продаже которых вложенные деньги быстро вернутся в составе выручки от продажи, в связи с чем появится возможность погасить задолженность перед банком.

Кредитные деньги могут быть получены как в рублях, так и в иностранной валюте. В последнем случае для их отражения на бухгалтерском счете необходимо валюту переводить в рубли по курсу ЦБ РФ, действующую на дату получения денег – зачисление валюты на валютный счет.

Счет 66 «Расчеты по краткосрочным кредитам и займам» — пассивный, предназначен для учета пассива предприятия. Что такое пассивный счет и каковы его особенности читайте здесь.

Получение кредитных денег в банке отражается по кредиту сч.66 в корреспонденции со счетом учета денежных средств, в бухгалтерии при этом отражается следующая проводка Д51 (50, 52) К66.

Все курсовые разницы, возникшие в результате пересчета иностранной валюты в отечественные рубли, отражаются в составе операционных расходов/доходов. Положительная курсовая разница отражается с помощью проводки Д66 К91/1. Отрицательная курсовая разница – Д91/2 К66.

Курсовые разницы и проценты – это основные расходы по кредиту. Существуют также и дополнительные.

Все дополнительные расходы, сопровождающие оформление и получение займа, также включаются в операционных расходы. В качестве дополнительных расходов могут выступать различного рода услуги (юридические, экспертиза, консультационные и пр.). Проводка по их отражению – Д91/2 К60 (76).

Проценты, начисленные по кредиту, отражаются с помощью проводки Д91/2 К66, то есть также включаются в операционные расходы.

Возврат кредитных денег и уплата процентов отражается с помощью проводки Д66 К51 (50, 52). Если организация погашает свой долг частями каждый месяц, то данная проводка выполняется ежемесячно на сумму погашения.

Проводки по краткосрочным кредитам (счет 66):

| Дебет | Кредит | Наименование операции |

| 50 (51, 52) | 66 | Получен краткосрочный кредит |

| 91/2 | 66 | Начислен процент к уплате по кредитному договору |

| 66 | 91/1 | Начислена положительная курсовая разница и процентам в иностранной валюте |

| 91/2 | 66 | Начислена отрицательная курсовая разница и процентам в иностранной валюте. |

| 91/2 | 60 (76) | Дополнительные расходы включены в состав операционных |

| 66 | 50 (51, 52) | Погашение краткосрочного кредита |

Учет долгосрочных кредитов (проводки по счету 67)

Долгосрочные кредиты берутся организацией обычно для обновления основных средств, приобретения нематериальных активов, проведения модернизации, реконструкции, расширения производства, то есть это долгосрочные вложения, которые быстро окупиться не смогут. Берутся они, как правило, на 5-10 лет.

Кредитные учреждения выдают долгосрочные кредиты только стабильно работающим организациями с устойчивым финансовым положением.

Молодому предприятию долгосрочный кредит получить проблематично, банки подходят очень серьезно к выдаче подобных займов.

Проценты по долгосрочным кредитам, как правило, заметно ниже процентов по краткосрочному, но и получить его гораздо сложнее. Рассмотрение заявки и оформление займет гораздо больше времени.

Счет 67 «Расчеты по долгосрочным кредитам и займам» — это также пассивный счет, предназначенный для учета пассива.

Проводки по учету долгосрочных кредитных денег аналогичны проводкам по учету краткосрочных.

Получение кредитных денег и начисление процентов по ним отражается по кредиту сч.67, их уплата – по дебету сч.67.

Все расходы по получению, оформлению долгосрочного займа относятся на операционные расходы, так же как и курсовые разницы при получении иностранной валюты.

Учет долгосрочных займов имеет одну особенность: за год до окончания срока погашения организация в своем учете может перевести кредит из разряда долгосрочных в краткосрочные, при этом выполняется проводка Д67 К66.

А возможно организация не захочет осуществляет перевод кредитных денег с одного счета на другой, в этом случае займ будет числиться на сч. 67 до полного своего погашения.

Проводки по учету долгосрочных кредитов (счет 67):

| Дебет | Кредит | Наименование операции |

| 50 (51, 52) | 67 | Получен долгосрочный кредит |

| 91/2 | 67 | Начислен процент к уплате по кредитному договору |

| 67 | 91/1 | Начислена положительная курсовая разница по долгосрочному кредиту и процентам в иностранной валюте |

| 91/2 | 67 | Начислена отрицательная курсовая разница по долгосрочному кредиту и процентам в иностранной валюте. |

| 66 | 50 (51, 52) | Погашение долгосрочного кредита |

| 67 | 66 | Кредит переведен из числа долгосрочных в краткосрочные |

Источник: https://buhs0.ru/raschety-po-kreditam-i-zajmam-scheta-66-i-67/

Учет полученных кредитов и займов

1. Как отразить в бухгалтерском учете полученные кредиты и займы, а также расходы по ним.

2. Что необходимо предусмотреть в «бухгалтерской» учетной политике для корректного учета кредитов и займов.

3. В каком порядке учитываются проценты по кредитам и займам для целей налогообложения.

Ведение бизнеса, особенно на этапе создания и расширения, требует денежных вложений. Очень редко при этом удается обойтись «своими силами», чаще всего приходится привлекать заемные средства.

Взять в долг можно в банке под общий процент, а можно у деловых партнеров или даже у учредителей на льготных условиях (в том числе, на беспроцентной основе).

Цели получения кредита (займа) также могут быть совершенно разными: на обновление производственных фондов, на погашение текущей задолженности или, например, на покупку нового «служебного» автомобиля директора.

В зависимости от этих и других параметров (условия, сроки, цель привлечения заемных средств) порядок учетного отражения кредитов и займов различается. Кроме того, различаются правила учета заемных средств, установленные для целей бухгалтерского и для целей налогового учета. Обо всех этих особенностях учета кредитов и займов пойдет речь в этой статье.

Для начала разберемся, что представляют собой займы и кредиты и в чем между ними разница. В соответствии с ГК РФ:

Таким образом, главные отличия займа от кредита:

- кредитором по кредитному договору всегда выступает кредитная организация, а по договору займа заимодавцем может быть, например, организация-партнер (некредитная), ИП, учредитель или другое физлицо;

- кредит предусматривает «плату» — начисление процентов, а заем может быть как процентным, так и беспроцентным;

- кредит всегда выдается деньгами, а заем может выдаваться как деньгами, так и вещами.

В этой статье рассматривается учет полученных заемщиком кредитов и денежных займов.

Бухгалтерский учет кредитов и займов

Бухгалтерский учет кредитов и займов регулируется ПБУ 15/2008 «Учет расходов по займам и кредитам», в соответствии с которым, в учете отдельно отражаются:

- основная сумма кредита (займа);

- сумма расходов по кредиту (займу):

- проценты за пользование;

- дополнительные расходы, связанные с получением и обслуживанием кредита (займа)

Для учета полученных кредитов и займов Планом счетов предусмотрены следующие счета бухгалтерского учета:

- счет 66 «Расчеты по краткосрочным кредитам и займам»

- счет 67 «Расчеты по долгосрочным кредитам и займам»

В целях раздельного отражения основной суммы долга и процентов по нему к указанным счетам в рабочем плане счетов организации необходимо предусмотреть соответствующие субсчета, например:

- 66-01 «Краткосрочные кредиты и займы»

- 66-02 «Проценты по краткосрочным кредитам и займам»

Кроме того, можно выделить отдельные субсчета для учета кредитов, отдельные – для учета займов, а также для аналитического учета кредитов и займов, полученных в валюте. Конкретный перечень субсчетов каждая организация разрабатывает «под себя».

Учет основной суммы долга

В бухгалтерском учете основная сумма кредита (займа) отражается как кредиторская задолженность:

- в день получения денежных средств (но не ранее даты заключения кредитного договора (договора займа). То есть, подписание договора само по себе не приводит к отражению долга в учете – необходимо фактическое поступление денег.

- в сумме, которая фактически получена (но не более суммы, указанной в договоре). Это означает, что если по условиям договора, сумма кредита (займа) перечисляется несколькими траншами, то в учете кредиторская задолженность будет формироваться на каждую дату получения денежных средств в их фактической сумме, а не в совокупной сумме, прописанной в договоре.

В зависимости от срока, на который предоставлен кредит (заем), задолженность по нему может быть:

- краткосрочной – если срок 12 месяцев и менее (учитывается на счете 66)

- долгосрочной – если срок более 12 месяцев (учитывается на счете 67)

Поскольку ПБУ 5/2008 не содержит конкретных указаний о порядке учета задолженности по кредитам и займам в зависимости от сроков погашения, организация должна самостоятельно выбрать и закрепить в учетной политике для целей бухгалтерского учета один из возможных вариантов:

Вариант 1. Организация осуществляет перевод долгосрочной задолженности по кредитам и займам в краткосрочную и наоборот, в зависимости от сроков погашения.

Например, когда до истечения срока погашения по долгосрочному кредиту остается 12 месяцев, организация переводит оставшуюся задолженность в краткосрочную.

Или, наоборот, когда срок погашения краткосрочного кредита пролонгирован и до его истечения по новым условиям остается более 12 месяцев, организация переводит задолженность в долгосрочную.

Вариант 2. Организация не переводит долгосрочную задолженность по кредитам и займам в краткосрочную и наоборот. В этом случае кредиты (займы), полученные на срок более 12 месяцев учитываются в составе долгосрочной задолженности до истечения указанного срока.

Стоит отметить, что первый вариант учета задолженности по кредитам и займам является более предпочтительным, поскольку в полной мере отвечает требованиям п.

19 ПБУ 4/99 «Бухгалтерская отчетность организации» о раздельном отражении в бухгалтерском балансе долгосрочных и краткосрочных обязательств (долгосрочная и краткосрочная кредиторская задолженность по кредитам и займам отражаются в разных разделах баланса).

Однако формально второй вариант тоже не является ошибочным, так как за основу при определении срока погашения задолженности по кредиту (займу) принимается срок, указанный в договоре.

Учет расходов по займам и кредитам

К расходам по займам и кредитам относятся проценты за пользование заемными средствами и дополнительные расходы. Конечно, основная доля расходов приходится на проценты, тем более если речь идет о банковских кредитах.

Проценты

В бухгалтерском учете проценты за пользование кредитом (займом) отражаются:

- как прочие расходы (сч. 91)

- как увеличение стоимости инвестиционного актива (сч. 08).

Второй способ применяется в том случае, если целью получения кредита (займа) является приобретение (сооружение, изготовление) инвестиционного актива.

При этом в соответствии с ПБУ 15/2008, инвестактивом признается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение (сооружение, изготовление), а также объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов. Конкретные условия отнесения объектов имущества к инвестакитвам (какой срок подготовки к использованию считать длительным, и какую сумму расходов существенной) организация должна самостоятельно установить и закрепить в своей учетной политике.

! Обратите внимание: Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, в том числе субъекты малого предпринимательства, имеют возможность учитывать проценты по любым кредитам и займам (даже тем, которые получены для приобретения инвестактива) в составе прочих расходов (абз. 4 п. 7 ПБУ 15/2008). Однако это должно быть указано в учетной политике организации для целей бухгалтерского учета.

Проценты за пользование заемными средствами необходимо отражать в составе прочих расходов или включать в стоимость инвестактива равномерно (п. 8 ПБУ 15/2008):

- если по условиям договора проценты за пользование кредитом (займом) уплачиваются ежемесячно, то и начислять их в учете целесообразно на каждую дату, указанную в графике платежей, поскольку это не противоречит требованию равномерного учета процентов;

- если по условиям договора проценты за пользование кредитом (займом) уплачиваются нерегулярно, например, единовременно в конце срока, на который предоставлены заемные средства, то начислять и отражать в учете их нужно:

- на последнее число каждого месяца пользования кредитом (займом);

- и на каждую дату уплаты процентов, предусмотренную договором.

Дополнительные расходы

К дополнительным расходам по кредитам и займам относятся (п. 3 ПБУ 15/2008):

- суммы, уплачиваемые за информационные и консультационные услуги;

- суммы, уплачиваемые за экспертизу договора займа (кредитного договора);

- иные расходы, непосредственно связанные с получением кредита (займа). К иным расходам, например, можно отнести комиссию банка за сопровождение кредита. Поскольку перечень дополнительных расходов в ПБУ является открытым, лучше прописать его в учетной политике.

Дополнительные расходы по кредитам и займам всегда учитываются в составе прочих расходов, независимо от цели получения заемных средств (п. 8 ПБУ 15/2008).

Что касается периода включения дополнительных расходов по кредитам и займам в прочие расходы существует два варианта (абз. 2 п. 8 ПБУ 15/2008):

- единовременно в том отчетном периоде, к которому они относятся;

- равномерно в течение срока действия договора.

Бухгалтерские проводки по учету кредитов и займов

|

Дебет |

Кредит |

Содержание операции |

| 51 «Расчетные счета» | 66-01 «Краткосрочные кредиты и займы» (67-01 «Долгосрочные кредиты и займы») |

Получен кредит (заем) |

| 91-2 «Прочие расходы» | 76 «Расчеты с разными дебиторами и кредиторами» | Начислена сумма дополнительных расходов по кредиту (займу) (например, за экспертизу договора, комиссия банка и т.д.) |

| 76 «Расчеты с разными дебиторами и кредиторами» | 51 «Расчетные счета» | Уплачена сумма дополнительных расходов по кредиту (займу) |

| 91-2 «Прочие расходы» (08 «Вложения во внеоборотные активы») |

66-02 «Проценты по краткосрочным кредитам и займам» (67-02 «Проценты по долгосрочным кредитам и займам») |

Начислены проценты за пользование кредитом (займом) |

| 66-02 «Проценты по краткосрочным кредитам и займам» (67-02 «Проценты по долгосрочным кредитам и займам») |

51 «Расчетные счета» | Уплачены проценты за пользование кредитом (займом) |

| 67-01 «Долгосрочные кредиты и займы» | 66-01 «Краткосрочные кредиты и займы» | Долгосрочная задолженность по кредиту (займу) переведена в краткосрочную |

| 66-01 «Краткосрочные кредиты и займы» (67-01 «Долгосрочные кредиты и займы») |

51 «Расчетные счета» | Погашен кредит (заем) |

Налоговый учет кредитов и займов

Порядок налогового учета полученных кредитов и займов, а также процентов по ним, зависит от того, какую систему налогообложения применяет заемщик:

|

Составляющие кредитов и займов |

ОСН (признание доходов и расходов по методу начисления) |

УСН |

| Получение кредита (займа) |

Источник: https://buh-aktiv.ru/uchet-poluchennyh-kreditov-i-zajmov/