Для освобождения от уплаты акциза необходима банковская гарантия

Не секрет, что вполне приемлемая стоимость бухгалтерских услуг специализированных фирм позволяет им быть весьма востребованными.

Такая фирма, в случае необходимости, поможет восстановить бухучет, проведет аудит, предоставит грамотные консультации, в том числе и касательно налоговых вопросов, а также ряд иных услуг.

Компания может быть освобождена от уплаты акциза, когда реализует продукцию, помещенную под таможенный режим экспорта, за границы территории РФ при предоставлении в налоговую гарантии от банка.

Цель предоставления гарантии

С одной стороны, банковская гарантия – инструмент по администрированию акцизов, а с другой – возможность оптимизации платежей в бюджет для компаний.Акцизами не облагаются товары, являющиеся подакцизными, реализуемыми на экспорт и помещенными под таможенную процедуру экспорта.Освобождение от налогообложения возможно лишь, если такие товары фактически вывезены за границы территории РФ.

Банковская гарантия дает возможность освобождения от уплаты акцизов до подачи документов в налоговую, подтверждающих экспорт. Потери бюджета при этом минимизируются, поскольку банком берется на себя обязательство уплаты суммы акциза, пени при непредоставлении компанией в определенные сроки документов, подтверждающих экспорт подакцизных товаров.

Помещение под таможенный режим экспорта

Данный режим предусмотрен гл. 31 Таможенного кодекса (далее – ТК) Таможенного союза (далее – ТС). Ст. 212 ТК ТС определено, что экспорт является таможенной процедурой, при которой осуществляется вывоз товаров за границы таможенной территории ТС. Данные товары предназначены для их постоянного нахождения за границами указанной территории.

Товары можно поместить под данную процедуру при условии соблюдения ограничений и запретов, предоставления сертификата касательно происхождения товаров по отношению к некоторым из них, уплате вывозных таможенных пошлин.

Помещенные под данный режим (процедуру) товары и вывезенные фактически с таможенной территории ТС теряют статус товаров ТС.

Уплата вывозных таможенных пошлин производится до выпуска товаров, согласно таможенной процедуре экспорта, при условии, если ТК не определен другой срок.

Оформление банковской гарантии

Основным документом, позволяющим получить освобождение от уплаты акциза, является банковская гарантия, предоставляемая банком, включенным в перечень указанных МФ РФ банковских учреждений, список которых имеется и на его официальном сайте.

Поручительство банка/банковская гарантия предусматривает обязательство банка по уплате суммы акциза, соответствующих пеней, если компанией не будут в установленные сроки предоставлены документы, подтверждающие экспорт подакцизных товаров, либо не будут самостоятельно заплачены акциз, пени.

К банковской гарантии предъявляются следующие требования:

- она должна являться непередаваемой и безотзывной;

- сумма, на которую такая гарантия выдана, должна позволить обеспечить уплату сумм акциза в бюджет в полном объеме;

- такой гарантией должно допускаться бесспорное списание средств с банковских счетов.

О выдаче данной гарантии банком уведомляются налоговики. Если у экспортера, который оформил гарантию, отсутствует задолженность по акцизам, налоговиками в банк направляется письмо, где указано, что он освобождается от гарантийных обязательств.

Когда предоставляется банковская гарантия

Право освобождения от уплаты акциза по операциям экспорта компанией может быть реализовано при условии, что банковская гарантия, которая подтверждает данное право, предоставлена в налоговую при подаче налоговой декларации по акцизам.Срок действия банковской гарантии необходимо соблюдать.

Для освобождения от уплаты по подакцизным товарам, которые вывозятся за границы территории РФ по таможенной экспортной процедуре, акциза такой срок должен быть не менее 9 месяцев с даты реализации данных товаров на экспорт. Дата отгрузки товаров (в т.ч.

и экспортных) – дата первого первичного документа (по времени составления), который оформлен на имя покупателя/перевозчика для доставки покупателю товаров.

Для получения одновременного освобождения от уплаты аванса по акцизу по алкогольной группе продукции и акциза, который уплачивается, если ее вывоз осуществляется за границы территории РФ по таможенной экспортной процедуре, такой срок должен быть не менее двенадцати месяцев.

Он рассчитывается с даты закупки этилового спирта либо с даты его передачи одним структурным подразделением компании, которое не уплачивает акцизы самостоятельно, другому аналогичному подразделению.При окончании срока в месяце, где отсутствует соответствующее число, истечение срока происходит в последний день такого месяца.

Важно отметить, что при истечении срока действия банковской гарантии компанией не сможет быть применено право освобождения по налогу.НК РФ (п. 12 ст. 204) определяет, что срок гарантии должен истекать не ранее чем через 6 месяцев, которые следуют за налоговым периодом, в течение которого приобретался этиловый/коньячный спирт.Компанией в налоговую может подаваться любое число банковских гарантий, поскольку в НК РФ нет ограничений по данному вопросу.

Сбор подтверждающих документов

При осуществлении вывоза подакцизных товаров по таможенной экспортной процедуре за границы территории РФ в налоговую, с целью подтвердить обоснованность освобождения от уплаты акциза, подаются такие документы:

- контракт с покупателем по поставке подакцизных товаров. При поставке таких товаров на экспорт по посредническим договорам следует дополнительно предоставить и их. При осуществлении производства подакцизных товаров из давальческого сырья следует предоставить и давальческий договор;

- выписка банка и платежные документы (их копии), подтверждающие получение выручки на счет экспортера в банке РФ от покупателя. Если экспорт осуществляется по посредническому договору, следует предоставить выписку о поступлении на счет посредника выручки;

- таможенная декларация, имеющая отметки таможни РФ;

- копии товаросопроводительных либо транспортных документов с отметками таможни РФ.

Данные документы следует предоставить на протяжении 180 к.д. с даты реализации подакцизной продукции.

Стоит отметить, что при осуществлении экспорта с территории одного государства-члена ТС на территорию другого с целью освобождения от уплаты акцизов предоставляются такие документы:

- контракты (договоры), на основании которых осуществляется экспорт продукции;

- заявление о ввозе, уплате косвенных налогов;

- подтверждающая поступление выручки банковская выписка;

- товаросопроводительные (транспортные) документы;

- другие документы.

Банковская гарантия не требуется при осуществлении вывоза подакцизных с территории РФ на территорию государств-членов ТС.

Таким образом, компания может быть освобождена от уплаты акцизов по экспортным операциям при условии, что банковская гарантия, которая подтверждает данное право, подана в налоговую вместе с налоговой декларацией по акцизам.

получена банковская гарантия услуги по которой, мне оказал Проффинанс

10.04.2013

Источник: https://buxgalteria.com/novosti/dlya-osvobozhdeniya-ot-uplaty.html

Акциз при экспорте алкогольной продукции и сигарет

Некоторые товары, выпускаемые предприятиями пищевой промышленности, являются подакцизными. Это алкогольная продукция (спирт питьевой, водка, ликеро-водочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5%, за исключением виноматериалов), пиво и табачная продукция.

При реализации этих товаров на экспорт, предприятия пищевой промышленности вправе применить освобождение от обложения акцизом, но только при выполнении условий, установленных Налоговым кодексом.

Если применение льготы невозможно, организация обязана уплатить акциз, который потом можно возместить опять же при выполнении некоторых требований.

В первую очередь расставим акценты. Данная статья посвящена реализации в таможенном режиме экспорта подакцизных товаров, а так же рассматриваются нюансы таможенного оформления подакцизных товаров. При этом поставщиком и производителем таких товаров является одно и то же лицо — предприятие пищевой промышленности.

В статье не рассмотрены особенности экспорта подакцизных товаров, произведенных из давальческого сырья, а также реализации подакцизных товаров через посредников на основании договора поручения, договора комиссии или агентского договора. Кроме того, мы не будем затрагивать моменты реализации подакцизных товаров в Республику Белоруссию.

Это темы для отдельного разговора.

Возможность применения льготы надо заслужить

В общем случае реализация на территории РФ производителями подакцизных товаров признается объектом обложения акцизом (пп. 1 п. 1 ст. 182 НК РФ). Следовательно, налогоплательщиками акцизов являются производители подакцизных товаров.

А вот операции по реализации подакцизных товаров, помещенных под таможенный режим экспорта, за пределы территории РФ не подлежат обложению акцизом на основании пп. 4 п. 1 ст. 183 НК РФ. В целях применения гл.

22 НК РФ реализацией подакцизных товаров признается передача прав собственности на подакцизные товары одним лицом другому лицу на возмездной и (или) безвозмездной основе, а также использование их при натуральной оплате (пп. 1 п. 1 ст. 182 НК РФ), а датой реализации — день отгрузки (передачи) соответствующих подакцизных товаров (п. 2 ст.

195 НК РФ). В данном случае днем отгрузки следует считать день помещения товаров под таможенный режим экспорта. В свою очередь, моментом помещения товаров под таможенный режим экспорта считается день выпуска товаров таможенным органом (п. 3 ст.

157 ТК РФ), то есть получения одобрения на использование товаров в соответствии с заявленным таможенным режимом — проставления таможенниками на таможенной декларации отметки «Выпуск разрешен». При этом момент отгрузки товаров со склада продавца или его передачи организации транспорта роли не играет.

По мнению Десятого арбитражного апелляционного суда, в указанном случае нормы налогового (ст. ст. 183, 184, 195 НК РФ) и таможенного (ст. 157 ТК РФ) законодательства в их совокупной взаимосвязи не допускают какого-либо иного толкования или возможности применения различных дат (дату передачи товара внутри страны и дату его фактического вывоза за пределы страны) для целей налогообложения.

Как известно, без труда не выловишь и рыбку из пруда, поэтому предприятие пищевой промышленности, желающее воспользоваться льготой по акцизу, обязано выполнить определенные условия. Таких условий два.

Во-первых, предприятия пищевой промышленности, реализующие подакцизные товары на экспорт, должны организовать отдельный учет операций по производству и реализации таких подакцизных товаров (п. 2 ст. 183 НК РФ). Это можно сделать, в частности, путем использования в бухгалтерском учете специально выделенных для отражения экспортных операций субсчетов.

Во-вторых, в налоговый орган должно быть представлено поручительство банка или банковская гарантия (п. 2 ст. 184 НК РФ). Представление одного из этих документов означает, что если налогоплательщик документально не подтвердит факт экспорта подакцизных товаров и не уплатит соответствующую сумму акциза и пени в бюджет, последнее должен будет сделать банк.

Таким образом, основанием для освобождения от уплаты акциза служит представленное в налоговый орган поручительство банка (банковская гарантия). Право на освобождение от уплаты акциза при отсутствии поручительства банка (банковской гарантии) Налоговым кодексом не предусмотрено.

Следовательно, при отсутствии поручительства банка (банковской гарантии) предприятию пищевой промышленности придется уплатить акциз в порядке, установленном для операций по реализации подакцизных товаров на территории РФ.

В этом случае уплаченные суммы акциза подлежат возмещению после представления налогоплательщиком в налоговые органы документов, подтверждающих факт экспорта подакцизных товаров (п. 3 ст. 184 НК РФ).

Если налогоплательщик в связи с отсутствием банковской гарантии (поручительства) уплачивает акциз в общем порядке, выполнять требование п. 2 ст. 183 НК РФ о ведении отдельного учета не обязательно. Отсутствие раздельного учета не влияет на возможность возврата уплаченного акциза в установленном порядке.

Итак, если поручительство или банковская гарантия в налоговый орган не представлены, предприятию пищевой промышленности придется начислить и уплатить в бюджет по месту производства указанных товаров акциз. Уплата налога производится равными долями не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем (п. 3 ст. 204 НК РФ).

Поручительство

Согласно п. 2 ст. 74 НК РФ поручительство оформляется в соответствии с гражданским законодательством РФ договором между налоговым органом и поручителем.

Как отметили московские налоговики, в целях применения Налогового кодекса в качестве поручителя может выступить платежеспособный коммерческий банк, в котором у налогоплательщика открыт расчетный или валютный счет.

При этом территориальные органы ФНС самостоятельно решают вопросы платежеспособности того или иного банка на основании имеющейся у них информации и материалов, руководствуясь положениями Закона о несостоятельности (банкротстве) кредитных организаций.

Если предприятие пищевой промышленности не выполнит обязанности по уплате акциза, обеспеченной поручительством, банк и налогоплательщик будут нести солидарную ответственность. Это означает, что налоговый орган вправе требовать уплаты акциза и пени и с того, и с другого совместно либо с любого из них в отдельности.

При этом принудительно взыскать налоги и причитающиеся пени с банка-поручителя налоговый орган может только в судебном порядке.

Если банк исполнит взятое на себя обязательство — уплатит налог и пени — к нему перейдет право требования с налогоплательщика уплаченных сумм, процентов по этим суммам, а также возмещения убытков, понесенных в связи с исполнением обязанности налогоплательщика.

Банковская гарантия

Как показывает практика, чаще всего налогоплательщик представляет в налоговый орган не поручительство, а банковскую гарантию.

Банку выгоднее выдать банковскую гарантию, поскольку в этом случае он гарантированно получит вознаграждение (вне зависимости от того, придется ему погашать обязательство налогоплательщика или нет).

Для получения банковской гарантии предприятие пищевой промышленности (принципал) обращается в банк (гарант).

Выдав ее, банк тем самым обязуется в соответствии с условиями даваемого им обязательства выплатить денежную сумму кредитору принципала (бенефициару), если последний предъявит письменное требование о ее уплате с указанием того, в чем состоит нарушение принципалом основного обязательства, в обеспечение которого выдана гарантия (ст. 368, п. 1 ст. 374 ГК РФ).

Источник: https://www.brokert.ru/index.php?id=167

Акциз при экспорте

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Определение 1

Акциз – это непрямой налог, который устанавливается на определенную группу товаров. Данный вид налога включен в цену самого товара.

Акциз платится в государство, как часть сверхприбыли, которую получают производители подакцизных товаров, и тем самым пополняют казну. Уплата сверхприбыли предприятиями в доход государства, позволяет создать одинаковые условия для всех субъектов хозяйственной деятельности. Плательщиками акциза являются организации, которые работают как на своем сырье, так и на давальческом сырье.

Для крупных и мелких производителей алкогольных напитков, и спиртосодержащих продуктов установлена обязательная сумма по уплате авансового платежа. Сумма авансового платежа в общую стоимость изделий не входит.

Плата акциза при экспорте

При соблюдении всех условий по вывозу готовой продукции за пределы территории России в режиме экспорт, освобождаются от уплаты акцизов. Освобождаются от уплаты акциза при вывозе продукции только предприятия изготовители. Освобождение от уплаты акциза происходит только при условии, ведения налогоплательщиком отдельно учета по реализации подакцизных товаров.

Операции по экспорту акцизного товара, за исключением экспорта в государства -члены Таможенного союза, освобождаются от уплаты ставки акциза, только в том случае если производитель предоставил в налоговую инспекцию поручительство банка или банковскую гарантию.

Поручительство банка должно содержать обязанность банка, заплатить сумму акциза и штрафные санкции в случае: если предприниматель не предоставляет в установленный срок в налоговую инспекцию по месту учета документы, подтверждающие факт вывоза подакцизного товара в течение 180 календарных дней со дня его продажи.

Замечание 1

Если нет поручительства банка, то при вывозе товара налогоплательщику необходимо будет уплатить сумму акциза в общем порядке.

Плательщики акциза

Плательщиками акцизов являются предприятия, которые производят и реализуют подакцизную продукцию. Плательщиками акциза в момент совершения операций с подакцизными товарами также являются отдельные подразделения организаций.

Организации, которые произвели авансовые платежи по ставкам акциза, имеют право на вычет сумм платежей, которые были уплачены ранее. Так же вычету подлежит сумма авансового платежа, которая была предварительно уплачена, за купленный этиловый или коньячный спирт, который был переработан.

Сумма акцизного налога, которая была ранее уплачена налогоплательщиками, которые занимаются производством этилового спирта – также подлежит вычету. Данная операция осуществляется при наличии подтверждающих документов об уплате авансового платежа.

Освобождение от уплаты акцизной ставки

Товары, которые были произведены из давальческого сырья, вывозятся в режиме экспорта только в течении одного налогового периода.

При реализации подакцизных товаров на экспорт, налогоплательщик может быть освобожден от уплаты акциза, либо сумма денежных средств которые он уплатил ранние, будет возвращена.

Главным условием, при котором происходит такое действия, должно быть документально подтверждено.

Замечание 2

Документом, который подтверждает, что налогоплательщик освобождается от уплаты акциза при экспорте за пределы территории России, в том числе и в страны СНГ, является контракт, который подписывается между двумя контрагентами на поставку подакцизного товара.

Если происходит экспорт подакцизного товара, который был изготовлен из давальческого сырья, налогоплательщик предоставляет в налоговые органы договор, который был подписан между собственником давальческого сырья и производителем.

Если экспортер не успел собрать все необходимые документы, в течение 90 дней, он должен уплатить акциз, который был ему начислен, за период в котором был отгружен товар. При этом экспортер должен предоставить в налоговые органы декларацию и заплатить пеню за просрочку.

Источник: https://spravochnick.ru/nalogi/akciz_pri_eksporte/

Уплата акциза: сроки и порядок, сумма, гарантия, извещение, освобождение

Акцизом называется косвенный налог, взимаемый с производителя и оплачиваемый потребителем. Он не зависит от доходов налогоплательщика, производится в виде надбавки к цене или тарифу товара.

Уплата акциза предусматривает выплату сумм налога с учётом фактически реализованной и переданной подакцизной продукции за прошедший налоговый период и производится до 25-го числа месяца, следующего за данным налоговым периодом.

Какими способами взимается сбор

Одним из самых распространённых способов взимания акцизного налога является декларационный способ. Он представляет собой регулярное составление налоговой декларации по итогам прошедшего налогового периода и уплату налога с учётом отражённых в документе доходов и расходов плательщика.

Этот способ имеет свои отличительные свойства:

- декларация заполняется и предоставляется ежемесячно, соответственно ежемесячно выплачивается акцизный налог;

- сумма налога может быть снижена за счёт вычетов, которые полагаются по акцизу;

- даётся право на возврат или зачёт уплаченного налога, в случае если вычет превышает сумму начисленного налога.

- выплата налога происходит под контролем государственных налоговых органов, декларация сдаётся в налоговую инспекцию по месту регистрации организации, она же проверяет достоверность вписанных данных, своевременность уплаты и полное погашение сумм налогов.

При ввозе на таможенную территорию РФ спирта-сырца производится авансовый способ взимания акциза. То есть уплата налога предусмотрена раньше ввоза спирта. Для расчёта размера авансового платежа берут объём ввозимого спирта и ставки акцизов на период ввоза, исходя из ст.193 и 194 НК РФ.

Если производится ввоз импортного товара на территорию РФ:

- акциз уплачивается сразу на таможне (ст. 205 Таможенного Кодекса);

- акциз уплачивается в налоговых органах по месту регистрации налогоплательщика (для товаров, не подлежащих обязательной маркировке).

Обязательной маркировки требуют алкогольная продукция и табачные изделия.

Как производится уплата акциза

Размер акциза, подлежащий перечислению в бюджет, высчитывается по итогам календарного месяца отдельно для каждого подакцизного продукта. Сумма акциза по подакцизным продуктам может быть уменьшена на положенные по закону вычеты.

Особенности и источники выплат

Акцизный налог начисляется при совершении различных операций с товарами, подлежащими обложению таким налогом. Общая сумма налога включается в цену товара. То есть каждый субъект, который участвует в обороте таких товаров, производит расчёт акцизного налога для уплаты в бюджет и при совершении операций передаёт обязанность по уплате следующему субъекту.

Это продолжается вплоть до конечного потребителя продукции, на которого ложится всё бремя налогообложения.

То есть владелец товара или его производитель получает от покупателя одновременно стоимость товара и суммы налогов по нему, а затем суммы налогов перечисляются государству.

Таким образом происходит регулировка потребления подакцизной продукции, поэтому акцизный налог иначе называют налогом на потребление.

Гарантия уплаты

Чтобы получить освобождение от уплаты налога необходимо предоставить в налоговую службу банковскую гарантию или поручительство (ст.74 НК). Обычно от уплаты акциза освобождаются экспортируемые товары, помещённые в таможенную зону (ст. 183, пп.1 п.1). Освобождение возможно лишь при фактическом вывозе продукции.

При этом гарантия позволяет получить освобождение от уплаты до обращения в налоговую службу с документами, подтверждающими экспорт.

Это позволяет значительно снизить потери денежных средств, потому что в гарантии банк прописывает готовность уплатить все суммы налогов и пеней при несоблюдении предприятием некоторых условий, например, если оно не предоставит документы в налоговую в установленные сроки. Или не выплатит акциз или штрафы по нему самостоятельно.

Гарантия должна соответствовать некоторым условиям:

- не может быть отозвана или переадресована другим лицам;

- сумма гарантии должна быть не меньше суммы акциза к уплате;

- возможность списания денег со счёта банка должна быть бесспорной.

Гарантию может дать только банк, включенный в перечень банков Минфина России, который размещён на официальном сайте. Гарантия предоставляется в момент подачи налоговой декларации.

- Нужно следить за сроком действия банковской гарантии: он должен быть не менее 9 месяцев.

- Если гарантия даётся на освобождение от основной выплаты и авансовой одновременно, то срок её действия достигает 12 месяцев.

Гарантия не нужна при перемещении продукции в пределах Таможенного Союза.

Порядок оплаты

Акциз определяется самостоятельно для каждого вида подакцизных товаров, а потом эти данные складываются. Выплату акциза полагается осуществить по месту изготовления подакцизных товаров. Это правило не касается бензина прямой гонки: акциз по этому продукту выплачивается по месту регистрации плательщика акциза.

- Общий размер акциза равен сумме, исчисленной согласно положений ст. 194 НК, из которой отнимаются доступные вычеты (п. 1 ст. 202).

- Если подакцизная продукция ввозится из-за рубежа, размер акциза равен сумме акцизов всех ввозимых продуктов.

Период и пути оплаты акцизного налога при ввозе подакцизной продукции определяются с учётом Таможенного Кодекса и законов о таможенном деле.

- Если общая сумма вычетов больше исчисленного размера налога, то этот налог уплате не подлежит. Превышенная сумма должна быть представлена к зачёту в будущем налоговом периоде.

- Если превышенная сумма не засчитана в течение трёх периодов налогообложения, она должна быть возвращена налогоплательщику. Для этого требуется подать письменное заявление.

Извещение об уплате

При оплате авансовых платежей по акцизам предприятие должно предоставить в налоговую инспекцию:

- платежное поручение и выписки из банка (копии);

- извещение о выплате авансового платежа (3 экземпляра — в бумажном виде, 1 – в электронном).

Форма извещения установлена законодательно и является единой для всех.

- В течение 5 дней после сдачи документов налоговая служба проставляет на извещении пометки о соответствии. При несоответствии пометка не ставится.

- Один экземпляр извещения с пометкой должен быть затем передан продавцу спирта в течение 3-х дней. Второй — плательщику акциза. 3-й и 4-й остаются в налоговой.

- Документы о досрочной уплате акциза и извещение нужно сохранять в течение 4 лет.

Срок действия этих документов ограничен: начинается с первого числа месяца, в котором был произведен авансовый платёж и заканчивается в последний день следующего.

Освобождение от налога и льготы

Налоговой льготой называют полное или частичное освобождение от уплаты налога или другие виды смягчения налогового бремени. Льготы могут иметь разные формы:

- установленные необлагаемый минимум;

- пониженная ставка по налогу;

- отсрочка, рассрочка платежа.

При этом:

- Предприниматель получает право на налоговые льготы по акцизам при перемещении подакцизного товара через таможенные границы РФ.

- Предприятие имеет возможность снизить общий размер налога к выплате по подакцизной продукции, используя вычеты согласно ст. 200 НК РФ. Их можно получить, предоставив пакет необходимых документов и придерживаясь условий ст. 201.

Не облагаются акцизом следующие операции с подакцизными товарами:

- Передача подакцизного продукта от одного подразделения другому в границах одной организации для изготовления и продажи другого подакцизного товара.

- Первоначальная реализация конфискованных и бесхозяйных продуктов или продукции, которая была отказана в пользу государства

- Вывоз продукции за таможенные границы.

Сроки оплаты в бюджет

Уплата налога зависит от вида продукции, который подлежат налогообложению и устанавливается ст. 202 НК:

- Оптовые сделки по нефтепродуктам, кроме прямогонного бензина – до 25-го числа второго месяца после периода налогообложения, розничная продажа нефтепродуктов– не позднее 10-го.

- Оптовые сделки по прямогонному бензину – в третьем месяце после истекшего налогового периода. Организации, занимающиеся переработкой бензина – не позже третьего месяца после истечения срока налогообложения (25-е число).

При этом:

- Уплатить акциз требуется не позднее 25-го числа месяца, идущего за прошедшим налоговым периодом, если иное не прописано законодательными актами. Акциз выплачивается по месту изготовления подакцизной продукции.

- Уплатить акцизы по прямогонному бензину или денатурированному этиловому спирту следует не позже 25-го числа третьего месяца после отчётного месяца. Его оплачивают предприятия, обладающие лицензией на проведение различных операций с такими продуктами.

- Если предприятие занимается производством неспиртосодержащих продуктов с использованием этилового спирта, то нужно производить выплату налога по месту оприходования полученных подакцизных продуктов.

- При получении бензина прямой гонки налогоплательщик, при проведении операций с ним, оплачивает налог по месту регистрации предприятия.

- Авансовый платёж следует произвести до 15-го числа текущего месяца с учётом всего количества этилового спирта, с которым будут проведены операции в период, следующий за текущим.

- Уплата производится одновременно с подачей налоговой декларации.

О повышении акцизов и их уплате расскажет это видео:

Источник: https://uriston.com/kommercheskoe-pravo/nalogooblozhenie/aktsizy/usloviya-i-sroki-uplaty.html

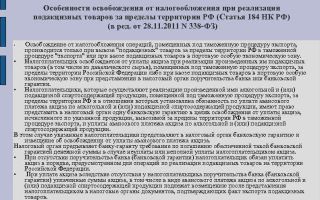

Особенности освобождения от налогообложения акцизами при реализации подакцизных товаров за пределы территории Российской Федерации

⇐ ПредыдущаяСтр 6 из 9Следующая ⇒

От налогообложения акцизами освобождаются операции по реализации подакцизных товаров (за исключением нефтепродуктов), помещенных под таможенный режим экспорта, за пределы территории РФ с учетом потерь в пределах норм естественной убыли, а также следующие операции с нефтепродуктами, в дальнейшем помещенными под таможенный режим экспорта:

— оприходование организацией или индивидуальным предпринимателем, не имеющими свидетельства, нефтепродуктов, самостоятельно произведенных из собственного сырья и материалов (в том числе подакцизных нефтепродуктов), получение нефтепродуктов в собственность в счет оплаты услуг по производству нефтепродуктов из давальческого сырья и материалов;

— получение нефтепродуктов организацией или индивидуальным предпринимателем, имеющими свидетельство;

— передача организацией или индивидуальным предпринимателем нефтепродуктов, произведенных из давальческого сырья и материалов (в том числе подакцизных нефтепродуктов), собственнику этого сырья и материалов, не имеющему свидетельства.

Освобождение указанных операций от налогообложения акцизами производится только при вывозе подакцизных товаров за пределы территории РФ в таможенном режиме экспорта.

Налогоплательщик освобождается от уплаты акциза при реализации произведенных им подакцизных товаров (за исключением нефтепродуктов) и (или) передаче подакцизных товаров (за исключением нефтепродуктов), произведенных из давальческого сырья, помещенных под таможенный режим экспорта, за пределы территории РФ при представлении в налоговый орган поручительства банка или банковской гарантии. Такое поручительство банка (банковская гарантия) должно (должна) предусматривать обязанность банка уплатить сумму акциза и соответствующие пени в случаях непредставления в порядке и сроки, которые установлены НК РФ, налогоплательщиком документов, подтверждающих факт экспорта подакцизных товаров, и неуплаты им акциза и (или) пеней.

При отсутствии поручительства банка (банковской гарантии) налогоплательщик обязан уплатить акциз в порядке, предусмотренном для операций по реализации подакцизных товаров на территории РФ.

В части акциза, приходящегося на нефтепродукты, в дальнейшем помещенные под таможенный режим экспорта, реализованные за пределы территории РФ, налогоплательщик освобождается от уплаты акциза, начисленного по таким операциям, как:

— оприходование организацией или индивидуальным предпринимателем, не имеющими свидетельства, нефтепродуктов, самостоятельно произведенных из собственного сырья и материалов (в том числе подакцизных нефтепродуктов), получение нефтепродуктов в собственность в счет оплаты услуг по производству нефтепродуктов из давальческого сырья и материалов;

— получение нефтепродуктов организацией или индивидуальным предпринимателем, имеющими свидетельство;

— передача организацией или индивидуальным предпринимателем нефтепродуктов, произведенных из давальческого сырья и материалов (в том числе подакцизных нефтепродуктов), собственнику этого сырья и материалов, не имеющему свидетельства.

Налогоплательщик освобождается от уплаты акциза по указанным операциям при представлении в налоговый орган поручительства банка или банковской гарантии.

Такое поручительство банка (банковская гарантия) должно (должна) предусматривать обязанность банка уплатить сумму акциза и соответствующие пени в случае непредставления в порядке и в сроки, которые установлены НК РФ, налогоплательщиком документов, подтверждающих факт экспорта подакцизных нефтепродуктов, и неуплаты им акциза и (или) пеней.

При уплате акциза вследствие отсутствия у налогоплательщика поручительства банка (банковской гарантии) уплаченные суммы акциза подлежат возмещению после представления налогоплательщиком в налоговые органы документов, подтверждающих факт экспорта подакцизных товаров.

Возмещение сумм акциза производится в порядке, предусмотренном НК РФ.

42. Налог на доходы физических лиц (понятие и элементы налога)

Налогоплательщики. Включают две группы физических лиц:

1) налоговые резиденты:

— физические лица, фактически находящиеся на территории РФ более 183 дней в календарном году;

— не зависимо от времени нахождения: военнослужащие проходящие службу за границей; сотрудники органов власти командированные за рубеж.

2) физические лица, не являющиеся налоговыми резидентами (нерезиденты), то есть фактически находящиеся на территории РФ менее 183 дней в календарном году и если получают доходы от источников а территории РФ.

От определения статуса налогоплательщика как налогового резидента или нерезидента зависит выбор объекта налогообложения и налоговой ставки. Возраст, вменяемость, гражданство и другие личностные характеристики не влияют на признание физического лица налогоплательщиком.

Объект налогообложения. В зависимости от статуса налогоплательщика объектом налогообложения признается: 1) для резидентов – доход, полученный от источников в РФ и (или) за ее пределами; 2) для нерезидентов – доход, полученный от источников в РФ.

НК выделяет три формы доходов: доходы в денежной форме; доходы в натуральной форме; доходы в виде материальной выгоды.

Доходы могут быть выплачены физическому лицу наличными денежными средствами непосредственно из кассы предприятия, перечислены на банковский счет налогоплательщика либо по его требованию на счета третьих лиц.

Если доходы (расходы) выражены (номинированы) в иностранной валюте, для целей налогообложения они пересчитываются в рубли по курсу ЦБ РФ, установленному на дату фактического получения доходов (на дату фактического осуществления расходов).

К доходам в натуральной форме относятся: оплата (полностью или частично) за него организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика; полученные налогоплательщиком товары, выполненные в интересах налогоплательщика работы, оказанные в интересах налогоплательщика услуги на безвозмездной основе: оплата труда в натуральной форме.

Материальной выгодой признаются льготные проценты за пользование заемными (кредитными) средствами, приобретение товаров (работ, услуг) у взаимозависимых лиц по сниженной цене, льготное приобретение ценных бумаг.

Налоговая база. Представляет собой стоимостную характеристику (денежное выражение) доходов налогоплательщика, полученных в налоговом периоде (в календарном году): от всех источников – для налоговых резидентов; от источников в РФ – для лиц, не являющихся налоговыми резидентами.

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им или право на распоряжение которыми у него возникло в налоговом периоде (календарном году). Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Налоговый период равен календарному году.

Налоговая ставка.

НК предусматривает общую ставку в размере 13% и три специальные ставки: 35% в отношении: стоимости любых выигрышей и призов, получаемых в рекламных конкурсах; материальной выгоды в виде заемных (кредитных) средств. Ставка в размере 30% устанавливается для нерезидентов. Ставка в размере 9% предусмотрена в отношении дивидендов. 15% дивиденды полученные нерезидентами.

Налоговая декларация.

Представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом: 1) индивидуальными предпринимателями; 2) лицами, занимающимися частной практикой (нотариусы, детективы, частные охранники); 3) лицами, получающими вознаграждения по договорам гражданско-правового характера либо доходы от продажи имущества, принадлежащего им на праве собственности; 4) налоговыми резидентами, получающими доходы из источников за пределами Российской Федерации.

Порядок исчисления и уплаты налога. Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Если в течение налогового периода налогоплательщик получил доходы, облагаемые по различным ставкам, то налоговая база определяется и налог исчисляется раздельно по доходам, облагаемым по ставкам 13, 35, 30 и 9% соответственно.

При этом налоговые вычеты применяются исключительно к доходам, облагаемым по налоговой ставке в 13%.

Для доходов, в отношении которых предусмотрены иные налоговые ставки (30, 35 и 9%), налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению; при этом налоговые вычеты не применяются. Таким образом, налоговые вычеты предоставляются только физическим лицам, являющимся налоговыми резидентами РФ.

Общая сумма налога получается в результате сложения сумм налога, исчисленных по каждой ставке отдельно.

Налог должен быть исчислен и уплачен следующими лицами: налоговыми агентами – по суммам доходов, выплаченных налогоплательщику; индивидуальными предпринимателями – по суммам доходов, полученных ими от предпринимательской деятельности; физическими лицами, получившими вознаграждения по гражданско-правовым договорам (аренда, купля-продажа имущества и т.п.), а также любые доходы, с которых не был удержан налог налоговыми агентами, – по суммам таких доходов.

Исчисление налоговой базы налоговыми агентами производится на основе данных бухгалтерского учета. Налоговые агенты обязаны удержать и перечислить в бюджет начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Индивидуальные предприниматели и иные категории налогоплательщиков обязаны исчислить общую сумму налога самостоятельно и уплатить ее по месту учета не позднее 15 июля года, следующего за истекшим налоговым периодом.

Налоговые льготы. От налогообложения освобождаются более 30 видов доходов физических лиц: государственные пособия, выплаты и компенсации, государственные пенсии, стипендии, алименты, гранты, материальная помощь работникам и др.

Предусматриваются налоговые вычеты, уменьшающие налоговую базу и общий размер налога на доходы, тем налогоплательщикам, которые получали в налоговом периоде доходы, облагаемые по ставке 13%.

Источник: https://lektsia.com/3x2b85.html

Geum.ru

При исчислении суммы акциза и перечислении се в бюджет необходимо учитывать установленные налоговые вычеты.

Сумма акциза, подлежащая уплате в бюджет, определяется следующим образом.

При операциях по реализации (передаче) подакцизных товаров подлежащая уплате сумма акциза исчисляется по итогам каждого налогового периода по формуле

А = ОСА — НВ,

где А — сумма акциза, подлежащая уплате; ОСА — общая сумма акциза; НВ — налоговые вычеты.

Если по итогам налогового периода сумма налоговых вычетов превышает общую сумму акциза, налогоплательщик акциз не уплачивает. Сумма превышения налоговых вычетов над суммой акциза подлежит зачету в счет предстоящих платежей по акцизу.

Акциз по реализованным в истекшем налоговом периоде (календарном месяце) этиловому и коньячному спирту, алкогольной и подакцизной спиртосодержащей продукции, необходимо уплатить не позднее 25-го числа месяца, следующего за отчетным. Акциз уплачивается по месту нахождеимя того подразделения организации, в котором осуществляется производство указанных подакцизных товаров.

Срок для представления налоговых деклараций по акцизам — не позднее 25-го числа месяца, следующего за отчетным месяцем.

Налогоплательщики, не относящиеся к категории крупнейших, представляют декларации по акцизам в налоговые органы по месту нахождения подразделений, в которых осуществляется производство подакцизных товаров.

Налогоплательщики, относящиеся к категории крупнейших, представляют декларации по акцизам по всем подразделениям, осуществляющим производство подакцизных товаров, в налоговый орган по месту постановки на учет в качестве крупнейшего налогоплательщика.

Производители этилового или коньячного спирта в декларации по акцизам указывают сведения за истекший налоговый период (календарный месяц) об объемах этилового или коньячного спирта, реализованного каждому покупателю или переданного структурному подразделению, осуществляющему производство алкогольной или подакцизной спиртосодержащей продукции.

Производители алкогольной или спиртосодержащей продукции (за исключением спиртосодержащей парфюмерно-косметической продукции в металлической аэрозольной упаковке и спиртосодержащей продукции бытовой химии в металлической аэрозольной упаковке) в декларации по акцизам указывают сведения за истекший налоговый период (календарный месяц) об объемах этилового и коньячного спирта, приобретенных у каждого продавца.

Авансовый платеж акциза уплачивается не позднее 15-го числа текущего налогового периода исходя из общего объема спирта этилового или коньячного, закупка которых производителями алкогольной и подакцизной спиртосодержащей продукции будет осуществляться в налоговом периоде, следующем за текущим налоговым периодом. Однако при представлении банковской гарантии налогоплательщики освобождаются от уплаты авансового платежа акциза.

Особенности уплаты акцизов при экспорте подакцизных товаров

При одновременном соблюдении определенных условий операции по вывозу подакцизных товаров за пределы территории РФ в режиме экспорта освобождаются от уплаты акцизов. Право на освобождение от уплаты акцизов при вывозе подакцизных товаров имеется только у производителя этих товаров.

Это право сохраняется за налогоплательщиком и в том случае, если вывоз товаров за пределы территории РФ осуществляется по поручению налогоплательщика иным лицом на основании договора комиссии, договора поручения или агентского договора.

Освобождение от уплаты акцизов предоставляется только при условии ведения налогоплательщиком отдельного учета операций по реализации подакцизных товаров, подлежащих освобождению от акциза.

Операции по экспорту подакцизных товаров, за исключением экспорта в государства — члены Таможенного союза, освобождаются от уплаты акцизов, если налогоплательщик представил в налоговый орган поручительство банка или банковскую гарантию. Государствами — участниками Таможенного союза являются Республика Беларусь, Республика Казахстан и Российская Федерация.

Поручительство банка (банковская гарантия) должно предусматривать обязанность банка уплатить сумму акциза и соответствующие пени в случае, если налогоплательщик не представит в установленный срок в налоговый орган но месту учета документы, подтверждающие факт экспорта подакцизных товаров, и не уплатит сумму акциза и пеней. Перечень таких документов приведен в п. 7 ст. 198 НК РФ.

Документы, подтверждающие факт вывоза подакцизных товаров за пределы РФ в режиме экспорта, налогоплательщик обязан представить в налоговый орган по месту учета в течение 180 календарных дней со дня реализации данных товаров.

Если такое поручительство банка (банковская гарантия) отсутствует, то при экспорте подакцизных товаров налогоплательщику нужно уплатить акциз в общеустановленном порядке. Впоследствии, после того как плательщик акцизов представит в налоговый орган документы, подтверждающие факт экспорта подакцизных товаров, уплаченная сумма акциза ему должна быть возвращена.

При экспорте подакцизных товаров с территории РФ в государства — члены Таможенного союза также применяется освобождение от уплаты акцизов. Причем для получения указанного освобождения не требуется ни поручительства банка, ни банковской гарантии.

Чтобы подтвердить обоснованность освобождения от уплаты акцизов, налогоплательщик представляет в налоговые органы документы, предусмотренные п. 2 ст. 1 Протокола от 11 декабря 2009 г. «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе».

Эти документы необходимо представить в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) подакцизных товаров.

Если налогоплательщик не представит документы в установленный срок, то он обязан уплатить сумму акциза за налоговый период, на который приходится дата отгрузки подакцизных товаров. Кроме того, за этот налоговый период налогоплательщик должен представить уточненную декларацию по акцизам.

Предположим, налогоплательщик не представил указанные документы в установленный срок. В этом случае он обязан уплатить в бюджет сумму акциза за тот налоговый период, на который приходится дата отгрузки подакцизных товаров. Кроме того, налогоплательщик должен представить уточненную декларацию по акцизам за тот налоговый период, на который приходится дата отгрузки подакцизных товаров.

В целях исчисления акцизов по подакцизным товарам, произведенным из собственного сырья, датой отгрузки товаров признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя (получателя) товаров, а по подакцизным товарам, произведенным из давальческого сырья, — дата подписания акта приема-передачи подакцизных товаров.

Если в дальнейшем налогоплательщик все-таки представит документы, подтверждающие факт вывоза подакцизных товаров в государства — члены Таможенного союза, уплаченные суммы акцизов подлежат возврату (возмещению) налогоплательщику. Максимальный срок, в течение которого можно предъявить указанные документы, — три года со дня возникновения обязательства по уплате акцизов.

После того как налогоплательщик представит в налоговый орган документы, подтверждающие факт экспорта, и налоговый орган примет соответствующее решение, сумма акциза по реализованной на экспорт алкогольной или подакцизной спиртосодержащей продукции, уплаченная в бюджет, подлежит возмещению налогоплательщику в установленном порядке.

Источник: https://geum.ru/kurs/poryadok_uplaty_aktsizov.php