Разрешено ли вносить налоговые платежи при помощи кредитки

Некоторые нюансы могут возникнуть при необходимости оплаты кредитной картой налоговых отчислений. Существует ряд правил, которые следует выполнять в обязательном порядке, чтобы внести налоговую плату.

Более того, у некоторых граждан часто возникает вопрос, можно ли оплатить налоги именно кредитной картой, поскольку, порой в их распоряжении нет личных средств, достаточных для внесения необходимой суммы. В связи с этим, мы постараемся рассмотреть область использования кредиток, а также их отдельные возможности.

Какие суммы можно оплачивать при помощи кредиток?

Независимо от того, какой вариант кредитной карты был оформлен, все виды пластика объединяет одна полезная характеристика. Полученные средства становятся личной собственностью гражданина сразу же после подписания соглашения. Иными словами, использовать их можно по собственному усмотрению и оплачивать при помощи кредитки любые суммы и по разным назначениям.

Единственное, о чем должен позаботиться заемщик – это своевременно внести плату за пользование кредитными средствами.

Данное правило должно соблюдаться неукоснительно, поскольку от этого зависит дальнейшее формирование кредитной репутации гражданина.

Исходя из всего сказанного, следует отметить, что налоги разрешается оплачивать с банковской кредитной карты, но при соблюдении ряда условий, о которых мы поговорим дальше.

Основные принципы оплаты налоговых начислений

В настоящее время широко распространена самостоятельная оплата любых налогов через интернет. Такой вариант достаточно быстр, удобен и безопасен. Несмотря на простоту и понятность, у многих граждан возникает вопрос относительно того, возможно ли это сделать. Итак, чтобы это можно было выполнить, гражданину потребуется:

- получить квитанцию от ФНС о сумме к уплате и о назначении платежа;

- долги можно внести лишь по ИНН должника;

- квитанцию для оплаты, можно распечатать с сайта ФНС.

Помимо квитанции, необходимо будет, чтобы ее содержание было верно заполнено, а именно, в документе должна содержаться следующая информация:

- в верхней части должен быть указан 15-тизначный код, если штрих-код отсутствует;

- личные данные плательщика – ИНН, ФИО и адрес;

- номер кредитки, который прописан на карточке;

- сумма к оплате, которую можно дополнительно уточнить в ФНС;

- информация относительно наименования налогового органа, вида платежа и периода оплаты.

Каждая характеристика имеет большое значение и ее отсутствие может привести к тому, что платеж не будет принят, а в отдельных случаях может быть и зачислен не туда, куда нужно.

Способы оплаты налога при помощи кредитки

Сегодня существует несколько способов оплаты начисленных налогов при помощи кредитки. Рассмотрим наиболее распространенные далее:

- Внесение платы через кассу банковского заведения. Данный вариант является самым простым и доступным. От держателя карты потребуется снять средства и внести их в кассе банка. Недостатком такого варианта является потеря средств за обналичивание и трата собственного времени.

- Зачисление средств через банкомат. Данный вариант подходит людям, разбирающимся в порядке пользования оборудованием. Если такой уверенности нет, то стоит, либо отказаться от такого варианта, либо пригласить сотрудника банка, который окажет помощь. В целом, стоит отметить, что процедура не займет много времени и справиться с оплатой можно будет достаточно легко.

- Можно перечислить деньги через терминал. Для этого достаточно посетить любой банк и воспользоваться помощь работников. Как правило, автомат считывает штрих-код автоматически и после этого выводит все данные на экран для оплаты.

- Еще один вариант внесения платы – это посещение официального сайта ФНС. Многие банки позволяют клиентам перечислять средства в режиме онлайн. Для этого достаточно зайти в личный кабинет и во вкладке «Уплата налогов физлиц» выбрать необходимый налог. Далее потребуется заполнить все графы и внести плату. Существенным преимуществом такого варианта является возможность узнать сумму задолженности.

- Через портал Госуслуги также можно оплатить начисленную сумму. Для этого потребуется зайти на сайт и получить доступ к личному кабинету. В дальнейшем потребуется уточнить сумму к уплате и указать номер кредитки, при помощи которой будет внесена необходимая сумма средств.

- Отдельные возможности предоставлены клиентам Сбербанка в личном кабинете. Для оплаты достаточно войти в личный кабинет, выбрать вкладку «Платежи и переводы», а затем внести все необходимые сведения в итоговую форму. Право на оплату долга при помощи кредитки, подтверждается при помощи СМС.

Каждый вариант имеет свои особенности и порядок внесения платы. Для людей, не имеющих опыта общения с интернетом и онлайн-сервисами, стоит посетить банк лично и внести средства через кассу. Для продвинутых пользователей достаточно зайти на сайт банка или на портал Госуслуги, чтобы получить необходимые сведения и внести нужную сумму.

Заключение

Сегодня, кредитка – это классический финансовый инструмент, который, тем не менее, позволяет оплатить практически любой налог, внести штрафы или госпошлину. При этом, плательщику совершенно не обязательно покидать квартиру и идти в офис банка для осуществления платежа.

Источник: https://grazhdaninu.com/dolgi/kartyi/oplatit-nalogi-kreditkoy.html

Можно ли платить налоги за другого человека? Правила уплаты чужого налога

Да, с начала 2017 стало возможным платить налоги за другого человека. До этого времени правительство Российской Федерации строго запрещало третьим лицам уплачивать налоги за других. Каждый человек был принужден самостоятельно и за свои деньги проводить оплату налогов.

Такое положение дел было крайне неудобным и доставляло немалый дискомфорт, когда, допустим, дети уплачивали налоги за своих родителей, или один из супругов производил оплату налога за другого.

И хотя обязанность и была выполнена, но если в реквизитных документах указывалось третье лицо, деньги не шли в учет, что влекло за собой предъявление жалоб, начисление пени и выплаты штрафов.

Налоговая служба рассматривала подобные платежи как «невыясненные», и деньги по сути шли в никуда. Была возможность или вернуть их, или использовать на личные нужды (погашения долгов) самого плательщика после соответствующего заявления, а не того человека, за которого проводилась оплата.

Налогоплательщика, решившего использовать третьих лиц для уплаты своих задолженностей, считают нарушителем, и его обяжут самостоятельно оплатить долг.

Можно ли в наши дни платить налоги за другого человека?

30 ноября в Налоговый кодекс внесли более двух сотен поправок, благодаря одной из них теперь платить налоги за другого человека, или же организацию. В перечне не указаны конкретные лица, имеющие право это сделать. Так что теперь любое 3-е лицо способно нести налоговое бремя за другого.

- Изменения, внесенные в НК, вступали в силу в два этапа.

- С 30-го ноября 2016 года в действие вступила общая норма, которая разрешает любым 3-им лицам уплачивать налоги, а также сборы за другого плательщика налогов.

- С 1-го января 2017 года действие положения распространилось также на страховые и внебюджетные фонды, это первоочередно коснулось различных предприятий.

Нововведения избавили от дополнительных проблем множества людей, и не только тех, кто платил налоги за своих супругов, детей, родителей. Теперь все виды взносов за предприятие имеет возможность оплатить не только владелец или директор, но и любой из ее сотрудников, то есть любое физическое лицо. Организация теперь также может погасить задолженность любого физ.лица.

Как платить налоги за другого человека? Правила уплаты

Обратите внимание на правильное оформление документации. Теперь в поле с названием «плательщик» необходимо указывать имя фактического плательщика, а не того, за кого уплачивают долг. В поле с назначением платежа необходимо указать, какого рода платеж и название организации(какому физическому или юр.лицу), в которую он адресован.

Однако имейте в виду, что потребовать возврата средств от ФНС или же внебюджетного фонда 3-е лицо не может. Это право есть только у самого налогоплательщика, если у того, допустим, переплата.

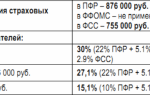

Также в связи с нововведением налоговые органы лишились возможности уточнять в ПФ РФ спорные вопросы при проведении страховых платежей. Однако работники налоговой смогут применять дифференцированную ставку начисления пени как части ключевой ставки для субъектов при наличии просрочки.

До тридцати дней ставка составляет 1/300, свыше – 1/150. Лимит доходов, получаемых благодаря деятельности по УСН. Теперь предприятия смогут вдвое уменьшить налоговую базу, если у них убытки.

Однако единожды сделать это нельзя, придется распределять в 4-х летний период.

Некоторые косвенные налоги начиная с 2017 года увеличились.

Теперь физические и юридические лица смогут вернуть оплаченный НДС по заявительному принципу.

Это возможно при поручительстве взаимосвязанной организации, у которой отсутствуют какие-либо долги перед бюджетом.

Более строго налоговое ведомство подойдет к применению льгот по имущественным налогам организаций. Говорится про объекты движимого имущества, которые перешли во владение человеком или организацией с 2013 года. Льготное налогообложение в регионах сохранится, если местные власти примут соответствующий закон.

м

Итак, теперь Вам известно, можно ли платить налоги за другого человека, напоминаем, что ознакомиться с официальной информацией по теме налогообложения на территории РФ Вы можете на сайте Федеральной Налоговой Службы, а также в соответствующем разделе нашего сайта.

Источник: https://nalog-kredit.ru/mozhno-li-platit-nalogi-za-drugogo-cheloveka/

Оплата налога он-лайн за другого человека со своей карты

Александра Харченко Гений (64442) 1 год назадОплачивают иногда. Нет, не принимается.»Им» совершенно «не фиолетово» как кто платит. Существуют определенные правила, и их желательно придерживаться. чтобы проблем потом не возникало.

В законе (статья 45 Налогового кодекса РФ) прямо сказано, что плательщик налога исполняет свои обязанности самостоятельно. Оплата «за кого-то» не допускается.Плательщик на налоговых платежах может определяться двумя способами:- либо по УИН — уникальному номеру платежа.

Это индекс документа на полученной квитанции- либо по ИНН самого плательщика.При оплате картой через Сбербанк-онлайн в реквизите «плательщик» естественно встанет ИНН держателя карты, т. е. Ваш.

https://www.youtube.com/watch?v=IC7ThmPtDug

Обрабатывать платежи будет машина, которой совершенно все равно, что сумма налога проставлена из какой-то другой квитанции и что в других полях платежного документа написано словами «за такого-то такого-то». Компьютер обращает внимание только на ИНН — а он, повторюсь, будет Ваш.Конечно, платежи потом можно уточнять.

Однако уточнение плательщика возможно только в том случае, если платеж за кого-то другого осуществляет законный представитель (для физических лиц — родитель или опекун). Явно не Ваш случай.

Соответственно, платеж с вероятностью 99,999999 % ляжет именно к Вам, а у Вашей мамы будет числиться недоимка.

Комментарий удален

Комментарий удален

Комментарий удален

Наталья Апарина Знаток (325) 1 год назадЗдравствуйте! Я проплачивала не давно через Сбербанк Онлайн налоговые платежи по индексу документа. Проплатила за себя, мужа и родителей . В чеке я числюсь, как плательщик и инн там совсем нет, только индекс документа . По этому поводу, проплаты со своей карты я сначала позвонила в налоговую инспекцию и узнала, можно ли платить за других людей . Мне ответили -МОЖНО! Платежи уже зачислены на счета всех, кого я перечислила . У мамы ещё оставалась платёжка, пени, на несколько рублей . Я её тоже оплатила с карты, только по инн просроченных задолжностей . Чек распечатала, стоит мамин инн, я только плательщик . Много пишут, что только за себя нужно платить, но на моём примере попробуйте и всё получится . В личном кабинете налогоплательщика я отследила, что проплата прошла. Сейчас новая программа по платежам налогов и платим не по инн, а по индексу документа . Работники налоговой инспекции сами в ужасе от этой программы . Я созванивалась и узнала, как к ним приходит отчёт о поступлении оплаты, например транспортный налог моего мужа. Объяснили, что если сумма упала на счёт, то значит проплата прошла ))) В чеках по оплате даже нет ни фамилии, ни инн, ни адреса ((( Короче, разработана программа очень тяжёлая и не понятная . Платите за других людей, деньги обязательно поступят, если вы не ошибётесь в наборе индекса документа и выбора номера налоговой, к которой вы закреплены . Удачи ! Кис Кисыч Профи (859) 1 год назадПоправки в Налоговый кодекс: новые правила расчета пеней, НДФЛ для нянь и помощниц по хозяйству, уплата налогов третьими лицами при УСН и ЕСХН5 декабря 2016Законодатели внесли в Налоговый кодекс большое количество поправок (федеральный закон от 30.11.16 № 401-ФЗ, опубликован 30 ноября). Многие новшества являются весьма существенными для налогоплательщиков. Так, в частности, налоги и взносы теперь можно платить не только за себя, но и за других лиц. При этом налоговые последствия такой уплаты будут зависеть от статуса налогоплательщика и применяемого им режима налогообложения. А размер пеней, которые придется платить организациям, будет зависеть не только от суммы неуплаченных налогов, но и от периода просрочки. Об этих и других поправках в НК РФ читайте в настоящей статье, которая открывает серию комментариев, посвященных федеральному закону № 401-ФЗ.Разрешено платить налоги и взносы за других лиц

В пункте 1 статьи 45 НК РФ появилось одно крайне важное дополнение, состоящее из двух фраз: «Уплата налога может быть произведена за налогоплательщика иным лицом.

Иное лицо не вправе требовать возврата из бюджетной системы Российской Федерации уплаченного за налогоплательщика налога».

Данное новшество вступает в силу со дня официального опубликования комментируемого закона, то есть оно уже действует с 30 ноября 2016 года. А на страховые взносы названная норма распространится с января 2017 года.

Накопи Денег Искусственный Интеллект (119759) 9 месяцев назадОплачивайте налоги и получайте за это кэшбэк. Первый способ — перейдя из личного кабинета налогоплательщика на сайт Госуслуги, чьей картой платить — вообще неважно.Второй способ — сервис Яндекс. Деньги, тоже можно получить кэшбэк. Не нужно логиниться в Яндекс или привязывать карту, просто через индекс налогового документа или ИНН.В последнее время при таких операциях выдаётся MCC-код 9311 (Налоги). Раньше иногда попадался MCC 9399 (Правительственные услуги).Кэшбэк и за 9399 и 9311 дают:Карта «Всё Сразу» от «Райфа» – 5%;Карта «Матрешка» от «ВТБ» – 3%;Карта «Кукуруза» с «Двойной Выгодой» – 3%, без «Двойной Выгоды» – 1,5%; (после 1 декабря кэшбэка по Кукурузе уже не будет)Доходная карта от «Альфа-Банка» — 2%; Кредитка «Польза Платинум» — 1,5% (если карта открыта до 15 июня 2016, то будет 2%); Карта «Тинькофф All Airlines» – 2%;Карточки «Тинькофф Блэк», «Космос» от «Хоум Кредит», «Рокет», «Ренессанс Кредит» — 1%.

nakopi-deneg.ru/poleznye-sovety/nalog-cashback/

Зайцева Валентина

Источник: https://otvet.mail.ru/question/194981659

Можно ли оплатить налог за другого человека

Своевременно и в полном объеме платить налоги входит в обязанности каждого гражданина, но допускается ли уплата налога за другое лицо?

Например, у многих вызывает интерес, как оплачивают налоги несовершеннолетние дети за неимением документов, подтверждающих личность. Вправе ли родители погасить задолженность своего ребенка за владение, скажем, доли квартире?

Возможна ли оплата задолженности жены с карточки мужа? И можно ли оплатить налог за другого человека, который членом семьи не является?

Допускается ли оплата налога за другое лицо

Еще не так давно погашение бюджетной задолженности за других представляло собой сомнительную операцию, с чем была полностью согласна и налоговая инспекция. И не имело значения, за кого собираются совершать платежи ― будь то родственники, супруги или совершенно посторонние люди.

Ранее существовал лишь один допустимый способ: перечисление задолженности в банке через операциониста. То есть необходимо было посетить кассу для погашения налогов лично, имея на руках квитанции об оплате и паспорт.

Квитанции можно получить по требованию в инспекции ФНС, по почте или распечатать через интернет-сервис. Таким образом, оплата автоматически отправлялась от того налогоплательщика, чьи данные были утверждены в документе.

Еще не так давно положения действующего законодательства не позволяли проводить оплату налогов с карты другого человека. Необходимым условием было совпадение данных совершающего платеж и за кого оплачивают.

На практике нередко возникали ситуации, при которых перечислить платежи доступными способами не представлялось возможным. Как оплатить налог за другое физическое лицо в ситуации, если имеется на иждивении нетрудоспособный родственник? Что делать тем, кто физически не в состоянии посетить банковское учреждение с квитанцией, а расплатиться онлайн возможности нет?

Несмотря на действующие запреты, многие граждане достаточно продолжительное время погашали задолженность своих супругов, родственников и иных лиц посредством своего банковского счета (карты). Например, оплатить транспортный налог за другого человека стало вполне распространенным явлением.

Это объясняется тем, что незначительным суммам контролирующими органами большого внимания не уделялось. Тем не менее, платежи доходили по своему прямому назначению не всегда. Вот тогда и начинались попытки возврата отправленных «в никуда» денег.

Как заплатить налог за другого налогоплательщика

К счастью, уже в начале 2017 года ситуация кардинально изменилась. Официально стала разрешена оплата налогов банковской картой за другого человека. Изменения в Налоговом кодексе позволили оплачивать платежи в пользу третьих лиц, в том числе за организации и индивидуальных предпринимателей.

Теперь супруги легко могут оплачивать задолженности и налоговые обязательства друг друга. Также и дети могут заплатить по счетам родителей, ну или наоборот.

Ранее подобные перечисления создавали фактическому плательщику и тому, за кого была сформирована оплата, некоторые проблемы. Денежные средства со счета списывались, но по назначению не доходили.

В налоговой инспекции большинство таких платежей рассматривались как невыясненные. Плательщику ничего не оставалось, как обращаться с просьбами вернуть их обратно. Лица же, за которых налоги уплачивались, получали штрафы и пени за просрочку уплаты.

Кроме того, теперь стала возможной оплата организацией налогов за своих работников. Также и любое физическое лицо, например, директор, может погасить налоговую задолженность предприятия.

Оплатить налоги за другого человека можно и через госуслуги. Для этого необходимо знать ИНН должника, а также реквизиты на оплату.

Требовать возврат перечисленных за третьих лиц налогов плательщики не смогут. Таким правом обладают лишь те, кому суммы были начислены.

Как оплатить налог за ребенка

Подобный вопрос возникал у многих, если пришел налог на имущество ребенка. На этот счет гражданский кодекс считает следующее. Полную ответственность за несовершеннолетних несут их родители и опекуны. Дети же в силу своего возраста и неплатежеспособности погашать налоговую задолженность не в состоянии.

С точки зрения действующего законодательства, дети рассматриваются как самостоятельные налогоплательщики, если на них оформлено имущество, такое как квартиры, дачи, дома и прочая недвижимость, или имеются доли в общем праве на собственность. Поэтому не стоит удивляться, что ребенку прислали налог на квартиру. Его тоже необходимо вовремя оплатить.

Что делать, если, например, пришел налог на ребенка на квартиру? Его родители, как ответственные лица, обязаны самостоятельно оплатить начисленную сумму. В этом случае никаких ограничений законодательство не предоставляет, как не предоставляло и раньше.

Для того чтобы не забыть о необходимости своевременно погашать задолженность перед бюджетоми вовремя узнать начисленные налоговые суммы, сайт налоговой инспекции предлагает зарегистрировать в личном кабинете и детей.

Процедура схожа с оформлением взрослого налогоплательщика. Достаточно будет обратиться за регистрационной картой в ближайшее отделение ФНС. Ребенка с собой можно не брать. Для получения требуемых сведений понадобится лишь ряд документов: паспорт, свидетельство о рождении.

Дети, обладая полными правами граждан, могут быть отнесены к льготным категориям плательщиков. Поэтому прежде чем перечислять налоги, не лишним станет уточнение по поводу скидок и компенсаций относительно владения имущества. Стоит помнить, что дополнительные льготные условия иногда формируются и местными органами власти.

Итак, оплата налогов за третьих лиц с 2017 года стала реальностью. Теперь можно не бояться за просрочку платежей родственников в отъезде, пожилых членов семьи. Погасить задолженность близких людей или посторонних лиц можно и самостоятельно.

Источник: https://nalog-prosto.ru/dopuskaetsya-li-uplata-naloga-za-drugoe-litso/

Можно ли оплатитить налог с кредитной карты — как действовать, условия, Сбербанк

Сегодня уплата налогов – это обязанность граждан России. На первый взгляд, это кажется необоснованной тратой, но именно они являются основой для дальнейших пенсионных выплат. Потому граждане принимают выплаты как должное и стараются осуществлять их более простыми способами.

Оплачивать налоги можно в любой кассе банка, в почтовых отделениях и прочих финансовых учреждениях. Но подобные действия оказываются неудобными с точки зрения длительности всей операции – нередко приходится отстаивать длинные очереди в кассу.

Поэтому все чаще пользуются банкоматами. А можно ли оплатить налог с кредитной карты?

Общая инструкция

Через банкоматы банков можно проводить оплаты за детсады, коммунальные услуги и прочие муниципальные программы. Здесь следует воспользоваться любой дебетовой картой.

В квитанции от налоговой службы указан код подразделения учреждения, который можно ввести в банкомате в поле получателя.

После внесения всех данных следует нажать «продолжить» и проверить всю информацию и если информация была введена правильно, следует подтверждение и оплата

Детали операции

Оплачивать налоги можно с помощью банкомата через Сбербанк – важно только полностью изучить все детали операции.

Как совершать переводы

Переводы с кредитной карты для оплаты налогов можно осуществить двумя способами: посетить ближайшее отделение банка и предъявить кредитку на кассе, или воспользоваться переводом через интернет в режиме онлайн.

Последовательность перевода денег в кассе банка или почты:

- Обратитесь в кассу и отдайте кассиру квитанции для уплаты налогов.

- После всех манипуляций кассира – внесения данных плательщика – потребуется просто отдать кредитку для осуществления платежа.

- Некоторые терминалы просят дополнительное введение пин-кода.

- После оплаты обязательно проверьте все чеки, состояние счета кредитки.

Большинство же интересует вопрос, можно ли оплатить налог с кредитной карты онлайн. Можно, здесь достаточно всего лишь мобильный банк или услугу онлайн-переводов, как к примеру, Сбербанк онлайн.

Действия

Общая инструкция оплаты налогов через банкомат уже была рассмотрена выше. Теперь следует ответить подробнее на вопрос о переводе денежных средств с кредитки в качестве уплаты налогов.

Здесь присутствует следующая последовательность (пример на Сбербанк):

- Для начала следует установить Сбербанк онлайн.

- Теперь необходимо зайти в раздел «Платежи и переводы» — здесь есть отдельная строка платежей «ГИБДД, налоги, пошлины», перейти по ссылке «ФНС».

- После перехода выбирается «Оплата налогов по индексу документов».

- В открывшемся окне следует внести все свои данные и реквизиты получателя. Все данные имеются в квитанции, которая может быть прислана по почте или получена в налоговой службе.

- При оплате до 100 рублей платеж проходит сразу, в противном случае требуется дополнительное подтверждение в контакт-службе.

Где и как можно оплатить налог с кредитной карты

Теперь разбору подлежат варианты оплаты и места, где можно воспользоваться кредитной картой.

ФНС Госуслуги nalog gosuslugi Выбрать статус и место проживания Зарегистрироваться, указав все личные данные Войти в «Личный кабинет», ввести личный ИНН Зайти в «Личный кабинет», выбрать «Госуслуги» «Уплата налогов физлиц» Выбрать «Налоговая задолжность физлиц», нажать кнопку «Получить» Ввести свои ФИО, ИНН, выбрать вид налога для оплаты В графе поставить галочку «Согласен», нажать «Далее» Выбрать уплату безналичным расчетом и указать банк-эмитент Войти в «Заплатить онлайн», выбрать «кредитная карта» Ввести номер карты, уплатить, распечатать квитанцию Ввести реквизиты, нажать «Оплатить», распечатать квитанцию Следует перечислить возможные способы оплаты налога при помощи кредитной карты:

В кассе банка Воспользуйтесь тем банком, от которого имеется кредитка. Кассиру следует отдать квитанцию и кредитку для проведения оплаты. Также в банке можно воспользоваться услугой безналичного перевода с кредитки – все действия в онлайн проведет сам кассир или другой операционист. В банкомате В расположенном поблизости банкомате можно провести все необходимые операции по уплате налогов, штрафов. Здесь достаточно ввести карту и проделать все вышеперечисленные действия. Рекомендации

Итак, из приведенного выше становится понятным, что оплачивать кредиткой налоги возможно – операция подобна приобретению товара или услуги. Поэтому здесь допустимы все возможные способы перечисления денежных средств с кредитной карты, которые предусмотрены договором.

Следует отметить, что кредитная карта выдается клиенту банка не для уплаты налогов, а для целей, которые он сам себе наметил при оформлении. Оплачивать налоги или потратить денежные средства на отдых за границей – это дело владельца кредиток.

Не следует забывать и о том, что оплата кредитной картой налогов приравнивается к обычному безналичному переводу для оплаты товара или услуги. Поэтому при перечислении денежных средств может быть аннулирован льготный период, если это прописано в договоре. Деньги, уплаченные в качестве налогов, также придется возвращать банку на общих основаниях.

Источник: https://calculator-ipoteki.ru/mozhno-li-oplatit-nalog-s-kreditnoj-karty/

Заплатить налог на имущество физического лица с чужой карты 2018

Издание: Радио «Вести ФМ»Тема: Имущественные налогиИсточник: https://radiovesti.ru/article/show/article_id/209961Люди, которые годами платили налоги за жену или мужа, обнаруживают, что у них образовались долги и пени.

С такой ситуацией столкнулись многие из наших слушателей. Эксперты напоминают: закон запрещает платить со счетов и карт, которые не относятся к владельцу ИНН.

Эту тонкость следует учитывать даже в том случае, когда платить приходится за своего собственного ребенка, например, если он имеет долю в квартире. Как разобраться со счетами и не попасть на штрафы, выяснял экономический обозреватель «Вестей ФМ» Валерий Емельянов.

Сезон оплаты налогов в самом разгаре. У россиян меньше месяца, чтобы погасить платежки по прошлогодним декларациям об имуществе (за квартиру, участок, дачу и автомобиль).

Можно ли оплачивать налоги за другого человека с карты

Одна из частых ошибок, которую совершают в этот период люди, — это оплата «чужих» налогов, в том числе за родных и близких. По закону это запрещено, но по факту банки принимают платежи и переводят по реквизитам ФНС, не задавая вопросов и ни о чем не предупреждая. Сумма налога обычно маленькая, она не подпадает под проверку личности.

ВажноПоэтому до сих пор в отделениях можно заплатить и за жену, и за родителей, и вообще за любое физическое лицо. «Заполнить платежку от имени плательщика. Не от имени фактического плательщика, а от имени налогоплательщика. Например, муж идет с квиточками в «Сбербанк», у него на квиточке стоит его фамилия на одном, на другом — супруги, на третьем, предположим, родителей.

И он все это оплачивает один. Но в документах будет отражено, что каждый заплатил за себя наличными. Это если мы говорим про оплату через операционный зал.Способы оплаты налога на имущество

Вопрос можно ли оплачивать налоги за другого человека с карты приходится слышать довольно часто, ведь есть, хоть и мало, граждан, которые не умеют пользоваться удаленными сервисами банка, или не имеют пластиковой карты.

Но при этом сегодня практически не осталось людей, которые не оплачивают услуги, в том числе платежи в бюджет через удаленные сервисы, а среди них несомненным лидером является Сбербанк Онлайн.

Итак, ответим на вопрос, может ли заплатить налог физического лица посторонний человек.

В первую очередь, ответ на данный вопрос положительный, согласно изменениям в Налоговом кодексе официально разрешено оплачивать налоги физических лиц третьим лицам с 30 ноября 2016 года. Произвести оплату онлайн вы можете с карты Сбербанка через личный кабинет в удаленной системе.

Могу я оплатить налог за другого человека?

ВниманиеЗдравствуйте друзья! Как Вы обычно платите свои налоги? Можно платить как обычно — идти с документами в банк. А если нет времени, или нет квитанции, то можно оплачивать и через Интернет, находясь на работе, в пути.

Не важно, пришла ли Вам на руки квитанция или нет — можно всегда быть в курсе своих налоговых дел, используя компьютер или смартфон.

Сегодня узнаем:

- Как оплатить налог на имущество физических лиц через Госуслуги, если нет квитанции?

- Можно ли платить налог на имущество через Госуслуги за другого человека?

Как оплатить налог на имущество физических лиц через Госуслуги, если нет квитанции? Портал госуслуг для оплаты налогов на мой взгляд удобное место. Подтвержденная учетная запись предоставляет Вам возможность подключаться к различным государственным сервисам по единой учетной записи.

Оплата «чужих» налогов уходит в никуда

На горячей линии банков и налоговой службы дают полную информацию о том, как и где можно оплатить налоги. В каждой семье своя уникальная ситуация, и можно найти наиболее удобный для всех вариант.

К примеру, налоги без указания реквизитов можно оплатить с помощью мобильного телефона.

Так в случае ошибки деньги можно будет вернуть без особых проблем, это будет считаться излишне уплаченным налогом, а он подлежит возврату по общим правилам — по заявлению.

Налог на имущество физических лиц в 2018 году спб как оплачивать

Нажав кнопку «Оплатить» мы попадаем в форму, в которую при необходимости добавляем недостающую информацию: Сайт госуслуг предоставляет возможность оплачивать задолженность по налогу на имущество по банковской карте: С помощью мобильного телефона: Если у Вас завалялись деньги на электронных кошельках, то можно перевести деньги и с них: Поддерживается пока электронный кошелек WebMoney. Это не очень удобно, надеюсь, что в списке в будущем появится Яндекс, Киви и другие наши сервисы. Мне удобнее всего платить со счета банковской карты. Все что нужно, это заполнить форму с реквизитами Вашей банковской карточки: Система автоматически сформирует платеж, и оплата произойдет после отправки Вам кода по СМС, который Вы должны будете подтвердить. Информация передается по защищенным каналам связи, риск минимальный.

Можно ли платить налоги за другого человека? правила уплаты чужого налога

Речь идет о Вебмани, Киви или Яндекс.Деньги. Например, чтобы оплатить имущественный налог через Вебмани, необходимо:

- Зайти на сайт и авторизоваться.

- Перейти в раздел «Оплата».

- Найти соответствующую вкладку. Это «Штрафы, налоги».

- Указать все необходимые платежные реквизиты.

- Транзакция обязательно подтверждается кодом из СМС.

Система берет комиссию в размере 0, 8%. На сайте ФНС Для того чтобы оплатить налог на сайте ФНС, гражданину необходимо там зарегистрироваться.

Как заплатить налог за другого человека?

Какие налоги можно платить за третье лицо? Любые. Плюс страховые взносы, кроме взносов «на травматизм», а именно на обязательное пенсионное страхование, на обязательное медицинское страхование и на случай временной нетрудоспособности и в связи с материнством.

Как правильно оформить платёжное поручение при оплате налога за третье лицо? В поле «назначение платежа» надо написать какой налог вы платите и за кого, указав ИНН этого лица, а также (если надо) номер документа, из которого вы узнали сумму налога (требование, уведомление и т.д.).

Если вы платите за юридическое лицо, то добавляете КПП этого лица. Есть мнение, что в течение года правила заполнения платёжек будут уточнены, тогда, возможно, порядок заполнения немного поменяется.

Как вернуть деньги, если налог за третье лицо уплачен по ошибке или больше, чем надо? Себе — никак.

Оплата «чужих» налогов уходит в никуда

Когда оплачиваешь через интернет-кабинет, конечно, этот фокус не проходит», — объясняет партнер компании «Налоговая помощь» Сергей Шаповалов.

Сейчас в интернет-банках, банкоматах и терминалах (правда, не во всех) стоит автоматическое напоминание, что вообще-то платить в ФНС за другое лицо незаконно.

Это правило действует как заслон против необлагаемых налогами сделок, серых взаимозачетов и прочих криминальных схем.

Недавно появился проект поправок, позволяющих исключить из этого правила членов семьи, но пока запрет действует для всех. Поэтому те, кто оплачивают налоги за своих супругов, родителей или детей, часто попадают в ситуацию, когда их средства блокируют на счетах ФНС и не сообщают им об этом.

м

Потому что единственный на 100% законный способ оплатить чужой налог (да и то с ним бывают сбои) — это сходить с доверенностью в отделение ФНС, а уже потом идти в банк.

Он получит логин и пароль, которые сможет использовать в дальнейшем. Доступ к сайту можно оформить только после обращения в ФНС с соответствующим заявлением.Для оплаты нужно следовать инструкции:

- Авторизоваться на сайте.

- Открыть раздел «Переплата/задолженность».

- Найти в списке нужный вид налога.

- Нажать «Онлайн-оплата».

- Заполнить предоставленную форму. Оплата осуществляется с помощью банковской карты.

- Подтвердить транзакцию.

- Сохранить и распечатать квитанцию.

Срок зачисления денежных средств зависит от банка. Обычно указанная сумма приходит в течение дня. Госуслуги Любой налогоплательщик может воспользоваться сайтом Госуслуги. Удобство этого сервиса заключается в том, что налог может быть оплачен по ИНН. То есть, не нужна квитанция или уведомление.

Ответственность и штрафы Пропуск сроков может быть осуществлен по разным причинам. И если ранее использовалось такое смягчающие обстоятельство, как отсутствие уведомления, то теперь это запрещено. Плательщики должны обращаться в ФНС сами, если документ не был прислан по почте.

Поэтому за неуплату и другие нарушения физических лиц ожидают пени, штрафы и суд. При расчете пени используется ставка рефинансирования, которая в 2018 году составляет 9, 75%. Что касается штрафов, то размер зависит от тяжести проступка. Обычно это 20% от суммы долга, иногда – 40%.

С этого момента рассылка налоговых уведомлений, требований и иных документов для пользователей Личного кабинета налогоплательщика (после регистрации) осуществляется в электронном виде, без дублирования направления по почте на бумажном носителе, за исключением предусмотренных законодательством случаев. Государство больше не будет тратить на вас бюджетные деньги для покупки бумаги и конвертов для отправки Вам уведомления по обычной почте. А дальше все просто, мы видим сумму налога в электронном виде.

Нужно проверить детали платежа: Выбрать банковскую карту для оплаты: Дальше, все как с задолженностью — заполняем форму с реквизитами своей банковской карты и оплачиваем нужные суммы.

Источник: https://territoria-prava.ru/zaplatit-nalog-na-imushhestvo-fizicheskogo-litsa-s-chuzhoj-karty-2018/

Возможность оплаты налогов за другое лицо с 30 ноября 2016 года

Добрый день, уважаемый читатель.

В данной статье речь пойдет об изменениях, которые внесены в Налоговый кодекс Российской Федерации 30 ноября 2016 года. Указанные нововведения позволяют оплачивать налоги (в том числе и транспортный) не только за себя, но и за других лиц.

До 30 ноября 2016 года сделать это было невозможно, т.к. каждый налогоплательщик мог заплатить только за себя. В итоге это приводило к тому, что для оплаты налогов в банк приходилось идти всей семьей, хотя операции и однотипные.

Возможность оплаты налогов за другое лицо

Итак, изменения внесены в пункт 1 статьи 45 Налогового кодекса:

Уплата налога может быть произведена за налогоплательщика иным лицом.

Таким образом, начиная с 30 ноября 2016 года Вы можете оплатить налоги не только за себя, но и за любого другого человека.

Например, ранее можно было столкнуться с такой ситуацией. Автомобиль находится в совместной собственности супругов и двух несовершеннолетних детей. Глава семейства оплатил налоги за всех собственников, однако в налоговой зачли налоги только для него самого. Жене и детям налоги пришлось оплачивать еще раз, но от своего имени. После 30 ноября 2016 года такая ситуация сложиться не может.

Возврат налога, уплаченного за иное лицо

Еще одно важное нововведение, внесенное в пункт 1 статьи 45 Налогового кодекса РФ:

Иное лицо не вправе требовать возврата из бюджетной системы Российской Федерации уплаченного за налогоплательщика налога.

Таким образом, невозможно вернуть налог, уплаченный за другое лицо.

Например, автомобиль находится в собственности супруги Светланы. Светлана оплачивает транспортный налог 1 ноября 2017 года.

Её муж Михаил не знает о факте оплаты, поэтому также оплачивает налог за Светлану 5 ноября 2017 года. Получается, что один и тот же налог оплачен дважды.

В данном случае Михаил не сможет вернуть ошибочно перечисленные деньги. Для возврата Светлана должна будет самостоятельно обратиться в налоговую инспекцию.

Особенности оплаты налогов за другое лицо

Выше в тексте этой статьи речь шла об оплате налогов при личном посещении банковского отделения. Однако данный способ в 2018 году используется не очень часто, поскольку существуют более удобные способы оплаты налогов через Интернет (с расчетного счета, банковской картой, с помощью различных электронных кошельков).

Ранее каждому налогоплательщику требовался собственный электронный кошелек, банковская карта или расчетный счет. Начиная с 30 ноября 2016 года в этом нет необходимости. Достаточно завести один счет, с которого можно оплатить налоги за всю семью. Согласитесь, это гораздо удобнее. Достаточно один раз положить нужную сумму на счет, после чего последовательно оплатить все налоги.

Рассмотрим, каким образом оформить уплату транспортного налога за другого человека. Для оплаты налога потребуется только ИНН человека, за которого Вы хотите произвести оплату.

Воспользуемся следующим сервисом:

1. Введите ИНН в поле ввода и нажмите на кнопку «Искать!»:

2. Если задолженность по налогам будет найдена, то она отобразится на экране:

После этого введите Фамилию, Имя, Отчество и email плательщика (Ваши, а не человека, за которого происходит оплата), подтвердите правильность введенных данных и нажмите на кнопку «Оплатить!».

3. На следующем шаге Вы будете перенаправлены на страницу, где можно произвести оплату банковской картой любого российского банка.

Поскольку на первом шаге поиск задолженности происходил по ИНН другого человека, то и в квитанцию будут внесены требуемые реквизиты для оплаты. Т.е. никаких дополнительных действий предпринимать не придется.

Если же Вы решите произвести оплату через другой сервис (например, через расчетный счет ИП), то все реквизиты для оплаты придется заполнять вручную. Кроме того, в поле «Назначение платежа» нужно указать, что оплата производится за автомобиль Петрова Петра Петровича, имеющего ИНН «123456789012».

Например, назначение платежа может выглядеть так:

Уплата транспортного налога за автомобиль К000ЕН52 за 2016 год. Петров Петр Петрович ИНН 123456789012. Адрес: Ленина ул, д.1, кв.101, Павлово г, Павловский р-н, НИЖЕГОРОДСКАЯ ОБЛ, НДС не облагается.

В завершение хочу отметить, что введение возможности оплаты налогов за других лиц упростило жизнь многих налогоплательщиков.

Удачи на дорогах!

Источник: https://pddmaster.ru/avtomobili/nalog-za-drugogo.html

Можно ли заплатить налог за другого человека — Год 2019

Можно ли платить налоги за другого человека? С начала 2017 года ответ на этот вопрос – Да.

До последнего времени российское налоговое законодательство не допускало возможности уплаты налогов третьими лицами. Каждый гражданин, предприниматель или юридическое лицо обязаны были осуществлять налоговые и другие обязательные платежи лично и за свой счет.

Это создавало некоторые проблемы, когда, скажем, за своих родителей налоги платили дети, или за своего супруга оплату производил другой супруг.

Несмотря на то, что фактически обязанность была исполнена, если в реквизитах платежного документа плательщиком фигурировало третье лицо, денежные средства не учитывались, что влекло предъявление претензий, начисление пени, а в ряде случаев и штрафа.

Все подобного рода платежи со стороны налоговой службы относились к категории «невыясненных». Их можно было либо вернуть, либо направить на исполнение каких-то личных налоговых обязательств непосредственного плательщика, обратившись с соответствующим заявлением. Сам же налогоплательщик считался нарушителем и оставался обязанным погасить задолженность.

В конце ноября 2016 года после внесения изменений в Налоговый кодекс официально разрешено платить налоги за другого человека, предпринимателя или организацию. При этом новшества не конкретизируют перечень лиц, которые вправе сделать это. По сути, любое третье лицо может заплатить налог или сбор за кого-то другого.

Изменённые положения НК РФ вступили в силу постепенно:

- с 30 ноября 2016 года стала действовать общая норма, разрешающая любым третьим лицам платить налоги и сборы за любого налогоплательщика;

- с 1 января 2017 года положения закона распространили свое действие и на страховые взносы во внебюджетные фонды, что коснулось в первую очередь ИП и организации.

Новшества позволили решить многие проблемы, и не только в плане погашения налоговых обязательств граждан их родственниками. Теперь заплатить налоги, сборы или страховые взносы за организацию может, например, ее руководитель, собственник или любое иное физическое лицо. А организация, в свою очередь, вправе погасить обязательства любого гражданина.

Для правильного составления платежного документа следует обратить внимание на то, что в поле «Плательщик» должно быть указано лицо, фактически осуществляющее платеж, а в назначении платежа – отражено, за какую именно организацию, ИП или гражданина происходит оплата. Также стоит учесть, что потребовать от ФНС или внебюджетного фонда возврата перечисленной суммы третье лицо не сможет. Но это право сохраняется за налогоплательщиком, если, например, образовалась переплата.

Можно ли платить налоги за другого человека: последние новости

До последнего времени российское налоговое законодательство не допускало возможности уплаты налогов третьими лицами.Источник: law03.ru

Вопрос можно ли оплачивать налоги за другого человека с карты приходится слышать довольно часто, ведь есть, хоть и мало, граждан, которые не умеют пользоваться удаленными сервисами банка, или не имеют пластиковой карты.

Но при этом сегодня практически не осталось людей, которые не оплачивают услуги, в том числе платежи в бюджет через удаленные сервисы, а среди них несомненным лидером является Сбербанк Онлайн.

Итак, ответим на вопрос, может ли заплатить налог физического лица посторонний человек.

Инструкция по оплате

В первую очередь, ответ на данный вопрос положительный, согласно изменениям в Налоговом кодексе официально разрешено оплачивать налоги физических лиц третьим лицам с 30 ноября 2016 года. Произвести оплату онлайн вы можете с карты Сбербанка через личный кабинет в удаленной системе. Инструкция по оплате будет выглядеть следующим образом:

- откройте личный кабинет;

- откройте раздел меню «Переводы и платежи»;

- найдите в меню ссылку «Федеральной налоговой службы»;

- далее, выберите в строке услуги «Оплата налога по индексу документа»;

- введите уникальный номер, он указан в квитанции;

- подтвердите платеж кодом из SMS.

Источник: https://2018-2018.ru/yuridicheskaya-konsultatsiya/grazhdanskoe-pravo/mozhno-li-zaplatit-nalog-za-drugogo-cheloveka.html

Можно ли заплатить налог за другого человека?

Многие из нас хотя бы один раз пробовали заплатить налог за другого человека. Это могли быть родители, дети или супруги. Вы отправляли деньги со своего счета, их списывали, но налоговый долг вашего близкого оставался без изменений. Долгое время граждан обязывали оплачивать свои налоги только за себя и только со своего счета.

Расскажем, можно ли оплатить чужой налог в 2018 году

30 ноября 2016 года правовая налоговая процедура изменилась в пользу налогоплательщиков. С этого числа вступили в силу поправки в Федеральный закон о праве уплачивать налоги так называемыми третьими лицами. Это означает, что супруг может заплатить налог своей «второй половины», дочь имеет право оплатить налог пожилых родителей, отец перевести деньги за налог сына, и т.д.

Речь только о физических лицах?

Нет, не только. Оплатить налог можно и за организацию, и за ИП.

Есть ли ограничения для лиц, собирающихся оплатить налог не за себя?

Ограничений со стороны налогового кодекса нет, поэтому возможны разные варианты уплаты налогов и других сборов:

- любое физическое лицо имеет право оплатить налоги другого физического лица, организации или индивидуального предпринимателя;

- каждый индивидуальный предприниматель может заплатить налог за другого ИП, организацию или физическое лицо;

- любой организации разрешается заплатить налог за другую организацию, ИП и физическое лицо.

Какие налоги и сборы можно оплачивать третьим лицам?

- Налог на добавленную стоимость (НДС);

- Акцизы;

- Налог на доходы физических лиц (НДФЛ);

- Налог на прибыль;

- Налог на добычу полезных ископаемых;

- Водный налог;

- Госпошлину;

- Единый сельскохозяйственный налог (ЕСХН);

- Единый налог при «упрощенной системе» (УСН);

- «Патентный» налог (ПСН);

- Единый налог на вмененный налог (ЕНВД);

- Налог на имущество организаций;

- Налог на игорный бизнес;

- Транспортный налог;

- Земельный налог;

- Налог на имущество физических лиц;

- Торговый сбор.

Произошла переплата, можно вернуть деньги?

В случае если вы оплачивали чужой налог и произошла переплата, вы не сможете вернуть деньги без участия самого налогоплательщика. То есть вернуть лишнюю сумму возможно только на счет того человека или организации, за кого вы заплатили налог.

Важно:

Деньги, которые третьи лица переслали за чужие налоги не являются доходом, для тех в чьих интересах они выступали. Поэтому оплаты НДФЛ никто требовать не будет.

Что еще?

Источник: https://investorschool.ru/mozhno-li-zaplatit-nalog-za-drugogo-cheloveka

Будет ли налоговая с 1 июля брать налоги с перечислений на пластиковые карты?

?Masterok (Валерий) (masterok) wrote,

2018-06-21 11:00:00Masterok (Валерий)

masterok

2018-06-21 11:00:00На втором месте после повышения пенсионного возраста стоит «ужасная» новость о том, что с 1 июля налоговая начнет брать налоги со всех перечислений на ваши пластиковые карты.Странно, что тема увеличения НДС как то не слишком «зашла» в бурные обсуждения. Наверное потому, что до 2003 года НДС и так был 20% и все ошибочно надеются, что текущее изменение коснется только бизнеса.Но вернемся к нашей первой страшилке.

Почти все «специалисты широкого профиля в соцсетях» утверждают, что если вам после 1 июля на карту перечислят 2 000 руб, вы тут же должны заплатить 13% подоходного налога, т.к. государство будет трактовать эти 2 000 руб. как доход. Государство у нас конечно очень ушлое и оно с удовольствием бы взяла и этот налог.Но не сможет пока…

Судя по многочисленным статьям в социальных сетях никто не читал налоговый кодекс и не в курсе поправок в статью 86 НК. Но вот например экономист Екатерина Мирошкина читала и в курсе. Давайте разберемся , что там изменилось на самом деле и с какого числа.

Как на самом деле

В налоговом кодексе есть изменения с 1 июня. В нескольких статьях появилось упоминание счетов в драгоценных металлах.В контроле за счетами в банках нет ничего нового. Банки и раньше были обязаны отвечать на запросы по поводу операций и остатков на счетах.

Налоговая проверяет операции по счетам и картам только при наличии законных оснований. Банк передает информацию только по официальному запросу. Автоматически ничего начислять не будут.Чтобы что-то доначислить, налоговая должна доказать нарушение. Не со всех переводов на карту надо платить налог.

м

Новость про тотальный контроль — вброс, фейк и провокация.Что на самом деле изменилось в НКС 1 июня в налоговом кодексе есть изменения, но они не касаются контроля за счетами. Они в основном касаются металлических счетов.

Теперь для них прописали правила, но там ничего интересного:- На металлических счетах могут лежать сами металлы или их денежный эквивалент.- Владелец счета — человек или компания — может снять со счета металл или деньги.- По закону такие счета не застрахованы в агентстве страхования вкладов.

— Налоговая может получать информацию по таким счетам, а также списывать с них деньги в счет долга по налогам и блокировать, если есть причины. По денежным счетам налоговая могла получать информацию и списывать деньги еще с 2013 года и даже раньше.

— Если дело дошло до списания денег в счет долгов, то сначала списывают с рублевого, потом — с валютного и в самом конце — с металлического.Еще есть уточнения по поводу налогов со сделок при продаже драгоценных металлов и камней. Но нет ни слова о новых способах тотального контроля за счетами и доначислений налогов с неподтвержденных документами сумм.

Что с контролем переводов на личные счета

О контроле переводов написано в статье 86 НК. Банки обязаны передавать в налоговую информацию о том, что такому-то человеку или компании открыли счет, вот реквизиты. А если налоговая пришлет официальный запрос, банк должен сообщить, сколько денег есть на счетах и какие по ним были операции. В таком виде эта норма действует с 2013 года.

С 1 июня в эту статью добавили упоминание счетов в драгоценных металлах. Теперь и о них банки тоже должны сообщать в налоговую.

Банк не передает информацию о движениях по счетам и картам автоматически и без повода. И не будет передавать: такого требования нет в законе.

Но если налоговая проводит проверку, банк получит запрос и должен его исполнить.

Долги, налоги и алименты взыщут без суда

Значит, контроль за доходами все-таки есть?

Контроль за доходами есть, но это не контроль за каждым переводом. Налоговая не начислит НДФЛ с каждой суммы, по которой нет документов. Для большинства людей поправки о металлических счетах вообще ничего не значат.Чтобы налоговая сделала в банк запрос о движении и об остатках по счетам, у нее должны быть основания и документы.

Причины запроса могут быть, например, такими:- налоговая проверка;- долги по налогам;- приостановление операций по счетам.Все это не значит, что теперь налоговая будет следить вообще за всеми операциями, а банк будет все это автоматически ей сообщать.

Может ли налоговая узнать через банк о доходах и начислить налоги?

Может, но, несмотря на полномочия налоговой, это не так просто. С компаниями и ИП все понятно: там по каждому поступлению должны быть документы и по выписке сразу можно выяснить, что это за деньги — возврат займа или выручка.С физлицами сложнее. Сначала налоговая должна найти основания для проверки.

Если такие основания нашлись, она может сделать запрос в банк и узнать, что кому-то на карту иногда приходят какие-то деньги. Одна сумма — это зарплата, а по другим ничего не понятно.Даже если налоговая увидит такие суммы, она не сможет автоматически начислить с них налоги.

У налогоплательщика запросят пояснения: откуда деньги и за что. Но и это еще не повод что-то начислять. Есть целый список доходов, с которых платить налоги не нужно.

Например, возврат долга или денежный подарок от другого человека не облагаются НДФЛ. А любую сумму можно назвать подарком.

И это налоговая должна доказать, что на самом деле деньги — это не подарок, а оплата услуг. Не налогоплательщик доказывает, что не виноват, а налоговая ищет доказательства его вины. А вот если найдет и все задокументирует, только тогда может быть штраф — 20% от неуплаченной суммы.

Но это тоже не новость: такой штраф был всегда и действует для любых недоимок.

Перевод на карту — это еще не доход. Не спешите платить налоги

У меня есть разные переводы на карту кроме зарплаты. Что делать, чтобы у налоговой не было претензий после запроса в банк?Универсальный совет: не нужно ничего придумывать специально.

Если вы ничего не скрываете, честно декларируете доходы и платите налоги, вам вообще не о чем беспокоиться. Никто не придет и не начислит вам НДФЛ со всех переводов на карту.

Вот советы для самых осторожных.

Просите тех, кто вам переводит деньги, указывать комментарий к платежу. Например: «подарок к дню рождения», «возвращаю долг», «любимая, купи себе шубу».Оформляйте документы на крупные суммы. Налоговая физически не может проверить все переводы по 1000 рублей, даже если сделает запросы по всем клиентам банков.

Но есть смысл спросить у вас, что за 100 тысяч рублей вы получаете каждый месяц на карту. Если это друг возвращает вам долг по частям, хорошо бы иметь документ — договор займа или хотя бы расписку.

Если вы получили на счет деньги от продажи Макбука, пригодится документ, который подтвердит, что вы продали именно Макбук и что он принадлежал вам больше трех лет, поэтому нет ни налога, ни декларации.Не игнорируйте запросы из налоговой. Если у вас просят пояснения, нужно их предоставить.

На вас могли пожаловаться соседи или налоговой показалось странным, что вы пять лет не работаете, но купили квартиру и машину. Если деньги на квартиру вам подарила бабушка или даже дальний знакомый, налог с них платить вы не обязаны.

И даже если вы печете торты на заказ, продаете их через соцсети и получаете деньги на карту, вам не так просто будет что-то начислить. Мы рассказывали, как в этой ситуации работает закон и на что на самом деле имеет право налоговая.

[источники]источники

https://journal.tinkoff.ru/fake-news/nalogi-i-banki/?ref=vc.ru

https://www.amic.ru/voprosdnya/416770/

https://www.klerk.ru/buh/articles/463064/Источник: https://masterok.livejournal.com/4549130.html