Страховые взносы в 2018 году: как платить, не переплачивая

Общая информация о страховых взносах

Предельная величина базы по страховым взносам

Тарифы страховых взносов

Ставки по страховым взносам на травматизм: как не переплатить?

Страховые взносы – это обязательные платежи, которые регулярно перечисляют компании и предприниматели. Уплата взносов в ФСС дает право на получение больничных и детских пособий, взносы на медстрах гарантируют возможность пользоваться услугами бесплатной медицины, перечисление пенсионных взносов обеспечивает получение пенсии в будущем.

Кто платит страховые взносы

Страховые взносы должны перечислять все работодатели, предприниматели и самозанятые лица. Причем, если у предпринимателя есть наемные сотрудники, то страховые взносы ИП платит и за себя, и за своих работников.

Полный перечень организаций-плательщиков страховых взносов приведен в Налоговом кодексе РФ (см. п. 2 ст. 11, ст. 19 НК РФ).

Итак, страховые взносы должны платить:

- российские организации;

- иностранные компании;

- филиалы и представительства иностранных компаний, созданные на территории РФ.

Куда платят страховые взносы

Уплата страховых взносов происходит одновременно в несколько инстанций (отдельными платежками):

- в ИФНС по месту регистрации компании / по месту жительства ИП – взносы на пенсионное страхование, а также мед и соцстрах;

- в ФСС – взносы на травматизм и от несчастных случаев на производстве.

Компании-работодатели и ИП с наемными сотрудниками перечисляют страховые взносы ежемесячно не позднее 15-го числа месяца, следующего за расчетным.

Индивидуальные предприниматели без наемных работников платят взносы только за себя, и делают это помесячно, поквартально или единовременно.

При этом конкретная сумма, которую обязан перечислить страхователь – компания или ИП, – т.е. сумма взносов к уплате зависит от того, была ли превышена предельная величина базы для расчета взносов, или нет.

Предельная величина базы для исчисления страховых взносов подробно рассмотрена в следующем разделе.

Каждый месяц все работодатели – компании и предприниматели – выплачивают своим сотрудникам различные суммы: зарплату, отпускные, премии, компенсации, доплаты, надбавки вместо командировочных и т.д. Все эти выплаты могут облагаться страховыми взносами, а могут и не облагаться. Так вот выплаты, все суммы, которые взносами облагаются, формируют базу для начисления взносов.

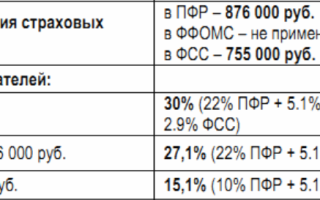

При этом ежегодно на уровне Правительства утверждаются лимиты на выплаты, при превышении которого ставки по взносам будут меньше либо вообще обнуляются. Предельная величина базы для расчета взносов на 2018 год утверждена постановлением Правительства от 15.11.2017 № 1378.

В частности, регрессивная шкала взносов распространяется на страховые взносы в ПФР, т.е. при начислении взносов на обязательное пенсионное страхование. Так, предельная величина базы для начисления страховых взносов на пенсионное страхование с 1 января 2018 года составляет 1 021 000 руб. До превышения этой суммы взносы начисляются по ставке 22%. После превышения – по ставке 10%.

Что касается взносов на соцстрах, то там ситуация несколько иная. Предельная величина базы страховых вносов составляет 815 000 руб. Пока сумма облагаемых выплат не достигла указанной суммы, взносы начисляются по ставке 2,9%. После превышения лимита взносы не начисляются вовсе.

В отношении взносов на медстрах лимиты не предусмотрены. Поэтому вне зависимости от общей суммы взносы уплачиваются по ставке 5,1%.

Для обязательного пенсионного и социального страхования лимиты повышены. Поэтому страхователям придется больше платить. Новые значения базы смотрите в таблице.

В 2018 году предельная величина базы страховых взносов выросла. В таблице ниже наглядно показано, с каких сумм надо рассчитывать страховые взносы за работников.

Таблица 1. Предельная величина базы для начисления страховых взносов в 2018 году

| Обязательноепенсионное | 876 000 | 1 021 000 | 22%10% – при превышении базы |

| Обязательное социальное на случай временной нетрудоспособности и в связи с материнством | 755 000 | 815 000 | 2,9%при превышении базы –не надо платить |

| Медицинское | Вся сумма доходов | 5,1 |

Важно!

Из-за повышенных лимитов выплат в 2018 году придется заплатить больше пенсионных и социальных взносов. Кроме того, по-прежнему нет лимитов для медицинских взносов и платежей на травматизм. Эти страховые взносы в 2018 году надо начислять со всех доходов работников.

При превышении лимита по страховым взносам в 2018 году организация может сэкономить на платежах в бюджет.

Для безопасной экономии важно соблюдать 3 правила:

- Вести учет выплат по каждому работнику отдельно.

- Рассчитывать базу нарастающим итогом с начала года.

- Учитывать в базе только те доходы работника, которые облагаются страховыми взносами.

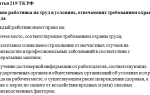

Страховые взносы в 2018 году: ставки (таблица 2)

Страховые взносы рассчитывают, исходя из начислений «физикам», установленных лимитов облагаемой базы и ставок. Процентная ставка взносов напрямую зависит от суммы, облагаемой страховыми взносами.

Итак, сумма страховых взносов (на пенсионное, социальное, медицинское страхование) зависит от:

- категории плательщика (компания начисляет взносы по общим тарифам или применяет вправе применять пониженные тарифы взносов);

- категории сотрудника, в пользу которого производятся выплаты;

- суммы выплат, начисленных сотруднику в течение года (предельная величина базы страховых взносов превышена или нет).

Общая ставка взносов составляет 30% (см. статьи 425, 426 Налогового кодекса РФ):

- 22 % – на пенсионное страхование;

- 5,1 % – на медицинское страхование;

- 2,9 % – на социальное страхование.

Что касается ИП – предпринимателей, не производящих выплаты в пользу физлиц, то они платят только за себя – фиксированные страховые взносы. Размер страховых взносов, уплачиваемых ИП в фиксированном размере, больше не зависит от МРОТ.

В 2018 году индивидуальные предприниматели будут платить за себя следующие фиксированные взносы (см. таблицу).

Таблица 2. Страховые взносы ИП в 2018 году

| Взнос на ОПС, если доход ИП менее 300 тыс. руб. | 26 545 руб. |

| Взнос на ОМС а если доход свыше 300 тыс. руб. | 26 545 руб. + 1% от дохода* |

| Взнос на ОМС | 5840 |

*Максимальный размер пенсионных взносов не может превышать восьмикратного размера фиксированных взносов.

Пониженная ставка страховых взносов

Существует несколько категорий льготников – компаний и ИП, – которые платят взносы по более низким ставкам, чем все остальные. Полный перечень льготников приведен в статье 427 Налогового кодекса РФ.

Среди них участники особых экономических зон и проекта «Сколково», IT-организации, экипажи судов и др. Также предусмотрены пониженные ставки взносов для компаний и ИП на УСН.

При этом для них действуют дополнительные условия, дающие право на льготу:

- Доход не должен превышать 79 млн руб. за год (в то время как в общем случае этот лимит составляет 150 млн рублей).

- Доля выручки от льготного вида деятельности должна составлять не менее 70%.

Таблица 3. Пониженные тарифы страховых взносов (УСН и другие категории работодателей)

| Организации и ИП на УСН, осуществляющие виды льготные деятельности, (см. статью 427 НК РФ). | 20 | ||

| ИП на патенте, кроме розницы, торговли, аренды недвижимости | 20 | ||

| Некоммерческие и благотворительные организации на УСН | 20 | ||

| Аптеки, работающие на ЕНВД | 20 | ||

| IT-организации | 8 | 2 | 4 |

| Компании и ИП, ведущие технико-внедренческую и туристско-рекреационную деятельность на основе соглашения с органами управления ОЭЗ | 13 | 2,9 | 5,1 |

| Хозяйственные общества и партнёрств на УСН, занимающиеся внедрением интеллектуальной собственности, принадлежащей бюджетным и автономным учреждениям | 13 | 2,9 | 5,1 |

| Участники проекта «Сколково» | 14 | ||

| Участники СЭЗ на территории Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты территории опережающего социально-экономического развития и свободного порта Владивосток | 6 | 1,5 | 0,1 |

| Страхователи, производящие выплаты членам экипажей судов, которые зарегистрированы в Российском международном реестре судов |

Если компания или ИП применяют в 2018 году пониженные тарифы, то пенсионные взносы с выплат, превышающих базу, начислять не надо.

Дополнительные тарифы страховых взносов в 2018 году

Для определенных категорий плательщиков и работников, занятых на вредных работах, предусмотрены дополнительные тарифы взносов (статья 428 Налогового кодекса РФ). Применять их можно только при наличии результатов аттестации рабочих мест, на основании которых условия труда на этих рабочих местах признаны вредными или опасными.

Тарифы страховых взносов на травматизм зависят от того, насколько опасен или безопасен вид деятельности, которую ведет компания. Тариф присваивается по основному виду деятельности в соответствии с ОКВЭД. Однако при регистрации бизнеса указывают сразу несколько видов деятельности. Вместе с тем в ФСС нет информации о том, кокой вид деятельности у компании является основным.

Для получения корректной ставки по взносам на травматизм компаниям необходимо ежегодно подтверждать в ФСС основной оной вид деятельности. Форма заявления на подтверждение вида деятельности утверждена приказом Минздравсоцразвития России от 31.01.06 № 55

Для подтверждения основного вида деятельности в ФСС в 2018 году нужны следующие документы:

- Заявление о подтверждении основного вида деятельности (приложение 1, к Порядку, утв. приказом Минздравсоцразвития № 55).

- Справка-подтверждение основного вида деятельности (приложение 2 к Порядку).

- Копия пояснительной записки к бухгалтерскому балансу за прошлый год, оформленной в произвольной форме (компаниями малого бизнеса данный документ не подается)

Документы подаются в ФСС по месту учета компании/ИП по почте, либо в электронном виде.

Подтвердить основной вид деятельности в 2018 году надо успеть не позднее 16 апреля.

Если пропустить срок подтверждения основного вида деятельности в 2018 году, то ФСС самостоятельно установит тариф по самому опасному виду деятельности, который есть у компании в ЕГРЮЛ.

И платить страховые взносы по этому тарифу, переплачивая, компания будет весь 2018 год.

Тарифы взносов от несчастных случаев варьируются от 0,2% до 8,5%. На сколько ФСС может повысить тариф в случае неподтверждения основного вида экономической деятельности, зависит от разнообразия видов деятельности, указанных в ЕГРЮЛ.

Специалисты нашей компании внимательно следят за своевременным подтверждением основного вида деятельности по нашим клиентам.

***

Директора и собственники компаний, которые находятся у нас на обслуживании, могут быть уверены в том, что переплаты из-за несвоевременного извещения ФСС не возникнет, все установленные законодательством взносы будут корректно рассчитаны и уплачены в срок, претензий со стороны ФНС и фондов не будет. А значит, доначисления, пени и штрафы нашим клиентам не грозят.

Источник: https://1c-wiseadvice.ru/company/blog/predelnaya-velichina-bazy-dlya-nachisleniya-strakhovykh-vznosov/

Предельная величина базы для начисления страховых взносов в 2017 году

С 2017 года уплата страховых взносов переходит под контроль ФНС. Изменения в администрировании связаны с тем, что Пенсионный фонд плохо справляется с полнотой сбора этих платежей. В остальном для работодателей мало что изменится, за исключением того, что предельная величина базы для начисления страховых взносов в 2017 году в очередной раз повышена.

Что такое предельная база

Предельный, установленный государством, размер базы для начисления страховых взносов – это та сумма выплат в пользу работника, свыше которой выплаты начисляются по пониженном тарифу. В общем случае страховые выплаты, которые работодатель платит за свой счет, составляют:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование – 2,9%.

Дополнительно в уплачивается взнос на обязательное страхование от несчастных случаев на производстве и профзаболеваний (от 0,2% до 8,5%).

Если годовая сумма выплат превышает определённый лимит, то ставка взносов за работников уменьшается, а значит, работодатель должен заплатить меньше.

Предельная база для начисления страховых взносов в 2017 году работодателями установлена постановлением Правительства РФ от 29.11.2016 № 1255, которое вступает в силу 1 января нового года.

В отношении взносов ИП за себя в 2017 году понятие «предельная база» не используется, но для них установлена максимальная сумма выплат в ПФР, независимо от доходов, которые предприниматель получает от бизнеса.

Обратите внимание: уплата страховых взносов в 2017 году в ПФР, и в ФСС РФ и ФОМС (только для пособий по нетрудоспособности и материнству) будет производиться на реквизиты налоговых органов, поэтому КБК платежёк изменится. Рекомендуем для уплаты страховых взносов использовать расчётные счета. Многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Предельная база по взносам в 2017 году

Предельная база для начисления страховых взносов в 2017 году выросла, таблица ниже содержит в себе новые установленные тарифы взносов по разным видам страхования работников.

Пределы установлены только для двух видов страхования:

- на пенсионное страхование — 876 000 рублей (в 2016 году — 796 000);

- на обязательное социальное страхование — 755 000 рублей (в 2016 году – 718 000).

В отношении сумм на обязательное медицинское страхование и по взносам в ФСС на травматизм закон не предусматривает предельного размера базы, поэтому эта категория взносов начисляется по единой ставке, независимо от того, сколько выплачено работнику.

| Тариф взносовдо достижения предела | 22% | 5,1% | 2,9% |

| Тариф взносовпосле достижения предела | 10% | 5,1% | 0% |

Покажем на примере, как рассчитать сумму взносов к уплате с учетом предельной базы для начисления на пенсионное и медицинское страхование в 2017 году.

Пример расчёта: старшему юристу компании «Форест» в течение 2017 года выплатили в общей сложности 913 000 рублей. Как начислить сумму к уплате за страхование этого работника?

- взносы в ПФР в пределах лимита: 876 000 * 22% = 192 720 р.;

- взносы в ПФР сверх лимита: (913 000 — 876 000) * 10% = 3 700 р.;

- взносы в ФФОМС (лимита нет, потому облагается вся сумма по одной ставке): 913 000 * 5,1% = 46 563 р.;

- взносы в ФСС в пределах лимита: 755 000 * 2,9% = 21 895 р.;

- взносы в ФСС сверх лимита не начисляются.

Итого, в 2017 году работодатель уплачивает в виде взносов 264 878 рублей, что составляет 29% от выплат этому работнику. Экономия незначительная (против 30%), но все-таки она есть.

Пониженные тарифы

Мы рассмотрели ставки платежей за работников, которые действуют в общем случае, однако есть немало категорий плательщиков, которые вносят эти платежи по пониженным ставкам. Этот льготный перечень плательщиков установлен Налоговым кодексом Российской Федерации.

| ПФР | ФСС | ФОМС | ||

| Организации и индивидуальные предприниматели, на УСН, осуществляющие определённые виды деятельности (доход от таких видов деятельности должен превышать 70% от общего дохода упрощенца) | 20% | 0% | 0% | Начинающиеся с 13, 14, 15, 16 |

| Аптеки (организации и ИП), работающие на ЕНВД, в отношении работников, занятых в фармацевтической деятельности | 20% | 0% | 0% | 46.18.1, 46.46.1, 47.73 |

| ИП, работающие на ПСН, в отношении работников, занятых в патентных видах деятельности, за исключением розничной торговли, общепита, аренды недвижимости | 20% | 0% | 0% | 31.0, 74.20, 75.0, 96.01, 96.02 и др. |

| Некоммерческие организации, работающие на УСН, кроме государственных и муниципальных учреждений в сфере научных исследований, образования, здравоохранения, культуры, искусства, спорта, соцобслуживания | 20% | 0% | 0% | Начинающиеся с 37, 86, 87, 88, 93 и др. |

| Благотворительные организации на УСН | 20% | 0% | 0% | 64.9, 88.10 |

| Аккредитованные IT-организации (область информационных технологий) | 8% | 2% | 4% | Начинающиеся с 62, 63 |

| Хозяйственные общества и партнёрств на упрощённой системе налогообложения, занимающиеся внедрением изобретений, патентов, промышленных образцов, права на которые принадлежат бюджетным и автономным учреждениям | 8% | 2% | 4% | Начинающиеся с 72 |

| Организации и индивидуальные предприниматели, ведущие технико-внедренческую и туристско-рекреационную деятельность по соглашению с органами управления особых экономических зон | 8% | 2% | 4% | 65.20, 63.1, 63.11.1, 79.1, 94.99, 62.0 и др. |

| Плательщики взносов, производящие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | 0% | 0% | 0% | Начинающиеся с 50 |

| Участники проекта «Сколково» в России | 14% | 0% | 0% | 72.1 |

| Участники свободной экономической зоны на территории Республики Крым и Севастополя | 6% | 1,5% | 0,1% | Любые, кроме начинающихся с 05, 06, 07, 08, 09.1, а также 71.12.3 |

| Резиденты территории опережающего социально-экономического развития | 6% | 1,5% | 0,1% | Коды устанавливаются отдельно для каждой территории |

| Резиденты свободного порта «Владивосток» | 6% | 1,5% | 0,1% | Любые коды, кроме запрещенных Наблюдательным советом порта Владивосток |

Чтобы плательщик взносов имел право на пониженные тарифы, должны соблюдаться обязательные условия, указанные в ст. 427 НК РФ. Если эти условия нарушаются, то работодатель теряет право на льготу с начала календарного года, а не с момента нарушения.

Взносы по пониженным ставкам для пенсионного страхования и страхования на случай нетрудоспособности и материнства начисляются только в пределах установленного лимита на 2017 год:

- на пенсионное страхование — 876 000 рублей;

- на обязательное социальное страхование — 755 000 рублей.

С выплат сверх этих пределов взносы не начисляются, кроме платежей в ФОМС, для них выплаты осуществляются в обязательном порядке. В качестве примера рассмотрим, как рассчитывается размер страховых взносов в городе Севастополь (для юридических лиц-участников СЭЗ).

Пример расчёта: ООО «Флагман» является участником СЭЗ Севастополь и выплачивает взносы по пониженным ставкам. Коммерческому директору ООО «Флагман» в 2017 году была выплачена сумма в 985 000 рублей. Исчисление взносов производится по тарифам, указанным в таблице выше:

- взносы в ПФР в пределах лимита: 876 000 * 10% = 87 600 р.;

- взносы в ПФР сверх лимита не начисляются;

- взносы в ФСС в пределах лимита: 755 000 * 1,5% = 11 325 р.;

- взносы в ФСС сверх лимита не начисляются;

- взносы в ФФОМС (лимита нет, потому облагается вся сумма по одному тарифу): 985 000 * 0,1% = 985 р.

Итого, на выплаты коммерческому директору его работодатель должен перечислить за 2017 год 99 910 рублей. Это составляет всего лишь около 10% против 30% для обычных плательщиков. Право пользоваться пониженными ставками длится, пока страхователь выполняет условия, установленные НК РФ.

Источник: https://www.regberry.ru/nalogooblozhenie/predelnaya-velichina-bazy-dlya-nachisleniya-strahovyh-vznosov

Предельная величина базы для начисления страховых взносов

С недавнего времени законодатели России разрабатывают специальную лимитную базу для внесения взносов. Необходимо разобраться, как именно подсчитываются взносы при итоговом получении предельного лимита.

Что такое предельная база для начисления страховых взносов

Именно этот коэффициент устанавливается налоговым законодательством. Эти данные размещаются на официальном сайте правовой информации.

Надо понимать, что из ниоткуда такие расчеты не берутся, они четко обговариваются законом. Взносы по материнству и по нетрудоспособности индексируются, исходя из среднего заработка человека. Именно поэтому по сравнению с 2016 годом размер заработка увеличивается в 2017 году на 5.1 %.

Предел величины пенсионных взносов также устанавливаются налоговым законодательством. Для ее расчета существует формула:

ПрВВ = СрЗ * 12 * 1.9, где

- ПрВВ – предел величины пенсионных взносов;

- СрЗ – средний заработок.

База для начисления страховых взносов — это та сумма, которая идет в пользу сотрудника. При превышении они идут по уменьшенному тарифу. Общий случай предусматривает следующие выплаты:

- Пенсионное – 22 %

- Медицинское – 5.1 %

- Социальное – 2.9 %

Итоговая сумма начислений составляет 30 % от заработка служащего и других выплат. Но важно понимать, что когда превышен лимит в конце года, то для работодателя уменьшается ставка взносов.

Для них не применяется понятие предельная база, тут существуют максимальные суммы. Также нужно знать, что из-за того, что оплата происходит в налоговую службу, произошло изменение реквизитов, изменился и КБК.

Размер базы для начисления страховых взносов

2017 год устанавливает такие лимитные суммы для перечисления взносов страхования:

Получите 267 видеоуроков по 1С бесплатно:

Важно знать, что предел для медицинских взносов не устанавливается. Таким же образом нет предела для травматизма на производстве.

Предельная величина базы для начисления страховых взносов представляет собою сумму перечислений, облагающихся взносами в пользу сотрудников или лиц, заключающих договора.

Каждому лицу предусматривается предельная база, которая считается по нарастающей с начала года. После того, как достигается лимит, у страхователей с низкой ставкой применяются пониженные тарифы в 10%.

Также проплаты в ФСС по материнству не перечисляются.

Для использования пониженных тарифов предприниматель обязан соблюдать нормы ст.427 НК РФ, где указаны обязательные условия. В случае нарушения потеряется право на льготу с начала года.

По пониженным ставкам работают следующие категории:

- Предприятия или ИП, которые ведут определенный вид деятельности по УСН. Они платят пенсионные взносы 20%, остальные 0%

- Аптеки, которые сидят на ЕНВД к работникам, которые занимаются фармацевтикой. Пенсионные 20%, остальные 0%

- Индивидуальные предприниматели, которые работают на ПСН, имеющие патенты. Сюда не войдет розничная торговля, общественное питание. Пенсионные 20%, остальные 0%

- Некоммерческие предприятия с УСН, не включая государственные структуры в области здравоохранения, культуры, спорта. Пенсионные 20%, остальные 0%

- Благотворительность на УСН. Пенсионные 20%, остальные 0%

Тут приведены только некоторые организации, которым разрешено работать по пониженным тарифам. Подробнее можно ознакомиться в налоговом законодательстве.

База для начисления страховых взносов таблица

Ранее до 2015 года данная база была полностью одинакова для каждого. Потом она начала меняться, индексироваться, исходя из среднего заработка. Менялись пределы следующим образом:

Важно понимать, что законодательство говорит о том, что нужно округлять до полных тысяч рублей.

Как рассчитать сумму взносов к уплате с учетом предельной базы

Для того чтобы подсчет произошел правильно, необходимо понимать, если начисления не превышают предела в конце года, тогда:

- в ПФР ставка получается в 22%. Лимитная сумма в 2017 году согласно законодательству считается 876 000 руб.

- Если не превышен лимит в конце года по выплатам в ФСС, то ставка признается в 2.9%. Величина базы – 275 000 руб.

- Медицинские взносы будут 5.1%, а величина базы в этом году отменена законодательством.

ПФР сам может перечислять для накопительной и страховой пенсии, начисляя на отдельный счет фонда суммы.

С 01.01.2017 года администрированием взносов будет заниматься ФНС. Особых изменений нет, расчетным периодом также считают год, отчетными – каждый квартал.

Для того чтобы подсчитать взносы в ПФР, надо воспользоваться формулой:

Важно понимать, что при проведении подсчетов надо учитывать постоянные обновления законодательства. Поэтому перед расчетом нужно просматривать значение показателя на первое число текущего года.

Законодательством установлены фиксированные суммы взносов, которые можно найти в налоговом кодексе. При доходе предпринимателя более 300 000 рублей, он будет доплачивать еще 1%.

Также нужно понимать, что по окончанию своей работы предприниматель должен уплатить все взносы за проведенную ранее деятельность.

Связано это с тем, что при регистрации предпринимателя он берет на себя все риски, в том числе и страховые взносы.

Для расчета взносов ФФОМС используется следующая формула:

Обязанность по уплате таких взносов ложится на предпринимателя с момента регистрации до окончания деятельности. Для этого нужно чтобы ИП подал заявление на прекращение работы. В противном случае он будет числиться в базе, а значит, обязан выплачивать страховые взносы.

Поэтому важно не забыть заплатить все страховые взносы предпринимателю, который решил прекратить свою деятельность. Иначе сумма в результате может оказаться достаточно внушительной.

Источник: https://BuhSpravka46.ru/nalogi/vznosyi-v-fondyi/predelnaya-velichina-bazyi-dlya-nachisleniya-strahovyih-vznosov.html

Предельная величина базы для начисления страховых взносов в 2018 году

Платежи в ФНС на пенсионное и социальное страхование начисляют до достижения доходами определенного предела. О том, какова предельная величина базы для начисления страховых взносов в 2018 году, читайте в нашей статье.

Из нашей статьи вы узнаете:

Предел по страховым взносам в 2018 году

Если выплаты сотруднику с начала 2018 года превысили 1 021 000 ₽, то перестаньте начислять пенсионные суммы по основному тарифу 22%. После данной отметки применяется пониженная ставка — 10%. То есть тариф регрессирует (регрессивная шкала).

По социальным платежам — на случай временной нетрудоспособности (болезни) и в связи с материнством — порядок несколько другой. Во-первых, традиционно ниже сумма лимита. На 2018 год это 815 000 ₽ Во-вторых, после достижения доходами лимита взносы не начисляются вовсе.

Зная данный порядок, вы сэкономите деньги компании на платежах в бюджет, не переплатите лишнего.

Напомним, каждый год указанные лимиты индексируются (повышаются). Поэтому в следующем году ориентируйтесь уже на свои цифры. По сравнению с 2017 годом значения на этот год был скорректированы на 8%.

При этом действуют следующие правила округления при такой индексации. А именно размер предельной величины базы для исчисления страховых взносов округляют до полных тысяч рублей.

Если надо, сумма 500 рублей и более округляется до полной тысячи, а сумма менее 500 рублей отбрасывается (п.6 ст. 421 НК РФ).

Предельная база для начисления страховых взносов в 2018 году: таблица

| Пенсионное | До 1 021 000 руб. включительно | 22,0 |

| Свыше 1 021 000 руб. | 10,0 | |

| Социальное | До 815 000 руб. включительно | 2,9 |

| Свыше 815 000 руб. | ||

| Медицинское | Не установлена | 5,1 |

Когда предел не действует

Предельная величина базы для начисления взносов в 2018 году не установлена в отношении сумм, уплачиваемых на медстрахование. То есть тут не нужно отслеживать уровень выплат. Неважно — хоть миллион вы выплатили, хоть два — медицинские платежи начислять нужно по общей ставке 5,1%. Ни при каких условиях таковая не регрессирует. Если, конечно, у вас не льготный тариф.

Также стоит упомянуть о платежах в ФСС на травматизм (на случай несчастья на производстве и профзаболеваний). Таковые также не влияют от величины заработка. На протяжении всего года со всех зарплатных начислений такие несчастные взносы начисляются.

Специфика для плательщиков на пониженном тарифе

Компании (ИП), имеющие право на пониженные ставки, ориентируются на те же лимиты, что и плательщики основного тарифа. Предельные величины баз для начисления страховых платежей в 2018 году мы привели выше. Только и по социальным взносам, и по пенсионным далее на пониженном тарифе платить на страхование ничего не нужно.

Напомним, на основном тарифе пенсионные начисления продолжаются, только по меньшей ставке. Здесь же вообще нужно прекратить любые пенсионные и социальные начисления в ФНС, хотя и без того налоговая нагрузка в целом меньше, по сравнению с общим тарифом.

Взносы на медстрахование надо начислять по пониженному тарифу независимо от суммы выплат. То есть тут лимита не установлено, как и в случае с общим порядком (ст. 421, п. 2 ст. 427 НК, постановление Правительства РФ от 15.11.2017 № 1378).

Как считать лимит, если сотрудник устроился в середине года

Предельная величина базы для начисления страховых взносов в 2018 году считается каждым новым работодателем сначала.

То есть заработок на прежнем месте работы учитывать не нужно, если человек пришел устраиваться в вашу компанию в середине года. Запомнить это легко, прибегая вот к какому рассуждению.

Взносы с доходов сотрудников хоть и начисляются в пользу персонала — это чистая обязанность работодателей-страхователей. Поэтому каждая фирма ведет свой расчет, заново.

То же самое касается случаев, когда лицо одновременно трудится в нескольких организациях. Никаким образом брать во внимание доходы на другом месте работы для целей расчета не нужно.

Иное дело — вот какие ситуации. Первая — когда работника просто перевели из одного своего обособленного или обычного подразделения в другое. Тогда продолжайте считать лимит как считали. То есть учитывайте все прежние начисления, сделанные в компании.

Источник: https://www.Zarplata-online.ru/art/160992-kakova-predelnaya-velichina-bazy-dlya-nachisleniya-strahovyh-vznosov-v-2018-gody

База для начисления страховых взносов — как считать

Страховые взносы рассчитываются с суммы всех выплат физическому лицу, такие образом выплаты являются базой для исчисления страховых взносов.

Что такое предельная база для исчисления страховых взносов

Если начисленные с начала года выплаты (нарастающим итогом) не превышают определенный размер, то страхователи должны исчислить и уплатить страховые взносы во внебюджетные фонды. Предельная величина базы для начисления страховых взносов на 2018 год утверждена в соответствии со статьей 421 НК РФ. Новые значения утверждены постановлением Правительства РФ от 15.11.2017 № 1378.

База для расчета страховых взносов

Предельная база до 2015 года была единой для всех страховых взносов. Каждый год предельная сумма выплат и вознаграждений индексировалась, что позволяло устанавливать предельную величину базы для начисления страховых взносов в соответствии с текущей экономической ситуацией. База страховых взносов 2011–2018 годах изменялась следующим образом:

| Год | ПФР | ФСС | ФМС |

| 2011 | 463 000 | 463 000 | не уст |

| 2012 | 512 000 | 512 000 | не уст |

| 2013 | 568 000 | 568 000 | не уст |

| 2014 | 624 000 | 624 000 | не уст |

| 2015 | 711 000 | 670 000 | не уст |

| 2016 | 796 000 | 718 000 | не уст |

| 2017 | 876 000 | 755 000 | не уст |

| 2018 | 1 021 000 | 815 000 | не уст |

| Ставки | 22% (сверх лимита 10%) | 2,9% (сверх лимита-взносы не уплачиваются) | 5,1% |

Пример расчета страховых взносов с учетом установленного предела в 2018 году

Ежемесячный доход сотрудника, облагаемый страховыми взносами – 100 000 руб. Соответственно, его годовой доход превышает установленные лимиты и равен 1 200 000 руб. (100 000 х 12 мес.). Рассчитаем страховые взносы за год с учетом предельных лимитов 2018 года.

ПФР: 1 021 000 руб. х 22% = 224 620 руб. – взносы с сумм в пределах лимита. (1 200 000 руб. – 1 021 000 руб.) х 10% = 17 900 руб. – взносы с дохода, превышающего лимит начисления страховых взносов 2018. Итого в ПФР: 224 620 руб. + 17 900 руб. = 242 520 руб.

ФСС: 815 000 руб. х 2,9% = 23 635 руб. – взнос с суммы, не превышающей лимит. С суммы превышающей предельную базу – 385 000 руб. (1 200 000 – 815 000) взнос на соцстрахование начисляться не будет.

ФОМС: 1 200 000 руб. х 5,1% = 61 200 руб. – взнос на медстрахование за 2018 год начисляется на весь доход работника.

Всего страховые взносы в ПФР+ФСС+ФОМС: 242 520+23 635+61 200=327 355 руб.

Еще на эту тему:

Единый социальный страховой сбор (ЕССС) – реформа в области страховых взносов

Фирммейкер, ноябрь 2016 (актуализировано в январе 2018)Анастасия Чижова (Конатова)

При использовании материала ссылка обязательна

Источник: https://firmmaker.ru/stat/faq/baza-dlya-nachisleniya-strakhovykh-vznosov-v-2017-godu-tablitsa

База для начисления страховых взносов

25.12.2014 Страхователи определяют базу для расчета страховых взносов в ПФР, ФФОМС и ФСС нарастающим итогом с начала года в отношении каждого физического лица. Причем при превышении размера предельной величины базы, установленного законодательством РФ, взносы не исчисляются (кроме взносов в ПФР). Так было до 1 января 2015 года.

С этой даты действуют изменения, согласно которым предельная величины базы для расчета взносов определяется по-разному в отношении взносов в ПФР и взносов в ФСС РФ, а для взносов в ФФОМС предельный размер базы, при достижении которого взносы не начисляются, отменен.

О том, что нужно знать бухгалтеру о базе для начисления взносов, в том числе «на травматизм», читайте в статье экспертов «1С».

Содержание<\p>

Базу для начисления взносов определяют только те плательщики, которые производят выплаты физическим лицам (ст. 8 Федерального закона от 24.07.2009 № 212-ФЗ, далее – Закон № 212-ФЗ).

Самозанятые лица (в частности, предприниматели), осуществляющие деятельность единолично, рассчитывают подлежащую уплате за себя сумму взносов в фиксированном размере без определения базы для их начисления (ст. 14 Закона № 212-ФЗ). Подробнее об особенностях расчета взносов самозанятыми лицами см.

статью в справочнике «Страховые взносы на пенсионное, медицинское и социальное страхование» в разделе «Налоги и взносы» в ИС 1С:ИТС.

В базу для расчета взносов включаются те выплаты и вознаграждения в пользу физических лиц, которые для соответствующей категории страхователей выступают объектом обложения взносами. Исключение составляют лишь суммы, поименованные в статье 9 Закона № 212-ФЗ. Они освобождены от начисления взносов (ч.ч. 1, 2 ст. 8 Закона № 212-ФЗ).

О том, какие выплаты облагаются страховыми взносами, читайте в статье.

Базу нужно определять по итогам каждого месяца в отношении каждого физического лица нарастающим итогом с начала года (ч. 3 ст. 8 Закона № 212-ФЗ).

На очередной календарный год законодательно устанавливается предельная величина базы. При этом она предусмотрена в отношении только тех выплат, которые облагаются взносами оп общим тарифам. При начислении взносов с применением пониженных тарифов или взносов в ПФР по дополнительным тарифам предельная база не учитывается.

С 1 января 2015 предельный размер базы определяется отдельно в отношении взносов в ПФР и взносов в ФСС РФ (п. 1 ст. 5, ст. 6 Федерального закона от 01.12.2014 № 406-ФЗ, далее – Закон № 406-ФЗ). С суммы превышения базы:

Для взносов в ФФОМС предельная величина базы с 1 января 2015 года не установлена (пп. «в» п. 3 ст. 5, ст. 6 Закона № 406-ФЗ). Поэтому взносами на обязательное медицинское страхование необходимо облагать все начисления в пользу физических лиц (выступающие объектом обложения взносами в ФФОМС).

Источник: https://buh.ru/articles/documents/39203/

Страховые взносы за работников 2018

ОГЛАВЛЕНИЕ

• Тарифы страховых взносов в 2017 году

• Страховые взносы по договорам ГПХ

• Выплаты, не облагаемые страховыми взносами

• Уплата страховых взносов

• Отчётность в фонды 2017 (скачать бланки РСВ-1 и СЗВ-М в ПФР, а также 4-ФСС)

В 2017 году работодатель уплачивает страховые взносы в размере 30 % от зарплаты работника:

- Пенсионный фонд (ПФР) — 22 %

- Фонд медицинского страхования (ФФОМС) — 5,1 %

- Фонд социального страхования (ФСС) — 2,9 %

Но для некоторых ИП и организаций предусмотрены пониженные тарифы.

Предельная база страховых взносов 2018

С 2016 года установлены новые предельные величины базы для начисления взносов:

- ПФР — 1 021 000 руб. (суммы сверх базы облагаются взносами по ставке 10 %). В 2017 г. было 876 000 руб.

- ФСС — 815 000 руб. (при превышении базы взносы далее не уплачиваются). В 2017 г. было 755 000 руб.

- ФФОМС — предельный размер базы отменён

Тарифы страховых взносов в 2018 году

Взносы по договорам ГПХ

С доходов физлиц, работающих по договору ГПХ (гражданско-правового характера), взносы уплачиваются только в ПФР и ФФОМС.

В соответствии с главой 34 НК РФ взносы в ФСС на случай временной нетрудоспособности и в связи с материнством не начисляются, а на ОСС от несчастных случаев на производстве и профессиональных заболеваний — только если это предусмотрено в договоре ГПХ (Абзац 4 п.1 ст.5 Закон № 125-ФЗ).

Выплаты, не облагаемые взносами

Определённые виды выплат работникам не облагаются страховыми взносами. Например, государственные пособия, компенсационные выплаты, материальная помощь, оплата обучения, выплаты в пользу иностранцев и др. (Подробнее в главе 34 НК РФ).

Уплата

Платежи производятся ежемесячно до 15 числа следующего месяца. Если на последний день платёжного срока выпадает выходной или праздник, уплата переносится на ближайший рабочий день.

https://www.youtube.com/watch?v=IC7ThmPtDug

С 2015 года страховые взносы нужно платить и указывать в отчётности в рублях и копейках.

Оплачивать можно со своего расчётного счёта по платёжному поручению или в Сбербанке.

На сайте налоговой также есть личный кабинет по ИНН, где отражается задолженность и можно распечатать квитанцию. Либо можно в налоговой получить квитанции.

Нажимайте на каждое интересующее поле инструкции, чтоб появилась подробная информация.

С 2014 года все платежи в Пенсионный фонд нужно отправлять одним платёжным документом и

только на страховую часть пенсии.

КБК в платёжном поручении указывается – 182 1 02 02010 06 1010 160.

Теперь не важен год рождения сотрудника. Работники сами выбирают для себя тариф взносов по накопительной части. И в соответствии с этим ПФР сам распределяет взносы от работодателя на накопительную и страховую части пенсии.

КБК в платёжном поручении -182 1 02 02101 08 1013 160.

— Ставка на случай временной нетрудоспособности и в связи с материнством, как уже выяснили, составляет 2,9 %, которая у льготников может быть ещё меньше (см. таблицу).

КБК в платёжном поручении — 182 1 02 02090 07 1010 160.

— Ставка на ОСС от несчастных случаев на производстве и профессиональных заболеваний составляет от 0,2 до 8,5 % в зависимости от класса профессионального риска осуществляемой деятельности.

КБК в платёжном поручении — 393 1 02 02050 07 1000 160.

Отчётность в фонды

С января 2015 года ИП и организации, у которых численность работников свыше 25 человек, сдают отчётность в ПФР и ФСС только в электронном виде с применением Усиленной квалифицированной электронной подписи. Днем представления электронной отчётности считается дата ее отправки.

На бумажном носителе отчётность сдаётся при количестве работников менее 25 человек. Подать её можно следующими способами:

- Лично или через представителя по доверенности

- По почте ценным письмом с описью вложения.

Источник: https://ip-spravka.ru/straxovye-za-rabotnikov

Предельная база по страховым взносам в 2018 году (таблица)

Предельный размер базы для начисления страховых взносов в 2018 году установлен постановлением Правительства РФ от 15.11.2017 № 1378.

Обратите внимание на то, что правила расчета авансов и зарплаты поменялись. Как теперь считать выплаты — читайте в свежем выпуске журнала «Упрощенка». А рассчитать зарплату и аванс по новым правилам вы можете в нашей новой программе «Упрощенка 24/7». Доступ к ней бесплатный на целый год!

Для чего нужна предельная база для страховых взносов в 2018 году

Ежемесячно работодатель производит расчет со своими сотрудниками. Все производимые им выплаты подразделяются на облагаемые и необлагаемые страховыми взносами.

Облагаемые суммы (зарплата, отпускные, прими и др.) формируют базу для начисления страховых взносов.

Каждый год законодательство меняет предельную базу страховых взносов. Это значит, что свыше утвержденного лимита облагать не нужно или ставка будет уменьшаться.

Регрессивная шкала применяется при начислении взносов на обязательное пенсионное страхование.

Для ведения учета взносов воспользуйтесь нашей программой Упрощенка 24/7. Она готовит документы и отчетность взносам в один клик. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Попробовать онлайн

Предельная база для начисления страховых взносов в 2018 году

В связи с проведенной индексацией предельные базы для расчета страховых взносов в 2018 году изменились.

Так, предельная величина по взносам:

Размер лимита для расчета взносов на обязательное медицинское страхование (в ФФОМС) в 2018 году по прежнему не установлен.

Приведем данные за 2017 и 2018 г.г. для сравнения.

Предельная база по взносам на 2018 год (таблица)

| ПФР | до 1 021 000 (включительно) | 22% |

| ПФР | свыше 1 021 000 | 10% |

| ФФОМС | база не установлена | 5,1% |

| ФСС | до 815 000 (включительно) | 2,9% |

| ФСС | свыше 815 000 | 0% |

Предельная база по взносам на 2017 год (таблица)

| ПФР | до 876 000 (включительно) | 22% |

| ПФР | свыше 876 000 | 10% |

| ФФОМС | база не установлена | 5,1% |

| ФСС | до 755 000 (включительно) | 2,9% |

| ФСС | свыше 755 000 | 0% |

Источник: https://www.26-2.ru/art/351650-predelnaya-baza-po-strahovym-vznosam-v-2018-godu-tablitsa

База для начисления страховых взносов и МРОТ в 2018 году для ПФР

Страховые взносы – неотъемлемая часть выплат в пользу различных государственных фондов, которые удерживаются с доходов физических лиц или индивидуальных предпринимателей. Чаще всего вопросами исчисления данных отчислений занимается работодатель, если вы являетесь наемным работником, или сам ИП, если вы зарегистрировали предприятие и сами за себя вносите плату.

Содержимое страницы

Сумма определяется исходя из налогооблагаемой базы и соответствующей процентной ставки по установленному тарифу. Налогооблагаемая база – это совокупность доходов за конкретный налоговый период. Процентная ставка для физических лиц установлена в размере 22%. Для ИП она может быть снижена до 20% или 6% в зависимости от режима налогообложения.

Предельная база для начисления страховых взносов

Налоговая база и порядок исчисления страховых взносов определяется и устанавливается законодательно. Кроме того, законом определены и предельные значения налогооблагаемой базы, при превышении которых сумма страхового взноса рассчитывается по сниженному тарифу:

- для ПФР – 796 000;

- для ФСС – 718 000;

- для ФОМС лимит не установлен.

Суть данного показателя в том, что при превышении указанного лимита, страховой взнос в ПФР будет исчисляться по пониженному тарифу (10%), а в ФСС – не будет взиматься вообще.

В цифровом выражении это выглядит следующим образом:

- ПФР:

- при доходе работника не более 796000 руб. включительно – ставка 22% (для ИП – 22%, 20%, 8%, 6% в зависимости от применяемого режима налогообложения и наличия льгот);

- при превышении дохода работника в 796 000 руб. (для основного режима налогообложения) – ставка 10%.

- ФСС:

- если доходы составили 718 000 руб. или меньше – ставка 2,9% (или 4%, или 0,1%);

- если доходы превысили 718 000 руб. – ставка 0%.

- ФОМС:

- при любых доходах – ставка 5,1% (лимит отменен с 2015 года).

Данный параметр ежегодно меняется, индексируется в соответствии с уровнем роста средней заработной платы. Величина утверждается законодательно и закрепляется в соответствующем документе.

Как самостоятельно рассчитать сумму страховых взносов

Обычно подобными расчетами занимаются бухгалтеры компании работодателя. Но в случае возникновения необходимости самостоятельно рассчитать или проверить начисления, следует воспользоваться следующим алгоритмом действий:

- Определить итог всех начислений на работника начиная с 1 января текущего года.

- Сравнить полученный результат с величиной предельной базы.

- Для вычислений в пределах указанного лимита доходов применить стандартную процентную ставку, а сверхлимита – уменьшенную.

Пример расчетов:

Официальная заработная плата сотрудника складывается из оклада и премиальной части и составляет 83 000 руб. в месяц. В октябре ему начислена сумма в 81 тысяч. Необходимо рассчитать сумму взносов в ПФР за октябрь 2016 года. За период с 1 января по 30 сентября ему было начислено 756 000 руб.

- Для начала определим общий размер начислений: 756 000 + 81 0000 = 837 000.

- Вычислим сумму взносов в ПФР по ставке 22% в пределах лимита: (796000 – 756 000)*22%=8800.

- Определим размер взносов в ПФР по ставке 10% сверх лимита: (837000-796000)*10%=4100.

- ИТОГО: 8800 + 4100 = 12 900 рублей.

Что касается отчислений в ФСС, то в октябре они не начисляются. За период с января по сентябрь заработная плата сотрудника превысила значение в 718 000 (величина предельной базы для ФСС), поэтому расчеты ведутся по ставке 0%.

Отчисления в ФОМС составят 81 000 * 5,1% = 4131 руб.

Чтобы правильно рассчитать, необходимо знать, какие выплаты учитываются в определении совокупности доходов, а какие нет. Полный перечень установлен в ст. 9 ФЗ №212.

- заработная плата за отработанные часы;

- стимулирующие выплаты – проценты, надбавки, премии;

- компенсации (например, за неистраченные отпускные дни);

- заработная плата в натуральном выражении при предоставлении документов, подтверждающих стоимость товаров;

- гонорары за исполнение авторских заказов (в сумме, обоснованной документально);

- оплата труда по ГПХ;

- выходное пособие, размер которого составляет трехкратную сумму ежемесячной заработной платы или более (для работников крайнего севера или приравненных территорий — шестикратную).

- пособие по больничному отпуску;

- пособие по беременности, родам и уходу за ребенком;

- компенсации на проживание, питание, спецодежду, дополнительное обучение и повышение квалификации, по возмещению за нанесенный вред здоровью;

- выплаты, предназначенные для покрытия расходов по ГПХ;

- любые виды материальной помощи до 4000 рублей;

- компенсация командировочных расходов;

- доходы иностранцев;

- иные виды государственных пособий.

Если индивидуальный предприниматель работает без сотрудников, то он также должен платить отчисления в ПФР, в ФСС и ФОМС, но за себя.

В данном случае сумма взносов в ПФР будет фиксированной и составит в 2018 году:

- 23 400;

- плюс 1% от доходов, превысивших 300 000 руб. (но не более 154 851,84)

ВАЖНО: при определении данной суммы учитывается МРОТ в 2018 году, а не величина налогооблагаемой базы в ПФР.

Фиксированный размер взносов для ИП за себя рассчитывается по формуле: МРОТ*26%*12,

где МРОТ – минимальный размер оплаты труда, 26% — ставка по тарифу, определенный для индивидуальных предпринимателей, 12 – количество месяцев в году.

Мрот в пфр в 2018 году

Величина минимального размера оплаты труда определяется на государственном уровне и закрепляется законом. Значение данного параметра часто учитывается в составе формул для вычисления различных видов налогов, штрафов, сборов, пособий и так далее.

МРОТ – это размер минимальной заработной платы, которая должна быть выплачена работнику при одновременном соблюдении двух условий: если он выполнил норму рабочего времени и исполнил свои обязанности в полном объеме.

Официальный доход работника – начисленная заработная плата. Обычно данное значение берется для отчета, так как МРОТ должен быть соблюден. Но с начисленных денег удерживаются налоги. Поэтому часто люди получают на руки сумму меньше минимального размера оплаты труда.

Мрот в пфр в 2018 году установлен на уровне 7500 рублей. Эта величина закреплена федеральным законом от 02.06.2016 №164 ФЗ, которая подтверждает внесение изменений в ранее принятый закон о «Минимальном размере оплаты труда».

ВАЖНО: с 1 января 2018 года действовало другое значение МРОТ – 7500 рублей.

В связи с увеличением значения МРОТ, ожидается и увеличение размеров страховых взносов ИП за себя. Но на данный момент увеличение размера фиксированных страховых взносов не произошло, так как в расчет принимаются значения, принятые с начала года.

Источник: https://investingclub.ru/nalogooblagaemaya-baza-pfr-i-mrot.html