Образец заполнения нулевой единой упрощенной налоговой декларации в 2018 году — кто сдает, по КНД 1151085, для ИП

Лайк 0 53

По разным причинам юридические лица и ИП могут не вести деятельность в один из налоговых периодов. В подобных случаях нет необходимости сдавать нулевую отчетность по каждым налоговым взносам.

Допустимо предоставить в ФНС только одну декларацию, заполненную по упрощенной схеме. Как заполнить такую отчетность? И в какой срок нужно подать декларацию?

Что это такое

НК РФ не устанавливает понятия нулевой отчетности. На практике такая декларация подразумевает наличие нулевых показателей за расчетный период.

Выделяется два вида нулевых показателей:

- Нулевая отчетность по фактической деятельности предприятия, то есть отсутствие доходов и расходов. А значит, налог не может быть начислен.

- Нулевая сумма налогового сбора в случаях уменьшения размера налога к оплате из расчета суммы доходов.

Вид, содержание и подача нулевой декларации напрямую зависит от варианта налогообложения, выбранного предпринимателем.

По факту такая декларация также является нулевой отчетностью, так как не содержит операций по получению прибыли. ЕУД может быть использован исключительно в случаях приостановки предпринимательской деятельности и при отсутствии любых операций с налогами.

Кто сдает

Нулевую отчетность могут сдавать предприятия или ИП, которым нечего отразить в налоговой декларации за расчетный период. Обычно такая ситуация возникает в момент временного прекращения деятельности компании, не требующая закрытия юридического лица.

Отчет сдается не только в случаях отсутствия доходов, но и в случаях отсутствия кассовых операций, составления актов выполненных работ и других накладных.

Форма ЕУД является не обязательной. Декларация может быть подана в стандартном виде действующей системы налогообложения.

Использование упрощенной формы отчетности, как и другие льготные режимы, подразумевает соблюдение стандартных требований и условий, которые устанавливаются законодательством и оговорены в Налоговом кодексе.

Главные требования:

- отсутствие объекта, который формирует налоговую базу, а также любых операций, связанных с этим объектом;

- полная заморозка движения средств на активных счетах компании. Даже минимальная сумма станет причиной необходимости сдать отчетность в установленном порядке.

Несмотря на это, требования имеют некоторые нюансы и ограничения. Так, в случае ошибочного перевода средств на расчетный счет ИП или предприятия. В таком случае можно использовать ЕУД, если доказать ошибку перевода.

Если ИП или руководитель организации не уверен, что операции по расчетному счету за налоговый период проводились, то следует обратиться в банк с просьбой предъявить соответствующую выписку.

Движением средств считается также оплата услуг банка за пользование индивидуальным счетом или произведение выплаты через кассу единственному сотруднику предприятия. Как правило, в подобных случаях нулевая отчетность не принимается.

Какие налоги заменяет

ЕУД может заменять декларации по следующим налоговым сборам:

- налог на добавленную стоимость;

- налог на прибыль;

- НДФЛ;

- УСН;

- ЕСХН.

Исключение составляют сборы, отчетный период которых равняется месяцу. Сюда входят любые акцизы, активы игрового бизнеса и налог на добычу полезных ископаемых.

Важно, что использование ЕУД – право предприятия, а не обязанность. Значит, даже при нулевой отчетности предприниматель вправе предъявить обычный вариант декларации без использования упрощенной системы.

Правила заполнения

Декларация упрощенной формы установлена Приказом Минфина № 62н (форма по КНД 1151085).

При заполнении формы ЕУД важно соблюдать требования ФНС:

- декларация заполняется в электронном виде или от руки на специальном бланке;

- при ручном заполнении можно использовать только черную или темно-синюю пасту;

- данные должны быть внесены в форму исключительно печатными буквами;

- исправление ошибок допустимо путем зачеркивания тонкой линией и внесения новых данных;

- использование корректора или другой замазки, а также сплошное зачеркивание информации при заполнении не допустимо.

Форма упрощенной декларации содержит 2 листа, первый из которых предназначен для ИП или организаций, а второй заполняется только при необходимости указания дополнительных данных о физическом лице.

Нюансы заполнения титульного листа единой упрощенной отчетности:

- Указать ИНН юридического лица и КПП (только для организаций).

- Указать номер корректировки. Если декларация подается первично, то нужно использовать номер «0 — -». При подаче уточненной декларации использовать порядковый номер.

- Указать налоговый период, за который подается отчетность. Например, за год или 1 квартал.

- Указать отчетный период.

- Указать название и код налогового органа, в котором ИП или организация платит налоги.

- Внести код по месту предоставления ЕУД. Варианты кодов указаны в таблице:

- Указать код ОКАТО, присвоенный при регистрации.

- Заполнить блок «налогоплательщик» в соответствие с паспортными данными физического лица, являющегося ИП или руководителем организации.

- Подтвердить полноту и корректность указанных сведений.

- Указать лицо, заполняющее декларацию. Если заполнением занимается сам предприниматель, то использовать код «1». Если отчетность подает доверенное лицо, то используется код «2».

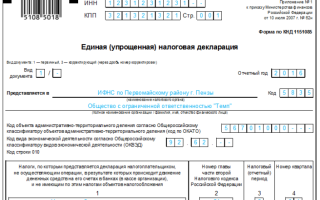

Образец заполнения нулевой единой упрощенной налоговой декларации:

Этапы заполнения первого раздела:

- Указать код ОКТМО.

- Указать КБК.

- Остальные разделы не заполняются. Прочерки должны быть проставлены во всех свободных полях.

Образец заполнения раздела:

При заполнении декларации также необходимо указать контактные данные ИП или руководителя организации. Документ также должен быть подписан генеральным директором или его доверенным лицом и иметь печать организации.

Документ должен быть подготовлен в двух экземплярах, один из которых передается в налоговый орган, а второй сохраняется у налогоплательщика. На второй копии должна быть проставлена печать о приеме декларации.

Сроки подачи

Упрощенная декларация сдается в те же сроки, что и стандартные отчетности. Отчетный период устанавливается ОСНО или другой системой налогообложения. Стандартный срок сдачи – в течение 20 суток с момента окончания отчетного периода, который может быть рассчитан за квартал, год, 6 и 9 месяцев.

В определенный случаях отчетность подается только за календарный год, в частности при работе по УСН или подаче отчетности по годовому доходу.

При сдаче декларации ежеквартально законодательством РФ предусмотрены такие даты:

| 1 квартал | Не позднее 20 апреля |

| 2 квартал | Не позднее 20 июля |

| 3 квартал | Не позднее 20 октября |

| 4 квартал | Не позднее 20 января |

Если последний день сдачи отчетности является выходным или праздничным днем, то срок продлевается до первого рабочего дня, следующего за выходными.

На практике полное отсутствие доходов и финансовых операций для ИП или организаций встречается не так часто. Поэтому нулевую отчетность по ЕУД могут сдавать не все налогоплательщики, а только те, у кого достаточно оснований для использования такой формы.

Несмотря на это, форма ЕУД удобна для вновь открывшихся компаний, которые не успели начать предпринимательскую деятельность, а отчитываться по уплаченным или неуплаченным налогам обязаны в любом случае.

Видео по теме:

Источник: https://juristampro.ru/obrazec-zapolnenija-nulevoj-edinoj-uproshhennoj-nalogovoj-deklaracii/

Форма единой нулевой упрощенной налоговой декларации по КНД 1151085 в 2018 году — образец, скачать, заполнения

В 2018 году налоговая РФ решила нести существенные изменения в порядок предоставления нулевой декларации, в частности, речь идет о подаче документа в электронном виде.

Следующим шагом будет замена в документе такие графы, как данные ОКАТО на ОКТМО. В текущем году станет доступно использование ЕУД по УСН.

Обо всех нововведениях поговорим дальше в содержании. Расшифруем некоторые пункты в декларации, для более простого понимания ее заполнения.

Единая декларация подается в следующих случаях:

- на налог на прибыль от организации или ИП;

- НДФЛ, который предоставляют только предприниматели;

- НДС.

- УСН.

Сам документ содержит в себе только два листа — титульный, которым пользуются только организации и предприниматели, и второй — для физических лиц.

Налоговая система требует ответственности от своих налогоплательщиков. Но вопрос ответственности довольно неоднозначный.

За несвоевременную сдачу декларации ФНС может применить ответственность по ст. 126 НК РФ, размер штрафа около 200 руб.

В то же время, Минфин не утвердил этот документ, как обязательным, потому на фоне этого продолжают ходить споры. Налоговая служба, наоборот, требует документ в любом случае.

В каком случае подается

Налоговая декларация, как правило, сдается в налоговую службу по общей системе налогообложения. Но и то, редко так, поскольку практически не существует таких компаний или предпринимателей, у которых отсутствовали бы какие-то расходы, иные денежные операции.

Для примера, минимальные расходы могут в любом случае касаться расходов на открытый банковский счет.

В текущем 2018 г. декларации сдаются по новым правилам, а именно, через электронную форму при наличии усиленной цифровой подписи.

Как выглядит образец

Очень важно при заполнении очередной декларации соблюдать грамотность и учитывать некоторые нюансы, а именно:

| Первая страница | ЕУД заполняется только предпринимателями и организациями (вторую не нужно) |

| Вторая страница | Предназначена для заполнения физическими лицами, но не состоящим в статусе ИП |

Также они заполняют и первую страницу:

| Правильно отметьте свои реквизиты | ИНН, КПП, ОКТМО, ОКВЭД, наименование организации или ФИО, если предприниматель |

| Налоги (их названия) перечисляются на первой странице в гр.1 ЕУД в том же порядке, в которой они перечислены в НК РФ | Менять последовательность не разрешается |

| Гр.2 отображает номер той главы в НК РФ | Которая регламентирует данный тип налога |

| Гр.3 отображает налоговый период | За который и предоставляется отчет |

| Гр.4 отображает в цифровом значении отчетный период | Например, кварталы 0102/0304 |

| Подписывать ЕУД тоже нужно правильно | Если ее предоставляет физлицо, то только его личная подпись |

Если декларацию предоставляет организация, то необходима подпись руководителя (директора) или уполномоченного на то его представителя.

Сроки предоставления отчета

ЕУД, как многие декларации, необходимо сдавать вовремя и по адресу. В данном случае, ЕУД нужно предоставлять в налоговую инспекцию за адресом нахождения организации, либо если декларация идет от физического лица, то за адресом его регистрации (проживания).

По срокам имеется тоже четкие грани, так ЕУД положено сдавать до 20-го числа того месяца, который идет следом за оконченным отчетным периодом. Это могут быть как кварталы, так и полугодия, девять месяцев, год.

Разрешается сдавать ЕУД «нулевикам» один раз в год, об этом говорил Минфин РФ в содержании письма №АС-3/12847 от 08 августа 2011 г.

Однако, с одной стороны не целесообразно такое, поскольку нулевики и так ничего не платят, никакие сборы и налоги. Им достаточно сдавать просто нулевую декларацию УСН.

Как правильно заполнить бланк

Упрощенную декларацию можно сдавать при исполнении некоторых условий со стороны налогоплательщика:

| У компании или у предпринимателя отсутствуют за весь отчетный период какие-либо денежные операции (на счетах, по кассе и т. д.) | Как правило, такое бывает, если компания только открылась, либо временно приостановила свою практику |

| Отсутствует сам объект налогообложения | По которому полагается оплата (недвижимость и т. д.) |

Одна общая нулевая декларация позволяет объединить несколько нулевых отчетов по объектам налогообложения, если таковы имеются. Вместо кипы бумаг, сдается одна декларация.

Как правильно ее заполнить? Поскольку данная форма декларации уже работает более 10 лет, то вполне каждый с ней сталкивался. Бланк декларации по ЕНВД можно скачать здесь.

Но, для кого-то она и новая. Заполнить документ труда не должно составить, так как расчетов нулевка не предполагает никаких, основное требование заключается при правильном заполнении титулки.

Заполнять документ разрешается как ручным способом (черная или синяя паста), так и машинным (по компьютеру и распечатать).

Важно очень, чтобы в документе отсутствовали какие-либо марки, поправки, зачеркивания и т. п. Такой документ в ФНС не примут.

Титульный лист

Рекомендации к заполнению декларации:

| ИНН | Заполняется всеми без исключения. Содержит 10 знаков для организации, в таком случае, в первых двух клеточках проставляются 0. Все клетки должны быть заполнены |

| КПП | Для юрлиц |

| Вид документа | Отображает порядок подачи документа в ФНС. Например, для первого раза ставится 1, для последующего — номер по-порядку. Если декларация подается с уточнениями — номер 3, за ней идет порядковый номер того отчета, по которму следует уточнение |

| Отчетный год | Год отчетного периода |

| Орган ФНС | Отделение, к которому причастен налогоплательщик и куда он предоставляет этот документ |

| Наименование организации | Для организаций полная расшифровка названия, в том числе и аббревиатуры. Для предпринимателя достаточно ФИО |

| ОКАТО | Идентично для кода ОКТМО. Обычно код длиннее 11 символов, но если короче, то в последних клеточках проставляются нули |

| ОКВЭД2 | Код можно отыскать в выписке из ЕГРЮЛ для юридических лиц, либо в ЕГРИП для предпринимателей |

| Налоги — тип налога, по которому предоставляется отчетность | Если налогов не один, а несколько, то прописываются они в той последовательности, как содержится в НК РФ (сказано выше) |

| Номер главы | Отображает номер главы по типу налогу в НК РФ |

| Налоговый период | Для квартального периода знак 3, для годового — 3 (1-й кварт.), 6 (полгода), 9 (9 мес.), 0 (год) |

| Номер квартала | Для ЕУД за год после остается пустым, если ЕУД квартальное, то значения 001/002/003 |

| Номер телефона | Контактный номер телефона налогоплательщика, который предоставляет отчет. Номер прописывается без знака плюс, с кодом страны |

| Количество листов | Значение 001 прописывают только ИП и юрлица, которые заполнили первую страницу ЕУД. Значение 002 предназначено только для физлиц |

Второй лист

Повторимся, что вторая страница единой упрощенной нулевой декларации предназначается только для физических лиц, но которые не состоят в статусе индивидуального предпринимателя.

Они заполняют обе страницы, в отличие от организаций или ИП, которым отведена только первая страница документа.

Физлицам разрешается не указывать свой ИНН (по личным соображениям), но вместо этого они должны заполнить вторую страницу декларации. Там они полностью отображают свои индивидуальные данные, сведения о себе.

Сложностей при заполнении этой части документа обычно не возникают. Но стоит все же обратить внимание на графу «Код документа, подтверждающего личность».

Узнать, какой код нужно ввести, стоит обратиться к Приложению 2 данного документа. Приложение 2 и его коды:

| 10 | Паспорт иностранного гражданина |

| 12 | ВНЖ в РФ |

| 14 | Временное удостоверение личности гражданина РФ |

| 21 | Гражданский паспорт РФ |

| 03 | Свидетельство о рождении лицам до 14 лет |

| 23 | Свидетельство о рождении иностранного гражданина |

Данные сведения можно найти содержании НК РФ.

Что делать, если была допущена ошибка

Рассмотрим ситуацию, когда организация подала декларацию в налоговую с нулем, но позже было обнаружено некое движение средств по банковскому счету или кассе, либо объект налогообложения. Что тогда делать?

Незамедлительно нужно подать повторную декларацию, но с отметкой уточнения. Тогда в бланк ЕУД дополнительно будет прописываться номер корректировки.

Видео: советы для новичков

Отдельно просто по ЕУД общей уточнение не подается, только по конкретным объектам, движению средств, т. е. именно по отмеченной ошибке.

Более расширенным стал доступ к использованию единой нулевой упрощенной декларации, в частности, для УСН.

Наличие всего двух листов позволяет избежать кипы бумаг, а самое главное достоинство — возможность объединить несколько отчетов в один.

В большей степени, такой декларацией пользуется при старте своей деятельности компании, организации, предприниматели, пока оборота средств еще не наблюдается или отсутствует объект для налогового вычета.

[su_quote]

Если декларация была подана по ошибке, то можно подать повторную с уточнением и его исправят.

Источник: https://zanalogami.ru/forma-edinoj-nulevoj-uproshhennoj-nalogovoj-deklaracii-po-knd-1151085/

Нулевая декларация

1

Часто так случается, что в начале деятельности, после регистрации ООО или ИП, в течение нескольких отчетных периодов не получается начать свой бизнес. В результате чего расходы есть, а доходов нет. Или нет никаких хозяйственных операций.

И тут возникает вопрос: «Надо ли отчитываться при отсутствии деятельности в налоговые органы, в Пенсионный фонд?» Ответ однозначный – обязаны отчитаться в соответствующие сроки, представив нулевые декларации или расчеты, чтобы не получить штраф. Это касается всех налогоплательщиков и организаций, и ИП, на какой бы системе налогообложения они не находились.

Сам факт отсутствия деятельности нарушением не является. А вот за непредставление (несвоевременное представление) нулевых деклараций предусмотрены штрафы в размере 1000 руб.

2

Нулевую декларацию по УСН должны сдавать ООО и ИП по форме КНД-1152017. Она предполагает наличие нулевой книги учета доходов и расходов. Расходы, отраженные в КУДиР, вы можете показать в декларации по УСН с объектом (Доходы минус расходы) и затем перенести их на следующий период. КУДиР в налоговой инспекции не регистрируется.

Нулевая декларация подается, если в течение отчетного года деятельность была, но не было дохода или по вновь зарегистрированной организации или ИП, финансово-хозяйственная деятельность у которых, не велась.

3

Первая страница декларации не вызывает никакой сложности при заполнении. В ней указываются ИНН и КПП (ИП указывают только ИНН).

Далее ставится номер корректировки – «0», налоговый период – «34», отчетный год – указывается год подачи декларации, код налогового органа ставится – 4 первые цифры ИНН. Указывается ФИО ИП или наименование организации.

В графе «ОКВЭД» указываются данные Росстата. В конце страницы указывается ФИО директора, дата, подпись и печать (при ее наличии).

На странице 2 декларации почти во всех строках ставится прочерк, за исключением следующих строк:

- 001 — прописывают «1» или «2» (зависит от объекта налогообложения).

- 010 — указывают код ОКТМО.

- 020 —сумма авансового платежа, не позднее 25 апреля

- 080 — данные соотносят со строкой 020.

На странице 3 декларации ставятся прочерки во всех строках кроме стр.201, где указывается ставка налога (6 или 15 в зависимости от региона).

ИНН и КПП указывается на каждой странице декларации.

4

Cдается один раз в год. Срок сдачи для ООО до 31 марта, для – ИП до 30 апреля.

5

Никакого образца нулевой декларации ЕНВД не существует, так как законодательством не предусмотрено сдавать такие декларации. Если нет деятельности, подпадающей под ЕНВД, тогда налогоплательщик снимается с учета как плательщик ЕНВД. Для этого надо заполнить заявление по форме ЕНВД-3 для ООО или ЕНВД-4 для ИП. Но при этом у него есть право перейти со следующего месяца на УСН.

6

Организации и ИП, находящиеся на ОСНО, обязаны сдавать единую (упрощенную) налоговую декларацию по форме КНД-1151085 за тот квартал, в котором по кассе и по расчетному счету не было движений, а также не было земли и транспорта и других объектов налогообложения. Данный факт отслеживается налоговыми органами. По всем налогоплательщикам, сдавшим такую декларацию, налоговый орган запрашивает в банках движение по расчетным счетам.

7

Страница 1 декларации.

В ней указываются ИНН и КПП (ИП указывают только ИНН).

Далее ставится вид документа – «1»- первичный, отчетный год – указывается год подачи декларации, код налогового органа ставится – 4 первые цифры ИНН. Указывается ФИО ИП или наименование организации.

Коды ОКТМО указываются для каждого региона свои. В графе «ОКВЭД» указываются данные Росстата. В конце страницы указывается ФИО директора, дата , подпись и печать (при ее наличии).

Далее заполняется таблица, в которую включаются все нулевые налоги: В первой графе указываются налоги: НДС, налог на прибыль, налог на имущество. НДФЛ сюда не включается. Во второй графе указывается глава НК РФ, в третьей – налоговый (отчетный период) и в четвертой – номер квартала.

Организации вместе с единой (упрощенной) декларацией сдают бухгалтерскую отчетность: баланс и отчет о прибылях и убытках.

Обозначения: Налоговый отчетный период: 3 – для квартала, 0 – для года.

https://www.youtube.com/watch?v=k77DWMDARDI

Налоговый период по налогу – календарный год, с отчетными периодами: квартал, полугодие и девять месяцев, то налоговый (отчетный) период отражается – за квартал – 3; – полугодие – 6; – 9 месяцев – 9; – год – 0.

Страница 2 – предназначена для физических лиц без ИНН.

8

Сдается ежеквартально в сроки:

- 1 квартал – до 20.04,

- 2 квартал – до 20.07,

- 3 квартал – до 20.10,

- 4 квартал – до 20.01.

Если появится хоть одна операция по кассе, расчетному счету или появятся объекты налогообложения (земля, транспорт и т.д.), то отчитываться придется по каждому налогу в отдельности.

9

Организации и ИП находящиеся на ОСНО обязаны сдавать нулевые декларации по форме КНД-1151001 при отсутствии объектов налогообложения и вычетов по НДС. Начиная с 2015 года нулевую декларацию нужно сдавать электронным способом.

10

В декларации заполняются только стр.1 и стр.2. В ней указываются ИНН и КПП для организации, ИП указывают только ИНН. Код по месту постановки – 400, Код налогового периода: 1 квартал -21, 2 квартал – 22, 3 квартал – 23, 4 квартал – 24.

Коды ОКТМО у каждого региона свои, КБК по НДС- единый по России.

11

Сдается ежеквартально в сроки:

- 1 квартал – до 20.04,

- 2 квартал – до 20.07,

- 3 квартал – до 20.10,

- 4 квартал – до 20.01.

12

Организации на ОСНО, имеющие движение по счетам, при отсутствии облагаемого дохода и расхода, сдают нулевые декларации по налогу на прибыль по форме КНД 1151006.

13

В декларации заполняются только Титульный лист, стр.2,3 Раздел 1 (1.1, 1.2) и Лист 02.

Если налогоплательщик не исчисляет ежемесячные авансовые платежи налога на прибыль, то Подраздел 1.2 Раздела 1 (стр.3) не представляется.

Обозначения:

Коды по месту нахождения (учета):

- 213 – по месту учета крупнейшего налогоплательщика;

- 214 – по месту нахождения российской организации;

- 221 – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс;

- 245 – по месту постановки на учет в налоговом органе иностранной организации;

- 281 – по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога).

Коды ОКТМО для каждого региона свои, КБК Налога на прибыль у всех одинаковый.

Коды при реорганизации, ликвидации:

- «1» – для преобразования;

- «2» – для слияния;

- «3» – для разделения;

- «4» – для присоединения;

- «5» или прочерк – для разделения с одновременным присоединением.

14

- 1 квартал – до 28.04

- 2 квартал – до 28.07

- 3 квартал – до 28.10

- 4 квартал – до 28.03.

Коды налоговых периодов (нарастающим итогом):

- 21 – 1 квартал,

- 31 – Полугодие,

- 33 – 9 месяцев,

- 34 – Год.

- 50 – При ликвидации

15

ИП, находящиеся на общем режиме, обязаны сдавать Декларацию 3-НДФЛ по форме КНД-1151020 при наличии движения по счетам, но при отсутствии облагаемого дохода и расхода.

16

В декларации заполняется только стр.1 и стр.2, все остальные разделы и листы (раздел 1, раздел 6, лист А, лист Б, листы В, Г1, Ж1) остаются пустыми.

Обозначения.

Коды категории налогоплательщика:

- 720 – ИП;

- 730 – нотариус;

- 740 – адвокат;

- 760 – иное физическое лицо;

- 770 – ИП глава крестьянского (фермерского) хозяйства.

Код страны: Код 643 – Россия. Код вида документа: Код 21 – паспорт.

Налоговый период (код): 34 (при ликвидации-50).

17

Декларация сдается 1 раз в год, до 30 апреля, года следующего за отчетным. При снятии с учета ИП декларация сдается за неполный год.

У ИП есть обязанность одновременно с 3-НДФЛ сдать в налоговый орган 4-НДФЛ, где указывается сумма предполагаемого дохода на год. Если в текущем периоде не подтвердится ожидаемый доход более чем на 50%, то сдается новая декларация 4-НДФЛ.

18

Организации, находящиеся на ОСНО, обязаны сдавать нулевой баланс и нулевой отчет о прибылях и убытках по форме КНД-0710099.

19

Абсолютно пустым баланс не бывает, поскольку в момент создания ООО формирует уставный капитал. Например, уставный капитал ООО равен 15000 руб. Тогда в зависимости от способа формирования уставного фонда, баланс будет выглядеть следующим образом.

- Уставный фонд сформирован материалами: В активе баланса по стр. 1210 (Запасы) -15, по стр.1200 (итого по разделу 2) – 15, по стр. 1600 (Баланс) 15;

В пассиве баланса по стр.1310 (Уставный капитал) ставим 15, по стр. 1300 (Итого по разделу 3) -15, и по стр. 1700(Баланс) тоже ставим 15. - Уставный фонд сформирован денежными средствами: В активе баланса по стр. 1250 (Денежные средства) -15, по стр.1200 (итого по разделу 2) – 15, по стр. 1600 (Баланс) 15;

В пассиве баланса по стр.1310 (Уставный капитал) ставим 15, по стр. 1300 (Итого по разделу 3) -15, и по стр. 1700(Баланс) тоже ставим 15.

ИНН и КПП проставляются на всех страницах. На титульном листе указывается код ОКПО (вид деятельности), форма собственности (по ОКФС), организационно-правовая форма (по ОКОПФ). Единица измерения: тыс. руб. (код по ОКЕИ 384). Все остальные строки баланса ставятся с прочерком, за исключением выше указанных строк, относящихся к уставному капиталу.

20

Нулевой баланс сдается ежеквартально в сроки:

- 1 квартал – до 30.04

- 2 квартал – до 30.07

- 3 квартал – до 30.10

- 4 квартал (годовой) – до 30.03.

Как уже было отмечено ранее, полностью пустым баланс быть не может. За несвоевременное представление баланса предусмотрен штраф в размере 200 руб.

21

ИНН и КПП проставляются на всех страницах. На титульном листе указывается код ОКПО (вид деятельности), форма собственности (по ОКФС), организационно-правовая форма (по ОКОПФ). Единица измерения: тыс. руб. (код по ОКЕИ 384). Все строки в отчете указываются с прочерками.

22

Нулевой отчет сдается ежеквартально в сроки:

- 1 кв. – до 30.04

- 2 кв. – до 30.07

- 3 кв. – до 30.10

- 4 кв. (годовой) – до 30.03.

За несвоевременное представление нулевого отчета о прибылях и убытках предусмотрен штраф в размере 200 руб.

23

Никакого образца нулевой декларации 2-НДФЛ не существует, так как законодательством не предусмотрено сдавать такие декларации.

А вот сообщить причину неначисления и невыплаты заработной платы налоговые органы требуют. Письмо составляется в произвольной форме на имя начальника инспекции в 2-х экз.

Текст, примерно такой: «В связи с отсутствием портфеля заказов и проведением подготовительных работ по организации бизнеса, хозяйственные операции не проводились, заработная плата не начислялась, движение по расчетному счету отсутствует. Планируется начать деятельность со следующего года».

Налоговый орган, получив такое письмо, будет считать вашу организацию действующей и не будет принимать меры по принудительной ликвидации вашей фирмы.

24

Если ИП не осуществляет деятельности, не имеет работников, все равно он должен платить фиксированные взносы в Пенсионный фонд за себя. При этом отчет в ПРФ сдавать не нужно.

В отличии от ИП директор в организации является работником и за него надо отчитываться даже при условии неначисления зарплаты. То есть, нужно сдавать нулевую отчетность РСВ-1, 4-ФСС.

25

Если у организации нет в собственности облагаемого имущества, она не признается плательщиком налога на имущество организаций и не обязана сдавать нулевую декларацию по налогу на имущество.

Если у организации нет в собственности или в пользовании земельных участков, то она не обязана сдавать нулевую декларацию по земельному налогу.

[su_quote]

Если у организации нет в собственности транспортных средств, поставленных на учет в ГИБДД, то она не обязана сдавать нулевую декларацию по транспортному налогу.

Отсюда вывод по всем остальным налогам, не перечисленным в настоящей статье, при отсутствии объектов налогообложения не возникает обязанность представлять нулевые декларации.

Сервисы для ИП, ООО и бухгалтеров

Проверка контрагентов онлайн

Интернет-бухгалтерия для малого бизнеса

Регистрация ИП и ООО. Подготовка документов

Нашли ошибку в статье, или хотите дополнить свежей информацией?

Напишите нам, мы обязательно поправим

Источник: https://nalogovaya.ru/article/bukhgalterskiy-uchet/nulevaya-deklaraciya

Нулевая декларация ИП: на ОСНО, УСН, ЕНВД, порядок заполнения, как подать, сроки предоставления, форма и образец заполнения

У каждого бывают периоды, когда требуется остановиться, оглянуться назад, оценить пройденный путь и спроецировать новые возможности. Зачастую этого требует и бизнес. Главное — грамотно подготовить такой бизнес-отпуск. Не упускать из-под контроля все формальности, которые нужно выполнить, и освободить время для правильного оформления дел.

Перерыв в бизнесе ИП — за что платим, как отчитываемся

Бывают жизненные ситуации, когда человек, зарегистрированный в качестве частного предпринимателя, вынужден на время отложить свой бизнес. Причины могут быть разными: другая временная работа, уход за близкими, необходимость собственного лечения или просто хочется отдохнуть.

В любом случае замораживание коммерческой деятельности следует выполнить правильно, чётко понимая свои права и обязанности как налогоплательщика. Это позволит избежать многих проблем, штрафов и разбирательств с налоговиками.

Ключевые вопросы, которые встают на данном этапе:

- должен ли ИП платить налоги и за что;

- от каких платежей государство освобождает неработающих предпринимателей;

- какие взносы будут отменены только после полного закрытия бизнеса;

- как отчитываться перед налоговой службой и внебюджетными фондами в период, когда бизнес-деятельность не осуществляется.

Если говорить об обязательных платежах недействующего ИП, то нужно знать, что, даже не занимаясь бизнесом, предприниматель обязан делать отчисления как самозанятый гражданин в Пенсионный фонд РФ, а также в Фонд обязательного медицинского страхования.

Обязанность по уплате страховых взносов вступает в силу с момента регистрации ИП и прекращается только в момент официального закрытия частного бизнеса.

С 2018 года меняется порядок определения размера фиксированного платежа ИП — теперь этот размер не будет привязан к МРОТ:

- Размер фиксированного платежа ИП в 2018 году по взносам на обязательное медицинское страхование составляет 5 840 руб. (пп. 2 п. 1 ст. 430 НК РФ).

- Все ИП, независимо от размера полученного в 2018 году дохода, должны перечислить взнос на ОПС за себя в размере 26 545 руб. (пп. 1 п. 1 ст. 430 НК РФ).

Таблица: КБК для страховых взносов ИП с 01.01.2017

Есть некоторые послабления по вопросу приостановления оплаты страховых взносов. Они напрямую зависят от причины, по которой бизнесмен сворачивает своё дело. Однако чтобы приостановить выплаты в страховые внебюджетные фонды, нужны веские основания:

- уход за ребёнком до полутора лет, инвалидом первой группы или престарелым человеком старше 80 лет;

- невозможность вести бизнес в регионе, где с семьёй проживает предприниматель (например, войсковые части, заграница);

- служба по призыву.

Все остальные предприниматели не освобождаются от пенсионных сборов, а также взносов на обязательное медицинское страхование.

приостановка страховых выплат ИП возможна, но для неё нужны веские основания

Что касается налоговой отчётности в период отсутствия бизнес-деятельности ИП, ответ однозначный — декларации по итогам отчётного периода предоставлять нужно. Это не зависит от того, на какой период приостановлена деятельность (несколько месяцев или лет). Пока предприниматель не вычеркнут из единого реестра предпринимателей (ЕГРИП), это основная обязанность ИП.

Данные требования закреплены в статье 289 НК РФ «Налоговая декларация».

В ней законодательно установлено, что своевременная сдача расчёта по декларированию налога — прямая обязанность всех ИП, независимо от того, должны ли они выплачивать налоги или авансовые платежи, ведут ли они свою деятельность или просто числятся предпринимателями.

Каждый частный бизнесмен по истечении отчётного налогового периода, который устанавливается системой налогообложения, должен сдать декларации по всем закреплённым за этой системой (и видами деятельности ИП) налогам.

Главная цель предоставления нулевой декларации — подтверждение права ИП не выплачивать налоговые сборы. Нулевая декларация может быть применена только в случаях, когда ИП не получал дохода, не проводил расчётные операции, то есть не было движения денежных средств ни на расчётных счетах в банках, ни по кассе. Этот факт будет главным обоснованием временной остановки бизнеса.

Нулевая отчётность на бизнес-каникулах предусмотрена почти для всех налоговых режимов, за исключением:

- патентной системы — потому что по ней просто нет отчётности;

- налога на вменённый доход — так как это не подразумевается самой системой налогообложения, даже если просто разобраться в понятиях: налог вменён на доход, нет дохода — не работает система.

Для декларантов, которые не осуществляют частную коммерческую деятельность, по каждому налоговому режиму существуют свои нулевые декларации.

Декларирование налогов обязательно даже при нулевых показателях деятельности ИП

Нулевая отчётность по ОСНО

Разберём пример с общим налоговым режимом (ОСНО), так как он наиболее сложный, в том числе и по нулевой отчётности.

Когда ИП работает на ОСНО, он должен выплачивать в бюджет 2 основных налога:

- налог на добавленную стоимость — если проводятся сделки, облагаемые НДС;

- НДФЛ — если в отчётный период предпринимателем был получен доход и (или) выплачивалась зарплата наёмным работникам.

Но в случае отсутствия деятельности бизнесмена эта обязанность отпадает автоматически. Раз у предпринимателя нет ни доходов, ни расходов, то и налоги он не платит. Но — как говорилось выше — отчитываться по налогообложению нужно даже при отсутствии доходов.

Особенности перехода ИП на общем режиме на нулевое декларирование при отчёте по НДС:

- Пока ИП не заявил в ИФНС и не подтвердил своё право на освобождение от НДС, он является плательщиком этого налога. То есть должен сдавать декларацию по истечении каждого календарного квартала (до 25 числа следующего месяца).

- Это можно сделать с помощью нулевой декларации по НДС. Форма такой отчётности идентична стандартной декларации НДС, в которой остаются только полные данные по ИП, а по всем расчётам налога ставятся прочерки (пример заполнения в фотогалерее ниже).

- При нулевой отчётности в документооборот между ИП и ИФНС вводится ещё стандартная единая (упрощённая) декларация по итогам года. Она необходима ИП для отчёта по налогу на добавленную стоимость по итогам отчётного периода.

- При этом если обычную декларацию по НДС нужно сдавать только по электронному документообороту, то единую декларацию можно сдать как по ЭДО, так и в бумажном виде.

- Если ИП не хочет сдавать нулевую декларацию по НДС каждый квартал, он может до 20 числа месяца, в котором нужно уйти от НДС, предоставить в инспекцию:

- уведомление об отмене НДС (специальную форму, утверждённую Минфином РФ можно скачать по ссылке);

- а также выписку из Книги учёта доходов и расходов ИП.

- После подтверждения освобождения из ИФНС предприниматель на общем режиме отчитывается по НДС один раз в год по единой (упрощённой) декларации, которая сдаётся в налоговую инспекцию по месту прописки предпринимателя, крайний срок для её сдачи — 20 января.

Если бизнесмен на ОСНО надолго приостанавливает своё дело, стоит задуматься о переходе на упрощённый режим налогообложения. Там проще составлять отчётность и реже нужно её сдавать. Перейти на «упрощёнку» можно с начала календарного года.

Фотогалерея: образцы нулевой декларации по НДС и единой (упрощённой) декларации

Титульный лист нулевой декларации по НДСВторая страница (финальная) нулевой декларации по НДСТитульный лист единой (упрощённой) декларации по НДС

Порядок оформления единой (упрощённой) декларации

Все налоговые декларации заполняются в машиночитаемых формах, поэтому при их оформлении в рукописном виде нужно быть особенно внимательными. Шаблон формы Единой (упрощённой) декларации в разных форматах (TIF, PDF, MS-Excel) можно скачать здесь.

Общие требования к заполнению формы единой декларации от руки стандартные:

- заполняем текст чёрной или синей ручкой;

- заглавными буквами;

- буквы и цифры вносятся по одной в каждую ячейку, без «выскакивания» за её пределы;

- данные пишутся разборчиво;

- при исправлении ошибок — зачёркиваем неверные значения, новые данные нужно завизировать и поставить дату исправления;

- запрещено применять корректоры или затирать ошибки.

Заполнить такую декларацию точно не составит труда для ИП — минимум данных и всего одна страница.

Налоговый (отчётный) период в единой упрощённой декларации указывается в графе 3

Основные данные, которые необходимо внести в единую (упрощённую) декларацию:

- В первом верхнем поле на каждой странице (№1–2) ставится ИНН предпринимателя, в строке КПП — прочерки (пусто);

- вид документа — ставим 1, цифра 3 ставится только в случае, если это не первая сдаваемая за этот период декларация. При каждой корректировке через дробь указывается номер, например: 3/1 — первая уточнённая декларация, 3/2 —вторая и т. д.;

- отчётный год — 2018 (либо тот, за который сдаётся отчёт);

- наименование налогового органа — полностью пишем название ИФНС, где зарегистрировано ИП, рядом — код этой инспекции;

- Ф. И. О. предпринимателя указывается полностью, как записано в паспорте;

- код объекта — заполняется по ОКТМО (Общероссийскому классификатору территорий муниципальных образований), уточнить его номер можно на портале ФНС РФ или перейдя по ссылке. Если код муниципального образования состоит из 10 (и менее) знаков, в пустых ячейках ставятся нули (00);

- ОКВЭД — ставится основной вид деятельности ИП;

- Перечисляем виды налогов, по которым сдаётся декларация. При этом названия пишутся корректно и полностью, например: Налог на добавленную стоимость (без сокращения — НДС);

- номер главы — ставим номер налога, по которому сдаётся декларация (у НДС, например, № 21);

- отчётные периоды ЕНВД — в столбце №3 ставим цифру «3» (количество месяцев), цифра в столбце №4 «номер квартала» определяется календарным кварталом (январь — март — 01 (первый квартал) и т. д.) ;

- по годовым отчётам УСН или НДФЛ в столбце №3 ставим «0», «номер квартала» — не заполняем;

- указываем телефон ИП;

- количество страниц — 1;

- количество листов подтверждающих документов — 0 (если есть, что предоставить, считаем);

- визируем первую страницу декларации собственноручной подписью.

Вторая страница единой (упрощённой) декларации индивидуальными предпринимателями не заполняется и не визируется, она предназначена только для физлиц.

Особенности составления декларации по НДФЛ

С налогом по доходу физлиц (НДФЛ) дело обстоит проще:

- уведомление ИФНС не требуется;

- при этом ИП должен сдать в налоговую упрощённую декларацию 3-НЛФЛ за прошедший год с нулевыми показателями дохода (и расхода);

- отчёт необходимо предоставить налоговикам в срок не позднее 30 апреля;

- актуальная форма 3-НДФЛ утверждена в конце 2015 года, при оформлении декларации нужно пользоваться шаблоном в редакции от 25.11.2015.

Скачать бланк 3-НДФЛ, а также ознакомиться с требованием налоговиков по заполнению декларации можно на сайте ФНС РФ по ссылке.

Образец заполнения титульного листа 3-НДФЛ: актуальный шаблон

Основные моменты, которые нужно учесть при заполнении декларации 3-НДФЛ:

- оформлять следует только страницы №1 и 2, сдавать в ИФНС — только страницы, на которых есть данные;

- на стр. 2 вместо цифр в строках доходов и расходов ставим прочерк, даже если есть расходы (нулевая декларация должна быть нулевой);

- в верхней части указываем ИНН декларанта (ИП);

- номер ИФНС — обычно это 4 первые цифры ИНН предпринимателя, также код можно уточнить по адресу прописки ИП на сайте налоговой инспекции;

- коды категории налогоплательщика — 720 (это код для ИП);

- код страны — 643 (Россия);

- код вида документа — 21 (паспорт);

- налоговый период (код) — 34 (при ликвидации ИП — 50);

- коды ОКТМО — код муниципалитета, можно уточнить на сайте ФНС РФ по ссылке.

Видео: как заполнить стандартную декларацию по форме 3-НДФЛ

Возможна ли нулевая декларация по ЕНВД

Когда частный предприниматель при регистрации выбирает вменённый налог, он становится плательщиком регионального налога, размер которого устанавливается исполнительной властью субъекта РФ. Правила налогового режима указывают, что отчётность по ЕНВД должна сдаваться в налоговый орган ежеквартально.

Минфин РФ заявляет по этому вопросу, что ИП, работающий на вменённом доходе, освобождается от уплаты всех общих налогов предпринимателя (НДС, НДФЛ, имущественного и прочее). Но в то же время статьёй 346 НК РФ ему вменяется доход. И если ИП не получает прибыли более одного месяца, он не имеет права оставаться на «вменёнке».

Таким образом, если частный предприниматель, являясь налогоплательщиком ЕНВД, временно останавливает своё дело, он должен:

- в течение 5 рабочих дней с момента остановки деятельности отправить уведомление в ИФНС о снятии обязанности плательщика вменённого дохода;

- снявшись с учёта по «вменёнке», перейти на упрощённый налоговый режим (другие льготные режимы здесь не подойдут);

- дождаться положительного решения из налоговой;

- до 20-го числа месяца по прошествии календарного квартала сдать финальную отчётность по вменённому налогу за весь период работы по ЕНВД;

- далее отчитываться 1 раз в год:

- по нулевой декларации по УСНО — в срок до 30 апреля;

- или единой (упрощённой) декларации — до 20 января (налоговики допускают оба варианта отчётности).

По вменённому налогу сдать нулевую декларацию не получится

2 нулевые декларации для УСНО

На «упрощёнке» процедура предоставления нулевой декларации фактически ничем не отличается от стандартного декларирования УСН. И также по итогам года заполняется налоговая декларация, крайний срок сдачи которой — 30 апреля.

Рассмотрим некоторые моменты при оформлении титульного листа декларации УСН, какие данные вносим, что пропускаем:

- ИНН предпринимателя, в полях КПП — прочерки (заполняются только для компаний);

- номер — «0—» для первой за период декларации, если корректировочный расчёт, ставим «1—»;

- налоговый период (код) — если расчёт за год — кодовое число 34, если ИП ликвидируется, то 50;

- представляется в налоговый орган (код) — номер ИФНС (обычно это 4 первые цифры ИНН предпринимателя);

- по месту нахождения (учёта) (код) — 120 (код для всех ИП);

- форма реорганизации, ликвидация (код) — ставим прочерк;

- ИНН/КПП реорганизованной организации — прочерк;

- ОКВЭД — по основной деятельности, достаточно поставить первые 4 цифры, далее — прочерки.

На остальных страницах вместо цифр доходов и расходов необходимо проставить прочерки.

При этом налоговый регулятор не запрещает частному бизнесу, работающему на УСНО, использовать при отчётности форму единой (упрощённой) декларации. Главное, придерживаться сроков именно этой формы: расчёты должны быть в налоговой инспекции до 20 января.

Образец заполнения титульного листа нулевой декларации по УСН

Основное по нулевому декларированию

Резюмируя основные требования к предоставлению нулевой отчётности:

- Декларацию имеют право представлять только ИП:

- которые не ведут бизнес;

- по счетам ИП в отчётный период нет платёжных операций, по кассе не проходят денежные средства.

- Форма сдаётся в ИФНС по месту регистрации ИП.

- Срок сдачи:

- 20 число каждого квартала — по единой (упрощённой) декларации;

- стандартные сроки сдачи — по нулевым расчётам в декларациях по 3-НДФЛ, НДС и УСНО.

- Форма может быть направлена как в электронном виде, так и на бумажном носителе.

- Сдать декларацию можно:

- лично или через законного представителя;

- почтой (с описью);

- по интернету через операторов электронного документооборота (нужна ЭП и квалифицированный ключ доступа);

- на портале ФНС РФ.

Нулевую декларацию можно сдать в электронном виде на портале ФНС РФ

Не забывайте, что Налоговый кодекс РФ предусматривает серьёзные санкции за несвоевременное представление отчётности:

- 1000 рублей штрафа или 5% от начисленного налога — при задержке налоговой декларации (или её отсутствии). Стоит отметить, что штраф начисляется за каждый полный (и неполный) месяц просрочки. При этом есть ограничение верхнего порога штрафа — он не может превышать 30% от общей суммы налога. Так гласит статья 119 НК РФ «Непредставление налоговой декларации».

- 200 рублей — при неправильном способе или форме предоставления налоговой декларации ИФНС не примет отчёт, также регуляторы могут оштрафовать ИП за просрочку (статья 119.1 НК РФ).

- 10 дней опоздания — этого достаточно, чтобы ИФНС заблокировала все расчётные счета ИП (а также его банковские карты как физлица).

Остановка бизнеса — несложный процесс. Но без знания тонкостей налогового законодательства и правильных подготовительных шагов здесь не обойтись. Прежде чем замораживать свою деятельность, подготовьте почву, решите все формальности с налоговиками и внебюджетными фондами. Это позволит избежать многих вопросов и проблемных моментов в будущем.

Источник: https://ipboss.guru/buhgalteriya/nulevaya-deklaratsiya-ip.html